Гарантия безопасности

Наверняка, многим известны случаи мошенничества с пластиковыми картами, когда, без ведома держателя, со счета списывалась крупная сумма денег. Как с этим бороться и как защитить себя от таких мошенников?

Ну, во-первых, давайте сразу определимся, что большинство незаконных операций с чужими картами совершаются по вине самих владельцев, а вернее по их неосторожности и доверчивости. При выпуске пластика, каждому изделию присваивается собственный ПИН-код, который передается держателю в запечатанном конверте и считается строго конфиденциальной информацией. Ни сотрудник банк, ни любое другое лицо не имеет право требовать от владельца назвать ПИН-код

Ни сотрудник банк, ни любое другое лицо не имеет право требовать от владельца назвать ПИН-код

При выпуске пластика, каждому изделию присваивается собственный ПИН-код, который передается держателю в запечатанном конверте и считается строго конфиденциальной информацией. Ни сотрудник банк, ни любое другое лицо не имеет право требовать от владельца назвать ПИН-код.

ПИН код

Что это такое и для чего он нужен? Это защита от взлома, от несанкционированного к ней доступа и т.д. Не зная ПИН, другое лицо не может снять наличные в банкомате, оплатить пластиком покупки в магазине.

Но бывают и случаи, когда терминал при оплате в магазине, не запрашивает у держателя ПИН-код, а автоматически проводит транзакцию, списывая необходимую сумму денег. Почему так происходит и как в этом случае себя обезопасить от мошенничества?

Конечно, если карта случайно попала в руки мошенников, то вероятность снятия с нее средств есть. Речь даже не идет о снятии наличных через банкомат. Это весьма хлопотно и маловероятно. А вот быстро воспользоваться картой и совершить покупки через Интернет или в магазине мошенники смогут.

Обязательным условием завершения транзакции при оплате покупки в магазине через терминал, является подпись клиента на чеке. Это в том случае, если терминал не запросил ввод ПИН-кода для авторизации операции.

Никогда не храните ПИН-код рядом с самой картой, не стоит его писать на визитке, каких-либо документах. При краже кошелька, мошенники моментально сориентируются и воспользуются картой.

При оплате услуг онлайн через Сеть, сервис безопасности в обязательном порядке запросит у вас номер карты, код безопасности (CVV2), срок действия карты. Все эти данные записаны на самом пластике и сообщить их может только сам владелец, либо человек, в руках которого сейчас находится эта карта.

Как же обезопасить себя в этом случае?

код безопасности

Ну, во-первых, если вы никогда не совершаете покупки через Интернет, то вы можете закрыть опцию покупок онлайн по карте. Для этого достаточно обратиться в отделение организации эмитента или позвонить на горячую линию банка.

Во-вторых, вы можете установить ежедневный лимит по транзакциям на покупки онлайн. От первого платежа, совершенного злоумышленниками, это вас не убережет, но даст время заблокировать карту и не потерять всю сумму.

При подозрении на то, что вашей картой могут воспользоваться мошенники или при утере, краже, сразу же звоните на горячую линию банка и блокируйте счет.

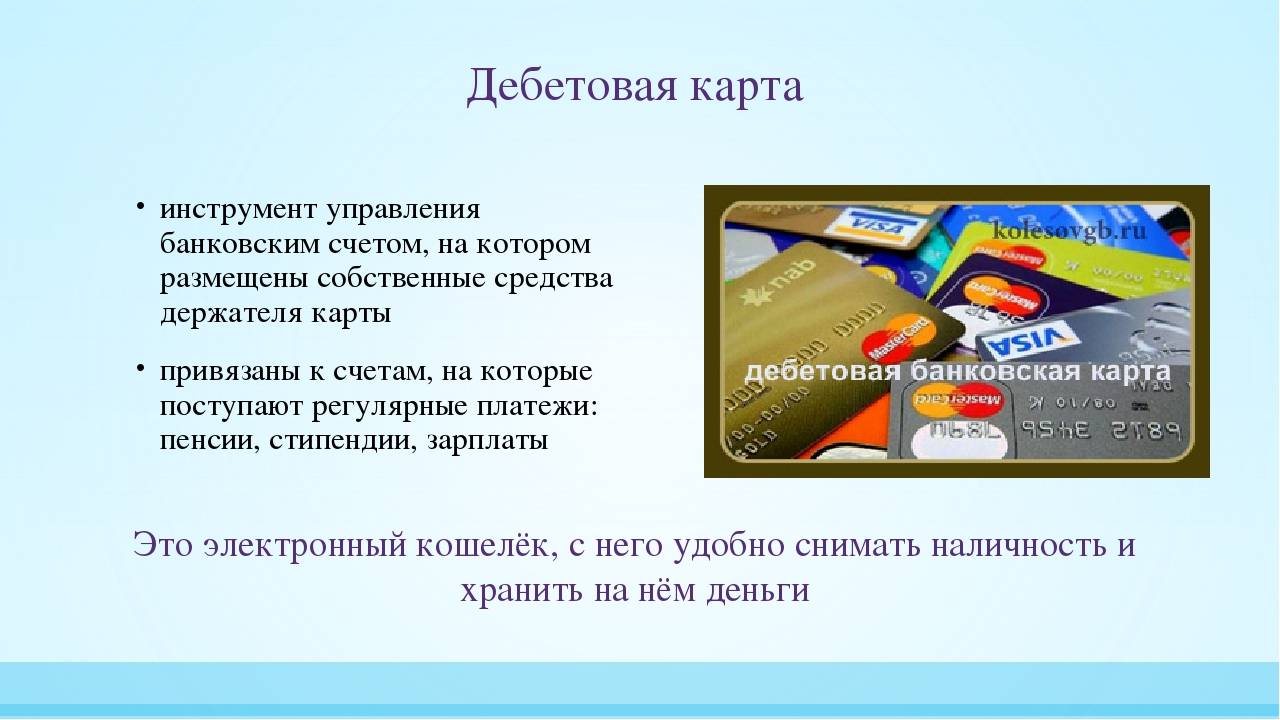

Возможности и преимущества дебетовой карты

Основное отличие дебетовой карты от кредитки состоит в невозможности потратить средств больше, чем было внесено или перечислено на карту (а точнее, на её счёт). Другими словами, пользоваться можно только собственными деньгами без возможности получения кредитных средств. В реальности же к дебетной карте может быть подключен так называемый овердрафт – возможность потратить денежных средств больше чем есть на счёте карты (в определённых пределах и в соответствии с установленными банком тарифами, довольно невыгодными, надо сказать).

Основное преимущество дебетовой карточки для потребителя банковских услуг – отказ от наличности и мгновенный доступ к своим деньгам (которые безопасно лежат на вашем счёте в банке). Многие пользуются такими картами, в качестве зарплатной (расчётной) и получают свою зарплату не в душной очереди в кассу, а в ближайшем банкомате, хотя в последнее время налицо тенденция к использованию карты для оплаты в торговых точках.

С появлением дЕбетовки пришла и возможность оплаты по карте онлайн в интернете.

Единственный нюанс в том, что при всех возможностях банковских карточек, встаёт вопрос о финансовой грамотности их владельцев, а она, как правило, хромает.

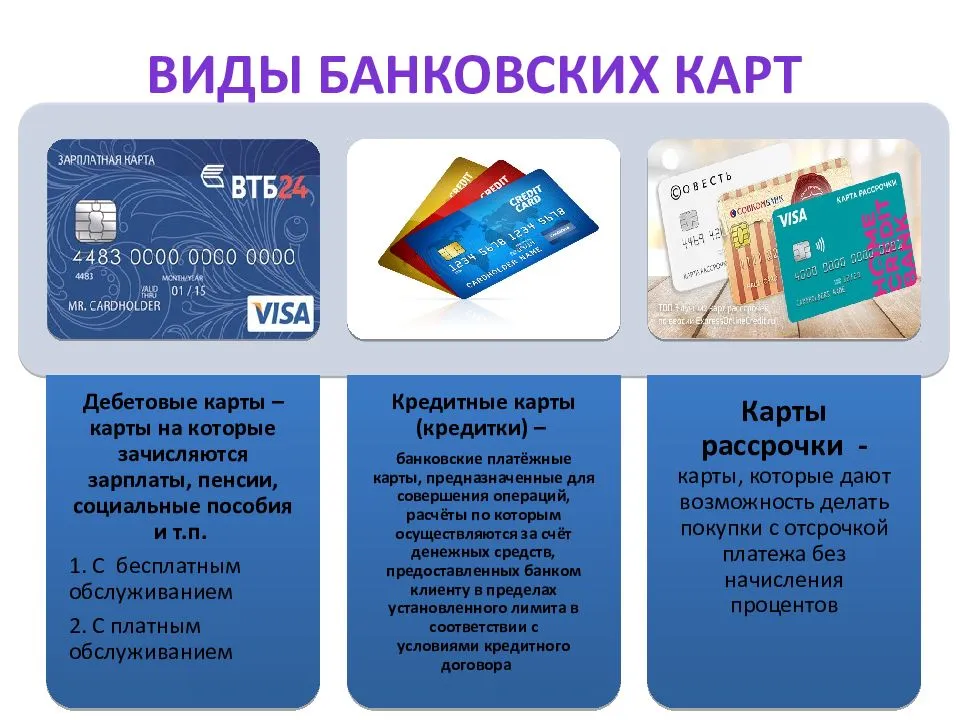

Виды дебетовых карт

По уровню:

- электронная;

- классическая;

- золотая;

- платиновая;

- бизнес.

По наличию фамилии владельца:

- именная;

- неименная (могут возникнуть проблемы при оплате за границей);

- международные (visa, mastercard, maestro);

- локальные (мир, золотая корона).

По методу хранения информации:

- с магнитной лентой;

- с чипом;

- смешанные.

По типу печати:

- эмбоссированные (цифры выдавлены);

- неэмбоссированые (номер наносится печатью).

На самом деле, классификации более разнообразны, имеют разную цену и предоставляют владельцу разные возможности. Дешевые варианты позволяют только хранить деньги и тратить. Премиальные инструменты обеспечат доступ к программе Priority Pass: бесплатные трансферы и доступ в VIP-залы аэропортов, участие в эксклюзивных мероприятиях и другое.

Классические карты Сбербанка: возможности

Как можно сказать простыми словами, чем является дебетовая карта Сбербанка — что это такое средство повседневных безналичных платежей, которое предназначено для лица, использующего для расчетов за товары и услуги, а также переводов другим людям собственные деньги.

Собственные средства — это значит, не взятые в долг у банка-эмитента, как при платежах кредитной карточкой.

В этом смысле пенсионная, зарплатная либо виртуальная карта Сбербанка — дебетовая, поскольку на ее балансе находятся собственные средства карточного клиента финучреждения.

Но наибольшей популярностью пользуется дебетовая карта от Сбербанка категории «классическая», сочетающая невысокую стоимость банковских услуг с достаточно широким набором возможностей и доступных сервисов.

В перечень этих сервисов и возможностей входят:

- бесплатные инструменты, позволяющие клиенту самостоятельно управлять своими деньгами в дистанционном режиме в Сети (интернет-банк и мобильное приложение) и с помощью сотового телефона (мобильный банк);

- бесконтактные технологии удобной и безопасной оплаты одним касанием карточки (PayPass / PayWave) либо смартфона (Android Pay / Apple Pay / Samsung Pay) при сумме покупки до 1000 руб. без ввода PIN или подписи на чеке;

- технология 3-D Secure для безопасных расчетов в интернете;

- бонусная программа СПАСИБО, дающая зачисление на бонусный счет 0,5% от суммы оплаты повседневных покупок дебиторской картой Сбербанка. Накопленными бонусами (1 балл = 1 руб.) можно оплачивать 99% стоимости покупок в магазинах-партнерах банка-эмитента, а также пополнения баланса телефона оператора МТС;

- бесплатная услуга Копилка — автоматические переводы части средств с картсчета на специальный накопительный счет, позволяющие легко приумножать сбережения и копить деньги на необходимые вещи. Если держатель пластика передумал откладывать деньги или ему срочно понадобилась накопленная сумма, ее можно самостоятельно перевести на картсчет и снять наличными либо израсходовать по безналу, а Копилку отключить;

- автоплатеж — возможность настраивать автоматическую оплату услуг связи, ЖКХ и др. согласно заданным параметрам, вносить изменения в настройки, а также отключать автоплатежи за ненадобностью;

- автоперевод — опция настройки автоматических регулярных переводов средств близким и друзьям;

- простая привязка картсчета к электронным кошелькам. Особенно удобна банковская карта Сбербанка для пользователя системы Яндекс.Деньги;

- круглосуточная поддержка через кол-центр эмитента по любым вопросам, как пользоваться дебетовой картой Сбербанка, причем помимо бесплатных звонков на горячую линию клиент может бесплатно получать некоторые справки с помощью специального Кода клиента.

К тому же международная карта Сбербанка открывает держателю доступ к программам привилегий и скидок от платежных систем MasterCard и Visa, а также сервису экстренной выдачи наличной инвалюты в случае утраты пластика за границей.

Основные условия

Классическая дебетовая карта Сбербанк доступна клиенту с постоянной либо временной регистрацией на территории РФ. Наличие российского гражданства обязательным требованием не является.

Ограничения по минимальному возрасту держателя:

- 14 лет — для оформления основной карточки;

- 7 лет — для оформления дополнительной карточки с обязательного согласия родителя или другого законного представителя малолетнего лица.

Стандартный срок действия дебетовой карты Сбербанка — всего 3 года, по истечении которых эмитент осуществляет бесплатный перевыпуск.

Отдельно оплачивается услуга Мобильный банк, позволяющая управлять деньгами посредством SMS на номер 900 и получать СМС-оповещения об операциях по карте, увеличив тем самым удобство и безопасность пользования, — 60 рублей в месяц. Отключить услугу можно самостоятельно в Сбербанк Онлайн. А вот как закрыть дебетовую карту Сбербанка — нет другого варианта, кроме личного обращения в отделение.

Типы дебетовых карт

Самыми популярными пластиковыми продуктами сегодня на рынке являются Visa и MasterCard. Это международные карты, которые дают право снимать деньги и оплачивать товар за границей.

Базовой валютой Visa является доллар, а MasterCard – евро. Но это вовсе не означает, что вы должны дебетовый счет пополнять этой валютой.

Еще отличительным элементом любой карты является ее идентификация. Долгое время был в обиходе пластик с магнитной лентой, по которой считывалась информация. Сейчас появляются новые пластиковые продукты с чипом, которые позволяют быстрее проводить транзакции, экономя время.

paypass

Совсем другое устройство имеет бесконтактная технология PayPass. Для считывания информации с такого пластика, нет необходимости проводить его через терминал. Клиент сам подносит платежное средство к считывающему устройству, что экономит время и повышает безопасность защиты данных.

Ответы на часто задаваемые вопросы

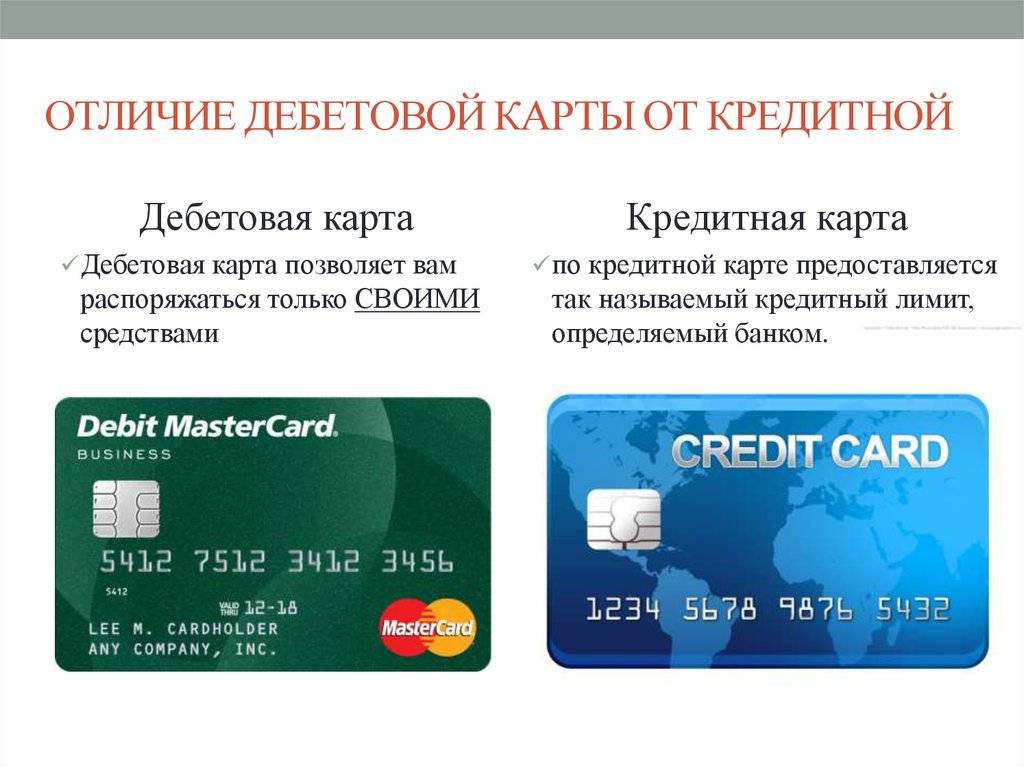

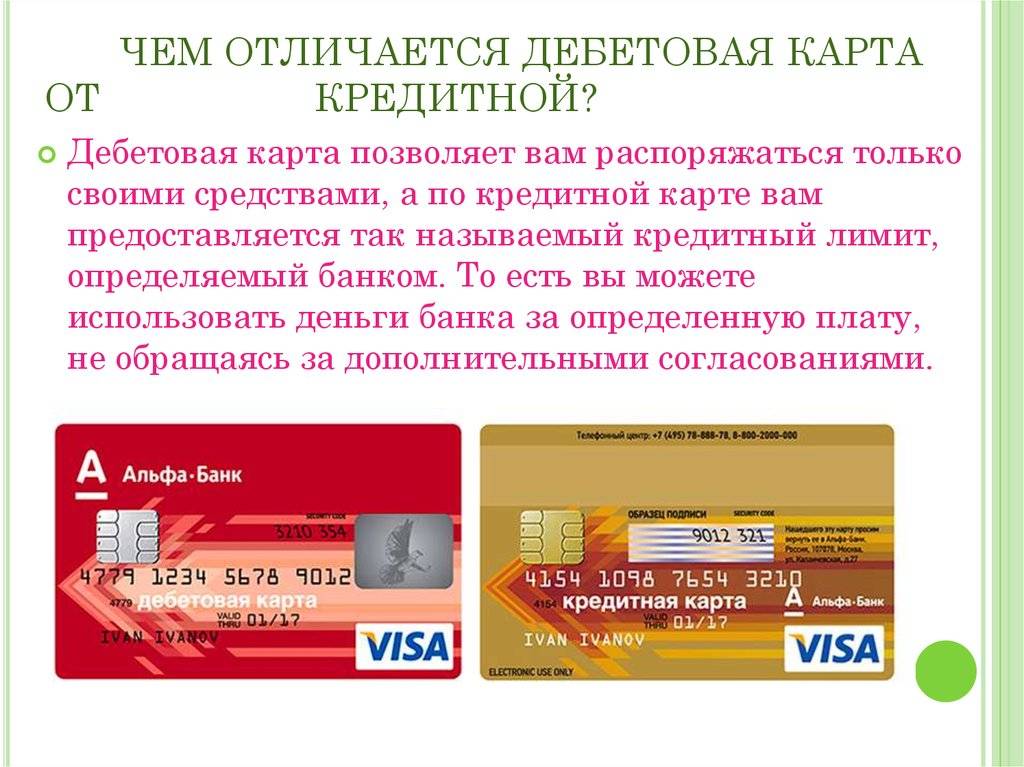

9.1. Чем отличается дебетовая карта от кредитной

Кредитная карта отличается от дебетовой прежде всего тем, что ее основное назначение — это возможность быстро взять деньги в кредит. Банк выпустивший карту дает возможность оплаты покупок с лимитом какой-то суммы (обычно это до 100 – 200 тыс. рублей). Дается льготный период в течении которого можно погасить этот долг без выплаты каких-либо процентов.

Льготный период у каждого банка свой. Обычно этот срок от 30 до 60 дней. В случае, если за этот срок кредит не будет погашен, то начисляются штрафы и проценты. Они довольно большие. Поэтому лучше не доводить до этого.

С кредитной карты нет возможности снимать наличные без процентов, в отличии от дебетовой карты. Если вы всё же снимаете их, то сразу списывается комиссия (3-5%).

С виду кредитная и дебетовая карта ничем не отличаются.

Основные отличия дебетовой карты от кредитной

9.2. Что лучше – кредитная карта или дебетовая

У дебетовой и кредитной карты разные предназначения, поэтому выбрать что лучше сложно. Если цель хранить деньги на карте и расплачиваться её, то дебетовая удобнее.

Если необходимо что-то купить срочно в кредит, то идеальным вариантом подойдет кредитная карта. Она позволит взять беспроцентный кредит на небольшой срок без лишних походов в банк.

Важно понимать, что снимать деньги с кредитной карты крайне не рекомендуется! За это взимается большие комиссии

9.3. Что такое овердрафт

Овердрафт позволяет оплачивать покупки на сумму средств, которые превышают остаток по карте. Другими словами вы берёте “кредит”, который можно потом погасить.

Услуга “овердрафт” есть далеко не у каждой дебетовой карты. Обычно её можно отключить, чтобы обезопасить себя от ухода в “минус”.

Бывают карты, которые позволяют без процентов уходить в минус на какой-то срок (обычно это 30-60 дней). Кредит дается на этот срок без каких-либо переплат. Однако, если в оговоренный срок не погасить задолженность, то автоматически начисляются штрафы (причем приличные). Можно таким образом переплатить 3-10% от исходной суммы долга. Поэтому лучше не шутить с овердрафтом.

9.4. Я потерял дебетовую карту, что делать

Если дебетовая карта была потеряна, то немедленно свяжитесь по горячей линии с банком, который её выпустил и заблокируйте её. Если она окажется в руках “умельцев”, то они смогут списать с нее все деньги.

Банк перевыпустит карту, но скорее всего за какую-то плату, поскольку перевыпуск делается по вине пользователя.

Если банкомат “съел” карту и не возвращает, то необходимо связаться с тем банком, кому принадлежит банкомат. Чаще всего, они не возвращаются и их приходится перевыпускать после этого.

ТОП-5 популярных дебетовых карточек

На рынке представлен необычайно широкий ассортимент дебетовых карт. В этой ситуации клиентам может быть очень тяжело сделать выбор самостоятельно. Сравнивать десятки и сотни предложений обычно ни у кого нет желания

В этом случае стоит обратить внимание на ТОП-5 лучших дебетовых карт:

Польза (Хоум Кредит Банк)

- Обслуживание: полностью бесплатно

- Максимальный кэшбэк по карте: 5%

- Процент на остаток по счёту: до 5%

Оформить карту

Opencard (Открытие)

- Обслуживание: полностью бесплатно

- Максимальный кэшбэк по карте: 2,5%

- Процент на остаток по счёту: нет

Оформить карту

Альфа-Карта (Альфа-Банк)

- Обслуживание: полностью бесплатно

- Максимальный кэшбэк по карте: 2%

- Процент на остаток по счёту: до 8%

Оформить карту

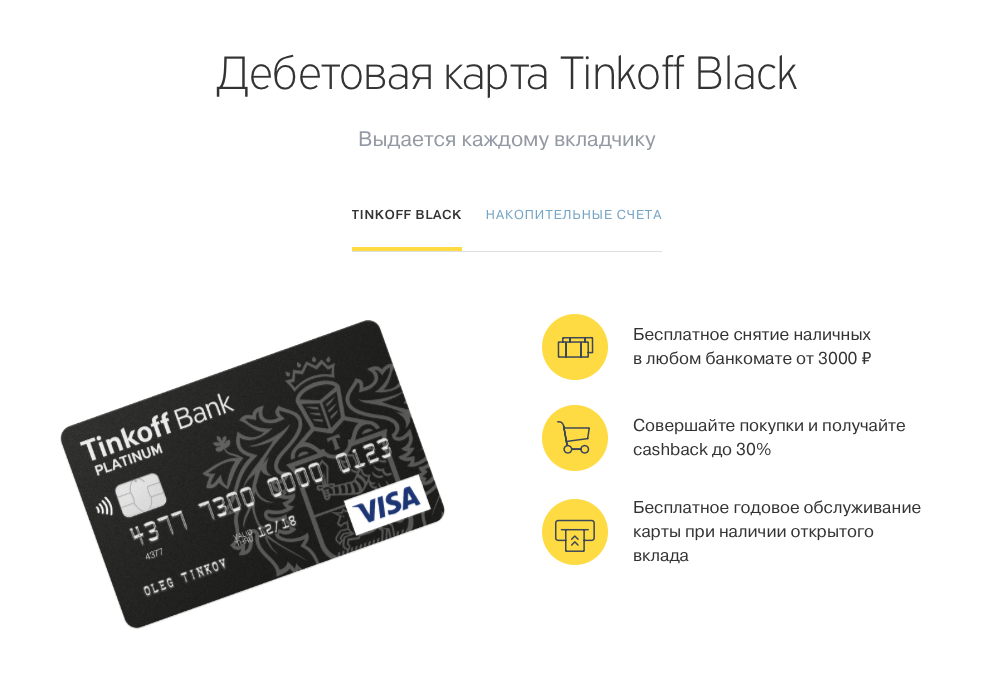

Tinkoff Black (Тинькофф Банк)

- Обслуживание: возможно бесплатно

- Максимальный кэшбэк по карте: 15%

- Процент на остаток по счёту: до 4%

Оформить карту

Прибыль (Уралсиб)

- Обслуживание: возможно бесплатно

- Максимальный кэшбэк по карте: 3%

- Процент на остаток по счёту: до 8%

Оформить карту

Об овердрафте

Овердрафтом называют услугу, когда банк дает кредитные средства клиенту на счет дебетовой карты, при недостатке на нем средств. Овердрафт, в свою очередь может быть разрешенным и неразрешенным.

Услугу разрешенного овердрафта держателю расчетной карточки предлагает банк, после определенного периода пользования продуктом клиентом. Подключать овердрафт или нет, решает сам держатель пластика.

Неразрешенный, или технический овердрафт, возникает, когда баланс уходит в «минус». Рекомендуется следить за состоянием баланса, и не допускать возникновения неразрешенного овердрафта.

Как пользоваться дебетовой картой?

Картой можно пользоваться для оплаты различных покупок. Для совершения платежа в магазинах достаточно вставить карту в терминал или поднести её к считывающему устройству при поддержке бесконтактных платежей. При необходимости платёж потребуется подтвердить с помощью ПИН-кода. Для удобства совершения платежей клиент может привязать карту к мобильной платёжной системе (Samsung Pay, Apple Pay или Google Pay) и платить с помощью смартфона.

Практически любой картой можно осуществлять платежи в интернете. Для этого достаточно ввести необходимые реквизиты пластика в платёжную форму и при необходимости ввести одноразовый пароль из СМС-сообщения. Наличные по карте можно получить через банкоматы и кассы. При проведении данного вида операций обязательно потребуется ввести ПИН-код. После этого нужно просто следовать подсказкам системы или кассира.

В устройствах самообслуживания можно также получить информацию об остатках на счёте, последних операциях и так далее. Для удобства владельцев пластика почти все банки предлагают мобильный и онлайн-банкинг. В этих сервисах можно получить подробные сведения о счёте, просматривать историю платёжных операций, а также оплачивать коммуналку, связь и прочие услуги.

Решили оформить карту? На что обратить внимание?

На официальных сайтах банков есть вся необходимая информация о видах дебетовых карт и условиях их обслуживания. Все нюансы рассмотрены в моей статье про выбор дебетовой карты.

Перед окончательным решением советуем еще раз обратить внимание на следующее:

Какая степень защиты используется? Магнитная лента менее надежна по сравнению с микрочипом.

Тариф на ежегодное обслуживание. Его величина зависит от вида карты, платежной системы и ценовой политики банка. Стандартные обходятся дешевле, чем привилегированные.

Начисление процентов на остаток счета

Обратите внимание на его величину, цифра может существенно отличаться в разных банках.

Овердрафт. Некоторые банки включают в договор банковского счета услугу овердрафта

Внимательно изучите условия ее предоставления, чтобы не получить неприятный сюрприз в виде суммы начисленных процентов по непогашенному кредиту.

Возможность отслеживания своих действий в режиме реального времени. Например, в личном кабинете, мобильном приложении на смартфоне, путем СМС-оповещения. Обратите внимание на стоимость этих дополнительных услуг.

Что нужно платить за пользование дебетовой картой?

Так ли необходима каждому дебетовая карта? Что это чрезвычайно удобное и просто незаменимое в обиходе платёжное средство — ответит большинство пользователей. Но всегда ли это бесплатно?

Чтобы избежать непредвиденных расходов, оформляя платёжную карту, необходимо обязательно ознакомиться с договором и изучить тарифы её использования. В некоторых банках клиентам необходимо платить за то, что у них находятся дебетовые карты. Отзывы тех, кто не знал о списаниях комиссий, могут быть самыми негативными. Это отнюдь не значит, что нужно хранить деньги дома, или носить наличку с собой в кошельке. Просто стоит внимательно ознакомиться со стоимостью банковских услуг.

Это может быть годовая, или ежемесячная комиссия – фиксированная сумма, списываемая с остатка средств. Дополнительные услуги, такие как «смс-банкинг» и «интернет-банкинг», в большинстве случаев предоставляются на платной основе и могут подключаться к карте по желанию клиента. Такие моменты нужно оговорить со специалистом, оформляющим вам пластик, ещё до подписания документов.

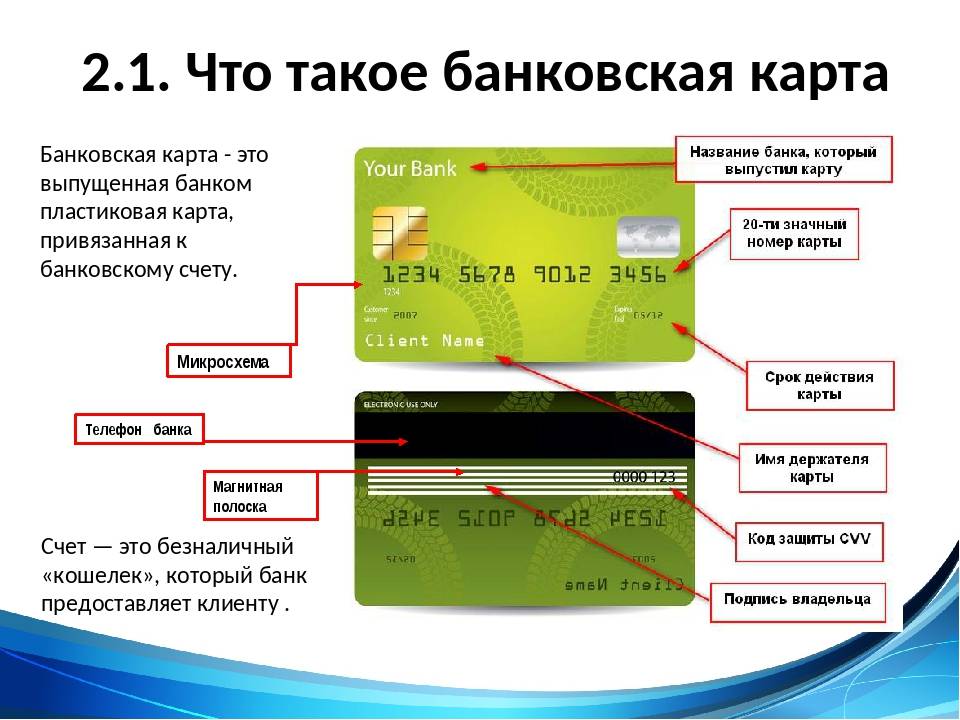

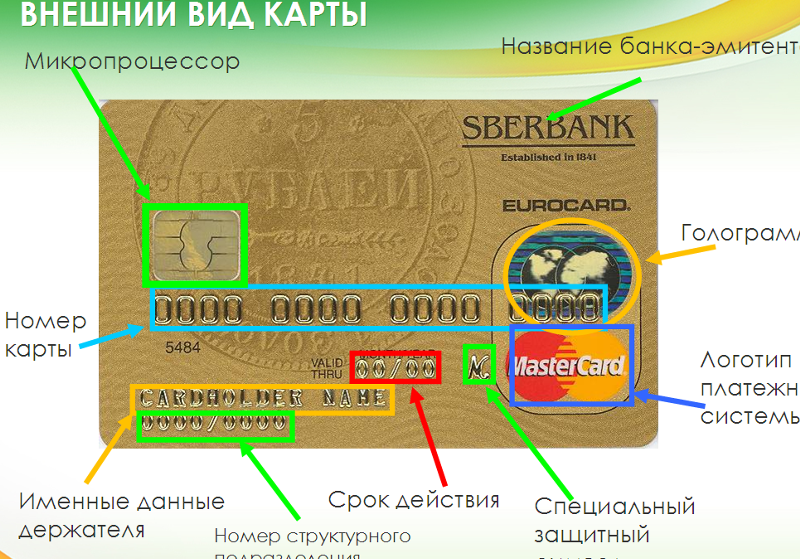

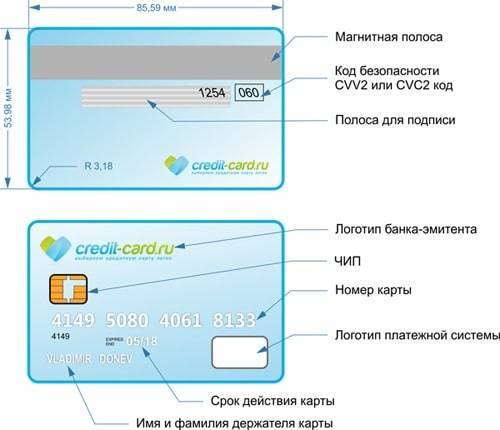

Как выглядит дебетовая карта

Любая банковская карта представляет собой пластиковый прямоугольник с магнитной полосой на обратной стороне.

На лицевой стороне всех карт (и кредитных, и дебетовых) содержится следующая информация:

- имя и фамилия держателя карточки: прописывается заглавными латинскими буквами (например, MARIA PETROVA);

- период действия карты: указывается в формате месяц/год (например, 07/18);

- уникальный шестнадцатизначный номер карты (например, 4276437890872347);

- наименование банка-эмитента (например, Сбербанк, ВТБ24 и др.);

- тип платежной системы (Visa, MasterCard – самые распространенные).

Дебетовая карта, что значит код безопасности CVC2: это защитный трехзначный код, который указывается на обратной стороне. Он необходим для защиты средств, размещенных на счете, от действий злоумышленников. Так, например, при оплате различных покупок и услуг через интернет всегда запрашивается этот код, после чего на телефон держателя карты приходит еще один код – для подтверждения операции.

Также на обороте карты обязательно содержится подпись держателя. Человек расписывается при получении карты в отделении банка. Если подпись с карты не соответствует подписи на чеке (при оплате покупок в магазине), кассир вправе отказать в проведении операции или запросить паспорт.

Магнитная полоса представляет собой архив, содержащий базовые сведения о держателе (ФИО, номер банковского счета, срок действия карточки). Это так называемый dump-карты. Большинство карт сейчас перешли на технологию записи данных не на магнитную полосу, а на встроенный чип, как на более надёжную технологию.

Номер карты и карточный счет – абсолютно две разные вещи, номер счета можно найти в реквизитах к карте. Это следует учитывать при получении различных переводов. Например, если на дебетовую карту ожидается перевод от кого либо, нужно конкретно указать: перевод на номер карты ХХХХХХХХХХХХХХХХ, либо перевод на карточный счет номер (как правило 20-ти значный) ХХХХХХХХХХХХХХХХХХХХ.

Виды дебетовых карт

Дебетовые карты принято классифицировать по двум признакам:

- Тип платежной системы.

- Уровень престижности.

Для российской действительности следует выделить следующие виды платежных систем.

Широко распространенная международная платежная система, имеющая репутацию финансового стандарта. Выпускается всеми крупными банками страны. Карты VISA могут быть именными (с указанием фамилии и имени владельца), неименными, эмбоссированными (с выдавленной идентификационной информацией) и неэмбоссированными (гладкими).

MasterCard

Аналог VISA, синоним качества обслуживания и бесперебойных платежей. Основная валюта евро, в отличие от VISA, предполагающей работу с американским долларом.

Карты MasterCard также выпускаются именными или неименными, эмбоссированными или неэмбоссированными.

American Express

В России функционирует сравнительно недавно. Эмитируется Сбербанком и Банком Русский Стандарт. Рассчитана на премиальный сегмент рынка.

Крупными мировыми платежными системами также считаются Diners Club и JCB.

По уровню престижности и количеству предлагаемых банковских услуг выделяют:

- электронные карты – предполагают минимальный пакет услуг, используются для безналичной оплаты, а также снятия денежных средств через банкоматы и терминалы; стоимость обслуживания символическая или вообще отсутствует;

- классические – имеют более широкий спектр функциональных возможностей при относительно невысокой стоимости обслуживания;

- золотые – карты повышенной престижности, имеют расширенный спектр финансовых возможностей, таких как больший лимит средств на снятие, дополнительных программ страхования и т. д.

- платиновые – карты с максимальным уровнем обслуживания и существенной стоимостью, в числе которых высокие лимиты на снятие или полное их отсутствие, разнообразные дисконтные и бонусные программы, поддержка личного менеджера и т. д.

Для чего нужна дебетовая карта: плюсы и минусы

Основные функции дебетовой карты:

- безналичная оплата покупок;

- проведение операций через банкоматы;

- оплата товаров и услуг в интернете;

- удаленный контроль средств и проведение операций через системы

- мобильного, интернет- и смс-банкинга.

Преимущества и недостатки

К преимуществам дебетовых карт можно отнести:

- Бесплатное или не слишком дорогое обслуживание.

- Возможность снимать наличные без комиссии.

- Дополнительные опции: кэшбэк, процент на остаток, участие в бонусных программах и т. п. Для владельцев премиальных карт также доступны расширенные программы страхования, сопровождение личным менеджером, выделенная телефонная линия и другие услуги.

- Отсутствие необходимости носить с собой наличные.

- Возможность в случае утери заблокировать карточку и сохранить деньги, которые на ней были.

Недостатками дебетовых карточек являются:

- суточные и месячные лимиты на снятие наличных через банкомат и онлайн-переводы;

- сумма покупок не может превышать остаток средств на счету;

- риск блокировки со стороны госорганов в случае неуплаты штрафов, налогов и т. п.;

- большая комиссия при снятии наличных через чужие банкоматы;

- риск мошенничества;

- в зависимости от платежной системы карта может не приниматься для оплаты в некоторых странах.

Лучшие дебетовые карты с начислением процентов

У каждого банка представлены различные дебетовые карты. Однако мало, кто предлагает своим клиентам условия с начислениями процентов, кэшбэка и бесплатным обслуживанием, но тем не менее есть пару вариантов. Давайте рассмотрим такие предложения на рынке

5.1. Дебетовая карта Тинькофф

| Проценты на остаток | 6,0% (выплачивается по истечению месяца) |

| Кэшбэк | 1% на все покупки (выплачивается по истечению месяца). Есть бонусные категории по 5% кэшбэка |

| Обслуживание | бесплатно, при условии наличия суммы в 50 тыс., иначе 100 руб/мес |

| Снятие | без комиссии в любом банкомате мира при условии единовременного снятия суммы более 3000 рублей |

| SMS-уведомления | 59 руб/мес |

| Межбанковские переводы | Бесплатно |

| Пополнение | через партнеров и перевод с карты на карту без комиссии (до 300 тыс. руб в месяц) |

| Зарплатный проект | можно подключить |

Более подробно про дебетовую карту Тинькофф Платинум читайте в обзоре.

5.2. Дебетовая карта “Польза” (ХоумКредит Банк)

| Проценты на остаток | 3% годовых при остатке на счете от 10 000 рублей до 300 000 рублей; 1.5% годовых при остатке на счете более 300 000 рублей, (на сумму, превышающую 300 000 рублей) |

| Кэшбэк | 1% на все покупки (выплачивается по истечению месяца). На выбор каждый месяц предлагаются три категории повышенного кэшбэка 5% |

| Обслуживание | бесплатно при условии траты 7 тыс. рублей в месяц, иначе 100 руб/мес |

| Снятие | лимит на снятие 300 000 рублей в любом банкомате. Без комиссии на первые 5 снятий в месяц, далее 100 рублей за снятие в чужих банкоматах. |

| SMS-уведомления | 59 руб/мес |

| Межбанковские переводы | 10 рублей |

| Пополнение | бесплатно |

| Зарплатный проект | Можно подключить |

Одной из отличительных черт является то, что она дает кэшбэк даже при оплате коммунальных платежей, интернета, пополнение мобильного телефона.