Расходы vs доходы

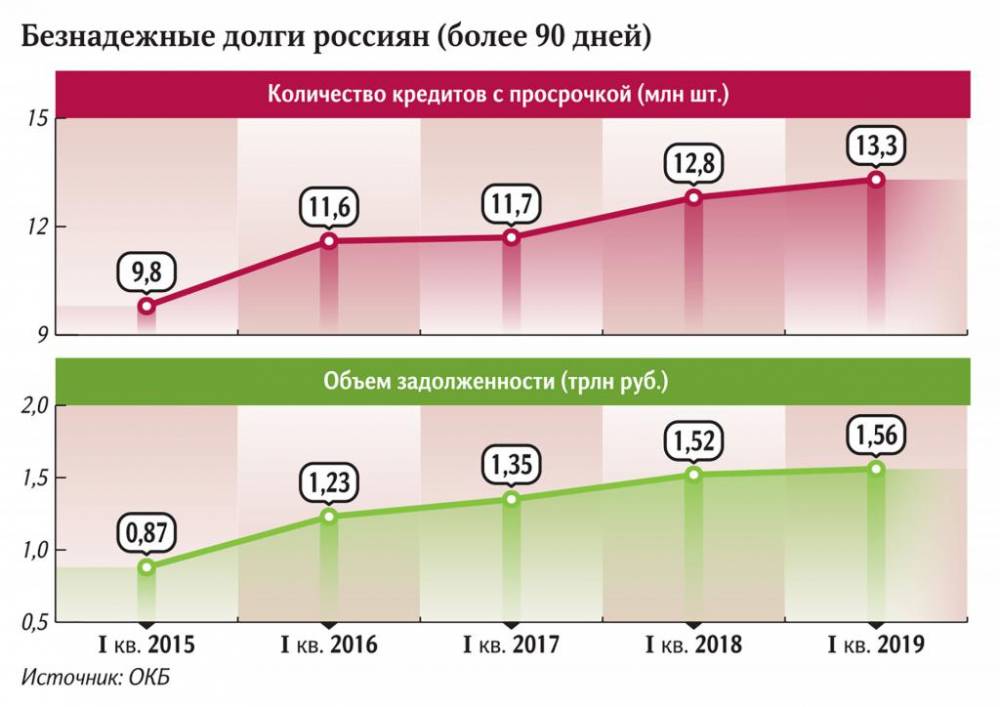

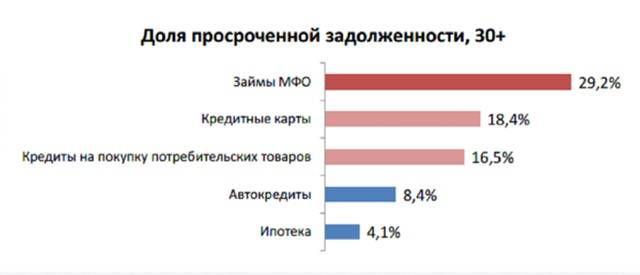

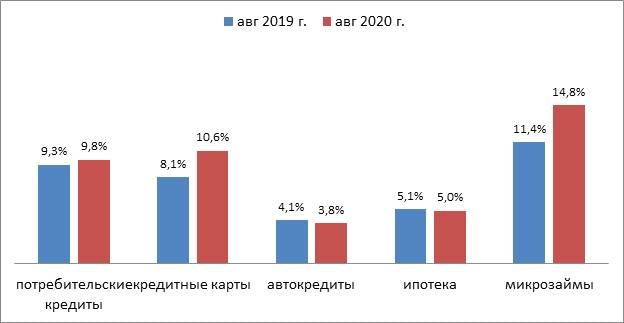

Как показывает последняя статистика НБКИ, в сегменте потребкредитования март и вовсе оказался худшим за год с точки зрения платежной дисциплины. По данным НБКИ, доля просрочки на месяц и более выросла с 19,9% до 22,5%, 90 дней и более — с 19,5% до 21,6%.

Неплатежеспособность_1

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

Несколько лучше дела обстоят в сегменте кредиток, хотя и тут заметно ухудшение показателей. Просрочка на 30 дней и более выросла с 8,8% до 9,9%, 90 дней и более — с 7,8% до 8,9%. Проштрафились и клиенты банков, которые занимали на покупку машины. В автокредитовании доля просроченных кредитов на 30 и более дней увеличилась за март с 7,8% до 8,8%, 90 и более дней — с 6,4% до 7,2%.

Зато снижение проблемной задолженности наблюдается у микрофинансовых организаций (МФО). Так, доля займов с просрочкой более 30 дней снизилась с 36,6% до 34,4%, 90 и более дней — с 32,9% до 30,5%. На рынке ипотеки ситуация с плохими долгами в марте осталась без изменений — 2% и 1,5% кредитов с просрочкой 30 и 90 дней соответственно.

Серьезный рост доли просрочки сразу в трех сегментах эксперты, опрошенные «Известиями», объясняют несколькими факторами.

— Это могут быть первые признаки снижения платежеспособности у части заемщиков вследствие уменьшения деловой активности на фоне распространения коронавируса и падения рынков после снижения цен на нефть, — считает директор НБКИ по маркетингу Алексей Волков.

Рост просрочки закономерен: уже в марте у людей могло наблюдаться как снижение дохода, так и потеря работы, согласен и директор по работе с клиентами «БКС Премьер» Николай Соколов.

— По банковским кредитам размер платежей больше, поэтому негативный тренд затронул их раньше, — полагает он.

Представитель «БКС Премьер» напомнил, что на март пришелся высокий предкарантинный объем закупок в магазинах. Руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева также отметила, что в именно в этом месяце начались кризисные явления, связанные с распространением коронавируса, и увеличение потребительской активности как предчувствия наступающей нестабильности.

— Еще не было увольнений и сокращений, хотя многие отрасли малого и среднего бизнеса уже просели. Но общая ситуация стала тревожной и непредсказуемой. Поэтому многие направили деньги на первоочередные расходы: лекарства, продукты, ремонт автомобиля и прочее, — прокомментировала она.

По мнению Евгении Лазаревой, свое влияние оказал и ажиотажный спрос на товары первой необходимости в преддверии периода самоизоляции, когда полки с некоторыми товарами опустели.

Неплатежеспособность_4

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Могла ли отразиться на просрочке первая выходная неделя (30 марта — 3 апреля), когда ЦБ рекомендовал банкам перенести срок платежей, которые приходятся на эти даты, на 6 апреля, но не все послушались регулятора? Эксперты затруднились ответить на этот вопрос.

Как рассказали «Известиям» в пресс-службе Центробанка, в связи с этим регулятору действительно поступило небольшое количество жалоб в отношении ряда кредитных организаций. В ЦБ напомнили, что перенос срока платежа не может считаться нарушением — соответственно, никакие меры ответственности в виде штрафов (пеней) и неустоек применяться не могут.

— По поступившим жалобам будет проведена проверка и необходимая работа с соответствующими кредитными организациями, — пообещали в Центробанке.

Займовый бум

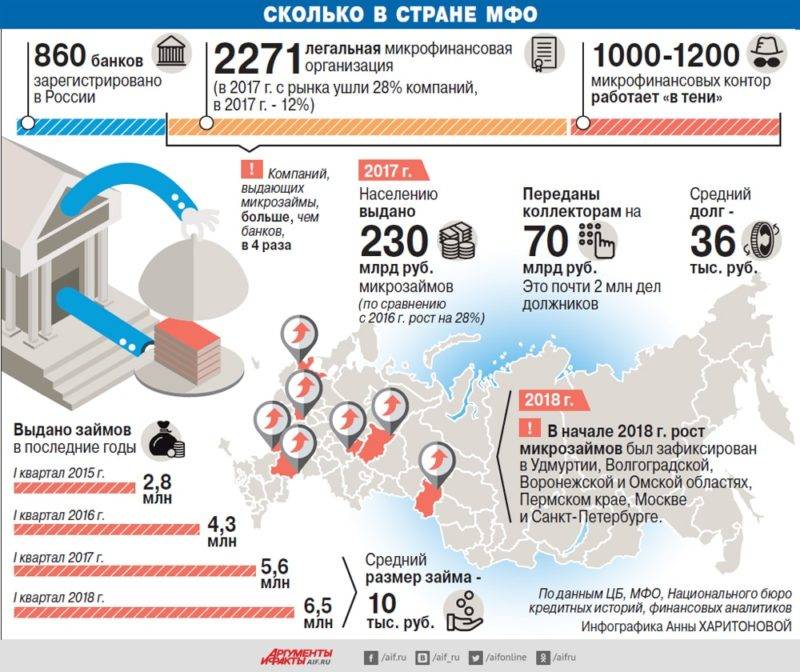

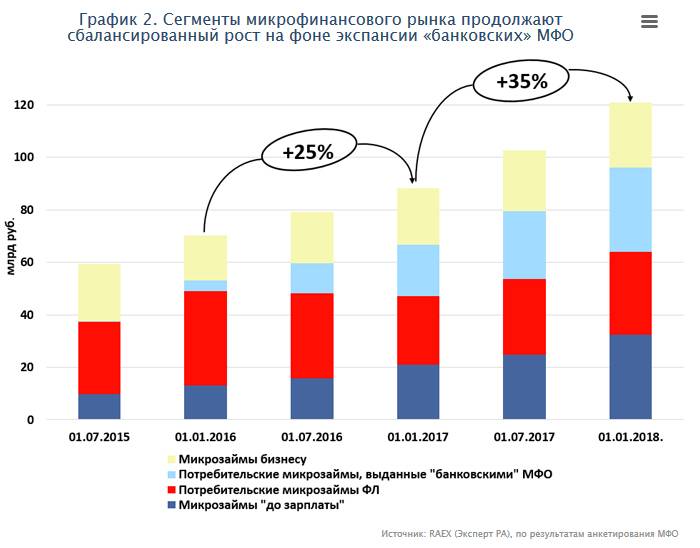

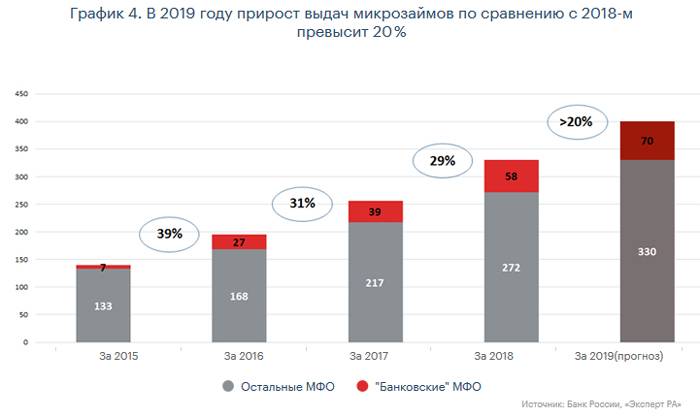

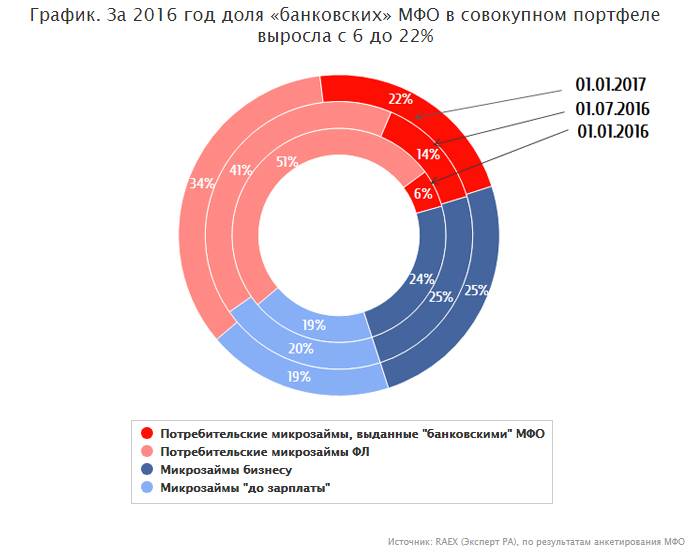

По итогам 2014 года, по данным “Эксперт РА”, совокупный портфель займов МФО вырос на 28% и в абсолютном выражении составил примерно 50 млрд рублей. А в первом полугодии 2015 года поток клиентов в МФО еще больше.

К примеру, портфель одного из крупнейших в России сервисов онлайн-кредитования MoneyMan по итогам первого полугодия 2015 года составил 620,7 млн рублей, что в 2 раза больше, чем на конец первого полугодия 2014 года. По сравнению с итогами 2014 года объем кредитного портфеля компании вырос на 43,5%. Портфель займов еще одной МФО “Займер” вырос в 7,5 раза по сравнению с аналогичным периодом прошлого года, сообщил генеральный директор компании Сергей Седов. МФО “ФинТерра” отмечает, что в период с января по июнь этого года объем выдачи в годовом выражении в компании вырос на 9,5%.

По мнению Бориса Батина, генерального директора MoneyMan, рост портфеля займов рынка микрофинансирования обусловлен тем, что спрос на услуги существенно превышает предложение. “Еще в 2012 году ФАС оценивала потребность россиян в микрозаймах в 300-350 млрд рублей, сейчас эта цифра еще больше. По нашим оценкам, спрос удовлетворен не более чем на 20-25%. В этом потенциал роста микрофинансового рынка, который будет реализовываться еще в течение 5 лет. Рынок будет расти на двузначные процентные значения ежегодно”, – уверен он.

Взлет онлайна

При этом наибольший рост показал сегмент онлайн-кредитования: то есть компаний, которые выдают займы через Интернет. Они сокращают издержки на содержание офисов, персонала, накладные расходы и др. За полгода доля онлайн-займов в совокупном портфеле микрофинансовых компаний выросла до 4,9% с 3% (то есть сразу на 63%), свидетельствуют данные анализа СРО “МиР”. В целом онлайн-займы стали единственным видом МФО, которому удалось нарастить свою долю в совокупном портфеле ссуд россиян.

“Этот тренд сохранится в ближайшие годы. Доля онлайн-займов к концу 2015 года достигнет 10% от совокупного портфеля микрофинансовой отрасли”, – прогнозирует глава MoneyMan Борис Батин.

Интерес заемщиков к дистанционным способам получения денег отмечают и “Быстроденьги”. “Уже 46% всех займов наши клиенты получают на предоплаченную карту компании, позвонив по телефону горячей линии. Доля заемщиков, получающих займ онлайн на именные банковские карты, выросла за год в 4 раза”, – говорит Юрий Провкин.

МФО станет меньше

При этом количество МФО растет не очень быстро. Бум регистраций МФО в России пришелся на 2013 год.

Сейчас в России действует около 5 тыс. микрофинансовых организаций, примерно 230 работает в Петербурге. В целом на Северо-Запад приходится 9% от общего числа МФО России.

“По любым меркам это избыточное количество, и регулятор продолжает чистить рынок. Так, только за август ЦБ исключил из реестра микрофинансовых организаций почти 300 компаний. Если такая динамика продолжится, к концу 2015 года число МФО составит максимум 3000. Одни компании будут уходить из-за требований регулятора, другие из соображений рентабельности”, – прогнозирует Андрей Бахвалов, главный исполнительный директор компании “Домашние деньги”.

Нет четкой картины

«Известия» опросили топ-30 финансовых организаций об изменениях качества кредитного портфеля. В Сбербанке отметили, что этот показатель у них находится на стабильно высоком уровне. В Новикомбанке и УБРиР также добавили, что доля просрочки по кредитам физлиц находится на низком уровне. По словам главы направления потребительского кредитования последней организации Елены Орловой, с падением доходов у населения и более строгим отбором в плане одобрения кредитов банки будут более активно работать с действующей базой и конкурировать за «хороших» клиентов.

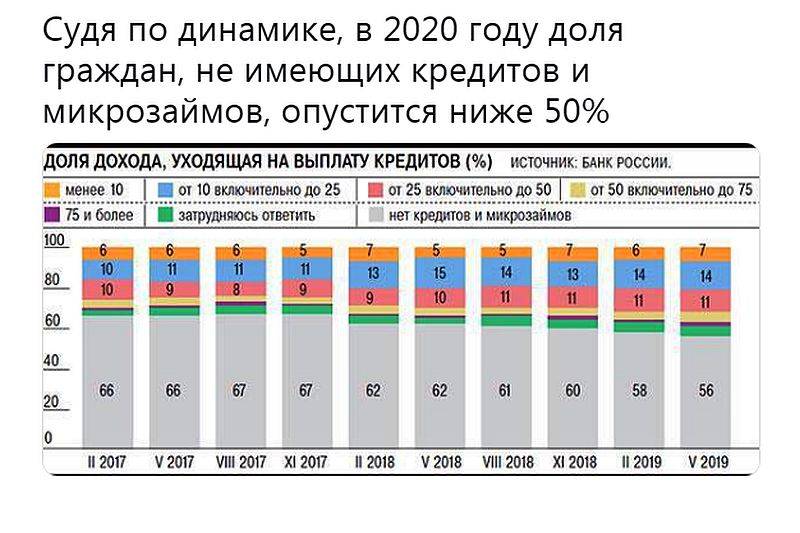

Должники 2020-го появятся в работе службы судебных приставов, скорее всего, уже в этом году, уверен Эльман Мехтиев. По его словам, в пик пандемии каждый второй заемщик в той или иной мере испытывал трудности с погашением, и далеко на каждый смог претендовать на кредитные каникулы. Пока непонятно, сколько граждан смогут продолжать качественно обслуживать долг после окончания послаблений. По оценкам ЦБ, сейчас 80% клиентов банков вернулись к графику платежей, добавил он.

Долг не по плечу

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

Помощь от государства оказалась доступна не всем желающим: 1,2 млн граждан из 3,3 млн, обратившихся за реструктуризацией займа, получили отказ, обратила внимание старший аналитик банковских рейтингов НРА Надежда Караваева. По ее словам, как раз они и могут пополнить ряды злостных неплательщиков

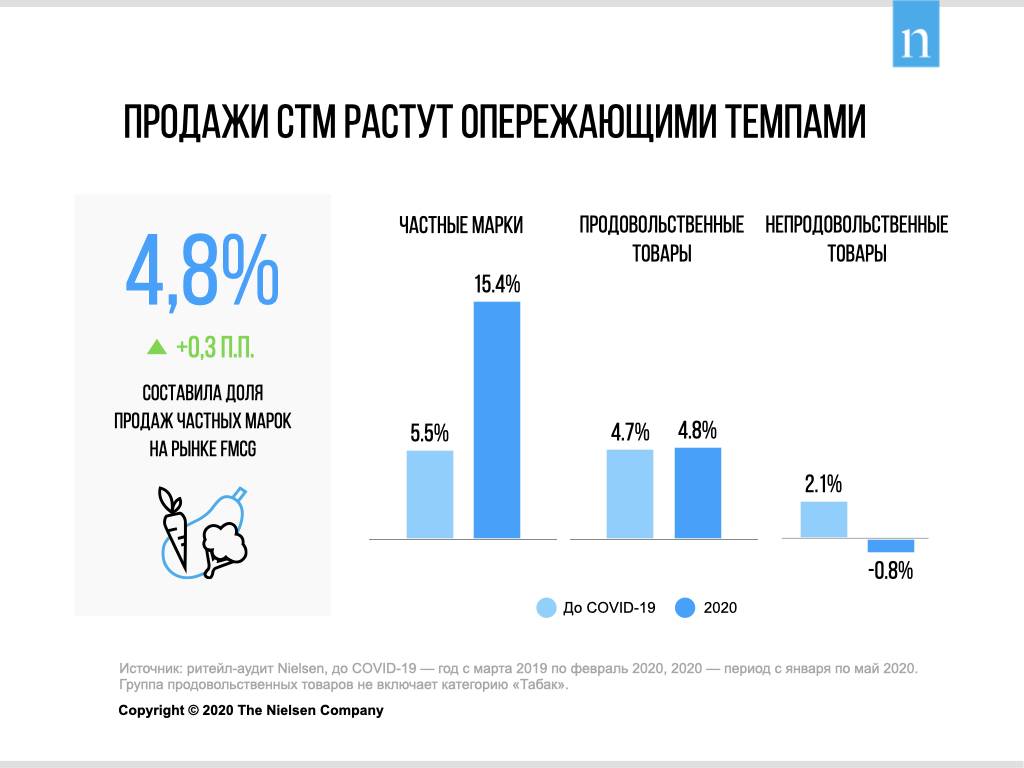

Также из-за ужесточения банками кредитной политики заемщики, которые раньше могли рассчитывать на оформление ссуды там, вынуждены были обратиться к менее требовательным, но «дорогим» кредиторам, — в некоторых МФО микрозаймы без обеспечения дают под более 300% годовых, добавила она.

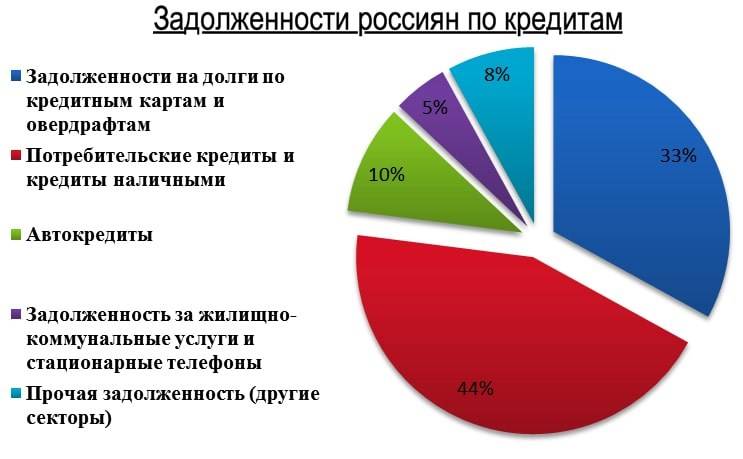

— Сейчас причины неплатежей носят достаточно объективный характер: 70–80% дефолтов связаны с финансовыми трудностями и снижением дохода граждан. На текущий момент порядка 8 млн заемщиков имеют просрочку объемом почти 900 млрд рублей. В среднем ежегодно их количество увеличивается на 500 тыс., — отметил Эльман Мехтиев.

В текущем году, по оптимистичному сценарию, рост просроченной задолженности, а вместе с ней и количества должников продолжится, но темпы увеличения будут ниже тех же показателей 2020 года, полагает он. Тогда как, по мнению Надежды Караваевой, сейчас не видно всей картины влияния пандемии и роста долговой нагрузки населения — послабления, которые еще действуют, маскируют потенциально проблемные кредиты. Она уверена, что после окончания их срока объемы плохих долгов в портфелях финансовых организаций вырастут.

Уйти на каникулы

В «БКС Премьер» прогнозируют увеличение плохих долгов во всех сегментах кредитования.

— В течение ближайших шести месяцев, на наш взгляд, МФО пострадают больше всего: просрочка 30 и более дней может превысить 40%, — предположил Николай Соколов. — Портфели МФО намного менее качественные, чем у банков. Просрочка 30 и более дней по потребкредитам наличными может превысить 25–27%, по картам она рискует преодолеть уровень 13–15%, по автокредитам — 10–12%.

Неплатежеспособность_2

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

Ухудшение ситуации прогнозирует и Евгения Лазарева. По ее словам, в апреле-мае нас может ждать еще больший рост просрочки, а к концу периода самоизоляции — увеличение числа персональных банкротств граждан и предпринимателей.

Однако Алексей Волков из НБКИ считает, что в дальнейшем, по мере разворачивания мер государственной поддержки заемщиков (в первую очередь кредитных каникул), можно ожидать, что ситуация с просрочкой стабилизируется.

Однако пока, отметила глава проекта ОНФ «За права заемщиков», меры поддержки недостаточно эффективны.

— По данным консультационного центра по кредитным и ипотечным каникулам, даже добросовестные заемщики, ни разу не допустившие задержки по оплате своих кредитов и собравшие полный необходимый пакет документов, в 90% случаев получают формально мотивированные отказы в предоставлении льготного периода от кредиторов, — сообщила она.

Евгения Лазарева добавила, что многие граждане, чей доход формировался из нескольких составляющих (фиксированного оклада, бонусов, премий от продаж и т.д.), сейчас имеют проблемы с подтверждением снижения заработков.

Просрочка не растет

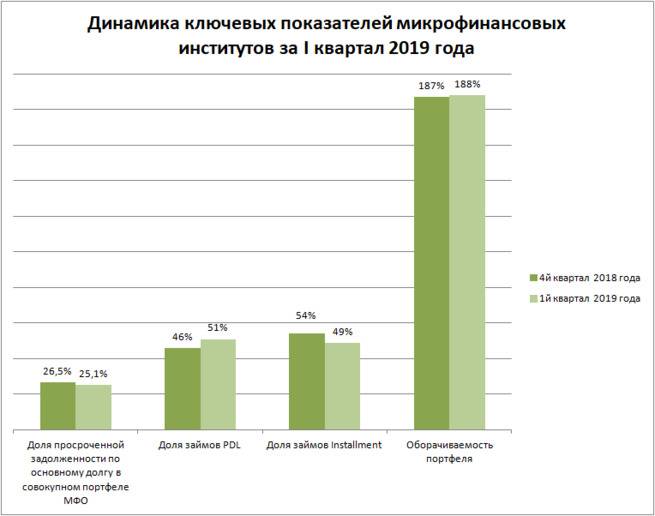

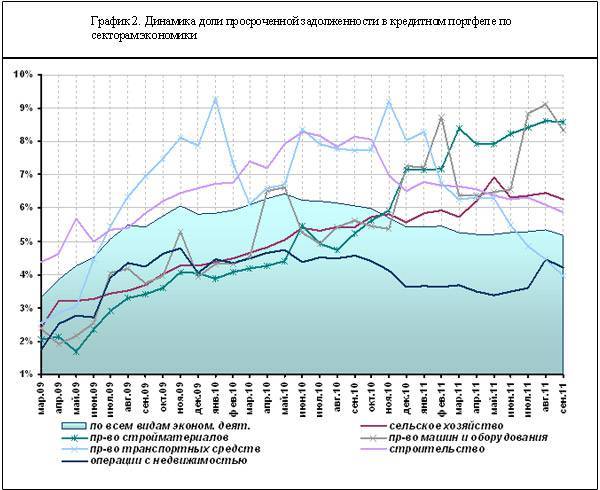

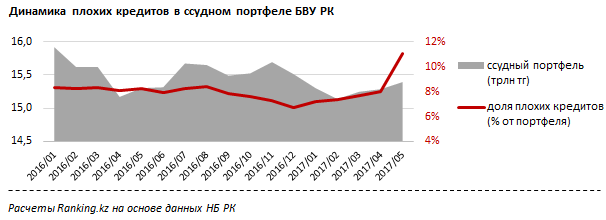

У МФО так же, как и у банков, в связи с резким снижением платежеспособности россиян есть проблемы с просроченными долгами. Правда, цифры для обозачения этого показателя для МФО по сравнению с банками совсем другие. Так, по словам представителей рынка, в рамках микрофинансовой модели бизнеса даже 30% невозвращенных долгов – это приемлемый показатель.

По итогам первого полугодия доля “плохих долгов” (просроченной на более чем 90 дней задолженности) оценивается на уровне 23-25%. Однако ситуация с просрочкой по сегментам микрофинансового рынка значительно различается. Например, в сегменте онлайн-кредитования уровень “плохих долгов” существенно ниже среднерыночного.

Большинство опрошенных “ДП” МФО отмечают, что доля просрочки почти не изменилась по сравнению с прошлым годом. “Быстроденьги” сообщают о просрочке в 16% (так же как в 2014), в MoneyMan – 14% (снизилась за полугодие на 1 процентный пункт), “Домашние деньги” сократили просрочку с 33 до 26%, в “ФинТерре” и “Займере” доля не изменилась.

“Называя причины неоплаты, клиенты чаще всего ссылаются на задержку заработной платы, потерю работы и ухудшение материального положения. На конец II квартала 2015 года доля таких причин составила 62%, что на 11% выше уровня аналогичного периода прошлого года”, – отмечают “Быстроденьги”.