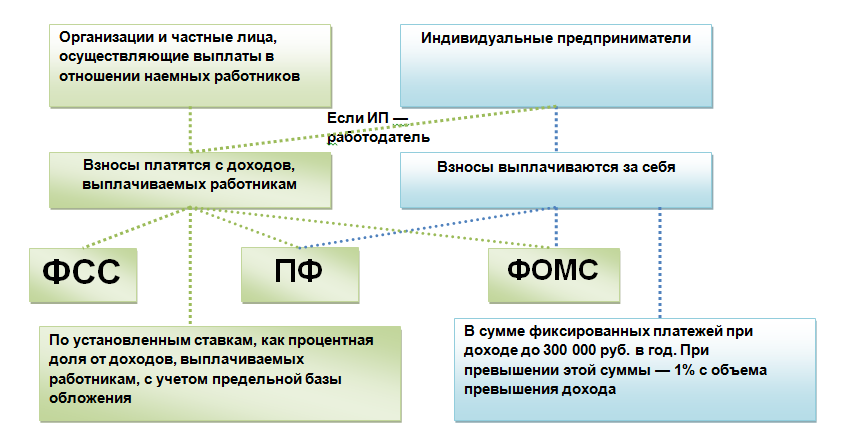

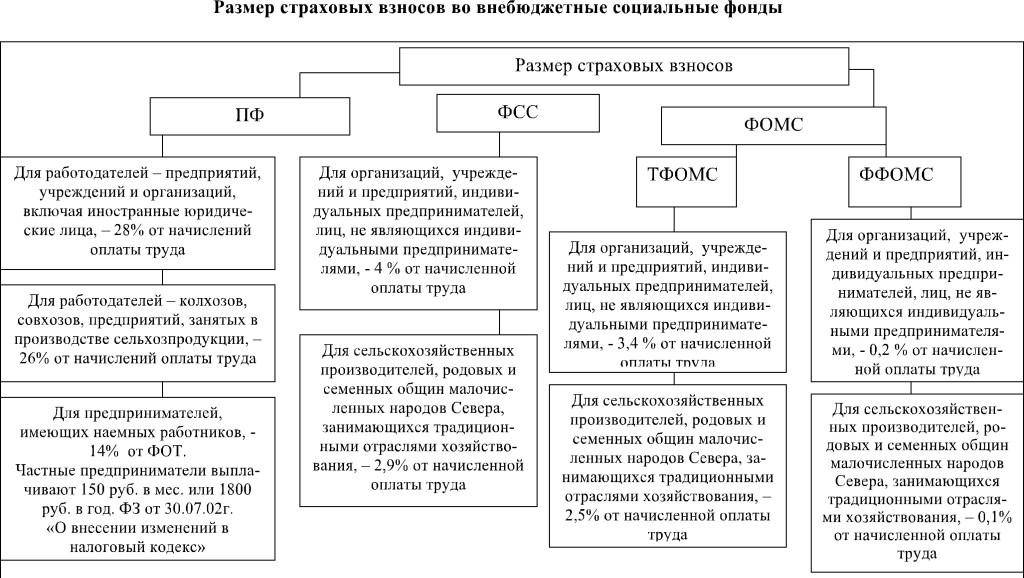

Порядок уплаты страховых взносов

Накопления на пенсию, отчисления в соцстрах и на медицинское страхование уплачиваются в определённые законом сроки. За их нарушение назначаются штрафы, поэтому рекомендуется строго следить за графиком платежей.

Проще всего ИП без работников: они вправе заплатить за страхование когда угодно в течение года (дополнительный взнос при превышении дохода в 300 тысяч рублей — до конца июня следующего года). Наличие работников усложняет ситуацию: платить взносы и оформлять документы придётся ежемесячно.

Пенсионное страхование

Взносы в ПФР «съедают» 22% зарплаты работника или денег работодателя. Со средней ежемесячной зарплаты в 20 000 рублей гражданин заплатит 4 400 в месяц и 52 800 рублей в год. Все эти деньги гражданин никогда не получает на руки, их переводит в ПФР работодатель в срок до 15 числа ежемесячно.

Перевод взносов в ПФР осуществляют одним платёжным поручением. Его легко создать на сайте nalog.ru. Все реквизиты для заполнения документов также нужно узнать на официальном сайте налоговой службы в разделе «Определение реквизитов ИФНС». ИП могут воспользоваться мобильным приложением «Сбербанк Онлайн», а организациям придётся обращаться в банк.

Медицинское страхование

На эти цели расходуется 5,1% от заработной платы сотрудника. Например, при заработной плате в 20 тысяч, придётся ежемесячно вносить 1 020 рублей, а за год израсходуется 12 240 рублей. Платить эти взносы также будет работодатель.

Платёжное поручение формируется на сайте ФНС, КБК 182 1 02 02101 08 1013 160. Получателем платежа будет Федеральное казначейство, но в скобках необходимо указать наименование местного отделения ФНС. При электронном формировании поручения вероятность ошибок меньше, рекомендуется пользоваться таким способом.

Социальное страхование

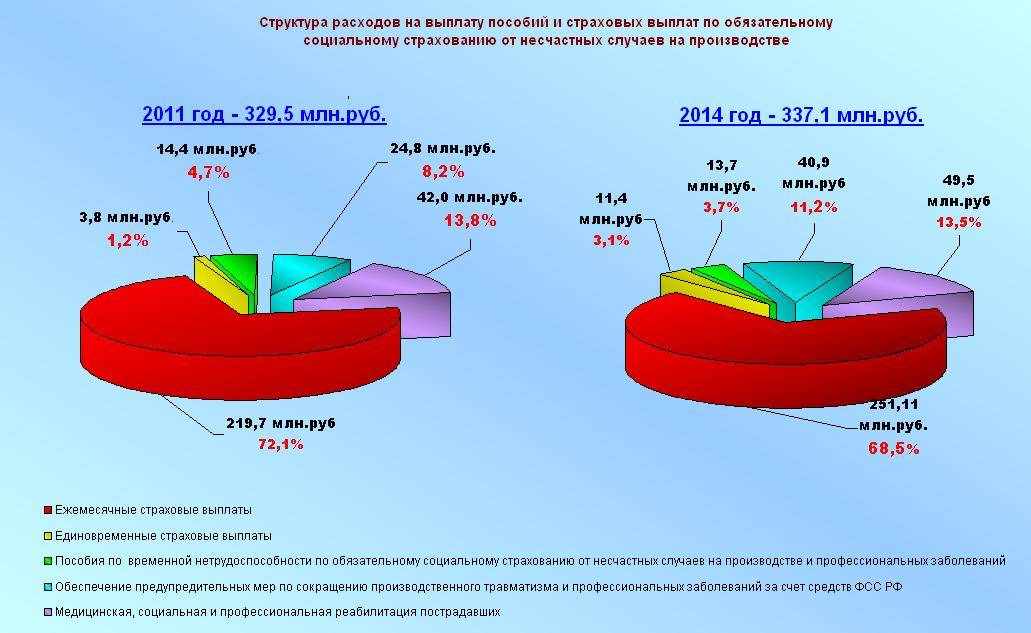

Размер выплат по основному социальному страхованию равен 2,9% от заработной платы. Среднестатистический работник с зарплатой в 20 тысяч расходует на ФСС 580 рублей в месяц или 6 960 рублей в год. Для опасных производств, работа на которых сопряжена с травматизмом и вредом здоровью, предусматривается дополнительное страхование от несчастных случаев. Его размер — от 0,2 до 8,5%. Определятся индивидуальными характеристиками предприятия.

Выплата происходит по тем же правилам, что в Пенсионный фонд и Фонд медицинского страхования — через платёжное поручение, сформированное на сайте налоговой службы.

Ежемесячно на страховые выплаты работодатель расходует 30% от доходов каждого сотрудника

Новости

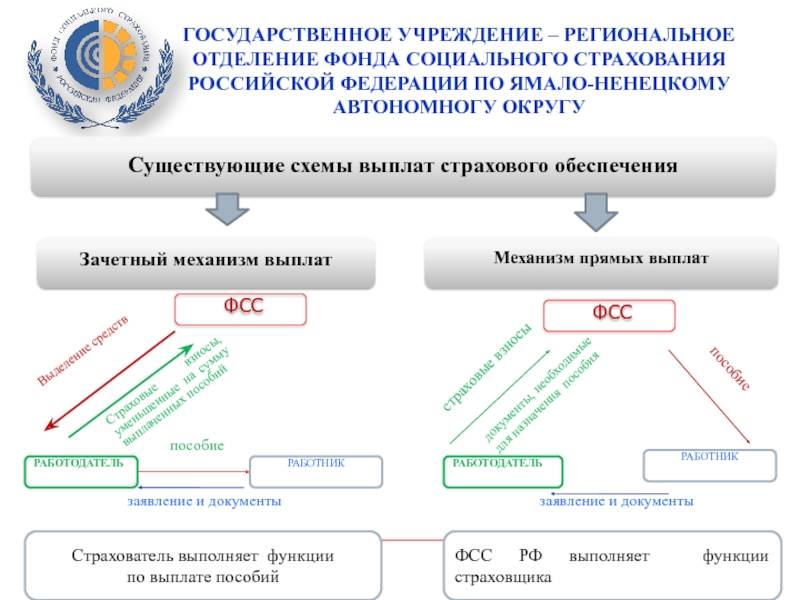

Переход на пилотный проект прямые выплаты с 01.07.2018г

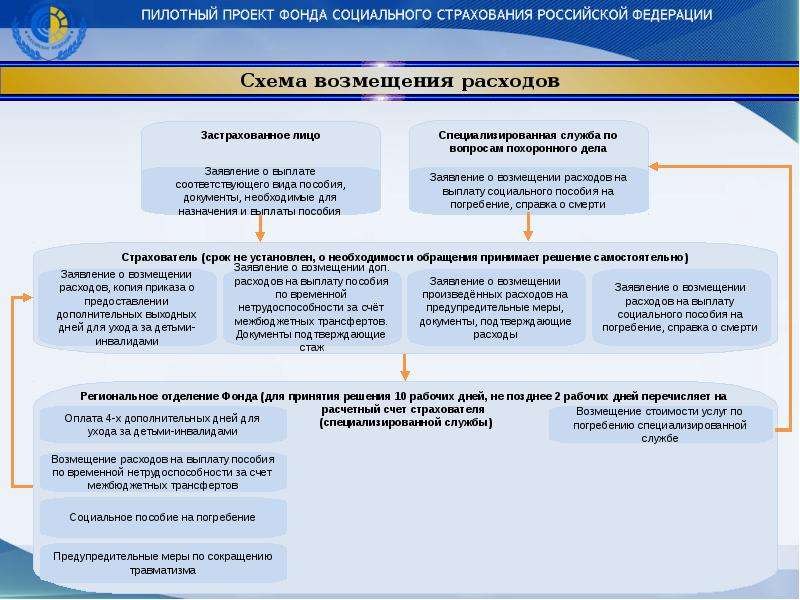

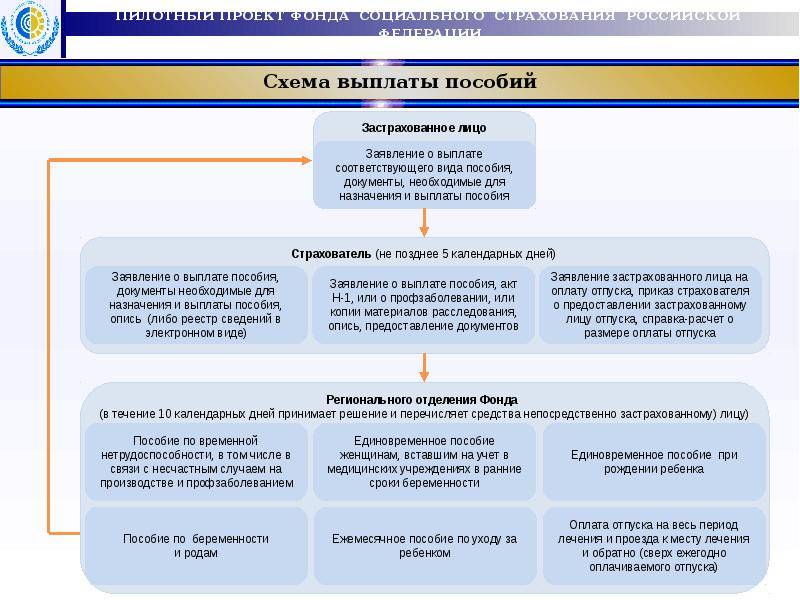

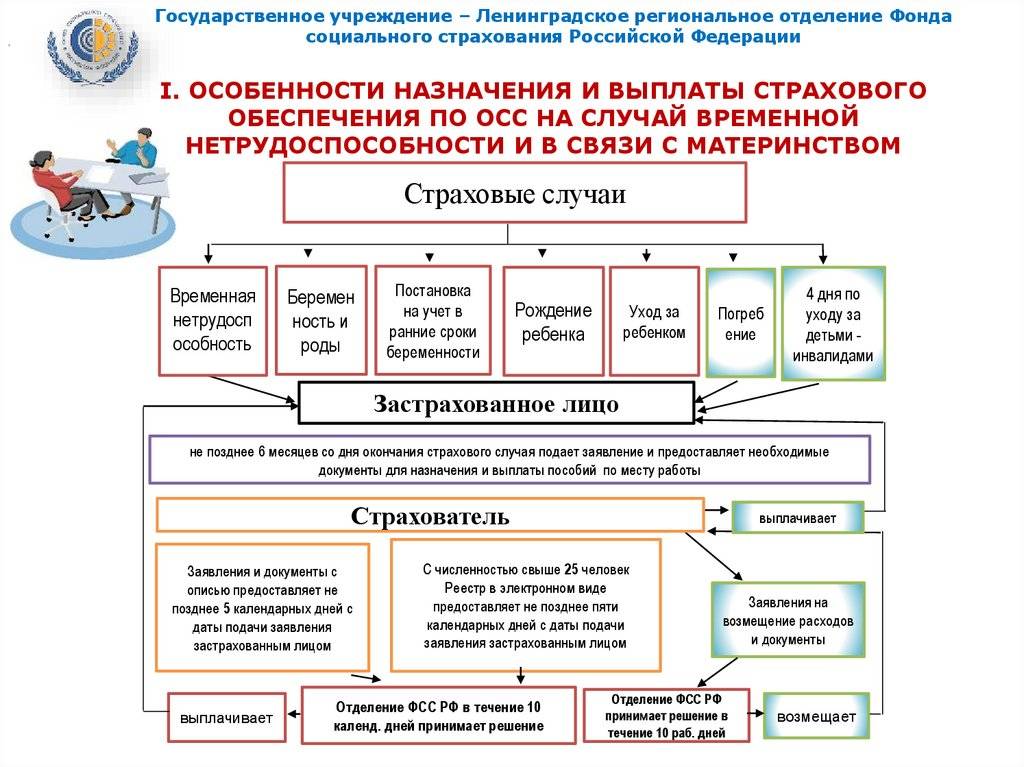

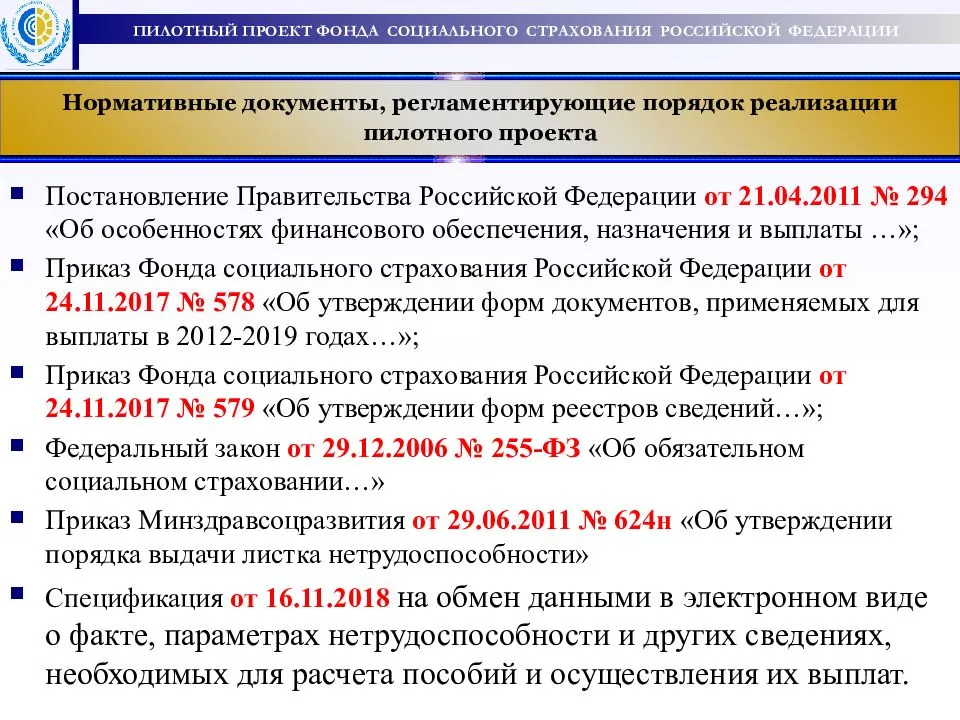

На территории Кабардино-Балкарской Республики в соответствии с постановлением Правительства Российской Федерации от 21.04.2011 года № 294 начнется реализация пилотного проекта Фонда социального страхования Российской Федерации по переходу на прямые выплаты страхового обеспечения.

С этого времени региональное отделение Фонда будет назначать и выплачивает напрямую работающим гражданам страховое обеспечение по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Просьба всем страхователям ознакомиться с материалами одноименного раздела на данном сайте!

подробнее »

30.04.2020

Страхователь, для которого в период с 15 апреля по 8 мая 2020 г. установлены нерабочие дни, предоставляет документы для подтверждения основного вида экономической деятельности до 12 мая 2020 г. (первый рабочий день после выходных)

подробнее »

20.04.2020

Региональное отделение Фонда социального страхования РФ по КБР информирует о том, что подать заявление на предоставление технических средств реабилитации и протезно-ортопедических изделий можно через Единый Портал государственных услуг. На сайте регионального отделения размещен баннер «Податьзаявку на ТСР», переход с которого осуществляется на формуподачи заявки на Едином портале государственных услуг. Необходимо будет лишь заполнить форму заявления. Предоставление индивидуальной программы реабилитации или абилитации инвалида не требуется.

подробнее »

17.04.2020

В целях борьбы с распространением новой коронавирусной инфекцией реализована возможность для получения листка нетрудоспособности для работающих граждан 65 лет и старше в тех случаях, когда они не перешли на дистанционную работу и не находятся в отпуске. Временный порядок дистанционного оформления больничных для работающих граждан 65 лет и старше в период с 20 по 30 апреля будет аналогичен тому, что действует в период с 6 по 19 апреля.

подробнее »

15.04.2020

Фонд социального страхования Российской Федерации сообщает, что статьей 3

Федерального закона от 01.04.2020 № 102-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» (далее – Федеральный закон № 102-ФЗ) внесены изменения в

Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Федеральный закон № 125-ФЗ). Федеральный закон № 102-ФЗ вступил в силу с 01.04.2020.

подробнее »

14.04.2020

Срок представления расчетов по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения за I квартал 2020 года продлён до 15 мая.

подробнее »

10.04.2020

Региональное отделение Фонда социального страхования просит работодателей в кратчайшие сроки предоставить документы и сведения, необходимые для назначения и выплаты пособия по временной нетрудоспособности работникам в возрасте 65 лет и старше, которые находятся на самоизоляции с 6 по 19 апреля 2020 года.

подробнее »

08.04.2020

Региональное отделение Фонда социального страхования в условиях повышенного риска заражения короновирусом Covid-2019 рекомендует представлять документы для подтверждения основного вида экономической деятельности в электронном виде.

подробнее »

03.04.2020

Работающие граждане старше 65 лет, выбравшие режим самоизоляции, смогут получить больничный с 6 по 19 апреля. Назначение пособия по временной нетрудоспособности в связи с карантином не потребует от граждан заполнения каких-либо документов. Оплата больничного листа придет гражданам напрямую из средств Фонда социального страхования.

подробнее »

03.04.2020

В соответствии с Постановлением Правительства РФ от 01.04.2020 г. №402, в целях предотвращения новой короновирусной инфекции, работающим гражданам в возрасте 65+, соблюдающим режим самоизоляции (кроме переведенных на дистанционный режим работы или находящихся в очередном отпуске) в период с 06.04.2020 по 19.04.2020 гг. будет дистанционно оформлен листок нетрудоспособности на основании сведений, предоставленных работодателем.

подробнее »

27.03.2020

подробнее »

К списку

Изменения в страховом обеспечении из-за коронавируса

Для поддержки российского бизнеса в период эпидемии коронавируса в России, Президент и Правительство РФ вводят особые меры. Помощь предпринимателям и бизнесменам заключается сразу в нескольких привилегиях:

- Отсрочка по налогам и взносам.

- Снижение тарифа по страховому обеспечению до 15%.

- Отсрочки по сдаче отчетности, запрет проведения налоговых проверок.

- Запрет ФНС до 1 мая на блокирование счетов и принудительное взыскание задолженностей.

- Кредитные каникулы, льготное кредитование.

- Отмена арендных платежей (по государственному и муниципальному имуществу).

Все эти льготы предусмотрены для малого и среднего бизнеса. Причем правительство определило 22 отрасли экономики, которые наиболее пострадали от коронавируса. Бизнесмены из этих отраслей получат поддержку в первую очередь.

Налоговые каникулы из-за коронавируса

Представители малого и среднего бизнеса получат полугодовую отсрочку по всем налогам, кроме НДС и НДФЛ. Если же бизнесмен относится к категории микропредприятий, то ему полагается отсрочка по страховым взносам.

Новые сроки уплаты страховых взносов следующие:

| Вид страхового взноса | Продолжительность отсрочки для СМП | Комментарии |

|---|---|---|

За март, апрель и май 2020 г. | 6 месяцев | Условие действует только в отношении микропредприятий |

За июнь и июль 2020 г. | 4 месяца | |

ИП за самого себя, с суммы дохода, превышающей 300 000 руб. за 2019 г. (срок до 01.07.2020 по НК РФ) | 4 месяца | Штрафные санкции и пени за период отсрочки не начисляются |

Представителям малого и среднего бизнеса отсрочка предоставляется в беззаявительном порядке. Никаких заявлений и документов подавать в ИФНС не нужно. Не потребуется и соответствующего решения или уведомления от инспекции.

Снижение тарифа страховых взносов

Владимир Путин в своем обращении от 25.03.2020 г. заявил о снижении тарифа по страховым взносам с 30% до 15%. Привилегия предусмотрена только в отношении малых и средних предприятий. Причем льгота распространяется не на всю заработную плату и иные вознаграждения за труд. Снижение тарифа по взносам применяется по новым правилам:

- в отношении заработной платы, которая не превышает МРОТ, тариф по страховым взносам остается на прежнем уровне — 30%;

- в отношении части заработной платы, которая превышает МРОТ, тариф по страховому обеспечению снижается до 15%.

Снижение тарифа — это не временная мера из-за пандемии коронавируса. Президент предложил ввести новый порядок исчисления страховых взносов для малого и среднего бизнеса на долгосрочную перспективу

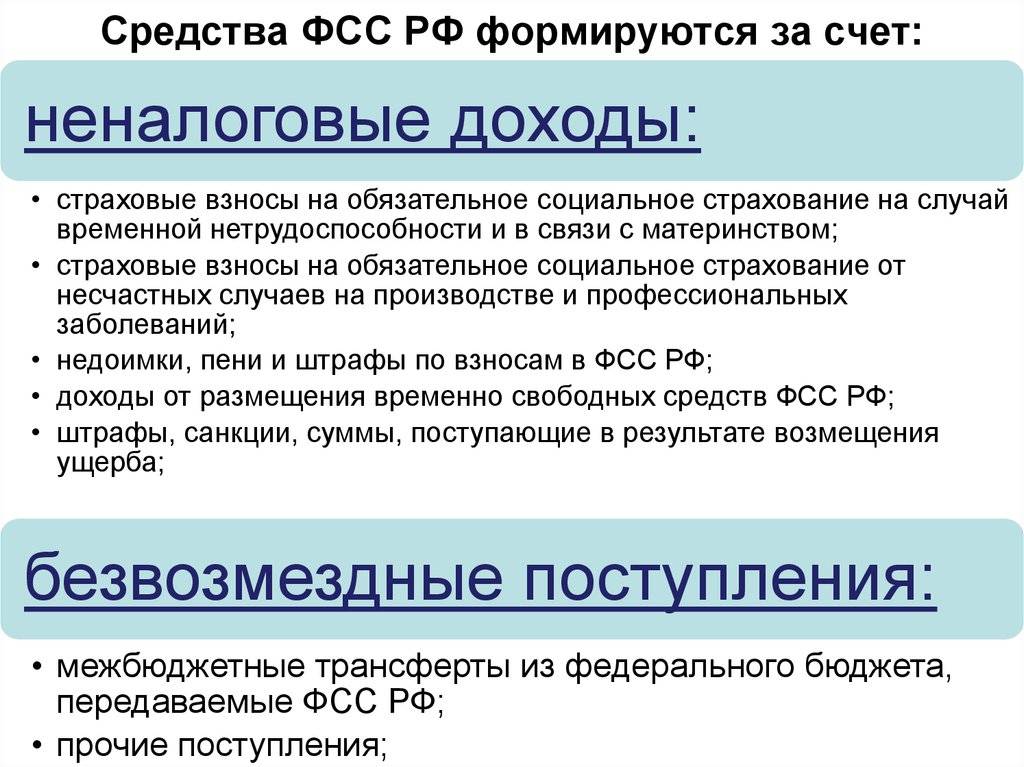

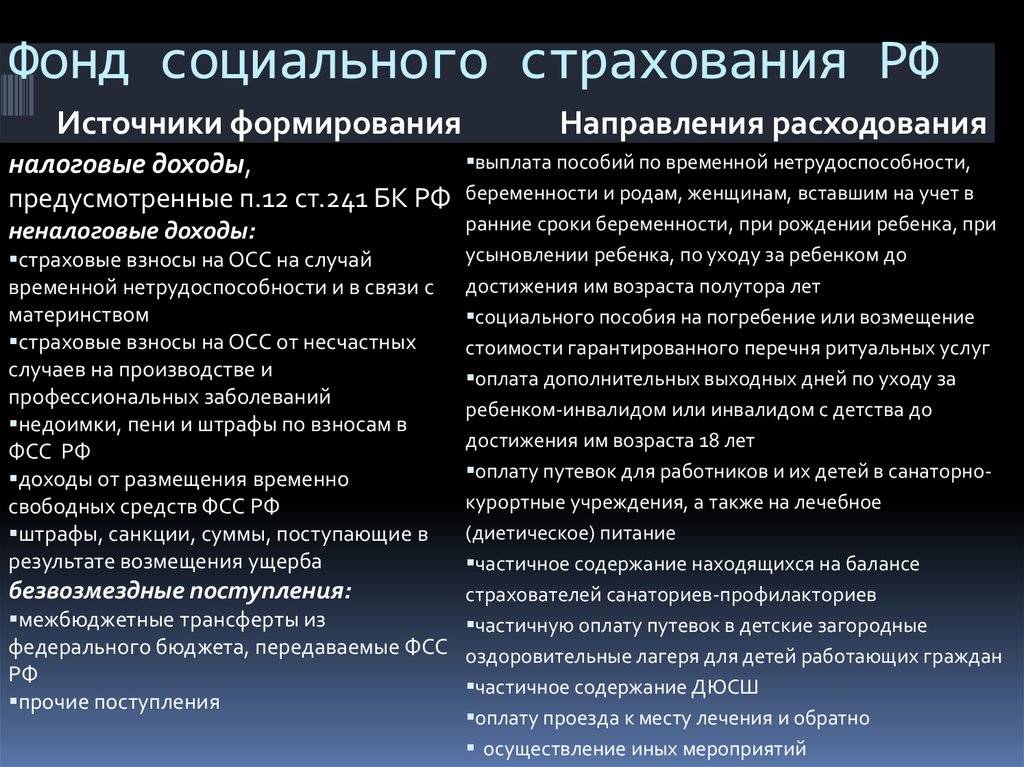

Денежные средства

Чтобы фонд социального страхования работал стабильно, то есть во время производил необходимые выплаты гражданам РФ, в нем должна быть сконцентрирована необходимая сумма для этих самых выплат, средств должно быть достаточно. Но, необходимо понимать, что этих самых средств не должно быть много, то есть в фонде не должно быть лишних денег, иначе работодателям, которые делают ежемесячные взносы, будет довольно сложно их накопить. Все это может привести к определенным последствиям: затраты на производство значимо повысились бы, поэтому и готовая продукция поступала на прилавки по завышенной цене.

Важно обеспечить фонду финансовую стабильность, для этого необходимо правильно распределить расчетные средства, которые являются взносами от вкладчиков. Кроме этого, нужно высчитать правильную сумму страхового тарифа, которая составляет процент из страховой базы

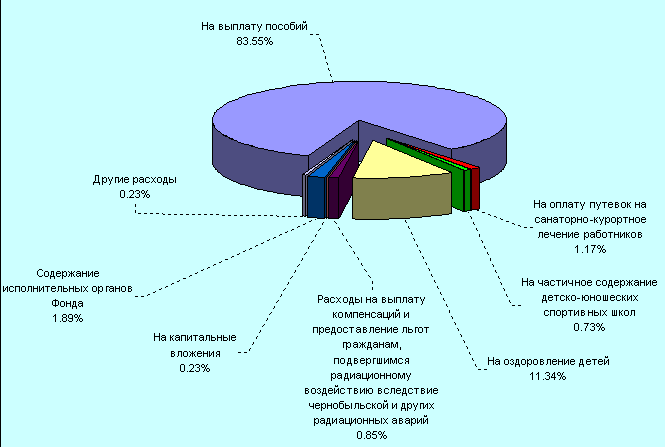

Для этого существуют актуарные расчеты (расчеты, которые регламентируют взаимоотношения между страховщиками и страхователями). Ряд сложностей расчета необходимых средств связан с тем, что фонд выплачивает компенсацию и по страховым случаям, таким как: смерть кормильца, беременность, наступления нетрудоспособности, и по другим причинам, которые не носят страховой характер: новогодние подарки для детей, оздоровление ребенка в лагерях и санаториях и др.

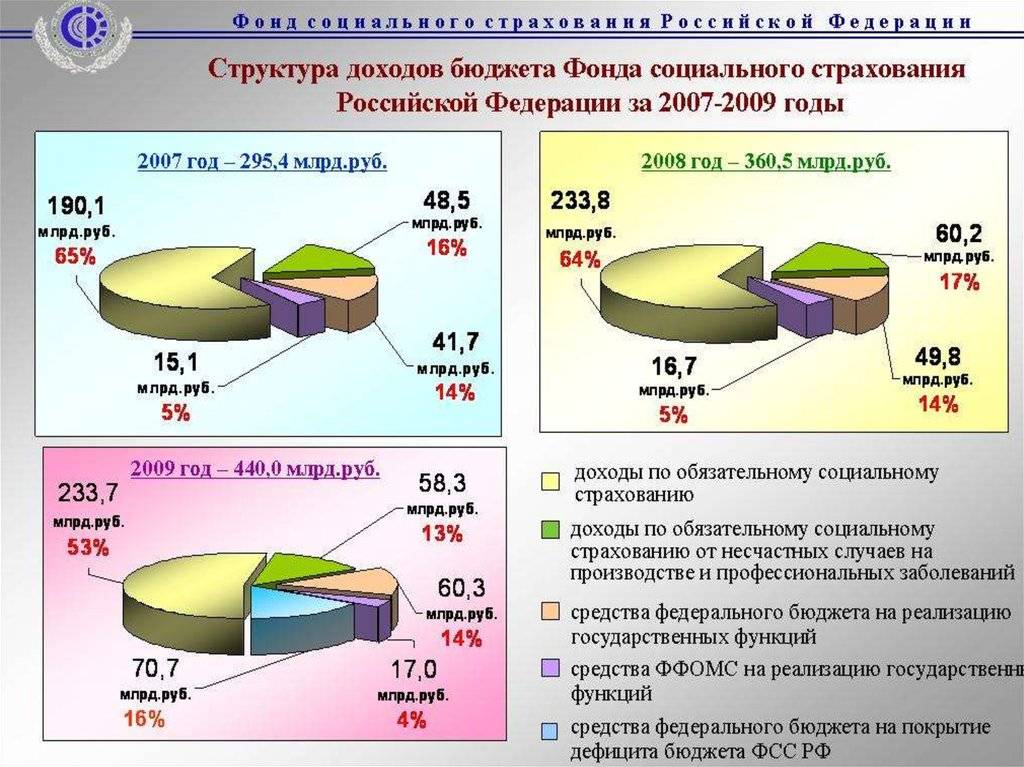

Львиная доля взносов для фонда социального страхования поступает от доходов и бюджета РФ, она составляет более 60%.

Отчетность в ФСС

Форма 4-ФСС

1 документ 345.00 KB

Предприниматели, не использующие труд наемных рабочих, не должны сдавать ежемесячный отчет в ФСС.

Крайний срок предоставления квартальной отчетности в бумажном виде — не позднее 20-го числа месяца, который следует за отчетным кварталом. Для компаний, в штат которых входит 25 и более человек, отчет о проведении выплат можно подавать в электронном виде. В этом случае срок сдачи документации может быть отсрочен до 25-го числа.

Варианты сдачи отчетности

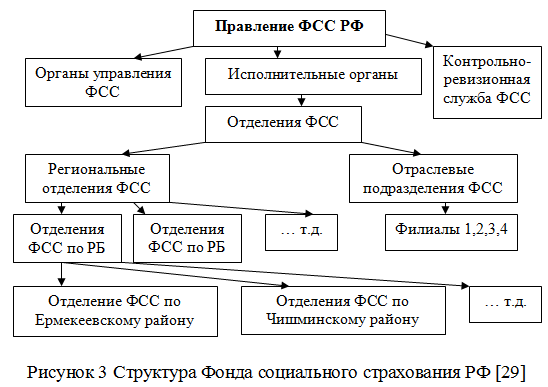

Отчеты о совершении выплат сдаются в территориальное отделение Фонда социального страхования. Номер отделения, к которому прикреплен плательщик можно узнать по карточке. Последняя оформляется при регистрации в фонде в качестве страхователя. Существует несколько различных вариантов сдачи отчетности в такую организацию.

Вариант №1. Сдать отчет лично в руки сотруднику ФСС

Такой способ является наиболее проверенным. В случае личного посещения регионального отделения ФСС полностью исключается вероятность возникновения ситуаций, при которых отчет может где-то затеряться. Кроме этого, плательщик сможет мгновенно ответить на вопросы инспектора и прокомментировать конкретную строчку в заполненному документе.

Единственная проблема такого способа заключается в том, что плательщик должен тратить личное время и свои нервы для сдачи необходимой документации. А при определенных обстоятельствах на разрешение данного вопроса может потребоваться от нескольких часов до одного дня. Наиболее целесообразным решением здесь является привлечение помощника, который сможет выполнить поставленную задачу.

Вариант №2. Отправить документацию в электронном виде

Отправит отчет таким образом можно не покидая пределов собственного офиса. Крайний срок сдачи увеличен на пять дней, что позволяет без спешки подготовить всю необходимую документацию. Однако чтобы воспользоваться таким способом, между плательщиком и страховщиком должен быть дополнительно заключен договор о предоставления отчетности в электронном виде. Наиболее проблемным моментом такого способа являются возможные технические сбои, в результате которых представители ФСС могут получить отчет с ошибками. С порядком подготовки отчетности в электронном виде можно ознакомиться в этом документе

Сдача отчетности в ФСС

1 документ 686.50 KB

Вариант №3. Отправить отчет по почте

Этот способ тоже является достаточно удобным, так как избавляет от необходимости тратить время на посещение ближайшего представительства ФСС. Однако здесь также возможен вариант появления некоторых ошибок. Это обусловлено тем, что после получения отчета сотрудники ФСС вбивают данные в базу ручным способом. Здесь нельзя полностью исключить пресловутый человеческий фактор.

Чтобы минимизировать вероятность ошибки, целесообразнее всего прибегать к реализации такого способа только в случае нулевой отчетности или при условии, если очень сильно поджимаю сроки. Конверт необходимо отправлять заказным письмом и делать подробную опись всего вложения. Такая опись вместе с уведомлением о вручении будут выступать в качестве подтверждающих документов.

Штрафные санкции

При условии несвоевременной сдачи отчетности в ФСС на плательщика может быть наложены штраф, размер которого составляет 5% от суммы страховых взносов. При этом итоговый размер штрафного взыскания не должен быть более 30-ти процентов указанной суммы, но и не менее 1000 рублей. В случае неуплаты или уплаты неполной суммы на страхователя также может быть наложен штраф. В этом случае его размер держится на уровне 20% от неуплаченной суммы страховых взносов.

Федеральный закон

Основы социального страхования в РФ закреплены в федеральном законе от 16 июля 1999 года № 165-ФЗ «Об основах обязательного соцстрахования», а также иными законодательными актами. ФЗ состоит из пяти глав и двадцати девяти статей, он имеет небольшой объем, однако, несмотря на это, целенаправленно и емко регулирует основные вопросы в сфере соцзащиты населения.

Основные сведения, касающиеся системы обязательного страхования, даны в первой главе законодательного акта. В статьях можно прочитать определения основных терминов, используемых в ФЗ, описание принципов, форм и видов страхования. Кроме того, в первой главе представлена законодательная база, которой данная сфера деятельности регулируется на территории РФ.

ФЗ об обязательном социальном страховании во второй главе закрепляет обязанности и права субъектов, задействованных в этой сфере, то есть страхователей, застрахованных лиц, страховщиков. Также устанавливается ответственность субъектов в случае нарушения правил обязательного соцстрахования.

В тринадцатой и четырнадцатой статьях закона, составляющих третью главу, идет речь об управлении данной сферой и ее контроле органами государственной власти.

Четвертая глава регламентирует порядок финансирования. Так, пятнадцатая статья регулирует бюджетный процесс, а шестнадцатая и семнадцатая статьи определяют особенности бюджетов фондов, а также источники поступления средств в них. Расходование денег, порядок установления тарифов, внесение и начисление взносов подробно трактуются в восемнадцатой-двадцатой статьях законодательного акта. Порядок, условия и сроки внесения страховых взносов, правила хранения денежных средств, способы выплаты страхового обеспечения закреплены в статьях 21-23.

Пятая глава выступает заключительным положением федерального закона. В ней определяются сроки исковой давности, порядок разрешения и рассмотрения споров.

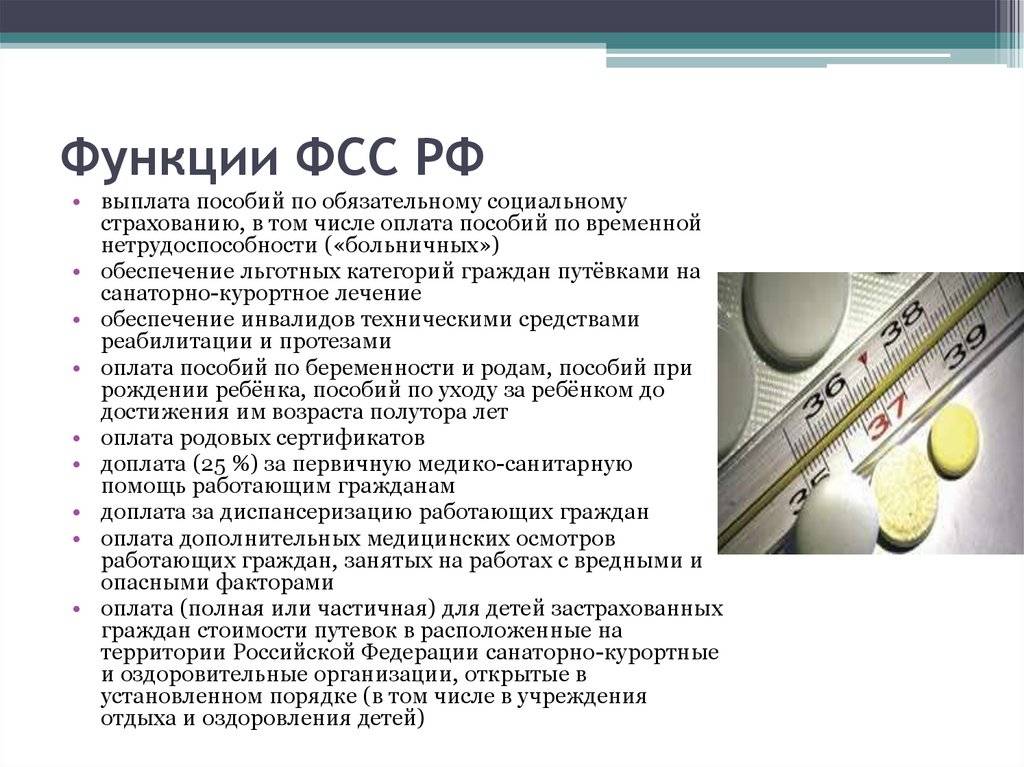

Что может и чего не может ФСС?

Итак, цели Фонда соцстрахования – весьма приземлённые. Обеспечить комфортный быт матерям и их детям, помочь льготникам и инвалидам, восстановить здоровье тех, кто пострадал на производстве. Желательно вообще свести рабочие травмы и заболевания к минимуму.

С материнством и родами ФСС справляется, и отнюдь не худо-бедно. К примеру, в 2019 г. Фонду удалось собрать на эти цели 582,2 млрд. рублей – больше, чем в предыдущем году, на 4,3%. Поступления выросли на 10%, сюда вошли не только прямые выплаты, но и штрафы, пеня, а также суммы, которые были взысканы не в полном объёме в предыдущем периоде.

Если верить статистике, то с производственным травматизмом всё обстоит почти великолепно. К примеру, в 2019 г. несчастные случаи произошло с 23,3 тыс. человек, со смертельным исходом – 1,06 тыс. В 2018 г. – 23,6 тыс. человек и 1,07 соответственно. Если сравнить с 2000 годом, то показатели улучшились почти в пять раз! Но лично у меня даже поверхностный анализ таблицы вызвал вопросы, ответы на которые я не нашёл.

Источник первичных данных: Росстат

На первый взгляд, с 2000 г. по 2019 все показатели «планово улучшаются». Как тут не вспомнить классика: выздоравливают, как мухи! 19 лет назад было 151,8 тысяч пострадавших, а стало – 23,3 тысячи: показатель снизился в 5 раз. Якобы улучшается ситуация и в относительных цифрах. В 2000 г. на 1000 человек приходилось 5,1 пострадавших, а в прошлом – всего 1,2.

Но! Шанс умереть, получив травму на производстве, в 2000 г. составлял 2,89%, а в 2019 г. – 4,54%. За 19 лет медики стали лечить в 2 раза хуже? То же и в относительных цифрах. В 2000 г. вероятность смерти составляла 2,92%, а в 2019 г. – 4,41%. Риск умереть травмированным вырос в полтора раза?

Если же мы разделим первый показатель в таблице на второй и выведем коэффициент, то выяснится, что цифры тоже соотносятся между собой странным образом. Значение должно быть примерно равным, но нет: снизилось за 19 лет в полтора раза. Это ли не следы фальсификаций?

Страховые взносы

Доходы и расходы ФСС должны быть отмечены в проекте, который составляется каждый год. Большую часть доходов организации составляют ежемесячные страховые взносы. Их выплачивает работодатель за каждого сотрудника. Впоследствии необходимая денежная сумма будет возвращена фондом при наступлении страхового случая.

Их виды

Существует две основные разновидности взносов, которые работодатель обязуется уплачивать каждый месяц в ФСС. Один из платежей уплачивается на случай временной потери трудоспособности одного из сотрудников, а также по случая материнства. Другая разновидность страховых взносов обеспечивает компенсацию в результате несчастных случаев на производстве или по причине профессиональных заболеваний. Формирование той части бюджета фонда, которая обеспечивает денежное возмещение сотрудникам по причине временной трудоспособности, производится за счет таких источников:

- обязательные страховые взносы;

- уплата начисляемых штрафов;

- взыскание пени.

Выплаты застрахованным гражданам от несчастных случаев производится за счет других регулярных платежей, которые обязан вносить работодатель в бюджет ФСС каждый месяц. К таким источникам относятся:

- обязательные страховые взносы;

- капитализированные платежи;

- взыскиваемые штрафы по причине просрочки платежей;

- начисляемые пени;

- другие виды платежей, которые не противоречат законодательству РФ.

Капитализированные платежи поступают при условии ликвидации страхователя. Здесь можно заметить, что обязательные страховые взносы составляют очень важную часть платежей, формирующих бюджет ФСС.

Размер страховых взносов

Величина ежемесячных взносов по временной потере трудоспособности может варьироваться от 0 до 2,9% от общего размера зарплаты. При проведении соответствующих расчетов учитываются особенности применяемых льгот.

Размер страховых взносов по производственному травматизму будет несколько выше. При минимальных 0,2% максимальная величина таких платежей может достигать 8,5%. Итоговый размер ежемесячных выплат для конкретного сотрудника будет зависеть от того, к какому классу профессионального риска относится его вид трудовой деятельности. Это определяют сотрудники ФСС после проведения соответствующей экспертизы.

Порядок проведения выплат

Порядок проведения уплаты взносов подразумевает реализацию ежемесячных перечислений в бюджет фонда не позднее 15-го числа календарного месяца, который следует за месяцем выплаты зарплаты. Если заработная плата начислена на январь, то до 15 февраля работодатель должен произвести расчет необходимой суммы и внести её на счет ФСС.

В ситуации, при которой назначенный день выплат является нерабочим, то конечным периодом выплат является ближайший рабочий день, который следует сразу за выходными. Внесение регулярных ежемесячных взносов позволяет уменьшить налоговую базу организаций-плательщиков, если они работают на ЕНВД или по упрощенной системе налогообложения.

Что представляют собой?

Внебюджетный фонд определяется совокупностью финансовых средств целевого назначения, находящихся в распоряжении центральных и местных органов власти. Их накопление и расходование происходит вне государственного бюджета, что способствует защите интересов отдельных групп населения и получению возможности решить экономические проблемы в ракурсе отдельного региона.

Характерной особенностью развитых стран является постоянное увеличение объема средств во внебюджетных фондах. Это способствует решению экологических и социальных проблем, а также вопросов выравнивания уровня жизни в различных регионах. Их формирование производится за счет собственных источников доходов или посредством выделения из государственного бюджета средств на особо значимые нужды.

Кто имеет право на получение выплаты в фонде социального страхования?

Большинство претендентов на выплаты фонда – люди, утратившие трудоспособность, а также получившие медицинские ограничения и группу инвалидности. Также к этой категории относятся сотрудники, получившие в процессе своей трудовой деятельности профессиональное заболевание.

Рассчитывать на компенсации могут все категории вкладчиков и страхователей, являющиеся участниками ФСС. Законодательством предусмотрены несколько категорий лиц, страхование которых в рамках деятельности организации является обязательным. Этот список включает:

- Религиозных служителей;

- Деятели юридической и нотариальной сферы;

- Индивидуальных предпринимателей;

- Лиц, занимающих должности государственного или муниципального значения;

- Женщин, способных утратить возможность трудоустройства вследствие беременности и по уходу за детьми.

Источники пополнения бюджета фонда

Фонд социального страхования теперь, например, сохранил услугу по раздаче путевок в лечебные санатории и курорты только для льготников (инвалиды второй и первой группы, ветераны атомной промышленности и т. п.), исключив это средство отдыха и оздоровления из списка помощи для многих других категорий граждан. ФСС и это препятствие пока не преодолел, поскольку дефицит в бюджете данной государственной структуры сохраняется. Но при этом фонд занимает второе место по размеру финансового лимита (на первом – ПФР). На сегодняшний день финансовый лимит, которым располагает этот фонд, пополняется за счет нескольких источников дохода:

- Страховые взносы населения. Это главный и основный источник финансирования фондового бюджета. За работников, которые являются наемными кадрами, работающими за зарплату, взносы производит их работодатель (2,9% от з/п). Поэтому любой работодатель должен пройти регистрацию в ближайшем филиале данной организации как страхователь. А предприниматели обязаны самостоятельно производить эти выплаты подобно регулярным отчислениям в ПФР.

- Добровольные внеплановые пожертвования физических и юридических лиц.

- Бюджетные ассигнования, т. е. финансовые перераспределения государством бюджетных средств из каких-либо других фондов на счет ФСС.

- Часть доходов, которые государство получает, инвестируя деньги в акции и банковские операции, также направляются на пополнение бюджета Фонда соцстрахования.

Размер и сроки выплат

ВАЖНО!

Возможность получить выплату при рождении ребенка есть только у одного из родителей. Подтверждением является справка из ФСС о неполучении соцпособия иным лицом или в другом месте. Документ предоставляется в обязательном порядке и составляется заявителем в свободной форме.

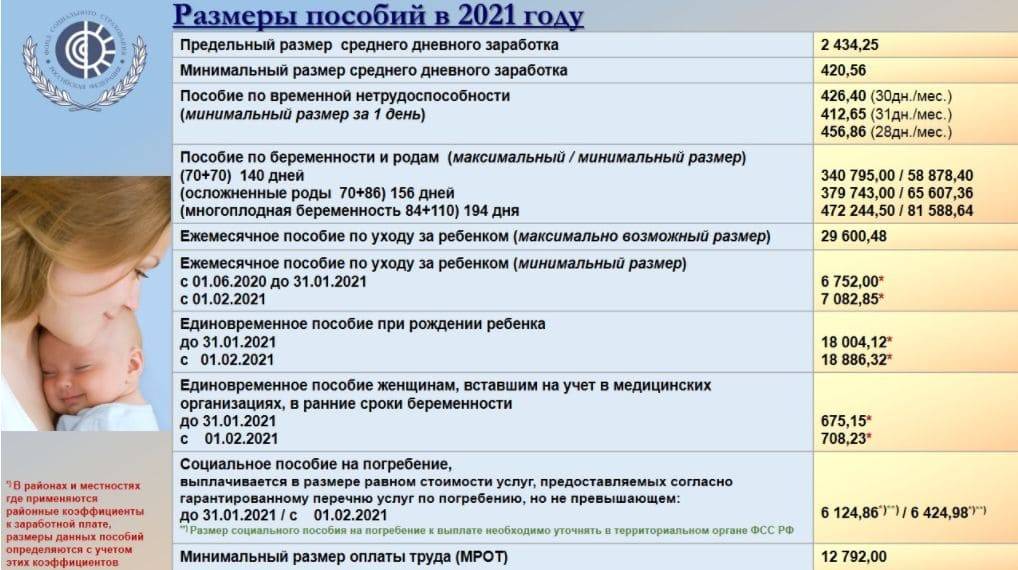

Разобраться в актуальных суммах и правилах начисления поможет таблица размеров пособий за счет ФСС в 2021 году по страховым случаям:

Что за выплата | Каким гражданам выплачиваются пособия из Фонда социального страхования | В каком размере платят, в рублях | Как рассчитывают |

|---|---|---|---|

Временная нетрудоспособность | Однократно застрахованному лицу (трудовой стаж не менее полугода) | 60–100% от среднего заработка. Минимальный СДЗ в 2021-м — 412,65 (за 31 день в месяце). Максимальный СДЗ в 2021-м — 2434,25. СДЗ по больничному — не меньше минимального и не выше максимального | Первые три дня нетрудоспособности оплачиваются за счет работодателя, а начиная с четвертого — за счет ФСС. Компенсация по б/л от работодателя выплачивается в ближайшую заработную плату, а от ФСС — в течение 10 дней после предоставления листка нетрудоспособности и пакета документов от страхователя (ст. 15 255-ФЗ). СДЗ для б/л = выплаты, учитываемые при расчете пособия по больничному / 730. Компенсация = СДЗ по б/л × кол-во дней болезни |

Производственная травма | Однократно застрахованному лицу | В 125-ФЗ о социальном страховании от несчастных случаев на производстве указано, какие выплаты от ФСС положены при 20 процентах трудопотери — возмещение не зависит от стажа, всегда оплачивается в 100% размере (ст. 9 125-ФЗ). СДЗ по больничному — не меньше минимального и не выше максимального. | Оплата производится полностью за счет средств ФСС. Расчет СДЗ осуществляется аналогичным образом, что и для всех остальных пособий по временной нетрудоспособности. СДЗ для б/л = выплаты, учитываемые при расчете пособия по больничному / 730. Компенсация = СДЗ по б/л × кол-во дней болезни |

По беременности и родам | Единовременно женщинам, застрахованным в рамках социального страхования на случай материнства |

Минимум:

Максимум:

| Рассчитывается из среднего заработка за два года, предшествующих началу декрета или отпуска (с 1 января по 31 декабря). Минимум — МРОТ на начало отпуска × 24. В 2021 году минимальный заработок за два года равен 307 008 (12 792 × 24). Минимальный среднедневной заработок = МРОТ на начало отпуска × 24 / 730. В 2021 году — 420,56. Максимальный СДЗ в 2021 году = 2434,25 ((912 000 + 865 000) / 730) |

В связи с постановкой на учет в ранние сроки беременности | Единовременно будущим матерям, вставшим на учет в течение первых 12 недель беременности | С 01.02.2021 — 708,23 | Фиксированная сумма |

При рождении ребенка | Единовременно застрахованному лицу | С 01.02.2020 сумма пособия ФСС при рождении ребенка в 2021 году составляет 18 886,32 | Фиксированная сумма. В случае рождения двух и более детей помощь предусмотрена для каждого из родителей (ст. 11 81-ФЗ) |

По уходу за ребенком до полутора лет | Ежемесячно | А вот какие пособия ФСС выплачивает матерям после индексации в 2021 году: Минимальное — 7082,85. Максимальный размер среднемесячного заработка для расчета = 74 001,20 (2434,25 × 30,4). Максимум до 1,5 лет — 29 600,48 (74 001,20 × 40%) | 40% от среднего заработка. Максимальная величина СДЗ = сумма предельных величин базы для начисления СВ в ФСС за два предшествующих года / 730 |

4 выходных дня работающему родителю, опекуну детей-инвалидов (262 ТК РФ) | Однократно работающим и застрахованным родителям либо опекунам | Средний заработок за 4 дня | Рассчитать среднедневной заработок сотрудника |

При погребении | Однократно родственникам застрахованного работника | С 01.02.2021 — 6424,98 |

Понятие и особенности ФСС

Обязательное страхование часто проводится на предприятиях, особенно там, где существует повышенная опасность получения травмы. Причин для выплаты пособий может быть несколько: болезнь, инвалидность, беременность и роды. Естественно, в каждом случае назначается свой размер выплат, а также срок их получения. Бюджет организации формируется государством на основе тех средств, которые находятся в его распоряжении.

Существует много нюансов, которые должен учитывать ФСС. Например, необходимо правильно рассчитать выплаты, определить источник поступления финансов в фонд, рассмотреть все отдельные случаи, которые не позволяют выплачивать помощь застрахованному лицу.

Обязанности работодателя как страхователя

Предприниматель-работодатель, который занимается собственным бизнесом и нанимает работников, сразу после регистрации в ИФНС должен подать в ФСС пакет документов, чтобы официально стать страхователем в этой системе. И сделать это надо максимум через 10 суток после того, как в бизнесе был заключен первый трудовой контракт. Лучше уложиться в этот срок, иначе владельцу бизнеса светит немаленький штраф. Документы следующие:

- заявление на регистрацию;

- паспорт и его полная копия;

- ИНН и его полная копия;

- копия свидетельства регистрации в качестве ИП;

- бумага из ЕГРИП;

- выписка из банка о наличии у ИП счета;

- копия трудовой книжки (книжек) сотрудника (сотрудников) или копии трудовых договоров. В случае большого штата работников ИП может предоставить бухгалтерскую отчетность.

Регистрация обычно оформляется за неделю, после чего ИП уведомляют о ее завершении по почте. Однако на этом общение предпринимателя со страховым фондом не заканчивается. Потом нужно будет регулярно сдавать отчетность в обычном или электронном виде (если штат больше 50 человек). Отчетность проходит в виде формы 4-ФСС, которая отправляется в территориальную структуру фонда. Сдавать ее можно разными способами.

Если до 15-ого числа, то ИП передаёт документы страховому инспектору лично из рук в руки. Электронный вариант передачи удобен тем, что его допускается отправить до 23:59 15-ого числа, но для электронной передачи требуется дополнительное соглашение с филиалом. В отдельных случаях документация отправляется почтой в заказном письме. Данная статья носит информативный характер и призвана ознакомить читателей с основами соц. страхования в РФ.

Заключение

Выплата страховых и пенсионных взносов сопряжена не только с постоянными расходами, но и с активной отчётностью. Штраф за непредоставление отчётов почти такой же, как наказание за неуплату. Эти платежи не являются налогами, но отчитываться за них придётся и перед ФНС. За работников платит работодатель, ИП уплачивают взносы самостоятельно.

Читайте далее:

Как рассчитать страховые взносы ИП

Налоги с ФОТ: начисления на оплату труда

Как делать отчисления в пенсионный фонд

Срок уплаты авансового платежа по УСН

Что такое серая и черная зарплата