Куда вкладывать

Существует некий рейтинг доступных направлений для инвестирования:

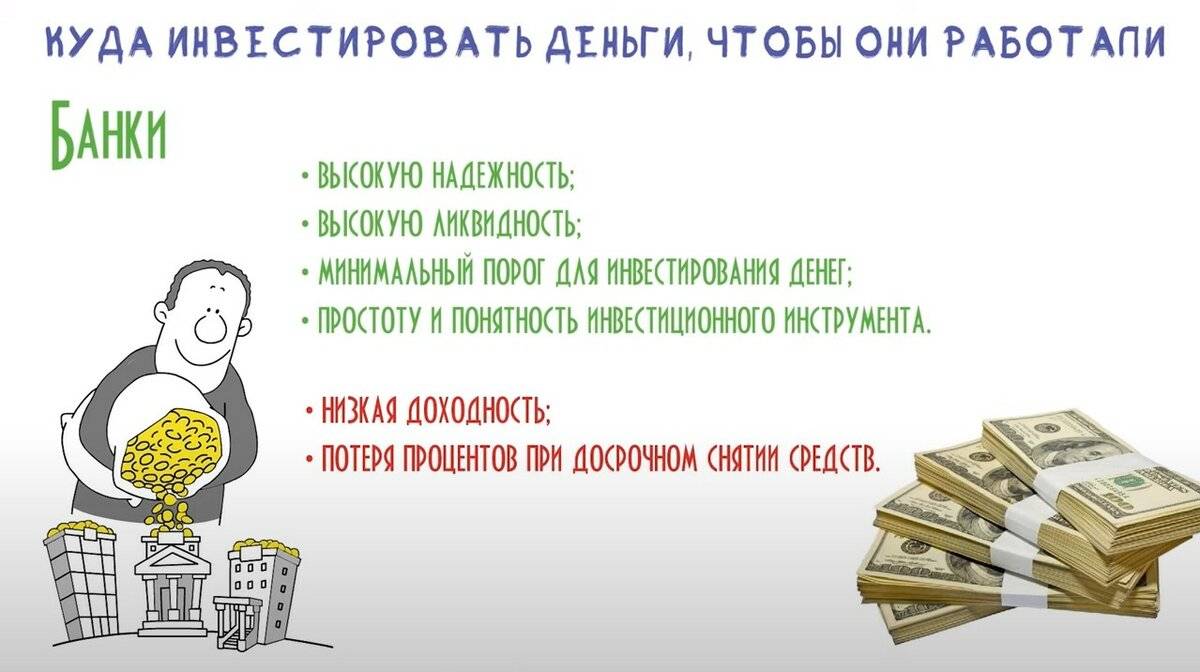

- Банковские депозиты. Из достоинств – высокая степень надежности, доступность, страхование вкладов до 1,4 миллионов рублей. Из минусов – невысокий процент по вкладам, невозможность получения сверхприбыли: это скорее способ сохранения средств от инфляци, или источник незначительного дохода в долгосрочной перспективе.

- Ценные бумаги. Сюда относятся акции, облигации, векселя. Прибыль на ценных бумагах не имеет своего максимума, но 100%-ной гарантии в ее получении никто не даст.

- Недвижимость. Жилье всегда пользуется спросом. Доход можно получить как от продажи квартиры, так и от сдачи ее в аренду. Выгодно приобретать недвижимость на нулевом этапе строительства, в момент падения цен на рынке, а также в нежилом состоянии – тогда после ремонта можно значительно завысить стоимость. Есть еще вариант создания пассивного дохода: покупается квартира на первом этаже, переоборудуется под нежилое помещение и сдается под офис, аптеку и т.п. Арендная плата за коммерческую недвижимость в разы выше, нежели за жилую.

- Форекс. Это международный финансовый рынок, где осуществляется обмен валют. Можно ознакомиться с принципом работы через специальные обучающие программы у самих брокеров. Самым топовым считается Альпари.

- Драгоценные металлы. Можно приобретать золото, платину, палладий, серебро. Кроме того, есть вариант вложения в слитки, приобретения акций или доли в золотодобывающей компании, а также ОМС.

- Паевые инвестиционные фонды. Принцип работы ПИФов – активы вкладчиков на основании договора предоставляются в управление экспертам. Такое участие может приносить доход немного выше банковских депозитов. Но, как правило, в ПИФах присутствуют высокие комиссии, которые сводят на нет многие преимущества.

- Стартапы. Наиболее рискованный вид инвестирования. Достойную прибыль в среднем дает каждый 4-5 проект. Можно вкладываться как в отечественные, так и зарубежные стартапы – современные технологии это позволяют.

До скорой встречи!

Получить кредит в банке

Если у вас нет денег на развитие бизнеса или их недостаточно, обратитесь в банк и оформите кредит. Профинансировать проект полностью не получится, но заемные средства можно использовать на старте.

Кому подходит

Кредит доступен физическим лицам, а также действующим предпринимателям и юрлицам.

При полном отсутствии опыта ведения деятельности получить деньги для открытия бизнеса в банке не удастся. Каждый банк устанавливает требования к минимальному «стажу» ведения бизнеса, как правило, от 1 – 2 лет и более. Поэтому можно обратиться в банк как частное лицо и получить нецелевой кредит наличными.

Второй вариант — действовать поэтапно. Даже с минимальным запасом собственных средств вы можете зарегистрировать ИП или юрлицо, составить бизнес-план по развитию, начать работу с имеющимися ресурсами, выйти на точку безубыточности и только потом обратиться в банк за кредитом.

Года как раз хватит, чтобы проверить свои силы на практике, решить, сколько нужно денег для бизнеса и во что именно их вкладывать. С уже накопленным опытом обращаться за кредитом лучше, чем рисковать заемными средствами на старте.

Шансы на одобрение кредита для молодой компании или начинающего предпринимателя повысит поддержка специальных структур, которые занимаются развитием бизнеса в вашем регионе. Получить заемные средства в банке с их помощью легче, чем при самостоятельном обращении.

Такие организации подконтрольны государству, они работают в рамках федеральных программ развития предпринимательства. Деньги напрямую не выдают, но оказывают другую финансовую поддержку: оформляют поручительство, предоставляют залог и банковские гарантии. С таким обеспечением проще получить средства в банке.

Схема выдачи кредита по программе Фонда содействия кредитованию малого и среднего бизнеса

Чтобы заручиться поддержкой Фонда, необходимо доказать состоятельность своей идеи: подать заявку, представить бизнес-план, с расчетами текущих и прогнозных значений финансовых показателей.

Если пройдете проверку комиссии и получите «добро» от фонда поддержки бизнеса, банк с готовностью выдаст кредит на необходимую сумму.

Когда не стоит и пытаться

Если совсем нет денег для старта бизнеса и для текущих расходов в течение первого года работы, банк не выдаст вам кредит для ИП и юридических лиц. По правилам большинства кредитных программ требуется внести часть собственных средств в проект, чтобы получить остальную сумму в банке. Если не начнете что-то делать самостоятельно, банк в вас не поверит и не одобрит выдачу запрашиваемой суммы.

Не нужно брать кредит, когда понятно, что доходов бизнеса не хватит на обслуживание обязательств. Если вся выручка будет уходить на погашение долга с процентами, то в выдаче заемных средств откажут. Банк не профинансирует проект, где высоки риски невозврата денег из-за нехватки свободных средств, отсутствия резервов, маленькой прибыли и больших расходов.

Не получится взять деньги для малого бизнеса таким способом, если ваше предприятие признано банкротом, есть просроченные кредиты, задолженности или штрафы. Банк проверит кредитную историю компании и ее учредителей. Ваше личное кредитное досье и репутация влияют на решение о выдаче бизнес-кредита. Сложно получить заемные средства при испорченной кредитной истории и высокой долговой нагрузке.

Если у вас уже есть обязательства перед банками, да еще и с просрочками, взять новый кредит практически невозможно. Сначала необходимо решить вопрос с текущими долгами и только потом идти на новую сделку.

Выводы о банковских кредитах

- Кредит недоступен для бизнеса с нуля: банки охотно финансируют опытных бизнесменов, поэтому лучше открывать компанию на свои деньги, проработать определенное время, а уже потом идти за дополнительными средствами;

- Шансы на одобрение банковского кредита выше, если оформить поручительство или получить другие гарантии в фонде поддержки бизнеса (такие организации есть в каждом регионе);

- Если у вас отрицательная кредитная история, а у вашей компании — минимальные финансовые результаты, неадекватные расчеты в бизнес-плане и нет собственных средств, кредит не выдадут;

- Если кредит на бизнес получить затруднительно, можно получить кредит как физическое лицо, а деньги направить на развитие бизнеса.

Что делать, если попался на удочку мошенников?

О случившемся следует сообщить в полицию. Но помните: телефонных мошенников найти сложно, поэтому рекомендуется подписывать оригиналы документов в офисе инвестиционной компании после ее проверки.

Вы можете обратиться в свой банк для проведения внутреннего расследования. В результате банк может вернуть вам незаконно списанные деньги. Имейте в виду: по общему правилу денежные средства не возвращаются, если произошла утечка ПИН-кода, CVV/CVC, кодового слова.

Если был подписан договор инвестирования, можно обратиться в суд для взыскания денежных средств с нарушителей. При отсутствии договора на руках в суд целесообразно обращаться, только если вы сможете представить доказательства его заключения на условиях злоумышленников (например, аудио- или видеозапись, переписка в мессенджере).

5 вариантов, куда инвестировать деньги в недвижимость

Если правильно вложить деньги в недвижимость, можно ежемесячно обеспечить себя неплохим доходом. Но для подобной инвестиционной деятельности необходимы большие денежные средства.

Привлекает лиц, которые предпочли инвестировать свои сбережения в недвижимость, то, что квадратные метры постоянно возрастают в цене. Можно сказать, что инвестор ничего не теряет. Даже если у вас не будет получаться зарабатывать на этом планируемую сумму денег, можно вернуть вложения путем перепродажи объекта.

По оценкам экспертов, темпы роста стоимости недвижимости в мегаполисах достигают 15% в год. Это позволяет добиться хорошего прироста капитала, поэтому инвестиции оправданы.

Недвижимость приобретают заграницей и на территории страны. Бывалые инвесторы делятся опытом и наблюдениями. По их словам, за рубежом покупать недвижимое имущество лучше.

Перед тем, как инвестировать деньги в покупку недвижимости, стоит учесть регион, где ее приобретать.

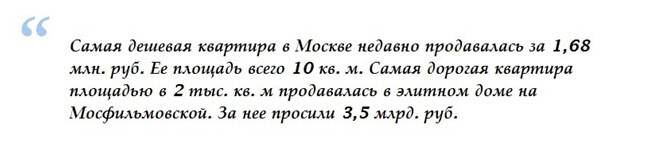

Ни для кого не станет новостью, что в разных городах России разные цены:

Имея деньги для инвестиций в недвижимость, можно распорядиться ими так:

- Инвестировать в коммерческую недвижимость.

- Купить объект и перепродать его по большей цене.

- Сдать в аренду. Можно инвестировать деньги не в целую квартиру, а комнату. В Москве такое приобретение обойдется в 50 тыс. руб. При ценах на аренду, действующих ныне, деньги вернутся лет за 5, а доход составит 10-20%.

- Если размер капитала позволяет, попытайтесь инвестировать его в покупку земельного участка. Стоимость его ниже, чем жилья. Далее этой землей можно распорядиться для коттеджного строительства.

- Инвестировать средства в покупку жилищного сертификата, который удостоверяет, что вам принадлежит определенная жилплощадь в доме, находящемся на этапе строительства.

Когда его достроят, сертификат можно обменять на деньги. При долевом строительстве есть возможность заработать на разнице стоимости недвижимости.

Шаг 2. Пополнение брокерского счёта

Пополнить брокерский счёт можно двумя способами:

- Наличными (необходимо ехать в банк брокера);

- Межбанковским переводом (удалённый перевод);

Рассмотрим немного подробнее второй вариант с межбанковским переводом на брокерский счёт.

Брокер предоставит доступ к торговым терминалам, после чего можно совершать торговые операции.

Торговый терминал — это программа для проведения торговых операций. В ней можно посмотреть текущие биржевые котировки, объёмы торгов, стакан заявок, просматривать текущий портфель ценных бумаг.

Также в приложении есть удобная возможность просмотреть текущий график торгов:

И биржевой стакан:

Подробную инструкцию по торговле на бирже со скриншотам можно найти в статьях:

Правило № 9. Используйте налоговые льготы

Страшнее комиссий могут быть только налоги. Они отнимают 13% вашей прибыли. Если вы заработали 20%, после налогов, они превратятся в 17,5%. У инвестора есть несколько способов избежать налогообложения с помощью налоговых льгот.

Индивидуальный инвестиционный счет

С 2015 года каждый гражданин РФ может открыть индивидуальный инвестиционный счет — счет со льготным режимом налогообложения. ИИС можно открыть у брокера или управляющей компании. На него можно приобретать ценные бумаги, торгующиеся на российских биржах, валюту, паи ПИФов или отдать деньги в доверительное управление. Минимальный срок инвестирования на ИИС 3 года, за 1 год можно внести не более 400 000 рублей. Возможность выводить деньги с ИИС, не расторгнув договора, не предусмотрена.

Существуют два типа ИИС — с вычетом на взносы и на доход. Первый тип позволяет вернуть уплаченный налогоплательщиком НДФЛ в размере 13% от внесенной на ИИС за год суммы. Таким образом при потолке 400 т.р. максимальный размер вычета составит 52 т.р. (но не более уплаченной суммы НДФЛ). Второй тип позволяет не платить налог на доход при закрытии ИИС. В большинстве случаев при коротком сроке инвестирования выгоден вычет на взносы. Но с увеличением срока вычет на доход становится более предпочтительным.

Долгосрочное владение ценными бумагами

Налог на доход так же можно не платить, продержав ценные бумаги более трех лет. Это называется налоговая льгота на долгосрочное владение ценными бумагами. Льгота действует для ценных бумаг, обращающихся на организованном рынке, и для паев открытых ПИФов, приобретенных после 1 января 2014 года. Продержав ценные бумаги более трех лет инвестор получает право на налоговый вычет в размере полученного дохода, то есть его доход от продажи или погашения бумаг освобождается от уплаты налогов.

Для вычета установлен максимальный размер, который рассчитывается по формуле N x 3 млн. руб., где N — количество полных лет владения бумагой. Для ценных бумаг, приобретенных на ИИС, данная льгота не действует.

Сальдирование убытков

Инвестор имеет право зачесть убытки прошлых лет прибылью и вернуть налог. Например, если за последний год получена прибыль, а в прошлом году убыток, то вы можете сальдировать убыток прошлых лет с прибылью, тем самым уменьшив свою налогооблагаемую базу, и получить налоговый вычет.

Например, в 2014 году вы получили убыток 500 000 рублей, а в 2015 прибыль 300 000 рублей. Ваш налог за 2015 год составил 39 000 рублей. Вы можете вернуть его полностью, так как убыток за 2014 год полностью покрывает прибыль за 2015. Оставшиеся 200 000 рублей несальдированного убытка можно перенести на прибыль будущих периодов.

Для получения вычета потребуется запросить у брокера справку 2-НДФЛ за прибыльный год и справку об убытках. Далее необходимо сформировать и подать декларацию 3-НДФЛ в налоговую вместе с документами и заявлением на вычет.

Прочие налоговые вычеты

Помимо инвестиционных вычетов существуют и другие, о которых тоже забывать не следует:

- Стандартный налоговый вычет, который могут получить граждане РФ с определенным статусом (инвалиды, блокадники) и родители, имеющие детей.

- Имущественный вычет на приобретение или строительство жилья.

- Социальные вычеты на образование, лечение, благотворительность, по расходам на формирование пенсии.

- Профессиональные вычеты на которые имеют право индивидуальные предприниматели, адвокаты и нотариусы.

Инвестирование Unit-Linked

Unit-Linked — это способ зарубежного инвестирования, который оформляется в виде страхового полиса. Это дает возможность не декларировать свои доходы ежегодно, а платить налог только после закрытия полиса. Кроме того, законодательством предусмотрен льготный режим налогообложения: налог взимается не со всей прибыли, а только с дохода, полученного сверх ставки рефинансирования, действовавшей в период работы полиса.

Инвестиции

Если в поисках способа как заработать деньги о создании бизнеса люди хотя бы задумываются, то с инвестированием дела обстоят еще хуже. Многие даже толком не понимают, что такое инвестиции. А у некоторых при слове «инвестирование» сразу же возникает ассоциация с вложением денег в финансовые пирамиды. К сожалению, это только лишний раз подтверждает тот факт, что финансовая грамотность населения все еще продолжает оставаться на очень низком уровне.

Почему все так плохо? Мне кажется, это все, опять же, из-за пассивности и стереотипов. Причем, если о бизнесе люди могут хотя бы думать, поскольку представляют, что это такое, видят какие-то примеры вокруг себя, то об инвестировании не думают, так как не понимают даже, о чем тут можно думать. Ведь инвестиционная деятельность не лежит на поверхности, она скрыта в операциях на банковских счетах.

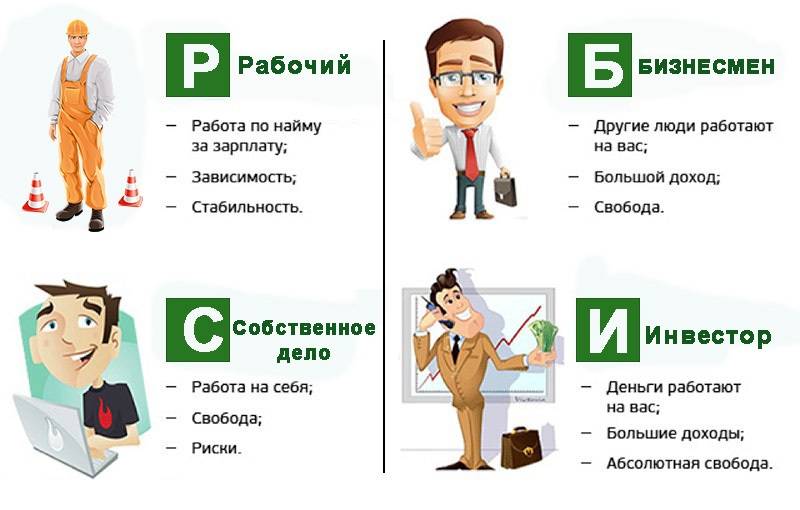

Хотя вот, например, бизнесмен, владелец бизнеса — это тоже инвестор. Ведь он инвестирует в бизнес, вкладывает туда свой капитал. С той разницей, что его вложения недиверсифицированы (все направлены в один единственный актив), что очень рискованно. Кроме того, бизнесмен — это активный инвестор, он, заботясь о том, как заработать деньги, вкладывает не только свой капитал, но и свой труд, свое время.

А одно из отличий инвестора от бизнесмена состоит в том, что если для создания и ведения бизнеса однозначно потребуется активная жизненная позиция и определенные деловые качества, то инвестиции можно осуществлять и будучи пассивным. То есть, это что-то вроде «лежу на диване, а денежки капают». Даже доход от инвестиционной деятельности так и принято называть: пассивный доход, потому как инвестор принимает в нем лишь пассивное участие, главную работу выполняет его капитал.

Тут мы и подошли к главному подводному камню: чтобы инвестировать и получать пассивный доход, нужен капитал. А где его взять? Только зарабатывать активным образом, откладывать, экономить… В результате будете вознаграждены тем самым пассивным доходом, но для того, чтобы он стал весомым, вероятно, уйдут годы, а может и десятки лет. Но это однозначно того стоит.

И вот в заключение хочу еще добавить пару слов о потере заработка. Смотрю и вижу, что многие очень боятся потерять работу и держатся за нее из последних сил, даже если в душе ее ненавидят. Хочу сказать таким людям следующее: потеря работы — это сущая ерунда в сравнении с потерей бизнеса или потерей инвестиционного капитала. Потому что потеряв работу, вы сможете устроиться на новую (пусть даже она будет хуже), пока это не произойдет, будете получать пособие по безработице. А потеря бизнеса или капитала — это потеря того, что создавалось годами или десятками лет. И восстановить это в такой срок, как можно восстановить работу, никогда не удастся. Так что все познается в сравнении.

На этом все. Надеюсь, что вы вынесли из этой статьи что-нибудь полезное о том, как заработать деньги. В ближайших публикациях я рассмотрю все то же самое, но уже более прагматично, выделю основные плюсы и минусы каждого способа заработка. До встречи в новых публикациях!

Способы поиска инвесторов в Интернете

Чтобы получить финансирование, всегда оставайтесь на виду. Используйте разные способы продвижения в Интернете: заведите блог проекта, публикуйте посты на популярных ресурсах для бизнеса по типу vc.ru и Habr, оставляйте экспертные комментарии от лица компании в СМИ. Публичность повышает ваши шансы на привлечение инвестиций, а бонусом позволяет найти новых клиентов.

Если вы уже открыли свой бизнес и занимаетесь его продвижением, установите коллтрекинг Calltouch. С его помощью вы оцените эффективность рекламы и оптимизируете расходы на нее.

Коллтрекинг

Покажет, какая реклама приносит звонки, а какая просто тратит бюджет

- Отслеживайте все звонки с сайта с точностью определения источника рекламы выше 96%

- Отслеживайте звонки с оффлайн рекламы и визиток с помощью статических номеров

- Получайте чистый пул номеров, который выделяется именно вашей компании

- Анализируйте подробные отчеты по звонкам: источник перехода, браузер, девайс, гео и другое

- Слушайте записи звонков в удобном плеере для повышения качества работы колл-центра и отдела продаж

Узнать подробнее

Идеальный инвестор: кто он?

Как показывают многочисленные исследования, по мнению портфельных компаний, идеальный инвестор – это такой, который:

- комфортен во взаимодействиях и профессиональных коммуникациях;

- действительно полезен своими деловыми качествами для стартапов;

- способен принимать решения в бизнесе на стратегическом уровне.

К этому можно добавить и еще несколько мнений. Например, по словам опытных предпринимателей, свои предложения и рекомендации по изменениям проекта грамотный инвестор вносит всегда до инвестирования. На этом же этапе они всегда интересуются потенциальными проектами, которые могут дополнить существующий в финансовом или технологическом аспекте.

Для предпринимателя важно усвоить, что хороший инвестор всегда может дать нечто большее, чем только деньги. В частности, предложенный им product management для только начинающей свое развитие компании – это:

- профессиональная оценка производителей и поставщиков продукции и их мотивация;

- построение эффективной логистики;

- квалифицированное консультирование по проблемам бизнес-архитектуры предприятий.

На операциональном уровне:

- корректировка дорожных карт развития;

- юридическое структурирование бизнеса;

- открытие нового офиса;

- прагматичные и оптимизированные подходы к финансовой отчетности.

Итогом всего этого может стать выход молодой компании на принципиально иной уровень работы и корпоративного управления.

Поиск инвестора: пошаговое руководство

Если предприниматель поставил себе цель привлечь инвестиционный капитал, перед ним начинается непростой путь, который ему придется пройти шаг за шагом.

- Выбор надежного капиталовкладчика. Инвестор станет стратегическим партнером, поэтому нужно подойти к его выбору очень ответственно. Для этого нужно четко представлять себе, какой тип обладателя денег может оказаться заинтересованным в вашем проекте. Выбор зависит от:

- стадии функционирования проекта;

- собственных денежных возможностей и ресурсов;

- наличия дополнительных инвестиционно привлекательных факторов (уникальные активы, ликвидные залоги, оригинальная и жизнеспособная бизнес-идея и т.п.).

- Формирование предложения. Очертив круг предполагаемых инвесторов, нужно донести им информацию о том, что они могут выгодно вложить свои средства в ваш проект. Для этого нужно грамотно «упаковать» информацию о проекте:

- выделить преимущества;

- обосновать рентабельность;

- предоставить реалистичный бизнес-план;

- уточнить круг будущих потребителей, то есть потенциальный рынок сбыта.

- Составление инвестиционного резюме. Всю привлекательность проекта для инвесторов нужно подать максимально емко и кратко. Корректно составленное инвестиционное предложение – «реклама» вашего проекта – может быть эффективнее личной встречи с будущими вкладчиками. Если бизнесмен не чувствует себя в силах это сделать, составление предложения можно поручить одной из консалтинговых компаний.

- Рассылка инвестиционного предложения и резюме. Следует определить оптимальное число потенциальных «спонсоров», которым следует сделать предложение. Одно-два обращения могут не дать результата, а большое количество адресатов поставит под сомнение серьезность ваших намерений. Практика показывает наибольшую эффективность при обращении к 10-20 потенциальным инвесторам: процент отклика будет вполне достаточным.

- Переговоры. Если вашим обращением заинтересовались, необходима будет личная встреча, которая и решит вопрос о возможности инвестирования. К переговорам надо тщательно готовиться: создать короткую, яркую, убедительную презентацию, в которой нужно осветить ключевые вопросы, касающиеся проекта. Желательно использовать иллюстративные и раздаточные материалы. Потенциальный инвестор наверняка задаст много вопросов.

- Документирование. Личные договоренности фиксируются в официальном документе, своего рода договоре. В практике инвестирования такая бумага называется «письмо об обязательствах» или «оформление условий сделки». Она не имеет юридической силы, однако является предварительной по отношению к будущему официальному сотрудничеству, которое начнется после подписания договора. Только после этого компания может получить вожделенные средства.

Выводы

Экономическая ситуация заставляет беспокоиться о личных сбережениях. Инвестиции в бизнес – прекрасный выбор, чтобы заработать на жизнь. Главное помнить, что деньги должны работать. Не стоит бояться вкладывать средства так, чтобы это приносило отдачу.

А на этом все. Развивайте денежное мышление вместе с Ильей Ситновым. Подписывайтесь на нашу рассылку здесь и в . Потому что так вы не будете пропускать полезные материалы.

Где можно заработать без вложений

Бизнес с Китаем: как начать + с нуля + как найти поставщиков

Как начать свое дело и не прогореть — ТОП способов

Как найти идею для бизнеса: самостоятельно + быстро

Бизнес Роберта Кийосаки

Бизнес-цели и цели пользователя – в чем разница и почему это важно

Подработка в интернете: для студентов + на дому + в сети

Работа в декрете: для мам + на дому + способы заработка