Есть ли польза от кредиток с грейс-периодом?

Владение кредитными картами с льготным отрезком имеет и свои достоинства, и некоторые минусы. Это необходимо учитывать при решении оформить кредитку. Плюсы предложений с грейс-периодом:

- есть возможность рассчитывать на заемные деньги и зарабатывать на кредитке;

- кешбэки и бонусы выше, чем бонусы за пользование простой дебетовой картой;

- можно улучшить кредитную историю;

- не нужно платить НДФЛ с матвыгоды за использование кредитки.

К минусам использования относят:

- если деньги не требуют сразу возвращать, есть риск потратить больше, чем у тебя есть;

- при невозврате денег во время льготы придется платить довольно высокие проценты.

Кредитная карта такого плана может стать очень выгодным приобретением, но только в случае, если ею правильно пользоваться и не поддаваться эмоциям приобрести что-то лишнее.

Зачем грейс-период нужен банкам? ^

Никакой банк не упустит возможность заработать, и уж тем более, не будет дарить деньги просто так. Предлагая карты с грейс-периодом, банки предполагают, что заемщик не сможет, а возможно и не захочет погасить весь свой долг полностью за время действия ЛП, и на остаток долга начнут начисляться проценты, которые будут повыше, чем по аналогичным картам без грейс периода. При этом банк получает комиссию с торговых точек за использование карты в торговых операциях. Кстати, для владельцев карточек оплата товаров и услуг в торговых учреждениях происходит без комиссий – это одно из преимуществ кредиток.

Банкиры могут предложить карту с ЛП людям, открывающим депозитный вклад на счетах банка – таким образом банк минимизирует свои риски, ведь при любой проблеме с долгами кредитки всегда есть доступ к средствам клиента (этот момент отражается в договоре).

Наконец, большой процент владельцев кредитных карточек снимают с них в банкоматах наличку в счет кредита, за что попадают на хорошую комиссию. Кроме этого, на операции по снятию кредитных денег с карты во многих банках не распространяется льготный период – имейте это ввиду.

Как видите, банки неплохо живут даже с такой, на первый взгляд, невыгодной для них услугой по предоставлению карт с грейс-периодом.

Что означает льготный период кредитной карты?

При оформлении кредитной карты стоит обращать внимание на условия по беспроцентному возврату денег банку. На протяжении установленного срока клиент вправе оплачивать покупки за счет займа, при этом от него требуется вовремя и в полном объеме погашать возникшую перед банком задолженность

Зачастую льготный период кредитной карты действует только при безналичных операциях, т.к. по условиям многих финансовых организаций снимать наличные денежные средства невыгодно. При этом банки требуют приличный процент комиссионных сборов.

Использование кредитной карты со льготным периодом выгодно для клиента в том случае, если он имеет возможность вовремя вносить потраченные деньги, не переплачивая штрафы по условиям договора. Оформив платежный инструмент один раз, пользователь может распоряжаться заемными денежными средствами в удобное для него время.

Что значит льготный период по кредитной карте

Льготный период (также называемый беспроцентным) позволяет распоряжаться предоставленными деньгами бесплатно. Главное – не выйти за лимит. Чтобы применять этот период грамотно, нужно учитывать некоторые нюансы, которые являются следствием алгоритма работы самой пластиковой карты.

С финансовой точки зрения кредитка является нецелевым потребительским займом, который банк предоставляет кредитополучателю под определённый процент. Но, если в случае с обычным кредитом этот процент начисляется в первый же день с момент получения средств и на всю величину займа, то процент по карточке охватывает лишь фактически истраченную сумму, а не весь заём.

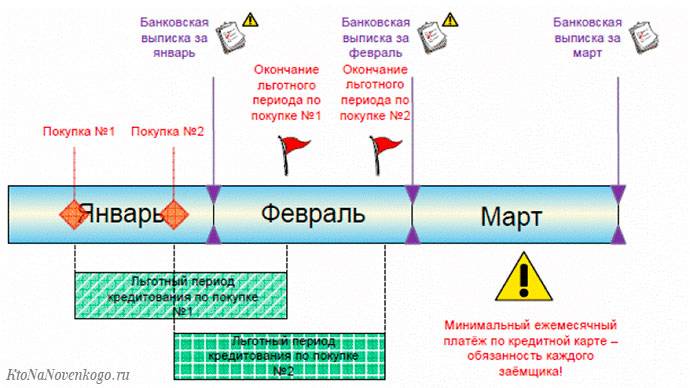

Предположим, вы оформили кредитную карту с лимитом в 100 тысяч рублей и за месяц совершили платежи на 20 и 10 тысяч рублей. Проценты будут начисляться именно на эти потраченные 30 тысяч рублей за каждую покупку отдельно со дня её совершения. И если вы успеете вернуть на счёт карты эти деньги до установленной даты в следующем месяце, то вам не придётся переплачивать.

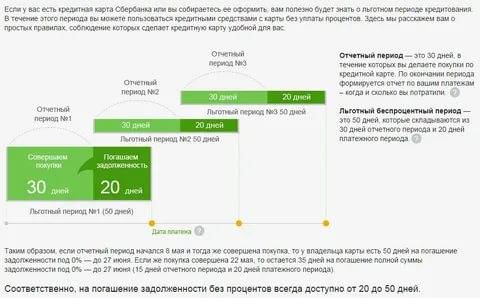

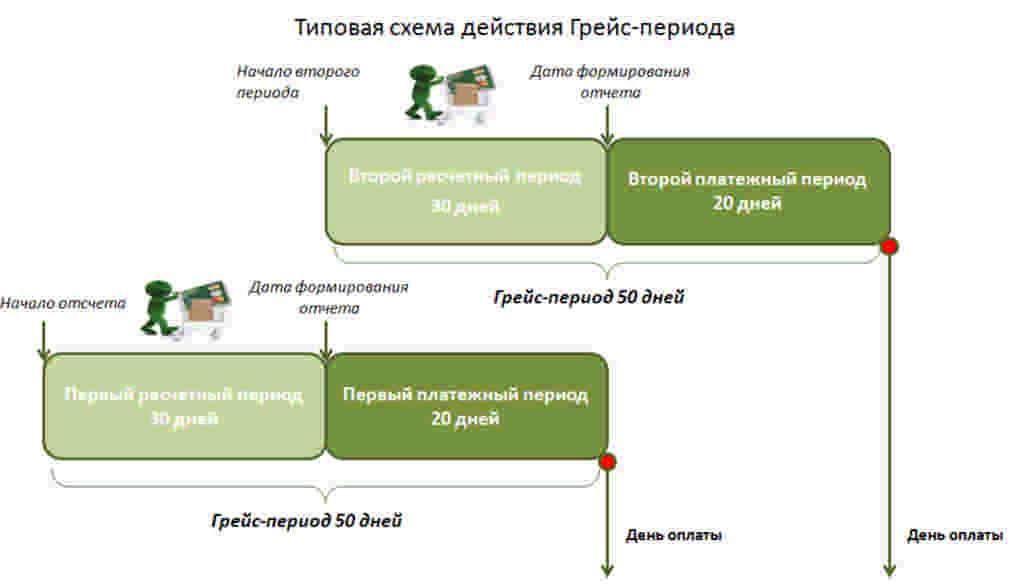

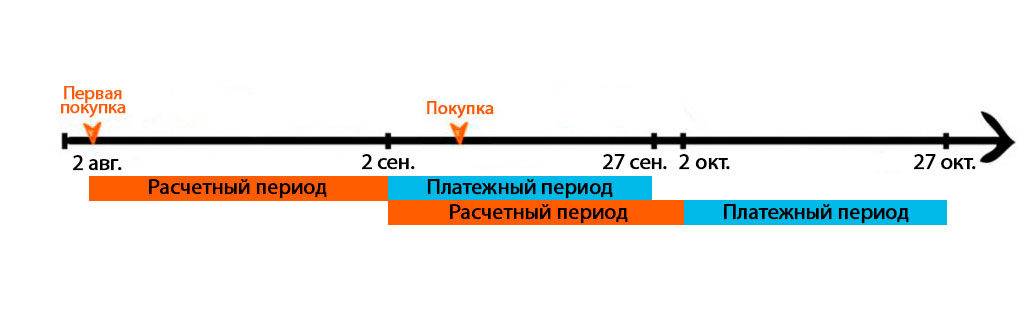

Таким образом, льготный период по кредитной карте складывается из расчётного периода и количества дней, в течение который нужно успеть погасить долг в следующем месяце.

Каждый банк устанавливает длительность грейс-периода по своему усмотрению. Как правило, он составляет 50-60 дней, но у некоторых финансово-кредитных организаций льготные периоды по картам больше 100 дней.

Кстати, льготный период распространяется только на определённые операции. Обязательно уточните в своём банке, какие именно.

К этим операциям у любых банков относятся все виды покупок (как онлайн, так и оффлайн) в России и зарубежных странах, если они оплачиваются картой.

А вот на снятие наличных с кредитки льготный период распространяется далеко не всегда. Безналичные переводы денег на другие банковские счета облагаются процентной ставкой в любом случае – на них грейс-период не действует (а некоторые банки вообще запрещают подобные операции по кредиткам).

Ряд банковских учреждений ограничивают приобретение валюты в электронном виде и некоторые виды платежей посредством интернет-банкинга.

Вот несколько практических примеров условий отечественных банков по кредитным картам:

- В «Райффайзенбанке», «ЮниКредит Банке» и «Уралсибе» комиссия за снятие наличных берётся даже в льготный период.

- «Авангард» не распространяет льготные условия грейс-периода на переводы между картами, снятие налички и отдельные платежи (оплату коммунальных услуг и электроэнергии, например).

- В «Ситибанке» снять наличные без комиссии не получится даже в льготный период. Программа «Заплати в рассрочку» тоже не подпадает под льготы.

- В “Сбербанке” беспроцентный период пользования картой является таковым только для покупок.

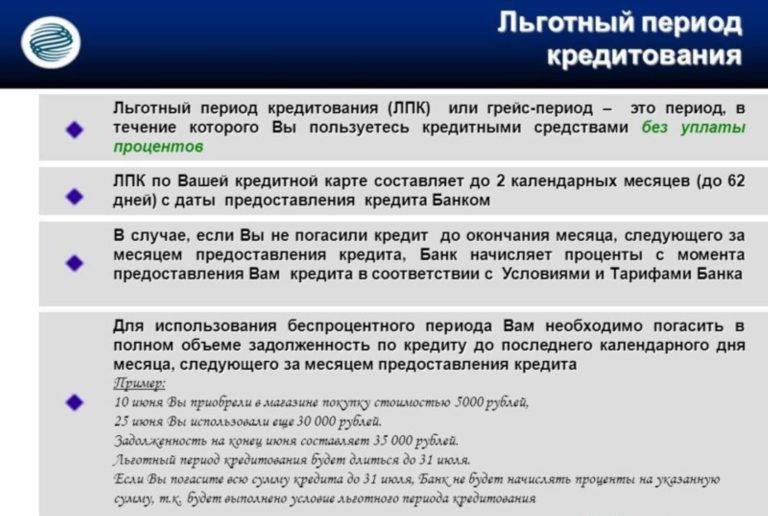

Льготный период кредитной карты – что это? ^

Во время бурного расцвета рынка кредитных карт появился новый финансовый термин – льготный период кредитования или грейс-период (от английского grace period).

Это такой отрезок времени, в течение которого владелец кредитной или овердрафтной карты может воспользоваться кредитными средствами банка бесплатно при условии полного погашения долга по кредиту. В народе ходят и другие названия: беспроцентный период кредитования, бесплатный период кредитования.

Банки сделали жест доброй воли по направлению к своим клиентам, сделав им такой подарок, а может это очередная уловка? Ответ будет такой: это действительно подарок для нас с вами, но если вы не знаете особенностей льготного периода (далее, ЛП), то пользы от него не будет. Здесь мы попытаемся внести ясность и раскрыть все его особенности. У ЛП столько подвидов, что можно написать небольшую книгу на эту тему. Хотите быть финансово грамотными – знакомьтесь с этим материалом и другими статьями на сайте «Финансы для людей».

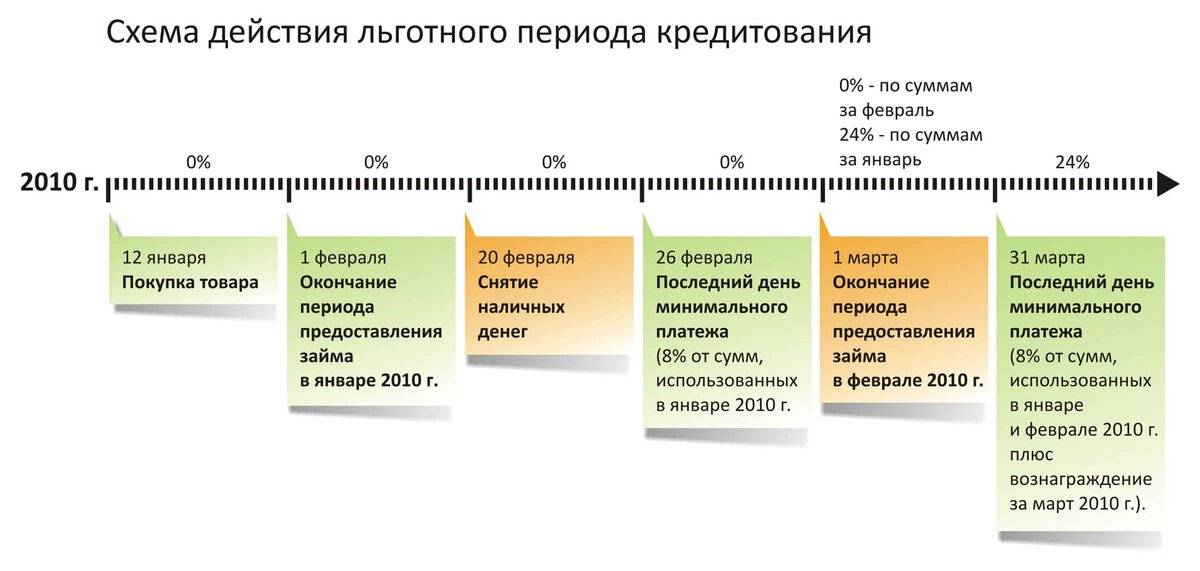

Схема работы ^

Все операции с картой регламентируются правилами банка.

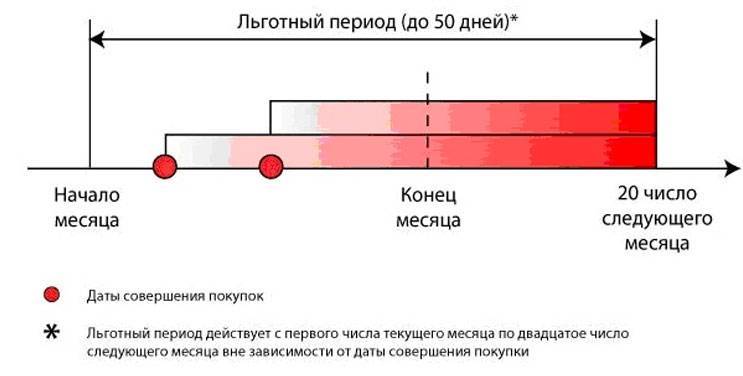

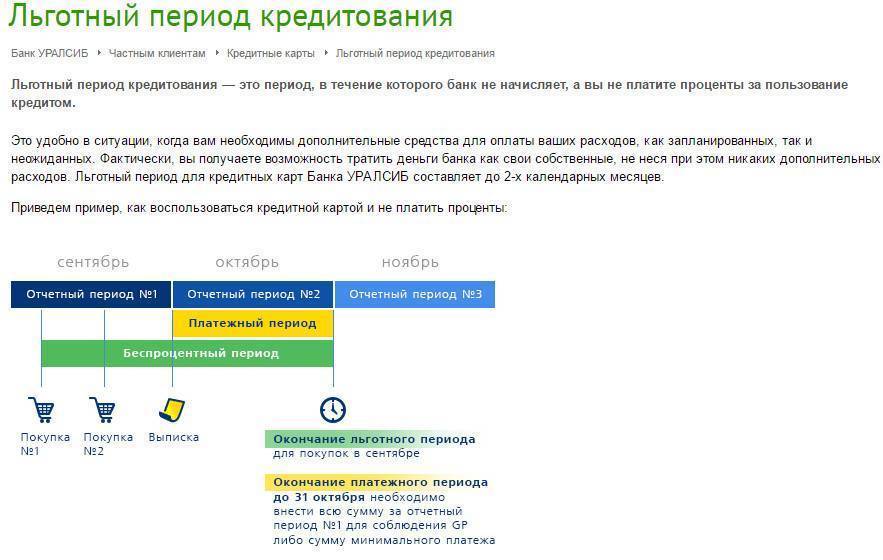

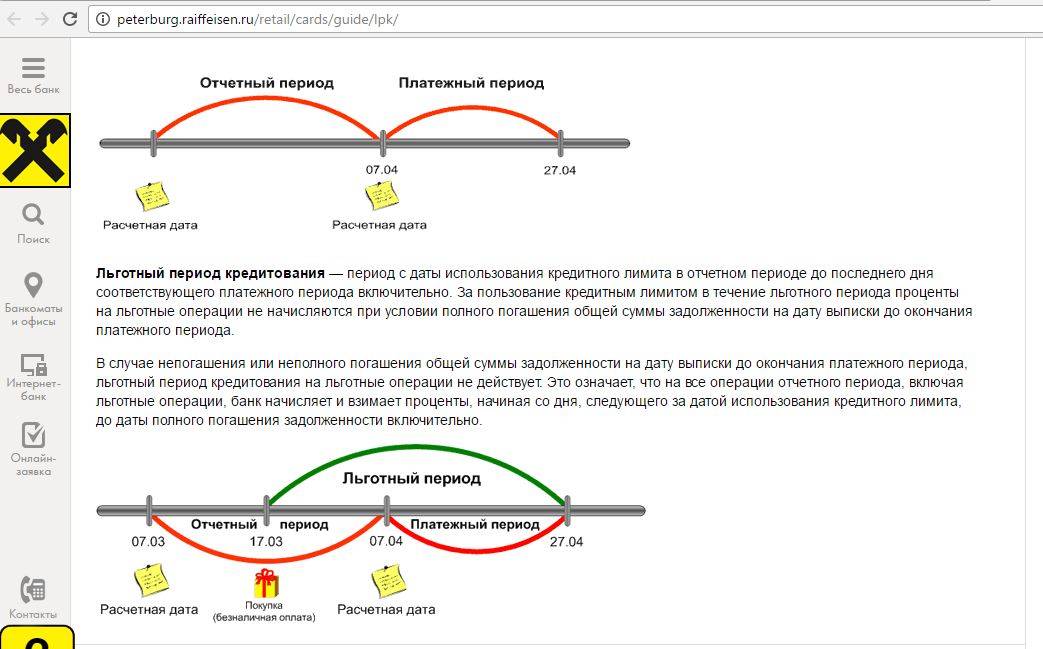

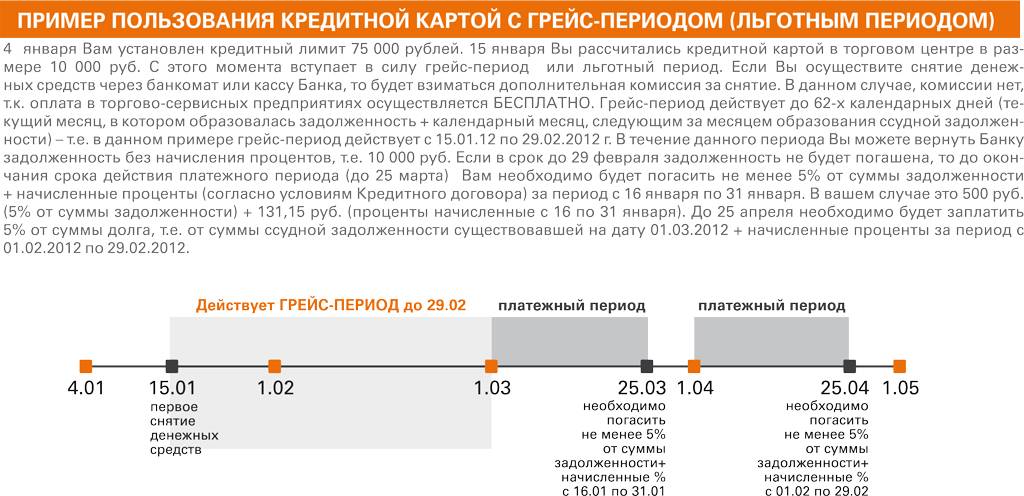

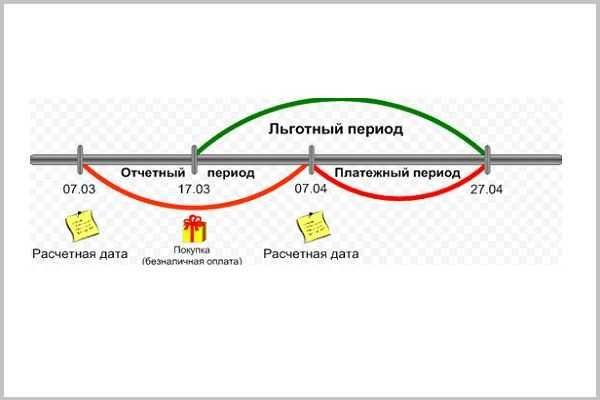

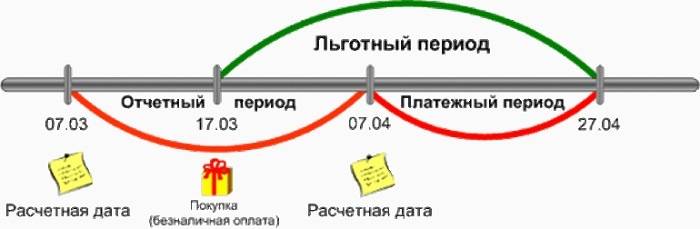

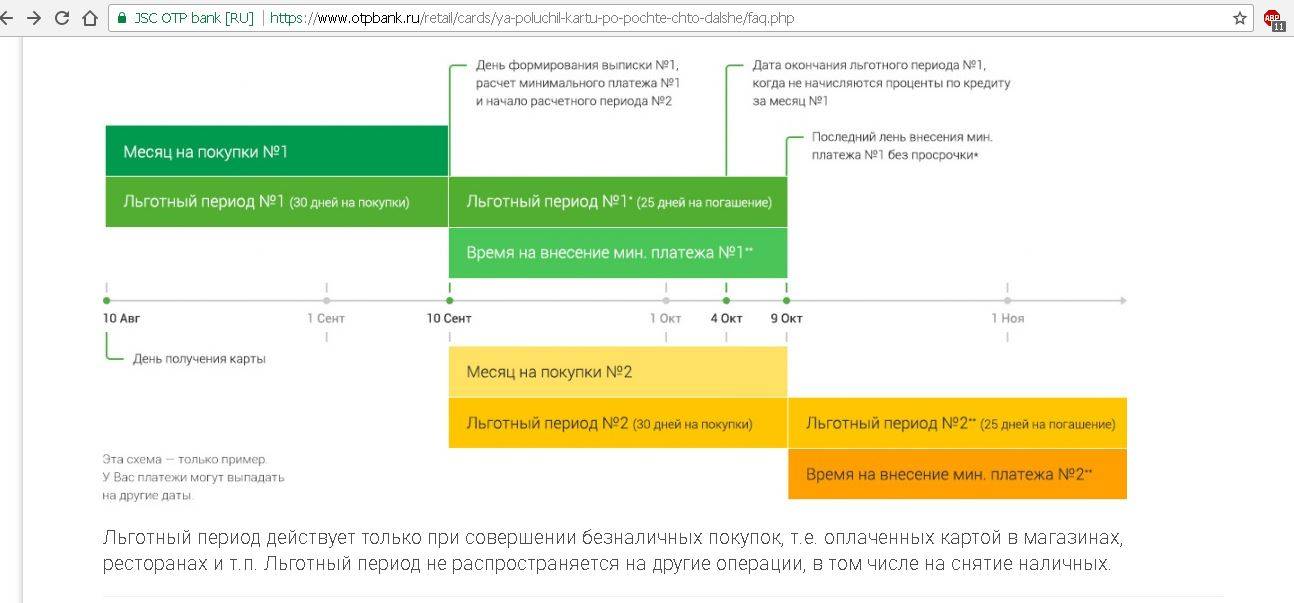

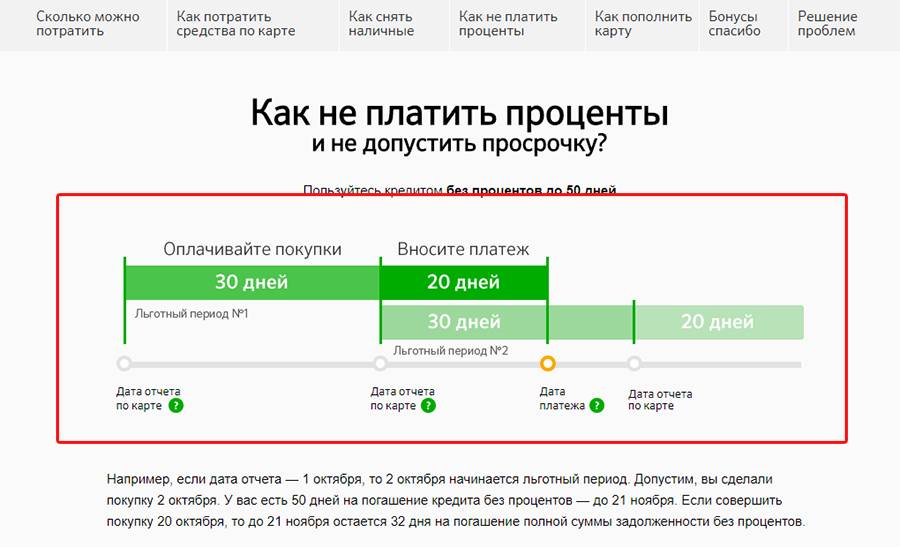

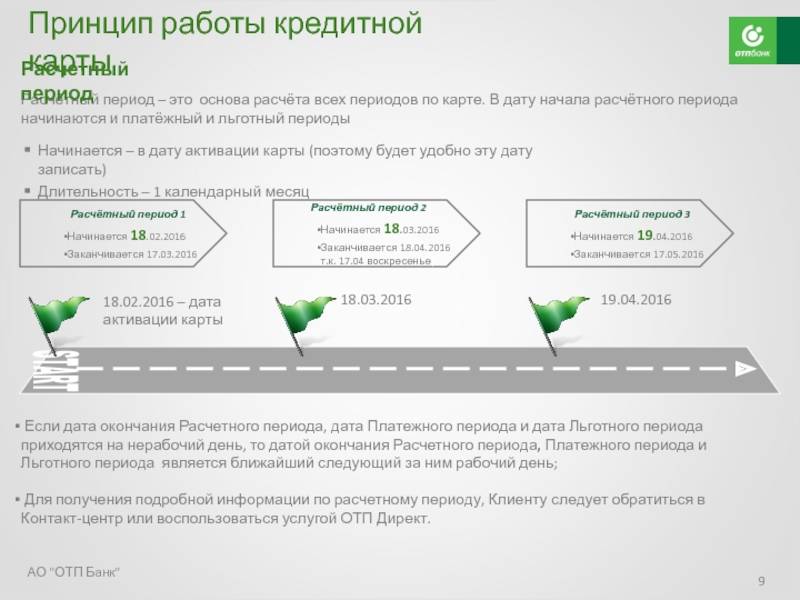

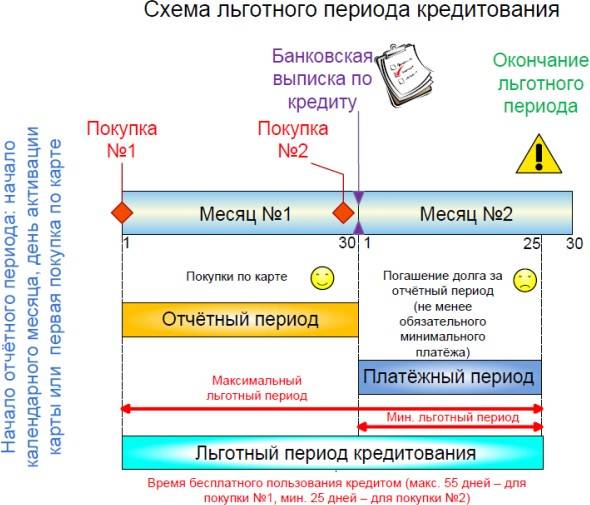

Отчетный (расчетный) период – это время ваших трат по карте (покупки в магазине, снятие наличных, он-лайн покупки). Он длится 1 (один) месяц и обычно начинается с первого числа каждого месяца.

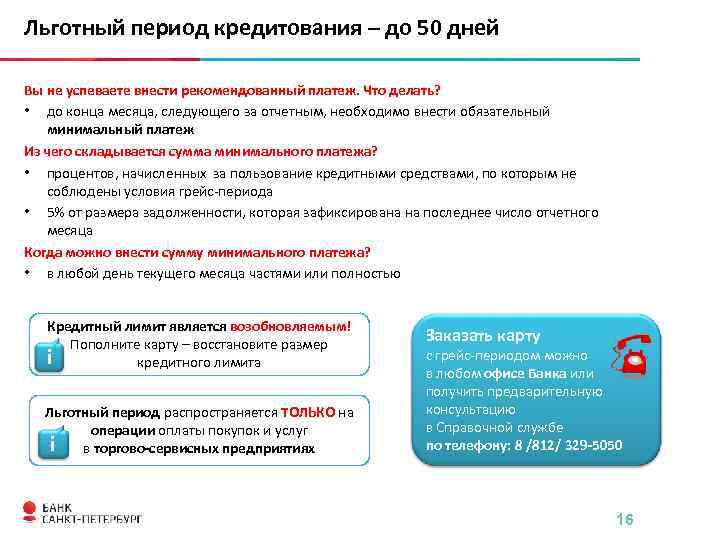

Платёжный период – промежуток времени, за которое вы должны совершить платёж по кредиту, взятому вами за отчетный период. Вы можете погасить весь долг или его часть, причем величина вашего платежа не должна быть меньше обязательного минимального платежа по кредиту (минимальный платёж устанавливается банком в договоре и составляет обычно 5% от всей суммы задолженности).

Ежемесячный минимальный платёж – это обязательное условие банка!

Льготный период – это сумма отчетного и платёжного периода. Это и есть то самое время, в течение которого можно пользоваться кредитом бесплатно, если вы его успеете погасить.

Это самое упрощённое определение ЛП, и мы, таким образом, подошли к одной из уловок банков.

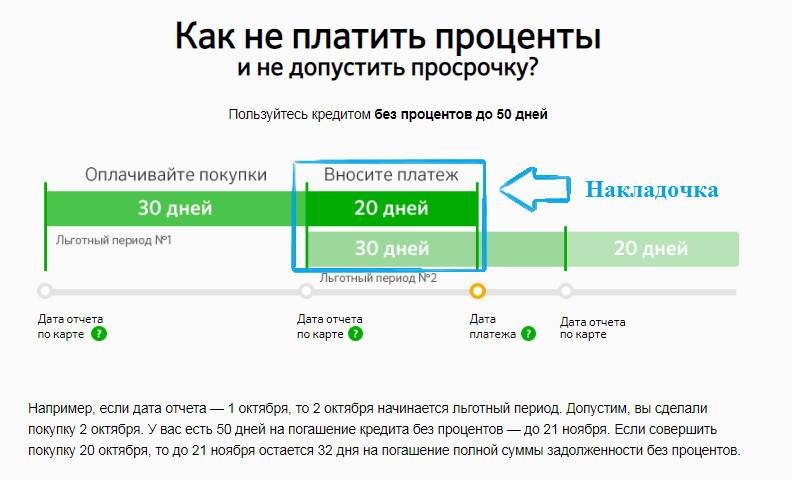

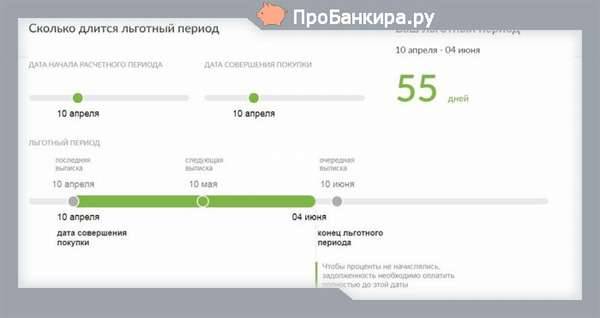

Дело в том, что льготный период не является постоянной величиной, о которой обычно говорится в рекламе (например, 55 дней, а то и больше). Его максимальная длительность является суммой полного количества дней отчетного (ОП) и платёжного периода (ПП), а минимальная длительность ограничивается лишь длиной платёжного периода. То есть если вы сделали покупку 1 числа отчетного периода, то у вас есть 55 дней на возможность бесплатного кредита, а если вы что-то купили в конце месяца, скажем 30 числа, то у вас в запасе только 25 дней. Вот такая простая математика.

для клиентов любого банка ещё меньше! Почему это так – узнаете далее.

Как рассчитывается льготный период?

Существует несколько схем, по которым банки рассчитывают льготный период по кредитной карте:

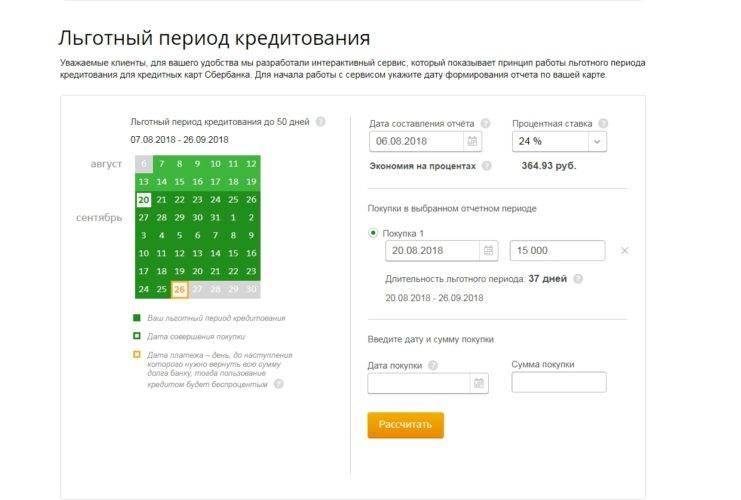

- Чаще всего льготный беспроцентный период формируется на основе отчетного периода, и многие банки предлагают клиентам именно такие условия. Для удобства заемщиков существуют специальные кредитные онлайн-калькуляторы, позволяющие точно определить продолжительность грейс-периода.

- С того момента, когда была совершена первая операция по карте. Для клиентов наиболее удобными и простыми для понимания являются кредитки с фиксированным льготным периодом. Как это работает? Банк просто устанавливает определенное число календарных дней, в течение которых клиент может пользоваться кредиткой без процентов. В таком случае расчетный период всегда начинается с момента совершения первой покупки.

- Расчет для каждой операции. Пожалуй, данный вариант встречается реже всего. При такой схеме гасить образовавшуюся задолженность нужно в том же порядке, в каком вы расходовали кредитные средства. Возможно, это удобно для заемщика, но в случае возникновения путаницы по совершенным операциям есть риск допустить просрочку и быть вынужденным оплачивать проценты за пользование кредитными средствами.

Важно! Перед тем, как оформить кредитку, нужно узнать, по какой схеме будет рассчитываться беспроцентный период в вашем банке

Как работает льготный период кредитной карты

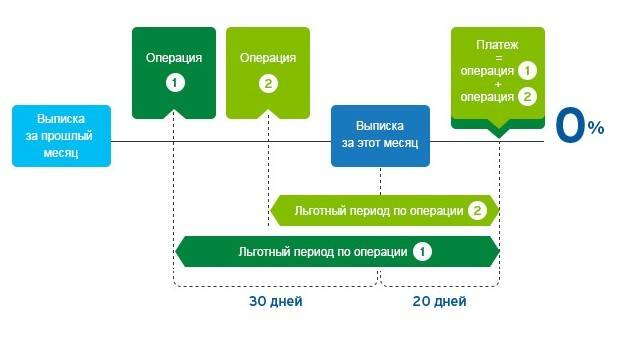

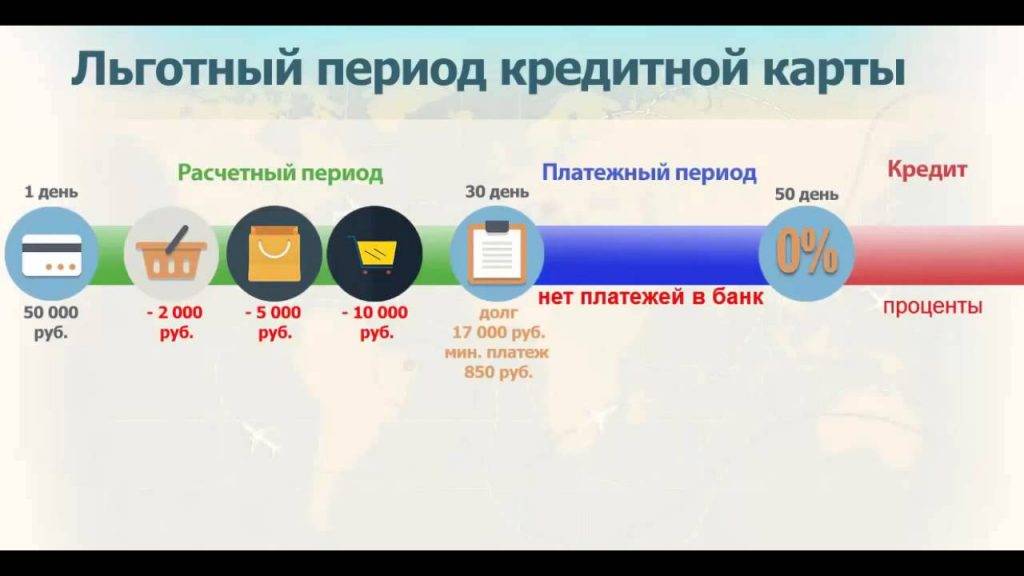

Время, в течение которого вы тратите кредитные средства на совершение покупок и оплату услуг, называется расчетным периодом. Банк отслеживает все ваши траты за это время, обычно равное 30 дням. По истечении этого срока наступает период оплаты, до конца которого вам необходимо полностью погасить образовавшуюся задолженность. В таком случае проценты за использование заемных средств не будут начислены. Как правило, платежный период длится от 20 до 30 дней, что в совокупности с расчетным периодом дает от 50 дней без процентов. Разберемся, как работает льготный период, на наглядном примере.

Вы получили и активировали кредитку 1 августа, а затем израсходовали за месяц 20000 рублей. Когда наступил сентябрь, расчетный период закончился. Финансовая организация формирует выписку, в которой уведомляет вас о потраченной сумме и общей задолженности. В нашем примере сумма равна 20000 рублей.

Затем наступает платежный период. Допустим, он равен 20 дням, следовательно, завершится к 21 сентября. Таким образом, указанный в рекламе льготный период по кредитной карте будет равен 51 дню. Чтобы не оплачивать начисленные проценты, просто внесите всю сумму задолженности до 21 сентября, т. е. до конца платежного периода.

Кроме того, вы можете совершать платежи в пределах кредитного лимита на протяжении всего периода без процентов. Если вернуться к нашему примеру – допустим, клиент истратил еще 10000 рублей до 21 сентября. Возвратив до этой даты все потраченные деньги в банк, вы освободите себя от уплаты процентов.

А что будет, если вы вдруг не успели погасить весь долг полностью, пока не начислялись проценты? Вам просто нужно будет внести минимальную сумму платежа (его размер зависит от условий конкретной кредитки). Если он составляет 5%, то вы вносите 1000 рублей, если 10% – придется заплатить 2000 рублей. Вдобавок к этому, вам придется оплатить проценты, начисленные на сумму долга.

С 1 сентября по 1 октября будет все еще длиться платежный период (до 21 сентября), кроме того, начинается второй расчетный период. Следовательно, 1 октября банк предоставит отчет, в котором укажет минимальный размер платежа и количество процентов, которые были начислены за использование заемными средствами. Применительно к нашему примеру – 20000 рублей, которые клиент потратил в первом расчетном периоде, минус 2000 рублей, которые были внесены в качестве минимального платежа 21 октября. Сюда же добавляются 10000 рублей, истраченные во втором расчетном периоде – получается сумма 28000 рублей. Размер минимального платежа, который нужно внести до 21 октября, будет рассчитываться исходя из этой суммы. Получается 2800 рублей и проценты, начисленные на величину оставшейся задолженности. Такая схема будет повторяться каждый месяц, пока весь долг перед банком не будет погашен.

Кроме того, клиенту важно знать, какие действия можно совершать во время льготного периода. Сюда относятся покупки, совершаемые через интернет или в магазинах с безналичным расчетом

Изредка действие беспроцентного периода распространяется на снятие наличных в банкомате. Переводы с кредитки на другие счета тоже, как правило, не относятся к льготным операциям. В некоторых банках и вовсе невозможно их производить.

Ряд банков не включает в беспроцентный период операции покупки электронной валюты и некоторые платежи через онлайн-банкинг.

Льготный период по кредитной карте: 3 разные методики расчета

Длина льготного периода по кредитке определяется способом его расчёта, принятым в банке. Обычно это формулировки типа «Льготный период кредитования – до … дней».

Но в этом примере указана не фиксированная длительность периода, а лишь его предельное значение. А фактическое количество дней зависит от даты первой покупки, оплаченной с помощью карты.

Некоторые кредитные организации, чтобы привлечь клиентов, указывают в рекламе и офертах поразительно долгие грейс-периоды: 100 дней, 200 дней или более. Вот тут нужно быть очень внимательным: с большой вероятностью имеется в виду первый льготный период, открываемый при оформлении кредитки. А последующие периоды будут вполне стандартными: всё те же 50-60 дней.

Льготные периоды по кредитным картам вычисляются по трём основным схемам.

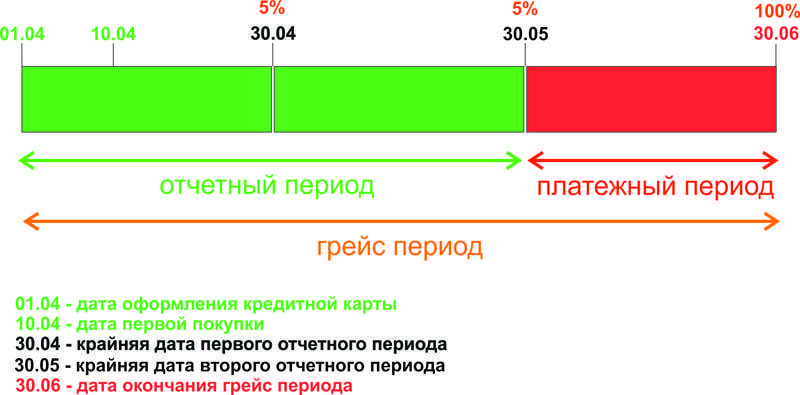

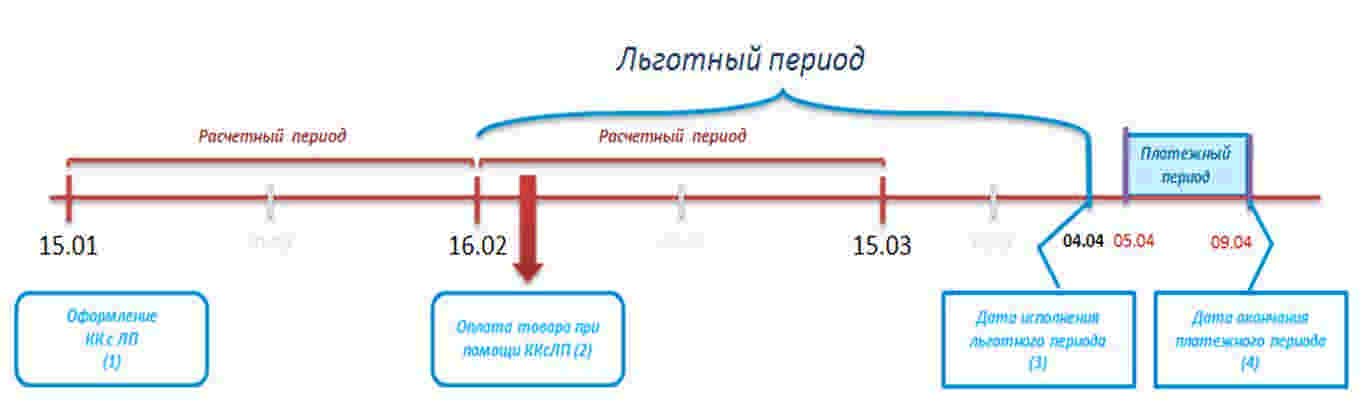

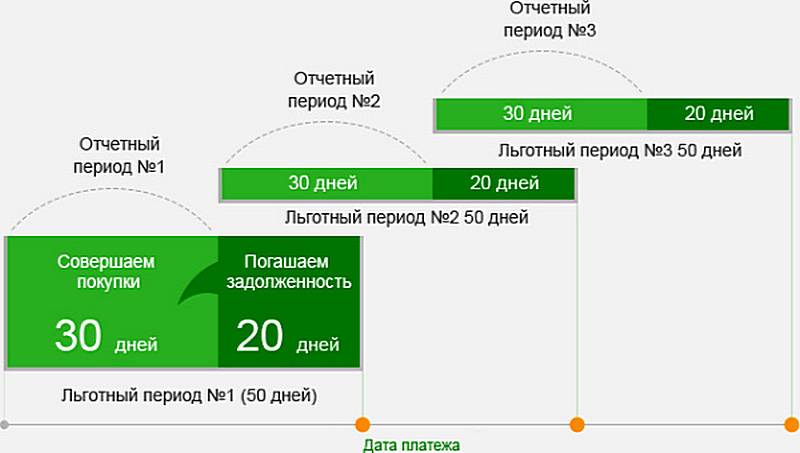

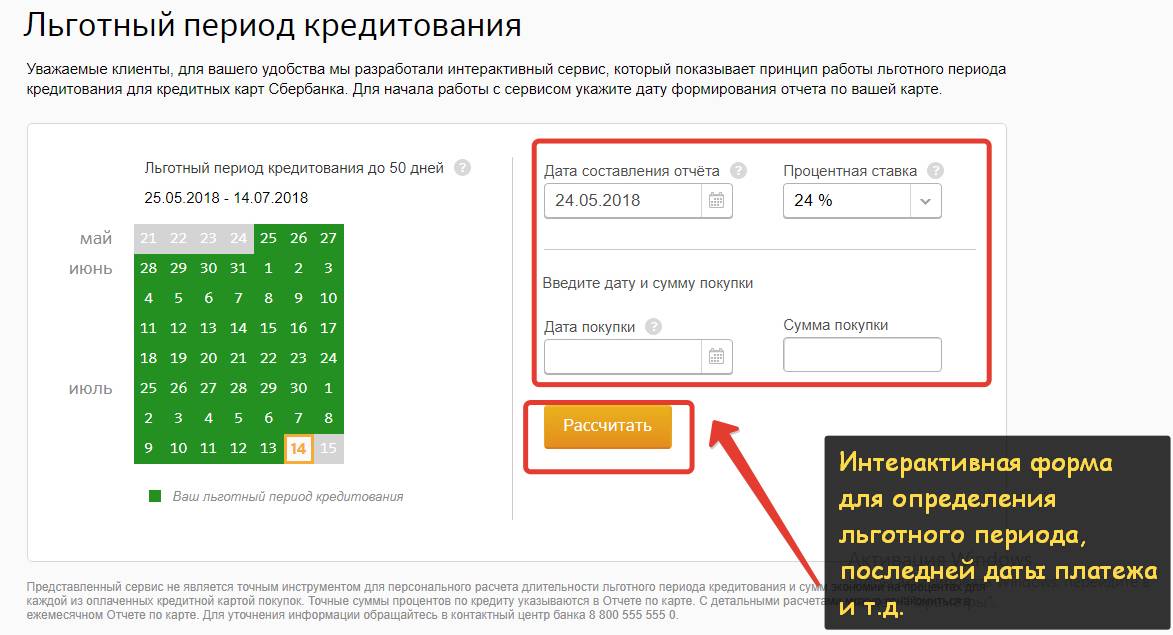

1. Расчет на основе отчетного периода (нефиксированный льготный период).

Данная система формирования беспроцентного периода по кредитке практикуется банками чаще всего, едва ли не каждой кредитно-финансовой организацией.

Алгоритм расчётов здесь довольно сложен. Чтобы сделать его более наглядным для пользователей, банки размещают на своих сайтах онлайн-калькуляторы, с помощью которых можно самостоятельно рассчитать грейс-период.

Чтобы понять суть данной методики, разберёмся, чем же является расчётный период по кредиту.

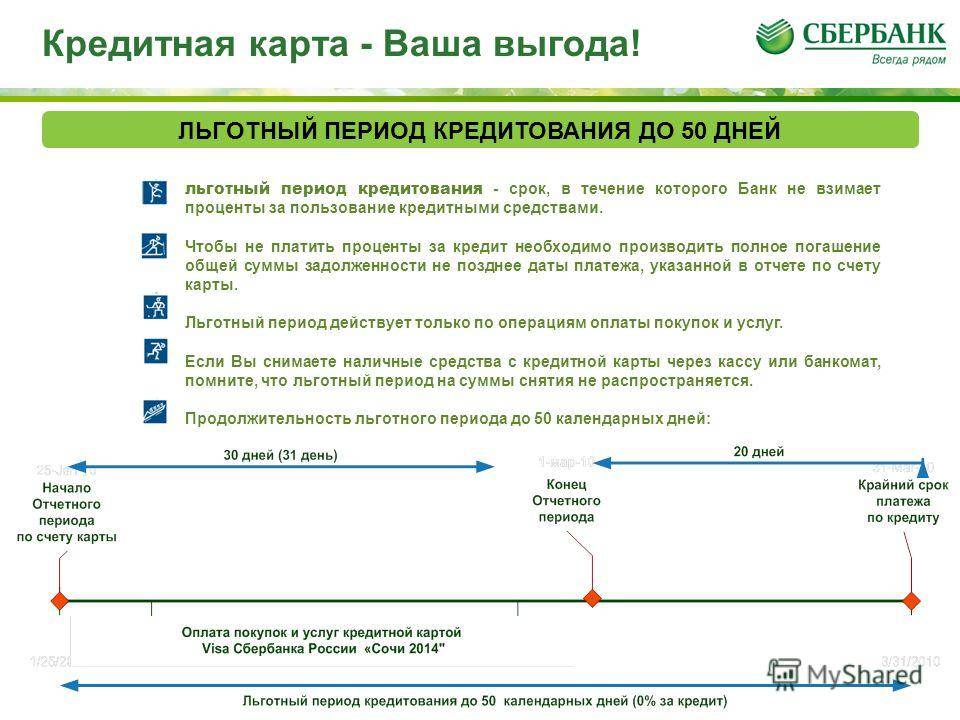

Как правило, банки принимают за расчётный период 30 дней (усреднённый календарный месяц), по истечении которых кредитная организация формирует выписку по счёту, включающую все произведённые за это время операции. Её отправляют клиенту по электронной почте.

После окончания расчётного следует платёжный период, когда клиент обязан вернуть всю сумму долга обратно на кредитку.

Чтобы вычислить льготный период по кредитной карте, складываем расчётный (30 дней) и платёжный (20-25 дней) периоды и получаем 50-55 дней.

Это и есть предельная продолжительность грейс-периода (если первая покупка была сделана в первый день расчётного периода), а минимальная не может быть меньше 20-25 дней (если покупка сделана в самом конце расчётного периода).

Всё было бы просто, если бы во всех банках была принята единая отчётная дата. Но это не так. Некоторые учреждения (в числе которых, например, «ЮниКредитБанк», «ВТБ 24») формируют выписку строго в начале каждого календарного месяца. Это самый простой вариант. Задача держателя карты – успеть погасить весь долг по кредитке за прошедший месяц до 20 либо 25 числа текущего месяца.

Но, к примеру, «Сбербанк» устанавливает расчётные периоды для каждого своего клиента отдельно. Пользователю необходимо знать, когда была сформирована последняя выписка по его счёту, чтобы не просрочить платёж.

Расчётные периоды в банках могут отсчитываться от:

- первого числа месяца;

- следующей за днём формирования отчёта даты;

- даты первой оплаченной по карте покупки;

- момента выпуска карты;

- момента её активации.

Выяснить, какой схемы придерживается ваш банк, желательно до оформления кредитной карты.

Некоторые финансовые организации приостанавливают льготный период тем клиентам, которые не полностью выплатили свои долги за предыдущие отчётные периоды. И по всем операциям, совершённым до полного возврата долгов, им начисляют проценты. Это очень распространённая практика.

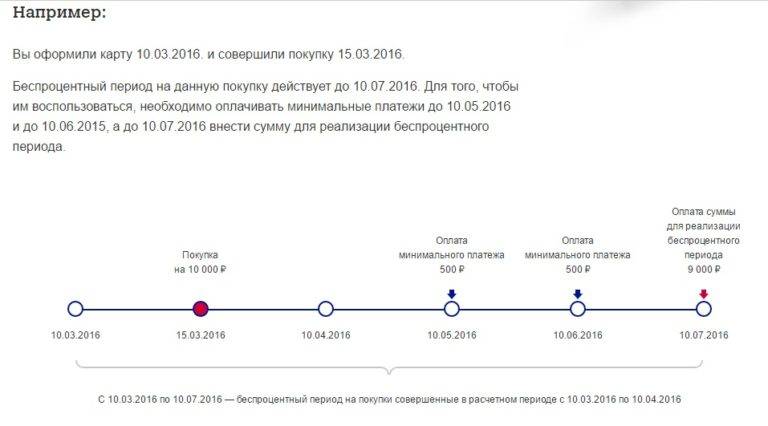

2. Расчет с момента совершения первой покупки (фиксированный льготный период).

Это самые популярные и удобные кредитки. Банк чётко устанавливает, сколько календарных дней даётся клиенту на беспроцентное пользование картой.

Началом льготного периода становится первая покупка по карте. Например, такая система принята в «Альфа Банке».

Предположим, вы оплатили первую покупку кредиткой первого июля, и банк предоставляет вам грейс-период в 100 дней. В этом случае погасить долг вам нужно до 8 октября. Всё это время вы продолжаете своевременно вносить ежемесячные платежи.

Таким образом, суммы всех ваших трат по кредитке за эти 100 дней должны быть возмещены банку до 9 октября. Тогда вы избежите начисления процентов. После этого следующая покупка откроет для вас новый льготный период.

3. Расчет для каждой отдельно взятой операции.

Этот метод расчёта довольно экзотичен для российских банков. По каждой покупке формируется свой льготный период. Поэтому погашение долга должно производиться в том же порядке, в каком расходовались средства.

По такой системе работает, к примеру, «Москомприватбанк». Кому-то, наверное, это удобно. Но всегда существует риск запутаться, забыть, что и когда вы покупали, и просрочить платёж. Тогда за покупку начисляются проценты.

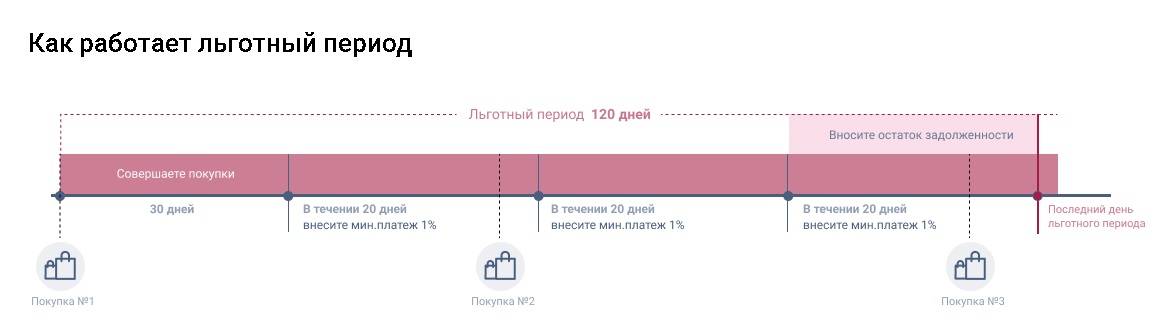

Удлинённый честный льготный период

Банковские маркетологи постоянно соревнуются между собой и стараются сделать свой продукт привлекательнее в сравнении с конкурентами. 50 днями льготного периода сегодня уже абсолютно никого не удивишь. Так, например, Почта Банк выпустил кредитную карту «Элемент 120», где присутствует до 120 дней честного льготного периода.

Здесь принцип очень похож на тот, который был описан в предыдущем примере. Только вместо 20 дней на погашение кредита, банк даёт 3 месяца.

Предположим, 18 сентября банк выдал карту. Первый расчётный период продлится с 18 сентября и до 18 октября. Таком образом покупки, совершённые в этот период, необходимо оплатить в течение следующих 3 месяцев.

Покупка, совершённая, скажем, 19 октября попадёт уже в следующий расчётный период — оплатить данную покупку необходимо будет до 18 февраля.

Таким образом, мы видим что здесь возможно наложение сразу до 4 льготных периодов друг на друга.

Зачем это нужно банкам

Для чего это нужно банкам? Предоставлять карты без начисления процентов?

Основная причина – это недисциплинированность заемщиков. Использования кредитного пластика подразумевает точное следование правилам банка в плане сроков погашения заемных средств.

На практике, большинство клиентов, вылетают из грейс-периода (кто-то редко, кто-то постоянно). И вот здесь банк получает свою выгоду.

Плата за пользование кредиткой в разы превышает ставки по обычным потребительским кредитам.

Помимо этого есть несколько других причин, давать беспроцентные кредитки. Но это уже другая история.

Как узнать задолженность по карте Сбербанка: ТОП 5 способов

Для этого существует несколько удобных способов, причем в большинстве случаев посещение банка не понадобится.

Сбербанк Онлайн

Самый простой вариант уточнить задолженность – зайти в личный кабинет Сбербанк Онлайн. Если он еще не создан, необходимо зарегистрироваться на сайте – для этого понадобится только сберкарта и телефон, на который придет проверочное смс с кодом. Инструкция простая:

- Ввести номер кредитки.

- Получить смс и ввести код.

- Придумать собственный логин и пароль для постоянного посещения личного кабинета.

- Далее на главной странице можно увидеть все карточки; чтобы уточнить задолженность, следует кликнуть на значок кредитки.

- Затем можно увидеть сумму минимального платежа, дату и общую задолженность. Если есть открытые просрочки, система также покажет эти данные.

К тому же сервис отобразит так называемую задолженность льготного периода. Эта сумма, которую нужно внести для того, чтобы опять пользоваться бесплатной рассрочкой (периодом, во время которого проценты не начисляются).

Мобильный банк

Еще один способ узнать задолженность по номеру карты Сбербанка – отправить смс (на номер 900). В сообщении необходимо написать: «ДОЛГ».

Долг по кредиту в Сбербанке – как узнать

Если есть несколько кредиток, то в конце необходимо написать последние 4 цифры от номера кредитки, например: «ДОЛГ 6778». В ответ поступит сообщение, в котором будет описано несколько данных:

- дата ежемесячного платежа;

- крайняя дата его погашения;

- сумма общей задолженности.

Эти же данные поступают ежемесячно, если по карте подключен полный пакет мобильного банка. Сбербанк отправляет смс в дату формирования отчета – примерно за 20 дней до внесения очередного платежа по кредитной карте.

Горячая линия

Есть и другой вариант, как узнать долг по карте Сбербанка – обратиться на горячую линию по номеру 900 или 8 800 555 555 0. Колл-центр работает круглосуточно, звонки по всей территории России бесплатные. Если позвонить со своего телефона, идентификацию проходить не нужно – достаточно назвать свои ФИО и номер карты.

Если звонок поступит с другого телефона, необходимо также озвучить паспортные данные и адрес регистрации. Специалист горячей линии предоставит любую информацию, в том числе об общем долге, ежемесячном платеже и задолженности льготного периода.

Банкомат

Также уточнить информацию можно в любом банкомате или терминале. Инструкция простая:

- Вставить карту.

- Набрать ПИН-код.

- Нажать «Показать задолженность».

- Информация отобразится на экране; также есть возможность распечатать чек.

Через банкомат можно осуществить и погашение долга по кредитной карте Сбербанка. Для этого следует уточнить данные о ежемесячном платеже или общей сумме задолженности, после чего внести соответствующую сумму либо перевести ее со своей же дебетовой карточки.

Отделение банка

Наконец, получить нужные данные можно и в отделении банка. Для этого достаточно предъявить только свой паспорт. На месте можно получить выписку по счету, в которой будет отражена не только информация по долгу, но и сведения обо всех операциях за отчетный период.

При наличии просрочки можно попытаться осуществить урегулирование задолженности Сбербанка. Для этого следует узнать точную сумму и внести ее как можно быстрее. В некоторых случаях можно подписать соглашение о реструктуризации и уменьшить ежемесячный платеж.

Зачем такие условия банкам?

Банк так или иначе зарабатывает на держателях кредиток, даже если последние используют беспроцентный срок и все обязательства погашают вовремя. Во-первых, со всех трат известные системы платежей 1–2 % отчисляют в свою пользу, и в качестве поощрительной награды за то, что клиент рассчитался «пластиком», а не наличными, часть денег отдают банку.

Также вне зависимости от льготы снимается сумма за годовое обслуживание карты. Но пользователь не будет в убытке, поскольку использование кешбэка и различных бонусов за год позволяет перекрыть сумму годового обслуживания.

Непосредственно грейс-период – это что-то вроде поощрения для тех клиентов, которые добросовестно выплачивают долговые обязательства в определенный срок. Если клиент в него не укладывается, то происходит начисление процентов по кредиту.

Какие операции по карте попадают в беспроцентный период? (Даешь льготный период на снятие наличных!) ^

Примите это как данное: основное предназначение кредитной карты с льготным периодом или без него – это оплата товаров и услуг безналичным способом (в торговых точках или в интернете).

Именно на эти операции распространяется действие льготного периода кредитования.

При этом льготный период обычно не распространяется:

- на операции по снятию наличных денежных средств в счет кредита в банкомате;

- на безналичные переводы с карты на другие счета (например, в интернет-банке или в банкомате);

- на определённые платежи, указанные банком в условиях пользования кредитки.

Напоминаем, что при снятии наличных в банкомате вам придется заплатить банку комиссию (от 2 до 7 процентов от суммы снятия), а потом придётся уплатить ежемесячный процент с этой суммы.

Некоторые банки (ВТБ24, Альфа-Банк, Промсвязьбанк, и другие) включают все операции в льготный период и рассматривают это как конкурентное преимущество

Обращайте внимание на этот факт в тарифах и условиях и делайте правильный выбор

Что такое льготный период?

Льготный период (ещё его называют «грейс период») — это бесплатная возможность пользования деньгами банка в течении заранее известного промежутка времени при выполнении определённых условий .

примечание редакции

* В ряде случаев условием может быть – внесение ежемесячных минимальных платежей, отсутствие операций снятия наличных или переводов «с карты на карту» и прочее.

В случае, если вы не успеваете погасить долг перед банком в рамках льготного периода – нарушений никаких не будет, просто вам придётся заплатить за пользования деньгами за весь срок.

Адвокат Ольга Рогачева, отмечает:

Как использовать его с выгодой? ^

Основная идея для получения выгоды от использования ЛП очевидна. Деньги с кредитки кладутся на срочный депозит в банке, через определённое время (ЛП) сумма долга по карте гасится, а проценты, пусть и небольшие, остаются. Банки уже давно научились вставлять палки в колёса таким «любителям халявы», путем удержания существенных комиссий за обналичивание кредитки и за переводы в другие банки кредитных денег. Такие операции, кроме всего прочего, могут «выпасть» из льготного периода (см. выше).

Но тем не менее есть умельцы, находящие обходные пути, и они с успехом проворачивают такие операции.

Другая схема получения выгоды от ЛП состоит в том, что при использовании кредитной карты с честным льготным периодом, можно неограниченное время пользоваться бесплатным кредитом на сумму вашего среднего дохода.

Здесь всё просто. Получив на руки очередную зарплату (скажем, 30 тысяч рублей), вы начинаете с текущего месяца делать покупки по вашей кредитке. Долг вы гасите следующей зарплатой, причём укладываетесь в срок ЛП. И так до бесконечности. А начальные 30 тысяч можно положить на депозит или вложить в прибыльное дело. Главное в этой схеме – не забывать гасить долг за время льготного периода.

Зачем нужна кредитная карта

Кредитная карта способна сильно повысить «градус» удобства своего владельца. Преимуществ у нее много:

- Не нужно носить наличные. Можно хранить деньги на счете или дома, а товары и услуги оплачивать с пластика. В случае кражи или потери банковскую карту легко заблокировать: в личном кабинете или по телефону горячей линии.

- Удобно расплачиваться. Большинство магазинов, кафе, фитнес-центров оснащены терминалами для безналичной оплаты.

- Кредитку можно использовать в качестве залога – при аренде жилья в отпуске, автомобиля. Плюс в том, что для этого не потребуется снимать наличные – необходимая сумма просто будет заморожена до окончания срока аренды. Если имущество в квартире или авто не пострадало, сумма снова станет доступна.

- Экономьте деньги, оплачивая кредиткой товары по акциям и спецпредложениям. Если фотоаппарат, к которому вы уже давно присматриваетесь, продается со скидкой 50%, имеет смысл купить его сейчас при условии, что ваш доход позволит закрыть долг перед банком.

- Кредитная карта позволит всегда иметь определенную сумму на случай «если вдруг что». Однако нужно тщательно взвешивать необходимость такого использования. Иначе легко привыкнуть к легким деньгам и погрязнуть в долгах.

С помощью кредитки можно зарабатывать

Кредитная карта может не только сберечь ваши деньги, но и увеличить доход. Для этого потребуется дополнительно оформить дебетовый пластик с высоким процентом на остаток.

Схема предельно проста. Вы получаете зарплату и вносите всю сумму на дебетовую карту. Там деньги хранятся в течение месяца, и на них начисляется процент. Текущие расходы вы оплачиваете кредиткой.

Важно! Тщательно следите за тратами, чтобы долг по кредитной карте не превысил суммы на дебетовом пластике.

В конце месяца вы снимаете деньги и погашаете задолженность по кредитке. Накопленные проценты остаются на дебетовой карте. Получив очередную зарплату, вы снова кладете деньги под процент, а для оплаты повседневных расходов используете кредитку. Таким образом, деньги не просто хранятся на вашем счете, но и приносят определенный, пусть и не очень большой доход.

Пример. Сергей получил зарплату 60 000 рублей. На вклад он сразу же внес 10 000 рублей, оставшиеся 50 000 положил на дебетовую карту Tinkoff Black. Наш герой потратил 3 000 рублей, чтобы получать процент на остаток по счету – 3,5%. В течение месяца молодой человек расплачивался только кредиткой. Его собственные деньги хранились на счету дебетовой карты, принося доход. К концу расчетного периода Сергей заработал на остатке по счету 247 рублей – за 1 месяц и 24 дня. За год можно заработать более 1 500 рублей.

Кроме того, кредитная банковская карта с кешбеком Тинькофф Платинум позволила молодому человеку вернуть часть потраченных денег баллами, которыми можно компенсировать траты в кафе и столовых, а также расходы на ж/д билеты. Истратив 45 000 рублей, он заработал 450 бонусных баллов.

Схему можно усложнить, введя в нее еще одну кредитку – с возможностью снятия наличных без комиссии в льготный период. Найти подходящий вариант легко. К таким продуктам относятся «Карта возможностей» от ВТБ и «100 дней без процентов» Альфа-Банка. Работает это так:

- Вы пользуетесь первой кредитной картой.

- Со второй кредитки снимаете сумму для погашения долга в течение льготного периода.

- Закрыв задолженность по первой карте, вы получаете возможность снова использовать ее.

- С зарплаты вы закрываете вторую кредитку до окончания беспроцентного периода.

Использование двух карт позволит получать льготные условия постоянно.