От рисков не спасет

Количество средств граждан на ОМС эксперты оценивают по-разному. По словам финансового аналитика Натальи Мильчаковой, на конец 2018 года на таких счетах могло быть около 100 млрд рублей. По подсчетам главного аналитика Промсвязьбанка Романа Антонова, на 1 ноября прошлого года объем средств на металлических счетах достигал 150 млрд рублей. Для сравнения: на валютных вкладах россияне держат 3 трлн рублей, а всего на банковских депозитах — более 27 трлн рублей.

Опрошенные «Известиями» участники рынка сошлись во мнении, что в целом идея застраховать ОМС полезна. Начальник управления розничных продуктов МТС Банка Евгений Шитиков отметил, что реализация подобного предложения может повысить интерес клиентов к металлическим счетам. Так, например, в МТС Банке сейчас не привлекают средства на ОМС, но в случае увеличения внимания граждан к этому инструменту банк готов рассмотреть возможность запуска такого продукта.

При этом эксперты не уверены, что при страховании средств на обезличенных металлических счетах граждане сразу станут в массовом порядке сдавать валюту и переходить на металл. По мнению Натальи Мильчаковой, он имеет менее высокую ликвидность по сравнению с денежными единицами, металл труднее продать на открытом рынке. Она также указала, что, в частности, золото является биржевым товаром и имеет свои циклы роста и падения, как и фьючерсы на нефть, и также не застраховано от внешних рисков.

золото

Фото: РИА Новости/Олег Ласточкин

Фото: РИА Новости/Олег Ласточкин

Рыночные цены на драгметаллы изменяются так же, как курсы валют, отметил управляющий директор по розничным продуктам Абсолют Банка Антон Павлов. При падении курса металла клиент тоже может понести убытки, как и при падении курса иностранной денежной единицы, а на росте — заработать. Более того, металлы могут падать в цене вместе с рублем или расти против него — то есть снизить валютные риски с помощью вложения средств в ОМС проблематично. По его мнению, металлические счета стоит расценивать не как альтернативу валютным вкладам или хеджирование валютных рисков, а как дополнительный инструмент, который потенциально способен обеспечить более высокую доходность, чем классический банковский вклад.

Если такая страховка будет введена, кредитным организациям придется увеличивать свои отчисления в фонд страхования вкладов, добавил главный экономист ПФ «Капитал» Евгений Надоршин. По его мнению, в таком случае банки могут переложить эти расходы на плечи клиентов, введя дополнительную комиссию.

Страхование вкладов на обезличенных металлических счетах для граждан — далеко не первый шаг к дедолларизации страны. В октябре прошлого года в правительство был внесен план, предусматривающий снижение зависимости российской экономики от доллара. Основная мера — увеличение расчетов в нацвалютах с нашими основными торговыми партнерами. Также представители финансово-экономического блока правительства говорили о возможных налоговых преференциях для компаний, использующих рублевые расчеты. В частности, об ускоренном возврате НДС.

Порядок возмещения вкладов в АСВ

Итак, в отношении банка, в котором у физического лица был вклад, наступил страховой случай. Что же делать?

Существует определенная последовательность действий:

- уточнить, имеет ли гражданин право на получение выплаты (в первую очередь, кем он является – самим вкладчиком, его представителем или же наследником);

- далее необходимо узнать, кто ответственен за осуществление страховых выплат – само АСВ или же банк-агент (АСВ может поручать выплату страховок другим банкам из-за территориального фактора для удобства граждан);

- проверить сроки, когда еще возможно обратиться за компенсацией – при банкротстве банка вкладчик может воспользоваться своим правом до дня завершения процедуры несостоятельности включительно;

- собрать документацию (подробнее – ниже) и подать в АСВ или банк-агент;

- ожидать зачисления денежных средств в сроки и порядке, установленные 177-ФЗ (подробнее – ниже).

Необходимая документация

При посещении банка-агента или непосредственно АСВ, вкладчику или же наследнику потребуется предоставить:

- заявление по установленной форме;

- документы, подтверждающие личность;

- для наследника – документация, свидетельствующая о наличии права на наследство.

Именно поэтому важно уведомлять банк, в котором есть депозит, о замене паспорта. В противном случае, с получением страховки могут возникнуть дополнительные сложности

Важно! Помимо указанных выше документов, представитель вкладчика должен подать нотариально заверенную доверенность, гласящую о праве на получение возмещения

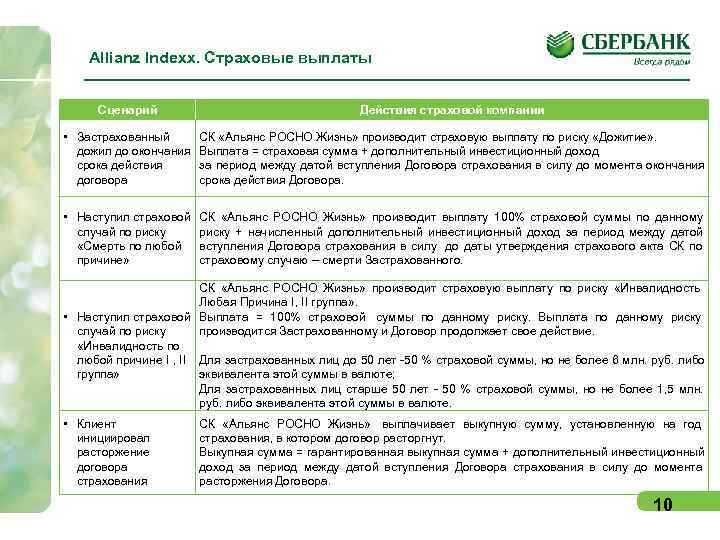

Преимущества и недостатки накопительного страхования жизни (кому подходит, стоит ли делать)

Положительные стороны НСЖ:

- Гарантия сохранности сбережений. Полис НСЖ поможет вам сохранить деньги и воздержаться от спонтанных трат.

- Гарантия накопления требуемой суммы.

- Возможность получения налогового вычета.

- Наличие самой страховки. Никто не застрахован от наступления несчастного случая или заболеваний. Конечно, жизнь и здоровье полис не вернет, а вот расходы компенсирует.

- Особый статус. Страховые выплаты по НСЖ не признаются имуществом по ГК РФ, не подлежат наследованию и разделу при разводе. На эти суммы не может быть обращено взыскание по решению суда.

Недостатки:

- Долгосрочность. Этот пункт можно считать как плюсом, так и минусом. Инфляция уменьшает стоимость денег, а досрочно расторгнуть договор можно только с существенными потерями. В то же время условия, прописанные в договоре, действуют в течение всего срока.

- Обязанность уплачивать взносы независимо от дохода. Если вы заключили договор и обязались уплачивать несколько десятков тысяч долларов в год – извольте в срок выложить нужную сумму.

- Невозможность досрочного возврата денег без потерь.

- Минимальная доходность. В условиях инфляции и долгосрочного инвестирования низкая доходность является существенным недостатком.

Итак, НСЖ подходит таким клиентам, которые:

- Располагают подушкой безопасности и имеют цель накопить приличную сумму за долгий срок.

- Придерживаются консервативной стратегии инвестирования: не заинтересованы в получении высокого дохода, а стремятся в первую очередь сохранить свои деньги.

- Не готовы или не имеют времени самостоятельно управлять сбережениями.

- Являются единственным источником дохода в семье.

Если вы соответствуете хотя бы одной из этих категорий – вариант оформления НСЖ стоит рассмотреть.

Как это работает АСВ

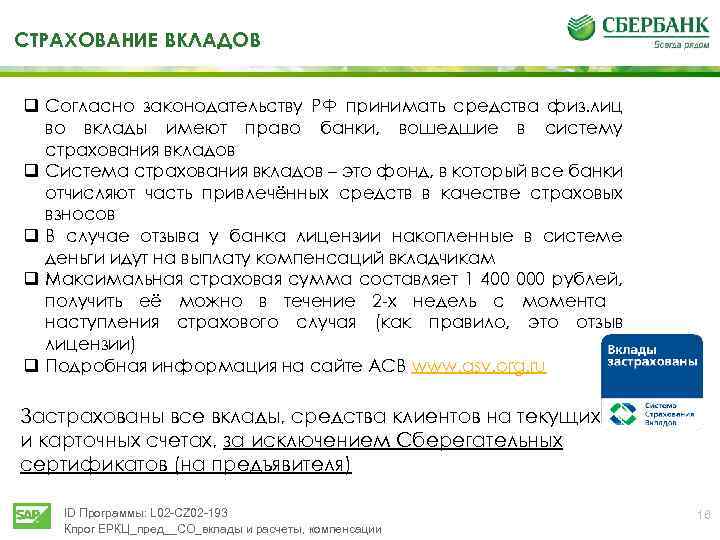

Основная функция АСВ это защита сбережений вкладчиков, размещающих вклады в российских банках в рублях и в любой другой валюте, но только на территории России.

Для любого банка имеющего лицензию на работу с вкладами физических лиц и действующего на территории РФ участие в системе государственного страхования вкладов обязательно. Гражданам делающих вклады в банки не нужно дополнительно подписывать договор страхования с АСВ, так как все банки включенные в реестр фонда обязательного страхования автоматически получают гарантию возмещения для своих вкладчиков в системе АСВ. Агентство страхования вкладов возвращает вкладчику сумму вклада при наступлении страхового случая, далее расчеты по возмещению выданной суммы вклада между банком и АСВ проводятся уже без участия вкладчика.

Как банки страхуют вклады?

Система страхования вкладов обязывает банк ежеквартально перечислять в фонд страховые взносы в размере 0,1% от суммы всех имеющихся депозитов физических лиц из собственных средств. Средства вкладчиков в отчислениях не участвуют. Так создается фонд страхования. Таким образом дополнительно страховать свой вклад клиенту банка не нужно, страхование уже выполнено. Таким образом все ваши вклады до границы максимально возмещения надежно защищены и вам не стоит беспокоиться о надежности банка и дополнительном страховании.

Как мне узнать, входит ли банк в систему страхования вкладов?

Как уже отмечалось выше все банки имеющие лицензию на осуществление банковской деятельности и работающие со средствами физических лиц обязаны заключить договор страхования с АСВ, проверить находится ваш банк в перечне банков участников или нет будет не лишним на сайте Агентства по страхованию вкладов. Многие банки на своих буклетах и сайтах обязательно предоставляют информацию для вкладчиков о том, что банк находится в системе страхования. Застрахованы ли проценты? Государственный лимит на выплату страховой суммы ограничен. До 700 000 рублей получит вкладчик закрытого банка. Проценты по вкладу, будут так же возмещены если они являются частью вклада (капитализированы), но если и проценты и вклад в пределах максимальной суммы. Если граждане имеют вклады в иностранной валюте, то при возникновении страхового случая возмещение производится по курсу на момент наступления страхового случая. Если у вас сумма превышающая размер максимального возмещения, есть смысл разделить ее на вклады в разных банках.

Куда обращаться за выплатой страховой суммы?

Если случилось так, что ваш банк не может больше выполнить обязательства выплату по страховому случаю производит либо сам Фонд АСВ или банк назначенный Фондом. Точную информацию, куда обращаться вы найдете или в СМИ (банк обязан проинформировать вкладчиков) или зайдя на сайт агентства по страхованию вкладов asv.org.ru или в самом банке. Для того чтобы получить положенную вам сумму возмещения достаточно прийти в Агентство по Страхованию вкладов или в банк -агент. назначенный АСВ с паспортом и заявлением стандартного образца, которое можно получить на сайте АСВ.

Какие вклады подлежат возмещению, а какие нет?

Застрахованы и подлежат возмещению вклады физических лиц (включая дебетовые карты) и вклады ИП Исключение: Вклады на предъявителя. Вклады на доверительном управлении. Вклады предпринимателей отдельных видов деятельности (адвокаты, юристы, нотариусы).

Вклады в зарубежных филиалах. Депозиты в драгоценных металлах по закону драг. металлы не относятся к денежным средствам). Переводы без открытия счета, в том числе электронные переводы. Размер максимальной суммы которая подлежит возмещению 700 000 рублей. Государство гарантирует вкладчикам безусловный возврат вклада не позднее двух недель со дня подачи заявления. По закону все банки осуществляющие банковскую деятельность на территории России обязательно становятся участниками фонда страхования вкладов, то вклад до 700 000 рублей можно без опасений доверить любому банку, так как в случае банкротства или отзыва лицензии вы в течение 14 дней вернете свои сбережения.

При каких условиях наступает страховой случай?

Страховой случай наступает когда: У банка аннулирована или отозвана лицензия ЦБ. ЦБ вводит запрет на удовлетворение требований кредиторов (банкротство банка, серьезные финансовые трудности банка).

Совет

Не обращайте внимание на «умные» советы о том, что нужно выбирать надежный банк, пусть и с низкими процентными ставками по вкладам. Выбирайте вклады с максимальной доходностью и капитализацией, а система страхования вкладов АСВ гарантирует возврат ваших сбережений в любом случае.

Стоит ли рассматривать ИСЖ и НСЖ как альтернативу банковскому вкладу?

Часто ИСЖ и НСЖ преподносят как хорошую альтернативу банковскому вкладу. И это понятно: размер ежегодного взноса по договорам ИСЖ и НСЖ сможет потянуть не каждый, проще переманить потенциального вкладчика. И вот здесь начинается самое интересное.

ИСЖ и НСЖ неподготовленному инвестору не стоит рассматривать как альтернативу вкладу. Эти инструменты более рисковые, а доходность по ним, в отличие от вкладов, не гарантирована.

НСЖ – это вид страхования жизни, при котором вы ежегодно платите взносы, т.е. бесплатно кредитуете компанию, а она вас страхует. По истечении срока страхования вам возвращают сумму взносов за 3–5 лет.

ИСЖ – это вид страхования жизни, при котором вы ежегодно платите взносы, а компания, которая страхует вашу жизнь, их инвестирует и потом делится с вами прибылью. Если повезет, то через 3–5 лет вместе с внесенной суммой страховых взносов вы получите дополнительный доход. Согласно статистике, прибыль составляет 3–4% (при уровне инфляции около 8% в 2021 г.).

Статистика Центробанка за 2020 г.

Показатель | Значение |

|---|---|

Средняя доходность по трехлетним полисам ИСЖ, завершившимся в 2020 г. | 4,7 |

Средняя инфляция за период 2017–2020 гг. | 3,9 |

Средневзвешенные ставки по банковским депозитам физлиц, заключенным за 2017 г. на срок от 1 года до 3 лет | 7,0 |

Средняя доходность по пятилетним полисам ИСЖ, завершившимся в 2020 г. | 3,1 |

Средняя инфляция за период 2015–2020 гг. | 3,9 |

Средневзвешенные ставки по банковским депозитам физлиц, заключенным за 2015 г. на срок более 3 лет | 8,1 |

При заключении договора ИСЖ сотрудники банков говорят о 8–15% прибыли. Но страхование – это платная услуга, за которую банк удерживает часть прибыли по инвестициям. Кроме того, успешность вложений зависит от качества инвестирования и множества других факторов. Именно поэтому в начале 2021 г. Банк России рекомендовал не продавать гражданам без специальных знаний сложные для понимания продукты ИСЖ и НСЖ. Ранее, 11 января 2019 г., Банк России издал Указание № 5055-у «О минимальных (стандартных) требованиях к условиям и порядку осуществления добровольного страхования жизни с условием периодических страховых выплат (рент, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика». Согласно этому указанию страховщик обязан до подписания договора ИСЖ раскрыть потребителю все его условия в специальной таблице-памятке. Гражданина должны уведомить о том, что договор носит рисковый характер и не является альтернативой вкладу. Но памятка – это одно, а на словах сотрудники сообщают порой совсем другое.

Ключевые отличия договора банковского вклада от договоров ИСЖ и НСЖ

Банковский вклад | ИСЖ и НСЖ | |

|---|---|---|

Порядок заключения и пролонгации | Единовременный вклад на оговоренный период под фиксированную процентную ставку | Необходимо внесение ежегодных взносов. При пропуске платежа договор расторгается, а страховая сумма, внесенная к этому моменту, не возвращается |

Срок | Любой | От 3 лет |

Возможность досрочного расторжения договора и последствия | Досрочное расторжение договора возможно в любой момент. Риск – потеря процентов по вкладу (полностью или частично, зависит от условий договора) | Расторжение договора до истечения 3 лет повлечет потерю всей суммы страховых взносов. При досрочном расторжении на 4–5-й год страхования выплачивается «выкупная сумма». Она составляет 60–90% от суммы взносов (чем ближе к дате истечения срока страхования, тем больше выплата). |

Наличие гарантированной доходности | Фиксированная процентная ставка – до 7–8% на дату написания этого материала | Гарантирован возврат внесенной суммы страховых взносов по истечении срока страхования. Доходность плавающая, не гарантирована. По итогам 2020 г. она составляла в среднем 3–4% |

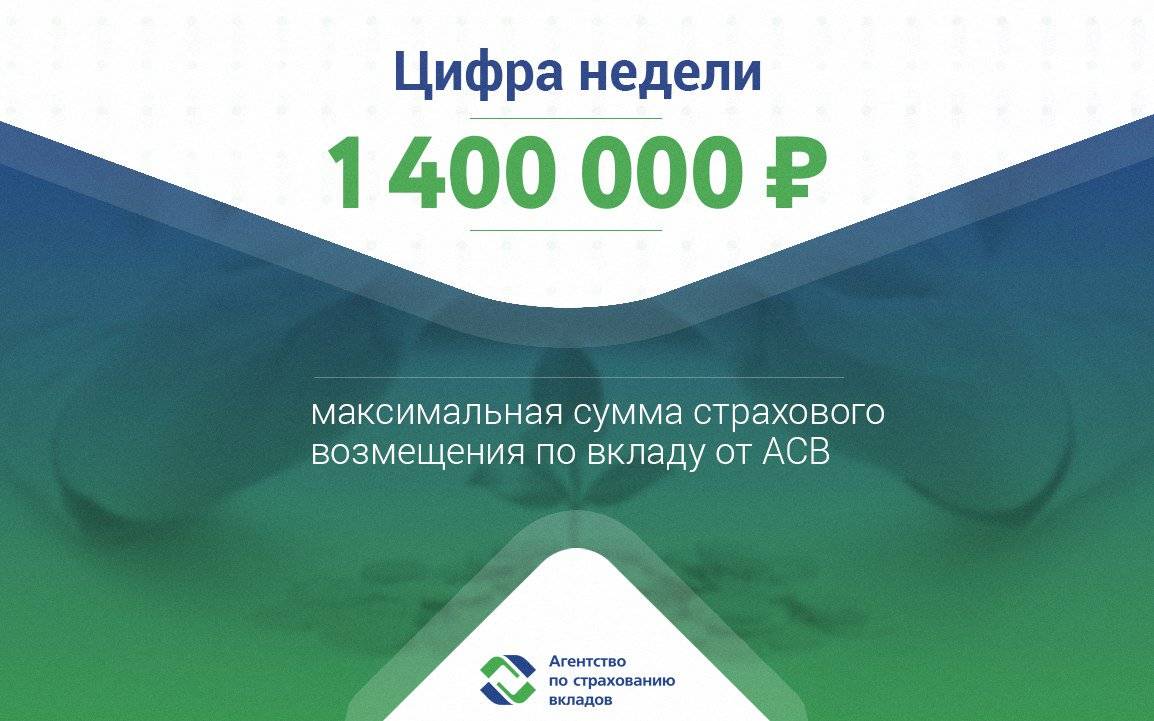

Участие в системе страхования вкладов | Вклад застрахован (до 1 400 000 руб.) | Не является вкладом и не подпадает под условия страхования вкладов |

Наличие страховки на период инвестирования | Нет | В период действия договора жизнь гражданина считается застрахованной |

Последствия смерти гражданина | Сумма выплачивается наследникам и входит в наследственную массу | Наследники получают выплату по договору страхования |

Возможность получения налогового вычета | Нет | При заключении договора на срок от 5 лет можно получить налоговый вычет, т.е. вернуть налог в размере 13% от суммы взносов. Но это актуально только для граждан, которые платят НДФЛ |

Стоит ли страховать полученные кредиты?

При оформлении ссуды банки часто навязывают услуги страхования, несмотря на то, что по закону часто они относятся к добровольному виду страхования. Входить в программу финансовой защиты или нет — решает сам заёмщик

Но здесь стоит обратить внимание на сам договор страхования, где прописаны все риски, а также на суммы и сроки действия кредита

Страховка является неотъемлемой частью кредитного договора и действует до момента полного погашения финансовых обязательств перед банком. Риски обычно распределены по следующим группам в зависимости от вида ссуды:

- Болезнь или смерть заёмщика.

- Прекращения трудовой деятельности не по собственной воле клиента. Сюда входят: инвалидность, сокращение штатов или ликвидация предприятия.

- Нанесение ущерба или полной гибели движимого или недвижимого имущества.

Из вышесказанного можно понять, что страховка призвана защитить обе стороны: банк и заёмщика. Поэтому при оформлении крупной ссуды на длительный срок лучше заключить договор страхования. А учитывая тот факт, что в Совкомбанке действуют несколько программ, позволяющих при подключении финансовой защиты получить пониженный процент по кредиту или полностью вернуть переплату, то именно страхование позволит получить ещё и финансовую выгоду.

Как получить выплату из АСВ?

Как осуществляются выплаты вкладчикам из Агентства по Страхованию Вкладов? Все это регламентировано законодательными актами и происходит так.

На протяжении 7 дней после отзыва лицензии или введения моратория на удовлетворение требований кредиторов в банке определяется перечень банков-агентов, через которые будут производиться компенсационные выплаты. Чаще всего — это крупнейшие банки, или банки, широко представленные в регионе банка с отозванной лицензией.

На 14-й день перечень банков-агентов и отделений, в которых можно получить компенсационные выплаты, публикуется на официальном сайте АСВ, а также в СМИ. На 15-й день банки-агенты уже начинают производить выплаты обратившимся вкладчикам.

Чтобы получить выплату, вкладчику необратимо обратиться в любое из указанных отделений банков-агентов, предоставить паспорт и написать там заявление о получении компенсационной выплаты специального формата (при желании можно скачать бланк заявления на сайте АСВ и принести уже заполненный).

Операционист банка сверит ваши данные с реестром вкладчиков, полученным от АСВ и предоставит выписку из реестра, в которой будет указано, какая сумма выплаты вам полагается. Если вы согласны с этой выплатой — в банке вам откроют текущий счет (если его еще нет) и зачислят туда средства, после чего вы сможете либо снять их наличными, либо перевести куда захотите, в т.ч. в другой банк.

Если вы не согласны с суммой выплаты — вы можете написать заявление о несогласии и предоставить в банк документы, подтверждающие, что причитающаяся вам сумма выплаты больше (например, депозитные договора, выписки и т.д.). Банк обязан в течение 10 дней рассмотреть это заявление и принять решение — удовлетворить его или обоснованно отказать.

Если сумма вклада превышала гарантированную (сейчас — 1,4 млн. рублей), то вы получите компенсационную выплату в размере гарантированной суммы, но при этом сможете претендовать и на получение оставшейся части средств (это изначально необходимо указать в заявлении о получении компенсационной выплаты). И эти средства вы, возможно, получите позднее: после того как будут распроданы активы банка, средства от реализации пропорционально распределят между кредиторами.

Не обязательно обращаться за компенсационной выплатой в первый день начала выплат: ее можно будет получить длительное время, на протяжении всей процедуры ликвидации банка (обычно — около двух лет). Однако, и слишком затягивать тоже не стоит, поскольку причитающиеся средства будут обесцениваться инфляцией.

Если у вас были вклады и остатки на счетах в иностранной валюте, компенсационную выплату вы получите в рублях в пересчете по курсу на день отзыва у банка лицензии. Таким образом, если до начала проведения выплат курс валюты вырастет — вы что-то потеряете на этом, но если упадет — наоборот, получите больше.

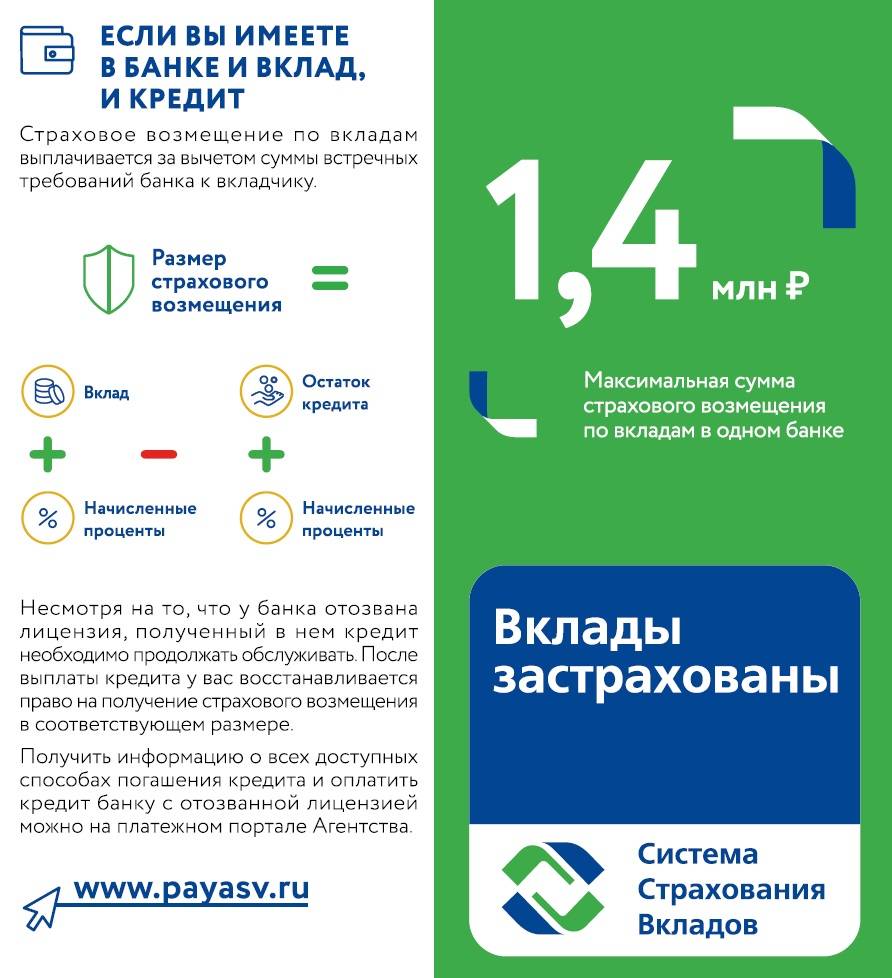

Как будет происходить выплата, если в банке, у которого отозвали лицензию, были одновременно и вклады, и кредиты? Тут возможны два варианта:

- Если сумма вкладов больше, чем сумма кредитов, то выплатят разницу между вкладами и кредитами. Оставшуюся часть вкладов можно будет получить только после того, как будут погашены кредиты.

- Если сумма вкладов меньше, чем сумма кредитов, то изначально вам ничего выплатят вообще. Получить компенсационную выплату можно будет только после погашения кредитов.

К сожалению, провести «взаимозачет» — погасить кредит за счет вклада невозможно, это запрещено законодательством.

Если счета и вклады были открыты в разных отделениях одного банка, то для компенсационной выплаты все они суммируются и общая выплата будет не более гарантированной суммы. Чтобы диверсифицировать риски,нужно открывать вклады в разных банках, а не в разных отделениях одного банка.

Если вкладчик не имеет возможности лично прийти в отделение банка-агента для получения компенсационной выплаты из АСВ (например, находится в другом городе, служит в армии и т.д.), то он может отправить копию паспорта и заявление о получении выплаты почтой, но при этом подпись на нем должна быть заверена нотариально. В этом случае банк-агент перечислит выплату по указанным в заявлении реквизитам. Другой вариант — оформить нотариальную доверенность на другого человека (например, родственника), который сможет посетить банк и получить компенсационную выплату.

Как его рассчитать

Чтобы узнать, какую сумму заплатит АСВ, можно воспользоваться калькулятором, расположенным на сайте государственной корпорации.

Для этого:

- заходим на интернет-сайт АСВ;

- в левом меню кликаем “Страхование вкладов”;

на открывшейся странице находим “Калькулятор страхового возмещения”.

Форма расчета проста и незатейлива – необходимо ввести дату страхового случая, сумму вкладов в одном банке, сумму встречного требования (если у вкладчика были кредиты, из страховки вычитаются обязательства) и нажать “Рассчитать”. В поле “Сумма возмещения” и будет представлен итоговый размер страховки.

Пример:

Дата страхового случая | 16 ноября 2020 года |

| Размер вкладов | 250000 |

| Встречное требование | 53000 |

После нажатия “Рассчитать” калькулятор выдал, что в нашем случае выплата вкладчику составит 197000 рублей.

Основной порядок действий при возмещении

Согласно ст. 12 ФЗ № 177-ФЗ от 23.12.2003 г. Агенству даётся пять рабочих дней, чтобы разместить в интернете и направить в банк (аналогично в Банк России) сообщение о начале выплат по депозитам. Банк России соответственно должен опубликовать аналогичное сообщение на cbr.ru и территориальном печатном издании. При этом указываются:

- Место;

- Время;

- Форма заявления;

- Порядок приема заявлений о выплате.

На протяжении месяца Агенство должно направить информацию вкладчикам. Время отсчитывается от момента получения из банка соответствующей информации, внесенной в реестр обязательств.

Для самой выплаты государство предоставляет Агенству три рабочих дня с момента представления документов, однако не ранее, чем две недели от наступления страхового случая. Оговорены и случаи, когда личного обращения вкладчика либо его представителей не нужно.

Когда происходит выплата, клиент банка, получающий компенсацию, имеет право запросить справку о выплаченных деньгах и вкладах, закрытых подобным образом. Если клиент не согласен с определенными размерами компенсации, он вправе дополнительно предоставить документы и направить их в банк.

По истечении 10 рабочих дней финансовая организация должна рассмотреть претензию и, в случае согласия, произвести соответствующий перерасчет. По мере завершения перерасчета банк направляет изменения в реестр обязательств и сообщение в Агенство о принятом решении.

Когда может быть отказано в возмещении?

Компенсация депозита не осуществляется по причинам, если:

- Вкладчик совершил умышленные действия для того, чтобы произошел страховой случай.

- Страхователь или лицо, с которым заключен договор, совершило преступление, целью которого явилась выплата компенсации.

- Лицо представило неправомерные сведения по самой процедуре страхования.

Накопительное страхование жизни что это

Накопительное страхование жизни простыми словами — это страховка с финансовым интересом, которую вы можете оформить, чтобы защитить себя и своих близких — жену, мужа, детей на случай потери трудоспособности, травмы или смерти. Вы платите страховую премию, часть из которой уходит на страхование выбранных рисков, а оставшаяся часть — накапливается и инвестируется в финансовые активы.

Если в период действия соглашения с вами что-то случится, то страховая компания выплачивает вам или вашей семье сумму денег достаточную, чтобы поддерживать прежний уровень финансового благосостояния семьи в течение нескольких лет. В случае, если договор накопительного страхования жизни (НСЖ) заключен на определенный срок, то по окончании срока вы получаете накопительную часть обратно с процентами независимо от страховых выплат, произведенных в рамках договора.

Как правило, базовый вариант включает только защиту от смерти по любым причинам. В этом случае, когда наступает страховой случай, семья или другие лица, указанные в договоре, получают компенсацию в виде фиксированной денежной суммы.

На данный момент страховые компании предлагают более расширенные программы страхования, способные гарантировать защиту практически на всех уровнях жизни, включая:

- Ущерб здоровью,

- Несчастные случаи,

- Смерть члена семьи,

- Потеря работоспособности,

- Рождение и здоровье ребенка,

- Достижение пенсионного возраста и т.д.

Иными словами, накопительное страхование жизни (НСЖ) — это особый вид страхования, с помощью которого можно не только застраховать жизнь и здоровье, а также скопить запланированную сумму денег к выбранному и обозначенному периоду.

Принцип подбора программы накопительного страхования жизни следующий:

- Нужно определиться, какая защита нам нужна, касается ли она несчастных случаев в большей степени или, возможно, вы хотите застраховаться от смертельно опасных заболеваний, а может просто накопить на обучение ребенка или квартиру.

- Исходя из главных целей выбирается наиболее подходящий вид программы накопительного страхования жизни. На сайтах страховых компаний присутствуют примеры базовых программ, пользующихся наибольшим спросом. Изучив их вы уже будете иметь представление о страховых рисках, включенных в программу, сроках и размере платежей.

Стоимость страхования жизни — это очень индивидуальный вопрос. На размер страховых взносов по договору накопительного страхования жизни влияет ряд факторов, таких как возраст и состояние здоровья клиента, продолжительность страхования, объем рисков, размер суммы, отчисляемой в накопительную часть и другие. Калькулятор страхования жизни можно найти в Интернете или на веб-сайте соответствующей страховой компании.

Выбрав наиболее привлекательные тарифы проведите их сравнение между собой и на предмет наличия ненужных страховых рисков

Это важно, т.к. каждый включенный страховой риск увеличивает размер ежемесячных платежей

Поэтому, если какие-то риски вы считаете лишними или хотите добавить, то оставьте заявку или свяжитесь с менеджером страховой компании и попросите сделать индивидуальный расчет.

Хорошо подумайте над периодичностью оплаты страховой премии: ежемесячно, раз в полгода или год. Рекомендую остановить свой выбор на ежемесячных платежах и перед заключением договора положить сумму, равную 2-3 месячным платежам по договору страхования на депозитный счет в надежном банке. Это позволит вам дополнительно заработать, а при возникновении стеснительных финансовых обстоятельств у вас будет запас минимум на 2 мес. Т.к. при несвоевременной оплате условия расторжения договора страхования, в большинстве случаев, довольно жесткие. Часто люди теряют до 25% от вносимой суммы+страхование жизни перестает действовать незамедлительно с 1-ого дня просрочки.

По выбранной программе заключается договор накопительного страхования жизни и по окончании срока вы получаете часть вложенных денег с учетом процентов в зависимости от выбранного тарифа + автоматически застрахованы от прописанных в договоре рисков на весь период действия соглашения.