Банк заблокировал счет. Последующие проверки

Сейчас я расскажу, что нужно делать, чтобы не привлекать к себе излишнего внимания и не вызвать блокировку счета. Прежде всего, вы должны быть чисты перед законом, т.е. должны вести абсолютно законную деятельность, и можете объяснить цель и смысл любой проводимой через банк операции. Чтобы снизить «нагрузку» на банк я предлагаю использовать для разных своих операций разные банки и чередовать их. Для этого нужно оформить несколько карт разных банков, в которых наиболее выгодные условия для нужных вам типов переводов денег. Из этого автоматически вытекают следующие несложные правила хорошего тона для выполнения нужных вам переводов. Нужно просто:

- Держать на карте небольшую сумму денег;

- Держать в банке вклад на минимальную сумму;

- Иногда совершать небольшую покупку;

- Иногда специально попадать на ту или иную комиссию;

- Не использовать Яндекс Деньги, Qiwi, Элекснет, прочие сомнительные кошельки;

- Иметь железное обоснование, что все переводимые деньги принадлежат вам;

- Остерегаться переводов юридическим лицам и от них;

- Остерегаться переводов чужим физическим лицам и от них;

- Транзитные операции разносить по разным дням (сегодня деньги пришли, через несколько дней ушли);

- Купить и держать всегда при себе специальный амулет от блока в банке (мышь с ложкой).

Всё это позволит, на мой взгляд, в достаточной степени специалистам банка полагать, что вы используете продукты по их прямому назначению и не навлечь блокировку счета. О том как можно организовать кругооборот денег на собственных картах, я описал в отдельной статье.

Что касается вкладов, то чтобы не нарываться на подобные блокировки необходимо доказать, что деньги эти ваши и что с них уплачены все налоги. Банки справедливо замечают, что лежавшие в других банках деньги просто хранились и выписки не отвечают на вопрос об их происхождении. Всю сумму нужно обосновать заработной платой с уплатой налогов, договорами продажи чего-нибудь, расписками о возврате долгов, да хоть справками о найденных кладах и новых источниках месторождений.

На какой срок происходит блокировка счета по 115-ФЗ

Продолжительность блокировки по федеральному закону о противодействии терроризму зависит от развития ситуации. При наличии веских оснований банк вправе приостановить пользование счётом на полтора месяца. Это максимальный срок, по истечении которого денежные средства переводятся на обычный депозит. Конечно, ситуация может разрешиться и быстрее, если блокировка была произведена ошибочно.

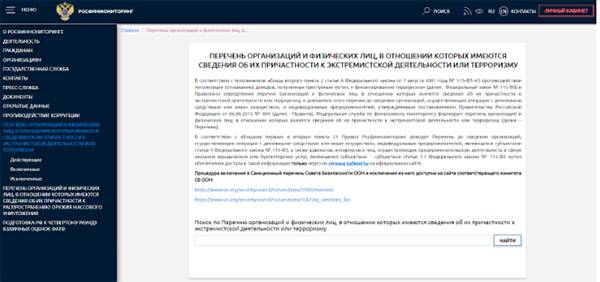

Федеральная служба надзора за финансовыми организациями, сокращенно Росфинмониторинг, также вправе обязать банк «заморозить» счета клиентов. Срок такой блокировки 30 суток. На более длительное время приостанавливать движение средств по счетам кредитные организации могут только по решению суда.

Что делать, если счёт оказался заблокирован (последствия блокировки)

Бизнесмену, столкнувшемуся с блокировкой счёта, необходимо действовать следующим образом:

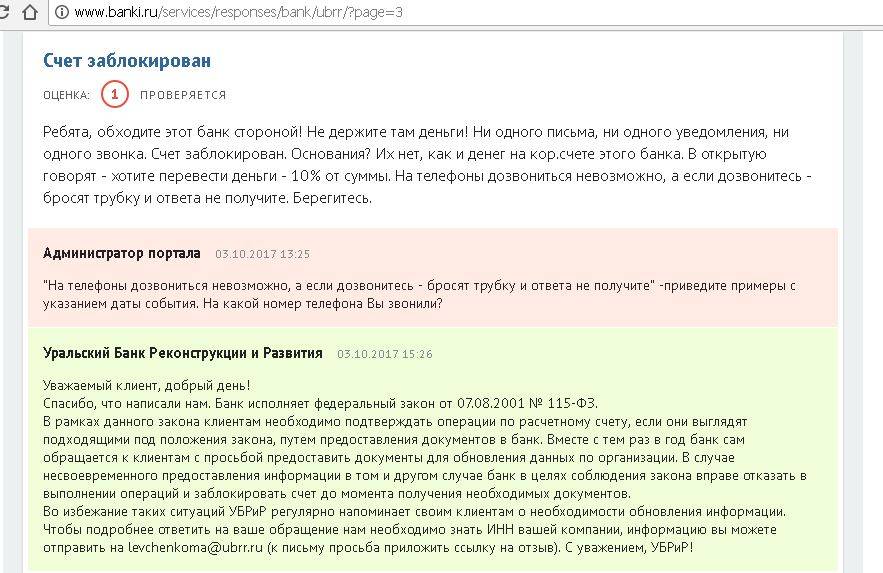

- Свяжитесь с сотрудником банка, чтобы узнать источник блокировки. Банк предоставит ответ в письменном виде, на его основании можно действовать дальше.

- Примите меры для устранения причины блокировки: погасите задолженность или подготовьте документы, подтверждающий экономическую целесообразность операции.

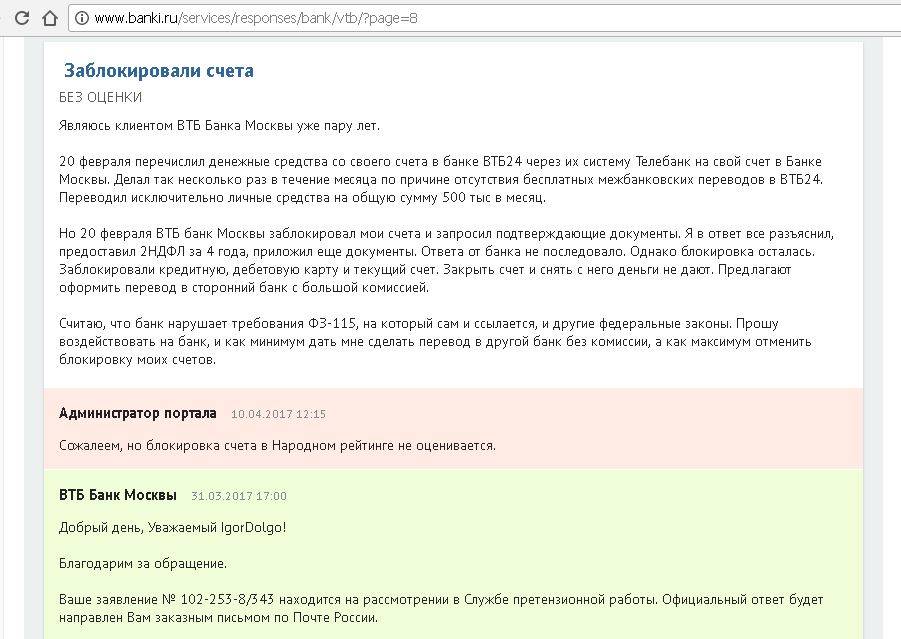

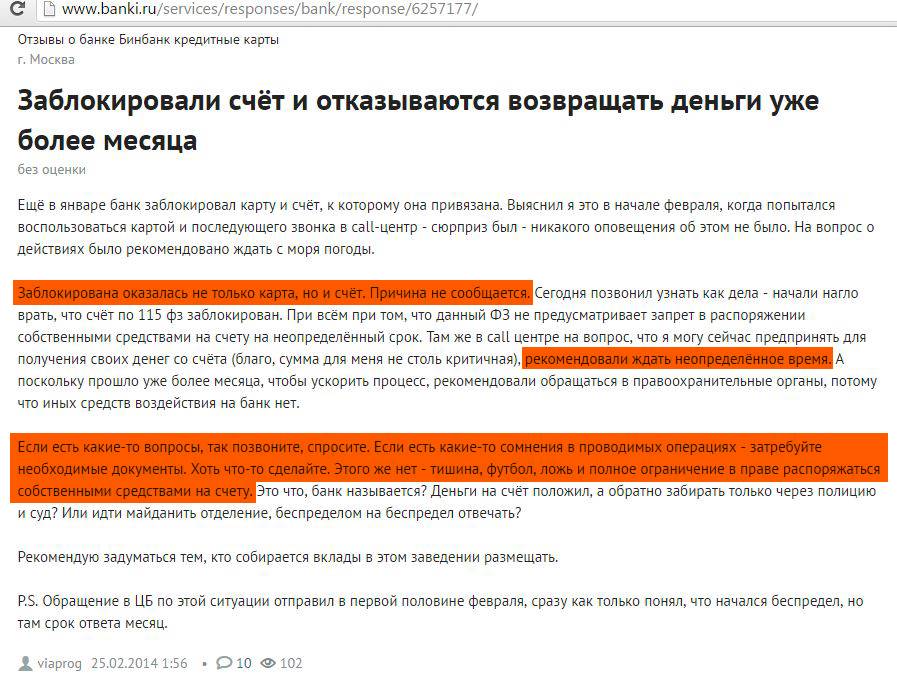

- Практика показывает, что даже при предоставлении всех запрашиваемых документов банк не всегда своевременно разблокирует счёт. В этом случае необходимо направить претензию в банк. Банк обязан рассмотреть её и предоставить ответ в течение месяца.

Документ должен содержать наименование компании, юридический адрес, ФИО заявителя, контактные данные. В основной части необходимо указать номер и дату заключения договора, описание ситуации, в чём заключается противозаконность действий банка, ссылки на нормативные акты и свои требования.

- Если объяснения не последуют, обратитесь с жалобой в межведомственную комиссию Центрального банка России, приложив копию претензии. Срок получения ответа от комиссии не превышает двадцати рабочих дней. В случае, если сделка легальна, и комиссия сочтёт действия банка незаконными, банк обязан провести операцию, считавшуюся сомнительной, и разблокировать счёт в течение трех дней.

Предпринимателю доступно три варианта получить собственные средства с заблокированного расчётного счёта:

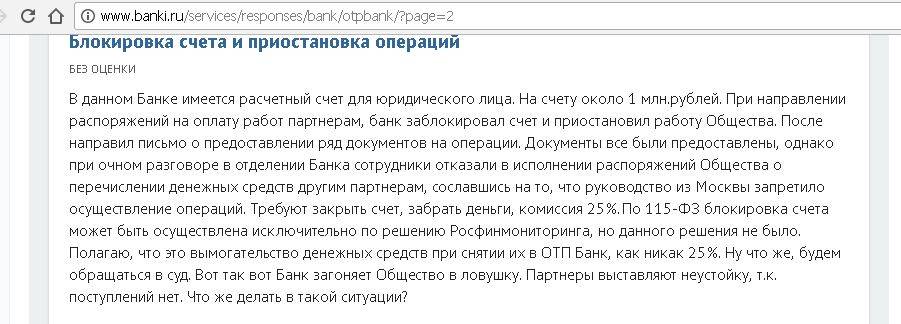

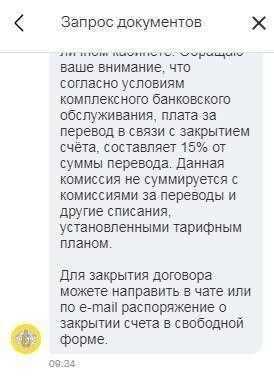

- Перевод на заранее открытый депозитный счёт в другом банке. Такой перевод согласуется индивидуально и сопровождается пометкой «блокировка счёта по 115-ФЗ». Это является сигналом для другого банка и может привести к блокировке. Кроме того, банк берёт комиссию за перевод от 20%. В дальнейшем завышенную комиссию можно обжаловать в суде.

- Получить деньги по исполнительному листу. Данный способ требует оплаты госпошлины в суд и занимает много времени на судебное разбирательство. Но в случае положительного решения, банк обязан будет выплатить денежные средства.

- Получить денежные средства на выплаты физическим лицам, например, заработную плату.

В случае, если счёт заблокирован по закону №115-ФЗ, необходимо моментально предпринимать действия для доказательства невиновности, так как бизнес рискует понести значительные убытки. Идеальный вариант – не допускать таких ситуаций.

Что делать, если: банк заблокировал счет по 115-ФЗ

Сотни тысяч предпринимателей по всей России столкнулись с блокировкой корпсчетов. Вместе с банками разобрались, в чем дело и как дальше жить

Неравная борьба в России между властьимущими и предпринимателями длится уже много лет. В июле 2008 премьер-министр (а на тот момент президент России) Дмитрий Медведев призывал правительство «не кошмарить бизнес». В 2014 он повторил свою просьбу. Однако, до сих пор бизнес сталкивается с серьезным контролем со стороны государства.

Если раньше за деятельностью бизнеса следило в основном ФНС, сегодня часть этих обязанностей возложили на банки. В частности, Центробанк регулярно дает кредитным организациям рекомендации по борьбе с отмыванием денег и другими нелегальными способами ведения бизнеса. Правда, такая борьба является палкой о двух концах — жертвами ее становятся не только реально провинившиеся предприниматели, но и просто случайные бизнесмены.

Как разблокировать счет

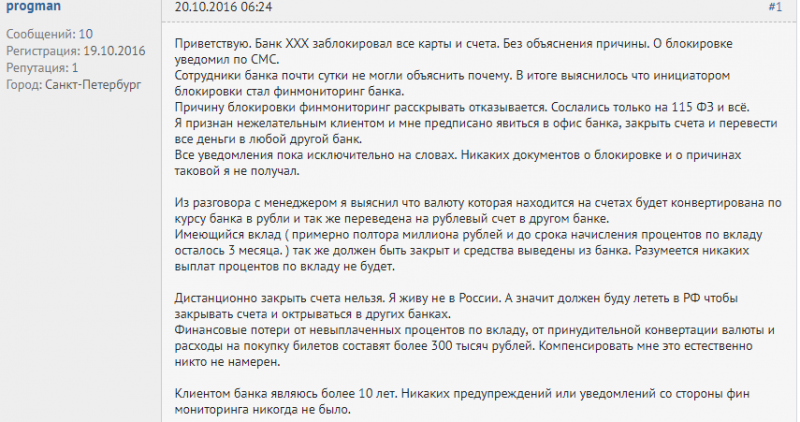

Блокировка счета обычно становится неожиданностью для предпринимателя или фирмы. Перед тем как решать вопрос о том, что делать дальше, надо узнать причину блокировки. Обычно банк сразу направляет соответствующее уведомление, а также его можно получить, обратившись в отделение.

Если ограничения на операции были установлены по инициативе банка или Росфинмониторинга, то нужно написать заявление на разблокировку счета и представить все требуемые документы по операции, вызвавшей подозрение. Часто этого бывает достаточно, и уже через 2 – 3 дня кредитная организация отменит блокировку.

При отсутствии действий со стороны банка или отказе в обслуживании стоит написать претензию на незаконные ограничения. Она должна быть направлена в межведомственную комиссию при ЦБ.

Сложнее ситуация будет, если причиной блокировок стало решение суда. В этом случае придется подавать апелляционную и/или кассационную жалобу и отстаивать свои интересы в вышестоящих судебных органах.

Причины по которым банк может заблокировать счет и карту бизнеса или ИП по 115 ФЗ. Основные требования

В этом раздел разберем наиболее частые ситуации для банков, по которым они блокируют карты. Но не спешите радоваться, так как осенью этого года, добавились еще критерии и они будут озвучены чуть ниже.

- Частые переводы крупных сумм денег с карты на счет или в обратном порядке со счета на карту. Как пример — у Вас постоянный оборот на счетах 30-40 тысяч в месяц, но тут Вам понабилось переводить по несколько сотен тысяч и это уже вызовет вопросы.

- Нетипичные операции для клиента. Как пример оплата в разных географических точках в короткий срок.

- Разовый перевод крупной суммы денег, например при покупке машины или квартиры. (встречается не так часто).

- Получение (возврат) займа от физического или юридического лица. Здесь решение проще, можно будет предоставить договор или расписку (нотариально заверенную).

- Поступление на карту физического лица средств со счета индивидуального предпринимателя. При этом карты принадлежат разным людям.

- Регулярные выплаты по страховому возмещению. Будет подозрительно, если Вы постоянно попадает под страховой случай (например каждую неделю в аварию на машине).

- Запрет на работу с физ. лицами, которые попадают в перечень причастных к финансированию терроризма, экстремизма и распространению оружия массового поражения. Но думаю, что этот пункт для большинства можно вычеркнуть. Кому интересно можно найти информацию на jawbfkmyjv сайте Росфинмониторинг.

Это основные моменты с которых все начиналось. Они до сих пор действуют и Вы должны быть внимательными к ним.

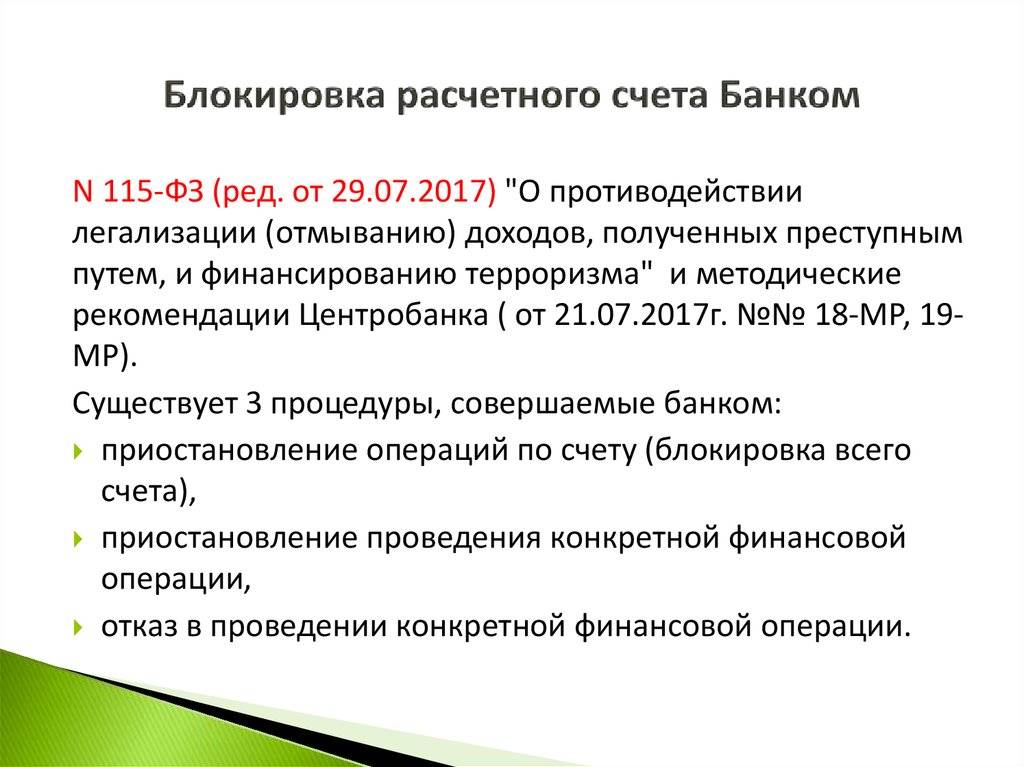

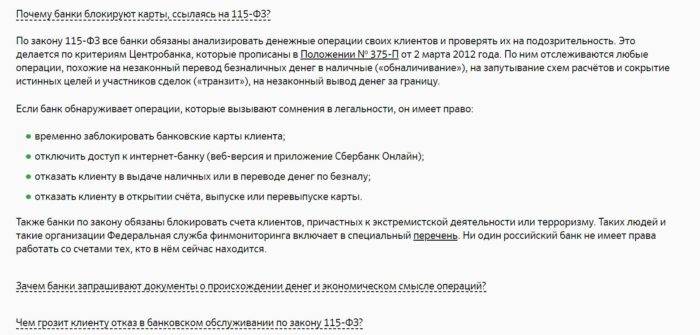

Федеральный закон ФЗ-115 Российской федерации

Данная статья рекомендована всем для прочтения! Хотя сайт NewCripto.ru и относится к криптовалюте, но проблема блокировки карты от банков затрагивает всех. Кстати, кто работает с криптовалютой, опасность вмешательства банка в Ваши переводы возрастает. И вопрос — банк заблокировал карту, один из самых актуальных.

С чем связана блокировка? Основная причина — это федеральный закон РФ от 07.08.2001.

Задача этого закона ставить преграды на пути финансирования терроризма и бороться легализацией любых незаконных доходов. А так же борьбе с теми, кто не платит налоги и ведет серый бизнес. Центральный банк РФ составляет рекомендации для других банков и рассылает им инструкции.

Данный закон, пожалуй одна из наиболее распространенных причин для блокировки банковской карты. Ниже разберем, что входит в перечень рекомендаций Центробанка для приостановлений переводов и как с этим бороться (или защититься).

Началось все с положения 3 375-П от 2 марта 2012 года и в дальнейшем контроль только усиливался. Ознакомиться с квотами, можно на официальной странице сбербанка — здесь.

Каковы последствия блокировки, и что делать?

Когда заблокировали счет по ФЗ 115, все операции «замораживаются» до предоставления необходимого пакета подтверждающих бумаг.

Предприниматель должен предпринять следующие меры:

- Обратиться в финансовое учреждение с просьбой разъяснить ситуацию (документ со стороны банка должен выдаваться официально, в письменной форме).

- При отсутствии объяснений со стороны кредитной организации направляется жалоба в ЦБ РФ.

- В случае выяснения причины блокировки счета по ФЗ 115 требуется принять меры для устранения первопричины — погасить задолженность, передать необходимый пакет бумаг (соглашения, расписку и так далее).

Практика показывает, что даже в случае предоставления документов гарантии своевременного рассмотрения бумаг и разблокировки р/с нет. При этом небольшие финансовые учреждения, как правило, быстрее решают проблему и стараются идти навстречу клиентам. Что касается крупных банков, в вопросе блокировки счета по ФЗ 115 они более неповоротливы и действуют с определенной задержкой, из-за чего предприниматель терпит убытки.

Среднее время блокировки — 1,5 месяца. При этом проведение любых транзакций заморожено. Как только этот период истекает, средства переводятся на обычный аккаунт «до востребования», после чего они доступны.

В случае блокировки по ФЗ 115 возможно еще ряд негативных последствий:

- Случайная «потеря» средств.

- Проблемы с открытием р/с в другом финансовом учреждении.

Вот почему, если заблокировали счет по ФЗ 115, важно действовать быстро и стараться сразу доказать невиновность. Идеальный вариант и вовсе не допускать таких ситуаций

Кто еще следит за операциями по счетам, кроме банков

За операциями следит не только банк. Еще обязанность сообщать о нетипичных сделках в Росфинмониторинг без предупреждения клиентов есть у ряда специалистов, сопровождающих общий бизнес компании или отдельные ее сделки:

- у бухгалтеров

- у юристов и адвокатов

- у аудиторов

- у нотариусов

Они обязаны сообщать в Росфинмониторинг о подозрениях по поводу чистоты сделок. Речь идет о покупке, например, квартиры, регистрации фирмы или оформлении доли в бизнесе. При этом нужно сообщать в Росифнмониториг без предупреждения клиента и объяснения ему причин.

Как правило, основанием для подозрительности такой операции считается мутное, не до конца документами подкрепленное, происхождение средств на проведение подобных сделок. Или вывод денег от этих операций на счета в неясные банки, или вообще за рубеж.

Блокировка банковского счета на основании ФЗ № 115: как решить проблему

Для того чтобы восстановить свои права на использование банковского счета, заблокированного на основании положений ФЗ № 115, необходимо выяснить причину блокировки. Для этого стоит обратиться в банк с письменным требованием об указании оснований для приостановления обслуживания. В том случае, если банк отказал в удовлетворении требований, владелец счета может подать в Центральный банк РФ жалобу на действия банковской организации.

Жалобу можно отправить по почте, озвучить дежурному специалисту, позвонив по телефону горячей линии регулятора, или переслать через интернет, воспользовавшись формой обратной связи, размещенной на сайте Центробанка.

В зависимости от того, по какой причине был заблокирован банковский счет, различается порядок дальнейших действий, рекомендованных для его владельца:

Блокировка в судебном порядке

В том случае, если счет был заблокирован судом или службой судебных приставов, владельцу счета придется подчиниться установленным ими требованиям или подать жалобу в вышестоящую инстанцию с просьбой о пересмотре принятого решения. В том случае, если апелляция будет удовлетворена, счет будет разблокирован без каких-либо последствий для его владельца.

Блокировка по требованию контролирующих органов

Если какая-либо операция с денежными средствами, хранящимися на счете, покажется представителям контролирующих органов подозрительной и не соответствующей требованиям законодательства, финансы также могут быть заблокированы. В этом случае владельцу счета потребуется представить в контролирующий орган документы, которые подтверждают законность проведенных операций, например, контракты с поставщиками, договоры купли-продажи имущества, обмен банкнот одного достоинства на банкноты другого достоинства и т.п.

В том случае, если банковский счет заблокирован на основании положений ФЗ № 115, необходимо выяснить точную причину, по которой это произошло. Если блокировка была выполнена вследствие чрезмерного количества операций с хранящимися на нем денежными средствами, потребуется представить в банк документы, подтверждающие законность проведенных переводов.

Возможность восстановления доступа к счету остается даже в том случае, если он был заблокирован на основании судебного решения – при наличии доказательств легальности выполненных операций можно подать апелляционную жалобу в суд высшей инстанции с просьбой о разблокировании денежных средств.

В чем риски?

Федеральный закон под номером 115 принят еще в 2001 году, когда государство вынуждено было предпринимать дополнительные меры во избежание развития экономического кризиса. Главными пострадавшими стали бизнесмены «малого» и «среднего» уровня.

Задача нововведения заключается в блокировке отмывания незаконной прибыли. Так, финансовые учреждения получили право замораживать счет клиента до передачи бумаг, подтверждающих законность получения средств. По сути, государство позволило банковским организациям блокировать аккаунты клиентов при малейших подозрениях. Такое нововведение вызывало бурю негодований. И действительно, если заблокировали счет по ФЗ 115, предпринимательская деятельность «замораживается», операции не выполняются. Бизнесмен вынужден тратить время на предоставление доказательств легальности операций и ожидать разблокировки.

Но и это не все. Блокировка счета по ФЗ 115 ставит «палки в колеса» при желании открыть р/с в другом финансовом учреждении. Если аккаунт клиента хотя бы раз блокировался по упомянутому закону, он автоматически попадает в «черный список». И если индивидуальные предприниматели могут справиться с ситуацией посредством работы без р/с, компании вынуждены искать пути решения.

Можно ли предотвратить заморозку?

Следуя всего паре простых советов вероятность однажды увидеть счет блокированным близится к нулю. Вот рекомендации, как избежать блокировки:

- Используйте один счет и для расчетов с контрагентами и для оплаты налогов;

- Не используйте популярные юридические адреса, по которым зарегистрировано сразу несколько компаний. Всегда имейте при себе документальное подтверждение адреса;

- Не выступайте учредителем сразу нескольких компаний, это вызывает подозрения у банка;

- Четко прописывайте назначение платежа в каждой отправленной платежке;

- Если личные данные руководителя или его контактный номер изменился, уведомите об этом банк сразу же;

- Наймите нескольких сотрудников. Фирма, состоящая из одного директора, выглядит подозрительно.

Собираетесь ли вы открыть расчетный счет?

ДаНет

Как не попасть под подозрение в финансировании терроризма

Существует ряд очень простых рекомендаций, соблюдение которых обычно позволяет избежать пристального внимания к себе со стороны контрольных подразделений банков и Росфинмониторинга.

В целом, они заключаются в том, чего не стоит делать ни при каких обстоятельствах:

- Не стоит поддаваться уговорам знакомых и друзей дать данные карты «чтобы погонять через нее средства», то есть идти на поводу просьб о переводе средств на карту, особенно крупных денежных сумм, и выводом их потом на счета карт неизвестных вам лиц.

- Не снимать с карты крупные суммы наличных по чьей-либо просьбе. Или если банк звонит с вопросом — куда вам столько нала — уметь быстро ответить — зачем вам нужна такая купная сумма наличных. Да, банк может заблокировать карту во время снятия денег в банкомате.

- Стараться больше пользоваться безналичными способами оплаты товаров и услуг.

- Не использовать карту для незаконного предпринимательства без оформления ИП и открытия бизнес-карты.

- При самозанятости — не просить перечислять заказчиков деньги на счета и карты, на которых нет статуса «самозанятый».

- Не платить с личной карты за товары и услуги переводом денег на карту физ. лица, а не на бизнес карты ИП.

- Позаботиться о документах или хотя бы объяснениях, подтверждающих любые операций по счету.

- Платить налоги и не придумывать серых схем для ухода от них.

- Вовремя предоставлять документы по запросу банка. Чем более подробное объяснение финансовых операций поступает в банк, тем больше шансов на благоприятное для клиента решение вопроса.

- Работать по кодам внешнеэкономической деятельности (ОКВЭДам) и соблюдать правила валютного контроля.

- Соблюдать соответствие сведений, заявленных о себе в ЕГРЮЛ, с данными в платежке. Меняется бизнес — меняйте данные в реестре о себе. В платежке необходимо писать подробное назначение платежа, а не приводить только номера договора и счета.

- Исполнять принцип «утром документы, вечером — стулья», то есть оплата должна проходить после обоснования платежа. И надо быть всегда готовым к тому, что необходимо будет подтвердить законность операции документами.

- Не стоит участвовать в финансировании «серого» импорта.

Что делать, если банк упорствует в своем решении не размораживать счет

Если банк принял решение, что после предоставления всех документов счет все равно останется заблокированным, то такой клиент имеет право обратиться с жалобой в межведомственную комиссию при ЦБ. Там документы человека или компании рассмотрят сотрудники ЦБ с привлечением специалистов Росфинмониторинга. При необходимости привлекаются и сотрудники других ведомств.

Подать документы можно через сайт ЦБ или обычной почтой. К заявлению нужно приложить:

- Обращение в банк и ответ на него.

- Документы, которые передавались в банк для проверки операции.

Комиссия должна обработать жалобу в течение 20 рабочих дней. Ответ клиент получает так же, как и подавал жалобу — через обычную или электронную почту.

В итоге комиссия:

- пересмотрит решения банка об отказе и примет решение в пользу клиента;

- примет решение о невозможности пересмотра — счет останется заблокированным.

Есть ли общие правила того, как не попасть в блокировку? Спросите юриста

Как быть с деньгами, если счёт заблокирован по 115-ФЗ

Строго говоря, блокировка счёта как полный запрет на совершение операций происходит только в одном случае — если клиент включен в перечень экстремистов или есть основания подозревать его в террористической деятельности (п. 6 ст. 7 115-ФЗ). Но это, скорее всего, не про вас.

Если же банк, руководствуясь 115-ФЗ, приостанавливает операции или отказывается проводить какую-то конкретную транзакцию, свободы больше. Деньги можно перевести на счёт в другом банке, использовать для выплат физлицу или по исполнительному листу.

Многие предприниматели прибегают к этим способам, чтобы обойти блокировку 115-ФЗ и вернуть свои деньги. Но это небесплатно и рискованно.

Как можно распорядиться средствами со счёта, заблокированного по 115-ФЗ

Способ | Затраты | Риски | Лайфхаки |

Счёт в другом банке | Банк может взимать штраф за перевод денег со счёта, заблокированного на основании 115-ФЗ. Это может быть 10-20 % и более | Банк сопроводит перевод сообщением в ЦБ РФ, и клиента могут внести в «черный список». Это чревато блокировкой в другом банке и проблемами с открытием счетов | Если вы в срок выполнили все требования банка и представили все нужные документы, штраф при закрытии счёта можно оспорить в суде. Не закрывайте заблокированный счёт — оставьте на нем часть средств |

Зарплата и другие выплаты физлицам | От 13 % НДФЛ + внебюджетные фонды (если фирма банкротится или не может уплатить НДФЛ, налог перечисляет в бюджет физлицо) | Если выплачиваете крупную сумму, на вас могут завести уголовное дело по . Финмониторинг тоже не дремлет | Риски есть, лайфхаков нет 🙂 |

Исполнительный лист | При обращении в суд нужно уплатить госпошлину | Спор в суде решается долго, даже если это мировое соглашение. Может, быстрее удастся решить все вопросы с банком и снять блокировку | Риски есть, лайфхаков нет 🙂 |

Исполнительная надпись нотариуса (нотариус заверяет договор займа между компанией и физлицом и делает пометку, если условия договора нарушены) | Оплата работы нотариуса (3-5% от суммы договора) | Если банк что-то заподозрит, физлицу могут заблокировать счёт на 45 суток | Договор с исполнительной надписью нотариуса работает, как исполнительный лист. С ним можно идти в банк, минуя суд |

Риски велики, а результат не гарантирован. К тому же последствия неразрешённой ситуации с блокировкой по 115-ФЗ серьёзные: могут возникнуть проблемы с открытием счёта в других банках. Так что для начала попробуйте урегулировать ситуацию с банком. Как снять блокировку, если счёт заморожен по 115-ФЗ?

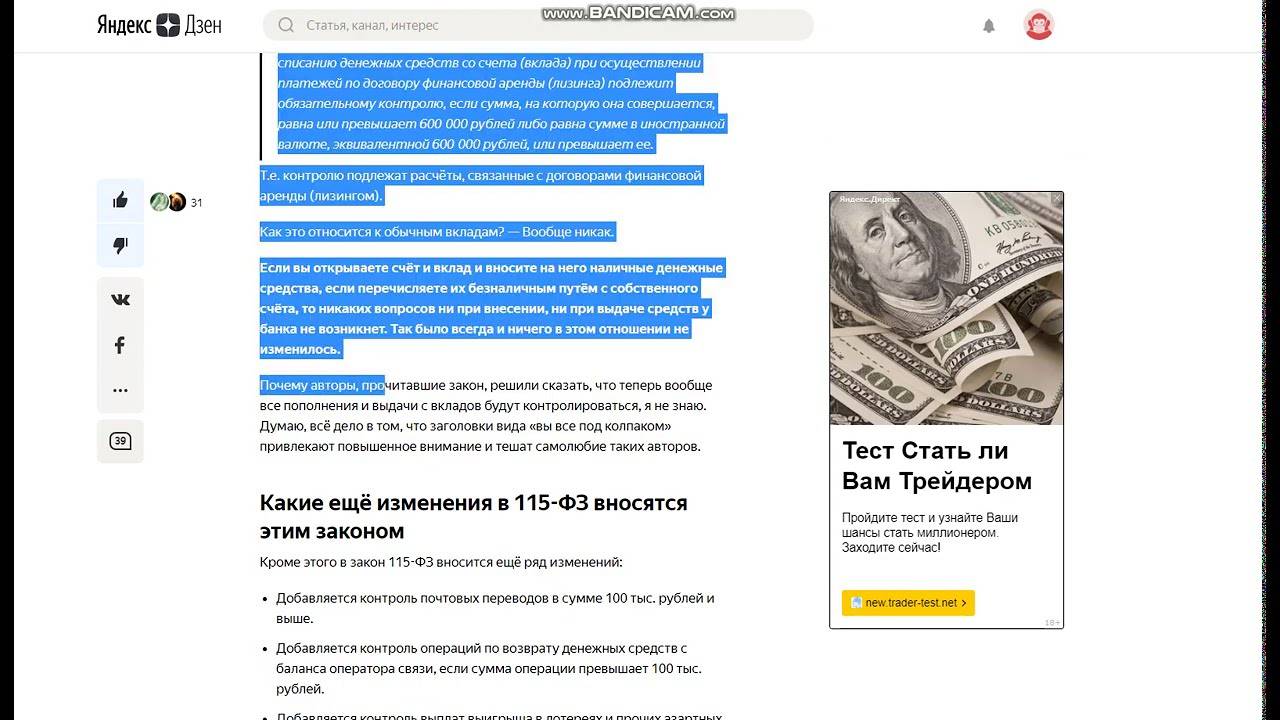

Что нового придумал ЦБ для физиков в рамках антиотмывочного закона

Центробанк России начнет охоту за переводами между картами физ. лиц. А это может обернуться новой волной блокировкой карточных счетов по требованиям 115 закона. Речь идет о том, что финрегулятор планирует применить нормы работы своей платформы «Знай своего клиента» для фиксации сомнительных, с точки зрения этого закона и требований Налогового кодекса, операций банковских клиентов по счетам граждан.

Прижав «к ногтю» (или полагая, что он это сделал) операции юр лиц и индивидуальных предпринимателей, ЦБ намерен взяться за переводы по картам обычных граждан. О такой инициативе сообщил в середине сентября 2021 года директор департамента финансового мониторинга и валютного контроля Банка России Илья Ясинский. По его словам, ЦБ займется этим вопросом в течение ближайших года — полутора лет.

Правда, ЦБ уже давно вменил банкам в обязанности слежение за переводами физ. лиц. На деле реализация этого контроля пока упирается в отсутствие ресурсов у самих банков. Шутка ли — только по данным за 2020 год число карт, выпущенных всеми российскими банками, перевалило за 300 млн штук.

И, кроме этого, дело стопорится из-за огрехов в организации взаимодействия между ЦБ и другими ведомствами. Ведь в задачи Банка России не входит ловля преступников или повышение собираемости налогов в казну.

Но то, что в ближайшие годы требования к переводам между картами физ. лиц могут ужесточиться, это факт. А звонки из банков с просьбой объяснить целесообразность и основания того или иного перевода — участиться.

Что делать, если банк заблокировал ваш счет на основании 115-ФЗ: причины и способы решения проблемы

Федеральный закон № 115 от 7.08.2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма» регулирует деятельность граждан и организаций, которые осуществляют сделки и операции с денежными средствами и прочим имуществом, а также деятельность государственных органов, чьи полномочия направлены на осуществление контроля над проведением подобных сделок и операций.

Федеральный закон № 115 от 7.08.2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма» регулирует деятельность граждан и организаций, которые осуществляют сделки и операции с денежными средствами и прочим имуществом, а также деятельность государственных органов, чьи полномочия направлены на осуществление контроля над проведением подобных сделок и операций.

В том случае, если физическое или юридическое лицо допустило правонарушение, указанное положениями данного нормативного акта, банк может заблокировать счет нарушителя в установленном законом порядке. Что делать, если счет заблокирован на основании Федерального закона № 115, и есть ли шанс на возврат прав на распоряжение денежными средствами, которые на нем хранятся?

Почему кредитные учреждения замораживают счета

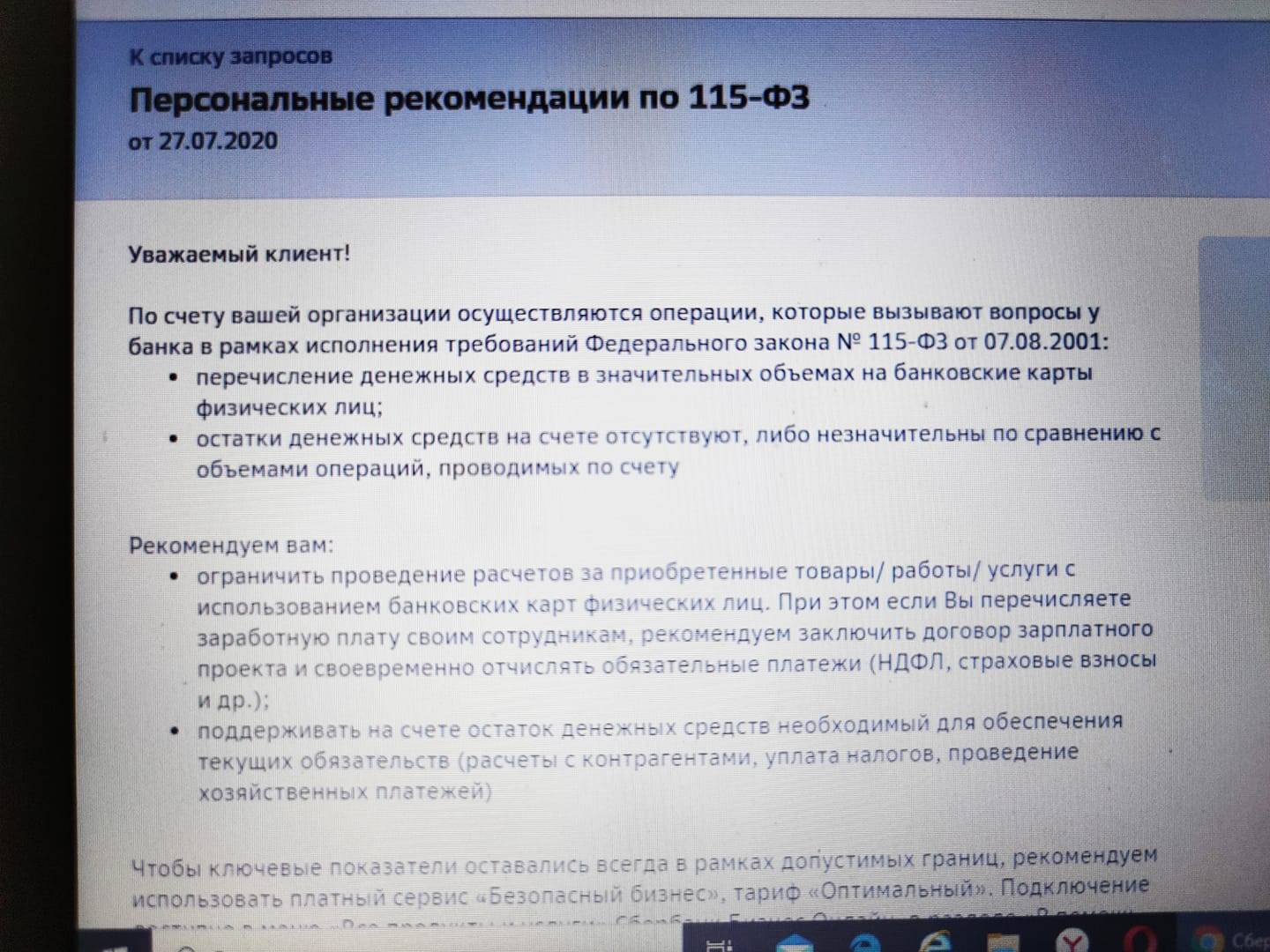

Банковские организации имеют право на приостановление транзакций при наличии следующих обстоятельств:

- Если какой-то контрагент находится в «черном списке» – то есть, если имеются подозрения, что он финансирует терроризм.

- Если сумма операции – от 600 000 рублей и более.

- Если сделку проводят по поручению находящегося в розыске лица.

- Если кредитная организация сомневается в том, подлинны ли документы – доказательства легитимности осуществляемых по счету транзакций.

- Если платежные назначения не совпадают с родом деятельности учреждения.

- Если остается минимальное количество средств – несопоставимое с количеством осуществляемых транзакций.

- Если отмечается резкое увеличение оборота финансов фирмы.

- Если финансы с поступлений снимают практически мгновенно после их зачисления.

По каким причинам осуществляется блокировка

Блокировка счета бизнесмена возможна, если соответствующее поручение выдал налоговый орган. В такой ситуации причины выглядят следующим образом:

- Отсутствие уплаты налогов.

- Непредставление декларации.

- Отсутствие ответа на сообщения либо требования.

Исходя из положений 115-ФЗ, приостановить движение финансов может банковское учреждение. Служба финансового мониторинга организации занимается отслеживанием транзакций, и, если вдруг подозревает, что клиент нарушил положения законодательства, принимает решение «заморозить». Заблокировать могут и счет обычного гражданина. Подозрения у банковских специалистов могут вызвать постоянные небольшие зачисления от разных лиц либо крупные операции.

Как разблокировать счет по 115-ФЗ?

В 2018 году в арбитражный суд с жалобами обратилось более 600 граждан, ИП и организаций, причинами которых стали споры о блокировке счетов по 115-ФЗ и отказах в их открытии. И это только те, кто решил отстаивать свои права. Получается, «пострадавших» в разы больше.

Чтобы оперативно и правильно пройти процедуру разблокировки, можно использовать определенный алгоритм, состоящий из последовательных шагов.

Шаг 1 – узнаем о блокировке

Обычно банк самостоятельно уведомляет клиентов о блокировке их счета или приостановлении операций. Регламент такого уведомления в законодательстве четко не прописан. Обычно он устанавливается банком самостоятельно. Оповещение может происходить в таких форматах:

- по смс;

- по телефону;

- при личной встрече.

Если этого не произошло – вполне вероятно, что речь именно о блокировке счета не идет. Возможно, просто в вашем отношении начали действовать какие-то ограничения. В любом случае, при наличии уведомления или без него, как можно быстрее обращайтесь в банк лично и требуйте выдачи официальной бумаги, в котором прописана причина блокировки.

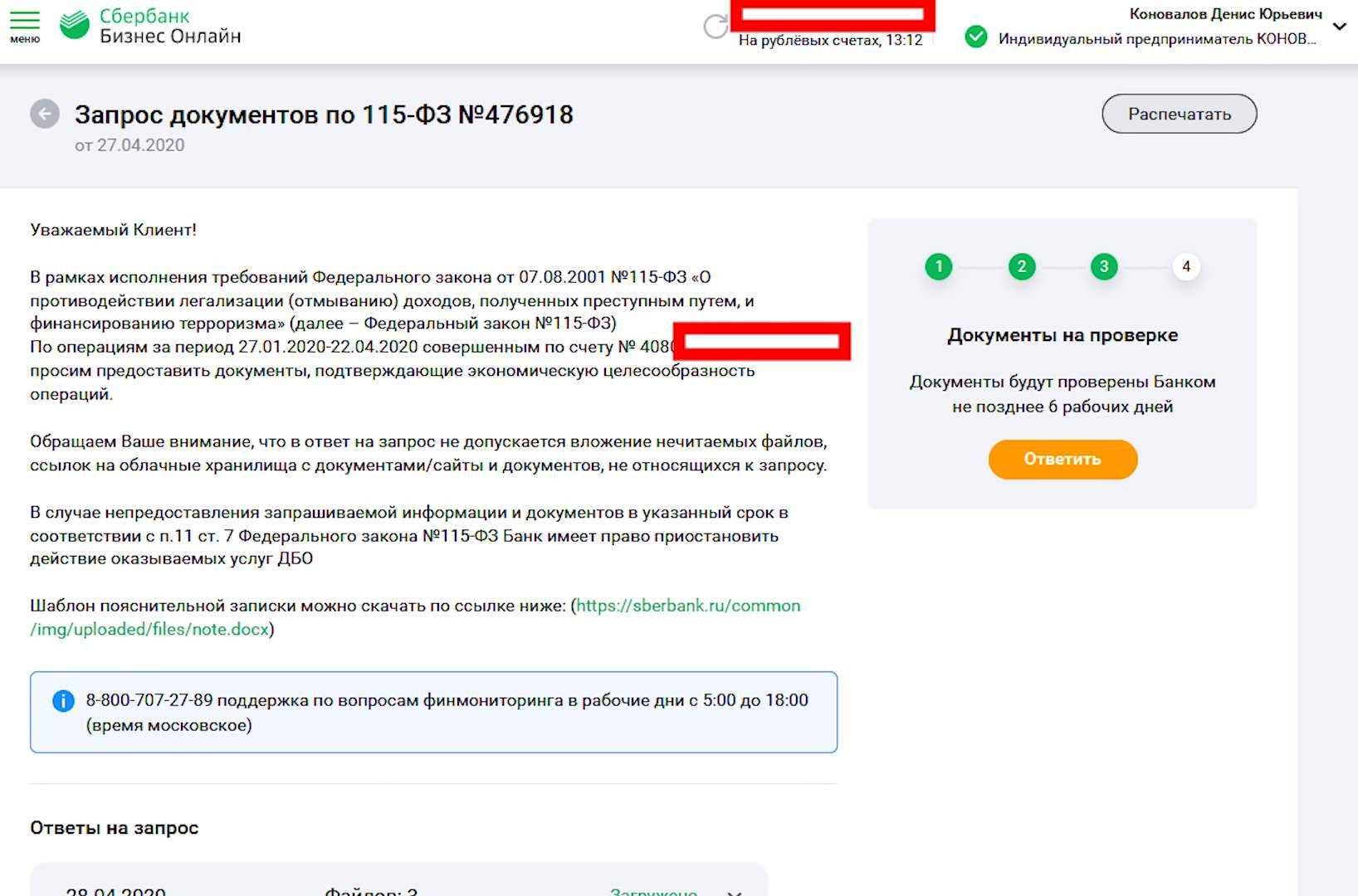

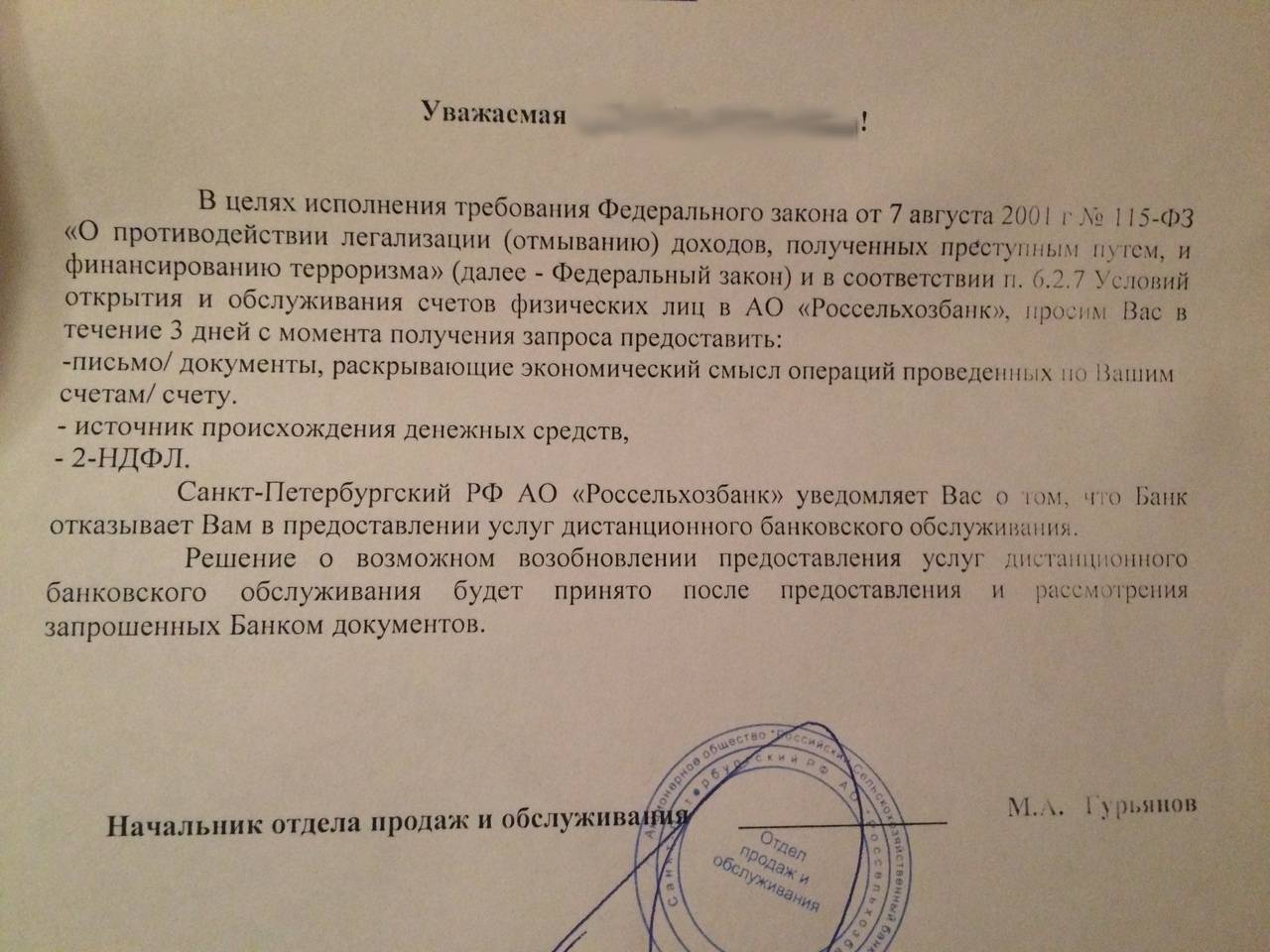

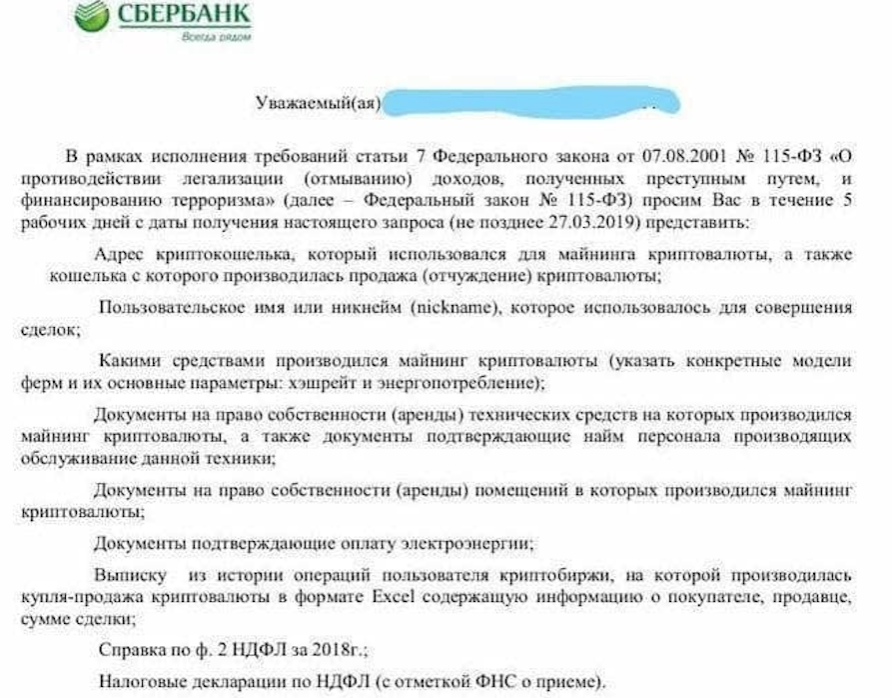

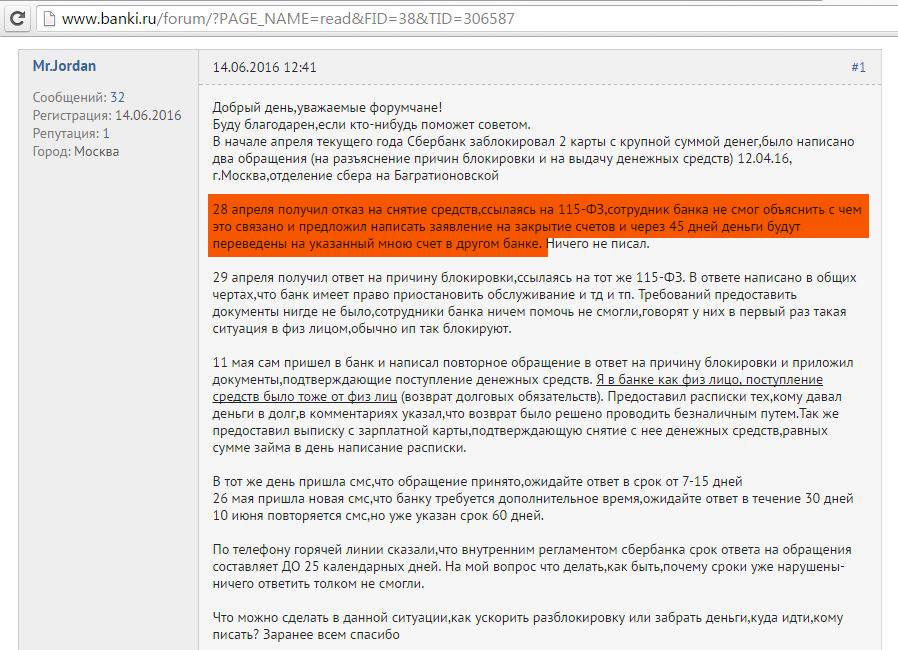

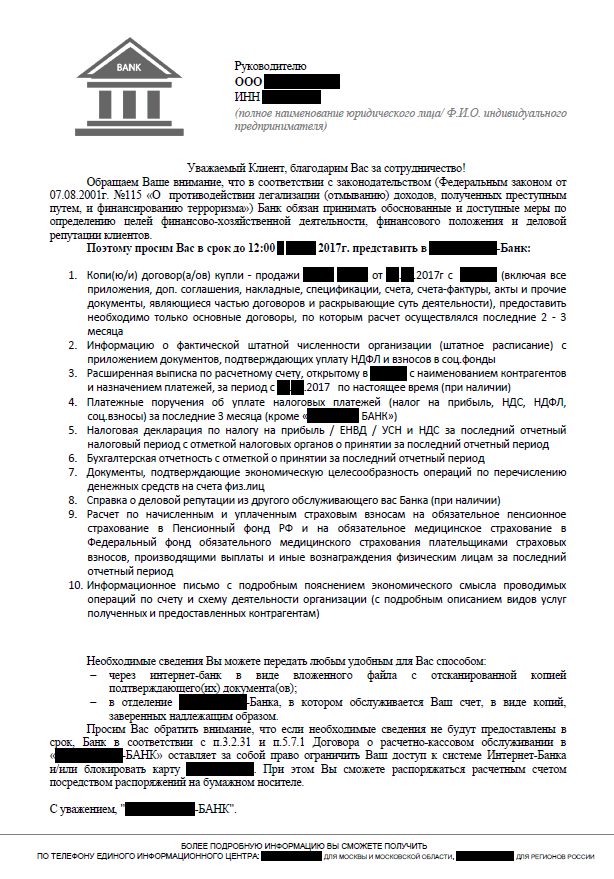

Шаг 2 – собираем документы для разъяснений и передаем их в банк

Почти всегда блокировка счета по 115-ФЗ связана именно с подозрительными операциями. Если банк указывает эту причину, то в уведомлении он обязательно прописывает перечень документов, которые нужно предоставить. Список их определяется индивидуально. Например, он может выглядеть так:

Примерный перечень документов, запрашиваемых банком при выявлении «подозрительных» операций

Примерный перечень документов, запрашиваемых банком при выявлении «подозрительных» операций

Документы могут касаться не только владельца заблокированного счета, но и контрагента по операции, вызвавшей сомнения. Более того, у банка есть право запрашивать личные данные сотрудников предприятия, налоговые декларации и бухгалтерскую отчетность, если это необходимо для установления характера операции.

Собрав все бумаги, их нужно отправить в банк

Важно это сделать в указанные сроки. Иногда банки идут навстречу и разрешают «донести» бумаги, которые сразу передать не удалось

Шаг 3 – ждем решения

На рассмотрение документов банку дается 10 рабочих дней, после чего он должен вынести вердикт. Вариантов тут всего 2: банк либо отменит свое решение, либо в разблокировании счета по 115-ФЗ откажет. В последнем случае останется только обращаться в арбитражный суд.

Рекомендации, как не попасть под подозрение

Чтобы обезопасить свой бизнес от воздействия пристального внимания финансовых и налоговых учреждений, следует проводить предупреждающие мероприятия:

- Перед началом работы с контрагентом его репутацию следует проверить через специальные порталы или на сайте налоговой. Многие интернет-банки предоставляют данную услугу, как часть сервиса, позволяя при подготовке платежного поручения проверить контрагента.

- Подробно расписывать назначение платежа. Тщательно проверять закрывающие документы.

- Свести к минимуму работу с наличными денежными средствами.

- Не снимать деньги большими суммами и часто.

- Оплачивать налоги и взносы, а также проводить хозяйственные операции: покупка канцтоваров, оплата аренды, сотовая связь.

- Минимизировать переводы на физических лиц.

Что предпринять в случае блокировки?

Первое, что делать, если заблокировали счет – обратиться в банковскую организацию и попросить выдать ответ о причине подобного решения в письменном виде.

Дальше порядок действий следующий:

- Если окажется, что банковская организация не желает давать объяснения, необходимо направить жалобу в ЦБ России. Таким образом получится узнать первопричину блокировки;

- Дальше собрать пакет документов, доказывающих законность все проведенных по счету операций и передача его на рассмотрение банка.

Чем быстрее приготовить документы, тем быстрее банк сможет приступить к их изучению. В любом случае на протяжении полутора месяцев никакие операции со счетом невозможны.

В случае блокировки счета по решению суда есть смысл подавать апелляцию, что позволит доказать отсутствие связи с преступными организациями. Для клиента банка разблокировка счета не понесет никаких отрицательных последствий.

Банк заблокировал счет. Причины

Говоря о том, для чего вводятся подобные комиссии, нужно сказать, что больше всего банки беспокоятся за транзит и снятие денег, т.е. за обналичку, а также за финансирование «не пойми кого для не пойми чего». Поэтому я этим крайне не рекомендую и не призываю заниматься. Но бывают другие вполне легитимные ситуации, как выясняется, требующие внимательного к ним отношения. К типовым операциям такого рода, выгодным для клиента и не выгодным для банка, являются следующие:

Говоря о том, для чего вводятся подобные комиссии, нужно сказать, что больше всего банки беспокоятся за транзит и снятие денег, т.е. за обналичку, а также за финансирование «не пойми кого для не пойми чего». Поэтому я этим крайне не рекомендую и не призываю заниматься. Но бывают другие вполне легитимные ситуации, как выясняется, требующие внимательного к ним отношения. К типовым операциям такого рода, выгодным для клиента и не выгодным для банка, являются следующие:

- Межбанковские переводы

- Карточные переводы

- Зачисление наличных денег

- Снятие наличных денег.

Все эти операции для банка являются платными, и поэтому, даже если они в тарифе для клиента являются бесплатные, банк в этом случае платит за них из собственных средств. О банках, в которых есть бесплатные или дешевые переводы читайте в отдельной статье. От какой же деятельности могут возникать перечисленные выше операции?

- Перевод заработной платы из банка «А» в банк «Б»;

- Восполнение кредитного лимита по кредитной карте в другом банке;

- Оприходование денег за аренду недвижимости или за выполнение работ;

- Любые законные займы или передачи денег между частными лицами.

Что делать при блокировке

Все действия зависят от оснований, по которым блокируется счёт: при подозрение в денежных махинациях по 115-ФЗ банк сообщает о своем решении клиенту по телефону или в SMS. Предоставить документы требуется для подтверждения либо легальности происхождения денег, либо законности расходов.

Открыть новый расчетный счет в другом банке, чтобы продолжать деятельность, не получится:

При заморозке счетов банкиры оповещают коллег других КБ о недобросовестном клиенте и обращение в другое финансовое учреждение не поможет исправить ситуацию. Это одно из последствий, повлиять на которое не получится.

Получить доступ к деньгам на замороженном счете получится, когда

- в письменном ответе узнаете причину;

- подготовите требуемые документы с обоснованием проведённых операций;

- счёт, заблокированный решением суда, размораживается через подачу апелляционной жалобы на это решение;

- примете решение закрыть счёт.

Законодательная база блокирования счетов

Принятый 7 августа 2001 г. Федеральный закон № 115 «О противодействии отмыванию доходов и финансированию терроризма» дал банкам право оценивать операции на счетах клиента. В соответствии с требованиями регулирования и внутренними правилами контроля установлены следующие признаки повышенного риска:

- Нехарактерные для конкретного счета сделки.

- Отсутствие экономической обоснованности сделки.

- Выведение крупных сумм за пределы страны.

- Искусственное занижение платежей по тарифам.

- Перевод значительных сумм в наличность с целью уклонения от налогов.

Любой из перечисленных признаков является основанием для банка устроить внутреннюю проверку. Это означает запрос документов по подозрительной сделке. Клиенту нужно предоставить их до определённой даты. Непредставление грозит приостановкой операций по клиентскому счету.

Регулярная плановая проверка банка призвана выявить причастность к деятельности террористической или экстремистской направленности. Счета самих организаций (юр. лица, ИП), на которые пала тень сомнения, а также контрагентов этих компаний подвергаются немедленной блокировке. Подробности этого процесса представлены в статье «Что такое блокировка счета по 115-ФЗ?».

Снизить риски блокирования счетов поможет ряд полезных действий, которые должны войти в привычку:

- Своевременное предупреждение банка об любых изменениях в сведениях, будь то новый юридический или фактический адрес, директор, а также ОКВЭД: получение оплаты за поставку строительных материалов организацией, зарегистрированной в качестве автомастерской, будет крайне подозрительным.

- Подробное и развернутое описание в назначении платежа: полное наименование товара /услуги, номер контракта-основания сделки и т.д. Контрагентов также нужно предупредить о необходимости достоверного и полного указания назначения.

- Своевременная уплата всех налогов в требуемом объеме. Минимальный размер налога, определяемый Центробанком, равен 0,9% оборота. При наличии нескольких счетов, налоги должны быть уплачены равномерно с каждого.

- Полная и регулярная проверка собственных контрагентов. Оценить риск сотрудничества с той или иной организацией помогут сервисы для проверки контрагентов.

В случае возникновения подозрений со стороны банка необходимо предоставить максимально полную и достоверную информацию

Важно объяснить банку принципы работы вашего бизнеса: это поможет скорее разрешить все сомнения

Более подробные советы для предотвращения приостановки операций по счетам даны в методических рекомендациях Центробанка.

Платежи, на которые не распространяется блокировка счета

Если приостановка банком функционирования счета все же коснулась клиента, он может производить оплату обязательных взносов в бюджетные и внебюджетные фонды. В соответствии с законодательством банк не может ограничивать подобные операции. Их перечень приведен в ст. 855 ГК РФ:

- алиментные выплаты, компенсация вреда жизни и/или здоровью

- уплата выходного пособия, заработной платы согласно трудовым договорам

- перечисление сумм налогов в ФНС, ФСС, ПФР

- выплаты по исполнительным документам денежных требований