ШЕСТЬ ПРАВИЛ ЗАЕМЩИКА

1. НЕ ПЕРЕОЦЕНИВАЙТЕ СВОИ ФИНАНСОВЫЕ ВОЗМОЖНОСТИ

Прежде чем взять кредит, сделайте паузу и подумайте, насколько вам нужны эти деньги, можно ли обойтись без них и как вы будете возвращать полученную сумму.

Учитывайте не только свою зарплату или пенсию, но и возможные сложные обстоятельства. Увольнение, болезнь или кризис могут нарушить самый тщательно продуманный план.

2. НЕ БЕРИТЕ КРЕДИТ В ПЕРВОМ ЖЕ БАНКЕ

Близость отделения или яркая вывеска — не лучший критерий для выбора банка. Рынок полон предложений, поэтому изучите варианты в нескольких организациях. Сравните условия и стоимость, чтобы выбрать кредит, который максимально вам подойдет. Проверьте, есть ли у банка лицензия Банка России. Не забудьте навести справки о репутации банка.

Если вы студент или пенсионер, сообщите об этом сотруднику банка: возможно, для вас действуют особые предложения.

3. НЕ ЗАБЫВАЙТЕ О СВОИХ ПРАВАХ

Интернет полон жутких историй о жестоких коллекторах и неподъемных штрафах за просроченный платеж. Берите кредит только в банке, у которого есть лицензия Банка России, не занимайте деньги у черных кредиторов — и тогда ничего страшного с вами не произойдет, банки и коллекторы действуют по закону.

Порой обстоятельства действуют против нас. Если вы не можете сделать очередной платеж (например, потеряли работу или заболели), не скрывайтесь, не меняйте номер телефона, а честно поговорите с представителями банка.

Это не значит, что вам простят долг, — вернуть деньги придется в любом случае. Но вполне вероятно, что банк предоставит отсрочку или пересчитает суммы взносов. Например, уменьшит размер ежемесячных платежей за счет увеличения срока кредита.поговорите с представителями банка.

4. НЕ ПОДПИСЫВАЙТЕ ДОГОВОР, ЕСЛИ НЕ ПОНИМАЕТЕ ЕГО УСЛОВИЙ

Внимательно изучите все условия выдачи и погашения кредита.

Обращайте внимание на комиссии, штрафы за просрочку платежей, дополнительные условия вроде страхования. Если что-то непонятно, спрашивайте у сотрудников банка, требуйте объяснить. Если что-то непонятно, спрашивайте у сотрудников банка, требуйте объяснить

Если что-то непонятно, спрашивайте у сотрудников банка, требуйте объяснить.

При необходимости проконсультируйтесь с юристом.

5. НЕ ТЯНИТЕ С ПОГАШЕНИЕМ КРЕДИТА

Соблюдайте график выплат и не откладывайте очередной платеж на последний момент.

Заложите 5-7 рабочих дней до даты платежа, чтобы деньги успели поступить на счет.

Не лишним будет поставить напоминание в смартфоне или повесить яркий стикер на видное место.

Если появилась возможность погасить кредит заранее, воспользуйтесь ею.

6. НЕ ЗАБУДЬТЕ ЗАКРЫТЬ КРЕДИТ

Итак, вы сделали последний взнос и, кажется, закрыли кредит. Не спешите вздыхать с облегчением.

Позвоните на горячую линию банка, еще раз подтвердите закрытие кредита.

Возьмите в банке справку о том, что кредит закрыт.

Проверьте свою кредитную историю — один раз в год ее можно получить бесплатно в кредитном бюро.

Избегайте типичных ошибок при получении кредита, не торопитесь и не жалейте времени на изучение нюансов. Пусть кредит будет для вас полезным финансовым инструментом, а не источником проблем.

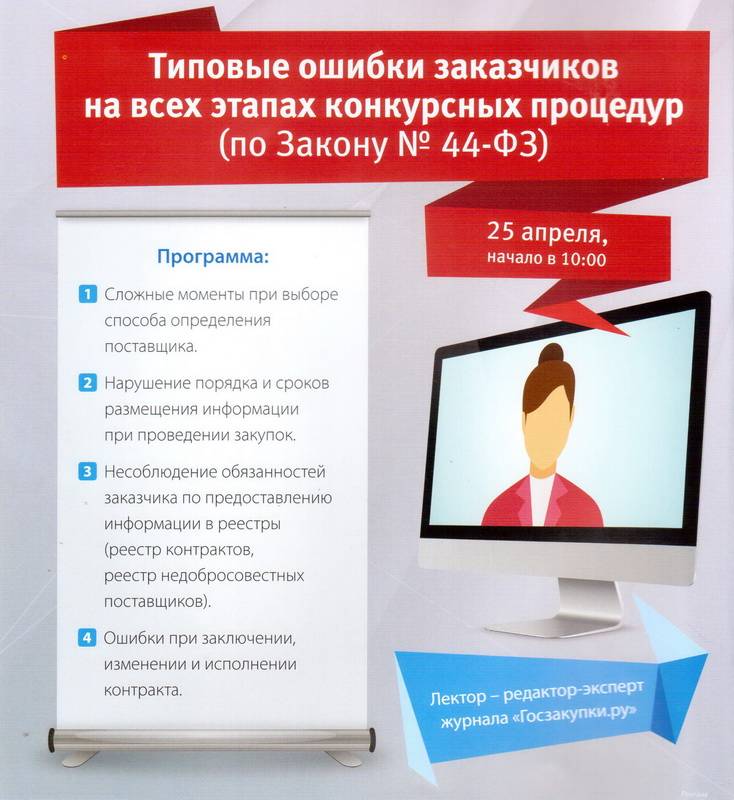

Типичные ошибки заемщиков

Рассмотрим другие ошибки, не связанные с подачей заявки:

- Невнимательное отношение к условиям и тексту договора.

- Оформление займа для другого человека.

- Погашение прошлого кредита за счет взятия нового займа.

- Игнорирование обязательного страхования.

- Игра в прятки с кредиторами.

Рассмотрим их подробнее.

Ошибка номер один

Часто заемщики не вникают в суть кредитного договора. А потом начинаются неприятности

Поэтому важно еще до его подписания внимательно вникнуть в каждый его пункт. А если не получается разобраться самостоятельно, то не стоит стесняться задавать вопросы. Банковский сотрудник все обязан объяснить

Банковский сотрудник все обязан объяснить

Особое внимание следует обратить на следующие моменты:

- Порядок выплаты долга.

- Возможность досрочного расторжения договора.

- Правила начисления штрафных санкций.

Ошибка номер два

Ни при каких обстоятельствах не следует брать на себя кредит за другого человека. Даже если этим человеком является родственник. Ведь если что-то случится, вам придется полностью выплачивать долг.

Ошибка номер три

Многие заемщики даже не задумываются, что рискуют попасть в кредитную кабалу. Они берут кредиты на любые мелочи, не задумываясь о том, как возвращать долг. Если у них не получается расплатиться с кредитом, они берут еще один займ, чтобы погасить первый. Так они попадают в настоящее кредитное рабство. Они рассчитывают, что их доходы вырастут, и они смогут расплатиться по долгам. Но это – большая ошибка. Долги будут расти в геометрической прогрессии, будут образовываться штрафы. Вскоре к таким заемщикам обязательно придут коллекторы и судебные приставы. Поэтому если у вас возникли трудности с погашением долга, лучше сразу прийти в банк. Вам могут предложить реструктуризацию. Также следует задуматься о рефинансировании.

Ошибка номер четыре

Банк выдвигает обязательное требование при ипотечной сделке – застраховать предмет залога, т.е. недвижимость. Обычно страховка жизни и здоровья является добровольной.

При желании сэкономить многие отказываются от услуг страховых компаний. Но прежде, чем отказываться от страховки, рекомендуется взвесить все аргументы «за» и «против» и рассмотреть возможные последствия своего решения.

Страхование собственности нужно для того, чтобы обеспечить юридическую чистоту объекта недвижимости. Титульная страховка может оказаться лишней при покупке квартиры в новостройке. Ведь в этом случае история недвижимости не вызывает споров. Но если дело касается вторичного жилья, то здесь страховка не помешает. Ведь могут произойти различные неожиданности, например, в виде случайно объявившихся наследников или незаконно выписанных жильцов и т.д.

Страхование жизни и здоровья заемщика также может оказаться очень полезной опцией. Ведь вы оформляете ипотеку не на год и не на два. За долгий промежуток времени может произойти любое неприятное событие. С заемщиком, например, может произойти несчастный случай, он может заболеть. В случае инвалидности или летального исхода страховые компании помогут расплатиться с долгом ближайшим родственникам заемщика.

Ошибка номер пять

Если у заемщиков не получается рассчитаться с долгом, то иногда они пытаются спрятаться от кредиторов. Но это не решит проблемы. Их долг будет неуклонно расти в геометрической прогрессии. А за их дело возьмутся коллекторы и судебные приставы. С такого нерадивого заемщика все равно спишут долг, даже если придётся накладывать арест на его имущество. В дальнейшем ему не выдадут больше кредитов.

Долгосрочные микрозаймы

| Сравнить | Ставка(%)* | Если плохая КИ | Срок | Максимальная сумма |

|---|---|---|---|---|

| 0.76 % | Одобрение | 3-6 мес. | 70 000 Руб.Перейти на сайт | |

| 0.63 % | Отказ | 2-10 мес. | 100 000 Руб.Перейти на сайт | |

| 0.42 % | 50/50 | 2-12 мес. | 100 000 Руб.Перейти на сайт |

Не нашли нужное Вам МКК? Используйте удобный поиск по каталогу МКК.

Проверка кредитной истории бесплатно

Узнать кредитную историю бесплатно можно тремя способами:

- Первый способ – это зайти на сайт Equifax.ru пройти регистрацию и после подтверждения личности получить бесплатно кредитную историю.

- Второй способ – это зайти на сайт Platiza, пройти регистрацию и получить свой кредитный рейтинг по версии Платиза.

- Третий способ – посетить сайт Миг кредит и далее заполнить анкету в разделе “Кредитный рейтинг”. После заполнения персональных данных, сервис Вам предоставит Вашу кредитную историю бесплатно.

Пример бесплатного кредитного отчета можно посмотреть здесь.

Если деньги нужны в срочном порядке, вам поможет онлайн сервис микрокредитных компаний. Вы можете прямо сейчас получить до 15 тысяч рублей через интернет. Главные преимущества такового варианта – скорость и удобство. От момента подачи заявки до получения денежных средств проходит максимум 1 час времени. Оформить микрозайм онлайн вы можете в той МКК, которая предлагает кредиты через интернет. Список вы можете найти на нашем информационном ресурсе.

Чем отличается микрозайм онлайн?

- Он выдается через интернет. Вам не нужно посещать офис и предоставлять документы. Весь процесс осуществляется через глобальную сеть.

- Есть ограничения. Многие МКК выдают максимум 15 тысяч рублей через интернет.

Если вы решили оформить микрозайм онлайн, следует знать, что деньги зачисляются несколькими методами. Первый – на электронный кошелек. Способ выгоден для тех, у кого есть Вебманей или Яндекс-деньги. Второй метод – зачисление на банковскую карту. Наиболее удобный вариант, так как заемщик в дальнейшем может не только оплачивать покупки в интернете и в стационарных магазинах, но и обналичивать деньги.

Наконец, важно найти хорошего и надежного кредитора. Список проверенных онлайн сервисов вы можете найти у нас

В перечне представлены исключительно те МКК, которые имеют лицензию и большой опыт работы. Важно, что постоянным клиентам в дальнейшем предоставляют интересные бонусы. Лучшие сервисы на сегодня: «Е-капуста» и «Робот Займер». Вы можете получить от 1 тысячи рублей через интернет, даже имея плохую кредитную историю.

Ошибка №4. Налоги

Еще одним способом сэкономить на ипотеке является имущественный налоговый вычет.

Так, если вы работаете официально, то ежемесячно в бюджет страны у вас забирают 13% с дохода. А те, кто оформляет ипотечный кредит, смогут получить его обратно.

Конечно, для этого придется хорошенько побегать по различным инстанциям и собрать увесистый пакет документов. Тем не менее, это очень даже реальный способ сэкономить на ипотеке, ведь государство возместит заемщику 13% от расходов на приобретение жилья.

Подводя итоги, хочется еще раз сказать, что ипотечный кредит – дело тонкое, а посему требует наличия большого терпения, хитрости и ума.

И вовсе необязательно пытаться закон обойти. Поверьте, существует множество вполне законных лазеек сэкономить денежные средства, не отдав их банку.

Об ипотеке

Есть два варианта погашения ипотеки – это дифференцированный и аннуитетный. Рассмотрим их преимущества и недостатки.

- Дифференцированные платежи. В таком случае выплат проценты будут начисляться на остаток суммы. Это значит, что чем больше тело кредита будет погашено, тем меньше будет платеж. Таким образом, этот вид оплаты предпочтительнее для людей, ведь помогает сократить расходы иногда даже в 1,5 раза. Но банки не особо стремятся сообщать о такой возможности своим заемщикам, дабы не потерять свои деньги.

- Аннуитетный вид платежа. При данном варианте погашения клиент платит каждый месяц фиксированную сумму, на протяжении всего срока. Плюс этого подхода в том, что сумма платежа всегда известна. Но есть и ощутимый минус – переплата будет на много выше.

Банковская система в большинстве своем клиентам предлагает аннуитентный платеж по ипотеке. Но, если есть возможность, лучше рассматривать предложения нескольких банков, чтоб выбрать оптимальный для клиентов. Плюс первого вида платежа, что можно одноразово погашать большие суммы кредитов, не боясь того, что банк будет затягивать с перерасчетом.

Страховка в этом случае является обязательным условием при оформлении ипотеки на жилье. В законе говорится, что обязательно необходимо страховать непосредственно предмет залога. Это связано с тем, что у учреждения есть риск потерять или повредить его. Но часто в банках требуют оформить страховку на жизнь заемщика, дабы обезопасить себя от любого возможного риска.

Оформляется страховка на весь срок выплаты ипотеки. Но следует учесть, что та страховая компания, услугами которой пользуется банк кредитор, не выгодна для клиента чаще всего. Не стоит слепо соглашаться на любые условия, необходимо уточнить, какие условия предоставляет страховщик.

https://www.youtube.com/watch?v=ytcopyrightru

Основные моменты, которые необходимо учитывать, имея и планируя обрести долговые обязательства, мы вкратце обсудили. Желаем Вам процветанияи финансового благополучия, надеемся, наши советы помогут оградить Вас от лишних затрат.

Где сэкономить деньги. Типичные ошибки заёмщика ипотеки:

Тип платежа

Часто, не вдаваясь в подробности условий кредита, заёмщики соглашаются на те условия, которые рекомендует банк. Это не всегда выгодно.

Есть два вида платежа, которые отличаются структурой погашения долга(его основной части) и процентов:

АННУИТЕНТНЫЙ

При данном выборе заёмщик погашает сначала проценты по кредиту, и только в последние годы выплачивает основную часть долга.

ДИФФЕРЕНЦИРОВАННЫЙ

В этом случае ежемесячно выплачивается одинаковое количество денег основной части, соответственно снижается процент на последующие взносы. Таким образом, получается постепенное снижение выплат в месяц.

Минусом этого платежа является большой первоначальный взнос. Однако, если рассматривать весь срок выплат, то экономия может составить 1,5 – 2 млн. рублей. Не все банки предоставляют возможность пользоваться дифференцированным способом оплаты, т.к. в этом случае они теряют деньги.

Неумение правильно выбрать страховку

Страхование жилья, как и жизни и трудоспособности можно выбирать в той компании, которая вас больше устраивает (обращайте внимание на деньги, которые с вас просят страховщики). Не обязательно сразу соглашаться на условия, которые предлагает кредитор.

Банк обязан одобрить страховку, оформленную самостоятельно.

При отказе от страхования банк, как правило, повышает процентные ставки от 3-7%, увеличивает первоначальный взнос и т.д.

Банки хотят быть уверены в платёжеспособности страховой компании, поэтому работают уже с проверенными партнерами

Знание своих прав

Не все знают, что при поддержке государства создано Агентство по ипотечному кредитованию (АИЖК). Его деятельность заключается в поддержке некоторых категорий граждан при ипотечном кредитовании. Помощь могут получать:

- Молодые учителя

- Ученые

- Военные

В индивидуальном порядке рассматриваются более низкие ставки по кредиту, специальный график выплат, в котором учитывается профессиональный рост.

Рождение детей также может быть причиной пересмотра условий выплат по ипотечному кредиту.

По программе «Молодая семья» возможно снижение до 10% первоначального взноса, а также частичной оплаты взноса из государственных средств (субсидии).

До 2 млн. 200 тыс. рублей могут получить военнослужащие с первоначальным взносом не менее 10% стоимости жилья.

АИЖК даёт возможность использовать материнский капитал для внесения первого взноса. С 1 января 2013 года – это 409 тыс. рублей.

Экономия на налогах

В том случае, если заёмщик официально работает и получает «белую» зарплату, то 13% дохода он выплачивает государству. При ипотечном кредите можно вернуть часть денег, получить имущественный вычет. Т.е. государство возместит 13% от всех расходов на покупку жилья. Конечно потребуется заполнить декларацию о доходах, собрать нужные документы, но это реальный способ сэкономить деньги.

- < Назад

- Вперёд >

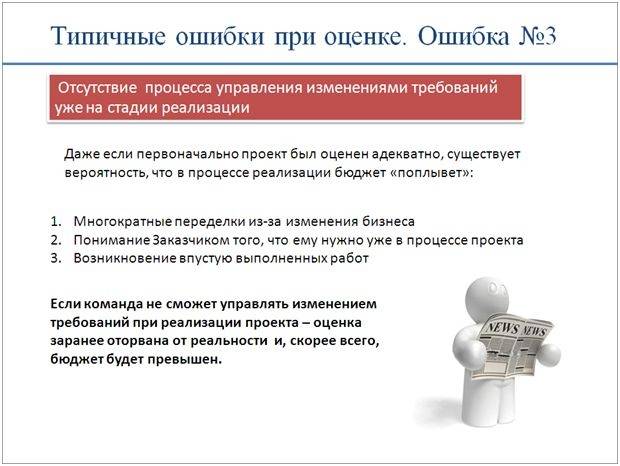

Ошибка №1. Вид платежа

Для заемщика при оформлении кредита важно обратить внимание в первую очередь на тип его погашения. Как правило, нередко заемщики именно этот пункт почему-то обделяют своим вниманием, считая его несущественным. А зря…

А зря…

А зря…

Существует два вида платежей по кредиту:

- Дифференцированный;

- Аннуитетный.

https://www.youtube.com/watch?v=ytdevru

Между собой они отличаются структурой и характером выплат.

Дифференцированный же вид платежей заключается в постепенном уменьшении размеров ежемесячных платежей. Каждый месяц заемщик гасит одинаковую долю от основной части кредита, а вот процент, который необходимо погасить, постепенно уменьшается.

Как правило, при дифференцированных погашениях клиентов отпугивает большой размер первого платежа. Однако необходимо понимать, что в долгосрочной перспективе такое погашение кредита позволяет сэкономить существенную сумму.

Так, например, если вы возьмете кредит в суму 3 миллиона рублей на срок 20 лет и под 13%, то, используя аннуитетный вид выплаты, погасите в конечном счете 5 миллионов 435 тысяч 345 рублей по процентам.

При дифференцированном же виде выплат сумма составит 3 миллиона 916 тысяч 250 рублей. Согласитесь, разница немалая. Экономия составляет почти 1,5 миллиона рублей!

К сожалению, большинство банков с большой неохотой предоставляют дифференцированные выплаты, так как они невыгодны для него. В отличие от заемщика.