Кто отвечает за возврат денег перед банком

Компания берет бизнес-кредит. ООО отвечает по своим долгам только своим имуществом и уставным капиталом. Но если учредитель или директор были поручителями ООО, при банкротстве компании им придется погашать долг из собственных денег.

ИП получает бизнес-кредит или берет деньги как физлицо. Предприниматель всегда отвечает по долгам своим имуществом. Поэтому с точки зрения ответственности для него нет разницы, откуда заемные деньги.

Директор или учредитель компании берет кредит как физлицо. Директор или учредитель отвечает по долгам своим имуществом. Если вдруг компания обанкротится, погасить долг за счет имущества компании будет сложно.

Сравнение на старте: что выгоднее

https://www.kredov.com/action/click/wT3sApcDkUi4seGkC80Kw/gCTF5JrD0e92sdKc6wsLw?SubId1=auctionotpusk» target=»_blank» rel=»nofollow noopener noreferrer»>

Предварительный выбор в пользу кредита или карты чаще всего происходит еще до визита в банк. На него влияют, во-первых, личные обстоятельства и предпочтения потенциального заемщика. Во-вторых – Интернет дает возможность подробнейшим образом изучить все существующие на рынке предложения, не выходя из дома.

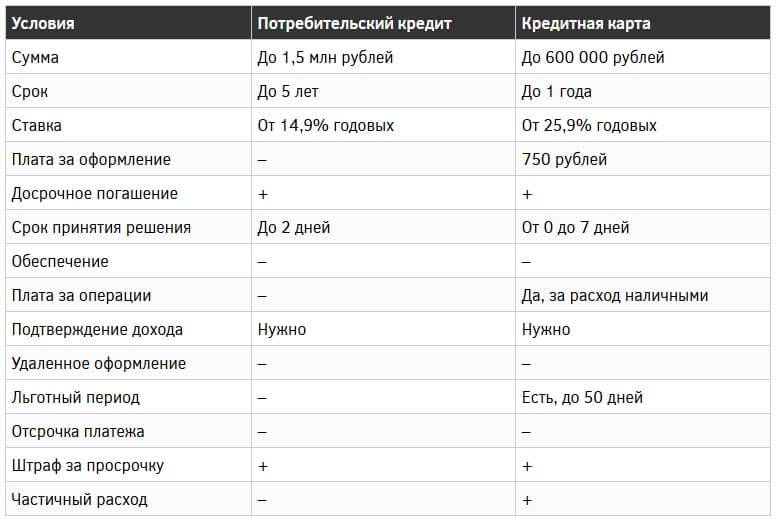

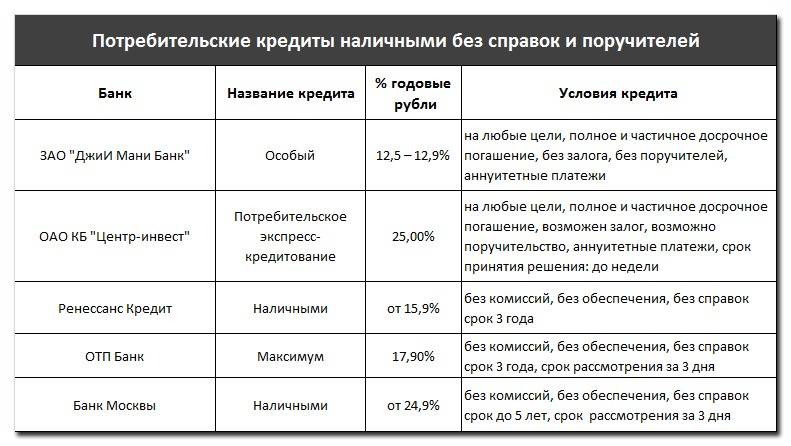

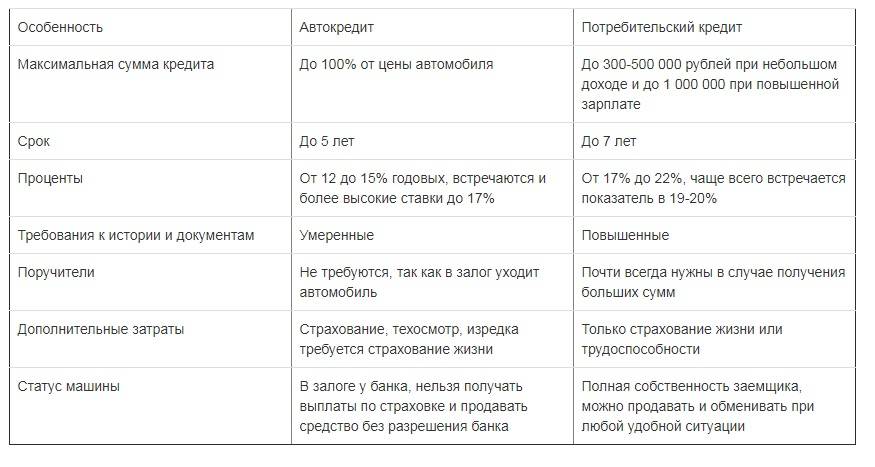

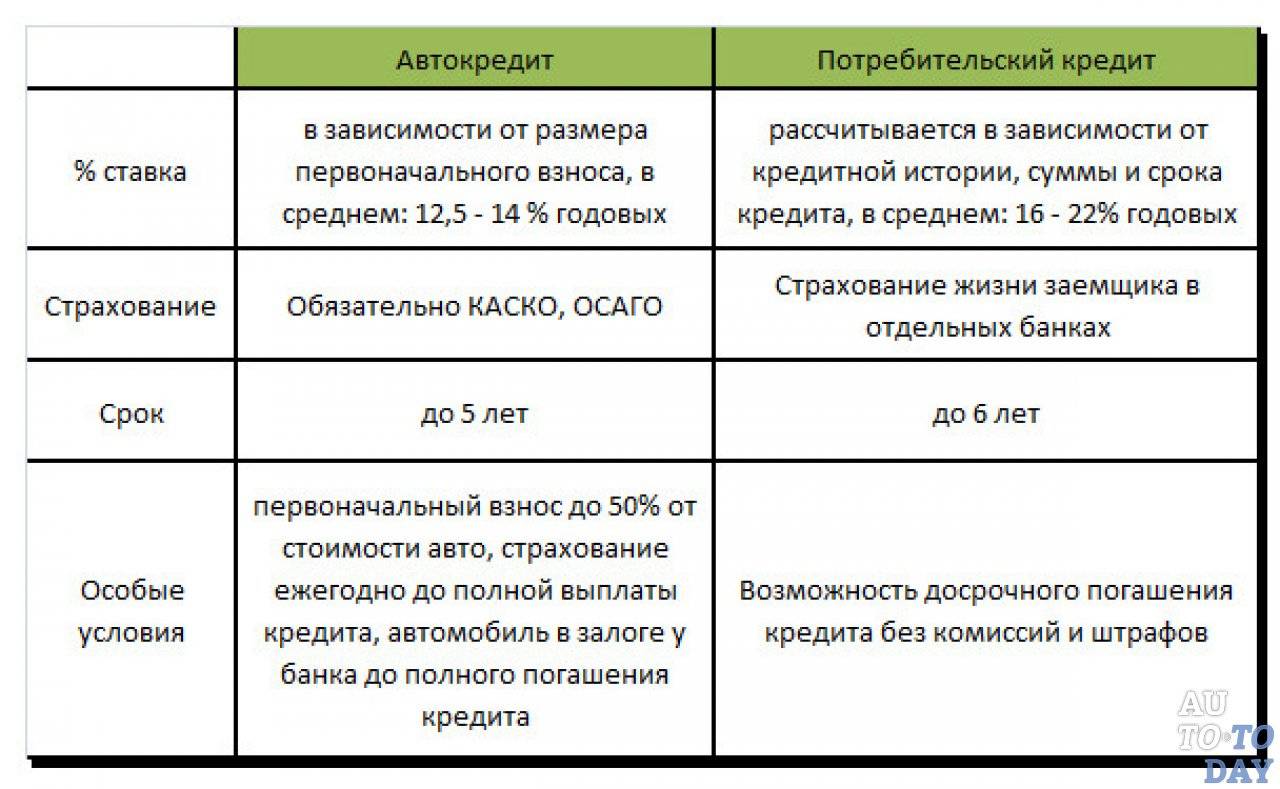

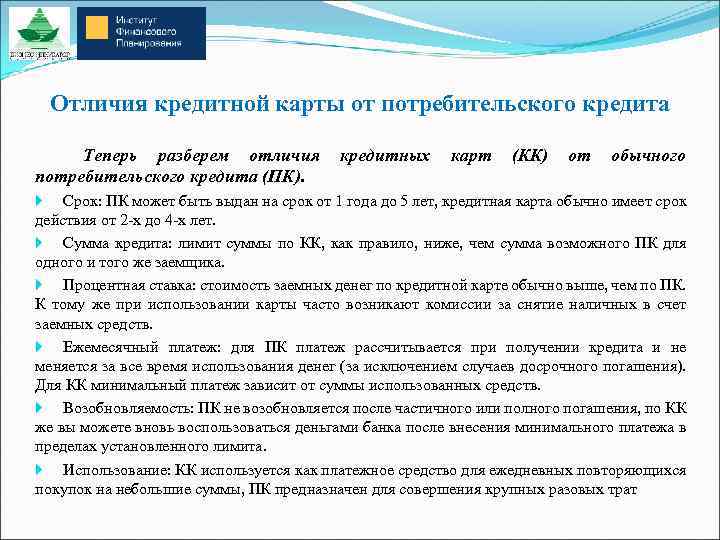

Исходя из анализа банковской практики, «Кредиты.ру» отмечают, что «на старте» карты и кредиты оцениваются пользователями по одним и тем же критериям:

- процентная ставка;

- срок возврата/условия погашения задолженности;

- требования к заемщику/объем пакета документов;

- размер кредита, т.е. суммы, которой можно располагать после завершения формальностей.

Что же показывает сравнение?

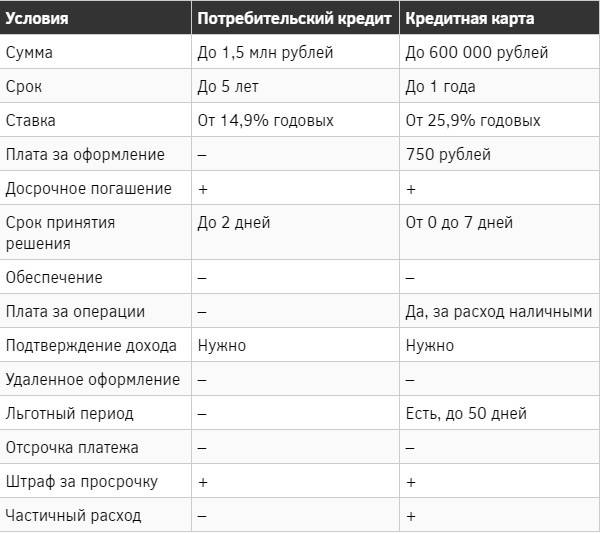

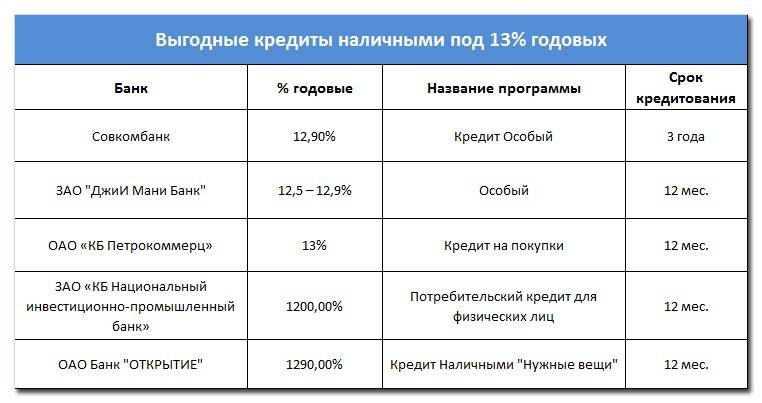

Процентные ставки. По кредитным картам процент выше (в среднем на 5-7%). Кроме того, процент взимается за каждое снятие наличных. Но можно сэкономить, если пользоваться льготным периодом.

Срок возврата/условия погашения. В среднем максимальный срок, на который можно получить потребительский кредит – 5 лет (60 месяцев), кредитная карта обычно выпускается на 1-3 года (12-36 месяцев).

Условия погашения задолженности похожи: выплаты производятся ежемесячно, и есть обязательная сумма. Но выплаты по кредиту банк безоговорочно забирает себе, а выплаты по кредитной карте заемщик может использовать опять – до тех пор, пока его карта действительна.

Требования к заемщику. Раньше оформить кредитную карту было несравнимо легче, чем получить кредит наличными. Если карту в основном выдавали по двум документам (паспорт и, например, загранпаспорт), то для кредита долгое время требовалась либо копия трудовой книжки, либо справка 2-НДФЛ, либо справка по форме банка, подтверждающая доход, а чаще — все вместе. В то же время банки с одинаковой неохотой давали кредиты и оформляли карты студентам и пенсионерам.

Теперь, в борьбе за клиентов, требования упростились настолько, что получить кредит до 50-100 тысяч рублей, или оформить карту со сходным лимитом, во многих банках можно с минимальным набором документов, и даже не за один день, а за 1-2 часа. Но процентная ставка при этом будет довольно высокой.

«Кредиты.ру» обращают внимание: простота получения кредита или кредитной карты нередко «компенсируется» повышенной процентной ставкой

Размер кредита. Сумма, которую банк готов выдать единовременно в виде потребительского кредита, обычно выше, чем лимит по кредитной карте. Поэтому потребительский кредит предпочтительнее для тех, кто планирует оплатить очень дорогую покупку, услугу или событие (например, свадьбу). Но и кредитный лимит по карте может быть очень большим, особенно если заемщик имеет высокий доход и должным образом подтвердил его. Более того, если вы активно делаете покупки и аккуратно пополняете карту, причем вносите не меньше, чем тратите – банк с высокой вероятностью сам увеличит кредитный лимит.

Когда стоит брать кредит наличными

Кредит лучше подходит в той ситуации, когда нужно получить наличные деньги, и сразу крупную сумму на руки.

После заключения кредитного договора с банком, вся сумма денег сразу выдается на руки. Возврат долга и процентов происходит ежемесячно по оговоренному графику платежей. Сколько нужно возвращать и когда, известно заранее. При возврате кредита сумму долга, включающую проценты и другие сборы, разбивают на определенное количество месяцев, в течении которых задолженность будет погашена полностью. Для того, чтобы кредит не создавал дополнительных сложностей, нужно аккуратно, не нарушая графика, делать ежемесячный платеж.

Также необходимо внимательно изучить ту часть договора с банком, где прописаны условия досрочного погашения кредита и штрафные санкции, и в дальнейшем, придерживаться графика платежей, чтобы ни попадать под штраф.

Таким образом, кредит, как инструмент займа, лучше использовать для разовой, крупной, заранее спланированной покупки.

Когда известно, что нужно купить, и сколько это будет стоить. Недостаток кредита – сразу после его выдачи начинается начисление процентов за его использование. Как правило, кредит оформляется как единоразовая услуга. Если понадобятся деньги еще раз, придется все оформлять заново.

Преимущества кредита наличными:

- В случае крупной разовой покупки (например автомобиля), лучше использовать кредит наличными, поскольку на лимит по кредитной карте устанавливается верхний предел.

- Лимит на карте банками устанавливаются индивидуально, в зависимости от доходов клиента.

- При расчете наличными использовать такой кредит более удобно. В отличие от кредитной карты, при выдаче кредита в виде наличных, нет комиссии за снятие наличных средств в банкомате или кассе банка.

- При одинаковой сумме долга, ежемесячный платеж по кредиту будет меньше, чем размер платежа по кредитной карте. Однако, срок возврата долга по кредиту наличными больше, чем по кредитной карте.

- Процентная ставка по кредиту ниже, чем проценты за пользование кредитной картой, при большем сроке возврата долга по кредиту, чем по кредитной карте.

Когда кредитная карта выгодней кредита наличными

Кредитную карту удобно использовать, когда нужно делать много или несколько заранее незапланированных покупок, и в тех случаях, когда деньги с карты будут тратиться частями и постепенно. Если на кредитной карте не используется кредитный лимит, никаких обязательств перед банком нет, и проценты не начисляются. Проценты по карточному кредиту начисляются не на всю сумму, а только на ту часть, которую использовали. У кредитной карты есть одно существенное преимущество – льготный период погашения кредита. Как правило, это период 55-90 дней, в течение которого не начисляются проценты на снятые в кредит деньги.

Таким образом, внимательные и аккуратные заемщики, до окончания льготного периода возвращающие деньги банку, вообще не платят процентов за кредит.

Деньги с кредитной карты в рамках установленного лимита можно использовать сколько угодно раз, при этом важно не забывать вовремя возвращать долг банку.

За просрочку по возврату придется заплатить штраф и проценты, которые, как правило, больше, чем в случае обычного кредита. Ежемесячный платеж состоит из погашения части кредита, процентов за его использование и суммы за обслуживание. Также могут быть и дополнительные платежи по кредиту, такие как страховка. Оптимальный вариант погашения долга – в рамках льготного периода. При оплате кредитной картой по безналичному расчету, комиссия банка не снимается. Лучше не использовать кредитную карту для снятия наличных, за такую операцию банками взимается комиссия от 4%, что увеличивает расходы по обслуживанию карты.

В некоторых случаях, часть средств, при расчете кредитной картой, возвращается банком заемщику в виде бонуса. Эти деньги в дальнейшем можно использовать для покупок и расчетов в тех торговых сетях, с которыми у банка заключены партнерские отношения.

По какой схеме лучше кредитовать бизнес

Общий алгоритм для принятия решения такой:

- Сначала определитесь, на какие цели, сколько нужно денег и на какой срок. Оцените, как быстро сможете вернуть долг.

- Пообщайтесь с кредитным специалистом, какой из кредитов для бизнеса вам может подойти, и подайте заявку.

Дальше могут быть три ситуации.

Кредит одобрили, условия устраивают. Берите, пользуйтесь. Если вы вовремя погасите долг и сможете развить бизнес, скорее всего, в следующий раз банк одобрит вам кредит на более крупную сумму и на более выгодных условиях. Брать потребительский кредит нет смысла.

Кредит одобрили, но сумма недостаточная. Банк принимает решение по кредиту, оценивая обороты бизнеса, кредитную историю и другие факторы. Бывает, что у вас надежный бизнес и деньги точно помогут вам развиваться, но банк пока этого не видит. Поэтому вы можете дополнительно подать заявку на потребительский кредит как физлицо. Но перед этим нужно очень хорошо все взвесить и рассчитать, точно ли получится вернуть долг и пойдут ли деньги на пользу бизнесу.

Кредит для бизнеса не одобрили. Важны причины, почему вы не смогли получить деньги как юрлицо.

Допустим, банк отказал, потому что вы недавно зарегистрировались или есть другой кредит. При этом бизнес идет хорошо и вы уверены, что сможете вернуть долг. Тогда можно подать заявку на потребительский кредит.

Если же кредит не выдали из-за ограничений налоговой, у компании плохая кредитная история, были раньше просрочки, возможно, не стоит пока брать кредит — лучше наладить бизнес-процессы. Иначе заемные деньги могут навредить бизнесу.

Часть причин можно увидеть в личном кабинете:

У клиента есть просрочки по кредитам, из-за которых банк не может одобрить кредит для бизнеса

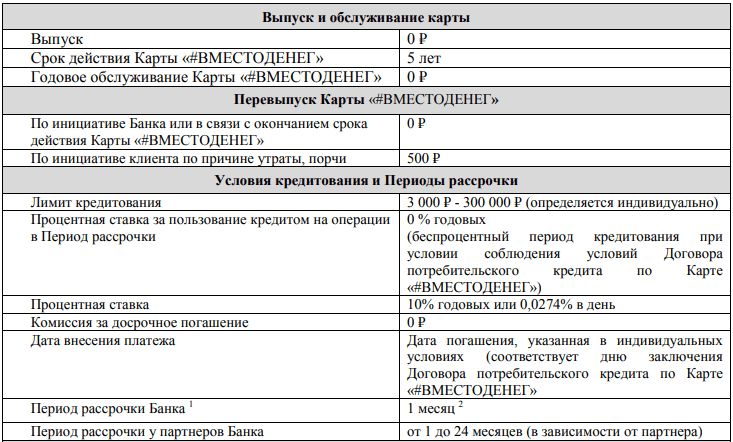

Кому подойдет кредитная карта

При оформлении клиенту устанавливают определенный кредитный лимит. Он может быть использован сразу или частично и восстанавливается автоматически при погашении долга. Процентная ставка при этом несколько выше, чем по кредиту, т. к. заранее банк не может знать, сколько точно денег возьмет в долг конкретный человек и на какой срок. Большинство банков предлагает также грейс-период.

Если выполнить все условия по нему и погасить задолженность полностью до момента его окончания, то процентов платить не придется. Подойдет в ситуациях, когда деньги нужны на повседневные покупки, за которые планируется рассчитаться быстро. При этом сумма лимита часто относительно небольшая и использовать их для крупных покупок не получится, даже если рассчитаться с долгом планируется рассчитаться достаточно быстро.

Важно. Большинство кредиток, представленных на российском рынке, подходят только для оплаты товаров и услуг именно с карты

За снятие наличных по ним предусмотрена повышенная комиссия, по таким операциям часто нет грейс-периода, а ставка часто повышена.

Еще одна ситуация, когда может быть интересен именно этот продукт – желание экономить за счет кэшбэка. Нередко по кредитным карточкам вознаграждение в программах лояльности выше, а при погашении задолженности в грейс-период платить процентов не придется.

Кредитная карта Росбанка Можно все classic

Подробнее

Кредитный лимит:

1 000 000 руб.

Льготный период:

62 дней

Ставка:

от

26,9%

Возраст:

от

18 до

65 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Кредитная карта #120подНОЛЬ Росбанка

Подробнее

Кредитный лимит:

3 000 000 руб.

Льготный период:

120 дней

Ставка:

от

24,9%

Возраст:

от

18 до

65 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Кредитная карта Opencard банка Открытие

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

55 дней

Ставка:

от

13,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

CARD CREDIT PLUS+ Кредит Европа Банка

Подробнее

Кредитный лимит:

600 000 руб.

Льготный период:

55 дней

Ставка:

от

21,9%

Возраст:

от

21 до

65 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Кредитная карта УБРиР до 240 дней без %

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

240 дней

Ставка:

от

17%

Возраст:

от

19 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

599 рублей

Оформить

Что такое потребительский кредит

Под потребительским кредитом принято подразумевать займ, предоставляемый на строго определенный период. Заемщику необходимо ежемесячно выплачивать банку определенные равные суммы.

Что будет, если не удастся погасить очередной аннуитетный взнос по потребительскому кредиту? Должника ожидают пени и штрафы. Если задолженность не погашается длительный срок, кредитная история заемщика становится отрицательной. В дальнейшем с получением нового займа станут возникать различные проблемы (вплоть до отказа в кредитовании).

Еще одно закономерное последствие для «злостных уклонистов» от выплаты потребительского кредита – преследования коллекторов. Сотрудники коллекторских агентств могут звонить на работу и домой должнику, не только навязываться, но и угрожать ему и его близким. Если коллекторы оказываются бессильны, то через 3 месяца дело передается в суд.

Напоминаем, что действие кредитного договора заканчивается лишь после того, как заемщик вносит на счет банка остаток своего кредита.

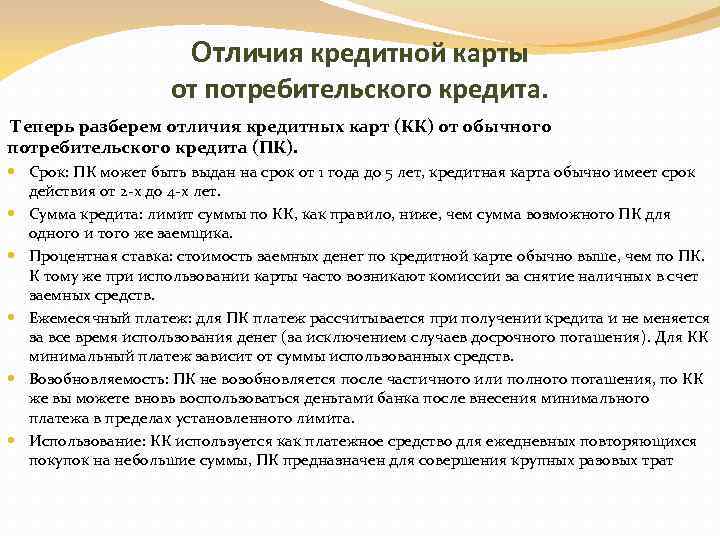

Отличия кредитки от классического займа

Кажется, какая разница, кредит или кредитную карту вы оформите, ведь серьезных отличий у них нет? На самом деле, эти виды банковского займа различаются не только способом получения денег. Разберем их особенности подробнее.

- Кредит наличными выдается единоразово и может быть потрачен клиентом на личные нужды. Процентная ставка считается индивидуально и обычно зависит от наличия обеспечения, предоставленного пакета документов и кредитной истории заемщика. Банк оценивает риски и сообщает, под какой процент сможет выдать деньги. Потребительский заем позволяет получить действительно крупную сумму, но для этого нужно предоставить залог или поручительство.

- Кредитная карта представляет собой платежный инструмент, который выдается клиенту во временное пользование. На счете кредитки содержится определенная денежная сумма, заемщик может пользоваться ею при необходимости. Чаще всего средства расходуются безналичным путем, но большинство кредитных карт позволяют снимать наличные или переводить деньги. Владелец кредитки может вернуть потраченные средства в льготный период без процентов или платить ежемесячно.

Кредиты могут быть целевыми и нецелевыми (потребительскими). Деньги, предоставляемые с определенной целью, расходуются только по согласованию с банком. К примеру, на приобретение бытовой техники, автомобиля или недвижимости. После совершения покупки заемщик обязан отчитаться перед кредитором, предоставив ему подтверждающие документы. Нецелевые кредиты могут расходоваться на усмотрение клиента, предоставлять отчет банку не нужно.

Кредитная карта – более сложный банковский продукт по сравнению с кредитом наличными. Кредитки выпускаются банком-эмитентом в сотрудничестве с определенной платежной системой (Виза, Мастеркард или МИР). Также карточки различаются по статусу, они могут быть Классическими, Золотыми, Платиновыми и пр. Условия пользования зависят от того, какую именно кредитную карту вы выбрали. По ним предусмотрены различные кредитный лимит, комиссии, предоставляемые бонусы, размер кэшбэка и т.д.

Преимущества и недостатки карты

В применении кредитная карта более мобильна и удобна. На неё зачисляется необходимый для клиента объём средств. Предоставленные средства можно тратить на любые цели. С помощью кредитки человек может расплачиваться за различные товары и услуги в магазинах и иных торговых точках, а также в интернете. Такое средство выступает своеобразным «электронным кошельком».

Кредитная карточка имеет немало плюсов:

- Грейс-период. Если клиент вернёт весь использованный долг в течение льготного периода, то ему не придётся платить банку проценты.

- Удобство в использовании. С помощью карты можно оплачивать не только товары и услуги, но и коммунальные услуги, административные штрафы, пошлины. Есть возможность совершения денежных переводов и пополнения электронных счетов и кошельков. Также с кредитки можно снимать деньги.

- Простое оформление. Чтобы завести карту, человеку не надо собирать большое число бумаг и копий документов.

- Мобильность. Кредитку можно переносить с собой в кошельке или визитнице. Ею легко расплачиваться за различные услуги через банкоматы и терминалы.

- Вариативность. У заёмщика есть возможность подобрать подходящий вариант обслуживания кредитки, лимит и проценты по ней.

- Микрозайм. Банк может предоставить клиенту мини-займ. Долг в виде небольшой суммы ему будет легче вернуть.

- Грейс-период. Если клиент вернёт весь использованный долг в течение льготного периода, то ему не придётся платить банку проценты.

- Удобство в использовании. С помощью карты можно оплачивать не только товары и услуги, но и коммунальные услуги, административные штрафы, пошлины. Есть возможность совершения денежных переводов и пополнения электронных счетов и кошельков. Также с кредитки можно снимать деньги.

- Простое оформление. Чтобы завести карту, человеку не надо собирать большое число бумаг и копий документов.

- Мобильность. Кредитку можно переносить с собой в кошельке или визитнице. Ею легко расплачиваться за различные услуги через банкоматы и терминалы.

- Вариативность. У заёмщика есть возможность подобрать подходящий вариант обслуживания кредитки, лимит и проценты по ней.

- Микрозайм. Банк может предоставить клиенту мини-займ. Долг в виде небольшой суммы ему будет легче вернуть.

Но надо знать и о недостатках кредитной карты:

- За снятие наличных берётся довольно большой процент, поэтому рекомендуется расплачиваться за покупки самой кредиткой. Комиссия за обслуживание в разных банкоматах может различаться.

- Процентные ставки карты намного выше, чем у других видов займа.

- Если кредитка повреждена или окажется внерабочем состоянии, её необходимо заменить на новую.

- За несвоевременное погашение долга заёмщику начисляют пени. Штрафные начисления показываются при проверке баланса в виде суммы со знаком минус.

- Новичкам всегда выдают небольшой лимит. Банки таким образом пытаются подстраховаться, чтобы оценить платёжеспособность и порядочность клиентов без кредитной истории.

Особенности кредитной карты

Кредитная карта от «обычной» (а если грамотно, то дебетовой) отличается тем, что деньги, находящиеся на ней, не ваши, а банка. Но вы можете ими воспользоваться и даже не платить проценты совсем, если будете вовремя возвращать потраченные суммы.

Сначала разберемся с ключевой особенностью кредиток — льготным периодом. Он состоит из расчётного периода, в течение которого вы совершаете покупки, и следующего за ним срока, в течение которого можно возвратить потраченную сумму без процентов (льготный беспроцентный период). В среднем расклад таков: расчётный период длится месяц, а потом есть ещё 20 дней, чтобы вернуть израсходованные за этот месяц деньги. Итого, льготный период по карте составляет 50 дней. Если деньги по истечение срока не вернуть, на остаток долга будут начисляться проценты. Ставка зависит от вашей кредитной истории и финансовой политики банка. Разброс большой: 10—30%.

Продолжительность льготного периода — основной критерий при выборе карты. У некоторых банков он может длиться больше трёх месяцев

Также обращайте внимание на процентную ставку и дополнительные опции. Это могут быть начисленные баллы за покупки, скидки у партнеров (АЗС, магазины, кафе, т. д.), кэшбэк рублями.

Другой важный параметр кредитной карты — лимит. Это сумма, больше которой вы не можете потратить по карте, не вернув хотя бы часть одолженного. Лимиты могут быть разными, составлять десятки или сотни тысяч рублей.

Лимит по кредитной карте — отличный способ финансовой самодисциплины.

Пример использования кредитной карты

Предположим, ваш лимит составляет 300 000 рублей, а льготный период — 50 дней. Расчетный период — с 1 по 31 марта, и вы в течение него купили ноутбук за 50 000 рублей. В период с 1 по 20 апреля вы возвращаете эту сумму обратно на карту. В этом случае, вам не будут начислены проценты, вы ничего не переплатите

При этом не важно, купили вы ноутбук в начале марта или в конце

Важно понимать, что с начала апреля стартует новый расчетный период, и льготный период для трат в этого месяца уже другой, завершится он 20 мая. Льготный период предыдущего месяца и расчётный период текущего наслаиваются друг на друга, но относятся к разным вашим действиям по кредитке

Теперь предположим, что у вас нет возможности вернуть деньги за ноутбук до 20 апреля. В этом случае нужно внести хотя бы некий минимальный платеж (в среднем 5% от суммы покупки). В случае внесения платежа вы сможете продолжать пользоваться картой, но льготный период для вас больше не действует. Он снова у вас появится, когда вы вернете все деньги, которые снимали с карты, плюс набежавшие проценты.

Как и в случае с погашением кредита, выгодно выплатить задолженность по кредитной карте как можно скорее, если вы вышли за пределы льготного периода.

Кредитная карта предназначена для безналичной оплаты. Снять или перевести с неё деньги тоже возможно, но для таких операций часто не действует льготный период — сразу начисляются проценты. Более того, с карты будет списана комиссия. Она отличается в зависимости от банка, в среднем составляет 350 рублей за одну операцию.

Какой продукт дает больше выгоды?

Что легче получить, кредит или кредитную карту? И какой из этих продуктов даст большую выгоду заемщику? Многое зависит от потребностей клиента, ведь эти виды займов предназначены для разных целей. Какие нюансы стоит учесть при оформлении заявки:

- ставки по потребительским кредитам ниже, чем по кредиткам;

- банковская ссуда предоставляется единоразово, после этого клиент платит фиксированный платеж каждый месяц;

- кредиты наличными позволяют взять крупную сумму, в то время как первичный лимит кредитки совсем небольшой;

- по кредитным картам предусмотрен льготный период, когда можно вернуть деньги без процентов;

- карточки с лимитом больше предназначены для безналичных операций, чем для снятия денег или переводов;

- по кредиткам придется платить различные комиссии (за обслуживание, оповещение о проведенных операциях и т.д.);

- кредитными картами можно пользоваться в любое время без дополнительного согласования с банком;

- ежемесячный платеж по кредитке рассчитывается индивидуально и в каждом новом месяце он будет разным.

Однозначно нельзя сказать, что лучше, кредит или кредитная карта. Эти финансовые инструменты выполняют различные задачи и могут использоваться одним и тем же заемщиком в разное время. Выбирайте тот вариант займа, который кажется наиболее подходящим в данный момент.

Плюсы и минусы кредитных карт

Широкое распространение и популярность кредиток в нашей стране объясняются следующими факторами:

- Максимально быстрое оформление.

- Набор документов может ограничиваться паспортом и ИНН.

- Наличие беспроцентного периода.

- Кредитный лимит – возобновляемый.

Как всегда, без подводных камней не обойтись:

- Процентные ставки выше, чем при оформлении кредита.

- Размер кредитного лимита относительно небольшой, особенно для новых заемщиков.

- Снятие наличных – с обязательной комиссией.

- Выпуск «пластика» займет некоторое время, тем более, если речь идет об именных картах.

Кредитка – лучший выбор для ежедневных расходов. В этом случае владелец получает выгоду от дополнительных программ. Основными из них являются кэшбек (возврат определенного процента от суммы покупки) и получение разнообразных бонусных баллов и скидок от компаний-партнеров банка.

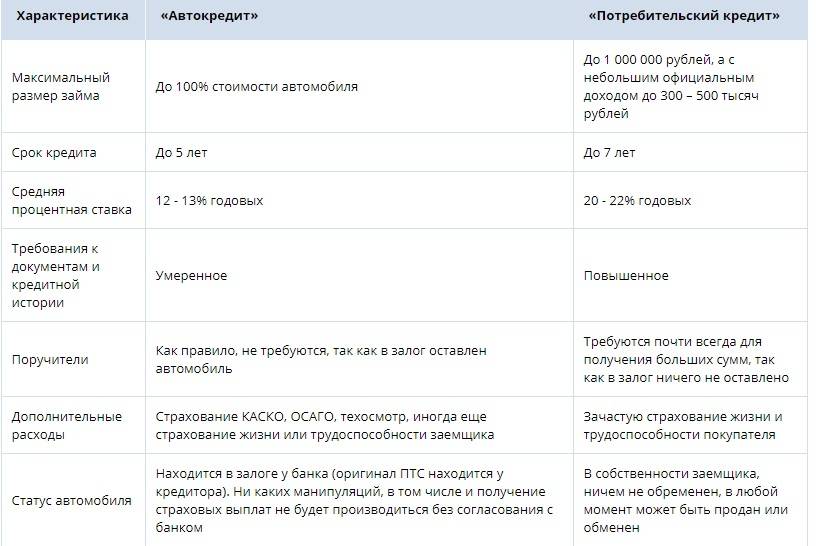

Сравнение условий

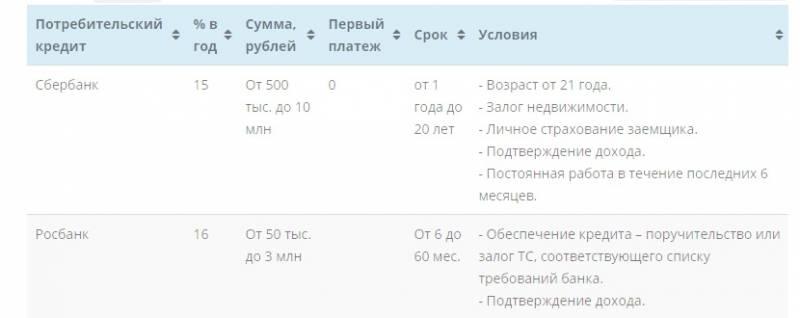

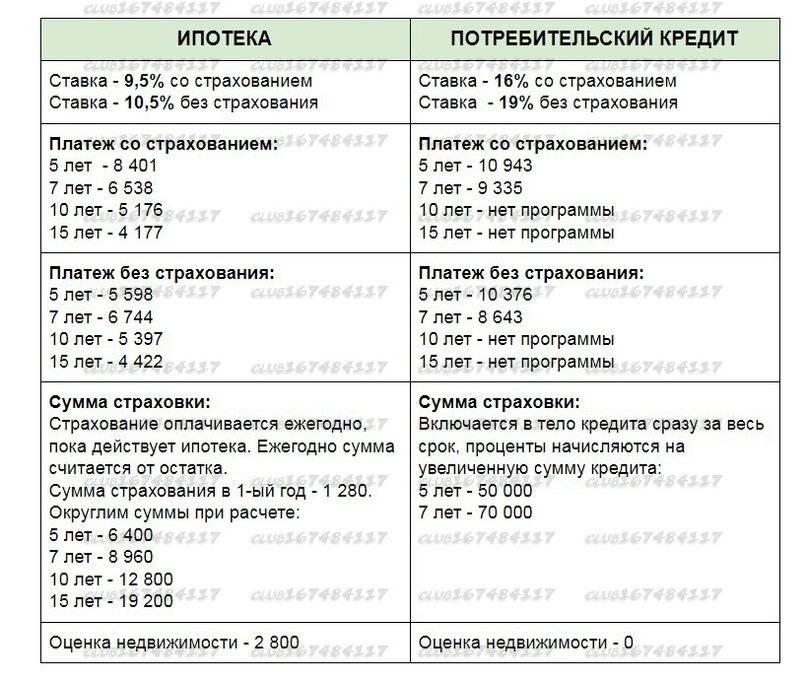

Часто возникает вопрос, что лучше потребительский кредит или кредитная карта, как отличать, что выгодно для конкретного случая. Потребительские кредиты выдаются на большую сумму, процентная ставка по ним значительно ниже. Их оформление требует предоставления документов, справки о доходах. Кредитки предоставляются без документов. Сумма займа значительно ниже, а процентная ставка — выше. Пластик подходит для оплаты повседневных покупок, приобретения продуктов. Ссуду рекомендуется брать на ремонт, поездку, лечение.

| Условия | Кредит | Кредитная карта |

|---|---|---|

| Максимальная сумма | До 5 миллионов рублей | До 1 миллиона рублей |

| Сроки | До 5-7 лет без обеспечения | Срок действия карты |

| Возраст | От 21 года | От 18 лет |

| Процентная ставка | От 5.9% | От 11.99% |

| Обеспечение | Необязательно | Не требуется |

| Досрочное погашение | Да, по правилам банка | Да, без ограничений |

| Подтверждение дохода | Требуется | Необязательно |

| Оформление онлайн | Возможно | Возможно |

| Беспроцентный период | Нет | До 50-60, а иногда 100-240 дней |

| Возможность частичного расходования | Нет | Возможно |

| Кэшбэк | Нет | Возможен |

| Стоимость оформления и обслуживания | Бесплатно | От 590 до 6 990 рублей в год |

| Срок рассмотрения заявки | В течение нескольких минут | В течение нескольких минут |

Потребительский кредит и кредитная карта: отличия

Потребительский кредит выдается единовременно – один раз всей суммой в виде наличных или безналичным переводом на счет клиента. Размер кредита зачастую выше чем лимит кредитной карты.

Лимит кредитной карты, чаще всего, небольшой, особенно в начале использования и тратить его можно не сразу, а по частям.

Процентная ставка

Первая форма кредита предполагает начисление процентов сразу после выдачи ссуды заёмщику и на всю сумму. Кредитные карты часто имеют льготный период, уложившись в который держатель карты избавит себя от уплаты процентов по кредиту, а после окончания льготного периода будет уплачивать проценты только на использованную сумму.

Пример 1: вы получили потребительский кредит на 100 000 рублей под 20% годовых на срок 1 год. Даже если вы потратили всего 10 000 от этой суммы процент будет начисляться на все 100 000, ежемесячный платеж – 10 000 в месяц, переплата – 20 000 рублей.

Пример 2: Вы получили кредитную карту с лимитом 100 000 рублей с годовой ставкой 30%. Потратили 1 числа 10 000 рублей в магазине, оплатили покупку с помощью терминала. У вас есть в среднем 55 дней на то, чтобы погасить задолженность, если срок вышел то начинают начисляться проценты на 10 000 рублей, а не на всю сумму лимита! Даже если растянуть оплату на год с момента траты, то переплата составит менее 1300 рублей.

Таким образом кредитная карта гораздо выгоднее если вам нужно немного денег на короткий срок. Однако если вам требуется крупная сумма на длительный срок, то выгоднее взять кредит, так как процентная ставка у него будет скорее всего ниже.

Комиссия

Выдача потребительского кредита не облагается комиссией, а вот за снятие денег с кредитной карты в банкомате банк чаще всего (но не всегда) берет от 1 до 5% от суммы. Есть исключения, некоторые банки выпускают специальные карты с которых можно снимать наличные без процентов.

Кредитная история и лимит

В отличие от потребительского кредита, использование «пластика» имеет преимущество в области оформления новой ссуды. По карте действует лимит кредитных средств, погасив который можно сразу воспользоваться новым кредитом. В случае получения потребительского кредита потребуется сновать подавать заявку и ждать ее рассмотрения.

Пользование

Оформление потребительского кредита означает фактически его использование, о чем свидетельствует мгновенное начисление процентов. Отказаться от наличной ссуды уже не получится. Кредитная карта с лимитом позволяет не тратить находящиеся на ней средства, а значит и не платить банку по процентной ставке. Единственными платежами в таком случае станут расходы на выпуск и обслуживание кредитки. Сам кредит можно использовать в любой период срока действия «пластика».

Преимущества и минусы потребительских кредитов

Не всегда клиенту банка может быть понятно, что лучше — потребительский кредит или кредитная карта

Изучив все плюсы и минусы кредитных карт, ему важно ознакомиться с достоинствами и недостатками потребительских кредитов. Среди плюсов потребительских кредитов можно выделить:

- отсутствие необходимости платить за проведение операций, при котором заемщик получает возможность расходовать выданные ему деньги по своему усмотрению, не оплачивая обслуживание кредита;

- фиксированность суммы кредита, благодаря которой заемщик имеет точное представление о своих возможностях в плане использования выданных ему денег;

- высокая степень защиты, при которой потребительским кредитом не сможет воспользоваться ни один злоумышленник в отличие от денег на кредитке;

- возможность пользоваться большой суммой по сравнению с лимитом по кредитной карте;

- сниженная ставка по процентам в отличие от процентов, взимаемых при пользовании кредитной картой.

В пользу потребительского кредита говорит тот факт, что по нему может быть предусмотрен более высокий лимит, чем при получении карты. Сумма может доходить до нескольких миллионов рублей, когда по кредитной карте максимальный лимит устанавливается в районе 350—600 тысяч рублей.

Однако у потребительского кредита есть ряд недостатков, среди которых:

- наличие препятствий при вопросе досрочного погашения кредита, которые практикуются самими банками, так как им невыгоден ранний возврат денежных средств по кредиту;

- полная оплата процентов начиная с самого первого месяца, при которой заемщик вынужден платить проценты по кредиту даже в том случае, когда он не использует выданные ему денежные средства;

- трудность получения отсрочки по кредиту.

Главный минус потребительских кредитов в том, что заемщик не всегда может иметь точную и полную информацию о процентной ставке по нему. Он не всегда в состоянии грамотно рассчитать свои силы и погасить долг точно в срок, как этого требует банк. В итоге задолженность может существенно увеличиваться с течением времени.