Есть ли страховка по кредиту?

Все банки страхуют своих клиентов при выдаче кредита. Услуга страхования при этом не самая дешевая, и по переплате сравнивается с переплатой по процентам. Страхование приносит банку хороший доход, поэтому без страховки кредиты выдаются редко. Можно у сотрудников поинтересоваться, дадут ли кредит без страховки. В ответ чаще всего можно услышать, что попробовать можно, но вряд ли получиться. На самом деле услуга является сугубо добровольной, и клиент сам решает, будет ли страховать себя. Банк не может отказать в кредитовании только потому, что клиент решил отказаться от страхования. Мотивация сотрудников также зависит от выданных кредитов со страховкой. Даже если кредит навязывают со страхованием, то можно и согласиться.

По закону с 1 июня 2016 г. отказаться от страховки можно в течение 5 дней с моменты заключения договора, обратившись в страховую компанию.

Методы работы

Отзывы многих должников свидетельствуют о том, что сотрудники коллекторского агентства «Перспектива» часто превышают свои полномочия и применяют незаконные методы работы

Поэтому важно разобраться, какие способы взыскания задолженности допустимы, а какие являются поводом для подачи жалобы с целью защиты своих прав

Какие методы работы являются законными

Законные методы коллекторов:

- рассылка сообщений о задолженности с напоминанием о необходимости ее погашения;

- телефонные звонки;

- деловые визиты по месту жительства должника;

- подача искового заявления в суд.

- звонки в ночное время;

- запугивания;

- психологическое давление;

- угрозы причинения вреда здоровью и имуществу должника и членов его семьи;

- разглашение информации о задолженности среди родственников и знакомых должника с требованием ее уплаты.

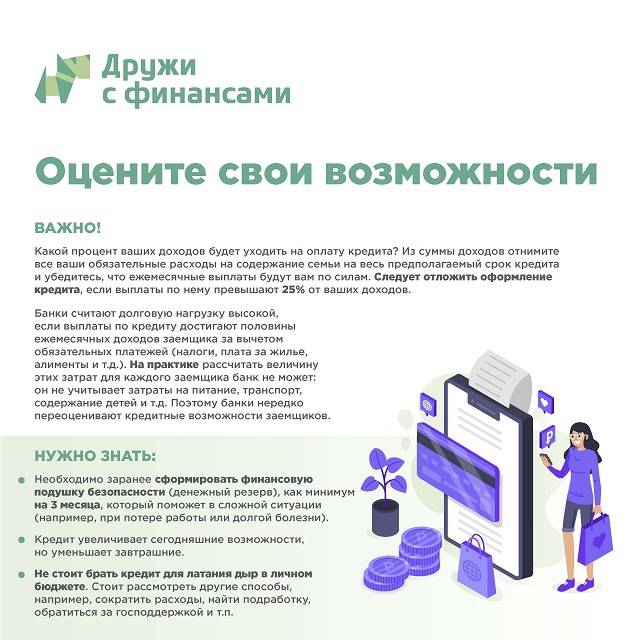

Тенденции развития потребительского кредитования

Несмотря на наблюдаемые послабления в андеррайтинге с начала второй половины года и относительно стабильную макроэкономическую ситуацию, ожидать возвращения к прошлогодним темпам роста потребительского кредитования не стоит. В случае введения новых ограничений в различных сферах экономики на фоне второй волны пандемии, а также в случае реализации макроэкономических шоков, таких как введение новых санкций или падение цен на нефть, потребительское кредитование пострадает одним из первых, и темпы прироста по итогам 2020 года будут около нуля. При отсутствии макроэкономических шоков и масштабных ограничений на фоне второй волны пандемии к концу года объем портфеля розничных кредитов вырастет в диапазоне 5–10 % (по итогам 2019-го портфель вырос на 21 %).

За время карантина часть населения пересмотрела свои покупательские привычки, перейдя к осознанному потреблению, при этом все больше людей стали двигаться в сторону сберегательной модели, поскольку пандемия ярко проявила необходимость наличия финансовой «подушки». Кроме того, снижение уровня потребления по сравнению с прошлогодним уровнем негативно скажется на состоянии некоторых организаций, преимущественно представителей МСБ, что повлечет за собой потерю рабочих мест частью населения и окажет негативное влияние на объемы новых выдач и качество портфеля потребительских кредитов.

Тем не менее в случае продолжения тренда на снижение ставок, которое в конечном счете затронет и потребительское кредитование, можно ожидать активизации спроса на рефинансирование кредитов для снижения клиентами своей долговой нагрузки. Среди прочих точек роста можно отметить формирование индивидуальных предложений для различных групп клиентов, а также расширение клиентской базы за счет развития онлайн-каналов продаж.

В период действия карантинных мер существенного роста портфелей технологически развитых игроков не наблюдалось, поскольку они также отдавали приоритет управлению рисками и ограничивали выдачи новых ссуд. Однако таким банкам будет проще восстановиться после окончания периода неопределенности и стабилизации макроэкономической ситуации, при этом доступ к более широкой клиентской базе позволит им выбирать более качественных заемщиков. Таким образом, в текущей реальности возможность предоставлять дистанционное обслуживание становится не преимуществом, а необходимостью для устойчивого развития кредитной организации.

Ступеньки карьеры и перспективы

Кредитный эксперт – одна из наиболее востребованных профессий банковского сектора. Это человек, от которого в условиях роста кредитных программ зависит состоятельность банка. Раньше карьеру кредитного эксперта многие начинали в Сбербанке, с небольшой должности кредитного инспектора. Сейчас рыночная конъюнктура другая. Выпускники ВУЗов легко устраиваются в небольшие банки или в те, которые только выходят на рынок. Затем, получив опыт работы, они уходят в более крупные российские или западные банки.

Карьеру можно сделать быстро. Банки заинтересованы не только в продавцах, но и в менеджерах, способных руководить командами кредитных инспекторов в торговых точках и отделениях банка. Высшая позиция – директор кредитного отдела, стратег, определяющий кредитную политику банка, отвечающий за целый спектр программ. Если кредитному эксперту не удается перейти на работу с юридическими лицами, движение вверх будет ограниченным. При взаимодействии с физическими лицами карьерные возможности горизонтальны.

Далее можно подняться до кредитного эксперта, который анализирует финансирование проектов, в основном строительных или производственных. Но возможен и другой вариант. Проработав определенное время в банке, эксперт может уйти в брокерскую компанию. Там перспективы заметно выше. Некоторые кредитные эксперты уходят из банка в лизинговые, факторинговые компании, в компании кредитных брокеров.

Что банки предлагают заемщикам

К середине 2020 года на рынке сложилась благоприятная с точки зрения заемщиков ситуация – несмотря на кризис, Центробанк опустил ключевую ставку до рекордно низких 4,5%, что потянуло вниз ставки по кредитам, в том числе и потребительским. Средняя ставка по кредитам на срок до 1 года снизилась в мае 2020 года до 13,91% годовых, а свыше 1 года – до 11,43% годовых.

На практике, однако, банки продолжают завлекать клиентов «рекламными» ставками в 7-8% годовых, обещая кредиты до нескольких миллионов рублей, в том числе на рефинансирование взятых в других банках. В реальности условия чуть менее выгодные:

- ВТБ – для клиентов, не получающих зарплату на карту банка и не оформляющих страховку, ставка составляет от 12,9 до 18,2% годовых (при сумме более 1 миллиона рублей – чуть меньше);

- Газпромбанк – ставки составляют от 7,2% годовых (на сумму более 1,5 миллиона рублей) до 11,5% годовых (на сумму до 300 тысяч рублей), однако отсутствие страховки увеличивает ставку на 5-6 пунктов;

- Альфа-Банк – объявляет ставки от 7,7 до 21,99% годовых, причем максимальная ставка уже включает надбавку за отказ от страховки, а минимальная доступна только зарплатным клиентам банка;

- Райффайзенбанк – при оформлении кредита без страховки ставка составит от 12,99 до 17,99%, а со страховкой – на 4 пункта ниже.

Остальные же условия у банков примерно похожи – минимальная сумма почти всегда не менее 50 тысяч рублей, а максимальная – 2-3 миллиона рублей. Максимальный срок – 5-7 лет, минимальный от полугода до года.

Что касается страхования, то некоторые банки (например, Газпромбанк) допускают оформление страховки сразу в нескольких крупных страховых компаниях, тогда как ВТБ ориентируется только на СОГАЗ, Райффайзенбанк – на СК «Райффайзен Лайф».

С учетом всего этого рекомендации для заемщиков будут такими:

- при возможности оформлять кредит в том же банке, на карту которого приходит зарплата;

- просчитать условия по страховке – в том числе, если ее оформить в другой страховой компании;

- если нужно закрыть другой кредит – искать программы рефинансирования (банки готовы отбивать клиентов друг у друга и дают более выгодные условия по таким программам);

- сравнивая условия разных банков, учитывать не просто процентную ставку, а полную стоимость кредита.

Проверяет ли банк указанное заемщиком образование?

Если в анкете заемщик указывает средне-специальное или высшее образование, то банк может запросить предоставить диплом. Если заемщик не может этого сделать, то вполне возможно, что заемщик подает о себе ложные сведения.

Чаще всего такие сведения собирают небольшие кредитные организации, которым важен каждый заемщик. Крупные банки обычно принимают решения исходя из кредитной истории: хорошая – одобряем, плохая – отказываем. Потока клиентов хватает, чтобы не отвлекаться на заемщиков с испорченной КИ.

Мелкие банки готовы индивидуально рассматривать каждого заемщика. Даже если КИ испорчена по каким-то обстоятельствам, но заемщик предоставляет документы об образовании, из коммунальных служб об отсутствии долгов за ком.услуги и т.д., то банк готов взять на себя риск и прокредитовать заемщика с не совсем положительной КИ.

На каких условиях банк выдает кредит?

Перед оформлением заявки особое внимание следует уделить условиям. К сожалению, банк не предлагает фиксированную ставку, а только прописывает диапазон. Требования:

Требования:

| Вид кредита | Процентная ставка | Срок | Лимит, рублей |

|---|---|---|---|

| На любые цели | 11,9-19,9% | от 3 месяцев до 5 лет | 30 000 – 5 000 000 |

| Для молодежи и пенсионеров | 30 000 – 3 000 000 | ||

| Рефинансирование | 11,4-16,9% | от 1 года до 5 лет | |

| Автокредит (от Сетелем банка) | от 0,01% | до 2 лет | 100 000 – 2 000 000 |

| На любые цели, под залог недвижимости | от 10,4% | 20 лет | Не более 10 000 000 млн рублей или 60% оценочной стоимости залогового обеспечения |

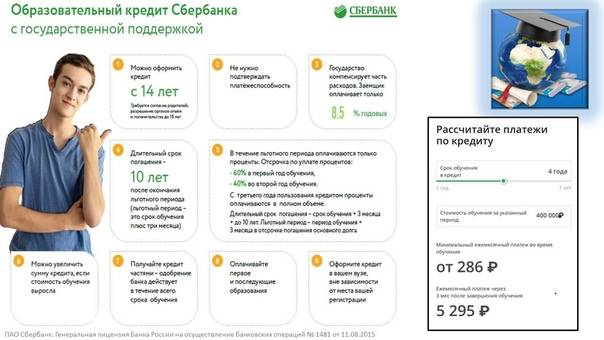

| На образование с государственной поддержкой | 3% | От 1 до 7 лет + срок обучения | Стоимость обучения, по договору |

| Покупка в кредит | 0%, оформляется рассрочка | от 3 месяцев до 3 лет | 3 000 – 300 000 |

Как отмечают сотрудники банка, кредит с минимальной ставкой доступен гражданам, которые получают з/п на карту Сбера и имеют положительную кредитную историю.

Важные качества

Аналитический склад ума, усидчивость, вдумчивость, ответственность. Помимо профессиональных навыков большую роль в работе кредитного эксперта играет интуиция, деловое чутье, определяющее успех или провал сомнительных проектов.

Базовые знания: Кредитному эксперту необходимо знать банковские кредитные продукты, уметь структурировать кредитные сделки и иметь личный опыт кредитования. Необходимо уметь в достаточном объеме проанализировать финансово-хозяйственную деятельность предприятия и знать законодательство в области залогов, банковского дела, финансов, а также различные нормативы Центрального Банка России.

Почему ИП легче взять кредит как физическое лицо? И почему у банков в приоритете кредитование среднего бизнеса?

Представители российских банков и сами потенциальные заемщики не скрывают: индивидуальному предпринимателю кредит получить гораздо сложнее, чем простому физическому лицу. Такая специфика образовалась ввиду недоверия к заемщикам МСБ.

К слову, доля просроченной задолженности в кредитном портфеле МСБ ежегодно составляет в среднем 14,9-15,6%. А это почти в 2 раза выше по сравнению с розничными клиентами.

Понятие индивидуального предпринимателя, малого и среднего бизнеса регламентировано Федеральным Законом № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» от 24 июля 2017 года. А нормы и критерии регулирует федеральный документ – Постановление Правительства Российской Федерации № 702 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства» от 13 июля 2015 года.

На деле же, в России представители малого бизнеса (индивидуальные предприниматели) возлагают весь функционал работы на одного человека, собственно, на себя. Елена Шалыгина, заместитель начальника управления корпоративного бизнеса банка «БЦК Москва» комментирует ситуацию так: «Что же касается малого бизнеса, то, как правило, организация состоит из одного действующего лица, которое выполняет функции и директора, и бухгалтера, и маркетолога, и финансиста».

Упрощенная система налогообложения, отсутствие множества необходимых документов (которые присутствуют у «ООО»), и многие другие факторы заставляют банки скептически относиться к подобному рода потенциальным заемщикам.

Простой пример: у ИП даже юридически не зафиксирован фактический адрес (местонахождение офиса), если он вообще имеется.

Если предпринимателю очень нужны деньги, но в каждом банке он получает отказ по кредитной заявке как ИП, то он может попробовать оформить потребительский кредит в статусе физического лица. Если же потенциальный заемщик снова получит отказ, можно попробовать получить деньги у банка еще двумя способами:

- Оформить кредитную карту. По статистике, одобрение по кредитным картам получить легче, чем по кредиту. Конечно, сумма лимита может быть недостаточной, однако это лучше, чем совсем ничего. К слову, во многих, даже крупных федеральных банках, кредитную карту физическое лицо может получить, имея на руках лишь паспорт;

- Попросить супруга, родственника или близкого друга взять кредит за себя. По сути, здесь нет ничего противозаконного. Разумеется, сам заемщик должен полностью понимать ситуацию, ведь именно он будет нести ответственность за погашение всей суммы кредита и процентов по нему.

Однако если возникают проблемы с его бизнесом, а фактический заемщик не в состоянии, или просто отказывается платить по долгам, то кредит «уходит» в серьезную просрочку.

В данном случае банк, разумеется, подаст исковое заявление на заемщика с требованием погашения задолженности, и будет прав. Однако же если фактический заемщик на тот момент действительно будет недостаточно платежеспособен, тогда, возможно, суд присвоит ему выплату только основного долга, исключив начисленные проценты.

Как бы то ни было, при просьбе родственника оформить кредит на себя, предпринимателю необходимо быть честным и нести ответственность, оформив расписку или обязательство, заверенное нотариусом.

Конечно, банки охотнее кредитуют средний бизнес, нежели малый. И этому есть вполне логичное объяснение. Прежде всего, предприятия среднего бизнеса «выигрывают» в управленческих ресурсах, а ведь именно они направлены на прогнозирование, планирование деятельности предприятия.

Статистические данные такие, что доля просроченной задолженности в кредитном портфеле крупных предприятий составляет всего 5%, по сравнению с малым бизнесом (около 15%).

Михаил Мамута, руководитель службы Центрального Банка Российской Федерации по защите прав потребителей и обеспечению финансовых услуг, советует: «Если предприниматель совсем начинающий, то есть, только «встает на ноги», то ему, скорее всего, нужно обратиться в МФО (микрофинансовую организацию предпринимательского финансирования).

Как вести себя в банке, чтобы кредит одобрили

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 11,9%

- Решение: от 2 минут.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,5%

- Решение: до 2 минут.

- ️ Получить деньги

- Сумма: до 2 000 000 ₽;

- Срок: до 3 лет;

- Процентная ставка: от 8,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 7,5%

- Решение: до 5 минут.

- ️ Получить деньги

- Сумма: до 1 500 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 5,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,9%

- Решение: от 15 минут.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 5,9%

- Решение: индивидуально.

- ️ Получить деньги

- Сумма: до 2 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 7,99%

- Решение: до 2 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 9,5%

- Решение: до 3 дней.

- ️ Получить деньги

- Сумма: до 1 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 17,9%

- Решение: индивидуально.

- ️ Получить деньги

- Сумма: до 5 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 6,9%

- Решение: от 5 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 5,5%

- Решение: от 5 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 8,99%

- Решение: от 15 минут.

- ️ Получить деньги

- Сумма: до 4 000 000 ₽;

- Срок: до 7 лет;

- Процентная ставка: от 10,5%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 7,9%

- Решение: от 2 минут.

- ️ Получить деньги

- Сумма: до 3 000 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 8,9%

- Решение: от 1 минуты.

- ️ Получить деньги

- Сумма: до 300 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 10,5%

- Решение: до 1 минуты.

- ️ Получить деньги

Русский Стандарт Банк

- Сумма: до 500 000 ₽;

- Срок: до 5 лет;

- Процентная ставка: от 19,9%

- Решение: от 15 минут.

- ️ Получить деньги

- В офисе нужно быть собранным, но не зажатым.

- Вести себя спокойно и непринужденно.

- Нежелательно чрезмерное использование жестикуляции и мимики.

- Не нужно постоянно прикасаться к различным частям лица, а также ерзать в кресле.

- Не требовать от кредитора быстрой выдачи денег и ускорения рассмотрения вопроса. Такое поведение отпугнет сотрудников, которые принимают решение и резко снизит шанс на одобрение займа.

Как повысить вероятность одобрения

- Обратиться в партнерские банки магазинов, турфирм и других мест, где часто совершаются покупки, особенно крупные. Это будет дополнительным аргументом в пользу платежеспособности клиента. Стойки таких банков часто находятся в залах более или менее крупных магазинов, торговых центров и предприятий сферы услуг.

- Если поход в финансовую организацию закончился неудачно, есть смысл улучшить или создать с нуля положительную кредитную историю. Делается это просто: сначала оформляется незначительный заем (или карта), который можно быстро погасить, а затем берется более крупный.

- Идеальное решение вопроса – обратиться в банк, где раньше уже бралась ссуда и была выплачена согласно графику или даже досрочно. Также отличные шансы там, где ведется зарплатный счет заемщика.

- Предоставить максимальное количество документов. Так возрастает вероятность положительного решения. Минимальный стандартный набор: дубликат трудовой книжки, справка по форме банка или 2-НДФЛ.

- Можно уточнить действительный рейтинг в кредитном бюро. Сейчас разрешено два бесплатных запроса в год.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

| Банк | Сумма | Срок | Ставка | Решение |

|---|---|---|---|---|

| Сбербанк | до 5 000 000 ₽ | до 5 лет | от 11,9 | от 2 минут |

| Альфа-Банк | до 5 000 000 ₽ | до 5 лет | от 6,5% | до 2 минут |

| Тинькофф | до 2 000 000 ₽ | до 3 лет | от 8,9% | от 1 минуты |

| ВТБ | до 5 000 000 ₽ | до 7 лет | от 7,5% | до 5 минут |

| Почта Банк | до 1 500 000 ₽ | до 5 лет | от 5,9% | от 1 минуты |

| Банк Открытие | до 5 000 000 ₽ | до 5 лет | от 6,9% | от 15 минут |

| Газпромбанк | до 5 000 000 ₽ | до 7 лет | от 5,9% | Индивидуально |

| Райффайзенбанк | до 2 000 000 ₽ | до 5 лет | от 7,99% | до 2 минут |

| Россельхозбанк | до 3 000 000 ₽ | до 5 лет | от 9,5% | до 3 дней |

| Совкомбанк | до 1 000 000 ₽ | до 5 лет | от 17,9% | Индивидуально |

| МТС Банк | до 5 000 000 ₽ | до 5 лет | от 6,9% | от 5 минут |

| Промсвязьбанк | до 3 000 000 ₽ | до 7 лет | от 5,5% | от 5 минут |

| Росбанк | до 3 000 000 ₽ | до 7 лет | от 8,99% | от 15 минут |

| ОТП Банк | до 4 000 000 ₽ | до 7 лет | от 10,5% | от 1 минуты |

| Хоум Кредит | до 3 000 000 ₽ | до 5 лет | от 7,9% | от 2 минут |

| Росгосстрах Банк | до 3 000 000 ₽ | до 5 лет | от 8,9% | от 1 минуты |

| Ренессанс Кредит | до 300 000 ₽ | до 5 лет | от 10,5% | до 1 минуты |

| Русский Стандарт | до 500 000 ₽ | до 5 лет | от 19,9% | от 15 минут |

Кто в группе риска

Об этом говорят нечасто, но у банков есть список «нежелательных» сфер деятельности, в которых занят потенциальный заемщик. То есть вы, конечно, можете там работать, но тогда обойдитесь как-нибудь без ипотеки.

Как взять ипотеку, когда нет денег. Шесть вредных советовСтоит ли претендовать на получение ипотечного >>Банки не любят наемных сотрудников, которые трудятся в игровых клубах или казино (для Петербурга это неактуально, но в России существуют игровые зоны)

В черном списке также телохранители, бармены, официанты и – внимание! – сотрудники агентств недвижимости. В последнем случае имеются в виду агенты, доход которых формируется за счет оказания риэлторских услуг и которые при этом нигде не оформлены – ни по трудовой в агентстве, ни как ИП. Кстати, те, кто работает по найму у индивидуальных предпринимателей, не имеющих печати, – тоже в группе риска

Кроме того, сюда относятся члены экипажей морских судов, выполняющих международные перевозки

Кстати, те, кто работает по найму у индивидуальных предпринимателей, не имеющих печати, – тоже в группе риска. Кроме того, сюда относятся члены экипажей морских судов, выполняющих международные перевозки.

Дешевая квартира банкрота – выгодное вложение или неоправданный риск?

Ипотека-2019: к чему стоит подготовиться будущему заемщику

Ждать ли должнику ипотечных каникул

Премудрости ипотеки: просто о сложном

Ипотека нашего ближайшего будущего

Для индивидуальных предпринимателей и владельцев юридического лица «запретных» сфер деятельности еще больше. Надо запастись терпением и набрать полную грудь воздуха, чтобы осилить весь этот список.

Стоит ли брать ипотеку в обход банковВсе чаще авторами рекламных предложений по предоставлению ипотечных кредитов >>Итак, те же казино и игорные заведения, в том числе производство игровых автоматов; шоу-бизнес (организация гастрольно-концертной деятельности, продюсирование, производство фильмов, клипов и т. п.); деятельность в сфере культуры и искусства, спортивный менеджмент; оптовая торговля ломом и цветными металлами; производство лекарственных препаратов; посреднические услуги, то есть предпринимательская деятельность в интересах другого лица, на основе договоров поручения либо агентских договоров при отсутствии постоянных объемов складских запасов; производство табачных изделий и спиртных напитков крепостью более 20% (ведущие банки – государственные, так что в данном случае это своеобразная социальная дань); операции с ценными бумагами и финансовыми инструментами; производство вооружений и продукции военного назначения, за исключением производства и реализации продукции для рынка гражданского вооружения (охотничьих хозяйств, спортивных стрелковых клубов и прочее); микрофинансовые организации, различные фонды и лизинговые компании, кредитные потребительские кооперативы, финансовые услуги; научно-исследовательская деятельность; ломбарды; сельскохозяйственное производство, животноводство, рыбоводство, хранение зерна (за исключением всех видов переработки сельскохозяйственной продукции и, конечно, за исключением Россельхозбанка, для которого здесь все – свои клиенты); строительство многоэтажных/многоквартирных жилых объектов/коттеджей для дальнейшей перепродажи. Можно выдохнуть.

Какие требование к доходу и месту работы?

Если сумма займа невелика, то скорее всего банк предложит экспресс-кредитование, когда заемщику не нужно будет предоставлять справки о доходах или с места работы. Все данные будут указаны со слов клиента, а решение о выдаче кредита будет зависеть от кредитной истории. Если речь идет о большой сумме, то понадобиться справка о доходах и копия трудовой книжки, подтверждающая, что клиент работает официально по настоящее время. Размер дохода будет играть роль при расчете запрошенной суммы кредита.

Технология расчета может отличаться в разных банках. В большинстве случае действует схема, что сумма всех выплачиваемых кредитов не может превышать половину чистого дохода. Например, клиент получает 30 т.р., платит в месяц ипотеку 18 т.р. и хочет взять еще кредит в 100 т.р. на ремонт. С большой долей вероятностью ему откажет в предоставлении, поскольку сумма выплат уже превышает половину дохода.

Почему Сбербанк отказывает в выдаче кредита?

Даже если клиент соответствует требованиям и предъявит пакет документов, нет 100% гарантии того, что Сбер вынесет положительное решение. К сожалению, причина отказа не сообщается. Можно понять ее самостоятельно и исправить.

Стандартные причины отказа:

| Причина | Подробнее | Как исправить, чтобы через 60 дней получить положительное решение в Сбербанке |

|---|---|---|

| Негативная кредитная история | Запрашивается из БКИ. В результате сотрудник банка видит, сколько долгов у потенциального клиента, как часто он нарушал сроки оплаты, и какие обязательства взыскивались принудительно. | Погасить долги или начать в срок платить по действующим финансовым обязательствам. |

| Закредитованность | Это актуально, когда у клиента много кредитов и з/п хватает впритык, чтобы их погашать (порой даже не хватает). | Погасить долги, чтобы з/п хватало на оплату нового кредита. |

| Низкий уровень з/п | Одобряя лимит, банк рассчитывает размер ежемесячного взноса. Необходимо, чтобы после его оплаты у клиента оставались на жизнь деньги в размере прожиточного минимума. | Найти новую работу или дополнительный источник дохода. |

| Ранее оформленный кредит в Сбербанке погашен с нарушениями | Если клиент постоянно вносил платежи с просрочкой или вовсе перестал погашать и долг взыскивался принудительно. | Ничего не поделать, в таком случае банк заносит таких клиентов в «черный список». |

| Банкротство | В рамках закона клиент может списать долги, если нечем платить. | Ничего поделать, поскольку банк будет отказывать как минимум 5 лет. |

| Заболевания | В данном случае речь идет про серьезные заболевания, в результате которых клиент может длительный срок проводить в медицинском учреждении. | Попробовать оформить страховку, с риском: оплата кредита в случае смерти или временной и постоянной нетрудоспособности клиента. |

| Наличие судимости | Часто банк отклоняет заявку граждан, которые привлекались к уголовной ответственности. Тут ничего не поделаешь. |

Важно! В большинстве случаев подать повторную заявку, после получения отказа, можно спустя 60 дней

Естественный отбор

С начала пандемии банки пересмотрели критерии риск-профиля заемщиков. Были повышены требования к кредитной истории и показателю долговой нагрузки клиента так, чтобы потенциальный клиент мог комфортно обслуживать задолженность без ущерба для своего материального положения. При принятии решений о выдаче было увеличено количество отправок клиентов на дополнительную ручную верификацию для подтверждения занятости

Одним из стоп-факторов стала отрасль работы (например, гостиничный и ресторанный бизнес, бытовые услуги, торговля отдельными видами непродовольственных товаров), также повышенное внимание стали уделять стабильности дохода клиента. С целью минимизации риска по новым выдачам был снижен размер максимально возможной суммы предоставляемых средств: по кредитам наличными, где традиционно чек больше, чем в прочих сегментах потребительского кредитования, средний размер задолженности в II квартале 2020 года снизился на 20 %, в POS-кредитах и кредитных картах размер предоставляемых средств уменьшился на 10 %. Ввиду ужесточившихся процедур андеррайтинга существенно снизился уровень одобрения кредитных заявок

Банки чуть более лояльно отнеслись к повторным клиентам, где уровень одобрений по кредитам наличными снизился на 20 % и на 40 % по кредитным картам, тогда как по новым заявкам снижение произошло на 33 % и более чем на 50 % соответственно, при этом новых заемщиков банки старались найти среди клиентов обслуживаемых зарплатных проектов

Ввиду ужесточившихся процедур андеррайтинга существенно снизился уровень одобрения кредитных заявок. Банки чуть более лояльно отнеслись к повторным клиентам, где уровень одобрений по кредитам наличными снизился на 20 % и на 40 % по кредитным картам, тогда как по новым заявкам снижение произошло на 33 % и более чем на 50 % соответственно, при этом новых заемщиков банки старались найти среди клиентов обслуживаемых зарплатных проектов.

В результате более жестких условий выдач POS-кредитов и кредитных карт доля кредитов наличными в продуктовой структуре портфеля потребительских кредитов выросла с 72,6 до 73,2 % за 1-е полугодие 2020 года.

Есть ли частичное и полное досрочное погашение по кредиту?

Рано или поздно в процессе выплаты заемщики начинают погашать долг досрочно или просто появляется такая возможность. Уточнить об условиях частичного и полного досрочного погашения стоит на этапе подачи заявки. В общих условиях кредитования должно быть четко прописано, какой тип досрочного погашение есть в банке, в какие даты его можно производить, есть ли штрафы или комиссии, есть ли ограничение по сроку, когда формируется новый график при частичном погашении, когда закрывается счет при полном погашении.

По закону банк не может устанавливать ограничения или комиссии

Если таковые имеются, то это является нарушением прав заемщика, и стоит осторожно отнестись к такому кредитору

При досрочном погашении важно обратить внимание на пункт про пересчет процентов. Там должно быть указано, что начисленные проценты подлежат пересчету. Если написано, что проценты не пересчитываются и подлежат уплате банку в полном объеме, то досрочное погашение выгоды иметь не будет

Если написано, что проценты не пересчитываются и подлежат уплате банку в полном объеме, то досрочное погашение выгоды иметь не будет.

Как образование влияет на выдачу кредита и ипотеки?

В случае подачи заявки на кредит в анкету вносятся только сведения о типе образования и иногда данные о ВУЗе. Это касается небольших сумм (до 1 млн. руб.). Если речь идет о большой сумме, например, 3-5 млн. р., с наличием или без залога, поручителями, то банк может попросить предоставить дополнительные документы, включая диплом. Но это бывает исключением, нежели постоянным требованием.

Что касается ипотеки, то здесь все серьезнее. Это один их сложных и долгосрочных банковских продуктов, поэтому банк должен оценить заемщика со всех сторон. Именно при подаче заявки на ипотеку чаще всего банк просит предоставить диплом об образовании. Он может также изучить специальность потенциального клиента, как он учился, тип образования и пр.

Люди с высшим образованием снова будут в приоритете. Но если у заемщика среднее образование и при этом это техникум высокого класса, например, нефтяной, газовый, медицинский и пр., то банк примет это в зачет. Если заемщик указывает, что у него среднее образование (9-11 классов), то за раздел «образование» положительных баллов он не наберет.

Это не означает, что ему банк однозначно откажет. Банк будет рассматривать остальные характеристики: наличие собственности, семейное положение, официальный доход, кредитную историю.