Внесение платежей: о чём стоит помнить

Клиент выбирает конкретную кредитную карту, и начинает эксплуатацию. Главное – не допускать просрочек, и не ухудшать текущее положение. Потому надо ознакомиться с несколькими моментами, имеющими значение. Знание этих пунктов помогает в дальнейшем любому клиенту:

- Грейс-период. Так называют время, на протяжении которого долг банку можно вернуть без переплаты по процентам. Например, часто вводится период, равный 55 дням. Если уложиться в эти рамки, то клиент сможет серьёзно сэкономить.

- Правила использования грейс-периодом. Прежде всего, надо уточнить, с какого момента начинает отсчитываться льготный период. В разных банках это правило работает по-разному. Иногда указывают конкретную дату платежа, в других случаях используют первое число месяца. Также рекомендуется узнать, на какие именно операции распространяется льготное использование карты. Например, под льготу может не попасть обналичивание средств.

- Минимальный платёж вместе со схемой расчёта. Например, некоторые организации устанавливают фиксированный процент от суммы долга либо фиксированную долю вместе с процентами, начисленными за месяц. Минимальный платёж увеличивается при наличии дополнительных штрафов и пени. Если их не учесть, то вероятность появления просрочек увеличивается.

- Даты по платежам. Так называется день, когда клиент должен разместить на счету очередной платёж. Такая дата всегда остаётся одинаковой, вне зависимости от частоты использования того или иного инструмента. Просто все траты суммируются, по общему итогу. То есть, если дата платежа – 25 числа, а деньгами клиент распорядился 23, то спустя два дня он уже обязан внести хотя бы минимальную сумму.

- Комиссии за снятие денежных средств при использовании банкоматов. При каждом обналичивании денег долг увеличивается на эту комиссию.

- Комиссия за оформление и обслуживание карт, использование сервисов. Их размеры и даты списания также требуется уточнять заранее. Ведь такие платежи тоже включаются в сумму долга по картам. Условия погашения кредита должны описывать и этот момент.

- Наказание за появление просрочек. Даже если клиент планирует добросовестно рассчитываться по заключённому договору, обстоятельства могут сложиться по-другому. И это часто происходит по причинам, которые ни от кого не зависят. Например, банки могут прощать первые просрочки. Или же взимать фиксированные штрафы, начислять пени, повышать проценты по кредиту, пока он не будет погашен полностью. Нелишним будет также узнать о том, как происходит начисление штрафных санкций.

- Процентные ставки важны, но по конкретной кредитной карте они не дают практически никакой информации. Ведь даже при получении данной информации точно рассчитать сумму платежа не удастся. Проценты начисляются каждый день, на остаток долгов. После этого результат суммируется. Показатель грейс-периода также учитывается. Клиенту просто высылаются уведомления, а весь процесс проходит автоматически.

- Онлайн-кабинет помогает отслеживать платежи, динамику долга. Благодаря этому легче провести расчёты и сделать так, чтобы переплата была минимальной. Это актуально и для тех, кого волнует досрочное погашение кредитной карты.

Подобрать карту можно на сайте банка

Если просрочить платеж по кредитке Сбербанка

Если возникают сложности с гашением, старайтесь внести хотя бы минимально положенную сумму. Лучше где-то перезанять деньги, попросить помощи у родственников и друзей, чем портить кредитную историю и платить штрафы.

При просрочке Сбербанк устанавливает повышенную процентную ставку. Со дня совершения нарушения на всю сумму просрочки начисляется пеня в 36% годовых. Начисление будет происходить до того момента, пока задолженность не будет закрыта.

Просрочка платежа имеет и другие последствия. Если нарушение серьезное, банк блокирует кредитную карту, расходные операции по ней будут недоступны. В дальнейшем Сбербанк обратится в суд и передаст дело судебным приставам.

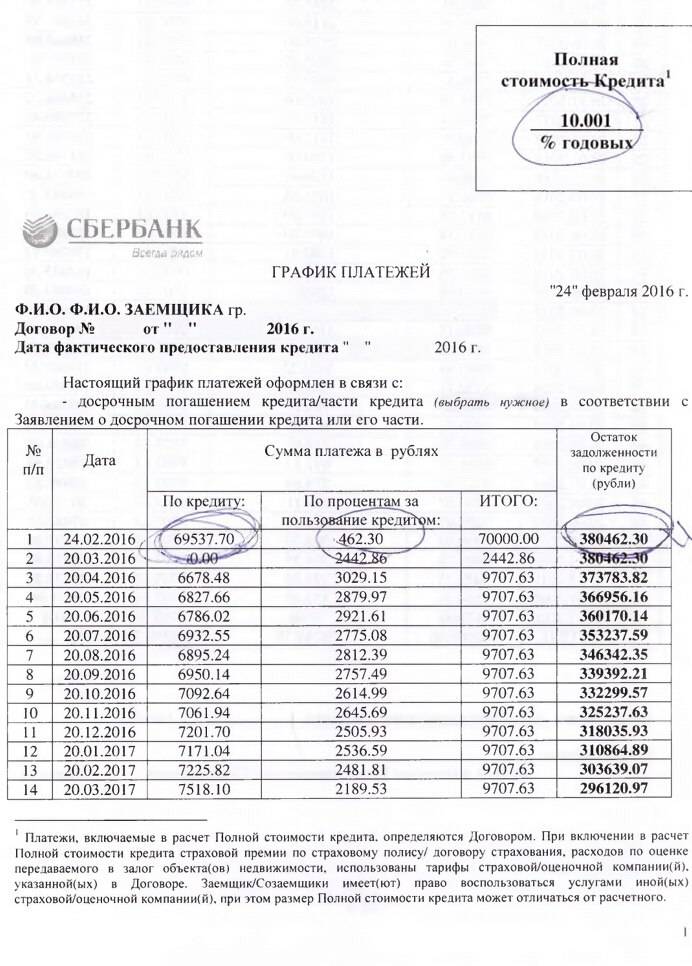

Как работает рефинансирование

Программа кредитования в Сбербанке, позволяющая объединить до нескольких действующих займов иных финансовых учреждений, работает следующим образом:

- клиент делает обращение за оформлением ссуды;

- происходит рассмотрение оставленной заявки;

- при одобрении заключается договор кредитования;

- большая часть средств распределяется в счет погашения задолженностей;

- остаток гражданин получает наличными в кассе кредитора;

- впоследствии совершается ежемесячная оплата в Сбербанке.

Основной смысл этого кредитного продукта в том, чтобы значительно снизить платежную нагрузку человека, и дать возможность равномерно распределять заработанные, либо полученные иным методом средства.

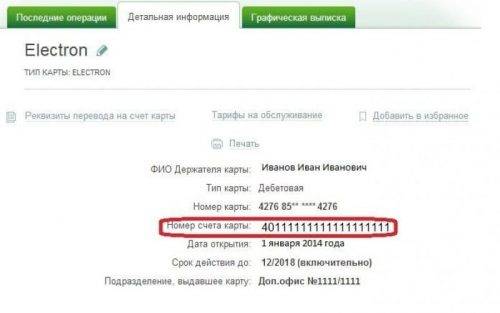

Как посмотреть подробности по кредитке

Чтобы быстро заполучить полный объем сведений о кредитке, не посещая подразделение банка, необходимо быть зарегистрированным в системе дистанционного банковского обслуживания «Сбербанк-онлайн» и иметь доступ в сеть интернет. Чтобы зайти в персональный кабинет, произведите такой алгоритм действий.

- Посетите официальную страницу Сбербанка.

- Кликните по иконке «Сбербанк-онлайн».

- Укажите персональный логин и пароль.

- Кликните по кнопке «Войти».

Таким образом вы попадете в личный кабинет, где и содержится полная информация о ваших картах. Здесь необходимо отыскать раздел «Информация по карте». В появившемся окне вы можете получить требуемые сведения о своей кредитке, а именно:

- наименование пластика. Если по какой-либо причине вам необходимо поменять название карты, кликните на значок «Изменить» и переименуйте кредитку. После чего сохраните внесенные правки;

- ФИО держателя пластика;

- состояние карточного счета, а именно размер собственных средств на кредитке, сумму, доступную для обналичивания, величину финансов, доступных для оплаты товаров и различных услуг безналичным способом;

- размер полной задолженности перед финансовой организацией на отчетную дату;

- сумму ежемесячного взноса, обязательного к уплате в текущем месяце;

- дату завершения действия беспроцентного периода пользования средствами;

- перечень дополнительных пластиков, оформленных к основному кредитному счету;

- список платных и бесплатных услуг, подключенных к кредитке;

- полные реквизиты кредитной карты. Они могут понадобиться при операции перевода средств на кредитную карту через сторонние финансово-кредитные учреждения.

Система, для удобства пользователей, предполагает возможность распечатать на бумажном носителе реквизиты кредитки, для этого нужно лишь нажать на значок принтера, дающий команду «Печать».

Система, для удобства пользователей, предполагает возможность распечатать на бумажном носителе реквизиты кредитки, для этого нужно лишь нажать на значок принтера, дающий команду «Печать».

Также можно отправить реквизиты пластика на электронную почту. Для этого стоит кликнуть по изображению конверта. Откроется окошко, где необходимо будет указать адрес ящика, на который предполагается отправка информации. Сохранить полные реквизиты на компьютере или мобильном устройстве, для этого следует кликнуть по одноименной ссылке и выбрать формат создаваемого документа. Система предложит вам выбрать один из форматов: PDF или DOC.

Помимо этого, в персональном кабинете возможно изучить сведения о тарифах на открытие и обслуживание кредитки. Сделать это можно перейдя в одноименный раздел. После перехода автоматически откроется страница сайта Сбербанка, содержащая полную информацию о тарифах и условиях обслуживания карточного счета.

Также можно посмотреть историю транзакций, осуществляемых с помощью кредитной карточки. Это могут быть и расходные операции, отражающие покупку тех или иных товаров, снятие наличности, и доходные транзакции, такие как внесение ежемесячного платежа на карту или простое пополнение кредитки на определенную сумму. Более подробный алгоритм действий при просмотре истории разберем в следующем разделе.

Основные способы перевода

Для того чтобы перевести кредит из одного финансового учреждения в другое, существуют возможности рефинансировать кредиты, однако это не единственный метод. Рассмотрим более детально доступные возможности для клиентов в Сбербанке:

- Оформить программу рефинансирования (при этом главная задача, не иметь действующих крупных кредитов в Сбербанке или просрочек по ссудам).

- Выполнить полное погашение обязательств за счет оформленного в Сбербанке потребительского займа.

- Обратиться к кредитору за выгодными кредитными условиями по программе кредитования под залог недвижимости.

- Использовать иное дорогостоящее имущество в качестве объекта обеспечения при оформлении ссуды на погашение долга.

Заемщик Сбербанка может использовать различные доступные методы погашения долга по иным займам, в том числе при помощи денег с карты или номера Мегафона со счетов мобильных на территории РФ. Главное условие в том, чтобы при обращении к кредитору, была предоставлена возможность предоставления средств на погашение кредитных программ, ипотеки или иных текущих займов.

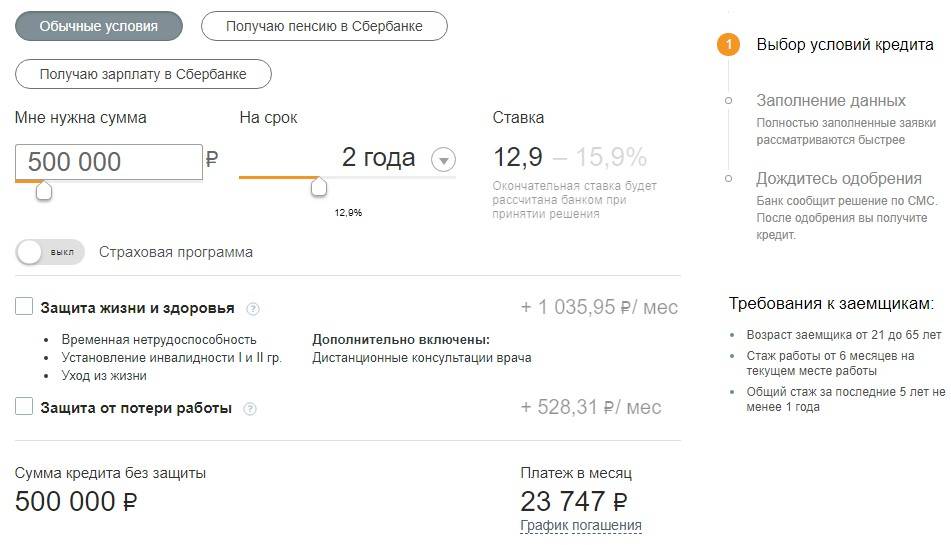

Подбор кредита

Сбербанк: рейтинги и место в банковском секторе

Сбербанк является крупнейшим финансовым конгломератом страны, большая часть акций которого принадлежит главному органу, уполномоченному контролировать всю банковскую деятельность – ЦБ РФ.

График: «Рейтинг деловой репутации пяти крупнейших Российских банков»

Согласно статистике, существующей на март 2018 года Сбербанк занимает первое место в России по объемам активов, причем таковые постоянно растут. Именно динамика активов позволяет судить о надежности банка, его кредитоспособности и стабильности. Благодаря компетентному и профессиональному штату сотрудников организация ведет успешную инвестиционную и кредитную политику. Этот фактор предопределяет постоянное увеличение доходности банка и формирование страховых резервов, позволяющих обеспечить как собственные риски, так и риски клиентов.

Сегодня Сбербанк готов предложить своим клиентам множество финансовых продуктов с самыми лояльными условиями. Одним из наиболее востребованных остается кредитная карта банка, позволяющая обеспечивать нужды граждан по минимальным кредитным ставкам, а иногда и на безвозмездных началах.

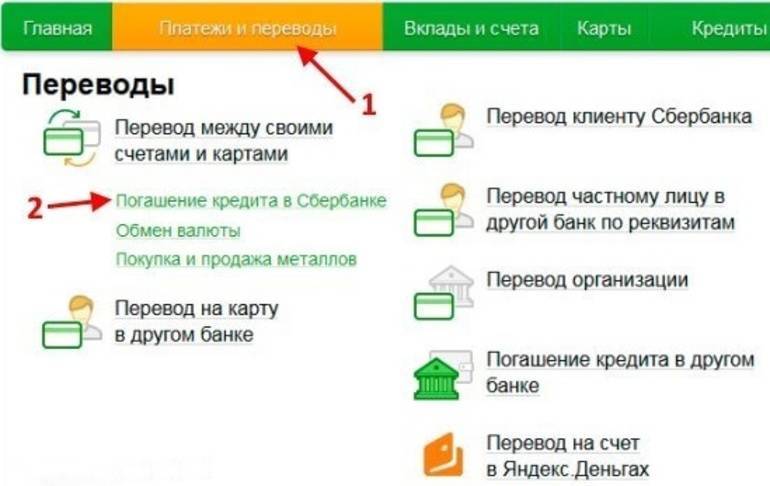

Оплата через Сбербанк-онлайн

Чтобы провести операцию, необходимо иметь ПК/смартфон с доступом в интернет. Для погашения кредита нужен личный кабинет на сайте банка. Если используется смартфон, то должен быть подключен мобильный банк.

Погашение задолженности возможно несколькими способами:

Подбор кредита

- Путем денежного перевода на кредитную карту. Зачисление средств со счета на карту произойдет в тот же день. Для перевода средств в счет погашения кредита нужно указать номер телефона или карты получателя.

- Автоматический платеж. Благодаря этому методу можно не опасаться того, что ежемесячный платеж будет пропущен. После завершения операции на телефон заемщика придет СМС.

- Провести оплату по номеру кредитного договора. Таким способом можно погасить кредит в другом банке. Для этого необходимо ввести реквизиты кредитора и номер договора.

Для того чтобы оплатить потребительский кредит через Сбербанк-онлайн нужно сделать следующее:

- Перейти в раздел «Платежи и переводы». Затем в «Перевод между своими счетами и картами».

- Ввести номер счета, с которого будет произведен платеж.

- Указать номер ссудного счета.

- Ввести сумму.

- Нажать кнопку «Перевести» и подтвердить операцию, введя код, присланный по СМС.

Чтобы оплачивать следующие платежи было удобней, можно любую операцию сохранить в виде шаблона.

Сбербанк-онлайн — удобный сервис, позволяющий не выходя из дома управлять своими финансами, погашать задолженности по кредитам, смотреть график платежей.

Выписка по кредитной карте

Выписка по кредитной карте от Сбербанка – это бумажный или электронный документ, содержащий сведения об операциях за определенный период. Он предоставляется кредитной организацией по запросу клиентам.

В выписке по кредитке Сбербанка содержится следующая информация:

- сведения о продукте (платежная система, кредитный лимит, ставка, льготный период, валюта счета, часть номера карты);

- данные о балансе на дату начала формирования выписки и на последний день отчета;

- информация о суммах пополнения и списания по кредитной карте;

- расшифровка всех операций за отчетный период (сумма, дата, код авторизации, тип операции);

- реквизиты для пополнения кредитной карты межбанковскими платежами.

В конце выписки обязательно указывается, кем, когда и каким способом она была сформирована.

За какой период можно получить выписку

Выписка по кредитной карте содержит информацию о движении денег за определенный период. По умолчанию предлагается сформировать отчет за последний месяц. Но клиент может выбрать и другой период

При этом важно учитывать несколько нюансов:

- Интернет-банк позволяет сформировать выписку максимум за 1 год. Если нужны сведения за больший период, то придется заказывать несколько документов.

- В офисе можно заказать выписку за весь срок действия договора. Ее подготовит сотрудник финансового учреждения.

- Приложение для смартфонов позволяет сформировать отчет максимум за 3 месяца. При необходимости узнать данные за больший период допускается заказать несколько документов с разными датами начала и окончания отчета.

- Банкоматы и СМС-сервис позволяют получить данные максимум о 10 последних операциях. При этом отчет будет предоставлен максимум за 3 последних месяца.

Способы узнать дату создания счета

Как видно из перечисленных выше случаев, в жизни знание этой даты большинству россиян не пригодится. Поэтому где-то отдельно помечать или запоминать эти числа нет особой необходимости. Тем не менее, в отдельных ситуациях возникает резкая потребность в информации о том, где и как узнать дату открытия счета в Сбербанке. Способы разные:

- через Личный кабинет сервиса Сбербанк Онлайн;

- поднять договор на банковское обслуживание, заключенный со Сберегательным банком при оформлении карточки;

- позвонить в круглосуточно работающий колл-центр;

- посетить любое отделение Сберегательного банка;

- воспользоваться помощью программно-технического комплекса по обслуживанию карточек (банкоматом).

Договор

Проще всего узнать требуемую дату в договоре на банковское обслуживание. Достаточно его найти среди бумаг. В нем можно увидеть:

- реквизиты банка;

- персональные данные клиента;

- вид открытого счета и его номер;

- число, месяц и год открытия.

Проблема в одном — простые договора, подписанные при оформлении дебетовых карточек, практически никто не хранит (в отличие от кредитных договоров и договоров по вкладам). Поэтому очень часто приходится пользоваться другими способами.

Сбербанк Онлайн

Наиболее простой и доступный метод получения любой необходимой информации — интернет. Этот посыл относится и к интересующему нас вопросу. Итак, как узнать дату открытия счета карты Сбербанка в Сбербанк Онлайн?

Для этого необходимо зайти в Сбербанк Онлайн и авторизоватся в нем с помощью логина и пароля. В Личном кабинете найти вкладку «Карты» и зайти в раздел «Счета». Выбрать среди предложенных счетов требуемый (это делается по номеру банковской карточки) и активировать его. На экране высветиться искомая информация. Она всегда располагается в нижней части экрана.

Служба поддержки

Простой, по номеру карты, но требующий набраться терпения метод узнать время открытия счета. Достаточно дозвониться по мобильнику до службы поддержки (номер 900 , звонки бесплатные из любой точки РФ) или переговорить по телефону +7 495 5005550 (звонок из любой страны мира, оплата по тарифам местного оператора). Главное здесь дождаться ответа оператора колл-центра после выполнения всех указаний автоответчика.

После соединения потребуется идентификация позвонившего — необходимо ответить на ряд вопросов оператора, в том числе назвать кодовое слово (если оно забыто, индивидуализация позвонившегося растянется). Когда процедура установления личности будет завершена, требуемую информацию можно получить в течение нескольких минут — достаточно продиктовать карточный номер.

Через банкомат

АТМ служит промежуточным пунктом между звонком в колл-центр и посещением офиса Сбера, где можно получить искомую информацию. Для этого необходимо выполнить ряд последовательных действий:

- вставить в картоприемник карточку;

- активировать АТМ вводом PIN-кода;

- войти в меню и выбрать тот пластик, по которому нужна информация;

- активировать опцию;

- проверить появившуюся на мониторе информацию (на экране будут все данные о счете);

- записать дату или сфотографировать открытую страницу (можно просто распечатать данные, нажав на надпись «Печатать чек»).

Отделение банка

Наиболее длительный по времени метод получить информацию о дате открытия дебетового или кредитного счета — посещение Сбербанка. К нему прибегают, в основном, в последнюю очередь, когда нет возможности воспользоваться договором, телефоном или компьютером.

С собой достаточно иметь общегражданский паспорт. Ускорит процесс определения даты открытия карт-счета наличие банковской карты (нужен ее номер) или 20-тизначный номер счета (он часто есть у пенсионеров, привыкших записывать важные данные).

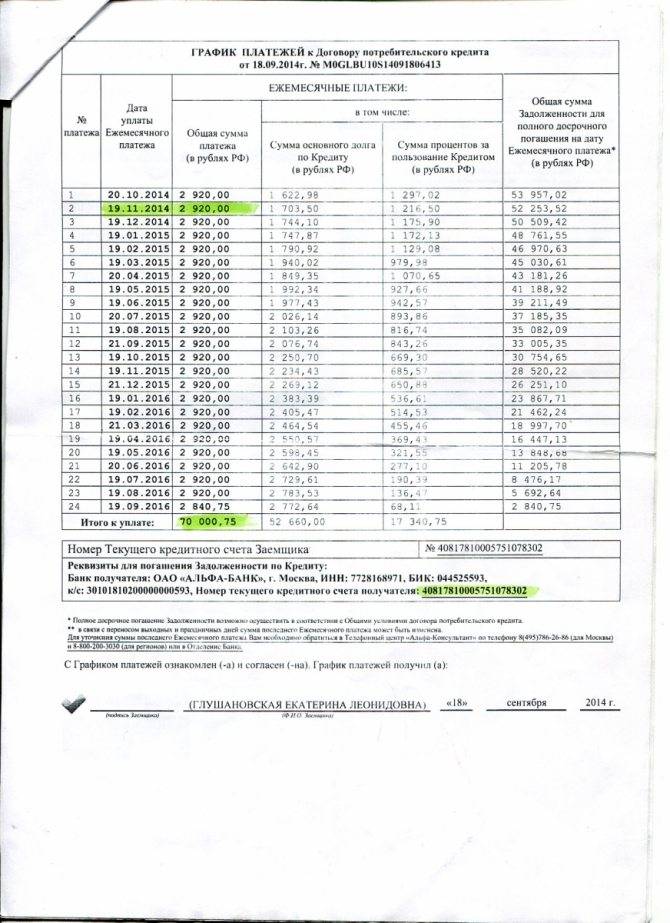

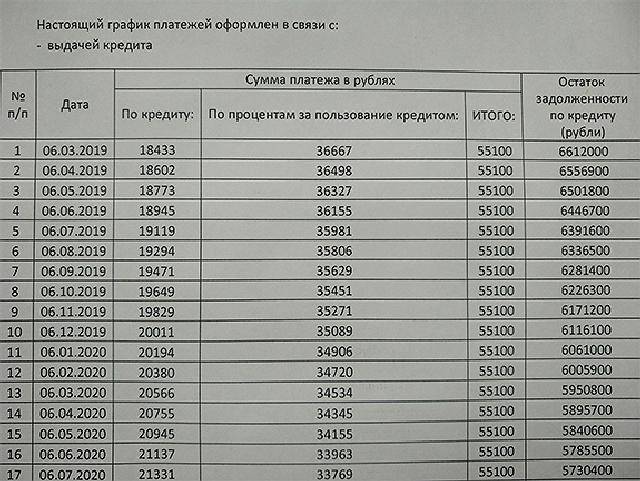

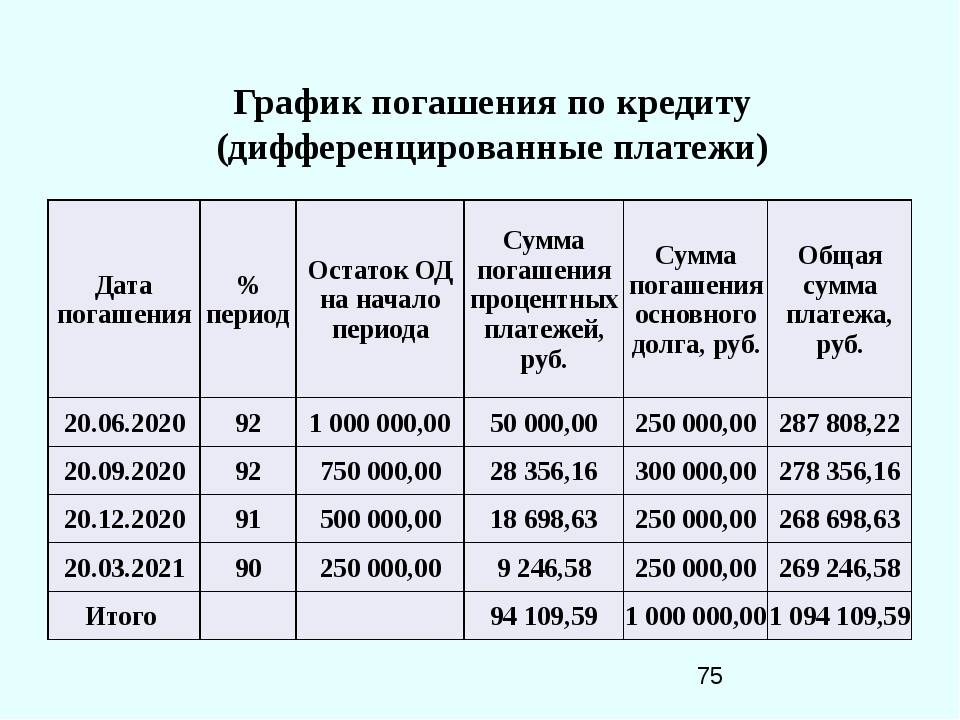

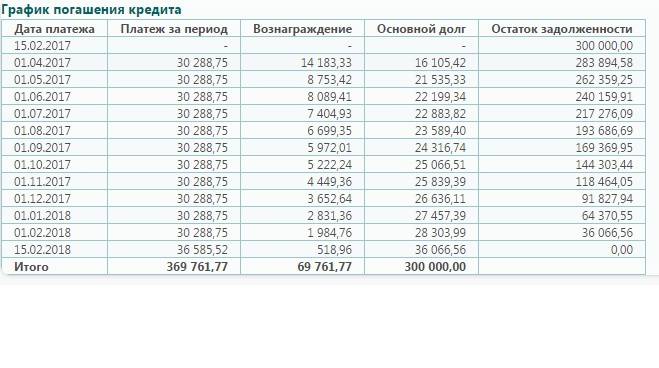

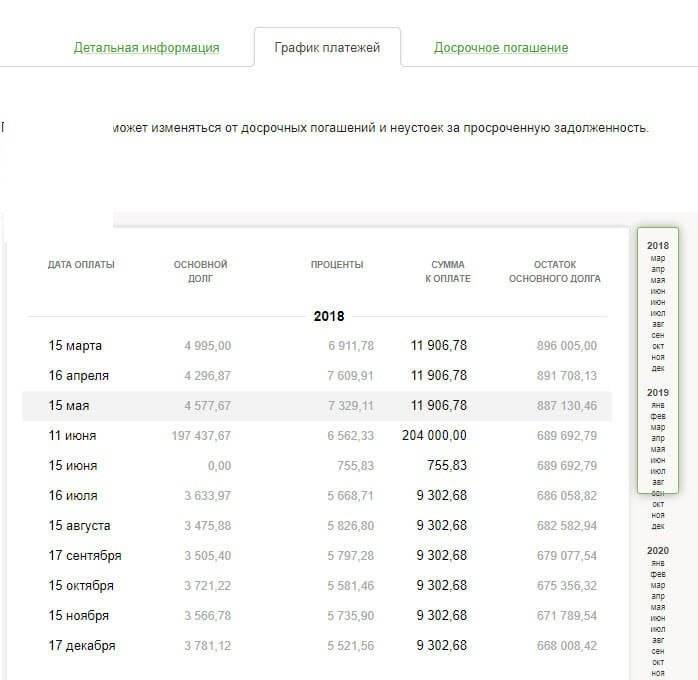

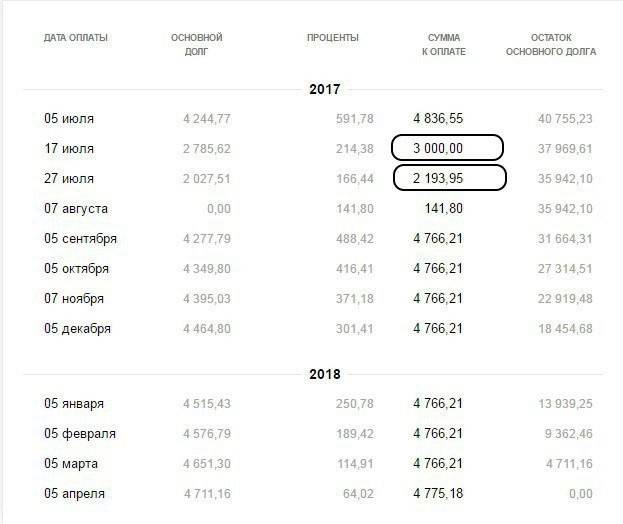

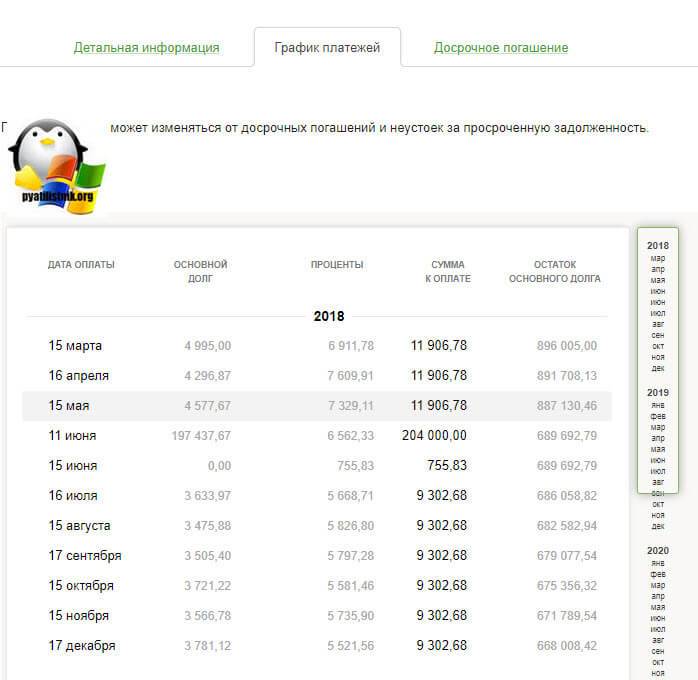

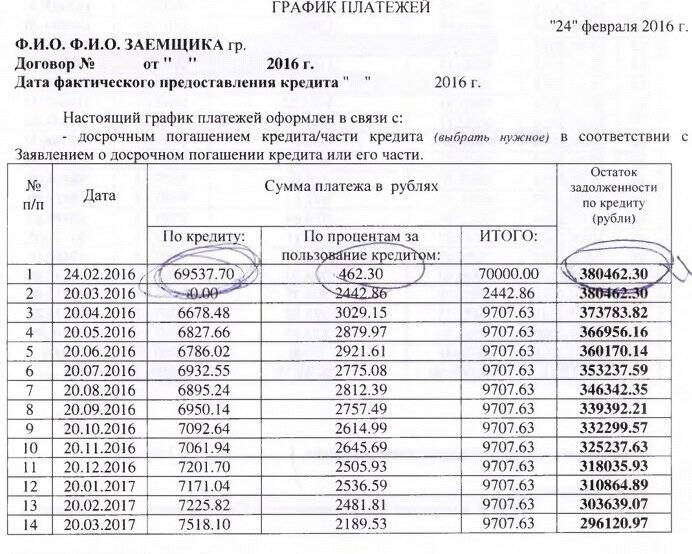

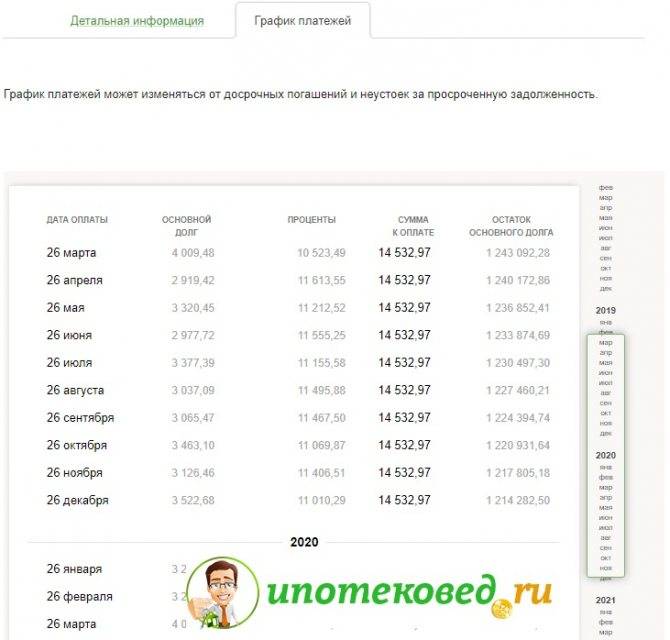

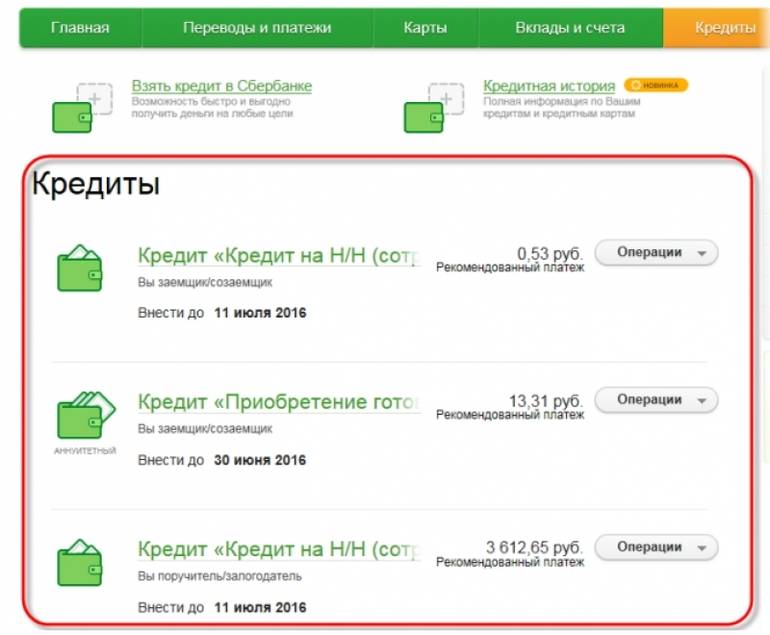

Узнать остаток по кредиту

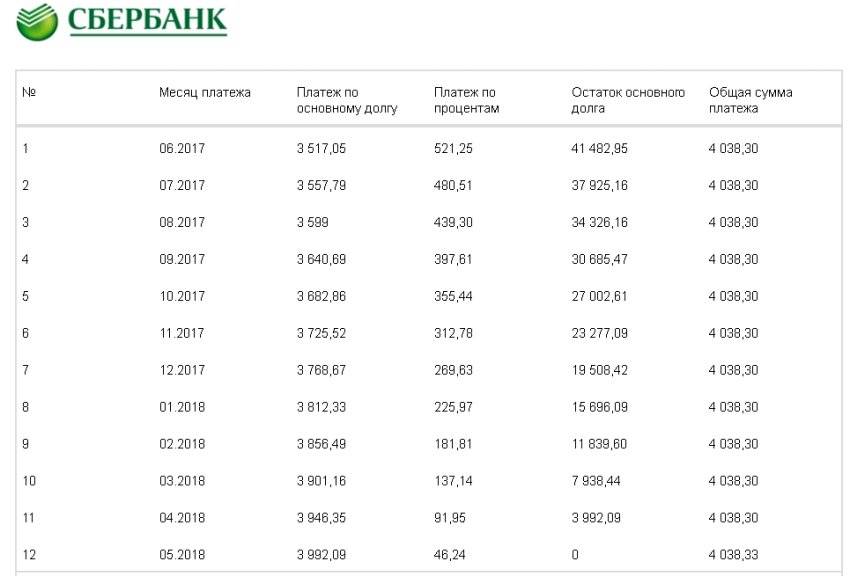

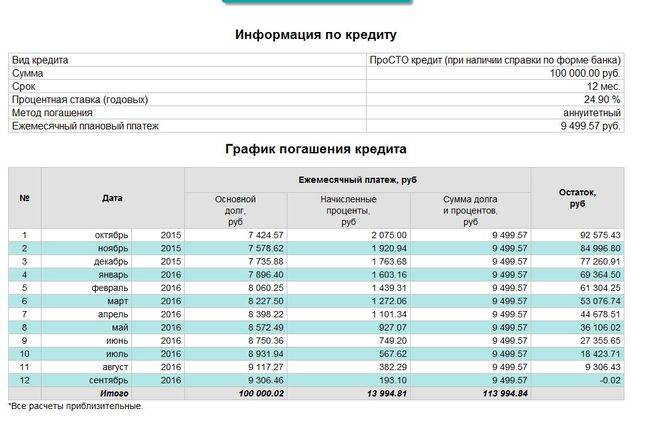

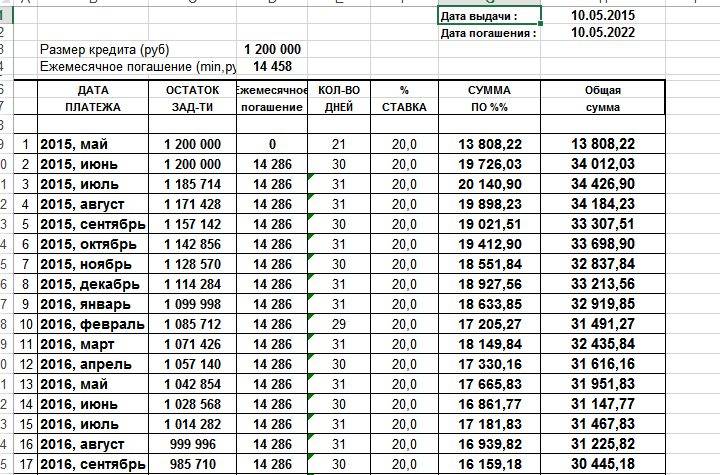

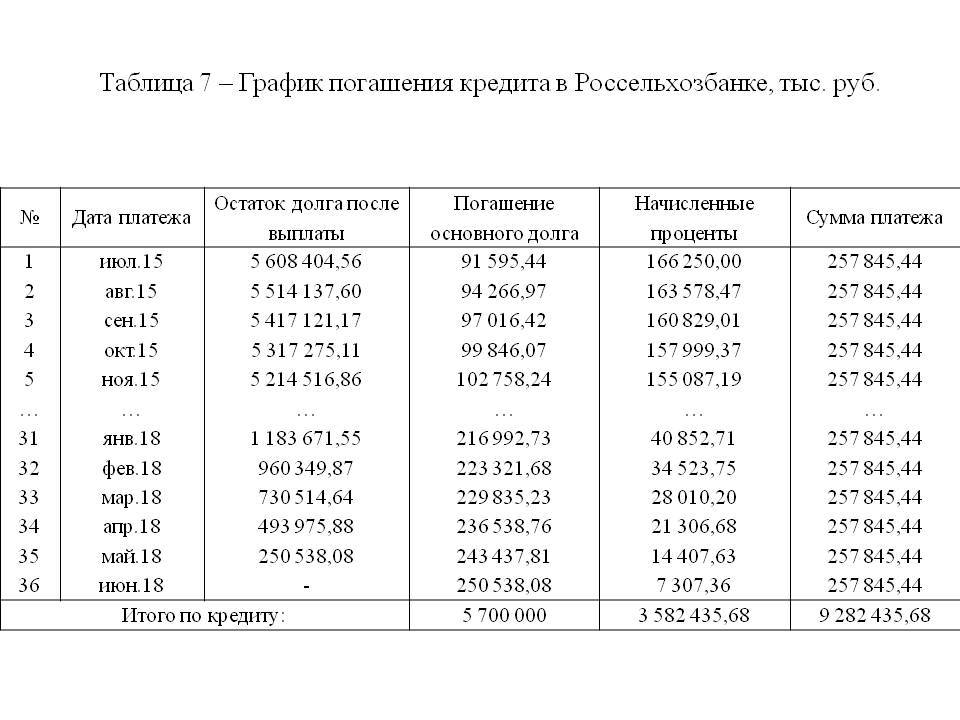

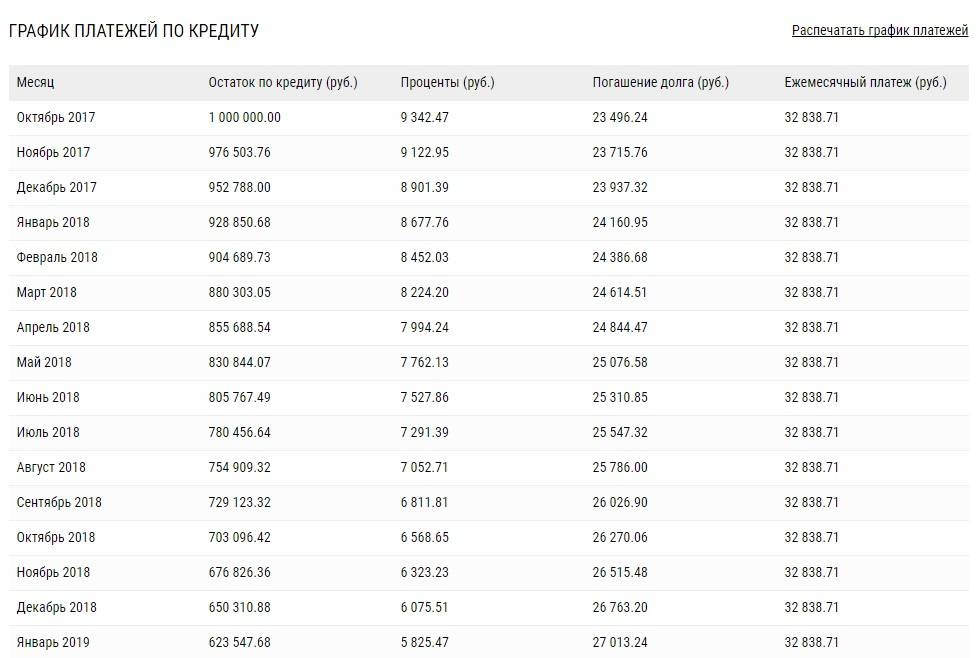

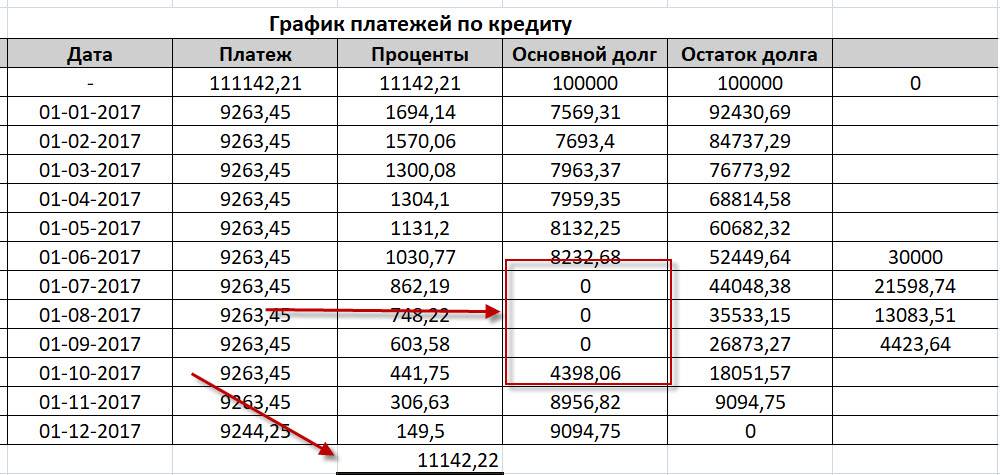

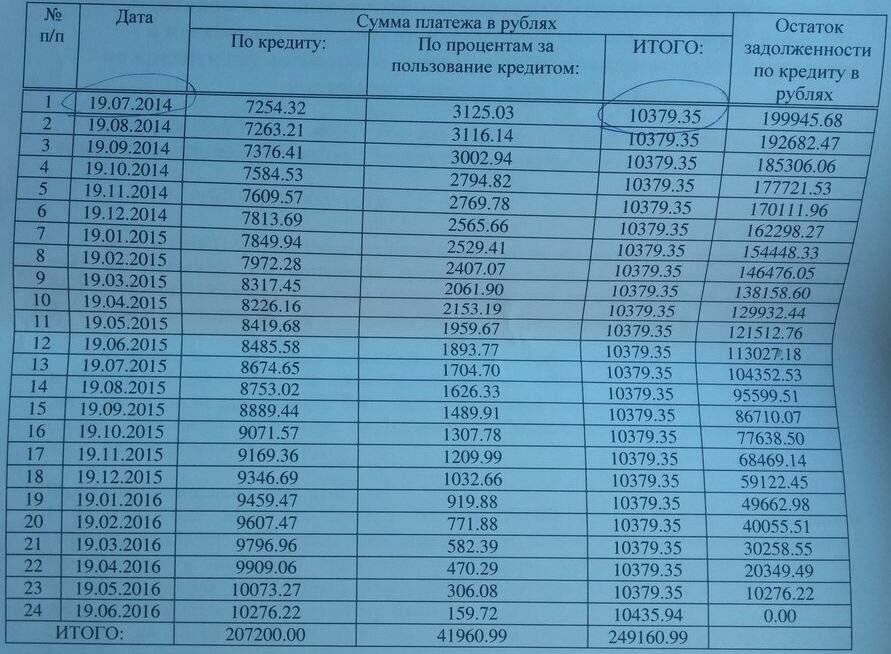

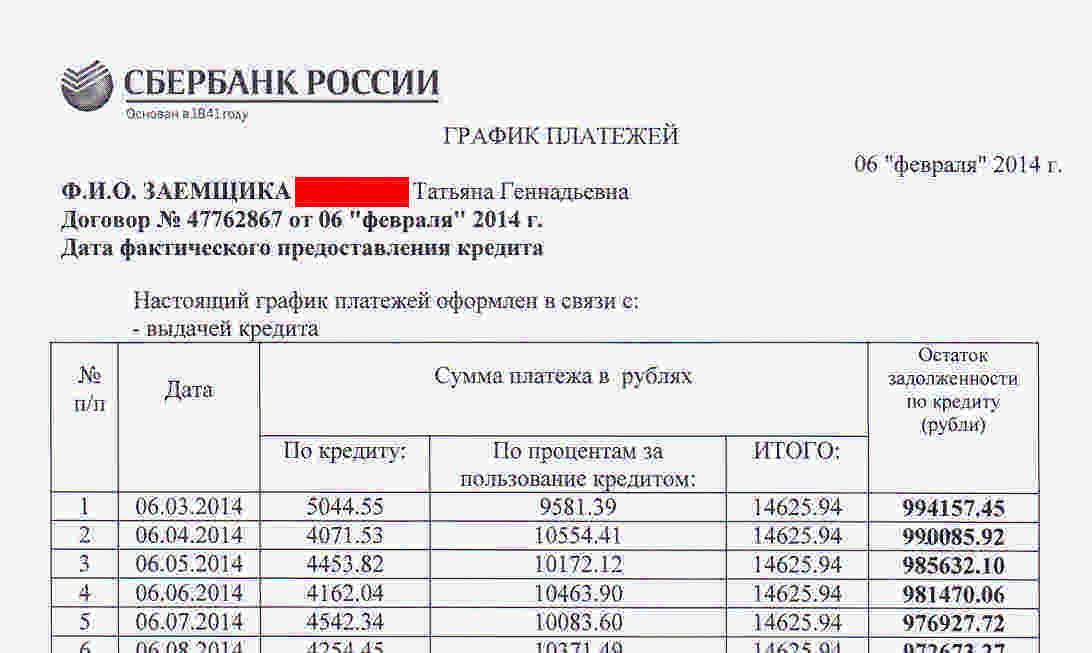

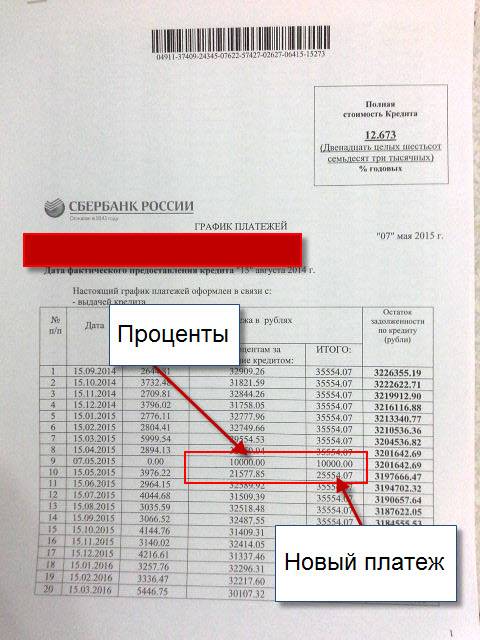

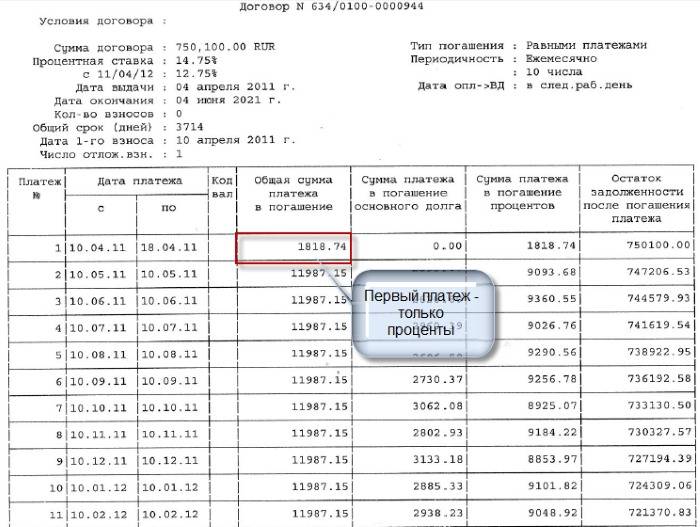

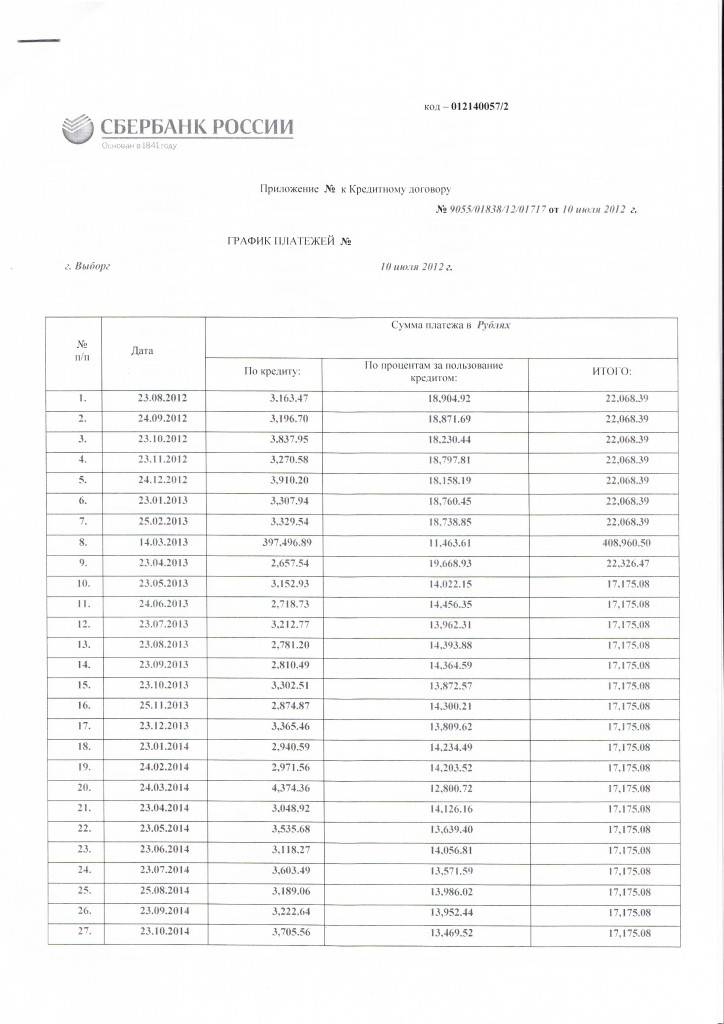

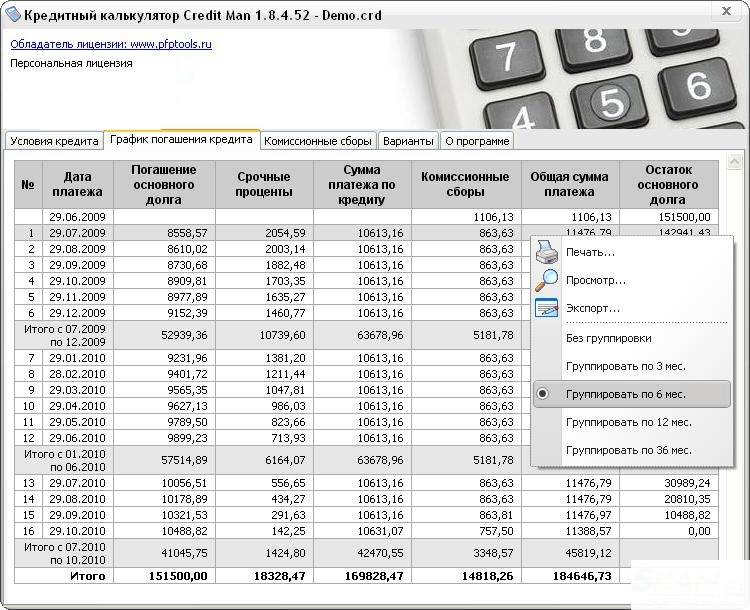

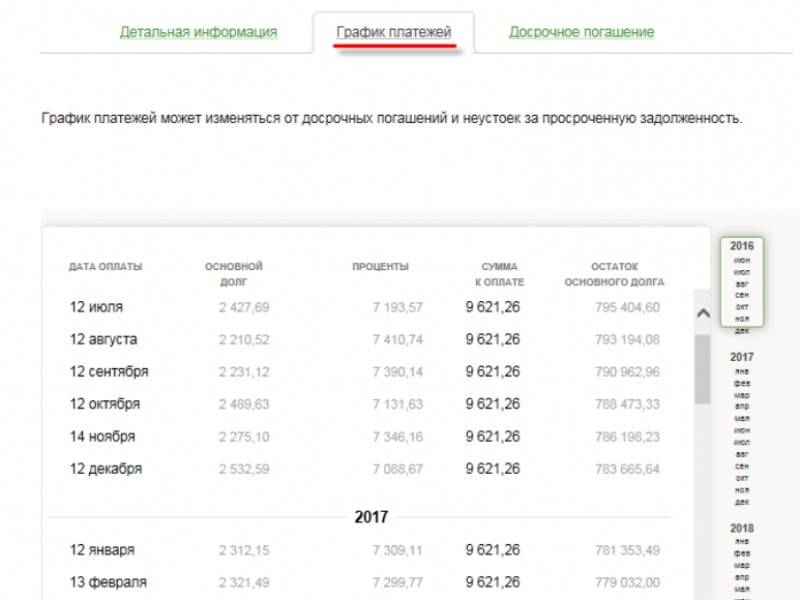

В личном кабинете можно получить всю актуальную информацию по текущим кредитам. Узнать в Сбербанке график платежей по аннуитетному кредиту весьма просто. Для этого необходимо:

- Пройти регистрацию на сайте Сбербанка.

- Если личный кабинет ранее был создан, то войти в него, используя логин и пароль.

- Зайти в раздел кредиты.

- Выбрать интересующий договор.

- Нажать правой кнопкой мышки на выбранном соглашении. Высветится информация по займу.

- В разделе «Осталось оплатить» будет указан размер обязательного ежемесячного платежа. В него входят и проценты за указанный период. Заемщик может увидеть размер задолженности, которую нужно вернуть к определенной дате.

График и остаток задолженности можно узнать и другими способами. Какой из них самый удобный — выбор клиента.

Выяснить необходимую информацию можно:

- С помощью мобильного приложения. Нужно зайти в общее меню, где выбрать раздел кредиты. В нем будет отображена информация о том, сколько вместе с процентами необходимо заплатить. В этом же разделе есть информация о размере ежемесячных платежей и другие полезные сведения. Например, можно увидеть график внесения оплат, погасить кредит, выяснить, сколько платежей было уже отправлено согласно договору и другое.

- В отделении банка. Этот вариант не самый удобный, так как необходимо будет посетить ближайшее отделение. Наличие очередей не редкость. Чтобы получить всю информацию по кредиту, необходимо будет предоставить паспорт.

- В банкоматах финансового учреждения. Этот способ удобен для получения информации по кредиту. Необходимо вставить карту в банкомат, ввести Пин-код и войти в личный кабинет. Затем перейти в кредиты и выбрать нужный договор. Выполнив все эти действия, клиент получит сведения об интересующем договоре: сумму долга, сколько осталось осуществить платежей и другую полезную информацию.

- Звонок на горячую линию. Можно позвонить в контактный центр по номерам: 900 (для операторов Мегафон, Билайн, МТС), +7 495 500-55-50 (звонки из любой точки мира), 8 (800) 555-55-50 (из регионов России). Все эти звонки бесплатные. Менеджерам нужно сообщить Ф. И. О., паспортные данные, девичью фамилии матери, номер кредитного договора или другую информацию, которую они потребуют. После этого представитель банка даст исчерпывающие ответы на заданные вопросы.

Сумма погашения

Кроме продолжительности беспроцентного срока еще один важный вопрос может возникнуть о том, сколько нужно погасить, чтобы из него не вылететь. Здесь тоже все просто. Главное – следует закрыть тот объем кредита, который был потрачен на покупки в течение отчетного времени (то есть, с 5-го по 5-ое). Если же покупка сделана в период погашения, то за неё вносить сумму до 25-го числа не обязательно.

Пример: 8-ого вы делаете покупку в магазине на 3000 рублей, 25 числа – на 1000 рублей, 9-го следующего месяца – на 7000 рублей. До даты внесения платежа, до 25 числа, чтобы не потерять грейс, вам нужно внести 4000 рублей. Еще 7000 рублей вы должны заплатить до 25 числа следующего месяца, так как они подпадают уже под следующий период беспроцентного погашения.

Пример: 8-ого вы делаете покупку в магазине на 3000 рублей, 25 числа – на 1000 рублей, 9-го следующего месяца – на 7000 рублей. До даты внесения платежа, до 25 числа, чтобы не потерять грейс, вам нужно внести 4000 рублей. Еще 7000 рублей вы должны заплатить до 25 числа следующего месяца, так как они подпадают уже под следующий период беспроцентного погашения.

Также вся сумма и крайняя дата платежа каждый раз указываются в ежемесячном отчете. Получить отчет можно:

- в отделении Сбербанка, где был открыт счет;

- заказав на адрес своей электронной почты.

Способ получения отчета вы укажете в заявлении при получении кредитки, но его в дальнейшем можно изменить. Правда для этого придется приехать в отделение, в котором карта была открыта и писать заявление. Если же операций не производилось, то и отчет не формируется и не высылается.

А в следующем отчете кроме основного долга в обязательный платеж включат и проценты, которые были начислены со дня отражения операции на счете.

То же самое относится и к ситуации, если задолженность была погашена не полностью. То есть, если вы потратили 50000 рублей, а в платежный промежуток времени внесли только 49000 рублей, то проценты будут полностью начислены на всю сумму и льготный период засчитываться не будет. Поэтому нужно внимательно отнестись к погашению кредитной суммы, чтобы не упустить копейки.

Это довольно удобная опция кредитки, но только для заемщиков с железной платежной дисциплиной. Для всех остальных она может создать иллюзию бесплатного пользования заемными средствами

Кредитной картой от Сбербанка следует пользоваться с особой осторожностью, так как условия действия ЛП довольно сложны и легко допустить какой-нибудь просчет или ошибку

Что будет, если не внести обязательный платеж

Если просрочить платеж по карте, придется столкнуться со штрафными санкциями. Неустойка составляет 36% годовых и рассчитывается от размера основного долга. На просроченную задолженность начисляются и проценты, и штрафы, и в результате она заметно увеличивается.

В случае просрочки платежа владельцу карты поступает СМС-напоминание об этом. Сообщение приходит на следующий день после даты, указанной в договоре как срок внесения оплаты. Иногда карта просто блокируется, если держатель просрочил платеж больше чем на 5 дней. Это является задолженностью технического характера, возникающей из-за медленной передачи денег между банками.

Важно! В большинстве учреждений зачисление средств выполняется в пределах трех дней.

Что такое «обязательный платеж по кредитной карте Сбербанка»?

Кредитка, к какой бы категории она ни принадлежала, реализована по принципу: «получаешь сейчас, платишь потом и по чуть-чуть». Однако, в рамках этой системы получать выгоду должен не только клиент, но и банковская организация.

Деньги, выданные в качестве займа, должны быть возвращены вовремя, чтобы у банка не образовывались убытки. Соответственно, с этой целью и был введен обязательный платеж: никакой другой механизм не мог бы в полной мере реализовать указанный выше принцип.

Обязательный платеж — это сумма, которую клиент должен ежемесячно вносить на счет кредитной карточки в пользу задолженности. Обязательное пополнение появляется с момента получения займа, а исчезает ко времени полного погашения долга.

Платеж нужно вносить обязательно к установленной дате (поэтому он так и называется), иначе клиент получит существенный штраф. Кроме того, задолженность желательно погашать до момента окончания льготного периода, в течение которого по займу не начисляются проценты. Тогда пользователь фактически будет получать не кредиты, а многоразовые рассрочки с удобной системой расчета.

Дата погашения обязательного платежа — так называемая «дата формирования отчета». Она образуется в день активации кредитки. Среди новых клиентов принято думать, что отсчет льготного периода и даты обязательного пополнения должен вестись с момента получения кредита, но это не так.

Поэтому льготный период зачастую составляет не 50 дней, указанные Сбербанком в договоре обслуживания, а около 35-45 дней в зависимости от близости даты получения первого кредита к отчетной дате. Получается, если займ был взят за один день до наступления отчетной даты, то уже на следующий день клиент должен погасить обязательный платеж.

Обратите внимание: обязательное пополнение — это минимальное значение, т.е. вносить сумму меньше этого значения нельзя, по крайней мере без начисления штрафов

Это значит, что при желании клиент может внести больше установленной суммы. Все поступившие деньги пойдут на погашение задолженности, уплату процентов, штрафов и комиссий. Если образуется остаток, он будет храниться на карточке до момента выдачи нового займа.

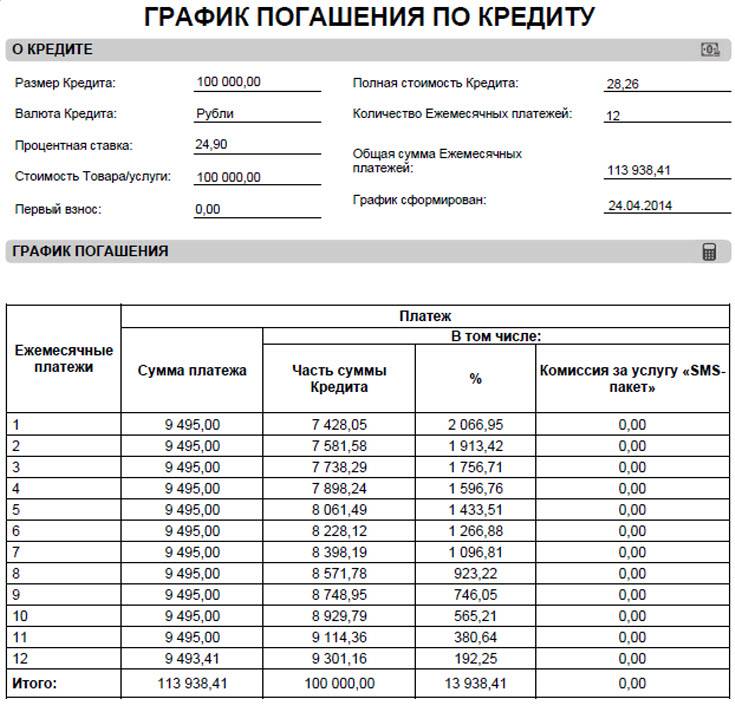

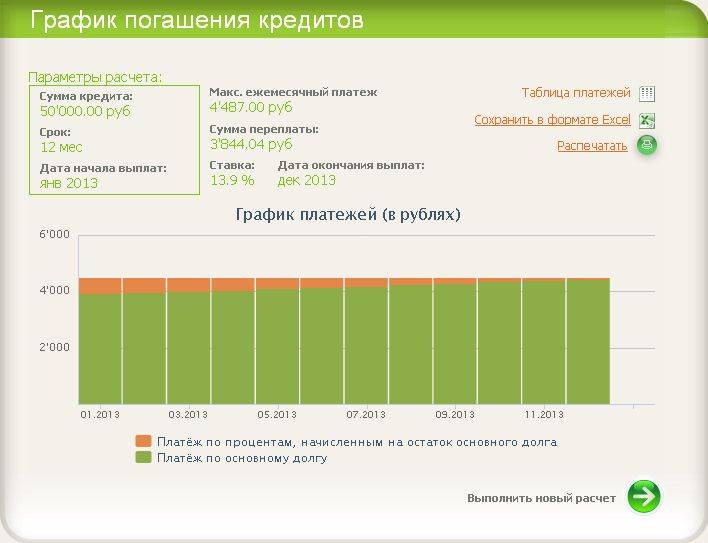

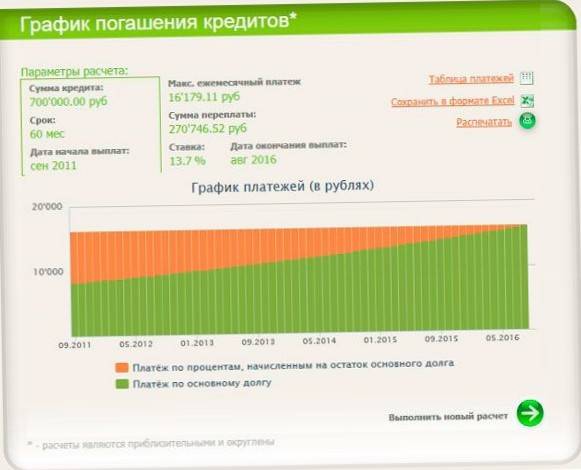

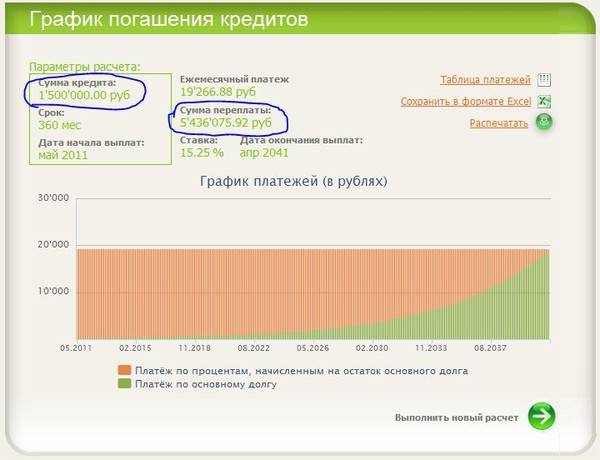

Особенности калькулятора от крупнейшего банка страны

В последнее время банки, и «Сбербанк» не исключение, сделали доступными собственные калькуляторы. Он рассчитан именно на программы «Сбербанка». В нем есть параметры всех действующих кредитных продуктов. Получаемые результаты более реалистичны и точны, в сравнении с другими аналогичными сервисами.

Вдобавок в неё вносятся своевременные изменения, риск возникновения ошибки сведен к минимуму.

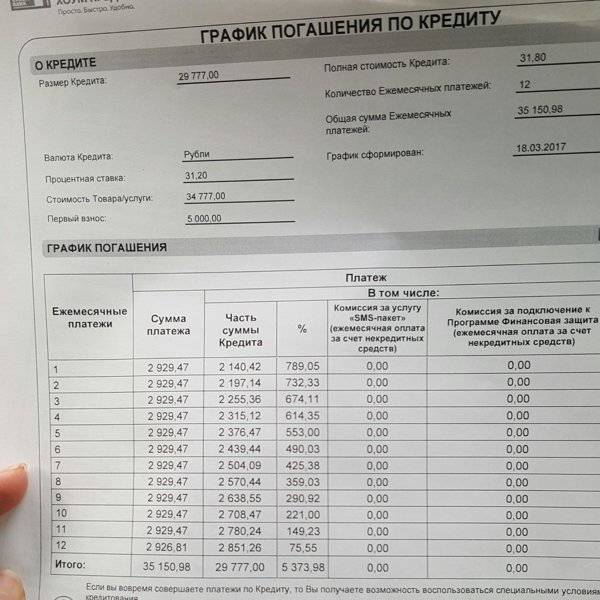

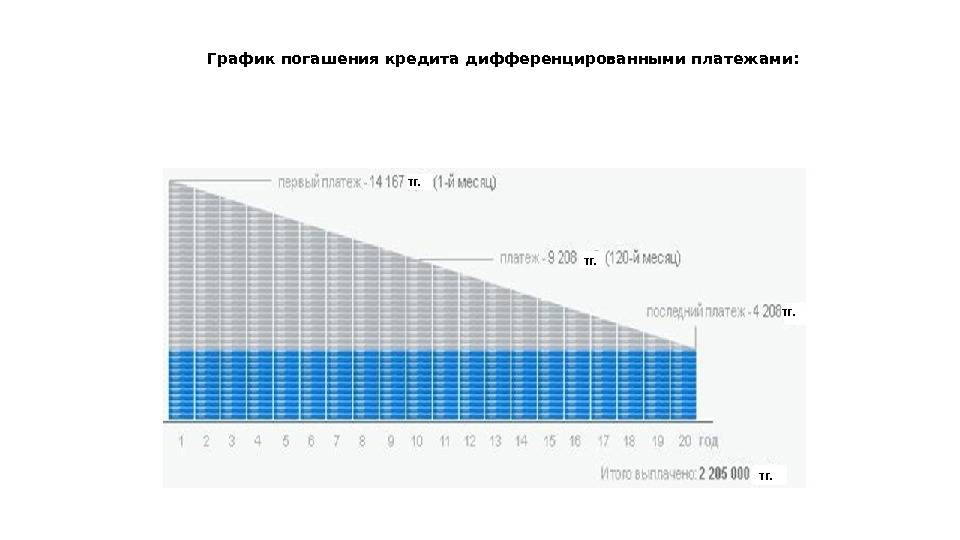

Сервис «Сбербанка» поможет увидеть:

- сумму, которую выдаст банк на руки клиенту или переведет на счет;

- срок, на который выдается займ;

- общую сумму выплат в пользу финансовой организации;

- размер переплаты (как в наличной, так и безналичной форме);

- соотношение величины процентов и тела долга;

- варианты досрочного погашения долга перед банком;

- сумму, на которую может рассчитывать клиент при его уровне доходов.

Сервис одинаково рассчитан на представителей бизнеса и простых заемщиков. Лояльное отношение к клиентам организации: получателям заработной платы, пенсий, социальных выплат, предпринимателям или коммерческим организациям, которые выбрали для расчетно-кассового обслуживания «Сбербанк», для них готовятся бонусы, например, снижение процентной ставки. В данном случае снижение составляет 1%.

Возможные ошибки

Данные предварительного расчета на калькуляторе и предложенные условия кредита от Сбербанка часто сильно отличаются. Программа работает, используя наименьшие параметры. В практике такие проценты назначаются редко. Обычно финансовая организация назначает высокую ставку, особенно при первом обращении заемщика.

Если при введении исходных данных была допущена ошибка, то и предоставленные сведения будут ложными. Человек может забыть о комиссии, из-за чего расчеты станут ошибочными. Электронные системы используют формулы, которые подходят для стандартных условий.

Программа не учитывает случаев. Полученный результат рекомендуется проверять вручную. Но калькулятор в любом случае позволяет получить хотя бы приблизительную информацию о будущем кредите в Сбербанке.

Мне нравитсяНе нравится

Рекомендации по применению кредитки

Кредитную карту клиент Сбербанка получает вместе с бумажным договором, который он должен внимательно прочесть. До сих пор примерно половина граждан такие договоры не читают или делают вид что читают, а между тем в них содержится вся важная информация. Для тех, кто не любит читать сухие юридические тексты, существует несколько полезных рекомендаций по выгодному использованию кредитки.

- Перед использованием кредитки узнайте точную дату ее активации (если активировали давно, но не пользовались), а также посмотрите, сколько дней длится льготный период. Эта информация очень скоро понадобится.

- Узнайте, что можно оплачивать этой кредиткой на выгодных условиях. Как и у других банков у Сбербанка есть предприятия-партнеры. Среди них фирмы, которые занимаются производством и продажей товаров, оказанием услуг и выполнением работ. При покупке продукции партнеров на кредитку начисляются максимальные бонусы.

- Кладите на кредитку Сбербанка деньги только, когда вам нужно рассчитаться по займу, либо оплатить какой-то товар, услугу или работу. Хранить свои сбережения на кредитке невыгодно, поскольку перевести их на другие счета не получится, а получить наличные в банкомате будет возможно только при условии выплаты комиссии.

- Совершайте покупки по кредитке только вначале грейс периода, так у вас будет значительно больше времени, для того чтобы попользоваться деньгами бесплатно.

- Узнайте, как можно погашать задолженность по кредитной карте. В Сбербанке есть категории кредиток, долг по которым можно гасить частями, до тех пор, пока не удастся погасить полностью.

Расчет грейс периода

Чтобы не платить проценты по кредитной карте, нужно пополнить ее до того как закончится грейс период. Но у клиента может возникнуть проблема с расчетом этого периода. Можно сказать точно, банк за вас льготный период считать не будет и SMS-уведомление вам не отправит. Так что когда этот период начинается, а когда заканчивается, будете вычислять сами. Но забегая вперед скажем, что ничего сложного в этом нет. Для расчета грейс периода нам потребуется знать:

- дату активации карты;

- сколько длится грейс период;

- дату платежа.

Кстати, дата платежа легко вычисляется. Достаточно к дате формирования отчета, прибавить количество дней льготного периода. Ну а датой формирования отчета, в свою очередь, считается дата активации карты – все просто. Далее делаем следующее.

- Берем календарь, отмечаем на нем дату активации карты, а затем закрашиваем зеленым карандашом 30 дней, следующих за днем активации. Это период совершения покупок.

- Далее закрашиваем еще 20 дней синим карандашом – это отчетный период, в пределах которого задолженность нужно погасить.

- Закрашиваем красным карандашом день, следующий за последним днем отчетного периода. Это день платежа. Если в этот день платеж не будет внесен, начнут «капать проценты». А это минимум 23,9% годовых, меньше чем в микрофинансовой организации, но все равно платить не хочется.

Вот и вся наука. Как видите картой Сбербанка без процентов пользоваться вполне можно. Тут главное: железная финансовая дисциплина и знание основ использования кредитной карты. Даже не надо быть финансовым гением. А если хотите получить с кредитки немного наличных, зайдите в ближайший магазин, найдите покупателя, который планирует рассчитаться за товар наличными и предложите ему оплатить покупку картой. Если он согласится, то вы получите из рук покупателя наличные, а на карту вам придут бонусы с покупки.