Способы содействия и помощи

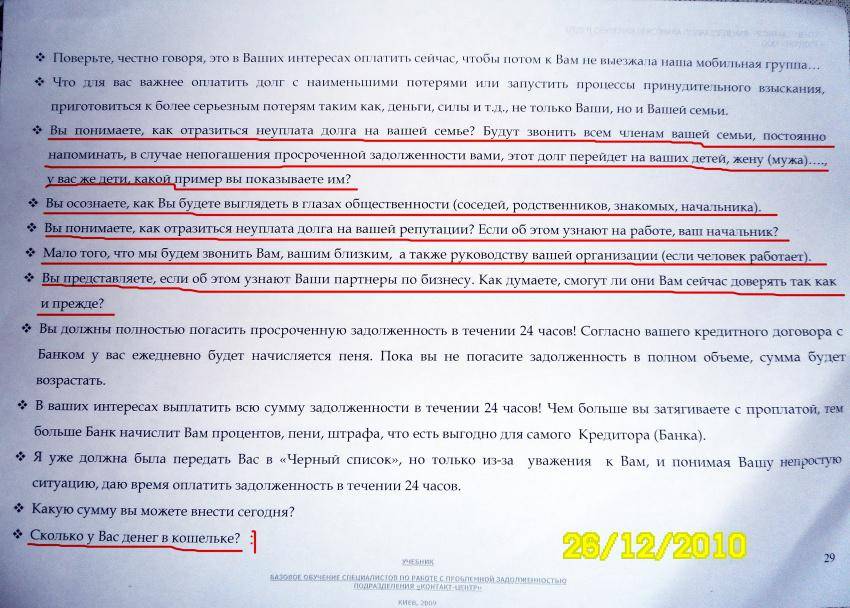

В отличие от коллекторских контор, кредитные адвокаты всегда действуют в рамках закона. Доверие работнику антиколлекторской организации и выполнение всех рекомендаций – залог успеха предприятия. Сокрытие информации, даже незначительной с точки зрения должника, может существенно усложнить решение задачи. Порой коллекторское агентство, преследуя цель быстрого возврат задолженности, может заставить должника обратиться за получением дополнительных средств:

- продав собственное имущество;

- повторно взяв кредит, либо займ;

- взяв в долг иным способом.

Естественно, чем меньше квалифицированной помощи получит должник, тем проще работать сборщикам долгов. Воздействие психологического характера на должника должно сосредоточить его лишь на одной проблеме – быстрый возврат средств, не отвлекаясь на поиски иных выходов из создавшейся ситуации.

Что будет, если не платить микрозайм

К сожалению, последствия таких действий неплательщика кредита могут быть неприятными.

Вот что будет, если не платить микрозайм:

- Если заемщик по собственной инициативе обращается в организацию, оформившаяся микрокредит, заявляет о финансовой несостоятельности, а также о готовности к диалогу, компания может пойти на компромисс. Как вариант, человеку будет предложено пролонгировать сроки погашения. Альтернативным решением может стать процедура реструктуризации или рефинансирования долга;

- Если гражданин не перечисляет текущие платежи и не уведомляет заемщика о временных материальных затруднениях, ему будет предъявлен штраф. Принцип и размер начисления штрафа указываются в кредитном договоре;

- Если должник намеренно скрывается от сотрудников МФО, игнорирует их попытки пойти на контакт, в большинстве случаев организация перепродает обязательства клиента коллекторской фирме;

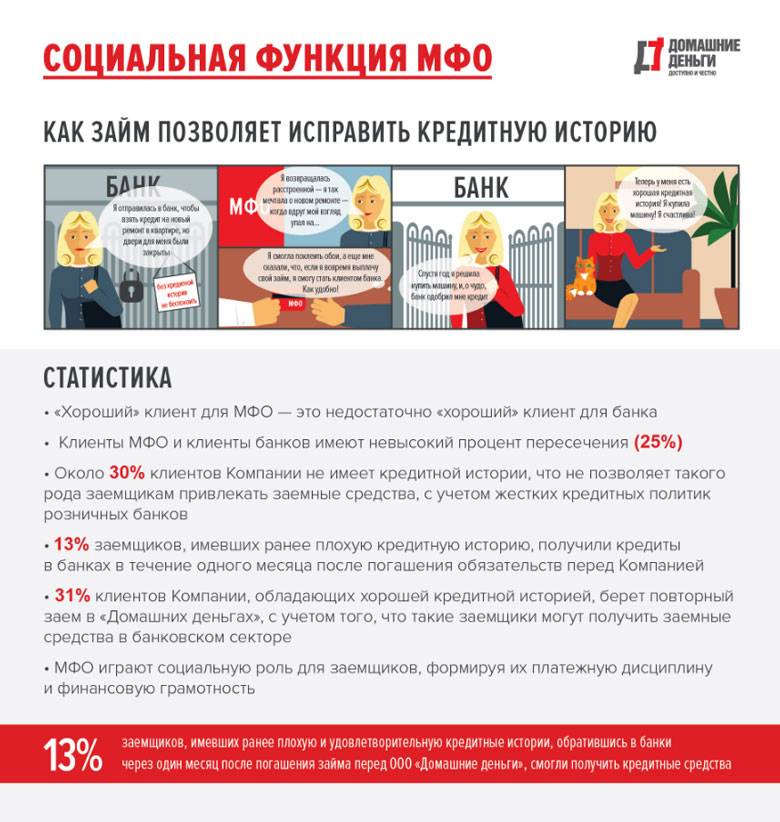

- Гражданин, не рассчитавшись с микрокредитом, автоматически попадает в единую базу данных и при последующем обращении за повторной ссудой он наверняка получит отказ. Его кредитная история будет надолго испорчена;

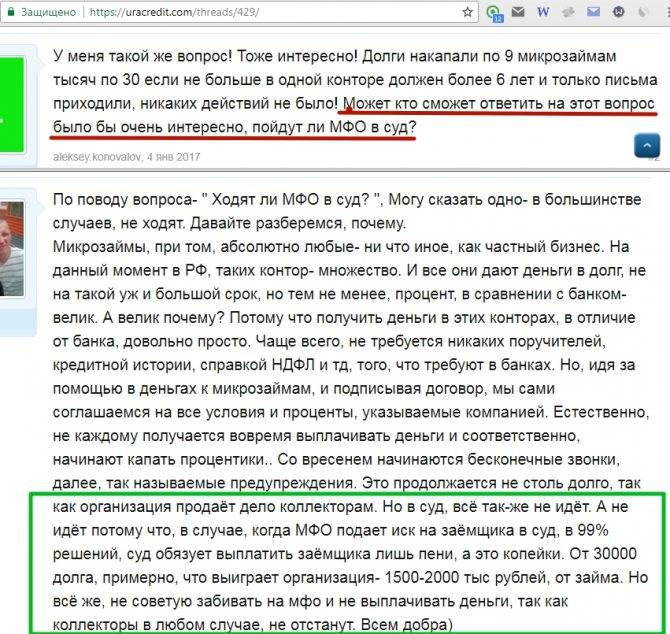

- Завершающий этап — судебные разбирательства. Как показывает юридическая практика, в большинстве случаев иски удовлетворяются в пользу МФО. Если у должника нет серьезных причин неплатежеспособности, средства МФО придется возвращать уже по решению суда — возможно, с участием судебных приставов.

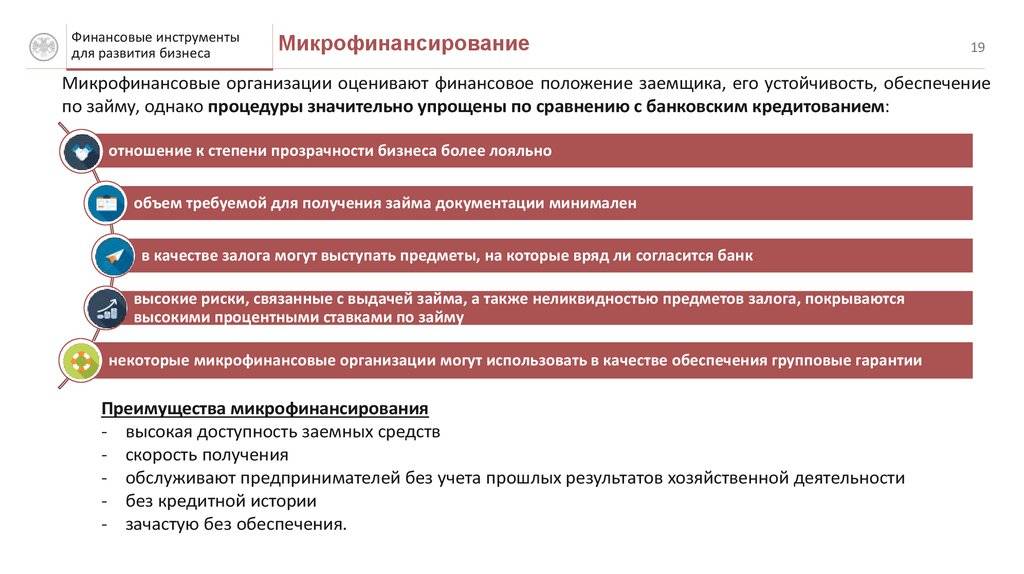

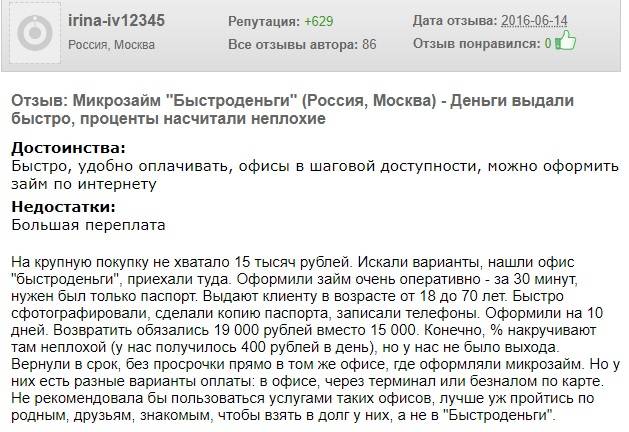

Когда МФО передают долг коллекторам и какую сумму могут продать

Разберёмся, как же быстро микрофинансовая организация продаёт долг коллекторам. Стоит отметить, что мало какие компании ориентированы на выдачу больших сумм, как правило, микрокредитование начинается от 1 тыс. и заканчивается суммой в 50 тыс. рублей. Некоторые МФО выдают кредиты до 500 тыс. рублей, однако обязывают привлекать поручителей или предоставлять залог.

Если заёмщик отказывается выполнять свои обязательства в течение нескольких месяцев, сотрудники компании начнут осуществлять звонки, в том числе родным и близким, а также по месту работы. Если такие действия оказались напрасны, единственный вариант, который стоит перед микрофинансовой организацией — это обращение в коллекторские агентства.

Это не самые страшные суммы: если долг не будет уплачен в течение полугода, заплатить придётся уже 330 000 рублей.

За что стоит побороться

О том, как избавиться от микрофинансовых долгов, стоит задуматься не в момент возникновения проблемы, а заранее, чтобы не заниматься поиском возможностей в условиях цейтнота. Особенность этих финансовых продуктов, помимо простоты оформления, – повышенные ставки за использование заёмных средств. Из-за этого при неблагоприятном развитии событий долги могут нарастать как снежный ком, и закрыть их будет гораздо сложнее, чем на начальном этапе. Хотя и в таком положении не стоит опускать руки: побороться за свои интересы имеет смысл в любом случае.

Один из главных вопросов, на который нужно знать ответ – на что можно рассчитывать, желая избавиться от задолженности. Для этого следует чётко представлять структуру обязательств, которые возникают при оформлении микрозайма. Она включает в себя три составляющие:

- основной долг (тело займа);

- проценты;

- пени и штрафы, начисляемые за неисполнение обязательств по погашению долга.

Из этих трёх компонентов заёмщик получил по факту тело микрозайма. Поэтому избавиться от этого обязательства теоретически возможно, но по существу маловероятно, и на это делать ставку не стоит. За две остальные составляющие побороться стоит. Таким образом, вопрос о том, как избавиться от долгов в МФО, трансформируется в другой: как уменьшить объём обязательств, чтобы рассчитаться по ним.

Способов, как избавиться от отношений с МФО с гарантированным результатом, нет. Можно говорить лишь о вероятности положительного исхода дела.

Что касается тактики действий, то она либо конструктивна, либо неконструктивна. Эти два подхода различаются тем, предпринимает ли заёмщик попытки договориться с МФО «по-хорошему». Рекомендуем начинать именно с мирного урегулирования ситуации, и только при неудачной попытке переходить к другим вариантам.

Какие рекомендации антиколлекторы дают клиентам?

Антиколлекторские организации обычно предлагают консультирование по всем вопросам клиентов в период ведения их дела. То есть человек может обратиться к специалисту в любой момент с возникшей у него проблемой:

- коллекторы требуют оплаты наличными;

- коллекторы приходят и звонят по ночам;

- должнику, родственникам или семье угрожают и так далее.

Сотрудник обязан реагировать быстро и принять соответствующие меры воздействия на неправовые методы.

Нужна помощь? Закажите звонок юриста

Как правило, рекомендации клиентам дают следующие:

1. Не давать невыполнимых обещаний. Например, если невозможно вернуть задолженность, то не нужно обещать это. Коллекторы часто психологически давят на человека — по 10 раз в рамках одной беседы звучит вопрос: «когда будет оплата?».

В итоге, чтобы завершить этот «порочный круг», клиент на нервах обещает «завтра» или «через 10 дней». Но взыскатели цепляются за эти слова. Более того, проведенные разговоры записываются и фиксируются, и прессинг только усиливается.

2. Соблюдать вежливый тон. Поскольку разговоры записываются, то и слова должников могут быть использованы против них самих. Разумеется, беседы с коллекторами не ведутся по канонам джентельменской этики, но классическая вежливость и деловой стиль разговора должны соблюдаться. Коллекторы попытаются спровоцировать должника, будут задавать острые вопросы, но не стоит «вестись» на манипуляции.

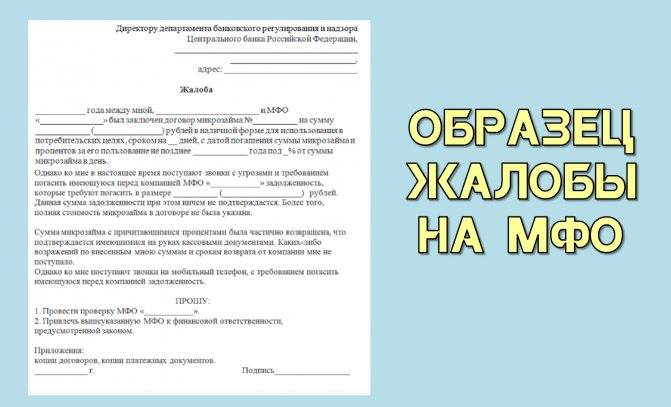

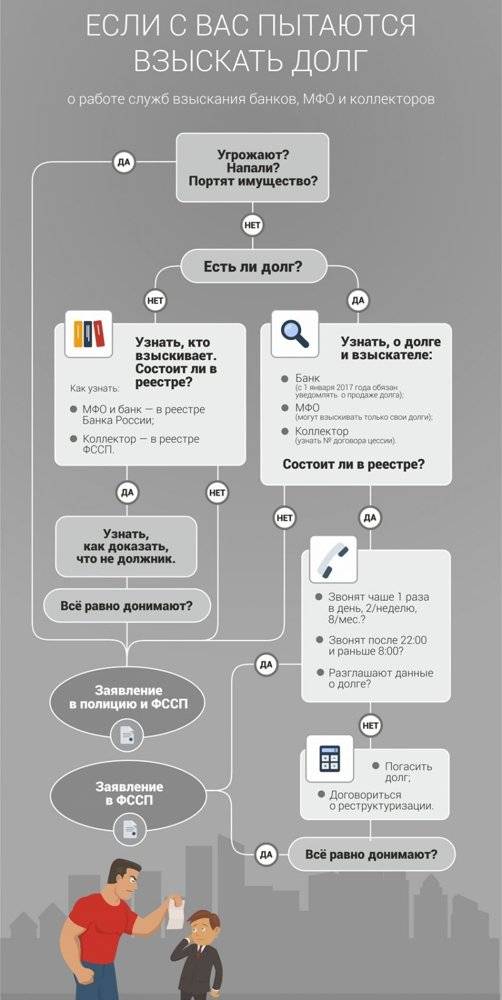

3. Использовать шансы по максимуму. Должник может пожаловаться в заинтересованные инстанции и госорганы, ему должны предоставить полноценную защиту и помощь. В частности, гражданам открыты двери:

- Федеральной службы судебных приставов или ФССП. Она выступает в роли государственного «антиколлектора», и ведет надзор за деятельностью агентств. Судебные приставы обязаны реагировать на жалобы населения, связанные с некомпетентностью коллекторов, с превышением их полномочий

- Роспотребнадзора. Сюда тоже можно направлять жалобы на действия коллекторских агентств, если возникают какие-то претензии по их работе;

- Правоохранительных органов и прокуратуры. Сюда следует обращаться, если действия коллекторских агентств уже относятся к квалификации статей по УК РФ. В частности, к ним относятся угрозы физической расправой, вымогательство и шантаж.

4. Не стоит продавать последнее имущество с целью рассчитаться по кредитам. Коллекторы нередко в разговорах с должниками пускаются на обман. Они утверждают, что у вас заберут квартиру, а деньги отдадут кредиторам. Также в практике встречались случаи, когда такие же последствия предрекались в ответ на намерения должника признать себя банкротом.

Скачать образец жалобы в прокуратуру на коллекторов

(18.7 КБ)

Просрочка по кредиту по размеру может достигнуть и 100 млн. рублей, но у вас никогда не смогут отобрать:

- дом или квартиру, если они не под залогом и являются для вас единственной жилплощадью в собственности;

- земельный участок, на котором выстроено единственное жилье, и прилегающие территории (то есть огород у вас тоже не заберут);

- хозяйственные постройки (сараи для домашнего скота, подсобные помещения);

- сельскохозяйственный инвентарь, домашний скот, семена для посева;

- продукты питания;

- денежные средства в размере 1 МРОТ;

- профессиональное оборудование, инвентарь, инструменты или авто, если вы сможете доказать, что эти вещи нужны вам для работы.

5. Попробовать реструктуризировать задолженность или списать часть кредита. Коллекторы выкупают кредиты у финансовых организаций за небольшие деньги — 3-15% от полной стоимости. Даже если вы сможете оплатить только половину задолженности, агентство все равно останется в выигрыше.

Антиколлекторы защищают интересы должника в рамках взыскания от произвола и выдумок коллекторов

Антиколлекторской деятельностью занимаются юридические компании, которые защищают должника от прессинга законными способами, и при необходимости помогают списать просроченные долги.

Как договориться с МФО о реструктуризации задолженности и о других важных вопросах, связанных с долгом

Поскольку финансовая ситуация в стране далека от идеала, и многие кредиторы имеют проблемы с возвратом долга, большинство микрофинансовых организаций на сегодняшний день, если должник проявляет собственную инициативу и предлагает им измененные условия погашения задолженности, готовы вести диалог с конструктивных позиций и рассматривать изменение условий, изначально прописанных в договоре о микрозайме.

Для того, чтобы запустить процесс реструктуризации долга, вы можете сделать следующие шаги:

- Если вы рассчитали, что сможете расплатиться по долгу, если срок займа будет увеличен с одновременным уменьшением ежемесячного платежа, предложите такой вариант представителю МФО. Большинство МФО предлагают такой вариант самостоятельно. Чаще всего схема такого изменения подразумевает одномоментную уплату определенного процента от задолженности или фиксированной суммы с отдалением срока окончательного расчета и при сохранении прежних условий.

- Мы можете также направить МФО заявление в письменном виде с просьбой о реструктуризации задолженности, приложив документы, подтверждающие наступление неконтролируемых вами обстоятельств, препятствующих своевременному погашению суммы долга. В заявлении вы можете убедительно аргументировать необходимость такого шага и внести предложения, каким именно образом провести реструктуризацию. Или же можно предложить МФО разработать соответствующую схему погашения долга самостоятельно.

Обычно, при первой же просрочке поступления платежа по микрозайму вы сразу же получаете звонок из МФО. Воспользуйтесь этим звонком как возможностью обозначить свою ситуацию, помешавшую выполнить свои обязательства по договору микрофинансирования в требуемое время и тут же предложите свои варианты выхода из положения. Таким образом, не откладывая дела в долгий ящик, вы незамедлительно начнете решать вопрос. Чаще всего, зная о том, что ситуации у должников похожи друг на друга, представитель МФО предлагает уже разработанный план погашения задолженности с учетом ваших условий. Не спешите отказываться, рассмотрите его не спеша, отметьте все за и против, и если предложенный вариант вас не устраивает, вы можете предложить свой или посоветоваться с юристом для поиска выхода из сложившейся ситуации с учетом условий, прописанных в вашем договоре микрозайма.

Переадресация

В арсенале работы антиколлекторов есть такие меры как переадресация. В первую очередь, специалисты помогают клиенту скачать на телефон специальную программу, которая позволяет освободиться от неудобных звонков. Такие приложения переадресовывают звонки с коллекторских агентств на телефонный номер антиколлектора.

Что дальше? Все переговоры с взыскателями с этого момента начинают вести квалифицированные юристы — антиколлектор действует исключительно в интересах клиента. Он объясняет ситуацию взыскателю, а также рассказывает о положении клиента.

Конечно, подобные разговоры становятся для коллекторов сюрпризом — любые нарушения в разговорах фиксируются и могут быть профессионально использованы против агентства.

Что могут сделать взыскатели?

- Поскольку прямые звонки коллекторов должникам теперь стали недоступны, они пытаются разыскать этого человека своими силами. Если им это удается, то у клиента антиколлектора есть возможность немедленно связаться с юристом и бесплатно получить подробные инструкции о том, как действовать дальше.

- Обратиться в суд. Заметим, что к такому способу коллекторы прибегают редко, обычно они усиливают прессинг, потому что видят готовность должника платить организациям за защиту. А значит, деньги у него есть, и этим можно воспользоваться.

Антиколлекторы-мошенники

Как и в любой сфере, в которой можно заработать, на рынке антиколлекторских услуг действует немало мошенников, которые, пользуясь финансовой безграмотностью должников, попросту «разводят» их на деньги.

Предлагаю вам несколько характерных признаков того, что перед вами мошенник (все они, как правило, играют на эмоциях и предлагают невозможное):

- Вам обещают за деньги исправить кредитную историю;

- Вам обещают полностью «списать» долг и/или проценты по нему;

- Вам обещают отменить все штрафные санкции без обращения в суд;

- С вас требуют какую-либо оплату (за что угодно) без заключения договора, после переписки.

Лишний раз подчеркиваю: не оплачивайте никакие услуги без заключения договора с четко прописанными обязательствами антиколлекторского агентства.

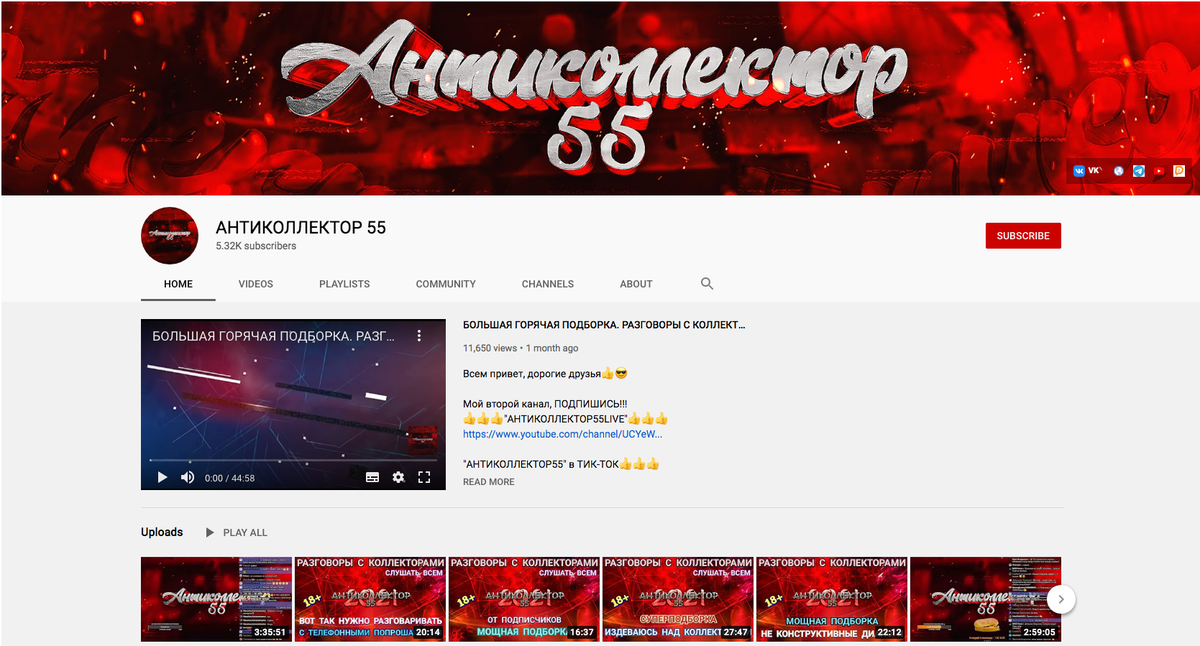

Антиколлекторы на Ютубе — популярные каналы на эту тему

На YouTube можно найти множество каналов схожей тематики — разговоры с коллекторами. Пользователи, представляющиеся антиколлекторами, делают переадресацию звонков своих клиентов на свой номер и отвечают коллекторам за должников.

Антиколлектор Алина Александровна

Некая Алина Александровна ведет канал на Youtube, под названием Разговоры с коллекторами. Количество подписчиков больше 39 тыс. Просмотров видео суммарно свыше 24 млн. Это самый популярный канал в данной тематике.

Ссылка на канал:https://www.youtube.com/c/АлинаАлександровна/featured

Антиколлектор 55

Канал Антиколлектор 55 (Омск) — https://www.youtube.com/channel/UCx697_kXfSue6DLAq-dcwKg — более 5 тыс. подписчиков — более 300 тыс. просмотров видео

АнтиКоллекторы России и Юрий Гагарин

Канал АНТИКОЛЛЕКТОРЫ РОССИИ ведет пользователь, представляющийся как Юрий Гагарин.

https://www.youtube.com/c/АНТИКОЛЛЕКТОРЫРОССИИ/featured — подписчиков более 17 тыс. — просмотров видео свыше 9 млн.

Дарья Сергеевна и коллекторы

Канал Дарья Сергеевна Разговоры с коллекторами — https://www.youtube.com/channel/UCCyKqDVBUkpL-TlUyZMr9mg/featured — подписчиков более 4 тыс. — просмотров видео более 1 млн.

Антиколлектор из Воронежа

Канал Антиколлектор Воронеж имеет более 2 тыс. подписчиков и более 100 тыс. просмотров видео. Ссылка: https://www.youtube.com/channel/UCiTfjR1xJlExK54S5vsKorQ/featured

Тетя Настя

Канал антиколлектора Тётя Настя — https://www.youtube.com/channel/UCt9X1aRHe5c1x_GY0IPReRw — свыше 7 тыс. подписчиков — более 2,5 млн. просмотров видео.

Загрузка …

Вам помогла эта статья? Будем благодарны за оценку:

Нравится +0 Не нравится -0Вы уже голосовали

Если МФО начисляют драконовские штрафы, как с ними бороться

Если вы, к примеру, взяли в МФО 15 000 рублей, и через 3 месяца вам пришел счет на 100 тысяч рублей — обращайтесь в суд или к финансовому омбудсмену за защитой своих прав. Максимальный долг по микрозайму будет 37 500 рублей, а если вы частично оплачивали долг — то меньше. Остальная сумма будет признана незаконной — договор микрофинансирования в части процентов признают недействительным, а самой организации грозят штраф и проверка ЦБ.

Откровенно говоря, МФО и коллекторы часто пытаются воспользоваться юридической неграмотностью населения. Как МФО разводит население?

Завышение процентов и скрытые комиссии

Например, вы подписываете договор, где получаете 15 000 рублей и должны отдать 20 000 рублей через месяц. Но потом в договоре находятся скрытые пункты, которые влекут дополнительные начисления — комиссия за внесение денег, штраф за неуплату комиссии. И вместо 20 тысяч вы уже должны 25 тысяч рублей.

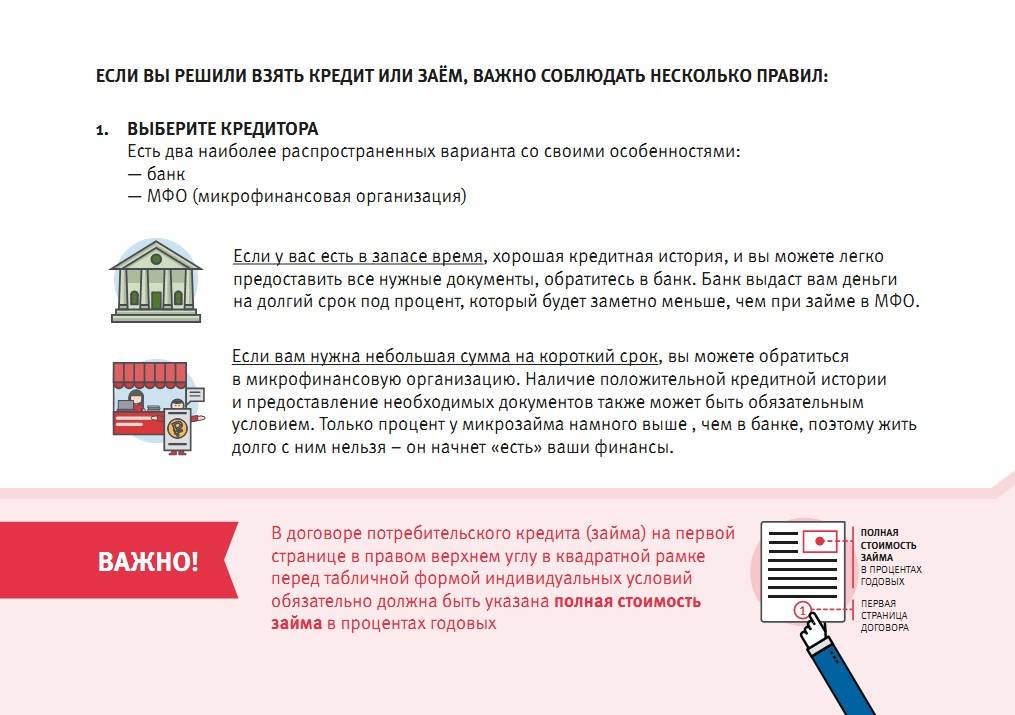

Подобные вещи нельзя спускать на тормозах. Закон о защите прав потребителей предусматривает, что при получении товара или услуги (а заем и классифицируется как услуга от МФО) человек должен получить полную информацию об объекте. Если вам не сообщили при оформлении микрозайма о скрытых платежах, не указали эти суммы на первой странице договора займа, вы можете оспорить сам договор.

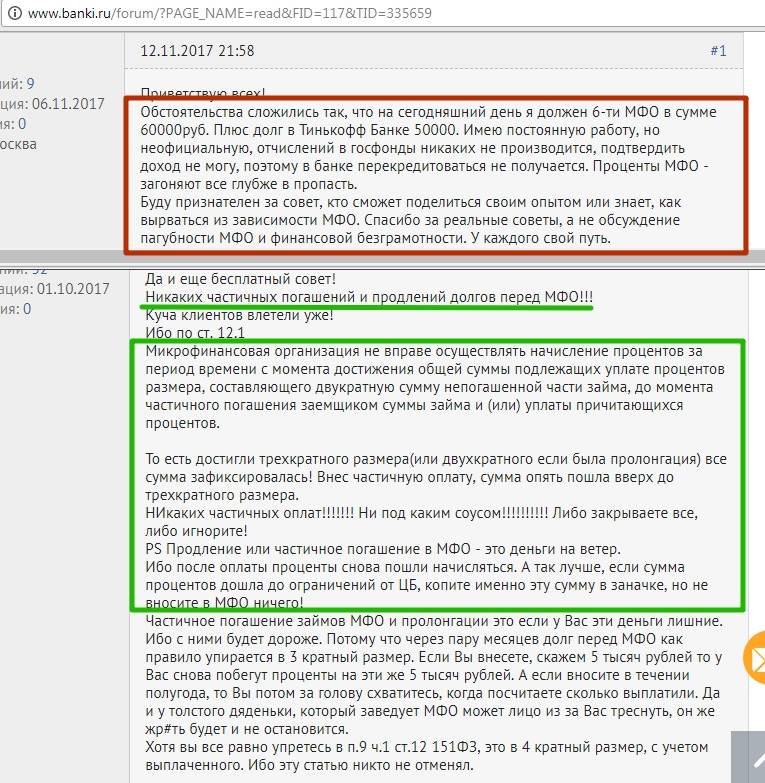

Предложения о частичном погашении с целью избежать взыскания долгов

А потом оказывается, что взыскания не избежать, потому что устные договоренности к делу не пришьешь и в суде не предъявишь.

Таким подходом грешат коллекторы после выкупа долгов МФО. Они ласково предлагают отчаявшемуся должнику «отдать 5 000 рублей и забудем о проблеме». Человек, увидев свет в конце тоннеля, одалживает деньги у брата, у свата или у соседа, передает их коллектору. Но претензии только ужесточаются. Коллекторы мигом забывают об обещаниях и начинают третировать должника.

Образец соглашения о снижении долга с коллекторами

(165.2 КБ)

Если МФО или коллекторское агентство предлагают какие-то варианты, сначала подпишите официальное соглашения, а потом вносите деньги — не платите наличными на руки, только переводом на счет компании (не сотрудника). Договоренности нужно фиксировать документально, а квитанции об оплате сохранять.

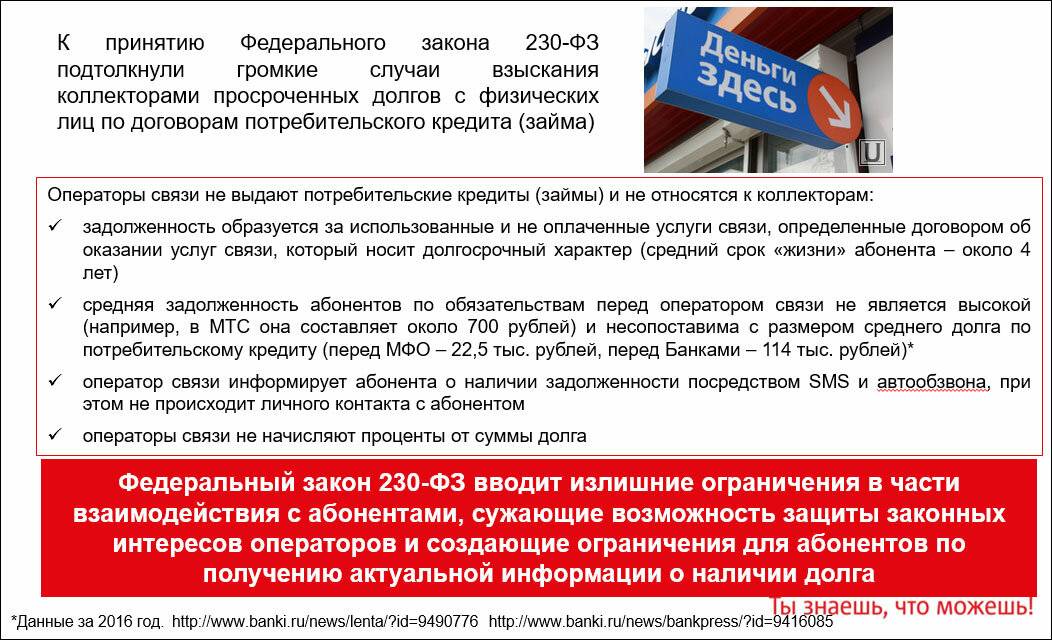

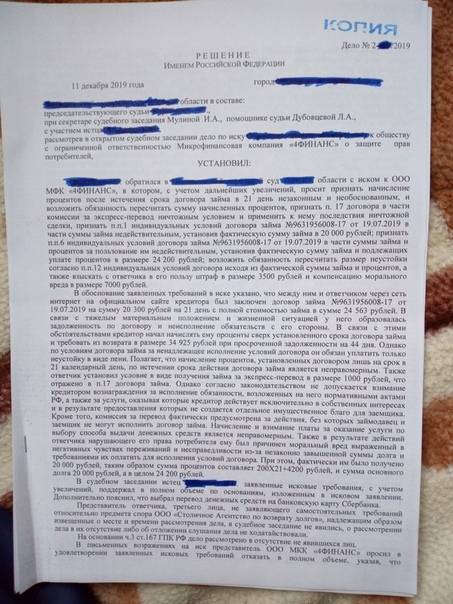

Обращение МФО за взысканием долгов в мировой суд

МФО обращаются за судебным приказом, когда человек не платит 3-4 месяца. Это простая процедура, которая не требует вызова сторон в судебную инстанцию. Судья рассматривает документы, которые предоставил заявитель, и выносит приказ. Далее документ направляется должнику, и тот может оспорить приказ.

Проблема в том, что на обжалование предоставляется только 10 дней, и многие должники об этом не знают. Более того, судебные решения направляются заказным письмом: если почтальон принес уведомление, но человек не сходил на почту, чтобы забрать корреспонденцию, то письмо будет считаться полученным. Если в течение 10 дней человек не направил возражения, то приказ вступает в силу. МФО обратится в службу судебных приставов за взысканием.

Заявление об отмене суд приказа

(22.4 КБ)

Ходатайство о восстановлении срока отмены суд приказа

(17.6 КБ)

Срок 10 дней можно восстановить, если человек не получил письмо из суда не по своей вине. Например, был в больнице, просто переехал, или, к примеру, суд допустил ошибку в адресе.

Но часто должники игнорируют почтовую корреспонденцию, зная, что там тонны претензий из банков и от коллекторов. МФО рассчитывает, что судебный приказ не будет оспорен и вступит в силу. Тогда человек уже не сможет заявить ни о пропуске срока исковой давности, ни о несоразмерности процентов.

МФО и коллекторы указывают максимальные проценты и штрафы, подают на взыскание займов с истекшим сроком давности, а мировые судьи не глядя все это удовлетворяют. О свершившемся правосудии заемщик узнает от пристава, когда ФССП списывает деньги со счета или из зарплаты.

Звоните юристу сразу же, как только узнали о приказе, чтобы отменить взыскание и вернуть деньги.

Бесплатная консультация юриста

Что будет, если не возвращать микрозайм?

Подобным вопросом задается немало должников. На первых порах к заемщику поступают звонки от сотрудников МФО с требованием вернуть долг. Опасность последнего кроется в том, что долг ежедневно растет.

Подписывая договор, заемщик может обнаружить, что за каждый день просрочки ему начисляется штраф – пени. Однако его сумма обычно невелика, кроме того, в суде можно добиться отмены штрафных санкций.

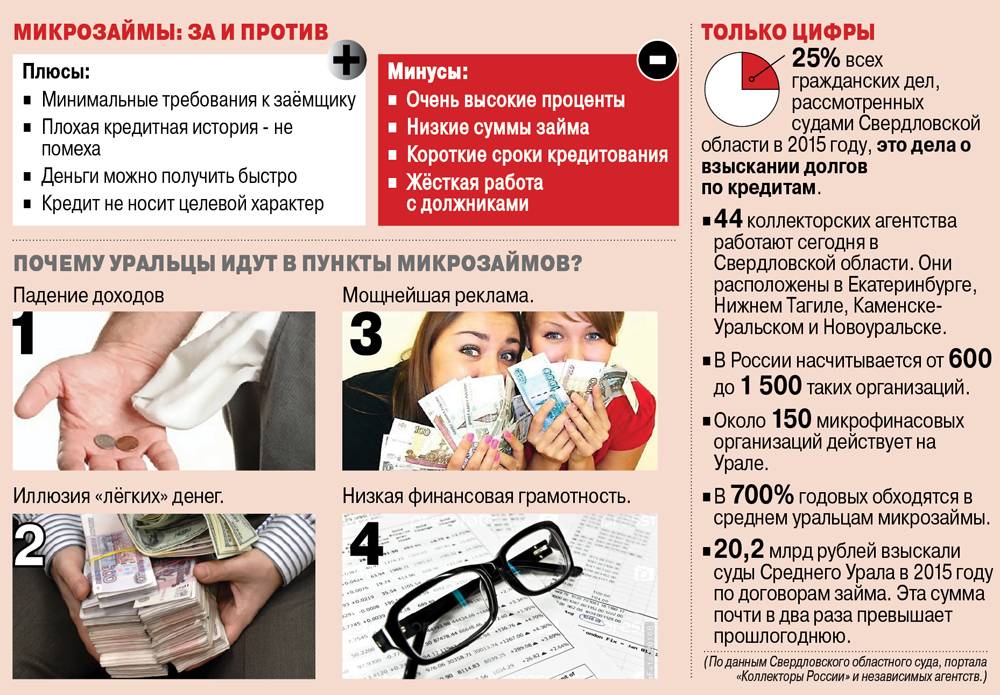

Главная же угроза — это проценты, которые также начисляются за ежедневное пользование займом. После того, как истекает дата погашения задолжности, заемщику продолжают начисляться проценты (а это 1-4% в сутки), а также пени. Достаточно высокие проценты, в среднем 2%, а в год это порядка 732%, приводят к тому, что сумма долга растет с космической скоростью.

Существует ошибочное мнение, что размер долга можно снизить, обратившись в суд. Действительно, можно ходатайствовать о принятии в отношении должника статьи 333 ГК РФ. Однако данной статьей предусмотрено снижение размеров неустойки (пени), которая в ряде случаев незначительна.

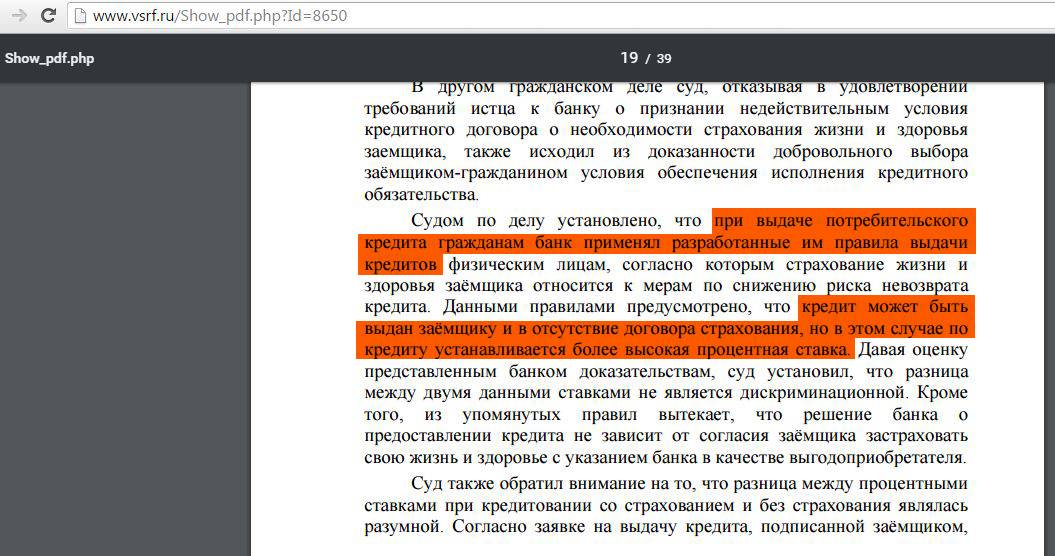

О снижении процентов в статье не говорится, поскольку процентная ставка предусмотрена договором, об условиях которого заемщик знал до его подписания. Надеяться на отмену процентов по кредиту бессмысленно, поскольку это ущемляет права кредитора, что является процессуальным нарушением.

Итак, заемщик не может вернуть долг, сумма которого ежедневно увеличивается. Звонки от МФО становятся все настойчивее. В конечном итоге дело передается коллекторам (чаще всего) или в суд.

Как избавиться от микрозаймов через банкротство по долгам МФО?

Заемщик, взяв на себя неподъемные обязательства, может потерять возможность платить по долгам перед МФО.

Процедура законодательством процедура признания несостоятельности (банкротства) физического лица является выходом из ситуации. Результат признания должника банкротом – прекращение всех его обязательств перед кредиторами, прекращение исполнительных производств.

Для инициирования процедуры банкротства не обязательно иметь полумиллионный долг и длительную просрочку. Это можно сделать в ситуации предвидения своей несостоятельности — невозможности исполнять денежные обязательства. Потеря работы, превышение платежа по кредитам суммы заработной платы – достаточно объективные причины.

Обращаться с заявление необходимо в арбитражный суд.

ПОЛЕЗНО: ознакомьтесь с нашей акцией по банкротству граждан Екатеринбурга и Свердловской области

Оспорить договор займа

Этот вариант действий может оказаться эффективным, если должник имеет юридическое образование или возможность нанять квалифицированного юриста. Главной задачей проблемного заемщика становится признание договора займа недействительным или незаключенным. Для ее решения требуется обратиться в суд с исковым заявлением. Основанием для положительного решения судьи выступают следующие обстоятельства:

- в тексте документа или дополнительных соглашений к нему отсутствует факт передачи определенной денежной суммы;

- в договоре присутствуют нарушения действующего законодательства в части процентной ставки, сроков погашения, необоснованных или завышенных штрафных санкций и скрытых комиссий;

- договор содержит явные ошибки в виде опечаток, неразборчивого текста, заполненного от руки, исправлений и т.д.;

- подписи одной или обеих сторон подделаны или сфальсифицированы;

- должник признан недееспособным;

- заключение договора происходило под влиянием угрозы здоровью и жизни заемщика или его родственников;

- оформление соглашения является следствием мошеннических действий.