Зачем нужно откладывать средства и копить их

- Любые накоплений – своего рода буфер, дающий безопасность от непредвиденных финансовых трудностей.

- Чем больше у Вас накоплений – тем большей финансовой свободой располагаете.

- Улучшение условий жизни.

- Сбережение являются залогом будущего ваших детей.

- Накопления могут позволить отдохнуть или позволить себе дорогостоящую покупку.

Практика показывает, что только 35% россиян знают, как начать копить деньги, делая это действительно грамотно. Раньше очень любили говорить, что не в деньгах счастье, но уж очень опрометчиво так думать в эру тотального капитализма. А ведь деньги являются инструментом, способным даровать Вам счастье и финансовой независимости.

Как начать копить деньги

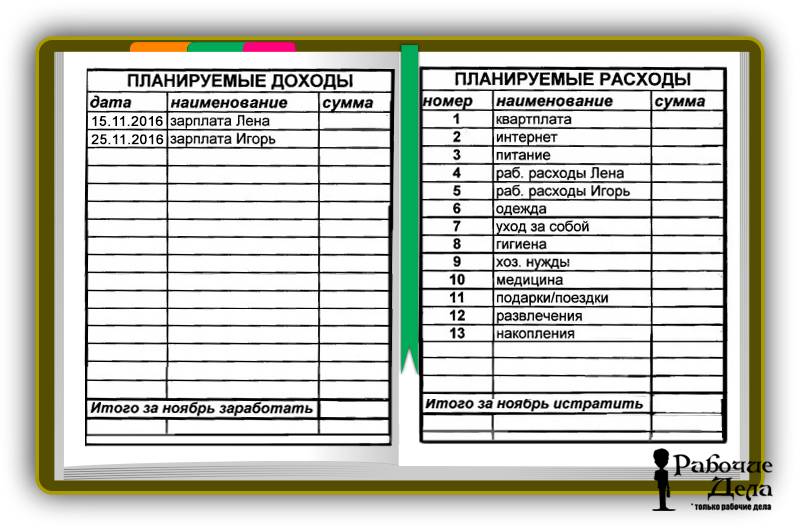

Планирование и мотивация — лучшие друзья сбережений. Имея чёткий план, проще двигаться к намеченной цели.

Действуем по алгоритму:

- Ставим конкретную цель: накопить на десятидневный отпуск на Мальдивах в таком-то отеле.

- Рассчитываем необходимую сумму (стоимость путевки и перелёта) — 100 000 рублей.

- Определяем дедлайн — к июлю 2021 года.

- Подсчитываем, сколько денег нужно откладывать ежемесячно, чтобы достичь цели: если начать с декабря 2020 года, то откладывая по 14 285 рублей, к июлю наберем нужную сумму.

Цель должна быть достижимой без ущерба для нормального образа жизни: чтобы хватало на еду, проезд и другие необходимые траты. Здраво оцените свои возможности.

Жёсткие ограничения вроде «теперь хожу пешком и ем одну гречку» могут стать причиной подавленного настроения и срывов. В состоянии стресса накопить также не получится. От финансово грамотного планирования необходимо получать удовольствие — как от правильного питания. Результат новой хорошей привычки вы заметите сразу: пусть это и служит мотивацией.

Для получающих «сверхдоходы»

В данном случае под «сверхдоходами» мы понимаем любую сумму, которую человек получает помимо зарплаты. Это может быть неожиданная премия от руководства, доход от продажи ненужной вещи на Авито, возврат давнего долга и т. д.

Сверхдоходом можно признать и кэшбэк (когда покупателям возвращают часть потраченных денег). Кэшбэк можно получать от банков (если покупка была оплачена пластиковой картой) или на специализированных cashback-сайтах. Иногда кэшбэк может выплачивать даже государство. Например, за путешествия внутри страны (прочитайте нашу статью про все виды кэшбэка).

Эти дополнительные доходы не обязательно тратить на сиюминутные удовольствия. Их можно отправлять на формирование сбережений.

Для практичных

Первый способ — для практичных людей. Такой человек тратит свои деньги только на самое необходимое. Остальные средства он откладывает про запас.

Что можно понимать под «самым необходимым»? Это те расходы, которые не получится избежать без потери качества жизни. К ним относится покупка продуктов питания (в разумном объеме), средств гигиены, одежды, иногда лекарств, отплата коммунальных услуг, связи, транспортные расходы. Также необходимы траты на отдых (посещение кафе, кино, туристические поездки, хобби). Во время отдыха человек восстанавливает силы для дальнейшего труда.

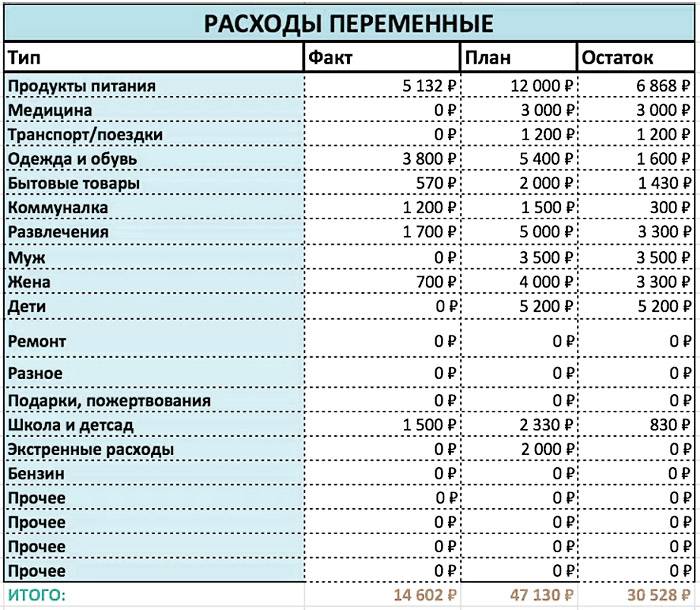

Объем таких расходов у каждого человека (и у каждой семьи) индивидуален. Как его определить? Для этого нужно 2-3 месяца скрупулезно записывать все свои траты. Затем следует проанализировать записи и разделить свои расходы на действительно необходимые и спонтанные. Удобнее всего фиксировать траты, если оплачивать покупки банковской картой. В мобильном приложении банка расходы автоматически распределятся по нужным категориям. Можно также установить на телефон специальное приложение по ведению домашней бухгалтерии.

Наблюдение за своими тратами позволит понять, сколько денег расходуется на нужные вещи, а сколько — на спонтанные покупки. Допустим, человек зарабатывает 35 000 рублей в месяц. Необходимые расходы, которых нельзя избежать, составляют 25 000 рублей. Остальные деньги расходятся на сиюминутные «хотелки».

Как поступит практичный человек? После проведенного анализа он будет тратить 25 000 рублей в месяц, а 10 000 станет откладывать на отдельный счет.

Психологи советуют или метод четырёх конвертов

Наиболее простой способ научиться экономить денежные средства, по мнению психологов, это применение метода четырёх конвертов

Способ довольно быстрый, простой и, что не маловажно, эффективный. Он вдохновит тех, кто не имеет времени или желания заниматься точными расчётами и учётом поступающих и израсходованных средств, но, одновременно, хочет иметь уверенность, что перерасхода не будет

Суть метода четырёх конвертов заключается в следующем:

- Нужно подсчитать предполагаемую сумму дохода, в среднем, за месяц.

- Затем вычесть из неё деньги запланированные на инвестиции или другие финансовые цели (к примеру, в резервный фонд, на который, как правило, планируется около 10% всего дохода, но вы можете определить любую сумму).

- Из оставшихся денег вычтите сумму, необходимую на постоянные, ежемесячные траты (коммунальный платёж, электричество, интернет, телефоны, платёж по кредиту, платёж в д/с или школу, расходы на транспорт и другие).

- Сумма, которая осталась, делится на четыре равные части и раскладывается по четырём подготовленным конвертам.

- Ваша задача, с этого момента, в течение каждой из 4 недель месяца, тратить деньги исключительно из одного конверта на что хотите, но строго контролировать, чтобы данной суммы хватило на жизнь в течение всей недели.

Правильно копить деньги хотят все, но не у всех получается экономить. Причина ненужных трат кроется в желании многих жить здесь и сейчас. Тратить средства сегодня, а не потом. Наверняка, вы слышали такое высказывание, что мы живём один раз и надо брать от жизни всё. Отчасти, можно согласиться с такими выводами, но гораздо приятнее, когда деньги можно потратить не только сегодня, но и завтра, и через месяц и в течение всей жизни.

Конечно, можно придумать ещё множество способов откладывать деньги. Попробуйте и всё получится!

Как откладывать деньги на машину

Прежде чем вдохнуть запах салона и насладиться плавностью хода авто, необходимо вернуться к пункту «бюджет». Автомобиль ныне не только средство передвижения, а и способ «пустить пыль в глаза» и казаться не тем, что мы есть. 86% тех, кто ездит на дорогих и престижных машинах, не являются миллионерами. Более того, сопутствующие расходы: бензин, зимняя резина, страховка и техобслуживание, зачастую оказываются неподъемным грузом для бюджета семьи. Вам не хочется этого слышать, но – живите по средствам!

Рекомендованные для вас статьи:

- Как правильно торговаться чтобы продавец влюбился в вас

- Как выбрать зарубежный банк и открыть там счет

- Что выбрать – VISA или MasterCard

- Лучшие программы для домашней бухгалтерии

- Что такое Финансовая подушка безопасности и где её хранить

«Правило 20%», на которое ориентируются жители западных стран, гласит, что стоимость автомобиля не должна превышать двадцати процентов годового дохода. Увы, это правило редко применимо в наших реалиях, поэтому будем ориентироваться на стоимость обслуживания и кредита.

Сколько должен стоить автомобиль

Вы не должны тратить более 10% ежемесячного дохода семьи на обслуживание автомобиля. Менее 10% – еще лучше. Сюда должны войти все затраты на машину:

- цена кредита;

- страхование;

- налог на транспортное средство;

- техническое обслуживание;

- летняя/зимняя резина;

- заправка и мойка;

- оплата парковок.

Чем дороже авто, тем выше стоимость его содержания. В случае дорожного инцидента ремонт повреждений может разорить и посадить на «голодный паёк» семью. Подумайте об этом.

Как правильно откладывать деньги на машину

Покупка автомобиля, нового или подержанного, для большинства – второй самый большой расход (после квартиры). Это среднесрочная цель, которую необходимо зафиксировать в бюджете и определить, сколько денег нужно откладывать каждый месяц.

С финансовой точки зрения авто – не инвестиция. Машина теряет в цене почти треть стоимости в первый год эксплуатации, требует вложений и постоянных расходов.

Чем меньше вы потратите на машину, тем больше у вас останется для всего остального.

Краткая памятка о том, как планировать покупку и сэкономить:

Займитесь математикой: к стоимости непосредственно транспорта приплюсуйте страховку, установку охранной сигнализации и диагностику (если авто не новое). Оставьте пространство для маневра на всякий случай: внеплановая замена масла, изменения в страховании. Разделите полученную цифру на ту сумму, которую вы в состоянии регулярно откладывать с зарплаты. Результат – срок, за который накопятся деньги.

Если вы решились взять авто в кредит, определите, сколько вы можете платить каждый месяц. Старайтесь не выходить за рамки бюджета, оговоренные выше.

Потратьте немного времени и поинтересуйтесь условиями кредитования у автодилеров. Маленький совет на заметку: в декабре – январе многие торговцы снижают цены или предлагают беспроцентные кредиты, мониторьте цены.

Как правило, чем выше авансовый платеж, тем ниже процентная ставка. Поэтому оптимально будет найти золотую середину: часть денег отложить заблаговременно, на оставшуюся сумму оформить кредит.

Торгуйтесь! Спросите в салоне о возможных скидках. В конце отчетных периодов (месяца или квартала) руководитель отдела продаж может пойти вам навстречу и сделать некоторый дисконт.

Как минимум, вам предложат в подарок коврики, защиту или еще какую-нибудь полезную мелочь.

Теперь, когда вы определили стоимость, сроки и свои возможности, переходим к сложной части: придерживаться плана и экономии.

Как копить деньги – ваше решение; лучший способ – делать это автоматически. Заведите отдельный депозитный счет в банке с возможностью пополнения и капитализацией. Деньги, отложенные в банке, немного подрастут. Установите регулярный платеж с основного счета, каждый месяц банк будет переводить оговоренную сумму на указанный депозит.

Либо по старинке убирайте в комод подписанный конверт с деньгами. Запечатайте его! Если однажды неодолимо захочется окунуться в «заначку», вы задумаетесь «а стоит ли оно того», пока будете открывать конверт.

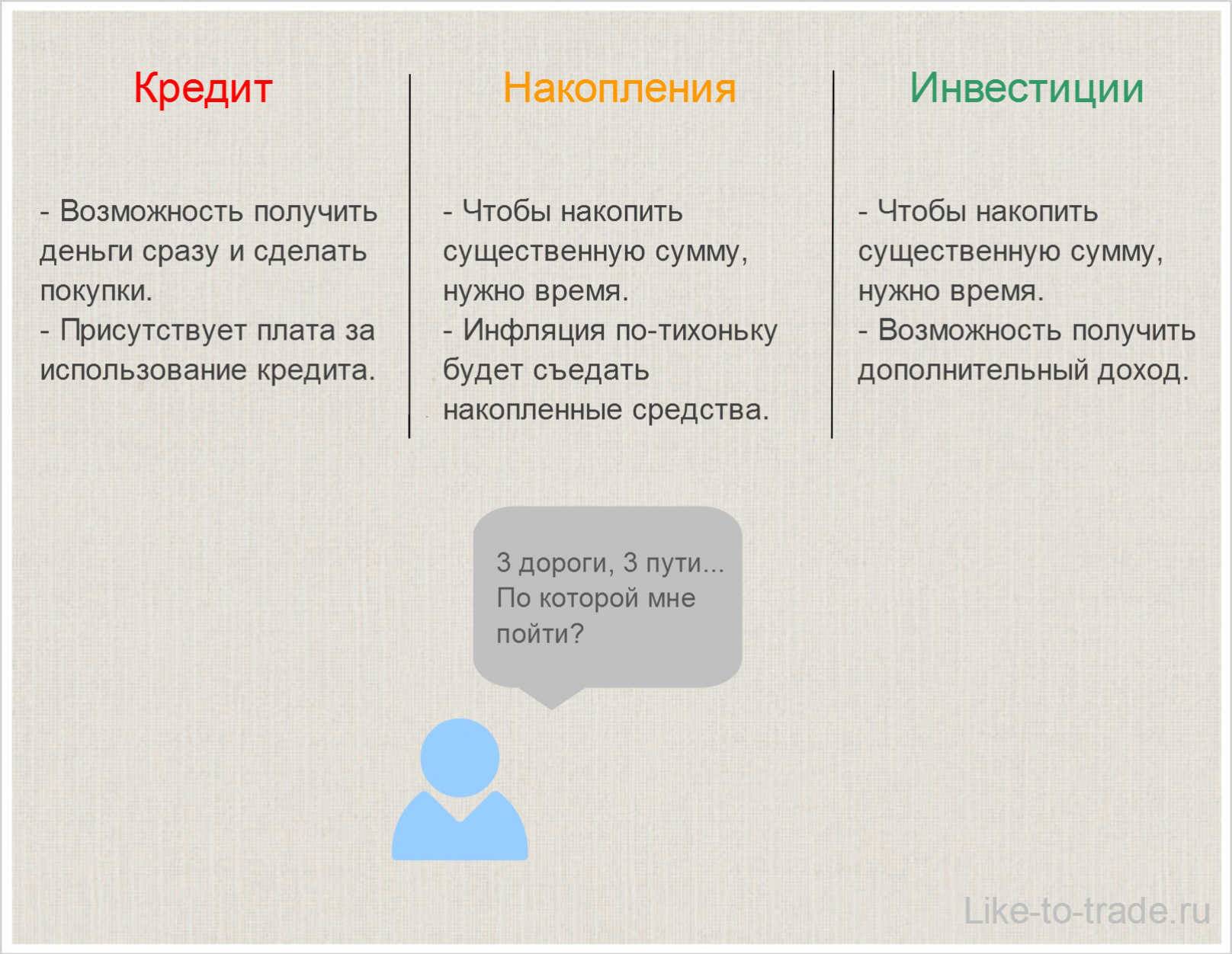

Кредит – помощник банка, а не заёмщика

Кредитами и высокими процентными ставками постоянно пугают СМИ и люди, которые их никогда не брали.

В наши дни очень сложно найти городского жителя, не обременённого ипотекой, потребительским или авто-кредитом, или хотя бы кредитной банковской картой. Казалось бы, практично и удобно – пользуйся заёмными средствами и получай блага уже сейчас.

Задумаемся: почему банки так охотно выдают различные займы и рекламируют тарифы с привлекательными названиями «Экономный», «Уверенный» и так далее. Обилие подобных услуг означает только одно: выдавать кредиты выгодно банку.

Отрицательные стороны кредита:

- Проценты – это плата, за пользование деньгами. Вы возвращаете банку не только заёмные средства, но и платите из своего кармана. К расходам на уплату процентов смело прибавляйте страховку, оформление и прочие дополнительные услуги.

- Кредит не позволяет накопить деньги. Чем больше кредит – тем больше ежемесячный платёж, тем меньше доход. Чем меньше доход – тем выше потребность в деньгах. Зачастую один кредит приводит к необходимости брать другие, чтобы погасить первый, и заёмщик начинает работать только на оплату процентов своих кредитов.

- Наличие кредита, как правило, означает невозможность накоплений.

- Кредит заставляет чувствовать себя должником. А необходимость платить вовремя во избежание штрафов, держит заёмщика в постоянном напряжении.

Резюмируем: кредит – это средство обогащения для банков и фирм, занимающихся выдачей средств под проценты. Для заёмщика негативные последствия могут варьироваться от дискомфорта при ощущении себя должником, до выплаты значительных денежных штрафов за просрочку и оплаты процентов, зачастую превышающих сумму кредита.

Плюс заёмные средства и накопления – вещи несовместимые.

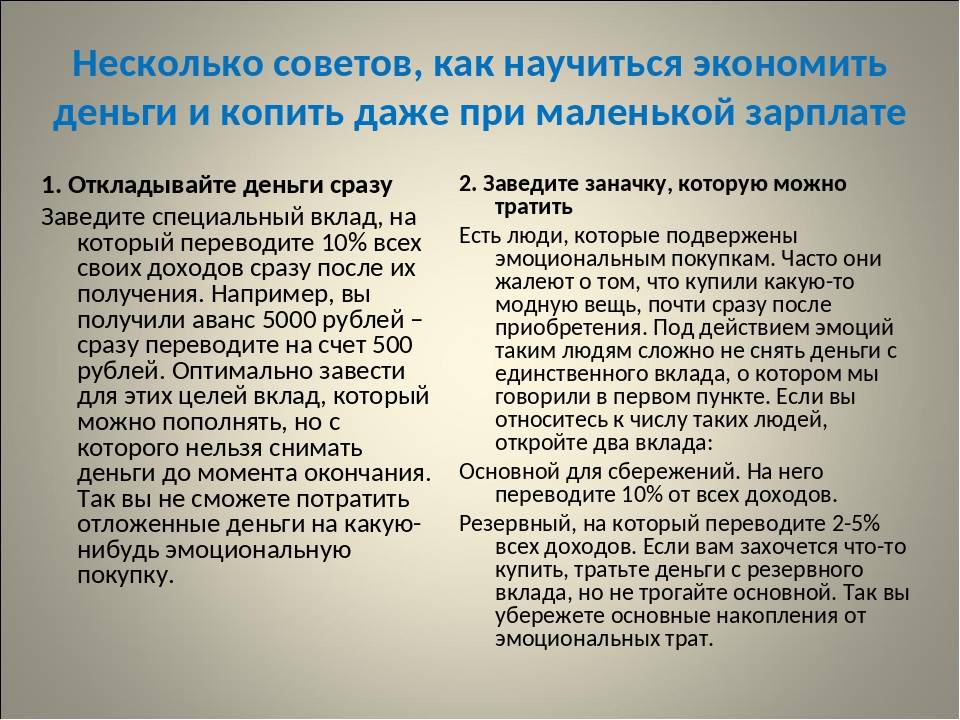

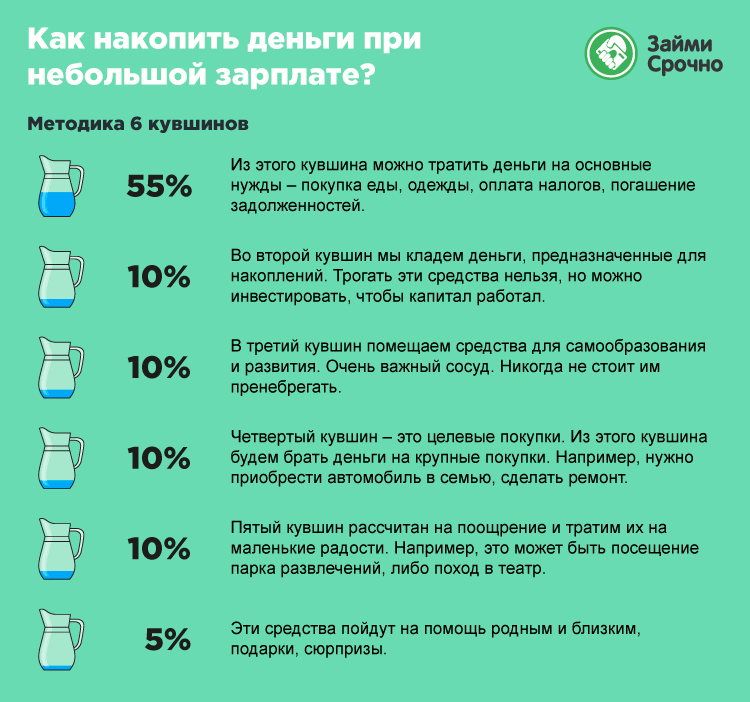

Как копить деньги при маленькой зарплате

Принципы накопления такие же: ставьте чёткие цели, составляйте план и не давайте себе поблажек.

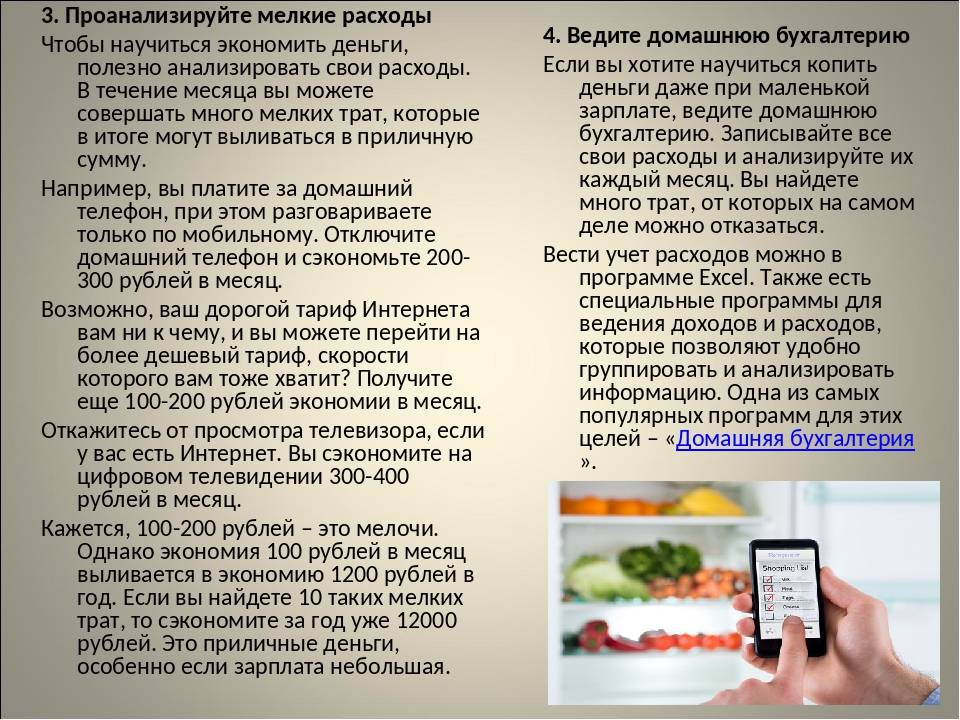

1. Проанализируйте расходы за 2-3 месяца и уберите то, от чего можно отказаться

Часто объём ненужных прихотей, которые мы себе разрешаем, удивляет: фастфуд, вредные привычки, избыток детских игрушек, аксессуары для дома, бесполезные подарки. Если вы исключите такие траты из бюджета, то сэкономите те самые 10%.

2. Уменьшите обязательные расходы

Экономнее пользуйтесь светом и водой. Например, загружайте барабан стиральной машины полностью. Не гоняйте его вхолостую, помещая маленький объём одежды. Планируйте маршрут и время для поездок на машине. Так, вы не будете жечь бензин в пробках, уезжая с дачи в воскресенье вечером. Перейдите на более дешёвый тариф интернет-провайдера и мобильной связи. Позвоните оператору и спросите о том, как уменьшить расходы по обслуживанию.

3. Не берите кредиты и займы

Кредиты – одна из главных причин плохого финансового положения. Покупая что-то в кредит, человек покупает то, что не можете себе позволить. Поэтому не берите деньги у банков и микрофинансовых организаций на новый телефон или телевизор.

Кредит оправдан, когда вы занимаетесь бизнесом. Например, вам необходим ещё один минивэн для доставки товара. Долг будет погашаться за счёт прибыли от продаж, а не за счёт новых долгов.

4. Покупайте по списку

А ещё лучше: на полный желудок и в цейтноте. Доказано, что голодный человек покупает в магазине больше чем нужно. Как и тот, у кого есть время, чтобы спокойно разглядеть каждую полку. Поставьте себя в условия, когда вы точно знаете, что будете покупать и сделайте это быстро. Спонтанных и необязательных покупок станет меньше.

5. Не откладывайте максимум возможного

Когда после перевода 10% остаются свободные деньги, вознаградите себя за успешную работу с личным бюджетом. Главное, чтобы эти 10% сохранялись стабильно.

Самые частые финансовые ошибки

Бывают такие люди, которые при всем своем желании сохранить и накопить деньги никак не могут достигнуть этой цели. Им кажется, что они очень стараются, много читают на эту тему, вроде бы следуют советам, а все равно не получается. И вновь и вновь в их голове возникает вопрос: как научиться копить деньги? Обычно такие люди допускают некоторые ошибки в своей стратегии накоплений.

Я начну с понедельника.

Пожалуй, это самая распространенная ошибка – переносить все на потом. Чем быстрее вы начнете откладывать деньги, тем быстрее накопите их. Просто нужно решить для себя, что это так же обязательно, как квартплата.

Откладывать то, что остается.

Если придерживаться такого принципа, то никогда не начнете откладывать деньги. Потому что всегда возникнут огромные нужды, на которые вы обязательно спустите все.

Копить деньги на одном депозите/счете.

Если вы будете копить средства на одном счете, то вам будет казаться, что копятся они быстро, и вы тут же захотите их потратить, когда сумма будет более-менее внушительной, в итоге так и не купив чего-то действительно необходимого. Поэтому лучше всего завести несколько счетов или вкладов на определенные цели. Один счет – на квартиру. Второй – на машину. И так далее.

Для современных

Если у вас не хватает силы воли, чтобы регулярно откладывать деньги, доверьте это новым технологиям. Как они работают?

Интересный инновационный сервис встроен, например, в мобильное приложение «Сбербанк-онлайн». Он называется «Мои копилки». Находится этот сервис в «Настройках» банковских карт. Накапливать деньги можно разными способами:

1. «По расписанию». Можно указать сумму, которая будет автоматически отправляться с карты в копилку раз в месяц (или раз в неделю).

2. «Процент от доходов». В вашу кубышку будет идти 5 (10, 15, 25, 50)% от всех поступлений на карточку (при этом есть возможность ограничить максимальную сумму отчислений).

3. «Процент от расходов». Чем больше человек тратит, тем больше средств программа будет отправлять на формирование его сбережений. В копилку будет поступать 5 (10, 15, 25, 50)% от суммы покупок за вчерашний день. Максимальный размер отчислений также можно ограничить.

4. «Откладываем сдачу». Ежедневно держатели пластиковых карт совершают покупки. Сумму в их чеках программа будет округлять до 10, 50 или 100 рублей. А сдачу с каждой покупки отправлять на накопления.

5. «План на 52 недели». В соответствии с этим планом человек должен будет каждую неделю отправлять в кубышку больше денег, чем на предыдущей. Шаг увеличения суммы может составлять 10, 25, 50 или 100 рублей. При самом скромном варианте человек должен будет отправить в копилку, например, 10 рублей на 1-й неделе, 100 рублей на 10-й, 520 — на 52-й. Всего за год он таким способом накопит 13 780 рублей.

Похожий сервис разработал и банк Тинькофф. Он называется «Инвесткопилка». Здесь на накопления можно отправлять:

- сдачу с покупок (предварительно округляя чеки до 10, 50 или 100 рублей);

- кэшбэк и процент на остаток, которые банк начисляет держателям пластиковых карт Tinkoff Black;

- любую сумму по расписанию, настроенному самим пользователем.

Накопленные деньги направляются на покупку ценных активов через сервис «Тинькофф Инвестиции».

Как быстро накопить деньги?

Данный вопрос может быть реализован только одним способом – увеличением доходов. Можно искать подработки, дополнительные источники дохода в интернете. Только таким образом есть возможность накопить деньги в короткие сроки.

Если нужно срочно купить вещь – то есть возможность оформления кредитов. Только с ними нужно быть предельно осторожным. Хотя, с другой стороны, это может вас мотивировать на большие заработки.

А вообще, чтобы не возникало вопроса, как накопить деньги в максимально короткие сроки, нужно заботиться о сбережениях заблаговременно. Поэтому желательно начать прямо сейчас. А дальше скорость зависит только от вас.

Можно ли сэкономить средства на продуктах?

Да, конечно, есть такая возможность. Ничего сложного в том, как экономить в семье на продуктах, нет. А если в одиночку – так тем более. В принципе, человеку много еды не нужно. Просто сейчас у нас есть возможность купить настолько вкусную еду, что мы порой съедаем до пяти раз больше, чем действительно есть необходимость.

Представьте, если бы человеку нужно было много есть, то разве он выжил в первобытных условиях? Нет. Поэтому нужно есть умеренно. Совершенно необязательно садиться на диету. Можно есть все. Но всегда жестко ограничивайте себя по бюджету.

При этом не нужно вдаваться в другую крайность – ради экономии ничего не есть. Данные издевательства организм вам не простит и придется гораздо больше тратить на лекарства, чем сэкономили на продуктах. Есть нужно только если началось урчание в желудке. Терпеть голод не следует. Лучше до него просто не доводить.

Поэтому всегда лучше съесть меньше, но чаще, чем много и за раз. Еда не настолько дорогая, чтобы гробить из-за нее свое здоровье. Тем более что всегда есть возможность проявить изобретательность и покушать вкусно, сытно и дешево.

Как экономить на продуктах? Видео:

Как копить деньги правильно по фен-шуй?

Данная философская система не является научной. Советы, приведенные в данной статье, больше опирались на данные науки о человеческой психологии. Тем не менее есть люди, которым ближе разные ненаучные философские системы.

Поэтому давайте вкратце рассмотрим, как экономить деньги по фен-шуй. Данный раздел несет только ознакомительный характер и не гарантирует эффективности в силу того, что официальной наукой работоспособность этих методов не подтверждена.

Итак, какие основные советы, как научиться копить деньги в данной системе?

Растения энергетически связаны с человеком. Следовательно, некоторые из них могу притягивать к себе богатство, как считают сторонники этой теории. Основной символ богатства – это денежное дерево. Его обязательно следует установить тем, кто хочет получить финансовое счастье.

Также можно завести у себя символическое денежное дерево. Подобные можно купить на любом рынке. Стоит оно достаточно недешево, но многие люди вкладывают в него сущность талисмана, что позволяет им верить в успешность их жизни и невольно находить этому подтверждения.

Собственно, такие советы. Но если говорить научно, то фен-шуй – это все та же работа с установками. Только в данном случае человек начинает верить в свой успех с помощью всяких денежных деревьев.

Как побороть лень и заставить себя работать? – здесь больше полезной информации.

Что касается психологии, то срабатывает так называемый эффект субъективного подтверждения, который заставляет человека находить доказательства того, что денежное дерево притягивает богатство. На самом деле, ничего этого оно не делает. Но вот благодаря вере человека и установке, что с помощью дерева он сможет больше заработать, у него это действительно получается.

А то, что не соответствует этой установке, человек попросту игнорирует. Но зачем создавать себе такие убеждения с помощью посредников в виде философских систем?

Вас заинтересует эта статья – Инфляция, ее виды и причины. Индекс инфляции.

Значительно рациональнее отложить деньги, которые вы собирались потратить на денежное дерево. Это сформирует у вас привычку откладывать. У вас будут увеличиваться сбережения. И вы уже без всяких «фен-шуев» будете верить в то, что богатство возможно.

Рокфеллер говорил в детстве «Я обречен быть богатым». И в восемнадцать лет заработал свой первый миллион. И фен-шуй ему не помогал. Он сам поверил в это, без посредников.

Итак, мы разобрали основные способы экономии денег. Вам нужно внимательно вникнуть во все то, что здесь написано и пропустить через себя. И прямо сейчас начните выполнять данную здесь инструкцию. Только активно вовлекаясь в процесс экономии, можно достичь весомых результатов.

– оцените статью, 2.88 / 5 (кол-во голосов – 8)

You need to enable JavaScript to vote

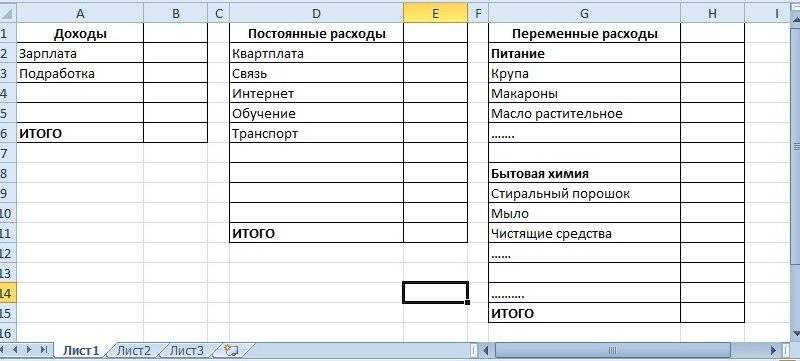

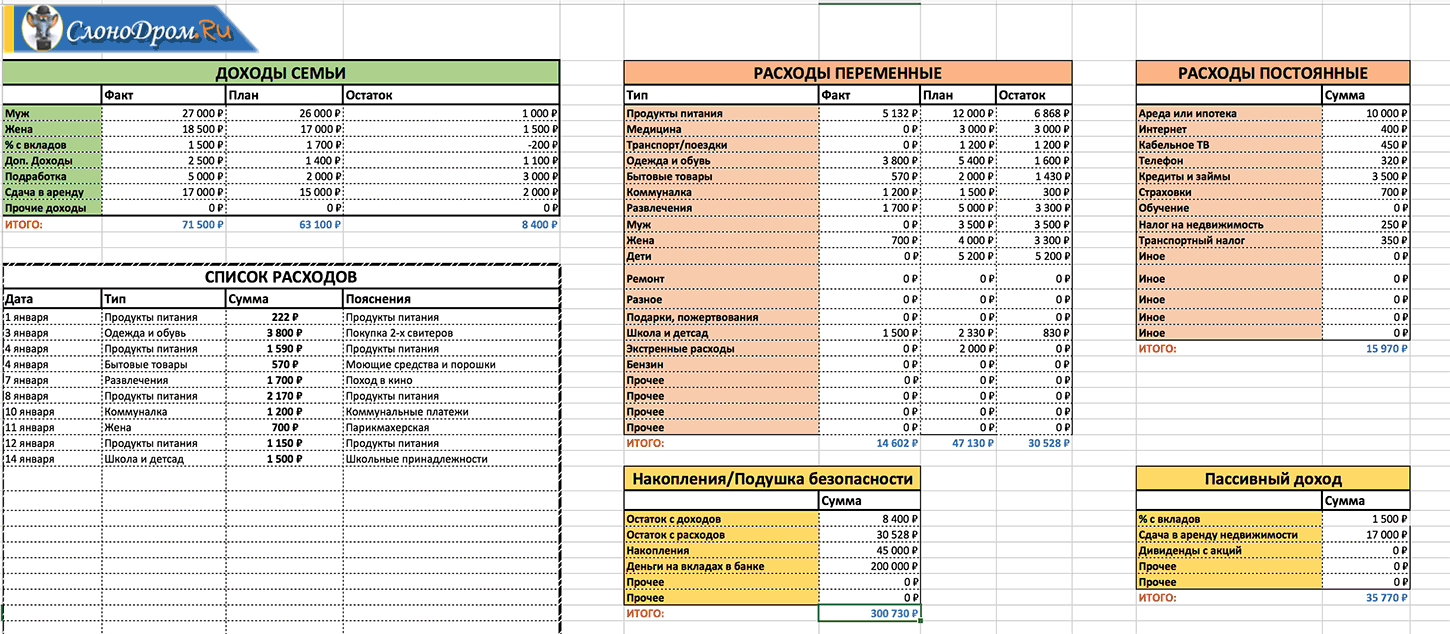

Контроль расходования средств

Ситуация, когда при неплохой зарплате денег на жизнь всё-таки не хватает, говорит об отсутствии умения планировать и учитывать свои расходы.

Независимо от цели, с которой делаются сбережения, бюджет необходимо составлять таким образом, чтобы обеспечить накопление необходимой суммы в течение определённого времени. Планирование без анализа его выполнения не даст хороших результатов.

- сохранился ли прогнозируемый баланс между доходами и расходами;

- правильно ли были распределены затраты по степени необходимости;

- какие расходы оказались незапланированными.

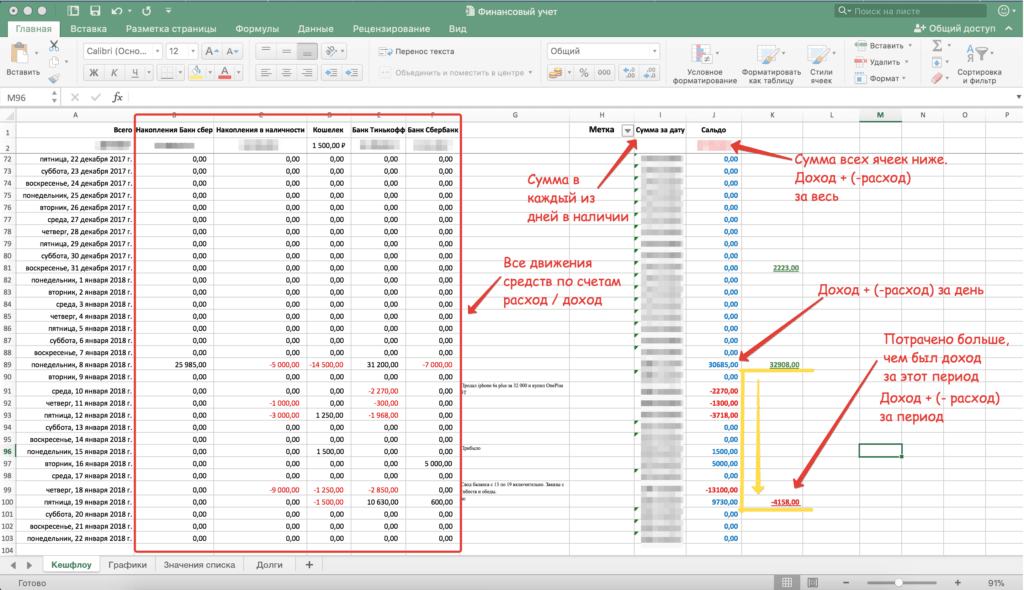

Для определения причин лишних затрат и выявления дополнительных ресурсов, источников экономии, необходимо в течение трёх — четырёх месяцев вести ежедневный учёт финансов.

Неважно, каким образом это будет осуществляться, с помощью специальных компьютерных программ, таблиц Excel или расчерченного от руки листа бумаги. Выбранная методика должна отображать следующие параметры:

- статьи расходов и доходов;

- дату;

- итоги движения финансовых потоков;

- остаток на каждый день;

- месячный баланс.

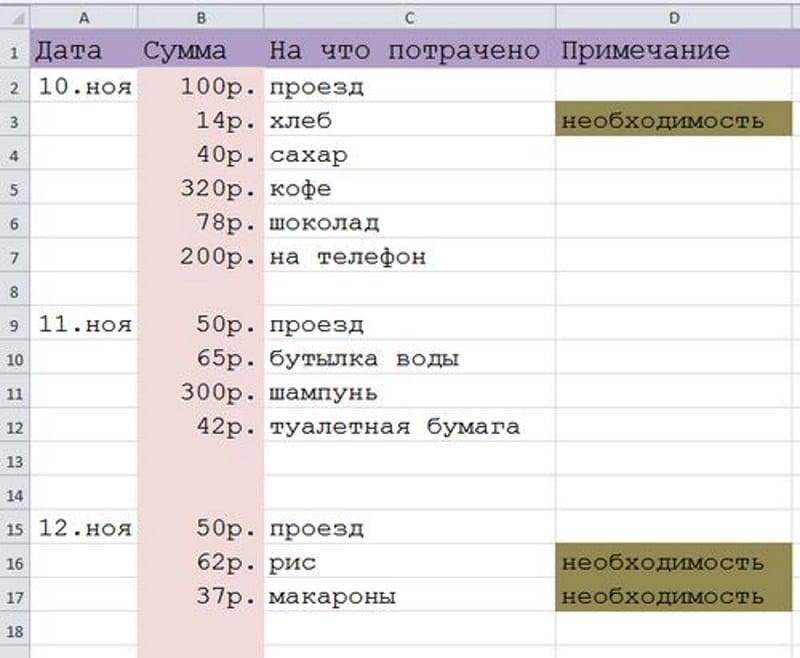

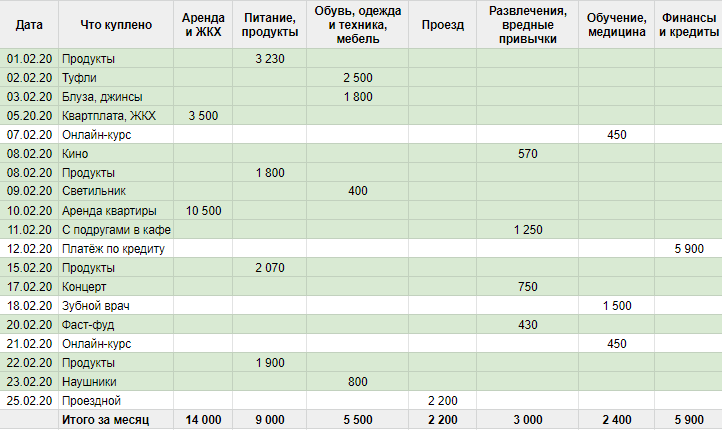

Пример таблицы ежедневного учёта

| Дата | Статья | Категория | Наименование | Сумма | Остаток |

| 1 июня | Зарплата | 25000 | 25000 | ||

| 2 июня | Продукты | Хлебобулочные изделия | Батон, хлеб пшеничный | — 50 | |

| Продукты | Мясо | Свинина, 2 кг | — 500 | ||

| Хознужды | Бытовая химия | Стиральный порошок | — 230 | ||

| Транспортные расходы | — 50 | 24170 | |||

| 3 июня | Квартплата | Коммунальные услуги | Оплата за газ | — 600 | |

| Социальные расходы | Оплата услуг репетитора | — 5000 | |||

| Продукты | Овощи и фрукты | Клубника, цветная капуста | — 300 | 18270 | |

| 4 июня | Премия | 3000 | |||

| Квартплата | Электроэнергия | — 130 | |||

| Продукты | Общепит | Кофе и мороженое | — 100 | ||

| Социальные расходы | Газета | — 50 | 20990 | ||

| —————— | —————— | —————— | —————— | —————— | —————— |

| 30 июня | Продукты | Мясо | Филе курицы, 1 кг | — 200 | |

| Квартплата | Коммунальные услуги | Содержание жилья и придомовой территории | — 4270 | ||

| Услуги | Мобильная связь | — 100 | |||

| Социальные расходы | Подарок коллеге | — 500 | |||

| Личные нужды | Ремонт обуви | — 250 | 3000 |

Примерная таблица с итогами подотчётного периода

1 — 30 июня

| Статья | Категория | Сумма |

| Зарплата | 25000 | |

| Премия | 3000 | |

| Квартплата и коммунальные услуги | — 5000 | |

| Продукты | Хлебобулочные изделия | — 800 |

| Продукты | Мясо и рыба | — 2800 |

| Продукты | Молочная продукция | — 1300 |

| Продукты | Овощи и фрукты | — 2500 |

| Продукты | Питание вне дома | — 800 |

| Хознужды | Бытовая химия, средства гигиены | — 1800 |

| Социальные расходы | Услуги репетитора, абонемент в бассейн, книги, газеты, подарки | — 8000 |

| Услуги | Ремонт обуви, визит к парикмахеру, проезд в транспорте | — 2000 |

Приход: 28 000.00 Расход: 25 000.00 Остаток: 3 000.00

Выбрав наиболее удобный способ ведения учёта, ежедневно записывая все затраты и доходы, через 3 месяца можно получить усреднённые данные и провести полноценный анализ, какие расходы необходимы и оправданны, а какие нужно сократить. Таким образом устанавливается и лимит расходов, за рамки которого выходить нельзя.

Именно контроль доходов и затрат является главным шагом на пути к финансовой стабильности. Высвободившиеся финансы можно откладывать.

Основные правила накопления

- учитесь деньги считать

- откладывать с любого дохода от 10 до 30% или больше, как вам позволяют ваши финансы

- если неожиданно вы получили премию, то тоже необходимо с нее 50% отложить, а вот остальное потратить так как сами хотите

- обязательно должна быть цель, которую вы хотите претворить в жизнь и вам на нее нужны деньги

- деньги лучше сохранять на депозитном счете, хотя бы первоначально, чтобы не было соблазна ее потратить

Вот у вас получилось накопить деньги. Попробуйте их проинвестировать и получить от них дополнительный доход. Дело очень увлекательное и кругозор расширяет очень-очень сильно.

Правильно инвестируйте накопленные деньги

Что может в реальности принести прибыль от ваших накоплений?

- Сдача в аренду недвижимости (очень популярное вложение денег в России)

- Инвестиции (читайте инструкцию начинающему инвестору)

- Покупка ценных бумаг

- Приобретение антиквариата

- Покупка обезличенного металлического счета в любом банке (долгосрочная инвестиция)

- Вложения в ценные монеты с номиналом

- Процент по депозитному счету

- Вложения на развитие компаний под определенные проценты и с брокерским управлением деньгами

И другие инвестиции.

Из всех вышеперечисленных моментов становится понятно, что копить деньги выгодно.

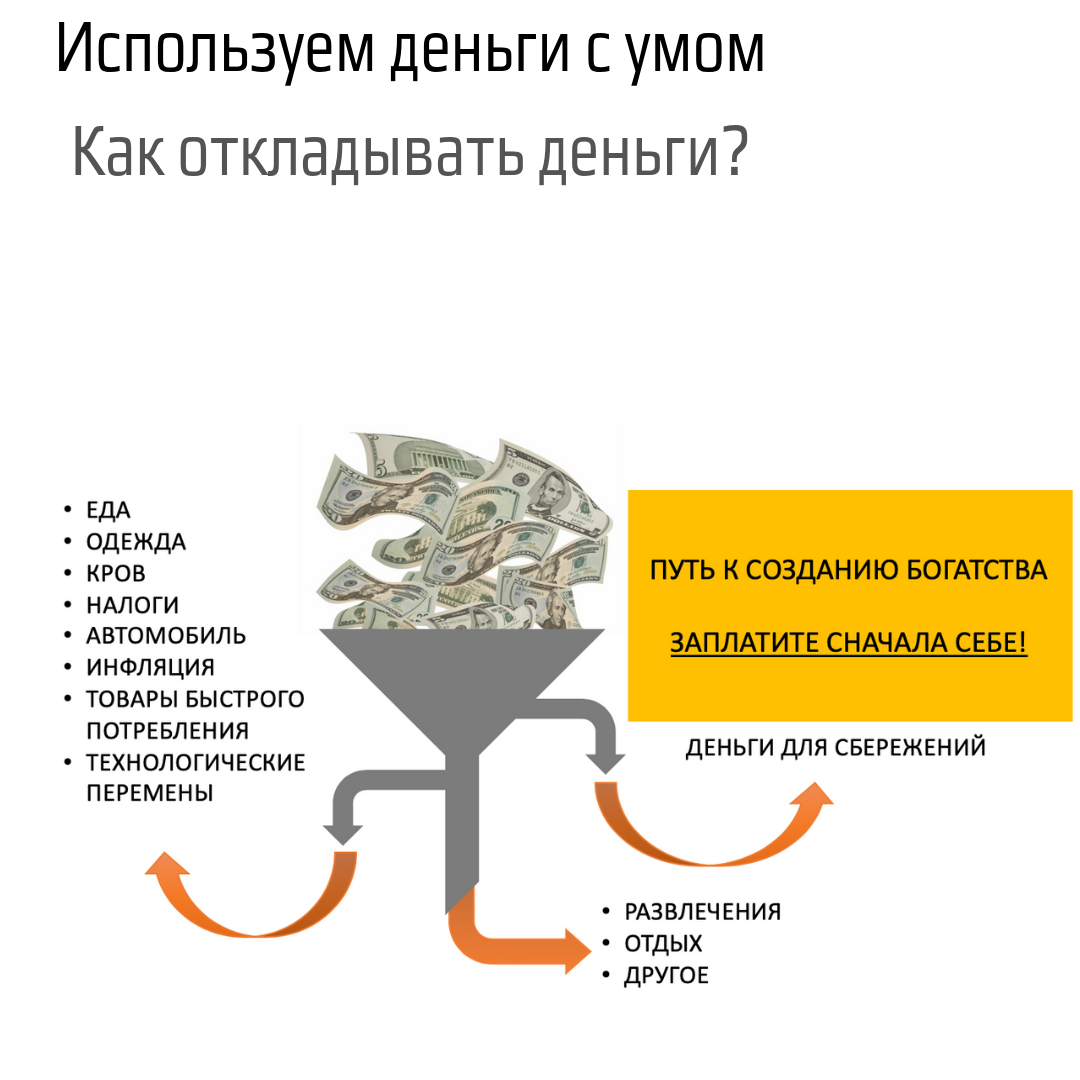

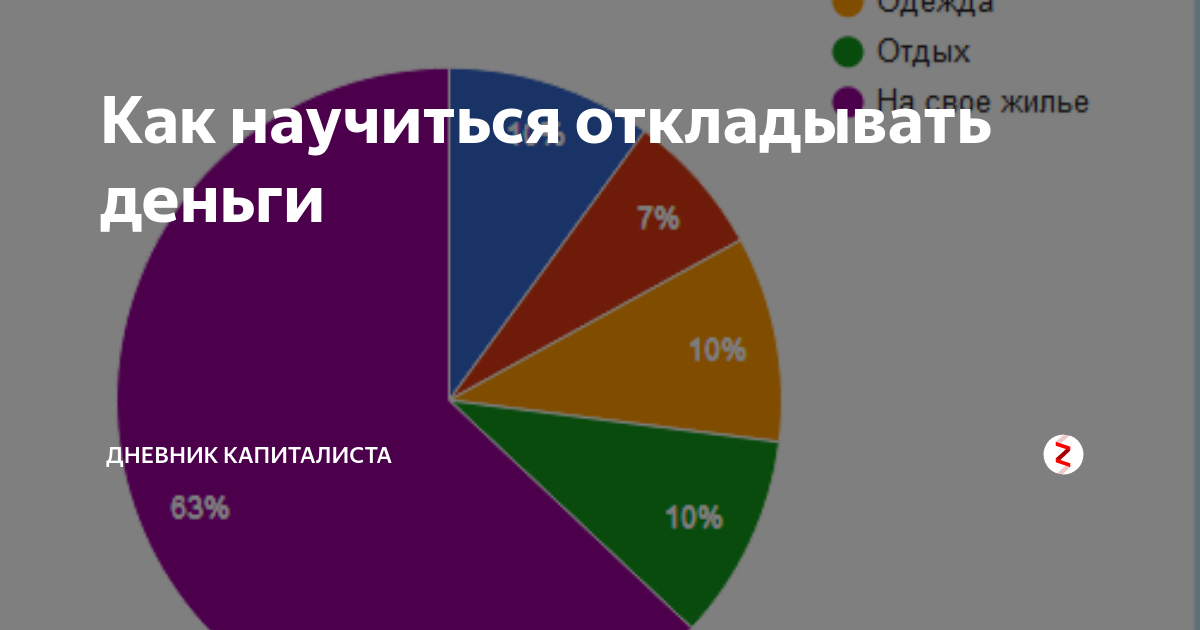

Как правильно откладывать деньги

Главный секрет — грамотное распределение денег и самодисциплина. Перейду сразу к своему личному примеру. Чтобы было понятнее, давайте укажу совокупный доход семьи: пусть это будет 1000$. Я распределяю ее на три кубышки (копилки).

1. Первая кубышка

Я называю ее «на жизнь». Для начала я определил сумму, необходимую моей семье (двое взрослых и двое детей до 7 лет) на базовые потребности. Возможно, «базовые» не совсем правильное слово, поэтому поясню, что я имею в виду. Это такие вещи, без которых невозможно или очень трудно обойтись, как еда или коммуналка.

Примеры таких расходов:

- коммунальные платежи, интернет, мобильная связь, детский садик, кружки

- продукты, бытовая химия

- бензин/проездной

- платежи по рассрочкам/кредитам, если есть

- лекарства, аптеки

- подарки на дни рождения ближайших родственников и друзей. Как оказалось, это значительные траты, от которых никуда не деться, и лучше их учесть.

Скорее всего, это минимальный список, и у вас он будет дополнен другими пунктами. Напишите и просчитайте все, на что вы регулярно тратите деньги и без чего действительно не можете обойтись. Но не увлекайтесь, а то ничего не останется на две другие кубышки Чтобы максимально точно рассчитать эту сумму, запишите все ваши расходы за 1-3 месяца и выпишите из них базовые. Есть разные приложения для ведения домашней бухгалтерии (например Zenmoney), но нам с женой оказалось удобнее просто присылать друг друг в сообщения в виде «100 руб продукты», а в конце месяца заполнить таблицу

У меня получилось 450$. Остаток 550$.

2. Вторая кубышка

Предназначена для накопления на более крупные нерегулярные траты, не попавшие в разряд базовых. Это уже не носки, но еще не квартира. Примеров великое множество, но все-таки укажу несколько:

- пылесос

- новый диван

- капремонт двигателя или новый аккумулятор

- новый телефон

- поездка на море

- собрать ребенка в школу

- хобби (ваше и других членов семьи) — удочка, велосипед, литые диски, садовые качели и т.п.

- поход в ресторан с женой, в бар с друзьями

Вы наверно заметили, что многие покупки из этой категории нужны для того, чтобы радовать себя и ваших близких, и, по сути, необязательны. Но и без них совсем грустно. Я считаю, что лишать себя всех радостей жизни ради накопления неправильно, а вот ограничить — необходимо. И делается это размером взноса во вторую копилку. Хватает денег в копилке для поездки на море — поехали, нет — собираем дальше. Все просто и понятно, для вас и для вашей супруги/супруга.

Сколько же мне отложить сюда из оставшихся 550$, 150$ или 300$? А ответ здесь зависит от того, насколько важно нам накопить в третью копилку. Поэтому сначала про нее

3. Третья кубышка

Самая большая и самая важная. Она нужна для того, чтобы накопить на что-то очень большое в сравнении с бюджетом.

Для большинства — это свое жилье, или хотя бы первый взнос. В этом случае скорость накопления имеет большое значение, поэтому распределить оставшиеся 550$ лучше в пользу третьей, например 400$ сюда, и 150$ во вторую.

Если вашей семье повезло, и у вас уже есть квартира, можно копить на что-то другое, например, себе на пенсию. Деньги, попадающие сюда, не должны потратиться на айфон, новую кухню, или Египет. Они могут лежать на депозите, облигациях, на них можно купить однушку для сдачи в аренду. Тогда распределить оставшиеся деньги можно пополам: 275$ во вторую, и столько же в третью копилку.

Дополнительной функцией третьей копилки является так называемый «черный день» — непредвиденные медицинские расходы, покрытие расходов во время поиска новой работы и т.п.

Лайфхаки для начинающих копить

- Начните следить за своими расходами. Посчитайте, сколько у вас уходит денег на квартплату, бензин, питание и т. д. Учтите небольшую сумму про запас, чтобы было из чего скинуться на подарок ко дню рождения коллеги или сдать на школьную экскурсию для ребенка.

- Подумайте, от чего вы можете отказаться или какие сократить расходы, например, пить офисный кофе вместо капучино в модной кофейне или мыть машину на мойке самообслуживания, а не «всё включено» и т. п.

- Сразу после зарплаты оплачивайте коммунальные и другие обязательные платежи, чтобы не копить долги и пени. Это касается и сбережений — лучше отложить на специальный счёт сразу после получения дохода, чтобы в финале не выйти в ноль.

- Рассчитайте бюджет на ежедневные траты, переведите эту сумму на отдельную карту и берите с собой только её, чтобы не возник соблазн потратить больше, чем вы можете себе позволить.

- Если возникло желание сделать спонтанную покупку, возьмите пару дней на размышления. Возможно, за это время желание исчезнет.

- Штрафуйте себя за импульсивные покупки: если не удержались от незапланированной траты, такую же сумму кладите на сберегательный счёт. Двойная польза: при необдуманных покупках накопительный счёт будет пополняться и сформируется полезная привычка сто раз подумать, прежде чем спускать деньги.

- Откажитесь от кредитов — не берите новые, максимально быстро закройте старые. Если пользуетесь кредитной картой, подумайте о том, чтобы перевести долг с карты в обычный кредит, так его эмоционально легче закрыть.

Если никак не получается копить, спросите себя, точно ли вам нужна та вещь, на которую вы собираете деньги. Возможно, стоит просто пересмотреть цель.

Банковские вклады

Банковские вклады или

депозиты – простой и доступный способ преумножить своё состояние. Банк

пользуется средствами клиента и платит проценты за пользование суммой на счёте.

Накопить деньги можно оптимальным способом с наибольшей выгодой – внимательно ознакомьтесь с банковскими продуктами. Прежде всего, выберите вид вклада.

Самая высокая процентная ставка, как правило, предусмотрена для сберегательных депозитов. Этот тип вклада подразумевает запрет на доступ к средствам (как снятию, так и пополнению) в течение определённого периода времени (как правило, от 1 года). Если клиент хочет забрать деньги раньше – то процент не начисляется.

Оформив накопительный вклад, клиент вправе пополнять его во время действия договора. Банк начисляет проценты 1 раз в оговорённый период времени. Чем чаще происходит начисление – тем выгоднее вклад. Копить на таком депозите можно и за счёт начисляемых процентов. При снятии любой суммы раньше истечения договора, проценты аннулируются, либо процентная ставка становится в несколько раз ниже.

Расчётные вклады подразумевают, как пополнение счёта, так и снятие суммы, не превышающей определённого лимита. Этот вид депозита удобен возможностью снять средства при форс-мажорных обстоятельствах без потери процентов.

Специализированные.

Ориентированные на определённую группу потребителей, для которых будут созданы

более выгодные условия. Сюда относятся пенсионные вклады, молодёжные,

студенческие, ипотечные, сезонные и другие.

Депозиты, как способ накопления денег, удобны ещё и своей защищенностью, так как сохранность средств регламентирована Агентством по Страхованию Вкладов (АСВ).

Все плюсы от накопленного капитала

- У вас всегда будут деньги при правильном их распределении и накоплении

- Вы научитесь вести плановое хозяйство

- Всегда будете спокойны

- У вас всегда будет цель в отношении своих накопленных денег

- Мысли о кредите не будут посещать вас никогда и ни при каких обстоятельствах

- Можно с помощью своих накоплений делать «деньги»

- Можно вести радостную и счастливую жизнь и не бояться будущего

Как видите, полезно все и всегда знать про свои деньги!

Это обеспеченная старость и спокойная жизнь. И если вы хотите жить без стресса, то наведите порядок в своих финансах и копите деньги всегда и при любых доходах!

Заключение

Вспомните народную мудрость: «Копейка рубль бережёт». Даже самые незначительные траты на бесполезные вещи отдаляют вас от финансовой свободы. Чтобы накопить крупную сумму, например, заработать миллион рублей, придётся изменить мышление и заново расставить приоритеты. Понять, что чувство защищённости важнее сиюминутных радостей. По-настоящему богатые люди уважительно и бережно относятся к деньгам, а не сорят ими ради понтов. Если вы хотите улучшить своё благосостояние, начните считать доходы и расходы прямо сейчас.

А вообще, хочу пожелать всем жить по принципу Дж. Рокфеллера, который говорил «Не бойтесь больших расходов, бойтесь маленьких доходов». Стремитесь зарабатывать больше, тогда не придётся зацикливаться на экономии, но помните – разумное управление финансами также включает в себя принципы экономии.