Как удалить отчет по кредитной истории – открываем правду

Как удалить кредитную историю из базы данных бюро? По собственному желанию избавиться от реальной испорченной КИ нельзя, и попытки такой чистки незаконны, то есть влекут уголовную ответственность.

Выше было написано об услугах сотрудников бюро. Но даже если реальный работник БКИ решит заработать лишние деньги и пойдет на риск за высокую цену, то факт очищения вскроется через некоторое время или сразу. Доступ к базам конфиденциальных данных строго ограничен и осуществляется только по фактам дополнения КИ новыми актуальными сведениями.

Если же сотрудник открыл историю и самостоятельно внес в нее корректировки или тем более полностью удалил, такие манипуляции будут выявлены системой безопасности или уполномоченными лицами, ответственными за хранение и конфиденциальность данных. Кроме того, все кредитные истории наверняка копируются и находятся не только в основной базе, но и в архивной, то есть на резервных серверах. Это также доказывает неэффективность метода.

Существует и еще один сомнительный способ исправить кредитную историю – обратиться к квалифицированным программистам, обещающим взлом базы данных БКИ и изъятие КИ за определенную цену. Да, опытный «хакер» действительно имеет возможность взломать сервер и получить доступ к интересующей информации в Москве или ином городе России. Но факт хакерской атаки также наверняка будет выявлен системой безопасности: сведения находятся под многоступенчатой надежной защитой.

Способы «лечения» плохой кредитной истории

Чтобы повысить шансы на кредитование, стоит попробовать способы, предусмотренные специально для заемщиков с проблемным досье в банке. Негативную запись нужно обнулить, заменив несколькими положительными отзывами из банков и других кредитных организаций. После успешной выплаты нескольких краткосрочных кредитов шансы взять выгодный заем заметно поднимаются, а КИ снова становится положительной.

Программа кредитного оздоровления, предложенная рядом банков для заемщиков с просрочками, заслужила неоднозначные отзывы:

- с одной стороны, клиенту предлагают несколько кредитов, записи о которых помогут отбелить КИ;

- с другой стороны, человек серьезно переплачивает банку, не получив необходимую сумму.

Участие в программе вовсе не гарантирует, что клиент, прошедший программу кредитного оздоровления, сможет добиться выгодных условий. Банки отказывают уже по иным причинам: несоответствие параметрам заемщика, недостаточный уровень зарплаты и т. п.

Для тех, кто привык самостоятельно решать проблемы, рекомендуется использовать следующие возможности обеления репутации:

- избавиться от непогашенных задолженностей по кредитам и иным обязательным платежам;

- восполнить баланс кредитки, если она на нуле;

- обратиться в МФО для нескольких мелких займов через интернет на 1–2 месяца;

- получить новую кредитку (если ее не было) и активно ее использовать в полную силу в течение полугода, не забывая вносить ежемесячные платежи;

- на время прекратить подавать новые заявки, поскольку они на данном этапе безрезультатны.

Сколько будет длиться процесс обеления, никто точно не скажет, поскольку ситуации индивидуальны: иногда достаточно закрыть запись о просрочке несколькими платежами по действующей кредитке. Если заемщик принудительно выплачивал долг предыдущему кредитору через суд, не помогут даже несколько товарных кредитов и успешные активные выплаты по текущим кредиткам. Имя клиента останется в черном списке, и вычеркнуть его оттуда быстро не получится.

Очистка неверных сведений в кредитной истории

Информация даже о кратковременных или технических просрочках создаст проблемы с получением кредита. Ни одна серьезная банковская структура не сотрудничает с теми, кто несерьезно относится к финансовым обязательствам.

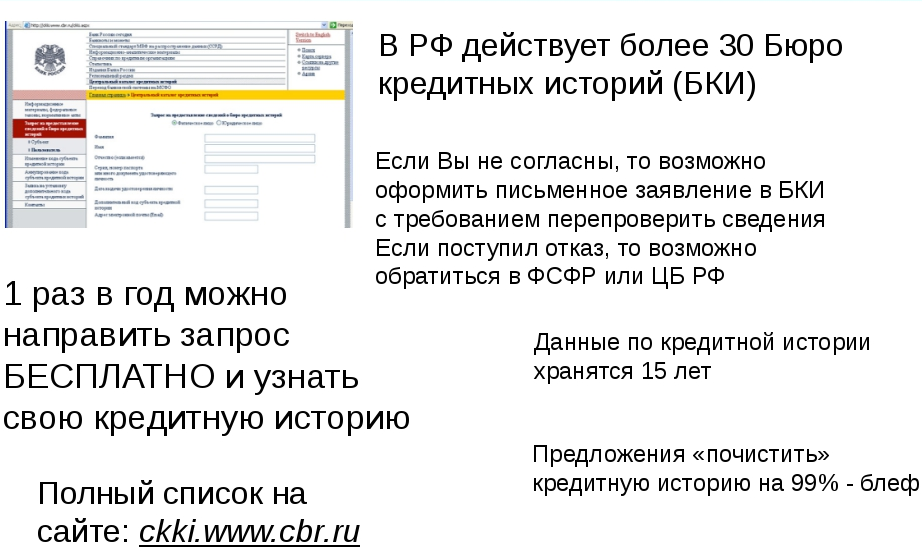

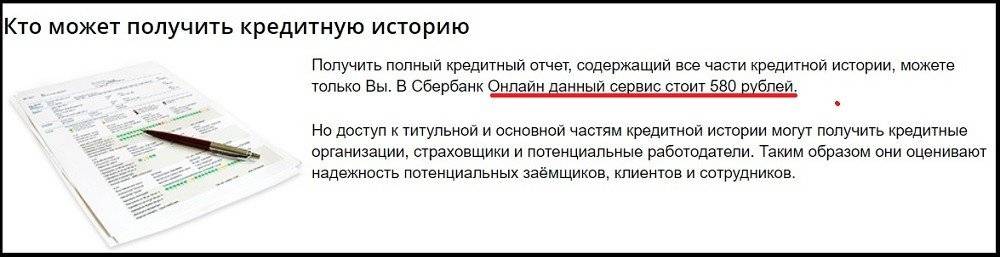

Заемщик может два раза в год бесплатно проверять собственную КИ в соответствующей инстанции (БКИ). Если вы планируете покупку на крупную сумму и в прошлом пользовались услугами банков, лучше посмотреть свою КИ заранее. Помните, что чистка кредитной истории — задача, которой занимается только собственник.

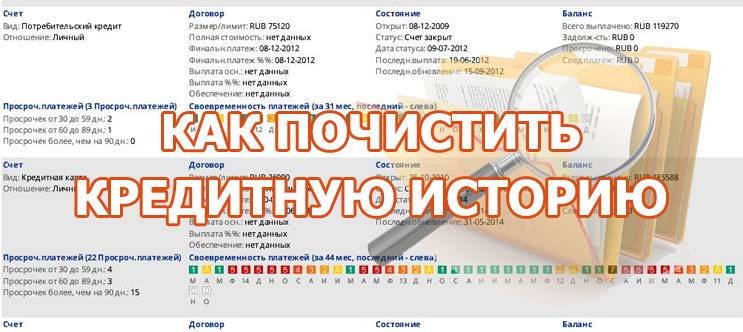

Если вы обнаружили, что банк передал неверные сведения о займах в бюро, важно разобраться, как очистить кредитную историю в общей базе в России бесплатно. Сделать это можно по алгоритму:

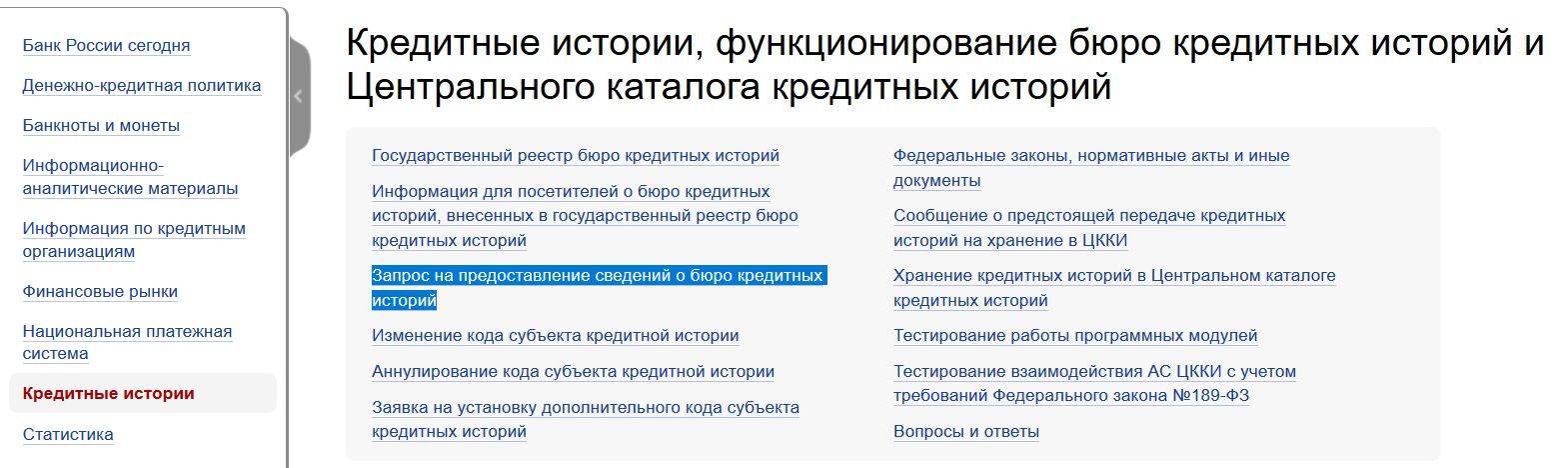

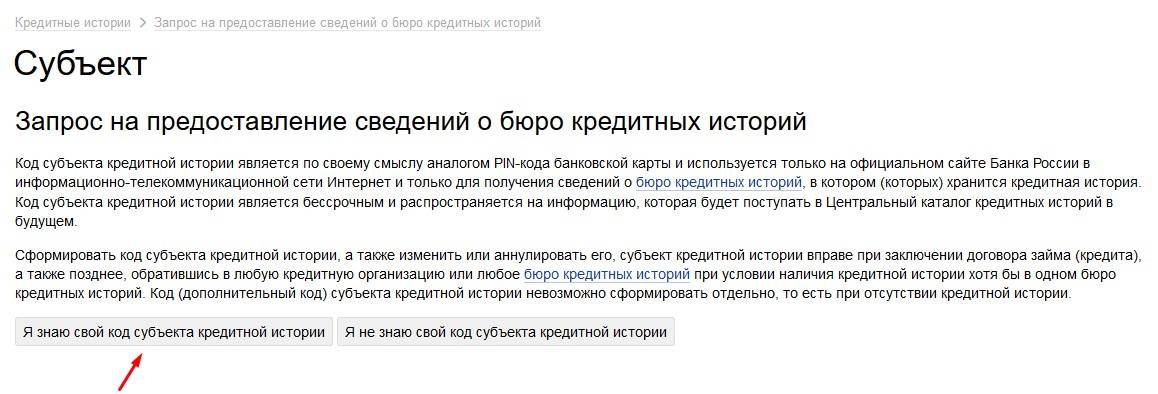

- Обратитесь в банк, где брали последний заем, и выясните номер субъекта КИ.

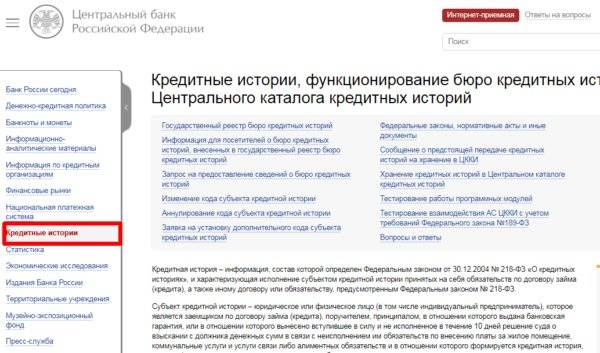

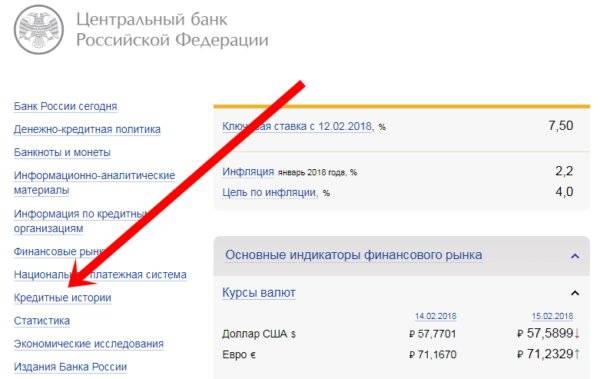

- По этому номеру предоставьте запрос в БКИ, чтобы получить отчет электронном виде. Сделать это можно на официальном сайте Банка России. Документ направят по e-mail, оставленному в заявлении.

- Поиск ошибки. Обратитесь в банк и сообщите о неточности или неверных сведениях. Как правило, банковские структуры идут навстречу клиентам, поскольку доказанный факт допущенной ошибки чреват штрафами. Банк выдаст справку, подтверждающую, что заем погашен в установленные договором сроки или о том, что просрочек в выплате клиент не допускал.

- С этой справкой снова обратитесь в БКИ с заявлением-требованием исправить внесенную ранее информацию. По факту удаления вы получите письменное заключение.

Если по каким-то причинам проблема не решена, придется обратиться в суд. Не забудьте приложить к заявлению текущие платежки по кредиту. Если суд установит, что во внесении исправлений в КИ клиенту отказали необоснованно, сотрудников бюро привлекут к административной ответственности и заставят уплатить штраф.

В каком случае можно аннулировать информацию в КИ

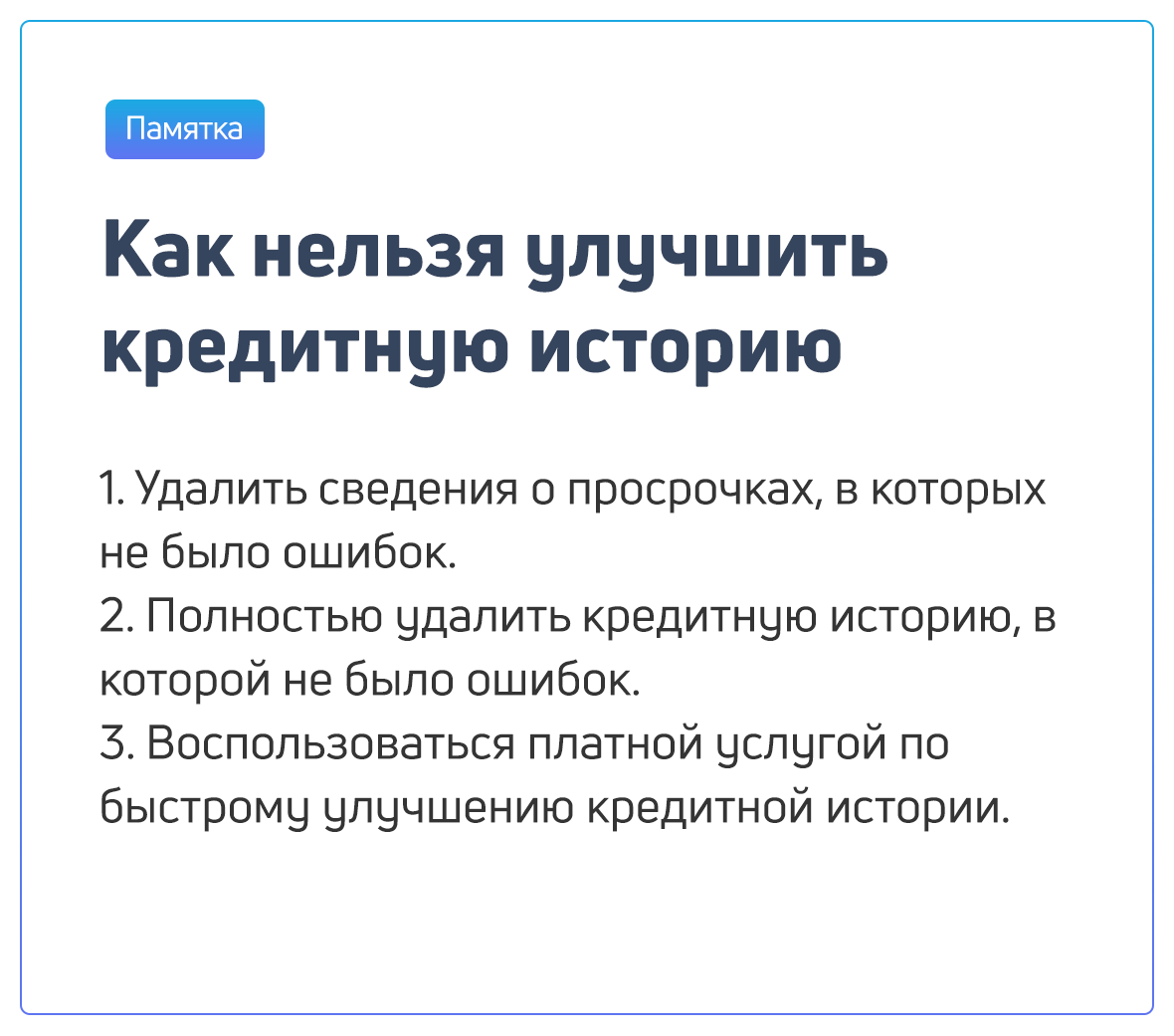

Можно ли очистить кредитную историю законно? Да, избавиться от КИ и аннулировать ее в соответствии с действующим законодательством можно. Но избавляться возможно не от реальных правильных данных, а только от недостоверных, не соответствующих действительности и внесенных ошибочно. Ниже рассмотрено три случая.

После истечения срока хранения кредитной истории

КИ в бюро хранятся 10 лет, причем отсчет ведется не с даты формирования (первого обращения за займом или кредитом), а со дня последнего действия заемщика: внесения последнего платежа, любого официального взаимодействия с кредитором или взимающей задолженности организацией, окончательного закрытия счета.

То есть, чтобы избавиться от плохой репутации, нужно в течение десяти лет не совершать никаких действий:

- не обращаться в финансовые организации за деньгами (подаваемые заявки также отражаются в истории);

- не предоставлять сотрудникам личные данные;

- не выходить на связь с кредиторами по поводу взысканий задолженностей (но такое поведение чревато проблемами с судебными приставами);

- не иметь задолженностей по оплате жилья, коммунальным услугам, платежам за связь, а также алиментным обязательствам.

При полном бездействии КИ без участия ее субъекта удаляется. При первом действии она формируется снова, а старые данные уже не отображаются.

По запросу в БКИ

Как почистить кредитную историю в России бесплатно, обратившись в бюро? Этим методом возможно аннулирование или исправление недостоверной и недействительной информации, например, ошибочных переданных сотрудниками финансовых организаций сведений, фактов оформленных мошенниками кредитов.

Как убрать кредитную историю, не являющуюся актуальной и реальной? Нужно собрать все доказательства недействительности данных (чеки и выписки из финансовых организаций об отсутствии долгов) и направить запрос в бюро лично или дистанционно (онлайн с дополнением усиленной цифровой подписью или по почте после нотариального заверения).

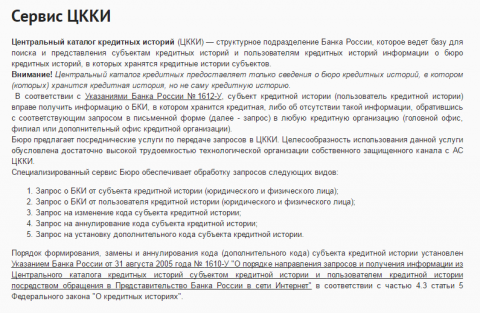

Сколько исправление займет времени? БКИ в течение 30-и дней проведет проверку и свяжется со всеми источниками формирования КИ (кредиторами и прочими организациями, долги перед которыми имеются). Источники должны дать ответы в течение четырнадцати рабочих дней. Если выявлены ошибки и несоответствия, они исправляются. Полностью сведения удаляются, если вся кредитная история оказалась неверной.

По решению суда

Можно ли удалить кредитную историю через судебные органы? Да, например, если заемщик обратится в суд с иском об оспаривании КИ по причине ее недостоверности. Обычно обращения в такие инстанции инициируются после проверок кредитных историй бюро, результаты которых не удовлетворяют заемщиков. Так, если субъект КИ уверен в неверности данных, но БКИ отказало в их корректировке, то суд при предоставлении доказательств недостоверности наверняка примет решение в пользу истца.

Как очистить кредитную историю в базе бесплатно?

Проблемы с кредитной историей знакомы доброй половине наших сограждан, поэтому вопросы о том, как улучшить, изменить или вовсе удалить кредитное досье из баз БКИ возникают с каждым днем все чаще. Действительно, а как владелец может повлиять на свою кредитную историю?

Возможно ли провести очистку кредитной истории?

В случае, когда речь идет о полной чистке, то она возможна только в ходе выявления в нем ошибочных фактов. Тогда после подачи прошения в адрес кредитного бюро, оспаривания и приведения ряда доказательств (документация, подтверждающая неправильность внесенных данных) из него удаляются неактуальные данные. Заявление обязательно перед отправкой в БКИ должно быть заверено.

Специалисты отмечают, что подобные заявления в БКИ могут рассматриваться до 1 месяца. В этот период проводятся разбирательства, направляются запросы в кредитные организации и по общему объему полученной информации делаются выводы. Банки на ответ БКИ обычно тратят до 15-ти суток, который входит в общий срок рассмотрения заявления.

Важно отметить, что удалению подлежат только ложные факты, появившиеся в КИ гражданина по вине банков, БКИ или мошенников. Что же касается людей, которые свою КИ испортили собственноручно, то им придется искать другие пути выхода

Как законно очистить КИ?

Очистить кредитную историю все же можно, но вернее назвать эту процедуру улучшением, т.к. плохие факты никуда не исчезнут (если они правдивы), а лишь перекроются хорошими. Заемщик будет обращаться за новыми кредитами и без нарушений их гасить, тем самым доказывая свою благонадежность и платежеспособность. Проблема в том, что с плохой КИ взять «спасительные» деньги в банке очень затруднительно. И что же в таком случае делать?

В рамках закона можно улучшить КИ несколькими способами:

покупать товары в рассрочку – здесь важно сразу уточнить, чтобы кредитором был какой-то банк, а не сама торговая точка;

сотрудничество с МФО – одномоментно исправить КИ не получится, придется взять несколько займов в течение года и погасить их без просрочек;

получить потребкредит – чтобы повысить шансы на его получение лучше обращаться к небольшим банкам;

кредитка – на кредитный «пластик» приходится низкий процент отказов, поэтому с его получением проблемы возникнут вряд ли;

использование программ улучшения КИ

Как удалить КИ из базы?

У КИ есть четкий «срок годности», в который она обязательно хранится – это 10 лет. Чтобы удалить свою кредитную историю из базы необходимо в течение этого срока не делать следующего:

- брать кредиты;

- пользоваться рассрочками;

- погашать задолженности;

- связываться с прошлыми кредиторами;

- допускать образование задолженностей по налогам, услугам связи или алиментам.

Только в таком случае можно будет полностью ликвидировать свою КИ из баз данных БКИ.

В избранное

Похожие новости

Можно ли получить займ в МФО без прописки?

От чего может портится кредитная история?

Почему цены на продукты должны расти?

Почему кредитная история может быть отрицательной?

Эксперты предлагают изучить подробнее классификацию с детальными пояснениями. Оказывается, негативно влияют на КИ далеко не все нарушения со стороны заемщика.

Один платеж был просрочен разово. Срок просрочки не превысил границу в пять суток. Данное нарушение в соответствии с принятыми во многих банках стандартами не будет считаться серьезным. Высока вероятность того, что такая просрочка не повлияет существенно на состояние кредитной истории, на имидж заемщика. Однако данная информация в любом случае останется в КИ. И окончательное решение будет за банком: если заемщик пожелает взять крупный потребительский кредит или оформить ипотеку, подобное нарушение вполне может оказаться значимым для принятия решения банком: это не обязательно выражается в отказе либо в отклонении заявки на кредит. Например, банк может выдать деньги, но повысить процентную ставку.

Более серьезное нарушение – неоднократные задержки платежей по кредитам. Погашение в таких случаях осуществляется за 35 дней. Здесь тоже всё не так однозначно. Некоторые банки сразу отказывают по заявкам, учитывая подобные нарушения. Другие финансовые компании все-таки выдают новые кредиты

Тут важно начать планировать дальнейшие шаги для исправления кредитной истории, поскольку фактор достаточно негативный.

Непогашение кредита, нарушение сроков выплат и серьезные задолженности, которые привели к передаче дела в суд. Наиболее значимое нарушение

И когда в КИ отражена информация о подобном, шансы на получение новых кредитов будут существенно снижены. Многие банки сразу ответят отказом.

Возможные способы улучшения кредитной истории

Ответить на вопрос «как почистить кредитную историю» однозначно невозможно: сведения о займах и их погашении формируются в течение длительного времени, если пара неудачных долгов создали плохой рейтинг, а банк не дает новый кредит, исправить положение не получится за несколько месяцев. Иные способы, предлагаемые гражданам, желающим узнать, как почистить кредитную историю, незаконны.

Как формируется рейтинг

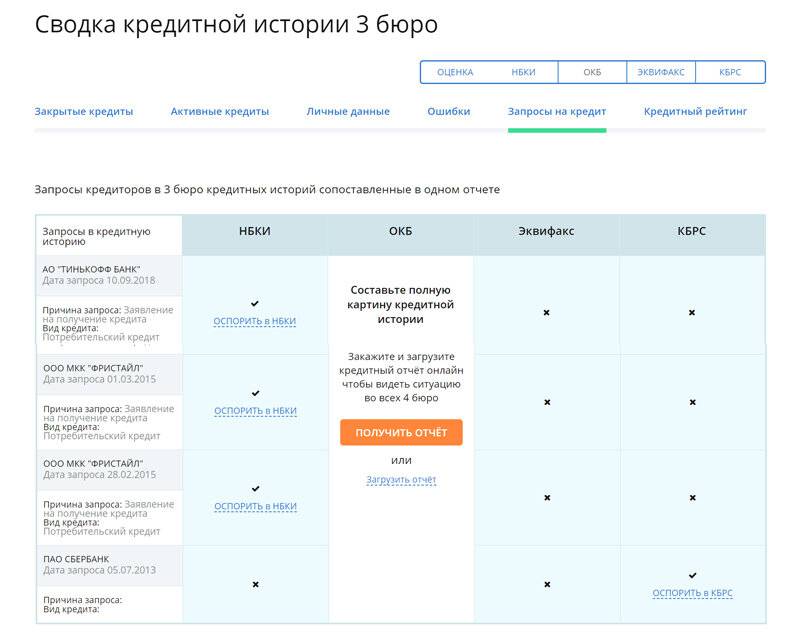

Скориноговый балл — показатель, который определяет вероятность одобрения заявки на кредит в банке. Он рассчитывается БКИ исходя из данных показателей:

- виды получаемых кредитов (ипотека, потребительский) и их погашение;

- соотношение суммы задолженности и просрочек к объему кредитования;

- длительность кредитной истории;

- количество запросов в БКИ;

- уровень дохода.

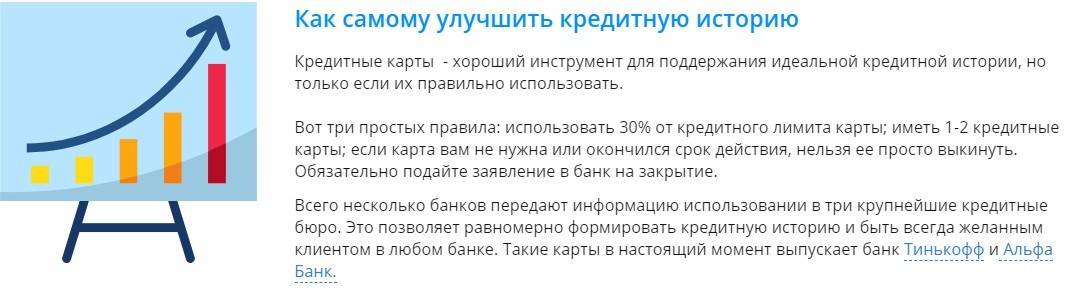

Использование кредитной карты

Своим постоянным клиентам банки предлагают кредитные карты на выгодных условиях: имеющийся лимит предоставляется в беспроцентное пользование на определенный срок.

Эта система выгодна обеим сторонам: банк стимулирует движение денег, чтобы они не залеживались на счетах и в карманах граждан, а человек получает определенную сумму в собственное пользование без процентов, а также показывает свою платежеспособность. Пользование кредитной картой при условии своевременного погашения лимита в перспективе улучшает кредитную историю.

Открытие депозита

Деньги, которые помещаются на счет в банке, также демонстрируют платежеспособность, улучшают рейтинг, однако надо быть осторожным с предложением по проверке кредитной истории в базах БКИ — это необязательное условие, а частые обращения негативно влияют на балл.

Рефинансирование и реструктуризация

Рефинансирование — способ закрыть несколько кредитов сразу, взяв новый, причем сделать это можно как в той же, так и в другой банковской организации. При реструктуризации пересматривают условия по договору займа: например, если имеется задолженность, банк пойдет навстречу и увеличит срок погашения по заявке должника. Оба эти способа улучшают положение, поскольку демонстрируют платежеспособность.

Микрокредит в МФО

Важно следовать двум правилам: брать кредит только в тех организациях, которые имеют лицензию Центробанка, чтобы не попасть к мошенникам, и не погашать долг преждевременно. Микрозаймы помогут очистить КИ

Микрозаймы помогут очистить КИ

Покупка товаров в рассрочку

Самый безопасный способ улучшения кредитной истории: рассрочка не подразумевает наличие процентов, и желаемая бытовая техника, предметы для дома будут доступны уже сейчас, а платить в месяц придется сущие копейки. Кроме того, для покупок техники магазины обычно предлагают выгодные тарифы по ее страхованию, бесплатному пользованию музыкой или онлайн кинотеатром на некоторый срок.

Провести очистку кредитной истории легальным путем невозможно, поскольку все данные хранятся в официальных электронных ресурсах. Однако есть способы по улучшению положения: покупки в рассрочку, открытие депозитного счета или кредитной карты, займы на короткие сроки. Так можно за несколько месяцев сформировать в БКИ приемлемую для одобрения заявки историю.

Последнее обновление – 1 сентября 2020 в 11:27

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Принудительное восстановление КИ через суд

В определенных случаях история кредитных отношений физического лица портится не по вине заемщика. Причиной этому могут стать недостоверные сведения, переданные банком в Бюро КИ. Ошибки в кредитном досье клиента могут возникнуть вследствие технического сбоя, простого человеческого фактора.

Чтобы поправить ситуацию, клиенту необходимо собрать все договора, счета на оплату, квитанции и прочие документы, доказывающие правоту кредитополучателя. Специалисты Бюро, на основании принятых бумаг, проводят проверку, которая может продолжаться до 30 дней. Если вынесенное решение будет положительным, то сотрудники уберут из личного досье плательщика неверные данные, тем самым вернут ему статут благонадежного заемщика.

Как работают программы?

По сути, полноценную программу для исправления кредитной истории предлагает только Совкомбанк – но даже при условии соблюдения всех правил в течение 15 или 30 месяцев банк не гарантирует, что клиенту начнут одобрять кредиты.

Самое главное, что делает банк – это передает информацию о займах и оплатах от клиента в БКИ. И параметры программы подобраны ровно так, чтобы клиент не брал лишнего, но чтобы все 3 его кредитных продукта заметило бюро. То есть, с точки зрения БКИ, клиент получает поочередно три кредита и выплачивает их точно в срок и без досрочного погашения – для любого банка такое поведение клиента говорит о надежности.

Кстати, за все время существования программы против Совкомбанка подали 27 исков (касающихся именно «Кредитного доктора») причем заемщики выиграли лишь 6 дел. То есть, с точки зрения закона подобные программы полностью легальны – раз клиенту никто не обещает полное «очищение» кредитной истории, он лишь берет три кредита, к тому же полностью добровольно.

При этом на первом этапе банк почти не рискует – ведь он продает страховку (по сути, «воздух») от своей же страховой компании. То есть, клиент покупает у банка его же продукт и оплачивает его в рассрочку с процентами. И настоящий кредит он получит только на втором этапе, когда докажет свою платежеспособность. А когда клиент пройдет всю программу, он может остаться в этом же банке и принести ему хорошую прибыль.

Представители БКИ считают, что подобная программа – весьма неоднозначна, и успех зависит от самого клиента. Ведь если он годами копил просроченную задолженность на крупные суммы, то успешно выплаченные кредиты на 5, 10 и 40 тысяч проблему точно не решат – суммы должны быть сопоставимы с просроченными платежами.

А главное – другие банки, проанализировав кредитную историю, легко выявят попытку обойти систему (ведь суммы кредитов и сроки их погашения известны заранее). Поэтому такой клиент с большой вероятностью получит отказ даже после всех трех этапов программы.

Ошибки в кредитной истории: как их исправить?

Ошибки. Они всегда были, существуют на текущий момент времени и будут появляться в будущем. Операционисты в банках и БКИ так же совершают ошибки, в частности, если речь идет об однофамильцах и тезках. Ошибки бывают и «по вине» техники. Компьютер не умеет рассуждать. Он находит клиента, подходящего по параметрам, и вносит в его досье полученную информацию.

Как исправить допущенную ошибку в истории кредитования? Вопрос актуален для 10-15% от общего числа заемщиков. Приходится удалять дублирующие записи, сведения о предоставлении отсрочек и кредитных каникул, которых не было. Заемщики сталкиваются и с тем, что на них числятся неполученные займы.

Для исправления перечисленных выше ошибок для начала необходимо обратиться в банк с заявлением. В нем излагаются все претензии, например, что погашенный 3 года назад кредит числится действующим. В соответствии с законом на проверку обращения банку дается 30 дней. Но, как показывает статистика, кредиторы не стремятся доводить дело до суда и в течение 10-15 дней исправляют неверную информацию самостоятельно.

Ситуация усложняется, если речь идет о выдаче кредита по украденному паспорту или паспортным данным. Решать проблему приходится через суд. Банки редко в добровольном порядке признают, что деньги были выданы постороннему человеку. Только суд может назначить почерковедческую экспертизу и на ее основании признать договор недействительным. Одновременно пострадавшей стороне необходимо написать заявление в полицию о факте мошенничества.

Важно: если паспорт украден или утерян, об этом надо сразу ставить в известность компетентные органы, чтобы не получать впоследствии «сюрпризы» в виде требования выплатить чужой кредит

Как очистить свою кредитную историю

Людям, которые хотя бы раз в жизни брали кредит, важно позаботиться о своей кредитной истории. Она нужна для того, чтобы впоследствии банк смог оценить вас как заемщика и выдать вам кредит. Хорошую кредитную историю имеет человек, осуществляющий платежи по кредиту в строго установленные банком сроки и в полном объеме

Тогда у банка нет оснований для претензий к заемщику. Когда человек нарушает обязательства, его плохая кредитная история началась, а это означает, что, скорее всего, ему будет отказано в запросе на последующие кредиты

Хорошую кредитную историю имеет человек, осуществляющий платежи по кредиту в строго установленные банком сроки и в полном объеме. Тогда у банка нет оснований для претензий к заемщику. Когда человек нарушает обязательства, его плохая кредитная история началась, а это означает, что, скорее всего, ему будет отказано в запросе на последующие кредиты.

Оказаться в списках «плохих» заемщиков – ситуация неприятная, но не безвыходная: свою кредитную историю можно улучшить. Для начала разберемся в деталях.

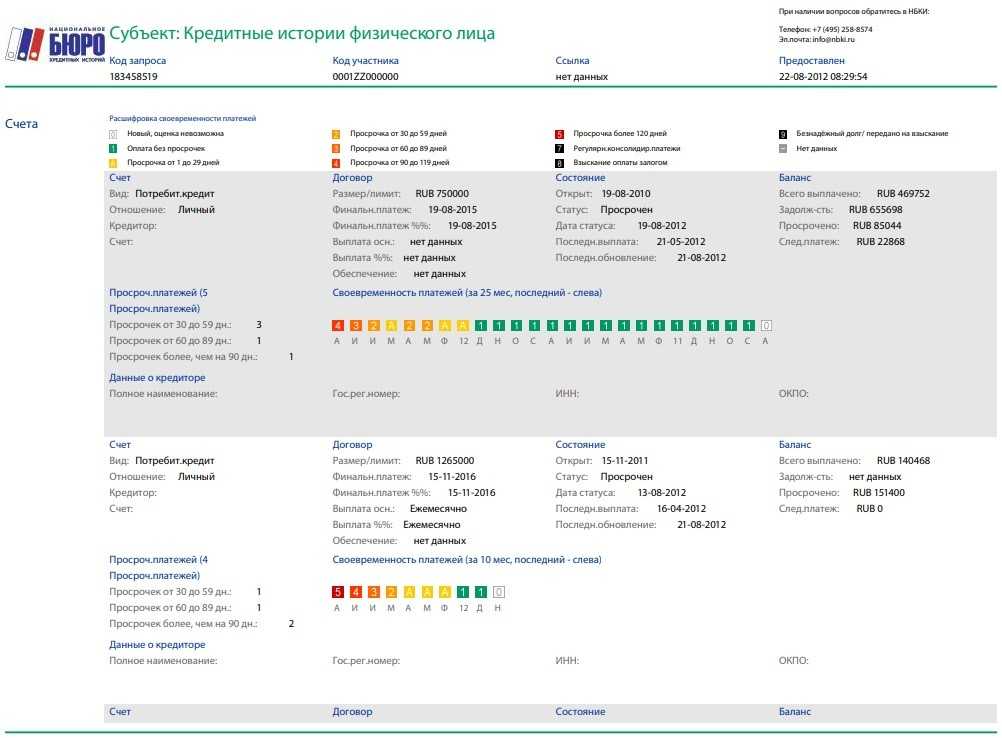

Итак, кредитная история – это краткое описание истории займов одного конкретного человека. В ней указывается, сколько кредитов он брал, как их выплачивал (например, допускал ли просрочки платежей) и прочая информация, связанная с взаимоотношениями заемщика с банковскими учреждениями. Подобные отчеты хранятся в различных бюро кредитных историй в течение нескольких лет со дня внесения в них последней записи и выдаются лично только с согласия их владельца. Самой обширной базой кредитных историй в России обладает Национальное бюро кредитных историй (НБКИ), которое консолидирует информацию, предоставленную банками и другими финансовыми организациями.

«Кредитная история особенно важна для финансовых институтов при оценке рисков и принятии решений о выдаче розничных кредитов. Все записи в кредитной истории гражданина тщательно анализируются кредитором при рассмотрении кредитной заявки, позволяя ему максимально взвешенно подойти к принятию решения о выдаче кредита. Если заемщик с такой платежной дисциплиной ему подходит — кредит будет выдан, если нет — заемщик получит отказ», — рассказал заместитель директора по маркетингу Национального бюро кредитных историй (НБКИ) Владимир Шикин.

Кредитная история не может быть очищена или стерта. Ваша репутация в качестве заемщика создается с момента получения первого кредита. Так что набело переписать кредитную историю нельзя. Зато можно попробовать изменить себя и свое отношение к обязательствам перед финансовыми организациями, чтобы история новых кредитов стала работать «на вас», а не «против». Для того чтобы зарекомендовать себя как добросовестного заемщика, первым делом нужно закрыть все долги перед банками по просроченным выплатам: банк вряд ли захочет выдавать кредит человеку с непогашенной задолженностью. Затем, при необходимости оформления новых кредитов (будь то незначительные займы на недорогую технику, или значительные, например, на автомобиль), необходимо четко выдерживать условия договора с банком, внося коррективы в свою кредитную историю. Всегда оценивайте свои возможности по предстоящим выплатам. Если чувствуете, что не справитесь – откажитесь, подождите более подходящего момента.

Помните и о своих правах и будьте бдительны. Вы, как субъект кредитной истории, вправе полностью или частично оспорить информацию, содержащуюся в своей кредитной истории. Разумеется, имея на руках подтверждающие документы. «В ситуации, когда заемщик обнаруживает в своей кредитной истории неверную запись, в соответствии с законом «О кредитных историях» у него есть право ее оспорить. Для этого надо связаться или с НБКИ, или с кредитором, который такую запись внес. После получения заявления гражданина на оспаривание какой-либо записи в кредитной истории, бюро кредитных историй должно провести дополнительную проверку данной информации, запросив ее у кредитора. Кредитор, в свою очередь, обязан в течение 14 дней со дня получения такого запроса представить в бюро либо информацию, подтверждающую достоверность ранее переданных сведений, оспариваемых заемщиком, либо исправить его кредитную историю в оспариваемой части. Направив при этом в бюро кредитных историй соответствующие достоверные сведения», — пояснил В. Шикин. Кроме того, кредитная история автоматически аннулируется по прошествии 10 лет с момента последней записи в ней. — «После этого кредитная история гражданина может быть сформирована заново, т.е. «с чистого листа», — уверяет эксперт.

Законные способы изменения кредитной истории в лучшую сторону

Как уже было отмечено, вопрос, как удалить кредитную историю, не имеет положительного ответа. Но это не означает невозможности повлиять на нее в положительную сторону. Два наиболее очевидных способа улучшения КИ следует рассмотреть подробнее.

Оспаривание

Первый вариант действия уже озвучивался. Он заключается в исправлении ошибочно внесенных в базу данных сведений о заемщике и имеющихся у него финансовых проблемах. Такие неточности встречаются относительно часто.

Для исправления ситуации потребуется получение объективной информации в банке. Затем необходимо обратиться в финансовую организацию с заявлением о внесении изменений в КИ. Если банк не пойдет навстречу заемщику, целесообразно пожаловаться в Центробанк, что наверняка позволит оперативно устранить возникшие проблемы.

Отказ от займов на 10 лет

Данные хранятся в БКИ в течение 10 лет. Поэтому возможен радикальный способ улучшения КИ – отказ от обращений в банки и микрофинансовые организации продолжительностью в 10 лет. Очевидно, такой вариант сложно назвать желательным для заемщика.

Как удалить кредитную историю из базы

Убрать из баз БКИ свою историю законно не выйдет. Но человеку стоит быть предельно осторожным с теми, кто заверяет в гарантированной очистке его КИ. При несвоевременном погашении кредитов портится не только история, но и рейтинг, так что сперва лучше ответственно отнестись к выплатам, чтобы не разгребать снежный ком проблем с финансами после.

Те, кто закрывают КИ по истечении 10 лет с последнего полного погашения, не имеют права удалять досрочно какой-либо файл. После ряда своевременных выплат рассрочек взгляните на рейтинг, который реально запросить бесплатно раз в год, и проанализируйте улучшения финансовой репутации.

Причины ухудшения кредитной истории

Если хотя бы один банковский или небанковский долг есть — стоит задуматься над формированием правильной истории в базе.

Зависит от субъекта:

- по внесению платы за жилое помещение, коммунальные услуги и услуги связи;

- задолженность по алиментам (в случае судебного решения об их взыскании);

- задолженности по административным штрафам, налоговым взносам;

- много кредитов (оптимальным является 3-5);

- просрочка долговых обязательств по кредитам и займам;

- досрочное погашение (не уменьшает рейтинг, но влияет на отношения с банком);

- частые запросы о состоянии кредитной истории уменьшают рейтинг (данное требование о предоставлении сведений часто прописывается при заключении договора с банком о вкладе или создании дебетовой карты, стоит внимательно его читать и попросить удалить этот пункт из договора);

- поручительство по кредитам других (хотя само поручительство не накладывает обязанностей по выплате, но в случае проблем у должника, платить придется поручителю, поэтому это почти приравнивается к еще одному кредиту).

Не зависит от субъекта:

- техническая ошибка (даже если все кредиты и займы всегда погашались вовремя, необходимо время от времени проверять состояние кредитной истории, чтобы убрать возможные погрешности — в случае их обнаружения по письменному заявлению в БКИ или в банковскую организацию недостоверные сведения удаляются);

- мошеннические действия с использованием данных о его личности.

Мошеннические действия

Нередко к ухудшению кредитной истории приводят недобросовестные действия других людей, которые наживаются на наивности и доверчивости окружающих. Вот наиболее часто используемые схемы, которые портят кредитную историю:

- кредит по подложным документам: оставляя оригинал паспорта при совершении бытовых сделок (например, аренда спортивных принадлежностей), следует помнить, что он может быть использован для заключения договоров в микрофинансовых организациях, которые выдают займы без особых требований, но под большие проценты;

- поручительство недобросовестному заемщику: если не выплатит он — долг перейдет на поручителя;

- «черные» брокеры: за предоплату предлагают услуги по открытию вклада в банке, помогают закрыть кредит или «сыграть» на бирже. Всегда лучше проверить на сайте ЦБ России лицензию на подобные виды деятельности (правда о мошенничестве вскроется — клиент останется без денег и репутации по кредитам);

- мошенничество по предоставлению кредитной истории: из-за пандемии, начиная с марта, участились способы обмана граждан, которым за некоторую сумму обещали очищать сведения о гражданах в базе. Обращаться надо только в официальные БКИ, перечень которых есть на сайте ЦБ РФ.

Мошенничество в МФО встречается часто