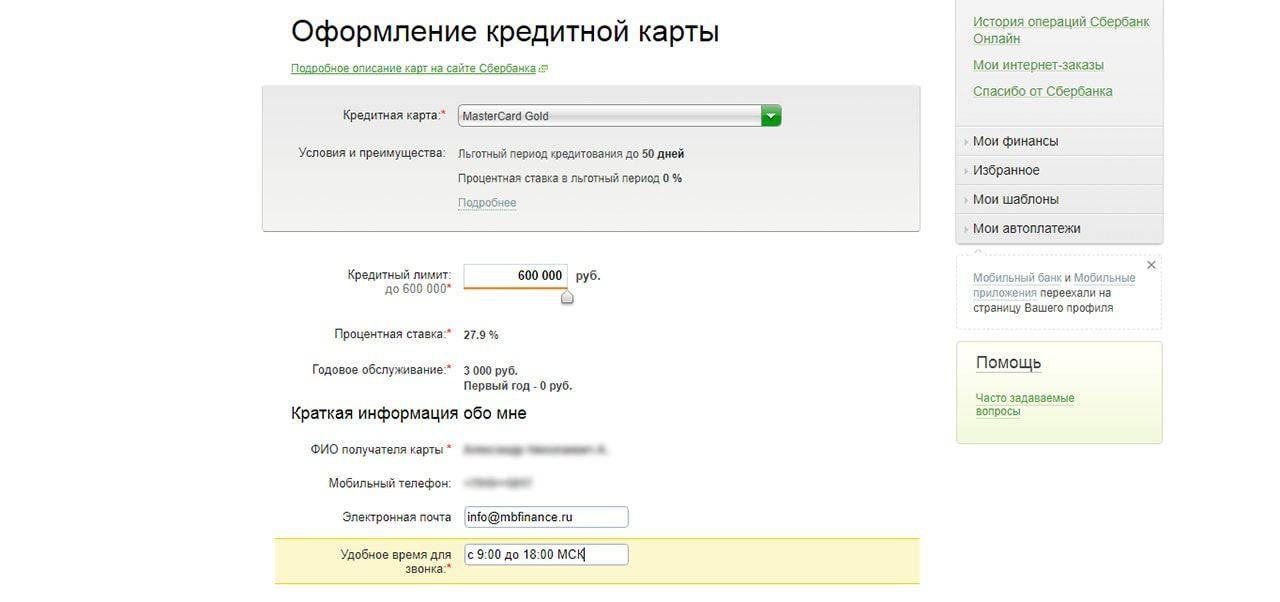

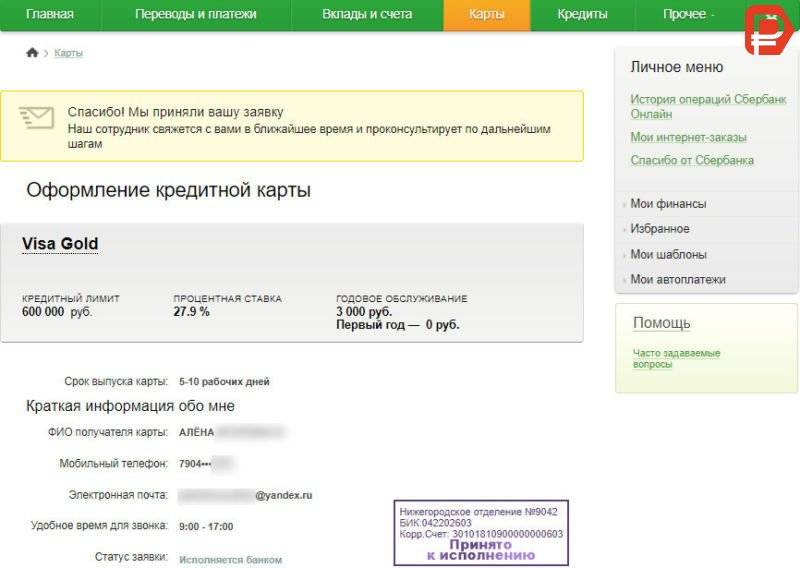

Порядок подтверждения заявки

Оформление заявки через личный кабинет не означает автоматического одобрения. Это лишь упрощает процедуру. Сотрудники Сбербанка так же, как и при личном обращении, обрабатывают заявление. Клиент проходит проверку на предмет:

- места работы и уровня доходов;

- наличия других кредитов;

- кредитной истории.

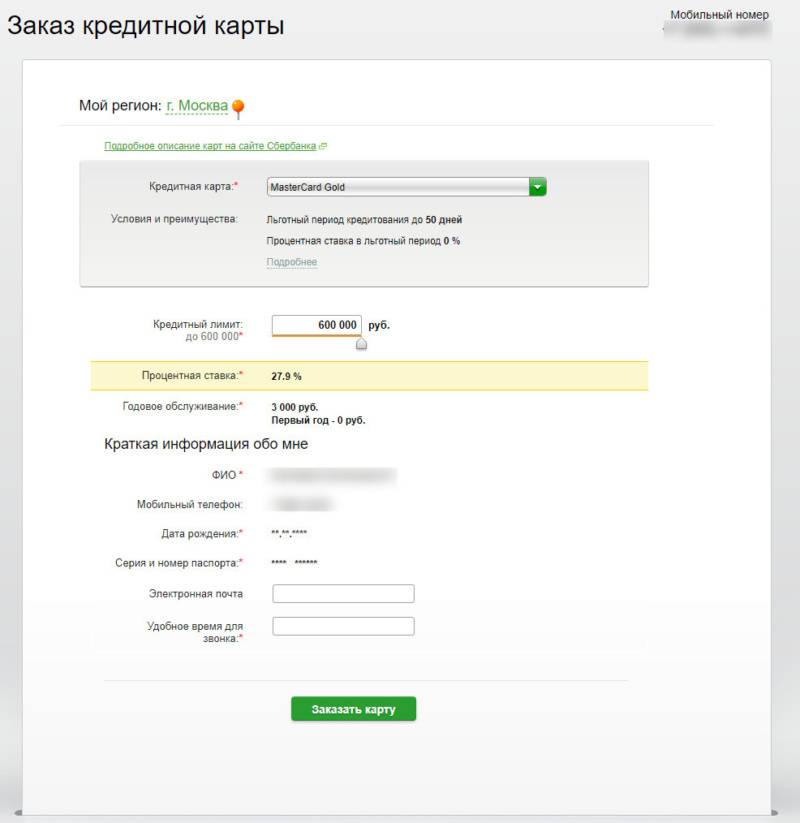

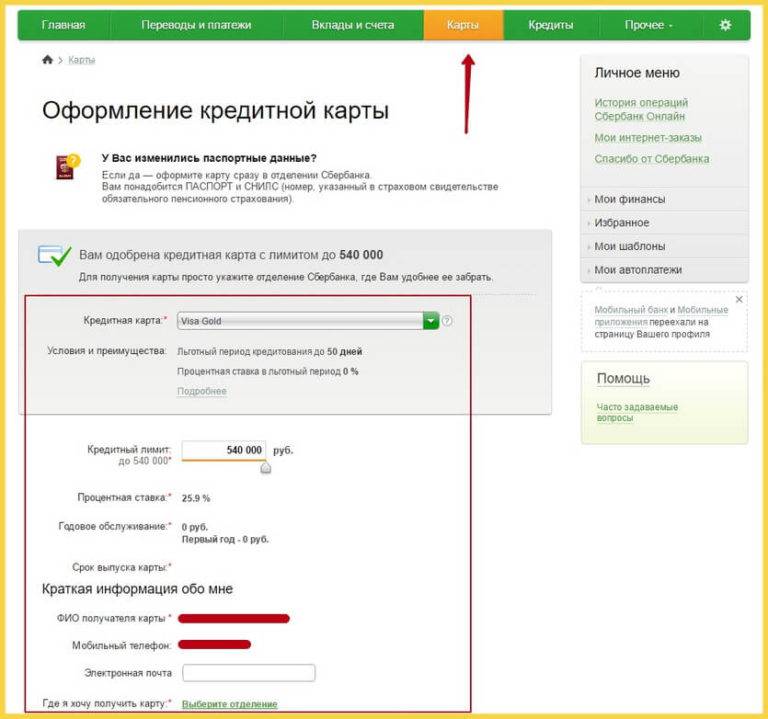

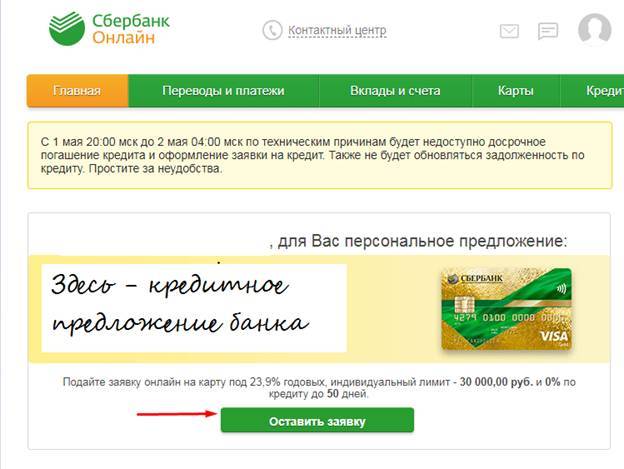

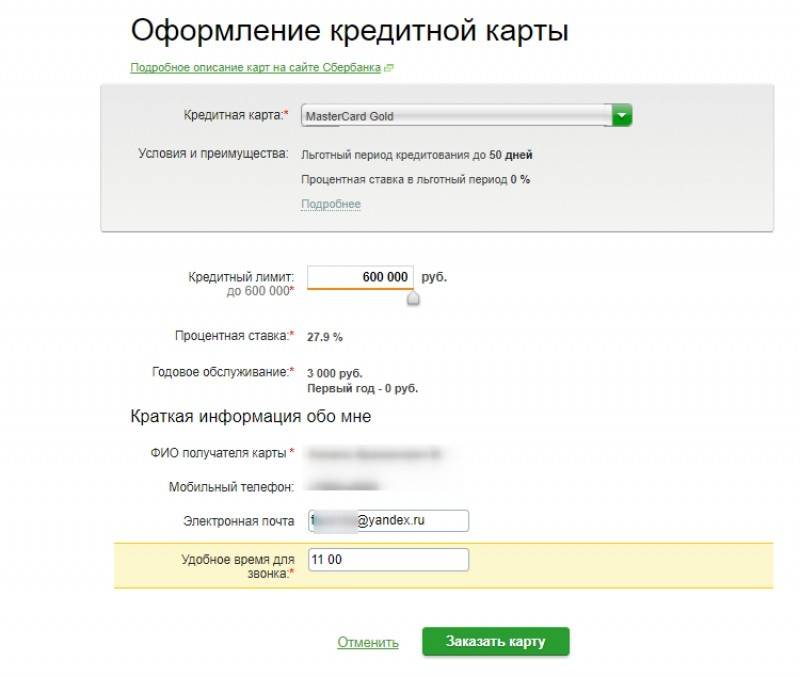

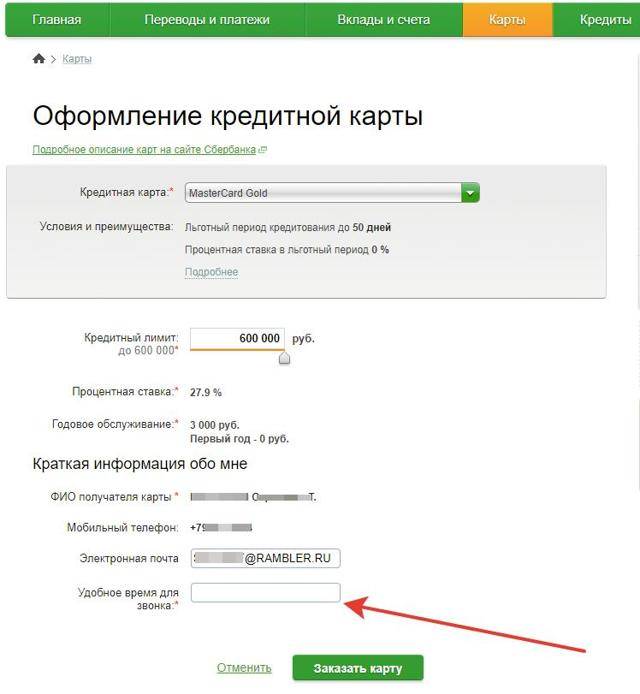

Только после анализа всех аспектов банк принимает окончательное решение. Сама процедура оформления состоит из нескольких шагов:

- заявка через интернет;

- банковская проверка;

- подтверждение заявки с установлением лимита по карте;

- поход в отделение Сбербанка, оформление договора и получение кредитки.

Подтверждение должно быть обоюдным – после того как банк примет положительное решение, его сотрудник позвонит клиенту и уточнит согласие на оформление кредитки.

Это интересно: Как оформить виртуальную карту Сбербанка через Сбербанк Онлайн — разбираемся в общих чертах

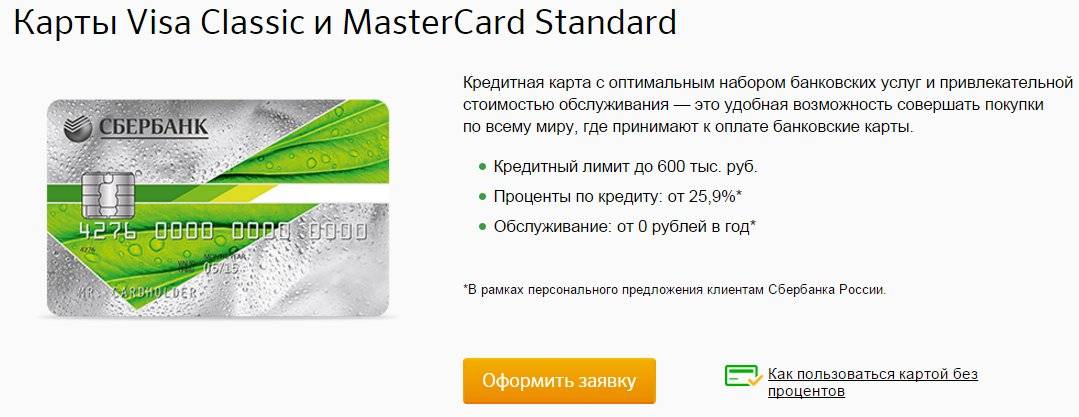

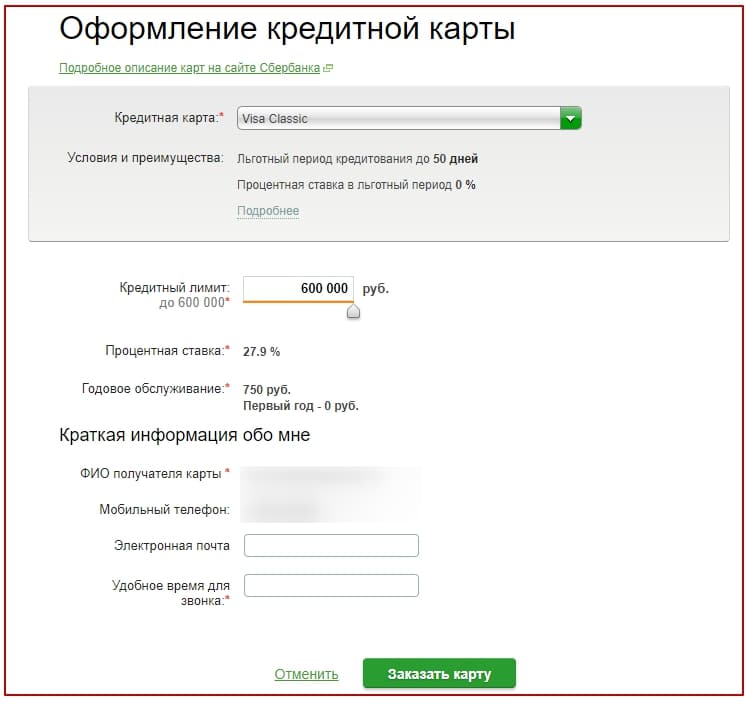

Условия по классической карте

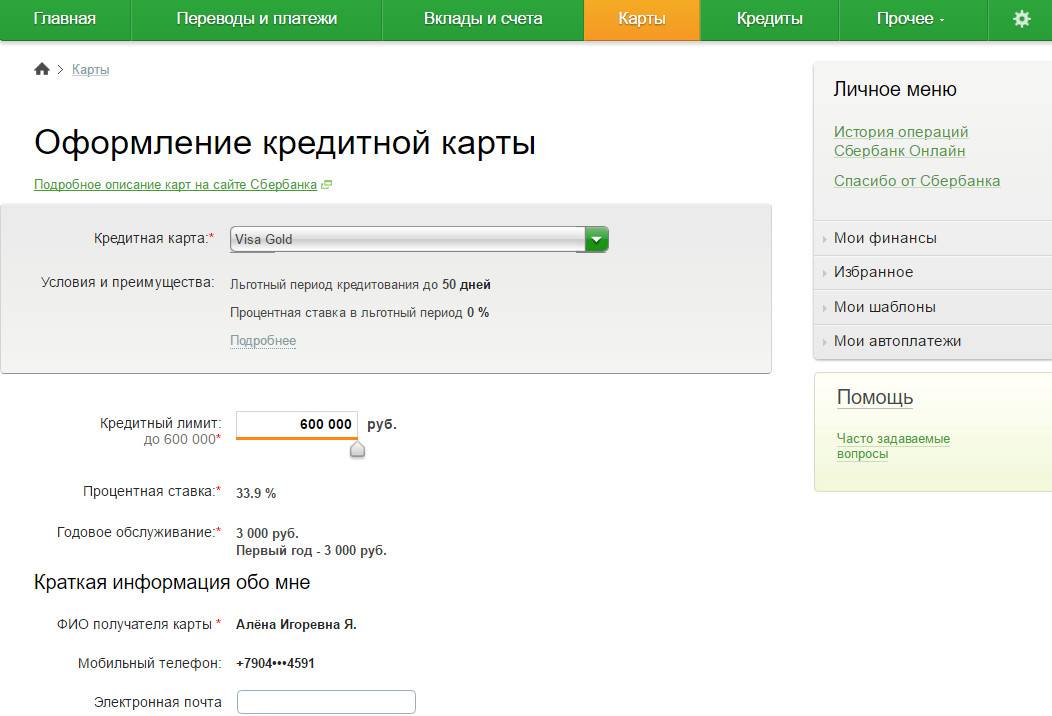

Для примера рассмотрим условия по классической карточке банка:

- Максимальный лимит – 600 тысяч рублей.

- Льготный период – 50 суток.

- Обслуживание – от 0 до 750 р за год.

- Ставка – от 23.9% до 27.9%.

- Можно подключиться к бонусной программе Спасибо от Сбербанка.

Требования к клиенту:

- Наличие гражданства России.

- Постоянная регистрация в РФ.

- Возраст – от 21 до 65 лет.

Процентная ставка определяется индивидуально. При ее расчете учитываются следующие параметры:

- Кредитная история клиента.

- Наличие зарплатного счета в банке.

- Есть ли открытые депозиты в Сбербанке.

- Уровень доходов.

- Расчет происходит с применением специальных формул.

Не факт, что вы получите минимальную ставку. Банк старается максимально компенсировать свои риски. Поэтому для некоторых клиентов предлагаются проценты выше минимального уровня.

Преимущества

Почему стоит выбрать именно Сбербанк для оформления карточки?

- Организация предлагает привлекательные условия.

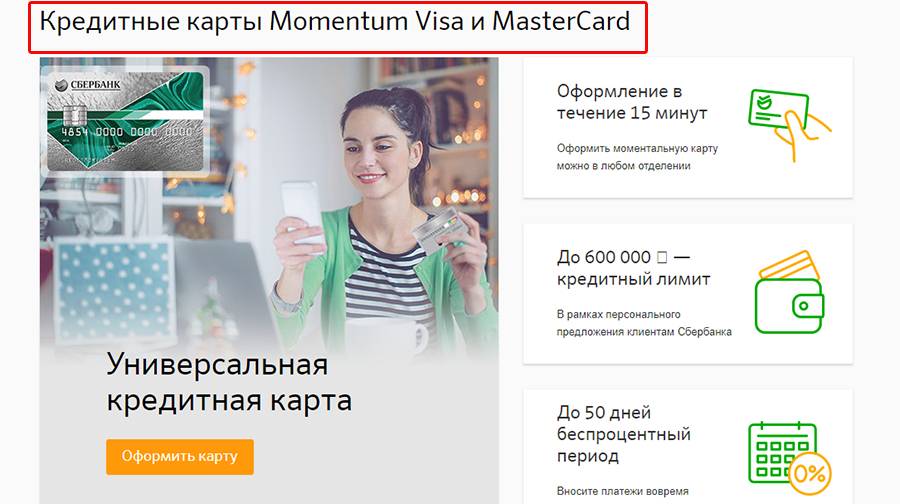

- Есть продукты с моментальным выпуском – моментум.

- Предлагаются невысокие проценты.

- Удается сэкономить при дальнейшем возврате средств.

- Карточка выдается с моментальным решением. Рассмотрение заявки занимает минимум времени.

- Вероятность положительного ответа довольно высока.

- Карточки предоставляются без справок. Оформление происходит по паспорту.

- Не придется подтверждать официально свою финансовую состоятельность.

- Можно послать заявку через интернет.

- Предлагаются удобные дополнительные сервисы.

- Можно пользоваться бесконтактной оплатой.

- Условия максимально честные, нет скрытых платежей.

Поэтому стоит заказать кредитную карту Сбербанка онлайн через интернет. Вы сможете выслать запрос на рассмотрение и быстро получить ответ от организации. В течение короткого времени с вами свяжется сотрудник и сообщит решение.

Как взять кредитку с небольшим лимитом 50000 рублей на выгодных условиях

Чтобы сильно не переплачивать кредитору, нужно получить «пластик» под не слишком большой годовой процент. Что для этого нужно?

- Обратитесь в свой «зарплатный» банк. Эта организация видит ваши поступления на картсчёт, и скорее всего, предложит вам выгодные условия кредитования.

- Нужна хорошая кредитная история. Сюда же отнесём отсутствие текущих и былых просрочек. Высокий размер заработной платы. Эти три фактора позволят обратиться в банки, предлагающих невысокие заёмные ставки. Например, выгодно отличаются карточные продукты Сбербанка, Газпромбанка.

- Длительный стаж работы на последнем месте – ещё один плюс заёмщика, подающего онлайн заявку на кредитную карту с 50000 рублей.

- Кредитная загруженность напрямую влияет на одобрение выдачи лимитированной карточки. Чем меньше открытых кредитов – тем лучше.

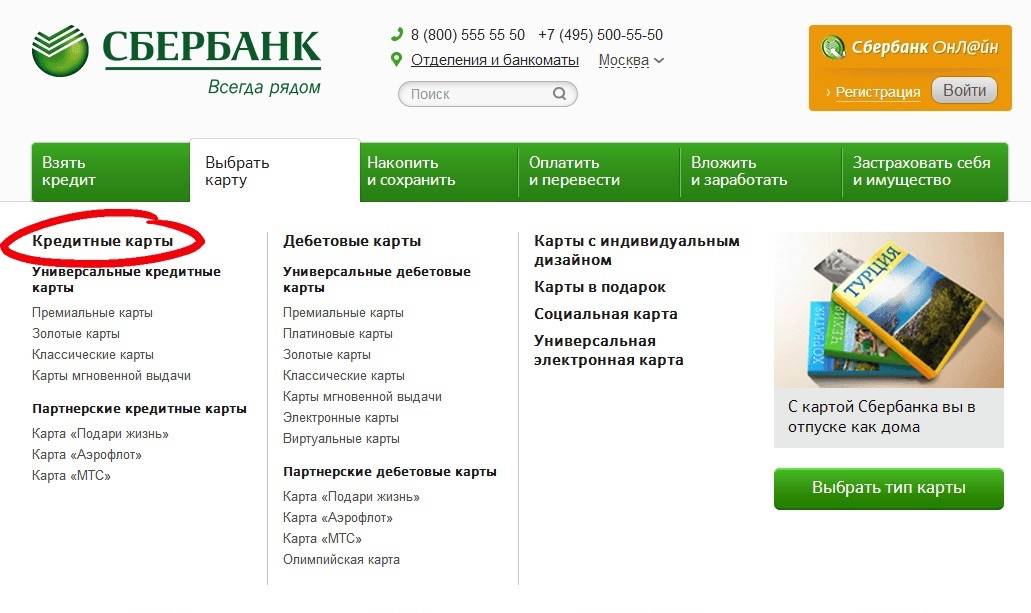

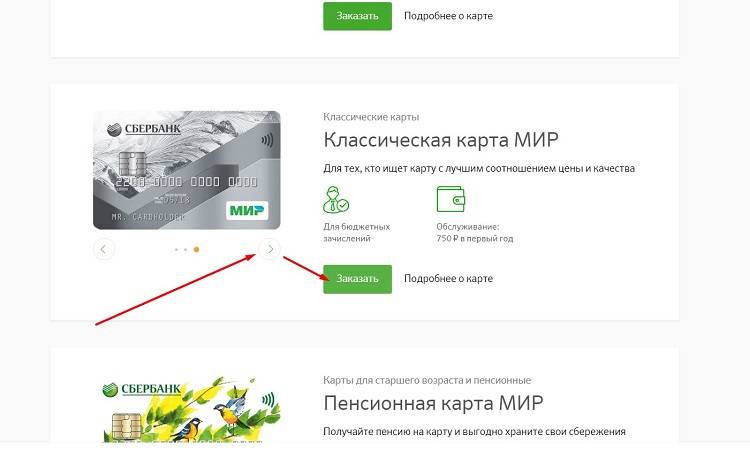

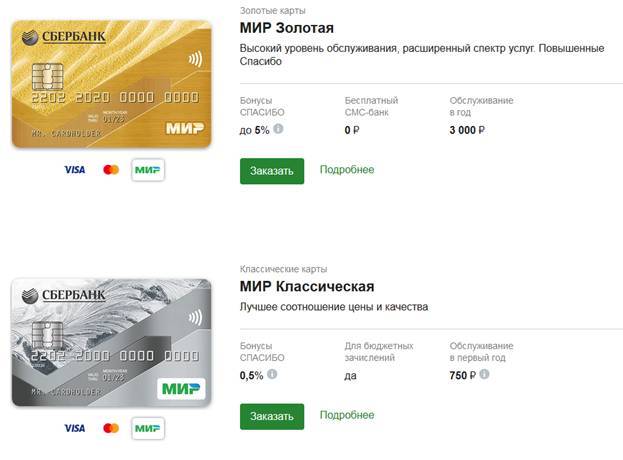

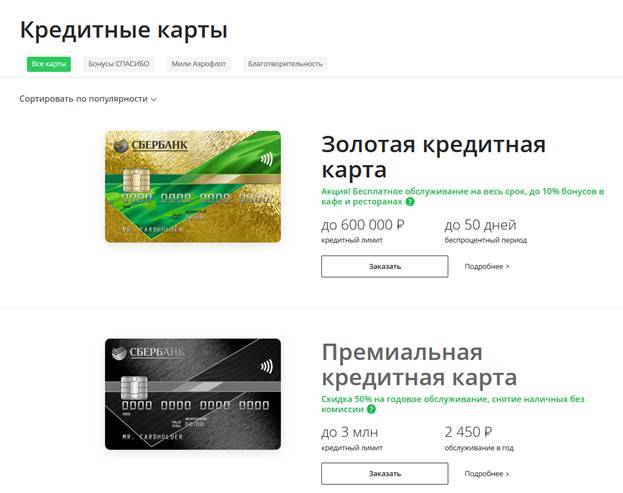

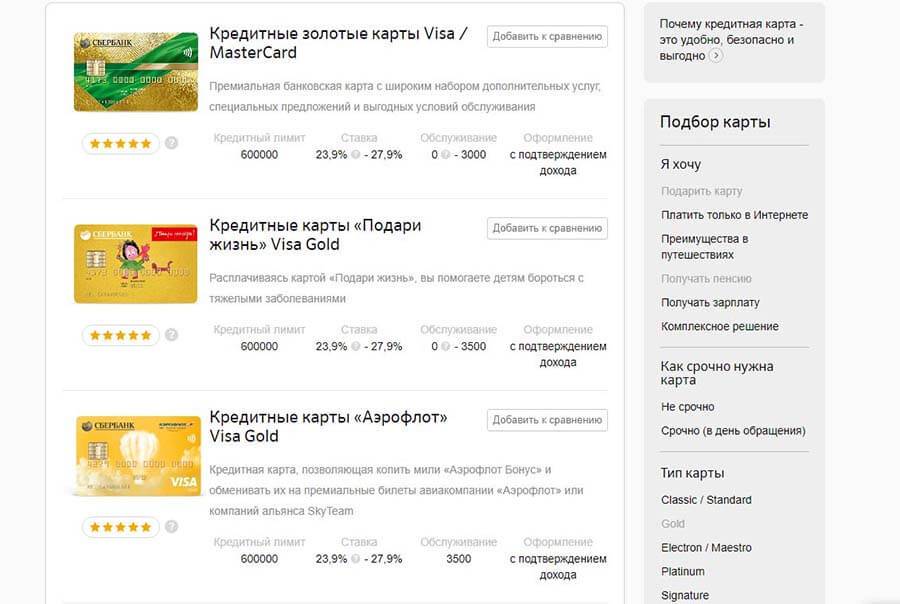

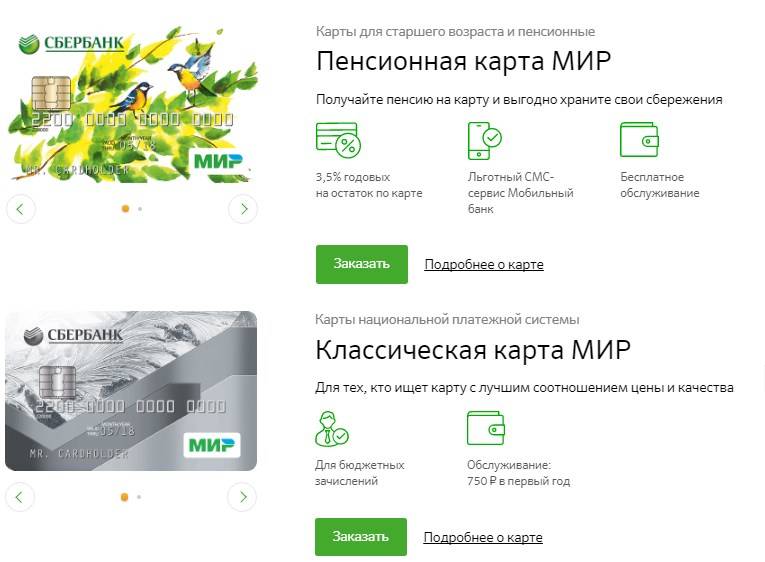

Разновидности кредитных карт от Сбербанка

Если появилось желание завести банковскую карточку, то в первую очередь нужно определиться какого формата продукт нужен клиенту. Если есть необходимость хранить и использовать личные средства, то самый верный способ оформить дебетовую карточку. Если же хочется иметь в запасе возможность использовать деньги банка, то в таком случае лучшим решением станет кредитный вариант.

На сегодняшний день Сбербанк предлагает немало вариантов пластика с разными условиями. Стоит отметить, что желаемый всеми продукт без справок и поручителей доступен только для студентов в рамках молодёжного проекта. Для оформления такого пластика нужен паспорт и студенческий билет.

Разберём основные разновидности кредиток.

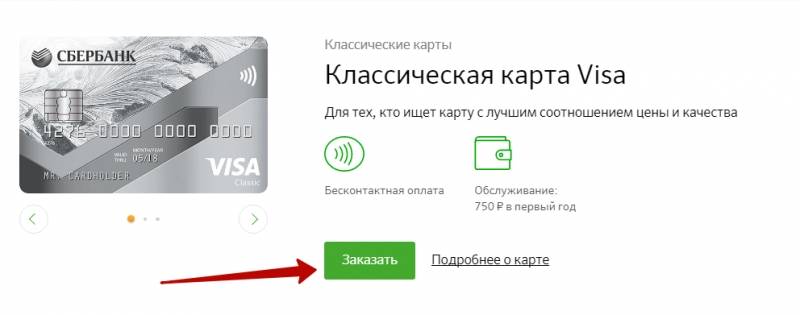

- Классические кредитки. Оформление этого продукта не требует много времени и оформляется по минимальному пакету документов. Как правило, для этого достаточно паспорта, второго документа и справки о доходах по форме банка или 2 НДФЛ. Лимит по этим продуктам имеет минимальное значение и редко превышает 50 тысяч рублей. Но надёжный заемщик может наедятся на повышение лимита стечением времени.

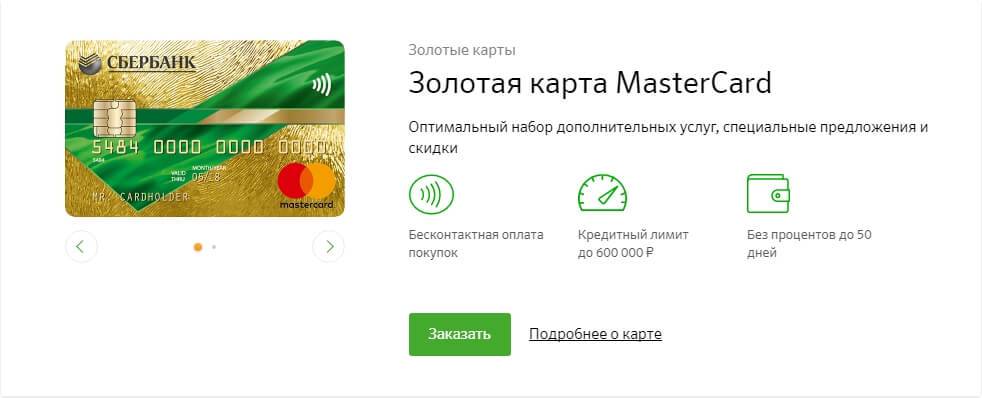

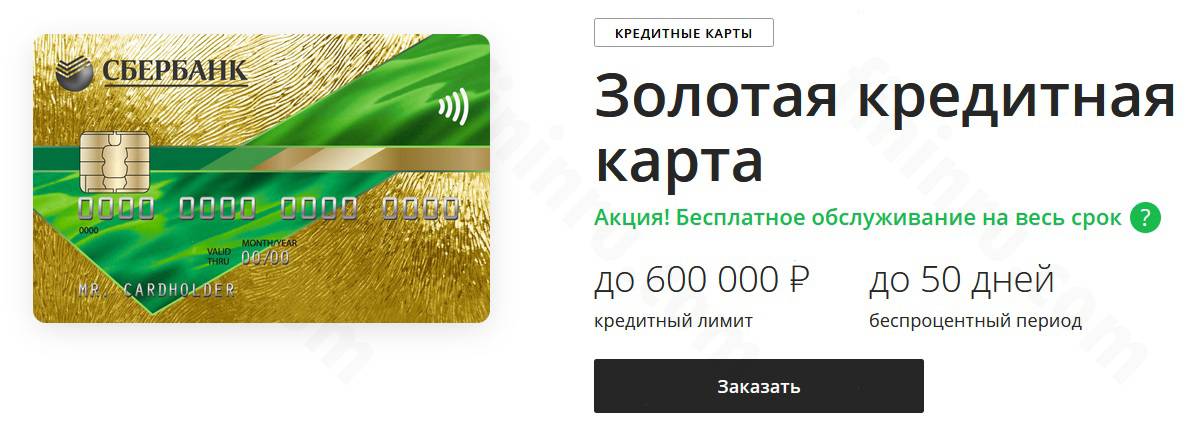

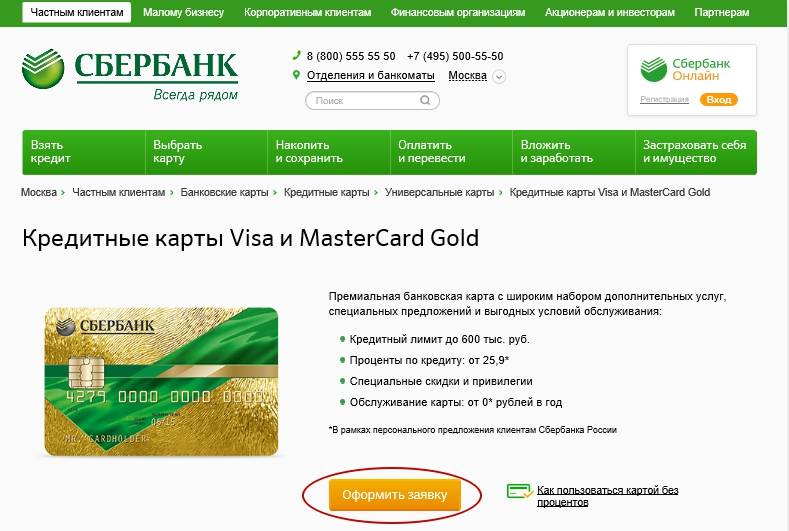

- Золотую карточку пользователь может получить только после подтверждения определённого уровня дохода. Такой продукт, как и платиновые и премиум кредитки имеет повышенные лимиты и набор дополнительных функций, недоступных остальным клиентам. Стартовый лимит по таким кредиткам – 600 тысяч рублей.

- Брендированные кредитные карты. Этот продукт предлагает клиенту не только использование банковских средств в определённом объёме, но и возможность заработать дополнительные скидки в магазинах партнёров или при оплате определённых услуг. Самыми популярными являются карточки аэрофлота.

- Молодёжная карта. О ней уже упоминалось выше. Выдаётся только студентам по предъявлению зачётной книжки. Если студент получает определенный доход и имеет возможность это документально подтвердить, то доступная сумма по такому пластику достигает значения в 200 тысяч рублей.

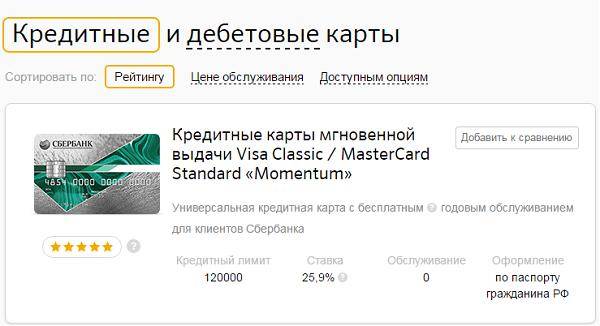

- Кредитная карта мгновенной выдачи. Имеет минимальный кредитный лимит до 12 тысяч рублей. На сегодня Сбербанк прекратил выдачу таких карт, заменив их продуктом, имеющим именной статус и уровень выше начального.

Основной разницей между указанными продуктами является размер годового обслуживания и наличие дополнительных опций. Так как кредитный лимит рассчитывается для каждого клиента индивидуально и даже при оформлении карточки класса премиум он не получит лимит выше, чем позволяют его доходы.

По текущим условиям все кредитные карты имеют льготный грейс-период, в течение которого заёмные финансы могут быть использованы без начисления процентов (это условие не распространяется на снятие наличных) он составляет 50-55 дней. В течение этого срока клиент должен вернуть все использованные деньги в таком случае он получает возможность пользоваться финансами банка бесплатно.

Требования к заемщику

Для рассмотрения кредитной заявки необходимы следующие документы:

- заявление-анкета;

- паспорт с регистрацией на территории РФ;

- документ, подтверждающий настоящее трудоустройство и уровень доходов.

Чтобы получить сумму 50 000 р. в Сбере, человек должен соответствовать следующим требованиям:

- гражданство РФ;

- возраст не моложе 20 и не старше 65 лет;

- постоянная регистрация на территории России;

- официальное трудоустройство сроком не менее 180 дней;

- подтвержденный доход (справка с места работы).

Если человек является добросовестным клиентом банка или у него ранее были кредиты, которые вовремя и без проблем выплачивались, финансовая организация может рассмотреть заявку без документа, подтверждающего доход. Сбер предоставляет специальной предложение в следующих случаях:

- зарплата или пенсия зачисляется на карту банка»

- при наличии дебетовой карточки;

- если имеется депозитный или сберегательный активный счет.

Кроме золотой кредитки для Вип-клиентов предлагается два продукта: MasterCard World Black и Visa Signature. В этом случае лимит может быть увеличен в 6 раз, а процент за пользование заемными средствами снижен до минимально допустимого – 21,9%.

Условия потребительского кредитования на 2020 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2020 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2020 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2020 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2020 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2020 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* В 2019 году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2020 году останутся на прежнем уровне предыдущего 2019 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

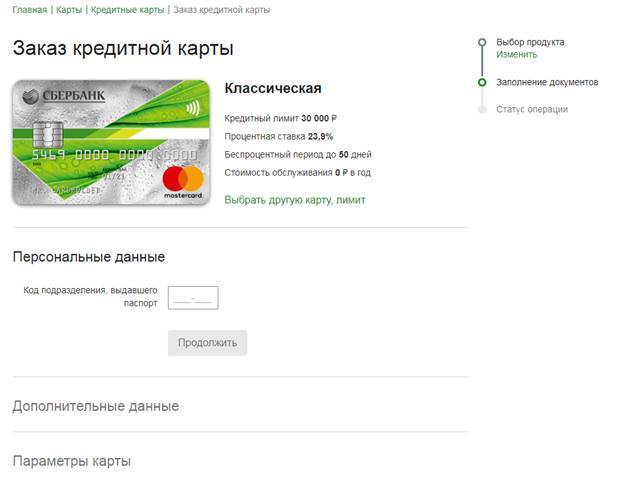

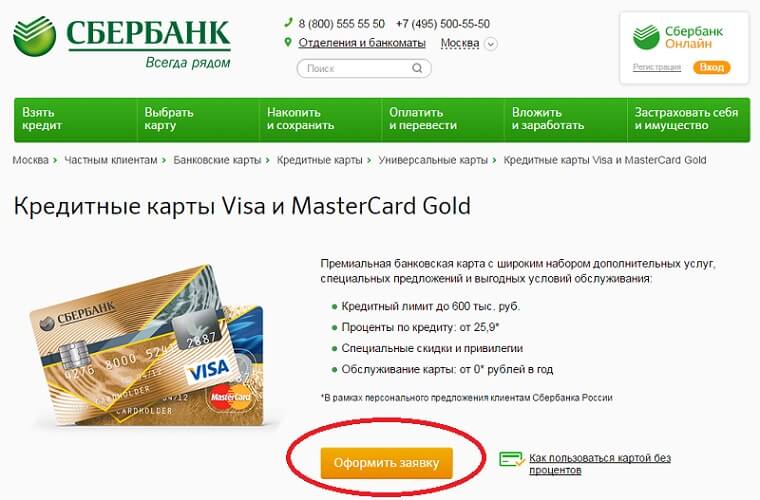

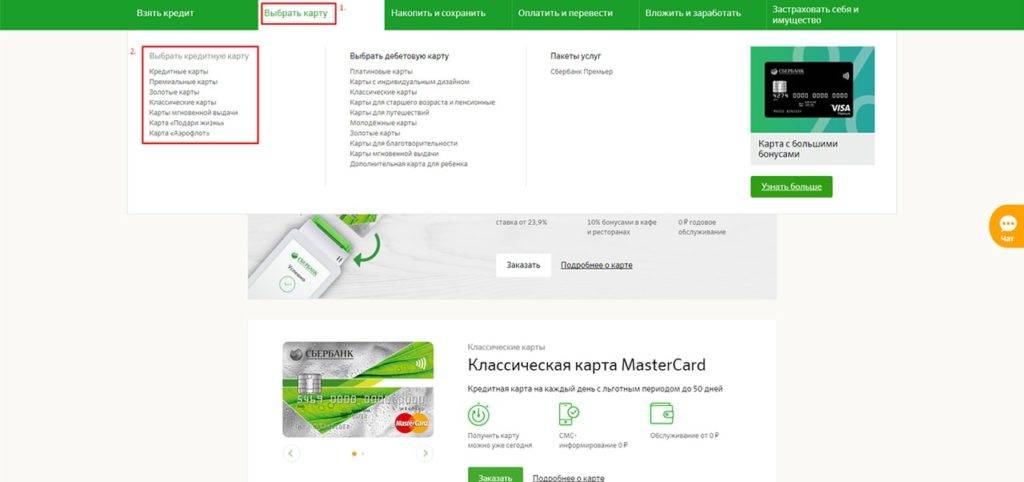

Как получить карту Сбербанка бесплатно через интернет

Как получить кредитную карту Сбербанка без справок и поручителей? Если вы не зарплатный клиент банка, то никак. Кредитки в принципе не требуют поручительства, так как лимит по каждой из них устанавливается исключительно в соответствии с личными возможностями клиента. Без справок получить карточку сможет только клиент, о котором банку известна вся необходимая информация, а его доход проходит по внутренним счетам банка.

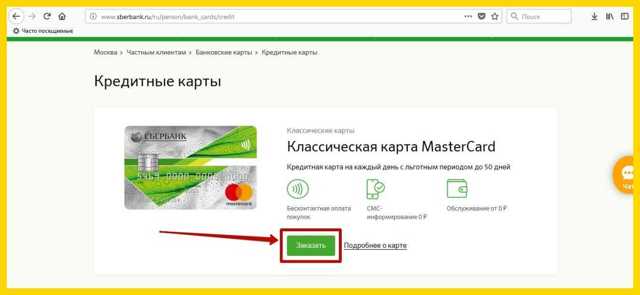

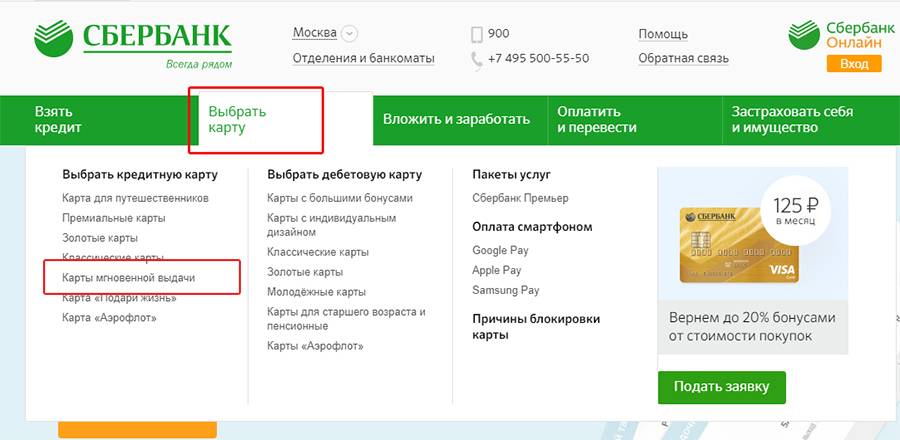

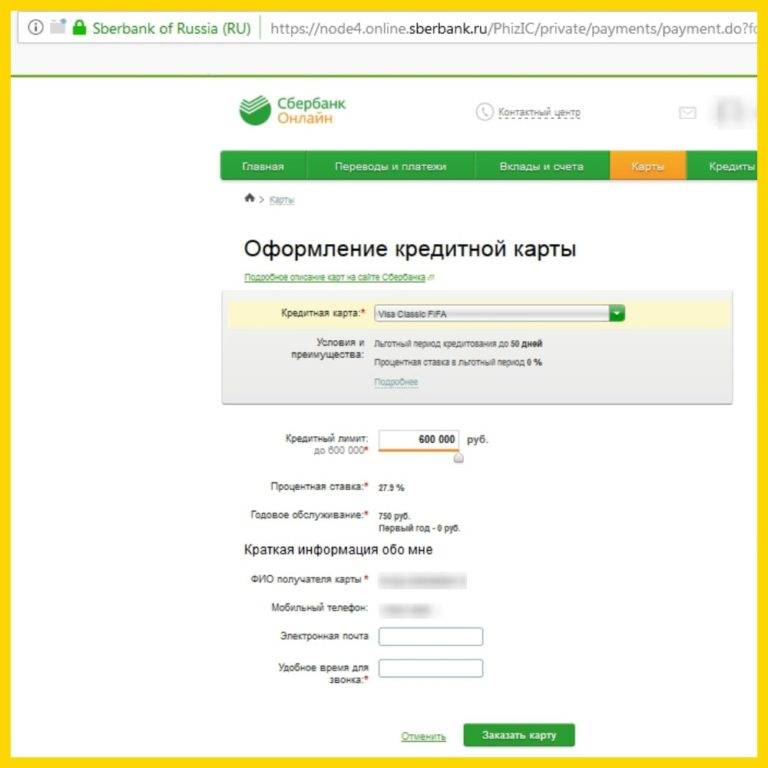

Это можно сделать удалённо на официальном ресурсе финансовой организации. Для этого нужно открыть страницу с информацией по кредитным картам и заполнить онлайн-заявку.

После подачи обращения на рассмотрение банк в течение определённого времени примет решение, о результате которого потенциальному заёмщику будет отправлено извещение в виде СМС. При необходимости уточнить какую-либо информацию представитель финансовой организации может перезвонить клиенту, к этому нужно быть готовым.

После получения предварительного одобрения, нужно явиться в ближайшее отделение банка и подписать нужные документы. Там же произойдёт и выдача кредитки.

Условия пользования кредитными картами Сбербанка

Чтобы не платить лишние проценты, удобнее всего ознакомиться с условиями пользования картой Виза или МастерКард заранее

Важно знать, что кредитный продукт оформляется однократно и работает 36 месяцев, после чего продлевается автоматически. Обналичить средства или оплачивать услуги/покупки можно многократно, но только учитывая размер доступного лимита

Использовать карточный продукт по назначению можно за границей. Также допустимо зачисление на кредитный счет личных средств. Имея кредитную карту в Сбербанке, вы можете рассчитывать на отдельные бонусы и скидки, а условия снятия наличных средств более чем выгодные.

Кредитка проста в применении и очень удобна в тот момент, когда деньги нужны в срочном порядке, о чем и свидетельствуют отзывы постоянных клиентов Сбербанка.

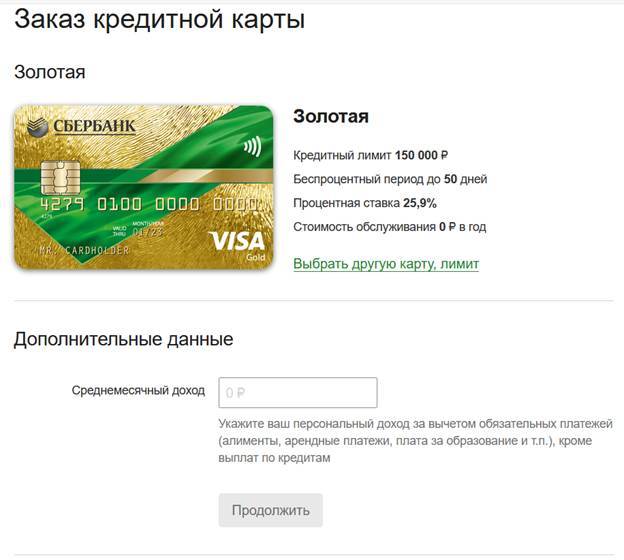

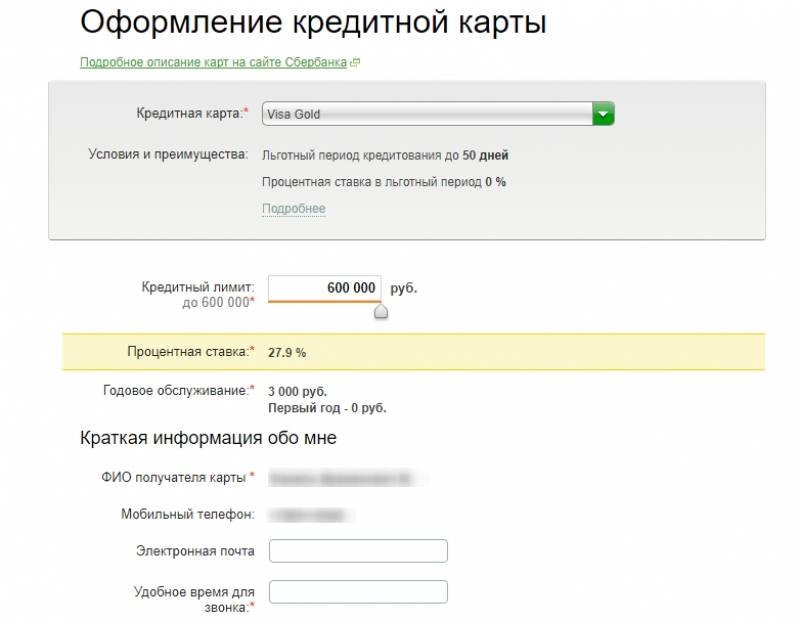

Кредитная карта Сбербанк Visa Gold: процент за снятие наличных

Карта Виза Голд по праву считается универсальным продуктом и стоит рассмотреть ее подробнее. Оформлять на себя такую карту может гражданин России с постоянным местом работы и возрастом от 21 до 65 лет. Следует выделить особые условия пользования:

- По золотой кредитной карте лимит колеблется от 15 до 600 тыс. рублей;

- Проценты – от 25,9% (карты «Подари жизнь» и «Аэрофлот» – от 25,9 до 33,9%);

- Заплатить за облуживание придется от 3 тыс. рублей за 12 календарных месяцев.

За снятие наличных в банкомате или кассе списывается комиссионный взнос в размере 3% от суммы (минимум 390 рублей).

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Проценты по кредитной карте Сбербанка Моментум

Оформить этот карточный продукт всего за 10-20 минут может любой гражданин России возрастом от 25 до 65 лет. Вы должны иметь постоянное место работы в течение 6 месяцев и общий трудовой стаж не менее 1 года (за 5 прошедших лет).

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Карточный лимит – до 120 тыс. рублей;

- Процентная ставка – 25,9%;

- Обслуживание осуществляется бесплатно.

Набор дополнительных опций по такой карте небольшой, лимит также не может быть более 120 тыс. рублей, что не каждому клиенту подходит.

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Кредитная карта Сбербанка (100 дней без процентов): условия использования

Сбербанк России предлагает своим клиентам, имеющим кредитные карты, льготный период сроком на 50 дней. 100 дней без процентов этой финансовой организацией не предусмотрены. Хотя на сегодняшний день и существует банк, предоставляющий своим клиентам такие преимущества, например, Альфа банк.

Альфа банк имеет свои конкурентные отличия, которые связаны с длинным льготным периодом. Грейс-период сроком на 60 дней прикреплен к кобрендинговым карточным продуктам и тем картам, которые предполагают технологию бесконтактных платежей. Все остальные карты могут рассчитывать на достойный льготный период в 100 дней.

Важно знать, что грейс-период работает только в том случае, если вы вносите минимальную платежную сумму по карте в течение так называемого платежного периода – это всего 20 дней после получения отчета за месяц с суммой долга

Кредит 50 тысяч рублей в сбербанке

Кредит на 50000 рублей в Сбербанке может быть получен 2 способами:

- наличными в рамках программы предоставления потребительских ссуд;

- по кредитной карте.

Условия предоставления кредита наличными такого размера в Сбербанке следующие:

- ставка от 12,9 % до 19,4%;

- срок займа от 3 месяцев до 7 лет.

При этом нужно помнить, что минимальная ставка будет предложена только участнику зарплатного проекта при оформлении заявки через Сбербанк онлайн. При ее использовании кредит на 50000 на 3 года обойдется в 10 572 руб.

Таким образом переплата при использовании такого способа займа будет меньше, чем даст второй на 2 года . Минимальная ставка по кредитной карте равна 23,9%. Беспроцентный период пользования деньгами может продлиться максимум 50 дней. Таким образом заемщику придется заплатить банку 12 811 руб.

И в том случае, когда банк одобрит займ только под максимальный процент, если время его возврата будет измеряться годами, выгоднее использовать кредит наличными.

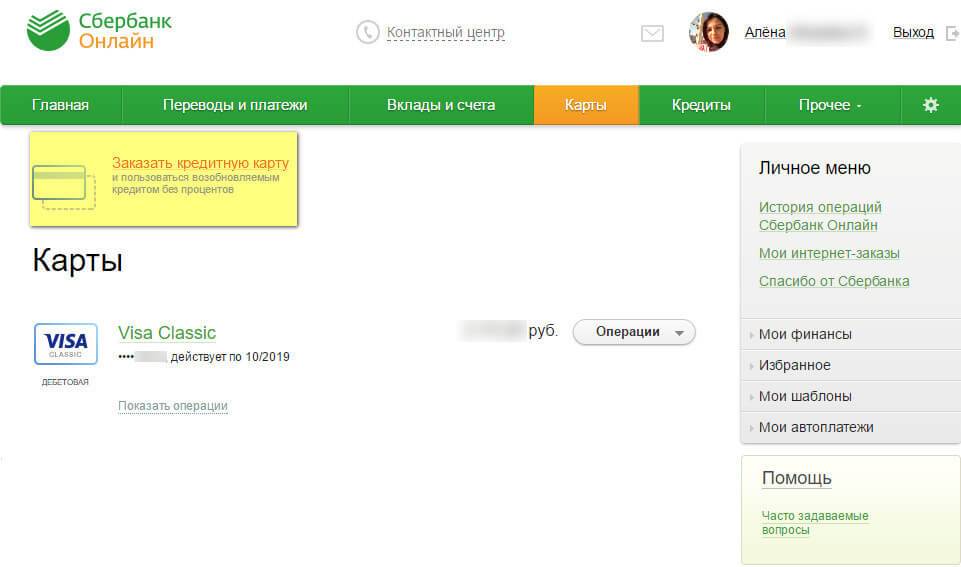

Приложение «Сбербанк онлайн» упростит процесс.

Приложение «Сбербанк онлайн» упростит процесс.

Преимущества кредитки заключаются в большей свободе клиента:

- нет необходимости согласовывать досрочное погашение, если возникла такая возможность;

- кредитку можно получить заранее и активировать в тот день, когда потребуются деньги;

- возможность пользоваться займом бесплатно, если удалось вернуть его до истечения грейс-периода.

Потребительский кредит также можно погасить досрочно без наложения штрафных санкций. Однако для того чтобы сделать это, придется предварительно обратиться в банк с заявлением о своем желании.

Как работают кредитные карты на 50 дней

В каждой финансовой организации, оформляющей гражданам кредитки – свои условия пользования пластиком. Сбербанк ввел одинаковые условия для всех своих кредитных карт, что очень удобно. Если гражданин ранее не пользовался картами банка с льготным периодом в 50 дней, условия нужно обязательно изучить.

Не все клиенты внимательно читают договор на приобретение финансового продукта, поэтому иногда возникает недопонимание такого рода: 50 дней ещё не прошло, а Сбербанк уже присылает уведомления, что долг нужно срочно погасить. В некоторых случаях держатели карт из-за собственной невнимательности обвиняют банк в нарушении условий договора. Чтобы предотвратить возможные проблемы в виде финансовых потерь, каждому клиенту организации нужно разобраться в том, что из себя представляет льготный период, прежде чем начинать пользоваться кредитным продуктом.

Льготный период по карте

Льготный период – это временной отрезок, в течение которого можно свободно пользоваться заемными средствами – комиссия при этом взиматься не будет

Важно вернуть деньги в установленный срок, иначе будет допущена просрочка и придется заплатить 36% от невыплаченной суммы + полный размер невыплаченной суммы. Все карты имеют льготный период – 50 дней – это означает, что заемными деньгами в этот срок можно пользоваться без финансовых убытков (какую сумму клиент у банка занял, такую и должен вернуть)

Отсчет 50-ти дней льготного периода начинаются не с момента использования заемных средств, как это реализовано в некоторых других банках, а с конкретной даты – она называется датой отчета.

Отчетная дата у каждого клиента своя, её можно найти на конверте, который выдают при получении пластика на руки. День получения кредитки – это и есть отчетный день (например, карта получена 21 января, значит 21 число каждого месяца будет отчетным днем). Начиная с отчетного дня держатель карты может пользоваться заемными средствами банка 30 дней, с 31 по 50 день клиент должен погасить долг по кредитке. Таким образом все кредитки Сбербанка имеют 30 дней отчетного и 20 дней платежного периода. Чтобы не запутаться в расчетах, нужно следить за информацией в интернет-банкинге или мобильном приложении – там отображается сумма задолженности и дата её погашения. Также в любой момент времени можно узнать нужные сведения отправив на номер 900 СМС с текстом ДОЛГ.

Кредитный лимит по карте

Если клиент Сбербанка ранее не пользовался кредитными продуктами банка, скорей всего ему предложат оформить Классическую кредитную карту с денежным лимитом до 300 тысяч рублей на стандартных условиях. Активно пользуясь картой какое-то время, гражданин может дать понять финансовой организации, что ему нужно увеличить лимит. Тогда клиенту придет соответствующее уведомление (в личном кабинете интернет-банкинга и в СМС сообщении).

Увеличение лимита до максимального (у Классической карты это 600 тысяч рублей) происходит по факту, то есть согласие клиента не нужно, но он может отказаться от этой привилегии, направив заявление в банк. Пользуясь картой с персональным (максимальным) лимитом довольно активно, клиент может получить предложение оформить Платиновую карту с лимитом до 3 миллионов рублей. Однако каждый гражданин может проявить инициативу и не ждать предложения от Сбербанка, а подать заявление на получение карты с большим лимитом.