Сколько должны на данный момент?

Первым делом вам нужно внимательно изучить процедуру закрытия кредитной карты. Найдите договор на обслуживание, позвоните по номеру горячей линии или подойдите в отделение ВТБ. Необходимо точно знать размер текущей задолженности для полного отказа от пластика. Адреса банковских офисов и телефон горячей линии можно уточнить на сайте кредитной организации.

Даже если вы не пользовались кредиткой, необходимо уточнить наличие задолженности. Некоторые банки автоматически списывают плату за страхование, годовое обслуживание, СМС-информирование, бонусные программы и т.д. Даже не совершив ни одной покупки по кредитной карте, клиент становится должником. Представьте, карточка спокойно лежит в шкафу, а по ней постепенно накапливается долг.

Если вам поступит уведомление об оплате, придется внести деньги на счет. В противном случае на эту сумму будут начислены пени и штрафы, которые по кредиткам достаточно большие. Конечно, можно попробовать оспорить долг, но обычно для этого приходится обращаться в суд.

В каких случаях нужно закрывать зарплатную карту

Работодатель предпочитает перечислять заработную плату своим сотрудникам на зарплатные карты, открытые в рамках так называемого «зарплатного проекта». В первую очередь это связано с тем, что бухгалтерии намного проще набирать платежные поручения о перечислении денежных средств на счета, открытые в одном банке (ведь в этом случае банковские реквизиты у всех одинаковые, расчетный счет остается прежним даже при потере карты или окончании ее срока действия).

При этом при заключении зарплатного проекта для работодателя чаще всего предоставляются льготные условия обслуживания карт. Для сотрудников компании данный вариант также предпочтителен – ведь в случае открытия зарплатной карты, они могут рассчитывать на дополнительные преимущества при ее использовании, например:

- Овердрафт – кредитный лимит, установленный на карту, который будет автоматически погашаться при поступлении денег на счет.

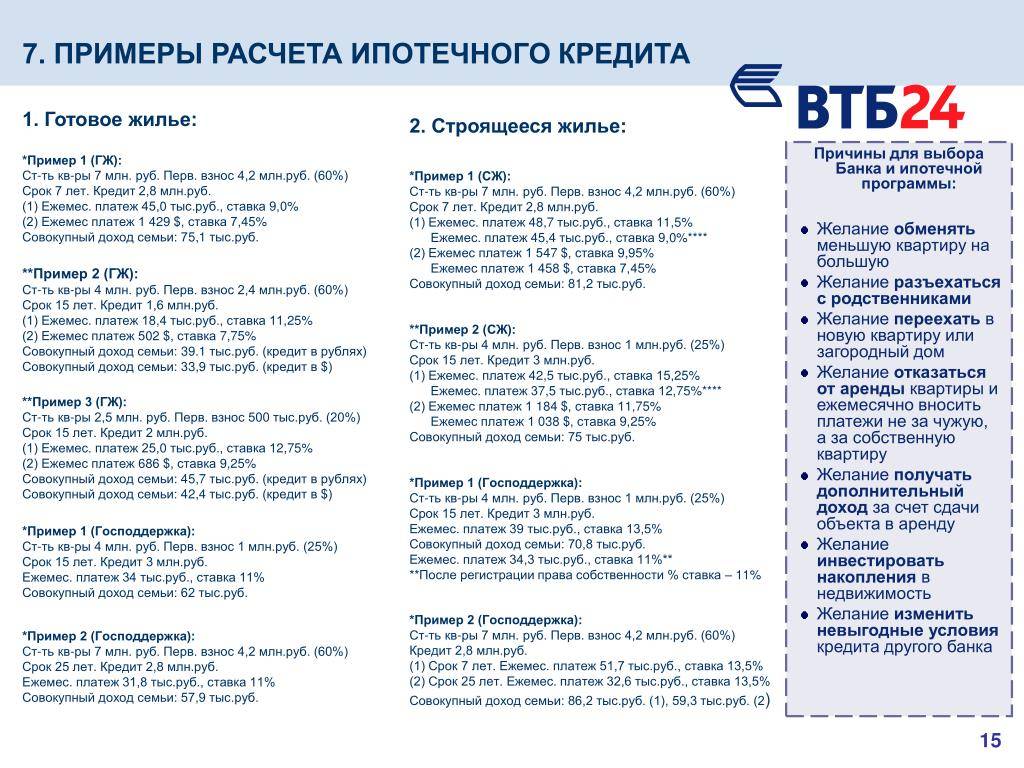

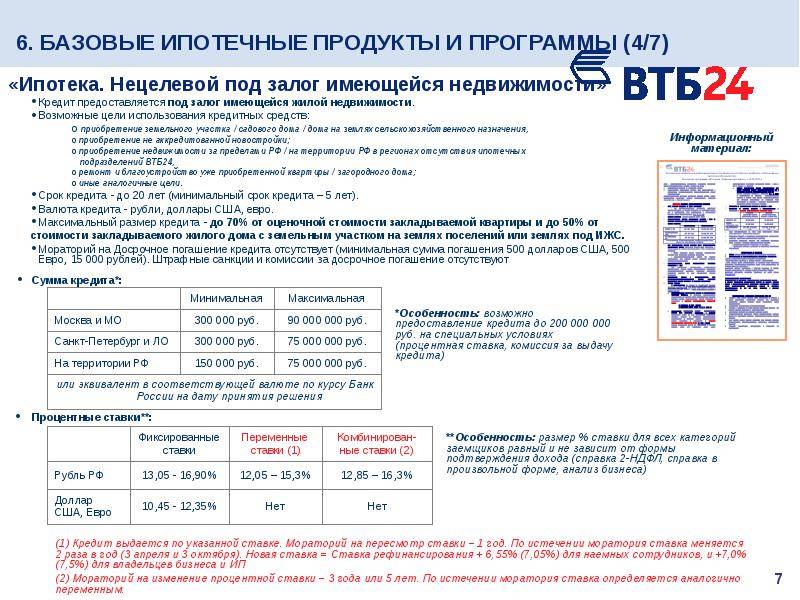

- Пониженная процентная ставка при оформлении ипотеки.

- Возможность сбора минимального пакета документов для одобрения кредита.

Однако стоит отметить, что при оформлении зарплатной карты договор на выдачу карты и ее обслуживание заключается между банком и работодателем, и в случае расторжения трудовых отношений от работника могут потребовать вернуть карту.

Отказ работника от безналичного получения зарплаты

Немногие знают, но согласно статье 136 Трудового кодекса Российской Федерации работник имеет право сам выбрать банковское учреждение, на расчетный счет которого ему будут перечисляться денежные средства. В случае же если ему не подходит ни одно кредитное учреждение, то заработная плата может выдаваться наличными средствами через кассу организации.

Единственное исключение составляют работники бюджетных организаций и госслужащие. Согласно майскому указу Президента РФ от 2017 года с июля 2018 года все сотрудники бюджетных организаций обязаны перейти на использование карт национальной платежной системы «МИР», однако законы не могут противоречить Трудовому кодексу РФ, поэтому для тех работников бюджетной сферы кто не желает использовать карту «МИР» остается возможность получения наличных средств.

- Для этого достаточно написать заявление на имя работодателя об отказе перечисления заработной платы на расчетный счет.

- Сделать это необходимо не менее чем за 5 дней до даты начисления зарплаты.

В случае отказа работодателя от выдачи денежных средств наличными, организация будет привлечена к ответственности. Поэтому если сотрудник компании не желает получать денежные средства на карту, выданную в рамках зарплатного проекта, его никто не сможет заставить это сделать.

При этом отказаться от использования зарплатной карты можно в любой момент. Для этого достаточно написать заявление о перечислении денежных средств на карту любого другого банка по выбору работника и приложить к нему реквизиты этой карты (ее номер, расчетный счет, ИНН, БИК и КПП банка).

Имеющуюся на руках зарплатную карту в этом случае стоит закрыть, но только после того, как он убедится в том, что ему были переведены на этот счет все необходимые выплаты (например, сотрудник компании был на больничном и еще не получил его оплату, так как больничные листы оплачивает фонд социального страхования на реквизиты, предоставленные организаций, а работодатель еще не успел проинформировать их о смене реквизитов, то с получением денег могут возникнуть проблемы). Поэтому рекомендуется закрывать карту по прошествии месяца.

Увольнение держателя зарплатной карты

В случае увольнения сотрудника ему также стоит закрыть имеющуюся у него зарплатную карту. Это связано с тем, что пока человек работает в данной организации все вопросы, связанные с ежегодным обслуживанием карты решает работодатель, так как именно между ним и банком был заключен договор о сотрудничестве.

В случае же прекращения трудовых отношений эти обязательства лягут на самого работника. Поэтому если держатель зарплатной карты в будущем не планирует ее использовать, то ее лучше закрыть.

Законные основания для расторжения ссудного договора

Причины мы выяснили. Постараемся же понять, может ли заемщик прекратить досрочно кредитный договор при невозможности погасить просроченную задолженность по ссуде на прежних условиях. Представим ситуацию: вы оформили банковский кредит, деньги успешно потратили и некоторое время даже вносили обязательные платежи. Но внезапно столкнулись с ситуацией (смена работы, понижение зарплаты, увольнение, продолжительная болезнь, прибавление в семье и прочее), когда погашение ссуды на имеющихся условиях стало невозможным. Что будем делать? Ждать пока банкиры подадут на вас в суд и досрочно взыщут остаток долга? Пытаться разорвать договор с банком, чтобы проценты и штрафы прекратили начисляться?

В случае со смиренным ожиданием: с вас взыщут остаток основной задолженности и проценты, рассчитанные на день подачи искового заявления, хорошо, если не за три года. Все компоненты вашей просроченной задолженности по ссуде банкиры посчитают и укажут в иске, но вы относительно легко сможете уменьшить все «лишнее» практически до нуля, воспользовавшись реструктуризацией кредита.

Во втором случае, а именно этот вариант мы и рассматриваем, вы не хотите дожидаться действий от кредитного учреждения, поскольку не желаете, чтобы проценты по задолженности росли.

По Гражданскому Кодексу, в данном вопросе, все однозначно: по требованию какой-то из сторон (иначе говоря, в одностороннем порядке) прекратить действие кредитного договора через суд можно лишь:

- при существенном нарушении кредитного договора второй стороной, то есть кредитором (пункт 1 части 2 статьи 450 ГКРФ). Основное обязательство у финансовой организации перед заемщиком состоит в предоставлении последнему займа. Поэтому если банк выдал вам деньги (перевел на счет, на карту, наличными деньгами в кассе), то он со своей стороны исполнил условия договора. Этот вариант отбрасываем;

- в иных случаях, которые предусмотрены законом или договором (пункт 2 той же части и статьи). Тут посложнее, поэтому давайте сразу выделим неподходящий момент. В ссудном договоре могут указываться иные случаи его преждевременного расторжения, но поверьте (или проверьте, прочитав договор), что все данные случаи выступают в пользу банка. Основаниями для разрыва договора по инициативе кредитора могут служить: утрата или порча залога, наличие систематической частичной просрочки (это когда вы вносите платежи ежемесячно, но недостаточными суммами) и т. д.

Заметили, что перечислены только основания для расторжения кредитного договора со стороны кредитора? А действительно, что можно предъявить банку, с его юридической службой и многолетним опытом, чтобы получить основание для расторжения договора? Ничего, как показывает многолетняя судебная практика.

Термин «иные основания» в кредитном договоре

Банк может выдумать собственные основания, лишь бы они не противоречили законодательству и были существенными. Допустим, если вы поменяете место проживания или работодателя, но не сообщите об этом банкирам, как это прописано в договоре, это не будет считаться существенным нарушением договорных условий. И на таком основании судья его никогда не прекратит по инициативе банка.

На этот счет в ГК есть лишь статья 451, позволяющая в некоторых случаях изменить или расторгнуть договор на кредит по причине существенных изменений обстоятельств.

Для расторжения кредитного договора по основаниям, предусмотренным в статье 451 ГКРФ, у вас должны совпасть все четыре условия. Мы рассмотрим два, которые чаще всего используют в судебных исках при попытке расторгнуть кредитный договор:

- в момент подписания договора стороны сделки исходили из того факта, что подобного изменения обстоятельств не случится. Это условие нам не подходит. Почему? Вы ведь не можете гарантировать, что никогда не потеряете работу или не заболеете;

- изменение обстоятельств связано с причинами, которые заинтересованной стороне невозможно преодолеть после их образования и т. д. Тоже не наш случай, поскольку от болезни можно излечиться, а работу найти другую. Мы, конечно, понимаем, что заемщик подобную постановку вопроса может посчитать дикой, но, объективно говоря, потеря работы не является концом света.

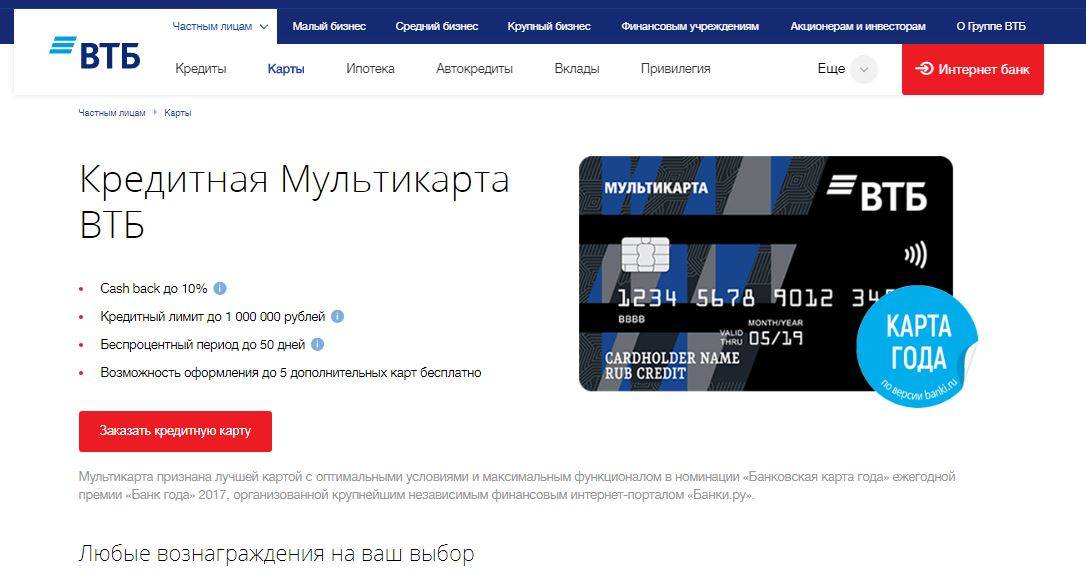

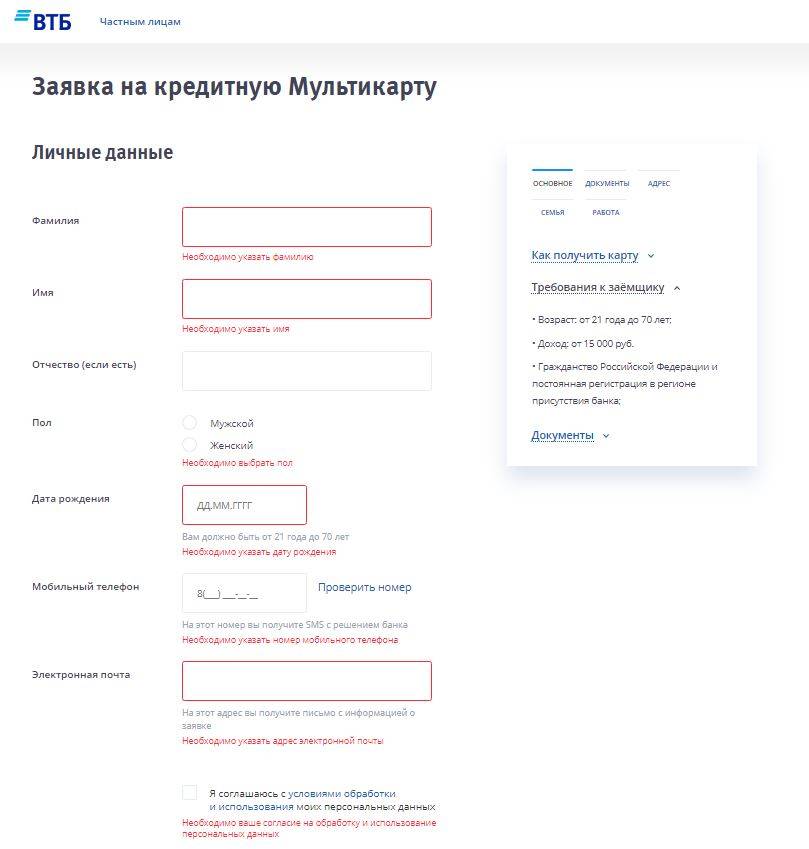

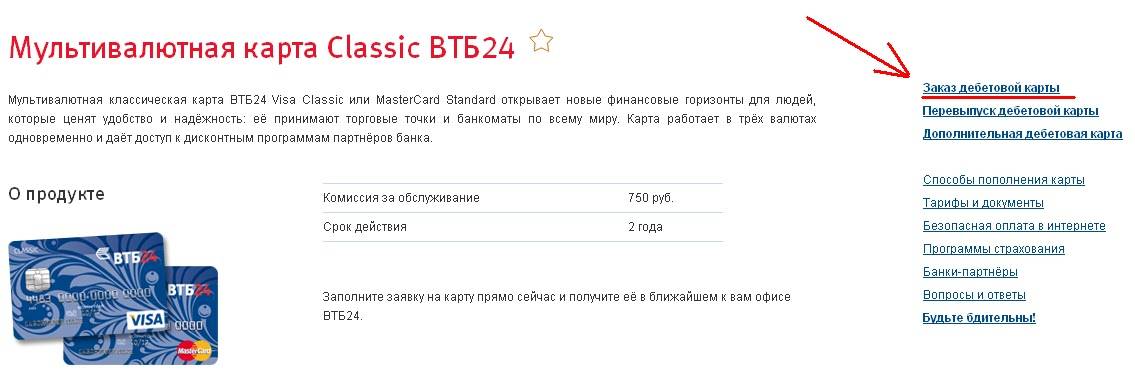

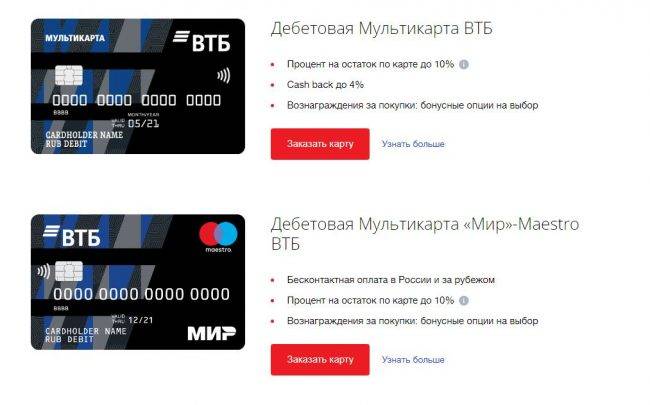

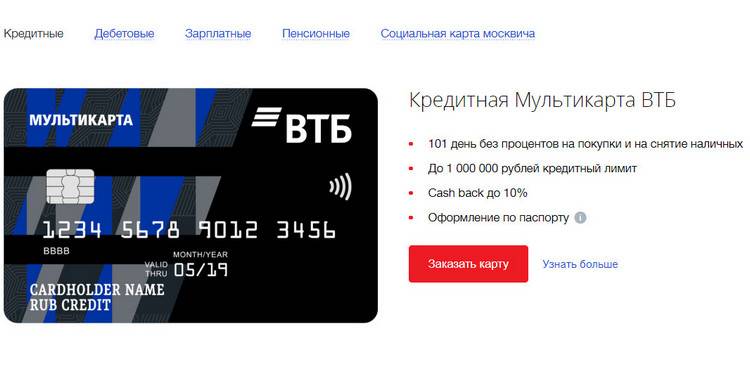

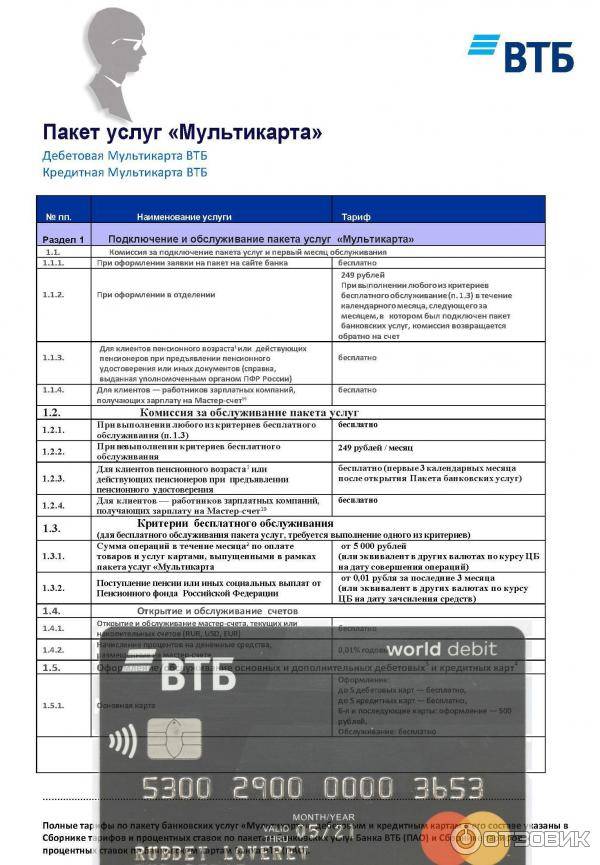

Требования к потенциальным владельцам мультикарты

Вам полезно будет узнать о том, что в соответствии с правилами рассматриваемой банковской структуры владельцами мультикарты могут стать лишь лица, соответствующие следующим требованиям:

- Потенциальный владелец платежного инструмента должен быть не моложе 21 года, но и не старше 70 лет.

- Вы в обязательном порядке должны обладать официальным доходом, размер которого должен составлять как минимум 15 тысяч рублей в месяц.

- Для того, чтобы претендовать на получение мультикарты, вы в обязательном порядке должны обладать отечественным гражданством и быть прописанным в регионе, в котором присутствуют филиалы рассматриваемой банковской структуры.

Ранее мы упоминания о том, что для получения платежного инструмента с кредитным лимитом, не превышающим 300 тысяч рублей, вам потребуется лишь паспорт, так как документально подтверждать свой уровень дохода не нужно. Тем же нашим согражданам, которым требуется более внушительный кредитный лимит, необходимо предоставить документальное подтверждение своих доходов. Для этих целей вы можете использовать справку 2НДФЛ или справку от работодателя, заполненную по форме банка.

Что касается лиц, получающих заработную плату на карту рассматриваемой банковской структуры, то они могут претендовать на получение кредитки с лимитом, превышающим 300 тысяч рублей, без предоставления документов, подтверждающих уровень дохода. Дело в том, что банковской структуре и так известен ежемесячный уровень дохода зарплатных клиентов.

Вам полезно будет узнать о том, что мультикарта является уникальным платежным инструментом, выполняющим функции как обычной дебетовой карты, так и кредитки. Владельцы подобных платежных инструментов могут использовать свои денежные средства для оплаты покупок, а при необходимости могут воспользоваться и заемными средствами в рамках действующего кредитного лимита.

«Вечная» кредитка от Альфа-Банка

Юлия, г. Санкт-Петербург

Кредитка Альфа-Банка у меня уже 9 лет. Выбор кредитора был вынужденным, потому что официальной работы на тот момент не было, подтвердить доход справкой я не могла. Что делать, если все остальные банки отказали? Только Альфа-Банк одобрил мою заявку по загранпаспорту, что и определило дальнейшее банковское обслуживание в течение долгих лет. Хотя условия кредитной карты были не из лучших.

И вот пару лет назад я решила обратиться в Сбербанк, чтобы оформить в нем кредитку по более привлекательному тарифу. Мне выдали Золотую карточку:

- с высоким кредитным лимитом;

- начислением премиальных миль;

- недорогим обслуживанием.

Но от старого пластика я не отказалась, продолжала им пользоваться время от времени. Еще за год до того, как я перешла в другой банк, с кредитной картой Альфа-Банка стали происходить какие-то непонятные вещи. Например, была такая ситуация. Я потратила с кредитки привычную сумму, погасила ее как обычно и уехала отдыхать. Вспомнила о карте только через несколько месяцев, и оказалось, что я числюсь в должниках.

Долг составил около 2-3 тысяч рублей из-за невовремя проведенного платежа, причем сама сумма просрочки была мизерной. Несмотря на это банк насчитал дикие проценты по ставке 26% годовых на всю потраченную сумму. И это при том, что практически всю задолженность я погасила.

Представьте, что вы внесли на кредитную карту 100 тысяч рублей. А какую-то мелочь, допустим 20 рублей, не заметили, потому что она просто не успела подтвердиться. Банк считает полную годовую ставку не на этот остаток задолженности, а на все операции, которые вы проводили в прошлом месяце. Хотя те платежи вы уже погасили.

И такие случаи были не раз! Когда в очередном месяце мне пришло сообщение о задолженности, я твердо решила отказаться от этой кредитки. Позвонила на горячую линию банка, где мне сказали, что достаточно подойти в отделение и подать заявку на закрытие кредитной карты. Но сделать это оказалось непросто.

Как мне посоветовали, я подошла лично в офис Альфа-Банка, хотя он и находится достаточно далеко от моего дома. Специалист сначала отправила меня в банкомат, чтобы положить недостающую сумму на кредитку. И даже сама помогла мне осуществить платеж. Только отказалась принять заявление, потому что деньги должны списаться в счет долга, а это произойдет чуть позже. Поэтому меня пригласили еще раз подойти на следующий день.

Представляете, мне пришлось специально ехать в город, чтобы просто положить деньги на кредитную карту! С тем же успехом я могла провести платеж и через интернет-банкинг. Зачем вообще нужно было туда подходить лично? И теперь мне предлагают еще раз приехать, чтобы отстоять в очереди и поставить свою подпись в заявлении.

Но делать нечего, на следующий день я оставила заявку на закрытие кредитной карты. Только счет аннулируют через 45 дней, придется ждать. Одновременно сотрудник предложила мне перейти на другой пакет обслуживания остальных счетов. Стоит он 200 рублей в месяц, или 2 400 в год. Или вообще может быть бесплатным, если я храню в банке сбережения от 100 тысяч рублей или трачу в месяц больше 20 тысяч рублей.

А еще сказали, что текущий пакет обслуживания совершенно невыгоден, хотя я плачу 59 рублей в месяц. Оператор начала со мной спорить, что такое невозможно, ведь только услуга информирования стоит дороже. Но удивительного в этом нет, ведь в договоре ничего не менялось целых 9 лет. Сотрудник отказалась проверить реальную стоимость пакета, потому что это невозможно по старым тарифным планам. Я же заглянула в выписку по своему счету, где в комментарии к расходной операции 59 рублей прописано, что это комиссия за обслуживание.

Как вы понимаете, мне посчастливилось нарваться на не самого грамотного специалиста. Попросила дать мне ножницы, чтобы при них разрезать кредитную карту. Но и в этом мне отказали – не положено.

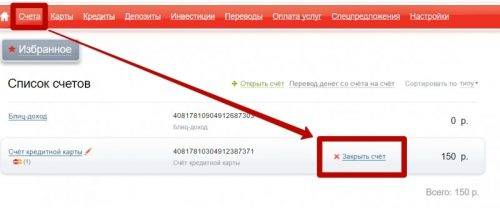

Как закрыть карту через интернет

Полностью осуществить всю процедуру онлайн не получится. Вы можете только заполнить заявление, а вот за подписями и печатями всё равно придётся идти в банковский офис. Причём сделать это можно будет только спустя полтора месяца после подачи заявки.

Порядок действий таков:

- Зарегистрируйтесь на сайте ВТБ (там потребуется ввести свои паспортные данные) или войдите в уже существующий личный кабинет. При подаче заявления (а также для других операций со счётом) следует воспользоваться стандартным типом доступа к сайту.

- Найди вкладку со своими картами и выберите нужную, нажмите кнопу о закрытии возле неё.

- После на экране откроется заявка, которую нужно заполнить согласно пунктам.

- Отошлите документ в банк и дожидайтесь одобрения.

Прекратить работу карты через телефонный звонок по горячей линии ВТБ никак не получится. Единственное, что клиент сможет сделать – получить консультацию по возникшим вопросам.

Не всегда клиенты могут спокойно закрыть свои карты ВТБ. Это происходит в двух ситуациях: если на кредитке остались задолженности или если закончился срок действия. В последнем случае карта будет заблокирована, однако сам банковский счёт останется действующим. Для его закрытия следует взять новую и уже потом переходить к процедуре прекращения работы.

Причины закрытия

Причин для закрытия счета пластика может быть много. Самые распространенные примеры, когда клиент расторгает договор на оказание банковских услуг:

- смена кредитной организации, так как новая предлагает более выгодные условия обслуживания;

- нет интереса, потребности, возможности использовать пластик;

- сотрудник компании «Н» обслуживался по зарплатному проекту, но уволился с работы и решил, что сервис в дальнейшем обойдется достаточно дорого;

- смена места жительства: переезд за рубеж, переселение в местность, где нет обслуживающих отделений и банкоматов;

- выбор другого банковского продукта в ВТБ.

Как только появляется такая необходимость, следует изучить все возможные варианты закрытия носителя.

Следует серьезно отнестись к процедуре, так как при срочности закрытия все равно придется подождать не меньше 45 дней до окончательного расторжения договора.

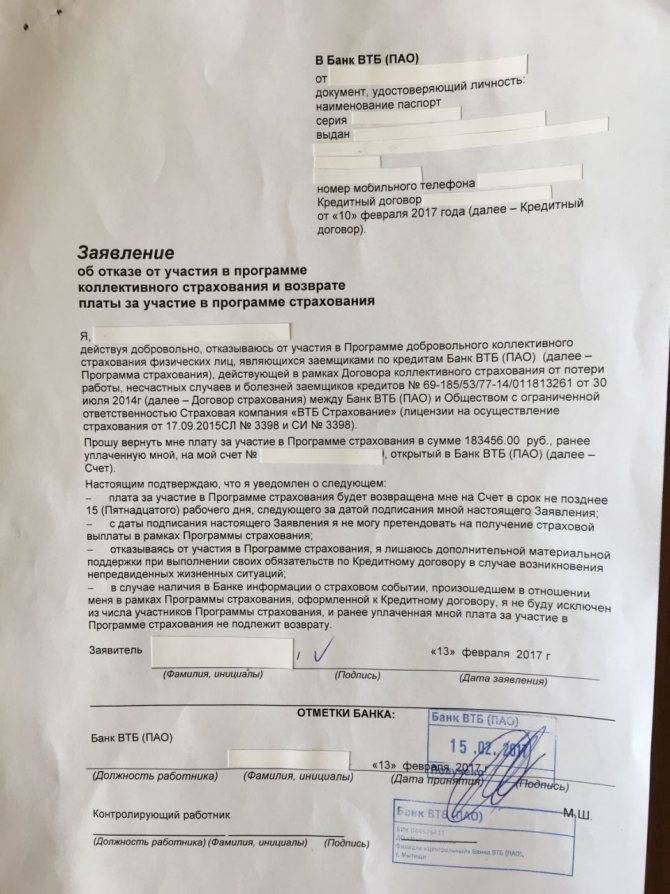

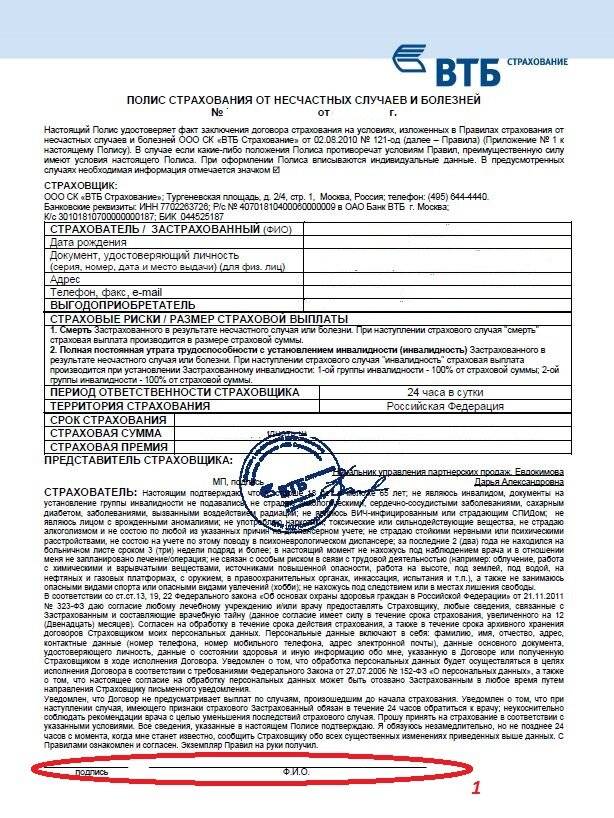

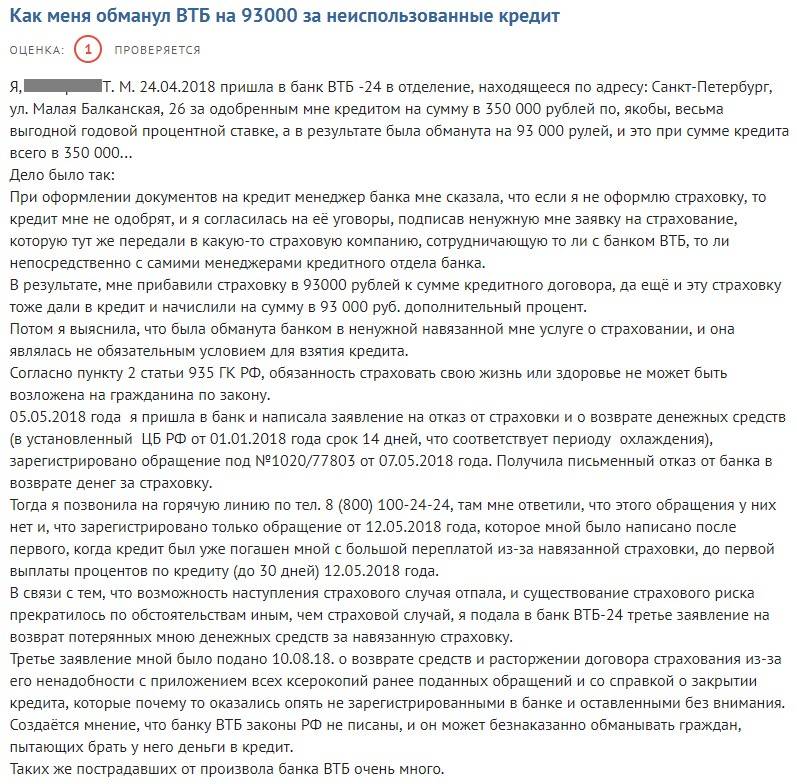

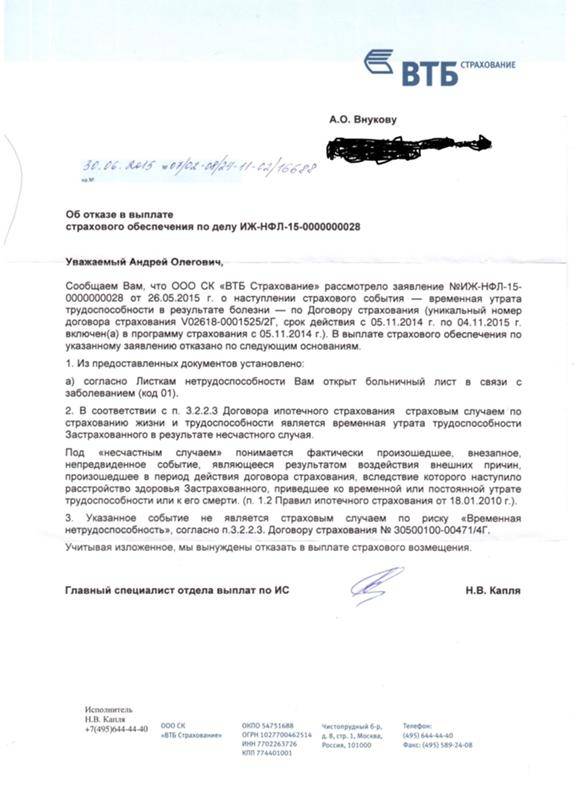

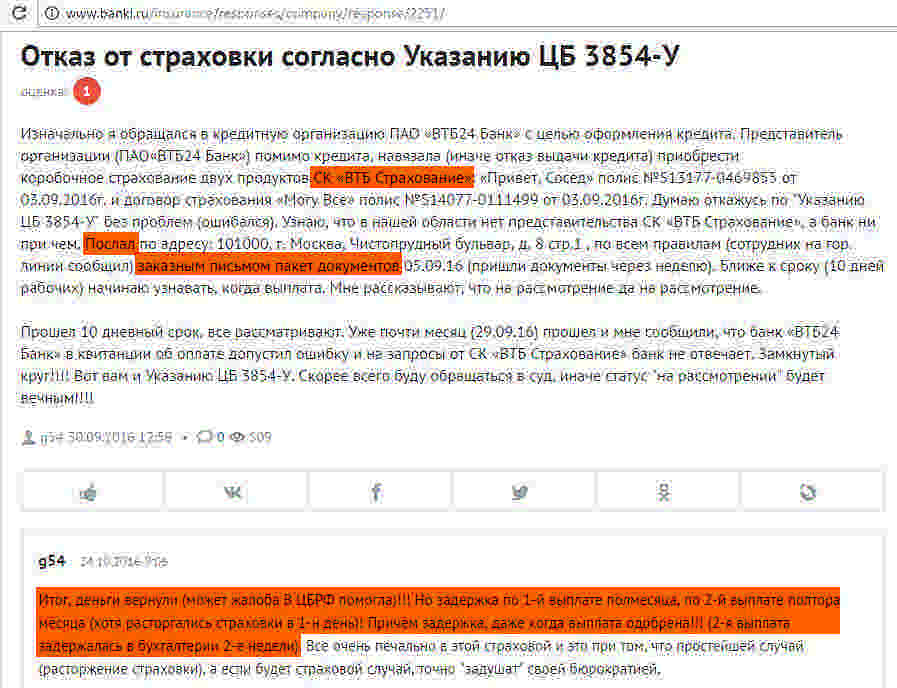

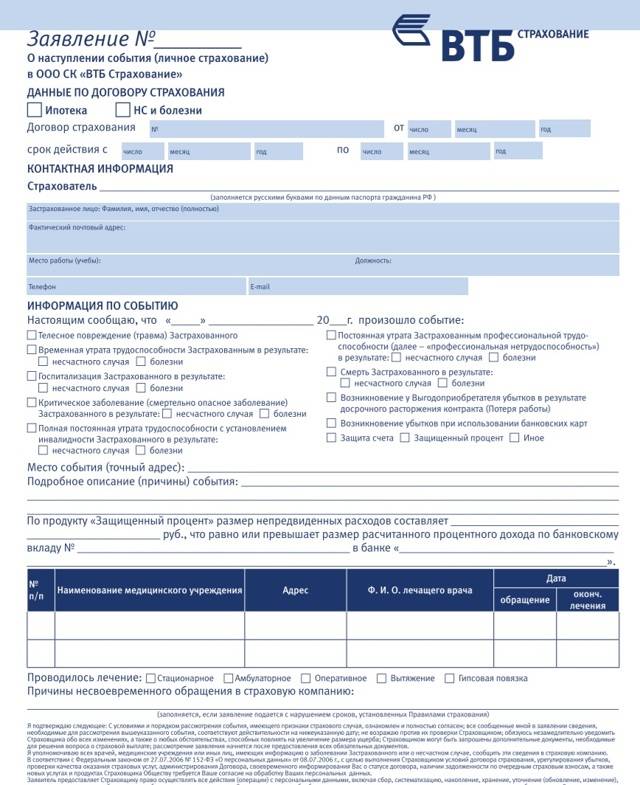

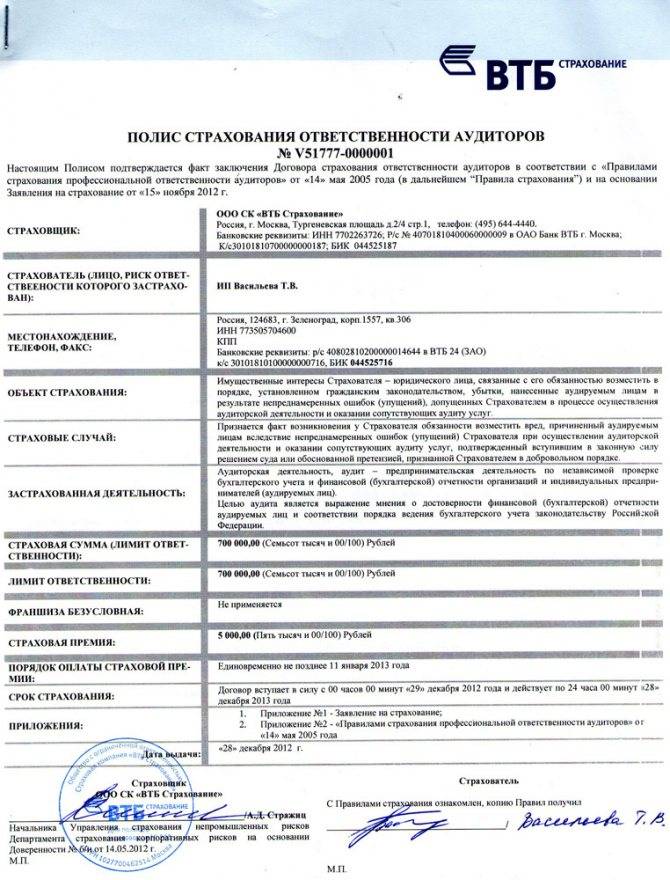

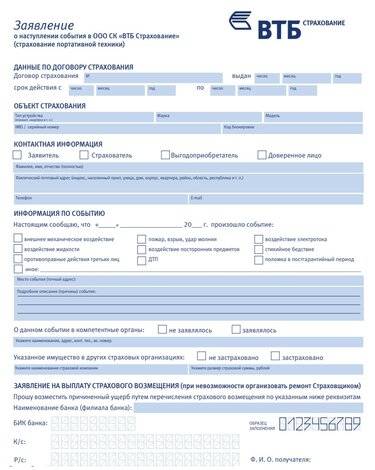

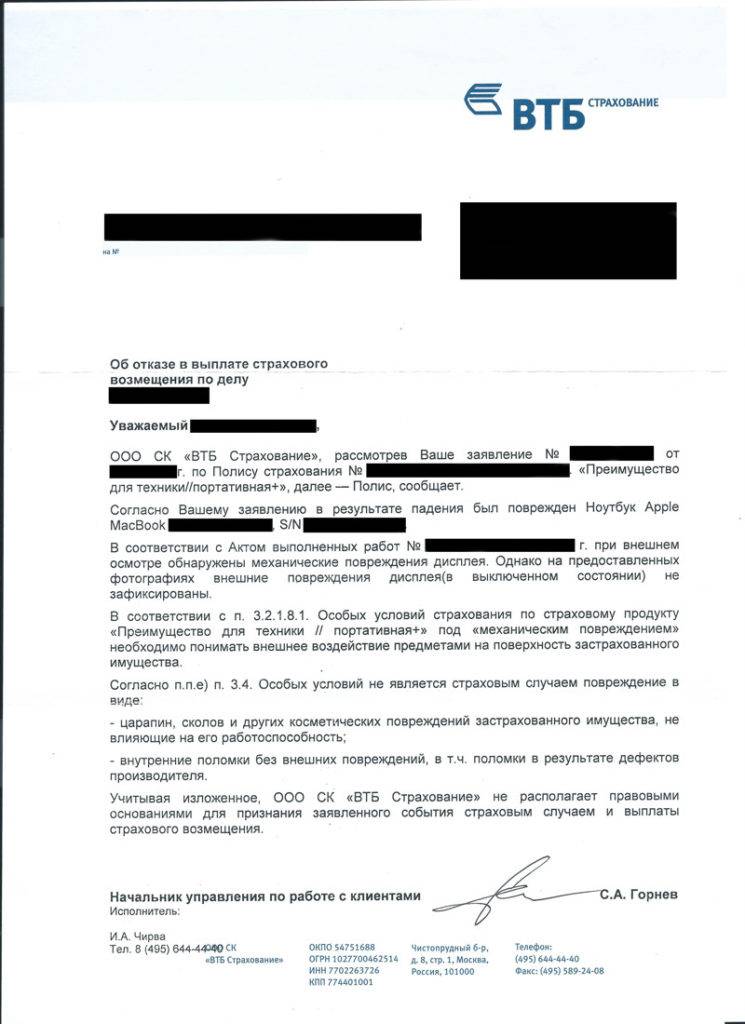

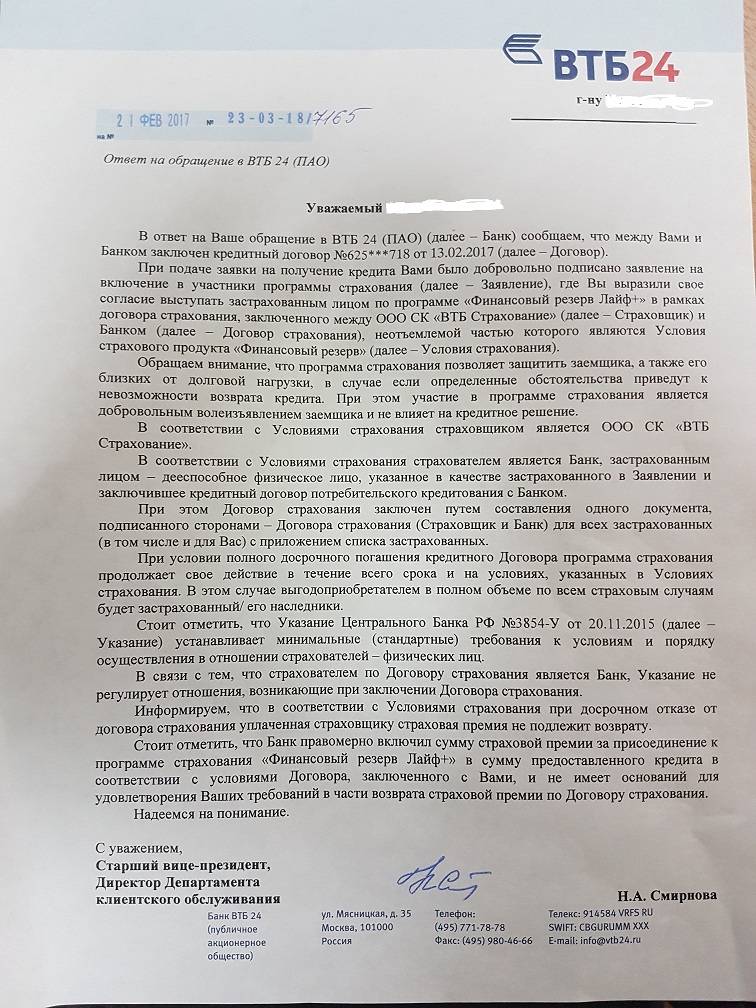

Можно ли отказаться от страховки по кредиту в ВТБ

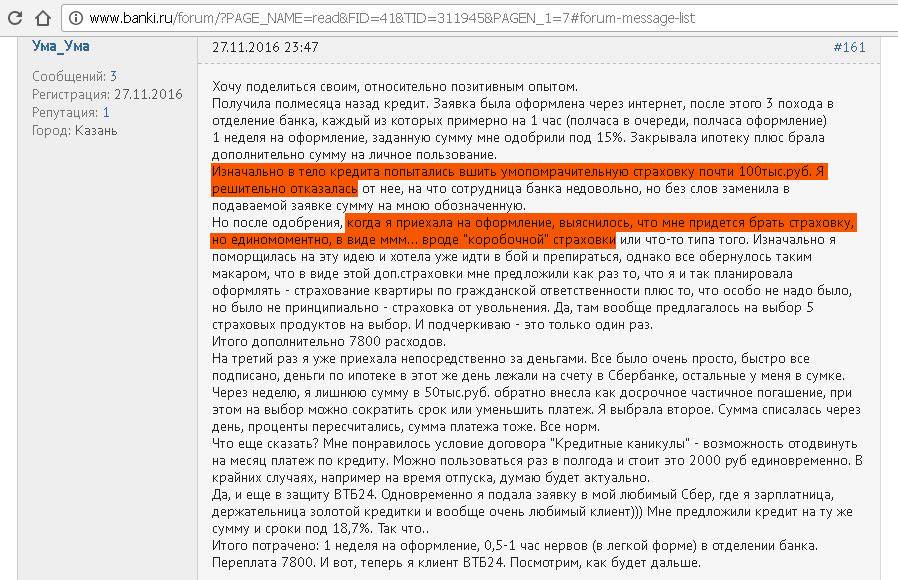

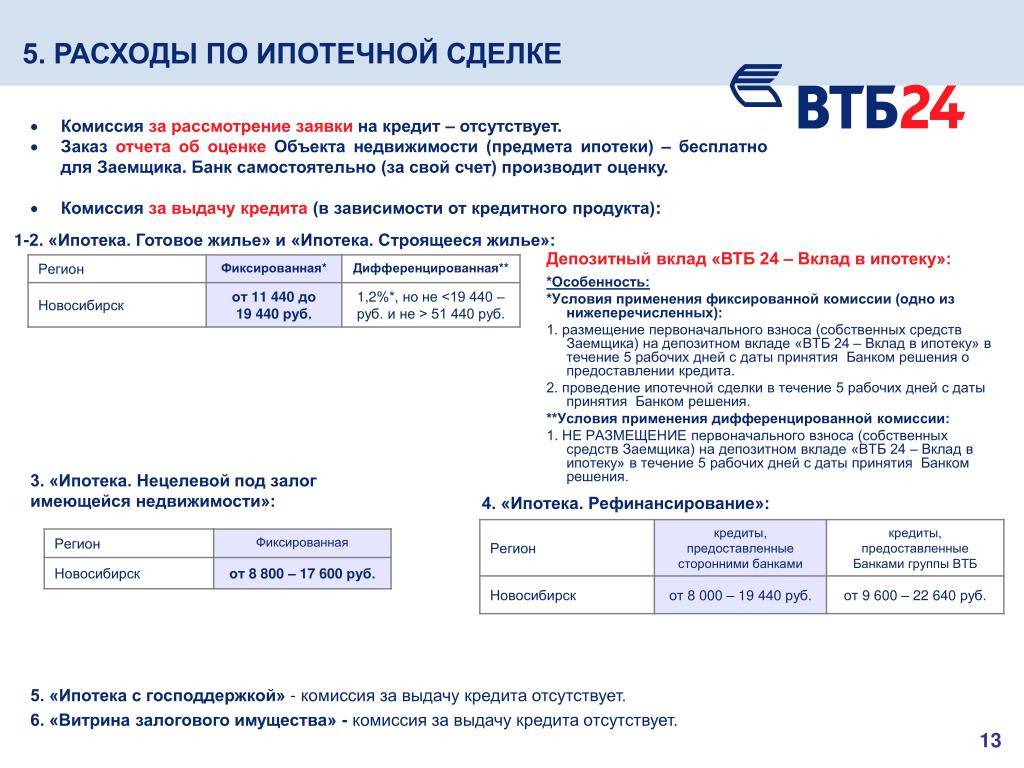

При получении кредита заемщик должен быть проинформирован сотрудникам банка, как оформить отказ от страховки по кредиту ВТБ 24. Однако на практике сотрудники идут на различные уловки, чтобы продать продукт.

Обязательно ли покупать

Согласно закону добровольный продукт, а именно страхование жизни при оформлении кредита, оформляется исключительно по личному согласию клиента. Любые действия, связанные с навязыванием продукта, наказуемы со стороны Центрального банка.

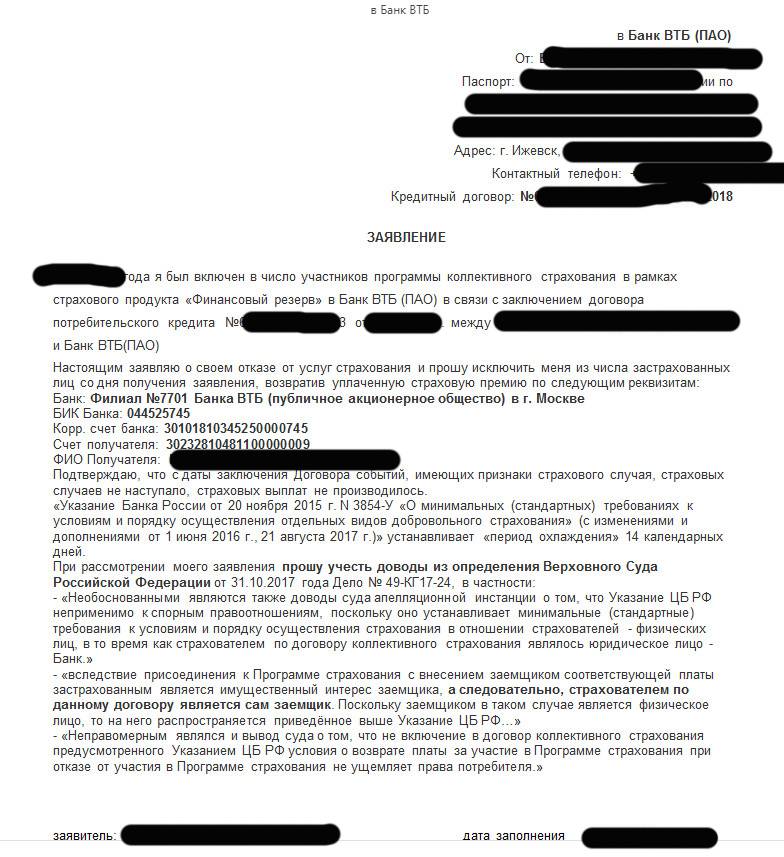

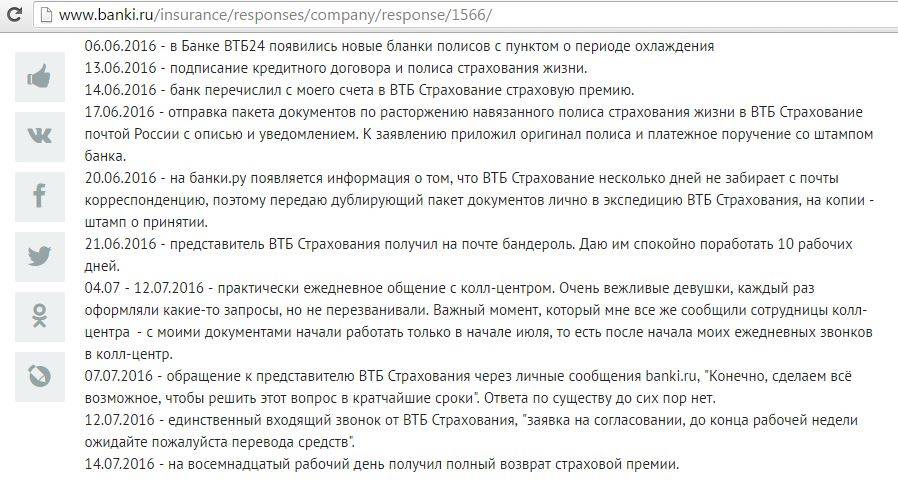

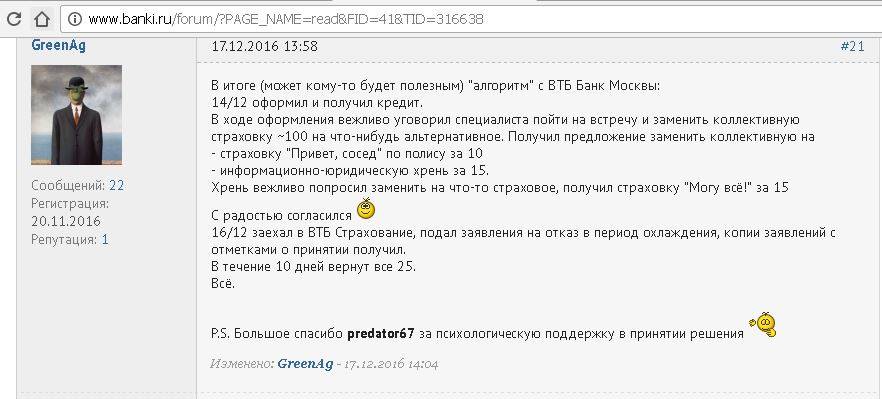

Отказ в период охлаждения

Если ранее период охлаждения составлял 5 дней, то с 1 января 2018 года со стороны Центрального банка данный период увеличен до 14 дней.

Данный промежуток времени необходим клиенту для того чтобы внимательно изучить условия договора в спокойной домашней обстановке, без давления кредитного менеджера и принять решение, нужна добровольная защита или нужно оформлять отказ.

В течение указанного периода можно написать отказ от полученного бланка защиты, вернуть денежные средства полностью.

Отказ от коллективной страховки в ВТБ при досрочном и плановом погашении

Если договор займа погашен досрочно, то заемщик имеет полное право вернуть денежные средства за неиспользованный период страхования, поскольку бланк защиты заключается на весь срок действия кредитного соглашения.

Что касается погашения по графику в ВТБ Страхование, то рассчитывать на возврат не стоит, поскольку страховка по кредиту после полного погашения прекращает свое действие.

Зачем нужна эта процедура

А может просто положить карточку на полку и забыть о ней? Ни в коем случае так не думайте и не делайте! Вот несколько причин, которые объяснят, почему стоит выполнять эту процедуру:

- даже если на дебетовой карточке имеется какая-то сумма или нет, вы ею не пользуетесь, банк обязательно спишет годовое обслуживание. Образуется долг, который может возрасти в связи со штрафами и неустойками;

- при увольнении с работы держатели зарплатных карт забывают, что ежемесячное обслуживание, информирование будет производиться теперь за их счет, а не компании. Опять же есть вариант попасть на крупную сумму (зависит от вида продукта), уйти в минус и получить задолженность;

- при неправильном расчете нужной суммы для покрытия долга и процентов по кредитке можно получить приличную сумму, если не обратиться за документом, в котором указывается закрытие счета.

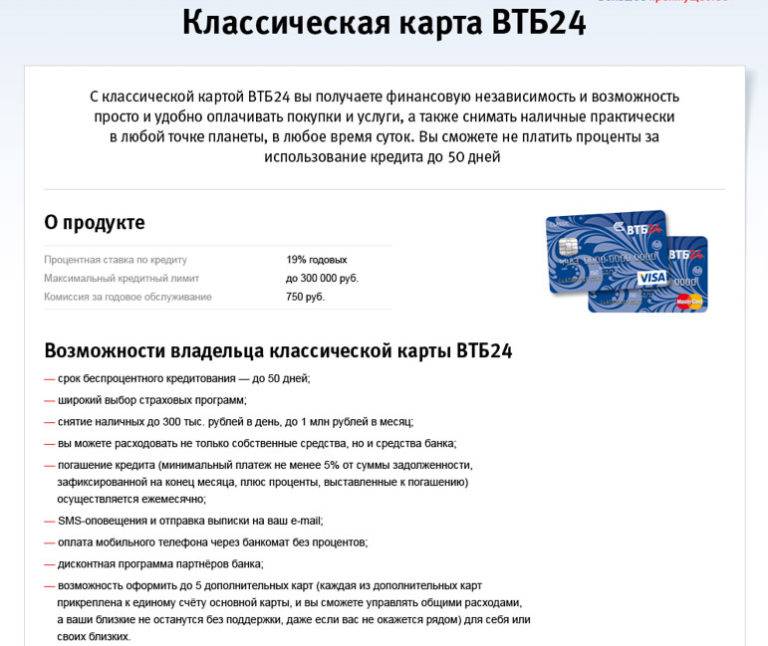

Действующие условия

Отдельного упоминания заслуживает тот факт, что лица, получающие заработную плату на платежный инструмент от описываемой банковской структуры, вправе претендовать на получение потребительского займа в размере до 5 миллионов рублей. В то же время обычные клиенты ВТБ могут получить потребительский заем в размере не более 3 миллионов рублей. Среди дополнительных условий оформления потребительских займов для зарплатных клиентов ВТБ вам полезно будет узнать про следующие:

- Минимальный срок, на который вы сможете оформить ссуду, составляет 6 месяцев.

- Максимальной срок кредитования в соответствии с действующими правилами составляет 84 месяца.

- Что касается размера процентной ставки, то для зарплатных клиентов рассматриваемой банковской структуры он составляет 5%.

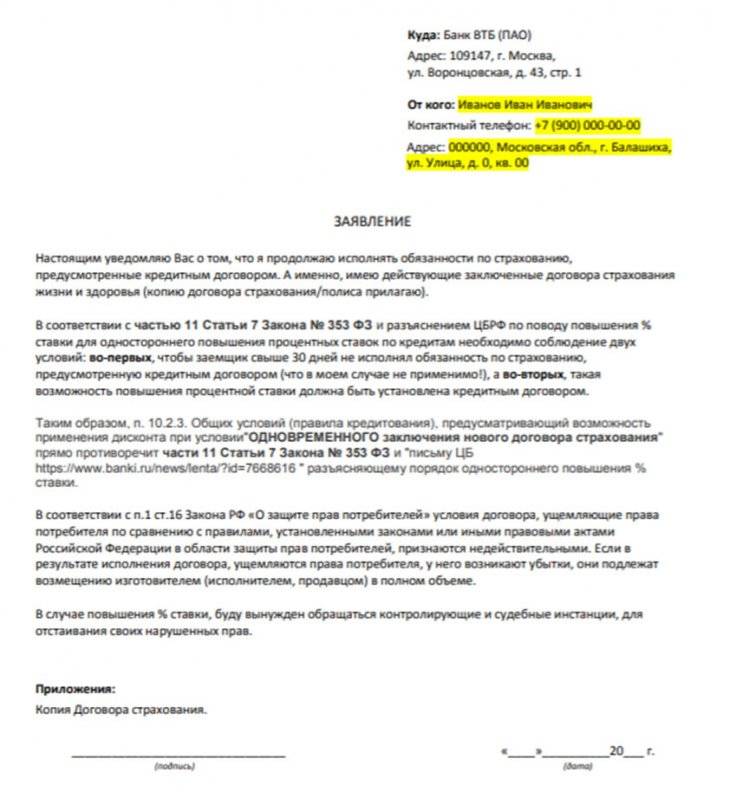

Если вы подключили опцию «Заемщик», то можете рассчитывать на дополнительное снижение процентной ставки. Отдельного упоминания заслуживает тот факт, что если вы откажетесь от страхования вклада, то размер процентной ставки будет увеличен.

Особенности снятия наличности со счета платежного инструмента

Владельцы мультикарт от рассматриваемой банковской структуры могут использовать для снятия наличности следующие методы:

- Для получения наличных средств вы можете воспользоваться устройством самообслуживания ВТБ.

- Также для снятия наличности вы можете использовать устройства самообслуживания сторонних банковских структур.

- При желании вы можете обратиться для снятия наличных средств со счета в кассу одного из филиалов рассматриваемой банковской структуры.

- Также снятие наличности возможно в кассах сторонних отечественных банковских структур.

Если для снятия наличности со счета карты вы приняли решение использовать банкоматы рассматриваемой банковской структуры, то операция будет выглядеть следующим образом:

- Вам необходимо вставить карту в банкомат ВТБ и ввести код доступа к ней.

- После попадания в основное меню необходимо выбрать функцию снятия наличных средств.

- На завершающем этапе достаточно просто указать необходимый вам объем денежных средств и устройство выдаст вам наличность.

Отдельного упоминания заслуживает тот факт, что при снятии наличности при помощи банкоматов ВТБ с вас не будут удерживаться комиссионные сборы при условии, что вы снимаете свои средства. Если вы планируете снять со счета карты заемные средства, то с вас будет удержана комиссия в размере 5,5%. Также следует упомянуть о том, что при снятии даже небольшого объема заемных средств размер комиссии не может быть менее 500 рублей.

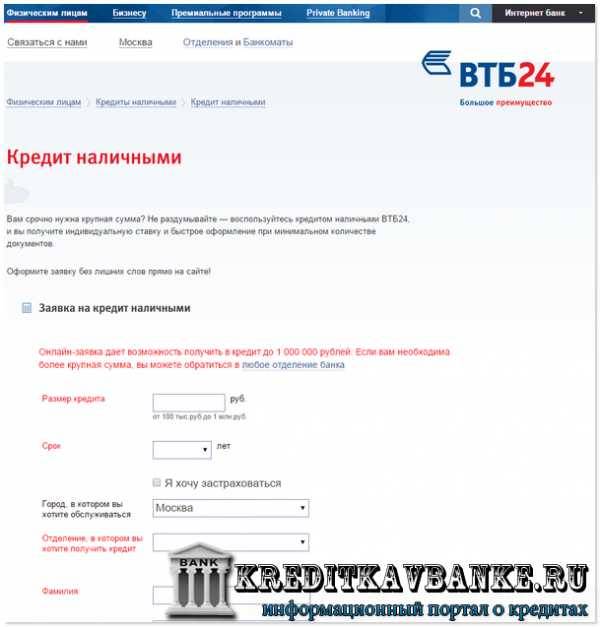

Онлайн заявка на кредит наличными

Получите потребительский кредит без отказа на лучших условиях!

ТОП самых популярных предложений за последние 3 месяца:

Банк

Предложение

Максимальная сумма

Заявка онлайн

Займер

Займ на карту. Быстрое одобрение онлайн. Мгновенное получение не выходя из дома. Ставка от 0,35% в день

До 30 000 рублей

Получить деньги

Тинькофф

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 300 000 рублей

Получить деньги

Альфа-банк

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных

До 300 000 рублей

Получить деньги

МТС Банк

Карта МТС CashBack. Кэшбэк 5%. Бесплатное обслуживание. 111 дней беспроцентный период.

До 299 999 руб.

Получить деньги

Халва

карта рассрочки. 0% за пользование рассрочкой до 12 мес. оформление и обслуживание

До 350 000 рублей

Получить деньги

Дебетовая карта «Польза»

До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание

До 300 000 рублей

Получить деньги

Совкомбанк

Денежный кредит под 8,9%, на 12 месяцев

100 тысяч рублей

Получить деньги

Способы закрытия банковских карт ВТБ

Забегая вперед, скажем, что закрыть карточку, не посетив отделение, не получится. Какими могут быть каналы:

Через интернет

Закрыть карту ВТБ через интернет – весьма условное понятие. Нет, закрыть карту Вы не сможете, но сможете оформить заявку на закрытие. Для этого нужна авторизация на официальном сайте с использованием Личного кабинета. Перейти в раздел «Карты» и выбрать нужную. Откроется заявка, после заполнения которой данные будут переданы на подтверждение в банк. Через 45 дней Вам необходимо будет обратиться в отделение для получения справки и уничтожения карты. Позаботьтесь про отсутствие долга.

В отделении банка

Детально инструкцию мы уже рассмотрели на примере закрытия дебетовых и кредитных счетов выше. Для совершения этого действия следуйте инструкции.

По телефону.

Как и в случае с интернетом, в телефонном режиме у Вас смогут принять только заявку и предоставить консультацию. Достаточно обратиться по номеру горячей линии 8 (800) 100-24-24.

Как убедится что карта закрыта

По факту закрытия карты, Вы обязательно получите уведомление, подтверждающее завершение процесса расторжения в голосовом или письменном виде. Но, единственным документом, подтверждающим факт реального закрытия счета – справка из ВТБ о том, что задолженности перед ними у Вас нет.

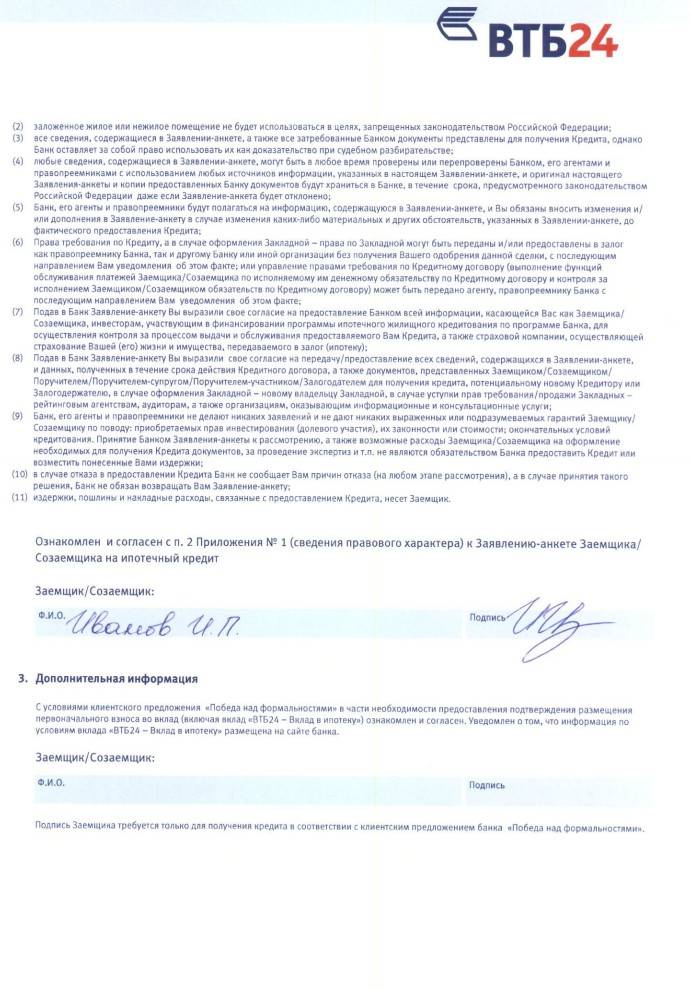

Закрытие счета и карты по заявлению клиента

При получении от клиента заявления на закрытие карточки и расторжение договора банк должен прекратить удерживать плату за обслуживание счета. Это прописано в Правилах ВТБ (пункт 3.1).

Если комиссия уже списалась, можно попытаться вернуть ее, обратившись в банк с соответствующим заявлением.

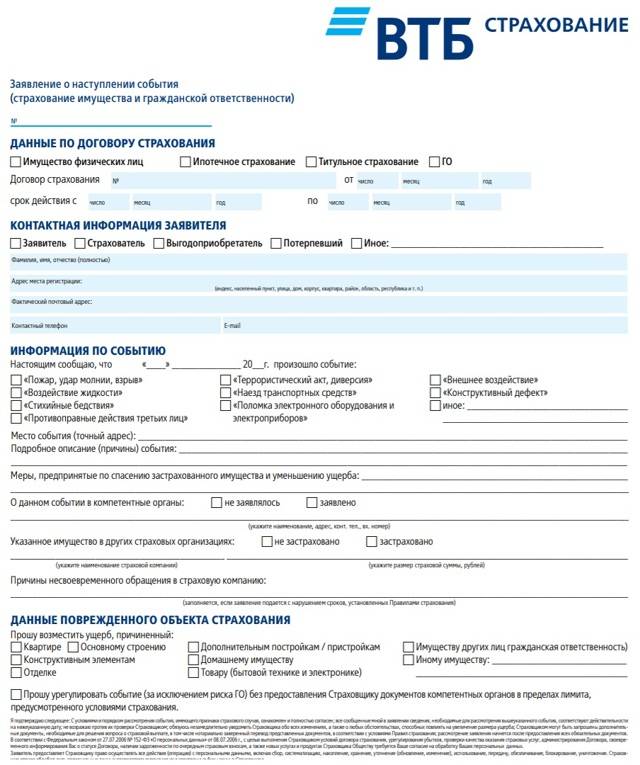

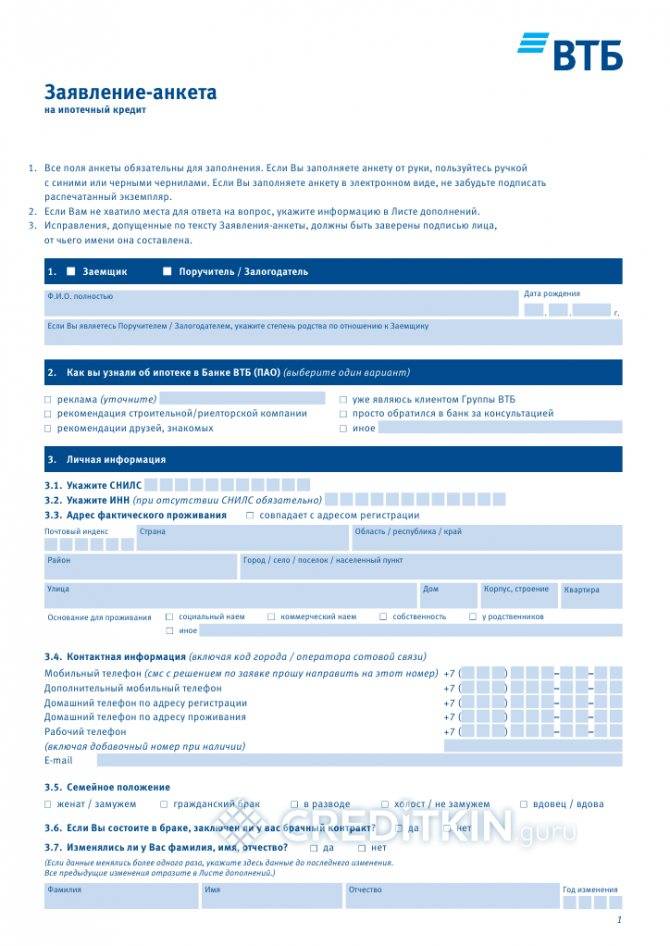

Для того чтобы закрыть физическому лицу счет в ВТБ 24 (теперь ВТБ) необходимо:

- Отключить все привязанные платные опции и дополнительные услуги (автоплатежи в том числе).

- Погасить все долги, которые могут возникнуть и по дебетовым картам.

- Остаток денег снять наличными либо перевести на другой счет или на телефон.

Если после закрытия картсчета клиенту поступят списанные ранее средства, например, возврат за некачественный товар, они могут быть зачислены на любой указанный клиентом счет в банке.

Деньги также могут быть выданы наличными через кассу, но не ранее, чем через 32 дня с момента их поступления в Банк.

За 10 дней до даты расторжения договора оформить и подать в любой из офисов заявление по установленной банком форме, подтвердив свою личность паспортом.

Карточку нужно вернуть в банк. Хотя пунктом 4.14 Правил ВТБ сделал исключение для украденных и утерянных карт. Также не возвращаются карты с истекшим сроком действия.

Один экземпляр заявления на закрытие вручается сотруднику банка, на втором необходимо получить от него отметку о принятии с указанием даты

Это важно, поскольку срок действия карты будет считаться истекшим с момента получения этого заявления, и в случае ошибки со стороны банка, у клиента будет доказательство его правоты.

Счет должен быть закрыт через 45 дней. Через некоторое время нужно проверить факт закрытия карты и счета через ВТБ-онлайн (если бывший держатель карты остается клиентом ВТБ), либо позвонив по телефону Центра поддержки клиентов

Идеальный вариант — получить в отделении банка официальный документ о расторжении договора и отсутствии претензий.

Если сам держатель лично не может подать заявление, это можно сделать представитель по нотариальной доверенности.

Варианта закрыть карту ВТБ 24 через интернет нормативными документами банка ВТБ не предусмотрено.

Если клиент решил поменять зарплатный банк, а место работы осталось прежним, при закрытии зарплатной карты, возможно открытой еще ВТБ 24 или Банком Москвы, первым шагом должно быть написание заявления своему работодателю об изменении реквизитов зачисления заработной платы.

Закрытие кредитной карты: общий алгоритм

Для отказа от услуги следует приехать в отделение. Многие организации требуют посетить тот самый офис, где был оформлен договор. С собой нужно взять паспорт и кредитную карточку.

Как правильно закрыть кредитную карту:

- Взять образец заявления у оператора и заполнить документ по образцу.

- Выразить намерение отказаться от платных услуг (даже если вы их уже отключили).

- Передать кредитку сотруднику и проконтролировать, чтобы он разрезал пластик.

- Подождать 30-60 банковских дней. Затем позвонить по телефону банка и задать вопрос о состоянии счета.

- Получив положительный ответ, второй раз приехать в отделение, чтобы получить справку, подтверждающую отсутствие задолженности.

- Храните выданную справку в течение 3 лет.

Способа, как быстро закрыть кредитную карту, не существует. Поданное заявление будет рассматриваться 30-60 банковских дней.

Считайте кредитку закрытой только тогда, когда у вас будет справка, подтверждающая отсутствие долга. Когда банк отказывается закрывать кредитный счет, хотя вы погасили задолженность, это может быть признаком близкого банкротства организации.

В таком случае можно обратиться в суд, ссылаясь на ст. 859 ГК РФ. К иску нужно будет приложить заявление на закрытие, актуальную выписку с кредитного счета, квитанции о внесении платежей.

Причины закрытия банковской карты

Закрыть карту банк вправе только при наличии следующих условий:

| Проблема клиента | Решение |

| Пользователь сказал о том, что он в пластике не нуждается | Работники банка обязаны выяснить у пользователя причину отказа от пластика, закрыть его, выдать ему справку об отсутствии задолженности |

| Клиент желает отказаться от того пластика, которым он пользовался ранее и оформить новый пластик с более выгодными условиями | Сотрудники банка обязаны забрать у клиента оформленный пластик, выдать ему новый с более выгодными условиями |

| Пользователь хочет поменять пластик в связи с тем, что у того истек срок действия | Работники банка обязаны выдать пользователю новый пластик, взамен старого или предложить новый пластик с более выгодными условиями |

| Клиент хочет отказаться от зарплатного пластика, т.к. он был уволен с работы | Сотрудники банка обязаны закрыть пластик клиента и выдать ему остаток его личных средств на руки |

| Пользователь имеет свои личные причины, по которым он хочет отказаться от пластика, или он переезжает за границу, ему данный финансовый продукт больше не потребуется | Работники банка обязаны закрыть банковский продукт клиента без особых проблем. Но при наличии задолженности клиент обязан оплатить ее |

Помните, клиент может самостоятельно отказаться от пластика. Но для этого ему нужно назвать причину, по которой он не желает им больше пользоваться. А если он не может указать причину, то его пластик закрыт не будет.