Как получить имущественный налоговый вычет?

Существует два варианта получения льготы.

- В первом случае вы можете получить имущественный вычет единовременно, при этом вам перечислят на счет положенную сумму. Для этого нужно собрать документы для имущественного налогового вычета и предоставить их вместе с заполненной декларацией 3-НДФЛ в налоговый орган по месту жительства. Через 3 месяца будет вынесено решение о возможности предоставления вам льготы. Если вычет вам положен, то необходимо написать и предоставить в налоговую заявление на имущественный налоговый вычет с указанием счета, на который в течение месяца вам будет перечислена сумма. В данном случае документы для получения имущественного вычета подаются по окончании налогового периода, в котором были понесены расходы.

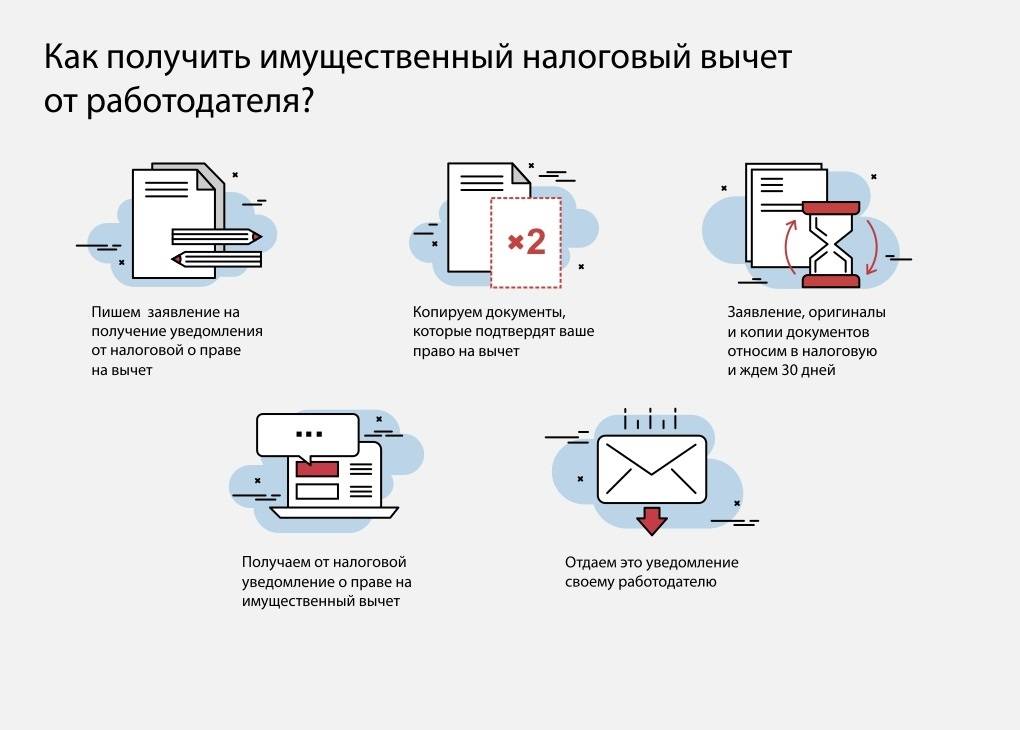

- Другой вариант подразумевает то, что в течение какого-то времени с вас не будет взыскиваться налог на доходы физических лиц (НДФЛ) то время, пока не выплатят всю сумму положенного вам вычета. Для этого нужно подать заявление на имущественный вычет работодателю. Кроме этого, нужно получить в налоговой уведомление, подтверждающее ваше право на имущественный налоговый вычет. После этого, уведомление на имущественный вычет с заявлением передается работодателю, который не будет вычитать из вашей зарплаты НДФЛ 13% до тех пор, пока не будет истрачена вся сумма положенного вычета. За получением уведомления от налоговой можно обратить в любое время в течение года, в отличие от первого варианта не нужно ждать окончания года.

Если за один года вся сумма вычета не будет истрачена (годовой доход работника меньше суммы вычета), то право на вычет переносится на следующий год. НДФЛ с зарплаты не будет удерживаться до тех пор, пока не будет выбрана вся положенная сумма льготы.

Если в течение года работник увольняется и меняет работодателя, то необходимо получать новое уведомление в налоговой на нового работодателя, сделать это можно будет только в следующем году, так как уведомление выдается один раз в год. Оставшаяся часть НДФЛ за текущий год получается через налоговую инспекцию.

Конечно, первый вариант наиболее привлекателен, так как вы можете получить имущественный вычет единовременно, то есть сразу получаете приличную сумму. А вот второй вариант требует меньше хлопот.

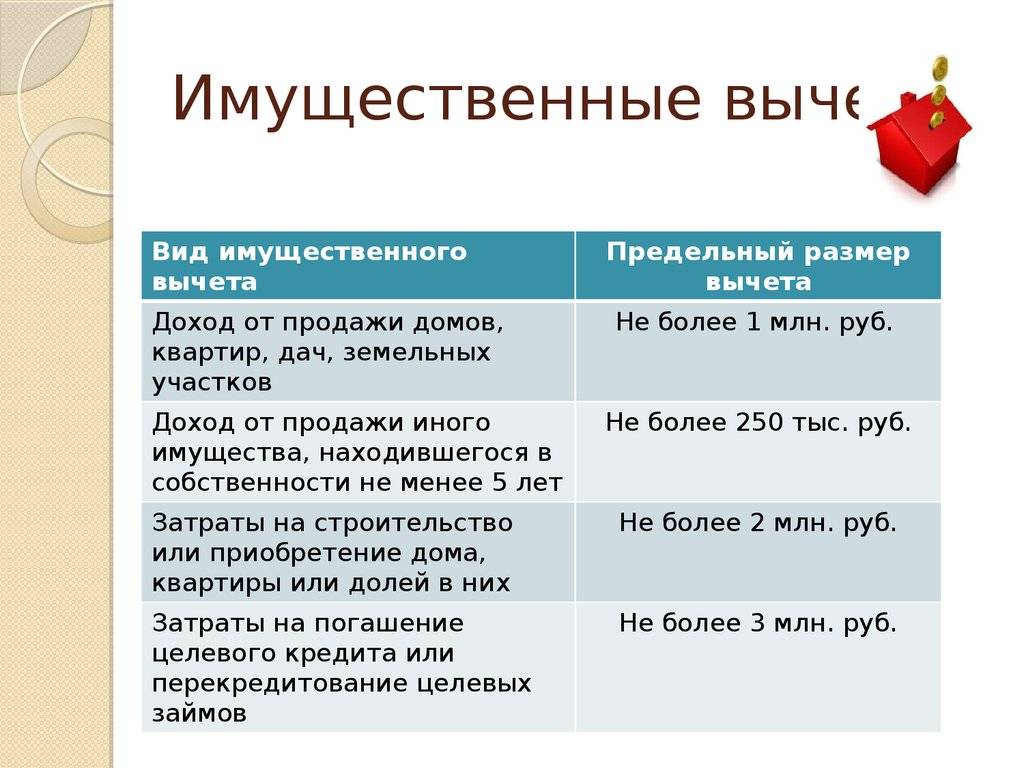

За что можно получить имущественный вычет

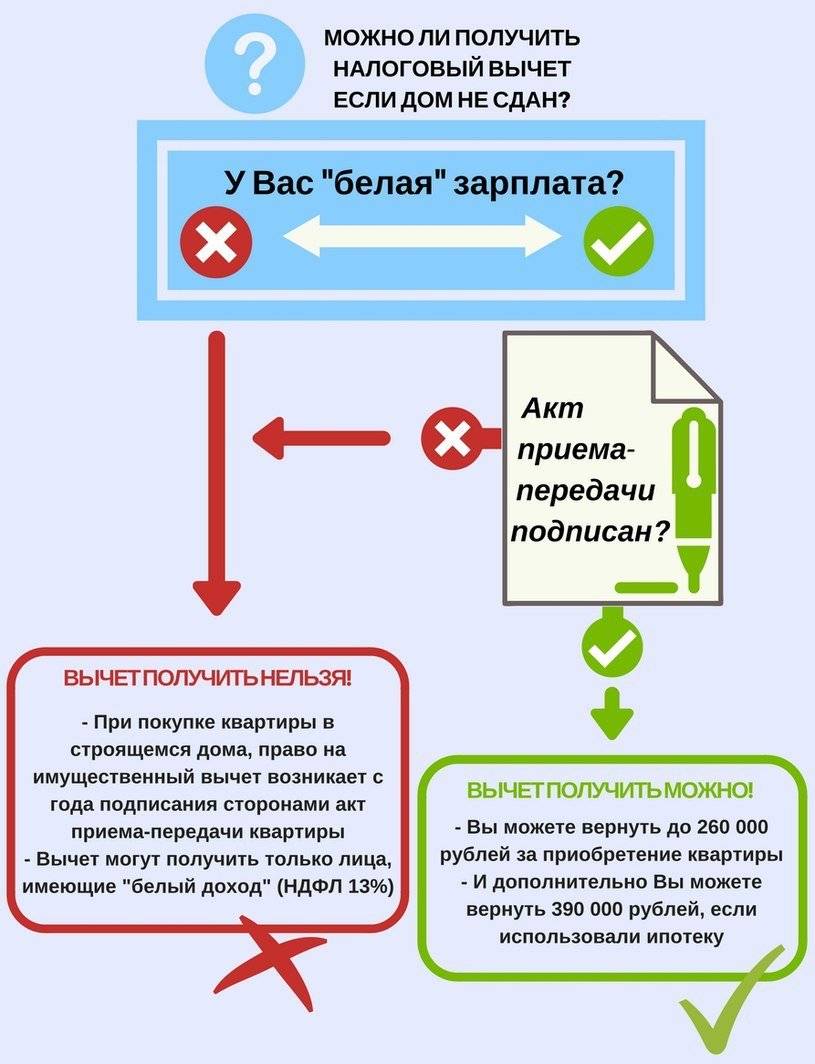

Суть самого вычета заключается в возврате налога, уплаченного гражданином за определенный период. В случае продажи имущества размер дохода, подлежащего налогообложению, уменьшается. Соответственно, льгота действует исключительно для людей, являющихся налогоплательщиками.

Воспользоваться возможностью получения имущественного вычета можно в определенных обстоятельствах:

- При выкупе недвижимости;

- При возведении жилья;

- При оформлении ипотеки на указанные цели;

- При покупке надела земли с жильем или предназначенного для его строительства.

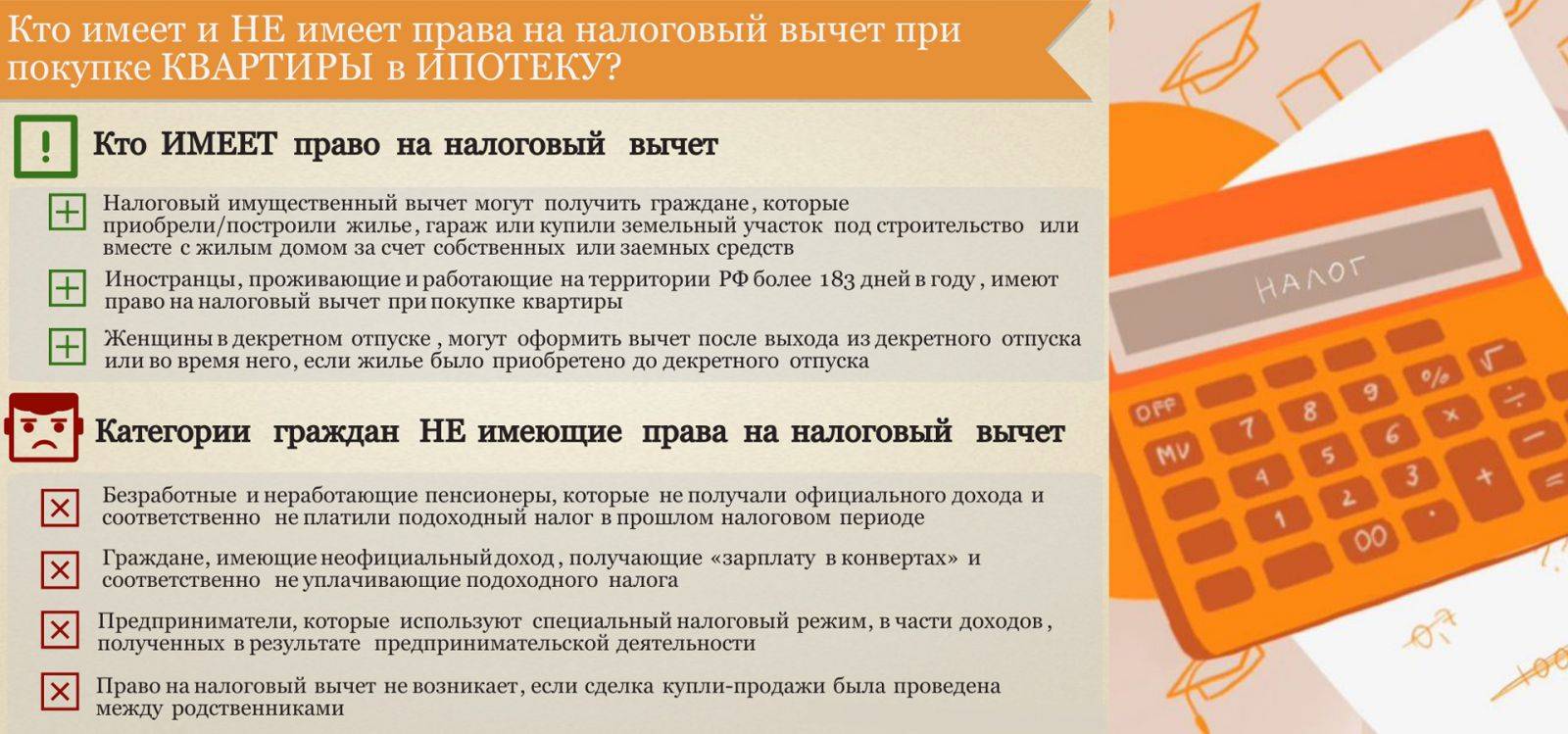

Есть условия, при которых гражданин лишается права на вычет в случае совершения определенных действий:

- Это касается выкупа жилплощади у лиц, которые относятся к категории взаимозависимых. Речь идет о супругах, братьях и сестрах, родителях, т.е. близких родственниках.

- Государство не предоставляет льготу, если объект куплен не за свои деньги: с привлечением средств работодателя или за счет материнского капитала.

- Люди, исчерпавшие сумму вычета, также не могут рассчитывать на возврат.

Включить в список затрат для последующего возмещения разрешается расходы:

- На покупку земли для строительства жилья;

- Приобретение материалов для строительства либо отделки;

- Оплату отделочных и строительных работ;

- Разработку проектов и смет;

- Подключение к инженерным коммуникациям.

Важно! Каждый вид затрат должен подтверждаться документально, поэтому нужно сохранять все бумаги.

Нельзя воспользоваться льготой при перепланировке или переустройстве готового сооружения, реконструкции в виде надстройки этажа или создания пристройки, монтаже газового или сантехнического оборудования, возведении дополнительных сооружений (бани, гаража, сарая, ограждения).

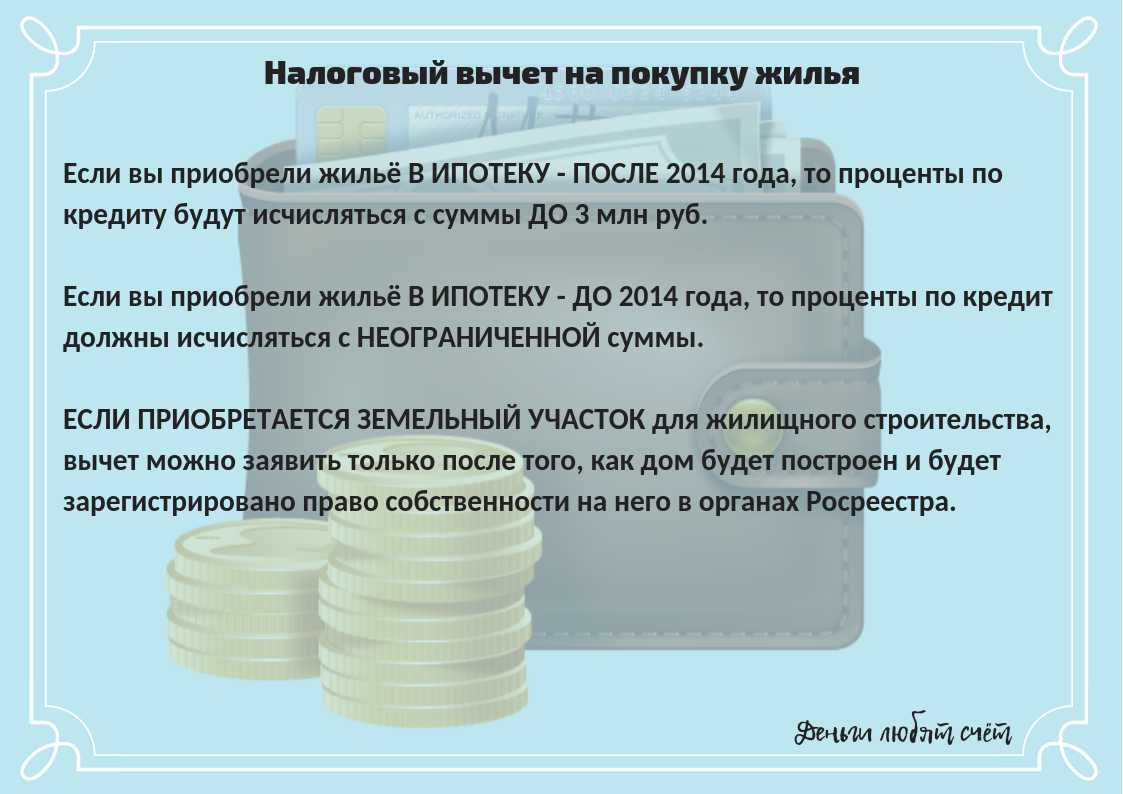

Вопрос покупки имущества не за свои средства, а за взятые в кредит, имеет некоторые особенности. Так, выкуп жилья по ипотеке дает возможность получать вычет, причем по основной уплаченной сумме и по процентам с займа. Второй нюанс – покупка жилья частично за деньги нанимателя с собственными вложениями. В таких обстоятельствах за гражданином сохраняется право на предоставление возврата пропорционально личным тратам.

Порядок оформления имущественного налогового вычета

Когда обращаться

За оформлением имущественного вычета можно обращаться в год покупки через работодателя, либо на следующий год при возврате НДФЛ через налоговую инспекцию. Заявлять о своем праве на вычет необходимо в трехлетний период с года, в котором были произведены соответствующие расходы.

В 2021 году можно получить вычеты при условии покупки квартиры в 2018,2019,2020 гг.

Если покупатель не получил вычет полостью в первый год из-за недостаточного размера доходов, то остаток переносится на последующие годы до полного получения положенного вычета. То есть если зарплата покупателя квартиры за год оформления вычета была менее 2 млн.р., ему предстоит обращаться в ФНС несколько раз.

Куда обращаться

Налоговый вычет можно получить двумя способами:

- Через работодателя — работодатель перестанет начислять НДФЛ на зарплату пока сумма зарплаты не составит 2 млн.р.

- Через ФНС – вычет поступит на банковскую карточку единовременно (при возврате уплаченного налога).

Какие документы собрать

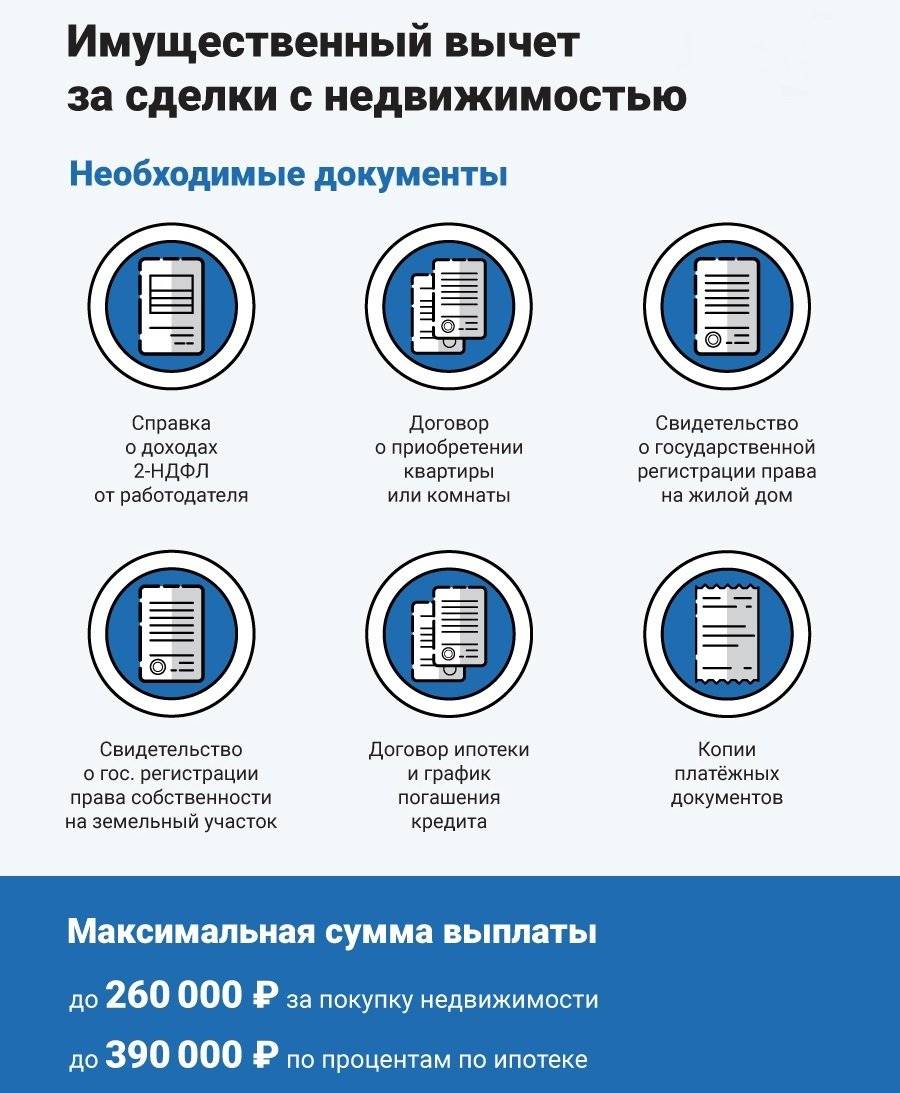

Для оформления имущественного вычета потребуется оформить заявление по установленной форме, а также подготовить установленный комплект документов:

- Документы, подтверждающие личность (паспорт).

- Декларация по форме 3-НЛДФЛ. На сайте ФНС можно найти примеры заполненных деклараций.

- Документы, подтверждающие право собственности на недвижимость.

- Документы, подтверждающие оплату по договору.

Более подобный список документов в зависимости от специфики сделки с недвижимостью вы можете скачать по следующим ссылкам:

Скачать чек-лист документов для оформления вычета по ипотечным процентам

Пошаговый алгоритм

При получении вычета через ФНС порядок действий будет следующим:

- Необходимо оформить декларацию 3-НДФЛ, вместе с заявлением и пакетом документов передать ее инспектору ФНС (не ранее следующего года после покупки квартиры).

- Дождаться проверки права на вычет. В течение 3 месяцев инспектора могут проводить камеральную проверку декларации и представленных документов (по ст.88 НК).

- Получить вычет на свой счет. В течение месяца после принятия решения деньги поступят на счет налогоплательщика.

Особенность получения имущественного вычета при покупке жилья состоит в том, что можно не дожидаться окончания года и не нужно заполнять декларацию 3-НДФЛ. Порядок оформления вычета через работодателя будет следующим:

- Получить в ФНС уведомление для работодателя, подтверждающее право на имущественный вычет. Для этого в ФНС подается заявление с приложением копии правоустанавливающих документов; документов, подтверждающих оплату расходов; справки с места работы. Декларация по форме 3-НДФЛ и справка 2-НДФЛ не нужны.

- Через 30 дней получить уведомление о праве на вычет и передать его работодателю.

- Работодатель начнет начислять зарплату в большем размере без уменьшения на НДФЛ до исчерпания права на вычет.

В случае принятия законопроекта Налоговый кодекс будет дополнен новой статьей 221.1 «Упрощенный порядок получения налоговых вычетов». По новому порядку без НДФЛ граждане смогут подавать заявления на имущественные вычеты при покупке жилья или земли, если оплата производилась через банк, а также на вычеты по ипотечным кредитам. Заявление на получение вычета можно будет сформировать через Личный кабинет налогоплательщика.

Что делать, если вычет использован не полностью

Если имущественный налоговый вычет был использован не полностью, то его остаток можно перенести на следующие годы. Поступать так можно до тех пор, пока не исчерпаете всю сумму вычета. Причем с начала каждого года можно выбрать, у кого хотите получить вычет: в налоговой инспекции или у работодателя. Такой порядок установлен пунктами 7–9 статьи 220 Налогового кодекса РФ.

Чтобы получить остаток имущественных вычетов в налоговой инспекции, подайте декларацию по форме 3-НДФЛ. А вот повторно представлять копии подтверждающих документов не нужно. Это следует из положений пункта 5 статьи 93 Налогового кодекса РФ. Подтверждают эти выводы и письма Минфина России от 7 июня 2013 г. № 03-04-05/21309 и ФНС России от 12 августа 2013 г. № АС-4-11/14599.

Как получить инвестиционный налоговый кредит

Основная сложность в получении налогового кредита — доказать своё право на такой вид поддержки. Процесс получения кредитования проходит в несколько шагов.

Юридическая консультация у проверенного партнера

Оставить заявку

Шаг 1. Пишем заявление на получение налогового кредита

Форма заявления установлена в Приложении 1 к Приказу ФНС России . Алгоритм заполнения простой:

включите в документ формулировку «заявление о предоставлении налогового кредита»;

впишите реквизиты компании;

в графе «прошу изменить срок уплаты» укажите вид налога, например, налог на прибыль;

в графе «в сумме» укажите примерный расчёт вычета, на который вы претендуете;

в графе «на срок» пропишите срок кредитования;

дальше нужно указать свою категорию из п. 1 ст. НК РФ;

заявление подписывает руководитель.

Одного заявления мало, далее вам нужен весомый пакет документов, обосновывающих ваше право на кредитование.

Собираем документы для получения инвестиционного налогового кредита

Вместе с заявлением в УФНС нужно будет принести довольно объемный пакет документов:

документальное подтверждение оснований для получения кредита;

документы, подтверждающие факт приобретения и стоимость оборудования;

бизнес-план инвестиционного проекта — нужно показать ФНС, что кредит позволит вашей компании повысить эффективность работы;

информацию о сроке кредитования;

данные об источниках, за счет которых планируется погашение кредита;

расчёт налога, по которому вы запрашиваете кредитование;

бухгалтерский баланс и отчет о финансовых результатах;

под кредитование нужны поручительство или залог — предоставьте документы на имущество;

справка из ИФНС об отсутствии задолженности — с долгами по налогам кредитовать точно не станут;

копии учредительных документов — устав, решение о назначении директора, свидетельство о регистрации;

расчет бюджетной эффективности — может быть как элемент бизнес-плана, нужно показать, сколько заработает государство за счёт вашего кредитования.

Подать заявление и документы можно в любое время.

Учитываем особенности бизнес-плана

При построении бизнес-плана нужно доказать, что уменьшение налогов к уплате в рамках срока действия договора позволит высвободить часть денег и направить их на развитие бизнеса. В идеале в плане должна расти прибыль. Во-первых, так вы покажете эффективность своей работы

Во-вторых, рост прибыли компании влечёт увеличение налогов к уплате, что особенно важно для бюджета.

ФНС положительно оценит и рост рабочих мест, так как при этом вырастут отчисления в фонды и НДФЛ к уплате. Рассмотрим логику бюджетной эффективности на примере:

Ежегодно компания уплачивает 5 000 000 рублей налога на прибыль, кредит нужен для снижения суммы к уплате до 2 500 000 рублей, таким образом фирма высвобождает + 2 500 000 рублей.

Эти деньги она направит на расширение деятельности: увеличит количество сотрудников на 3 человека с зарплатой 30 000 рублей у каждого, а на остальные деньги закупит сырьё. Допустим, вложенные 2 500 000 рублей принесут нам 4 000 000 рублей дополнительной выручки, то есть 1 500 000 рублей прибыли.

Считаем бюджетную эффективность:

3 чел. × 30 000 руб. × 12 мес = 1 080 000 руб. — дополнительный ФОТ;

1 080 000 руб. × 30 % = 324 000 руб. — дополнительные отчисления в фонды;

1 080 000 × 13% = 140 400 руб. — дополнительные отчисления в бюджет в виде НДФЛ;

1 500 000 руб. × 20% = 300 000 руб. — дополнительный налог на прибыль;

300 000 руб. + 140 400 руб. + 324 000 руб. = 764 400 руб. — бюджетная эффективность, то есть за счет кредитования компании бюджет получил дополнительные средства.

Ожидаем рассмотрения заявления

Заявление на получение кредита могут рассматривать до 30 дней со дня получения. После этого с вами либо подпишут кредитный договор, либо откажут в кредитовании.

В договоре будут расписаны:

порядок уменьшения налоговых платежей;

вид налога, на который распространяется кредит;

сумма кредита;

срок кредитования;

размер, порядок начисления и уплаты процентов за пользование займом;

порядок погашения тела кредита и процентов;

перечень имущества передаваемого в залог или поручительства;

ответственность, права и обязанности сторон.

Нарушение условий договора грозит расторжением. Тогда ООО или ИП обязаны уплатить всю сумму кредита и процентов в сроки, установленные соглашением.

Формы договора об инвестиционном налоговом кредите утверждены Приказом ФНС России от 29.11.2005 № САЭ-3-19/622@.

Получение уведомления о праве на вычет в налоговом органе

Одновременно с заявлением необходимо представить документы:

- договор о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности налогоплательщика на жилой дом или долю (доли) в нем, – при строительстве или приобретении жилого дома или доли (долей) в нем;

- договор о приобретении квартиры, комнаты или доли (долей) в них и документы, подтверждающие право собственности налогоплательщика на квартиру, комнату или долю (доли) в них, – при приобретении квартиры, комнаты или доли (долей) в них в собственность;

- договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами, – при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме);

- документы, подтверждающие право собственности налогоплательщика на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем, – при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них;

- свидетельство о рождении ребенка – при приобретении родителями жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, в собственность своих детей в возрасте до 18 лет;

- решение органа опеки и попечительства об установлении опеки или попечительства – при приобретении опекунами (попечителями) жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, в собственность своих подопечных в возрасте до 18 лет;

- документы, подтверждающие произведенные налогоплательщиком расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

При приобретении имущества в общую совместную собственность дополнительно представляются:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами.

Уведомление о праве на получение имущественных налоговых вычетов выдается налоговым органом в срок, не превышающий 30 календарных дней со дня подачи заявления налогоплательщика и, подтверждающих право на получение вычетов.

Если в налоговом периоде налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования в рамках .

Прокуратурой Омской области подготовлены подробные разъяснения по вопросам получения социальных и имущественных налоговых вычетов.

Особенности получения вычета у нескольких работодателей

Необходимость обращения за предоставлением имущественных налоговых вычетов к нескольким работодателям может возникнуть в следующих ситуациях:

- трудовые отношения с несколькими работодателями;

- изменение места работы в течение календарного года.

Для получения вычета у нескольких работодателей необходимо получить в налоговом органе уведомление подтверждающих право на имущественный налоговый вычет, выданное на каждого работодателя.

После этого нужно обратиться к каждому из работодателей с заявлением о предоставлении имущественного налогового вычета и выданным в адрес этого работодателя уведомлением.

В случае смены места работы необходимо получить новое подтверждение в налоговом органе на нового работодателя. В этом случае оригинал уведомления останется у указанного в нем работодателя, то есть при увольнении его не возвращают. В то же время в случае, если этот работодатель будет производить какие-либо начисления (например, премии) в вашу пользу после расторжения трудового договора, он будет исчислять и удерживать НДФЛ, так как действие уведомления прекращается со дня, следующего за днем увольнения.

Подготовлено “Персональные права.ру”

Дополнительная информация:

Особенности получения

Для получения налогового вычета следует понять, что по закону относят к недвижимости в данном случае:

- Дом жилого типа.

- Квартира.

- Доля в доме или квартире.

- Земельный участок для строительства дома.

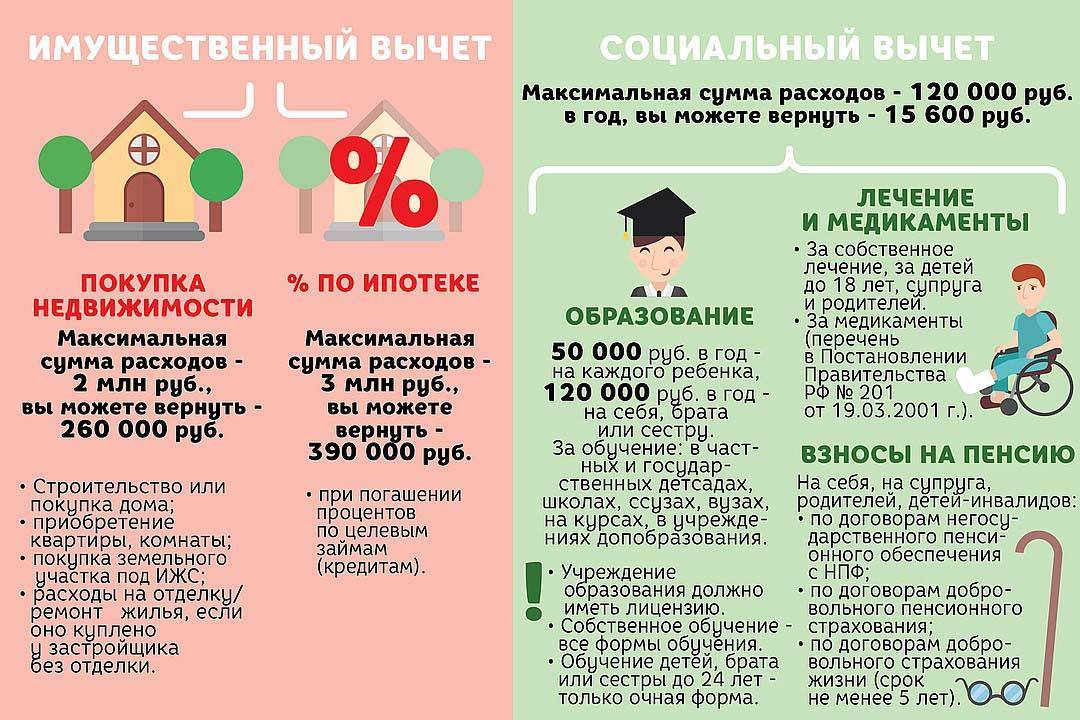

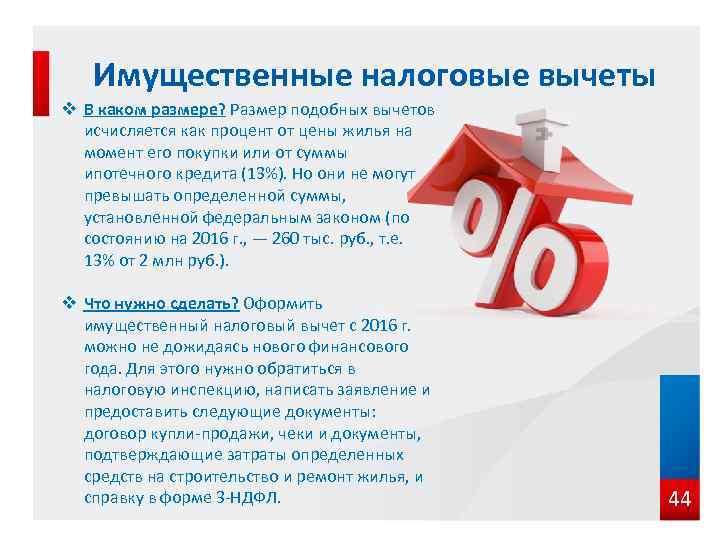

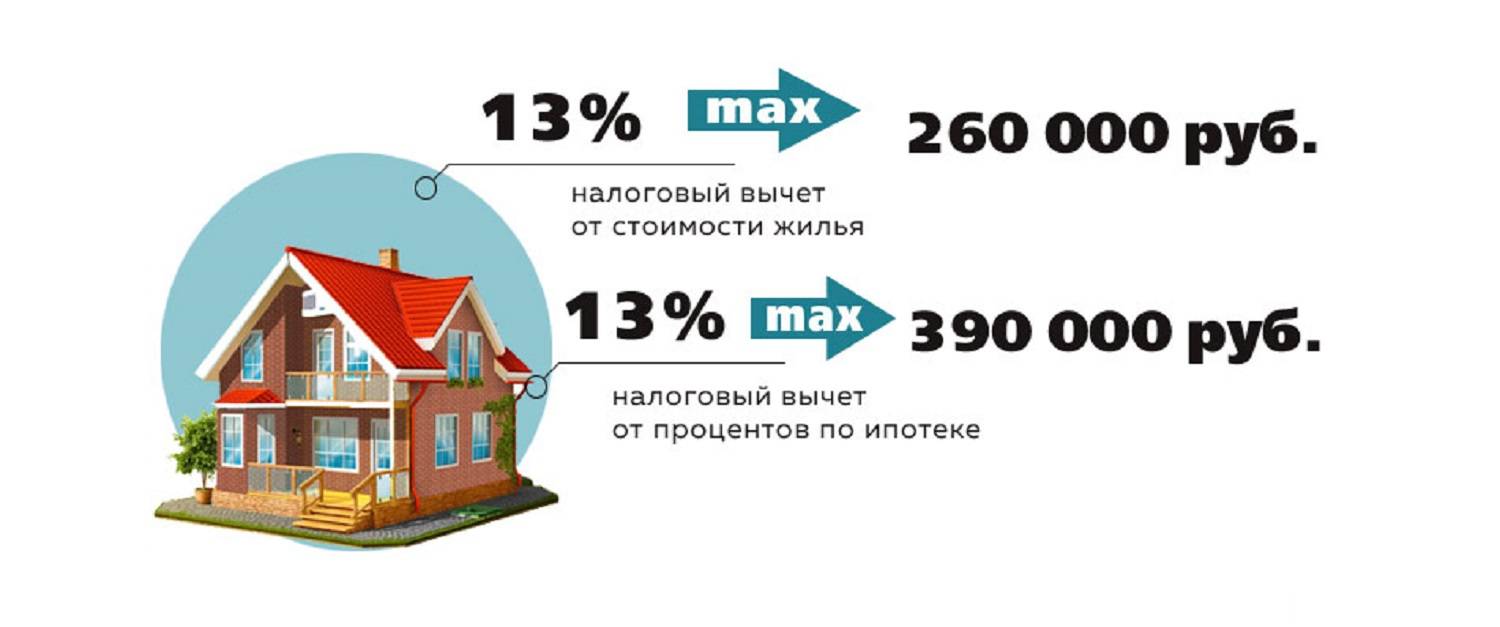

При покупке вышеперечисленных объектов гражданин РФ может вернуть часть денег. Максимальная сумма возврата – 260 000 рублей с 2 миллионов стоимости покупки. Если имущество стоило дороже 2 000 000, то вернут все равно 260 000, так как это максимальная сумма возврата.

Рассчитывается сумма налогового вычета по следующей формуле:

Стоимость покупки (но не более 2 000 000 руб.) *13% = сумма возврата.

Согласно последним изменениям в законах гражданину вернут сначала только 93 600. Но в дальнейшем он сможет вернуть оставшиеся деньги, если обратится в налоговую инспекцию в следующем году, но только при условии, что он будет трудоустроен. Возврат можно будет оформить через бухгалтерию по месту работы – с гражданина просто на протяжении определенного периода времени не будут высчитывать подоходный налог. Это стало возможно благодаря вступившим в силу с 2014 года изменениям. Также ранее нельзя было получать налоговый вычет несколько раз. Сейчас же это возможно законодательно. Главное, чтобы сумма возврата не превысила допустимые 260 000 рублей.