Патентная система налогообложения выгодно или нет?

Патентная система налогообложения – упрощённый способ ведения бизнеса индивидуального предпринимателя. Представляет собой альтернативную версию уплаты налога, в котором платятся отчисления не с полученной прибыли, а за покупку патента. Приобретается он на период кратный месяцу, максимальный срок действия 12 месяцев, при этом начинается с произвольной даты в интервале одного календарного года.

Стоимость патента зависит от периода действия и считается инспектором, с помощью использования формулы:

П = БД · 0,06

Где П – стоимость патента;

БД – базовая доходность, рассчитывается налоговиками для каждого региона отдельно. Представляет собой статистический коэффициент полученных данных по направлению патента за предыдущий год.

Пример: Представим, что средний показатель БД за розницу в регионе составил 700 тыс. рублей за год.

Тогда, цена патента рассчитывается так:

П = 700 000 · 0,06 = 42 000 рублей.

То есть цена составит 42 000 рублей за год. Если нужно узнать стоимость патента на определённое количество месяцев, то полученный результат необходимо умножить на число месяцев, на которые покупается патент и разделить на 12 (количество месяцев в году).

Например, период приобретения равен 8 месяцам, тогда:

Итак, для того, чтобы приобрести патент на 8 месяцев, придётся заплатить 28 000 рублей. Но к сожалению, это не все затраты. Так как у одного предпринимателя может быть несколько патентов, то производить это исчисление необходимо по каждому. Хотелось бы отметить, что один ИП имеет право одновременно находиться на нескольких системах налогообложения (УСН, ОСНО и т. д.).

Необычный метод сбора пошлины приносит как большую прибыль, так и убытки. Предприниматель не может с точностью предугадать развитие бизнеса в недалёком будущем, максимум, это проанализировать предыдущий период, если таковой имеется. Итак, статистические данные показали, что торговля с патентом выгодна, пришло время на неё переходить.

Как индивидуальному предпринимателю с работниками и без перейти на патентную форму налогообложения

К сожалению, о прибыли переживает не только ИП, но и проверяющие службы. При обнаружении, что порог рентабельности за год превысил 60 млн рублей, с этой системой налогообложения придётся попрощаться. Это касается и наличия штатного расписания в размере более 15 человек. В случае если индивидуальный предприниматель утратил право применять эту систему, в течение 10 дней он должен об этом сообщить в налоговую инспекцию.

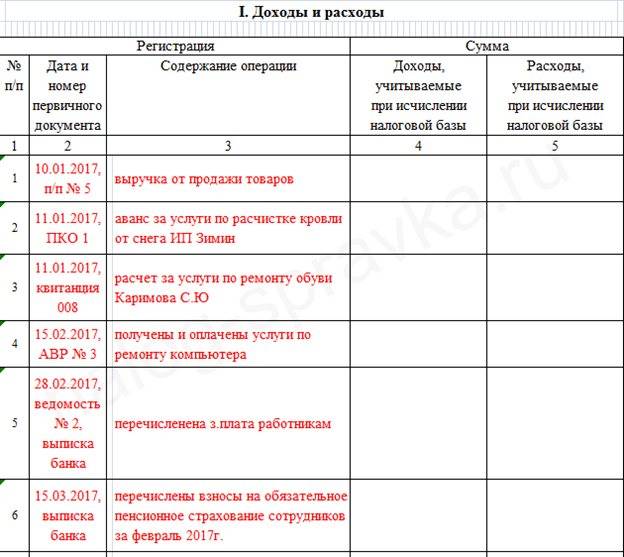

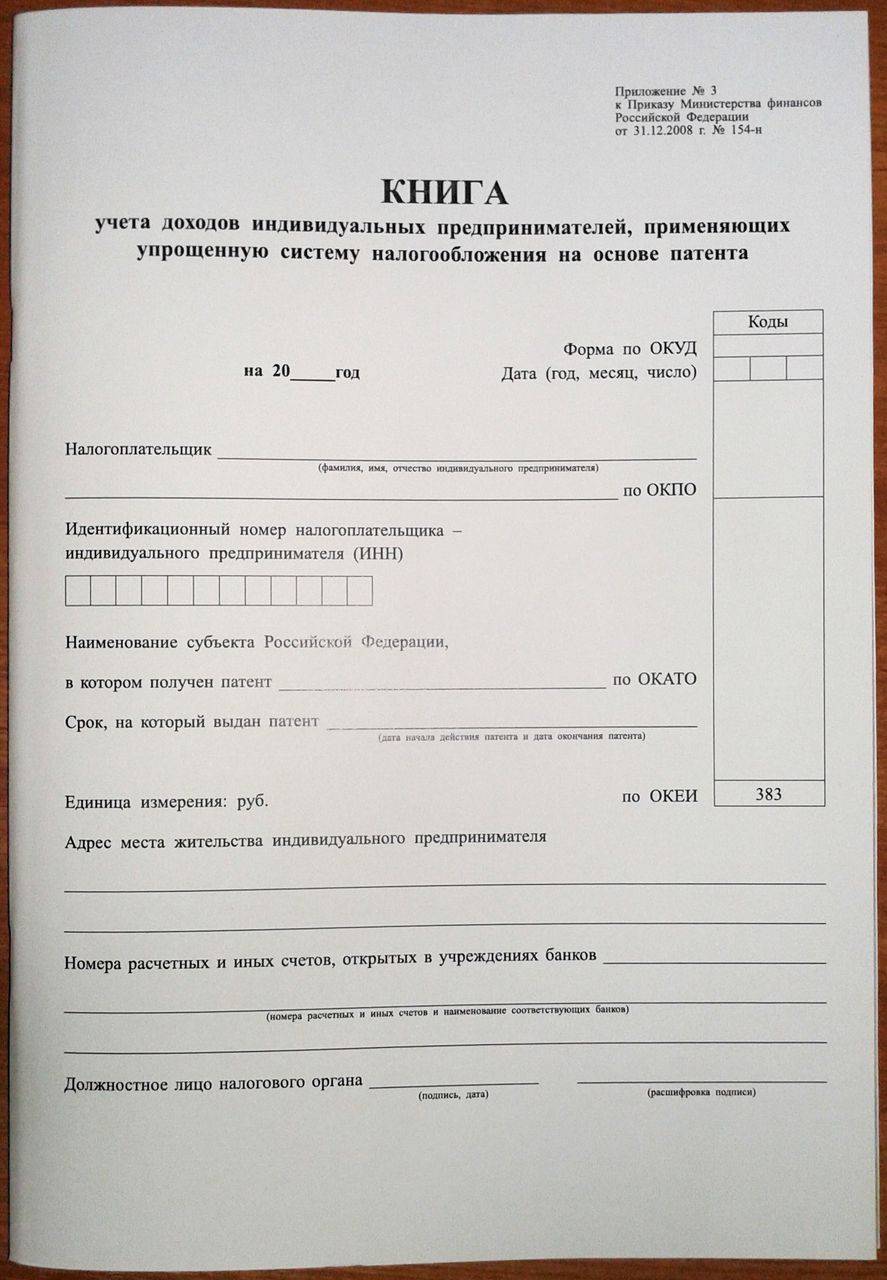

Для ПСН достаточно ведения книги учётов доходов, но если рамки дозволенных требований были нарушены,

понадобятся, первичные документы за период действия патента для уплаты налога по основной ставке. При наступлении такого события НДФЛ уменьшается на сумму, потраченную на приобретение патента.

Преимущество этой системы ведения учёта заключается в следующем:

- Фиксированная ставка патента, не зависит от выручки предпринимателя.

- Меньше обязательных отчётов к сдаче (не сдаются НДС и НДФЛ), чем при других видах налогообложения. Вести книгу расходов и доходов для ИП на патенте не нужно.

- Упрощённая система ведения бухгалтерского учёта.

- Экономия времени.

- Установка контрольно-кассовой технике (ККТ) необязательна.

- Нет необходимости следить за расходами и за правильностью их оформления.

Книги

Нормативные правовые актыОбщественные и гуманитарные наукиРелигия. Оккультизм. ЭзотерикаОхрана труда, обеспечение безопасностиСанПины, СП, МУ, МР, ГНПодарочные книгиПутешествия. Отдых. Хобби. СпортНаука. Техника. МедицинаКосмосРостехнадзорИскусство. Культура. ФилологияДругоеКниги издательства “Комсомольская правда”Книги в электронном видеКомпьютеры и интернетБукинистическая литератураСНиП, СП, СО,СТО, РД, НП, ПБ, МДК, МДС, ВСНГОСТы, ОСТыЭнциклопедии, справочники, словариДомашний кругДетская литератураУчебный годСборники рецептур блюд для предприятий общественного питанияЭкономическая литератураХудожественная литература

Должен ли ИП на патенте вести книгу доходов и расходов

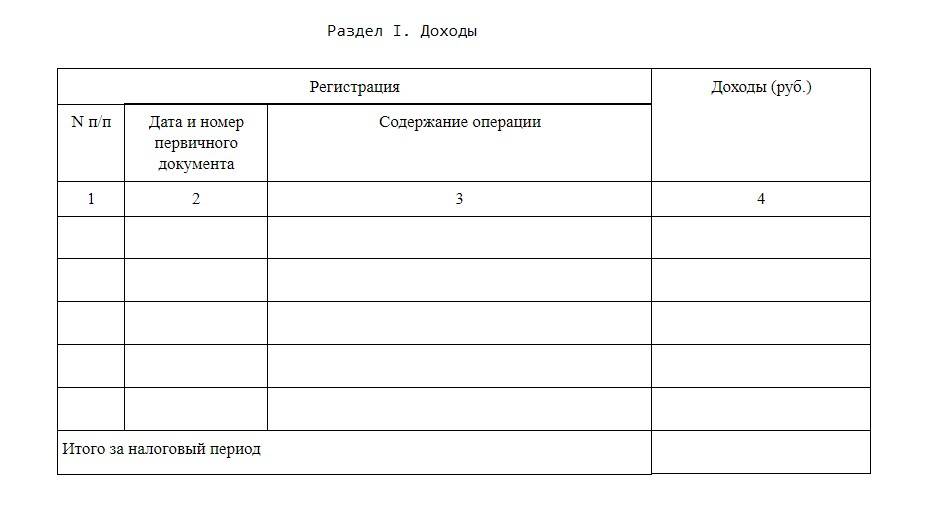

ИП на патенте обязан учитывать доходы, подпадающие под эту систему налогообложения. Для него установлен лимит доходов, при достижении которого применять ПСН нельзя. Подтвердить, что предельный размер еще не достигнут, можно только с помощью учета в соответствии с правилами.

Доходы ИП по всем патентам не могут быть больше 60 млн рублей в год. Если вы совмещаете ПСН и УСН, считаются доходы по обоим налоговым режимам.

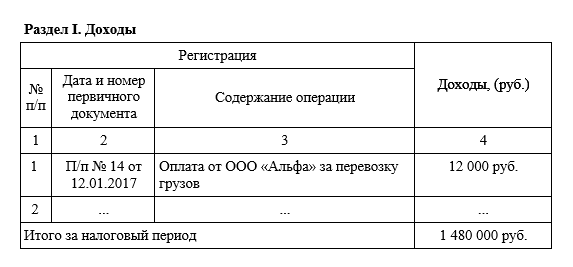

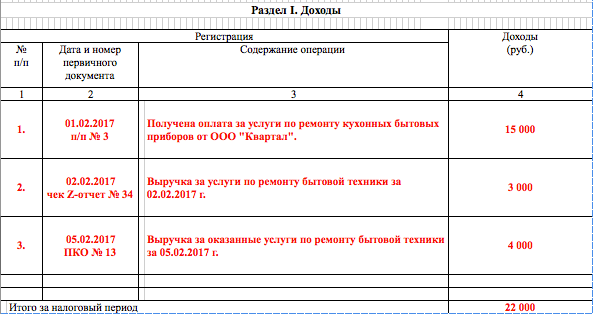

В книге доходов и расходов на патенте ИП должен учитывать только доходы от реализации. Внереализационные доходы и доходы по другими режимам налогообложения отражать не нужно.

Когда нужно учитывать доходы

Доходы нужно учитывать в день их получения (п. 2 ст. 346.53 НК РФ):

- при получении в денежной форме таким днем будет дата получения денежных средств в наличной форме, дата их перечисления на банковский счет предпринимателя или перечисления по его поручению на счета других лиц;

- при получении дохода в натуральной форме — дата его передачи;

- при оплате или погашении другим способом — дата получения имущественных прав, работ, услуг, товаров;

- при расчете покупателя векселем — дата поступления денежных средств от векселедателя или день передачи векселя по индоссаменту третьему лицу.

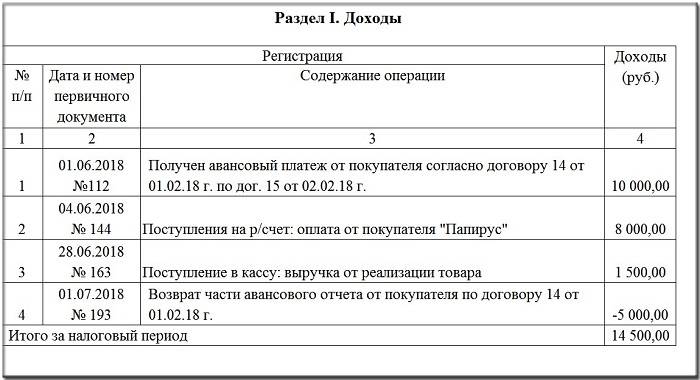

Полученную предоплату нужно фиксировать в книге в день ее получения (письмо Минфина РФ от 03.02.2017 № 03-11-12/5800). Если аванс пришлось вернуть, то на его размер следует уменьшить доходы налогового периода, в котором был осуществлен возврат (п. 4 ст. 346.53 НК РФ).

Доходы, полученные в иностранной валюте, нужно пересчитать в рубли по официальному курсу Банка России, который действовал на день получения денежных средств, а затем суммировать с другими поступлениями.

Доходы, полученные в натуральной форме, следует учитывать по рыночным ценам.

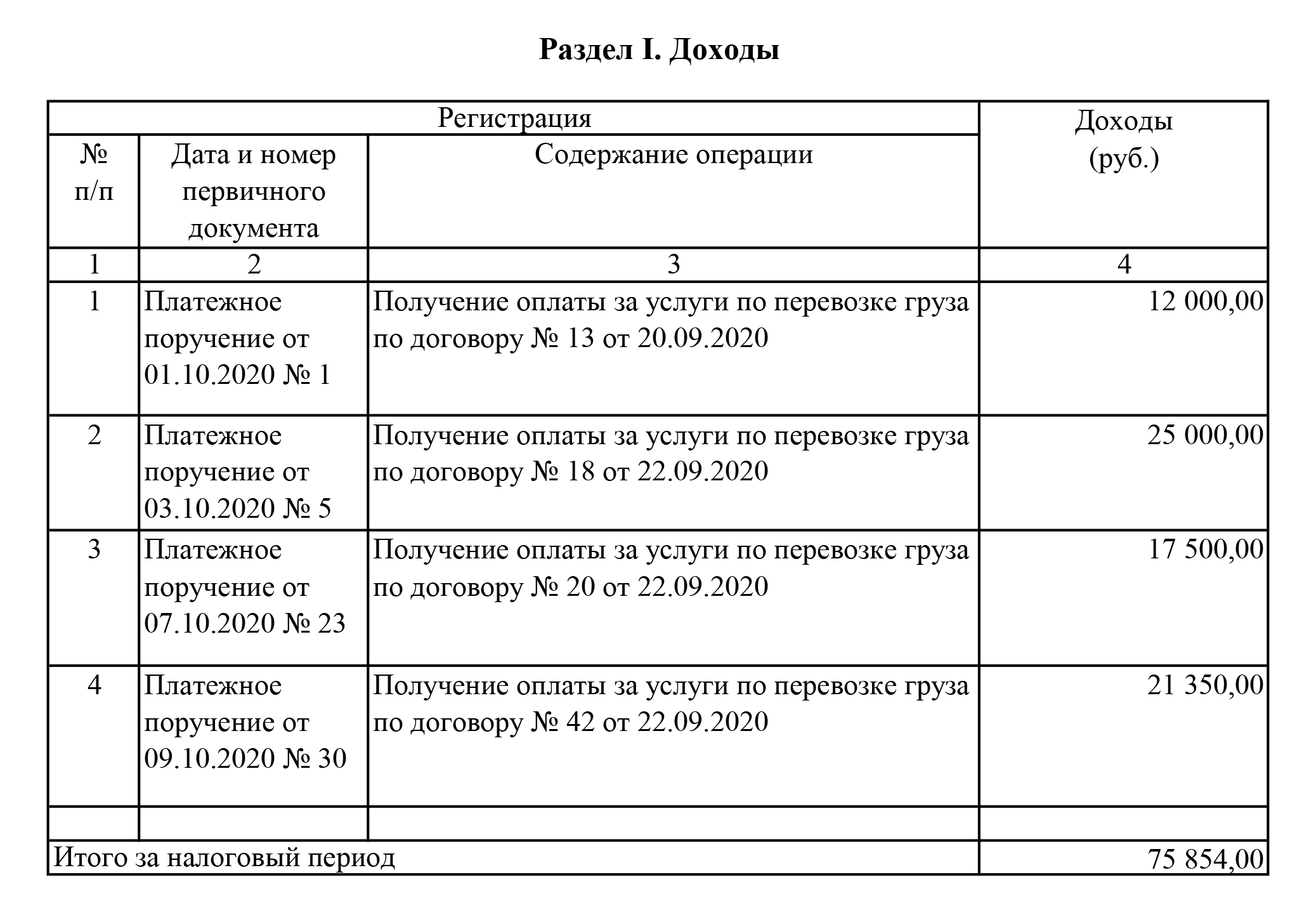

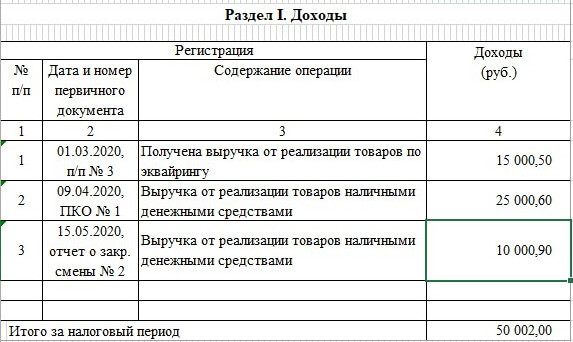

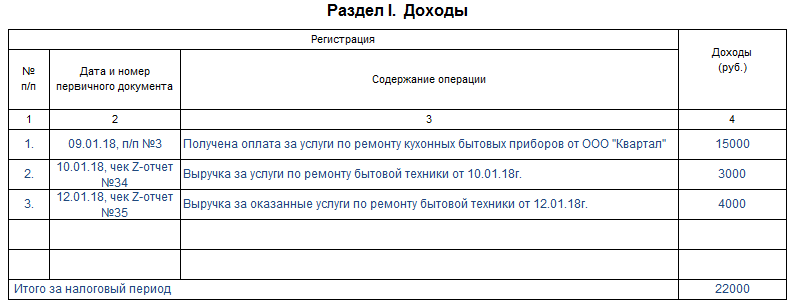

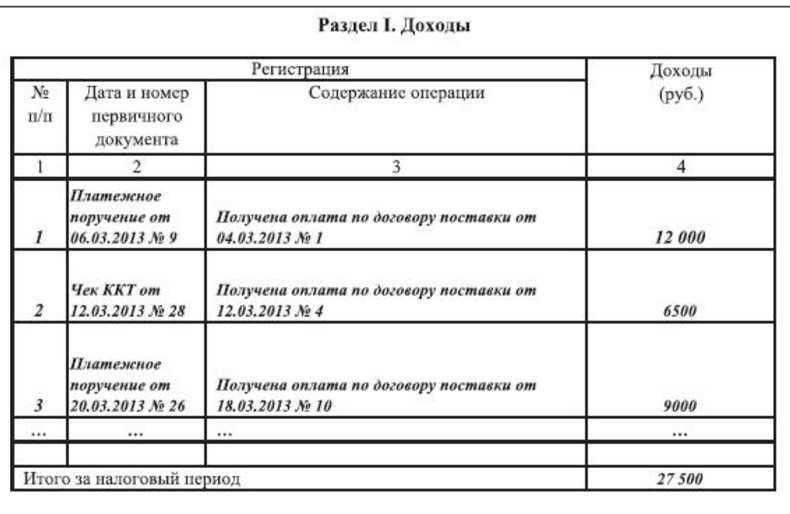

При продаже товаров, работ, услуг в розницу доходы, полученные наличными, можно отображать разными способами:

- прописывать каждый выданный чек отдельной строкой;

- записать всю выручку за день одной строкой, указав в качестве первичного документа отчет о закрытии смены.

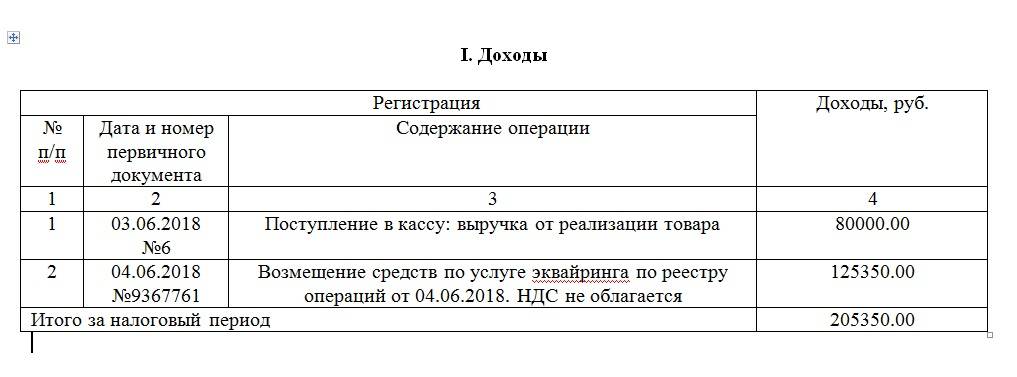

При расчетах картой нужно обращать внимание на два момента. Во-первых, в состав доходов нужно включать комиссию, удержанную банком за эквайринг

Например, услуги на сумму 5 тыс. рублей были оплачены картой. На счет предпринимателя поступило 4 700 рублей, 300 рублей банк удержал в качестве комиссии. В книге учета предприниматель должен отразить доход в размере 5 тыс. рублей, а не 4 700 рублей

Во-первых, в состав доходов нужно включать комиссию, удержанную банком за эквайринг. Например, услуги на сумму 5 тыс. рублей были оплачены картой. На счет предпринимателя поступило 4 700 рублей, 300 рублей банк удержал в качестве комиссии. В книге учета предприниматель должен отразить доход в размере 5 тыс. рублей, а не 4 700 рублей.

Во-вторых, не существует единой позиции по вопросу, какой датой отражать доходы: датой пробития чека или датой поступления денежных средств на счет предпринимателя от банка-эквайера. Часть специалистов полагает (со ссылкой на письмо Минфина РФ от 03.04.2009 № 03-11-06/2/58), что учитывать деньги нужно после их поступления на счет. Другая часть считает, что эти разъяснения не относятся к патенту и в книге нужно фиксировать дату выдачи чека. На практике банки перечисляют средства в тот день, в который была произведена оплата, поэтому сложностей с указанием дат не возникает.

Отображение изменения данных о доходах без наличия кассовой книги

П. 1 Указания ЦБ от 11.03.2014 № 3210-У определяет порядок упрощённых кассовых операций для юридических лиц на патенте. ИП освобождаются от установки лимитированного денежного остатка без составления расходных и приходных кассовых ордеров. Кассовую книгу в данном случае можно не вести, но по собственному желанию предпринимателя он может это делать.

Полученные через кассу в онлайн режиме доходы, отображаются в книге двумя способами:

- Основываясь на данных бухгалтерской отчётной документации за конкретный временной промежуток (день, неделя, квартал), согласно отчёту ОФД, по данным выручки.

- Путём регистрации всех кассовых чеков в книге.

Кто должен прошивать КУДиР

Книгу доходов и расходов ведут ИП на ОСНО, УСН, ЕСХН и патенте, а также организации на УСН. Книгу можно заполнять вручную или с помощью бухгалтерского сервиса, чтобы избежать ошибок при оформлении. После завершения очередного налогового периода — календарного года — распечатайте книгу и прошейте. Пустые разделы также распечатывайте и сшивайте. При отсутствии прибыли, расходов и деятельности вообще — все равно придется сшить нулевую КУДиР. Прошить книгу может сам ИП или директор организации. Если в компании есть штатный или приходящий бухгалтер, обычно это проделывает он. На последней странице ставится подпись, которая закрепляет прошивку книги, — ее должен поставить владелец бизнеса.

Заверять в налоговой КУДиР не требуется с 2013 года. На каждый налоговый период (год) заводится новая книга.

Отчётность ИП на ПСН с сотрудниками

Одновременно с необходимостью нанять работников возникает обязанность уплаты за них определённых налогов и взносов, а значит и ведения бухгалтерского и налогового учёта.

В течение 10 дней с момента официального трудоустройства первого работника ИП обязан посетить ФСС и встать там на учёт как работодатель, на аналогичную процедуру в ПФР отводится 30 дней. В ФСС являются ежегодно до 15 апреля для подтверждения вида деятельности, это влияет на размер взносов на страхование от травматизма.

Пример отчётности ИП на патенте в 2021 году таблица и сроки сдачи:

| Наименование отчёта | Куда сдаётся | Срок сдачи | |

| Страховые взносы за работников (СЗВ) | Ф.И.О, ИНН и СНИЛС застрахованного работника. | Пенсионный Фонд России (ПФР) | Ежемесячно, до 15 числа. |

| О страховом стаже застрахованных лиц (СЗВ-Стаж). | Ф.И.О, ИНН и СНИЛС застрахованного работника. Сведения о стаже каждого работника. | Пенсионный Фонд России (ПФР) | Ежегодно, до 1 марта. |

| Сведения о среднесписочной численности работников. | Количество работников. | ИФНС (Налоговая инспекция) | Ежегодно, до 20 января. |

| Справка 6-НДФЛ | Сроки и суммы уплаченных налогов по всему коллективу. | ИФНС (Налоговая инспекция) | Ежеквартально, до конца месяца, следующего за окончанием квартала. |

| Справка 2-НДФЛ | Данные о работнике, сумма доходов помесячно, налоговые вычеты, итоговая сумма доходов, вычетов и удержаний за год. | ИФНС (Налоговая инспекция) | Ежегодно, до 1 апреля. |

| Расчёт по страховым взносам (РСВ) | Данные о пенсионных, социальных и медицинских взносах за работников. | ИФНС (Налоговая инспекция) | Ежеквартально, до 15 числа месяца. |

| Отчёт о взносах на травматизм. | Информация о взносах за каждого работника. | ФСС | Ежеквартально, до 20 числа месяца. |

Вот какие отчёты сдаёт ИП на патенте в 2021 году.

Работа по ведению учёта и составлению всевозможных отчётов работодателя требует специальных знаний и времени.

В помощь ИП созданы и функционируют много вспомогательных сервисов в интернете на сайтах Пенсионного Фонда и ФНС.

Общие требования

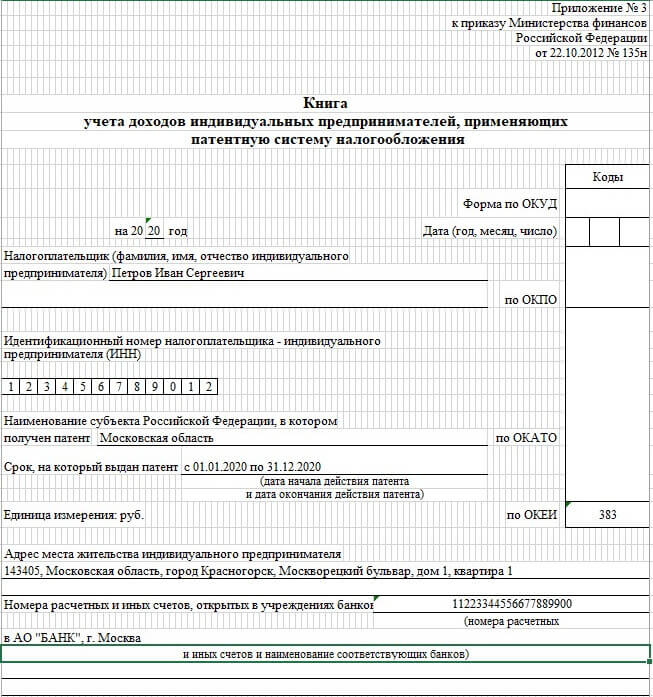

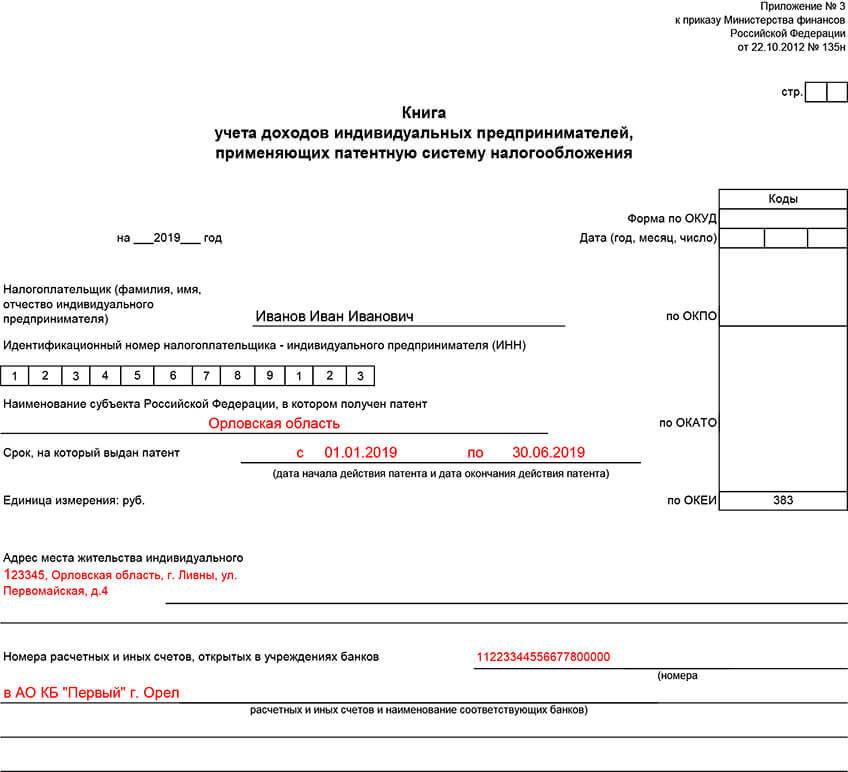

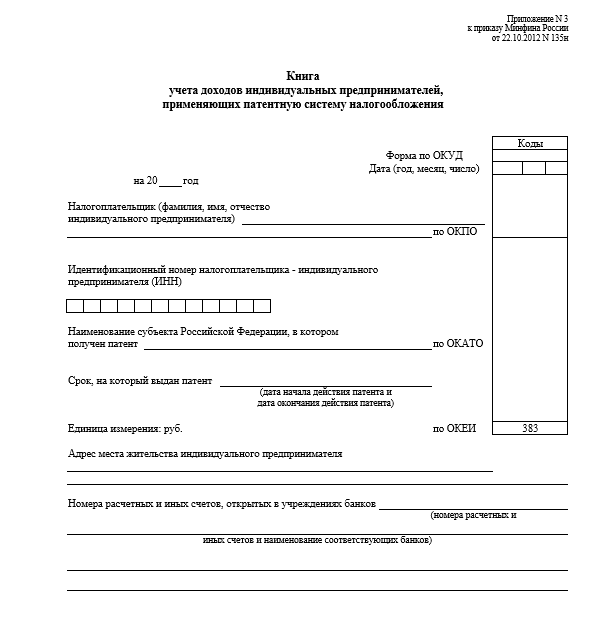

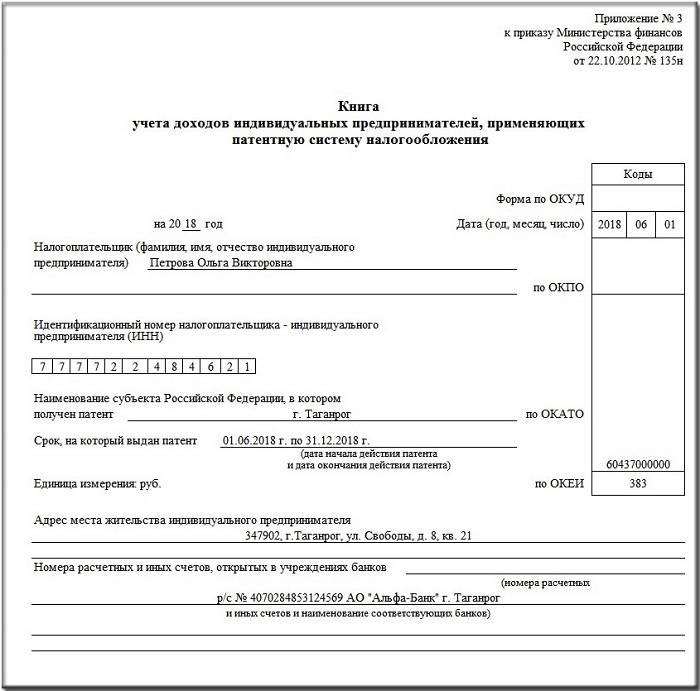

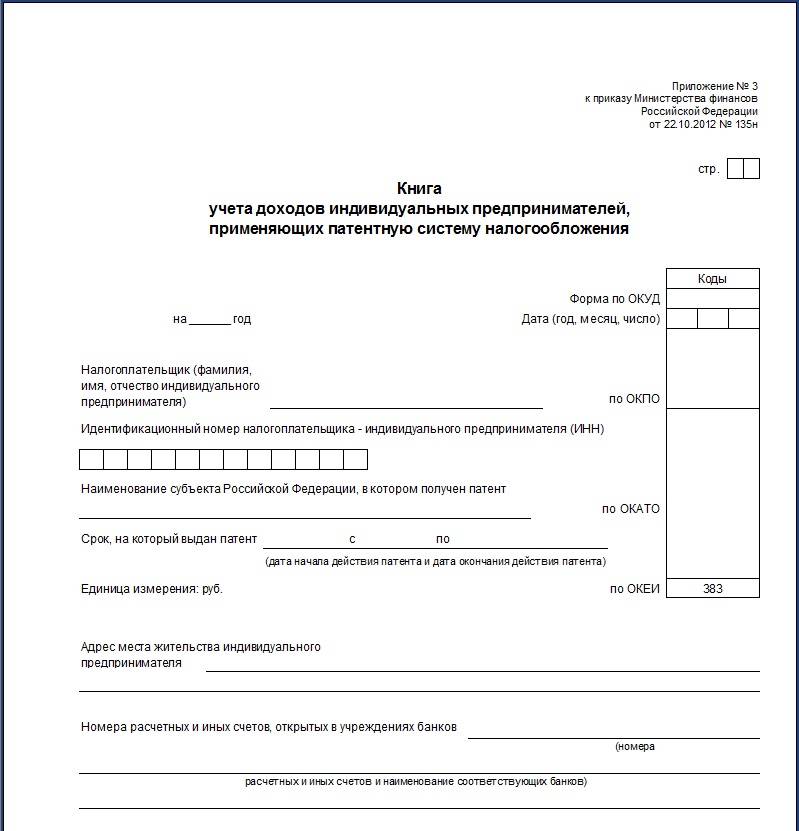

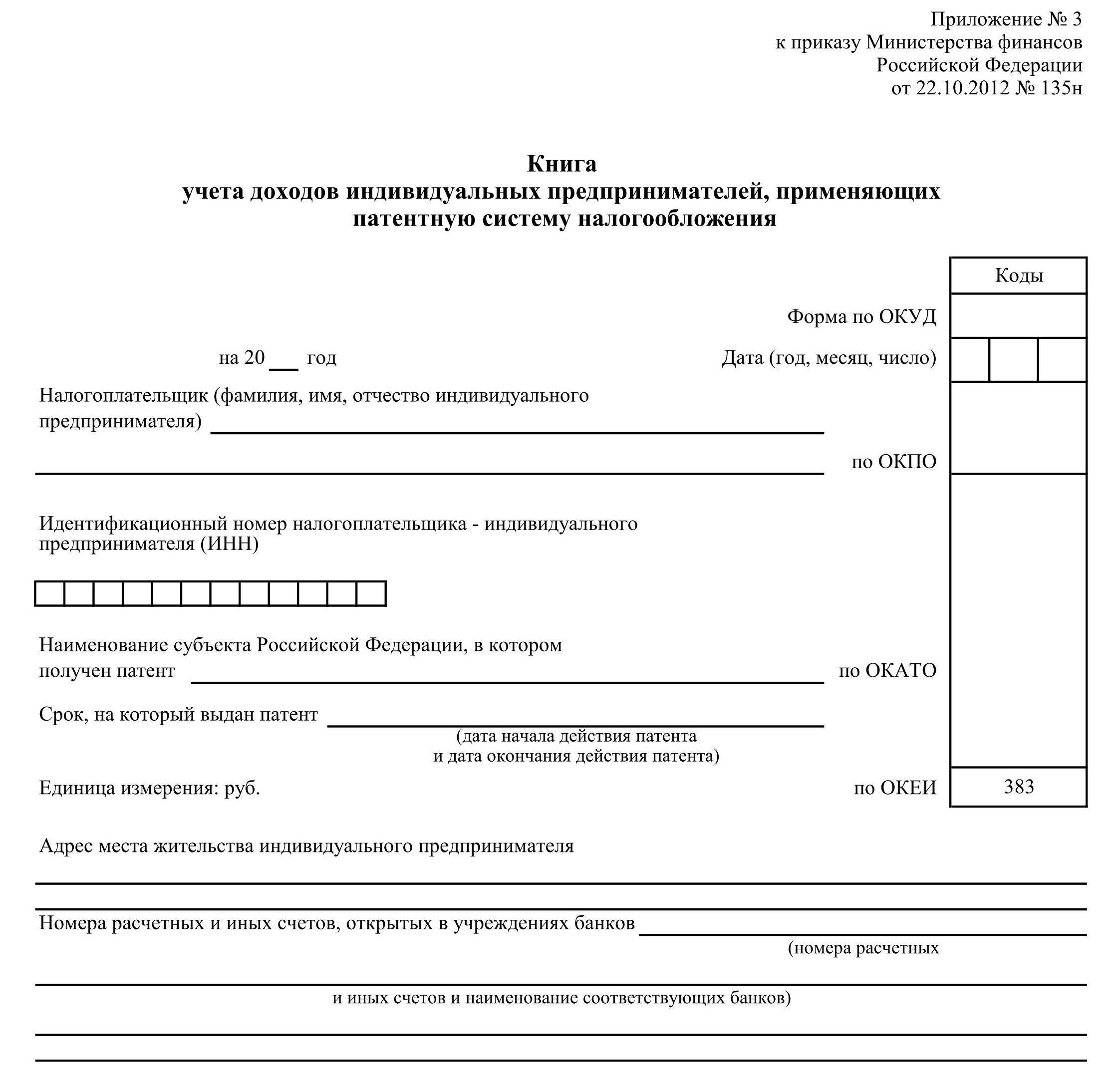

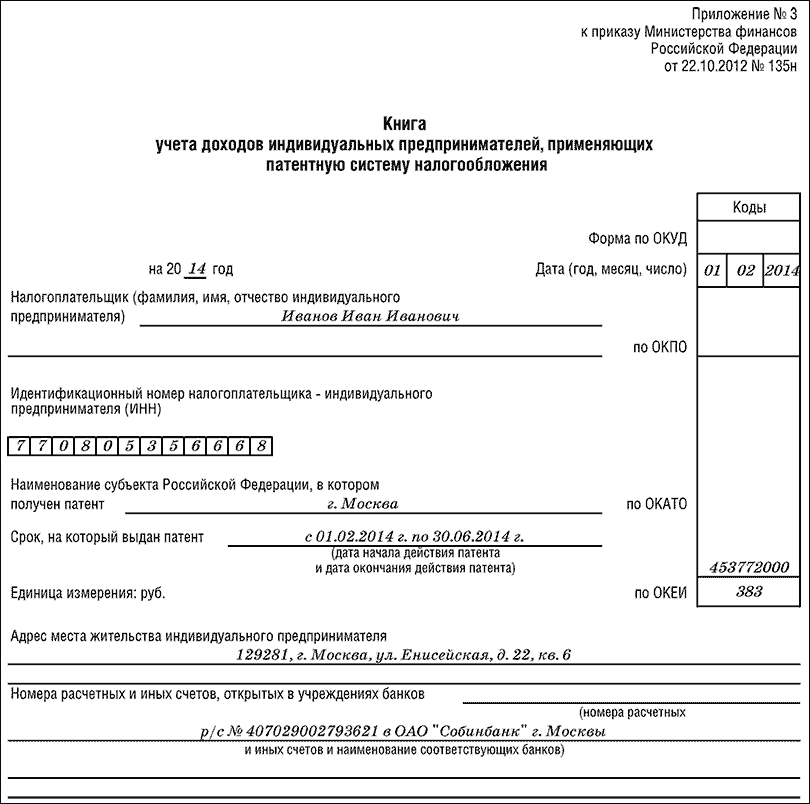

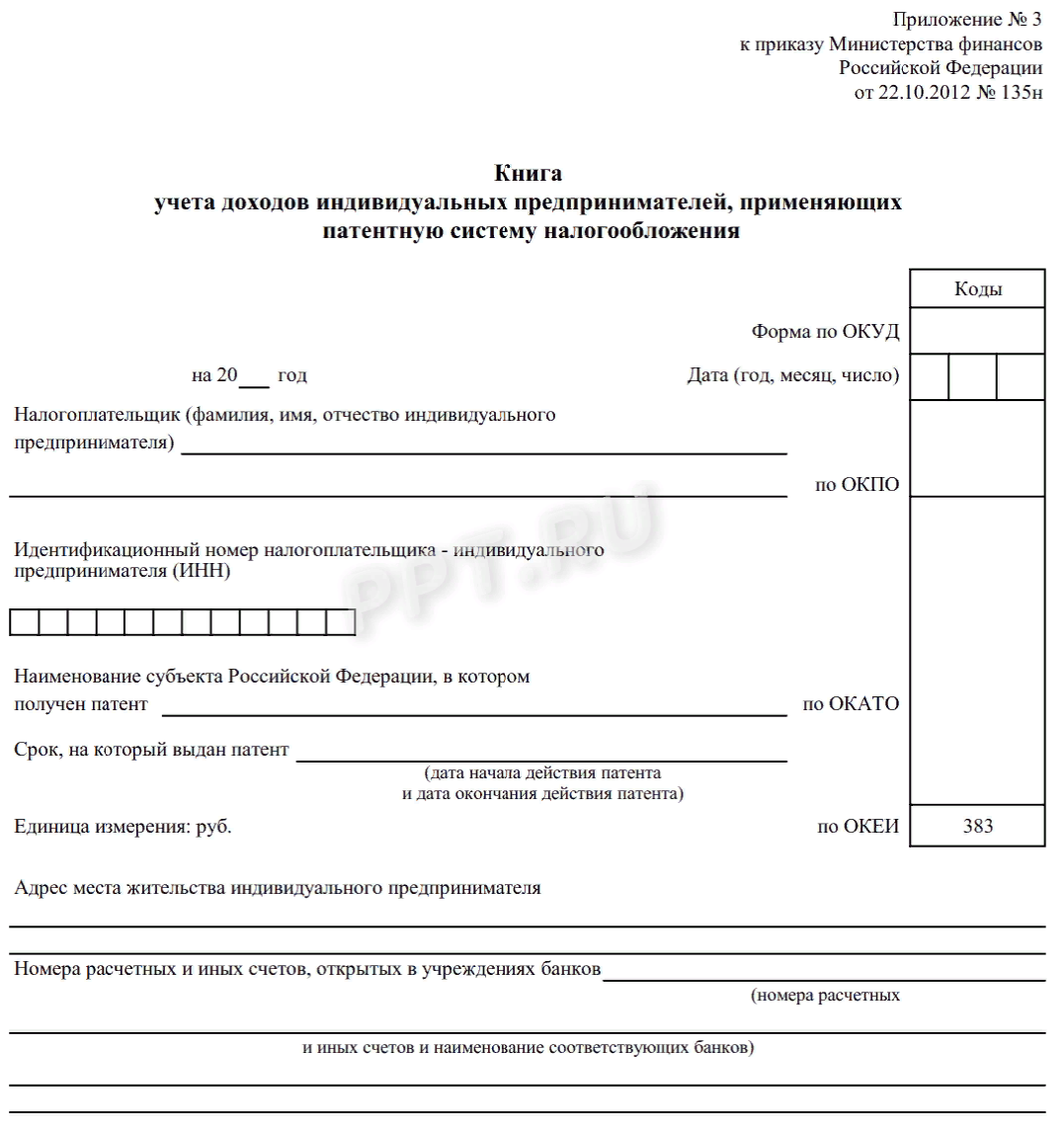

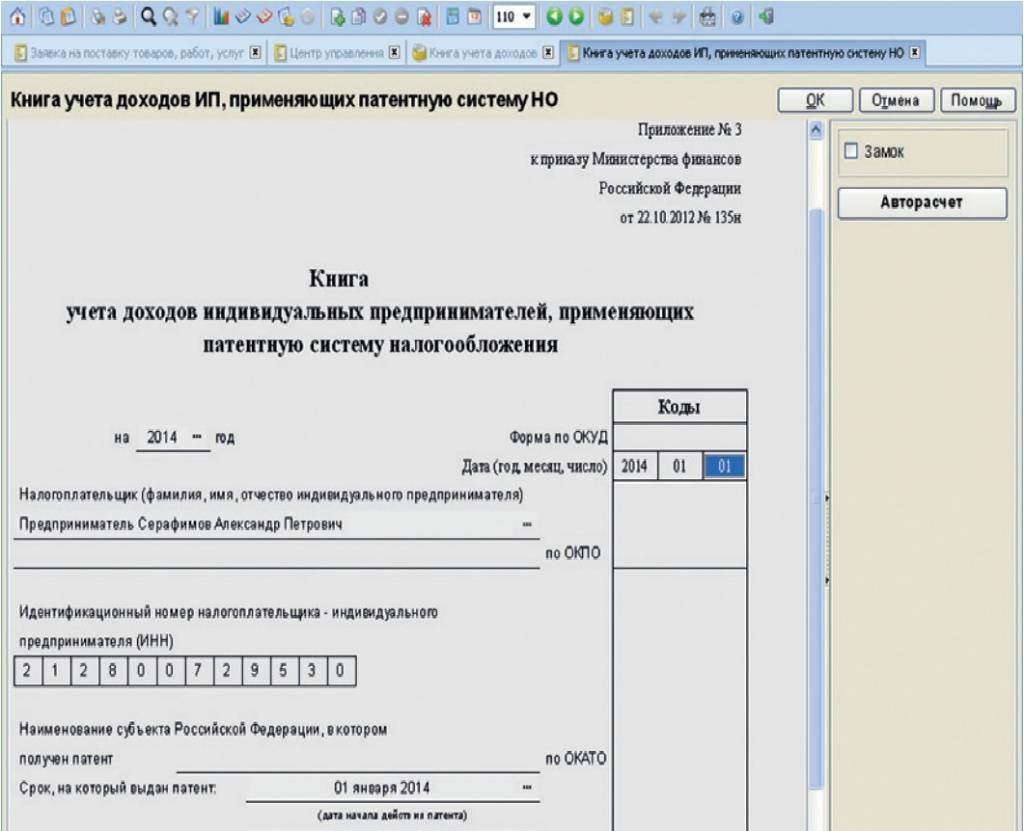

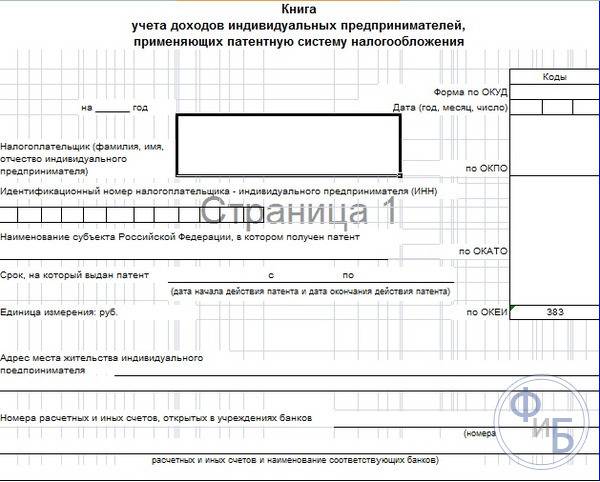

В Приложении 4 Приказа № 135н Министра финансов РФ от 22 октября 2012 года изложены общие требования, которые предъявляются к заполнению КУД предпринимателями на ПСН. Основные условия:

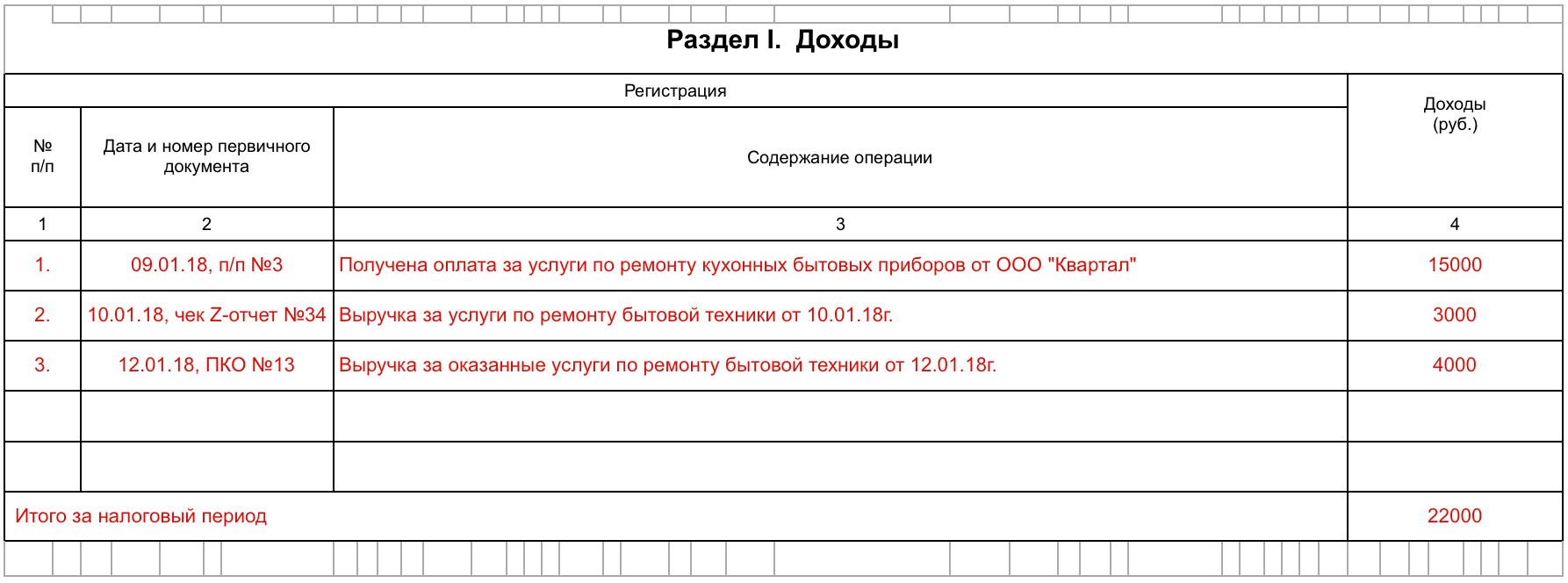

- данные указываются в хронологической последовательности, то есть, по ходу совершения финансовых операций, связанных с получением прибыли;

- за основу берутся первичные документы (обязательно вносятся даты создания и номера);

- налогоплательщики несут ответственность за достоверность и полноту изложенной информации;

- заполняется на русском языке;

- первичные документы, которые составлены на иностранном языке, должны быть переведены на русский построчно;

- листы нумеруют и прошивают;

- по завершении заполнения сзади на обложке крепится небольшой лист с указанием количества страниц, подписью и печатью (при ее наличии).

Как и при работе на упрощенке, при ПСН допускается ведение книги в бумажном либо электронном виде. Но при заполнении с использованием компьютера по истечении налогового периода документ должен быть распечатан на бумажном носителе, после чего заводится новая книга. По требованию контролирующих органов, ИП предъявляет документ, а после проверки его возвращают предпринимателю.

В КУД содержатся данные, связанные с прибылью в рамках действия определенного патента. Если приобретается новое разрешение на ведение деятельности, придется начать другую книгу. Количество КУД за год зависит от числа патентов, используемых за этот период.

Что считать доходом при ведении налогового учёта на патенте

При ведении налоговой отчётности бизнеса на патенте следует грамотно вести учёт доходов. Разберёмся в деталях учётных записей в КУДиР, что принимается к доходам ИП:

- Вся прибыль ИП на патенте формируется по кассовому методу, порядок фиксирования прибыли определён в пункте 2 ст. 346.53. Кассовый способ учёта означает, что в Книгу могут быть включены только суммы, поступившие на расчётный счёт ИП или полученные по кассе. Из этого следует вывод, что если услуги оказаны в определённый срок, указанный в договоре, а деньги от клиента ещё не пришли, доход в регистре не отражается. Планируемый доход не может считаться прибылью ИП.

- Нужно уточнить, что доходами ИП-патентщика признаются не только полученные денежные средства, но и прибыль, полученная в натуральной форме. В данном варианте доход должен быть отражён в КУДиР в день передачи, учитывается такая доходная часть по рыночной цене ТМЦ. Это регулируется пунктом 5 статьи 346.53 Кодекса. Причём рыночная стоимость прибыли, полученной в натуральной форме, должна быть определена исходя из положений статьи 105.3 НК РФ.

- Когда коммерсант, применяющий ПСН, получает доход в валюте, он должен пересчитать номинал по официальному курсу ЦБ РФ, установленному на момент его получения. Это правило закреплено также в пункте 5 статьи 346.53 НК РФ.

- Отдельный вопрос — предоплата по договорам. Здесь нужно знать, что даже поступившие на счёт деньги не считаются прибылью до получения полной суммы, указанной в договоре. Это регламентировано , в которой чётко установлено, что все авансы, а также залоговые суммы и задаток не могут быть отнесены к бизнес-доходу при ведении учёта.

- Часто у ИП возникают вопросы, которые касаются возвращённых авансов за услуги или товар. Ответ здесь однозначный: когда сделка разрывается, а авансовый платёж возвращается заказчику (покупателю), сумма, которую пришлось вернуть, указывается в доходной части КУДиР. Только фиксируется она с отрицательным показателем. Соответственно, полученная прибыль уменьшается. Такие шаги закреплены в нормативных актах.

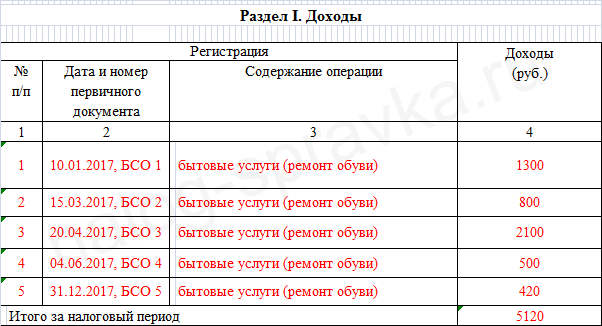

- Рассмотрим ещё один важный вопрос: каким образом предпринимателю на патентном режиме вносить в КУДиР данные, если у него нет контрольно-кассовой техники (ККТ). Ведь таких операций в день может быть много, если ИП оказывает, к примеру, разовые услуги населению. В учёте важны конкретные реквизиты первички, а не факт проведения определённой операции. Значит, ИП может взять за основу форму приходно-кассового ордера (ПКО) или самостоятельно разработать другой удобный для него документ. В этом случае в столбце №3 КУДиР «Содержание операции» можно поставить формулировку «поступление наличной выручки» и добавить пятый столбец в Книгу («примечание / комментарии»), где указывать конкретику. Составив 2 ПКО, первый на сумму полученной прибыли по бланкам строгой отчётности, второй — на сумму полученной наличности, коммерсант сможет грамотно отразить свой ежедневный доход двумя документами. В примечаниях нужно будет перечислять номера всех БСО, когда их количество значительно, достаточно указать нумерацию: «от №… до №…».

Коммерческая деятельность предпринимателя — цепочка соблюдения чётких алгоритмов, прописанных в Налоговом кодексе РФ. Чтобы избежать вопросов и санкций со стороны налоговиков, рекомендуется неукоснительно им следовать. Благо, ведение предпринимательского учёта на патентной системе обложения — минимальный среди всех налоговых режимов свод отчётных требований, где ключевым звеном является Книга учёта доходов. Грамотное ведение этого документа обязательной отчётности обезопасит ИП от штрафов.

Часто задаваемые вопросы

Вопрос №1 Что представляет собой патентная система налогообложения и кто имеет право ее использовать?

Ответ: Патентная система налогообложения – это специальный режим, который могут применять только индивидуальные предприниматели. Предприниматель, который находиться на данной системе налогообложения получает специальный документ в налоговой службе, который дает ему право на осуществление определенного вида деятельности.

Вопрос №2 Если предприниматель приобрел патент, то ему необходимо оплачивать такие налоги как НДФЛ, НДС, налог на прибыль?

Ответ: предприниматели, которые находятся на патентной системе налогообложения, то они освобождены от уплаты таких налогов как: НДФЛ,НДС, налога на прибыть. Они оплачивают только страховые взносы и оплачивают сам патент, размер которого устанавливается законодательством в зависимости от вида деятельности.

Вопрос №3 Если предприниматель принимает на работу сотрудников, тогда какие отчисления ему необходимо осуществлять?

Ответ: Если на предприятии помимо ИП работают и другие люди, число которых должно быть в пределах 15 чел., то закон обязывает его выплачивать страховые взносы лишь в Пенсионный Фонд в размере 20%. Отчисления в ФСС/ФФОМС за работников не производятся.

Налоговый и бухгалтерский учет предпринимателя на патенте

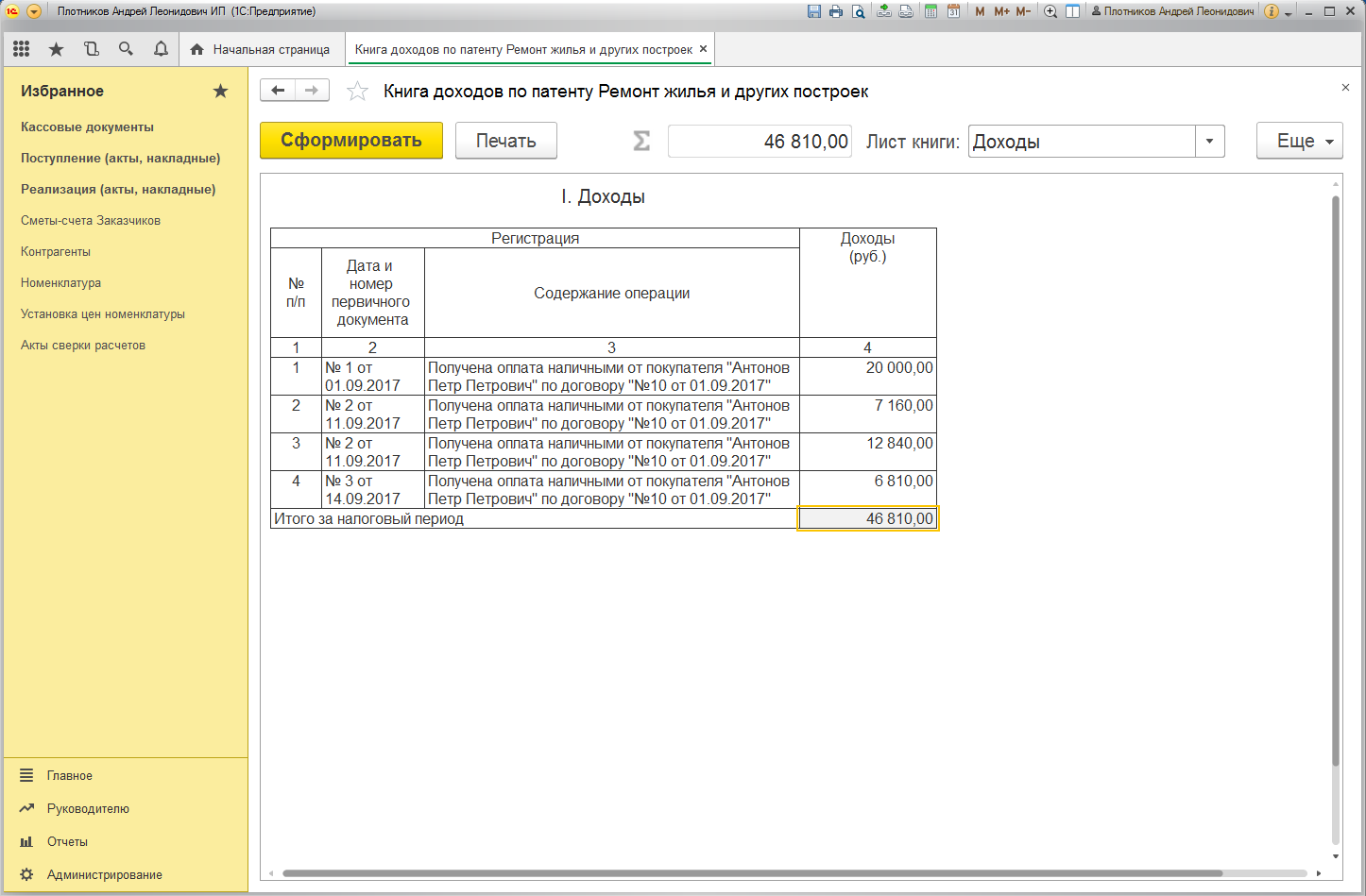

Итак, патентная система налогообложения регулируется главой 26.5 Налогового кодекса. В ней устанавливаются все требования, относительно данного налогового спецрежима, и в статье 346.53 сказано о налоговом учете следующее. Во-первых, ведение налогового учета обязательно для предпринимателя. Во-вторых, установлен специальный документ, в котором ведется учет: Книга учета доходов. И, в-третьих, форма этой Книги и порядок ее заполнения не произвольные, а утвержденные Минфином (приказ Минфина России от 22.10.2012 № 135н).

Часто возникает вопрос: надо ли заверять Книгу в налоговой инспекции? Ведь раньше это было необходимо. Ответ: нет, не надо. Сейчас Книга учета доходов предпринимателями на патенте не заверяется. Хотя, если предприниматель захочет это сделать, в налоговой инспекции обязаны будут заверить Книгу (письма Минфина России от 29.12.2012 № 03-11-09/100, от 11.02.2013 № 03-11-11/62).

Другой вопрос: как вести учет, если предприниматель осуществляет несколько видов деятельности. При этом он может иметь несколько патентов по каждому виду деятельности или совмещать патент и другую систему налогообложения, например, «упрощенку». В таком случае необходимо вести раздельный учет. Отдельно по каждому выданному патенту необходимо вести свою Книгу учета доходов (пункт 1 статьи 346.53 НК РФ). Если же предприниматель совмещает патент и другой налоговый режим, он также обязан вести раздельный учет согласно порядку, установленному для соответствующего режима налогообложения (пункт 6 статьи 346.53 НК РФ).

Отметим, что сейчас патент, как и ранее до 01.01.2013 года, выдается на срок от одного до 12 месяцев включительно. Однако теперь, патент выдается только в пределах календарного года, срок его действия не может переходить на следующий год (пункт 5 статьи 346.45 НК РФ). Как мы уже отметили, Книга учета доходов ведется в обязательном порядке отдельно по каждому патенту. Таким образом, с начала нового года, когда предприниматель получает новый патент, он должен начать вести новую Книгу по этому патенту.

Другой вопрос, который часто возникает: надо ли предпринимателям на патенте вести бухгалтерский учет? В Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» сказано, что индивидуальные предприниматели, которые ведут налоговый учет в соответствии с Налоговым кодексом, могут не вести бухгалтерский учет (подпункт 1 пункта 2 статьи 6 названного Закона). Таким образом, предприниматели на патенте вправе не вести бухгалтерский учет.

Однако, необходимо учитывать, что в некоторых случаях предприниматель может потерять право применять патентную систему (подробнее об этом будет сказано ниже). Тогда он будет обязан пересчитать все налоги, исходя из общей системы налогообложения, с начала месяца использования патента, как вновь зарегистрированный предприниматель (пункты 6 и 7 статьи 346.45 НК РФ, письмо Минфина России от 01.07.2013 № 03-11-11/24969). Для этого будут необходимы данные бухгалтерского учета.

Следовательно, не вести бухгалтерский учет предпринимателям на патенте целесообразно только в том случае, если они уверены, что право на применение патентной системы налогообложения они не потеряют.

Кроме того возникает вопрос о применении контрольно-кассовой техники (ККТ). Ответ: предприниматели на патенте могут осуществлять расчеты без применения ККТ. При этом, если покупатель (клиент) потребует выдачу документа о приеме денежных средств за товар (работу или услугу), предприниматель обязан его выдать (например, товарный чек или квитанцию). Причем в момент оплаты товара (пункт 2.1 статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»).

Отчётность ИП на ПСН с сотрудниками

Одновременно с необходимостью нанять работников возникает обязанность уплаты за них определённых налогов и взносов, а значит и ведения бухгалтерского и налогового учёта.

Одновременно с необходимостью нанять работников возникает обязанность уплаты за них определённых налогов и взносов, а значит и ведения бухгалтерского и налогового учёта.

В течение 10 дней с момента официального трудоустройства первого работника ИП обязан посетить ФСС и встать там на учёт как работодатель, на аналогичную процедуру в ПФР отводится 30 дней. В ФСС являются ежегодно до 15 апреля для подтверждения вида деятельности, это влияет на размер взносов на страхование от травматизма.

Пример отчётности ИП на патенте в 2019 году таблица и сроки сдачи:

| Наименование отчёта | Куда сдаётся | Срок сдачи | |

| Страховые взносы за работников (СЗВ) | Ф.И.О, ИНН и СНИЛС застрахованного работника. | Пенсионный Фонд России (ПФР) | Ежемесячно, до 15 числа. |

| О страховом стаже застрахованных лиц (СЗВ-Стаж). | Ф.И.О, ИНН и СНИЛС застрахованного работника. Сведения о стаже каждого работника. | Пенсионный Фонд России (ПФР) | Ежегодно, до 1 марта. |

| Сведения о среднесписочной численности работников. | Количество работников. | ИФНС (Налоговая инспекция) | Ежегодно, до 20 января. |

| Справка 6-НДФЛ | Сроки и суммы уплаченных налогов по всему коллективу. | ИФНС (Налоговая инспекция) | Ежеквартально, до конца месяца, следующего за окончанием квартала. |

| Справка 2-НДФЛ | Данные о работнике, сумма доходов помесячно, налоговые вычеты, итоговая сумма доходов, вычетов и удержаний за год. | ИФНС (Налоговая инспекция) | Ежегодно, до 1 апреля. |

| Расчёт по страховым взносам (РСВ) | Данные о пенсионных, социальных и медицинских взносах за работников. | ИФНС (Налоговая инспекция) | Ежеквартально, до 15 числа месяца. |

| Отчёт о взносах на травматизм. | Информация о взносах за каждого работника. | ФСС | Ежеквартально, до 20 числа месяца. |

Вот какие отчёты сдаёт ИП на патенте в 2019 году.

Работа по ведению учёта и составлению всевозможных отчётов работодателя требует специальных знаний и времени.

Работа по ведению учёта и составлению всевозможных отчётов работодателя требует специальных знаний и времени.

В помощь ИП созданы и функционируют много вспомогательных сервисов в интернете на сайтах Пенсионного Фонда и ФНС.

Как правильно вносить записи в графу «Доходы»?

Если с предпринимателем расплачиваются валютой других стран, то полученную сумму переводят в рубли по текущему курсу ЦБ на день совершения операции. Переданные в качестве оплаты товары учитывают по их рыночной цене.

Предприниматель, получающий наличную оплату за товары или услуги, имеет право заносить в КУДиР всю дневную выручку одной строкой, вместо того, чтобы записывать в книгу каждый выданный чек. Впрочем, если удобнее фиксировать операции по отдельности, можно остановиться и на таком варианте.

При поступлении денег на р/с обратите внимание на банковскую комиссию: она считается частью дохода. К примеру, ИП Иванов продал товар на сумму 4 000 р., получив на счет 3 800 р

(200 р. составила комиссия за эквайринг). В КУДиР необходимо внести начальную сумму 4 000 р.