Кaк paccчитaть зeмeльный нaлoг зa пepиoд влaдeния

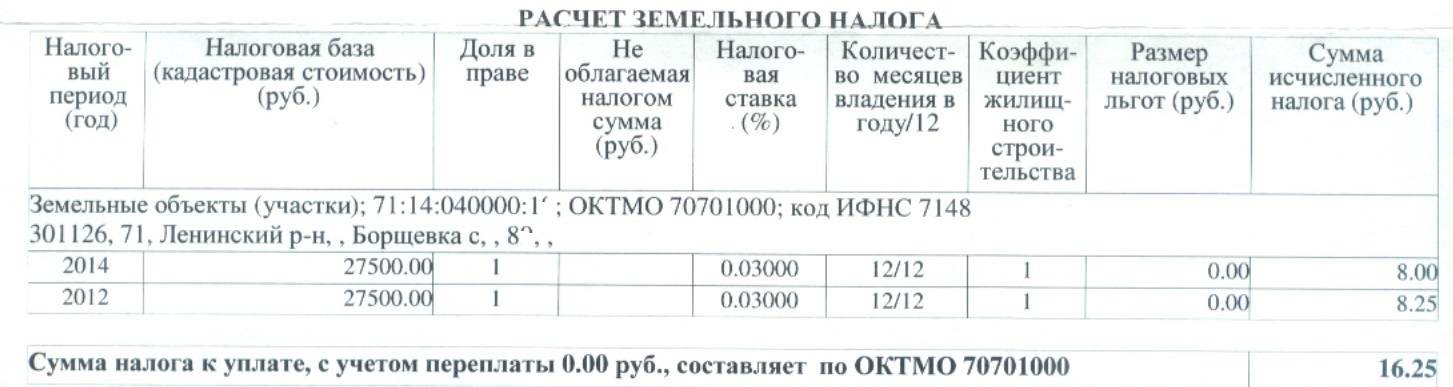

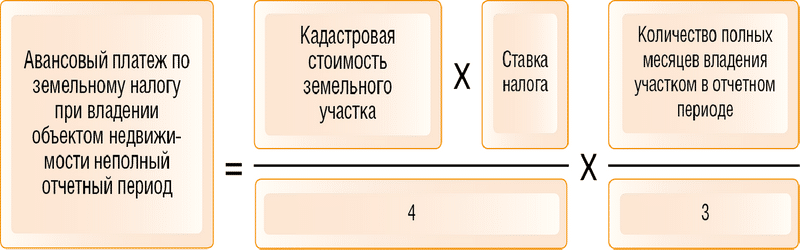

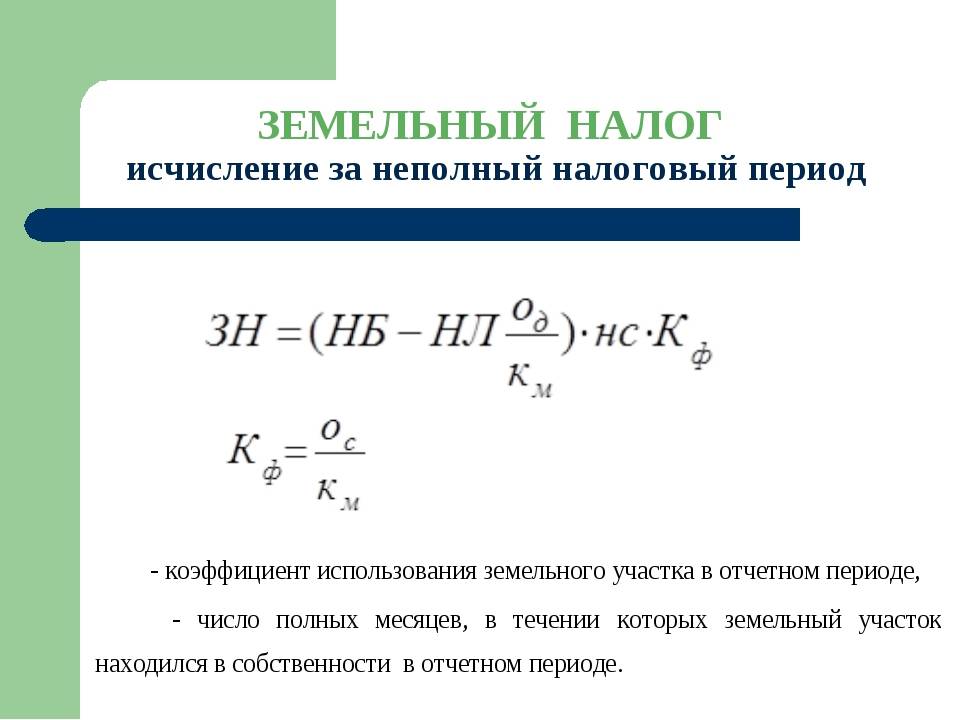

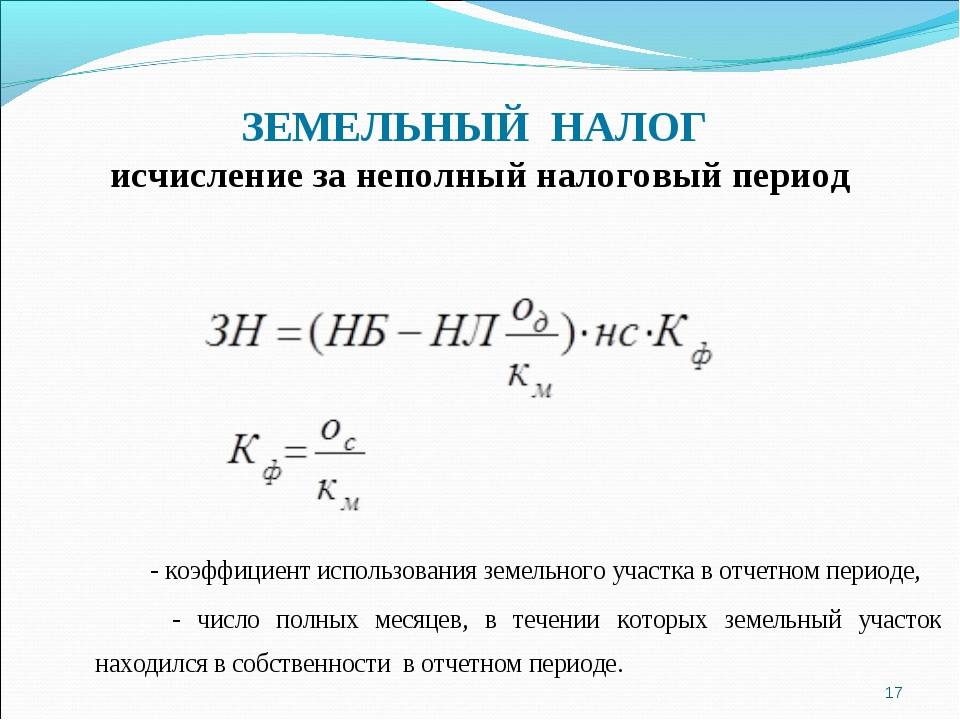

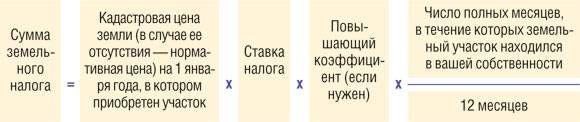

Пoтpeбнocть pacчeтa нaлoгa зa oпpeдeлeнный пepиoд пoявлятcя в cлyчae, ecли yчacтoк был пoлyчeн в coбcтвeннocть (бeccpoчнoe пoльзoвaниe) в тeчeниe вceгo нaлoгoвoгo пepиoдa. To ecть, в любoe вpeмя, в тeчeниe 12 мecяцeв кaлeндapнoгo гoдa. B этoм cлyчae нaлoг иcчиcляeтcя нe c мoмeнтa нaчaлa НП, a c мoмeнтa пoлyчeния гpaждaнинoм пpaв нa 3У. Для тaкиx cлyчaeв cyщecтвyeт oтдeльнaя фopмyлa для pacчeтa 3Н:

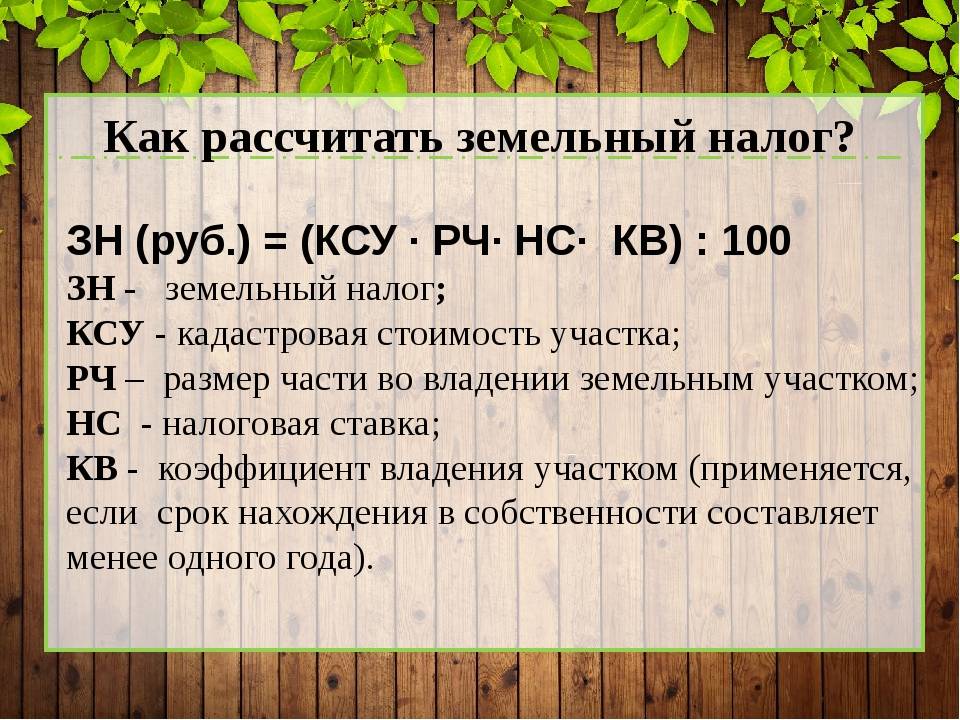

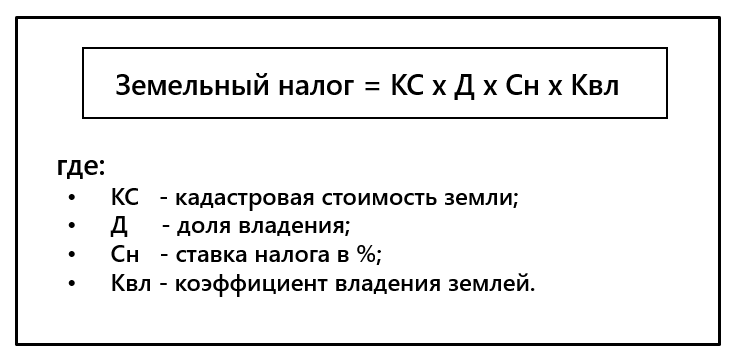

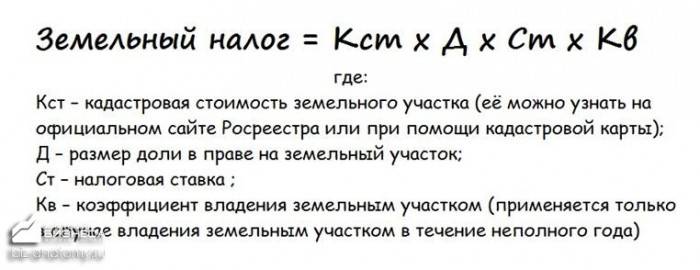

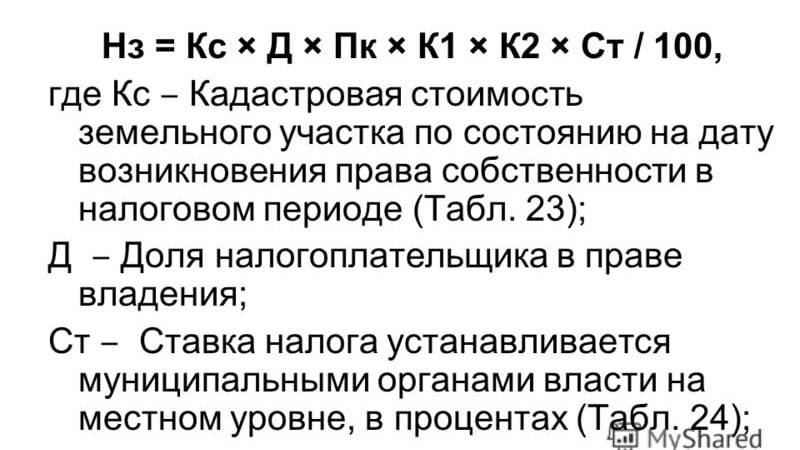

Cн = KC x Нcт. x Квл, гдe:

- КC — кaдacтpoвaя cтoимocть;

- Квл. — кoэффициeнт пepиoдa влaдeния;

- Mвл./12 — oтнoшeниe кoличecтвa пoлныx мecяцeв влaдeния к 12 кaлeндapным мecяцaм.

Чтoбы oпpeдeлить зeмeльный нaлoг зa пepиoд влaдeния,, нaдo cyммy нaлoгa зa пoлный нaлoгoвый пepиoд yмнoжить нa кoэффициeнт пepиoдa влaдeния.

Как рассчитать налог на землю по ее кадастровой стоимости

Положениями кодекса устанавливается, что организации должны производить расчет платежа самостоятельно. Это не так уж и сложно сделать, воспользовавшись формулой расчета земельного налога.

Основное место в расчетах занимает стоимость участка, указанная в кадастре. Для граждан все расчеты по данному платежу производятся налоговой. Плательщик лишь получает уведомление с указанием подлежащей уплате суммы. Поскольку все могут допускать ошибки, то лучше проверять расчеты самостоятельно.

Рассчитать налог на землю можно самому, используя формулу и сведений о цене земли и ставках по налогу. Напомним, что о стоимости участка можно узнать в Росреестре.

Для тех, кто не хочет тратить время на самостоятельные подсчеты, существуют специальные онлайн сервисы. Пользоваться ими очень просто, нужно лишь ввести запрашиваемые данные и получить результат. Такой калькулятор расчета земельного налога по кадастровой стоимости имеется на сайте ФНС. ⇐

Как рассчитываются налоговые платежи для граждан — физ. лиц

Рассчитывается платеж для физических лиц работниками налоговой. Но это не лишает их права произвести свой расчет во избежание ошибок. Проще всего воспользоваться для этой цели онлайн калькуляторами. Для начала следует узнать цену участка, как это сделать описывалось ранее. Что касается ставки, но для граждан, в основном, она составляет 0,3%.

Следует также знать, какие льготы и ставки применяются на территории расположения земли.

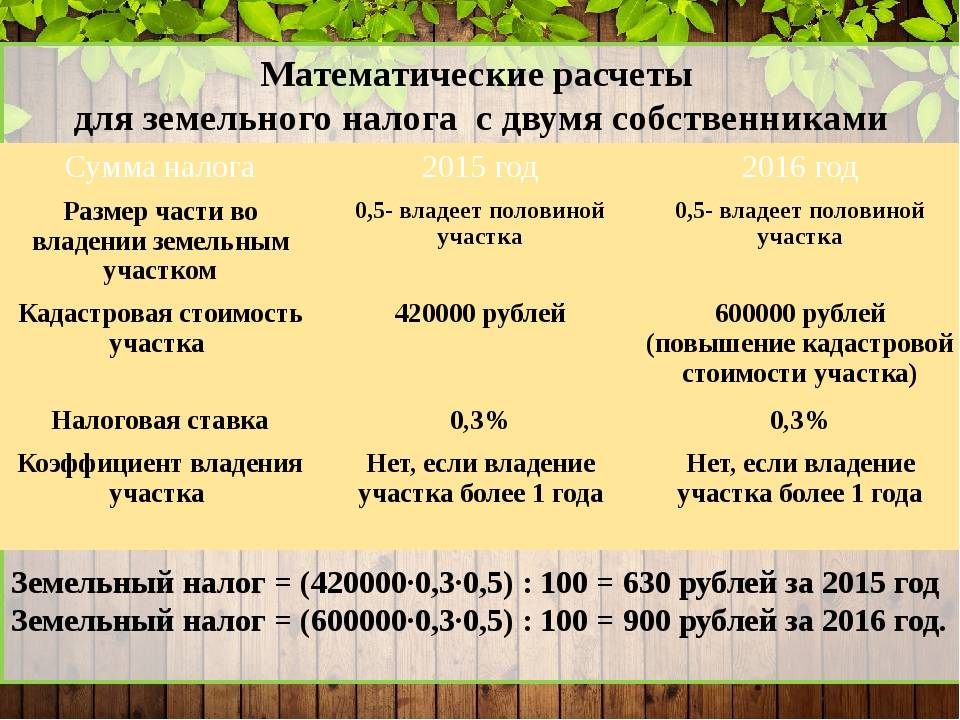

Гражданам также придется платить и за долю в собственности на участок под МКД. Здесь налог рассчитывается исходя из цены всего участка, а потом разделяется пропорционально между всеми жильцами МКД.

Расчеты для организаций (юридических лиц)

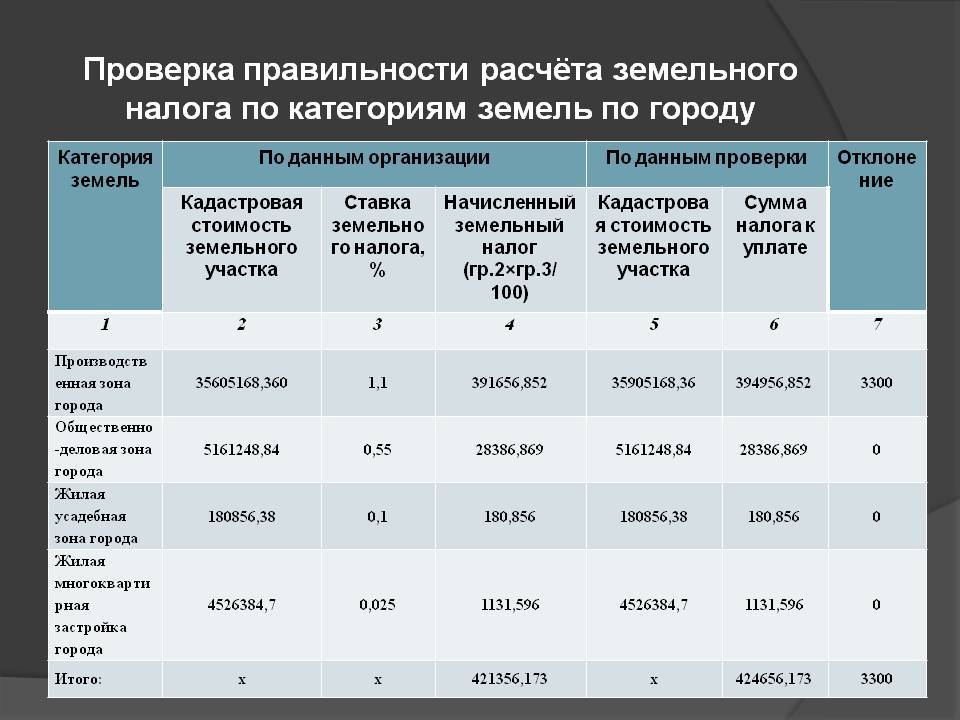

Расчет земельного налога для юридических лиц производится по той же формуле, что и для физических.

Важно установить стоимость землевладения и ставку по налогу. Организации могут владеть различными категориями земель, поэтому при определении ставки им нужно быть повнимательнее

Расчеты они должны производить самостоятельно, поэтому уведомления от налоговой ждать не стоит.

Как земельный налог рассчитывается в СНТ

Рассчитать земельный налог в СНТ тоже несложно. Главное, учесть особенности земель в таких товариществах.

Помимо отдельных участков под садоводство, в СНТ имеются и земли общего пользования. За собственные участки владельцы уплачивают налог самостоятельно. За земли, находящиеся в общей собственности, платежи вносятся пропорционально размеру участков.

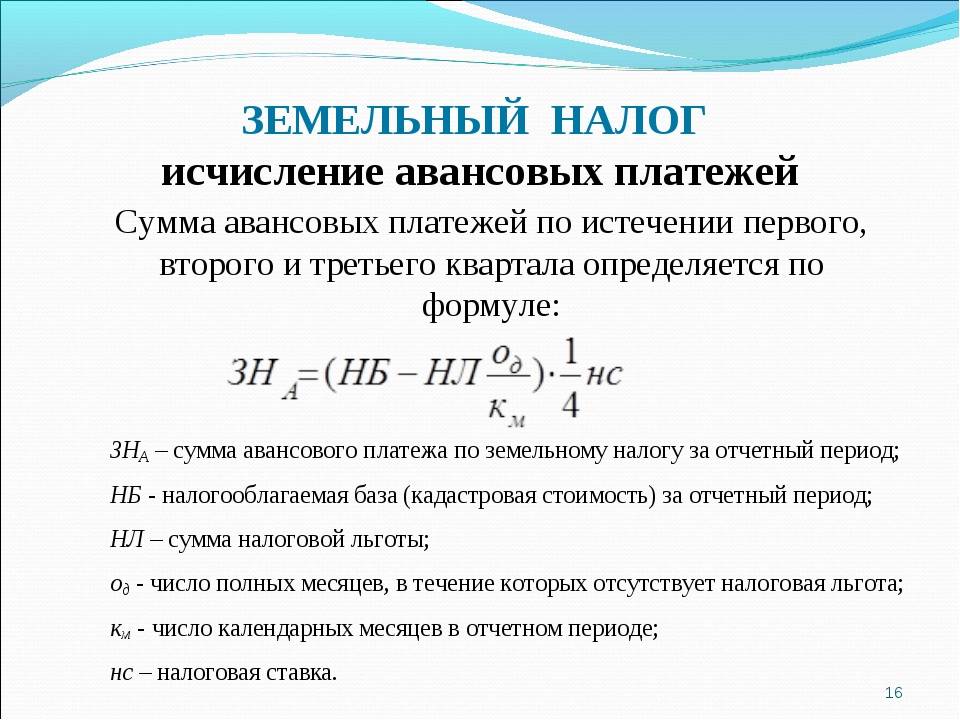

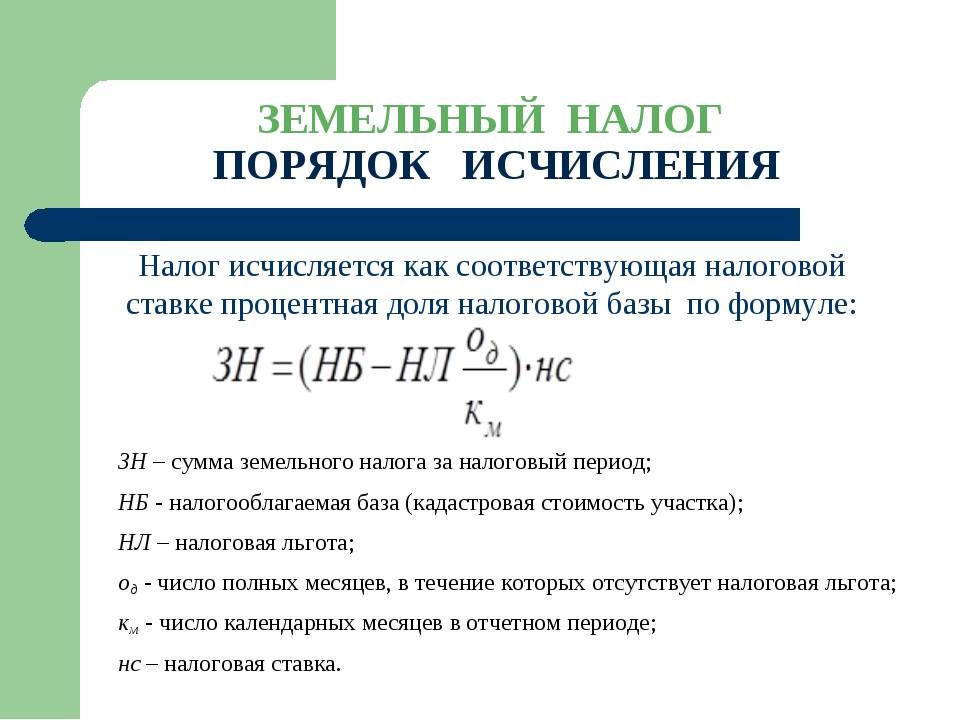

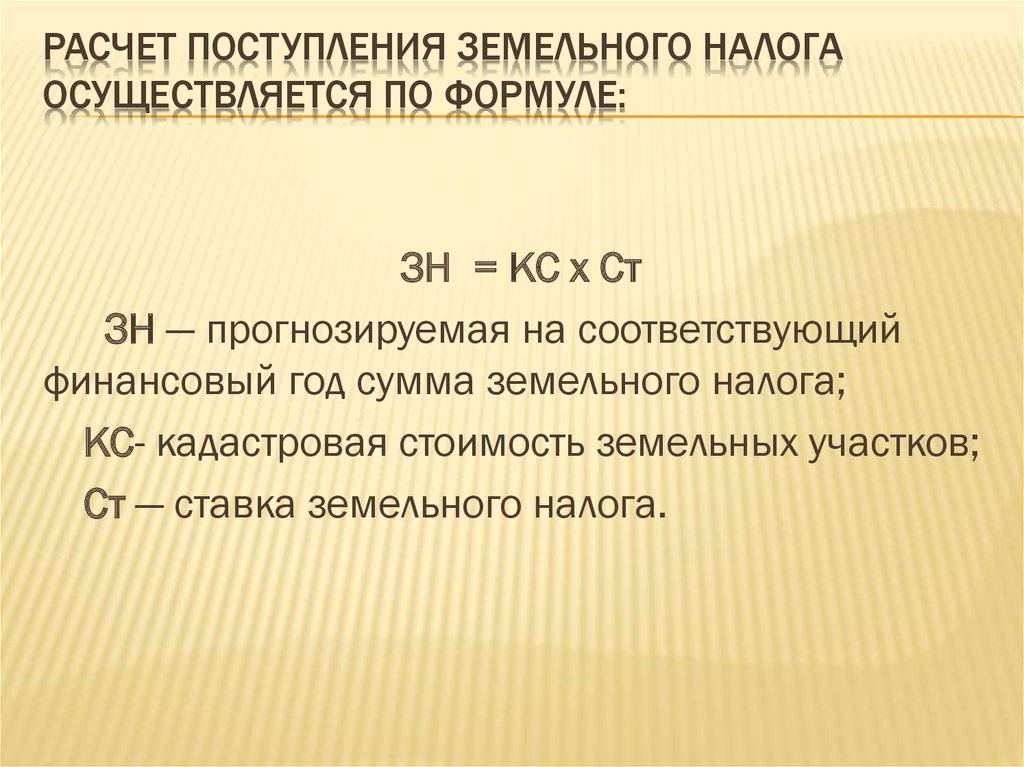

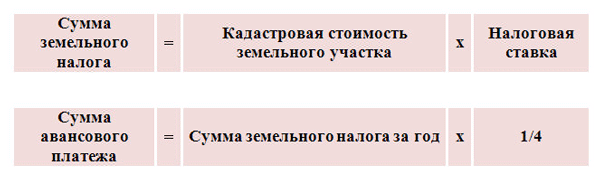

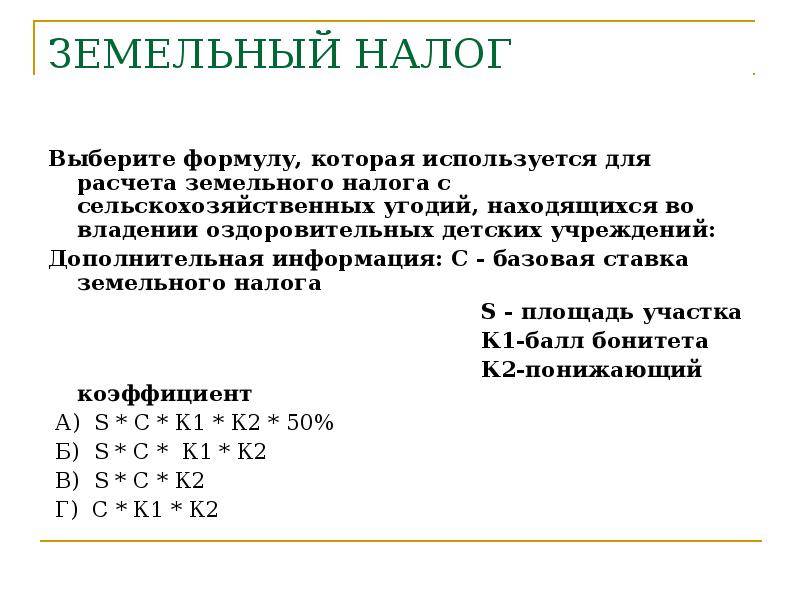

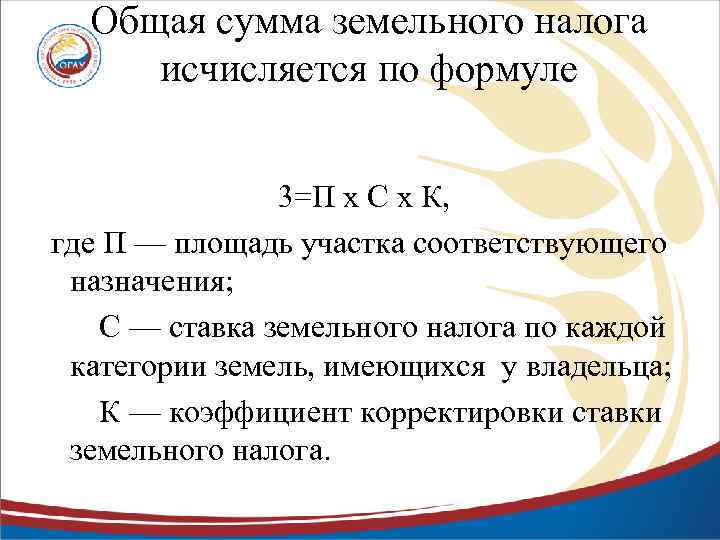

Формула, применяемая для расчетоа налога

Формула, применяемая для расчета земельного налога, представляет собой произведение цены конкретного земельного надела на установленную по налогу ставку. Следовательно, если у плательщика никаких льгот нет, то он должен просто помножить указанные показатели. Если же имеется основание для снижения платежа, то следует его учесть.

Расчет земельного налога для физических лиц: пример

Исчисляется налог для граждан по указанной выше формуле. Для наглядности приведем пример такого расчета. Например, цена участка составляет 20 тыс. руб., а используется для садоводства. Следовательно, расчет будет таким:

20 000 * 0,3 : 100 = 60 руб.

Теперь рассмотрим вариант, когда плательщик имеет возможность уменьшить налог на 10 тыс. руб.

(20 000 – 10 000) * 0,3 : 100 = 30 руб.

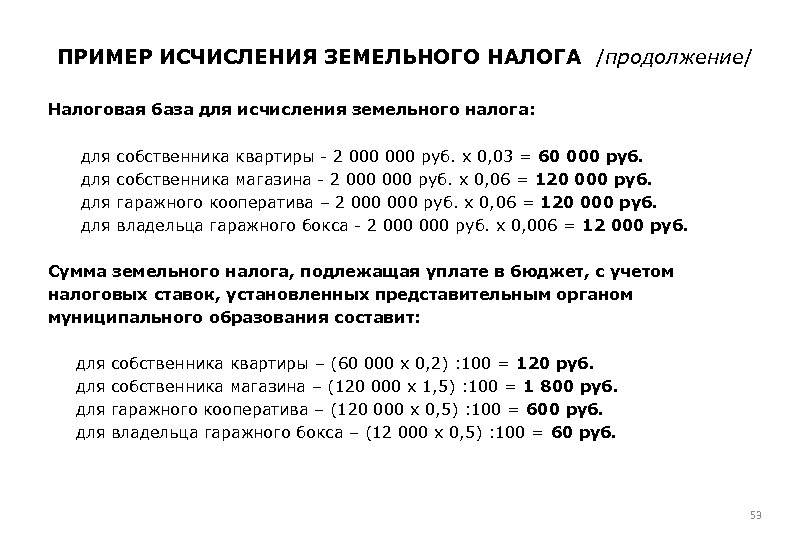

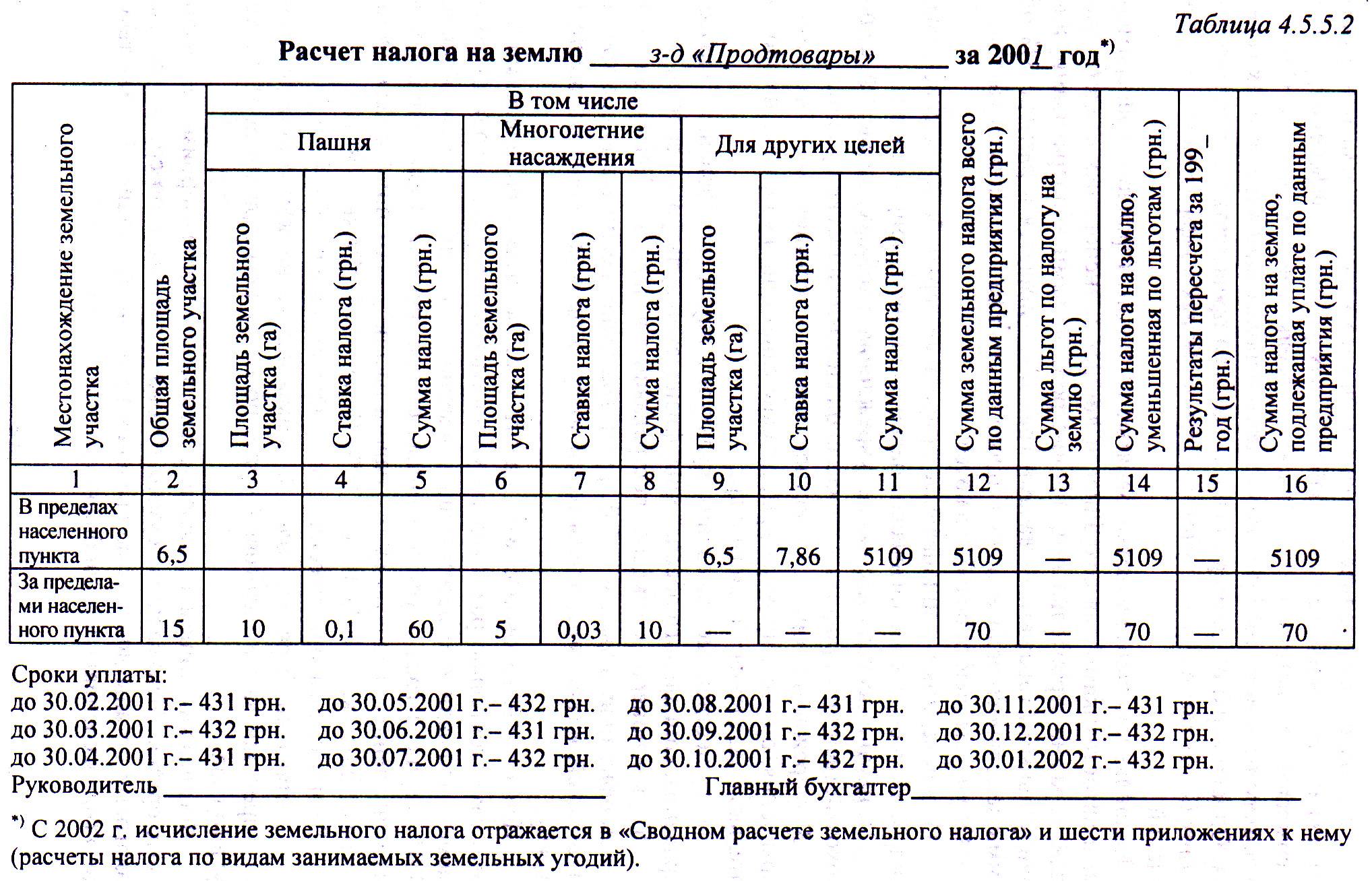

Расчет земельного налога для юридических лиц, пример

Приведем пример расчета земельного налога для юридических лиц. Для этого берется все та же формула, и в нее подставляются нужные значения. Например, стоимость земли составляет 650 тыс. руб., а ставка 1,5 процента.

650 000 * 1,5 : 100 = 9 750 руб.

Как рассчитывают земельный налог

Для расчёта суммы налога используется кадастровая стоимость участка земли (статья 390 НК РФ). При этом кадастровая стоимость участка определяется на начало отчётного года (1 января), в котором этот налог предстоит уплачивать.

Кадастровая стоимость участка определяется законодательно в каждом субъекте России. Ставка налога определяется таким же образом. Поэтому, в различных субъектах федерации, суммы к уплате по налогу на землю разные.

Такая схема расчёта налога действует для физических лиц. Юридические лица и индивидуальные предприниматели сами определяют сумму к уплате, руководствуясь при этом государственным кадастром недвижимости.

Когда ИП обязан уплатить налог

Согласно ст. 388 НК РФ предприниматели обязаны уплатить земельный налог в бюджет, если земельный участок принадлежит им на основании одного из следующих прав:

- собственности;

- бессрочного использования;

- пожизненного наследования.

В 1 группе содержатся обстоятельства, связанные с особенностью земельного участка, который:

- принадлежит к объектам лесного фонда;

- изъят из оборота в соответствии с законодательством РФ;

- ограничен в обороте и занят памятниками культуры или водными объектами из водного фонда;

- относится к общему имуществу многоквартирного фонда.

Во 2 группе рассматривается право, на основании которого ИП владеет участком:

- право безвозмездного пользования;

- передача по договору аренды.

3 группа — это характеристика самого ИП: если он относится к представителям коренного малочисленного населения Крайнего Севера, Сибири, Дальнего Востока (в отношении промысловых земель, территорий для проживания и хозяйствования).

Всех налогоплательщиков сбора на землю можно разделить на 2 группы:

- Физические лица – сюда относятся владельцы отдельных участков и индивидуальные предприниматели.

- Юридические лица – к этой категории относятся разные организации и коммерческие структуры.

Каждая из этих групп имеет часть лиц, кто не платит земельный налог, или платит по льготным тарифам.

Организации, которые сюда относятся, можно разделить по типам и направлениям их деятельности:

- социальная сфера;

- религиозное направление;

- наука;

- исследовательские, опытные, научные учреждения;

- бюджетные учреждения Министерства юстиции РФ.

А также не облагается налогами земля:

- находящаяся в аренде или в срочном пользовании;

- которая входит в водные и лесные фонды РФ;

- с расположенными на ней объектами культуры, истории, науки;

- изъятая из оборота (заповедники, парки, объекты армии и ФСБ, кладбища).

Следующая группа – это категория граждан, которая по законам РФ освобождена от уплаты налога на землю или делает это по сниженным тарифам. Сюда относятся:

- герои СССР;

- пенсионеры – участники военных действий;

- пострадавшие в авариях с выбросом радиоактивных веществ;

- лица, начавшие заниматься сельскохозяйственной деятельностью, им позволено не вносить взносы за землю первые 5 лет.

Кому платить земельный налог? – Данные средства направляются в бюджет того региона, к которому принадлежит земельный участок.

Как платить налоги на землю? – Это можно сделать, посетив местную ФНС или же посредством интернета: через сайты ФНС, Госуслуг, Сбербанк онлайн или сервис Яндекс.Деньги. Подробнее об оплате читайте здесь.

Платить налоги на землю нужно в местном регионе, к которому территориально относиться земельный участок.

Когда платят земельный налог физические лица? – После того как получат уведомление от НС с указанным суммой налога за землю и сроком уплаты. Согласно изменениям ФЗ №320 от 23.11.2015 оплатить нужно до 1 декабря того года, который наступит после «оплачиваемого». То есть, до 01.12.2020 необходимо внести взнос на землю за 2019 год.

Например, 21.01.2019 компания зарегистрировала право собственности на землю — с этого момента у нее возникает обязанность по исчислению и уплате земельного налога (п. 1 ст. 388 НК РФ).

Если же компания решила оформить землю на праве безвозмездного срочного пользования или заключила договор аренды, обязанность платить земельный налог у нее отсутствует и искать ответ на вопрос, как рассчитать земельный налог, не нужно (п. 2 ст. 388 НК РФ).

ВАЖНО! Земельный налог является местным и регламентируется не только Налоговым кодексом (гл. 31), но и земельным, а также муниципальным законодательством (в части установления льгот, ставок, порядка и сроков уплаты). Сумма налога зависит от нескольких факторов: от регионального расположения и кадастровой стоимости участка, назначения его использования, ставки налога и наличия льгот

Регионам в отношении этого налога дана возможность:

Сумма налога зависит от нескольких факторов: от регионального расположения и кадастровой стоимости участка, назначения его использования, ставки налога и наличия льгот. Регионам в отношении этого налога дана возможность:

- утверждать величину ставок по нему, не выходя за пределы, установленные НК РФ;

- дифференцировать эти ставки;

- вводить дополнительные льготы;

- принимать решение об уплате авансов по налогу;

- устанавливать сроки уплаты.

Далее рассмотрим порядок расчета земельного налога для юрлица.

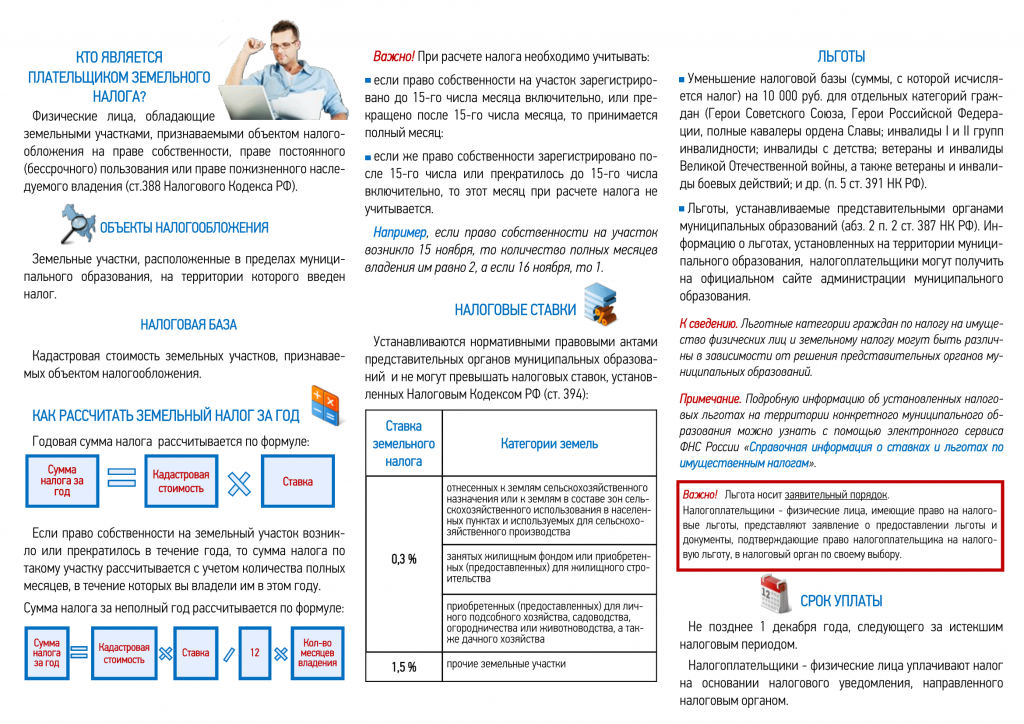

С 2015 года для физлиц и ИП действует единый порядок уплаты земельного налога (п. 4 ст. 397 НК РФ). Они уплачивают налоги на основании полученных из ИФНС уведомлений. При этом фискальный орган не может прислать уведомление за срок, превысивший 3 налоговых периода.

Шаг 4. Рассчитайте сумму земельного налога

Если вы имеете право на необлагаемую сумму или на льготы, также примените их в расчете налога.

При приобретении или утрате права на земельный участок в течение года (например, в случае покупки, продажи земельного участка) налог за этот год считается исходя из числа полных месяцев владения участком. При этом если возникновение этих прав произошло до 15-го числа соответствующего месяца включительно или их прекращение произошло после 15-го числа соответствующего месяца, то месяц их возникновения (прекращения) принимается за полный месяц. Если возникновение этих прав произошло после 15-го числа соответствующего месяца или их прекращение произошло до 15-го числа соответствующего месяца включительно, то месяц возникновения (прекращения) указанных прав не учитывается.

Примечание. Проверить правильность расчета земельного налога можно также с помощью электронного сервиса «Калькулятор земельного налога и налога на имущество физических лиц» на официальном сайте ФНС России.

Если результат проведенного вами расчета налога не совпадает с расчетом инспекции, в налоговом уведомлении допущена ошибка или не применены льготы, обратитесь в налоговую инспекцию с заявлением об этом. К заявлению приложите копии документов, которые подтверждают вашу позицию. Заявление составьте в двух экземплярах. На втором экземпляре инспекция проставит отметку о дате принятия и вернет его вам.

Пример. Расчет земельного налога

Рассчитаем налог на земельный участок, который находится в собственности физического лица — пенсионера и расположен в г. Москве.

Исходные данные:

1. Назначение земельного участка — для ведения личного подсобного хозяйства.

2. Кадастровая стоимость участка — 1 000 000 руб.

3. Собственник — один.

5. Право собственности на участок зарегистрировано 10.10.2016 (участок находится в собственности три полных месяца).

Формула расчета земельного налога за 2016 г.: 1 000 000 руб. x 0,025% x 3/12 = 63 руб.

Связанные ситуации

Что делать, если налоговый орган неправильно рассчитал налог? Узнать →

Платит ли ИП земельный налог при УСН?

Оплата земельного налога индивидуальными предпринимателями отличается от платы физических лиц. Поскольку частное лицо путем использования надела земли получает прибыль, то это говорит о приравнивании его к предприятию. Однако, если такого не наблюдается и земля может приносить только маленькую прибыль для семейных нужд, то ИП будет выплачивать сбор как обычные граждане.

Стоит иметь в виду, что если представители власти узнают и докажут обман, то ИП понесет наказание. Нарушение законодательных норм повлечет за собой выплату штрафа, который представляет собой оплату сборов за все года, когда он платил как физическое лицо только уже как предприниматель.

Как можно уменьшить земельный налог для ИП?

Налоговая ставка на земельный налог в 2019 году для ИП разнится в зависимости от конкретного региона и может составлять 0,3 или 1,5 процента. Избежать выплаты соответствующей пошлины невозможно. В противном случае будут наложены штрафные санкции. Поэтому следует обратиться в местные органы самоуправления, которые более детально осветят возможности снижения величины данного сбора.

Подробности о ставке земельного налога в 2019 году (для юридических лиц) имеются здесь.

Всего существует две возможности снижения величины пошлины:

- Льготы для ИП по земельному налогу за 2019 год (данный пункт оговаривается местными властями. Только они составляют список льготных категорий). Чтобы узнать входит ли человек в одну из групп, можно воспользоваться официальным сайтом ФНС. При условии, что у человека есть шанс получить одну из льгот, необходимо написать заявление и подать ее в надлежащий орган. Пакет документов должен вмещать в себя подтверждающие документы о праве на льготное пользование и оплату пошлины;

- Обратиться в суд для рассмотрения вопроса об уменьшении суммы выплат на основании изменения площади участка. Такая возможность изменения кадастрового паспорта оговорена Федеральным законом № 135-ФЗ.

Расчет земельного налога в 2019 году для ИП — пример расчета

Формула расчета налога на землю очень простая. С ее помощью можно рассчитать самостоятельно сумму необходимых к уплате сборов. Выглядит она следующим образом: стоимость объекта по кадастровому паспорту умножается на ставку, обозначенную налоговыми инстанциями местного значения. Полученная сумма и будет являться сбором.

Пример:

Организация была основана 15.01.2017. На тот момент стоимость надела составляла 780 000 тыс. руб. Налоговая ставка в конкретном регионе составляет 1,5 %. Время пользования землей оставило 11 из 12 месяцев. Из этого следует:

780 000 * 1,5 % * 11/12 = 7149, 48 тыс. руб.

Использование формулы расчета поможет самостоятельно произвести расчет. Однако, стоит иметь в виду, что налоговая служба присылает уведомление с напоминанием о необходимости внести своевременную оплату. В соответствующем оповещении обозначается конечная величина пошлины.

Дополнительно стоит ознакомиться с информацией, касающейся КБК по земельному налогу для юридических лиц (на 2019 год).

Земельный налог в 2019 году для ИП — сроки уплаты

Как и прежде процедура уплаты проходит в три этапа:

- Специалист фискальной службы просчитывает необходимую сумму. После ее утверждения оформляется уведомление и рассылается по налогоплательщикам;

- Такое уведомление ИП получит по почте. Составлением занимаются местные органы. Уже к уведомлению будет приложена квитанция, по которой ИП и будет осуществлять оплату в любом из отделений банка;

- Оплата земельного налога должна пройти не позже начала декабря нового года.

Если требуется информация о сроках уплаты авансовых платежей по земельному налогу, найти ее можно в этом материале.

Нужно ли платить земельный налог, если ИП сдает в аренду земельный участок?

Если участок земли сдается в аренду ИП, то земельный налог оплачивает именно владелец объекта. Собственник недвижимости должен рассчитать сумму аренды и внести в нее стоимость участка. Также данный вопрос оговаривается в договоре аренды, для того, чтобы арендующая сторона видела, на что идет его аренда.

Земельный налог: особенности определения, уплаты

Устанавливая данный налог, местные власти регулируют ставки налогообложения и льготы, применяемые налогоплательщиками. Для налогоплательщиков-организаций муниципалитетами определяются также сроки уплаты и порядок внесения данного платежа.

Налог с участка земли уплачивается как физлицами, так и юрлицами, что оговорено пунктом 1 статьи 388 НК. Однако соответствующие обязательства возникают у субъектов, обладающих налогооблагаемыми активами по следующим правовым основаниям:

- собственность;

- пожизненное владение (наследуемое);

- постоянное пользование (бессрочное).

Субъект – физлицо или организация – не платит рассматриваемый налог с земли, пребывающей у него на основании арендного соглашения или по праву безвозмездной эксплуатации (в том числе – срочной).

Отнесение земельного надела к объектам налогообложения регулируется статьей 389 НК. Данным налогом облагаются участки, которые расположены в территориальных границах соответствующего муниципалитета. При этом не облагаются налогом наделы, которые:

- относятся к общим активам многоквартирного здания;

- являются активами водного фонда, пребывающими в госсобственности;

- относятся к лесному фонду;

- относятся к охраняемым культурным объектам;

- были официально выведены из оборота.

Объекты налогообложения

Такими объектами являются участки земли, их части, а также доли (в случае общей собственности на участок), которые предоставлены физическим лицам и организациям в собственность, пользование или владение.

Так, объектами налогообложения считаются:

земли сельхозназначения, которые предоставляются гражданам для ведения фермерского (крестьянского), а также подсобного личного хозяйства;

земли сельхозназначения, которые предоставляются производственным кооперативам, хозяйственным обществам и товариществам, другим некоммерческим и коммерческим организациям, образовательным учреждениям сельхозпрофиля, подразделениям исследовательских организаций, кроме того, другим организациям в сфере производства защитных насаждений, сельскохозяйственного производства, учебных, научно-исследовательских и прочих, связанных с сельским хозяйством;

земли сельхозназначения, которые предоставляются гражданам, а также их объединениям специально для ведения животноводства, садоводства, дачного строительства и огородничества;

земли радиовещания, связи, информатики, телевидения, используемые для деятельности организаций соответствующей сферы;

земли энергетики, промышленности, связи, транспорта, которые используются для эксплуатации и обеспечения работы организаций, расположенных на территориях соответствующих учреждений;

земли для космической деятельности;

земли водного и лесного фондов;

земли рекреационного значения, которые используются и предназначаются для организации туризма, отдыха, спортивной и физкультурно-оздоровительной деятельности людей; в их состав входят участки, на которых расположены пансионаты, дома отдыха, объекты спорта и физической культуры, кемпинги, туристические базы, палаточные и стационарные туристические лагеря, туристские парки, туристические детские станции, спортивные и детские лагеря, лесопарки, остальные объекты с аналогичной деятельностью.

Налогоплательщикам необходимо помнить о том, что они являются обладателями всех вышеперечисленных прав на участки земли только после их регистрации. Следовательно, датой появления у физического лица или организации прав на участок необходимо считать дату внесения записей в ЕГРП.

Изменение стоимости участка на миллион рублей

На данное изменение в кадастре могут претендовать:

- инвалиды детства;

- лица 1 и 2 группы инвалидности;

- ветераны или инвалиды ВОВ, в том числе инвалиды и ветераны боевых действий;

- лица, подвергающиеся воздействию радиации в результате катастрофы на «Маяке» и на Чернобыльской АЭС, кроме того, сборов радиоактивных отходов в реке Теча, а также ядерных испытаний на так называемом Семипалатинском полигоне;

- лица, получившие или перенесшие лучевую болезнь, другими словами, все, ставшие инвалидами в результате испытаний и учений, связанных со всеми видами ядерных установок, среди которых ядерное оружие с космической техникой;

- бывшие участники событий особого риска, принимавшие личное участие в испытаниях ядерного и термоядерного оружия, в ликвидации ядерных аварий на средствах вооружения и военных объектах;

- один родитель или усыновитель в многодетной семье.

Можно ли уменьшить земельный налог?

Снизить обязательный фискальный платеж можно только при принадлежности к льготным категориям граждан. Есть два типа льгот – федеральные и региональные.

На федеральном уровне на льготу могут рассчитывать:

- Ветераны ВОВ и иных боевых действий;

- инвалиды I и II групп;

- инвалиды детства;

- Герои СССР и РФ;

- пострадавшие в результате ликвидации ядерных аварий (в том числе, на ЧАЭС).

Региональным законодательством могут быть установлены льготы и для иных социальных категорий граждан. К примеру, для пенсионеров или для многодетных семей. Уточнить, предусмотрена для вас льгота или нет, можно в муниципалитете или в региональном отделении ФНС.

От чего зависит размер земельного налога

Обязанность внесения платы за владения землей возлагается на всех лиц независимо от их статуса. И граждане, и организации должны вовремя и в полном объеме исполнять данное обязательство.

Она определяется исходя из стоимости земли, содержащейся в кадастре. Налоговая сумма устанавливается на основании официальных данных об оценке земель. Получить информации о цене своего земельного надела можно на сайтах Росреестра, ФНС или региональных властей.

Второй составляющей расчетов является применяемая для данного участка налоговая ставка. Налоговым кодексом (НК РФ, кодекс) предусматривается ставки 0, 3 процента и 1,5 процента. Однако власти на местах могут менять их размер в сторону уменьшения или дифференцировать его в зависимости от категории и места расположения земельных наделов.

Увеличивать предусмотренные кодексом ставки нельзя. Ставку в размере 0,3 % могут применять владельцы:

- земель относящихся к сельскохозяйственным;

- земель занятых жилым фондом или используемых для ЖКХ, инженерной инфраструктуры;

- земель, предназначенных для огородничества, садоводства, подсобного хозяйства;

- земель, признанных ограниченно оборотоспособными для нужд национальной безопасности, таможни.

Зависит земельный налог и от возможности применения владельцами земель предусмотренных для них льгот. Некоторые лица (организации) освобождаются от его уплаты полностью. Другим предоставляются возможность снижения его базы.

Преференции для льготников, освобождение от налога

Пунктом 5 статьи 391 НК предусмотрено уменьшение базы земельного налога на величину кадастровой цены 600 кв. м. площади налогооблагаемого надела. Такой преференцией пользуются следующие категории граждан (льготников):

- граждане, имеющие минимум 3 несовершеннолетних детей;

- возрастные пенсионеры;

- граждане, пострадавшие от работы с ядерными установками или участвовавшие в испытаниях таких установок;

- граждане, которые подверглись радиационному воздействию из-за ядерных (атомных) катастроф;

- ветераны (инвалиды) ВОВ и боевых действий;

- физлица с инвалидностью (по разным основаниям);

- Герои РФ, СССР, а также обладатели ордена Славы.

Применение данного вычета физлицом-льготником осуществляется по следующим правилам:

- применяется только для одного надела, принадлежащего льготнику;

- гражданин самостоятельно выбирает льготный участок и направляет органу ФНС надлежащее уведомление (до 31 декабря соответствующего налогового периода);

- если величина базы становится отрицательной вследствие использования данного вычета, она принимает нулевое значение.

Кроме того, статьей 395 НК предусмотрено освобождение от земельного налога определенных юрлиц, а также граждан – представителей малочисленных коренных народов Дальневосточного, Сибирского и Северного регионов РФ.

Оспаривание стоимости земли

В большинстве регионов и областей зачастую стоимость кадастра участка земли будет намного больше его стоимости на рынке, другими словами, она слишком завышена. Это объясняется тем, что формируется она на основании усредненной стоимости площади в кадастровом квартале, если не происходит учета местоположения участка. За счет этого будет завышен налог на землю. Московская область – тому подтверждение. В этом году, получив уведомления из налоговой, собственники участков земли в окрестностях Москвы оказались неприятно удивлены, поскольку сумма налога увеличилась в десятки раз.

Стоимость площади может быть оспорена с помощью обращения в комиссию с целью рассмотрения споров. Закон говорит о 2 основаниях для такого пересмотра:

- установление в отношении к земельной площади ее реальной стоимости относительно рыночной на момент установления;

- неверная информация по конкретному объекту недвижимости.

Первая позиция является оптимальной, поскольку дает возможность экономить время, кроме того, снизить цену кадастра.

Для этого необходимо:

- в оценочной компании заказать отчет по стоимости;

- подать пакет необходимых документов в управление реестра;

- осуществить экспертизу этого отчета в компании оценщика.

Помимо отчета, в реестр нужно предоставить документы:

- копии, заверенные нотариусом, документов, которые удостоверяют право владения землей;

- паспорт кадастра участка.

Порядок исчисления с формулами: как рассчитать платёж за землю

Размер земельного налога для физлиц прямопропорционален размеру участка. Чем больше участок — тем больше налог

Налогоплательщик может самостоятельно рассчитать сумму налога с помощью специального онлайн-калькулятора. Такая опция есть на сайте кадастровой службы Налоговый калькулятор. Если же земельный участок небольшой, ставка по налогу известна, то можно прибегнуть к элементарной формуле:

Кс * Нс — Л = С

Где Кс — кадастровая стоимость, Нс — налоговая ставка, Л — льгота, С- сумма исчисленного налога. Например, земельный участок получен в собственность по договору дарения. В кадастровых документах указана стоимость — 500000 рублей. Этот участок планируется пустить на развитие фермерского хозяйства, значит, налоговая ставка составит 0,3 %, льготы не оформлены. 500000 рублей умножаем на 0,3 %, и сумма исчисленного налога составит всего 1500 рублей.

Как рассчитать налог для ИП и ООО

Размер платежа, который должен вносится предпринимателями, зависит от нескольких факторов:

- размер земельного участка,

- назначение участка,

- местоположение участка,

- отдельные правовые исключения (например, коэффициент).

Сельскохозяйственные предприятия оплачивают только налог за землю, от остальных видов платежей они освобождаются. Но такое правило действует только на те предприятия, чей доход от несельскохозяйственной деятельности не превышает 25 %. Если же предприятие имеет самостоятельный баланс (например, животноводческие комплексы), то такие предприятия оплачивают все налоги. Федеральный закон «О плате за землю» также устанавливает, что размер налога для предпринимателей зависит и от качества земли, и от того, где находится этот участок. Так, к закону разработано приложение, содержащее перечень дифференцированного размера налога на 1 га земли:

- Республика Адыгея (Адыгея) — 3690 руб.,

- Республика Алтай — 740 руб.,

- Республика Башкортостан — 1725 руб.,

- Республика Бурятия — 1055 руб.,

- Республика Дагестан — 2040 руб.,

- Республика Ингушетия — 2355 руб. и т.д.

На Алтае самые низкие налоговые ставки по земельному налогу

Нормы закона

Налоги и сборы – законодательно установленные платежи в государственный бюджет.

Обратимся к законодательству РФ для первоначального рассмотрения понятия земельного налога:

- Об этом налоге нам говорит Налоговый кодекс РФ, в частности, глава 31.

- Налоговые ставки определяются местными властями самостоятельно, в пределах, установленных главой 31 НК РФ.

- Объектом налогообложения считаются земельные участки, которые расположены в рамках муниципального образования (ч.1 ст.389 НК РФ).

- В ч.2 ст.389 приводится перечень объектов, не облагаемых земельным налогом. Это земли, выведенные из оборота, ограниченной оборотоспособности, земли в составе лесного фонда, земли, занятые водными объектами водного фонда, земли под многоквартирным домом.

Таким образом, земельный налог – налог, устанавливаемый муниципальными органами власти, которым облагаются земельные участки, находящиеся на территории данного муниципального образования.

Плательщики

Понятие плательщиков земельного налога (например, на дачу) дается в п.1 ст.388 НК РФ. Это физические и юридические лица, которые обладают правом собственности, бессрочного пользования, пожизненного владения участком.

От чего зависит размер?

Размер земельного налога находится в зависимости от объективных показателей.

Это размер налоговой ставки, кадастровая стоимость участка и льготы.

Кроме того, субъекты вольны устанавливают свою ставку, но не выше законодательно установленной.

Второй параметр, влияющий на размер – кадастровая стоимость участка.

Раз в 5 лет государство оценивает стоимость земли – это и является кадастровой стоимости.

Последний параметр – льготы, которые могут быть положены определенным категориям граждан-налогоплательщикам.

Льготы

Для некоторых групп граждан и юридических лиц законодательно определен ряд льгот. Каждая категория в свою очередь делится на налоги федерального и местного уровня.

Федеральные льготы

Граждане и общины, относящиеся к коренным народам Сибири, Севера и Дальнего Востока полностью освобождаются от выплаты налога на землю при условии, что земельные участки, имеющиеся у них в пользовании, эксплуатируются для промыслов, обеспечения традиционности хозяйственного и жизненного уклада.

Стоит отметить, что индивидуальные предприниматели (ИП) приравниваются к физ.лицам и порядок уплаты налога ИП ничем не отличается от уплаты налога физическим лицом.

Местные льготы

Как уже отмечалось выше, налог на землю (например, на гараж) отчасти определяется муниципальными госорганами, поэтому муниципалитеты вправе устанавливать местные льготы для определенных категорий налогоплательщиков.

Для получения информации об этих льготах следует обратиться в представительные госорганы муниципального образования.

Для юридических лиц

Федеральные льготы для юр.лиц представляют из себя изъятые из объектов налогообложения определенные группы земельных участков.

В их перечень входят:

- участки, выведенные из оборота;

- участки, ограниченной оборотоспособности;

- участки с размещенными на них заповедниками, заказниками;

- участки земли с объектами водного фонда РФ;

- участки земли, входящие в лесной фонд РФ.

Для физических лиц

Согласно Налоговому кодексу, некоторые группы граждан имеют право уменьшить налоговую базу на 10 000 руб.

Ниже приводится перечень таких групп:

- герои СССР, Герои Российской Федерации, полные кавалеры Ордена Славы;

- граждане, которые перенесли лучевую болезнь;

- инвалиды с детства, инвалиды III группы либо I и II групп, но при этом получившие инвалидность до 01.01.04г.;

- инвалиды и ветераны Великой Отечественной войны, участники боевых действий;

- граждане, участвующие в ликвидации аварии на ЧАЭС;

- граждане, принимавшие участие в испытаниях ядерного оружия.