Пошаговая инструкция по заполнению

Несмотря на кажущуюся сложность этой задачи, понадобится всего несколько простых шагов для создания декларации 3-НДФЛ.

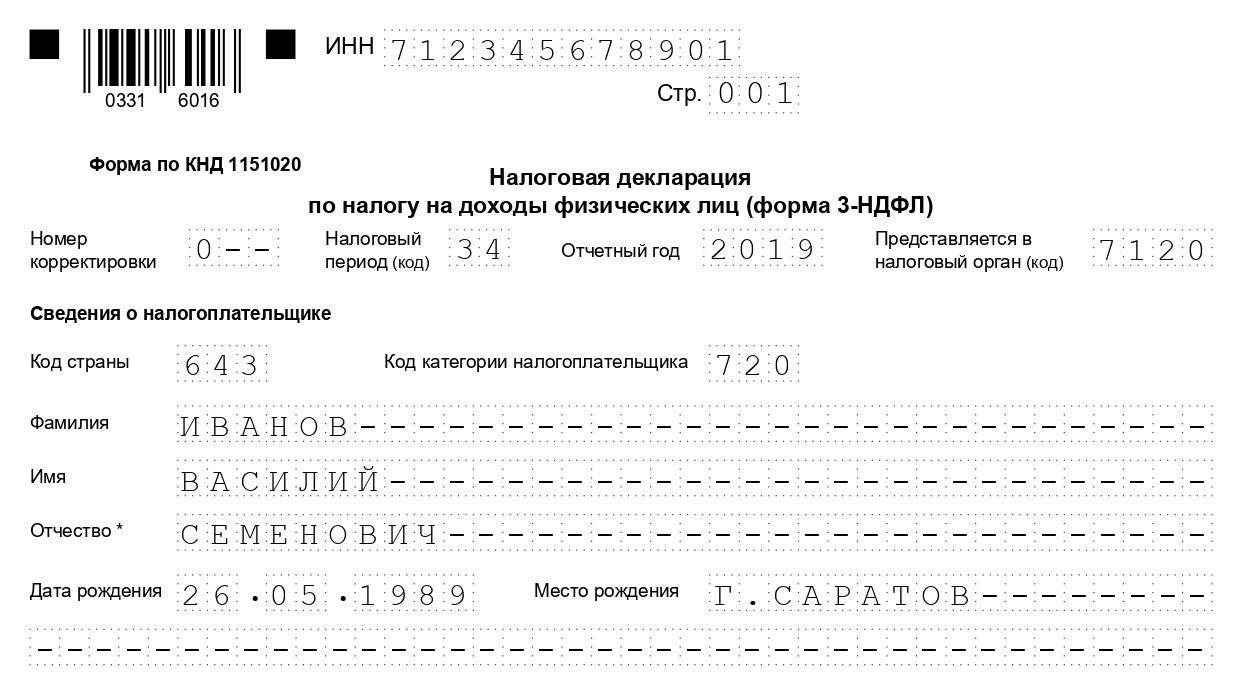

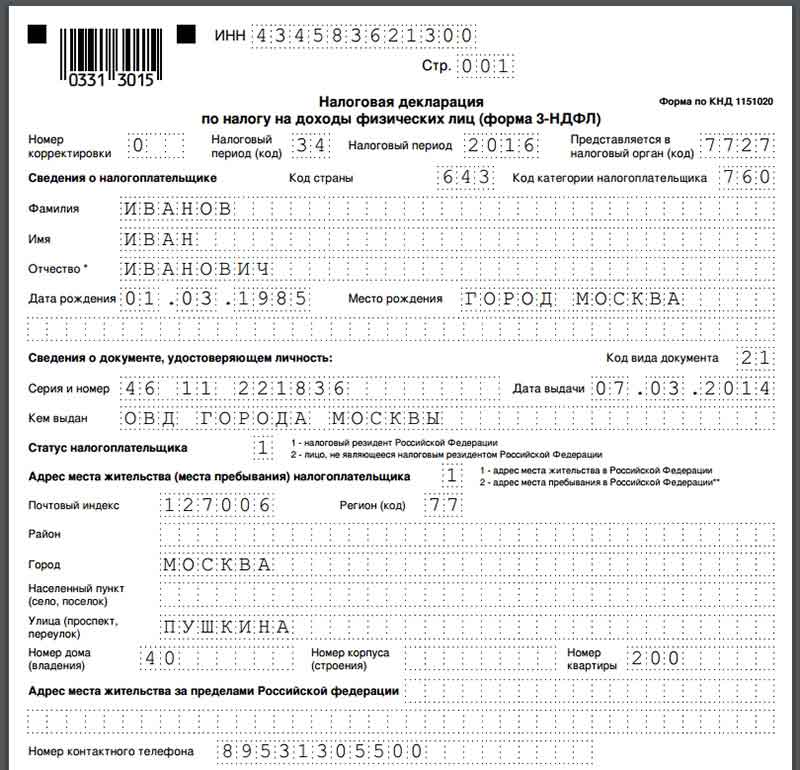

Шаг 1. Указание персональной информации

Эта страница является самой легкой для заполнения. Помимо внесения паспортных, контактных данных и ФИО, в некоторые графы нужно вносить определенные коды.

Особенности заполнения:

- В графе «№ корректировки» поставить «0—» если документ подается первый раз.

- Код периода, как правило, проставляется автоматически — «34».

- «Налоговый период»: указать не год создания декларации, а отчетный период.

- «Код страны»: поставить «643», соответствующий РФ.

- Код налогоплательщика: физлицо — «760», нотариус — «730», адвокат — «740», арбитражный управляющий — «750», ИП — «720».

- Код документа: свидетельство о рождении— «03», паспорт — «21», военный билет — «07», документ нерезидента — «10», удостоверение беженца — «13».

- Статус налогоплательщика: резидент РФ — 1, нерезидент — 2.

- Код места жительства и пребывания: 1 и 2 соответственно.

Страницы следует пронумеровать следующим образом: «001» и т.д. Раздел, предназначенный для инспектора, нужно оставить незаполненным, поскольку он будет вносить данные при подаче документа.

Пример оформления титульной страницы

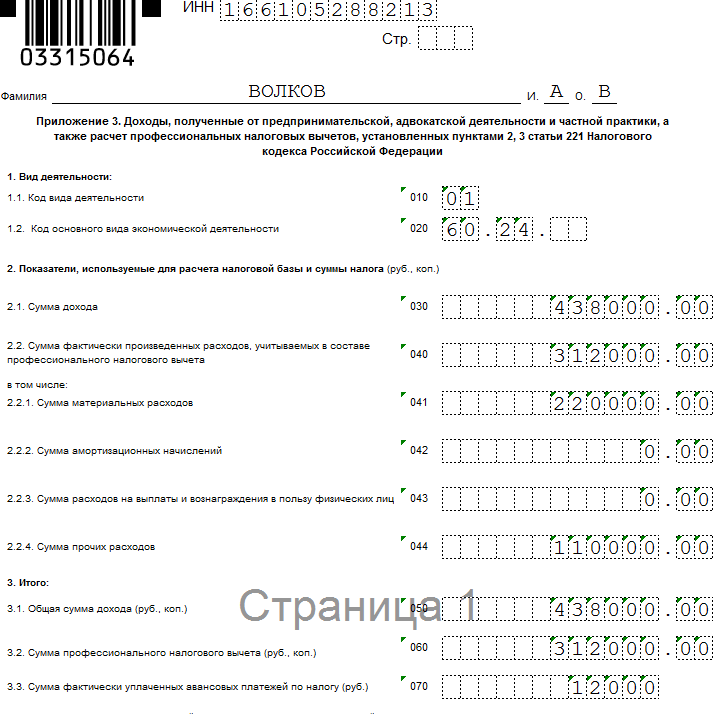

Шаг 2. Внесение данных в Лист В

Работая над декларацией, целесообразно начинать ее заполнение с последней страницы: в первую очередь необходимо уделить внимание Листу В, потом Разделу 2 и Разделу 1. Не следует упускать из виду, что на каждой странице необходимо указать ее номер, ИНН и ФИО налогоплательщика

Для заполнения некоторых граф понадобятся данные о кодах видов деятельности, которые можно взять на сайте ФНС РФ.

Особенности заполнения:

- «030»: указать сумму прибыли за год.

- «040»: вписать сумму годовых затрат, учитывающихся при калькуляции НДФЛ.

- «050-090»: расшифровать статьи затрат.

- «110»: указать сумму прибыли, а в строке «120» — сумму расходов, как правило, при одном виде деятельности они совпадают с пп. «030» и «040» соответственно.

- «130»: внести данные по начисленным авансовым платежам.

- «140»: вписать сумму оплаченных авансов.

Пример оформления Листа В

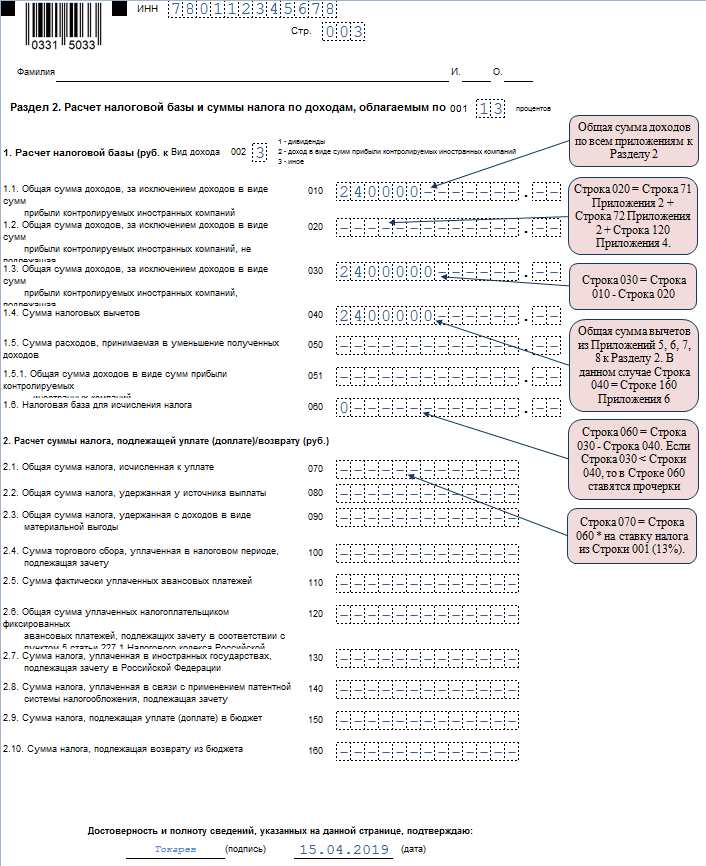

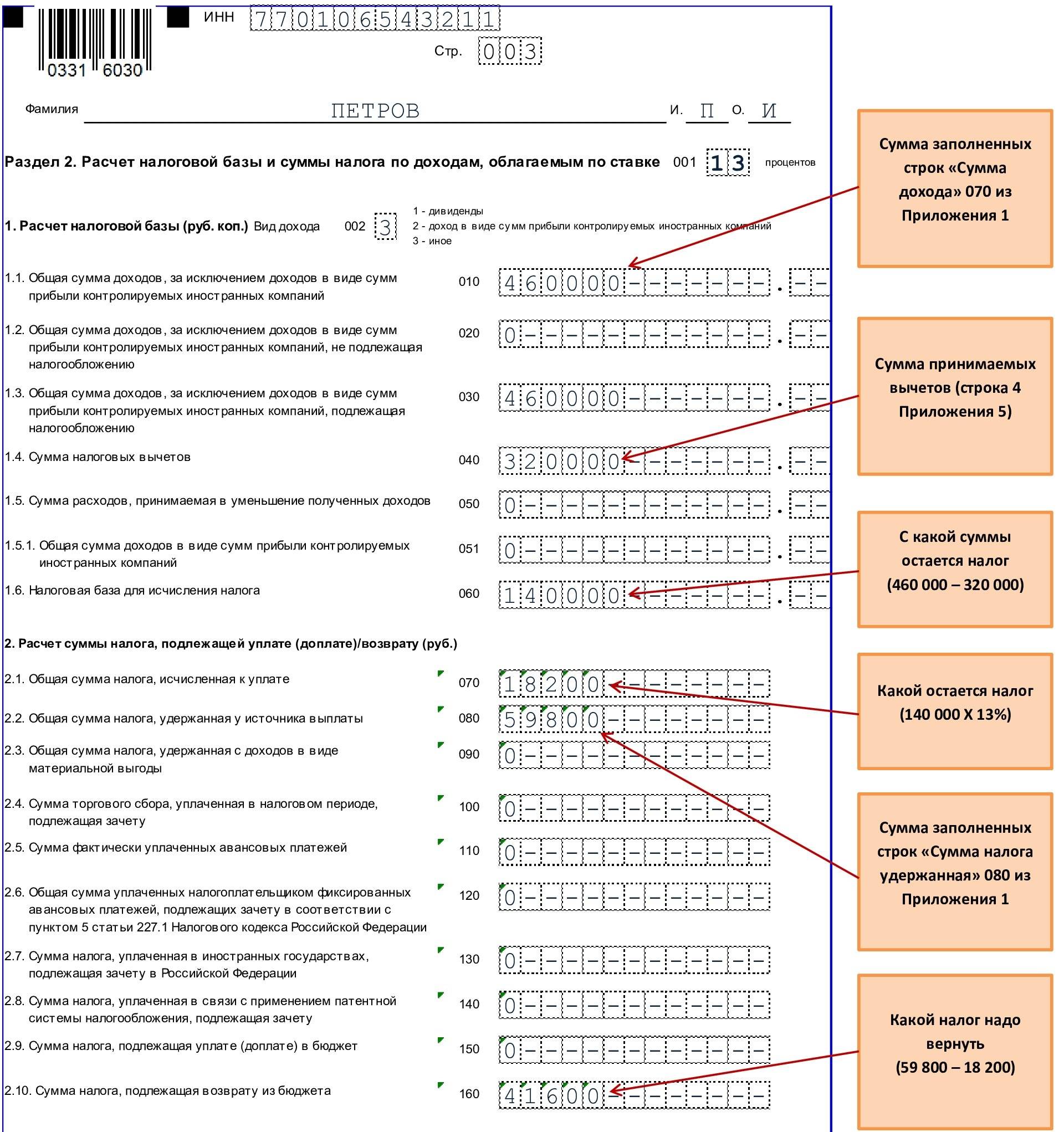

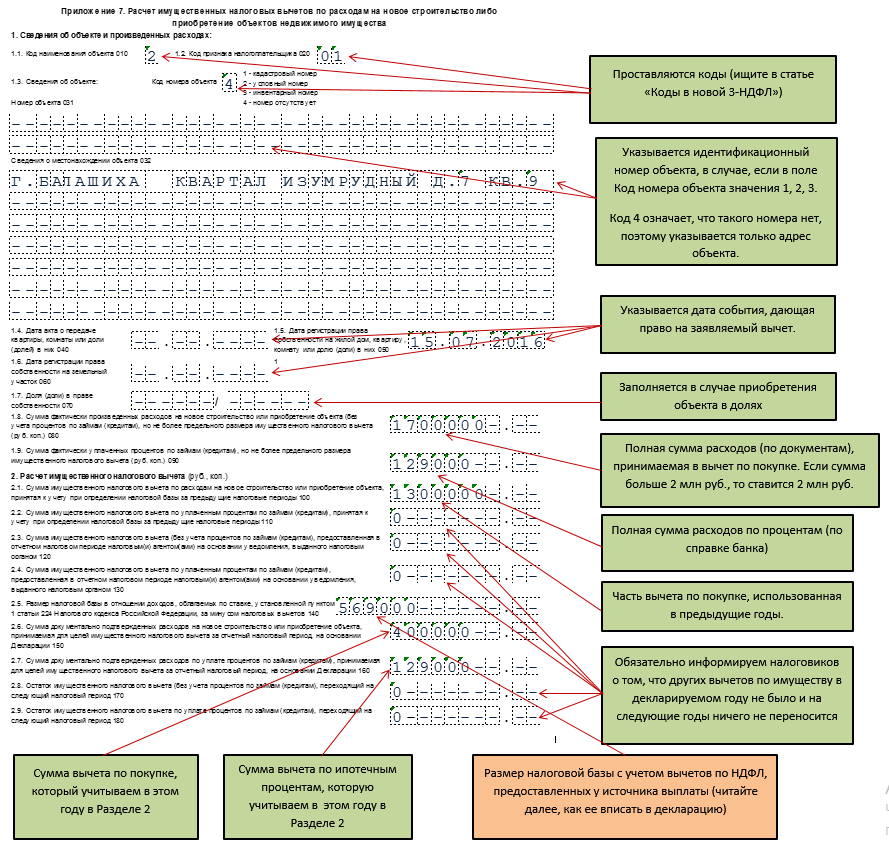

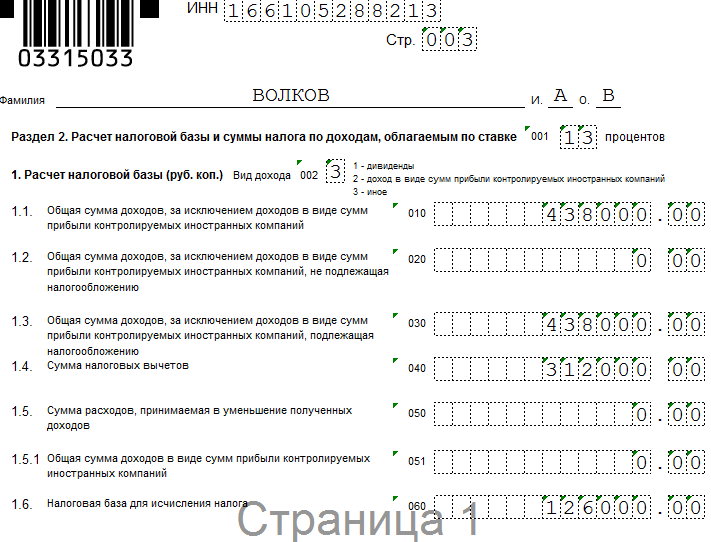

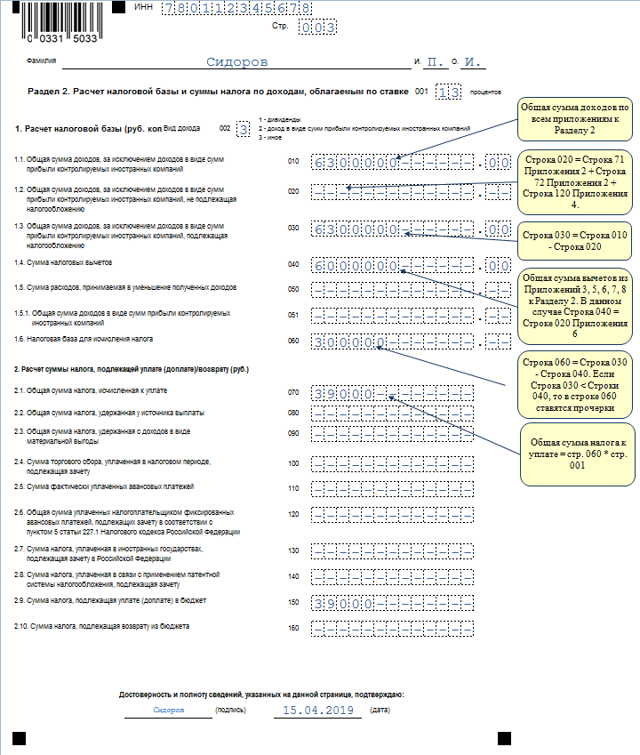

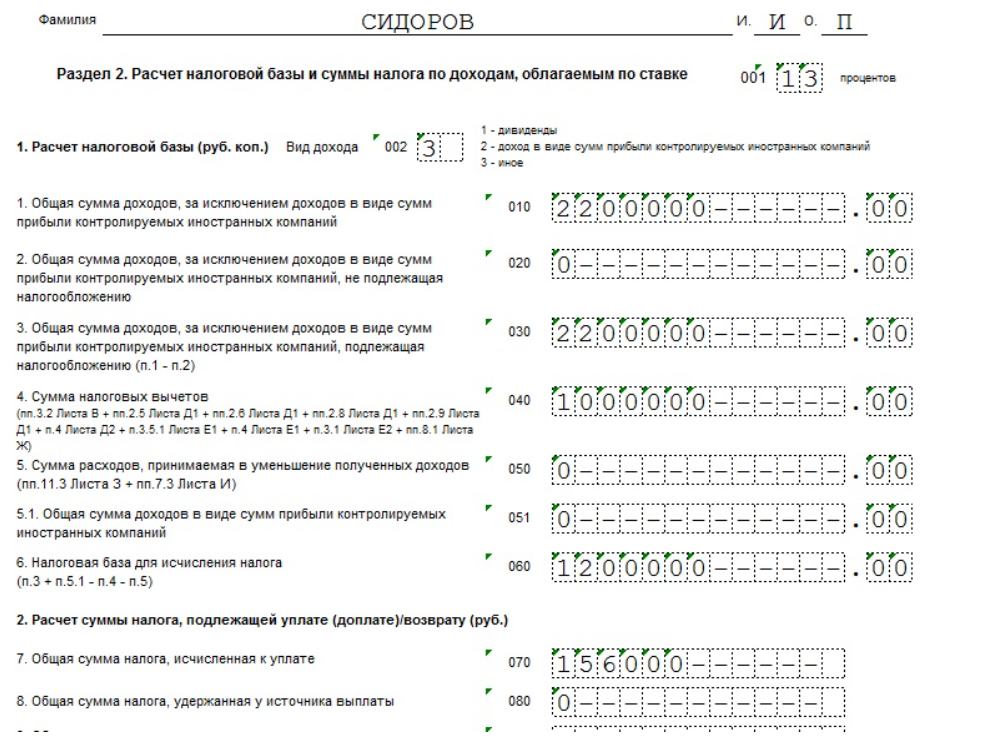

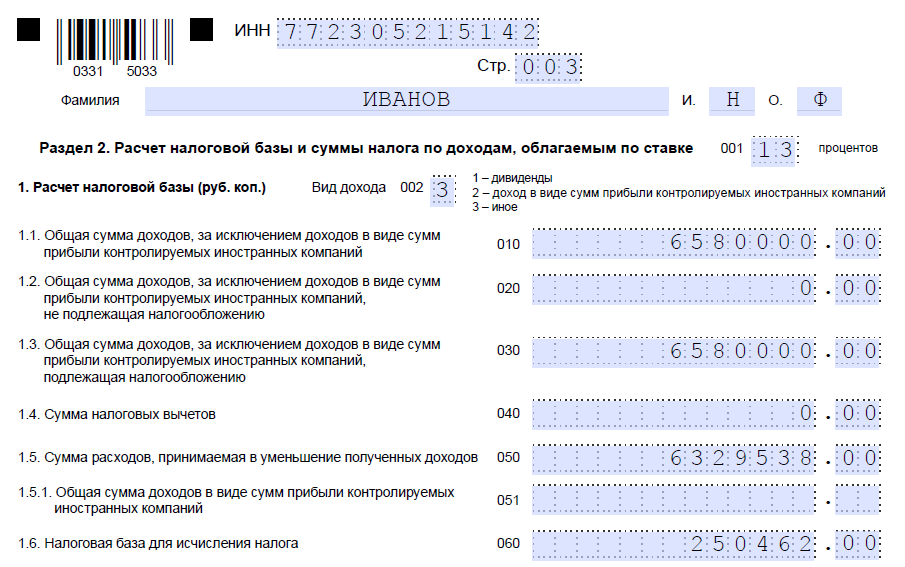

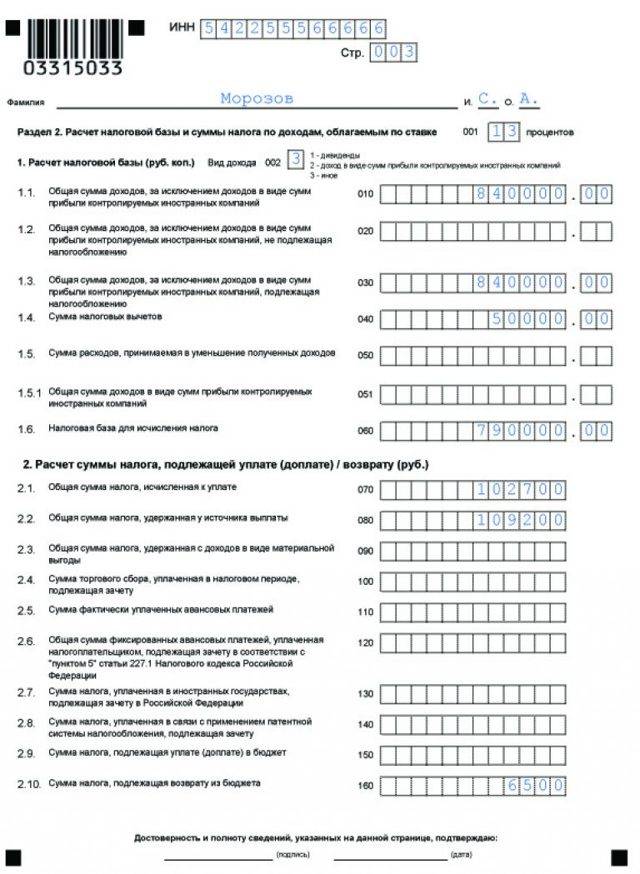

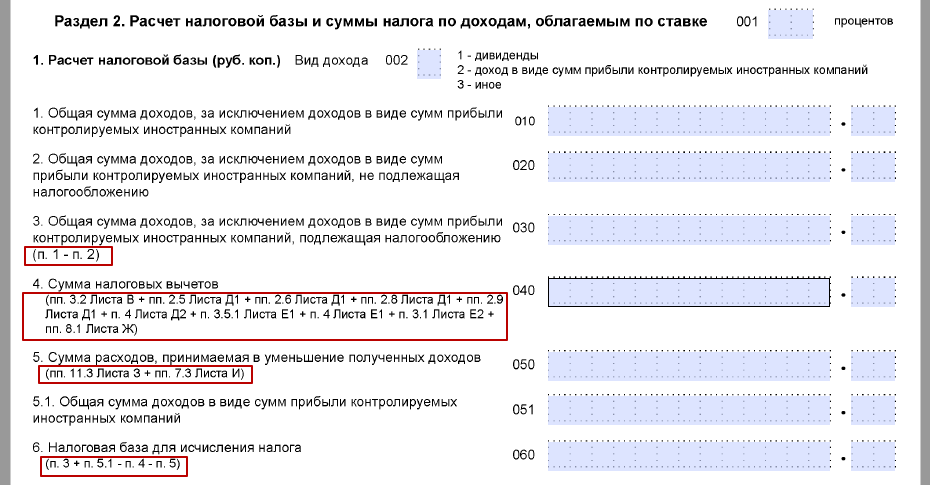

Шаг 3. Калькуляция в Разделе 2

В графе «001» следует указать налоговую ставку. Если налогоплательщик составляет отчет по нескольким ставкам, необходимо сделать отдельный расчет применительно к каждой.

Особенности заполнения:

- 010: указать финальную сумму прибыли, которую можно взять из строки «110» Листа В.

- 030: проставить общую сумму прибыли (030 = 010 – 020).

- 040: внести размер налогового вычета.

- 060: просчитать налог на основании указанной в бланке формулы.

- 070: вычислить сумму подоходного налога.

- 100: указать сумму всех оплаченных авансов по НДФЛ, которую можно перенести из графы «140» Листа В.

- 130: сделать калькуляцию налога, подлежащего к удержанию.

Пример оформления Раздела 2

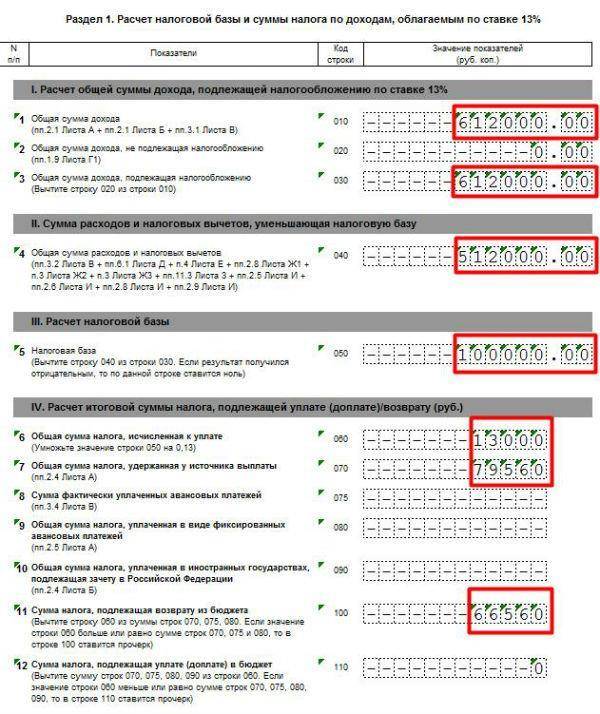

Шаг 4. Сведение данных в Разделе 1

В этот раздел следует вносить итоговые данные по всем страницам декларации:

- 010: в случае, если налог подлежит к оплате, следует поставить код «1», если запрашивается налоговый вычет — «2».

- 030: поставить код ОКТМО, который можно узнать на сайте ФНС РФ.

- 040: указать сумму налога для уплаты, перенеся данные из строки «130» Раздела 2.

Образец заполнения Раздела 1

Не следует забывать, что во всех графах, в которых не содержатся данные, следует ставить прочерки.

Что такое 3-НДФЛ?

Декларация 3-НДФЛ — это налоговая декларация по налогам на доходы физлиц. Она оформляется в разных ситуациях:

- для расчета уровня доходов, подлежащих налогообложение;

- в качестве документа, подтверждающего кредитоспособность физлица.

В отличие от справки 2-НДФЛ, декларация 3-НДФЛ не ограничивается одной или несколькими страницами. Это многостраничный документ, который содержит большое количество данных. По требованиям это не менее 23 страниц.

Кто обязуется заполнять декларацию 3-НДФЛ?

Это требование распространяется на следующие лица:

- Индивидуальные предприниматели.

- Нотариусы и адвокаты, а также другие лица, которые занимаются частной практикой.

- Физические лица, которые единоразово или на постоянной основе получают доходы из другого государства.

- Физические лица, которые получили доход от продажи недвижимости или авто, а также от реализации имущественных прав.

- Физические лица, которые получили в дар недвижимое имущество, транспортное средство, акции (-ю), доли (-ю), пай от других физических лиц.

- Физические лица, которые получают доход от сдачи недвижимости в аренду, а также по договорам имущественного найма.

- Физические лица, которые получили доход от выигрыша в лотерею и других азартных игр (в том числе через букмекерские конторы и тотализаторы).

Срок сдачи 3-НДФЛ

Заполнить 3-НДФЛ и сдать корректно оформленную декларацию этим лицам нужно до 30 апреля года, следующего за годом, когда доход был получен.

Куда подается декларация 3-НДФЛ?

Для подачи налоговой декларации необходимо:

- Лично обратиться в отделение налоговой инспекции по месту прописки.

- Отправить декларацию почтой ценным письмом с описью вложения (на адрес отделения налоговой инспекции по месту вашей регистрации).

- Подать декларацию в электронном виде (с помощью специальной компьютерной программы «Декларация», через Госуслуги и др.).

Справочник Бухгалтера

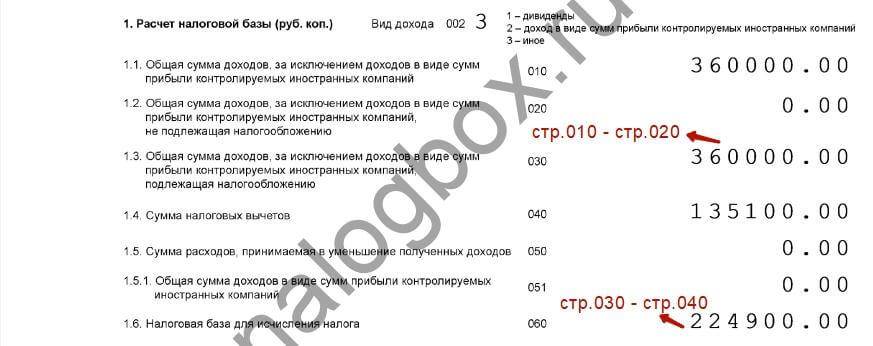

5.8. Налоговая база отражается по строке 060 и рассчитывается как разница между общей суммой дохода, подлежащей налогообложению (строка 030), и общей суммой налоговых вычетов (строка 040) и расходов, принимаемых в уменьшение полученных доходов, отражаемых по строке 050. Если результат получится отрицательным или равным нулю, то в строке 060 ставится ноль.

Данная строка заполняется налогоплательщиками — налоговыми резидентами Российской Федерации, получившими от налогового органа подтверждение права на имущественный налоговый вычет по расходам, понесенным на новое строительство либо приобретение имущества, предусмотренный статьей 220 Кодекса, после того, как налог с доходов в виде материальной выгоды, полученной от экономии на процентах за пользование ими заемными (кредитными) средствами, выданными на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доля (доли) в них, был фактически удержан налоговыми агентами по ставке 35 процентов.

Рекомендуем прочесть: В Какой Срок Уходят В Декретный Отпуск В 2020 Году

За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

Ниже подробнее остановлюсь на каждом из типов доходов. Это пока не подробная инструкция, а лишь общие этапы, с которыми столкнется каждый.

Дивиденды

Для этой категории код 1010. Этот налог на доход, полученный за рубежом в идеале не превышает 13% для стран, с которыми у РФ есть соглашение об отсутствии двойной уплаты налогов. Но и здесь есть нюансы:

- Если подписывалась форма W-8BEN, то в США, например, с вас спишут лишь 10%. Останется подтвердить факт уплаты налога в Америке, и доплатить остаток в 3% в России.

- Если эту форму не подписывали, налог составит уже 30%. Если подтвердите факт его уплаты, то в РФ доплачивать не нужно ничего.

W-8BEN – не универсальный документ, подходит только для США. Если покупаете акции, эмитированные в другой стране, то и налогообложение зависит от государства, в котором они зарегистрированы. Если у РФ нет соглашения о двойном налогообложении, то и платить НДФЛ придется дважды.

Сложность в том, чтобы подтвердить факт уплаты налога в США. Брокер выдает 2 документа:

- Отчет, в котором указывается удержанная с вашего дохода сумма.

- Форму 1042-S. В ней фигурирует тот же налог, что и в предыдущем пункте.

Тонкость в том, что нет гарантии, что в ИФНС примут эти документы как доказательство того, что указанный налог реально уплачен в США. Соответствующее подтверждение выдает только IRS (американский аналог нашего ФНС) и вам эту бумагу не выдадут.

Решение зависит от конкретного работника ИФНС. При подаче отчета удержанный налог указывайте как уплаченный и надейтесь на то, что все решится в вашу пользу. Но морально рекомендую подготовиться к тому, что придется платить полноценные 13% вместо 3.

Что такое КПП в декларации 3-НДФЛ для физических лиц

Когда организация встает на налоговый учет, ей присваивается специальный код – КПП (код причины постановки на учет). Это один из обязательных реквизитов каждого юр. лица. Для КПП источника выплаты отведена строка 040 в 3-НДФЛ (прил.1).

Важно! Это код присваивается только организациям. У ИП и обычных физ

лиц КПП не бывает. Если деньги поступили от физ. лица, в стр.040 ставьте прочерки по всех ячейках. При заполнении 3-НДФЛ в специальной программе поле остается пустым.

Не нужно искать, где взять КПП источника выплаты дохода. Все данные уже есть в справке 2-НДФЛ:

Если вы работаете в филиале иногородней компании, обратите внимание, правильно ли ваш работодатель оформил 2-НДФЛ. В этом случае он должен указать КПП по месту нахождения обособленного подразделения

Пример 4

Елена работает в тюменском филиале московской . В справке о доходах за 2020 г. для Елены работодатель указал КПП, который присвоила налоговая при постановке тюменского филиала на местный учет. Этот же местный КПП Елене нужно указать в декларации в Приложении 1. В отношении ОКТМО источника выплаты дохода в 3-НДФЛ действует такое же правило.

Штрафы за несвоевременную подачу декларации 3-НДФЛ

Все зависит от того, какая конкретно декларация была подана с опозданием:

- Если подана с опозданием декларация, по которой ничего выплачивать не нужно, то штраф составляет 1000 рублей. Этот документ является подтверждением, что налогоплательщик государству ничего не должен.

- Если налог к выплате есть, а документ не подали в нужные сроки – 5% от суммы налога за каждый месяц просрочки, но не больше, чем 30%.

- Если налог не выплачен и не поданы документы до 15 июля – 20% от суммы полагающегося налога. Если уклонение от налогов умышленное, то сумма штрафа возрастает до 40% от суммы отчислений.

Но штраф возможно применить только в случае, если непосредственно налоговый орган обнаружил нарушения. Если налогоплательщик сам выявил опоздание и подал все документы, то налоговики не могут уже применять к нему санкции.

Как подать электронную 3-НДФЛ декларацию через «Госуслуги»

Чтобы подать декларацию через сайт «Госуслуг», на нем необходимо авторизоваться. Обязательно понадобится наличие квалифицированной цифровой подтвержденной электронной подписи. Затем алгоритм действий прост:

- Выбрать вид услуги: «Сформировать декларацию онлайн».

- Заполнить налоговую декларацию 3-НДФЛ. Если декларация подается за данный год первый раз, то следует выбрать «Заполнить новую декларацию».

- Отправить документ в налоговый орган и ждать информацию о ее получении. Непосредственно документ нужно подписать электронной подписью.

Это еще один простой и надежный способ не выходя из дома отчитаться перед налоговыми органами и не попасть под санкции.

Срок подачи

Согласно действующим законодательным нормам, 3-НДФЛ должна подаваться до окончания апреля года, идущего за отчетным. То есть, в 2020 году необходимо до 30 апреля подать декларацию за 2020 год.

Если не человек не вложится в отведенное время, то получит уведомление о том, что ему необходимо подать в налоговую сведения о доходах.

При этом данное извещение придет уже тогда, когда срок будет упущен, и штраф за просрочку в любом случае будет назначен.

Соблюдение сроков является обязательным исключительно для тех, кому необходимо отчитаться о доходах. Лица, которые подают декларацию, чтобы получить налоговый вычет, могут их не придерживаться, а отправить документ в удобное время.

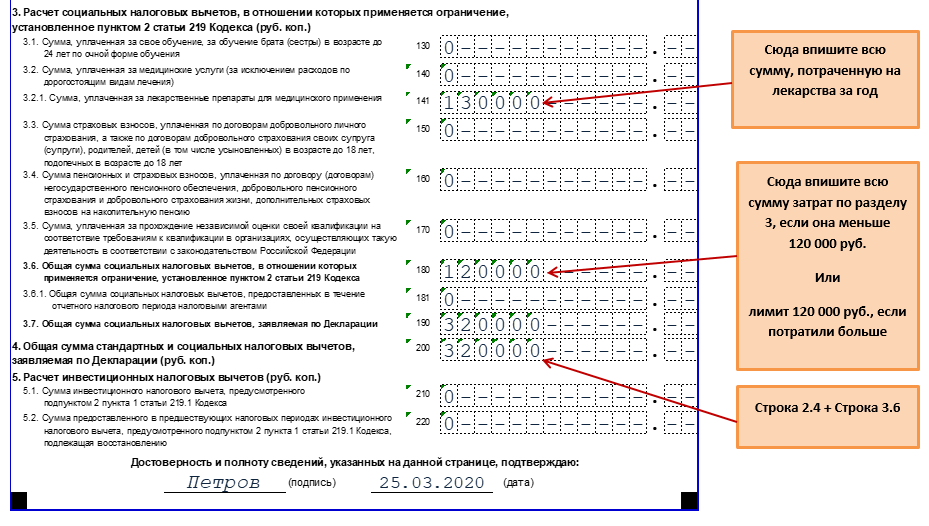

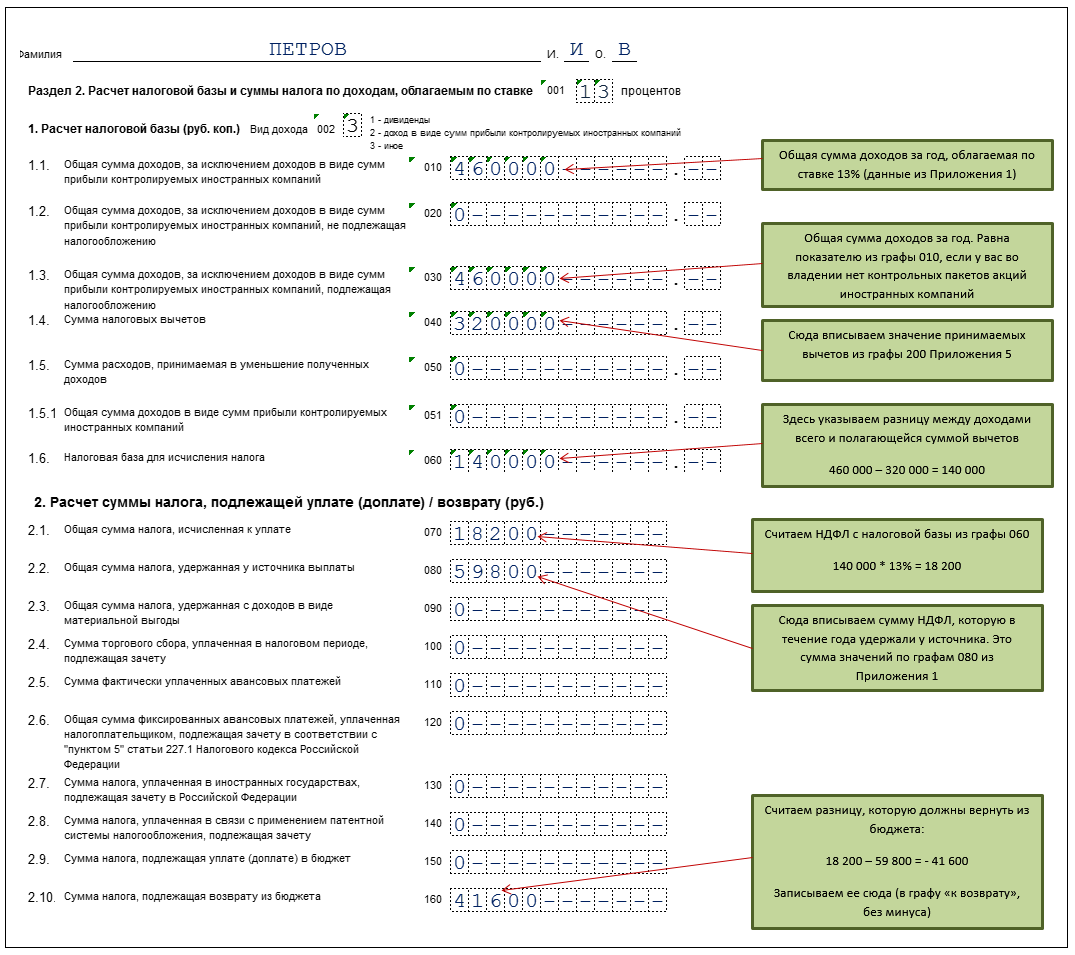

Второй раздел

Здесь вы подсчитываете сумму налога, которая вернется на ваш счет.

Заполняйте по порядку:

- Строка 001. Укажите налоговую ставку – 13.

- Строка 002. Поставьте 3 – иное.

- Строка 010 – годовой доход. Нужно посчитать по формуле: строка 070 приложения 1 + строка 070 приложения 2 + строка 050 приложения 3 + строка 220 приложения 5.

- Строка 020 – общая сумма доходов, которые не облагаются налогом. Если такие есть, перенесите из строки 120 приложения 4.

- Строка 030. Строка 010 – 020.

- Строка 040 – сумма вычета. Сложите строки приложения 7: 120, 130, 150 и 160.

- Строка 050. Это убытки по операциям с ценными бумагами (приложение 8 строка 040 + 050). Если таких операций не было, ставим 0.

- Строка 051. Доходы от участия в иностранных компаниях. Переносим из строки 070 приложения 2 или ставим 0.

- Строка 060. Налоговая база. Вычисляется так: строки 030 + 051 – 040 – 050. Если отрицательное значение или ноль, ставим 0.

- Строка 070. Считаем 060*13.

- Строка 080. Переносим строку 080 приложения 1.

- До 150 строки укажите налоги, уплаченные в разных случаях. Если таковых не было, везде проставляем 0.

- Строка 160. Сумма, которую вам вернут. Считаем по формуле: строки 080 + 090 + 100 + 110 + 120 + 130 – 070.

Постановление ФАС Московского округа от 09.06.2001 N КА-А40/2720-01

Метки:Налог на доходы физических лиц, Налоги, Финансы, Московский округ

Дата:09 июня 2001

| от 9 июня 2001 г. | Дело N КА-А40/2720-01 |

(извлечение)

Закрытое акционерное общество «Национальное Агентство Оценки и Консалтинга» обратилось в Арбитражный суд города Москвы с иском к Инспекции МНС России N 3 по Центральному административному округу города Москвы о признании недействительным ее решения N 09-00-674-723 от 30.10.2000 в части начисления пени в сумме 14158 руб. 69 коп. и о привлечении истца к налоговой ответственности в виде штрафа в размере 23331 руб. 78 коп. по акту выездной налоговой проверки N 09-55-363 от 01.06.2000 по вопросам правильности удержания, полноты и своевременности перечисления в бюджет удержанных сумм подоходного налога за период 1997 — 1999 гг.

Решением от 09.01.2001, оставленным без изменения постановлением от 19.03.2001 апелляционной инстанции, Арбитражный суд г. Москвы удовлетворил исковые требования истца, не являющегося налоговым агентом.

Законность и обоснованность судебных актов проверяется в порядке ст. 171 Арбитражного процессуального кодекса Российской Федерации в связи с кассационной жалобой Инспекции МНС России N 3, в которой ответчик ссылается на оказание истцом услуг по подготовке и проведению семинаров.

Истец возражает против заявленных требований по мотивам, изложенным в судебных актах.

Согласно ст. 11 Налогового кодекса Российской Федерации источник выплаты доходов налогоплательщику — организация или физическое лицо, от которых налогоплательщик получает доход.

Как усматривается из кассационной жалобы ответчика, последний расценивает в качестве дохода оплату истцом услуг сторонней организации по обучению слушателей семинаров.

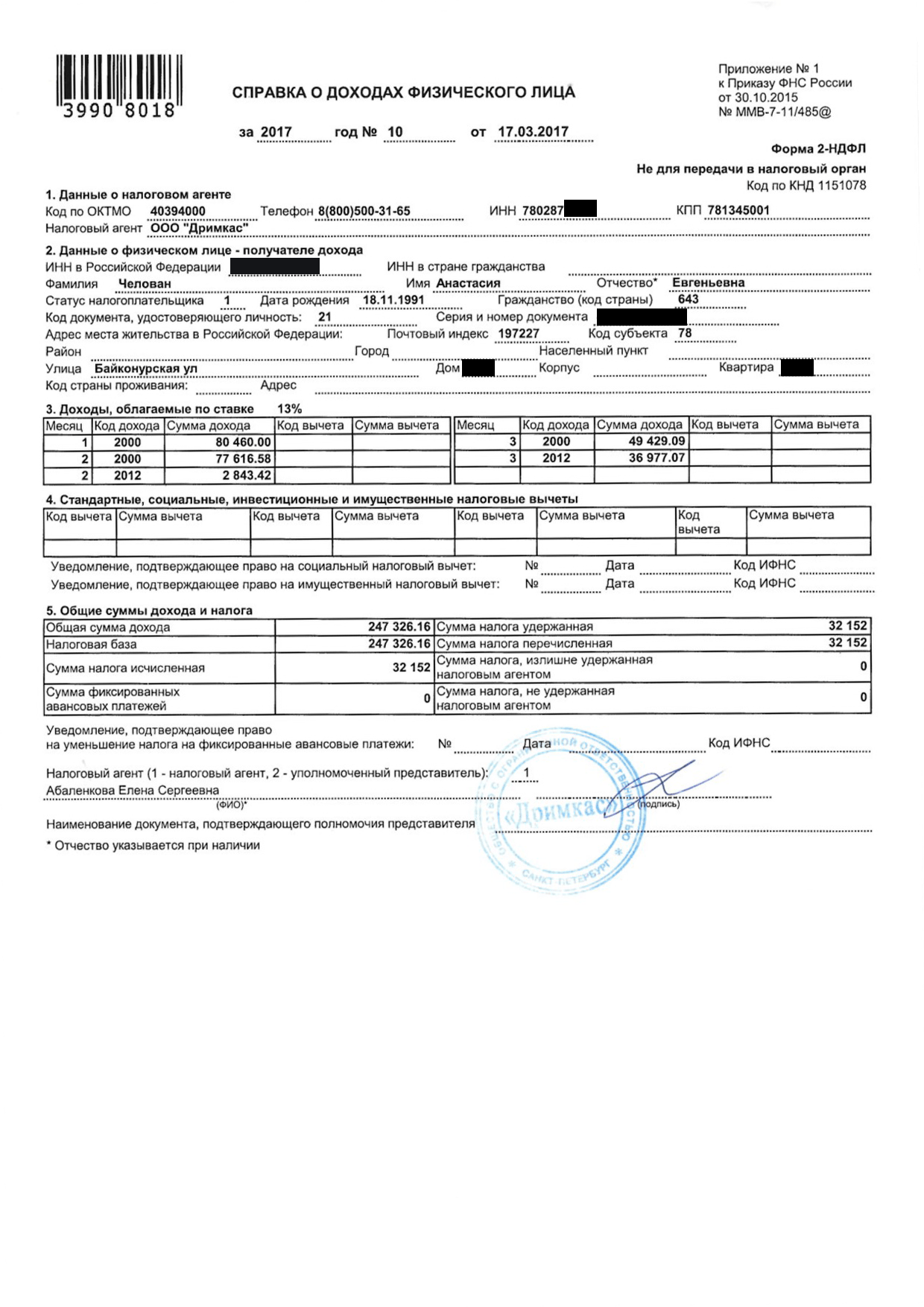

Шаг 2 Подготовить документы

Сейчас у нас есть право и техническая возможность заполнить декларацию. Но чтобы доказать, что вы имеете право на вычет, нужны подтверждающие документы — все, что докажет, что вы действительно платили налоги и имеете право на вычет из них.

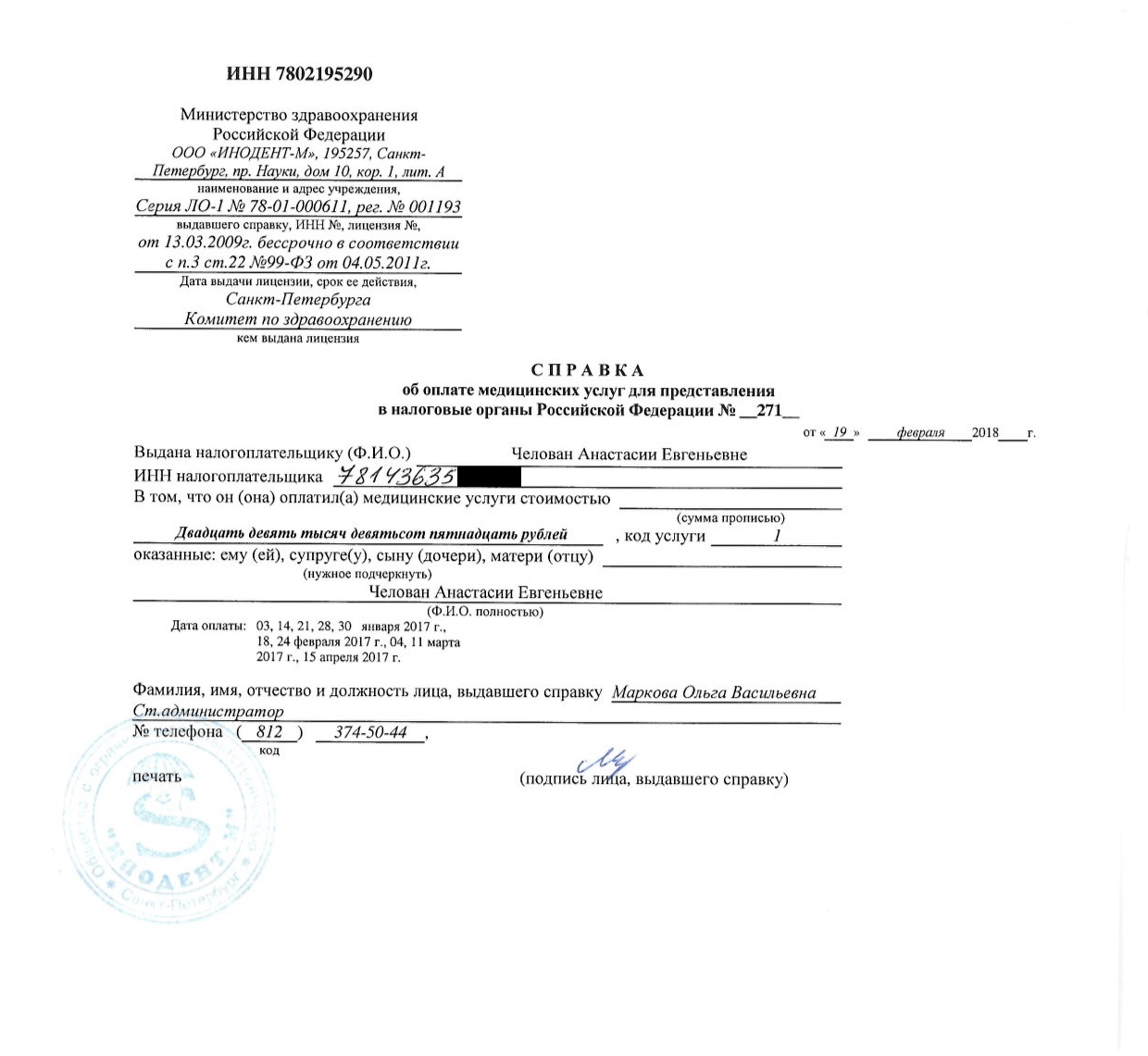

В примере будем заполнять декларацию на возмещение расходов на лечение у стоматолога. Нам понадобятся следующие документы.

Справка 2-НДФЛ с работы за прошлый год. Она подтверждает, что вы платили налоги, из которых будете делать вычет. Компании, где вы работали, обязаны сдавать эти справки в налоговую сами. Если вы заполняете декларацию через личный кабинет, то теоретически справка за прошлый год должна там отразиться.

Срок сдачи отчета по форме 2-НДФЛ для компаний за 2017 год — не позднее 2 апреля 2018. При этом полностью справки подгрузятся в систему только к июлю. Поэтому если в личном кабинете почему-то еще нет вашей справки, придется сходить за ней к работодателю.

Форму 2-НДФЛ получаете на работе

Форму 2-НДФЛ получаете на работе

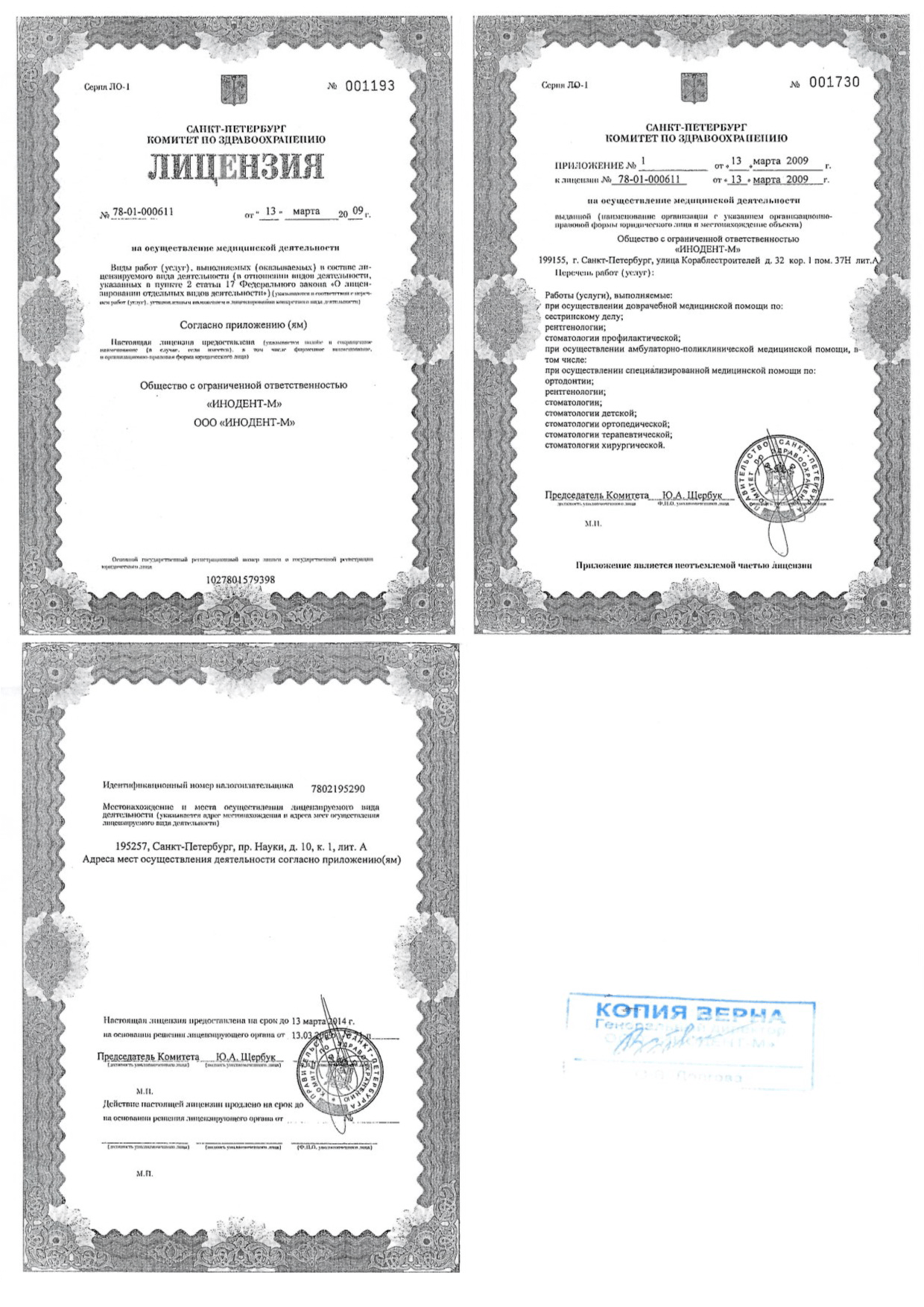

Подтверждающие документы. Нужно как-то подтвердить расходы, по которым вы получите вычет. В случае с медициной нужно показать договор с клиникой, справку о потраченных деньгах и копию лицензии — все это вам выдадут в клинике по чекам. Документы выдадут не сразу, а по требованию: сначала нужно написать заявление, потом прийти второй раз, в назначенную дату. В моей клинике справку готовили неделю.

В справке будет прописана та сумма расходов, на которую вы сохранили чеки. Потеряли чек — в справку деньги не включат.

Справку нужно брать в клинике. Для этого нужно принести все чеки и написать заявление

Справку нужно брать в клинике. Для этого нужно принести все чеки и написать заявление Заверенную копию лицензии попросите в клинике вместе со справкой

Заверенную копию лицензии попросите в клинике вместе со справкой

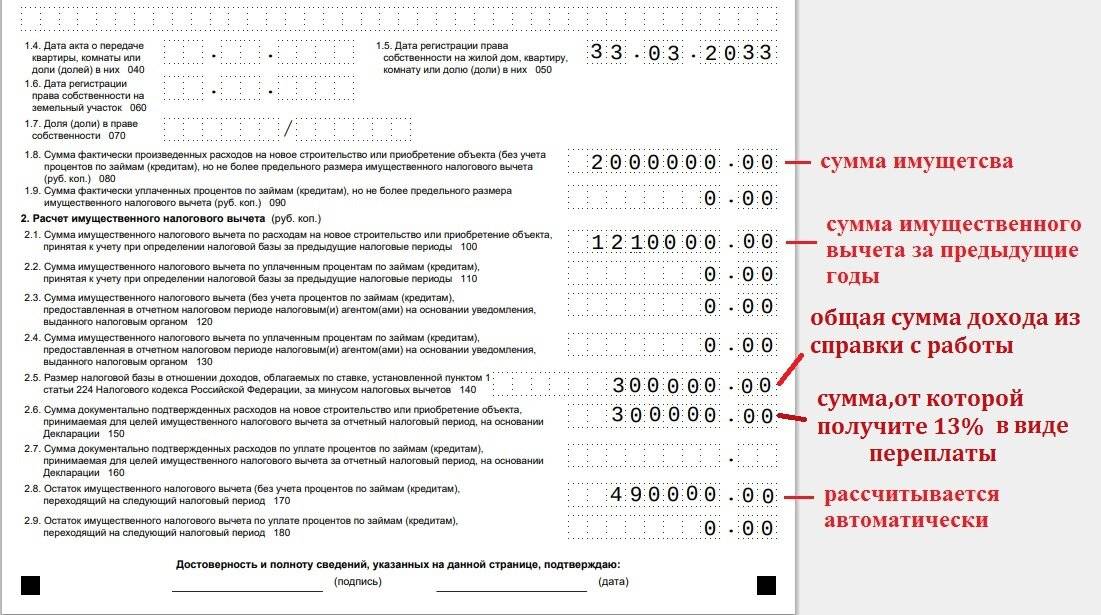

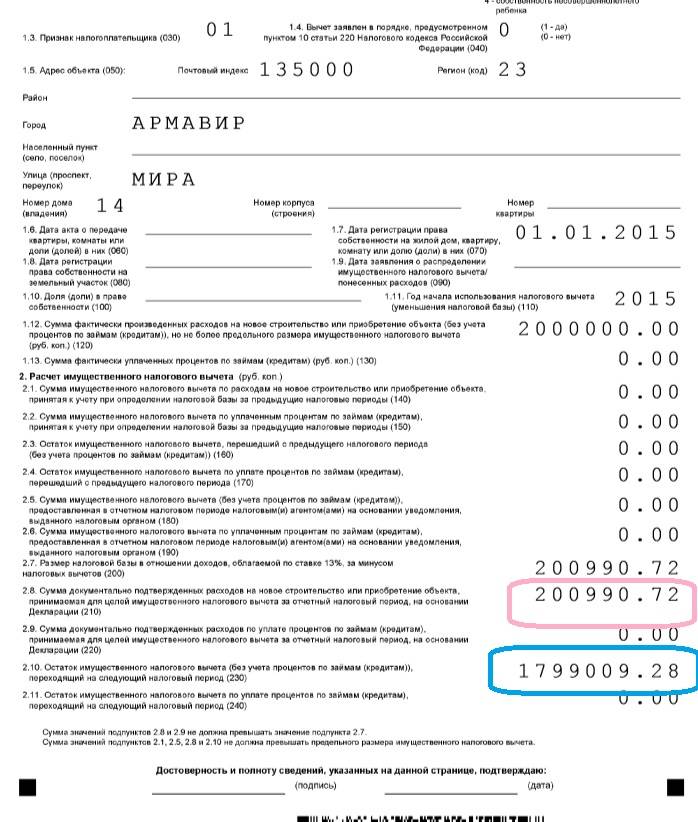

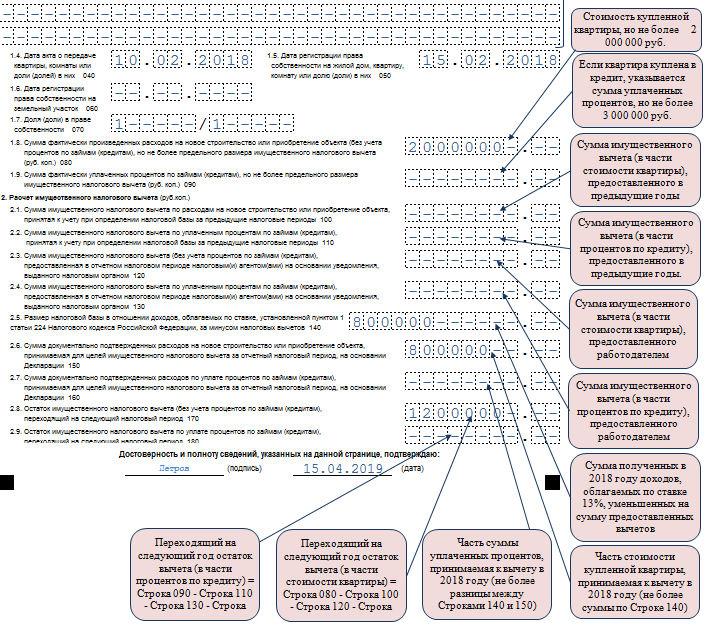

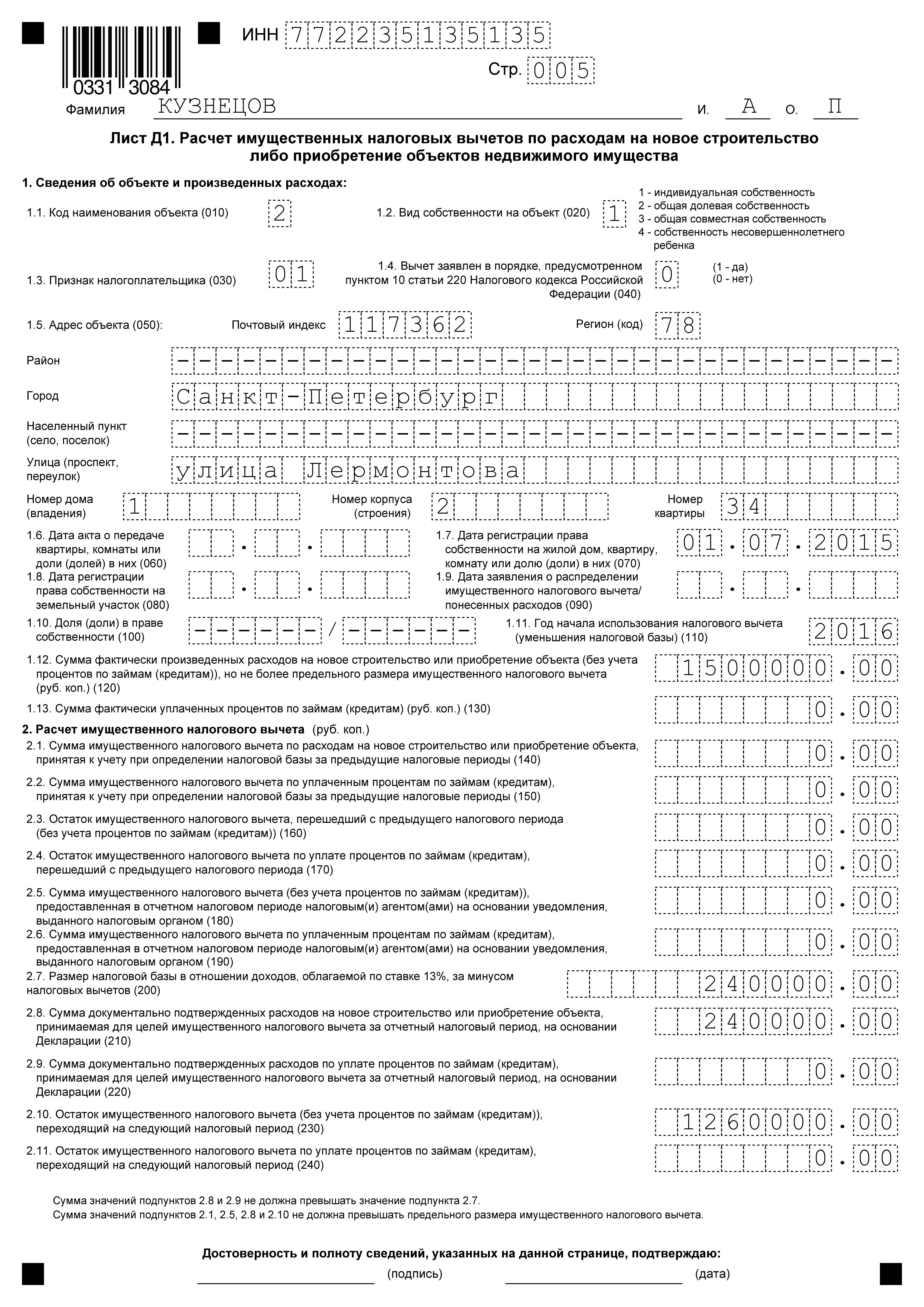

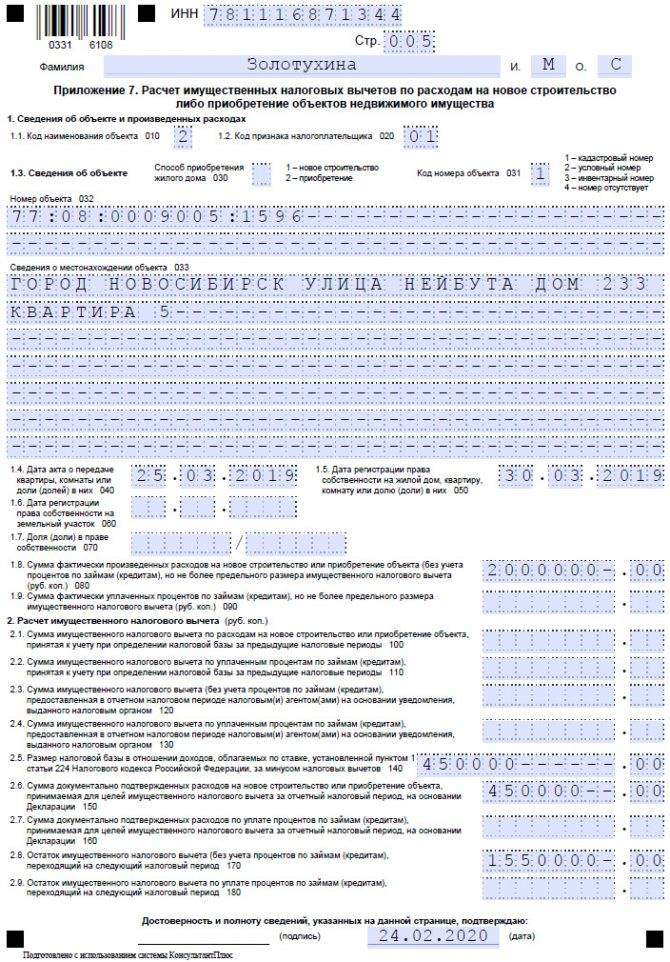

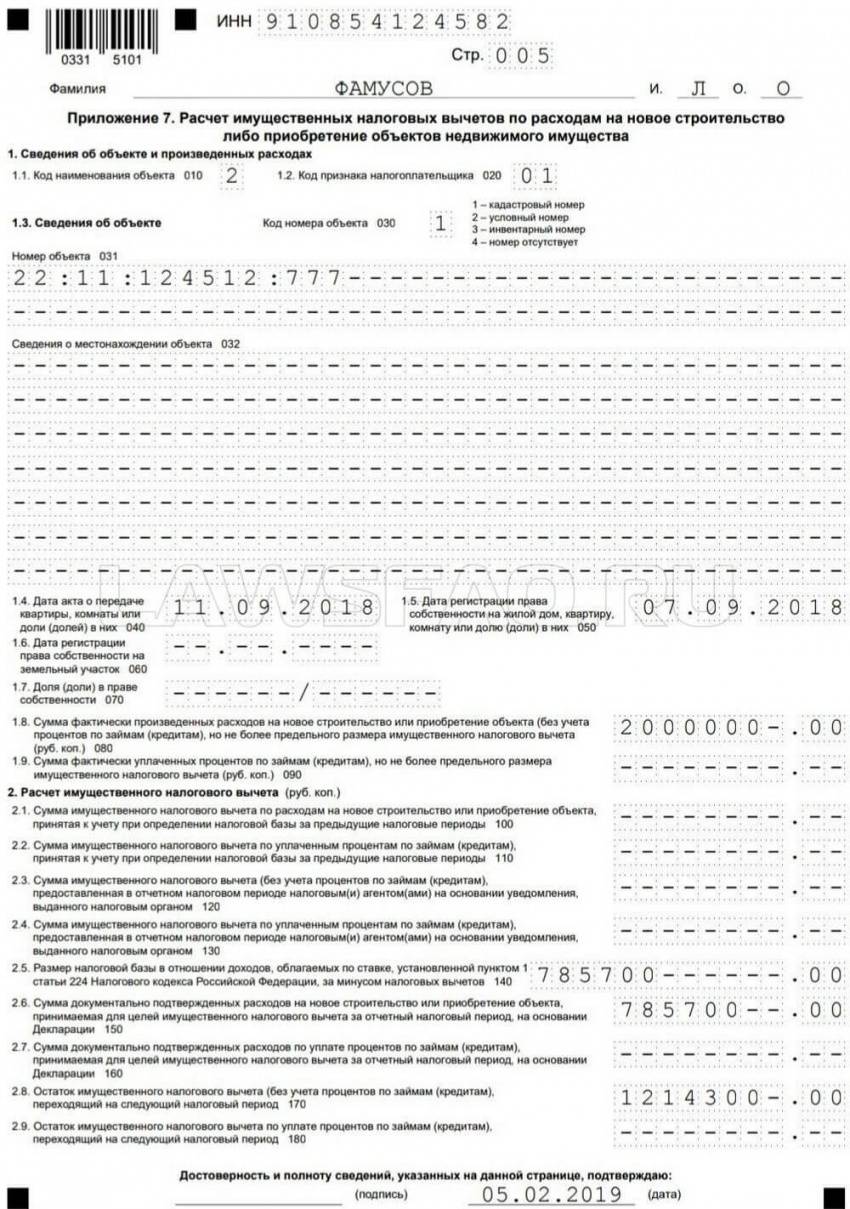

Имущественный вычет за 3 года

По общему правилу право на имущественный вычет возникает в год приобретения жилья. В случае, если Вы приобрели квартиру в 2018 году, то и вычетом Вы можете воспользоваться в отношении доходов, которые получите в этом году.

В некоторых случаях возможно получение вычета в отношении расходов на приобретение жилья за 3 предыдущих года. Например, если Вы купили квартиру в 2012 году, и решили подать декларацию в 2018 году, Вы вправе оформить декларацию 3-НДФЛ за все годы, начиная с 2012 года. Но так как, возврат излишне уплаченного налога предусмотрен только за три последних налоговых периода (года), то в 2018 году для возврата налога можно заявить вычет только в отношении доходов за 2015, 2016 и 2017 годы.

Заполнение декларации 3-НДФЛ начинайте с более раннего периода – с 2015 года. Затем, если Ваших доходов недостаточно для того, чтобы использовать весь вычет за 2015 год, Вы переносите остаток вычета в следующую декларацию 3-НДФЛ, за 2016 год, и так далее.p>

К общему правилу имеются исключения. Налоговое законодательство позволяет пенсионерам переносить остаток вычета не только на последующие периоды, но и на предыдущие (не более трех периодов). Порядок предоставления вычета при покупке жилья пенсионером зависит чаще всего от наличия дохода, который облагается налогом. Так как пенсия не облагается НДФЛ, в большинстве ситуаций получить имущественный вычет пенсионеру при покупке квартиры можно только при наличии других источников доходов, облагаемых НДФЛ. Такими источниками являются не только заработная плата, но и любой налогооблагаемый источник дохода, например, доходы от аренды жилья, продажи имущества.

Таким образом, если право на получение вычета у пенсионера наступило в 2017 году (при приобретении недвижимости по договору долевого участия право на вычет наступает с момента оформления акта приема-передачи квартиры, в других случаях с момента регистрации права собственности на жилье), он может вернуть налог за год, в котором наступило право на вычет (2017 год) и еще за три налоговых периода (2016, 2015, 2014 годы), предшествующих году, в котором образовался переносимый остаток вычета.

Другие налоговые вычеты (социальный, инвестиционный) можно получить только в отношении доходов тех налоговых периодов, в которых у Вас имелись расходы, которые предусматривают такие вычеты. Заполнить декларацию 3-НДФЛ и подать за 3 года можно и в отношении таких вычетов.

Например, если Вы в 2018 году вспомнили, что в 2015 году Вы оплачивали лечение зубов или другие медицинские услуги, а в 2016 и 2017 годах оплачивали платные занятия Вашего ребенка в школе, то Вы можете в отношении таких расходов заявить налоговый вычет и вернуть налог.

Как заполнить декларацию 3-НДФЛ? Все способы

Заполнить декларацию 3-НДФЛ можно по-разному:

- Самостоятельно. За основу берется установленная ФНС форма бланка, но все данные собираются своими силами и заполняются вручную.

- С помощью специальной программы, которую можно скачать на компьютер с официального сайта ФНС. Программа автоматически сформирует электронную декларацию 3-НДФЛ, а в ходе ее заполнения вами будет подсказывать, где вы могли допустить ошибку. Заполненный документ можно распечатать и подать в отделение налоговой инспекции (лично или по почте), а можно — отправить в электронном виде.

- Онлайн в специально разработанном «Личном кабинете налогоплательщика для физических лиц». Это альтернатива предыдущему способу для тех случаев, если программа работает не корректно или не устанавливается на компьютер. Позволяет сгенерировать электронную декларацию 3-НДФЛ и сразу отправить ее в ФНС.

- Через посредников. В случае возникновения сложностей заполнения формы 3-НДФЛ можно обратиться к соответствующим специалистам. Услуги предоставляются банками, юридическими конторами и другими специализированными сервисами, и, как правило, они являются платными.

Как заполнить налоговую декларацию самостоятельно?

Если вы решили заполнить налоговую декларацию самостоятельно без посторонней помощи, то для начала необходимо скачать бланк 3-НДФЛ с официального сайта ФНС:

Какой ручкой заполняется декларация 3-НДФЛ?

Декларацию можно заполнять синей или черной ручкой. Другие цвета чернил недопустимы

Кроме того, важно, чтобы в заполненных бланках:

- не было ошибок;

- не было исправлений;

- все сведения писались ЗАГЛАВНЫМИ буквами;

- не было пустых полей/строк.

Если для заполнения каких-то строк у вас нет соответствующей информации, необходимо ставить в каждом таком поле прочерк «–».

Общая информация

В России основной налог с гражданина – на доходы физического лица или подоходный налог (старое, но прижившееся название), он составляет 13%. Тем не менее, декларация 3-НДФЛ для большинства граждан не обязательна. Наёмным работникам не нужно о ней беспокоиться: все заботы по оформлению их 13% берёт на себя налоговый агент.

Однако есть ряд работающих и неработающих россиян, кому нужно декларировать свои доходы каждый год. Это:

- чиновники и члены их семей, сотрудники МВД;

- частные предприниматели на общем налогообложении;

- нотариусы с частной практикой;

- адвокаты со своим кабинетом;

- работающие по патенту иностранцы;

- лица, которым платит не агент;

- налоговые нерезиденты;

- продавшие квартиру или машину раньше трёх лет владения;

- получившие заработок от аренды;

- победители лотерей, тотализаторов;

- получатели иностранных денег;

- наследники авторов, получающие их гонорары.

Отдельным вопросом становится форма 3-НДФЛ с целью налоговых вычетов. Её заполнять надо независимо от источника основных доходов, что заставляет заполнять декларацию непривычных к этому людей.

Большинство вопросов, как правильно заполнить налоговую декларацию по форме 3-НДФЛ, исходит именно от них.

«Скидку» можно получить, потратившись:

- на жильё и проценты по ипотеке;

- на образование;

- на лечение.

Существуют также стандартные, профессиональные и имущественные вычеты 3-НДФЛ, обычно их оформляет работодатель.

В каких случаях подается декларация

Каждый гражданин Российской Федерации, который получил доход, должен заполнить декларацию и направить ее в налоговый орган своевременно. Вашему вниманию рассмотрим несколько примеров получение прибыли, когда необходимо составлять документ.

Примеры:

- продажа имущества, как жилого, так и нежилого;

- получение дохода от акций или иных ценных бумаг;

- выигрыш в лотерею;

- получение презента или иного дохода в дар;

- получение дохода от сдачи дома, комнаты, участка или гаража.

Также документ необходимо подготовить в том случае, если вы заинтересованы в возврате 13%, если оплата происходила за товары или услуги из особой категории.

К таким относят:

- приобретение имущества;

- получение высшего образования;

- лечение;

- оформление договора добровольного пенсионного страхования;

- благотворительность.

Необходимо учитывать, что при продаже квартиры в рамках закона каждый покупатель имеет право вернуть 13% от стоимости имущества. Однако дополнительно устанавливается максимальный предел, который составляет 260 000 рублей, в пределах которого будет производиться выплата.

Получается, справка по форме 3-НДФЛ составляется только в двух случаях: когда вам необходимо заплатить налог от полученной прибыли или вернуть денежные средства обратно, в размере 13%.

Уплата НДФЛ в 2020 году

С начала 2020 года предприниматели должны считать свои авансовые платежи сами. Поэтому декларацию 4-НДФЛ подавать больше не нужно — она отменена.

По окончании 1, 2 и 3 кварталов ИП рассчитывает сумму авансового платежа исходя из полученной выручки, налоговых вычетов и ставки НДФЛ. Полученную сумму он перечисляет в бюджет.

По итогам года ИП производит расчет налога за год с учетом перечисленных авансов. Полученную сумму он доплачивает в бюджет. Если сумма НДФЛ получилась меньше, чем перечисленные авансы, разницу можно вернуть.

Сроки уплаты НДФЛ

Авансовые платежи уплачиваются ИП до 25 числа месяца, следующего за окончанием квартала. С учетом переноса выходных дней в 2020 году сроки такие:

- аванс за 1 квартал — до 27 апреля;

- аванс за полугодие — до 27 июля;

- аванс за 9 месяцев — до 26 октября.

По итогам года ИП заполняет декларацию 3-НДФЛ, в которой производит расчет налога к доплате (возврату). Подать ее нужно не позднее 30 апреля. Доплатить сумму налога нужно до 15 июля.

С подробным порядком расчета авансовых платежей и годового налога можно ознакомиться (слайдер «Пример расчета авансов и налога за год»).

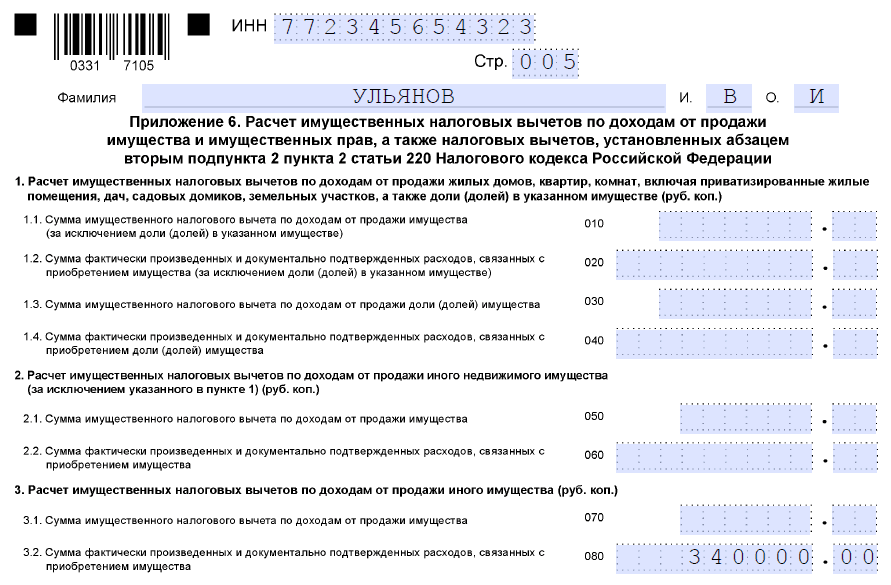

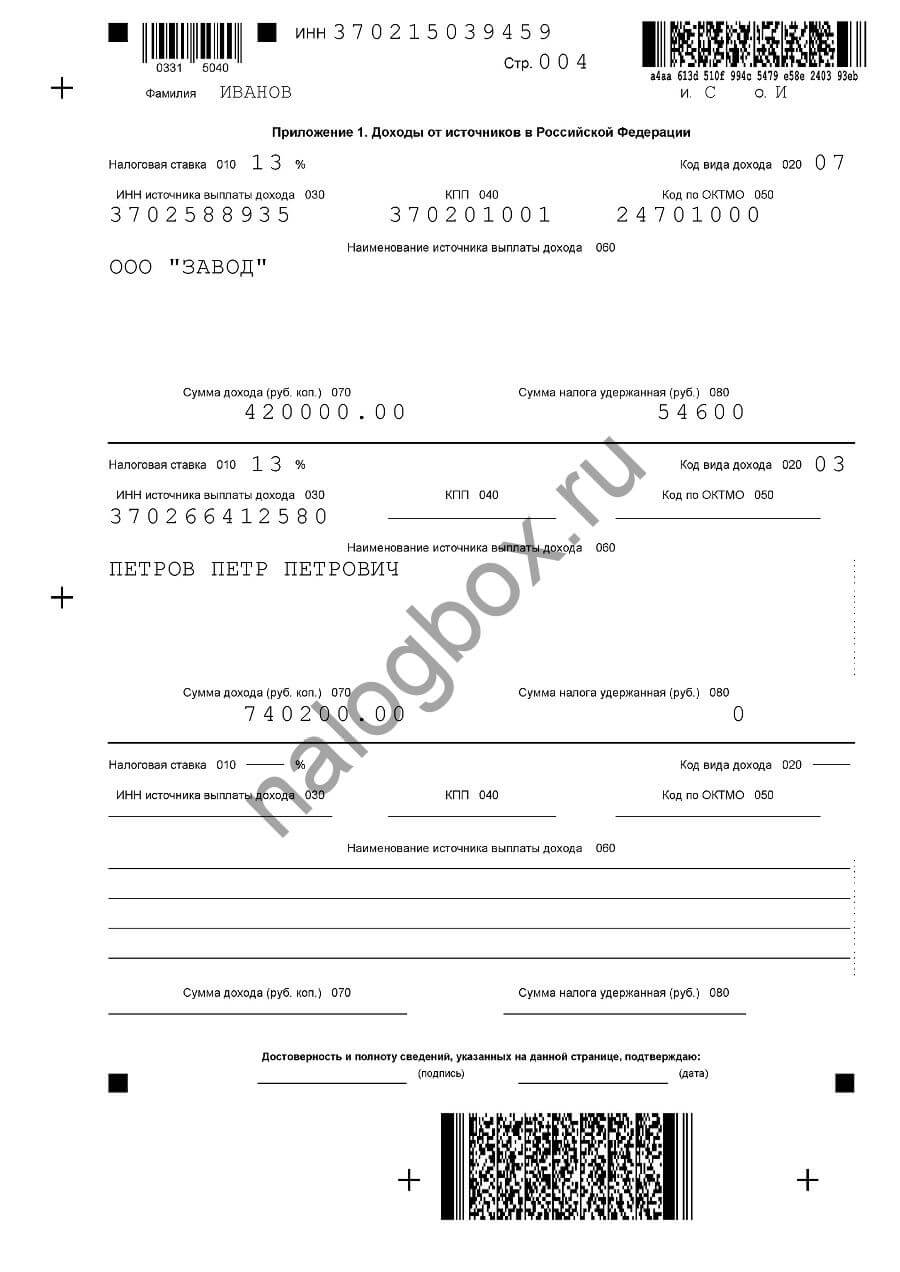

Образец и пример заполнения Приложения 1 в 3-НДФЛ

На этом листе заполняют сведения о доходах, полученных в России.

.

Важно!

Доходы от предпринимательской деятельности и частной практики в Приложении 1 не указываются. Для них выделено отдельное Приложение 3.

По каждому источнику выплаты на листе приложения заполняют отдельный блок. Если они не помещаются на одну страницу, в декларацию вкладывают еще один лист Приложения 1.

На лист заносят следующие сведения:

- наименование и реквизиты источника дохода;

- вид и размер полученного дохода;

- сумму удержанного НДФЛ;

- применяемую к этому виду дохода ставку НДФЛ.

Рассмотрим, как заполнить приложение, когда доходы поступают от юридического и физического лица.

Пример 1

Иванов Семен работает сварщиком на машиностроительном заводе. В 2018 г. он решил получить водительские права и отучился в автошколе. На учебу потратил 37 600 руб. Чтобы получить социальный вычет, Семен подает декларацию. Для этого молодой человек запросил в бухгалтерии справку 2-НДФЛ за отчетный 2020 год. Из нее он взял необходимые сведения:

.

Важно! Коды для поля 020 имеют значения от 01 до 10. Их берут из приложения к инструкции по заполнению декларации

Так, 07 — это доходы по трудовому договору, 05 — от аренды имущества; 03 — от продажи имущества за исключением недвижимости и т.д.

Пример 2

Помимо зарплаты Семен в 2020 г. получил еще один доход. Он продал машину, которую приобрел 2 года назад, другому физ. лицу. В этом случае Семен обязан заплатить с полученных денег НДФЛ. В Приложении 1 он заполняет еще один блок. В поле источник выплат в 3-НДФЛ при продаже автомобиля Семен указывает сведения о покупателе.

Итого лист Приложения 1, заполненный по примерам 1-2, имеет следующий вид:

Образец декларации по приведенным примерам доступен для скачивания. Далее разберем подробнее некоторые поля, заполнение которых вызывает затруднения.

Заполнение декларации на бумажных носителях

Поскольку финальные новшества относительно бланка вносились под занавес 2016 г., перед тем как приступать к составлению документа следует проинспектировать его на предмет актуальности.

В этой форме предусмотрено большое количество страниц, основными из которых являются титульный лист и разделы с приложениями, расшифровывающими информацию относительно налоговых расчетов.

Требования к оформлению 3-НДФЛ

Основные правила по внесению информации:

- в незаполненных клетках ставить прочерк;

- не применять исправления, включая корректирующую жидкость;

- не выводить на печать с двух сторон;

- не использовать скрепки степлера в качестве соединительного элемента;

- количественные показатели округлять до целых рублей;

- информацию вносить печатными буквами.

Возможно заполнение бланка как вручную, используя синие или черные чернила, так и на компьютере. Подавать следует только те листы, в которые внесены данные, пустые страницы предоставлять инспектору нет необходимости.

Многие делают ошибки при заполнении декларации 3-НДФЛ. Федеральная налоговая служба в декабре 2017 года выпустила обзор наиболее популярных неточностей, из-за которых заполненный документ могут вернуть назад.