Карты Тинькофф для разных клиентов

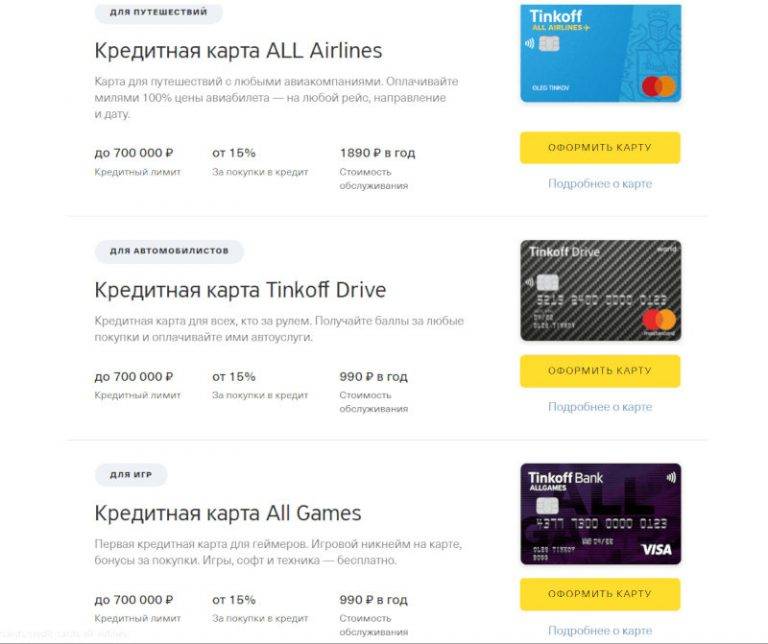

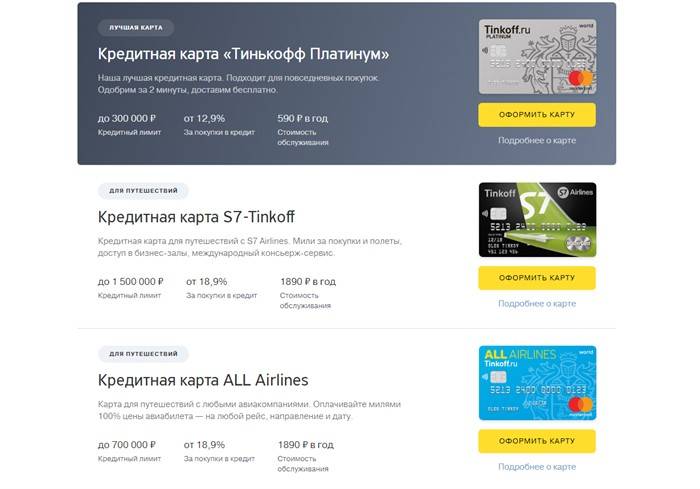

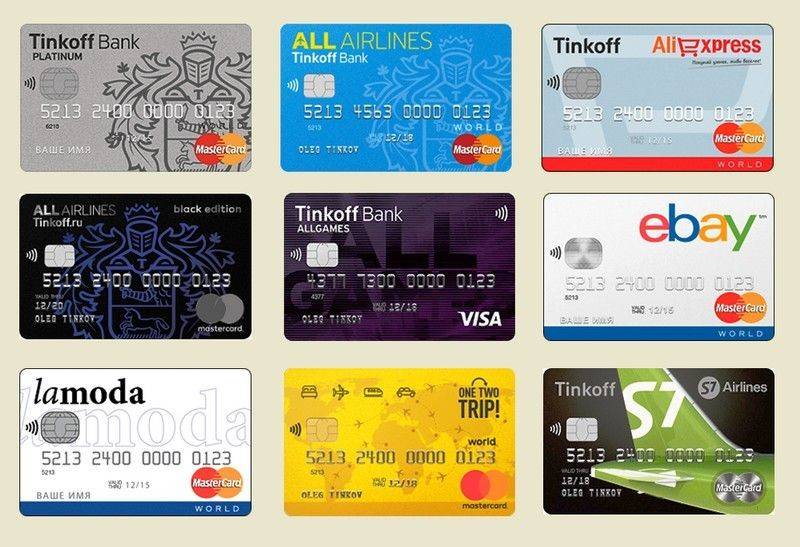

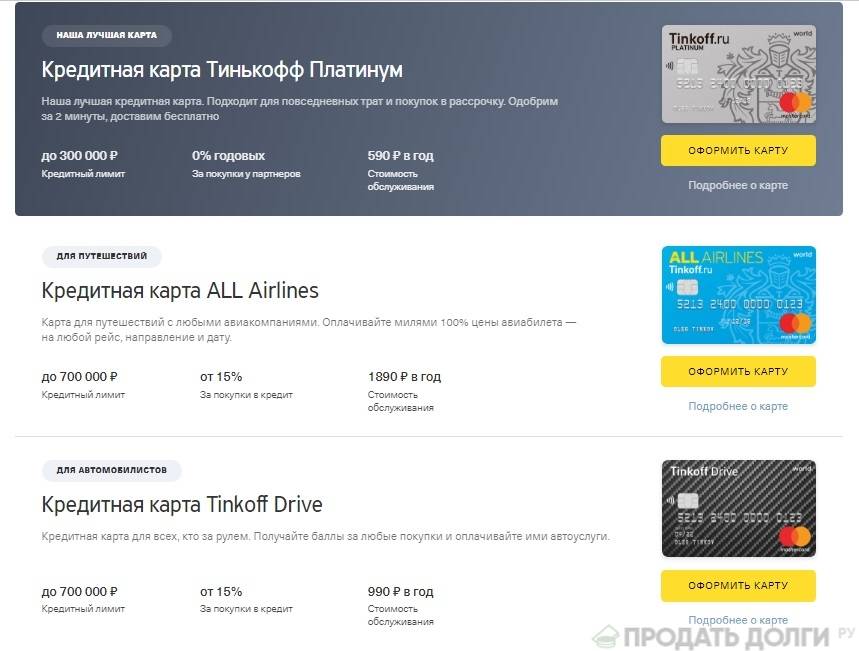

Тинькофф разработал кредитки с учетом потребностей различных категорий клиентов. Заядлые путешественники оценят преимущества ALL Airlines, S7-Tinkoff, OneTwoTrip. Специально для автолюбителей выпускается Tinkoff Drive. Есть специальные кредитки для тех, кто часто покупает товары через интернет

Игроков банк тоже не обошел своим вниманием, выпустив для них кредитки со специальными условиями обслуживания

Кредитные карты, выпущенные Тинькофф банком, схожи друг с другом. У них практически одинаковые условия обслуживания и тарифы. Но отличаются эти кредитки системой бонусов и привилегий, доступных клиенту.

Так, по программе для путешественников вы получаете бонусные трипкоины – от 2 до 30%, которыми можно оплатить бронь в отелях или авиабилеты.

Если вы часто делаете покупки на AliExpress, то для вас тоже есть специальная одноименная программа, которая дает возможность получать баллы – от 1 до 5% и тратить их на новые приобретения.

Программа Drive дает вам выгодные условия, если вы водитель авто. При покупках на АЗС и у компаний-партнеров вы получаете кэшбек 10% от расходов. При оплате штрафов ГИБДД вам вернут 5%. Совершая любые покупки, вы получаете бонусами 1%, а по спецпредложениям – до 30%. Расходовать бонусные баллы можно при оплате автоуслуг.

Беспроцентный период

Беспроцентный период – это срок, в течение которого заёмщик пользуется деньгами банка бесплатно. В Тинькофф льготный период составляет 55 дней.

Как он работает? Допустим, клиент получил ежемесячную выписку по карте 1 марта. На покупки заёмщику даётся 31 день – до 31 марта. Затем до 24 апреля нужно вернуть на карту всю потраченную сумму, чтобы не платить проценты.

Льготный период не распространяется на снятие наличных.

Обратите внимание, что в Тинькофф под это понятие также подпадают следующие операции:

- переводы физлицам по реквизитам;

- переводы с карты на карту;

- переводы на кредитные, расчётные или подарочные карты, выпущенные банком;

- переводы по договорам реструктуризации задолженности;

- переводы по договорам приобретённых прав требования;

- переводы на мобильные кошельки и электронные платёжные системы.

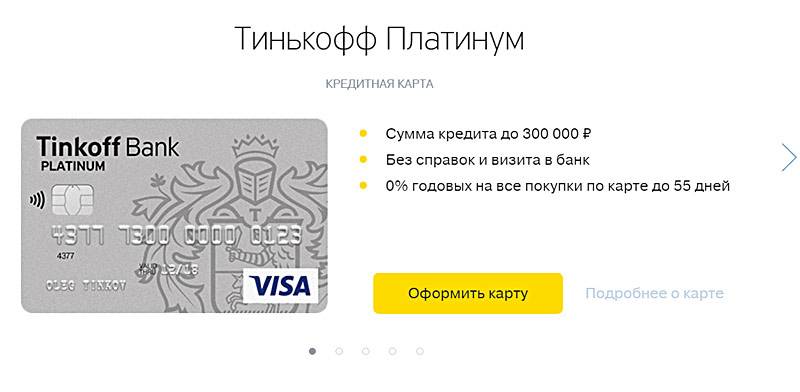

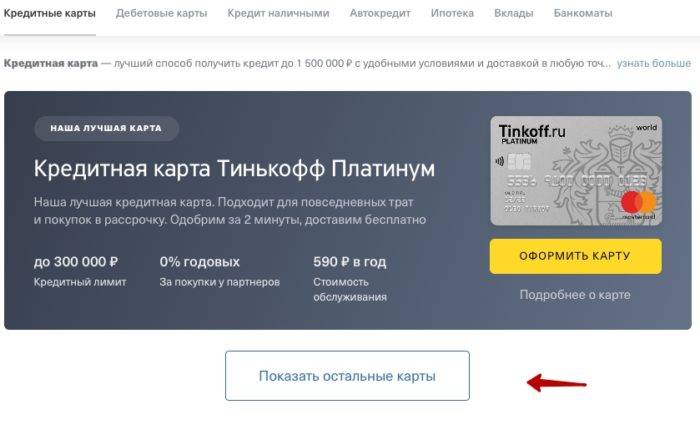

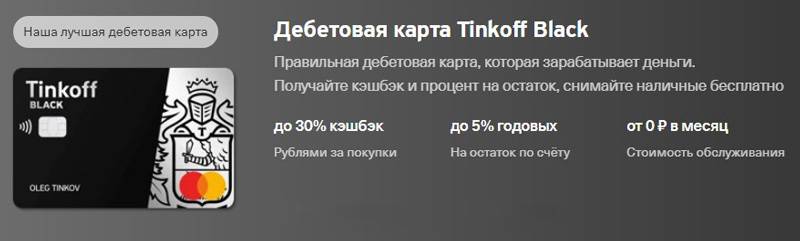

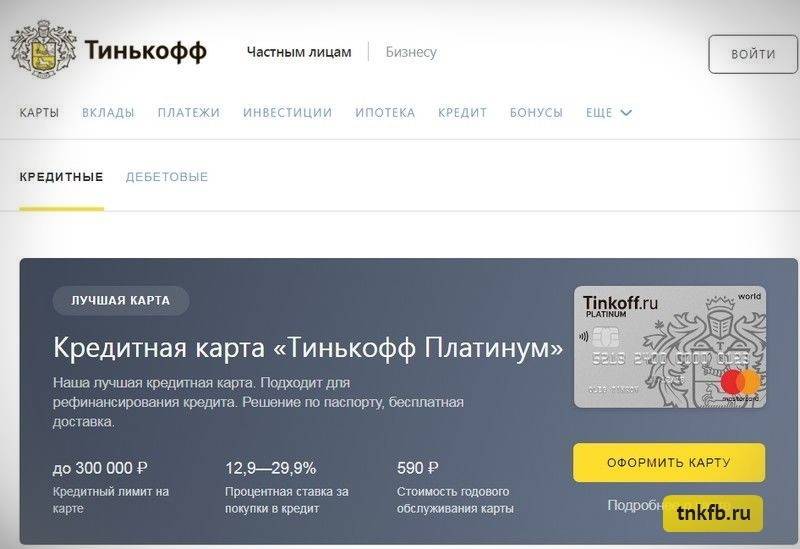

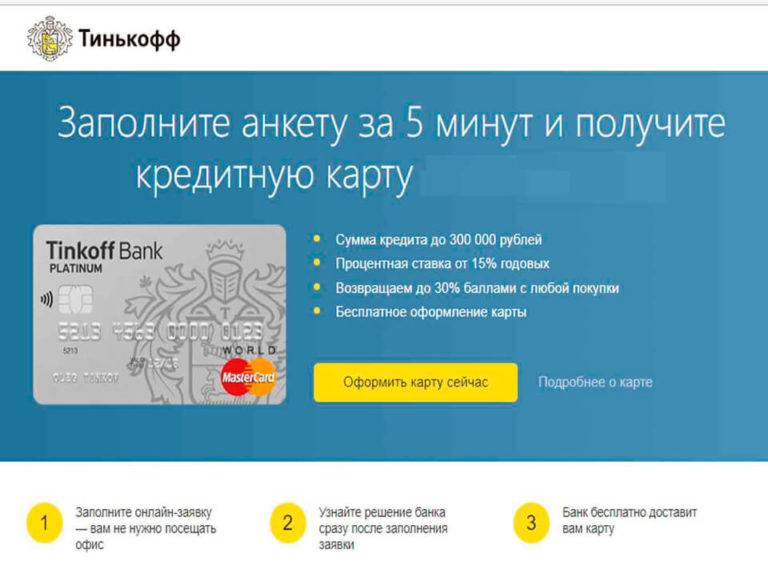

Что говорят в рекламе про Тинькофф Платинум

Начнем с того, как вы узнали о карте — с рекламы. Реклама Тинькофф везде: в интернете, в телевизоре, в брошюрах, которые бедные подростки раздают в торговых центрах. И здесь, конечно, все прекрасно: и лимит до 300 тысяч рублей, и ставка всего-то от 12%, и кэшбэк целых 30%, и льготный период до 55 дней, и, вообще, карту одобрят за 2 минуты и бесплатно привезут домой — короче, надо брать вот прямо сейчас.

В рекламе, само собой, не врут — не имеют права — но очень многое недоговаривают. Расчет идет именно на тех людей, которые «Да какая разница, что там мелким шрифтом пишут в договоре. Все же ясно — 300 тысяч под 12 процентов и первые 55 дней — бесплатно».

И они решительно не хотят замечать этих неприятных «ДО 300 тысяч», «ДО 55 дней», «ОТ 12%» — кому, вообще, нужны эти глупые уточнения. И я уже молчу о таких вещах, как нюансы снятия наличных или перевода денег с карты на карту — о них большинство людей вообще не думает. Зато потом начинают строчить гневные отзывы и говорить о том, что кредитки — страшное зло.

Давайте сейчас найдем на официальном сайте документ с тарифом по карте и узнаем, чего же нам не договаривают — https://static.tinkoff.ru/documents/credit_cards/tariffs/platinum.pdf

Немного истории

История банка Тинькофф начинается с 2005 года, года владелец и основатель кредитной организации Олег Тиньков активно общался с известным предпринимателем из Великобритании – Ричардом Брэнсоном. Так, родилась идея открытия абсолютно нового банка, без офисов и с круглосуточным обслуживанием в режиме онлайн.

С 2006 года появилось название ЗАО «Тинькофф Кредитные Системы». Первые дебетовые карты стали выпускаться с 2009 г., а с 2010 появились кредитки с номиналом в 30 000 р. Постепенно развивались приложения для современных гаджетов, а штат техподдержки расширялся.

На сегодняшний день банк предлагает клиентам дебетовые, кредитные карты (КК) и вклады с выгодными процентными ставками, а также программы инвестирования. При этом потребителям не надо стоять в очередях в офисах, сотрудник сам приходит в указанное место и время для оформления договора.

Плюсы и минусы кредитной карты Тинкофф

Кредитные карты Тинькофф уже давно входят в число самых популярных в РФ. Ими пользуется огромное количество людей. Разберемся, насколько это выгодно и стоит ли брать такую кредитку.

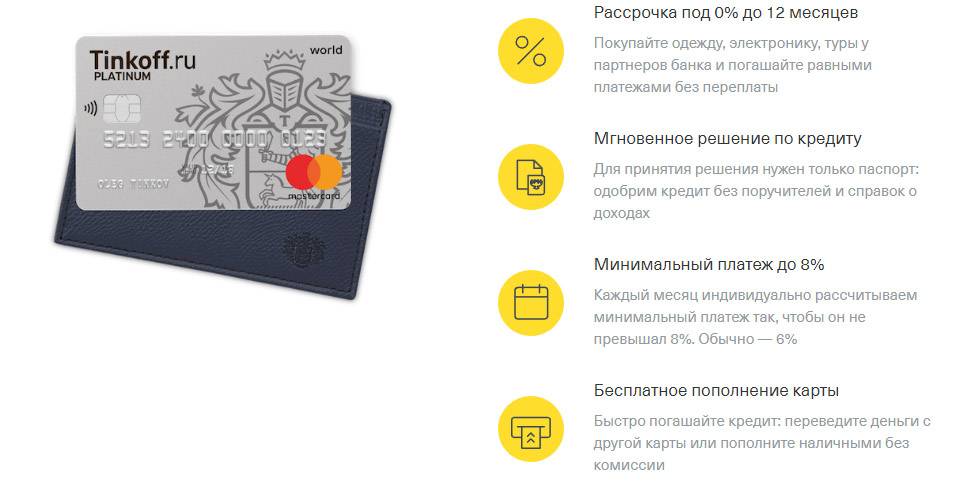

Начнем с плюсов:

- карта оформляется легко и быстро;

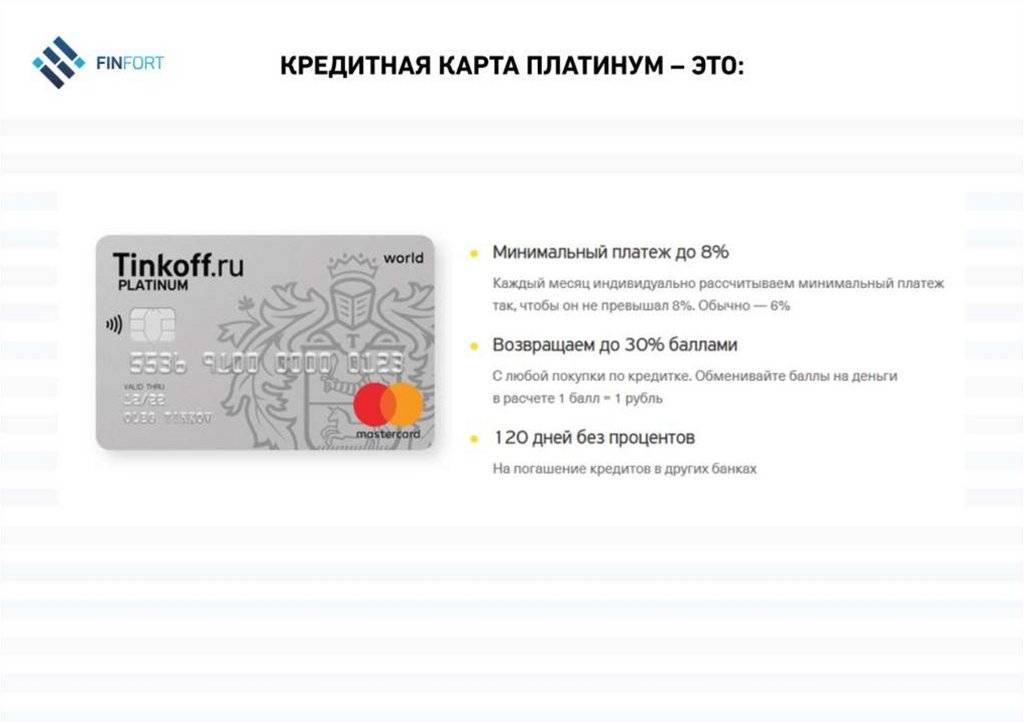

- ежемесячный платеж минимальный, не превышает 8% от суммы задолженности;

- поручители и залог для оформления не нужны;

- деньги под рукой, когда вам это нужно;

- бесплатный онлайн-банкинг;

- получение большого количества скидок и бонусов;

- все операции осуществляются очень быстро, практически мгновенно;

- наличие льготного периода.

А теперь поговорим о подводных камнях, ведь у каждой медали две стороны:

- на получение наличных грейс-период не распространяется;

- высокая комиссия за снятие средств через банкоматы;

- серьезные штрафные санкции за просрочки.

Программа лояльности карт Тинькофф

Те, у кого есть карты Платинум, получают и тратят бонусные баллы по программе «Браво». Ей могут пользоваться владельцы всех видов пластика, кроме ALL Airlines и «Одноклассники».

Один бонусный балл равен одному рублю. Система их накопления и списания действует следующим образом (стоимость покупки в обоих случаях округляется в меньшую сторону):

- один процент начисляется на бонусный счет от любой покупки;

- за использование специальных программ возвращается 3-30 процентов бонусами;

- оплачивать с помощью баллов можно счет в ресторанах и железнодорожные билеты.

Как мы видим, позиций для использования программы не так много. Но те, кто часто путешествует на поездах и посещает рестораны, могут использовать кредитки со значительной выгодой.

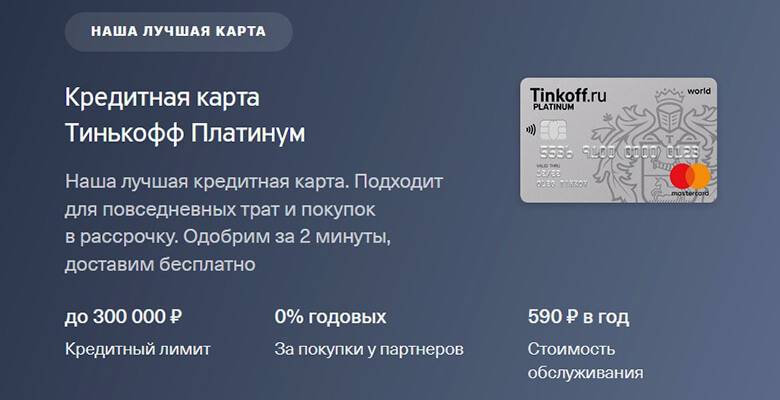

Предназначение кредитной карты Тинькофф Платинум

Tinkoff Platinum является кредитной картой, специально созданной для ежедневного использования.

Кредиткой можно расплачиваться за покупки в торговых точках, на АЗС, оплачивать коммунальные услуги, приобретать билеты для путешествий и пр.

Также на карточке можно хранить собственные деньги. Условия кредитования достаточно выгодные, проценты – минимальные.

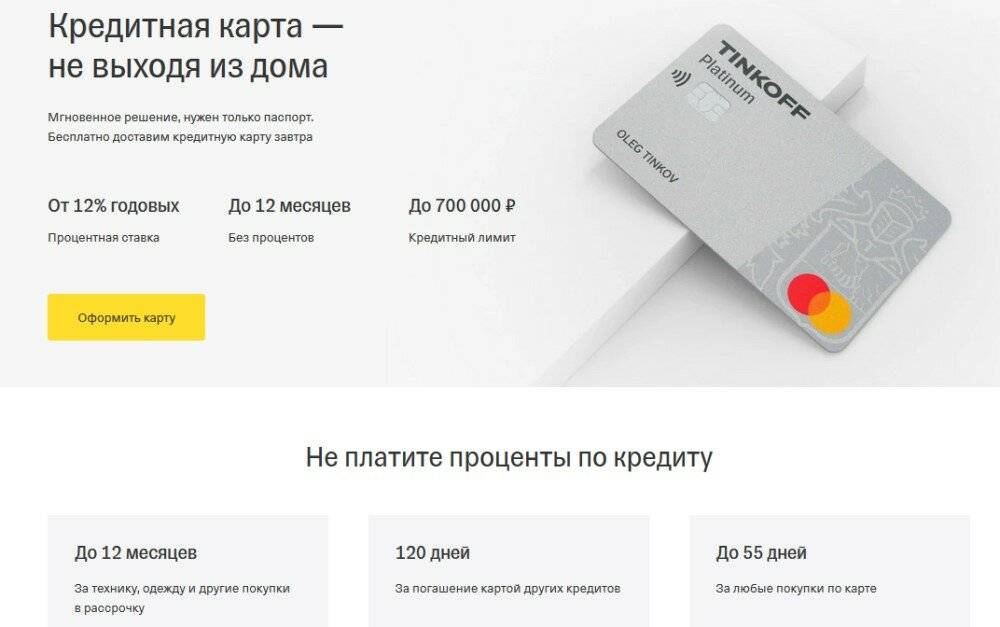

На карте установлен 55-дневный льготный период, когда заемными средствами можно пользоваться без оплаты процентов при оплате любых покупок картой.

Также предусмотрена рассрочка на покупку товаров в партнерских-магазинах до 12 месяцев. При оплате долга в сторонних банках, на расходованную сумму в течение 120 дней не начисляются проценты.

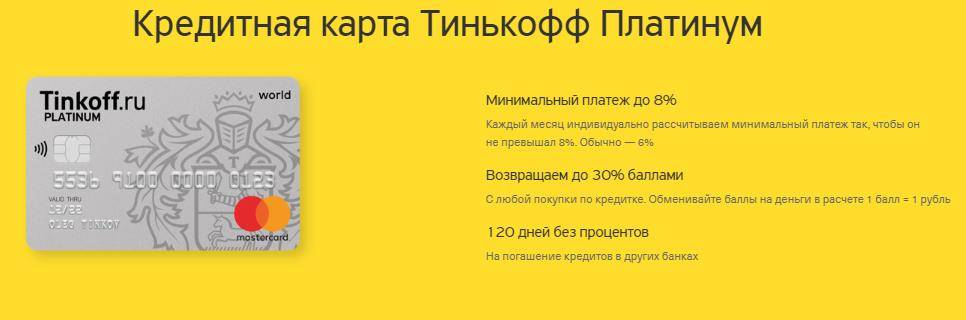

Обслуживание кредитки стоит 590 ₽ в год. К карточке подключена бонусная программа «Браво», согласно которой начисляется кэшбэк в размере:

- 1% на все покупки;

- от 3% до 30% по спецпредложениям партнеров.

Основными плюсами кредитки Tinkoff Platinum называют:

- наличие 3-х вариантов льготного периода;

- уникальную бонусную программу;

- кэшбэк от 1% до 30%;

- высокий кредитный лимит;

- возможность пополнять карточный счет без комиссий.

Минимальный ежемесячный платеж достигает 8% суммы долга, однако он устанавливается персонально для каждого клиента.

Обналичить средства с карточного счета можно в банкоматах любого банка страны. При этом взимается комиссия согласно тарифам банковской организации.

Услуги мобильного и интернет банков предоставляются бесплатно, недостатком кредитки считают невысокий, по мнению некоторых заемщиков, кредитный лимит.

Карта оформляется быстро – в течение 5 минут. Отмечают высокий процент одобрения заявок.

Начисление баллов

Возврат средств за покупки кредиткой Тинькофф Платинум осуществляется в бонусных баллах по программе лояльности «Браво».

Полученные средства можно использовать при покупках билетов на поезд и оплаты счетов в кафе. При оплате любых покупок, владелец кредитки получает 1% кэшбэк.

Совершая покупки по специальным предложениям банковской организации, держатель кредитки может получить в качестве кэшбэка от 3% до 30% потраченной суммы.

Сумма возвращенных на карточный счет средств не может превышать 3 тыс. ₽.

Плюсами кредитки называют невысокую стоимость годового обслуживания, кэшбэк в рублях, возможность подключения рассрочки до 12 месяцев, грейс-период до 120 дней при оплате кредитов сторонних банков.

Если владелец не пользуется кредиткой – ежегодная оплата за обслуживание карточки не взимается.

Главные условия банковского продукта

Для получения максимальной выгоды от пользования картой Платинум, рационального использования всех ее возможностей, следует внимательно ознакомиться со всеми ее особенностями. Только тогда возможно принятие решения о необходимости онлайн оформления заявки на получение карты.

Основные моменты использования карты Платинум

Следует обратить внимание на следующие нюансы:

- На сумму задолженности, образовавшейся в результате перевода долга из другого банка, действует льготный период 120 календарных дней, когда проценты не начисляются.

- В любом случае требуется обязательно вносить каждый месяц платеж, равный 6% от размера ссуды. Он будет зачисляться в счет оплаты основного долга.

- По истечении льготного периода, то есть через 4 месяца, на остаток кредита банк начнет начислять проценты. Их ставка напрямую зависит от тарифа карты. На данный момент размер кредитной ставки стартует от 12,9% годовых.

- Услуга «Перевод баланса» предоставляется на бесплатной основе. Доступен только один перевод. При наличии у клиента нескольких кредитов — закрыть возможно только один. Погашение может быть частичным или полным.

- В счет долга переводится сумма, не превышающая одобренный лимит по карте. Эти средства должны быть доступны на балансе карточного счета.

- Подключать услугу разрешается один раз в год. Таким образом, ежегодно с четырехмесячным льготным периодом можно погашать по одной ссуде другой кредитной организации.

- Активация происходит через мобильный банкинг или колл-центр. О своих намерениях следует написать или сказать специалисту банка.

- Перевод баланса допускается исключительно на личные счета. Третьим лицам закрыть ссуду не разрешается.

- Денежные средства переводятся только на кредитный счет, дебетовый — такой услугой не обслуживается.

Ограничения и лимиты

Размер минимального перевода на счет другого банка составляет 5 тысяч рублей.

При совершении платежа по реквизитам банковского счета — максимум 300 тыс. руб. и не более 150 тыс. руб. при пополнении карты по ее номеру.

Движение денежных средств — рублей происходит только на рублевые счета банковских компаний или рублевую кредитную карту.

Для подключения данного предложения клиент должен иметь действующую, не заблокированную, карту Тинькофф со 100% доступным кредитным лимитом. Наличие текущей задолженности по кредитке не допускается. Если карты еще нет — ее легко заказать, заполнив онлайн-заявку на сайте.

Критерии отбора клиентов

По условиям получения кредитной карты в Тинькофф банке, заявитель должен быть старше 18 лет и моложе 70 лет.

Для того, чтобы заказать онлайн карточный продукт у потенциального клиента должна быть постоянная регистрация на территории Российской Федерации.

Важным условием является хорошая кредитная история. Злостные неплательщики не могут рассчитывать на положительное решение по одобрении заявки.

Преимущества КК Тинькофф

К 2017 году банк Тинькофф стал очень популярен благодаря комплексу преимуществ:

- Большой лимит по кредиту (до 300 тыс. р.). При первом оформлении банк может одобрить небольшую сумму займа, но в процессе активного использования условия по кредитной карте Тинькофф могут поменяться в более выгодную для клиента сторону.

- Низкие процентные ставки по сравнению со многими конкурентами.

- Льготный период для погашения задолженности. Банк предлагает до 55 дней для внесения потраченной суммы без переплаты. Выглядит эта схема таким образом:

- клиент тратит 1 марта (в начале расчетного периода) 10 тыс. р. по безналичной сделке;

- 1 апреля банк подготавливает выписку и рассчитывает минимальный платеж, при этом проценты на потраченные деньги не начисляются;

- если до 15 апреля потребитель вносит всю потраченную сумму на счет КК, то переплаты никакой не будет.

- Выгодные тарифы и возможность выбора подходящего варианта.

Перевод баланса

Основные условия карты мы разобрали. Теперь поговорим об услугах, которыми могут воспользоваться держатели Тинькофф Платинум.

Видели рекламу Тинькофф, где обещается льготный период до 120 дней? Так вот, эти 120 дней распространяются на услугу «Перевод баланса» или, иными словами, рефинансирование кредита. Смысл такой: вы получаете карту и тот кредитный лимит, который вам одобрили можете пустить на закрытие кредита в другом банке, а Тиньке возвращать деньги почти 4 месяца. И вот здесь есть два очень важных нюанса.

Во-первых, если вы просто так переведете деньги, то они будут рассмотрены банком как обычный перевод, что приравнивается к снятию наличных, стало быть, проценты будут начислены сразу. Перевести баланс может только сотрудник банка, поэтому чтобы рефинансировать займ, звоните оператору или пишите в чат, и просите перевести деньги на погашение другого кредита.

Во-вторых, мы говорили о том, в каком порядке покрывается задолженность. Помните, что «Перевод баланса» стоит перед «оплатой покупкой»? Объясняю наглядно, что получится, если перевести баланс и продолжить пользоваться кредиткой в обычном режиме.

Допустим, вам одобрен лимит 100 тыс. рублей. Вы решили погасить задолженность в другом банке на 50 тыс. рублей. С этого момента пошел отсчет 120 дней, на которые проценты не начисляются. Через 2 недели, вы купили мобильный телефон за 10 тыс. рублей и, казалось бы, у вас есть до 55 дней, чтобы за него рассчитаться, что вы и делаете — вносите на карту 10 тыс. и продолжаете платить за перевод баланса.

Что происходит на деле? На деле банк эти 10 тысяч зачисляет в счет погашения рефинансирования, а кредит за телефон остается неоплаченным и по истечении льготного периода (55 дней) на него начинают начисляться проценты. То есть у вас получается:

- Долг за телефон — 10 тыс. рублей (остается неоплаченным);

- Долг за перевод баланса — 40 тыс. рублей (меньше на 10 тыс.).

Чтобы в таком случае не переплатить банку, вам нужно всю сумму (50 тыс. + 10 тыс.) внести в течение льготного периода для покупок. Если не вникать в условия предоставления услуги, то этот момент вполне можно считать подводным камнем Тинькофф Платинум. Мой вам совет, если воспользовались услугой «Перевод баланса», погасите сначала этот долг, а потом только совершайте покупки. Кстати, если в течение 120 дней не погасить задолженность, на остаток будет начислен процент в соответствии с тарифным планом.

Какую карту берут чаще?

Самой популярной считается карточка Тинькофф Платинум. Выбор потребителей легко объяснить:

- кэшбек распространяется на все операции покупок по безналичному расчету;

- полученные балы можно тратить на большую категорию товаров и услуг, например, сходить в кино со скидкой за билет;

- лимит до 300 тыс. р. – такой суммы достаточно для повседневных расходов, хотя изначально банк одобряет около 30 тыс. р. с постепенным увеличением лимита для надежных клиентов;

- средняя процентная ставка – 24% по безналичному расчету, что довольно выгодно по сравнению с другими банками;

- для оформления не надо предоставлять дополнительных справок, достаточно подробно заполнить анкету и ответить на вопросы специалистов по телефону;

- льготного периода в 55 дней достаточно для внесения небольших потраченных сумм.

Если постоянно вносить деньги в срок действия льготного периода, не снимать наличные средства и пользоваться бонусами, то данная кредитка будет действительно выгодной. Но для получения налички и крупных покупок, лучше выбирать другие продукты кредитования с другой системой расчетов процентов по кредиту.

Карты для шоппинга

Кроме стандартной кредитки Платинум есть специальные карточки для частых покупок у партнеров банка. Кому они подходят и как ими пользоваться с выгодой? Обзор кредитных карт Тинькофф представлен ниже:

- Перекресток. За каждые 10 рублей в чеке при покупке в одноименной торговой сети клиент получает до 9 баллов возврата на расчетный счет. Годовое обслуживание стоит 990 рублей. Процентная ставка устанавливается в диапазоне от 15% до 29,9%.

- Аналогичный образом используется пластик Азбука Вкуса по той же ставке, что и предыдущий вариант кредитки. Ее стоимость составляет 590 рублей в год. По карте можно получить до 6 баллов кешбэка за каждый рубль при покупке в магазине Азбука вкуса.

- По карте ПФК ЦСК клиент получает до 10% кешбэка за покупки в футбольном клубе. Максимальный кредитный лимит – 1,5 млн. рублей. Годовая стоимость пластика – от 590 рублей, а процент от 15% до 29,9%.

- AliExpress и eBay предназначены для частых покупателей данных торговых площадок. Максимальный кредитный лимит составляет 700 тысяч рублей, а годовая стоимость – 990 рублей. При оплате онлайн покупок пользователи получают бонусные баллы, которые можно потратить на оплату новых заказов.

- Кредитка Нашествие имеет меньший кредитный лимит, до 300 тысяч рублей. Ее стоимость составляет 590 рублей в год. Накопленные при пользовании картой бонусы можно потратить на скидки от Нашего Радио и фестиваля Нашествие.

- Рандеву и Lamoda используются для покупки одежды и обуви на одноименных сайтах. Кредитки стоят 990 рублей в год и имеют предельный лимит 700 тысяч рублей.

- Кредитками VegasCard, AuraCard, AvroraCard, PlanetaCard и LetoCard выгодно расплачиваться в определенных торговых центрах разных городов. Кредитный лимит по ним предусмотрен небольшой – до 300 тысяч рублей, а процентная ставка – 29,9%. Годовое обслуживание обойдется в 590 рублей.

Остальные условия аналогичны кредитке Тинькофф Платинум, но есть вариант выпуска премиальной карты, которая стоит значительно дороже. При выполнении определенных требований банка годовая стоимость может не взиматься. К примеру, при нахождении на счетах Тинькофф определенной суммы он не спишет с вас плату за кредитную карту.

Пошаговая инструкция получения льготного периода 120 дней

Давайте рассмотрим, каким образом получить максимально продолжительный беспроцентный период по карте Платинум от Тинькофф банка. Действия нового клиента банковской компании будут следующими:

- Выяснить все подробности действующего кредита и размер остатка полного погашения долга.

- Приготовить полные реквизиты банковского счета, либо номер кредитной карты.

- При отсутствии рассматриваемой карты следует заполнить на сайте заявку на открытие в Тинькофф банке кредитки Платинум. Анкета состоит из 4 разделов, которые запрашивают: персональную информацию, паспортные данные, номер мобильного телефона и желаемый лимит кредитки.

- Решение по заявке принимается в течение суток.

- Именную кредитку доставят по удобному для клиента адресу. Это может быть доставка курьером или почтой. Вместе с пластиком доставят и кредитный договор.

- Кредитку после получения необходимо активировать. Сделать это можно в мобильном приложении, с помощью интернет-банкинга или по телефону.

- Во время телефонного разговора с оператором колл-центра нужно сразу озвучить свое желание подключить перевод баланса.

- Передать специалисту подробные реквизиты для погашения долговых обязательств.

- По прошествии 5 рабочих дней, обычно это 2-3 дня, осуществляется денежный перевод и сторонний кредит погашается.

- Желательно удостовериться о завершении процедуры закрытия действующей ссуды и взять соответствующий документ, ее подтверждающий.

- Если кредитка уже есть, процесс намного проще: позвонить в банк или написать в чате мобильного банкинга о своих намерениях. Аналогично вышесказанному передаются реквизиты для зачисления перевода.

- В результате погашения стороннего долга, он образуется на карте Платинум. Теперь у должника есть 4 месяца для погашения новых долговых обязательств.

Кредитная карта Тинькофф Платинум – условия получения и проценты в 2020 году

Эту кредитную карту банк называет самой лучшей, которую может предложить своим клиентам. Актуальные условия пользования весьма доступные, особенно с учетом затяжного финансового кризиса. Подать заявку можно удаленно и при этом решение будут принято моментально. Курьер доставит ее лично в руки на протяжении 1-7 дней. Банк позиционирует себя как удобный и оперативный удаленный партнер.

Помимо достаточно широкой кредитной линейки продуктов, можно воспользоваться приложением «Тинькофф инвестиции», помогающее распределить средства с максимальной диверсификацией для минимизации рисков. Должна отметить, что страница банковского предложения довольна информативна и найти ответы можно на любой вопрос, начиная от о том, как активировать карту и заканчивая тем, какие операции приравниваются к снятию наличных. Годовой процент от 12. Но все начинается с подачи заявки.

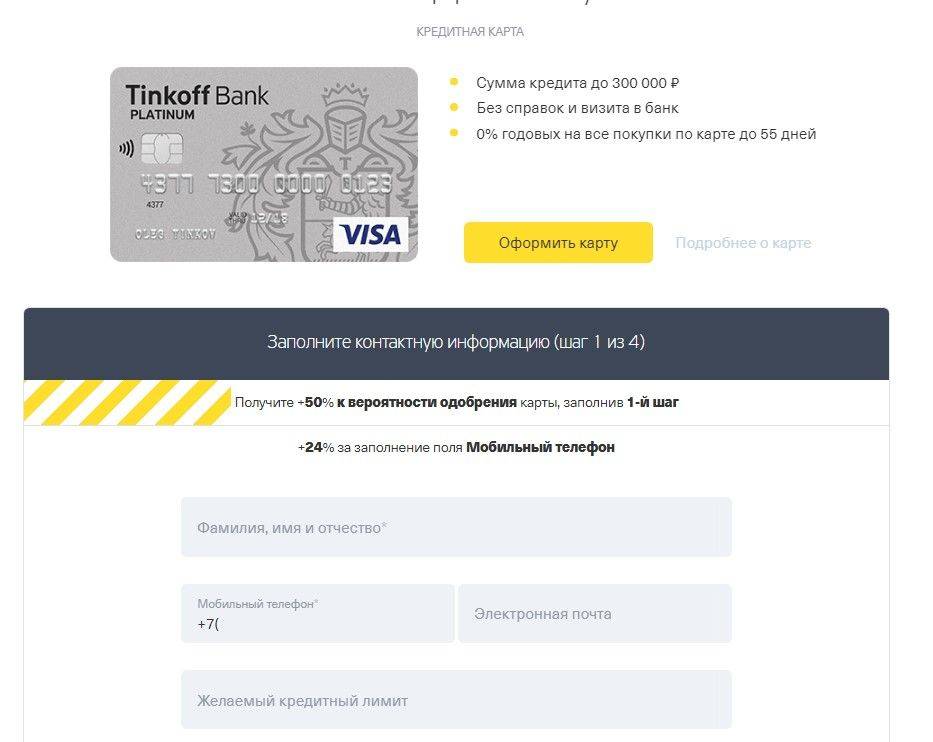

Как подать заявку на оформление кредитки Тинькофф

На странице продукта https://www.tinkoff.ru/cards/credit-cards/tinkoff-platinum/ достаточно кликнуть «Оформить карту». Далее необходимо провести такие операции:

- Настроить подходящий кредитный лимит. Максимальный показатель 1 000 000 рублей.

- Определить цели, для чего нужна карта.

- Ввести фамилию, имя отчество.

- Указать контактный электронный адрес.

- Согласиться с условиями банка, кликнув на специальное поле.

Если сравнивать предложение с кредитной картой Тинькофф Драйв, то кредитный лимит составляет до 700 тыс. рублей, но при этом обслуживание составляет 990 рублей в год. Хорошее решение для тех, кто часто покупает запчасти на авто, заправляется на АЗС и даже оплачивает штрафы – предусмотрен кэшбек 5%.

С левой стороны страницы имеется бегунок, указывающий на вероятность одобрения заявки. Каждый заполненный пункт приближает к отметке 100%.

Условия пользования кредитной картой

Показательно, что минимальный платеж начисляется индивидуально, но он не может превышать 8% от итоговой задолженности. Для того чтобы пополнить карту в отделении, можно воспользоваться услугами сети банков партнеров по всей России. Эта услуга будет бесплатной. Для удобства использования картой и для того, чтобы следить за своими тратами, есть фирменное приложение для гаджетов на Android и IOS. А для тех, кто хочет подключить push-уведомления, в месяц необходимо дополнительно оплачивать 59 рублей. Раз в месяц клиенту предоставляется такой объем данных:

- выписка по карте;

- уведомление о выпуске;

- активации;

- операции в личном кабинете.

Выпуск, как и обслуживание дополнительной карты бесплатный.

Комиссия за снятие наличных

Если вы на собственном опыте испытали, как получить кредитную карту Тинькофф со значительным кредитным лимитом без отказа, тогда наперед узнали, сколько обойдется снятие наличных. К слову, это один из самых высоких показателей на рынке. За каждую транзакцию комиссия составляет 2,9% от суммы и плюс 290 рублей. Представим, снимаете 5000 рублей, суммарная комиссия составит 435 рублей. Согласитесь, весьма немало. Именно поэтому многие выбирают вариант онлайн-оплаты или удаленного перевода средств.

Как начисляются проценты на карту

Решив оформить кредитную карту Тинькофф, сразу изучите, какие проценты и за что необходимо будет платить. Отмечу: показатель средний на рынке. Начисляются годовые проценты за такие способы использования денег:

- от 12 до 29,9% за покупки;

- от 30 до 49,9% за переводы и снятие денег в банкоматах.

Что такое льготный период?

Рассказывая, что такое кредитная карта, обращала внимание на понятие грейс. По сути, это льготный период – если успеете погасить заим до его окончания, не нужно платить проценты

К слову, по этой карте грейс необычный, а представлен в 3 различных направлениях:

- 55 дней за все покупки, оплаченные картой;

- до 12 месяцев на одежду и технику;

- до 120 дней за оплату картой кредитов в других банках.

Тарифы на обслуживание кредитных карт

Тариф для этой карты единственный – в год необходимо оплатить 590 рублей, если была хотя бы одна операция по карте. Если же нет, тогда никакая сумма не взимается. Как правило, клиенты платят эту сумму, поскольку хотя бы раз в год, если все же открыли карту, то пользуются ею, пусть и не часто. Если думаете закрывать карту, то оплата за период все равно должна быть произведена.

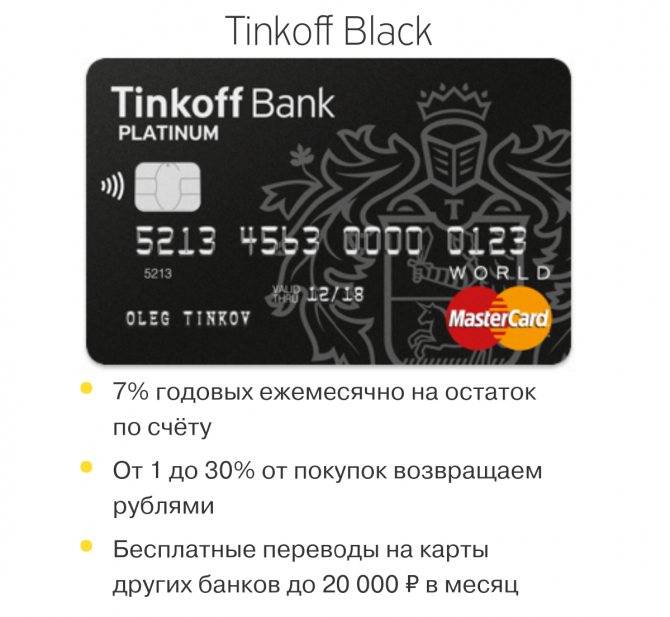

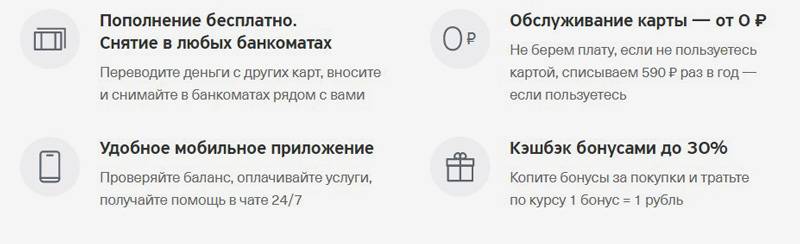

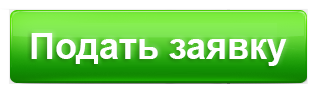

Предназначение дебетовой карты Тинькофф Блэк

Попробуем объяснить, что дает дебетовая карта Тинькофф своему владельцу. Не все пользователи знают о возможностях карточного продукта.

Помимо того, что пластик является банковским счетом, позволяющим держателю хранить свои деньги, дебетовая карта Tinkoff Black может приносить двойной доход в виде кэшбэка и начислений процентов на остаток средств.

При соблюдении определенных требований банка, в течение года можно получить неплохую прибыль.

Например, если ежемесячно тратить со счета карты от 20 тыс. ₽ и держать на счете средний остаток от 50 тыс. ₽, то за год можно заработать сумму в пределах 8 тыс. ₽.

При этом мы не брали в расчет кэшбэк, который по некоторым предложениям достигает 30% потраченной суммы.

Полученный доход можно перевести н депозитный вклад в банке или обналичить для использования в собственных целях.

Основными плюсами карточки Tinkoff Black называют:

- удаленное оформление продукта с доставкой в оговоренное место;

- заработок на остатке средств на счете;

- пополнение без комиссии;

- наличие ежемесячного кэшбэка до 15% в 3-х выбранных категориях;

- 1% возврат при любых покупках;

- наличие кэшбэка до 30% по акционным предложениям;

- возможность обналичить деньги в любом банкомате мира сумму от 3 тыс. ₽ до 500 тыс. ₽ без комиссии. В банкоматах Тинькофф нижней планки не установлено, предел – 100 тыс. ₽.

Специальные предложения от партнеров финучреждения расположены на официальном сайте банка.

В противном случае, ежемесячная стоимость обслуживания карточки составит 99 ₽. Со счета Tinkoff Black можно переводить на карты других банков до 20 тыс. ₽ без комиссии.

При пополнении счета с других карт комиссия также не взимается.

Основными недостатками карты пользователи называют:

- невозможность получать высокий доход при размещении на счете крупной суммы (проценты начисляют на остаток, не превышающий 300 тыс. ₽);

- необходимость соблюдения условия пользования картой для получения прибыли;

- высокий доход возможен только при нахождении на счете крупной суммы.

Впрочем, пользователи не считают эти минусы пластика критичными.

Как увеличить лимит кредитной карты Тинькофф Платинум

Первое правило для увеличения – просрочка должна быть минимальной или ее вовсе не должно быть. Таким образом, банк к вам будет лояльней, и не испортите кредитную историю. Также рекомендуется гасить долг заранее – минимум за 3 дня до граничной даты, чтобы успели пройти банковские операции. Среди эффективных рекомендаций по увеличению лимита, выделю такие:

Чаще оплачивайте покупки кредитной картой, стараясь приблизиться к лимиту.

Совершайте различные покупки – для банка важно количество точек и их направления, где совершались транзакции.

Погасите просрочки в других банках.

Уведомьте банк, что у вас увеличились доходы, например, вы перешли на более оплачиваемую должность.

Пользуйтесь и другими услугами банка: инвестируйте в различные инструменты, открывайте дебетовую карту или карту для выплат.

В банке принимает решение о поднятии кредитного лимита не сотрудник, а автоматизированный сервис. Он выбирает клиентов, которые полгода уже не повышали лимит, а также новых клиентов, сравнивает и показатели с эталонными и принимает решение. Сотрудники не влияют на увеличение лимита, но в случае если вы передадите информацию об изменениях, и они внесут данные в анкету, система может быстрее пересмотреть показатель.

![Обзор кредитных карт банка «тинькофф» [виды и их особенности]](https://kredit-on.ru/wp-content/uploads/f/5/2/f52ad4242acb808eae09be5b90cc5e22.jpeg)

![[обзор] кредитные карты от "тинькофф" (виды, особенности, выбор)](https://kredit-on.ru/wp-content/uploads/8/2/a/82a82ee3c31033d441594125ea2aedf0.jpeg)