Какие правила надо соблюдать при ведении семейного бюджета

Кроме общепринятого – «плати сначала себе», а именно: откладывания 10% семейных денег на будущее, есть и другие. Хотя даже это правило можно изменить и вывести на совершенно другой уровень: мы можем научиться реально платить себе «заработную» плату за все , что мы делаем, чтобы найти другие источники мотивации, ведь зависимость от денег, как от морковки для ослика, со временем начинает раздражать и превращает жизнь в цепочку однотипных действий, в рутину, которая не радует и не развивает.

Короче, есть еще правило «золотого сечения» для формирования запасов продуктов питания, например, организация движения продуктов в холодильнике, а также золотые правила семейной экономики типа « ничего лишнего», «ничего сложного», «ничего специального» и т.д., потому что жизнь с деньгами или без них должна быть легкой.

Но самое главное правило, на мой взгляд – это «чужое нельзя брать без разрешения». Это то, чему учили нас в детстве родители и школа, но именно это правило постоянно нарушается в окружающей нас действительности и подрывает основы частной собственности. Ведь никто не хочет в жизни оказаться жертвами Лисы Алисы и Кота Базилио из детской сказки про Буратино.

Этапы ведения семейного бюджета

С основами разобрались, с сервисом личных финансов определились, пора переходить к действию! Рассмотрим основные этапы формирования семейного бюджета.

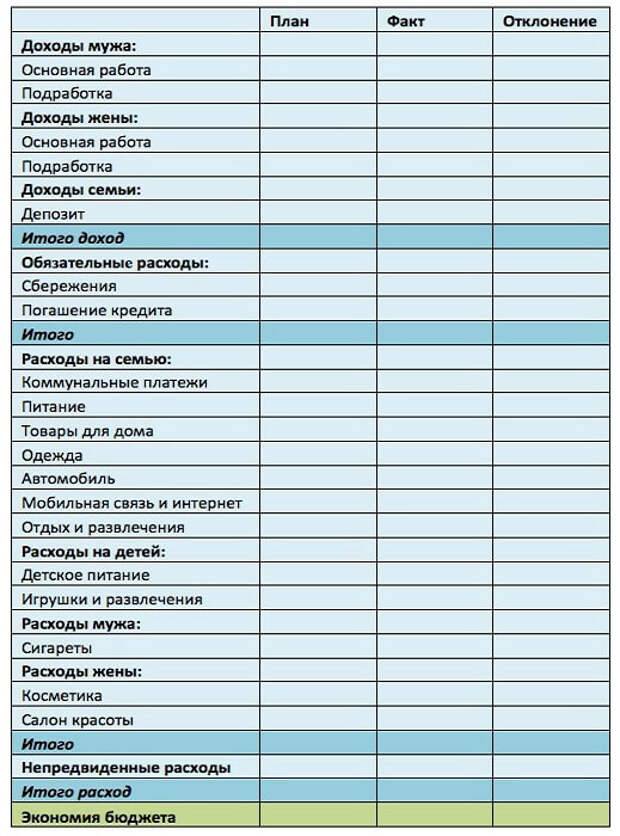

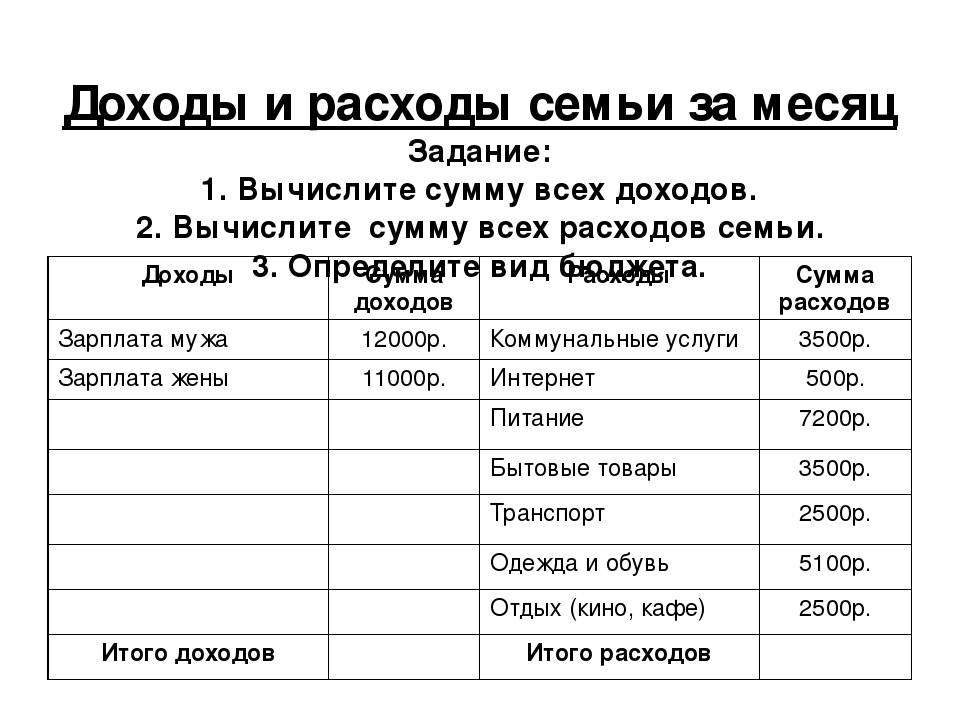

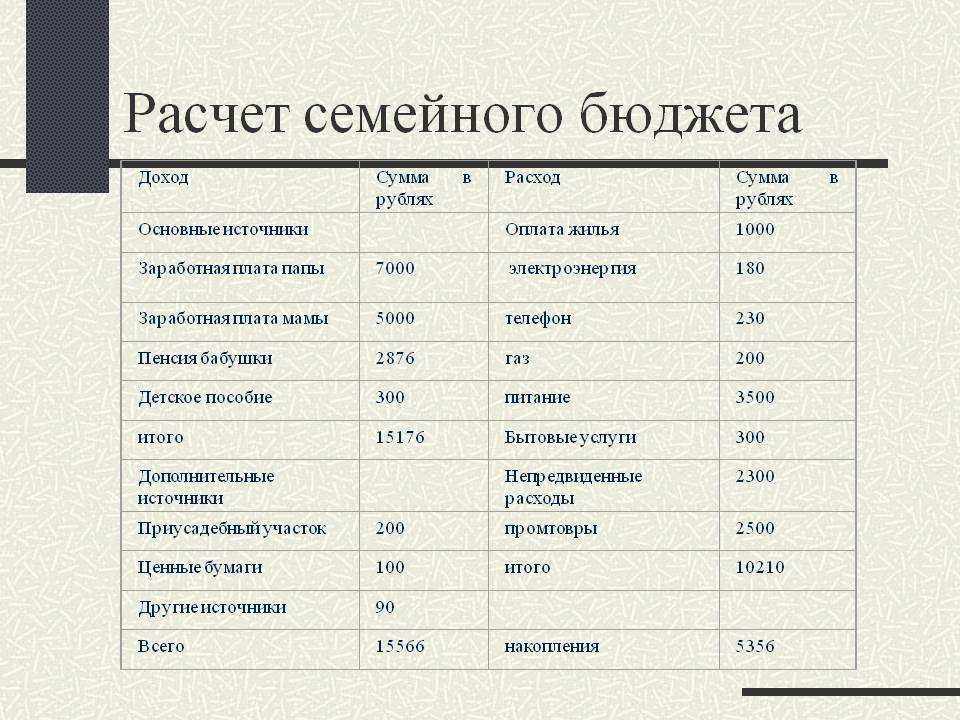

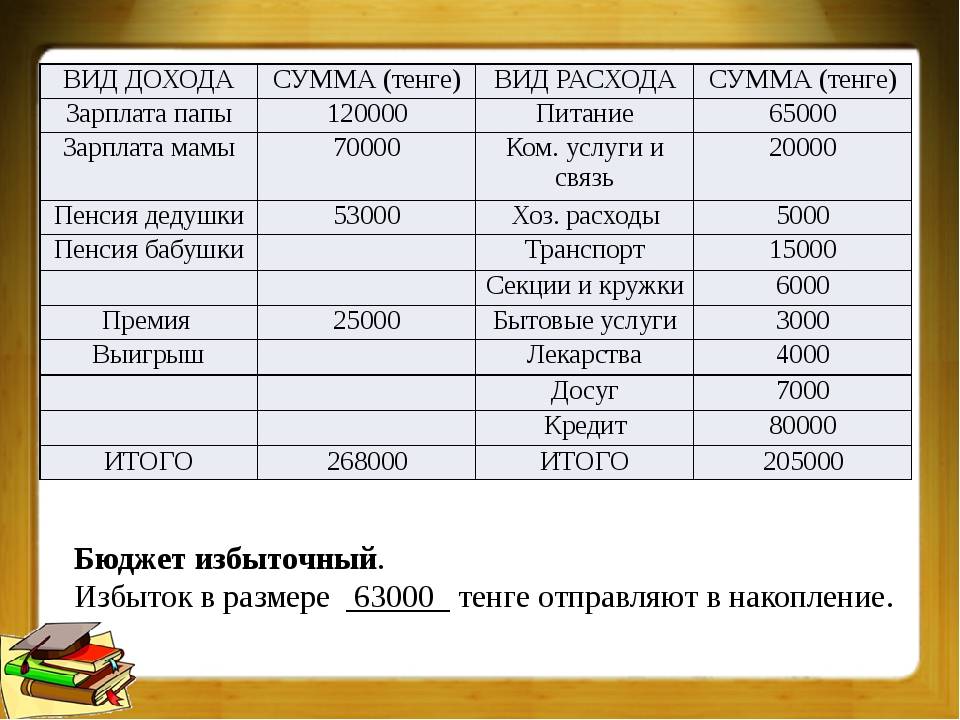

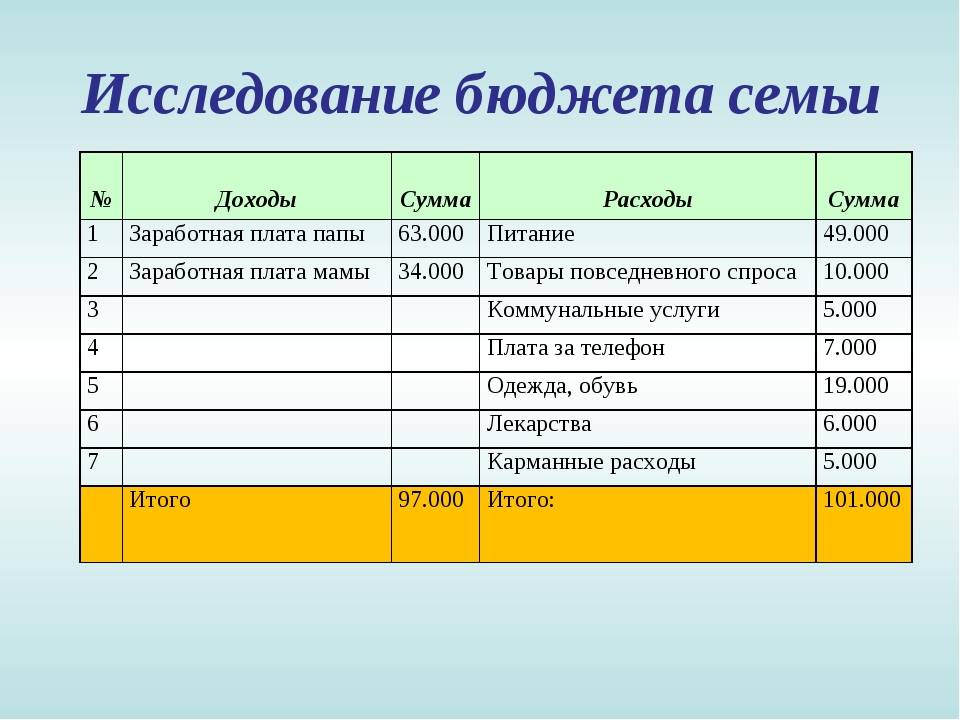

1. Спланируйте источники доходов и категории расходов

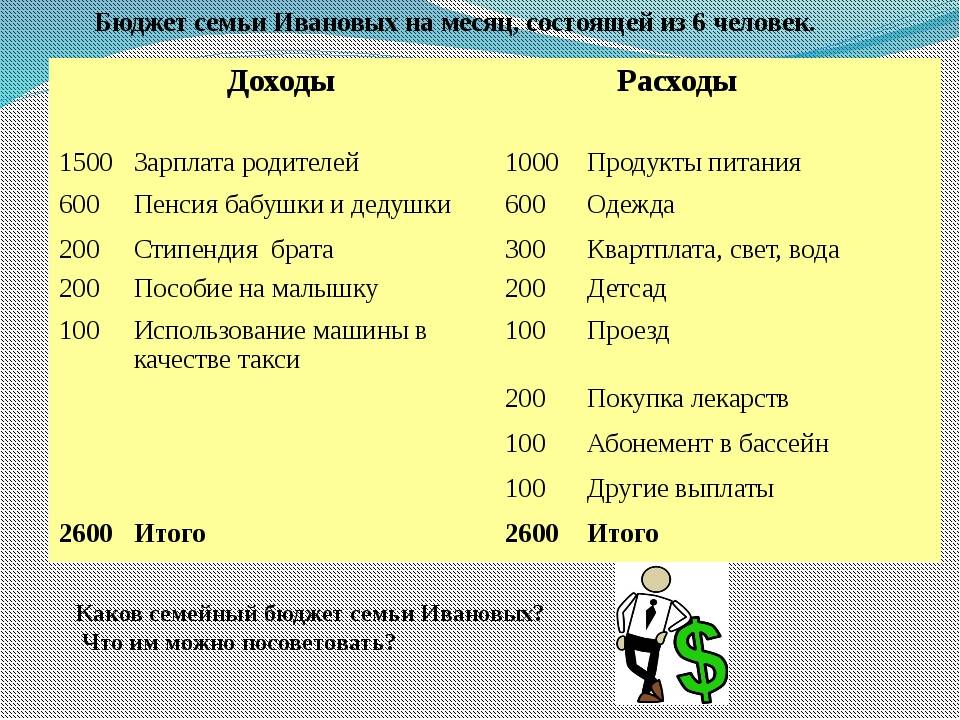

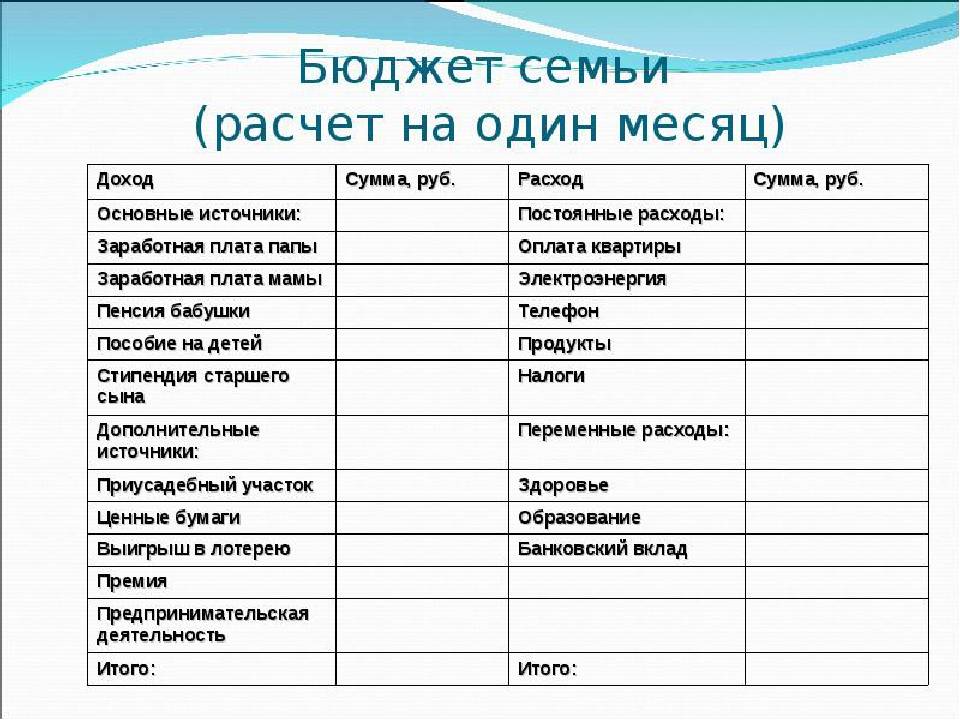

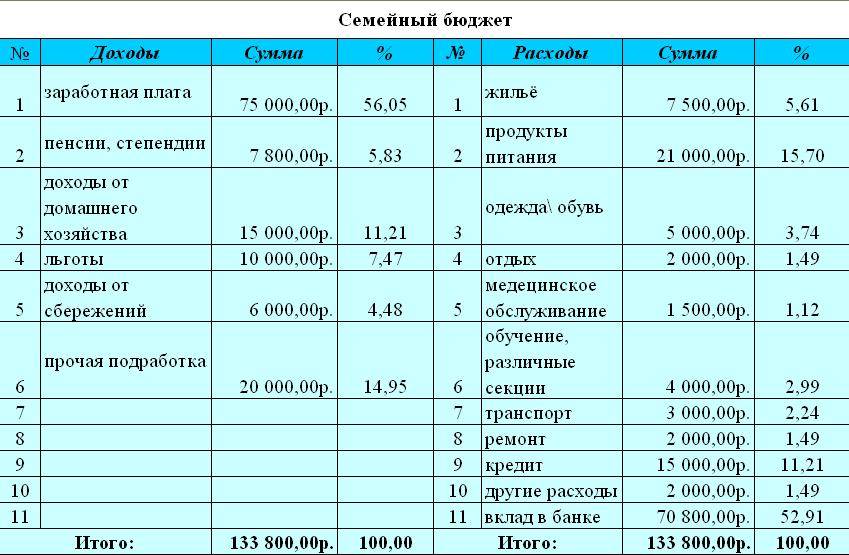

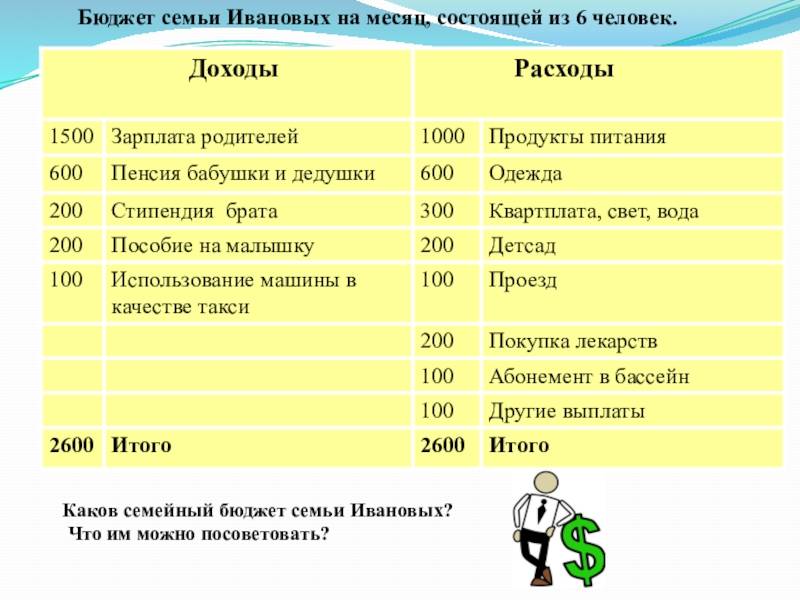

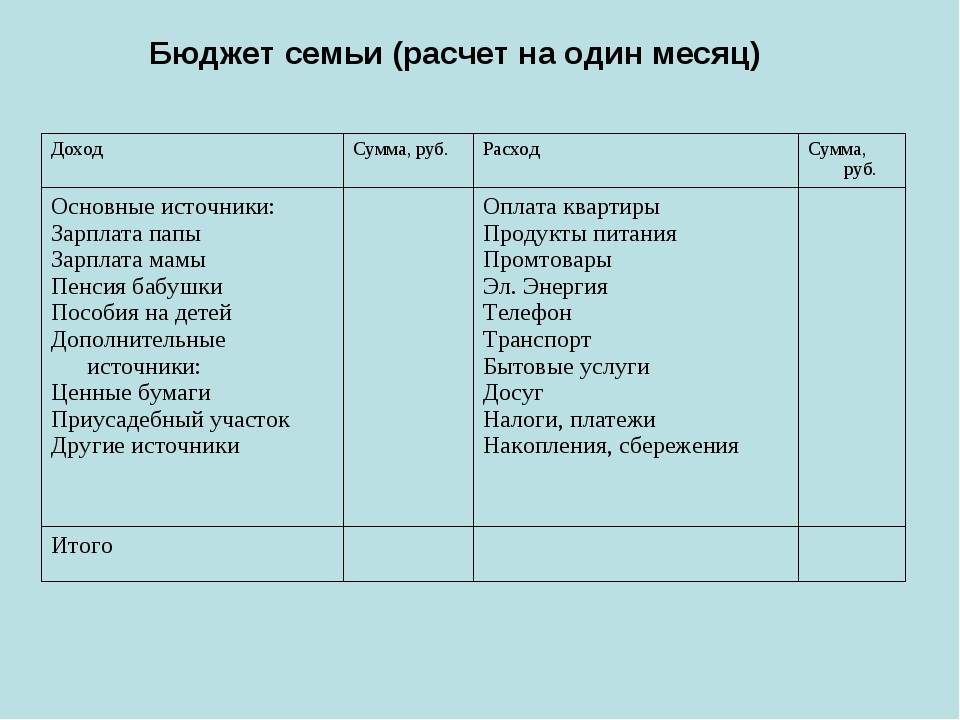

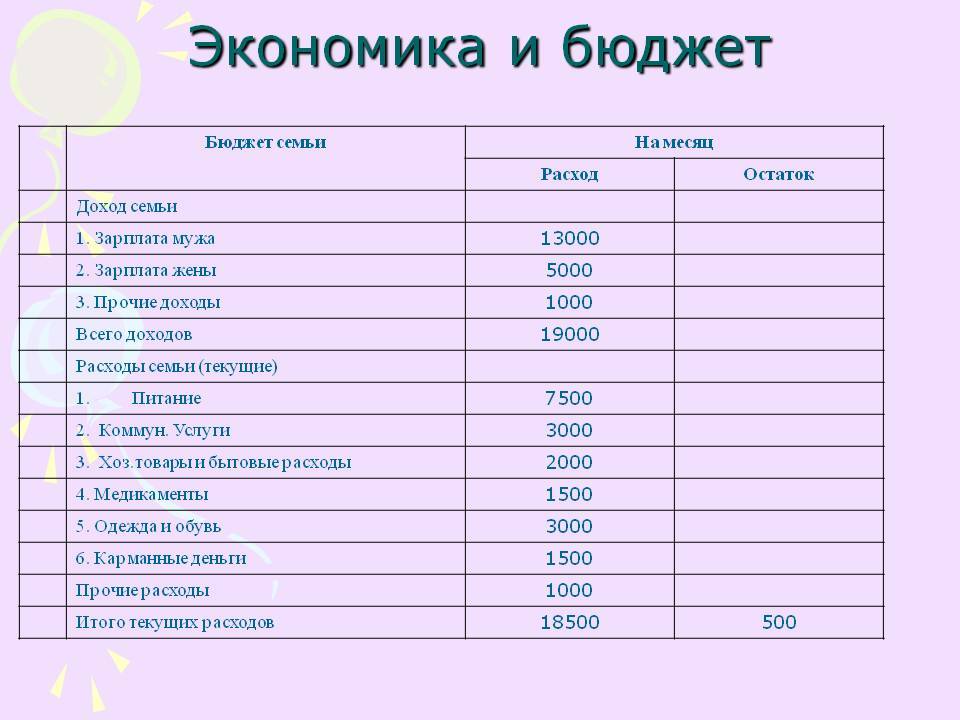

Составьте список источников доходов, включив в него все возможные источники поступления денег в семейную копилку. Возможно имеет смысл добавить в этот список льготы от государства, или доход с подработок, которые вы в последнее время забросили 😉

После этого соберите все возможные категории расходов — то, куда у вас тратятся деньги. Не забудьте учесть то, что обычно забывается — крупные покупки, страховки, налоги, подарки.

В MoneyKeeper вы можете создать удобную структуру категорий расходов, а чтобы упростить вам выбор, мы создали несколько примеров, как это может выглядеть.

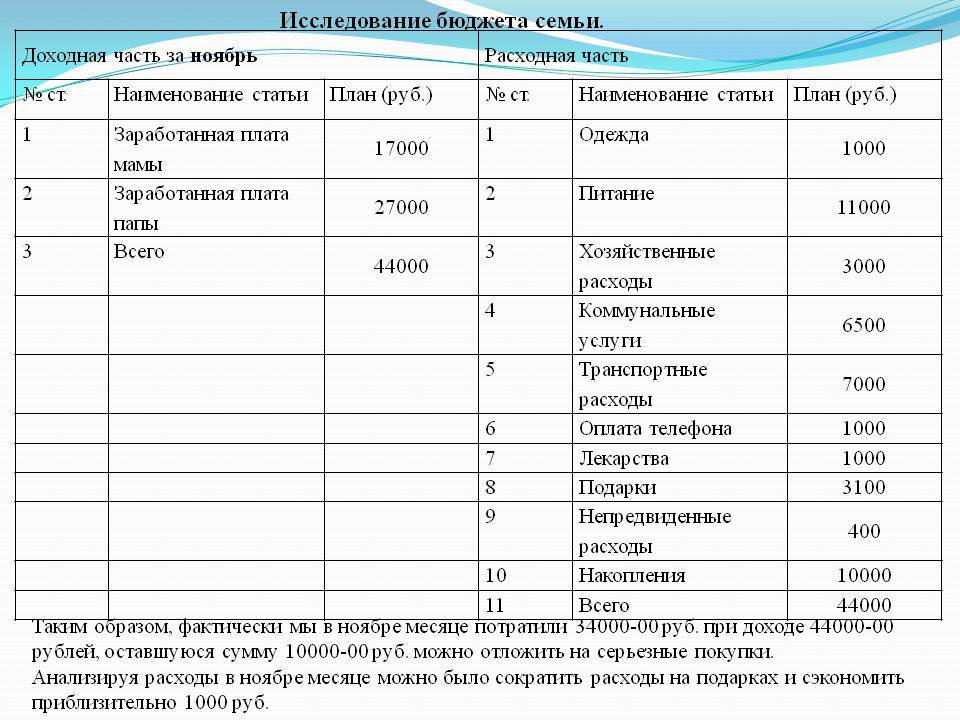

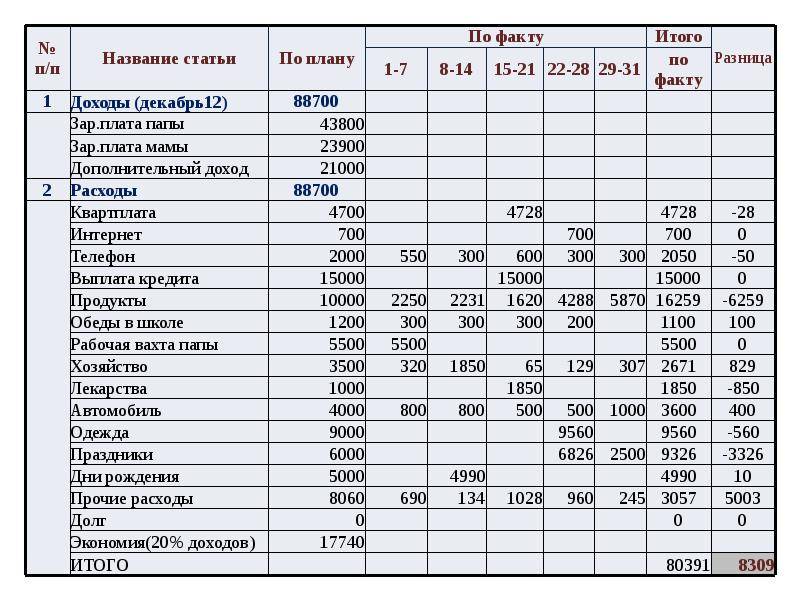

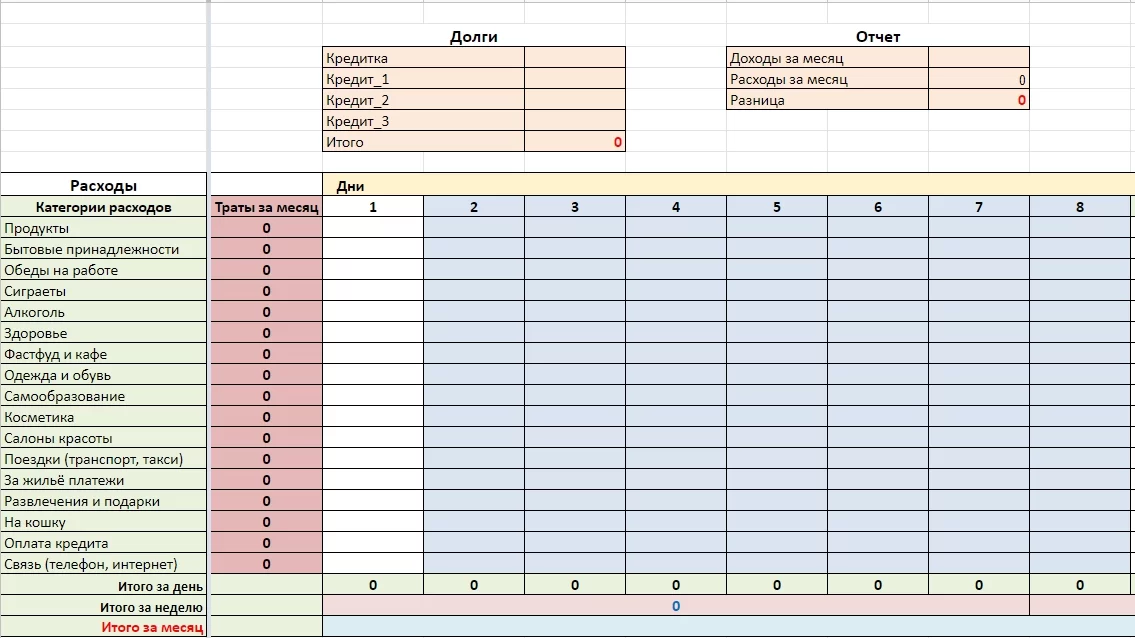

2. Начните учет доходов и расходов

Начните записывать все расходы и доходы вашего семейства в MoneyKeeper, выбирая актуальные категории. Так, в течение месяца начнет формироваться карта ваших поступлений и трат, и вы сможете увидеть реальную картину в разделе Отчеты.

Совсем не обязательно скрупулезно сопоставлять каждый потраченный рубль с определенной категорией. Ваша цель не в максимально детализированном учете, а в понимании, на что в целом уходят деньги.

Лайфхак:

Вместо категорий «Продукты», «напитки», «хозтовары» можно просто создать категорию «Супермаркеты» и записывать туда всю сумму покупки.

В первое время вы, возможно, решите изменить структуру категорий расходов или добавить новые. Это нормально, подстраивайте систему под себя.

Лайфхак:

Используйте теги! Например, помечайте каждый необязательный расход тегом «ерунда», а в конце месяца в отчете посмотрите, сколько денег вы потратили на всякие мелочи.

Не пытайтесь сокращать расходы, ваша задача — получить исходную структуру вашего баланса, которую далее мы будем анализировать и оптимизировать.

3. Проанализируйте собранные данные

В течение 1-3 месяцев вы увидите реальную картину по всем поступлениям и затратам в вашей казне и, скорее всего, удивитесь, сколько денег утекает на казавшиеся незначительными мелочи.

Ответьте на вопросы:

- Получается ли покрывать все расходы без привлечения кредитки?

- Сколько вы тратите на оплату процентов по кредитам?

- Часто ли вы делаете эмоциональные, необдуманные покупки?

- Проанализируйте подписки — все ли вам действительно нужно?

- Сколько денег вы тратите на вредные привычки: алкоголь, сигареты

- Есть ли смысл сократить потребление фастфуда или «кофе с собой»?

Скорей всего, у вас будет много вопросов. Самое время их обсудить вместе со своей второй половинкой и расставить приоритеты с учетом ваших целей.

4. Спланируйте цели

Это один из ключевых этапов при составлении семейного бюджета. Если вы четко пропишете все финансовые цели, у вас появится возможность спланировать, какую сумму нужно ежемесячно откладывать для достижения каждой из них.

Классические финансовые цели – накопить определенную сумму на отпуск, обучение ребенка или первый взнос по ипотеке.

Одной из популярных финансовых целей является формирование инвестиционного капитала и достижение финансовой свободы за счет пассивного дохода от инвестиций в ценные бумаги.

В MoneyKeeper вы можете добавить все цели, требующие накопления средств, и удобно планировать необходимые суммы при составлении ежемесячного бюджета. Попробуйте бюджетирование целей в MoneyKeeper!

5. Следуйте стратегии

Суть стратегии ведения бюджета — достижение долгосрочных финансовых целей и/или получение постоянного положительного результата (финансовая стабильность семьи и полный контроль над деньгами) в условиях ограничений источников дохода.

Что такое консьюмеризм можете уточнить на википедии.

Как бы вы не стремились увеличить доходы семьи, вам никогда не будет «достаточно», так устроена потребительская психология в современном мире консьюмеризма. Поэтому ежемесячное составление бюджета позволит сбалансировать доходы и расходы и обеспечит достижение финансовых целей вашей семьи.

В конце каждого месяца собирайтесь вместе за чашками с любимыми напитками и подводите итоги: уложились ли в бюджет, получилось ли сократить необязательные расходы, насколько подрос инвестиционный счет и появились ли идеи по новым покупкам акций.

Спланируйте бюджет на следующий месяц. В идеале, если со временем вы перейдете на бюджетирование расходов нового месяца за счет доходов прошедшего. В этом случае в течение месяца вы тратите деньги, полученные в прошлом, а поступающие средства откладываются для планирования бюджета на следующий. Такой подход даст ощущение полного контроля над семейными финансами — попробуйте!

Почему планирование семейного бюджета нужно делать ежемесячно?

Я сторонник планирования семейного бюджета, потому что я убежден, что все мы имеем право и должны обладать теми вещами, ради которых мы работаем. И как бы нам ни нравилось произносить фразу «деньги — не главное», в душе мы прекрасно понимаем, что деньги важны, потому что это возможность покупать вещи, которые нам нравятся, и жить так, как мы этого хотим. Короче, деньги дают свободу. И это того стоит.

Но я хочу, чтобы вы понимали. Речь не о том, чтобы купить новую модель iPhone с 512 ГБ памяти, а о том, чтобы защитить свою семью от катаклизмов и создать для нее уютную и комфортную среду обитания на всю жизнь. Вот достойная цель.

Я веду семейный бюджет для того, чтобы оставаться на плаву в сложные времена, иметь возможность регулярно путешествовать с семьей и достигать долгосрочных финансовых целей, не прибегая к помощи кредитов. Финансовое планирование помогло мне в кратчайшие сроки закрыть все мои долги, впервые в жизни создать финансовую подушку безопасности и начать копить на вещи, которые я хочу.

Конечно, все мы разные. Некоторые люди прекрасно управляют своими финансами и без ведения бюджета. Если вы из числа тех людей, которые живут от зарплаты до зарплаты, планирование семейного бюджета поможет вам выйти из этого беличьего колеса, взять под контроль ваши деньги и начать создавать надежное будущее для вас и членов вашей семьи.

Цели и функции семейного бюджета

У человека, не интересующегося финансами, может возникнуть вопрос:”Зачем вести домашнюю бухгалтерию, если я доволен размером доходов, расходов и уровнем жизни ?”

Основная цель бюджета — оптимизация доходов и расходов семьи. Даже очень богатые люди зачастую не просто планируют семейный бюджет, но и нанимают финансовых консультантов, чтобы разумно и правильно тратить свои деньги.

Контроль расходов

Важнейшая функция семейного бюджета – контроль затрат. Независимо от возраста и пола люди ежемесячно тратят деньги на продукты, транспорт, жилье, коммунальные услуги, спортивный зал, парикмахерскую, кинотеатр или ресторан. Список можно продолжать бесконечно. Благодаря контролю за финансами покупки становятся полностью обоснованными и доставляют радость, а не беспокойство.

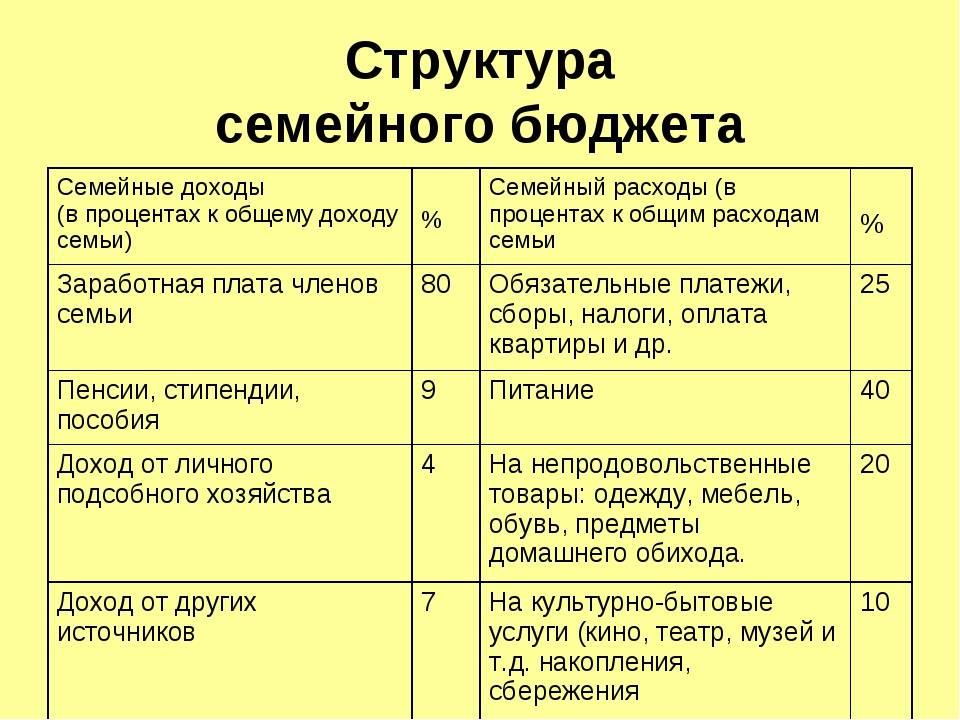

Учет доходов

Необходимость

вести учет доходов обусловлена тем, что знание их структуры позволяет понять, сколько денег приносят

бизнес, работа и инвестиции, сделать

вывод об их эффективности.

Уменьшение задолженностей

На фоне постоянной рекламы легкодоступных кредитов многие “влезают в долги”. Правильное распределение расходов позволяет избежать лишних займов Я не имею в виду осознанные кредиты, например, ипотеку, благодаря которой семье не нужно снимать квартиру. Если вам интересно, выгодно ли брать ипотеку или лучше арендовать жилье, рекомендую ознакомиться со статьей: «Съем жилья или ипотека? Что выбрать? Считаем вместе».

Создание финансовых накоплений

Лучшим

результатом учета домашних финансов является появление свободных денежных

средств, которые при правильном использовании дадут не только защиту от

форс-мажорных обстоятельств, но и увеличат доходы.

Виды

Поговорим о разновидностях ведения семейного бюджета. Все отношения разные и нет идеального варианта для всех, но существует три вида ведения семейного бюджета, один из них точно подойдет. Сядьте и обсудите с партнёром или партнёршей все варианты, чтобы всем было удобно.

- Совместный семейный бюджет. Из названия понятно, что ответственны оба партнера. Крупные покупки и важные решения должны обсуждаться вместе. Заработанные деньги кладутся в одно место, откуда любой может взять на личные расходы. Лучше всего вести учет, чтобы в конце месяца подводить итоги вместе, без секретов и утаек.

- Раздельный семейный бюджет. Каждый тратит то, что зарабатывает, не отчитывается перед партнером. Учетом, планирование и анализом все занимаются самостоятельно и не обсуждают покупки друг с другом. Общие расходы: оплата за квартиру, коммунальные услуги, счета, плата за ребенка делятся пополам.

- Единоличный семейный бюджет. Один человек распоряжается заработанными средствами обоих партнёров. Подходит для пар, где партнер или партнёрша не умеют распоряжаться деньгами, много тратят и не хотят вникать в тонкости финансовой грамотности. Но стоит быть осторожным, такая разновидность держится на полном доверии. Если партнер склонен к тирании, лучше не доверять ему свои деньги, чтобы не оказаться в финансовой зависимости.

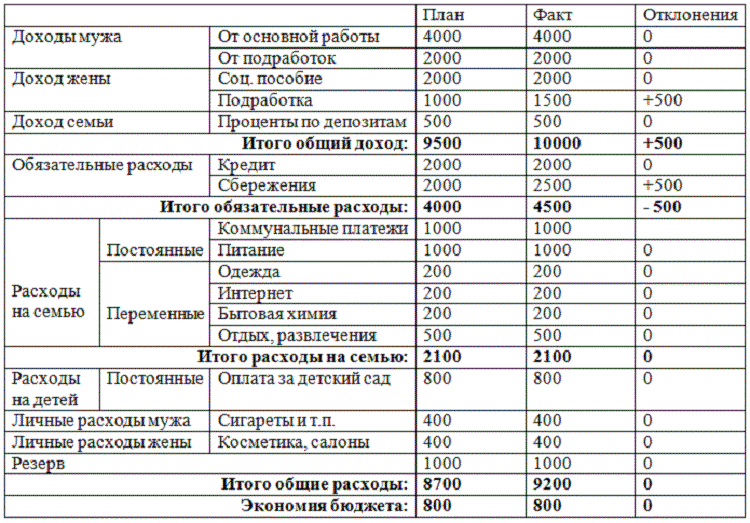

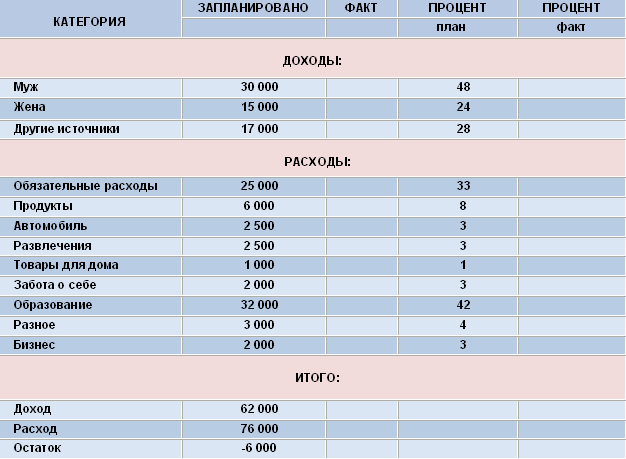

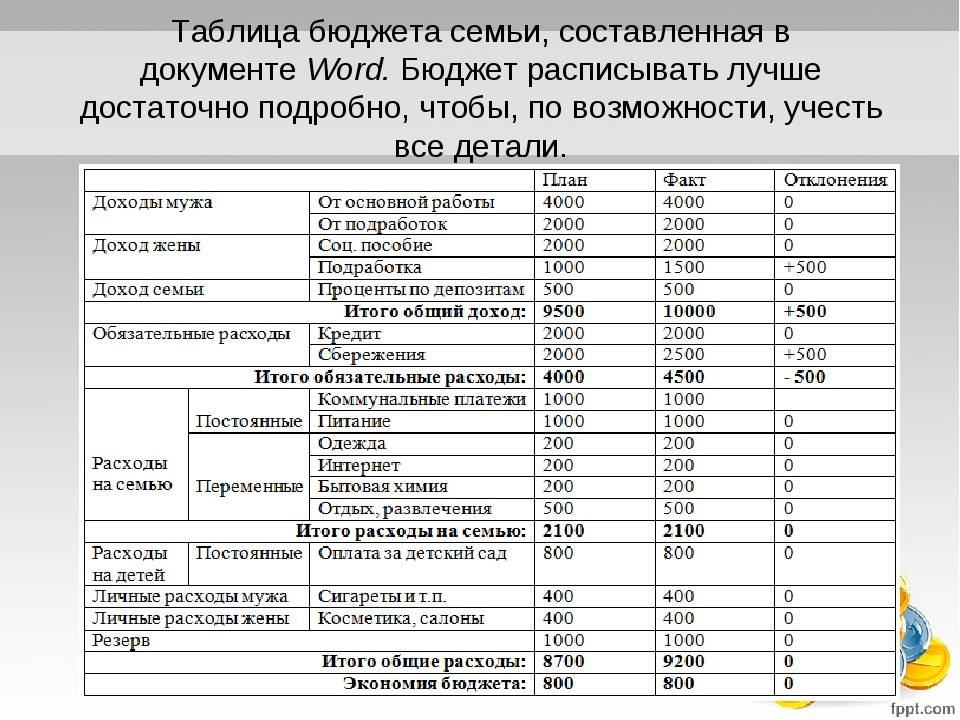

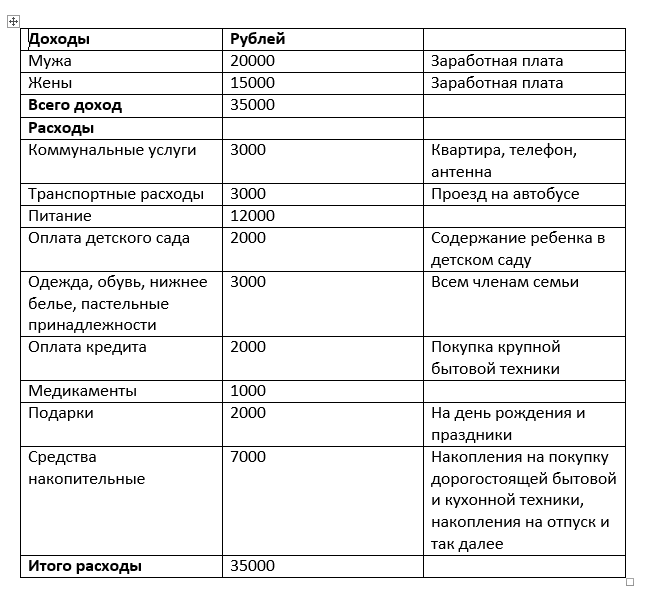

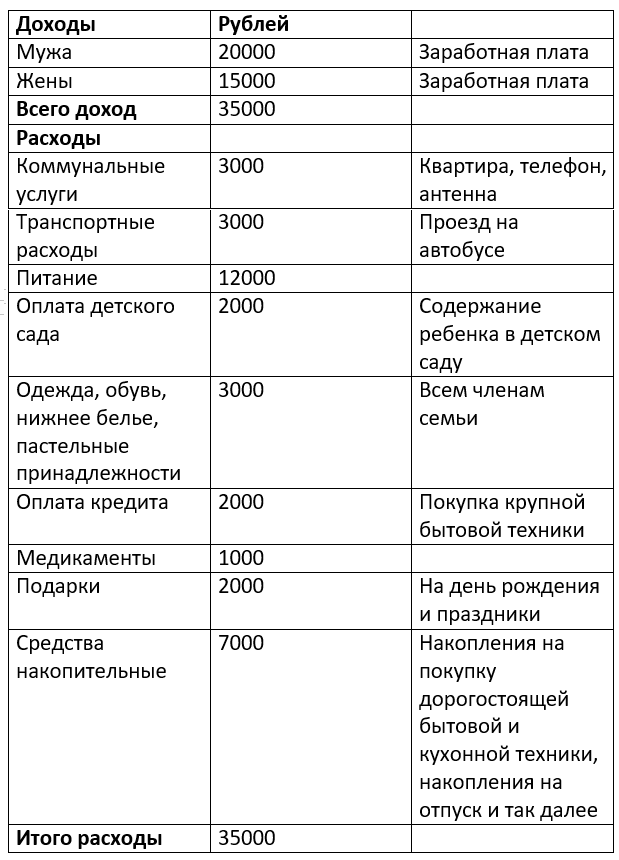

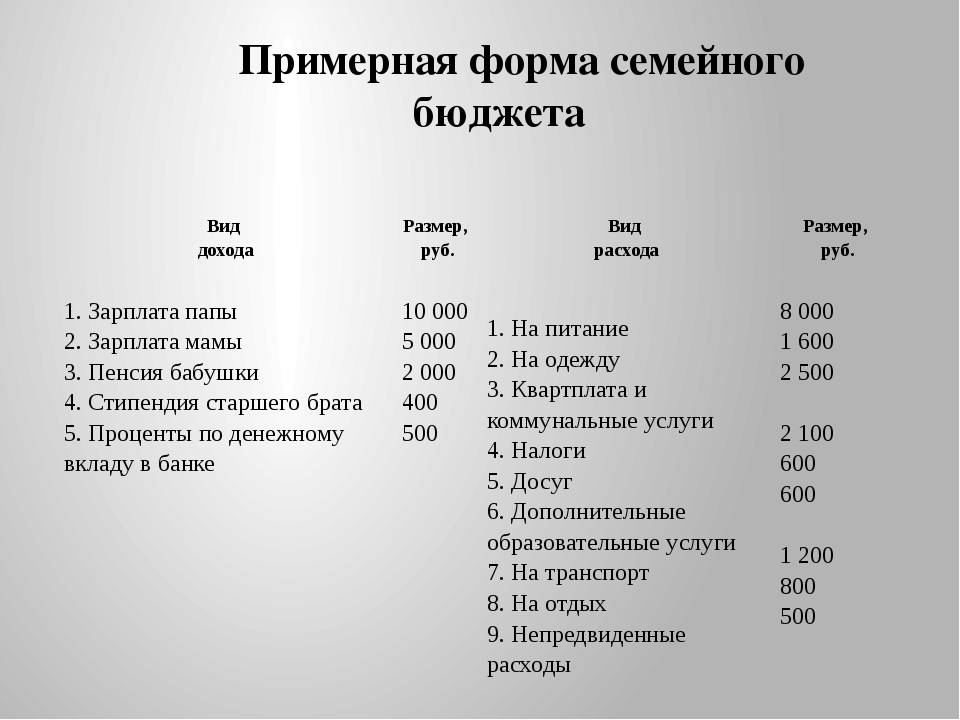

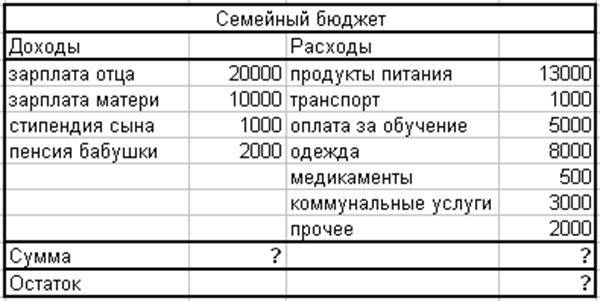

Пример:

Распределение бюджета семьи

Прежде чем писать бюджет семьи, в котором будет прописан уровень доходов и расходов, важных направлений использования средств, нужно разобраться, какие схемы распределения есть. Они позволяют определить основание для планирования бюджета, особенности накоплений средств и доли, выделяемые на различные нужды.

Способ 1. 50/20/30

Это одна из самых распространенных стратегий распоряжения деньгами, при которой нет множества категорий, и направлений расходов всего три. Половину всех поступлений в бюджет, создатели стратегии Элизабет и Амелия Уоррен, рекомендуют направлять на основные финансовые потребности.

К ним относятся:

- оплата жилья — аренда, если своего дома нет, коммунальные услуги;

- покупка продуктов питания;

- приобретение предметов одежды и первой необходимости;

- налоги;

- транспортные расходы — бензин для автомобиля, оплата общественного транспорта.

30% всех доходов следует отвести для необязательных трат. Это развлечения, посещение кинотеатров, ресторанов, туристические поездки. Деньги предназначены для целей, которые не относятся к половине расходов, и могут быть отложены.

20% доходов, как показывает личный опыт финансистов, следует тратить на кредиты и расчет с долгами, если они есть.

Оставшиеся деньги, либо всю сумму в случае свободы от обязательств, семья откладывает, формируя накопительный фонд.

Способ 2. 80/20

Данная стратегия схожа с предыдущей, поскольку предполагает распределение 20% дохода на черный день и расчет с обязательствами. Правило Парето, как называется такой бюджет семьи, предполагает направление 80% прибыли на все остальные нужды. К ним относятся как обязательные, так и необязательные расходы, но у этого плана есть свои недостатки.

20% не всегда хватает для оплаты всех задолженностей, а 80%, которые остаются для текущих нужд, могут быть потрачены неправильно. Не имея конкретной разбивки по категориям, велик риск незапланированных трат, поэтому предпочтительной будет предыдущая стратегия 50/30/20.

Способ 3. 3-6 месяцев

Данная технология планирования семейного бюджета не предполагает конкретного разделения, но направлена на создание страховочной сетки. Согласно с правилом, накоплений должно хватать на полное содержание семьи в течение полугода. Возможно снижение до порога в три месяца.

Это позволит не только определить уровень ежемесячных трат, но и сформировать запас. Его стоит использовать только в экстренных ситуациях, когда отсутствие средств может привести к негативным последствиям. Данное правило скорее относится к дополнительным. Поскольку накопления в размере 20% от дохода, полученные в предыдущих стратегиях распределения денег, могут формировать именно такой фонд.

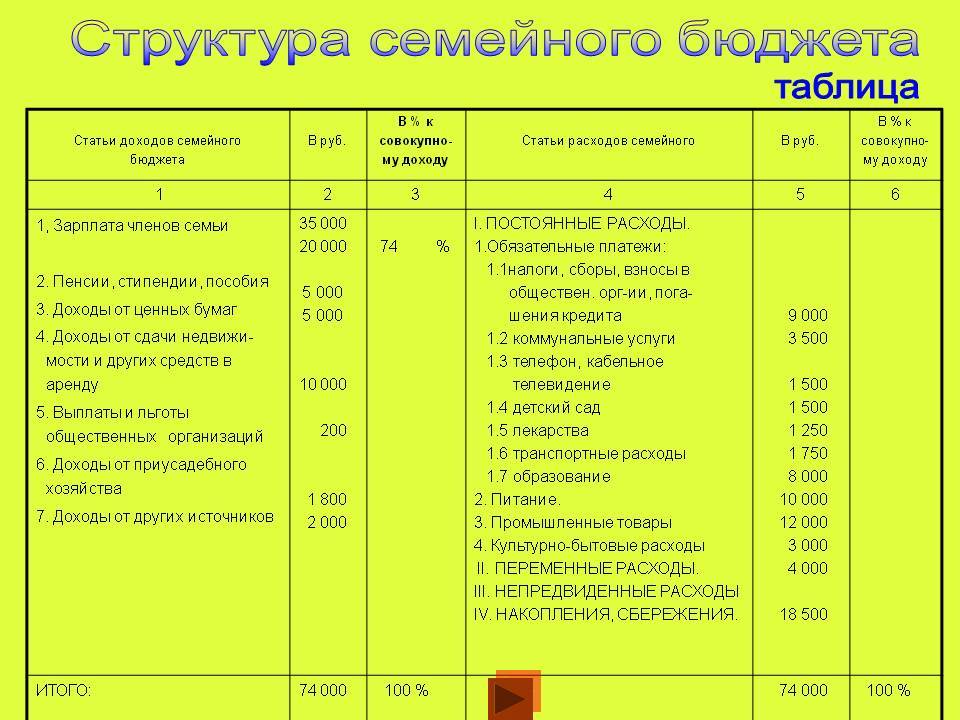

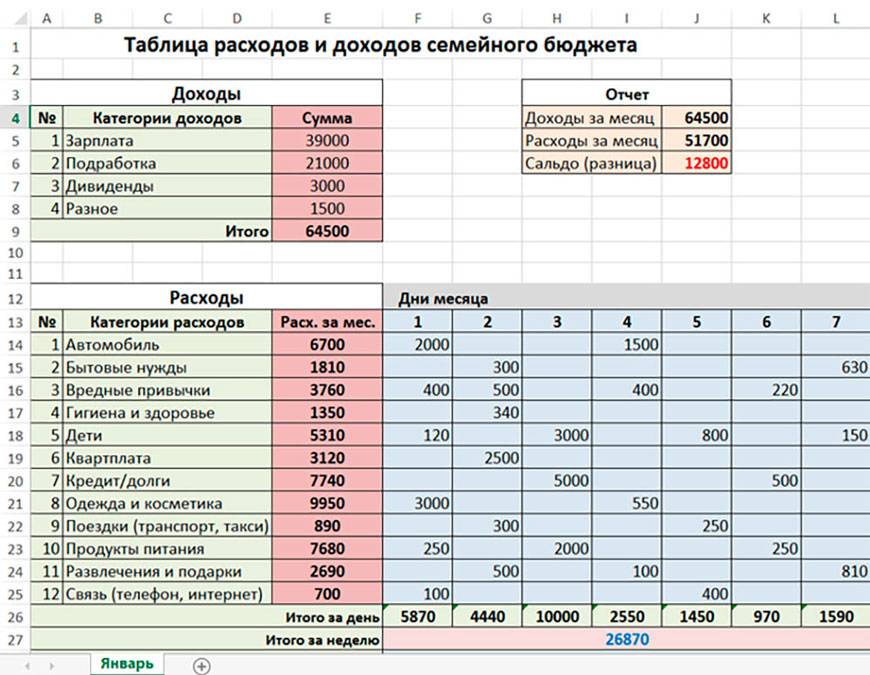

Из чего состоит шаблон расходов и доходов?

Шаблон включает в себя:

Раздел “Итого”

В этом разделе отображены сводные данные по всем доходам, планируемым расходам и сбережениям как в табличном, так и в графическом виде. График слева показывает динамику профицита бюджета и баланс расходов в течение года. На нем наглядно видно те месяцы, где плановые расходы превышают ваши доходы. На графике справа отображен баланс ваших сбережений в течение года.

Раздел “Доходы”

Здесь мы вносим суммы доходов по статьям на каждый месяц

Важно тщательно разбить на категории все доходы, чтобы по мере использования бюджета в течение года иметь возможность вносить корректировки и грамотно планировать бюджет

В разделе “Доходы” есть пункт “Трансфер со сбережений”. В него вносятся значения, когда мы хотим в какой-то из месяцев использовать сумму из бюджета сбережений. Для этого внесите сумму в строку “34” и внесите отрицательное значение этой суммы в строке “9” для вычета из баланса сбережений.

Раздел “Сбережения”

В строки раздела “Сбережения” мы вносим суммы по статьям и месяцам, на которые хотим отложить деньги.

Раздел “Расходы”

В этом разделе расходы распределены по основным категориям:

- Бытовые расходы – расходы, связанные, с содержанием жилья (аренда, коммунальные платежи, Интернет, техническое обслуживание, телефон);

- Жизнедеятельность – траты на обеспечение жизнедеятельности (продукты, личные покупки, одежда, кафе/рестораны, химчистка, парикмахерская/салоны);

- Дети – затраты, связанные с детьми (медицинское обслуживание, одежда, покупка принадлежностей для учебы, обеды, няня, игрушки, питание);

- Транспорт – траты на обслуживание автомобиля, бензин, билеты на автобус, метро, такси, ремонт, лицензии и т.д;

- Здоровье – затраты на докторов, стоматолога, покупку лекарств, вызов скорой помощи, различные процедуры и т.д;

- Образование – расходы на обучение, покупку книг, подкаст, аудио книги и т.д;

- Подарки/Благотворительность – траты на покупку подарков, благотворительные и религиозные взносы и т.д;

- Налоги/Кредиты – затраты на погашение долгов по кредитам/ипотеке, кредитным картам и налогам;

- Развлечения – расходы на развлечения по категориям (музыка, фильмы, игры, кинотеатр, театр, концерты, книги, хобби, фото, спорт, игрушки, гаджеты и т.д);

- Животные – затраты на еду для животных, медицинское обслуживание, игрушки и т.д;

- Подписки – траты на ежемесячные подписки на газеты, журналы, музыкальные сервисы и т.д;

- Отпуск – затраты на отпуск (билеты, проживание, питание, развлечения и т.д.);

- Разное – расходы на различные банковские комиссии, а также статьи расходов не попавшие ни под одну из выше перечисленных категорий.

Стартовый баланс расходов и сбережений

В правом верхнему углу шаблона нужно внести данные о стартовом балансе расходов и сбережений, которые вы хотите учесть в данном плане бюджета.

Как выбрать правильный шаблон бюджета

Шаблон бюджета может быть очень сложным или очень простым: всё зависит от ваших целей

Это может быть создание бюджета для проекта на работе, отслеживание домашних расходов или планирование предстоящего важного события, например, свадьбы, или все вышеперечисленное вместе. В любом случае, важно выбрать подходящий шаблон для управления бюджета

Мы предлагаем вам описание различных типов шаблонов и расскажем, в каких случаях их стоит использовать.

Бюджет учебного клуба

Обычно учебные клубы для достижения своих ежегодных целей проводят мероприятия по сбору средств или получают спонсорскую помощь

Наличие бюджета учебного клуба важно для управления операциями и стратегиями клуба, а также для создания архива целей на каждый год. Данный шаблон бюджета учебного клуба поможет вам быстро отслеживать и управлять доходами и расходами клуба, а также сравнивать общий бюджет и текущий баланс

Бюджет студента ВНУ

Любому начинающему студенту необходимо как можно раньше создать свой студенческий бюджет. Хотя сумма денежных средств, необходимых для учёбы в ВНУ, может быть внушительных размеров, шаблон студента ВНУ поможет определить, сколько денег нужно на текущие расходы, сколько нужно сэкономить и каким образом претворить это в жизнь. В данном шаблоне студента вы найдёте таблицу для данных о доходах и расходах поквартально, и ещё одну таблицу для предварительной оценки ежемесячных школьных расходов.

Бюджет отдела

Бюджет отдела полезен для определения потенциальных расходов отдела на ближайший финансовый год. Данный шаблон бюджета отдела поможет вам сравнивать процентные изменения бюджетных показателей для каждого года.

Ставьте общие цели и задачи

Чтобы не бросить ведение семейного бюджета через пару

недель, необходимо сесть вместе и поставить общие и личные цели на год. Они

могут быть краткосрочными и долгосрочными, важна их ценность для вас.

Запишите цели на бумагу и повесьте на видное место, к примеру, на холодильник, так сможете напоминать себе о них ежедневно и не отступать от намеченного пути. К тому же, заявление друг другу о своих планах замотивирует их выполнить, ведь неудобно уже будет перед партнером или партнершей.

Цель должна быть:

- четкой и конкретной, то есть никаких «хочу стать богатым», так и пишите «заработаю миллион к такому-то числу»;

- обязательно ставьте дедлайн, сроки стимулируют мозг работать лучше и быстрее;

- выполнимой;

- иметь задачи, чтобы казаться боле легкой.

Что такое семейный бюджет

Семейный бюджет – план трат и доходов семьи на определённый

временной промежуток, обычно на месяц. Чтобы не было проблем внутри отношений и

споров насчет денег, необходимо определиться с целями и причинами ведения

семейного бюджета и назначить ответственного.

5 причин вести семейный бюджет:

- Деньги находятся под контролем и не тратятся на ерунду. Вы всегда будете знать, куда и зачем потратились заработанные средства, проследите за лишними тратами, сделаете корректировку плана и избавитесь от спонтанных и бесполезных покупок.

- Сможете добиться общих целей. Допустим, решили приобрести квартиру и необходимо накопить на первоначальный взнос по ипотеке. Подобную сумму за пару месяцев не накопишь, поэтому необходимо постепенно двигаться к цели и здесь поможет дисциплина и ведение учета расходов и доходов.

- Появятся накопления, всегда будет подушка безопасности, если что-то случится. Жизнь непредсказуема, поэтому лучше всегда иметь деньги в запасе. Сломается техника, понадобятся лекарства или срочные поездки – семейный бюджет поможет всегда иметь сбережения на такой случай.

- Сможете не только сократить ненужные траты, но и увеличить капитал. Можно не только откладывать на сбережения, но и начать инвестировать: ценные бумаги, стартапы или собственный бизнес. Ведение семейного бюджета позволит увидеть точные данные доходов и найти дополнительные источники привлечения прибыли.

- Многие пары ссорятся из-за денег в отношениях, чтобы избежать конфликтов и находиться в доверительных, гармоничных взаимоотношениях, договоритесь о ведении бюджета. Так любой из пары может посмотреть цифры доходов, расходов и оба будут заинтересованы в экономии.

Что такое семейный бюджет?

Семейный бюджет — план по доходам и расходам семьи на месяц.

Можно планировать и более длительные периоды: квартал или год, но, как правило, составляют ежемесячный семейный бюджет.

Кто должен участвовать в его формировании? Как правило — это муж и жена. Допустимо и даже рекомендуется привлекать к финансовому планированию старшее поколение и детей, чтобы с детства прививать им финансовую ответственность. При этом, не обязательно, чтобы все участники зарабатывали деньги.

Основная цель создания и ведения семейного бюджета — формирование осознанного отношения к доходам, расходам, сбережениям и инвестициям у каждого члена семьи. Поэтому — привлекайте всех: обсуждайте планы, сравнивайте варианты, учитывайте мнение каждого.

В рамках статьи мы не будем погружаться в стратегии ведения бюджета, например, правило 50/30/20 и подобные, так как это тема для отдельного подробного материала, который мы уже готовим к публикации.

Зачем контролировать семейный бюджет?

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Пример ведения бюджета из жизни одной семьи

Спикер — Анар Рзаев, эксперт по созданию IT стартапов и инвестициям, основатель Islandum:

Семейный бюджет — тонкая грань между молодоженами, прожившими не более 5 лет в браке. В момент тоста на свадьбах, основные наставления старших и родителей: оберегать семейный очаг, быть терпимыми, находить компромиссы в сложных ситуациях. В случаях, когда дело касается денег, многие не могут выйти из зоны комфорта и начинают тратить, не задумываясь о будущем.

Я в браке 10 лет, у меня прекрасная супруга с которой мы прошли много сложных ситуаций и 2 мальчика, возрастом 2 и 8 лет. Супруга — Альбина в декрете, но зарабатывает путем подбора и продажи туристических путевок и оформлением виз. В прошлом у меня было туристическое агентство, прошло более 8 лет. В то время, когда я только начинал путь предпринимателя, было сложно выплачивать зарплату менеджерам, оплачивать аренду офиса и накладные расходы.

Поэтому Альбина сама предложила мне помочь, несмотря на рождение первого сына Родиона. Я прошел обучение на курсах туризма в РУДН, и понемногу, как мог обучал супругу основам страноведения, подбору и оформлению пакетных туров. Было непривычно видеться с супругой на работе и дома, но мы старались держать субординацию. Прошло 8 лет, я давным-давно продал туристическое агентство, ну а Альбина до сих пор продает туры своей большой клиентской базе. Я не гоню супругу на работу, она свободна в перемещениях и занимается воспитанием детей в мое отсутствие.

Я не привык сидеть в офисе и развиваю свои направления в бизнесе, постоянно тестирую новые идеи и гипотезы, которые отнимают до 15% ежемесячного дохода, но это стоит того, так как я инвестирую в будущее своей семьи. Альбина ни разу не осуждала мои действия, и на семейные отношения это ни коем образом не влияет.

В чем заключается экономия семейного бюджета? Мы никогда не берем кредиты, не сдаем ничего в залог, лучше перебьемся или накопим на крупную покупку (недвижимость, автомобиль). Это лично мое решение, так как быть должным куму-то за что-то не по мне. В этом Альбина меня поддерживает. До 30% дохода уходит на продукты и питание, не скажу, что не ходим в кафе и фудкорты — бывает, но не ежедневно. Многие молодые пары считают, что на ребенка будут большие денежные затраты. Здесь, с какой стороны посмотреть. Ребенка можно одевать во все новое, не покупать вещи на вырост дорогих брендов, ежедневно водить в игровые зоны и кинотеатр. В таком ключе расходы велики. Но возможно экономить как на одежде, так и на досуге.

Как сэкономить семейный бюджет? Прислушивайтесь к мнению старших, плохого они точно не посоветуют. Молодое поколение не привыкло считать деньги и планировать бюджет. Это ближе нашим родителям и дедам. Сейчас другое время, жизнь более стабильна, чем в 90-ых. Есть множество курсов по личным и семейным финансам, составлению планов, расчетных схем, можно найти и бесплатные материалы и немного перенять шаблоны на свой семейный бюджет.

Зачем вести семейный бюджет?

Помимо очевидных преимуществ ведения личного бюджета, семейный бюджет позволит исключить непонимание партнеров по финансовым вопросам. Проблемы с деньгами — крайне популярная причина проблем в семье, приводящая даже к разводам.

Планирование семейного бюджета позволит вам:

- обеспечить прозрачность и доверие в финансовых вопросах;

- исключить конфликты на почве денег;

- создать основу для достижения семейных финансовых целей;

- обеспечить финансовую стабильность всей семьи;

- прививать финансовую грамотность детям.

При этом, в ведении семейного бюджета есть пара минусов, например отсутствие «личных» расходов и интриги при покупке подарков. Однако, их можно исключить, договорившись о бюджетах на персональные траты, которые не отражаются в семейных расходах.

Огромным преимуществом ведения семейного бюджета является также привитие навыков и привычки планирования финансов детям. Если вы добавите к этому еще и базовые книги по финансовой грамотности — вы обеспечите им достойное будущее при любой экономической ситуации.