В каких банках взять кредит, если плохая КИ

Существует определенный шанс взять кредит, даже если плохая КИ. Есть банки, которые предоставят заем независимо от репутации должника. В перечень входят 9 кредиторов. Их название и требования к заемщику собраны в таблице:

| Название | Требования к заемщику |

| Тинькофф |

|

Восточный |

|

| Почта Банк |

|

| Совкомбанк |

|

| Ренессанс Кредит |

|

| Займер |

|

| Быстроденьги |

|

| Lime Займ |

|

| Турбозайм |

|

Когда обнуляется КИ и отчего зависит.

Когда обнуляется КИ и отчего зависит.

Основные причины ухудшения кредитной истории

Существует три основных причины, влияющих на ухудшение КИ. Это просрочки по платежам, задержка банковских операций и мошенничество. Именно в этих случая клиенты чаще всего интересуются, как исправить кредитную историю бесплатно по фамилии. В первом случае вина полностью ложится на плечи заемщика, поскольку он допустил несвоевременную или неполную оплату платежей. Во втором случае клиент виновен частично из-за того, что не учел сроки осуществления операции в банке.

Банковские системы могут проводить платеж в течение трех рабочих дней, поэтому происходят задержки. В третьем случае виноваты лица, которые использовали личные данные заемщика, взяли на его имя кредит и исчезли, испортив человеку репутацию. Столкнувшись с такой ситуацией, сделать кредитную историю положительной можно только через суд.

Чтобы не искать варианты, как избавиться от плохой кредитной истории, нужно очень ответственно относиться к оформлению кредитов. Сотрудничать только с проверенными организациями, которые работают легально, заботиться о сохранности личных данных и не передавать свои документы третьим лицам.

Изучив информацию, как сделать кредитную историю лучше, необходимо действовать быстро, не откладывая этот вопрос на потом, поскольку для реабилитации КИ может понадобиться от нескольких месяцев до нескольких лет. Все зависит от принятых мер и обновляемых списков БКИ.

Несвоевременное или неполное внесение платежей

Самой распространенной причиной, которая может подпортить КИ, является просрочка платежей или внесение неполной суммы. Оформляя кредит, банк или МФО выдают заемщику график, согласно которому необходимо внести оплату. Изменения в сроках выплат или пролонгации возможны лишь после согласования таких моментов с компанией-кредитором

Поэтому очень важно осуществлять обязательные платежи в срок, не задерживая их даже на один день

Заемщики, которые погасили долг позже или отказались выполнять обязательства, получают в своих данных отрицательную КИ. Актуальным становится вопрос, как улучшить кредитную историю с помощью займа онлайн или товарного кредита. Исправление кредитной истории через суд невозможно, поскольку решение будет приято не в пользу кредитозаемщика.

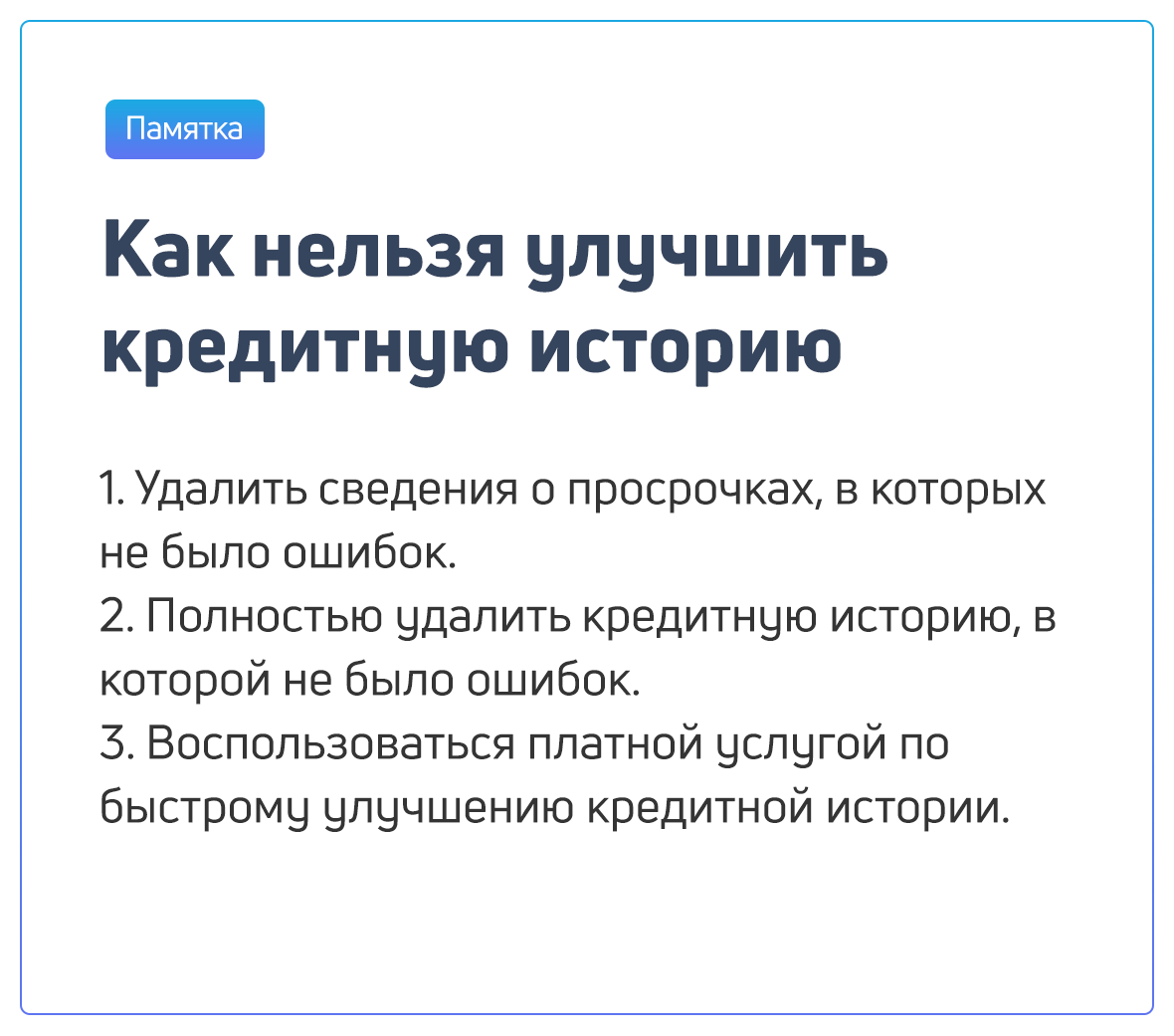

Искать варианты, как можно улучшить кредитную историю искусственно, не стоит. Чаще всего такие услуги повышения рейтинга предлагают мошенники, которые хотят нажиться на отчаявшихся клиентах банков. Поэтому таких предложений стоит опасаться.

Технический сбой

Технические ошибки в системе банковских расчетов также становятся причиной просроченных платежей. Длительная обработка данных или перечисление по другим реквизитам встречаются редко, однако могут стать проблемой для дисциплинированных заемщиков. Исправить плохую кредитную историю в таком случае можно, обратившись в банк или МФО с чеками или квитанциями, подтверждающими своевременные выплаты.

Если кредитор откажет или сможет найти способ, как исправить ошибку в кредитной истории, придется начинать судебное разбирательство. В суде необходимо будет представить договор по кредиту и поднять квитанции, которые доказывают внесение платежей в срок. Суд длится не слишком долго, на время решения вопроса влияет позиция кредитора и его явка на заседания. Поправить КИ удается сразу после вынесения положительного решения.

Мошенничество

В сфере кредитования встречаются факты мошенничества, когда третьи лица получают копию паспорта и берут кредиты по этому документу. Часто подобное случается в МФО, где займы выдаются по одному лишь паспорту. Чтобы избежать таких ситуаций, некоторые микрофинансовые компании (например, сервис Е капуста) просят заемщиков прислать фото с паспортом в руках, чтобы убедиться в подлинности документа. Если клиент игнорирует такие условия, в кредите будет отказано.

Некоторые компании-кредиторы не хотят усложнять процедуру и довольствуются лишь паспортными данными. Тогда и появляются лазейки для мошенников, которые в обход закона пытаются получить деньги и исчезнуть. Чтобы не стать жертвой подобных действий и сохранить высокий кредитный рейтинг, выбирайте банки и МФО, гарантирующие конфиденциальность и сохранность личных данных.

Если избежать таких неприятностей не удалось, стоит уточнить способы исправления кредитной истории. Вероятно, придется обратиться в суд, где исправить кредитную историю и доказать свою невиновность будет проще всего.

Можно ли исправить кредитную историю, и каким образом?

Вы запросили отчет из своей финансовой репутации и увидели, что она испорчена? Тому может быть 2 причины:

- банк передал в бюро ошибочные сведения, просрочек на самом деле не было;

- пропуски платежей, указанные в отчете, действительно были.

Действия, которые необходимо предпринять, зависят от сложившихся обстоятельств.

Как исправить кредитную историю, если сведения в ней ошибочны

Порой причиной негативной финансовой репутации являются не реальные просрочки, а ошибки банка. Например, передали данные по договору другого клиента или произошел технический сбой.

Но не всегда виновата финансовая организация. Для наглядности приведу несколько примеров.

Другая ситуация:

Если в БКИ хранятся недостоверные сведения, то для исправления данных необходимо обратиться в банк с письменным требованием внести корректную информацию. В большинстве случаев этого достаточно.

Если кредитор в течение 30 дней не отреагировал на просьбу или неаргументированно отказал в ее исполнении, то придерживайтесь следующего алгоритма:

- Соберите все документы о спорном договоре. Потребуются квитанции, платежные поручения, выписки и т.д.

- Составьте письменное заявление, в котором подробно изложите обстоятельства произошедшего и свои требования.

- Обратитесь напрямую в БКИ, в котором хранятся недостоверные сведения. Сделать это можно как лично, посетив представительство агентства, так и отправив заказное письмо с уведомлением.

После получения вашего обращения сотрудник БКИ направит запрос в банк. На основании полученного ответа сведения будут скорректированы или оставлены без изменений. Самостоятельно БКИ исправления не вносит.

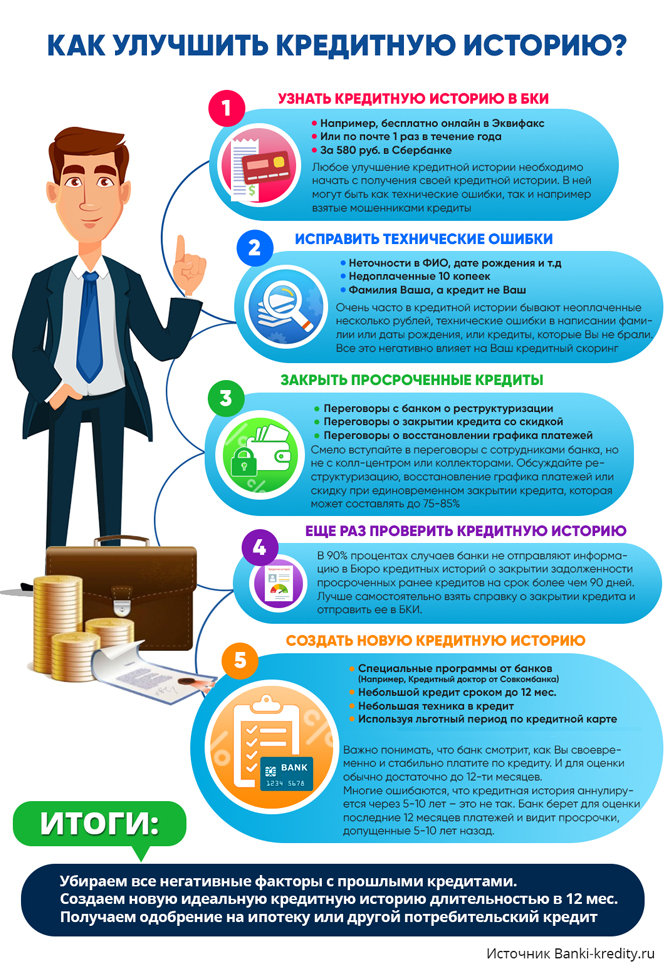

Способы улучшения кредитной истории после просрочек

Если же просрочки действительно были не по вине банка, то убрать эту информацию из досье не получится. Единственное, что можно сделать — добавить новые сведения, которые будут характеризовать вас как положительного заемщика. Но быстро это сделать не выйдет — на формирование новой истории потребуется 6-12 месяцев, иногда больше.

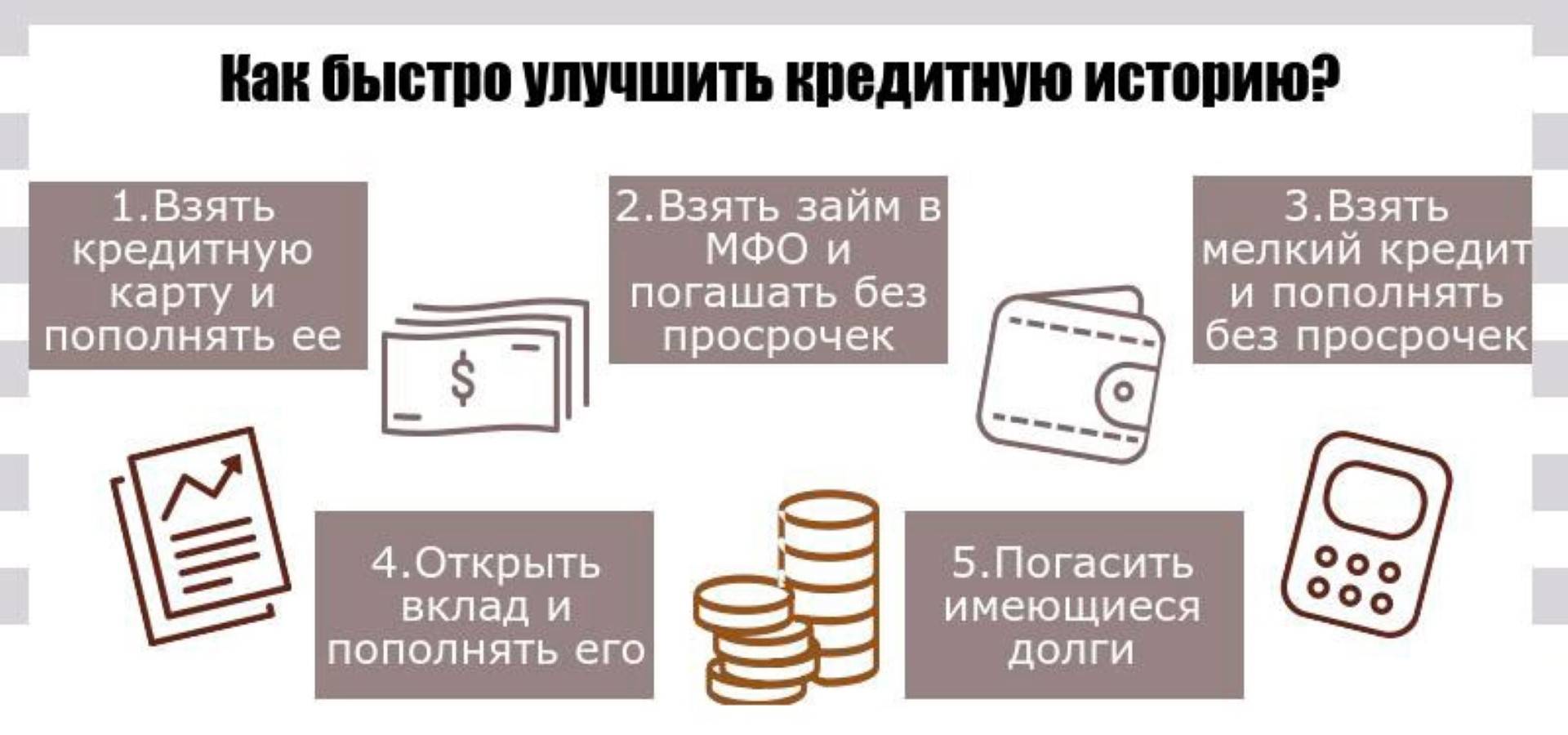

Существует 4 проверенных способа исправить свой финансовый рейтинг:

- С помощью МФО микрозаймами. Исправление платежной истории через займ предполагает оформление микрокредита. Обычно договор заключается на 5-30 дней. Получить такой займ можно онлайн на карту или в офисе выбранной МФО. Главный недостаток таких договоров — высокая процентная ставка. Например, в MoneyMan за 14 дней пользования 10 тыс. рублей придется заплатить 2 800 рублей процентов.

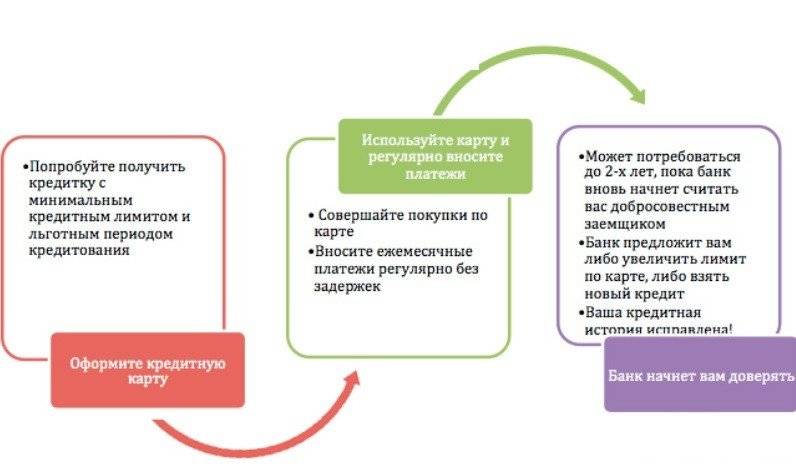

- Путем оформления кредитки. Для формирования новых данных достаточно минимального лимита — 10 тыс. рублей вполне хватит. Главное его регулярно использовать и своевременно и в полном объеме возвращать израсходованные средства.

- Через товарный кредит. Можно оформить займ на бытовую технику или мебель. К таким заявкам банки относятся лояльнее, процент одобрения по ним выше.

- Через небольшой потребительский кредит. Как и в остальных вариантах, необходимо оформить договор, по которому будет своевременно и в полном объеме поступать платежи.

Оптимально взять 30 тыс. рублей на 1 год.

При оформлении договоров займа для улучшения финансовой репутации не гасите задолженность досрочно

В такой ситуации вам важно показать банку не свое материальное положение, а платежную дисциплину и стабильность в течение длительного времени

Есть мошенники, которые за деньги предлагают улучшить финансовую репутацию. Не соглашайтесь на их предложения — такая деятельность не только противоречит закону, но и не приносит результата. Удалить корректные данные из базы БКИ невозможно.

Большая просрочка

Есть и такие люди, которые в принципе наплевательски относятся к тому, как выглядит их кредитная история и насколько они исполняют свои обязанности перед банковской организацией.

К примеру, молодой человек получает повестку, и в ближайшее время должен отправиться проходить службу. В это время он берет микрокредит в какой-то компании, хорошо гуляет со своими друзьями, после чего уезжает. Дело в конечном итоге доходит до судебного разбирательства или же передачи дела коллекторам. В итоге о произошедшем узнают его родители, которые самостоятельно гасят возникшую задолженность, но при этом сам парень в итоге находится у большинства кредитных организаций в черном списке. Через несколько лет он находит жену и хочет оформить ипотеку, но при этом из-за такого происшествия любой банк в итоге ему просто откажет в предоставлении средств.

Если у гражданина слишком плохая кредитная история, то в таком случае оптимальным решением будет стать примерным клиентом банковской организации, оформить кредит под залог какого-то имущества или же посетить ближайшего кредитного брокера. Если интересует оформление займа в конкретной финансовой организации, которая всячески отказывается от сотрудничества, можно попробовать оформить себя в качестве дебетового клиента. Другими словами, нужно перевести получение заработной платы на карту данного банка, а еще лучше – сделать туда отдельный вклад.

Многие современные банки пользуются не только технологией скоринга заявок, но еще и проверяют «поведение» человека, то есть приблизительно оценивают его финансовые действия, и на основании этого в конечном итоге прогнозируют его платежеспособность в обозримом будущем. Таким образом, банк будет наблюдать за движением средств гражданина по зарегистрированным счетам, и через несколько месяцев может даже сам предложить какие-то займы.

Некоторые в таких ситуациях прибегают к оформлению залогового кредита. В данном случае банку в качестве гарантии возврата полученных средств предлагается выдача определенного имущества. В большинстве случаев речь идет о какой-то недвижимости или автомобиле. Ключевым условием в данном случае является ликвидность предоставляемого имущества, то есть, если человек в конечном итоге не вернет указанную сумму, у банка должна присутствовать возможность быстрой продажи вещи с аукциона. Сумма оформляемого кредита в преимущественном большинстве случаев не превышает 80% от общей цены имущества, оставляемого в качестве залога.

Довольно распространенным является также обращение к кредитным брокерам, то есть специализированным лицам, которые подбирают кредитную компанию для конкретного клиента, основываясь на его кредитной истории. Услуги таких специалистов являются платными.

В основном кредитные брокеры взаимодействуют именно с проблемными клиентами, которые не могут самостоятельно преодолеть условия службы безопасности банка и получить займ на требуемую сумму. Такие специалисты не только отправят гражданина в нужное место, но еще и дадут полезные консультации по поводу того, как можно быстрее и удобнее собрать всю необходимую документацию, на какие сроки рассчитывать и какую сумму можно в конечном итоге получить. В некоторых случаях брокеры самостоятельно могут предоставить займ гражданину.

Как долго хранится плохая КИ

КИ хранится в специально созданных для этого бюро. На территории России существует организаций, которые собирают информацию о заемщиках в свою базу. Срок хранения данных составляет 15 лет, обойти плохую КИ или изменить сведения невозможно. Налаженный процесс работы БКИ позволяет оперативно обновлять информацию, которая появляется в банках или МФО.

Изменение кредитной истории возможно в случае активных действий заемщика. Для этого подойдет кредитная карта, товарный кредит, успешные займы в МФО, участие в специальных банковских программах. Многих заемщиков интересует, как повысить рейтинг и как исправить кредитную историю, если не дают ссуду в банке. Ответ один — найти лояльные МФО и сосредоточиться на микрокредитовании.

Если не предпринимать никаких действий, придется ждать обновления КИ на протяжении длительного срока. На это время забудьте о серьезных кредитах, ипотеке, покупке автомобиля в рассрочку. Ни один серьезный банк не захочет иметь дело с клиентом, который не отличается благонадежностью и платежеспособностью.

Оформляя кредит, оценивайте силы. Невыполнение взятых на себя обязательств приводит к испорченной репутации, восстановить которую будет непросто. Время от времени интересуйтесь КИ и сотрудничайте только с проверенными кредиторами, которые гарантируют защиту личных данных.

Испорченная кредитная история, что повлияло

Для начала, найдем причину, по которой КИ перешла в разряд «плохих».

- Ошибочно введенные данные. Работники банков и БКИ могут ошибиться и ввести кредитные показатели вашей тёски. Такие случаи действительно бывают. Есть подозрения в ошибке, обратитесь с заявлением в банк, который выдавал деньги. Они обязаны все перепроверить.

Системные сбои тоже не исключение. Обновление систем и программ, может повлечь изменение в отчете. - Возможно личными данными воспользовались мошенники. Для многих займов, нужны только паспортные данные и подпись. Использовать это достаточно просто.

- Ежемесячные опоздания по срокам. Как правило, однократный пропуск ничего не изменит. Но систематические «прогулы» банк прощает с трудом. В частности, если деньги были взяты на длительный срок, по льготным условиям.

- Долг, который не закрыт. В данном случае, положительного ответа не ожидайте. Единственный вариант, если до его погашения остается пару дней. Все пункты договора выполняются вовремя. И банк, в котором берете новый кредит, не первый раз предоставляет свои услуги.

- Суд. Финансовые разбирательства в суде отображаются в вашей кредитной истории. Банк узнает об этом, как только получит ответ из БКИ.

Как узнать, исправлена ли кредитная история по фамилии через интернет

В онлайн-режиме можно запросить информацию о том, в каких БКИ хранится кредитная история. Сделать это удобнее всего через портал госуслуг или на сайте . Далее следует обратиться в конкретные БКИ:

- лично (малопривлекательный вариант, потому что БКИ не имеют представительских сетей и обращаться можно только по месту нахождения компании);

- телеграммой с заверенной подписью;

- письменным запросом с нотариальным удостоверением подписи;

- запросом через посредника (банки, некоторые коммерческие сетевые компании, например, Евросеть, интернет-посредники, услуги платные;

- онлайн-запросом через сайт БКИ, если такой сервис поддерживается.

Бесплатно информация предоставляется два раза в год. посреднические, нотариальные и почтовые расходы взимаются дополнительно.

Кредитная история относится к личной информации, содержание которой следует контролировать. Во избежание неприятных сюрпризов при использовании кредитных карт или кредитов (займов) рекомендуется ежегодно или раз в 2–3 года запрашивать и проверять отчёт.

Как исправить и улучшить кредитную историю

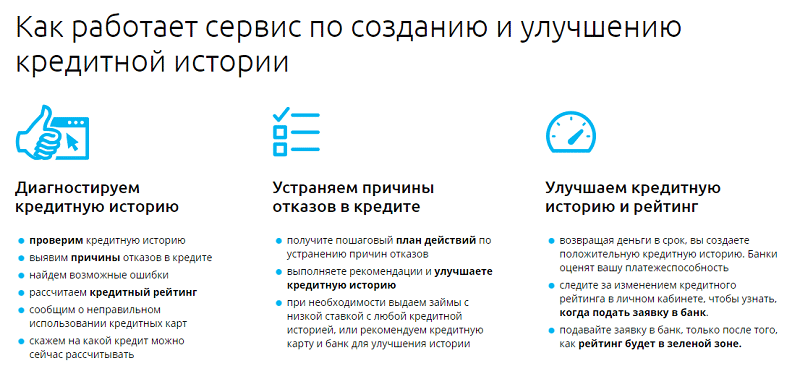

Заемщик может восстановить кредитную историю, особенно если она испорчена не по его вине. Для этого может потребоваться обращение в БКИ, банки и МФО, к приставам и в суды. Чтобы знать, как и где исправлять КИ, ее нужно запросить в каждом бюро.

Пройти банкротствобез последствия для КИ

Исправление ошибок и недостоверных данных

Если ошибки в сведениях КИ возникли по вине бюро или банка, для их устранения нужно обращаться с письменным или электронным заявлением. Алгоритм корректировки отчета через БКИ заключается в следующем:

- в заявлении нужно указать сведения, которые вы считаете недостоверными и ошибочными;

- необходимо приложить доказательства, подтверждающие ошибку (например, выписку из банка о полном погашении кредита точно в срок);

- так как БКИ является посредником, оно направит запрос в банк;

- после получения ответа на запрос будут внесена корректировка в кредитную историю.

Совет юриста. Так как БКИ обязательно будет направлять запрос в банк, это увеличит сроки исправления кредитной истории. Еще больше времени займет, если вам необходимо исправлять данные, направленные несколькими банками. Поэтому рекомендуем предпринимать меры по исправлению неточностей через банк, допустивший ошибку.

Если в отчете о КИ есть кредиты и займы, которых вы не брали, рекомендуем сразу обращаться в полицию. В МВД обязаны запросить информацию из банка, проверить ее на предмет мошенничества. Материалы проверки МВД можно использовать для обращения в банк и БКИ для удаления записей о договорах, которые вы не заключали.

Получить консультацию кредитного юриста

Погашение задолженности по кредитам и обязательствам

Погасив долг по кредиту, займу или другому обязательству, вы не устраните запись о просрочке в КИ. Однако положительная активность заемщика будет перекрывать по времени ранее возникшие долги. Это не гарантирует, что заявку по кредиту обязательно одобрят, но шансы на положительное решение будут заметно выше.

Рекомендуем запросить новую КИ через 2-3 недели после погашения задолженности. Это позволит убедиться, что банк своевременно передал данные в бюро.

Рефинансирование

Рефинансирование окажется полезным при высокой долговой нагрузке, большом количестве кредитов и займов. Удачно рефинансировав несколько кредитов, можно сэкономить на процентной ставке, что стает дополнительным преимуществом.

После рефинансирования общее количество обязательств в КИ будет меньше. Кроме того, новым договором можно предусмотреть меньший размер платежей.

Пройти рефинансирование долга в суде

Оформление новых займов, кредитов и карт

Новые займы могут не только ухудшить КИ, но и положительно повлиять на ее содержание. Естественно, для этого нужно быстро и в полном объеме рассчитаться с МФО или банком, показать себя добросовестным заемщиком.

При получении микрозаймов и кредитных карт проверка заявителя проводится проще, особенно если запрашиваемая сумма незначительна. Кредитные карты можно вообще получить практически без проверки при переходе на зарплатный проект, оформлении счета в банке.

Брать новые займы и оформлять кредитные карты нужно только в случае, если вы уверены в своей платежеспособности. В противном случае вы не только ухудшите кредитную историю, но и получите дополнительные проблемы с МФО, банками, коллекторами, приставами.

Рекомендуем искать варианты, где первые дни или недели пользования деньгами бесплатные, либо предусматривают минимальный процент.

Совершение покупок в рассрочку или по кредиту

Так как покупок в магазинах не избежать, их можно использовать для улучшения кредитной истории. При оформлении кредита в торговой точке заявка направляется сразу в несколько банков. Так как проверка проходит практически мгновенно (5-10 минут), шансы на одобрение хотя бы от одного банка увеличиваются. Если вы вовремя рассчитаетесь за приобретенные товары, в КИ будут добавлены положительные записи.

Открытие вкладов и депозитов в банках

Открытие вкладов и депозитов в банках не отражается в КИ, однако может помочь с оформлением кредитов даже при плохой кредитной истории. Привлекая клиентов, банки предлагают кредитные карты или потребительские кредиты, при этом, не проверяя историю. Если вы будете добросовестно платить по кредитке, это положительно скажется на кредитной истории.

Можетли просрочка негативно влиять на кредитную историю несколько лет

Просрочка и тем более продажа долга коллекторскому агентству действительно сказывается на возможности брать новые кредиты. Причина очевидна: банк беспокоится, что вы не вернете деньги.

Более того, кредитные организации понимают, что продажа долга коллекторам — не обязательная, а крайняя мера. Раз заемщик довел ситуацию до коллекторов, либо у него серьезные проблемы с финансами, либо он целенаправленно не хотел платить банку. В любом случае это плохая характеристика.

Если вам отказали в кредите из-за ваших просрочек, в причинах отказа может быть указана кредитная история заемщика.

Вы сообщили, что выплатили долг коллекторскому агентству еще четыре года назад. Но некоторые банки с настороженностью относятся к заемщикам, допустившим просрочку, даже если с тех пор прошло несколько лет. Если у вас в принципе было мало кредитов или этот и вовсе был единственным, банку не хватит информации, чтобы проанализировать вашу платежную дисциплину. Поэтому ему легче не рисковать, а доверить деньги другому заемщику.

Если КИ испорчена по вашей вине

Быстро улучшить кредитую историю вам не удастся. Восстановление репутации – дело щепетильное и требующее времени. Вот основные способы постепенно обелить себя в глазах банка:

- Возьмите небольшой кредит или несколько и погашайте их четко по договору. Разумеется, никаких просрочек не должно быть ни в коем случае.

- Положите небольшой депозит в банк, в котором в дальнейшем планируете кредитоваться. Пусть скромный, но все же плюс в копилку доверия банка к вам.

- Оформите кредитную карту и аккуратно, исправно по ней платите.

Все эти действия помогут вам постепенно зарекомендовать себя в качестве надежного, пунктуального и обязательного клиента, которому можно доверять.

При оформлении кредита вы можете предоставить банку любые выписки, счета и прочие документы, которые характеризуют вас как аккуратного плательщика. Это могут быть и выписки по оплате коммунальных услуг, и за мобильную связь, и по кредитной карте. Само собой, просрочек по этим платежам не должно быть.

Исправить «за деньги»

Что бы вам ни обещали разного рода «специалисты по кредитам», исправить кредитную историю за деньги, даже немалые, вам не удастся. Ведь вы все равно не сможете точно установить, в каких кредитных бюро она хранится. Если даже представить возможным незаконное исправление кредитной истории в одном бюро, то ведь других она останется прежней. Так что все подобные предложения можете сразу смело отметать.

Как исправить быстро?

Если кредитная история испорчена по вашей вине, то никак. Если же вы обнаружили несоответствие каких-либо фактов, то обращайтесь в БКИ, приложив к заявлению о внесении изменений в кредитную историю справку из банка, подтверждающую эту информацию. На ее основании БКИ изменит вашу кредитную историю относительно быстро.

Причины ухудшения кредитной истории

Следствием испорченной кредитной истории могут выступать следующие причины:

- Нарушение сроков внесения ежемесячного платежа.

Кредитные обязательства всегда урегулированы договором, который имеет приложение в виде графика погашения платежей. Именно этот документ устанавливает императивные сроки внесения ежемесячного платежа, нарушение которых влечет изменение кредитного рейтинга в сторону спада. - Внесение платежа в меньшем размере, чем установлено договором.

Банки не поощряют тех клиентов, которые по своему усмотрению изменяют минимально установленный размер платежа, поэтому вносят в систему корректировки, ухудшающие кредитную историю заемщика. - Несвоевременное поступление средств.

Выбирая тот или иной способ перевода средств по кредитному договору, клиент должен учитывать период обработки операции и перечисления средств в адрес конкретной организации, который может занимать от нескольких часов до нескольких дней. Кредиторы всегда фиксируют этот нюанс в договоре и не считают уважительным основанием при начислении пеней. - Ошибки сотрудника или системы.

На личный кредитный рейтинг клиента способен оказать влияние человеческий фактор, когда сотрудник банка некорректно заполняет сведения в системе и допускает расхождение с данными в договоре заемщика, в результате ничего не подозревающий и добросовестный клиент исполняет свое долговое бремя позже положенного срока.Техническая база банка (компьютеры и терминалы) также может создавать погрешности и, например, в момент внесения долга прекратить работу или потерять связь с сервером.

- Мошеннические действия.

Мошенники периодически атакуют банковскую систему и постоянно совершенствуют свои схемы получения кредитов на имя другого гражданина, который впоследствии сталкивается с испорченной кредитной историей, серьезным долгом и штрафами за невозврат средств. - Полный отказ от возврата средств банку или признание гражданина несостоятельным.

Гражданское законодательство претерпело корректировки, согласно которым не только юридические, но и физические лица стали правомочны объявлять себя несостоятельными. Процедура признания несостоятельным физического лица проходит установленные законом этапы, но в итоге лицо может полностью снять с себя долговое бремя и обязательства перед банком. Подобный вариант крайне негативно скажется на кредитной истории. Более того, физическим лицам-банкротам запрещено вступать в новые кредитные обязательства на протяжении следующих 5 лет.