Минимизируем расходы

Итак, наша основная задача сделать кредитную карту – источником небольшого, но гарантированного дохода, поэтому первым этапом станет сведение затрат на ее использование к нулю. Поэтому:

- Плата за ежегодное обслуживание: чтобы не переплачивать банку комиссии за пользование карты, выбирайте класс карты, который вам подходит: если у вас затраты в месяц в среднем не больше 50000 рублей, то вам вполне подойдет самая экономичная карта с наименьшим тарифом. Конечно, и доход от ее использования будет также меньше.

- Снятие наличных. Забудьте о том, что с кредитной карты можно снять наличные – это прямая дорога к переплате, ведь за каждую операцию банк берет комиссию в 3-5% с установленным минимумом. Поэтому по кредитной карте осуществляем платежи только в безналичном порядке. Если нужна наличность – используем дебетовую карту.

- Проценты за использование средств. Проценты по кредитной карте весьма значительны, но начисляются они только после льготного периода. Поэтому внимательно следим за финансовыми потоками: запоминаем дату первой операции, ставим напоминание на телефон, чтобы своевременно вернуть взятую сумму вовремя.

- Штрафы и неустойки. Стоимость обслуживания кредитной карты возрастает в разы, если не только не укладываться в рамки льготного периода, но и допускать просрочки по ней. Штрафы недопустимы для эффективного использования по кредитке, заработать при наличии просрочки по ней точно не получится.

- Комиссия за смс- уведомления начисляется банком только в том случае, если эта услуга подключена. К счастью для бережливых клиентов, данную опцию можно отключить. Все операции можно отследить в мобильном банке (приложении) или через личный кабинет на сайте компании. Это абсолютно бесплатно.

Кобрендинговые и бонусные карты

Кобрендинговые карты выпускаются банками совместно с каким – либо предприятием: популярны карты «Аэрофлота», «Газпромнефти», МТС, Мегафона и др. Накопленные баллы или бонусы, которые начисляются при совершении операций по карте – своего рода экономия, ведь впоследствии на них можно дополнительно заправиться, оплатить мобильную связь и др. Бонусные карты имеют несколько более широкие возможности, так как перечень предприятий – партнеров гораздо шире: продукты питания, косметологические услуги, туризм, одежда, обувь и многие другие направления. Наиболее известной бонусной программой является, пожалуй, «Бонусы от Сбербанка». Потратить их «спасибо» можно в ресторанах быстрого питания, детских магазинах, аптеках и др.

Вы сможете зарабатывать на кредитах, но как?

Можно ли заработать на кредитах и не шутка ли это? Ответ – можно! Однако здесь есть свои риски.

Для того, чтобы начать зарабатывать на кредитах нужны – деньги и Webmoney кошелек. Как получить свой кошелек вебмани я уже рассказывала.

Рассмотрим кнопку – «Заявки на кредит» – это те люди (список лиц), готовых взять кредит сейчас. Там же посмотрите, с каким процентом люди согласны взять кредит, для чего необходим кредит webmoney.

Далее нужно найти подходящего человека, которых хочет взять кредит на подходящих для вас условий.

После того, как вы нажмете на кнопку «Согласен» заемщику поступит уведомление. Он подтвердит это и будет иметь возможность получать деньги с вашего кошелька. Для этого стоит понимать в своей работе следующее:

Предположим, у заемщика на вебмани кошельке 2 доллара , а вы ему предоставили кредит доверия на 5 долларов. Замещик купил в интернет – магазине товар за 4 доллара , 2 доллара спишуться с вашего личного счета автоматически, а на данную сумму станет начисляться процент, установленный заранее вами при открытии лимита.

Вот все, что необходимо знать. Для заработка на кредитах надо лишь найти заемщика и выдавать ему кредит под установленный заранее процент. В среднем хорошо проходит ставка в 1 – 1,5% в день.

Как работать с партнерскими программами банков напрямую

Найти партнерскую программу банка не составит проблем, в большинстве случаев это решается запросом в поиске “партнерская программа Тинькофф” (или любой другой банк). Узнать какие банки работают на рынке можно в партнерских сетках, лучшие вы всегда можете посмотреть в нашем рейтинге.

Вот список банков, которые работают напрямую сегодня:

Партнерская программа банка Тинькофф (Россия)

Здесь можно выбрать форму вознаграждения в виде фиксированной ставки или процента (до 30%) от дохода банка, получаемого от привлеченных тобой клиентов. За подключение одного расчетного счета Тинькофф выплачивает 2000 — 6000 руб., а если кто-то из вашей аудитории решил присоединиться к зарплатному проекту банка – выплата может составить до 20 000 руб. за одного такого клиента.

Партнерская программа Альфа-банк (Россия)

Альфа-банк предлагает вебмастерам вознаграждения за следующие выполненные привлеченным клиентом действия:

- Выдача дебетовых карт

- Активация кредитных карт

- Выдача кредита наличными или рефинансирования

- Одобрение ипотеки

- Открытие расчетно-кассового обслуживания

Выплаты также разнообразны: от 600 руб. за активацию дебетовой карты до 10 000 руб. за выдачу кредита наличными.

Партнерская программа банка Открытие (Россия)

Банк предлагает вознаграждение за каждого привлеченного клиента, который откроет счет для бизнеса. Сумма вознаграждения начинается от 3000 руб., а в качестве приятного бонуса – единоразовые выплаты, которые зависят от срока действия бизнеса клиента. Кроме того, за каждого активного клиента по итогам 3-х месяцев Открытие выплачивает дополнительно по 1500 руб.

Партнерская программа Модульбанка (Россия)

Модульбанк предлагает процент за каждую сделку, выполненную по вашей реферальной ссылке, плюс ежемесячный процент от дохода банка. Партнерская программа предполагает 2 вида взаимодействия – фиксированная оплата или выплата + процент. В первом случае за каждый открытый по вашей рекомендации счет вы получите 3 500 руб. (или 5 000 руб., если приводите больше 100 клиентов в месяц). Во втором – вы получаете 2000 руб., плюс 7–13% от доходов банка ежемесячно, пока приглашённые вами клиенты обслуживаются в банке.

Партнерская программа банка Монобанк (Украина)

Монобанк предлагает партнерскую программу на услугу “Покупка частями”, когда клиенту предоставляется рассрочка. Тарифы зависят от длительности периода. Если покупатель хочет оплачивать частями в течение двух месяцев – вы получаете 2,9% комиссии от суммы его покупки. Если рассрочка будет длиться два года – 27,8% от стоимости товара ваши.

Партнерская программа ПриватБанк (Украина)

ПриватБанк готов платить вознаграждение от 24 грн за оформление именной карты до 1000 грн за оформление кредита на жилье. Кроме того, есть еще более 20 продуктов, за продажу которых можно получить свою комиссию. В качестве бонуса – 24 грн начисляются повторно за привлечение 100 и более клиентов за календарный месяц. Выплачивается разово как доплата к стандартной выплате.

Партнерская программа банка Хоум Кредит Банк (Казахстан)

На сайте, в разделе для партнеров, вам сразу предложат заполнить и отправить заявку на сотрудничество. После чего с вами свяжется менеджер и расскажет обо всех тарифах партнерской программы банка.

Бонусные кредитные карты

Это карточки с различными бонусными программами. Например, вы можете оформить партнерскую кредитку, и получать бонусы и спецпредложения за покупки у определенной компании. Карты «Аэрофлот» — тут все понятно, все привилегии будут для путешественников, карта «Детский мир» — баллы за покупки детских товаров.

Есть карты, которые не так сильно ограничены, и они просто стимулируют своих владельцев совершать покупки у партнеров банка. Например, если вы купите продукты в Пятерочке, а не в Магните, то вам дадут бонусы, которые зависят от суммы потраченных вами средств.

Здесь прибыль будет не прямая, а косвенная, за счет получаемых бонусов. Их вы потом тратите на новые покупки, которые будут совершаться со скидкой до 100%, условия везде разные, но сэкономить действительно можно, особенно по специальным предложениям в праздники или День Рождения.

Есть кредитки разной направленности, которые позволяют получать выгоду в одном только направлении. Например:

- Карты для путешественников – дают мили за покупки, на них потом покупаете билеты;

- Карты для автолюбителей – дают возможность бесплатно покупать бензин и прочие товары на АЗС;

- Кредитки для любителей шопинга – скидки до 100% на покупки в супермаркетах и т.д.

Подытожим: кредитные карты могут приносить прибыль своему владельцу прямую или косвенную, если у них есть такие опции – кэшбэк, начисление дохода или партнерские бонусные программы. Если вы хотите подобрать для себя действительно выгодную карту, то воспользуйтесь готовыми подборками на BankSpravka.RU.

Все, что скрыто от глаз

На первый взгляд, все достаточно очевидно – есть проценты по кредитному лимиту, есть комиссия за снятие наличных, есть плата за обслуживание, штрафы, плата за дополнительные услуги. Но это не все – банки могут зарабатывать и другими способами.

Например, эксперт в области технологий Артем Табунин перечисляет такие основные способы заработка банков:

Не стоит недооценивать комиссионные доходы – у некоторых банков они составляют значительную часть общей суммы доходов. Зарабатывают банки на разных операциях, например:

- комиссия за межбанковский перевод при оплате картой (интерчейндж). На первый взгляд, клиент не платит никакой комиссии, когда оплачивает покупку картой, но в действительности в цену уже заложены 2-3%, которые банк-эмитент карты берет за перевод. Из этой суммы банки и выплачивают кэшбэк;

- комиссия за оплату связи, коммунальных и других услуг. Где-то комиссии фиксированные, где-то устанавливаются в процентах от суммы. Иногда банк заключает соглашение с поставщиком услуги – тот компенсирует ему комиссию, а клиент ее не платит. На самом же деле он ее платит, но она уже включена в цену услуги;

- комиссия за выдачу крупной суммы денег. Если клиенту вдруг потребуется снять пару миллионов рублей с карты в один день, ему, скорее всего, не откажут – но возьмут за это кратно бОльшую комиссию;

- плата за розыск платежей. Если клиент где-то заплатил картой, а деньги не дошли, банк может инициировать розыск средств на уровне платежной системы. Но за это клиент будет платить.

Так, комиссия за межбанковский перевод – основа кэшбэка, на котором некоторые пытаются даже заработать. Как рассказала нам Екатерина Косарева из WMT Consult, условия такого «заработка» могут быть настолько сложными, что банк всегда останется в плюсе:

Есть и совсем неявные способы заработать на кредитных картах – например, использование собственных средств клиента. Если по дебетовой карте банки готовы даже платить проценты на остаток по счету, то для кредитных карт таких условий обычно нет. Но если счет клиента находится в плюсе, его собственные средства находятся в распоряжении банка, который может пускать их в оборот.

И напоследок – для банка важен любой клиент, даже тот, который не приносит дохода напрямую. Например, в экстренной ситуации он обратится за кредитом или при прочих равных условиях выберет именно этот банк, чтобы оформить вклад. И держатели кредитных карт – важны, поскольку банк может точно оценить их кредитоспособность и выдавать им кредиты без больших рисков.

Как можно заработать на банковской карте

Казалось бы, на кредитках зарабатывает только банк, ведь он получает проценты от того, что заемщик пользуется его заемными средствами. При этом в прибыль могут входить дополнительные расходы, в частности, стоимость обслуживания пластика, плата за её выпуск, смс-оповещения и т.д.

Если заемщик использует кредитку не по её прямому назначению, то он снова переплачивает. Например, если платить безналично, то комиссии не будет, а вот если снять наличные с кредитного лимита, либо перевести часть средств на другой счет, то за это банк возьмет немалый комиссионный сбор.

Возникает закономерный вопрос – а в чем здесь может быть выгода для заемщика, если все условия кредитования направлены на то, чтобы в плюсе оказался именно банк? Это действительно так, но и у держателей карт есть возможность заработать на своем кредиторе, а именно:

- При помощи кэшбэка;

- С помощью начисления дохода на остаток;

- С бонусными программами.

Каждая из этих опций представлена не во всех картах, а только в определенных. Поэтому если у вас еще нет кредитки, но вы хотите ее оформить в ближайшее время, имеет смысл хорошо к этому подготовиться. Если кредитка уже есть, но она вас не устраивает по своим опциям, лучше ее закрыть, и оформить новую. Теперь давайте подробно пройдемся по каждому способу, который поможет заемщику сэкономить на своих расходах или получить прямую прибыль.

Использование бонусных карт

Бонусные карты аналогичны кобрендинговым. Здесь клиент также может участвовать в программах лояльности, за что ему будут начисляться дополнительные баллы. Впоследствии эти баллы транспортируются в скидки и подарки.

Отличие бонусных карт состоит только в том, что клиент участвует не только в акциях конкретной компании, но и в множестве других программ лояльности от компаний-партнеров банка-эмитента.

Тинькофф Банк «Drive»

- максимальный кредитный лимит — 700 тысяч рублей

- льготный период — до 55 дней

- процентная ставка вне льготного периода — от 15% годовых

Условия обслуживания

Выпуск карты всегда бесплатный. Стоимость ее годового обслуживания составляет 990 рублей. Получить карту вы можете только доставкой на дом или на работу. Услуги курьера для вас будут бесплатными.

Снятие наличных и переводы

Если вы обналичиваете или переводите до 100 тысяч за расчетный период, банк возьмет с вас комиссию в 390 рублей. За превышение этого лимита вам придется заплатить 2% от суммы операции + 390 рублей.

Льготный период

Льготный период составляет всего 55 дней. Он распространяется на покупку товаров и оплату услуг. То есть при снятии наличных и переводах банк будет начислять процент на сумму задолженности.

Программа лояльности

За оплату товаров в магазинах-партнерах банк вернет вам до 30% кэшбэка. Еще 10% вы можете вернуть, совершая покупки на АЗС или оплачивая любой полис в Тинькофф Страховании. Дополнительные 5% положены за оплату штрафов ГИБДД и товаров в категории “Автоуслуги”.

Требования к заемщикам

Для того чтобы получить одобрение по заявке, вы должны отвечать следующим требованиям банка:

- иметь гражданство Российской Федерации;

- иметь постоянную регистрацию на территории России;

- быть не младше 18 и не старше 70 лет.

Получить карту вы можете по одному паспорту. Но банк оставляет за собой право запросить дополнительные документы для подтверждения вашей платежеспособности.

Преимущества и недостатки

Преимущества:

- выгодная программа лояльности для автолюбителей;

- можно оформить карту без подтверждения доходов;

- можно подать заявку в 18 лет.

Недостатки:

- платное годовое обслуживание;

- небольшой льготный период.

Альфа-Банк «AlfaTravel»

- максимальный кредитный лимит — 500 тысяч рублей

- льготный период — 60 дней

- процентная ставка вне льготного периода — от 23,99% годовых

Условия обслуживания

Выпуск карточки всегда бесплатный. если вы зарплатный клиент банка, ее обслуживание обойдется вам в 990 рублей в год. В ином случае вам придется заплатить 1490 рублей.

Снятие наличных и переводы

За снятие наличных с карты и любые другие операции, приравненные к этой, вам придется заплатить комиссию в размере 5,9% от суммы, но не менее 590 рублей.

Льготный период

Беспроцентный период составляет 60 дней. Для того чтобы воспользоваться льготными условиями, вам потребуется вносить минимальный платеж. Он составляет от 3% до 10% от суммы задолженности, но не менее 300 рублей.

Программа лояльности

За пользование картой банк начисляет вам мили. Так, вы можете вернуть 4,5% от потраченной суммы на авиабилеты, 7% за покупку Ж/Д билетов и 8% за бронирование отелей. Потратить мили вы можете так же при оплате билетов, отелей и гостиниц.

Преимущества и недостатки

Преимущества:

- выгодная программа лояльности для путешественников;

- можно снизить стоимость годового обслуживания;

- можно подать заявку в 18 лет;

- не требуется подтверждение доходов.

Недостатки:

- короткий беспроцентный период;

- платное годовое обслуживание.

В чём суть заработка на кредитках?

В контексте использования кредитки заработком можно назвать любой доход, получаемый с помощью данного платёжного инструмента. Путей здесь относительно много, но итог один – денежное состояние владельца карты увеличивается.

Прежде чем осваивать те или иные способы получения прибыли через Ваш пластик, следует разобраться с тем, какие они вообще есть

Также важно провести разделение: что предлагают сами кредитно-финансовые учреждения, а что не относится к официальным предложениям и даже является незаконным

Доход, получаемый с кредитной карты, напрямую зависит от степени активности её владельца: это мы сможем проследить, когда ниже будем разбирать самые популярные среди рядовых пользователей схемы. Например, как заработать льготным периодом или на кешбеке?

Сколько можно заработать

По поводу моего заработка. Я в этой нише уже более года. В первый месяц у меня получилось что-то около 10 тыс. рублей (оформил на себя 4 карты и несколько для знакомых). Далее начал привлекать людей из интернета, но так как опыта особого не было, за месяц мне удалось привлечь только 2 людей на оформление пластика (спамил в ВК).

Далее начал давать рекламу в пабликах и дело пошло. Понял какие группы для размещения рекламы подбирать и как анализировать их эффективность, чтобы не платить за размещение в мёртвых группах и группах с не подходящей целевой аудиторией.

Со временем нашёл другие источники не дорогого, но целевого трафика (делиться не буду, чтобы вы не составили мне, да и себе самим конкуренцию). Ищите прибыльные связки самостоятельно, экспериментируйте с источниками и креативами). Трафика можно получать очень много, даже бесплатного (например Youtube).

На данный момент работаем с женой на пару, доход на двоих в среднем 70-110 тыс. рублей в месяц. Считаю это не плохим результатом, учитывая то, что время на работу редко превышает 2-3 часа в день.

Вот что сообщает нам сервис, опираясь на свою статистику:

Не могу опровергнуть или подтвердить, так как сам больше работаю с дебетовыми. В дальнейшем расширю свой формат сотрудничества с партнёркой и смогу поделиться своими наблюдениями.

Кстати, партнёрка также работает со следующими видами офферов:

- Туристические офферы (авиабилеты, бронирование отелей).

- Микрозаймы.

- Страхование (ОСАГО, КАСКО).

- Подбор персонала.

Но это более сложные ниши, требующие опыта и имеющие более узкую ЦА.

Советы по выбору кредитки

Чтобы заработок на кредитных картах приносил как можно больше дохода, следует грамотно подойти к выбору этого платежного инструмента

При этом на проценты за пользование заемными средствами можно не особенно обращать внимание, поскольку предполагается, что влезать в долги по кредитному счету вы не будете. Но стоит оценить:

- стоимость годового обслуживания кредитки;

- оплату за дополнительные услуги (СМС-информирование, интернет-банкинг и т. д);

- наличие бонусов от банка – проценты на остаток по счету, кэшбэк, возможность получения скидок у партнеров и т. д.

Общее правило здесь – расходы, сопровождающие пользование кредиткой, должны быть сведены к минимуму. Выбирайте наиболее дешевый из подходящих вариантов, и сразу после получения карты отключите от нее все дополнительные услуги.

Что касается бонусов – оцените, насколько они будут актуальны именно для вас. Возможно, ни скидки на приобретение бытовой техники, ни накопление миль на билеты вам никогда не понадобится. А пользование картой, имеющей такие опции, может обойтись заметно дороже, чем обычной кредиткой.

Если вы являетесь постоянным клиентом какого-либо банка, можно обратиться к нему с просьбой подобрать для вас персональное предложение. Таким способом есть шанс получить или совсем бесплатную кредитную карточку, или карту с минимальной комиссией за обслуживание. Также многие финансовые организации предоставляют льготные кредитки для своих зарплатных клиентов. Условия их получения следует уточнять у банковского менеджера, закрепленного за вашим работодателем.

Финансовая карусель

У описанного выше кредитно-дебетового способа есть «продвинутая» версия. Ее преимущество в том, что при расчетах используется несколько кредитных карт. Называется схема «банковская карусель» и предполагает такую последовательность действий.

- Сравниваем два оформленных кредитных пластика и выбираем тот, на котором льготный период дольше.

- В первый день грейса оплачиваем покупку кредиткой с большим беспроцентным сроком.

- На следующий месяц с первого дня расчетного срока по второму пластику рассчитываемся только им.

- К концу второго месяца погашаем долг по первой карте.

- Начинаем новую серию трат с первого пластика.

- По окончанию третьего месяца рассчитываемся по долгам второй кредитки.

- Оплачиваем покупки только второй картой.

- Продолжаем менять периодичность в заданной последовательности.

Плюс схемы в том, что не нужно погашать задолженность до начала нового грейса – просто все последующие покупки совершаются вторым пластиком. Главное, соблюдать правильную смену карт и своевременно вносить ежемесячные платежи. Если перепутать кредитки и допустить просрочку, то придется оплатить проценты и штраф, что будет очень не выгодно.

Заработок на cash back

Cash back — это такая функция, при помощи которой клиенту возвращается процент от совершенных им покупок по карте. Например, расплатившись картой в магазине на сумму 30000 рублей, банк перечислит вам обратно определенный процент. Если cash back установлен в размере 1% от суммы, то можно вернуть обратно 300 рублей. Если расплачиваться во всех магазинах только кредиткой с функцией cash back, то заработок составит 300*12 месяц 3600 рублей. Это будет составлять ваш непосредственный доход

Использование кредитной карты с кэшбэком очень выгодно для потребителя, так мало того что вы можете разместить свободные денежные средства на депозите, еще вы получаете обратно процент от потраченных денег.

Возможные риски и нюансы использования

Кредитный лимит. По кредитной карте от Альфы доступен лимит в 1 миллион рублей. Максимум. Но могут дать куда меньше. Зависит от заемщика. Его доходов. И степени доверия к нему банка.

Можно получить весьма скромный лимит на пользование кредитными деньгами. В нашем случае менее выгодным будет сумма ниже 150 тысяч.

Снимать денег можно будет меньше. И это снизит общую доходность от использования кредитного пластика.

Но даже если так, со временем банки увеличивают лимиты своим клиентам. Используем карту. Вносим вовремя платежи. Вообщем, доказываем банку свою кредитоспособность. И дисциплинированность.

И через несколько месяцев банк увеличивает кредитную линию добросовестному клиенту.

Бесплатный сыр. Банк, разрешая обналичивать деньги (без комиссий) со своей кредитки не занимается благотворительностью. Расчет строится на том, что клиент когда-нибудь допустит задержку по платежам.

И вот здесь банк поимеет по полной. Включится счетчик в виде процентов по кредиту (в среднем около 30% годовых) + единовременные штрафы и пени за просрочку.

Поэтому очень важно платить всегда точно в срок. А лучше заранее

За 2-3 дня до наступления даты очередного платежа.

Задолженность легко отслеживать в приложении Альфа-банка (клик и директ). Вся инфа там есть. Когда и сколько нужно заплатить. Пополнять карту можно онлайн через одноименные сервисы. Путем стягивания с других карты. С той же Халвы (бесплатно). Связка переводов работает идеально. Деньги зачисляются мгновенно.

Изменение условий. В будущем могут случиться две вещи. Процентная ставка по доходной карте снизится. Либо сам Альфа-банк сменит правила игры. Повысит плату за годовое обслуживание. Или снизит лимиты на месячное снятие наличных.

В итоге, это может уменьшить чистый профит от использования связки.

Но как было описано выше, отбить годовое обслуживание легко можно за 2 месяца использования. И в принципе риски именно потерять деньги – минимальны.

Проценты, обслуживание и комиссии

Один из трех главных принципов кредита – это платность. То есть, любой кредит предполагает, что за него нужно платить определенные проценты. Не исключение и кредитная карта, и первое, на чем зарабатывает банк – это проценты за пользование деньгами.

По данным Банка России, средневзвешенная процентная ставка по кредитам физическим лицам в марте 2020 года составила от 11,55 до 14,89% годовых в зависимости от срока и условий кредитования. Что касается кредитных карт, ставки по ним обычно выше, чем по потребительским кредитам. Например, банки предлагают такие условия:

- ВТБ: кредиты наличными выдает под 10-15% годовых, а базовая ставка по кредитной «Мультикарте» – 26% годовых;

- «Газпромбанк»: кредиты наличными под 11,5% годовых плюс 5-6% за отказ от страховки, по кредитной «Умной карте» ставка начинается от 25,9% годовых;

- «Альфа-Банк»: ставка по кредитам наличными от 7,7 до 23,5% годовых, по кредитной карте – 23,99% годовых.

Как правило, банки берут максимальную ставку, если клиент снимает наличные в счет кредитного лимита, а если оплачивает покупки картой – то возможны варианты с более низкими ставками.

Вряд ли банки зарабатывают много на процентах – если по потребительскому кредиту есть четкий график платежей, то по карте клиент может погасить весь долг за неделю, а может выплачивать минимальный платеж и «тянуть» долг годами. А учитывая, что с момента выдачи карты до момента снятия наличных может пройти достаточно много времени, клиент к тому времени может потерять работу и стать слишком рискованным для банка – и повышенная ставка представляет собой лишь плату за риск.

Что касается более «гарантированного» дохода для банков – это скорее плата за выпуск и обслуживание карты. Как говорит Александр Дужников из A3F Group, для банков доход от этого источника может не быть основным, но в сумме с другими платежами дает ощутимые поступления:

Плату за выпуск и обслуживание карт взимают многие банки, некоторые по любым картам, некоторые – только по картам верхнего сегмента. Например, по самым популярным картами ситуация такова:

- карта «100 дней без %» от «Альфа-Банка» – выпускается бесплатно, но в год за обслуживание карты класса Standard нужно заплатить от 590 до 1490 рублей, а по картам Platinum – до 6490 рублей;

- «Мультикарта» от ВТБ: выпуск стоит 249 рублей, обслуживание – 249 рублей в месяц, но если оплачивать картой на 5000 рублей в месяц или больше, то обслуживание бесплатное;

- «Умная карта» от «Газпромбанка» – месячное обслуживание стоит 199 рублей, если получать зарплату на карту или расплачиваться ею в магазинах, будет бесплатно.

Как правило, почти все банки готовы снизить стоимость обслуживания или вообще обнулить ее, если клиент активно оплачивает товары, получает на нее зарплату, открыл депозит, имеет кредит в банке или еще по каким-то критериям.

То есть, ежемесячно банк получает некоторую сумму просто за то, что карта существует и остается активной – или в форме платы за обслуживание, или в виде доходов от прочих операций.

И, наконец, банки неплохо зарабатывают на снятии наличных в счет кредитного лимита. Например, у «Газпромбанка» это 2,9% от суммы плюс 290 рублей, в ВТБ – 5,5% (минимум 300 рублей), в «Альфа-Банке» – 3,9-5,9% от суммы (от 300-500 рублей), но, если снимать не более 50 тысяч рублей в месяц, будет бесплатно.

Такие высокие комиссии объясняются несколькими причинами:

- клиенты, снимающие наличные – более рискованные (в этом случае дешевле взять потребительский кредит);

- за обслуживание банкоматов нужно платить, а за снятие в «чужих» – платить другим банкам;

- клиентов мотивируют оплачивать товары картами – на этом банки тоже зарабатывают;

- желание заработать на клиентах в безвыходной ситуации.

Соответственно, если клиент имеет кредитную карту и снял по ней немного денег до зарплаты, на нем банк зарабатывает сразу несколько раз: на процентах за пользование кредитом, на плате за обслуживание, на комиссии за снятие наличных. И снятые 5000 рублей в месяц принесут банку более 700 рублей только лишь за один месяц.

И это далеко не единственное, на чем зарабатывают банки.

Снижаем расходы

Суть заработка заключается в оптимизации эффективного использования карты:

Суть заработка заключается в оптимизации эффективного использования карты:

- исключаем расходы по уплате процентов и неустоек, не даем банку зарабатывать на вас;

- не снимаем деньги с помощью банкоматов;

- пользуемся эквайрингом, обналичиваем деньги только через точки оплаты, заведомо установленные ее владельцем;

- использованные деньги следует вовремя погашать. Исключаем проценты с неустойки;

- карта должна быть без ежемесячной и ежегодной комиссии, никаких оплат за ее использование;

- СМС-банкинг бесплатный, в противном случае от него необходимо отказаться;

- проверяем карточку на наличие навязанной страховки.

Проанализировав все возможные способы заработка с помощью кредитной карты, впору сделать следующий вывод. Зарабатывать вполне реально, просто и легко. При наличии определенной степени дисциплины и организованности, скрупулезности и внимательности это не составит труда. Необходимо лишь внимательно изучить условия кредитной и депозитной карты, ее обслуживание. Выбрать карту с максимальными привилегиями. И обязательно нужно предусмотреть и исключить появление форс-мажорных обстоятельств, влияющих на доходность продуманной схемы.

https://youtube.com/watch?v=GKdsUpPhAJw

Откройте мир финансов для себя

Есть и другие, не менее, интересные кредитные карты у других банков. Мы не ставили перед собой цель рассмотреть их все. Предлагаем вам сделать это самим, согласно тем задачам, которые хотите решить с их помощью.

При ведении семейного бюджета и при правильном подходе к выбору кредитной карты, вы легко сможете определить те карты, которые подойдут именно вам и под ваши цели.

Правильно и грамотно используя кредитные карты, можно не только увеличить скорость прироста своего капитала, но и жить полноценной жизнью не ограничивая себя, весело проводить время с семьёй и родными.

Мы рассмотрели, что это такое кредитная карта простыми словами. И теперь, вы знаете, как пользоваться кредитной картой с льготным периодом 50 дней и зарабатывать на этом.

Какие доходные карты лучше использовать?

При выборе дебетовой карточки с начислением процентов на остаток в первую очередь следует обратить внимание на уровень доходности, величину кэшбэка и условия бесплатного обслуживания. Исходя из данных параметров, можно выделить две наиболее выгодные доходные карты — дебетовка Рокетбанка и «Польза» от Хоум Кредит Банка

Дебетовая карта Рокетбанка

Пластик оформляется в онлайн-режиме на сайте банка. Карта бесплатно доставляется курьером по указанному адресу.

Условия обслуживания по тарифу «Уютный космос» отражены в следующей таблице.

| Размер процента на остаток | 4,5% годовых |

| Стоимость обслуживания | бесплатно |

| Условия снятия наличных | до 150 000 рублей в месяц — бесплатно (для зарплатных клиентов лимит бескомиссионного снятия увеличивается до 300 000 рублей), в случае превышения лимита — 1,5% (минимум 50 рублей) |

| Величина кэшбэка | до 10% на покупки в «Любимых местах» и 1% — по остальным операциям |

| Комиссия за переводы на карты сторонних банков | до 30 000 рублей в месяц — бесплатно, в случае превышения лимита — 1,5% (минимум 50 рублей) |

Данная карточка выгодно отличается от других предложений тем, что процент на остаток является фиксированным без каких-либо дополнительных условий. Это же касается и бесплатного обслуживания — по карте нет отдельных критериев по сумме минимального остатка или оборота.

Дебетовая карта «Польза» от Хоум Кредит Банка

Это предложение характеризуется более привлекательной процентной ставкой и выгодными условиями начисления кэшбэка (подробнее в таблице ниже).

| Размер процента на остаток | до 6% годовых при условии, что остаток на счёте не превышает 300 000 рублей, а сумма покупок в месяц составляет более 5 000 рублей |

| Месячная стоимость обслуживания | бесплатно — если ежедневный баланс карточки составляет более 10 000 рублей (либо сумма ежемесячных покупок превышает 5 000 рублей или на карту зачисляется заработная плата), 99 рублей — в иных случаях |

| Условия снятия наличных | в банкоматах Хоум Кредит — бесплатно, в сторонних устройствах — 100 тысяч рублей бесплатно, далее — с комиссией в 100 рублей (участники зарплатных проектов могут бесплатно снимать наличные в любых банкоматах без ограничения по сумме) |

| Величина кэшбэка | 10% — за покупки в категории «Одежда и обувь»; 3% — в категориях «АЗС», «Кафе и рестораны» и «Аптеки»; 1% — за прочие покупки |

| Комиссия за переводы на карты сторонних банков | 10 рублей |

Карту «Польза» рекомендуется использовать для размещения средств под проценты, а также для расчётов в магазинах одежды, в аптеке и на заправке.

Суть заработка на кредитной карте

Вся соль состоит в использовании денег банка только в течение грейс-периода. Помним, что в этом случае нам не придется платить проценты. А за покупки по карте банк нам еще дополнительно будет начислять кешбэк. Мы приобретаем товары за безналичный расчет, а через несколько дней определенный процент возвращается Вам на карту в виде рублей, баллов, бонусов партнеров или миль. Сейчас банки дают кешбэк даже на кредитные карты, а не только на депозитные. Исходя из собственного опыта скажу, что удобнее получать кешбэк рублями, возвращающимися на карту, потому что их можно сразу потратить на последующие покупки без ограничений.

Пример: банк дает 2% кешбэка на любые категории покупок. Значит, совершив покупку на 20 000рублей, Вы сможете вернуть себе на карту:Кешбэк = 20 000*2% = 400 руб.

Чем больше сумма покупок и выше процент, тем больше вернется Вам на карту.

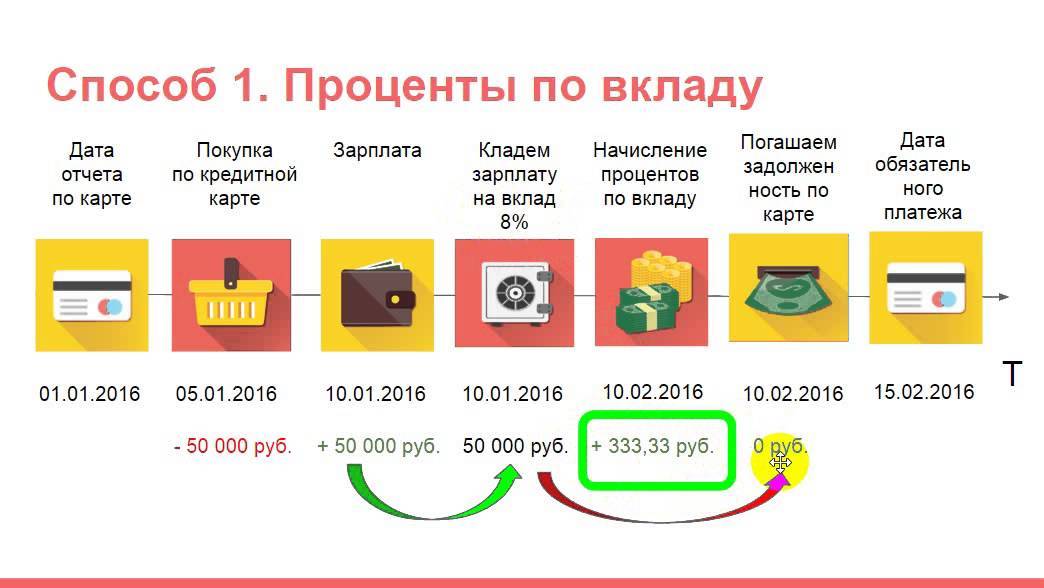

Кроме кредитки нам еще понадобится дебетовая карта с процентом на остаток (ПНО). Банку выгодно, если мы храним на деньги на карте, потому что это улучшает его финансовые показатели. А банк за это поощряет нас и выплачивает нам процент на остаток по карте. Это очень похоже на хранение денег на депозите, только удобнее. При досрочном снятии денег с депозита мы теряем доход, потому что процент пересчитывается по ставке «до востребования», а не по ставке, указанной изначально в договоре. При снятии денег с дебетовой карты такого не происходит — денежными средствами можно воспользоваться без ограничений и потери доходности.

Пример: банк дает 5,25% годовых на остаток по карте. Значит, при грубом расчете, за месяц хранения на карте 50 000 рублей, Вы получите вознаграждение:ПНО =5,25%/12*50 000 руб. = 218,75 руб.

Чем больше сумма денег на карте и выше процент на остаток, тем больше получите вознаграждение от банка.

Я подробно все это описываю, чтобы подвести Вас к самой схеме заработка.

Выводы

Если вы действительно задумываетесь, как заработать на кредитной карте, помните — важно внимательно изучить условия договора до его подписания, а впоследствии прилежно выполнять их все. Вас заинтересует: Какую кредитную карту лучше оформить в 2022 году — отзывы клиентов банков

Вас заинтересует: Какую кредитную карту лучше оформить в 2022 году — отзывы клиентов банков

И, наконец, «золотое» правило прибыльного использования кредитной карты: клиент должен быть дисциплинирован и организован, всегда вовремя погашать задолженность по кредиту, не выходить за рамки льготного периода и выполнять все финансовые обязательства перед банком. Только в этом случае кредитка действительно станет для вас дополнительным способом заработка.