Что такое инвестстрахование

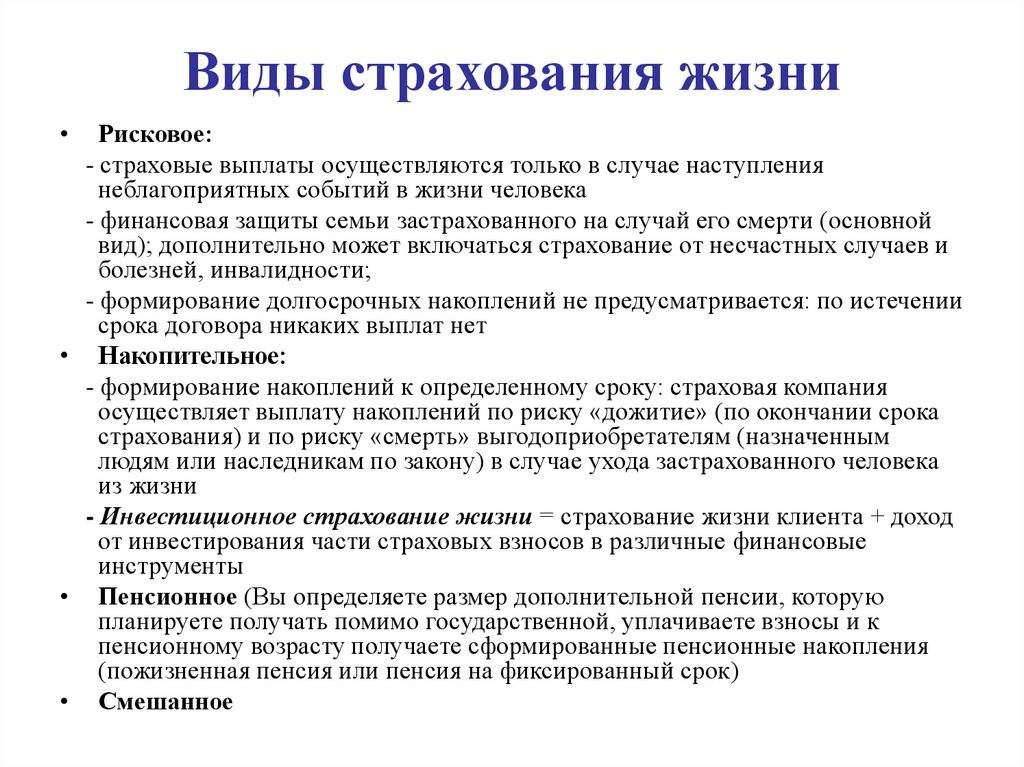

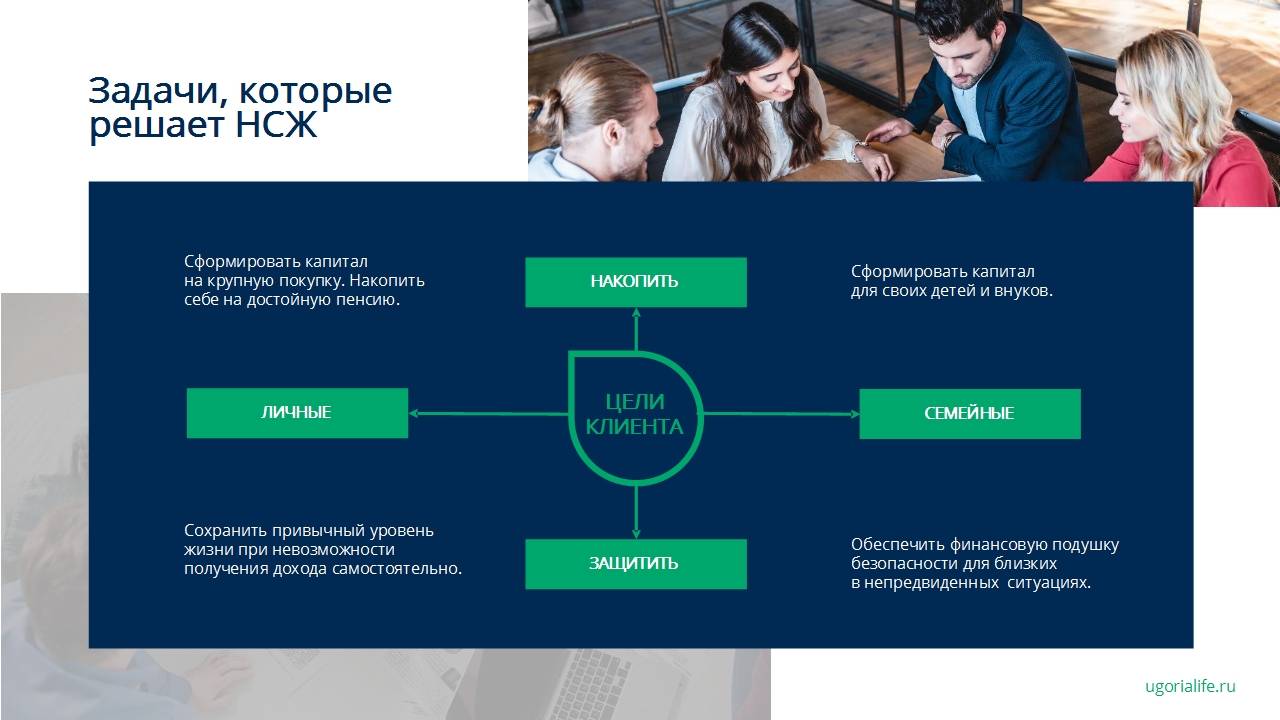

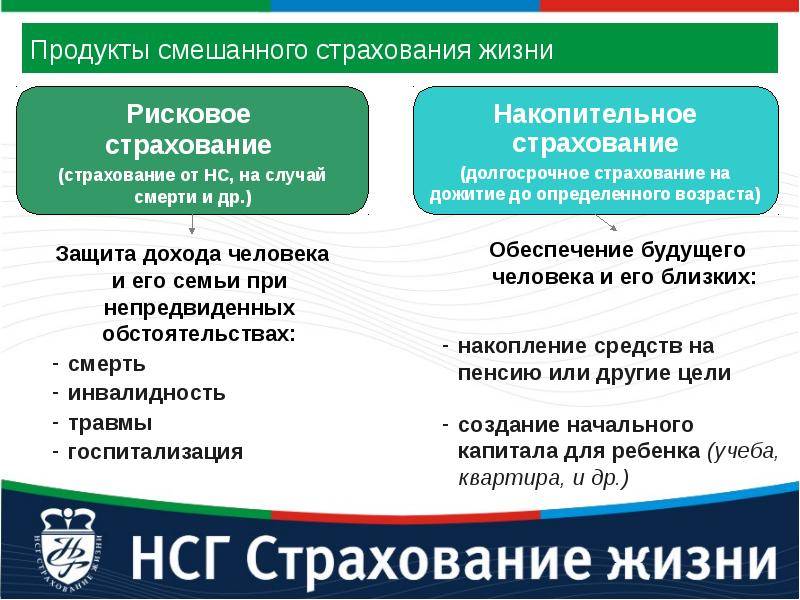

Инвестиционное страхование жизни выполняет две функции. Первая заключается в классической страховой защите клиента. Вторая направлена на получение прибыли путем инвестирования. Отмечу, что список финансовых активов для вложений утверждается страховщиком.

Для чего оформлять ИСЖ

Инвестиционное страхование жизни — это некий вклад на относительно небольшой срок (три-пять лет). От классического банковского депозита его отличает более высокая потенциальная выгода.

Кому подойдет инвестиционный продукт? Тем, кто имеет свободные деньги и хочет сделать вложение.

Налоговые вычеты

Ключевая особенность ИСЖ заключается в предоставлении финансовых льгот. Каждый клиент получает налоговый вычет, объем которого составляет 13% от внесенного платежа. Кроме того, с него снимаются обязательства погашения налоговых начислений по страховым выплатам.

Отмечу, что предел взноса, с которого разрешено оформить вычет, равен 120 000 р. Причем применяется он исключительно для вкладов сроком от пяти-шести лет.

Если прибыль превышает установленную ставку рефинансирования, на размер превышения накладывается подоходный налог. Иными словами, максимальная сумма к возмещению — 15 600.

Плюсы и минусы ИСЖ

Для того чтобы решить для себя стать владельцем полиса ИСЖ или нет, в перовую очередь нужно рассмотреть все положительные и отрицательные стороны этого вопроса.

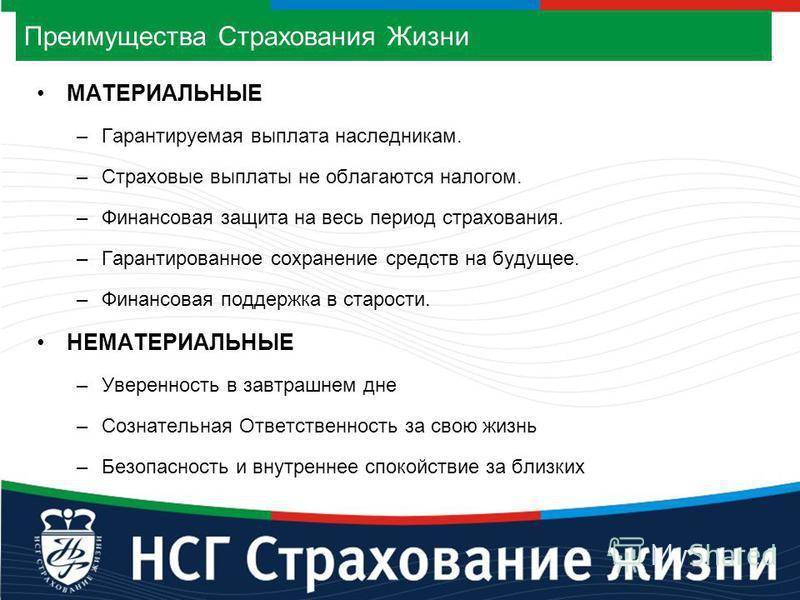

Достоинства

Недостатки

Любая страховая выплата не может быть обложена налогом. Напомним, что компания начисляет деньги при наступлении рисковых событий оговоренных в договоре.

Страховые взносы вкладчика не являются имуществом, а значит, не могут быть подвержены каким – либо конфискациям, арестам либо разделу между супругами в случае их развода.

Страховые выплаты не передаются по наследству. Обычно вкладчик указывает лицо, которому он доверяет их получить в случае наступления страхового случая.

Наличие страхового вычета. Каждый участник ИСЖ может получить вычет в размере 13 %, при условии, что он внес на счет компании сумму не менее 120 000 рублей.

Договоры ИСЖ хотя и заключаются на длительный срок, при этом сумма дополнительных взносов не меняется несмотря на экономическую обстановку в стране.

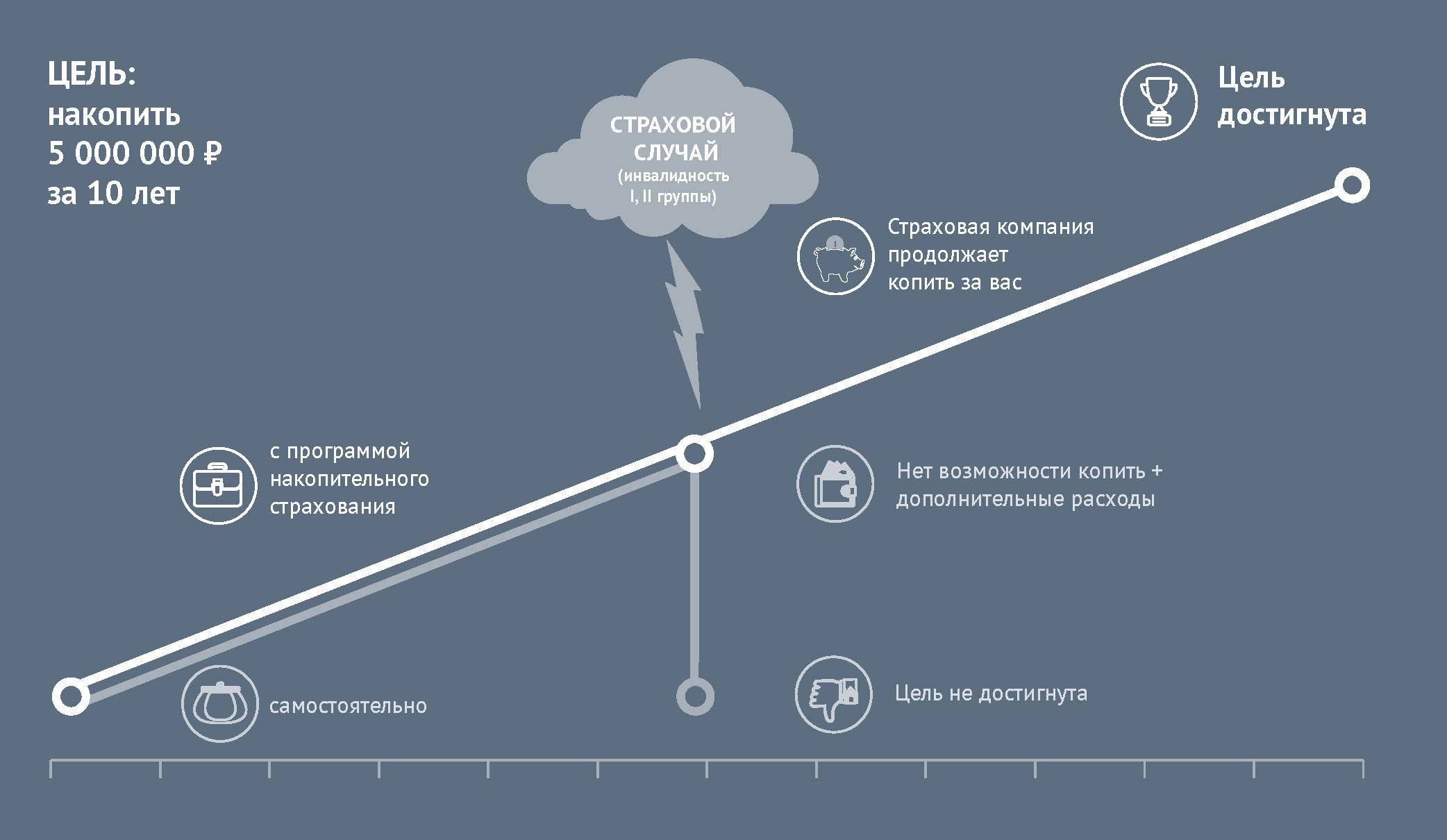

Регулярный взнос денег на счет, а так же невозможность их потратить развивает в человеке не только дисциплинированность, но и учит заботиться о завтрашнем дне.

Система гарантирования вкладов в отношении страховых полисов не работает. Потому как инвестиционный продукт – это услуга компании, а не банка, а значит, такой вклад не может быть защищен

Вместе с тем принимая во внимание тот факт, что договоры ИСЖ заключаются на длительный срок, никто не может дать гарантии, что страховая компания не обанкротиться через несколько лет, и с ней не исчезнут все вложенные деньги вкладчиков

После подписания договора ИСЖ вкладчик не может его досрочно расторгнуть. В противном случае страховая компания потребует компенсацию

А такие расходы могут составлять порядка 80% от суммы вклада.

Никакая страховая компания не дает гарантии о том, что вкладчик получить какой-то инвестиционный доход.

Более того узнать подробную информацию о деятельности компании в области инвестиций просто невозможно. Клиентам приходится верить тем цифрам, которые им предоставит компания.

Договор ИСЖ не может быть заключен, если вкладчик является инвалидом, либо находится на амбулаторном лечении. Обо всех нюансах клиент должен сам поставить в известность сотрудника компании. К сожалению, случаются неприятные моменты, когда клиент вовремя не сообщил о своей болезни, и в результате он не может получить страховую выплату. Очень часто по причине недосказанности договора признаются недействительным.

Договоры ИСЖ содержать внушительный перечень случаев, которые страховыми считаться не будут. Например, совершение ДТП в нетрезвом состоянии, либо заражение ВИЧ инфекцией. Естественно, что при наступлении нестрахового случая никто ничего платить не будет.

Однако и факт наступления страхового случая необходимо еще доказать. Для этого потребуется собрать немало подтверждающих документов.

Длительный срок проверки предоставленного пакета документов на выплату. Обычно он составляет не менее 14-ти рабочих дней. Однако и это еще не все. В случае принятия положительного решения, деньги, на счет застрахованного поступают не сразу, а в течение 10-ти рабочих дней..

Стоимость полиса может меняться от количества страховых рисков. Чем больше перечень, тем выше цена и наоборот.

Как видно из представленной информации, договор ИСЖ имеет как весомые «плюсы» так и «минусы». Естественно, что при заключении договора каждый человек сам решает, что для него важнее получение большой прибыли, которая может с лихвой перекрыть все отрицательные моменты, либо отсутствие риска и небольшой процент

Однако стоит обратить пристальное внимание на ряд нюансов, о которых речь пойдет далее

Расторжение договора инвестиционного страхования

Если вы не разобравшись заключили договор ИСЖ вместо договора банковского вклада, необходимо проверить его на законность. Мы рассмотрим два основания для расторжения договора.

- На договор ИСЖ распространяется «период охлаждения» -– 14 дней. Это значит, что в течение первых двух недель вы можете расторгнуть договор в общем порядке, предусмотренном для всех продуктов страхования. Условие о «периоде охлаждения» обязательно прописывается в правилах страхования компании, договоре страхования или дополнительном соглашении к нему. Отсутствие такой информации является нарушением закона (ч. 1 Указания Банка России от 20 ноября 2015 г. № 3854-У). Мы рассказали об этом подробнее в статье «Как вернуть деньги при отказе от навязанной банком страховки?».

- До подписания договора ИСЖ страховщик обязан довести до сведения потребителя все его условия в специальной таблице-памятке (Указание Банка России от 11 января 2019 г. № 5055-у). Эта таблица является неотъемлемой частью любого договора страхования жизни. Если при подписании договора потребитель не был извещен обо всех его условиях, он признается незаключенным, и страховщик обязан возвратить потребителю денежные средства.

Порядок расторжения договора ИСЖ аналогичен общему порядку расторжения договоров страхования с учетом пропуска «периода охлаждения» и включает три этапа.

1. Требование о расторжении договора, адресованное страховой компании (претензионный порядок). Требование необходимо направить по юридическому адресу страховой компании заказным письмом (с возможностью отслеживания отправления). Срок ответа на требование – 10 дней.

2. Жалоба финансовому уполномоченному (досудебный порядок). Ее можно подать через личный кабинет на сайте https://finombudsman.ru/ при наличии подтвержденной записи ЕСИА или по почте заказным письмом. Срок рассмотрения жалобы: 15 рабочих дней для онлайн-обращения и 30 для почтового.

3. Исковое заявление в суд (судебный порядок). Обращение в суд возможно, только если пройдены первые два этапа и не получен положительный результат. При сумме требований до 100 тыс. руб. иск рассмотрит мировой суд, при сумме свыше 100 тыс. руб. – районный. На требования физического лица распространяются нормы о защите прав потребителей, и госпошлина не взимается. Срок рассмотрения – от 4 месяцев.

В судебной практике есть примеры привлечения страховых компаний к ответственности, например Постановление Арбитражного суда Московского округа от 18 сентября 2020 г. № Ф05-13952/2020 по делу № А40-2498/2020-146-17.

Административный порядок воздействия. Также можно обратиться с жалобой на действия страховой компании в Центральный банк РФ. Ее нужно направить по адресу: 107016, г. Москва, ул. Неглинная, д. 12. Или можно подать жалобу через сайт ЦБ РФ: https://www.cbr.ru/Reception/Message/Register?messageType=Complaint.

Лучше обратиться в ЦБ РФ до попытки расторгнуть договор. Ведь при отсутствии нарушений со стороны страховой компании есть риск, что вы и от договора откажетесь, и денежные средства обратно не получите. Не самый привлекательный вариант, верно? А вот в случае констатации нарушений Центробанком можно смело переходить к вышеперечисленным этапам расторжения договора.

Методология

Анализ рынка страхования жизни осуществляется на основе статистических данных Банка России, а также анкетирования страховых компаний, специализирующихся на страховании жизни, проведенного агентством «Эксперт РА» по итогам 9 месяцев 2021 года. В результате анкетирования было собрано 22 анкеты от страховщиков жизни. Суммарная рыночная доля страховщиков жизни, участвующих в анкетировании, в совокупных премиях по страхованию жизни составила более 99 %.

Оценка объемов взносов по рынку страхования жизни, а также отдельных его сегментов производилась на основе сведений, полученных агентством «Эксперт РА» в ходе анкетирования, статистических данных Банка России, а также экстраполяции результатов с учетом оценки объемов взносов компаний, не предоставивших информацию в этом году.

Расчет концентрации рынка страхования жизни и его отдельных сегментов производился на основании предоставленных компаниями данных; объемы взносов компаний, не предоставивших данные в этом году, не учитывались. Таким образом, оценка концентрации рынка является консервативной.

Чтобы добиться максимальной достоверности, каждая анкета рассматривалась по следующим 3 пунктам:

- соответствие единиц измерения;

- суммы строк в разбивке должны быть меньше или равны итоговым значениям;

- суммы разбивки отдельных строк также не должны превышать итогового значения.

На основании анкетирования были подготовлены рэнкинги компаний по совокупным взносам по страхованию жизни, ИСЖ, НСЖ и страхованию жизни заемщиков за 9 месяцев 2021 года. В указанных рэнкингах агентства «Эксперт РА» представлены только те компании, от которых оно получило заполненные анкеты. Все прогнозы даны в номинальном выражении без учета инфляции.