Зарплатная карта Промсвязьбанка и в чём её преимущество

Участникам зарплатного проекта можно выбрать разные категории пластика. Каждая категория различается по нескольким позициям: имеет разные преимущества, свои, только ей свойственные тарифы с оптимальными предложениями, даёт возможность учёта средств и их управления.

Стандартная карта

- Клиент, обладающий пластиком такого типа, имеет право принять участие в акциях и автоматически включается в накопительную бонусную систему.

- Получает право подключения бесплатного интернет – банкинга.

- Становится льготником на кредитование запрошенной суммы.

- Получает скидки в магазинах партнёрах, интернет – магазинах, а их около тысячи.

- При переводе денег до 10 тысяч рублей комиссия отсутствует.

- При подключении к зарплатной карте кредитки, обслуживание последней осуществляется на бесплатной основе.

Золотой и платиновый статус

- Все преимущества, относящиеся к стандартной карте, сохраняются для золотой и пластиковой карты.

- Дополнительно, статусная карта становится участницей бонусной программы «Мир привилегий Виза».

- В случае замены пластика, при потере или краже за пределами РФ, клиенту моментально выдаются наличные деньги.

Такие актуальные финансовые услуги дают участнику зарплатного проекта Промсвязьбанка большие преимущества, он может управлять финансами, теряя на все манипуляции минимум времени. Широкая сеть филиалов банка и банкоматов по всей территории России, позволяет совершать любые операции с деньгами легко и доступно.

Выгодно ли брать кредит в зарплатном банке?

Может показаться, что дешевых кредитов не бывает. Да, это так. Только они все равно менее дорогие, чем прочие предложения на рынке. Зачем же организации идут на льготные условия для зарплатных клиентов? Всё просто. Большинство банковских учреждений стремится удержать как можно больше людей, которые будут пользоваться услугами и в дальнейшем.

Для этого и разрабатываются специальные программы лояльности – банк лишь чуть-чуть убавляет собственную прибыль, создавая выгоду для обычных людей. На это и идут клиенты, для которых банковское «чуть-чуть» может быть весьма существенным. Но, естественно, у подобного способа решить финансовые проблемы есть свои плюсы и минусы, которые обязательно стоит рассмотреть.

Положительные стороны

Конечно же, кредит в зарплатном банке выгоден, когда нужно экономить буквально на всем или брать довольно большие суммы на долгие сроки. Потому что он позволяет осуществить сразу несколько целей. Итак, на какие плюсы можно рассчитывать:

- Кредит оформляется в уже проверенном банке. То есть появляется уверенность, что учреждение надежное, и деньги точно придут.

- Управлять кредитами и зарплатой можно буквально через одну пластиковую карточку. Главное – вовремя пополнять, чтобы на оплату займа не ушла вся зарплата.

- Банки предлагают кучу выгодных условий для тех, кто уже обслуживается у них на постоянной основе, вплоть до снижения процентной ставки на несколько пунктов.

- В некоторых банках можно рассчитывать на повышенную лояльность, и тогда заявки на кредиты будут рассматриваться намного быстрее и качественнее.

- Если же и кредитная, и зарплатная программа очень плохи, то появится смысл поменять банк для обслуживания.

Но есть ли подвох? Почему банки так лояльны к уже обслуживающимся у них клиентам, только ли для набора количества? Дело не только в том, что учреждение уже сотрудничало с этими людьми. Но об этом – в минусах.

Отрицательные стороны

Даже такой продукт, как льготные условия по кредиту для тех, у кого уже есть зарплатная карточка, быть идеальным не может. Главный минус и подвох здесь кроется в условиях выдачи кредита зарплатному клиенту.

Помните, что многие финансовые учреждения имеют право самовольно списывать часть зарплаты в счет долга. Да-да, банк будет самостоятельно погашать просрочку вашими деньгами без вашего же ведома. И более того – вы сами разрешите ему это делать.

Как это работает? При выдаче кредита зарплатному клиенту банк может указать конкретное условие: он имеет право списывать деньги со счетов зарплатной карты. Но условие срабатывает только в том случае, если оно прописано в договоре (а оно чаще всего прописано). И снимать можно тоже не все деньги, а только какую-то часть. Так что без штанов владельца пластика не оставят.

К счастью, этот минус будет существенным только для тех, кто периодически пропускает дату платежа. А вот из прочих негативных моментов можно выделить следующие:

- зарплатный банк не всегда будет иметь самый выгодный процент даже по сравнению с другими учреждениями;

- увеличение лимита может быть вам ни к чему, потому что нужен небольшой кредит;

- вы можете иметь не слишком выгодную зарплатную программу, которая сведет на нет все положительные качества кредита в банке;

- сам банк может быть ужасен в обслуживании/надежности/стабильности (но в таком случае лучше перевести зарплату в другое учреждение и там же брать кредит).

Как видно, нужно тщательно изучить программу зарплатного проекта и льготы, которые банк готов предоставить. Если они есть, и они вам подходят – можно смело брать, рассчитывая силы на дальнейшее возвращение кредита.

Страхование жизни и здоровья

Страхование жизни и здоровья заемщика считается добровольным. Единственное исключение составляют «Особые условия». По ним страховка как бы обязательна, ведь с ее помощью можно значительно снизить размеры процентной ставки. Заключить соглашение со страховой компанией можно на любом этапе кредитования – как на момент оформления, так и после получения денег. Стоимость полиса зависит от срока и суммы кредита. Сумма взимается лишь 1 раз.

Клиент вправе вовсе отказаться от данной услуги или расторгнуть действующий договор страхования в одностороннем порядке. Для этого ему достаточно написать заявление. В этом случае СК обязуется вернуть страховку на счет заявителя.

У всех категорий заемщиков, оформивших кредит наличными в Промсвязьбанке, есть возможность снижать процентную ставку на 1% через каждые 12 платежей. Для этого нужно подключить личное страхование и не допускать просрочек. Максимальный уровень снижения равняется 3%.

Кредитный калькулятор в Промсвязьбанке

На сайте банка предусмотрен онлайн-калькулятор, с помощью которого можно рассчитать все ключевые цифры по кредиту, согласно тарифам 2018 года.

Программа работает в двух вариантах:

Расчет от суммы кредита. Вы отмечаете сумму, которую хотите взять в долг, срок пользования деньгами и предполагаемую процентную ставку. Программа сформирует размер ежемесячного платежа, а также предварительный график выплаты задолженности.

Расчет от ежемесячной суммы доходов. Здесь вы указываете размер заработной платы, срок действия кредита и предполагаемый размер процентной ставки. Программа сформирует доступный размер займа, величину ежемесячного платежа, а также предварительный график погашения долга.

Какие зарплатные карты предлагает Промсвязьбанк.

Любая дебетовка Промсвязьбанка может стать зарплатной. Основная особенность дебетового пластика — на нем хранятся личные средства владельца. А зарплата и есть личными седствами держателя. Так что руководству будут предложены разнообразные варианты, из которых они выберут наиболее оптимальный, на их взгляд, вариант.

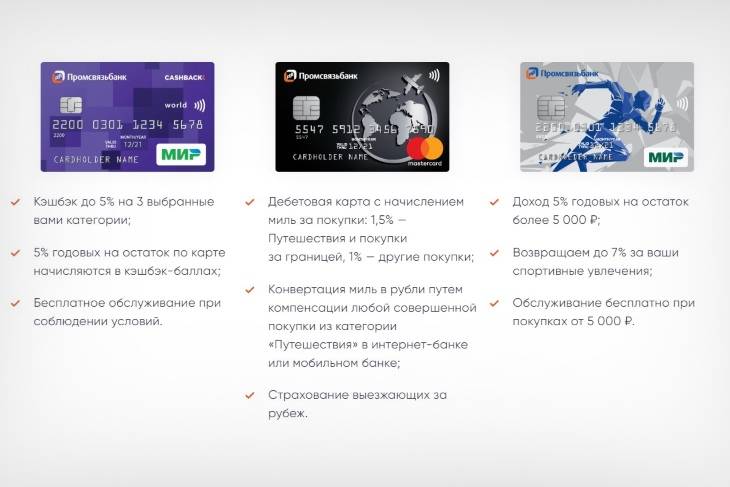

Сегодня Промсвязьбанк может предложить такие зарплатные карты:

- Твой Плюс,

- Все включено,

- Сильные люди,

- индивидуальный зарплатный проект,

- Зарплата PRO.

Это пять вариантов действительно стоят рассмотрения,даже если ваше предприятие обслуживается в другом банке. Вы не ограничены в выборе и всегда самостоятельно можете выбрать зарплатку.

Для понимания и правильного выбора стоит рассомтреть каждую из них и назвать кратко ее сильные и слабые стороны. Стоит сразу отметить, что за обычную дебетовку придется платить (годовое обслуживание), а за карточку, открытую в рамках зарплатного проекта для рабочего оплата не предусматривается. Они бесплатные.

Зарплатная карточка «Твой Плюс».

Твой плюс — дебетовка, которая даст максимум прибыли владельцу. По ней предусмотрено либо получение кэшбэка до 7%, либо начисление процента на остаток. Основные отличительные особенности пластика:

Твой плюс — не просто дебетовка, но и имеет достаточно выгодную программу лояльности. Ее можно назвать доходной, ведь она имеет бесплатный выпуск и обслуживание. Это достойный рассмотрения продукт.

Зарплатный пластик «Все включено».

Пластик «Всё включено» позволит получать кэшбэк и процент на остаток, но условия его начисления будут отличаться от условий по зарплатному пластику «Твой плюс». «Все включено» имеет такие общие характеристики:

Зарплатный пластик «Все включено» — отличный доходный вариант с множеством бесплатных возможностей.

Зарплатная карта «Сильные люди».

Зарплатная карта «Сильные люди. Тариф особого назначения» выпускается только для Министерства Обороны РФ и Силовых структур РФ. Ее особенности:

Индивидуальный зарплатный проект.

Для работников предприятий ОПК есть возможность воспользоваться льготными условиями кредитования под 9,9% годовых.

Не забудьте о том, что если карточка оформляется индивидуально — то просто получить ее на руки — мало. Нужно написать заявление в бухгалтерии на работе для привязки ее к выплате зарплаты.

Зарплатная дебетовка «Зарплата PRO».

Зарплатная дебетовка «Зарплата PRO» — это бесплатное золотое платежное средство. Оно даст все привилегии руководящим постам организации. Ее условия несколько отличаются от стандартного пластика:

- бесплатная обналичка от 3 000 руб. до 150 000 руб. в месяц в любом банкомате;

- 1% кэшбэка начислят при тратах от 15 000 руб. в месяц;

- оплата ЖКХ, штрафов ГИБДД и МосЭнергоСбыт без начисления комиссии;

- бесплатные денежные переводы по номеру счета и по номеру телефона на сумму до 100 000 руб.

Этот тип карт оформляется для тех сотрудников, которые занимают руководящие посты.

Какие привилегии даст зарплатная карта Промсвязьбанка?

Когда в банковское учреждение приходит новый клиент — банк смотрит на него настороженно. Он еще не знает, каким этот человек может стать — отличным заемщиком или проблемным должником. Поэтому изначально новичок получит самое невыгодное предложение, которое со временем будет улучшаться благодаря своевременным возвратам и выполнению всех обязательств перед Промсвязьбанком.

Если за кредитом или ипотекой обращается клиент, который уже обслуживается в Промсвязьбанке по зарплатному проекту — это намного упрощает дело и он имеет ряд привилегий. Его уже знает банк, знает о его доходах и имеет хоть какую-то гарантию возврата, так как зарплата проходит через это же учреждение. Зарплатник получит лучшие предложения — больший размер кредитного лимита и лучшие условия.

Требования к заемщику и пакету документов

Кредиты в Промсвязьбанке выдаются лишь тем клиентам, которые отвечают поставленным критериям. Вот ключевые из них:

- Возраст от 23 до 65 лет (на момент возврата займа).

- Гражданин РФ с постоянной регистрацией в регионе размещения офиса банка. Подавать заявку нужно по месту прописки или в том регионе, где заемщик работает. Получить средства можно в любом другом подразделении.

- Есть действующая зарплатная карта (требование не применяется к поручителю).

- Клиент – работник по найму, а не бизнесмен и ИП.

- Обязателен общий трудовой стаж не меньше года, на последнем месте – не менее 4 месяцев.

- Наличие мобильного и рабочего телефона обязательно.

Если в сделке принимает участие третье лицо, все эти требования применяются и к нему. Программа доступна исключительно для физических лиц.

В офис кредитора необходимо предоставить:

- Анкету-заявление.

- Свой паспорт гражданина РФ.

- Копию заверенной трудовой книжки.

- Если у заемщика на зарплатную карту поступило менее 3 зачислений от работодателя, без справки о доходах не обойтись. Понадобится документ по форме 2-НДФЛ со сведениями о среднемесячной сумме заработной платы с подписью и печатью уполномоченного лица.

- Номер СНИЛС.

Аналогичный пакет документов готовит поручитель. По желанию он также может предоставить пенсионное удостоверение и справку о сумме назначенной пенсии из ПФ (актуально для лиц преклонного возраста).

Особенности разных тарифов и условий зарплатных карт от ПСБ

Предлагая клиенту сразу несколько зарплатных карт на выбор, ПСБ даёт ему возможность подобрать оптимальный для него тарифный план. Каждый зарплатный проект имеет свои нюансы.

Преимущества и особенности зарплатных карт от Промсвязьбанка:

- «Всё включено». Держатели этой карты могут получить кэшбэк с покупок и дополнительный доход в размере 3 или 8% годовых (в зависимости от суммы остатка на счету в среднем за месяц и трат по карте). Чтобы получить максимальный процент годовых, необходимо, чтобы на карте в течение года всегда лежала сумма не менее 100 тысяч рублей «плюс» совершении ежемесячных покупок по карте в размере свыше 10 тысяч рублей. В остальных случаях кэшбэк будет 3%.

- «Твой Плюс». У этой зарплатной карты самый большой кэшбэк по сравнению с другими – до 7% (но могут начислить не более 5 000 баллов в месяц). Чтобы получить максимальный кэшбэк, необходимо каждый месяц совершать траты по карте в сумме свыше 50 тысяч рублем. Эти траты должны быть связаны с походами в кафе или кинотеатр, закупкой товаров в канцелярском, цветочном или книжном магазине, с оплатой покупок в зоомагазине, аптеке и т. д. Есть конкретный список категорий товаров для каждого вида кэшбэка. Подробности смотрите в этом документе (.pdf). Также можно подключить бонус: на выбор получать либо кэшбэк, либо процент на остаток. Вне зависимости от того, какой выбор сделает держатель карты, ему необходимо самолично подключиться к программе лояльности «Кэшбэк» в мобильном или интернет банке.

- «Зарплата PRO». Бесплатная карта категории «Gold». Снятие наличных, оплата услуг (ЖКУ, штрафов ГИБДД и т. п.), переводы и годовое обслуживание – бесплатно. Есть небольшой кэшбэк (но получить можно не больше, чем 3000 балов в месяц).

- «Сильные люди». Эти карты выпускаются только для военнослужащих Минобороны и Силовых структур России. Их владельцы могут получать 5% на остаток и кэшбэк до 20% от партнёров «МИР» (требуется отдельно подключать эти программы лояльности). Также можно бесплатно выпустить 4 дополнительные карты, а после выхода на пенсию сделать эту карту пенсионной. Обслуживание карты, снятие наличных, оплата картой услуг (ЖКУ и пр.), переводы – бесплатно.

- «Индивидуальный зарплатный проект» (далее ИЗП). Есть возможность выбрать карту на своё усмотрение из 3-х имеющихся вариантов.

Сравнительная таблица зарплатных карт от Промсвязьбанка:

| Условия | «Твой Плюс»*/** | «Всё включено»** | «Сильные люди»** | «Зарплата PRO»** |

| Кэшбэк | от 1 до 7% (в зависимости от категории покупаемых товаров) | 2% (за покупки на общую сумму до 3 тысяч руб./мес.) или же 1% (за покупки свыше 3 тысяч руб./мес. во всех магазинах, кроме супермаркетов) | до 20% от партнёрской сети «Мир» | до 1% (при трате по карте от 15 000 руб./мес.) |

| Процент на остаток | 5% годовых (при сумме покупок по карте от 5 000 руб./мес.) | 3 или 8% годовых (в зависимости от условий) | 5% годовых (без выполнения каких-либо условий) | — |

| Переводы по карте | до 100 000 руб. в месяц бесплатно | до 100 000 руб. в месяц бесплатно | до 100 000 руб. в месяц бесплатно | до 100 000 руб. в месяц бесплатно |

| Лимит на бесплатное снятие средств | до 150 000 руб. бесплатно | от 3 000 до 150 000 руб. бесплатно | до 1000 000 руб. бесплатно | до 300 000 руб. бесплатно |

* Бонус подключается на выбор.

** Начисляются только при условии подключения к программе лояльности «Кэшбэк».

Рефинансирование кредитов

Отдельно предусматривается и программа рефинансирования. В Промсвязьбанке перекредитование предлагается с несколькими преимуществами:

- подбирается комфортный размер платежа;

- можно взять дополнительную сумму на любые цели;

- оформление договора за 1 визит;

- льготные параметры рефинансирования;

- система дисконта.

Условия перекредитования:

| Сумма кредита (тыс. руб.) | 50–3000 |

| Срок кредитования (мес.) | 12–84 |

| Процентная ставка (% в год) | от 9,9 |

Требования к заемщику:

| Гражданство | РФ |

| Возраст (лет) | от 23 (на момент подачи заявки) до 65 (на момент погашения) |

| Регистрация | Постоянная на территории РФ, в регионе размещения подразделений банка |

| Место работы | По найму, не является ИП |

| Трудовой стаж (мес.) | Не менее 12, на последнем месте — не менее 4 |

| Требования к телефонам | 2 телефона, в т. ч. один — рабочий |

Определенные требования выдвигаются и к рефинансируемым кредитам. Это должны быть потребительский заем, автокредит, ипотека или кредитка, общее количество которых не превышает 5 штук

Важно, чтобы валюта была рублевая, дата заключения любого из договоров приходилась на 6 или более месяцев назад, а до полного возврата долга оставалось не менее 3 месяцев. Также необходимо отсутствие текущих задолженностей, просрочек и реструктуризации.

Ипотека

Промсвязьбанк предлагает ипотечные кредиты без скрытых комиссий, на комфортных условиях. Банк предлагает несколько ипотечных кредитов на следующих условиях:

Военная ипотека | Новостройка | Без первоначального взноса | Вторичка | Альтернатива | Под залог | На загородный дом | Семейная ипотека | |

Процентная ставка (% в год) | 9,5 | 9,8 | 11,9 | от 10,2 | 13,2 | от 10,2 | от 11 | от 6% |

Сумма кредита (тыс. руб.) | до 2472, 333 | до 30 000 | до 20 000 | до 30 000 | до 10 000 | до 30 000 | до 15 000 | до 3000 |

Стартовый взнос | от 20% | от 10% | 0% | 20% | 0% | 0% | от 30% | 20% |

Срок (лет) | до 25 | до 25 | до 25 | до 25 | до 15 | до 25 | до 25 | до 25 |

Залог | — | — | —- | — | Недвижимость | Недвижимость | Недвижимость | — |

Тем, кто хочет получить жилищный заем быстро и без подтверждения дохода и трудовой занятости, предусмотрена опция «В ипотеку — налегке!». Ставки следующие:

- при покупке вторичной жилплощади или под залог недвижимости — от 11,6%;

- на любые цели — от 12,7%;

- при выборе квартиры в новостройке — от 11,5%.

Заемщик должен предоставить документы:

- паспорт гражданина РФ;

- свидетельство СНИЛС;

- документы, которые подтверждают семейное положение, трудовую деятельность, доходы заемщика;

- для мужчин заемщиков (до 27 лет) — военный билет и (или) другие документы, свидетельствующие, что заемщик не может быть призван на военную службу.

Требования к заемщику:

- гражданство — РФ;

- возраст — от 21 до 65 лет;

- регистрация постоянная или фактическая, постоянное место работы в регионе, где расположено отделение банка;

- к трудовой деятельности – наемный работник; по кредиту «В ипотеку налегке!» может быть наемным работником, ИП или владельцем бизнеса;

- трудовому стажу: для наемных работников – общий стаж не менее 1 года, на последнем месте работы — не менее 4 мес.; для ИП и владельцев бизнеса — срок существования — не менее 2 лет;

- наличие двух телефонов, в том числе одного рабочего.

Промсвязьбанк предлагает различные кредитные продукты на оптимальных условиях. Каждый житель страны сможет подобрать тот вариант кредита, который поможет исполнить его желания и мечты.

Что такое финансовая защита

Программа создана с целью защитить клиента и его семью от непредвиденных ситуаций. Чтобы присоединиться к программе, достаточно поставить галочку в соответствующем пункте при заполнении анкеты на получение потребительского кредита.

Если с заемщиком произойдет несчастный случай, который приведет к нетрудоспособности или получению им инвалидности 1-2 группы, он сможет погасить задолженность перед банком за счет страховой выплаты. Открыть вклад «Финансовая защита» в 2017 году можно на таких условиях:

- Клиенту необходимо подключиться к системе Private Banking в момент заключения договора.

- Раньше он купил страховой полис «Финансовая защита любимых» от СК Альянс Жизнь и оплатил премию. Сделать это можно безналично или в кассе банка наличными.

В зависимости от валюты вклада различаются суммы и ставки:

- Рубли РФ: первоначальная сумма от миллиона под 10,25% годовых.

- Доллары США и евро: сумма от 15 тысяч под 3,50% и 1,70% соответственно.

Срок вне зависимости от валюты всегда неизменный – 367 дней.

В ситуации с досрочным погашением финансовая защита все равно продолжает действовать до оговоренного срока.

Это интересно: Потребительский кредит Промсвязьбанк — условия, процентная ставка

Основные достоинства и преимущества зарплатной банковской карты у «Промсвязьбанка»

Зарплатные банковские карты от «Промсвязьбанка» владеют большим количеством достоинств. Так, к одному из них относится то, что обладатели данного проекта могут выбирать для себя различные варианты оформления самой банковской карты. Каждый из вариантов имеет свои индивидуальные отличия. Одна карта может владеть теми преимуществами, которых не будет у другой. В то время как у другой карты будут действовать более выгодные тарифы на ее обслуживание.

Особенности стандартной пластиковой карты:

Особенности золотой и платиновой пластиковой карты:

«Промсвязьбанк» предоставляет своим клиентам широкий спектр услуг и различных возможностей. Далее мы поговорим непосредственно о тех вопросах, которые касаются пластиковых карт от нашего банка.

При помощи зарплатной банковской карты вы можете оплачивать все коммунальные платежи, услуги интенет-провайдеров, мобильную связь и телевиденье без снятия комиссии.

Данная информация касается только зарплатных банковских карт. «Промсвязьбанк» имеет и другие уникальные и интересные специальные предложения для обладателей других видов пластиковых карт. В том случае, когда у вас возникнут какие-либо вопросы, вы можете обратиться к сотрудникам отделения, которые помогут решить вам все проблемы. В «Промсвязьбанке» вы сможете оформить несколько видов зарплатных пластиковых карт. К ним относятся такие виды, как Visa, MasterCard, МИР.

Во сколько обойдется клиенту обслуживание банковской карты от «Промсвязьбанка»?

Каждый клиент должен брать во внимание то, что вне зависимости от статуса зарплатной банковской карты, она является дебетовой. Это обозначает то, что каждый пользователь должен платить фиксированную стоимость за обслуживание пластиковой карты

Человеком, который будет отвечать за обслуживание пластиковой карты, может стать как работник, так и сам работодатель. Этот выбор будет зависеть от определенных моментов.

Ответственность за оплату обслуживания банковской карты необходимо будет возложить на себя в том случае, когда организация заключила договор об оплате труда с другим финансовым учреждением. То есть, когда организация, которая выпустила вашу пластиковую карту, отличается от организации, заключившей договор с компанией, вы должны будете самостоятельно платить за обслуживание.

Способы снятия наличных средств с зарплатной пластиковой карты без комиссии

Несмотря на то, что в современном мире преобладают ситуации оплаты банковской карты, все же довольно часто происходят различные события, когда человеку необходимые наличные средства. Для того, чтобы получить наличные денежные средства, имея с собою только банковскую карту, вам необходимо будет произвести следующие шаги:

Заключение

Если вам нужна Промсвязьбанк зарплатная карта, то оформить ее на выгодных условиях можно на сайте банка. Тут предлагается много других карт, среди которых каждый сможет подобрать вариант для себя. Одной из них является зарплатная карта Промсвязьбанка для военнослужащих, оформить которую можно на выгодных для себя условиях в режиме онлайн.

Необходимые документы

Чтобы оформить зарплатные карты для своих сотрудников, работодатель должен подать заявку в банк, в которой нужно указать наименование компании, ИНН, количество сотрудников, регион и город регистрации предприятия, а также контактную информацию. Подать заявку можно онлайн.

После ее поступления менеджер банка свяжется с клиентом, воспользовавшись одним из предоставленных контактов, и предложит удобное время для заключения соглашения между Промсвязьбанком и компанией-работодателем. В данном документе будут содержаться все основные моменты и условия сотрудничества.

Реализация зарплатного проекта осуществляется на основании зарплатной ведомости, а также поручений на:

- продление периода действия карт;

- увольнение работника фирмы;

- закрепление зарплатных карт;

- на перечисление денег на карточные зарплатные счета.

Тарифы

Для малого и среднего бизнеса Промсвязьбанк установил комиссию за предоставление услуги зарплатного проекта при зачислении денег на счета владельцев зарплатных карт (по распоряжению работодателя) в размере 1 тыс. рублей. Данная сумма обязательна для уплаты ежемесячно. Она взимается в последний рабочий день месяца.

Комиссия начисляется, если на протяжении календарного месяца не было зачислений средств на счета карточных клиентов в рамках данного зарплатного проекта.

По международным платежным картам банк установил следующие тарифы:

- при обслуживании в банкоматах Промсвязьбанка – комиссия не начисляется;

- в пунктах выдачи наличности ПСБ взимается 2% от суммы проведенной операции;

- перевод денег с карты чужого банка на пластик ПСБ снимается комиссия в размере 0,5% от суммы, но не менее 30 руб.

- перевод на карту постороннего финучреждения будет снята комиссия 1,5% от суммы, но не менее 30 руб.;

- перевод между картами ПСБ – проценты не начисляются, если за календарный месяц сумма не превысит 150 тыс. руб., при превышении начисляются комиссионные в размере 0,5%, но не менее 30 руб.

Более подробная информация о тарифах представлена на странице сайта ПСБ https://www.psbank.ru/~/media/Files/Personal/Everyday/Cards/tar_storon_bank.ashx.