Беспроцентный период

Карты Сбербанка имеют беспроцентный период длительностью до 50 дней – только подумайте, если вам срочно понадобились деньги, и пришлось занимать их в МФО, то за это же время придётся переплатить очень большую сумму – 50% от взятой в кредит, а скорее и того больше, ведь стандартные условия у МФО – 1,5-2% в день. Воспользовавшись же кредитной картой Сбербанка, вы просто можете решить все свои финансовые проблемы, и не заплатить при этом ничего. 0%. Всё, что нужно – просто вернуть деньги обратно до истечения срока, и никакой переплаты. Если взяли кредит на 50 тысяч, то и вернуть должны 50 000, ни копейкой больше. Ещё недавно такие условия казались невероятными, а теперь Сбербанк предоставляет их.

Но стоит отметить пару нюансов: пользоваться карточкой нужно для оплаты услуг, а не снятия наличных – для этого кредитка не предназначена. Если очень нужно, то можно и снимать наличные, однако, в таком случае за операцию придётся заплатить 3% суммы плюс 199 рублей. Комиссия будет начислена автоматически при обналичивании средств, так что вы сразу же увидите изменение баланса.

Каков минимальный лимит?

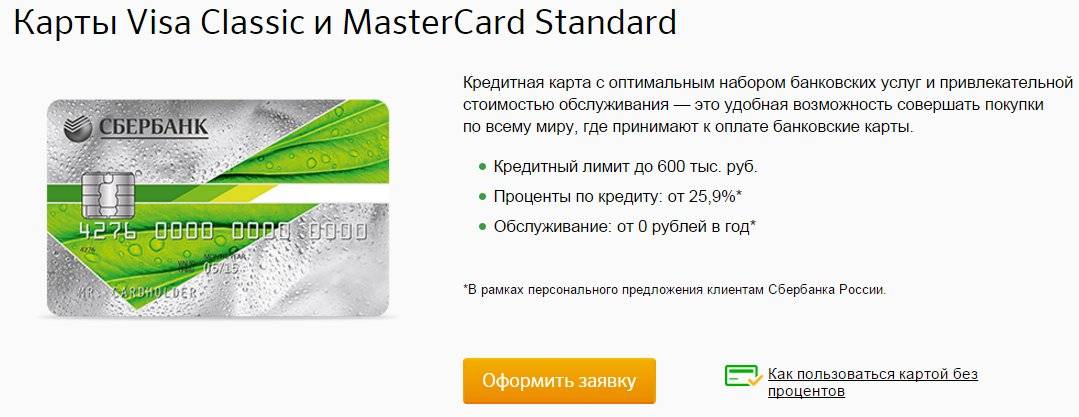

Если человек подает заявку на получение кредитной карты с очень маленьким лимитом, банк, скорее всего, ему откажет. Это происходит автоматически, ведь данная сумма не предусмотрена условиями обслуживания. Поэтому будет нелишним заглянуть в описание приглянувшейся кредитки на сайте банка или задать вопрос специалистам.

Минимальный лимит по кредитным картам Сбербанка в данный момент составляет 10 тысяч рублей. Так что рассматриваемая нами кредитка на 20000 рублей вполне вписывается в этот диапазон. Если вы попросите меньше возможного лимита, заявка будет отправлена в отказ. Однако и соответствие по сумме не дает никакой гарантии положительного ответа. Есть много других факторов влияющих на решение кредитной организации (соответствие базовым условиям, банковская репутация, доход и т.д.).

Как оформить кредитную карту?

Оформление заявки.

Оформление заявки.

Кредитная карта является удобной альтернативой привычному займу. Так же имеет ряд других преимуществ. Кредитная карта – это удобно, безопасно и выгодно. Для того, чтобы ее получить, можно воспользоваться двумя способами:

- в отделении финансовой организации;

- онлайн на сайте банка.

Первый способ займет больше времени, поэтому многие люди предпочитают выбирать второй, ведь для подачи заявки нет необходимости выходить из дома.

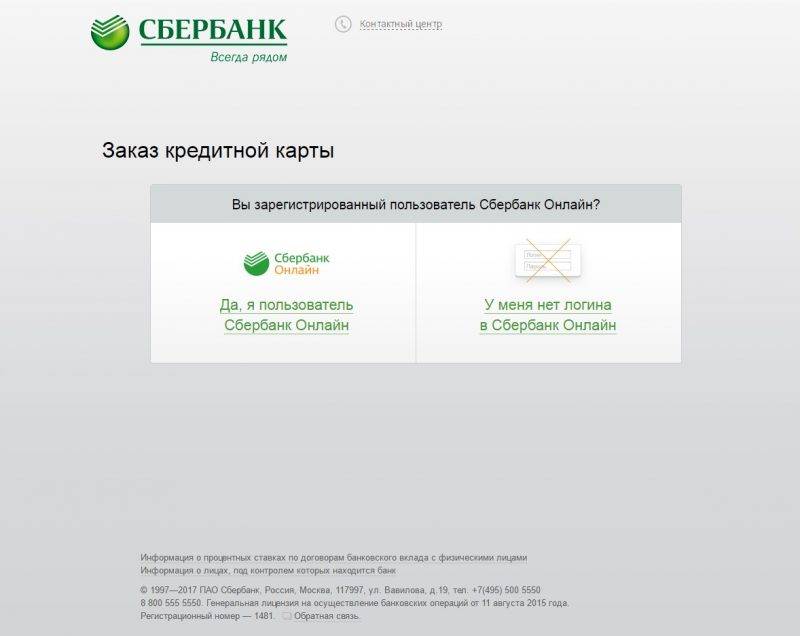

Авторизация на сайте.

Авторизация на сайте.

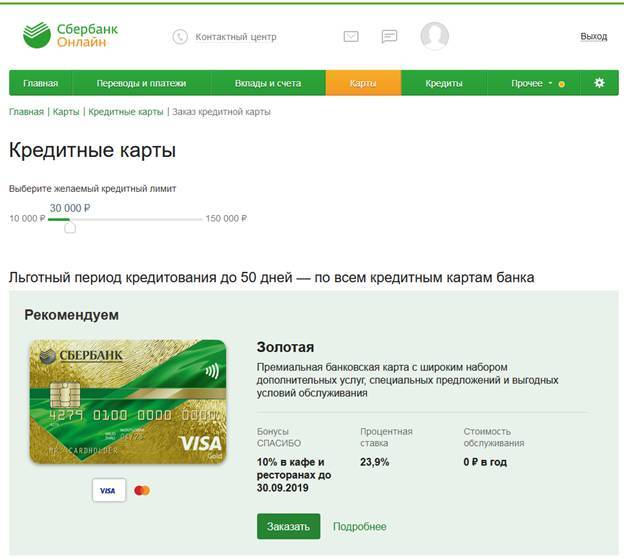

Для экономии времени, в режиме онлайн можно самостоятельно заполнить анкету для оформления займа и даже получить предварительное решение.

Сделать это можно всего за 15 минут:

- Перейти на сайт Сбера и зарегистрироваться (или зайти в Личный кабинет).

- Дождаться СМС с кодом-подтверждением.

- Перейти во вкладку «Выбрать кату».

- Определиться с подходящим вариантом (можно воспользоваться кредитным калькулятором или запросить онлайн помощь у менеджера).

- Нажать на окно «Оформить заявку».

- Заполнить поля.

- Отправить анкету.

Получение кредитной карты может занять некоторое время (по данным официального сайта sberbank.ru – от 2 часов до 2 дней, также сроки могут варьироваться по усмотрению банка).

После всех процедур и в случае одобрения займа можно уточнить у оператора время оформления карты клиента Сбербанка. Получать карту придется в отделении Сбера, для подписания договора придется взять с собой пакет документов, который затребует менеджер. Время для изготовления именного пластикового носителя составляет 10-14 дней.

Как пользоваться кредитной картой

Воспользоваться карточкой можно сразу после ее получения в банке. Лимит становится доступным после активации пластика.

Никаких дополнительных подтверждений для начала использования карточки не требуется.

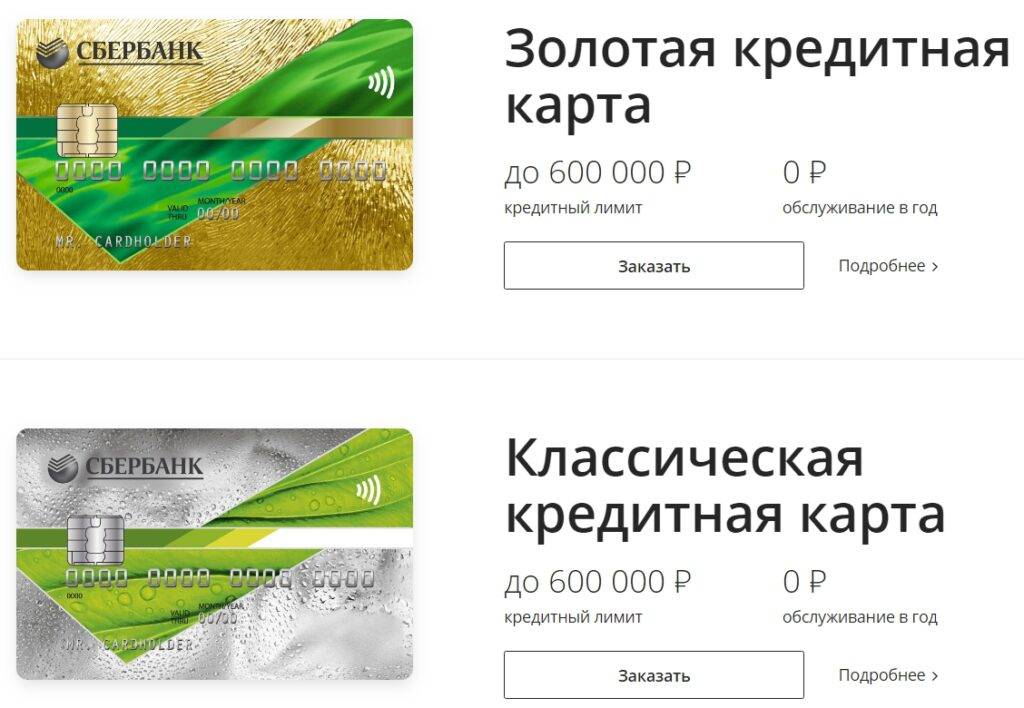

Золотая кредитка Сбербанка является универсальным платежным инструментом, который может использоваться:

- для покупок в торговых центрах и в других местах, где установлены pos-терминалы;

- для совершения платежей в сети интернет;

- для оплат с помощью устройств самообслуживания банка;

- для выдачи наличных денег.

Поскольку карта является кредитной и имеет ограниченный срок действия, то ее владелец должен позаботиться о своевременном внесении обязательных ежемесячных платежей, а также перевыпуске пластика.

Расчеты в магазинах и интернете

Это наиболее удобный сервис, благодаря которому кредитная карта Сбербанка имеет высокую популярность у пользователей. При помощи пластикового кошелька клиент может проводить оплаты в любой торговой точке, оборудованной pos-терминалом. Причем заплатить за покупку можно и с помощью бесконтактной технологии. Кроме того, используя пластик, можно совершать покупки за границей.

Лимиты снятия наличных

Единственным минусом кредитной карты является лимит на снятие наличных, который устанавливается банком. Максимально возможная сумма, которую держатель карты может запросить для получения в кассе или банкомате Сбербанка за 1 раз – 300 тысяч рублей.

Переводы на другие карты

Одним из ключевых условий, прописанных в правилах пользования кредиткой, является отсутствие возможности перевода средств на дебетовую карточку. Ни один из сервисов удаленного доступа к банковским услугам Сбербанка не позволяет выполнить переброску денег с кредитки на дебетовую карточку.

Однако безвыходных ситуаций не бывает и возможность перебросить деньги есть:

- Если нужно перечислить деньги с кредитного пластика на дебетовый, который также принадлежит Сбербанку, то без снятия наличных в кассе либо банкомате не обойтись. Для этого нужно предварительно получить нужную сумму наличности с кредитки, а затем пополнить дебетовую карточку.

- Выполнить безналичный перевод можно, используя электронный кошелек (например, Яндекс Деньги, Киви и т.д.). Для этого нужно с кредитного пластика перевести деньги на электронный кошелек, а уже с него выполнить перечисление на дебетовую карту.

Перевести деньги с кредитки Сбербанка можно на любой пластик другого российского банка.

Переводы с одной кредитки на другую проходят без каких-либо препятствий и трудностей.

Как узнать обязательный платеж и проценты по кредиту

Как узнать индивидуальные данные о размере обязательного платежа по кредитке, начисленных процентах:

- Через онлайн-банкинг «Сбербанк Онлайн». Авторизоваться на личной страничке банкинга и перейти в подробную информацию по кредитке. В разделе «Состояние счета» будет указана информация об общей сумме задолженности, а также размере обязательного ежемесячного платежа. Здесь же можно сформировать выписку за определенный период в разрезе операций.

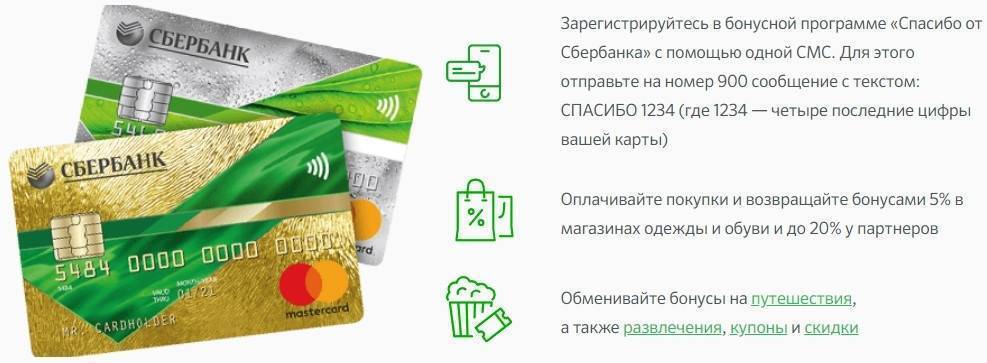

- Используя мобильный банкинг. Помимо ежемесячного уведомления с указанием суммы обязательного платежа и начисленных процентов, которое будет присылать банк на клиентский номер, владелец кредитки может запросить сумму минимального взноса самостоятельно. Для этого достаточно отправить смс с текстом «Долг» на номер 900. В ответ банк вышлет всю информацию о состоянии задолженности по кредитной карте.

- В филиале кредитно-финансового учреждения. Обратившись к сотруднику банка, клиент получит подробную информацию о состоянии счета и сумме платежа.

- В отчете по кредитной карте. Каждый месяц банк проводит рассылку на e-mail держателей карт, в которой указывает информацию относительно размера ежемесячного платежа и даты его внесения.

Правила погашения долга

Основное правило, которое должен запомнить держатель золотой кредитки, — своевременное внесение обязательного платежа. Данный платеж складывается из:

- оплаты 5% от суммы использованного кредитного лимита;

- внесения процентов, насчитанных за расчетный период;

- сумм для погашения неустоек и дополнительных комиссий, в случае их возникновения.

Платеж для погашения задолженности вносится на кредитку через кассу или банкомат. В расчетную дату проценты за пользование лимитом удерживаются с карточки пользователя.

Перевыпуск

Перевыпуск золотой кредитки может проходить по причине окончания срока действия пластика либо в случае других происшествий и ситуаций. Более подробно со всеми нюансами можно ознакомиться тут.

Много ли нужно документов?

Чтобы оформить кредитку в Сбербанке придется позаботиться о документальном подтверждении личности и дохода. Если точнее, то от кандидата на заем потребуется два комплекта бумаг: общий и дополнительный. Первый считается обязательным и включает в себя следующие пункты:

- паспорт РФ;

- справка из ПФР о размере начисляемой пенсии (для пенсионеров);

- СНИЛС;

- 2-НДФЛ с финансовым отчетом за крайние полгода или заверенная работодателем справка по форме банка.

Второй список документов необязательный, но приветствуется сотрудниками ФКУ. С помощью дополнительных бумаг можно подтвердить свою платежеспособность и повысить кредитопривлекательность. Логика простая: чем больше справок и документации принесет заемщик, тем быстрее одобрение и выше лимит.

Принимаются к рассмотрению следующие бумаги:

- ксерокопии трудовой или договора найма (обязательно заверяются работодателем или нотариусом);

- оригинал или копия свидетельства о регистрации ИП;

- удостоверение адвоката;

- банковская выписка с дебетового счета.

Но не стоит забывать, что на решение банка влияет не только документация, но и сама кандидатура заявителя. Каждый претендент проверяется на соответствие определенным требованиям. В первую очередь программа скорринга смотрит на наличие российского гражданства, регистрации на территории РФ, официального трудоустройства со стажем от полугода и вхождение в возрастную норму (21-65 лет).

Льготный период кредитования

Льготный период – это время, в течение которого заемщик может пользоваться кредитными средствами без процентов. У Сбербанка он составляет 50 дней. Складывается из 2-х периодов:

- 30 дней – время, когда вы расплачиваетесь кредиткой за свои покупки.

- 20 дней – платежный период, в течение которого заемщик должен внести обязательный платеж или погасить всю сумму долга.

Если клиент полностью погашает долг в течение грейс периода, то процентная ставка по кредитной карте Сбербанка составит 0 %. Если вносите только обязательный платеж, то обязаны заплатить проценты за пользование деньгами банка

Ежемесячно банк направляет СМС с суммой и датой внесения денег в счет погашения долга. Кроме СМС, сумму задолженности можно узнать еще 3-ми способами:

Льготный период действует не на все операции. Например, не попадают под его действие:

- снятие наличных;

- операции в казино и тотализаторах;

- оплата онлайн-игр;

- безналичные переводы;

- покупка валюты и дорожных чеков, лотерейных билетов.

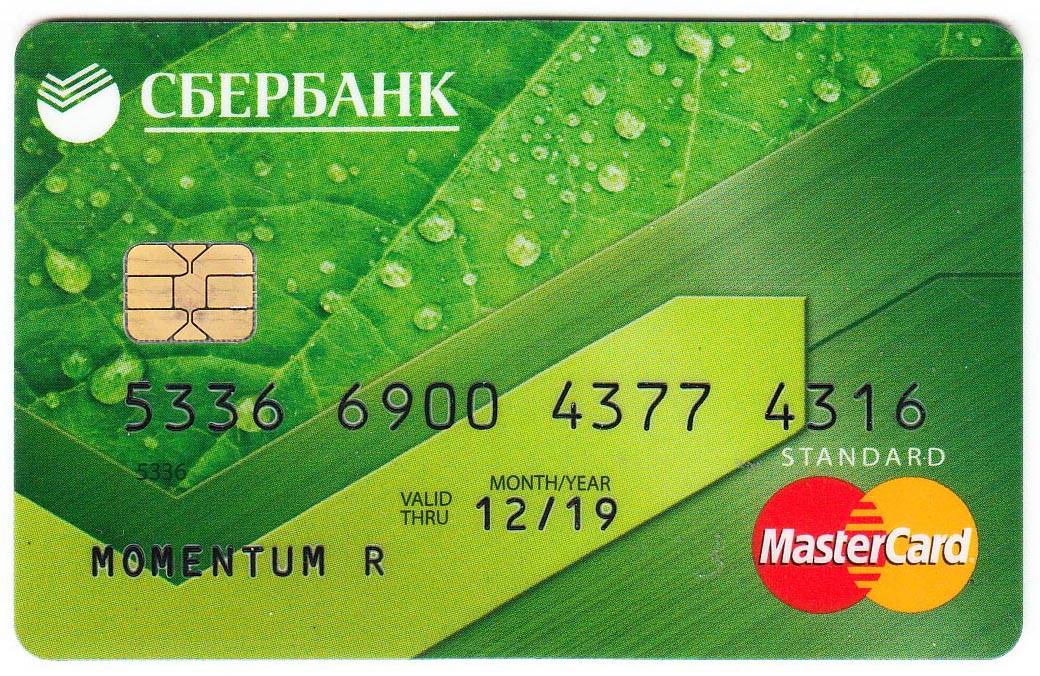

Льготный период кредитной карты. Как его правильно рассчитать

Теперь поговорим о льготном периоде и как его правильно определить. Самое главное, о чем надо помнить, что датой отчета беспроцентных дней надо считать день получения карты.

С этого момента в вашем распоряжении 30 дней на покупки без оплаты плюс 20 дней на оплату.

На электронную почту приходит отчет за 30 дней, где указана дата очередного платежа. На телефон приходит СМС-оповещение накануне последнего дня льготного периода. В личном кабинете Сбербанк онлайн можно найти и подробный отчет о покупках, о начисленных процентах, и обозначены дата и сумма платежа.

Оплату очередного платежа можно производить несколькими способами:

- В банкомате.

- В кассе отделения.

- Через Сбербанк онлайн.

- По телефону, направив на номер 900 слово «долг». Банк сам спишет деньги с дебетовой карточки, если она «привязана» к телефону.

Условия потребительского кредитования на 2020 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2020 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2020 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2020 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2020 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2020 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* В 2019 году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2020 году останутся на прежнем уровне предыдущего 2019 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

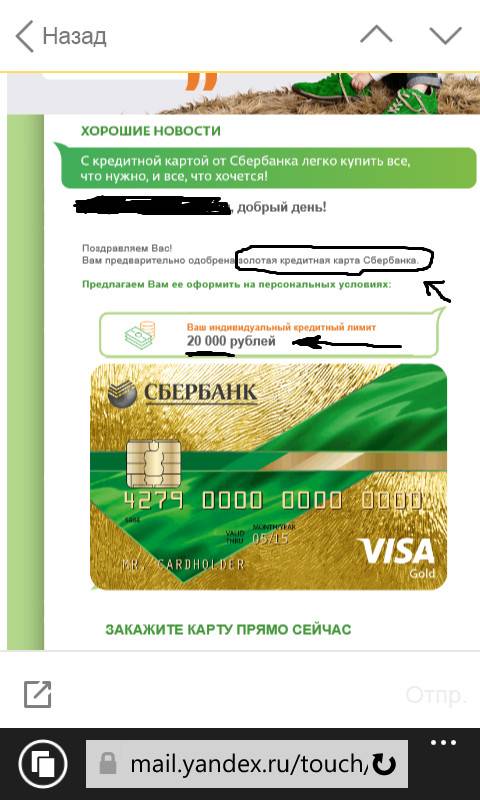

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

Условия предоставления льготной кредитки

Существуют определенные требования, касающиеся будущего держателя карты. Возраст клиента должен попадать в рамки от 21 до 65 лет. Гражданин должен иметь постоянную или временную регистрацию. Обязательно наличие положительной кредитной истории

Обратите внимание на необходимость подтверждения статуса платежеспособности. Текущий стаж на нынешнем рабочем месте должен превышать 6 месяцев

Необходимый перечень документов для получения

Существует 2 формы оформления пластика. При получении индивидуального предложения от банка потребуется предъявить только паспорт гражданина РФ. Скорее всего, человек является зарплатным клиентом Сбербанка, подтверждение дохода не потребуется.

При самостоятельном обращении будьте готовы предоставить не только паспорт гражданина, но и документы, подтверждающие доход. Речь идет о трудовой книжке или заверенной копии. Дополнительно предоставляется справка по форме 2-НДФЛ.

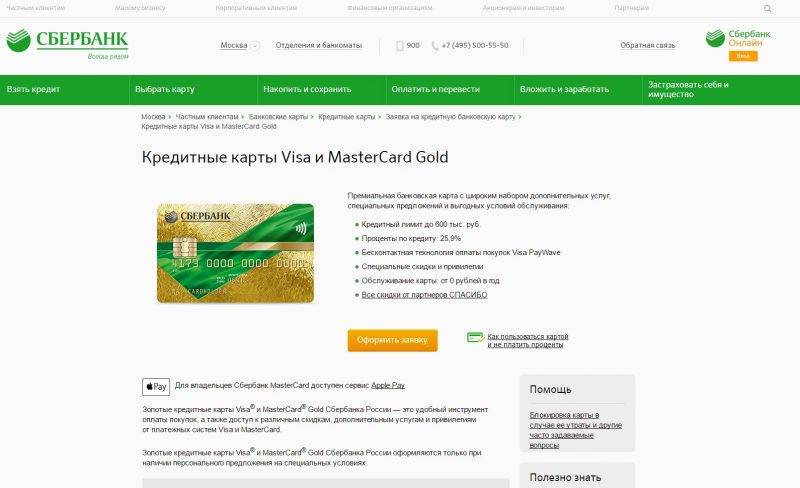

Порядок оформления пластика с грейс периодом

Существует несколько способов оформления пластика. Современные технологии позволяют подать заявление в электронном виде через специальную форму на официальном портале компании. Для этого потребуется посетить раздел Кредитные карты.

Следующий способ – применение функционала личного кабинета пользователя системы Сбербанк Онлайн. Перед подачей заявки попробуйте проверить раздел Персональные предложения. Вполне вероятно, что банк выпустил заветную карточку заранее. Последним вариантом выступает непосредственное посещение банковской организации. Окончание рассмотрения заявки подразумевает получение человеком одобрения или отклонение документов.

В каких случаях грейс период может действовать меньше 50 дней

Финансовые компании имеют различные правила исчисления беспроцентного льготного периода. Датой отсчета в Сбербанке выступает момент получения пластика. Совершение приобретения задолго после получения карты исключает возможность применения возможностей при полноценном грейс периоде.

Процедура подачи заявки

Если вы являетесь действующим клиентом Сбербанка, не спешите оставлять заявку на кредитку. Возможно, банк давно оценил вашу активность и надежность, и уже предодобрил карточку с персональным лимитом. Тогда процесс оформления пластика заметно ускорится, да и условия кредитования будут выгоднее (сниженная процентная ставка, увеличенный кредитный лимит).

Если никакой предодобренной карты для вас нет, действуйте стандартно:

- посетите сайт Сбербанка, изучите условия кредитных карт;

- определившись с пластиком, кликните «Заказать»;

- авторизуйтесь в личном кабинете СДБО «Сбербанк Онлайн»;

- заполните анкету и отправьте форму в банк.

На оформление заявления понадобится всего 10-15 минут. ФКУ уведомит клиента о принятом решении, направив СМС-сообщение. При положительном ответе менеджер расскажет, когда можно получить пластик на руки и какие документы нужно представить для этого.