Какие банки выдают кредиты на развитие малому бизнесу

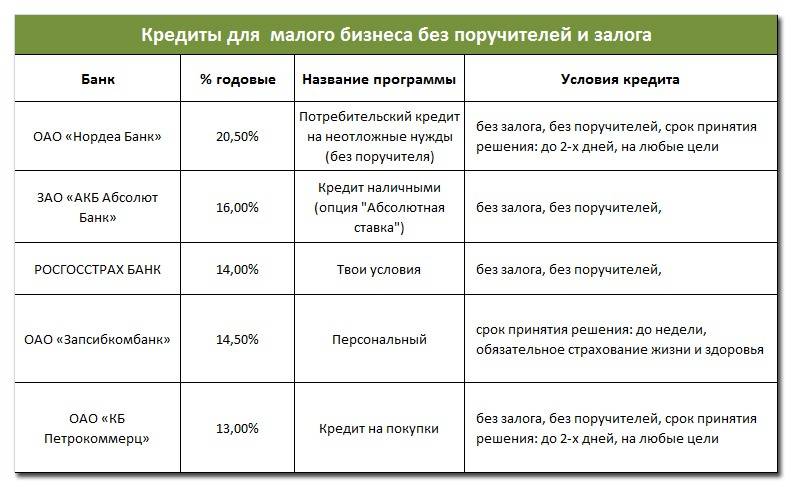

На территории РФ выделяют ТОП-3 банков, предоставляющих кредиты предпринимателям.

- Сбербанк: системы выдачи средств в финансовой организации характерны отсутствием фиксированного целевого предназначения.

- программа «Доверие». До 3 миллионов рублей под 18,5% годовых без определения цели выдачи средств. Предоставление гарантий в виде поручительства или обеспечения имуществом не требуется;

- программа «Экспресс-Овердрафт». До 2 миллионов рублей на один год под 15,5% годовых. От предпринимателя не требуется описание целей открытия кредита и предоставление гарантий.

- АО «Альфа-Банк». Системы кредитования выгодны для владельцев расчетного счета в финансовой организации.

- программа «Овердрафт» создает запасной расчетный счет фирмы на случай непредвиденных расходов. Бизнесмен получает 500 тысяч – 6 миллионов рублей под 18% годовых. Необходимо обеспечение займа поручительством;

- программа «Партнер» предлагает получить до 6 миллионов рублей на срок до 3 лет. Размер процентной ставки 16,5 – 17,5%. Обеспечение кредита не требуется.

- ПАО «Банк ВТБ24». Финансовая организация предлагает целевые кредиты на более простых условиях, по сравнению с займами свободного назначения.

- программа «Коммерсант» предназначена для развития малого бизнеса. Бизнесмен получает 500 тысяч – 5 миллионов рублей на срок до 5 лет. Размер процентной ставки – 13%. Это единственная схема выдачи займов, в которой не определена цель выдачи средств;

- программа «Целевой». Минимальная сумма займа – 850 тысяч рублей на срок до 5 лет. Кредитный лимит регулируется финансовым состоянием фирмы. Процентная ставка – 10,9% годовых;

- программа «Инвестиционный». Заем не менее 850 тысяч рублей выдают на срок до 10 лет. Размер процентной ставки – 10,9% годовых. Требуется обеспечение залоговым имуществом.

Открыть кредит для малого бизнеса выгоднее, чем оформить займ для физического лица. Программы кредитования компаний предполагают высокий кредитный лимит и сниженный размер процентной ставки.

Кредитование малого бизнеса

С отсутствием стартового капитала сталкиваются практически все начинающие предприниматели. Часто накоплений, сделанных физическим лицом, не хватает даже на аренду помещения для фирмы. Компенсировать нехватку активов помогут заемные средства. Многие российские банки предлагают программы кредитования для малого и среднего бизнеса. Чтобы получить финансирование, предприниматель обязан раскрыть перед кредитором коммерческий потенциал проекта. В банках действуют следующие виды кредитных программ для малого бизнеса:

- Овердрафт. Представляет собой экспресс-кредит. Предприниматель может потратить деньги на погашение задолженности перед поставщиками, ремонт или покупку техники и т.д.

- На пополнение оборотных средств. Это целевая ссуда. Предприниматель может потратить деньги только на восстановление производственных запасов.

- Венчурное кредитование. Предприятию, работающему в сфере инновационных технологий, предоставляют финансирование на длительный срок под очень большие проценты.

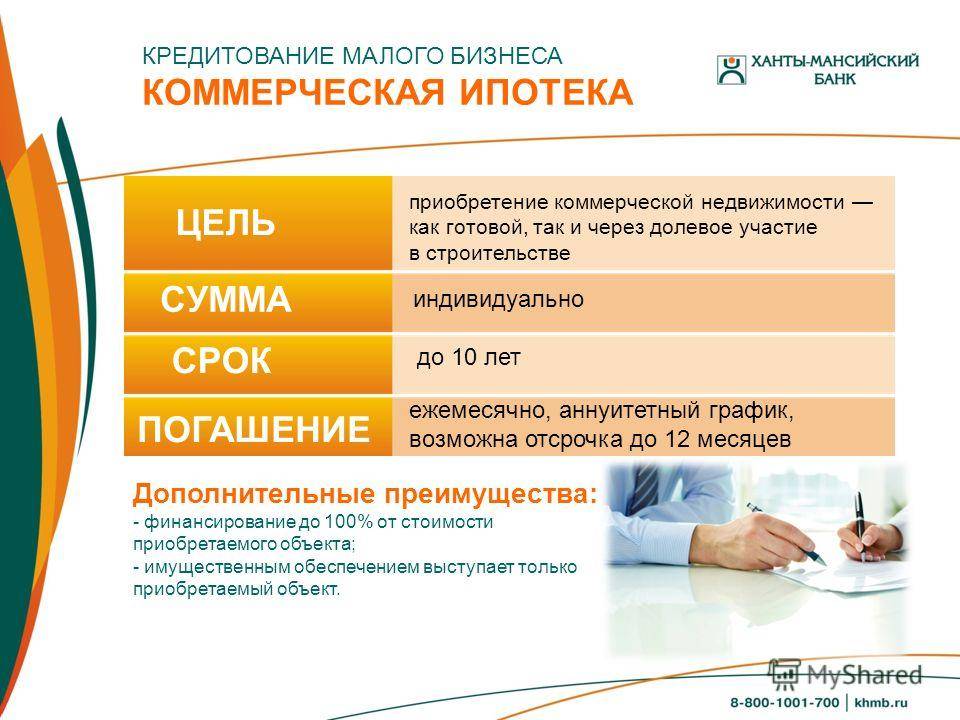

- Коммерческая ипотека. Финансовая организация выдает заемщику деньги под залог ликвидной недвижимости.

- Кредит на расширение производственных мощностей. Деньги выдают малым и средним предприятиям для покупки оборудования, строительства автоматизированных цехов и т.д.

- Факторинг и лизинг. Кредитор по этим программам выкупает долг заемщика или предоставляет в аренду какое-либо оборудование, находящееся в его собственности.

- Рефинансирование. Бизнесмену кредитор выдает деньги для закрытия займа в другой компании, т.е. фактические заемщик продолжает погашать задолженность, но только с уменьшенной процентной ставкой.

Овердрафт

Этот тип кредита относится к краткосрочным. Его выдают на 30-50 дней под большой процент. Преимуществом овердрафта является отсутствие необходимости в предоставлении технического и экономического обоснования для получения заемных средств. Займодатель не станет проверять систему налогообложения компании или требовать план дальнейшего развития.

На пополнение оборотных средств

Производственные фонды и фонды обращения у малых компаний истощаются очень быстро. Для восстановления баланса между доходами и расходами можно взять ссуду на пополнение оборотных средств. Финансовые организации предоставляют подобные займы компаниям, которые занимаются производством какой-либо продукции. Если же основная прибыль у малой фирмы идет от продажи каких-либо товаров, такую ссуду ее учредителю не выдадут.

Венчурное кредитование

Организация бизнеса в сфере научных технологий сопряжена с большими рисками. Если предприниматель уверен в прибыльности проекта, он может воспользоваться венчурным кредитованием. С целью компенсации рисков по таким займам устанавливают высокую процентную ставку. Если проект окажется провальным, бизнесмену придется полностью погасить образовавшуюся задолженность за счет собственных денежных средств.

Коммерческая ипотека

Простой кредит для малого бизнеса получить тяжело, т.к. в случае банкротства займодатель ничего не получит, но с долгосрочными займами на покупку недвижимости дела обстоят иначе. Предпринимателю выдают деньги под залог приобретаемого имущества. Перед заключением договора специалист финансовой компании обязательно оценит ликвидность приобретаемого объекта, т.к. он является гарантией исполнения соглашения. Если юридическое лицо начнет уклоняться от платежей, кредитор выставит недвижимость на торги.

Кредит на расширение производственных мощностей

Малые и средние предприятия часто сталкиваются с недостатком качественного оборудования. Кредит на расширение производственных мощностей нужен для решения таких проблем. Процентная ставка по займам этого типа средняя. Финансовые организации часто просят представить номер расчетного счета, чтобы сразу перевести деньги производителю оборудования.

Факторинг и лизинг

Это 2 специфических вида финансирования малых предприятий. Факторинг представляет собой переуступку долга, т.е. права на задолженность переходят третьей стороне. Ссуда предоставляется заемщиком на 90-180 дней. Лизингом называют долгосрочную аренду транспортных средств, специализированного оборудования и техники с последующим выкупом. Погашать задолженность заемщик может на протяжении 2-3 лет.

Рефинансирование

Условия кредитования в банках постоянно меняются. Если гражданин взял кредит для развития микробизнеса под высокий процент, а затем через 5-6 месяцев нашел в другой финансовой компании более выгодное предложение, он может стать участником программы рефинансирования. Кредитор погасит имеющийся у бизнесмена долг, а затем заключит с ним новый договор.

Кредит для малого бизнеса в Украине

Наш банк прекрасно понимает, как нелегко приходится предпринимателям в кризисные времена. Поэтому у нас можно оформить кредиты для малого бизнеса, который нуждается в восстановлении. Так бывает после остановки производства, необходимости сокращения штата, снижения рентабельности бизнеса в целом. В отличие от других бизнес банков, кредиты от «Идея Банк» способны поддержать бизнесменов, которые решили вывести свое дело на новый уровень. Кредит «Легкий бизнес» — это то, что нужно в данном случае. Сумма займа — до 500 тысяч гривен, срок кредитования — до 36 месяцев, годовая ставка — 0,01%. Залог и финансовое поручительство не требуются.

Такой кредит для малого бизнеса Украина имеет много плюсов:

- минимальный платеж по кредиту первые 3 месяца;

- бесплатное открытие счета на обслуживание первые 3 месяца;

- возможность получения карты Business Card бесплатно;

- быстрое принятие решения по кредитованию.

Чтобы оформить кредит для бизнеса без залога, необходимо предоставить паспорт, идентификационный номер и налоговую декларацию. Если требуется сумма от 300 тысяч гривен, дополнительно нужно предоставить документы на недвижимость или свидетельство о регистрации транспорта на ваше имя. При наличии задолженностей до 150 тысяч гривен требуются выписки по счетам в нашем банке или в других финучреждениях.

Украинские бизнес банки кредиты выдают на условиях, которые существенно отличаются от тех, которые предлагает IdeaBank. Осознавая то, как сложно бизнесу в нынешних реалиях, мы стремимся максимально снизить ставку по кредитованию, предлагаем программы лояльности и бесплатные финансовые продукты.

Государственные программы поддержки малого бизнеса

Получить бизнес кредит на кредитование малого бизнеса можно при поддержке государственных органов. В 2019 году правительство поддерживает основателей фирм, чья деятельность связана с:

- проектами, имеющими социальное значение;

- деятельностью по проектированию и постройке многоквартирных жилых домов;

- производством товаров на основании эко-технологий;

- развитием сферы сельского хозяйства.

Такие компании имеют право на получение грантов и субсидий, открытие кредитов на простых условиях или указание государства в качестве поручителя при оформлении займа.

Государственное субсидирование

Субсидией называют безвозмездный кредит, претендовать на который могут социально значимые проекты. К ним относятся фирмы, развивающие деятельность в отраслях сельского хозяйства, строительства, связи, осуществления перевозок или производства пищевых продуктов.

Для оформления и получения средств по программам субсидирования, предприниматель обязан зарегистрировать ИП или ООО, исправно выплачивать налоги, не иметь задолженностей по кредитам.

За получением средств бизнесмен обращается на сайт Фонда содействия инновациям. Владелец фирмы указывает вид деятельности и цель получения средств. На открытие нового бизнеса государство выделяет до 15 миллионов рублей. Дополнительные 300 тысяч рублей получают на любом этапе деятельности от государственных или региональных властей, в соответствии с результатами конкурса Министерства экономического развития.

Кредиты на льготных условиях

Если банк счел деятельность фирмы неприбыльной и отказал в кредитовании, бизнесмен может обратиться к получению займа от государства. Размер процентной годовой ставки составляет не более 10,9%, а кредитный лимит составляет 5 миллионов – 1 миллиард рублей. Для открытия такого вида займа предприниматель дополнительно указывает, что претендует на получение кредита по льготным условиям. Заявку рассматривают представители государственного фонда и принимают решение независимо от сотрудников финансовой организации.

Микрозаймы от государства

Еще один вид предоставления государственных льгот предпринимателю – микрозайм. Причиной отказа коммерческой организации в этом случае может послужить плохая кредитная история, низкая прибыль компании или отсутствие кредитной репутации.

Микрозаймом от государства считают финансовую помощь до 3 миллионов рублей на срок от одного года до пяти лет. На этот вид поддержки рассчитывают только в том случае, если малый бизнес не использует кредиты банков или частных финансовых компаний.

Особенность микрозаймов – исключительно целевое использование. Компании, использующие помощь государства, часто подвергаются проверкам. Расходование денег на личные цели предпринимателя запрещено законом.

Государство как поручитель

Предпринимателям, которые нуждаются в поручительстве стороннего юридического лица, свои гарантии предоставляют Фонды поддержки малого и среднего бизнеса. Использовать поддержку государства можно в следующих финансовых организациях:

- Сбербанк.

- Альфа-Банк.

- Возрождение.

- Райффайзенбанк.

При подаче бумаг на открытие кредита заемщик указывает Корпорацию МСП в качестве поручителя. Представители корпорации рассматривают заявку и сообщают банку о результатах.

Обратите внимание: утвердительный ответ получают только фирмы, чья деятельности ориентирована на социальные проекты

Насколько реально получить кредит индивидуальному предпринимателю в Беларуси

Экономическая ситуация в Беларуси сегодня стабилизируется. Президент А. Г. Лукашенко издает всевозможные законы для поддержки сельского хозяйства и аграрной отрасли, национальной промышленности, внутренней и международной торговли. Отсюда можно сделать вывод, что предприимчивые люди в этой стране ценятся на вес золота.

Банки, идя в ногу с государственной политикой, тоже занимаются разработкой программ, нацеленных на оказание помощи и поддержки начинающим бизнесменам, зарегистрированным как ИП. Кредиты для малого бизнеса в Беларуси – это относительно большие суммы денег, предоставляемые в долг по низким ставкам и на «растянутые» во времени сроки.

Взять кредит на развитие бизнеса

Многих наших клиентов интересует вопрос, как получить кредит на бизнес, если требуется крупная сумма. Мы отвечаем: очень просто. На такой случай у нас есть овердрафт для бизнеса на сумму до 2 млн. гривен. Срок кредитования — 12 месяцев.

Преимущества следующие:

- простота согласования (требуется только минимальная финотчетность);

- отсутствие залога, страхования и ежемесячной циклической комиссии за пользование кредитными средствами;

- возможность получить оборотные денежные средства, которые начисляются сверх остатка на текущем счете.

Чтобы получить кредит для бизнеса в Украине от «Идея Банк», Вам необходимо предоставить регистрацию о ведении предпринимательской деятельности от 12 месяцев. Мы выдаем кредит для бизнеса и овердрафт заемщикам ФЛП в возрасте от 23 до 65 лет.

В какие банки стоит обратиться за получением кредита для ИП в Беларуси: программы и условия

Рассмотрев перечень организаций, выдающих кредиты самостоятельно занятым гражданам, можно отметить, что в РБ есть немало банков, готовых оказать помощь.

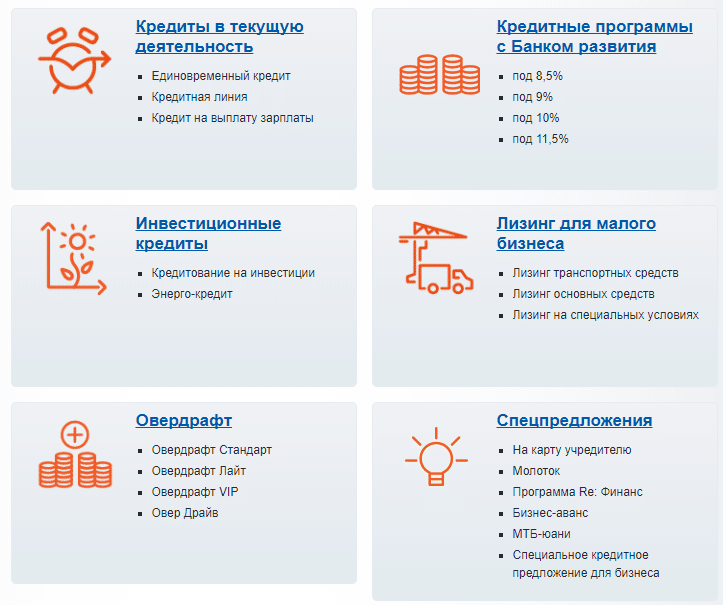

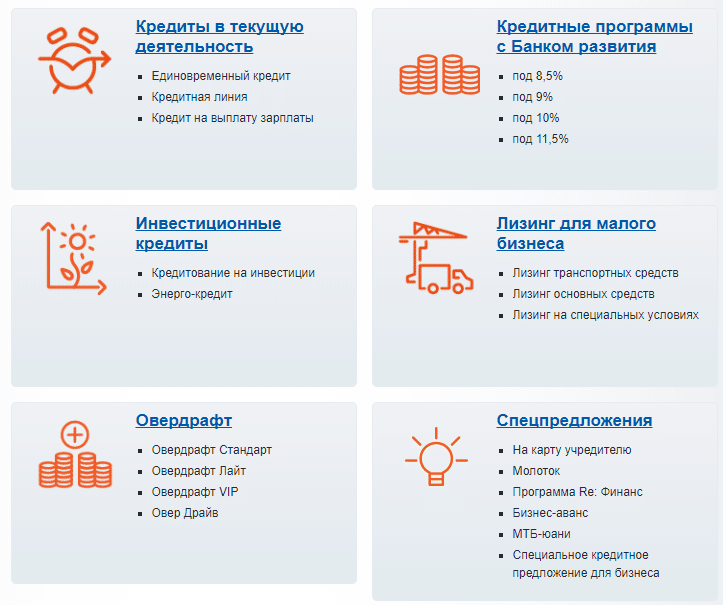

МТБАНК

Программа данной организации включает в себя кредит на текущую деятельность. Это означает, что взяв такой заем, предприниматель может рассчитывать на покупку оборотных средств, закупку сырья и оборудования, выплату заработной платы работникам. Средняя ставка в этом банке составляет 12%, а срок – зависит от определенных факторов, о которых мы говорили в прошлых пунктах. Можно также получить заем на карту учредителю по ставке 18%.

Программы кредитования в МТБАНК

Программы кредитования в МТБАНК

БНБ Банк

Эта компания предлагает серию кредитов «Смарт». Программа «Смарт Старт» подразумевает выдачу ссуды под 10% годовых, а «Смарт Леди» – под 12%. Есть еще несколько предложений. Это Экспресс 30, 60 и Импульс по ставке 13%. Банк является одним из самых востребованных организаций страны и всегда совершенствует свою политику. Поэтому, когда бы вы в него ни обратились, всегда можно столкнуться с новыми уникальными предложениями.

Программа «Смарт Смарт»

Программа «Смарт Смарт»

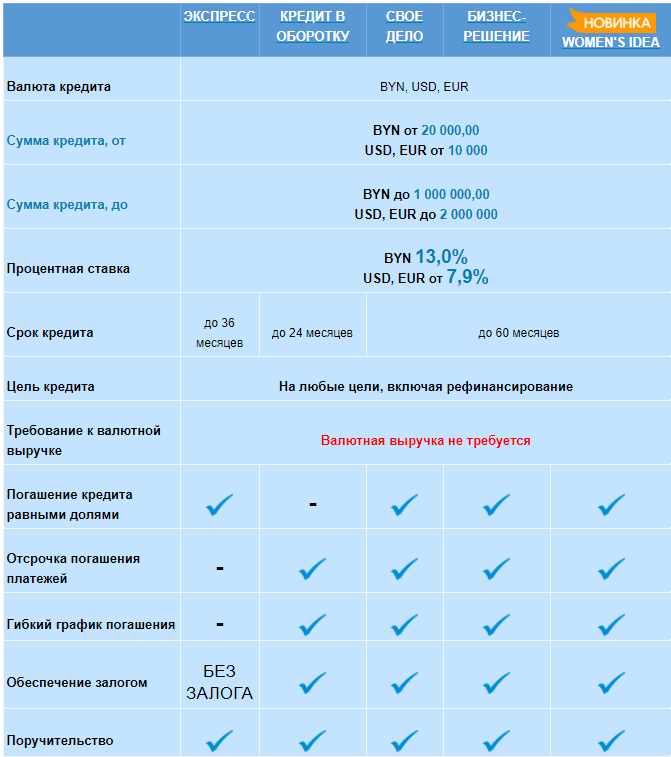

Идея Банк

Почти все кредиты этой компании, адресованные индивидуальным предпринимателям, реализуются под 13%. Можно взять ссуду на любые цели и задачи, условия являются более чем лояльными, а сроки определяются в соответствии с индивидуальными ситуациями.

Программы банка «Идея»

Программы банка «Идея»

БЕЛАГРОПРОМБАНК

Это главный аграрный банк страны, поэтому его цель – финансирование и поддержание сельскохозяйственной сферы. Рассчитывать на получение ссуд могут все субъекты малого предпринимательства, зарегистрированные в Беларуси, и отвечающие определенному набору требований. Радуют и относительно небольшие ставки, которые в среднем равняются 9%.

Кредит на текущую деятельность банк выдает под 7%

Кредит на текущую деятельность банк выдает под 7%

БЕЛГАЗПРОМБАНК

В этой организации предусмотрено несколько актуальных и эффективных программ, нацеленных на развитие малого предпринимательства в Республике Беларусь:

возобновляемая кредитная линия в целях обновления оборотных активов (12%, до 36 мес.);

Например, условия возобновляемая кредитной линии на пополнение оборотных средств

Например, условия возобновляемая кредитной линии на пополнение оборотных средств

- ссуда, выдаваемая с целью покрытия овердрафта (12,5%, до 36 месяцев, от 100 р.);

- кредит под названием «Успешный старт» выдается на старт коммерческой деятельности по выгодной ставке в 13%;

- кредиты на покупку основных фондов и обновление активов, находящихся в обороте (13%);

- программа «Быстрее быстрого» нацелена на предоставление экспресс кредитования с обязательным поручительским обеспечением (13%);

- совместно с ОАО «Организация развития РБ» создана программа по финансированию стартапов компаний под 13%.

Все программы предоставляются как начинающим, так и опытным предпринимателям.

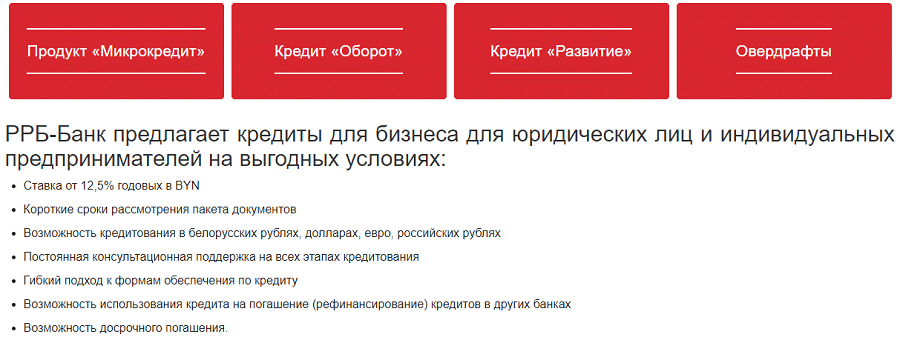

РРБ Банк

Это еще одна организация, которая считается популярной в плане финансирования коммерческой деятельности, осуществляемой индивидуальными предпринимателями.

Все программы кредитования в РРБ-Банке для бизнеса

Все программы кредитования в РРБ-Банке для бизнеса

- «Развитие» — ссуда по этой программе выдается под 12,5% на срок до 60 мес. Начальная сумма – 30 000 р.

- «Микро кредит» — заем в диапазоне 5-30 т. р. по ставке 12,5%;

- «Оборот» — денежный заем выдается для пополнения оборотных активов организации и на срок до 36 мес.;

- «Овердрафт» — кредит предлагается в сумме до 300 тысяч под 12,5%.

Банк «Решение»

Цель кредитных продуктов, предоставляемых этим банком – инвестирование клиентом средств, в развитие собственного дела. Средняя ставка составляет 13%, а максимальный срок пользования ссудой – 2 года. Можно взять кредит на бизнес с нуля или займы на продолжение развития существующего дела. Банк активно сотрудничает с ИП и юридическими лицами, постоянно расширяя линейку своих продуктов и возможностей.

Условия и формы предоставления кредита для бизнеса в банке «Решение»

Условия и формы предоставления кредита для бизнеса в банке «Решение»

Рейтинг кредитов на открытие и развитие бизнеса с нуля в банках Беларуси, которые предоставляются индивидуальным предпринимателям и юридическим лицами малого и среднего бизнеса

Дата: 17.06.2020

Обновление: ежемесячно

Банки: все банки

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

Показать остальные 41 из 51 кредитов для бизнеса

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

переплата по кредиту

Как выгодно оформить бизнес кредит?

Bankchart рассказывает, какие виды кредитов предлагают банки Беларуси индивидуальным предпринимателям и юридическим лицам, какие документы нужно собрать для оформления займа.

Требование к заемщикам

Беззалоговое кредитование малого бизнеса строится на тех же принципах, что и кредитование физических лиц, но требований выдвигается гораздо больше, т. к. вероятность дефолта значительно выше. Для получения кредита субъект предпринимательства должен отвечать следующим требованиям:

- Наличие государственной регистрации.

- Срок осуществления деятельности не менее года, причем многие банки считают данный период не с момента регистрации ИП или ООО, а именно с того времени, когда компания фактически начала свою деятельность.

- Отсутствие задолженности по налогам, сборам, а также судебным решениям.

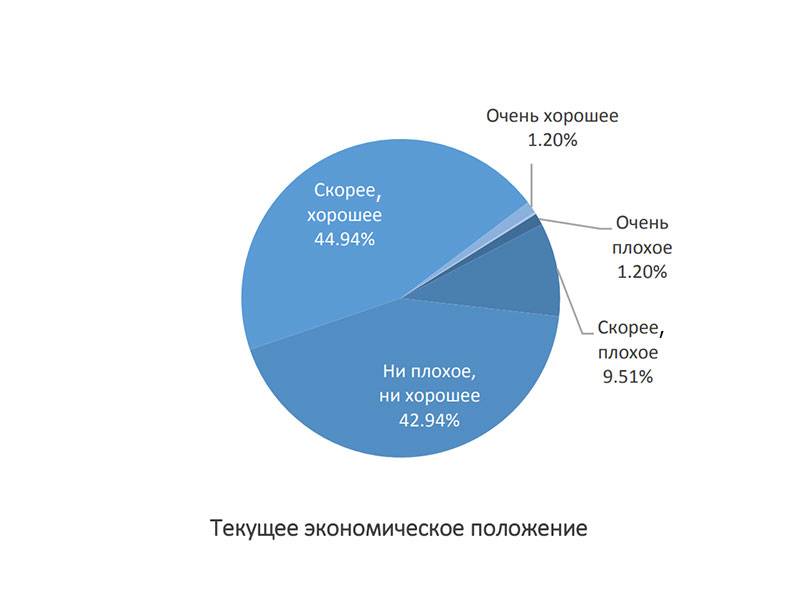

- Стабильное экономическое положение, подтвержденное не только данными бухгалтерского, но и управленческого учета.

- Наличие необходимых разрешительных документов для осуществления деятельности.

- Документальное подтверждение осуществления деятельности, в том числе и оборотов по расчетному счету.

Кроме того, все банки в обязательном порядке проверяют собственников бизнеса и руководителей, как физических лиц при кредитовании. Только при отсутствии негативной информации о них, кредит будет одобрен. В противном случае, даже при идеальном состоянии компании, но при наличии проблемной кредитной истории у владельцев бизнеса, получить кредит будет практически невозможно.

Специфика беззалогового кредитования малого бизнеса такова, что отсутствие залогового обеспечения покрывается не только повышенной процентной ставкой, но и необходимостью поручительства собственников бизнеса. Таким образом, банки обеспечивают максимальную защиту от образования задолженности по кредитным обязательствам и формируют возможность расширенного круга лиц, несущих субсидиарную ответственность при просрочке.

Определенное значение при одобрении кредитной заявки имеет и то обстоятельство, является ли потенциальный заемщик клиентом банка. Некоторые из них кредитуют только компании, находящиеся на расчетно-кассовом обслуживании. В определенной степени это противоречит требованиям законодательства. Но по факту, «посторонним» компаниям никогда не отказывают в рассмотрении заявки, но процент одобрений очень мал, либо процентная ставка для них будет выше, чем у компаний-клиентов. Поэтому оптимальным вариантом получить кредит остается обращение в банк, где открыт расчетный счет. Кстати, именно возможность в дальнейшем получить беззалоговые кредит для малого бизнеса многие начинающие предприниматели оценивают при выборе банка для открытия расчетного счета.

Предложения по заданным параметрам сроком на 12 мес:

Предложение

Сумма и срок

Ставка,% годовых

Итоговая выплата

Сбер Банк

Smart кредит на рефинансирование

от 2 320 до 435 000 бел.руб

от 6 до 36 месяцев

от 15.33 %

Подать заявку

X

Сбер Банк

Бизнес-Оборот

без ограничения суммы в бел.руб

до 36 месяцев

от 15.33 %

Подать заявку

X

Сбер Банк

Кредит за 2 часа

до 435 000 бел.руб

до 60 месяцев

от 15.33 %

Подать заявку

X

Примечание: первое в списке предложение – не обязательно наиболее выгодное,т.к. процентная ставка в рамках предложения устанавливается индивидуально для каждого Заемщика.

Итоговая выплата позволяет сориентироваться в минимально и максимально возможных выплатах по каждому предложению.

Государственная поддержка малого и среднего бизнеса в Беларуси

Мы разделим все источники государственных средств на развитие бизнеса на безвозмездные и те, которые нужно возвращать.

Безвозмездная помощь

Субсидия на открытие бизнеса

Субсидию выдает Государственная служба занятости населения при условии, что вы являетесь официально безработным. Вы можете рассчитывать на эти средства, если открываете ИП, собираетесь оказывать услуги в сфере агроэкотуризма, организуете ремесленную мастерскую.

На что вы можете потратить субсидию? На покупку оборудования, техники, инструментов, сырья, материалов. Вы можете из этих средств оплатить услуги и покрыть любые траты, связанные с ведением вашего бизнеса.

На какую сумму вы можете рассчитывать (на 1 мая 2017 года)?

3676 руб. 40 коп. (или 20 «прожиточных минимумов») – если вы будете строить бизнес на внедрении научных исследований и разработок.

2757 руб. 30 коп. (или 15 «прожиточных минимумов») – если вы состоите на бирже труда в местности с бедным рынком труда.

2757 руб. 30 коп. (или 11 «прожиточных минимумов») – если вы не подпадаете под перечисленные выше категории.

Как получить субсидию на открытие бизнеса?

- обратитесь в отдел трудоустройства по месту жительства;

- напишите заявление на субсидию;

- приложите бизнес-план – обоснование эффективности вашего бизнеса.

В течение трех дней вы получите ответ от службы занятости.

Важно! Если вы уже получали субсидию или закрыли другой бизнес менее года назад – то не рассчитывайте на субсидию

Ваши обязательства после получения субсидии:

- вы должны в первый год после регистрации вести бизнес не менее 6 месяцев. При несоблюдении условия вы должны вернуть деньги государству;

- вы должны отчитаться о потраченных деньгах в течение 3 месяцев после регистрации бизнеса. Если вы не дадите отчет или потратите деньги не на бизнес – то вернете всю субсидию и заплатите штраф.

Гранты на развитие малого и среднего бизнеса от инновационного фонда облисполкома

Если вы хотите организовать необычный, а главное обоснованный бизнес, то можете рассчитывать на грант. Чтобы получить эту спонсорскую помощь, вам нужно выиграть в конкурсе претендентов. В приоритете проекты, связанные с инновациями, наукой, разработкой и производством техники, изготовлением продукции на экспорт.

Как получить грант на развитие бизнеса?

- Составьте бизнес-план. Там же укажите цель и сумму гранта.

- Предоставьте в облисполком бизнес план вместе со свидетельством о государственной регистрации, учредительными документами и свидетельством о внесении вас в реестр субъектов предпринимательства.

- Напишите заявление на выделение средств от инновационного фонда.

Важно! Деньги с гранта не лично ваши. Они выдаются компании под вашу личную ответственность

Выделение земли под фермерское хозяйство

Быть фермером в РБ выгодно. В этом случае вы получаете налоговые льготы (не платите НДС) и можете рассчитывать на бесплатную пожизненную аренду до 100 гектаров земли в сельской местности. Причем участок вы можете передать по наследству, но не обменивать или продавать.

Как получить участок для открытия фермы?

Отправляйтесь в сельсовет/колхоз и уточните расположение свободной земли. Согласуйте с местными органами/организациями возможность аренды земли под фермерское хозяйство. В течении двух недель вам дадут ответ. Но это только первичное согласование.

Официальное согласование:

- подайте заявление в местный исполком;

- приложите бизнес-план и решение сельского совета/колхоза;

- ждите ответа в течение месяца.

Если вы проживаете в данной местности и имеете опыт сельхоз работы – то у вас больше шансов на получение земли в безвозмездную аренду.

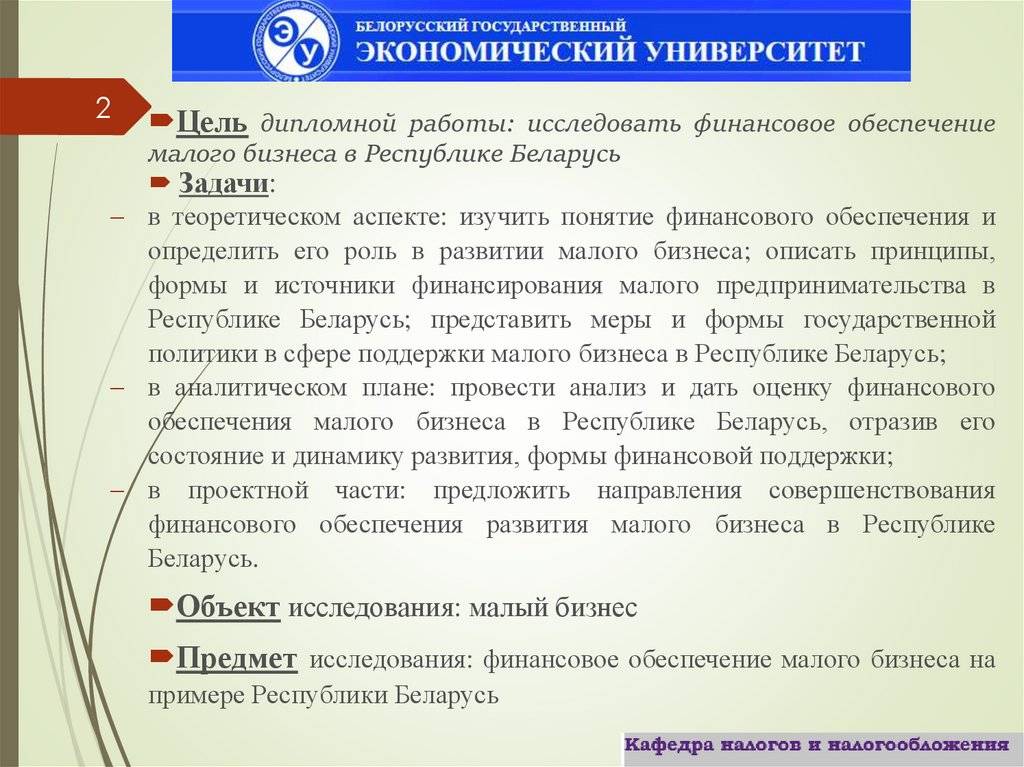

Кредиты на развитие малого бизнеса и ИП

В целях дальнейшего развития малого предпринимательства и повышения эффективности оказания ему государственной поддержки Президентом Республики Беларусь подписан Указ № 255 от 21.05.2009 «О некоторых мерах государственной поддержки малого предпринимательства». Данным Указом утверждено Положение об оказании государственной финансовой поддержки субъектам малого предпринимательства и субъектам инфраструктуры поддержки малого предпринимательства за счет средств, предусмотренных в программах государственной поддержки малого предпринимательства.

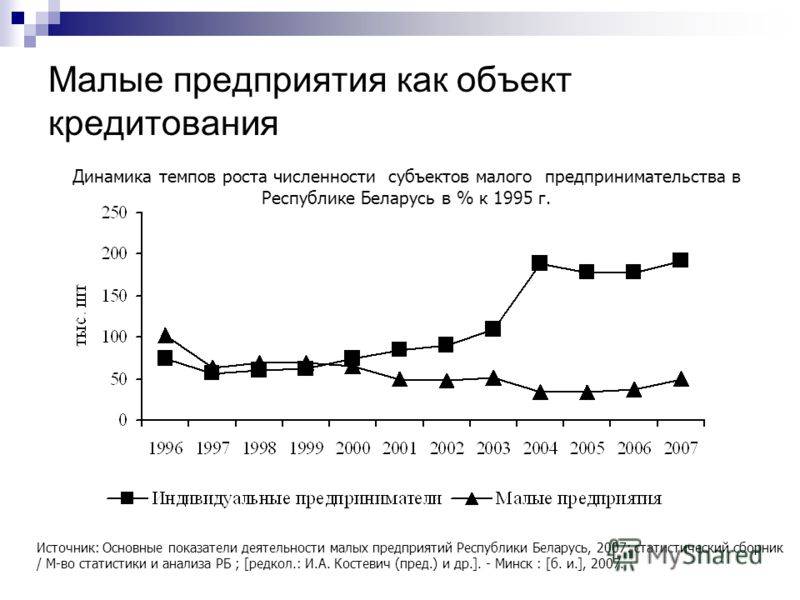

Указом определено, что к субъектам малого предпринимательства относятся:

- индивидуальные предприниматели, зарегистрированные в Республике Беларусь;

- микроорганизации – зарегистрированные в Республике Беларусь коммерческие организации со средней численностью работников за календарный год до 15 человек включительно;

- малые организации – зарегистрированные в Республике Беларусь коммерческие организации со средней численностью работников за календарный год от 16 до 100 человек включительно.

Одним из источников финансовой поддержки субъектов малого предпринимательства являются льготные кредиты, предоставляемые банками за счёт средств местных бюджетов, предусмотренных программами государственной поддержки малого и среднего предпринимательства и размещённых во вклады (депозиты) этих банков.

Критериями приемлемости предоставления ОАО «Белагропромбанк» субъектам малого предпринимательства кредита являются:

- наличие текущего (расчетного) банковского счета в ОАО «Белагропромбанк» и движение денежных средств по нему в течение последних 6-ти месяцев перед обращением в Банк за получением кредита.

- отсутствие просроченных платежей по обязательствам перед ОАО «Белагропромбанк».

- доля участия в реализации инвестиционного проекта, бизнес-проекта собственными средствами субъекта малого предпринимательства должна составлять не менее 20-30% от суммы инвестиционного проекта, бизнес-проекта.

- наличие систематических денежных поступлений на текущий (расчетный) банковский счет, открытый в ОАО «Белагропромбанк» (за исключением сезонных и вновь образованных субъектов малого предпринимательства).

- отсутствие картотеки неплатежей длительностью более 15 дней (в течение 90 дней до момента обращения в Банк). Отсутствие ареста на денежные средства, находящиеся на текущих (расчетных) счетах или приостановление операций по текущим (расчетным) счетам со стороны уполномоченных органов.

- отсутствие фактов включения в реестр коммерческих организаций и индивидуальных предпринимателей с повышенным риском совершения правонарушений в экономической сфере, созданный Министерством по налогам и сборам Республики Беларусь, в течение шести месяцев, предшествующих дате обращения за кредитом (по основаниям в соответствии с направленными письменными рекомендациями Центрального аппарата.

К индивидуальным предпринимателям дополнительно предъявляются следующие требования:

- опыт работы более одного года в качестве индивидуального предпринимателя;

- возраст 22 года и старше;

- до окончания срока действия кредитного договора возраст не должен превышать 60 лет.

Банк осуществляет выдачу льготных кредитов на условиях, определенных Указом №255, субъектам малого предпринимательства, за счет средств облисполкомов (Минского горисполкома), размещаемых во вклады (депозиты) в ОАО «Белагропромбанк» в рамках заключенных с указанными исполнительными комитетами соглашений о взаимодействии по вопросам предоставления льготных банковских кредитов субъектам малого предпринимательства.

Как получить кредит на развитие малого бизнеса индивидуальным предпринимателям Беларуси

Чтобы взять взаймы у банка, необходимо следовать алгоритму – четкой схеме действий.

- выбрать учреждение;

- подготовить документы;

- подать заявку;

- дождаться одобрения;

- получить деньги;

- вернуть средства.

А теперь рассмотрим все эти шаги по порядку.

Выбор учреждения

В настоящее время на рынке работает много предприятий, которые готовы оказать финансовую помощь под процент. Ваша задача как заемщика – найти самые выгодные условия.

Подготовка документов

В числе бумаг должны быть личные данные индивидуального предпринимателя, а также сведения о компании (свидетельство о регистрации, бухгалтерские документы, бизнес-план).

Подача заявки

Можно делать это в интернете, сидя дома или на рабочем месте, а можно явиться в офис банка лично. Первый вариант – наиболее предпочтительный, т. к. экономит время. Для этого нужно указать название компании, сведения о контактном лице, номер телефона, место ведения деятельности, УНП.

Ожидание решения, получение денег

В большинстве случаев при предоставлении нужных документов банк дает положительный ответ, то есть соглашается на выдачу кредита. Он оповестит вас об этом по телефону. Вам останется только прийти в организацию и получить наличность, или же выбрать другой способ перечисления денежных средств на ваш счет.

Возврат ссуды

Погашение кредита может быть осуществлено в интернете с использованием специальных терминалов, или в банке. Какой из вариантов наиболее удобный для вас – решаете только вы. Возмещение займа осуществляется аннуитетами (равными суммами) или дифференцированными платежами

Важно возвращать деньги в срок во избежание штрафов

Кредит на развитие бизнеса для ИП в Беларуси получить можно, и это реально.

Преимущества кредитования в АО «Идея Банк»

Большинство кредитно-финансовых учреждений выдают кредиты для юридических лиц под залог недвижимости. Однако не у всех представителей малого бизнеса есть недвижимое имущество, которое можно было бы оформить под залог. Для таких предпринимателей кредитные средства недоступны.

В Идея Банке разработаны специальные программы для предпринимателей, позволяющие выдавать представителям малого и среднего бизнеса кредиты без залога и поручительства. Вы можете получить от 10 000 до 500 000 гривен, в зависимости от Ваших потребностей. Предприниматели могут использовать кредитные средства не только на расширение производства, покупку оборудования и аренду новых помещений. Вы вправе потратить полученные в банке деньги на приобретение транспортного средства и мебели, проведение ремонтных работ в производственном помещении или на увеличение оборотных средств. Кредит на бизнес можно использовать для погашения задолженности перед другими финансовыми учреждениями, партнерами по бизнесу и работниками.

Кредитные программы предусматривает удобный способ погашения займа. Они разработаны с использованием аннуитетной схемы расчетов, благодаря которой задолженность погашается равномерными взносами. В случае досрочного возврата кредитных средств дополнительная комиссия не начисляется.

Если вам нужен кредит для бизнеса, доверьтесь АО «Идея Банк», ведь у нас — лучшие условия кредитования:

- кредит для бизнеса без залога и финансового поручительства;

- выгодные микрокредиты до 500 тысяч гривен для ФЛП;

- овердрафты на пополнение оборотных средств до 2 млн. гривен;

- минимальный пакет документов и оперативное принятие решения;

- низкая годовая процентная ставка по кредиту;

- программы лояльности как для ФЛП, так и для юрлиц;

- открытие счета и обслуживание в нашем банке — бесплатно;

- кредит на развитие бизнеса и для погашения задолженностей;

- аннуитетная схема погашения займа и выбор даты платежа;

- возможность взять кредит для бизнеса онлайн или в отделении банка.

Чтобы оформить кредит для бизнеса в Украине, обращайтесь сразу к нам. Так вы сможете быстро достичь основных целей:

- расширить производство;

- развить бизнес-проект со старта;

- открыть торговые точки и филиалы;

- закупить продукцию и поддержать товарооборот;

- модернизировать материально-техническую базу;

- отремонтировать оборудование и помещения.

Наш кредит для бизнеса Украина поможет решить не только эти, но и другие задачи, а распоряжаться денежными средствами Вы сможете на свое усмотрение.

Кредит для среднего бизнеса

Хотите развить собственное дело и ищите способ компенсировать отсутствие капитала? Благодаря программе лояльности для представителей малого и среднего бизнеса от «Идея Банк» Вы можете с легкостью реализовать любые бизнес-цели. Мы предоставляем кредит для бизнеса, чтобы Вы смогли справиться с целым рядом ресурсоемких задач:

- Оплатить аренду помещения — требуемый кредит на развитие бизнеса можно рассчитать с учетом стоимости аренды помещения, которая зависит от расположения и общего состояния площади.

- Организовать подбор персонала — Вы можете взять кредит на развитие бизнеса на этапе подбора сотрудников, но для начала определитесь с их количеством, необходимым уровнем квалификации и бюджетом на оплату труда.

- Обеспечить первичный маркетинг — взять кредит на развитие бизнеса для подготовки и реализации рекламных кампаний — верное решение, ведь для успешного старта очень важен качественный маркетинг.

Возможно, кредит для бизнеса в Украине следует брать из расчета, что могут возникнуть и другие непредвиденные расходы.

IdeaBank предлагает кредит для бизнеса Украина, программы для малого и среднего бизнеса. Мы выдаем кредит для бизнеса для ФЛП на сумму до 500 тысяч гривен. Срок кредитования — 36 месяцев. Для оформления бизнес кредита необходимо предоставить паспорт гражданина Украины, ИНН и налоговую декларацию. Если кредит для бизнеса — меньше 75 тысяч, декларация не требуется. Важным условием является наличие документов, подтверждающих регистрацию ФЛП и ведение предпринимательской деятельности от 6 месяцев.

Наши кредиты для малого бизнеса имеют ряд преимуществ:

- удобные сроки погашения аннуитетными платежами, свободный выбор даты;

- снижение процентной ставки до 5% при наличии открытого счета в банке;

- возможность досрочного погашения кредита для бизнеса без штрафа;

- быстрое принятие решения по кредитованию — в течение 1 дня.

Получить кредит для бизнеса могут заемщики от 23 до 70 лет. Предварительное решение — в течение 1 минуты после подачи заявки.