Нормативная база: общие условия наследования имущества и обязательств

Если человек умирает кто платит его кредит? В соответствии со ст. 1175 ГК РФ ответственность по долгам наследодателя несут его наследники.

Если их несколько, то они делится между ними пропорционально в зависимости от объема полученной наследственной массы. Таким образом, здесь предусмотрена солидарная ответственность по займу наследодателя.

Когда действует принцип трансмиссии – то правопреемник несет ответственность только за долги умершего наследодателя, а не лица, чья доля ему перешла по закону.

Кредитор в такой ситуации, должен предъявлять свои требования в строгом соответствии с существующими сроками исковой давности, установленными законодательством – 3 года.

Сроки выплат, их порядок, а также иные условия, регулируется заключенным ранее договором между заемщиком и банком.

О нарушениях

Избежать погашения обязательств за умершего родственника при вступлении в наследство не удастся. Для того чтобы максимально сократить негативные последствия, наследникам до подтверждения нового статуса имеет смысл узнать о финансовом состоянии родственника. Государственные органы должны дать информацию о наличии имущества.

На региональных сайтах ФСПП и ГИБДД стоит проверить наличие непогашенных штрафов и претензий. Недобросовестные организации, пользуясь некомпетентностью наследников, могут попытаться взыскать дополнительные суммы или отказать в возмещении. В таких случаях без консультации специалистов и возможных судебных разбирательств обойтись вряд ли удастся.

Законодательная база

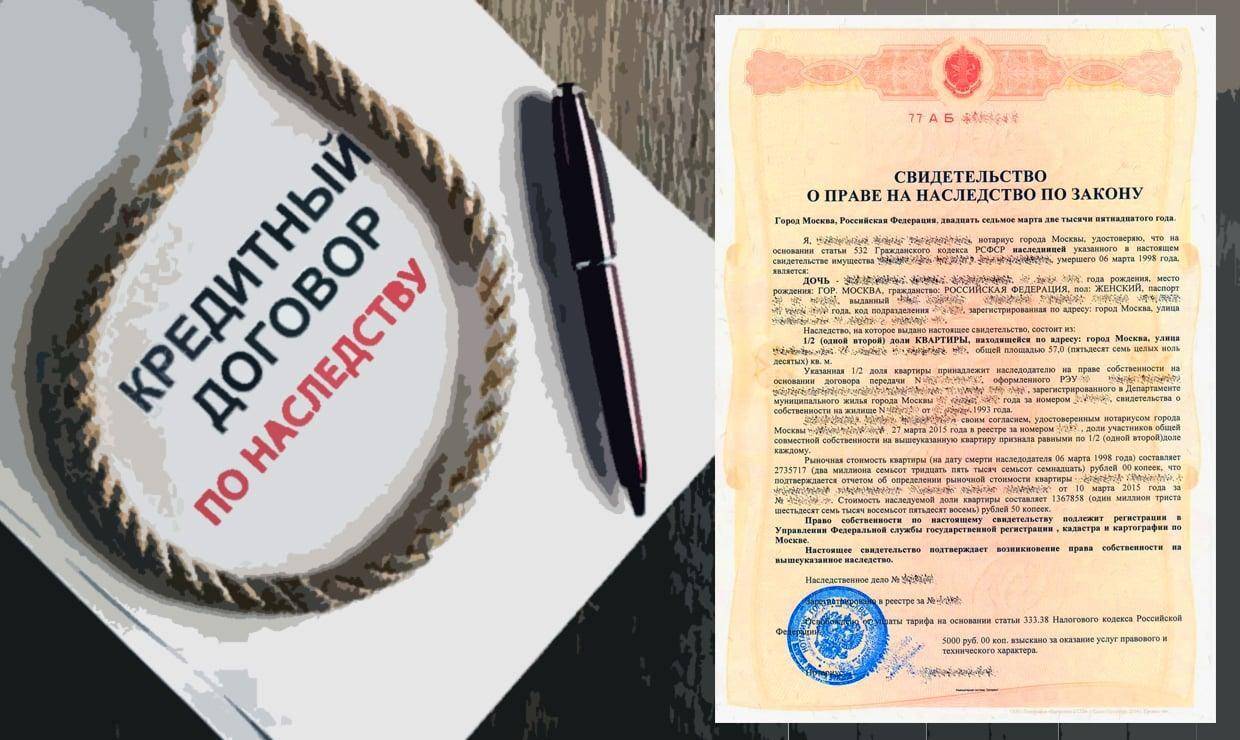

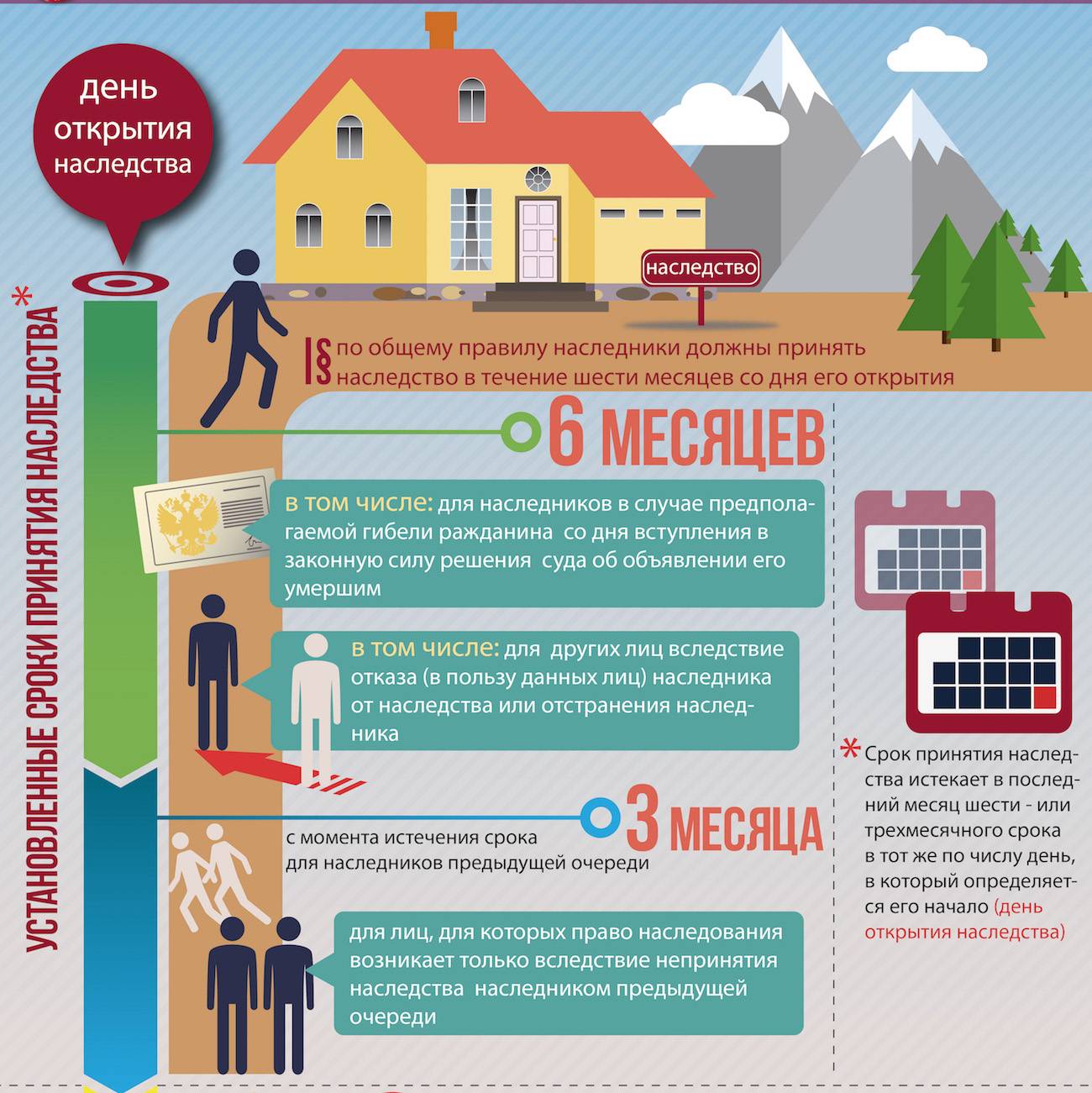

По действующему закону, вступить в наследство можно в течение шести месяцев со дня кончины родственника. В этот промежуток времени любой наследник вправе заявить о своих притязаниях. По истечении полугода родственники получат не только причитающиеся им доли в наследстве, но и финансовые обязательства покойного, включая задолженность по кредитам и займам. Об этом говорится в п. 1 ст.1175 Гражданского кодекса РФ «Ответственность наследников по долгам наследодателя».

Важно! Чтобы оформить документы о погашении задолженности по кредиту, нужно подождать, пока в силу вступят права наследства. Обычно для этого требуется около шести месяцев

Однако многие финансовые организации, пренебрегая правилами, требуют платить по кредиту сразу после того, как умер клиент.

Однако в случае, если банк не знает, что клиент умер, за просрочку платежей будут начисляться штрафы и пени. Если вы оказались в числе наследников, то в первую очередь рекомендуется делать следующее:

- попробуйте найти кредитные договора среди вещей покойного, чтобы проверить наличие задолженности по кредитам умершего;

- обратитесь в БКИ, чтобы взять выписку об обязательствах перед кредитором. Напишите заявление, приложив к нему копии свидетельства о смерти и нотариального свидетельства;

- если выяснилось, что на имя покойного есть действующие кредиты, направьте в банк нотариально заверенную копию свидетельства о смерти и справку из морга.

Если вы подтвердите документально факт кончины заемщика, начисление процентов по задолженности прекратится.

Важно! Предоставив документы о смерти клиента, вы докажете финансовой организации, что просрочка по кредиту возникла в результате обстоятельств непреодолимой силы, а не была вызвана небрежностью заемщика.

Также можно попробовать договориться с кредитором о том, чтобы начать платить до вступления в наследство.

Как начисляются проценты после смерти заемщика?

Со смертью заемщика обязательства по выплате начисленных ранее процентов не прекращается. Они входят в состав наследственной массы вместе с имуществом и прочими долгами наследодателя. Смена заемщика не влечет списание процентов, если между сторонами не достигнуто дополнительное соглашение.

Условия унаследованного договора пересматриваются по решению кредитора и с согласия заемщика. Ссылаясь на форс-мажорные обстоятельства, можно добиться снижения процентной ставки и увеличения срока возврата кредита. После вступления в наследство доступно рефинансирование и реструктуризация.

Процентная ставкаот 4.99%

Срокот 24 мес. до 7 лет

Шаг срока: 1 год

Сумма от – до100т.р. – 7.5млн.р.

Доп.деньгина любые цели безувелич. платежей

Процентная ставкаот 5.5%

Срокот 13 мес. до 7 лет

Шаг срока: 1 месяц

Сумма от – до100т.р. – 5млн.р.

Уменьшение платежа, снижение ставки

Процентная ставкаот 5.9%

Срокот 6 мес. до 7 лет

Сумма от – до50т.р. – 5млн.р.

До 3 первыхплатежейможно пропустить

Процентная ставкаот 7.9%

Срок3, 5, 7, 10 лет

Суммадо 5 млн.руб.

Досрочноепогашениебез комиссий

Получив уведомление о гибели заемщика, банк продолжает начислять проценты по кредиту, оплатить которые обязаны наследники. Во избежание конфронтации с кредитором выплаты следует осуществлять своевременно, не дожидаясь окончания шестимесячного срока.

По согласию сторон особый порядок начисления может действовать в отношении штрафов, неустоек и пеней. Решение принимается индивидуально. После одобрения заявки санкции за неисполнение договорных обязательств не применяются с даты смерти заемщика до момента вступления преемников в права наследования.

Кредитные обязательства наступают с даты ухода из жизни наследодателя, а не после выдачи нотариусом соответствующих документов. Банк может продолжать начислять штрафы в период переоформления. Регулирование этих платежей относится к серой зоне действующего законодательства, поэтому рассмотрением спорных ситуаций занимается суд.

В какие сроки наследник должен погасить кредит?

Срок погашения кредита не меняется в связи со смертью заемщика. Банк не вправе требовать вернуть долг раньше, чем первоначально предусмотрено договором. Гибель должника не является веской причиной для одностороннего изменения договорных условий.

Взыскать долги с наследников кредитор сможет в течение срока исковой давности. Согласно статье 196 ГК, этот период составляет 3 года. Начало отсчета исковой давности определяется датой, когда должник в последний раз внес платеж по кредиту.

Статья 1175 ГК РФ позволяет кредиторам предъявлять требования к наследственному имуществу, за сохранность которого отвечает исполнитель завещания или нотариус. Исполнительное производство при этом приостанавливается на период переоформления.

Если у Вас возникают проблемы с погашением подлежащего наследованию займа по исходному графику, рекомендуем обратиться за помощью к кредитору. Банки готовы идти на уступки в чрезвычайных обстоятельствах, к коим относится смерть заемщика.

Наследники могут рассчитывать на:

- Льготный период в начислении процентов.

- Списание штрафов и снятие санкций.

- Кредитные каникулы.

Для получения льгот нужно посетить ближайшее отделение банка, чтобы подать заявку на изменение условий погашения. Юристы рекомендуют обращаться с письменной просьбой на отсрочку платежей и приостановление санкций за неуплату вплоть до вступления в наследство. Банк должен дать официальный ответ на запрос. Выплаты можно приостановить только после письменного одобрения заявки.

Вы имеете полное право досрочно погасить задолженность. Обязательно сохраните квитанцию, а после вступления в наследство требуйте банковскую справку об отсутствии долга.

Наследники

Права наследников по закону или по завещанию и их обязанности определяет гл. 63 ГК РФ.

Если заемщик умер, нет поручителей и созаемщиков, родственники умершего вступают в права наследования не только имущества, но и всех его обязательств, включая финансовые долги (ст.1175 ГК). За несовершеннолетних наследников отвечают их родители или опекуны.

Ответственность каждого наследника по кредиту определяется стоимостью его доли наследства. Долг погашается только в размере стоимости наследуемого имущества, остальной списывается банком. При этом наследник не может принимать наследство частично. Принятие части означает принятие всего наследства, включая обязательства умершего.

Если у умершего нет никакого имущества, или стоимость наследства ничтожна в сравнении с суммой долга, родственники вправе отказаться от погашения займа.

Для этого следует подать документы в банк, он сам проведет расследование и, удостоверившись в правдивости информации, аннулирует заем. Спорные вопросы решает суд.

По ст. 1157 ГК РФ каждый принимающий наследство (если их несколько) вправе отказаться от него в пользу другого родственника или не принимать ее совсем. Отказ оформляют письменно актом и нотариально удостоверяют. Добровольно отказавшимся о наследства считается и лицо, не вступившее в права наследования в установленный срок (6 мес.), несмотря на уведомление нотариуса. Имущество, не принятое в наследство, считается выморочным, становится собственностью государства.

В случае официального отказа наследников принимать наследство финансовые требования банку предъявлять некому, ему придется долг списать.Если банк со дня смерти заемщика в течение шести месяцев не заявил о своих правах кредитора, наследники могут быть освобождены от обязанности погашать долг.

Наследникам также полезно знать, что срок давности по взысканиям кредитных долгов три года.

Если банк в течение этого времени не инициировал взыскание по кредиту, он будет вынужден его списать.

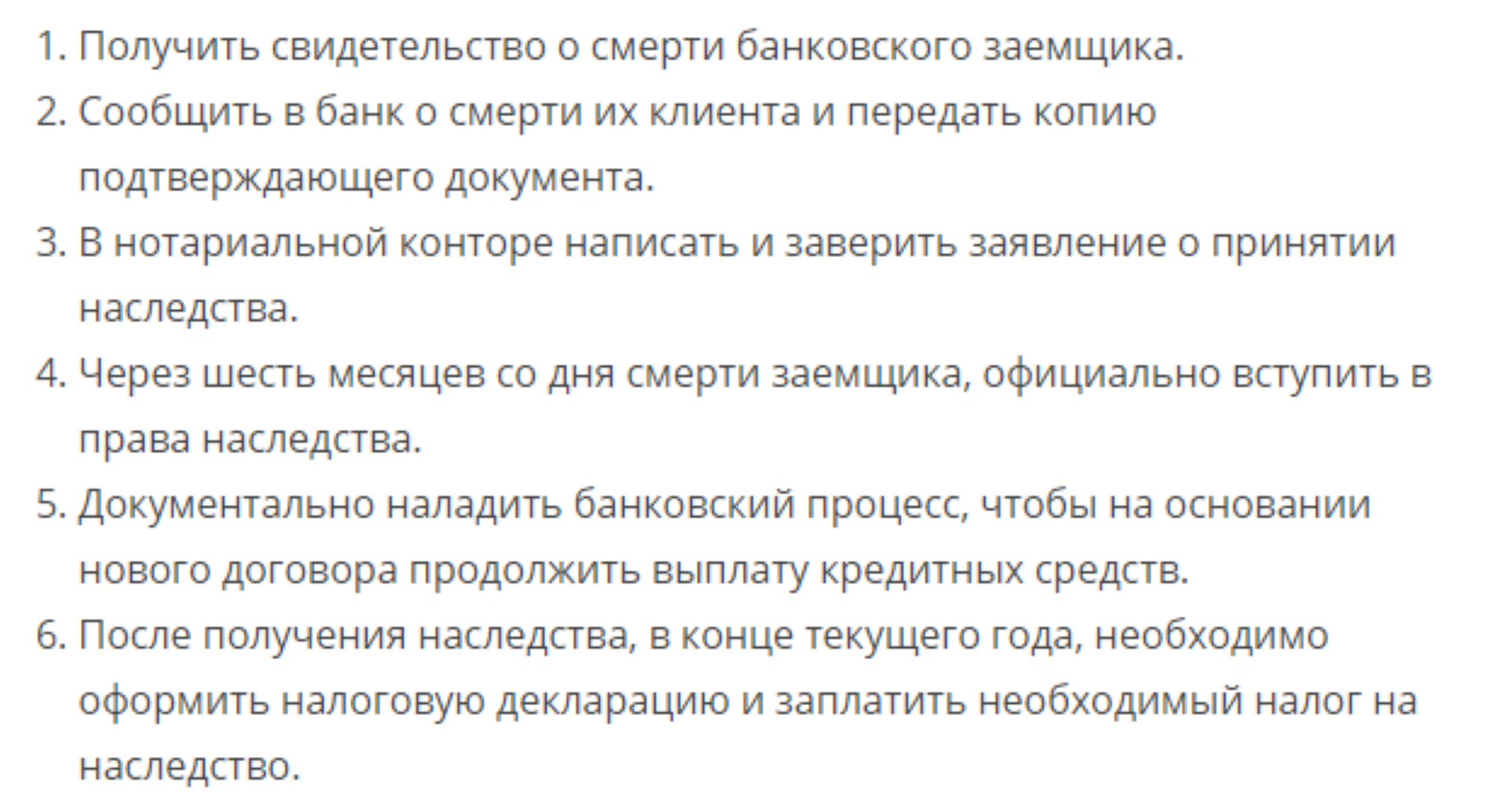

Порядок действий наследников:

Наследникам, планирующим получать наследство и согласным погашать кредит, следует предпринять следующие шаги:

- Заявлением поставить в известность банк о смерти заемщика, предъявив свидетельство о смерти.

- Попросить банк приостановить начисления процентов и штрафов за просрочку платежей, начиная от даты смерти заемщика.

- Заявить нотариусу о желании вступить в наследство.

У родственников есть 6 месяцев, в течение которых они не платят долг, пока фактически не примут наследство. В это время банк не вправе начислять штрафы, пени, требовать выплаты долга. Если он это делает, следует обратиться в суд.

Как наследникам гасить кредит

Каждый наследник гасит долг по кредиту в пределах наследуемой им доли и стоимости имущества. Например, три наследника в равной доле наследуют имущество стоимостью 300 тыс. руб. Долг умершего перед банком 600 тыс. руб. Каждый наследник гасит долг только 100 тыс. руб. Остальной долг банк вынужден списать.

Если наследуемое имущество оформлено в залог, можно распорядиться им двумя способами:

- Наследники продают залоговое имущество и гасят долг.

- Они рассчитываются с банком собственными средствами и получают заложенное имущество в собственность.

Вместо эпилога

Большинство людей избегает мыслей о смерти. Это не самая приятная тема. Но когда речь идет о кредитных обязательствах, вполне уместно вспомнить, что «все под Богом ходим»

И, веря в свою счастливую звезду, все-таки принять разумные меры предосторожности, чтобы понизить риски. Во-первых, не пожалейте денег на страховой полис: несмотря на вышеописанные нюансы, на сегодняшний день это лучшее средство финансово обезопасить родных и близких

Во-вторых, не скрывайте от родных наличие у вас кредитов.

Ну а если вы сами неожиданно получили обремененное долгами наследство, подумайте: не будет ли во всех смыслах дешевле отказаться от него?

Действие страховки на период исполнительного производства

Вопрос: действует ли страховка на стадии взыскания долга приставами? К примеру, жена взяла кредит, не платила, с нее взыскали долг в судебном порядке (стали производить удержание 50% из зарплаты), вскоре она умерла. Будет ли признана смерть страховым случаем в такой ситуации?

Ответ: По данному вопросу практика неоднозначна — необходимо смотреть срок действия договора о страховании ответственности по уплате кредита, в случаях:

- Если моментом окончания действия этого договора указано исполнение сторонами обязательств, то можно побороться в суде, пытаясь доказать, что на дату смерти лицо еще не выполнило обязательства, а значит, сумма по кредиту подлежит уплате средствами страховой компании.

- Если окончание договора страхования соответствует дате расторжения кредитного договора независимо от основания, то шансы получить страховую выплату равны нулю, поскольку исполнительное производство возбуждается только после расторжения кредитного договора.

Что будет, если не платить кредит за умершего?

Если у почившего заемщика не осталось имущества, наследство отсутствует, а значит близкие не обязаны платить по долгам. Аналогичная ситуация складывается при отказе от причитающегося наследства.Когда наследство принято, но долги умершего заемщика не погашаются, кредиторы вправе обратиться за взысканием. Суд удовлетворит требования банка и вынесет решение, обязывающее ответчиков выплатить задолженность наследодателя. Процесс исполнительного производства происходит в штатном режиме.

Подытожим

Долги наследуются, как и любое другое имущество. Персональные условия погашения унаследованной задолженности обязан объяснить нотариус, который занимается наследственной массой.

У Вас есть реальная возможность законным путем отказаться от обязательств по кредиту, если преходящие в наследство долги превышают стоимость унаследованного имущества. Задолженность перед кредитором по застрахованной ссуде выплачивается страховой компании, а выморочными долгами занимается государство.

Проблемы из-за сроков принятия наследства при погашении кредитов — частое явление. Официально долг Вы сможете переоформить только через 6 месяцев, при этом банк не прекратит начислять проценты и даже может ввести санкции за просроченные платежи.

Чтобы избежать дополнительных расходов, досрочно выполните обязательства или продолжите выплачивать кредит по согласованному с банком графику. При этом не забывайте сохранять документы, с помощью которых удастся подтвердить факт внесения платежей.

Вас также может заинтересовать:

Наследование кредитов несовершеннолетними

Уход близких родственников из жизни грозит несовершеннолетним наследникам ощутимыми юридическим последствиям. Может ли несовершеннолетний ребенок унаследовать кредиты родителей? Рассмотрим в статье.

Должны ли дети погашать кредиты родителей?

В каких ситуациях происходит перевод долга на ребенка? Передаются ли финансовые обязательства по наследству? Как избежать наследования долгов? Ответы на эти и другие вопросы читайте в нашем информационном материале.

Долги в наследство

Кто обязан обслуживать кредит после смерти заемщика? Нюансы наследования долговых обязательств. В каких случаях наследник может отказаться от выплаты долгов? Особенности погашения займа при наличии страхования жизни заемщика, и при отсутствии страховки.

Что происходит с кредитом в случае смерти заемщика?

В случае смерти заемщика долговые обязательства переходят к наследникам или поручителям. Нюансы перевода долга, полученного в наследство, условия взыскания. Проблемы в сфере наследования долговых обязательств.

Кредитное наследство и кто его должен оплачивать?

Выдавая денежные средства в долг своим клиентам банковские организации конечно же идут на риски, однако они практически всегда оправдывают себя, даже если самого заемщика настигнет смерть.

Выдавая денежные средства в долг своим клиентам банковские организации конечно же идут на риски, однако они практически всегда оправдывают себя, даже если самого заемщика настигнет смерть.

А это значит, что в распоряжение наследников переходят не только недвижимость, автомобили и другая собственность, а и собственно кредиты.

Многие граждане, услышав об обязанностях перед цедентом своих родственников на отрез отказываются об этом слушать, а тем более что-то предпринимать, ошибаясь в том, что они совершенно не должны исполнять чужую повинность.

Однако согласно статье 1175 Гражданского Кодекса РФ наследники получаю денежную нагрузку в случае смерти наследодателя и вступают в заемные права.

Если покойный плательщик выплачивал банку ипотеку, а жена предоставила в отделение свидетельство о смерти не стоит надеяться на то, что долг будет списан или автоматически закрыт.

Вся материальная ответственность здесь переходит на супругу, так как объект недвижимости, по сути, выступает наследством, а значит по общим правилам Федерального Закона долг должен быть возвращен в общепринятом порядке.

Нередко родственники соглашаются добровольно погасить кредит близкого человека в банке, тогда и сам инвестор идет им навстречу. Обычно после представления компетентным сотрудникам документальной базы о смерти и размерах отчины, пользователям предлагается подписать новый договор.

В актуальном соглашении прописываются новые даты ежемесячных платежей, устанавливается удобная для оплаты сумма. Так как по закону, общая стоимость долга не должна превышать размер наследства, потребитель обязуется выплачивать только допустимую часть займа, средства с личного бюджета не должны быть задействованы.

Унаследовать ссуду можно не только на основании составленного завещания. Долги переходят от одной группы родственников к другой на общепринятых актах, даже без составленных и заверенных юридически бумаг. Если уж сложилось так, что единственным родственником умершего плательщика является несовершеннолетний ребенок, то за него отвечают усыновители, опекуны.

Как возвращать деньги

Близкие люди еще не могут свыкнуться с тем, что любимого человека нет и, узнав о том, что теперь им нужно платить кредит могут решить, что заимодавец лишит их всех материальных благ.

Не стоит впадать в панику, ведь все совершено не так. Существуют некоторые правила:

- ГК РФ ст. 1175 предусматривает, что размер наследства и допустимые пределы ограничивают ответственность близких людей по кредитам. На остальные вещи, принадлежащие наследникам, финансово-кредитные учреждения претендовать не могут.

- На основную сумму и дальше начисляются проценты. При этом даже тот факт, что заемщика нет, не помешает этому обстоятельству.

- Кредитор не может выставить требования о досрочном погашении займа наследникам ушедшего из жизни заемщика. Он только может потребовать внесения ежемесячных выплат в установленные сроки, которые были оговорены в договоре клиента.

- При просрочке финансово-кредитная организация вправе истребовать уплату штрафа, неустойки и пени у родных людей.

В каких случаях долг переходит по наследству

По гражданскому законодательству РФ после смерти гражданина его имущество наследуется родственниками. Наравне с имуществом наследованию подлежат и долговые обязательства. Оградить себя от возврата долгов усопшего можно только полностью отказавшись от прав на наследство.

Кто получит наследство

Важно: в случае вступления в наследство родственник умершего не может принять только имущество, отказавшись от исполнения оставшихся у покойного долговых обязательств. Согласно нормам ГК РФ наследство должно быть принято единовременно и в полном объеме

В противном случае должен быть оформлен отказ от прав наследования.

Несмотря на такие положения гражданского законодательства, наследник не должен отвечать по долгам, относящимся к личности покойного. Так, согласно ст. ГК РФ, в наследство не включаются следующие виды долговых обязательств:

- Алиментные задолженности.

- Штрафы.

- Долги за причинение вреда здоровью третьих лиц.

Указанные долги автоматически аннулируются после смерти должника.

Должен ли поручитель выплачивать кредит после смерти заемщика

Согласно условиям договора, поручитель несет ту же ответственность перед кредитором, что и основной заемщик. Стоит отметить, что ответственность может быть полной и частичной. При полной ответственности поручитель должен погасить не только тело кредита и проценты, но и все штрафные санкции. Все это ему придется сделать, если заемщик перестал платить по кредиту или куда-то исчез.

К сожалению, многие начинают осознавать размер ответственности только лишь после того, как заемщик перестает обслуживать долговые обязательства и по ним начинает отвечать поручитель. Поэтому многих, кто подписал подобные договора, одолевает вопрос: «Можно ли сменить поручителя?»

Подробнее об ответственности поручителя по кредиту: Заемщик не платит кредит — что делать поручителю

Расторгнуть договор поручительства по инициативе самого поручителя довольно сложно, а порой и просто невозможно, так как он не содержит условия для возникновения подобной ситуации. Однако, согласно действующему законодательству, действие такого договора может быть аннулировано.

Конечно, в первую очередь это ситуация, когда основной заемщик погасил все обязательства перед кредитором. В этом случае договор поручительства перестает быть нужным и считается недействительным. Также договор может утратить свою силу, когда основной заемщик переоформил кредитный договор на другого человека, то поручитель вправе приостановить свои обязательства.

Круг ответственности поручителя

В некоторых случаях, когда финансовая организация вносит в изменения в кредитный договор без ведома поручителя и такие изменения в целом несут негативные последствия, договор может быть признан ничтожным в судебном порядке. Также поручитель имеет право потребовать расторжение договора в том случае, если финансовая организация по каким-либо причинам отказывается от досрочного погашения долга заемщиком.

В том случае, если с момента последнего платежа по кредитному договору в течение года финансовая организация не обратилась к поручителю с требованием погасить долг по кредитному договору, то договор поручительства утрачивает свою силу.

Поручитель вправе переложить свои обязанности на другое лицо. Это можно сделать, если оно соответствует требованиям финансовой организации и есть согласие основного заемщика.

Для этого необходимо, чтобы основной заемщик написал соответствующее заявление в финансовую организацию

Важно знать, что для смены поручителя необходима уважительная причина. Такой может быть: серьезная болезнь, ухудшение материального положения или переезд на постоянное место жительства в другую страну

Как переходит обременение от умершего заемщика к наследникам

Долги наследодателя – это своеобразный пассив наследственной величины и делятся между всеми близкими людьми, пропорционально размеру полученного движимого и недвижимого объекта. К примеру, сын и супруг, получили равноценное наследство, в связи с чем и платить должны они одинаково.

Здесь главное, чтобы задолженность по кредиту не превысила размер приобретенных материальных ценностей, в противном случае, от него лучше отказаться, чем выплачивать несоизмеримые ни с чем суммы. В этом как раз и заключается выбор родных, которые просто отказавшись от своих прав наследования, ничего банкам не должны.

После того как супруг умер, его бремя до определенного момента остается в состоянии неопределенности, до тех пор пока не истечет срок вступления в законное наследство. Здесь есть положительные и негативные стороны, ведь с одной стороны родственники ничего не платят, но с другой штрафы и пени за просрочку продолжают начисляться и дальше.

После завершения процедуры, ответственность за исполнение обязательств ляжет на них именно с того момента, когда гражданин ушел из жизни, следовательно, основную сумму долга надо будет вернуть. Как стоит поступить?

Штрафы и начисленные пени можно попытаться аннулировать либо снизить. Можно давить на то, что на их уплату нет денежных средств до момента вступления в законные права владения имуществом ушедшего из жизни человека, наличием своих проблем с кредиторами, иждивенцы.

Здесь посоветовать стоит одно – только при нежелании принимать такое наследство, можно освободить себя от уплаты займа, при других обстоятельствах необходимо погашать хотя бы небольшую часть обязательного платежа.

Кому переходит долг по кредиту после смерти наследодателя?

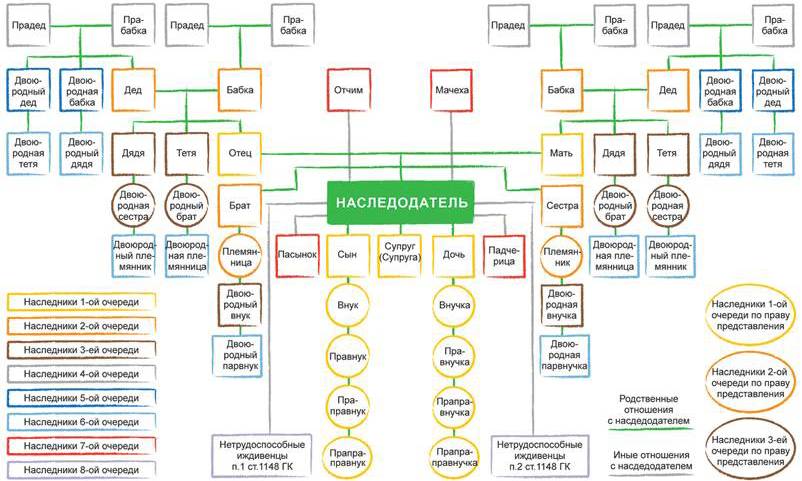

Согласно гражданскому кодексу для принятия имущества умершего в есть восемь очередей наследования:

1. Отец, мать, супруги, ребенок;

2. Бабушки и дедушки (по обеим родственным линиям), братья и сестры;

3. Браты и сестры родителей;

4. Прадедушки, родственники тети и дяди, прабабушки;

5. Близкие родственники племянников, сестры и братья со стороны дедушек, бабушек;

6. Дети родных по второй линии;

7. Неродные родители и дети;

8. Лица, которые были на содержании у умершего.

Как и в случае с принятием наследства, долговые обязательства переходят по очередности наследования. То есть, если лица первой линии отказались или не приняли наследство, оно переходит представителям следующей очереди.

Погашение кредита ложится на плечи всех совершеннолетних, дееспособных наследников. В случае принятия наследства ребенком, кредитные обязательства выполняют его родители или опекуны.

Как уменьшить размер долга

При выявлении лиц, ответственных за кредит и согласных взять ее на себя, возникает вопрос, как уменьшить размер долга, подлежащего выплате. Дело в том, что банк продолжает начислять проценты, а также начнет начислять штрафы и пени за просрочки даже после смерти заемщика, так как в таком случае ежемесячные платежи перестанут поступать. И задача того, кто будет выплачивать кредит — списать эти штрафы и пени.

Поэтому после смерти заемщика наследники должны в первую очередь принести в банк свидетельство о смерти. С этого момента по закону кредитор не имеет права назначать штрафные санкции. Если все-таки они начислены, можно их списать в судебном порядке.

Законом предписано, что в права наследства человек вступает через 6 месяцев после смерти человека. В этот период наследники имеют право не выплачивать кредит.

Если кредитор требует погашения большого размера долга, который состоит из невыплаченной части кредита и процентов, а также штрафов и пеней, лицо, которое должно выплачивать кредит, может подать в суд иск о списании неустоек, начисленных со дня смерти заемщика. Суд, рассмотрев все обстоятельства дела, может принять решение об удовлетворении иска, так как логично предположить, что после смерти человека выплаты будут приостановлены и начисление штрафов в данном случае несправедливо, ведь ответственное лицо могло и не знать о наличии долгов. Судом такой факт может быть расценен как чрезвычайная ситуация.

Учитывая все вышеизложенное, алгоритм действий любого человека, который собирается получить наследство, должен быть следующим:

- Если наследодатель умер, необходимо разузнать, были ли кредиты у него в различных банках.

- Оценить соотношение «кредитные обязательства – стоимость наследства».

- Если принято решение получить наследство, в кратчайшие сроки отнести полученное свидетельство о смерти заемщика в кредитное учреждение.

- Составить заявление о получении наследства у нотариуса.

- Вступить в права наследства (через 6 месяцев).

- Переоформить кредит на себя и составить новый график выплат.

- Подать в суд, если кредитор начислил за этот период дополнительные штрафы и пени, не хочет их списывать и требует выплаты.

О нарушениях

Нарушения бывают как со стороны кредитодателя, так и кредитозаемщика:

- В первом варианте, ежели кредитор не заявляет о своих полномочиях более 6-ти месяцев — задолженность автоматически аннулируется.

- В другом варианте, наследник, получивший обязательство выплат и наследство от родственника, отказывается вносить плату и вместе с этим становится официальным правовладельцем на имущество.

При таких действиях представители банка подают иск в суд и передают дело в исполнительную службу. В результате нарушителя закона обязывают покрыть все судовые растраты, конфисковывают приобретенное достояние и привлекают к судебной ответственности.

Важно напомнить, такие клиенты автоматически попадают в черный список компании, которая предоставляет финансовые услуги.

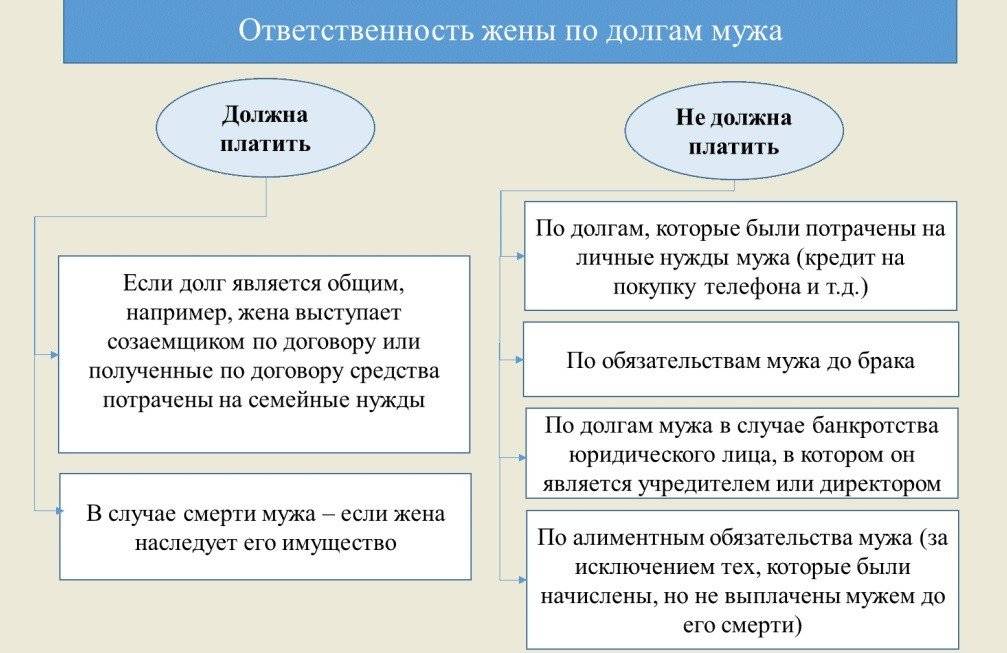

Если умер муж (супруга), что делать?

В соглашениях на сегодняшний день предусмотрено множество юридических инструментов, позволяющих защитить основные интересы учреждения, которые не придут на помощь, если внезапно заемщик уходит из жизни. Поэтому, конечно же, супруга, очень часто задает вопрос: «Нужно ей платить кредит за своего умершего мужа?».

На самом деле дела обстоят таким образом, что возвращать деньги придется. Но здесь присутствует очень важная и неоспоримая деталь – само кредитное соглашение и ориентировочная оценка приобретенных вещей. На практике встречаются следующие случаи:

- Жизнь и здоровье человека были застрахованы. Стандартная ситуация, ведь большинство финансово-кредитных учреждений заставляет наряду с кредитным соглашением заключить еще и договор страхования. Здесь супруге переживать не стоит. Если уход из жизни должника относится к страховому случаю, то компания должна закрыть финансовое бремя умершего мужа.

- Супруг является созаемщиком. Здесь уже не будет иметь значение, вступит ли жена в права наследования. Она согласно договору несет идентичные обязательства, что и сам заемщик, соответственно деньги надо будет возвращать.

- Муж – основной поручитель. В этом случае учреждение может потребовать выплатить сумму займа. Если не существует оснований для последующего признания соглашения недействительным, то супругу надо как можно раньше приступить к внесению ежемесячных платежей, чтобы избежать начисления штрафов и пени.

- Кредит умершего внезапно мужа никоим образом не связан с супругой. Здесь вступает в действие ст. 1175 ГК РФ, регулирующая существующую ответственность супруги за финансовые обязательства мужа.

Что нужно знать о «посмертных долгах»?

Наследникам умершего заемщика необходимо сначала вступить в права наследства.

Наследникам умершего заемщика необходимо сначала вступить в права наследства.

В случае наступления смерти заемщика до момента выплаты займа вся финансовая ответственность за кредит ложится либо на поручителей, либо на наследников.

В данной ситуации многое зависит от нюансов, которые обусловливаются во время заключения договора.

Кто именно будет выплачивать кредит в случае смерти заемщика — банковскую компанию не интересует, главное чтобы финансовые выплаты регулярно поступали на счет.

Сроки наследования.

Сроки наследования.

В случае, если займ выплачивает наследник с переоформлением документов придется подождать до того времени, пока права на наследие не приобретут законной силы.

Как показывает практика данный процесс займет не меньше, чем пол года. За это время официальные наследники должны распределить между собой долги и имущество погибшего.

Важно отметить! Наследник имеет право оплатить займ родственника в размере полученного наследства. Так, если долг заемщика составляет 15 000 долларов, а полученное имущество оценивается пятью тысячами — лицо имеет право не выплачивать полную сумму кредита.. В случае с ипотечным кредитом, объект, который берет на себя обязательства по выплате полной суммы займа становится полноправным владельцем недвижимости

Также наследство умершего родственника может быть оформлено на несовершеннолетнее лицо, тогда все обязанности ложатся на официальных опекунов подростка

В случае с ипотечным кредитом, объект, который берет на себя обязательства по выплате полной суммы займа становится полноправным владельцем недвижимости. Также наследство умершего родственника может быть оформлено на несовершеннолетнее лицо, тогда все обязанности ложатся на официальных опекунов подростка.

Кто является наследниками первой очереди, в том числе, по долгам.При предварительной страховке кредита все выплаты берет на себя страховая компания, однако для этого случай должен быть признан, как страховой. Помимо этого также должны быть оплачены судовые задержки.

Кто является наследниками первой очереди, в том числе, по долгам.При предварительной страховке кредита все выплаты берет на себя страховая компания, однако для этого случай должен быть признан, как страховой. Помимо этого также должны быть оплачены судовые задержки.

Подведём итоги

Таким образом видно, что процесс выплаты долга, оставшегося от умершего, процедура сложная и неоднозначная. Любые разногласия, отказ от выплат, давление банков и коллекторов предпочтительно решать в судебном порядке.

Тому, кто будет рассчитываться с займом, полезно знать, что образцовая кредитная история покойного, своевременные выплаты и отсутствие просрочек могут быть учтены кредитором как уважительный аргумент в списании части долговых обязательств.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru