Ошибка №7. Дополнительные расходы

Инвестиции — это не только прибыль. О которой и мечтают новички. Забывая про различные сопутствующие расходы.

Комиссии брокера. У одного брокера может быть комиссия за сделку в 0,03%, а у другого в разы выше! 0,06 — 0,01%. Вплоть до 0,3-0,5%.

Некоторые брокерские тарифы имеют минимальную плату за обслуживание. Еще несколько сотен дополнительных расходов в месяц.

Кажется мелочь. Но за год или даже за несколько лет все эти поборы выливаются в значительные потери. Достигающие десятков тысяч рублей.

Второй момент — это налоги. За полученную прибыль нужно платить государству. Здесь тоже есть масса возможностей, как снизить размер налогов до минимума. И даже полностью уйти от налогообложения. Законными способами.

Комиссии за управление. Речь идет о биржевых фондах (ETF или ПИФ). За право владеть фондом, инвесторы платят ежегодные комиссии. Плата может отличаться в разы. Естественно, при прочих равных нужно отдавать предпочтение фондам с более низкими комиссиями. Даже скромные сэкономленные полпроцента на таких комиссиях в год, на длительных сроках дадут дополнительную прибавку в деньгах в десятки и даже сотни тысяч.

Нюансы, которые следует учесть налогоплательщикам, реализующим право на применение ИНВ

Налогоплательщики, которые решат применять ИНВ (при условии, что субъектами РФ приняты соответствующие законы), должны учитывать следующие нюансы, предусмотренные как ст. 286.1 НК РФ, так и другими статьями НК РФ:

1. Объекты основных средств в части их первоначальной стоимости, сформированной за счет расходов, понесенных в случаях приобретения, создания, сооружения, достройки, дооборудования, реконструкции, модернизации, технического перевооружения, в отношении которых налогоплательщик использовал право на применение ИНВ, не подлежат амортизации (пп. 9 п. 2 ст. 256, НК РФ).

2. Налогоплательщик, использовавший право на применение ИНВ в отношении объекта основных средств, не вправе применять к нему амортизационную премию ( НК РФ).

3. Решение об использовании права на применение ИНВ применяется налогоплательщиком ко всем или к отдельным объектам основных средств, указанным в абз. 1 НК РФ (речь идет об объектах ОС, относящихся к 3-й – 10-й амортизационным группам (за исключением относящихся к 8-й – 10-й амортизационным группам зданий, сооружений, передаточных устройств)), с учетом п. 6 данной статьи (то есть исходя из положений, установленных законом субъекта РФ) и отражается в учетной политике для целей налогообложения. При этом решение об использовании права на ИНВ принимается налогоплательщиком, имеющим обособленные подразделения, отдельно по каждому субъекту РФ, на территории которого расположены такие обособленные подразделения, и применяется ко всем или к отдельным обособленным подразделениям, расположенным на территории соответствующего субъекта РФ ( НК РФ).

4. Использование (отказ от использования) права на применение ИНВ допускается с начала очередного налогового периода. Изменить ранее принятое решение об использовании (отказе от использования) ИНВ налогоплательщик вправе только по истечении трех последовательных налоговых периодов применения такого решения (если иной срок не определен решением субъекта РФ) ( НК РФ). То есть, если ИНВ применяется с 01.01.2020, налогоплательщик вправе отказаться от его применения только с 01.01.2023.

5. Решение налогоплательщика об использовании права на ИНВ действует применительно к объектам ОС, относящимся к организациям или обособленным подразделениям организаций, расположенным на территориях субъектов РФ, которые предоставили право на применение в отношении таких объектов ИНВ, в период действия соответствующего закона ( НК РФ).

6. При реализации или ином выбытии объекта ОС (за исключением ликвидации), в отношении которого налогоплательщик использовал право на применение ИНВ, до истечения срока его полезного использования сумма налога на прибыль, не уплаченная в связи с применением такого вычета в отношении этого объекта, подлежит восстановлению и уплате в бюджет с уплатой соответствующих сумм пеней, начисляемых со дня, следующего за установленным днем уплаты налога ( НК РФ). При этом налогоплательщик вправе уменьшить доходы от реализации такого объекта на его первоначальную стоимость (при условии восстановления суммы налога на прибыль) ( НК РФ).

7. При проведении камеральной налоговой проверки декларации по налогу на прибыль, в которой заявлен ИНВ, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, касающиеся применения ИНВ, и (или) истребовать в установленном порядке у налогоплательщика первичные и иные документы, подтверждающие правомерность использования такого налогового вычета ( НК РФ).

8. Сделка между взаимозависимыми лицами, местом регистрации, либо местом жительства либо местом налогового резидентства всех сторон и выгодоприобретателей по которой является РФ, признается контролируемой, если хотя бы одна из сторон сделки применяет в течение налогового периода ИНВ по налогу на прибыль ( НК РФ).

И последнее. Положения норм, регулирующие порядок применения ИНВ, действуют по 31.12.2027 включительно.

Открыть и пополнить ИИС

Наверняка у всех, кто читает этот пост уже открыты индивидуальные инвестиционные счета. Но если нет, то знайте, что самый выгодный момент для открытии ИИС – конец года. Почему?

Открывая и пополняя ИИС мы рассчитываем получить налоговый вычет – возврат 13% на внесенные средства. Если открыть счет в декабре, в начале следующего года подать декларацию, то уже в мае налоговая может перечислит вам на карту денежку.

Напоминаю кто забыл:

- Максимум с ИИС можно получать вычет 52 тысячи рублей в год. Для этого нужно пополнить счет на 400 000 рублей.

- Декларацию можно подавать по истечению календарного года. То есть уже в первых числах января.

- По закону налоговой отводится три месяца на проверку декларации и один месяц на перевод денег налогоплательщику.

Если “проспать вспышку” и открыть ИИС в январе, то первого вычета придется ждать через полтора года.

Риски инвестирования

Мы все время говорим, что инвестиции – это риск. С какими же видами риска может столкнуться инвестор:

- страновой – риск, присущий конкретной стране и связанный с политическими, экономическими, правовыми и другими факторами;

- валютный – когда инфляция и изменение курса валют то в одну, то в другую сторону снижают доходность активов или вовсе приводят к уменьшению капитала;

- рыночный – связан с колебанием котировок акций, облигаций;

- риск отдельной компании.

Есть две крайности, которых надо избегать:

- Вообще не анализировать риски и вкладывать все деньги в высокодоходные проекты, надеясь на “авось пронесет”. Результат – потерянный капитал, разочарование в инвестициях и убеждение других людей в том, что все это развод, лотерея и казино.

- Вообще не рисковать, а, например, хранить деньги дома. Результат такой же, как в первом случае. Только здесь уже нельзя винить правительство, президента, соседа или друга.

Вывод: рисков не надо бояться, ими надо научиться управлять. Один из самых эффективных способов – диверсификация.

Насколько это надежно?

Рассчитывая возможный возврат инвестиций для заинтересовавшего проекта, не всякий бизнесмен в итоге реально решится вложить деньги в предприятие. Многие посчитают слишком рискованным запуск нового проекта. В то же время опросы свидетельствуют, что многие хотели бы попробовать себя в роли инвесторов, имея достаточные гарантии надежности выгодного дела.

Существуют ли инвестиции с гарантией возврата средств? Да, такие действительно есть. Как правило, инвестор, вкладывая деньги, получает некоторый залог. Еще один вариант – страхование проекта. В то же время нужно понимать, что чем доходность выше, тем рискованнее проект, то есть не всегда удастся подобрать такого страховщика, который согласится сотрудничать с предприятием.

На что влияют инвестиционные затраты

В первую очередь, инвестиционные затраты влияют на так называемые “интегральные показатели” инвестиционного проекта

О них я подробно рассказываю в этой статье, а в данной обращу внимание на один из них – это срок окупаемости инвестиционного проекта

Во вторую очередь, инвестиционные затраты влияют на так называемый денежный поток. Они его увеличивают за счет т.н. «амортизационных начислений», так как амортизация (или амортизационные начисления) приобретенного имущества по проекту входят в себестоимость продукции / услуг.

Исходя из вышесказанного, очевидно, что чем тщательнее предприниматель (или разработчик инвестпроекта) подойдет к прогнозированию инвестиционных затрат, тем у проекта больше шансов успешно реализоваться в нашей непростой российской действительности.

Все материалы по тегу: бизнес-планирование

Сохраните статью, чтобы внимательно изучить материал

Вы можете сохранить данную страницу при помощи:

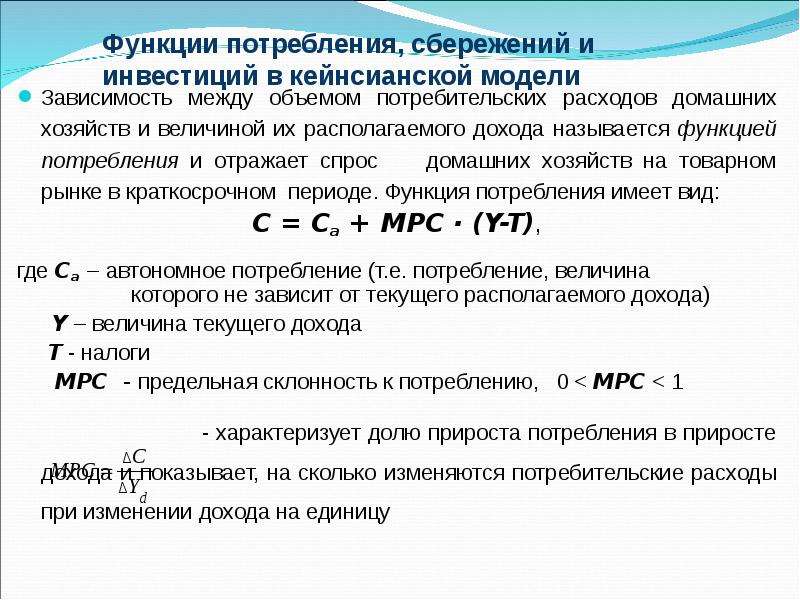

Накопление и сбережение денег

Накопление капитала — это сбережение денег для своих будущих нужд или создания источников пассивного дохода.

Происходит эта процедура постоянным откладыванием денег с каждого дохода. Чаще всего для откладывания используется процентное соотношение от суммы дохода.

Минимальный процент для откладывания денег составляет 10%. Чем больший процент от дохода сможете отложить сейчас, тем быстрее сможете накопить крупный капитал.

Каждый кто накапливает капитал, делает это с определенной целью:

- Одни копят деньги, чтобы совершить крупную покупку (например покупку дома или автомобиля).

- Другие копят, чтобы с помощью крупного капитала создавать источники пассивного дохода (например инвестировать в ценные бумаги или купить недвижимость для сдачи в аренду).

Независимо от целей накопления капитала, обе категории людей объединяет одно и то же действие — накопление и сбережение своих денег.

Для того, чтобы создавать капитал понадобятся финансовые инструменты, с помощью которых можно комфортно накопить крупную сумму денежных средств.

«Инвестиции» в хайпы

Обобщенно называю модным нынче термином «хайп» все высокорисковые проекты-умножители денег, ежедневно открывающиеся и закрывающиеся на просторах всемирной сети. Их создатели или участники предлагают вам инвестировать в хайп, ненавязчиво подсовывая свою реферальную ссылку. И говорят, что это лучшие личные инвестиции, поскольку они приносят огромный доход в считанные дни.

На самом деле все эти проекты, выражаясь понятным языком — обычные финансовые пирамиды. То есть, по сути, лотерея для азартных людей: повезет-не повезет, выиграл-проиграл. Можно ли вложения в пирамиду (хайп) назвать инвестицией? Конечно нет! Это обычные расходы, которые сродни расходам на посещение казино или покупки лотерейного билета. Нравится играть на деньги? Дело ваше, но только не называйте это инвестициями.

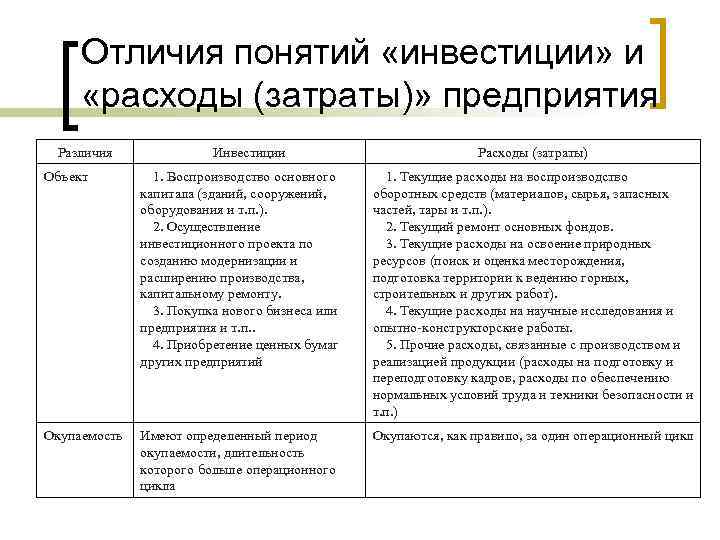

Таким образом, вы видите, что под личными инвестициями очень часто нам представляют банальные затраты или расходы семейного бюджета, никак не относящиеся к процессу инвестирования. Почему так происходит? Наверное потому, что «инвестиции» — это модное нынче понятие, которое подсознательно, психологически поднимает статус человека. Ему гораздо приятнее думать, что он инвестирует, а не просто тратит деньги. То есть, само понятие «инвестиции» в обиходе уже часто утрачивает свое главное значение.

Такая же судьба, кстати, постигает и некоторые другие модные термины, заимствованные из иностранных языков. Например, в первоначальном значении слово «менеджер» означало руководителя компании, человека с высшим образованием и знанием английского языка. Сейчас даже самые низшие должности могут называть «менеджерами», потому что человеку психологически приятнее быть именно менеджером, а не, например, специалистом по обслуживанию.

Впрочем, это было небольшое отступление. Теперь вы знаете, как увидеть разницу: инвестиции или затраты, инвестиции или расходы. И надеюсь, что будете называть вещи своими именами, не вводя других, и, прежде всего, себя в заблуждение.

Повышайте свою финансовую грамотность на Финансовом гении. Здесь вы найдете много полезных практических материалов в области управления личными финансами, ведения семейного бюджета, грамотной работы с банками, разных способов заработка и инвестирования. Присоединяйтесь к числу наших постоянных читателей. До новых встреч!

Основы торговых расходов

Не существует универсальной системы, касающейся торговых комиссий или других сборов, взимаемых брокерскими компаниями и другими инвестиционными домами. Некоторые взимают довольно высокие комиссии за каждую сделку, в то время как другие взимают очень небольшую плату в зависимости от уровня предоставляемых ими услуг. Дисконтный брокер может взимать плату лишь за 10 $ для общей биржевой торговли или еще меньше, в то время как за полный спектр услуг, брокер может легко взимать $ 100 и более.

Таким образом, то, сколько вы платите, больше зависит от суммы денег, которую вы вкладываете в каждую сделку, а не от того, как часто вы торгуете. Если у вас есть только 1000 долларов для инвестирования в сделку, и вы используете дисконтного брокера, который взимает 20 долларов за сделку, 2% стоимости вашей сделки съедается комиссией при первом входе в свою позицию. Когда вы в конечном итоге решите закрыть свою сделку, вы, вероятно, заплатите еще 20 долларов комиссионных, что означает, что стоимость сделки в оба конца составляет 40 долларов, или 4% от вашей первоначальной суммы денежных средств. Это означает, что вам нужно будет заработать как минимум 4% прибыли от своей сделки, прежде чем вы выйдете на уровень безубыточности и сможете начать получать прибыль.

При такой структуре комиссий, которая является довольно распространенной, действительно не имеет значения, как часто вы торгуете

Важно только то, чтобы ваши сделки приносили достаточно прибыли, чтобы покрыть расходы на комиссионные сборы. Однако есть один нюанс: некоторые брокерские компании предоставляют комиссионные скидки инвесторам, совершающим много сделок

Например, брокерская компания может взимать 20 долларов за сделку со своих постоянных клиентов, но может взимать всего 10 долларов за сделку с тех клиентов, которые совершают 50 или более сделок в месяц.

В других случаях инвесторы и брокеры могут согласиться на фиксированную годовую процентную плату. Поскольку вы платите одинаковую годовую процентную плату, на самом деле не имеет значения, как часто вы торгуете и сколько совершаете сделок.

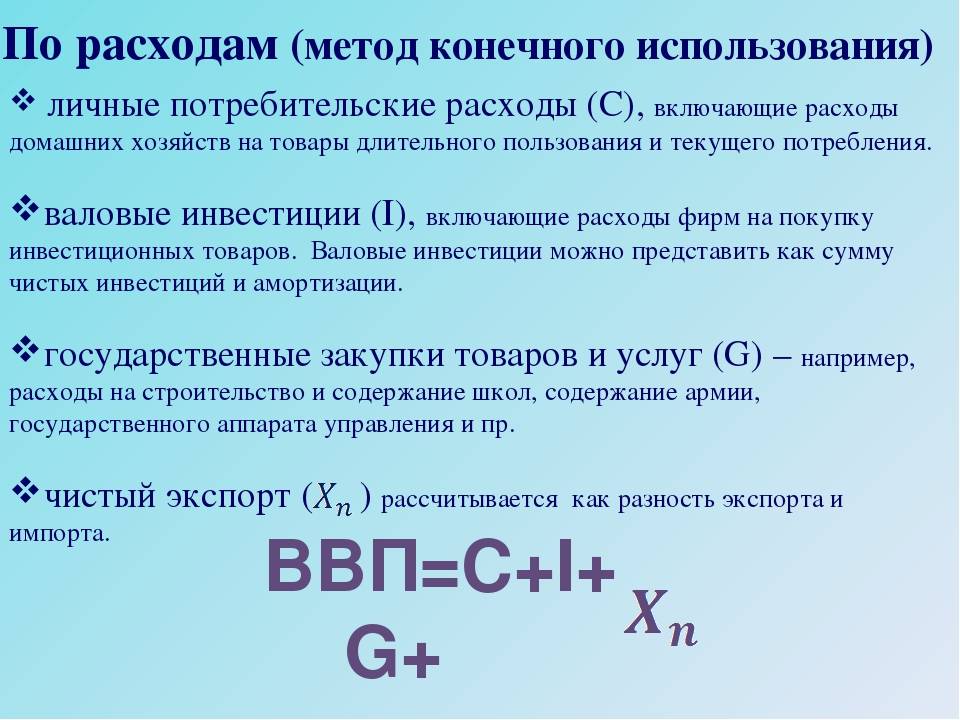

Денежные потоки финансовые и инвестиционные: как их различить

Отчет о движении денежных средств раскрывает информацию в разрезе трех направлений денежных потоков: операционном, инвестиционном и финансовом.

Строго говоря, инвестиционная деятельность это составляющая финансовой деятельности, но в Отчете о движении денежных средств есть смысл их разделить на собственно финансовую и инвестиционную. Это делается с целью раскрытия информации относительно:

- вложений, как внутренних (капитальных), так и внешних; и

- доходов и расходов, связанных с выпуском ценных бумаг собственной эмиссии.

Признаки, по которым можно распознать принадлежность операций к финансовой или инвестиционной деятельности сведены в таблицу (См. в конце статьи).

Принципиальное отличие инвестиционных денежных потоков от финансовых состоит в том, что инвестиционные потоки всегда связаны с вложением капитала уже накопленого в процессе прошлой деятельности, а те потоки, которые мы здесь называем финансовыми, они всегда связаны:

- или с выпуском ценных бумаг, эмитированных компанией;

- или с получением долгосрочных кредитов.

Ошибка №8. Высокие ожидания от инвестиций

Новички всегда начинают искать секретную стратегию, способную обогатить их в короткие сроки. Перед глазами масса примеров успешных кейсов. Когда люди зарабатывали 50-100% даже 200% всего за один год.

Но это только вершина айсберга. За красивыми прибыльными сделками скрывается десятки убыточных (про которые лучше промолчать).

Это как с игрой в лотерею. Про счастливчика, сорвавшего джекпот, трубят все СМИ. А за кадром остаются миллионы людей без выигрыша.

И если кто-то предлагает вам утроить капитал всего за год, значит скорее всего вы потеряете деньги (привет Хайпам и финансовым пирамидам).

Общий подход и учет деталей

Как рассчитать возврат инвестиций? В простейшем варианте рентабельность определить проще простого. Нужно учесть все траты и оценить планируемую выгоду, вычтя из нее сумму вложений. Абсолютное, процентное – выражение выбираете то, какое для вас удобнее.

Чтобы картина приобрела глубину, нужно очень тщательно просчитать все затраты, сопряженные с реализацией проекта. Помните о том, что вложение средств не заканчивается первой инвестицией: в будущем дело будет требовать новых финансовых вливаний. Кроме того, учитывать можно и налоговые выплаты. Результат ROI, если учесть налоги, амортизацию и другие выплаты, окажется значительно ниже, нежели вычисленный «по-простому».

Важные показатели

Временная эффективность определяется тем, что первые три этапа требуют минимум времени, в то время как четвёртый длится достаточно долго. Порядка полувека тому назад для отражения выгоды применялся коэффициент возврата инвестиций СО, отражающий статический срок. С временным фактором он практически не был связан, то есть не учитывал, насколько рано от инвестированных средств начинали получать отдачу.

Что происходит в реальности? Возврат инвестиций начинается с амортизации. Однократно средства «автоматически» возвращаются инвестору уже в том случае, когда реальная длительность работы основных средств равняется и превышает расчетный период. Такая ситуация возможна в том числе при нулевой прибыли.

Современные методологии предполагают применение «правила окупаемости». В рамках этой теории окупаемость обусловлена прибылью и амортизацией, то есть чистым доходом. Рассчитывая этот параметр, нужно помнить, что однократный возврат инвестиций считается невыгодным и недостаточным, поскольку его не хватит, чтобы расширить производство. Поэтому главная задача любого инвестора – добиться повышенной эффективности.