Где получить кредит без работы

Получить кредит, не имея места работы и каких-либо доходов очень сложно. Банк не одобрит подобную сделку, зная, что клиент неплатежеспособен.

Но если вы предложите сразу внести крупный первый взнос, привлечь созаемщиков и предоставить под залог ценности или иное недвижимое имущество, банк рассмотрит заявление и может дать положительный ответ.

Отсутствие справки о доходах не говорит о неплатежеспособности клиента. Есть ряд мелких банков, могут предоставить ипотечный кредит работающему неофициально клиенту или безработному. Но в таком случае свои риски банк компенсирует высокой процентной ставкой, и какая-то справка о доходах все равно понадобится. Совсем без документов займы дают лишь в МФО, но это мелкие суммы на небольшой срок и под очень высокий процент.

И помните, что в случае невозможности уплаты очередного взноса банк вправе отобрать ипотечную квартиру.

Особенности продукта

Ипотека по двум документам привлекает ряд категорий граждан:

- официально трудоустроенных лиц, получающих зарплату «в конверте»;

- владельцев источника стабильного дохода, не имеющих надлежащего трудоустройства, регистрации предпринимательской деятельности;

- неработающих граждан при условии высокой ликвидности залогового объекта и доказательства платежеспособности;

- держателей зарплатных и дебетовых карт.

При оформлении ипотеки без справок о доходах, кредитное учреждение потребует максимум информации о личном имуществе, предложит привлечь поручителей (при возникновении сомнений в платежеспособности клиента), и постарается покрыть риски повышением процентной ставки, увеличением авансового взноса, программами страхования.

Положительные и отрицательные характеристики продукта

Предоставление минимального пакета документов, небольшие надбавки к базовым ставкам, быстрое одобрение заявки (за 24 часа) – основные преимущества, которые предоставляет ипотека без подтверждения доходов и трудовой занятости. Сбербанк проверяет состоятельность клиента по выпискам с расчетного счета, экономя время клиентов на сбор бумаг, однако требует покрыть риски увеличенным авансовым взносом (40…50% от стоимости квартиры).

Есть ли шансы получить ипотеку безработному?

Люди, не устроенные официально на работу, также нуждаются в приобретении жилья. Но для этой категории граждан дорога в банк кажется закрытой. Так ли это? Не совсем.

Вариант № 1

Если человек не работает и не получает доход, то есть живет без стабильного заработка (например, на пособие по безработице), то его обращение в банк будет омрачено отказом. Финансовое учреждение не может предоставить ипотеку гражданину без стабильной прибыли. Риски слишком высоки, а реализация недвижимого имущества впоследствии отнимет много времени и не принесет должного результата.

Вариант № 2

Потенциальный заемщик является безработным, но имеет источники пассивной прибыли: получает постоянные и стабильные дивиденды от акций компании или проценты по депозитному счету

Банк отнесется к такому человеку с особым вниманием, так как работы нет, но деньги все же имеются. Служба безопасности кредитной организации проверит данные клиента и вынесет решение

Вариант № 3

Самый распространенный вариант получения ипотеки без подтверждения доходов — неофициальное трудоустройство. Гражданин может работать по гражданско-правовому договору или неофициально (фрилансер). Такие люди являются объектом пристального внимания, поскольку их платежеспособность постоянно находится под вопросом. Учреждение должно тщательно оценить возможные риски и принять решение по ипотеке.

Если потенциальный заемщик сможет доказать свою надежность и пройдет проверку службой безопасности, то есть небольшие шансы получить ипотечный кредит под высокие годовые проценты.

Вариант № 4

Пенсионный возраст зачастую становится причиной безработицы. Человек имеет стабильную ежемесячную прибыль в виде пенсионных выплат, но ипотека является долговременным «приобретением». Людям старше 65 лет банки обычно отказывают. Однако, если пенсионер готов взять ипотечный заем на пару лет, то есть небольшой шанс на одобрение.

Какие документы потребуются

Кроме перечисленных выше двух обязательных документов, один из которых – паспорт, а второй – военный билет, водительские права или СНИЛС, необходимо будет в обязательном порядке предоставить бумаги о наличии первоначального взноса.

К последним относятся:

- Выписки со счета или счетов;

- Жилищные сертификаты.

Фото по теме:

Подтверждение наличия первоначального взноса у заемщика – это важный этап оформления заявки на пути к принятию банком решения.

Если подтверждение не предоставляется в качестве второго документа, то, пока кредитная организация будет принимать решение об одобрении или отклонении заявления, у заемщика появляется время на сбор необходимых бумаг, которые могли бы подтвердить наличие возможности внесения первоначального взноса.

Если заявка одобряется, нужно в течение указанного времени предоставить все необходимые документы на имущество, которое играет роль залога.

К этим бумагам относятся следующие:

- Кадастровый паспорт;

- Копия документа, подтверждающего права собственности;

- Выписка из Госреестра;

- Договор на покупку залоговой недвижимости, заключенный предварительно.

Фотогалерея:

Сразу следует оговориться, что выписка из государственного реестра не должна быть выдана раньше, чем за один месяц до обращения в банковское учреждение.

Как оформить сделку

Порядок действий:

| Подача заявки и заполнение анкеты | во многие банки можно обратиться лично или через сайт. Отдельные организации принимают заявки по телефону (например, Возрождение) с последующей подачей лично при одобрении |

| Принятие решения банком | может быть до двух недель |

| Выбор жилпомещения | срок на это дается не более полугода |

| Согласование избранного объекта с банком | при данном виде ипотеки к жилпомещению могут предъявляться дополнительные требования: год постройки, оснащенность коммуникациями, расположение относительно социальной инфраструктуры и другие |

| Заключение | кредитного договора |

| Оформление договора купли-продажи | и его передача на проверку сотруднику банка |

| Заложение заемных средств | в ячейку |

| Подача документов | на регистрацию прав нового хозяина, ипотеки и окончательный расчет с продавцом |

| Оформление страхования заложенного объекта | а также жизни и здоровья клиента при его желании |

| Передача | свидетельства с Росреестра в банк |

При этом возможно два заложенных имущества: имеющееся и приобретаемое (по двум ипотекам).

Необходимые документы

Ипотека для не имеющих официального заработка требует представления:

| Заявление | и паспорт (при его отсутствии допустимо передать временное удостоверение личности клиента или другой альтернативный по законной силе документ) |

| Личный документ по требованию банка | чаще требуется СНИЛС или водительское удостоверение, военный билет, загранпаспорт, удостоверение сотрудника государственного органа или учреждения |

Если для получения положительного решения клиент предлагал передать в залог имеющееся имущество, то необходимо передать сотруднику дополнительно документы по этой собственности:

| Договор | о его приобретении |

| Супружеское согласие | на заложение объекта |

| Регистрационные документы | на недвижимость или автотранспорт |

| Характеристики объекта | например, технический и кадастровый паспорт на недвижимость |

| Брачный договор | при его наличии |

| Страховые полиса | при залоге недвижимости или автомобиля |

| Акт оценки | для недвижимости |

| Разрешение органа опеки и попечительства | в ситуации, когда закладывается жилпомещение, в котором проживает ребенок или он является сособственником |

| Сертификаты | на золотые слитки |

| Выписки по счету | из реестра держателей акций (при залоге акций) |

Подтвердить это можно, передав такие документы:

| Выписки со счетов | которые открыты в других банках |

| Расписки | подтверждающие факт внесения части платы при приобретении квартиры, или иные подобные документы |

| Сертификат | участника государственной программы |

| О цене объекта | когда одновременно один объект продается, а другой приобретается |

На избранный объект необходимо собрать:

| Предварительный договор покупки | и свидетельство о собственности продавца |

| Выписка из реестра прав | об отсутствии ограничений прав собственника |

| Отказ от покупки | от других сособственников |

| Основания обладания имуществом продавцом (покупка, подарок) | и акт оценщика |

| Супружеское согласие | на продажу объекта |

| Разрешение органа опеки и попечительства | если сособственник ребенок |

Образец договора

Отсутствие сведений о зарплате клиента не прописывается в тексте.

Документ содержит следующие данные:

| Место и дата подписания | и сведения о клиенте, поручителе, созаемщике (ФИО, паспорт, дата рождения, место проживания) |

| О банке | и размере заемной суммы и проценте за ее пользование |

| Срок договора | и о объекте покупки (наименование, этажность, количество комнат, площадь, адрес) |

| Права и обязанности каждого участника | и о мерах ответственности клиента |

| Изменения договора | и возможности его прекращения |

| Порядок использования государственных субсидий | и возможные льготы и подписи сторон |

Требования банков к заемщикам

Кредиторы оценивают будущих ипотечников по целому ряду критериев:

- платежеспособность — уровень ежемесячного дохода, возможность подтвердить свой доход официально;

- финансовая стабильность — стаж на последнем месте работы, общий трудовой стаж, среднегодовой заработок;

- социальный статус — возраст и профессиональный вид деятельности;

- семейный статус — наличие супруга, детей, иждивенцев;

- наличие накоплений — наличные для первоначального взноса, недвижимость и другое дорогостоящее имущество в собственности;

- чистота кредитной истории — отсутствие просрочек, лимиты кредитных карт, отсутствие проблем в КИ у ближайших родственников, добросовестность заемщика в прошлом;

- наличие платежеспособных и надежных поручителей и созаемщиков;

- отсутствие проблем с законом в настоящем и в прошлом;

- активность пользователя в соцсетях, содержание контента, которым интересуется пользователь – иногда профиль человека может рассказать о нем гораздо больше, чем официальные документы.

На основе анализа перечисленных данных андеррайтер принимает положительное или отрицательное решение по заявке. Также воздействие на результат скоринга оказывают факторы, на которые сам заемщик повлиять не может:

- кредитная политика Центробанка на момент подачи заявки — наличие особых рекомендаций относительно проверки потенциальных ипотечников;

- кредитная политика самого банка, куда обращается клиент;

- условия ипотечной программы, которую выбрал клиент.

Можно ли взять жилищный кредит, если нет документов об официальном трудоустройстве? В законе об ипотеке нет прямых запретов, которые ограничивали бы выдачу займов официально безработным лицам. Однако заемщику придется прибегнуть к дополнительным мерам, чтобы убедить банк в собственной финансовой стабильности. Особенно остро этот вопрос стоит для фрилансеров, которые получают основной доход и при этом не имеют записи в трудовой книжке. В России доля самозанятых на начало 2020 года составляет около 20% от всего трудоспособного населения. Это очень большое количество платежеспособных и ответственных людей, у которых есть свои потребности. Для фрилансеров есть несколько способов повысить шансы на одобрение ипотеки:

- Выбирайте программы кредитования, где указано подтверждение дохода по форме банка. Договоритесь с ключевыми клиентами, чтобы они подтвердили ваш ежемесячный доход от сотрудничества с ними при общении с сотрудником банка.

- Договоритесь с ключевыми клиентами, чтобы они подтвердили ваш ежемесячный доход от сотрудничества с ними при общении с сотрудником банка.

- Ипотека по двум документам — упрощенный способ взять деньги на жилье без лишней бумажной волокиты. В анкете все равно придется указать данные работодателя, и здесь также поможет договоренность с ключевыми клиентами, с которыми у фрилансера давние и стабильные отношения.

- При подаче документов в банк предъявите договор об оказании услуг с важными заказчиками, выписку о движении средств на вашем лицевом счету и налоговую декларацию за последний отчетный период. Эти документы помогут продемонстрировать, что вы получаете регулярный доход и являетесь ответственным налогоплательщиком.

Что делать в случае отсутствия официального трудоустройства

Справка 2 НДФЛ

Справка 2 НДФЛ

Еще в первом разделе статьи упоминалась категория граждан, которые попросту не имеют никакой возможности предоставить официальное подтверждение дохода. В основном, чтобы потенциальный заемщик мог подтвердить наличие официальной заработной платы, бухгалтерия организации, где он работает, выдает ему справку 2-НДФЛ.

Какие банки все же выдают ипотеку без этого документа? Ответ на этот вопрос – очень многие. Включая даже лидеров рынка.

Если же 2-НДФЛ получить нет возможности, тогда подтвердить доход можно, придя в финансовую организацию со справкой по форме банка, которую заполняет непосредственный работодатель.

Для банка эта бумага будет иметь не то же самое значение, что и справка 2-НДФЛ. Так или иначе, риски кредитора будут увеличиваться.

Видео о том, как правильно выбрать банк:

Следовательно, вполне резонно будет ожидать увеличения процентной ставки. Иногда даже при наличии справки по форме банка может потребоваться поручитель. А уже он будет подтверждать свою финансовую состоятельность документально.

Но даже неофициально трудоустроенный гражданин может совершенно не тревожиться, если выплаты заработной платы для него проводятся через банк-кредитор. В этом случае картина выплат будет очевидна для банковских специалистов.

К этой категории граждан относятся:

- Держатели зарплатных карт;

- Держатели дебетовых карт.

Если все же не подтверждать доход, то стоит иметь в виду, что ни один банк не выдаст ипотеку лицу, которому еще не исполнился двадцать один год.

Важно отметить, что верхний возрастной порог составляет в подавляющем большинстве случаев шестьдесят пять лет. Такое требование является официальным для всех кредитных организаций

Как оформить ипотеку по двум документам

Подобные займы оформляются в общеустановленном порядке.

В первую очередь, необходимо выбрать банк, предоставляющий услуги подобного рода. Затем проконсультироваться со специалистом по вопросу сбора документов о доходах и покупки объекта недвижимости.

Затем подается заявка с приложенными документами, которая рассматривается в течение нескольких дней. Бланк заявки выдает сотрудник банка и он же помогает его заполнить. В документе указываются персональные и паспортные данные потенциального заёмщика, интересующая сумма, сведения о планируемом приобретении.

При положительном решении, клиента уведомляют о том, что банк согласен выдать ему ипотеку без подтверждения доходов. После этого приступают к выбору подходящего объекта недвижимости.

Квартиру можно купить, как на первичном, так и на вторичном рынке. Если клиент остановил свой выбор на новостройках, их списки иногда предоставляют сами банки, а иногда жилье можно выбрать и самостоятельно, при условии, что его ликвидность впоследствии удовлетворит кредитора.

Заключение сделки проходит в несколько этапов. Вначале недвижимость оценивается. Поскольку ни один кредитор не отдаст свои деньги, не зная стоимости будущего предмета залога. Определять ее могут только эксперты, имеющие аккредитацию в данном банке или партнёрские оценочные компании.

После оценки производится страхование будущего залога, которым занимаются страховые компании, сотрудничающие с банком. Заключение договора страхования увеличит выплаты по кредиту, так как клиенту придется погашать еще и страховую премию.

Последним этапом сделки является подписание ипотечного договора. Далее гражданин подписывает договор купли-продажи или долевого участия. Затем регистрирует переход права собственности в Росреестре с указанием того, что на недвижимость налагается обременение в виде залога. После этого происходит выдача ипотеки и перечисление денег на счет продавца,

После этого правоустанавливающие документы передаются на хранение кредитору и находятся у него вплоть до полного погашения ипотечной задолженности.

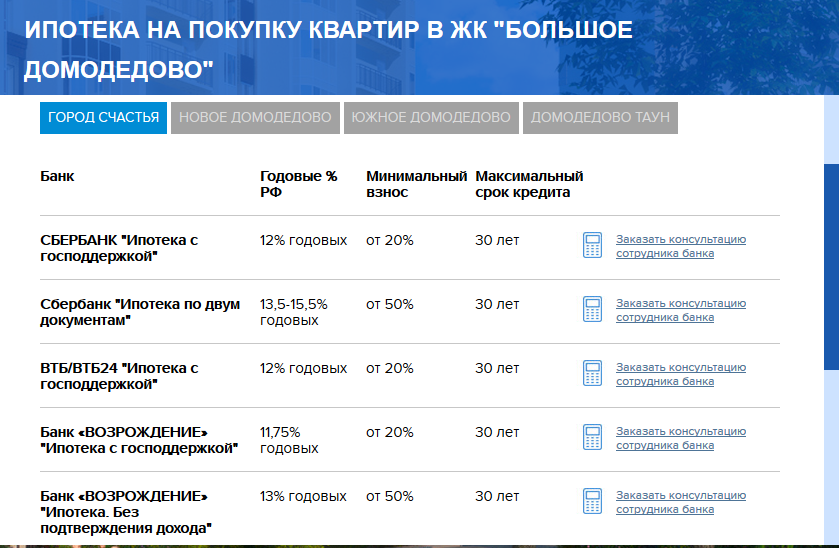

Обзор банковских предложений

В 2020 году многие российские банки учитывают различные индивидуальные особенности заемщиков, допуская выдачу средств на разных условиях: по двум документам или без 2-НДФЛ. Это принципиально разные программы: в первом случае клиенту предложены специальные условия, а во втором – стандартные.

Варианты ипотечных программ без справки 2-НДФЛ

Банк АТБ дает возможность взять средства без 2-НДФЛ, предоставив справку по своей форме, по всем программам ипотечного кредитования: рефинансирование, под залог собственного имущества, на новые или готовые квартиры. Ставка во всех случаях увеличивается на 0,5% годовых. Рассмотрим на примере покупки недвижимости в новостройке:

- Объем средств ПВ от 20 до 50%, базовые ставки 9,25 – 9,5% будут увеличены до 9,75 – 10% годовых.

- Взять можно от 300 тыс. до 20 млн, но не более чем 80% от стоимости залоговой недвижимости.

- Стаж для сотрудников по найму – от 6 мес., для ИП – от 24 мес. ведения предпринимательской деятельности.

- Привлечение до 4 созаемщиков из числа близких родственников.

- Занятость подтверждается трудовой книжкой/договором (предоставляется заверенная работодателем копия). ИП подают налоговую декларацию.

Чтобы воспользоваться специальным предложением «Новостройка под 8,7%» от банка «Открытие», заемщик и созаемщики могут подтвердить доход выпиской по зарплатному счету. При предоставлении справки по форме банка ставка возрастет на 0,25%, даже если такая форма подана только одним из участников договора. Прочие условия получения средств:

- Стаж от 3 месяцев, непрерывный – более года. Если заемщик получает зарплату на карту другого банка – нужна копия трудовой книжки. Обязательна работа по трудовой, трудовому договору либо договорам гражданско-правового характера (кроме нотариусов, адвокатов).

- Рассматриваются доходы: зарплата с основного места работы и по совместительству, пенсия, заработок от аренды собственного имущества, прибыль от бизнеса.

Акционная программа предполагает выдачу от 300 тыс. до 30 млн рублей, срок до 5 лет и внесение 50% в виде ПВ. Базовые условия – срок до 30 лет, ПВ 10 или 15%, в зависимости от категории клиента. Для собственников бизнеса и ИП ставка возрастает на 1%.

Ипотека по 2 документам

Такая программа есть у многих ведущих банков. Рассмотрим условия некоторых из них.

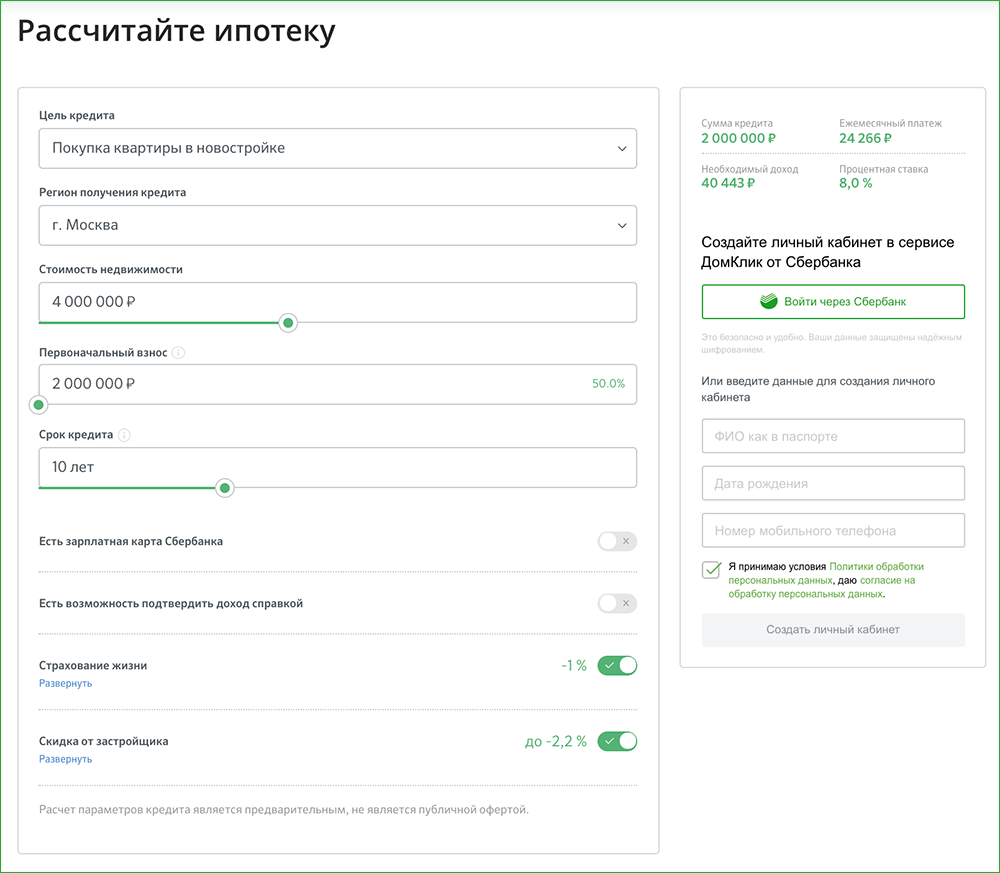

Сбербанк предлагает гражданам РФ от 21 года оформить ипотеку на покупку готового жилья на вторичном рынке или на этапе строительства по паспорту и еще одному документу. При этом доступно использование материнского капитала, государственной поддержки или акции для молодых семей. Минимальная сумма кредита составляет от 300 тыс. руб., первоначальный взнос – 50%, базовая процентная ставка – 10,50% на готовую недвижимость, от 9% на новостройки. Максимальный срок кредитования – 30 лет, при использовании акции от застройщика до 7 или 12 лет. Как итог: без подтверждения дохода и занятости ставка будет примерно на 1% выше, чем по обычным условиям, а максимальный возраст сокращен с 75 до 65 лет.

Подробнее об условия ипотеки по двум документам в Сбербанке вы узнаете из этой статьи.

В ВТБ жители РФ могут воспользоваться ипотечной программой «Победа над формальностями» с помощью двух документов: паспорта и СНИЛС или ИНН. Размер первоначального взноса предусмотрен долей в 30% и более, годовой процент от 9,6% (на 0,7% выше базовых условий), максимальная сумма ипотеки – 30 млн руб.

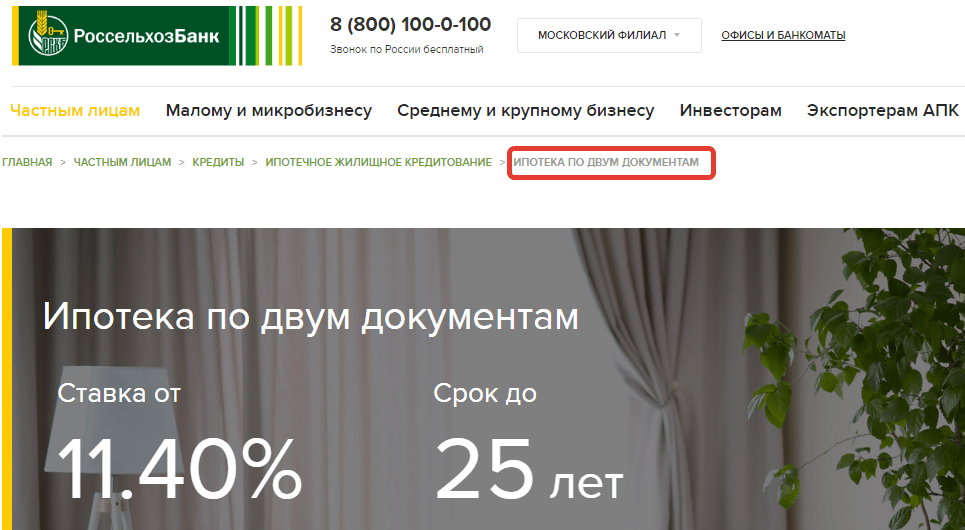

У «Россельхозбанка» тоже есть специальный продукт, предполагающий оформление договора по упрощенному пакету документов. Краткие условия ипотеки по 2 документам в РСХБ:

- первоначальный взнос составит 50–60%;

- сумма от 100 тыс., максимальная достигает 8 млн;

- ставки 9,45 – 12,5%.

Помимо указанных, аналогичные программы предлагают «Альфа-Банк», АТБ, «Газпромбанк». Общие условия кредиторов, дающих средства по упрощенному пакету документов, в части повышенного первоначального взноса везде примерно схожи. Таким образом, возможность получение ипотечного кредита без подтверждения дохода 2-НДФЛ, заработка и трудоустройства в целом вполне возможно. Банк изменяют условия финансирования, но ставки возрастают не более чем на 1%, срок выплаты – сохраняется, что с учетом высокого ПВ гарантирует небольшой размер ежемесячных платежей.

Условия получения ипотеки без справки о доходах

Ипотека без справки о доходах оформляется по облегчённой процедуре – не нужно бегать по инстанциям и собирать большое количество документов. Но кредитным организациям нужны гарантии, что заёмные деньги и начисленные проценты вернутся в срок и в полном объёме.

Поскольку заёмщик не может подтвердить свою платёжеспособность, банк выдаёт кредит на более жёстких условиях.

Период кредитования

В большинстве банков срок ипотеки уменьшается примерно на десять лет, то есть кредит выдаётся на 15-20 лет.

Однако в некоторых кредитных организациях – в том же Сбербанке, срок кредитования остаётся неизменным – до 30 лет.

Величина первоначального взноса

Первоначальный взнос приходится платить практически по всем ипотечным программам. Полностью исключить риск невозврата долга не сможет никто, поэтому первичный взнос служит гарантом, что в случае если заёмщик не сможет выплачивать ипотеку, недвижимость можно будет продать и вернуть долг, даже если она немного потеряет в цене (а это неизбежно, со временем цены на жильё только возрастают).

Кроме того, эта сумма позволяет реализовать залоговую квартиру с небольшой скидкой и быстро покрыть образовавшуюся задолженность.

Если при стандартной ипотеке нужно заплатить 15-20%, то одним из ключевых условий ипотеки по двум документам является уплата большой стартовой суммы. Первоначальный взнос во многих банках равен минимум 40-50% от стоимости приобретаемой недвижимости, а порой и выше.

К тому же придётся сначала подтвердить, что у заёмщика эти деньги имеются – предоставить выписку из банковского счёта, наличие материнского или жилищного капитала.

Величина процентной ставки

Банк выдаёт заёмные деньги не просто так – от доброты душевной, а под проценты. Чем больше риск, тем выше будет процентная ставка.

Ставки по ипотечным программам, которые выдаются без подтверждения доходов заёмщика, априори высокие. От стандартных они могут отличаться на несколько пунктов.

Максимальный размер кредита

Иногда можно встретить ограничения по сумме ипотеки, но это вовсе не обязательно и характерно только для нескольких банков.

Можно ли взять ипотеку без справки о доходах

Отсутствие официального места работы и записи в трудовой книжке еще не значит, что гражданин на самом деле не работает. Он вполне может быть самозанятым или работать без трудового договора

Но в банки в первую очередь обращают внимание на официальную занятость заемщика

Официальное трудоустройство дает больше шансов на получение ипотеки, но есть и другие возможности:

- большой первоначальный взнос (40-50%),

- залог другого имущества,

- поручительство,

- оформление ипотеки в мелком банке (обычно со справкой о доходах по форме банка или в свободной форме).

Получить такой кредит реально, но не в каждом банке. Разберем все нюансы.

Плюсы и минусы

Помимо повышенной процентной ставки и большого первоначального взноса одним из основных недостатков является увеличенный риск столкнуться с отказом. В первую очередь это относится к тем, чье качество кредитной истории вызывает даже небольшие вопросы

При отсутствии подтверждения доходов кредитной истории банки будут уделять повышенное внимание.

В начале года наблюдался рост количества отказов по заявкам на получение ипотечного кредита, это стало следствием программы льготного кредитования и падения ставок — это привело к повышению спроса и увеличивающемуся в результате него общего потока заявок. При этом на протяжении последних месяцев все больше заемщиков посредственного кредитного качества стали претендовать на ипотеку

Банки не торопятся одобрять заявки, поступающие от обладателей низкого кредитного рейтинга, в результате падает общий уровень одобрения.

Главным же плюсом можно назвать скорость процедуры, заемщикам без подтверждения дохода не надо собирать большое количество документов, а саму заявку банки часто рассматривают быстрее. Наиболее выгодной ипотека по двум документам может стать тогда, когда у заемщика уже приготовлена сумма в размере 50% от стоимости жилья, в этом случае сроки и ставка не будут представлять проблему. Также такая ипотека будет востребована для тех, кто не имеет официального трудоустройства, или чей офис расположен за рубежом.

Какие требования банки предъявляют к заемщикам

Чаще всего это стандартный набор условий, относящихся не только к тем, кто берет ипотеку без подтверждения сведений о доходе, но и ко всем должникам:

- возраст старше 21 года;

- гражданство РФ;

- постоянная регистрация в регионе нахождения кредитора;

- положительная кредитная история.

В виду того, что выдача упрощенного займа чревата высокими рисками для банков, некоторые из них дополнительно требуют наличия любой недвижимости на праве собственности, действующих счетов, депозитов, вкладов и др. Возможность передать в залог какое-либо помещение обычно требуется при получении займа на долевое участие в строительстве.

Для тех, у кого нет справки 2-НДФЛ

Заполненная форма 2-НДФЛ – одно из основных требований при стандартных вариантах ипотечного кредитования. Если возможность ее получения отсутствует (работодатель не согласен на выдачу, гражданин живет на средства от сдачи недвижимости в аренду или на проценты от депозитов), то стоит рассмотреть программы формата «по двум документам».

С первой бумагой все относительно понятно, для российских граждан таковым выступает паспорт. Нерезидентам страны значительно сложнее: налоговые документы (наряду со многими другими) спросит подавляющее большинство финансовых учреждений. Вид второй зависит от требований конкретного банка, но чаще всего у заемщика есть выбор.

Так, в ПАО «УРАЛСИБ» можно предоставить загранпаспорт, права на управление автотранспортом, пенсионную карточку СНИЛС или свидетельство ИНН. К этому списку Сбербанк добавляет еще военный билет, удостоверение военнослужащего или сотрудника органов власти. У финансовой группы ВТБ24 все скромнее: в рамках предоставления кредита по программе «Победа над формальностями» финансисты пока принимают только СНИЛС.

Любая упрощенная программа всегда подразумевает не только увеличенную процентную ставку, но и более жесткие требования в отношении объема первоначального капитала. Таким способом кредиторы компенсируют собственные риски. Точные значения этих параметров зависят от политики конкретной финансовой структуры. Для примера в таблице приведены условия в уже упомянутых учреждениях.

Банк | Процентная ставка | Минимальный первый взнос |

Сбербанк | +0,5% к базовому показателю по другим продуктам | 50% |

ВТБ24 | От 10,45% | 40% от стоимости квартиры 50% от цены апартаментов |

УРАЛСИБ | От 10% | 20% для зарплатных клиентов, действующих или прошлых заемщиков 40% для всех других категорий |

В некоторых кредитных организациях действуют ограничения на размер максимальной суммы по ипотеке без справок. Ужесточения затрагивают и возраст потенциальных заемщиков. В частности, Сбербанк готов предоставить такой тип займа только тем, кто на момент полного погашения задолженности по кредиту не достигнет 65 лет. Хотя в менее рискованных для финансистов продуктах значится другая цифра, а именно – 75 лет.

Иногда намеренно уменьшается также и наибольший срок, на который может предоставлена ссуда. Бывает, что кредитор вынуждает заемщика согласиться на дорогостоящую страховку или привлечь дополнительных поручителей. Безусловно, кредитное прошлое будет изучаться буквально «под лупой».