Как производятся выплаты

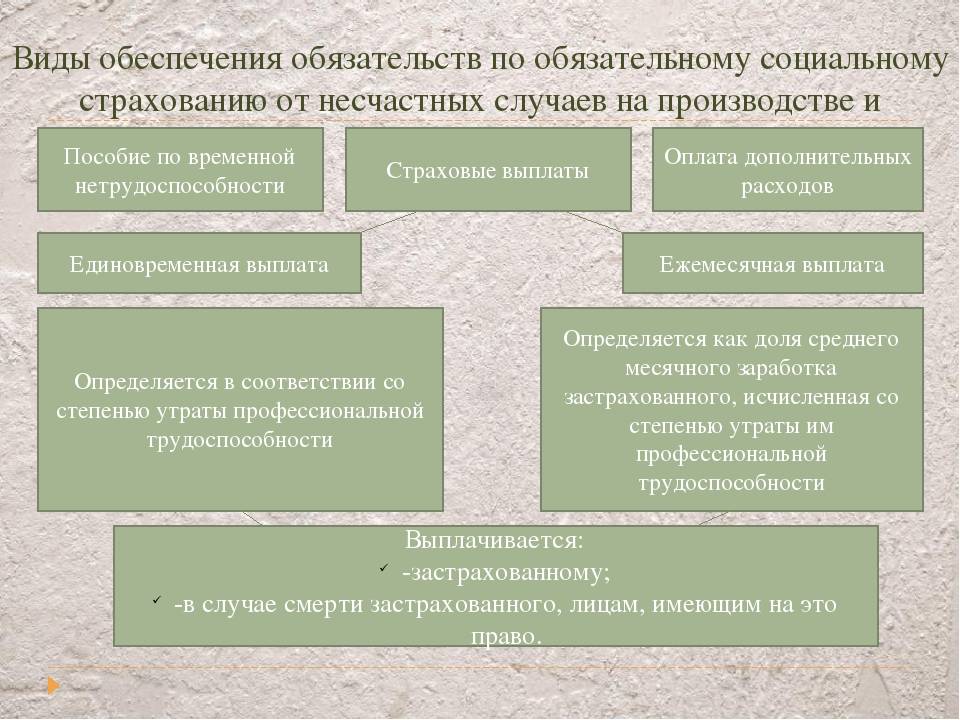

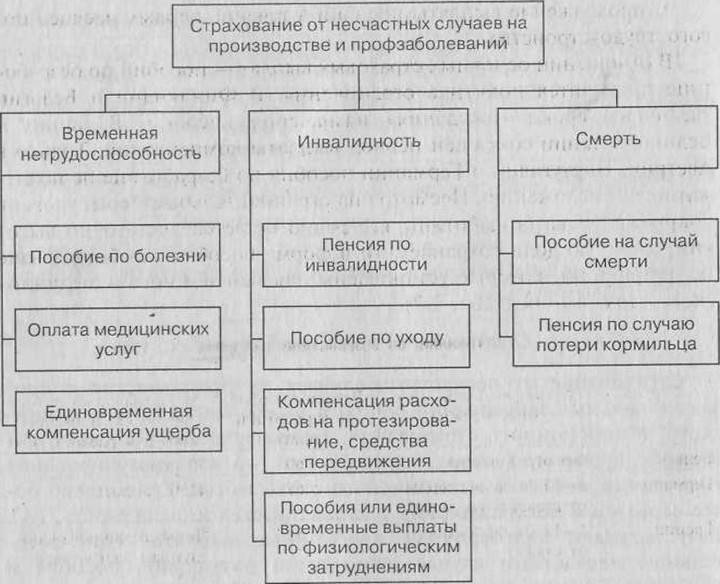

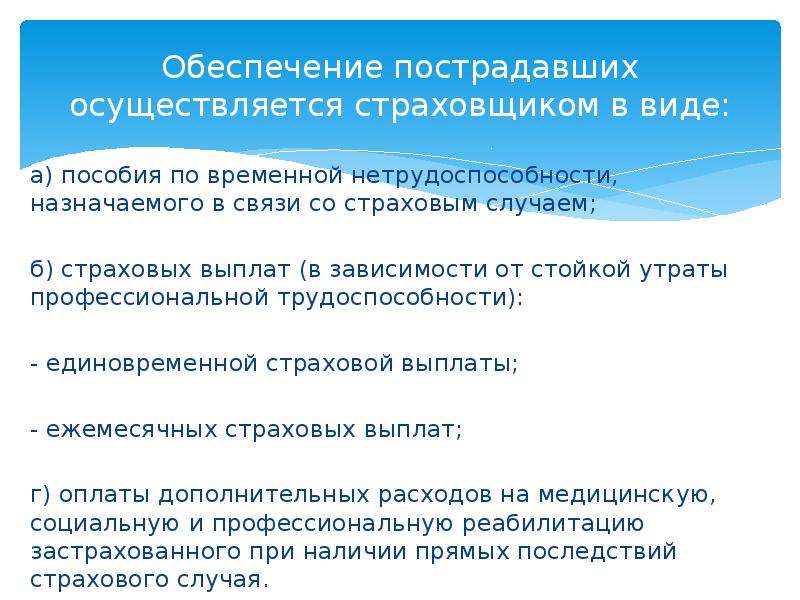

Учитывая, что основная задача страхования — это компенсация причинённого вреда здоровью, работники предприятий могут претендовать на следующие виды материального возмещения:

- пособие по временной нетрудоспособности;

- единовременные или ежемесячные страховые выплаты;

- возмещение расходов за медицинскую помощь и прохождение реабилитации.

Отметим, что в каждом из перечисленных случаев, речь идёт о разных суммах.

Пособие по временной нетрудоспособности

Здесь речь идёт об оплате больничного листа — периода времени, в течение которого получивший травму сотрудник не может выполнять свои профессиональные обязанности до момента его выздоровления или установления стойкой утраты профессиональной трудоспособности. Компенсация рассчитывается индивидуально по каждому случаю, и обычно устанавливается в размере среднемесячного заработка.

Здесь речь идёт об оплате больничного листа — периода времени, в течение которого получивший травму сотрудник не может выполнять свои профессиональные обязанности до момента его выздоровления или установления стойкой утраты профессиональной трудоспособности. Компенсация рассчитывается индивидуально по каждому случаю, и обычно устанавливается в размере среднемесячного заработка.

Выплаты по временной нетрудоспособности производятся после закрытия больничного либо подтверждения факта, что утрата работоспособности носит постоянный характер. Максимальный размер пособия по временной нетрудоспособности за полный календарный месяц не может превышать четырехкратный максимальный размер ежемесячной страховой выплаты. В 2019 году эта сумма составляла 309 135,44 рубля.

Все перечисленные расходы возлагаются на работодателя, однако, руководители предприятий впоследствии получают финансовое возмещение за счёт снижения отчислений в ФСС.

Разовые и ежемесячные выплаты

Величина компенсации определяется персонализировано, исходя из тяжести полученной травмы и заработной платы пострадавшего. При этом максимальный порог выплат ограничен. В настоящее время действуют такие суммы:

Величина компенсации определяется персонализировано, исходя из тяжести полученной травмы и заработной платы пострадавшего. При этом максимальный порог выплат ограничен. В настоящее время действуют такие суммы:

- разовая выплата — не более 100 512,29 руб.;

- ежемесячное пособие — 77 283,86 руб.

В случае гибели человека, родственники получают разовую выплату в размере 1 000 000 рублей.

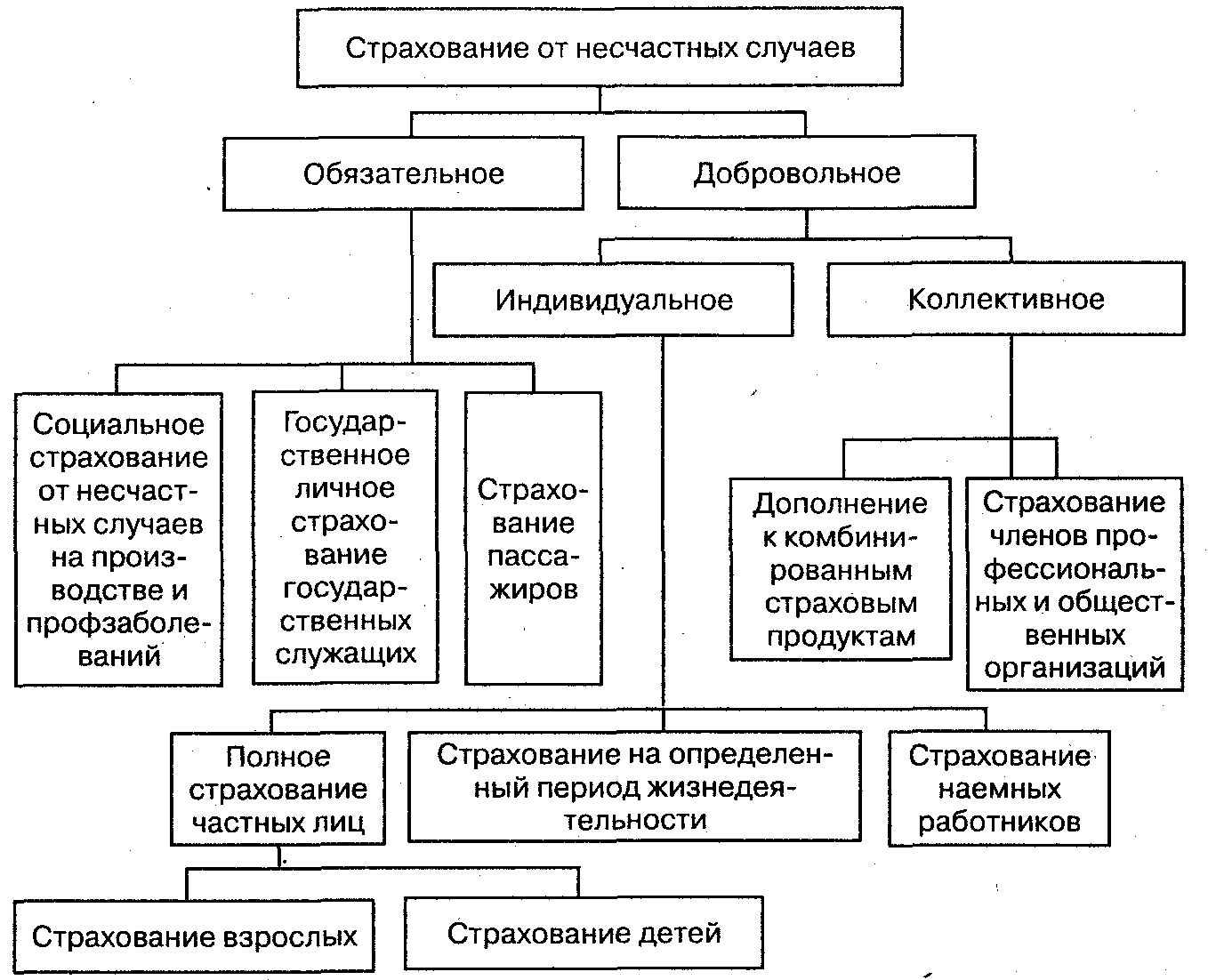

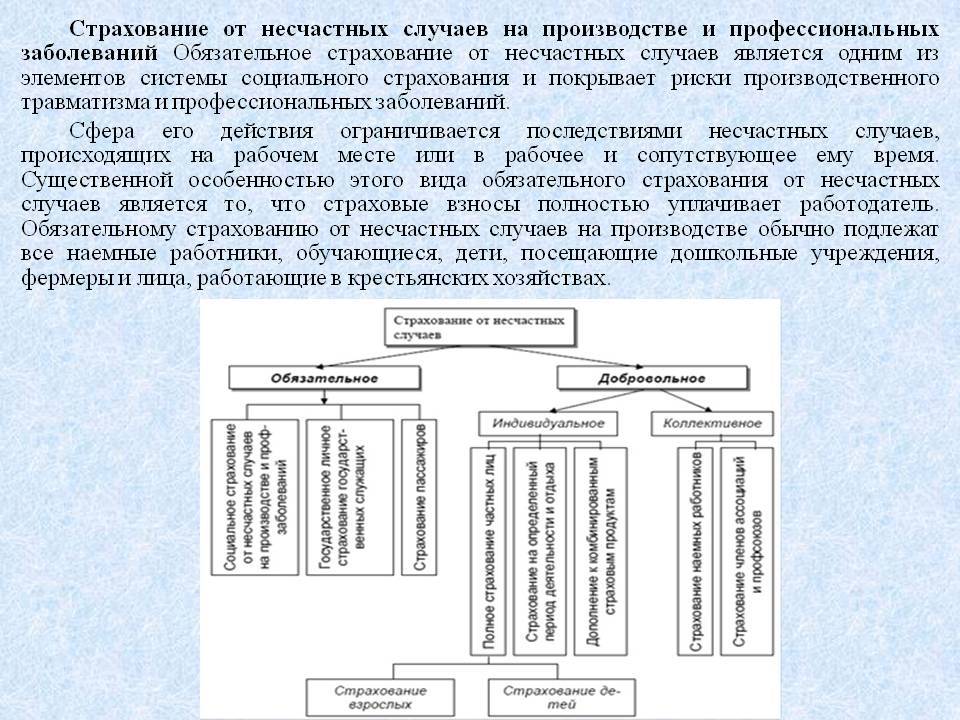

Виды страхования

В практической сфере выделяется три главных вида страхования. Прежде чем посетить офис компании, нужно внимательно с ними ознакомиться и выбрать такой тип, который подойдет именно в данном случае.

Добровольное страхование от несчастного случая. У клиента есть полная свобода выбора, так как он по собственному желанию обращается в фирму за продуктом.

Человек при добровольном страховании выбирает такие параметры, как совокупность рисков, величину покрытия и период страхования.

Преимущество такой услуги основывается на том, что работа с клиентом происходит в индивидуальном порядке, все условия обговариваются. Защиту можно приобрести и на одного человека, и на всех членов семьи. Необязательно при этом приобретать страховку на каждого, так как можно подписать один договор, в котором указываются все лица.

Групповой. В большинстве случаев групповое страхование заключается для работников организации. Сейчас такая практика набирает популярность. В этом случае в качестве страхователя выступает ее руководитель, который проявляет заботу в отношении к своим сотрудникам.

Кроме того, групповые соглашения покупают туристические группы, желающие себя обезопасить на период отдыха. Также не нужно забывать о спортсменах, которые могут участвовать в соревнованиях лишь при наличии полиса. Страхователем на практике является тренер, который составляет список подопечных, нуждающихся в оформлении подобных документов. Естественно, по групповому договору также страхуются школьники. В большинстве случаев полис оформляется на каждого ученика.

Обязательный. Может показаться, что никто не имеет право заставить гражданина страховаться от несчастного случая в обязательном порядке. На самом деле существует ряд профессий, при которых обязательным условием для исполнения трудовых обязательств становится наличие такого договора. Как правило, это сотрудники МЧС или силовых ведомств, военнослужащие и т. п. Получается, те лица, работа которых связана с высокими рисками, обязаны приобрести страховую защиту.

Понадобится приобретение полиса при покупке путевки или во время отдыха в странах Шенгенского соглашения. Туристические компании на практике являются посредниками, оформляя при продаже билетов страховки для своих клиентов.

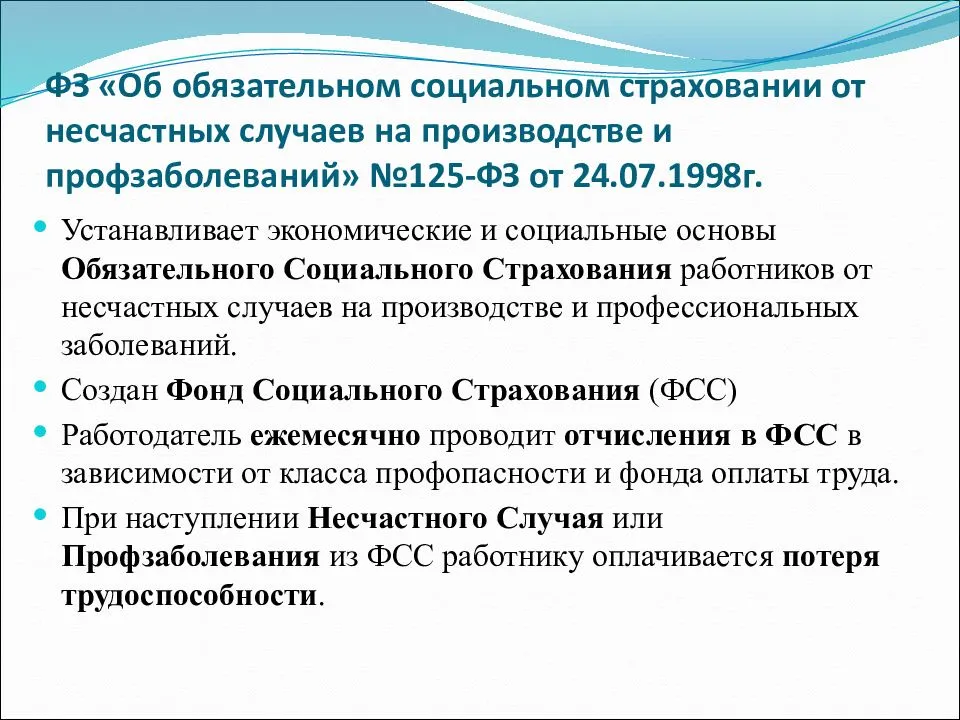

Обязательное страхование от несчастных случаев на производстве и профзаболеваний: новое с 2011 года.

Трудовым кодексом установлены гарантии и компенсации при несчастном случае на производстве и профессиональном заболевании. Итак, согласно ст. 184 ТК РФ при повреждении здоровья (или смерти) вследствие несчастного случая на производстве либо профессионального заболевания работнику (его семье) возмещается его утраченный заработок (доход), а также связанные с повреждением здоровья дополнительные расходы на медицинскую, социальную и профессиональную реабилитацию (расходы в связи со смертью). | Статьи по теме:—Гражданско-правовой договор или трудовой—Трудоустройство граждан Крыма и Севастополя—Перевод по медицинским показаниям—Разрешение на работу иностранцу |

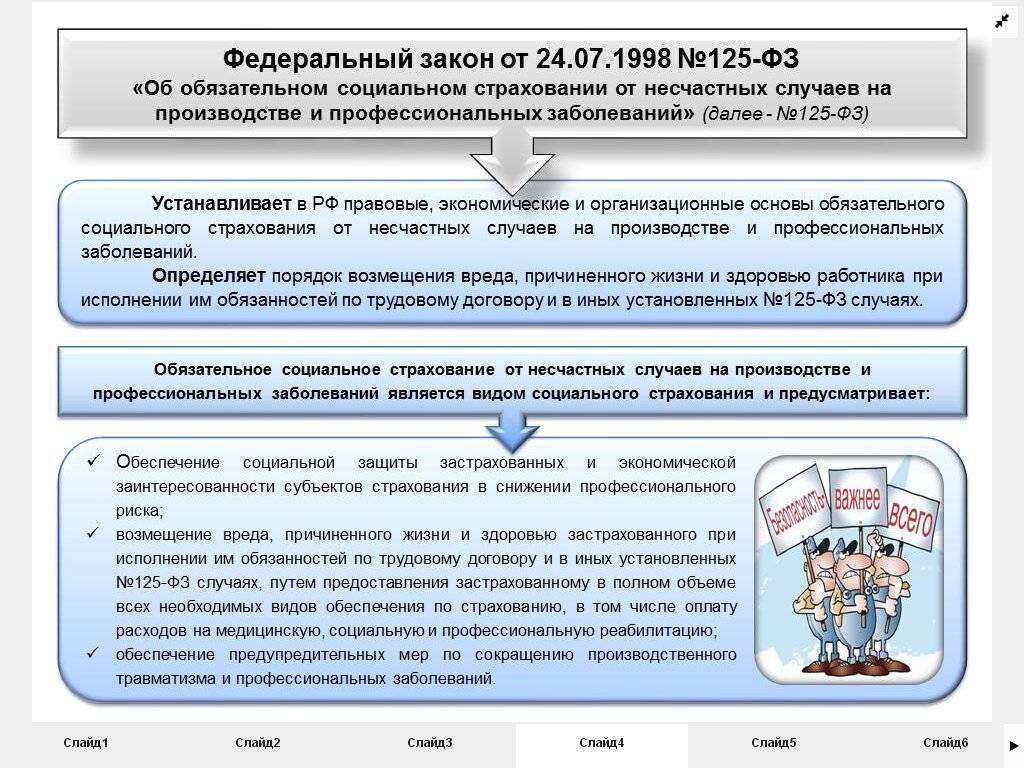

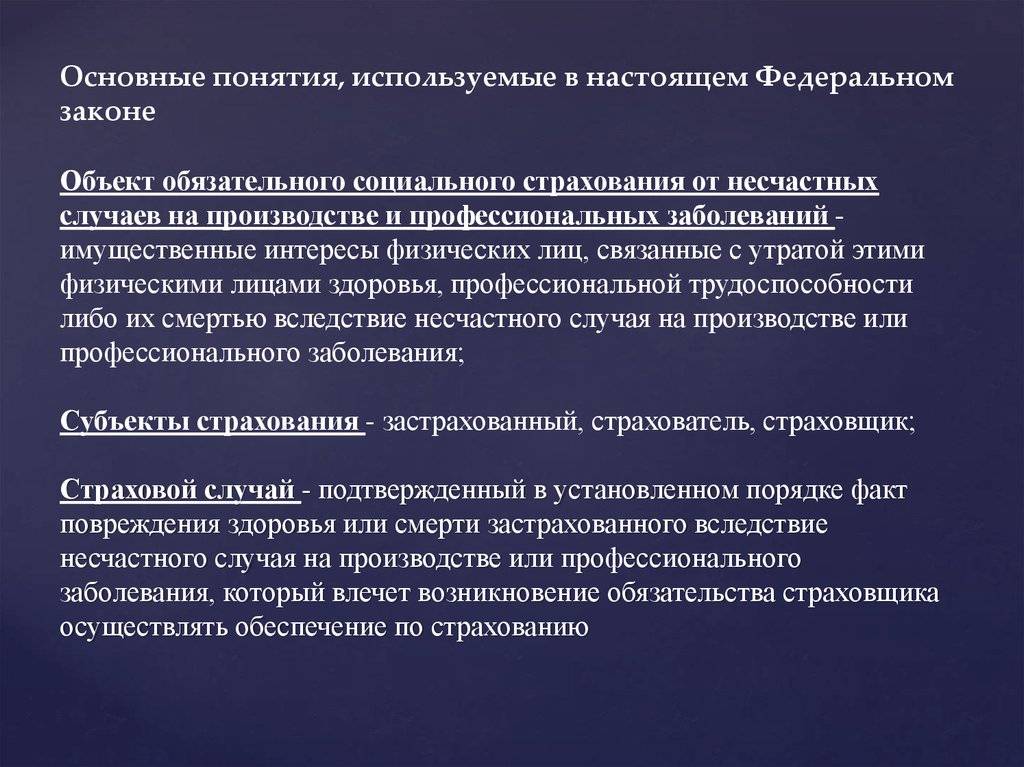

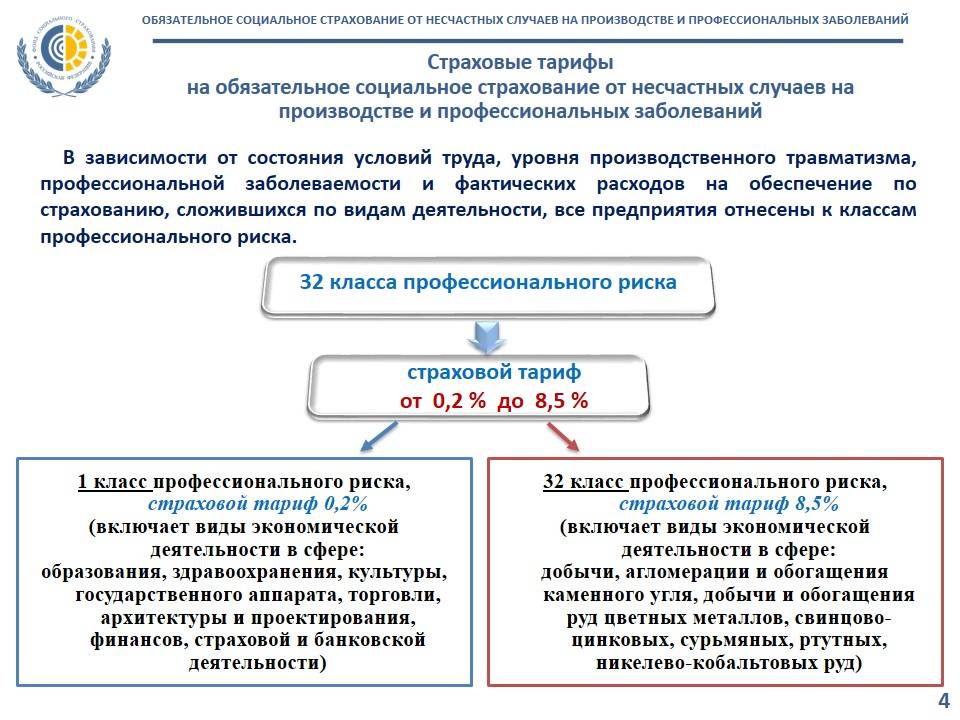

Виды, объемы и условия предоставления работникам гарантий и компенсаций в указанных случаях определяются федеральными законами. Основным законом, который регулирует правоотношения, касающиеся порядка возмещения вреда, причиненного жизни и здоровью работника при исполнении им обязанностей по трудовому договору, является Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее – Закон № 125-ФЗ). В статье напомним, кто подлежит обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний, виды и размер выплат при наступлении страхового случая, а также расскажем об изменениях, которые начали действовать с 01.01.2011.

Какие не считаются

Первые две ситуации являются полностью доказуемыми и, как правило, не требуют судебного разбирательства. Травма, полученная работником во время обеденного перерыва или отдыха, предусмотренного трудовым законодательством, так же рассматривается как производственная, поскольку получена во время рабочей смены. Травмы, полученные по дороге на работу, считаются производственными только в том случае, если передвижение осуществлялось транспортом работодателя или личным, но только при соответствующем распоряжении руководства. Выполнение задания руководства вне территории предприятия, приведшее к травме, может быть связано с дополнительным расследованием и снятием свидетельских показаний.

Это означает, что даже если работник получил травму по собственной вине, основная ответственность лежит на работодателе.

Законодательство, определяющее какие травмы, считаются производственными, а какие к этой категории не относятся, достаточно сложное. Существует множество ситуаций, когда для решения вопроса собирается специальная комиссия. Вместе с тем большинство случаев может трактоваться однозначно. Так если пострадавший добирался до места работы на общественном транспорте или пешком, то травма, полученная в это время, производственной не считается. Но как только работник прошёл через проходную на территорию объекта, то полученная травма будет отнесена к категории производственной.

Несчастные случаи

В число несчастных случаев входят:

- стихийные бедствия;

- переломы и ушибы;

- тепловой удар;

- обморожение;

- сильный ожог;

- отравление лекарственными средствами или бытовой химией;

- ДТП, результатом которого стало получение травмы.

Относительно серьезных хронических болезней, например, инсульта, нужно сказать, что в категорию несчастных случаев это уже не входит.

Людям, попадающим в неприятную ситуацию, часто приходится восстанавливаться в течение долгого времени, чтобы вернуться к привычному для них образу жизни. В процессе восстановления могут понадобиться финансовые ресурсы на лекарственные средства и лечение. Именно в этом момент от несчастного случая поможет защита по страховке. Это очень удобно. Рассмотрим в подробностях, какие виды страхования предлагают страховщики своим клиентам.

Что считают несчастным случаем

Чтобы происшедшее попало под это понятие, нужен эффект внезапности. Если человек мог предотвратить неприятность, например, ожоги наступили после пребывания под палящим солнцем на пляже, в выплате откажут. Не предусмотрены компенсации также, если застрахованный умышленно нанес себе физический вред, совершил противоправные действия или был в стадии алкогольного/наркотического/токсического опьянения. Не стоит звонить в страховую компанию и при обострениях хронических заболеваний.

Страховые компании предъявляют разные требования к заявителям: в одной — его возраст не может превышать 70 лет, а в другой — 60 лет

Что это такое и зачем нужна такая страховка

В первую очередь, страхование рабочих от несчастных случаев – это защита застрахованного человека, позволяющая получить своевременную медицинскую помощь безвозмездно. Гарантируется она специальными фондами, которые существуют за счет средств, вкладываемых страхующимися. Эти деньги направляются на возмещение убытков и потерь, к которым приводят возникающие время от времени неприятные события, такие как несчастные случаи. Со счетов фонда происходят выплаты страховых сумм, размер которых предусматривается договором.

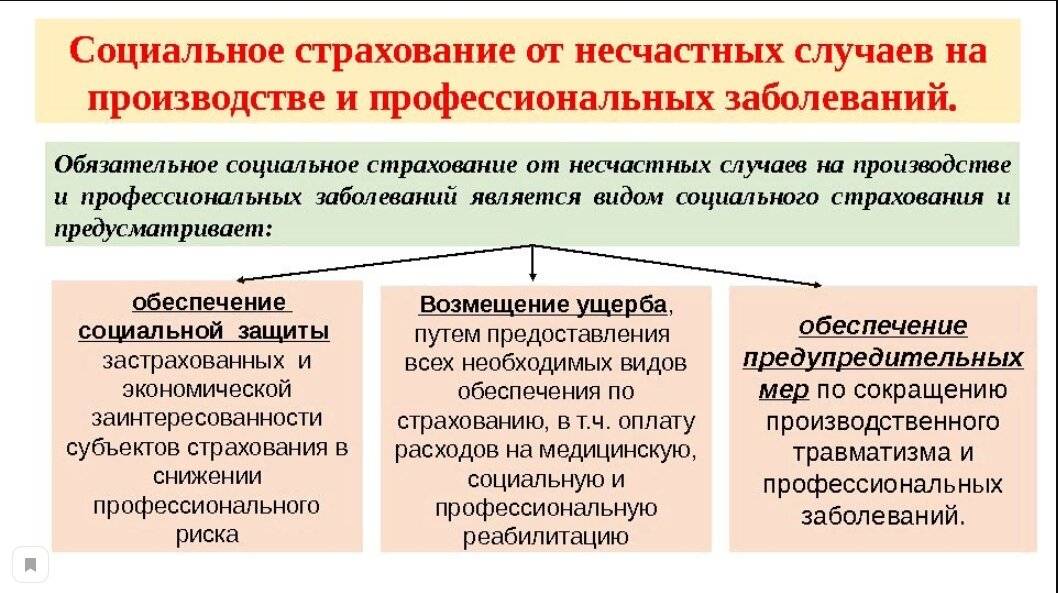

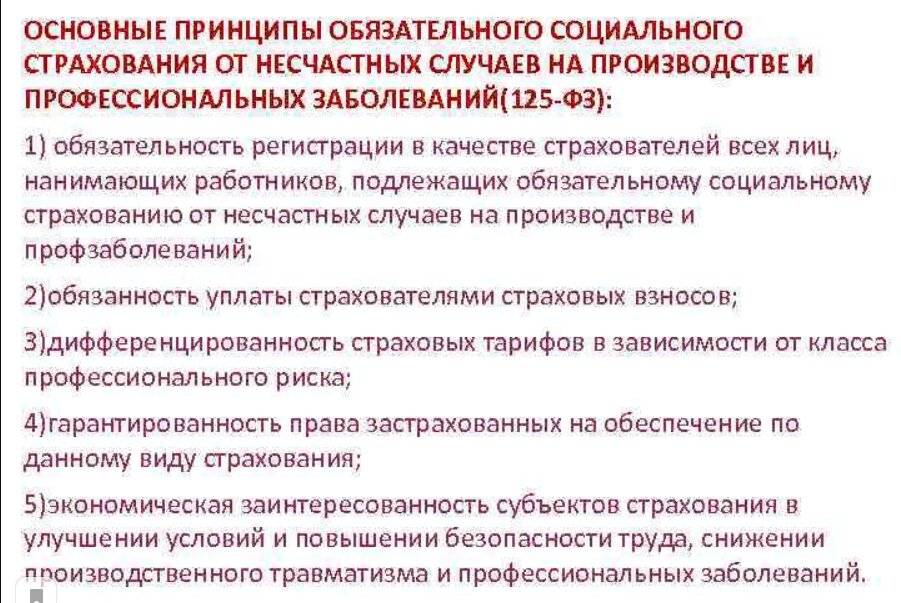

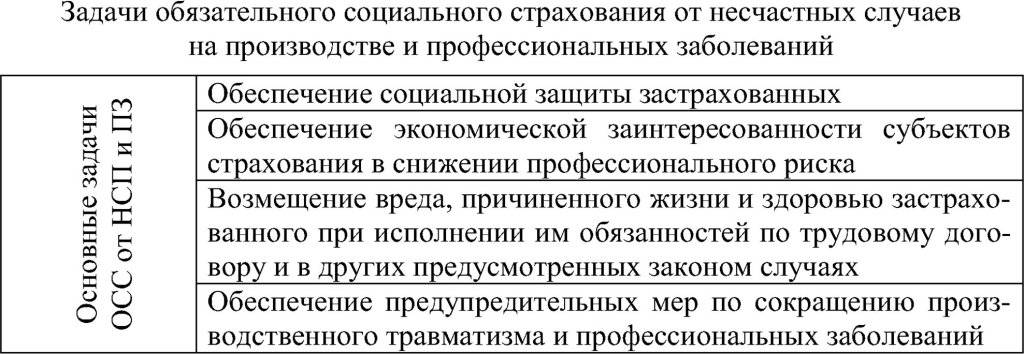

Для обеспечения полноценной социальной защиты в случаях возникновения несчастных случаев и развития заболеваний профессиональной направленности был создан отдельный Федеральный закон, регулирующий взаимоотношения между страховой компанией и клиентом. При этом данную страховку признали одним из компонентов обязательной страховой программы. Нельзя отказываться от нее. Оформление полиса ложится на плечи организации-работодателя, к какой бы из форм собственности она ни относилась.

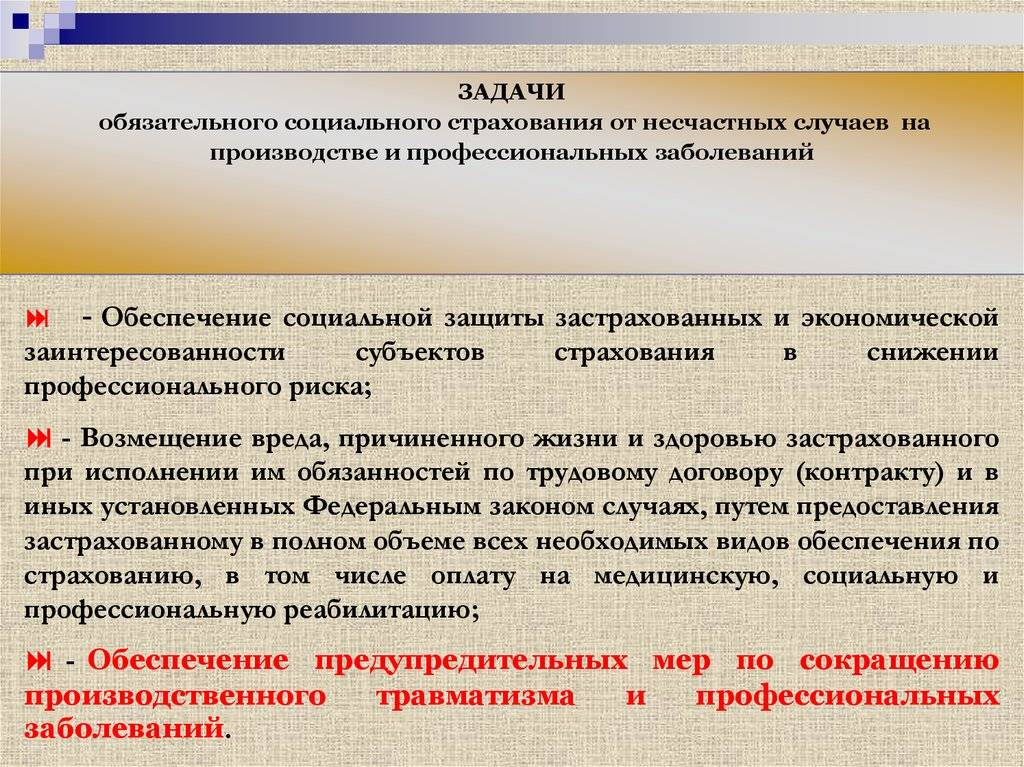

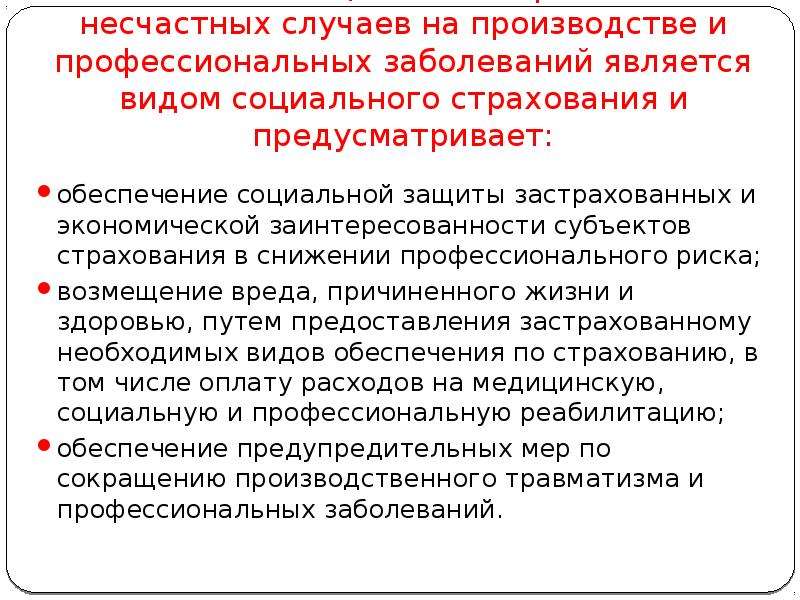

Страхование от несчастных случаев на производстве гарантирует следующее:

- Полноценное обеспечение соцзащиты оформившим полис гражданам.

- Формирование финансового интереса работодателей в снижении риска в рабочих условиях сотрудников.

- Возмещение полученного в результате угрозы жизни и/или здоровью ущерба, причиненного застрахованному лицу в период выполнения им работы, оговоренной в трудовом договоре или в других случаях, оговоренных Законом. Для этого человеку, оформившему страховку, предоставляется полный объем обеспечения, оговоренный в договоре, включающий в себя расходы на реабилитационный период в медицинском заведении, социальную реабилитацию, а также защиту профессионального уровня.

- Проведение мероприятий, направленных на снижение риска возникновения производственных травм и защиту от развития профессиональных заболеваний.

Согласно законодательству, установлена минимальная планка выплат согласно социальному договору. Сумма может отличаться в более выгодную для страхующегося сторону, если клиент производит дополнительное страхование за личный счет или при заключении коллективного страхового договора, в котором этот пункт будет регламентирован дополнительно.

Условия и правила страхования

Чтобы оформить полис добровольного страхования от несчастных случаев и болезней, от клиента потребуют только документ, который удостоверяет его личность, а также устное или письменное заявление. Однако при желании заключения соглашения на сумму, равную нескольким миллионам рублей, или при пребывании в категории повышенного риска фирма может потребовать дополнительные бумаги. Клиент должен быть уведомлен о любых ограничениях, которые налагаются страховщиком. Это важный нюанс. Налагаются ограничения на сумму, состояние здоровья клиентов (компании обычно не оказывают услуги гражданам, страдающим серьезными болезнями, и имеющим I и II группы инвалидности); возраст клиента (чаще всего 18-65 лет).

Период добровольного медицинского страхования от несчастных случаев может быть различным: на время исполнения трудовых обязанностей, в период трансфера до работы и назад, круглосуточно, на специально оговоренный промежуток времени (к примеру, во время занятий спортом в секции). Договор в целом может заключаться на срок от одного дня (к примеру, пребывание человека в дороге) до нескольких лет.

Заявители при индивидуальном добровольном страховании чаще всего делают полис на один год, в более редких случаях – на более длительный период.

В России добровольные виды страхования от несчастных случаев на протяжении всей жизни еще являются редкостью. Время, с которого полис начинает действовать, определяется в соглашении. Страхование чаще всего работает со дня, который следует за днем выплаты взноса. По несчастным случаям взнос колеблется в пределах 0,12-10%, что зависит от перечня рисков.

Полис можно оформить с обширным круглосуточным покрытием, которое обеспечивает страховку по всему миру, если включить полный список рисков в документ, в том числе спортивные занятия. Это предполагает защиту везде и всегда: дома и в поездке, на даче и в автомобиле, в отпуске и на работе. Если несчастный случай повлек несколько страховых событий, к примеру, после травмы – госпитализация или операция – выплаты делаются в полном объеме. Подобная практика является осознанным выбором клиента, который хочет защитить себя и родных.

Еще один вид добровольного страхования от несчастного случая – оформление «от и до», к примеру, лишь на время поездки, тренировок, мероприятий и т. д. Эти полисы преимущественно оформляют по требованию спортивной секции или иной организации, которая хочет свести к минимуму свою ответственность. В них входит небольшой список рисков, обеспечивающих ограниченную защиту по полису и имеющих невысокую стоимость. Событие, которое наступает за пределами срока и территории, указанных в договоре добровольного страхования от несчастных случаев, не подлежит компенсации.

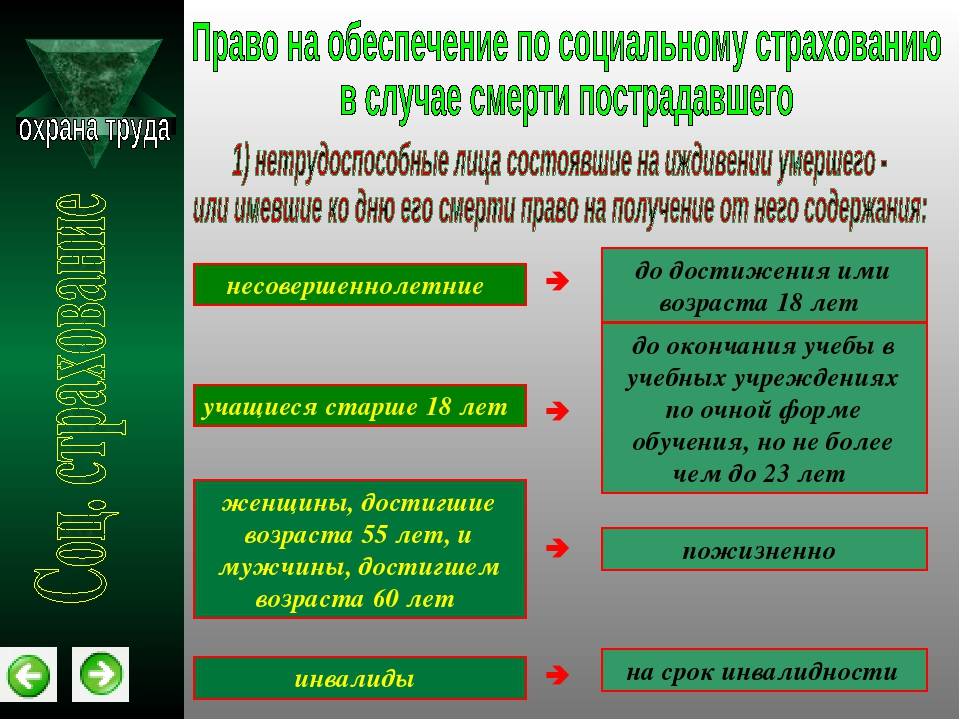

Право на обеспечение по страхованию

Лица, имеющие право на обеспечение по страхованию

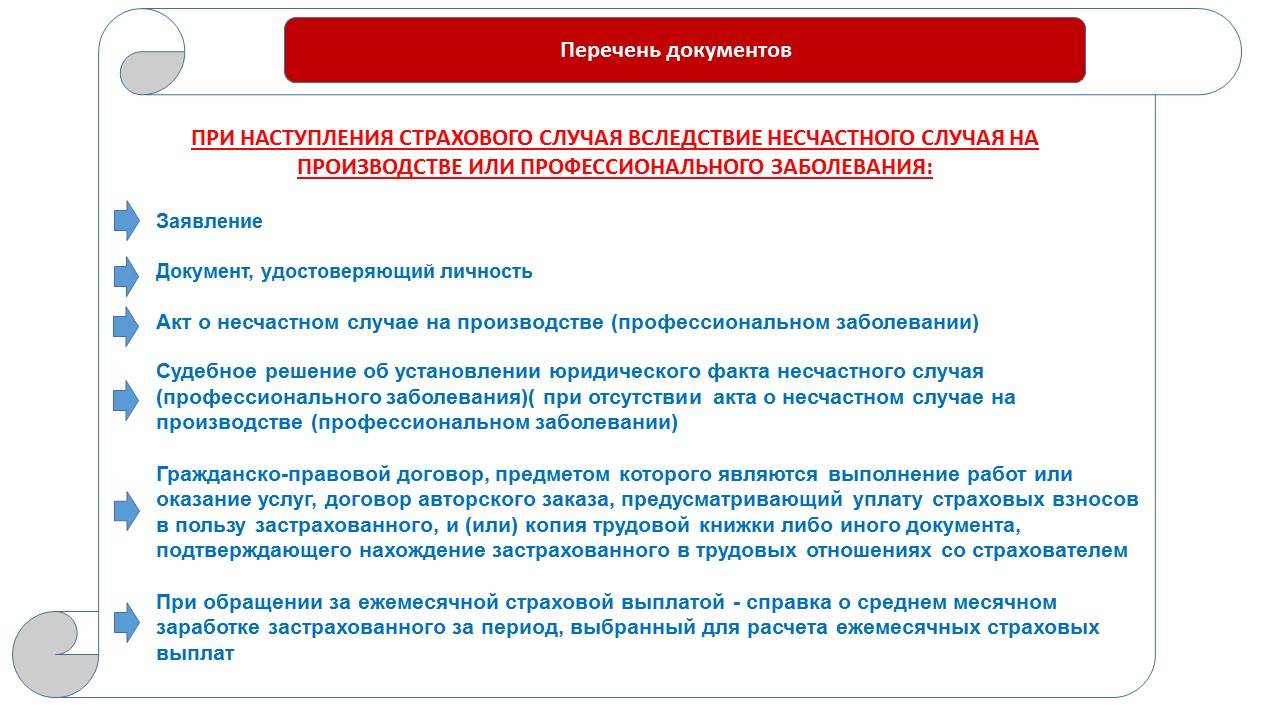

Право на обеспечение по страхованию имеют лица, подлежащие обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Право застрахованных лиц на обеспечение по страхованию возникает со дня наступления страхового случая.

Страховой случай – факт повреждения здоровья застрахованного лица вследствие несчастного случая на производстве или профессионального заболевания, вследствие которого страховщик обязан предоставить обеспечение по страхованию.

Право на обеспечение по страхованию имеют нетрудоспособные члены семьи застрахованного лица в случае его смерти в результате наступления страхового случая, если эти нетрудоспособные лица состояли на иждивении умершего или имели ко дню его смерти право на получение от него содержания. Иждивенство несовершеннолетних детей предполагается и не требует доказательств.

К числу нетрудоспособных лиц, имеющих право на обеспечение по страхованию в связи со смертью застрахованного лица от указанных причин, также относятся:

- ребенок умершего, родившийся после его смерти;

- один из родителей, супруг либо другой член семьи независимо от его трудоспособности, который не работает и занят уходом за состоявшими на иждивении умершего его детьми, внуками, братьями и сестрами, которые не достигли возраста 14 лет либо хотя и достигли указанного возраста, но признаны нуждающимися по состоянию здоровья в постороннем уходе;

- лица, состоявшие на иждивении умершего, ставшие нетрудоспособными в течение пяти лет со дня его смерти.

Право на обеспечение по страхованию в случае смерти застрахованного лица в результате наступления страхового случая может быть предоставлено по решению суда нетрудоспособным лицам, которые при жизни застрахованного имели заработок, в том случае, когда часть заработка застрахованного лица являлась их постоянным и основным источником средств к существованию.

Виды обеспечения по страхованию

Обеспечение по страхованию – это страховое возмещение в виде денежных сумм, выплачиваемых либо компенсируемых страховщиком застрахованному лицу или лицам, имеющим на это право.

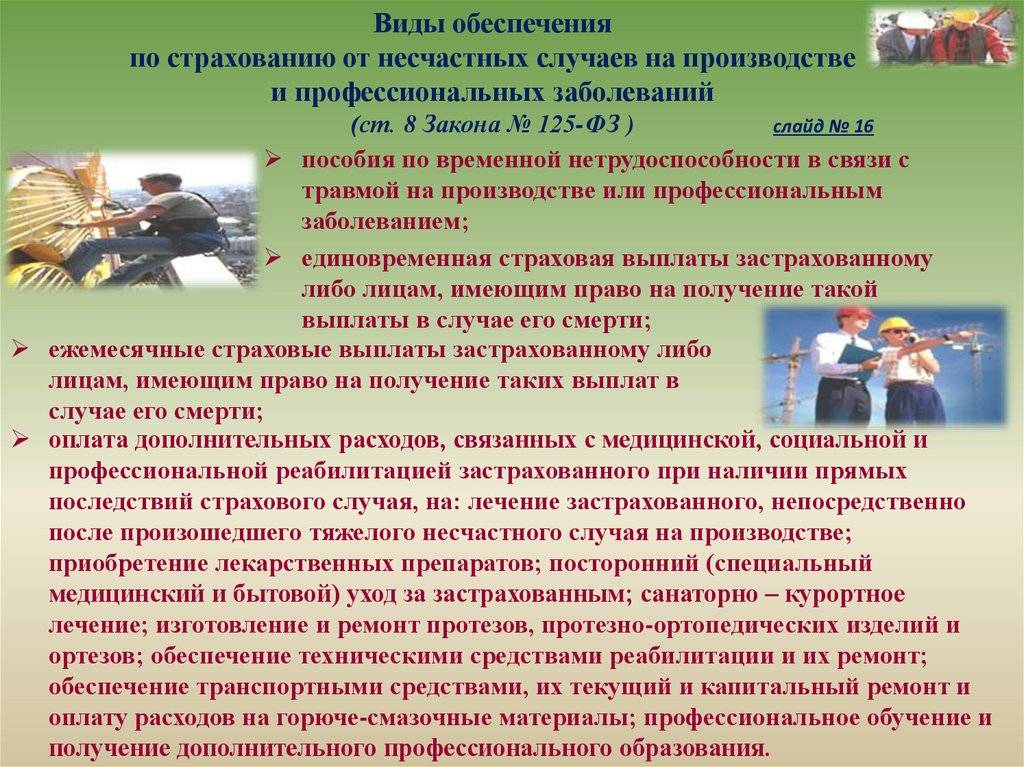

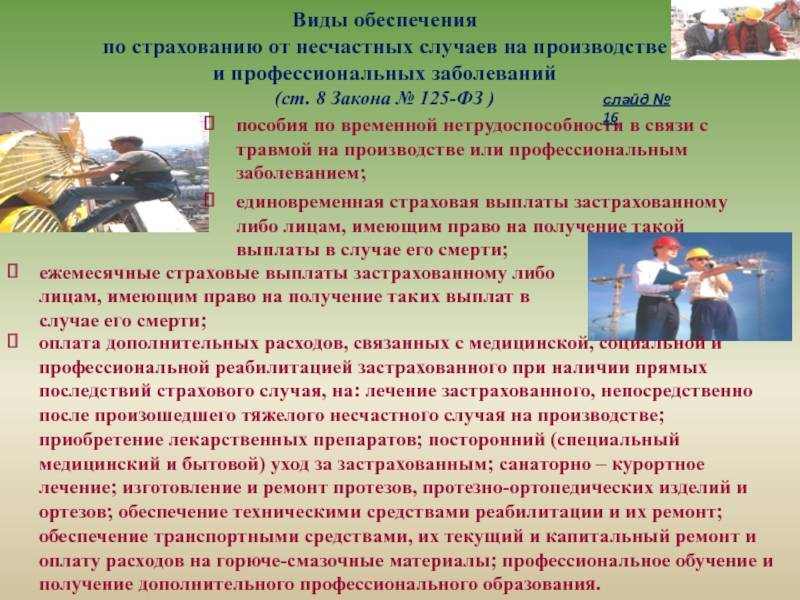

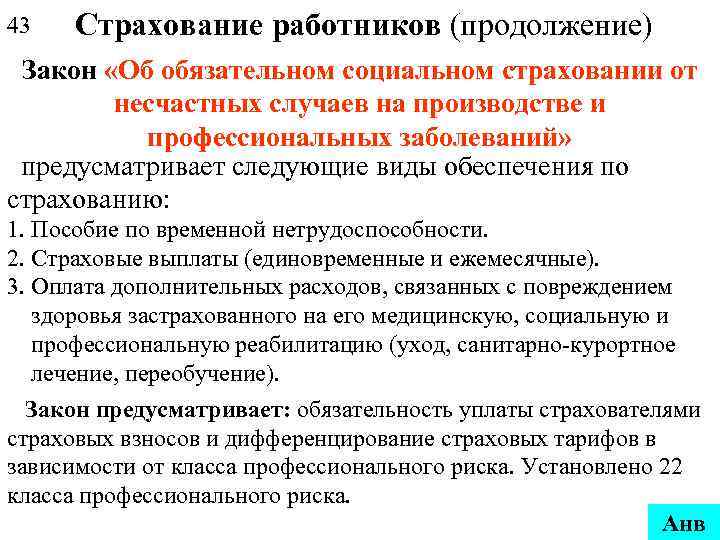

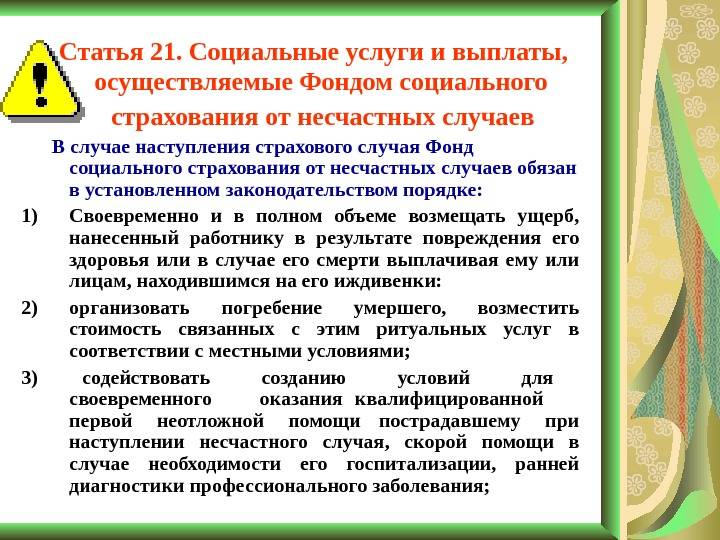

Обеспечение по страхованию осуществляется в виде:

- пособия по временной нетрудоспособности;

- единовременной страховой выплаты;

- ежемесячной страховой выплаты;

- оплаты дополнительных расходов.

Эти страховые выплаты предоставляются лицам, перечисленным в табл. 8.3.

Таблица 8.3. Субъекты – получатели различных видов обеспечения по страхованию

Оплата дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией застрахованного лица, осуществляется страховщиком при определенных условиях (табл. 8.4).

Таблица 8.4. Виды реабилитационных мероприятий, по которым проводится оплата дополнительных расходов

При задержке страхователем производимых им выплат пособий по временной нетрудоспособности, назначаемых в связи со страховым случаем, более чем на один календарный месяц указанные выплаты по заявлению застрахованного производятся страховщиком.

Условия, размеры и порядок оплаты дополнительных расходов определяются Правительством РФ.

В законодательстве закреплено право выбора оснований предоставления страхового обеспечения. Если застрахованный одновременно имеет право на бесплатное или льготное получение одних и тех же видов помощи, обеспечения или ухода в соответствии с Законом об обязательном социальном страховании от несчастных случаев на производстве, иными законами и нормативно-правовыми актами РФ, ему предоставляется право выбора соответствующего вида помощи, обеспечения или ухода по одному основанию.

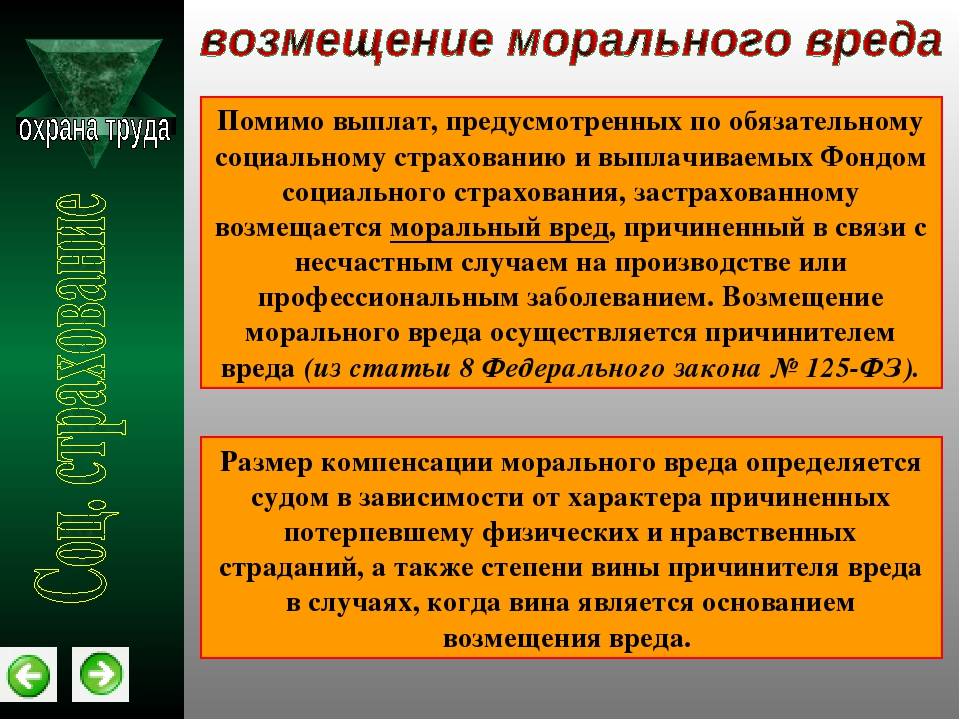

Утраченный заработок в части оплаты труда по гражданско-правовому договору, в соответствии с которым не предусмотрена обязанность уплаты работодателем страховых взносов страховщику, и в части выплаты авторского гонорара, на который не начислены страховые взносы, а также моральный вред, причиненный в связи с несчастным случаем на производстве или профессиональным заболеванием, возмещается застрахованному лицу причинителем вреда.

Где можно оформить?

Для того чтобы сделать верный выбор, нужно рассмотреть различные фирмы, предлагающие качественные продукты и доказавшие в течение многих лет свою надежность.

В топ-3 фирм по добровольному страхованию от несчастных случаев и заболеваний входят следующие:

- «ВТБ Страхование». Это крупная организация, которую основали в 2000 году. В настоящее время здесь предлагается обширный список страховых услуг. Партнерами компании являются такие известные организации, как «ЮниКредит Банк», «ВТБ банк», «Локо-банк», «Агентство по ипотечному кредитованию» и др.

- «СОГАЗ». Является лидером страхового рынка, предлагающим населению полисы с 1993 года. Сейчас компания предоставляет клиентам более ста выгодных программ, в том числе страхование от несчастного случая. Фирме доверяют свою защиту следующие крупные учреждения: Группа «Газпром», «Росатом», ОАО «РЖД» и др.

- «Альфа страхование». Это компания универсального типа с большим пакетом услуг. Страховщик предлагает клиентам приобрести защиту как в офисе, так и в партнерских магазинах. Услугами данной фирмы пользуются такие крупные компании, как «Аэрофлот», «Coca Cola», «Информационные спутниковые системы», аэропорт «Домодедово» и др.

Что еще предполагает добровольное медицинское страхование от несчастных случаев?