Как получить вторую ипотеку, не выплатив первую?

Клиенты часто сталкиваются с ситуацией, когда жилищный заем еще не погашен, но возникла необходимость приобрести еще недвижимость. Выход один – взять вторую ипотеку при наличии обязательств по первой. Не каждый банк возьмется за это, поэтому рассмотрим критерии согласования сделок в подобных ситуациях.

На что кредиторы обращают внимание

Дополнительный залоговый заем доступен всегда. При этом есть существенные риски для финансовых учреждений, так что такие заявки смотрят под лупой. На получение положительного ответа иногда уходит времени вдвое больше, чем при первой ссуде.

Обособленных программ по второй ипотеке до сих пор не придумали, но при согласовании эксперты обращают внимание на следующие нюансы:

- Ликвидный залог, который обязательно будет застрахован по всем правилам ипотечного кредита. Качественные характеристики недвижимости должны убедить банкиров в том, что в случае чего, продажа имущества сможет покрыть убытки от сделки.

- Высокий и стабильный доход, которого достаточно для обслуживания двух кредитных линий. В этом случае обязателен первоначальный взнос, в некоторых случаях граница ставится на уровне 50% и выше. Если клиент сможет внести его за счет личных средств, то это послужит аргументом в пользу сделки.

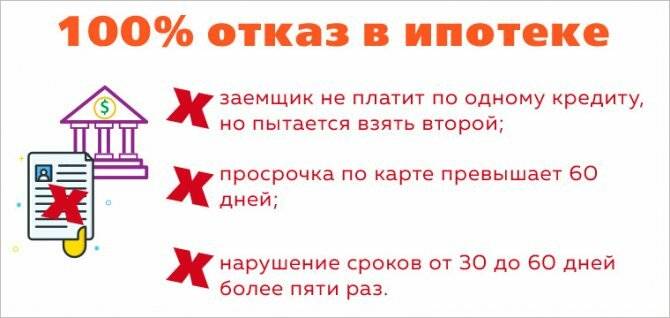

- Хорошая история в российских банках. Качество платежной дисциплины фиксируется в БКИ. Банки сначала заглянут в досье, а после решат, что делать с заявкой. Положительному клиенту могут снизить ставку, уменьшить порог первого взноса и т.д. В ином случае доказать, что человек добросовестный будет трудно.

Данные критерии самые важные для службы безопасности, исходя уже из данных, учреждение готово предложить индивидуальные условия обслуживания кредита.

Особенности военной ипотеки и материнского капитала

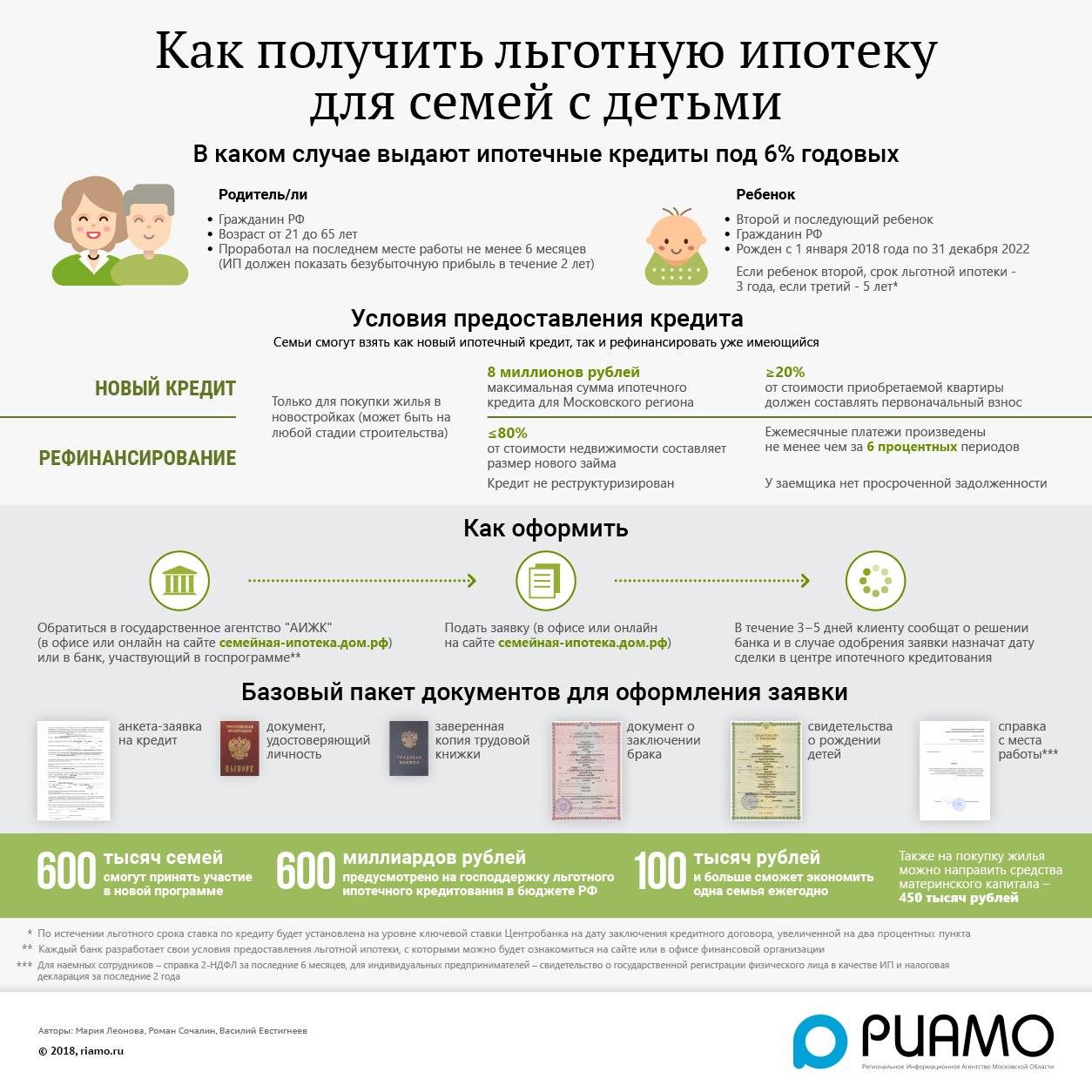

Взять кредит можно при наличии государственной помощи на рождение второго ребенка. Условие простое: также необходимы средства на погашение двух ссуд.

Но при этом нет нужды посещать Пенсионный фонд для одобрения своего решения, следует сразу идти в банковское отделение с предложением. Если капитал еще не израсходован, то смело можно пускать его в действие, хотя бы для первоначального взноса.

С жилищной ссудой для военных так просто не получится. По закону подобная возможность исключена. Особенность в том, что для начала нужно снять все аресты со старого жилья, купленного по государственной программе, а после – брать новый заем.

Сделать это можно двумя способами:

- Закрыть долг собственными накоплениями или продать квадратные метры.

- Взять рубли в долг на потребительские нужды.

Эти способы позволят выйти из положения и открыть новый кредит для военнослужащих.

Как получить ипотечный заем: советы потребителям

- Когда нужны дополнительные деньги на покупку жилья, лучше сразу обращаться в банк, только они смогут ответить утвердительно и дать окончательное решение.

- Максимум документов позволят убедить кредитора в надежности клиента, его платежеспособности.

- Обращаться нужно к тому учреждению, которое уже давало добро на получение денег в долг. Это слегка упростит процедуру одобрения заявки. Связано с тем, что банкиры уже владеют основной информацией: положительной историей клиента, его условиями кредита.

Человеку при соблюдении последнего совета не нужно обращаться в другой офис, нести документы по существующему долгу, знакомиться с обязанностями и правилами другой стороны. При отказе оформления жилищного займа при незакрытой ипотеке эксперты советуют обращаться к новому субъекту кредитования.

Можно ли брать второй кредит

Любой банк при рассмотрении заявки на выдачу ипотечного кредита ориентируется на следующие условия:

Состояние кредитной истории клиента. С этой целью специалисты банка тщательным образом проверяют потенциального заемщика на наличие задолженностей и просрочек по непогашенным кредитам. Если клиент исправно исполняет обязательства, отказа последовать не должно (при отсутствии иных оснований).

Финансовая состоятельность клиента. В соответствии с этим критерием определяется совокупный доход гражданина и его способность исполнять несколько обязательств одновременно

Здесь важно подтвердить как официальный доход, так и дополнительный заработок. Помимо этого, банк рассчитывает объем расходов клиента на погашение кредитов

В идеале ежемесячная сумма выплат по двум ипотекам не должна съедать более 60 % от общего дохода заемщика.

Количество несовершеннолетних и взрослых лиц, находящихся на иждивении потенциального клиента. Обычно банк вычитает сумму прожиточного минимума, приходящегося на каждого члена семьи из общего дохода гражданина, после чего оценивает результат на предмет возможности заемщика исполнять обязательства по двум договорам.

Величина остатка по оформленной ранее ипотеке. Это один из ключевых факторов, влияющих на окончательное решение кредитора. Каким бы высоким ни был доход заемщика, шансы на одобрение второй ипотеки значительно возрастают, если первый кредит погашен не менее, чем на 70%.

Наличие у клиента объектов недвижимости, которые можно передать в качестве предмета залога. Вероятность одобрения заявки повышается, если заемщик сможет предложить ликвидный дорогостоящий объект на время погашения кредита.

Возможность внесения первоначального взноса. При наличии непогашенной ипотеки его величина может оказаться значительной и варьироваться в пределах от 10 до 30 % от стоимости приобретаемого жилья.

Количество лет, прошедших от начала погашения первой ипотеки. Это условие используют не все банка, однако, большинство кредиторов предпочитает, чтобы на момент подачи заявки по первой ипотеке истекло хотя бы треть срока от общего периода кредитования.

Наличие у клиента кредитной карты. В отличие от зарплатных карт, действующие кредитки рассматриваются отдельными банками как отрицательный фактор, поэтому перед подачей заявки на получение второй ипотеки кредитные счета предпочтительнее закрыть.

Таким образом, если в соответствии с этими требованиями клиент идеально подходит банку в качестве заемщика, вопрос можно ли получить вторую ипотеку без погашения первой, отпадает сам собой.

Возможно будет интересно!

Можно ли взять ипотеку на двоих и на каких условиях

Помимо специфических, кредиторы предъявляют к потенциальным клиентам общие требования, без соблюдения которых ипотеку не оформить в принципе. К таковым обычно относят следующие:

Соответствие по возрасту. В большинстве банков возрастные ограничения варьируется в пределах от 21 года и до 65 лет

При этом заемщик не должен достигнуть верхней границы на момент полного погашения займа;

Наличие гражданства РФ;

Наличие постоянной прописки в том городе, где расположена кредитная организация;

Постоянный официальный доход (важно, чтобы клиент смог подтвердить свой заработок);

Продолжительность трудового стажа (обычно не менее шести месяцев у одного работодателя на момент подачи заявки).

И еще одно простое, но очень важное условие. Если у заемщика уже есть ипотека, оформленная с привлечением средств господдержки, получить вторую, аналогичную первой, он не может

По закону воспользоваться льготной программой кредитования разрешается только один раз.

Кто может получить одобрение

Любому банку выдача ипотечного кредита считается выгодной, так как он обеспечивает получение хорошей прибыли в течение длительного времени.

Оформить второй такой займ могут люди, отвечающие некоторым требованиям:

- высокий доход, который позволит без проблем справляться с платежами, а при этом все денежные поступления должны подтверждаться документально;

- отсутствие просрочек по первой ипотеке или иным кредитам в прошлом;

- трудовой стаж, превышающий полгода на работе.

Схема получения ипотеки.

Схема получения ипотеки.

Учитывается, что даже при подаче заявки в тот же банк, где уже имеется ипотека, заемщик будет тщательно проверяться повторно, так как существует вероятность, что он сменил работу или у него снизился уровень дохода.

Как оценивается заемщик

К основным важным факторам оценки относится:

- Высокая платежеспособность. Оцениваются все доходы семьи, которые могут быть не только основными, но и дополнительными. После определения общего дохода семьи,рассчитывается, какую долю в нем будет занимать два платежа по кредитам. Не допускается превышение 60% от этой суммы.

- Кредитная история. Банк должен быть уверен, что его средства действительно будут возвращены. Поэтому вторая ипотека предоставляется исключительно добросовестным заемщикам, у которых в прошлом нет никаких просрочек. По текущим долговым обязательствам не допускается наличие штрафов или иных нарушений. В этом случае можно не только рассчитывать на одобрение, но и на сниженные ставки.

- Число несовершеннолетних детей и иждивенцев. От них зависит максимальная сумма, которая может выделяться заемщиком для погашения ипотечных займов.

- Остаток долга по первой ипотеке. Желательно, чтобы было погашено как минимум 70% от данного кредита, что повысит вероятность одобрения следующего займа.

- Размер первоначального вложения. Обычно банки требуют от 10 до 30 процентов от стоимости жилья, но чем больше эта сумма, тем больше вероятность оформить ипотеку.

- Предоставление залогового имущества. Обычно сама покупаемая недвижимость выступает залогом, но заемщики могут предложить другие ценности.

При соответствии заемщика всем вышеуказанным критериям можно ожидать одобрение банка на вторую ипотеку.

Какие нужны документы

Для оформления второй ипотеки потребуются те же документы, что нужны для первого займа.

Сюда входит:

- справка о доходах;

- паспорт и ИНН;

- документы на выбранное жилье;

- документация на поручителей и созаемщиков;

- первое ипотечное соглашение;

- справка из банка, где оформлена ипотека, в которой указывается остаток долга.

Банк может потребовать другие бумаги при необходимости, так как он должен убедиться в соответствии заемщика всем требованиям.

Какие дополнительные требования

Все граждане, претендующие на вторую ипотеку, должны быть российскими гражданами. Их возраст не должен быть больше 65 лет, а также должна иметься постоянная прописка в регионе, где находится отделение банка.

Стоит ли брать вторую ипотеку, не выплатив первую? Ответ в видео:

Учитывается дополнительно стаж работы. Все эти факторы могут немного отличаться в разных банковских учреждениях.

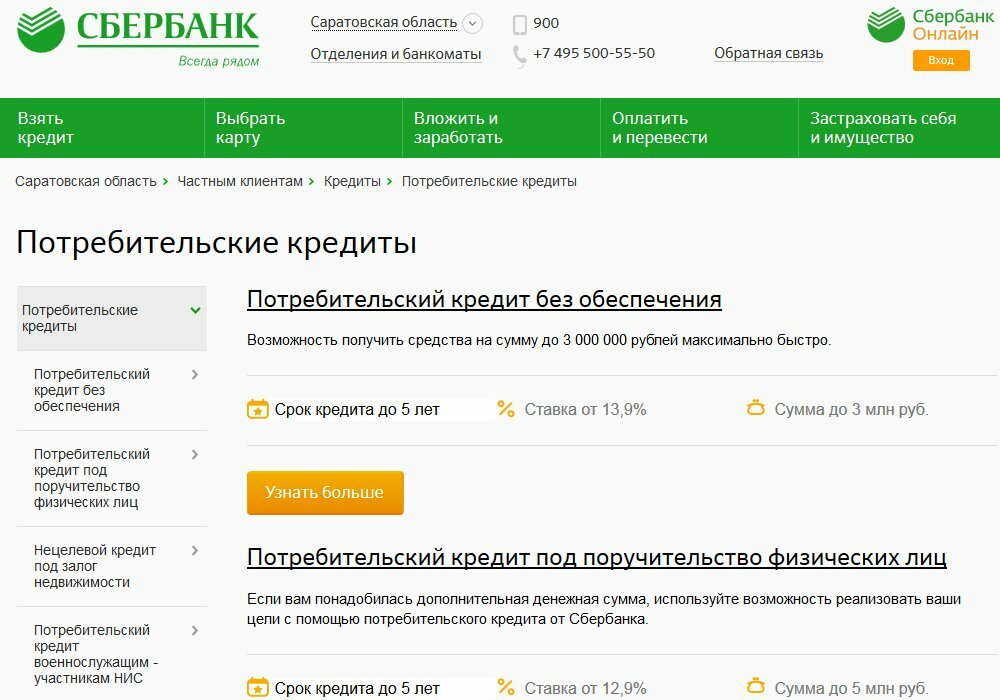

Как взять вторую ипотеку в Сбербанке

Попытаться оформить второй ипотечный займ могут не только обеспеченные люди, но и рядовые клиенты Сбербанка, которые уверены в том, что смогут выплатить долг без нарушения договора. Здесь главный фактор – наличие возможности обслуживания двух займов. Если вы для себя решили, что способны на это, при подаче заявки учтите следующие моменты:

- Сбербанк охотнее выдает второй займ, когда оставшийся долг по первому не превышает 700 000 рублей.

- На оплату ежемесячных платежей по двум ипотекам должно приходиться не более 40% совокупного дохода семьи.

- Если в семье есть иждивенцы, рассчитайте предварительно прожиточный минимум на всех членов семьи. Оставшаяся сумма должна покрывать размер ежемесячных платежей.

- У вас не должно быть других кредитов в банках. Это повысит шансы на одобрение.

Документы для оформления ипотеки

Список документов, требующихся для оформления второй ипотеки, как и сами требования к заемщикам, не изменяются. Нужно будет предоставить:

- Документ, удостоверяющий личность – паспорт с гражданством РФ и постоянной пропиской.

- Заявление с анкетными данными, заполненное на бланке установленного образца.

- Документ, подтверждающий постоянное трудоустройство (трудовой договор, копия трудовой книжки).

- Документы, подтверждающие уровень официального дохода (справка 2-НДФЛ с места работы или справку по форме банка от работодателя).

- Документы, доказывающие наличие дополнительных финансов или наличие дополнительных источников дохода (выписка с банковского счета, расширенная выписка о поступлениях на карту, свидетельства права собственности на движимое и недвижимое имущество).

В данном случае, чем больше доказательств своей финансовой состоятельности вы предоставите, тем выше шансы на получение положительного решения.

Алгоритм действий

Оформлять ипотеку во второй раз будет намного проще, так как у клиента банка уже есть соответствующий опыт в данном деле. Оформление второй ипотеки, как и первой, состоит из следующих этапов:

- Выбор программы кредитования. Для начала изучите условия разных ипотечных программ. В этом вам могут помочь менеджеры банка, которые любезно расскажут вам всю информацию и ответят на интересующие вопросы, а также помогут определиться с выбором.

- Подача заявки на предварительное рассмотрение. Заявку с заполненной информацией можно отправить через интернет в режиме онлайн или оставить у кредитного менеджера в бумажном виде.

- Подача документов на рассмотрение. После предварительного одобрения нужно принести готовый пакет документов на рассмотрение заявления службой безопасности банка. Проверка осуществляется в течение 3-5 рабочих дней.

- Поиск недвижимости. Если ипотека одобрена, начните искать подходящее жилье для покупки. Одобренное решение действует в течение 90 дней.

- Подача документов на жилье. Когда найдете подходящий вариант, нужно собрать документы на объект недвижимости и принести их в банк. Кредитор рассмотрит документы и примет решение, одобрять покупку выбранной недвижимости или нет. Если банк не одобрит объект, придется искать другой.

- Оформление права собственности. На этом этапе, если банк одобрил сделку, передаете продавцу первоначальный взнос или вкладываете деньги в банковскую ячейку и с необходимыми документами идете в Росреестр для подачи документов на регистрацию права собственности. Это можно сделать и в электронном варианте через интернет.

- Подписание ипотечного договора. После получения права собственности и выписки из ЕГРН, идете в банк с этими документами. Подписываете договор.

- Оформление страхования. При подписании договора нужно будет оформить страхование жизни (по желанию) и страхование недвижимости, которая передается в залог банку в качестве обеспечения (обязательно).

- Передача денег продавцу. После всех вышеперечисленных процедур и подписания договора купли-продажи, банк передает деньги наличным или безналичным путем продавцу.

Важно! Участие банка в сделке является гарантом ее безопасности, так как исключен обман как со стороны продавца, так и со стороны покупателя

Как оформить вторую ипотеку

Кредитное учреждение не обязано согласовывать займы или отказывать в повторной выдаче. Задача заемщика – предоставить достаточно доказательств, что при повторном ипотечном кредитовании ничто не помешает выплатить оба займа. Если текущие платежи не превышают 10-15% от дохода по справке от работодателя, банк не откажется оформить заем, который сулит гарантированную процентную прибыль.

Тот факт, что жилье оформляется в залоговое обеспечение, мало помогает в принятии положительного решения по заявке. Возмещение долга через принудительную продажу кредитной квартиры длится долго, и нет гарантий, что вырученных средств хватит, чтобы покрыть остаток долга вместе с процентами.

Приоритеты кредитора нацелены на работу с гражданами с высоким доходом и возможностью закрыть кредит даже в условиях безработицы или болезни. Собираясь сдавать ипотечное жилье в аренду, не стоит об этом говорить кредитору в момент подачи заявки. Даже если кредитным договором разрешено использование ипотечного жилья для дохода от найма, то сообщать банку, что заемщик изначально рассчитывает обслуживать долг исключительно за счет арендаторов.

Процесс оформления повторной ипотеки ничем не отличается от первой сделки:

- Получение предварительного согласования.

- Подбор недвижимости согласно параметрам банка.

- Согласование условий сделки с продавцом и кредитором.

- Подготовка бумаг, проведение оценочной экспертизы и подача документов на подтверждение в банк.

- В согласованный заранее день оформляется купля-продажа и подписывается ипотечный договор.

- Продавец получает средства после подтверждения сделки регистрацией в Росреестре и выдачи покупателю новой выписки.

Тот, кто хотя бы раз уже оформлял ипотечную сделку, вряд ли испытает сложности при повторном согласовании.

Условия выдачи и требования банка

Самое сложное в двойном жилищном кредитовании – убедить кредитное учреждение, что заемщик справится с обязательствами по ежемесячным платежам по ипотеке. Перед обращением следует убедиться, что доходы семьи достаточны, чтобы справиться с повышенными финансовыми обязательствами.

Для клиента с высокой зарплатой особых сложностей с получением одобрения не будет. Но проблема в том, что большинство заемщиков уже использовало максимум от текущих доходов и новые обязательства выплатить будет сложно.

И все же, для клиентов со средним доходом также возможно взять две ипотеки одновременно, если:

- Запрашивается небольшая сумма и заемщик готов внести большой первый взнос за ипотеку.

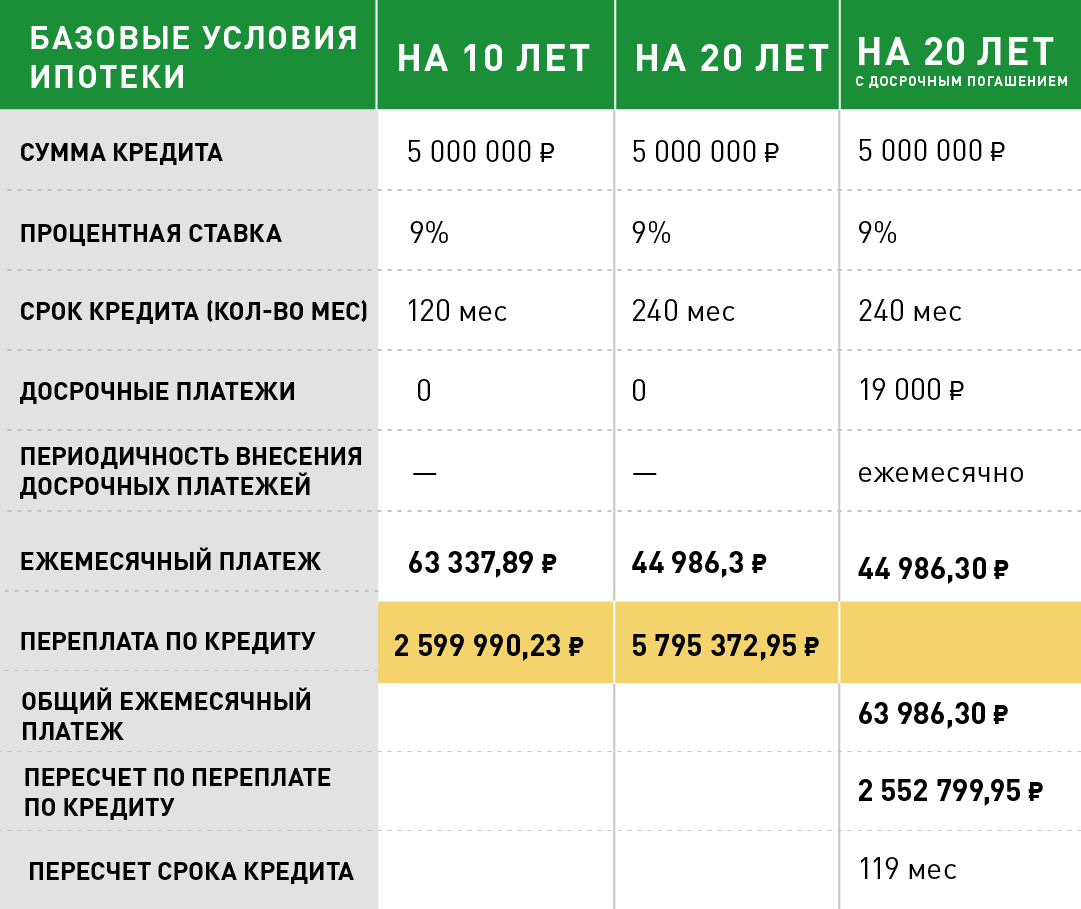

- Предполагается более длительный период погашения, что позволяет снизить ежемесячный платеж.

- Появился дополнительных источников дохода, который может быть подтвержден.

- Заем оформляется с привлечением 2-3 созаемщиков.

Получить согласие могут лишь те, кто соответствует основным требованиям банка для взятия ипотеки:

- российское гражданство;

- наличие прописки на территории РФ;

- стабильная работа и высокий доход (оба платежа не должны суммарно превышать 60% дохода);

- безупречная репутация, подтверждаемая выпиской БКИ.

На решение повлияет:

- число нетрудоспособных членов семьи, с определением среднедушевого дохода;

- размер текущих обязательств (первый долг выплачен на 2/3 и более);

- готовность внести более 20-30% из личных сбережений;

- намерение предоставить дополнительный залог.

Перечень документов

На первой стадии ипотечной сделки важно предоставление:

- Паспорта с пропиской.

- Справки 2-НДФЛ.

- Документов о дополнительном доходе.

- СНИЛС.

После одобрения кандидатуры необходимости предоставлять полный пакет бумаг на заемщика и объект недвижимости:

- Личные документы клиента (паспорт, СНИЛС, военный билет для мужчин, дипломы).

- Документы на детей и супруга, либо свидетельство о разводе.

- Справки с работы (копия трудовой, 2-НДФЛ, справка об иных заработках).

- Аналогичные бумаги на поручителя, созаемщика.

- Справки от первого кредитора (о размере задолженности и отсутствии просрочек) плюс кредитный договор.

- Документы на недвижимость.

Каждое кредитное учреждение сохраняет за собой право запрашивать любые документы, необходимые для удостоверения в безопасности предстоящей сделке.

Условия второй ипотеки

Формально ограничений для оформления второй ипотеки нет.

Заемщик должен будет предоставить стандартный пакет:

- паспорт;

- дополнительный, подтверждающий его социальный статус, документ — ИНН, СНИЛС, водительское удостоверение, воинский билет, удостоверение сотрудника силовой структуры и т.д.;

- документы о семейном положении и наличии детей;

- справка о составе семьи;

- документы о месте работы и размере заработной плате;

- справки о наличии источников дополнительного дохода;

- сведения о принадлежащем заемщике имуществе;

- документы на первый жилищный займ (договор с банком и бумаги на квартиру).

Следует учесть, что дохода заемщика должно хватить на обслуживание обоих кредитов. В идеале сумма совместных выплат не должна превышать 40-45% от дохода. Естественно, что если заработок заемщика достаточно высок, то выплаты могут достигать и 60% от дохода. Взятие второй ипотеки не ограничивает возможность заемщика поучаствовать в специальной программе, например, «Молодая семья». При желании получить ссуду на льготных условиях обязательно нужно упомянуть об этом в кредитной заявке.

В остальном условия стандартные:

- ставка от 10%;

- сумма займа — до 20 миллионов для столиц и до 8 миллионов для регионов;

- продолжительность кредитования — до 25-30 лет;

- обязательное оформление страховки. Впоследствие можно будет вернуть часть денег, затраченных на оплату страхования, подробности здесь.

Как повысить вероятность одобрения

Применяются стандартные методы:

- Документальное подтверждение дополнительных источников дохода. Это может быть всё, что угодно: пенсия, доход от предпринимательской деятельности или частной практики, авторский отчисления, подработка и т.д.

- Привлечение созаемщиков с хорошей кредитной историей и большой зарплатой. Желательно, чтобы у них не было действующих кредитов и иждивенцев на обеспечении.

- Предоставление залога. Это может быть любое крупное недвижимое или движимое имущество: квартира, дом, машина, ценные бумаги и т.д. При этом нельзя использовать в качестве залога квартиру, купленную на средства первого ипотечного кредита, так как она уже находится в залоге у банка.

- Существенным подспорьем может оказаться рассказ о планах использования квартиры. Например, планируется ее сдавать. В этом случае нужно заранее прописать такую возможность в договоре, а банк получит наглядное представление, откуда у заемщика возьмутся дополнительные средства для исполнения своих платежных обязательств.

Когда кредитный отдел рассматривает заявку клиента, он учитывает такие факторы:

Стабильный доход, позволяющий покрыть расходы по двум ссудам. Финансовое учреждение, подсчитав доходы клиента, определит возможность одновременного погашения обеих задолженностей. Кроме этого, кредитный отдел произведет подсчеты возможности оплаты первоначального взноса по второму продукту.

Если заемщик без проблем может покрыть сумму последнего, то это станет весомым аргументом в пользу подписания ипотечного договора.

Положительная история кредитования. Своевременная оплата текущей ипотеки и отсутствие замечаний в кредитной истории (КИ) только помогут убедить банк выдать вторую ссуду. Добросовестному заемщику кредиторы могут еще и снизить процентную ставку, как постоянному клиенту. В противоположном случае доказать банку свою надежность будет сложновато. Идти на сделку с клиентом, имеющим плохую КИ, вряд ли кто захочет.

Хотя бывают случаи, когда банки готовы сделать недобросовестным клиентам специальное предложение.

Наличие подходящего и застрахованного предмета залога. Качественные характеристики последнего должны убедить банк в том, что стоимость переданной в ипотеку недвижимости гарантированно покроет возможные риски неуплаты. Имущество в обязательном порядке должно быть застраховано.

На каких условиях оформляется вторая ипотека в Сбербанке

С подробными правилами выдачи еще одного ипотечного кредита клиенты Сбербанка знакомятся только в банковском офисе. Ведь для каждого заемщика, желающего получить ипотеку второй раз, формируются особые условия выдачи средств.

При одобрении заявки на повторный кредит Сбербанк использует такую формулу:

- подсчитывает размеры выплат по текущему и по будущему займу;

- суммирует доходы клиента;

- разделяет показатели платежей на данные по доходам и умножает на 100%.

Если полученная цифра находится в пределе 50%, то есть все основания для заключения договора. Из этого можно сделать вывод, что Сбербанк согласится на вторую ипотеку тогда, когда доходы как минимум в два раза превышают расходы. Но если показатель меньше, то это не значит, что банк в любом случае откажет. Все решается исходя из конкретной ситуации.

Кто может рассчитывать на получение второй ипотеки

Банки предъявляют серьезные требования ко всем ипотечным заемщикам. Если клиент решился на вторую ипотеку, то список предъявляемых условий может расшириться. Рассчитывать на получение положительного результата при оформлении второго кредита может только лицо, которого на 100% соответствует всем требованиям кредитной организации.

Есть ряд обязательных требований, которые Сбербанк предъявляют для ипотечных заемщиков:

История исполнения физическим лицом обязательств по кредитам и займам (кредитная история). Данный показатель является одним из основополагающих. При подаче заявки на ипотеку банк всегда крайне тщательно изучает кредитную историю плательщика. В отчете, получаемом от Бюро кредитных историй, находится подробная информация. Она может наглядно показать, насколько лицо, претендующее на кредит, ответственно. В качестве заемщиков принимаются граждане, которые неукоснительно соблюдали все условия предыдущих кредитных обязательств и ни разу не нарушили требования кредитования без уважительной причины.

Способность заемщика своевременно и в полном объеме исполнять свои финансовые обязательства (платежеспособность). Многие кредитные организации при выдаче ипотечного кредита учитывают тот факт, что размер ежемесячного платежа не может составлять более 40% от дохода, получаемого заемщиком. Однако, некоторые банки готовы выдать кредитные средства в том случае, если после оплаты всех финансовых обязательств у плательщика остается сумма равная минимальному прожиточному минимуму. Шансы на положительный результат увеличиваются, если помимо основного заработка, у заемщика есть и дополнительный доход.

Первоначальный взнос. Размер первоначального взноса напрямую зависит от политики кредитной организации

Однако, важно осознавать, что при оформлении второй ипотеки данная сумма будет выше, чем при первой. В некоторых случаях банки требуют от заемщиков внесение первоначального взноса в размере, превышающем 30% от стоимости недвижимости, а в некоторых и свыше 50%.

Залоговое имущество

Как правило, на имущество, оформляемое в ипотеку, накладывается обременение, которое ограничивает права собственника свободно распоряжаться данной недвижимостью. Однако, если у заемщика есть другая собственность, которая может выступать в роли залогового имущества, это сможет положительно отразиться на решении банка при оформлении второго кредита.

Наличие иждивенцев. Банки понимают, что наличие у заемщика иждивенцев увеличивает его материальную нагрузку. Поэтому кредитные организации всегда запрашивают информацию о лицах, находящихся длительное время на постоянном обеспечении со стороны потенциального заемщика. До подачи заявления на ипотеку клиент должен рассчитать не только свой доход, но и ежемесячные текущие расходы

Банк принимает во внимание, что после уплаты регулярного платежа оставшихся денежных средств должно хватать на заемщика и всех, кто находится у него на попечении;

Остаток задолженности по первому кредиту. Разумеется, для получения второй ипотеки для банка будут предпочтительнее клиенты, у которых оставшаяся сумма задолженности незначительная.

Как оформить вторую ипотеку

Теперь, давайте разберемся, как взять вторую ипотеку в Сбербанке. Чтобы заявление было одобрено, нужно максимально повысить свои шансы. В первую очередь, возраст клиента не должен превышать черту 40 лет — по мнению банка именно в этот период заемщик наиболее активен, имеет не только основное место работы, но и возможность подработок.

В пакет документов нужно включить следующие копии бумаг:

- Заявление на оформление ипотечного кредита.

- Паспорт гражданина РФ.

- Страховой полис.

- Военный билет.

- Документы об окончании всех учебных учреждений.

- Свидетельство о браке, свидетельство о рождении детей.

- Трудовая книжка.

- Справки об официальных ежемесячных доходах.

О требованиях к документам на ипотеку — в отдельной статье.

Если потребуется, кредитор может запросить дополнительные бумаги для рассмотрения вашей заявки. Все бумаги подаются вместе с оригиналами. Бланк для заполнения заявления можно взять у сотрудника банка.

Увеличить платежеспособность и шансы взять вторую ипотеку не погасив первую, помогут:

- Получение дополнительных регулярных выплат, таких как: зарплата за работу по совместительству, пенсия.

- Наличие ценной недвижимости или имущества: машина, квартира, помещение, гараж, дача.

- Наличие созаемщика.

Сведения обо всех официальных доходах предоставляются в письменном виде. Кроме того, все проведенные выплаты по невыплаченному кредиту также должны быть подтверждены. Есть вариант взять вторую ипотеку под материнский капитал. Для этого нужно будет подать дополнительные справки о ребенке и самой субсидии.

Рекомендуемая статья: Как получить Дальневосточный гектар

После того, как заявление и пакет бумаг подан в банк, остается ждать решение кредитора. В среднем, одна заявка рассматривается от 5 до 20 рабочих дней. При возникновении вопросов банк может запросить дополнительные документы.

Вторая ипотека — это возможность расширить свою жилплощадь, и улучшить условия проживания. Если вам необходим еще один кредит, но первый еще не погашен, не стоит расстраиваться. Шанс оформить вторую ипотеку есть. Главное подойти к процедуре с ответственностью, и подготовить как можно больше бумаг. Кроме того, если первый жилищный кредит у вас практически выплачен и нет просрочек, есть большая вероятность, что банк одобрит вашу заявку.

Критерии доступности второй ипотеки

Рассчитывать на одобрение второго жилищного кредита может каждый платежеспособный заемщик. Проблем в получении повторной ипотеки не должно возникнуть, если заявители могут внести сумму, соответствующую размеру первоначального взноса, хорошо зарабатывают и не имеют просрочек по первому займу. Высокий доход семьи дает больше шансов для одобрения новой ипотеки при наличии незакрытого жилищного кредита.

Банку выгодно предоставлять займы на покупку недвижимости клиентам. Главное, чтобы они могли доказать свою платежеспособность и своевременно вносили платежи по всем имеющимся кредитам.

Критерии оценки заемщика:

Платежеспособность. Все имеющиеся у заемщика доходы (основные и дополнительные) должны быть официально зафиксированы и отражены в соответствующих документах

Важно, чтобы общей суммы месячного заработка семьи хватало для погашения платежей по всем кредитам. В таком случае банком будет принято положительное решение относительно второй ипотеки.

Кредитная история

Потенциальные заемщики не должны иметь просроченные по срокам кредиты или штрафы, а также нарушения по выплатам текущей ипотеки. Добросовестным заемщикам, как постоянным клиентам, может быть предоставлен жилищный кредит со сниженными процентными ставками.

Количество иждивенцев. От их числа зависит расчет суммы ежемесячного платежа. На каждого члена семьи, включая и тех, кто находится на иждивении, устанавливается прожиточный минимум, который отнимается от общей суммы доходов.

Остаток оплаты по первой ипотеке. При погашении хотя бы 70% от общей суммы долга возрастает шанс получения второго кредита.

Размер первоначального взноса. Сумма собственных средств заемщиков должна составлять не менее 10-15% от стоимости жилья.

Наличие предмета залога. Он должен подходить под условия выдачи новой ипотеки, а также быть застрахованным. Банк должен быть уверен, что стоимость объекта, переданного в залог, гарантированно покроет размер суммы долга.

Перечисленные критерии считаются определяющими для принятия банком решения по выдаче кредита конкретным заемщикам.

Куда обратиться

Так как законодательство не ограничивает граждан в количестве оформляемых ими ипотечных кредитах, обратиться с заявкой можно в тот банк, в котором оформлена первая ипотека, в банк, где выпущена и обслуживается зарплатная карта заемщика либо в стороннюю кредитную организацию. Выгодные предложения есть во многих банках, например, получить вторую ипотеку, не погасив первую, можно в ВТБ 24. В рамках программы «Победа над формальностями» кредитор предлагает ипотеку по ставке от 9,15% годовых и даже не требует подтверждение доходов. И это далеко не единственный выгодный в таких обстоятельствах продукт. Так, например, не погасив первую ипотеку и обратившись в Сбербанк, можно получить нецелевой кредит под залог недвижимости по ставке 11,9 % годовых.

Помимо отдельной ипотеки, заемщик может получить второй кредит в ВТБ или в Сбербанке, и объединить платежи в рамках консолидации кредитов. Эта процедура схожа с рефинансированием и предусматривает возможность объединения двух и более кредитов в одном банке. В результате заемщик погашает старый долг и параллельно осуществляет выплаты по второй ипотеке.