Негосударственная пенсия – что это такое

Просто так человек не может принести часть денег и направить на свой счёт во благо будущего. Но можно участвовать в программах софинансирования. В недалёком будущем это станет проще, как и назначение выплат из накопленного.

Основная задача государства – перенаправить вектор народа и объяснить, что на государственную пенсию в развитых странах не живут. Это было преимущество Советского Союза, наряду с бесплатным образованием и лечением, а так же всяческой поддержкой социально незащищённых слоёв населения. В современных реалиях государство не может обеспечить пенсионеров безбедной жизнью, поэтому о будущем довольствии по старости нужно думать задолго до наступления нетрудоспособного возраста.

Плюсы негосударственных фондов:

- Возможность накопить любую сумму и в дальнейшем распорядиться ею по своему усмотрению;

- Возможность увеличивать вклад не только своими собственными деньгами, но и за счёт процентов, которые банк начисляет за право пользоваться деньгами до момента, пока они не будут выведены.

Минусы:

- Высокий риск потерять накопления;

- От будущего пенсионера требуется высокий уровень сознательности и понимания механизмов социального обеспечения.

Сколько НПФ в России?

Актуальный список вы всегда найдете на сайте Банка России. Год от года количество НПФ в России уменьшается. По данным сайта Банка России по состоянию на 23.08.2019 лицензию имеют 49 НПФ, из которых 33 состоят в системе гарантирования прав застрахованных граждан (то есть могут управлять пенсионными накоплениями).

Количество НПФ в России по годам, шт.

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 290 | 289 | 252 | 235 | 165 | 151 | 146 |

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 134 | 120 | 120 | 102 | 83 | 68 | 47 |

Уменьшение количества НПФ за последние годы, в основном, вызвано следующими причинами: 1. Ужесточение требований законодательства. 2. Повышение требований к качеству активов НПФ со стороны регулятора – Банка России.

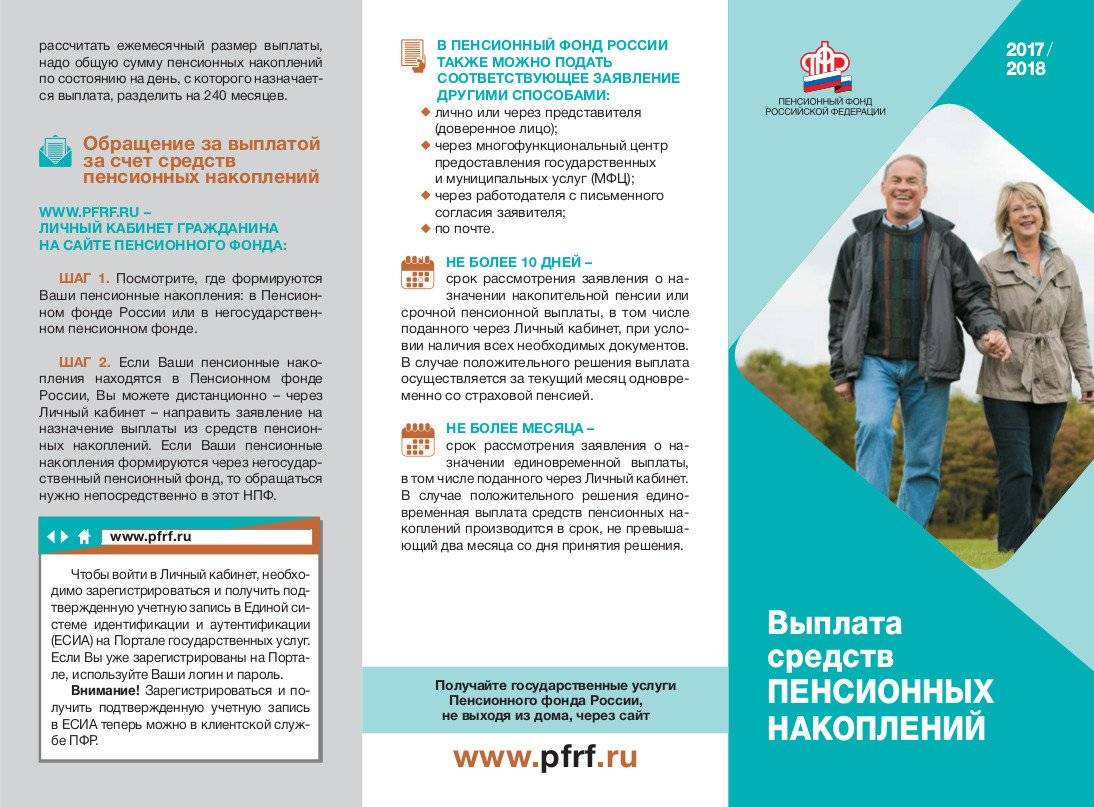

Сроки обращения за выплатой

Одним из условий получения накопленных средств является подача заявлений наследниками в Пенсионный фонд, где находятся эти накопления.

Эти заявления необходимо подать не позднее окончания шестимесячного срока со дня смерти наследодателя.

Если наследники пропустили установленный срок, то его восстановление возможно в судебном порядке.

Конечно, при этом нельзя не учитывать соотношение между той суммой, которую предполагается получить и суммой, которая может быть потрачена на судебные издержки. Может случиться так, что это соотношение будет не в пользу суммы предполагаемой выплаты.

Как вступить в наследство через суд вы можете прочитать здесь.

Кому выплачивается накопительная часть пенсии покойного

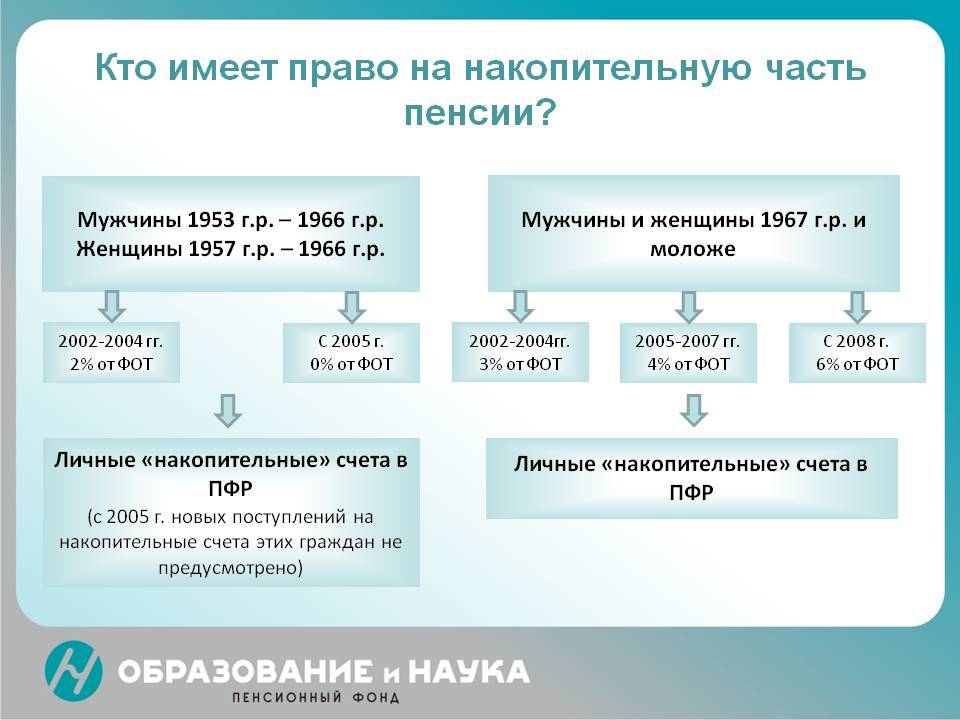

Получить накопленные на пенсионном счёте средства могут правопреемники умерших граждан 1967, а также более поздних годов рождения.

У граждан, которые родились в более ранние годы, подлежащая наследованию часть пенсионных накоплений не формировалась и их наследники не могут получить эти выплаты.

Претендентами на получение выплат являются:

Наследники которых наследодатель указал в своем заявлении.

Это заявление содержит распоряжение о том, в каких долях распределить накопленные средства в случае смерти наследодателя между теми лицами, которых он укажет. Заявление сдается в отделение Пенсионного фонда по месту жительства гражданина и хранится там.

Если такого заявления нет, то денежные суммы выплачиваются наследникам по закону.

Выплаты производятся в порядке очерёдности. Первую очередь составляют дети, супруги и родители. Вторую – братья, сестры, внуки, дедушки и бабушки наследодателя.

Причём, наследники, входящие в состав второй очереди, могут получить денежные средства, если наследников первой очереди нет или они не обратились за получением этих средств.

Доли наследников одной очереди равны.

Выплаты денежных сумм, поступивших в накопительную часть пенсии из средств материнского капитала, в случае смерти матери может унаследовать отец или усыновитель её детей. Дети не могут получить эти средства, если нет отца или усыновителя.

Заявление о наследовании накопительной части пенсии

От того, составил или нет наследодатель при жизни заявление о распределении своих пенсионных накоплений, зависит и позиция Пенсионного фонда (ПФ) в случае смерти застрахованного лица.

Если заявление о распределении средств имеется в распоряжении ПФ, то он обязан известить правопреемников усопшего о возможности получить накопленные средства.

Если вышеупомянутого заявления нет, то обязанности об извещении наследников у Пенсионного фонда отсутствуют. Наследники должны по собственной инициативе обращаться с заявлением о выплате в территориальное подразделение Пенсионного фонда.

С заявлением о выплате можно обратиться лично, но это необязательное требование. Его можно отправить по почте или передать через своего представителя. В этом случае подпись в заявлении и копии прилагаемых к нему документов удостоверяются нотариально.

Заявление, которое представляет собой бланк установленного образца, сдаётся в соответствующий Пенсионный фонд с приложением следующих документов или их копий, заверенных нотариально:

свидетельство о смерти застрахованного лица;

его страховое свидетельство или справку Пенсионного фонда;

паспорт лица, претендующего на получение выплат;

документы, подтверждающие родственную связь с покойным, более подробно о них вы можете прочитать в статье «Установление родства с умершим наследодателем для оформления наследства», размещённой на нашем сайте.

Порядок наследования накопительной части пенсии отличается от обычного наследования имущества умершего родственника. Распорядиться этими денежными средствами с помощью завещания нельзя.

Но при этом можно написать заявление, в котором указать, кому и в каких долях эти средства можно получить после смерти наследодателя.

Составление этого заявления даёт возможность близким своевременно узнать о накопленных средствах и получить их в установленные законом сроки.

О других дополнительных выплатах, которые может получить наследник, вы можете узнать из содержания этой статьи.

Комментарии: 14

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Ирина Русанова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Андрей 29.04.2021 в 16:33 Добрый день. Может ли пенсионный фонд дать информацию о отчислениях от работодателя посторонним людям? Ответить ↓ Анна Попович 29.04.2021 в 17:12

Уважаемый Андрей, нет, такая информация предоставляется только по официальным запросам профильных инстанций или уполномоченных лиц.

Ответить ↓

галина 24.04.2021 в 20:46

я работаю в ип плачу подоходный 2800 в месяц официальная з п 13000т руб отпускных и больничных нет правомочно ли это

Ответить ↓

Анна Попович 25.04.2021 в 00:20

Уважаемая Галина, нет. Вы можете пожаловаться на своего работодателя в трудовую инспекцию.

Ответить ↓

Ольга 20.04.2021 в 23:06

Здравствуйте! Недавно узнала, что один из бывших работодателей осуществляет на меня отчисления в ПФР до сих пор. Вернее, ЦЗ ткнул меня носом в данную ситуацию. Другие налоги не платит, по данным налоговой на меня отчислений 0. Зарплату я тоже не получаю или какие-либо другие выплаты. 8 месяцев на учете со статусом безработная. Неужели меня снимут с учета из-за этих пенсионных отчислений?

Ответить ↓

Анна Попович 20.04.2021 в 23:11

Уважаемая Ольга, предоставьте в ЦЗ дополнительный документ от работодателя о том, что трудовые отношения расторгнуты и выплаты за вас носят ошибочный характер, это может быть основанием для сохранения статуса безработной.

Ответить ↓

Николай 16.04.2021 в 22:16

Я уже 15 лет являюсь пенсионером, но продолжаю работать. Причем, моя зарплата была и есть от 60 до 80 тысяч рублей (в месяц). Когда я МОГУ УВИДЕТЬ, что моя пенсия увеличится за счет МОИХ отчислений в ПФР в период нахождения на пенсии?

Ответить ↓

Анна Попович 17.04.2021 в 19:08

Уважаемый Николай, это можно сделать через личный кабинет на сайте ПФР — в нём можно увидеть два размера пенсии: тот который работающий пенсионер получает в текущий момент, продолжая работать, и тот размер пенсионных выплат, которые сформированы с учетом индексации и которые начнут платить сразу после увольнения трудоустроенного пенсионера с работы.

Ответить ↓

Екатерина 16.04.2021 в 11:18

Здравствуйте. Является ли доходом для гражданина пенсионные отчисления от организации, если человеку 36 лет и ему ещё далеко до пенсии

Ответить ↓

Анна Попович 16.04.2021 в 16:15

Уважаемая Екатерина, нет, рассматривать такие отчисления как доход по общему правилу нельзя.

Ответить ↓

Светлана 07.04.2021 в 14:39

Выплаты в ПФР осуществляются с общей зарплаты,то есть с районным коэффициентом, премиями..или от суммы чистого отклада..??

Ответить ↓

Анна Попович 07.04.2021 в 18:12

Уважаемая Светлана, базой для начисления налогов и взносов является именно зарплата сотрудника, а не оклад.

Ответить ↓

Виктор 05.04.2021 в 20:18

Выплачивает ли работодатель в пенсионный фонд за официально работающего пенсионера?

Ответить ↓

Анна Попович 05.04.2021 в 21:39

Уважаемый Виктор, да, статус пенсионера не освобождает от уплаты страховых взносов на сотрудника.

Ответить ↓

Как выбрать НПФ?

- как НПФ исполняет свои обязательства;

- динамику развития;

- прогноз деятельности;

- количество клиентов;

- выплачиваемые суммы;

- резервы;

- доходность.

Место в рейтинге означает возможность фонда выполнять свои обязательства и присваивается на основании показателей аудиторских проверок, отчетности, независимой статистики.

Для удобства определения надежности многие используют распределение по классам, которые говорят, что компания:

- Е – находится в процессе ликвидации или у нее отсутствует лицензия;

- D – признана банкротом;

- С – есть факты невыполнения обязательств;

- C+ – сомнительная надежность, высока вероятность отзыва лицензии;

- В – низкий уровень надежности;

- В+ – риск проблем со значительными суммами выплат;

- А – высокая надежность;

- А+ – очень высокий уровень;

- А++ – идеальная надежность, гарантия успешного сотрудничества, невзирая на колебания рынка.

Информация о таком критерии, как доходность, есть на сайте каждого НПФ. Они публикуют результаты работы за каждый год. Но при этом стоит учитывать, что показателей предыдущего периода не всегда стоит ожидать и в текущем. О надежности фонда могут свидетельствовать учредители и размер собственных основных средств компании. Плюсом являются различные акции и бонусные программы, действующие в конкретном фонде.

Выбрав наиболее приемлемый вариант, гражданину необходимо заключить договор с НПФ, в котором оговариваются условия внесения накоплений, предоставления информации о состоянии вкладов.

После этого необходимо уведомить органы ПФ о переходе в негосударственный фонд. Это можно сделать лично или воспользоваться услугами почты или курьерской службы, но в этом случае подпись заявителя нужно удостоверить нотариусом.

Сотрудничая с НПФ, гражданин получает контроль баланса и движения по счетам (через Личный кабинет), имеет возможность передавать накопления по наследству.

Какие документы представить

После приобретения гражданином права на получение накопительного пенсионного обеспечения, он вправе обращаться за его назначением в любое время после обретения такого права.

При этом необходимо указать в заявлении способ, которым будут осуществляться выплаты. Получение гражданами накопительной пенсии возможно как вместе со страховой частью, так и отдельно.

Граждане для оформления пенсии, помимо заявления, предоставляют следующий комплект документов, необходимых для назначения страховой пенсии

- Документ, подтверждающий гражданство, личность, место жительства и возраст (для граждан России — паспорт гражданина, для иностранцев и лиц без гражданства – вид на жительство).

- Документы, подтверждающие наличие необходимого трудового стажа. Как основной документ, подтверждающий трудовой стаж, предъявляется трудовая книжка. Если книжка отсутствует либо в ней содержатся ошибки или неверные сведения, для подтверждения стажа принимаются:

- индивидуальные трудовые договора с места работы;

- договоры на выполнение работ или оказание услуг, заключенные на гражданско-правововой основе;

- трудовые книжки колхозника;

- справки от работодателя или из муниципальных органов;

- копии приказов и выписки из них;

- ведомости о выдаче зарплаты.

- Документы с данными об изменении фамилии либо имени и отчества

В документах, предоставляемых для подтверждения трудового стажа, должны быть указаны номер и дата выдачи, а также:

- ФИО лица, которому выдается документ;

- полную дату его рождения;

- места и периоды работы гражданина;

- профессии либо занимаемые им должности;

- на каких основаниях выдавались документы (приказы и т.д.).

Документы, выдаваемые работодателем при увольнении, принимаются как подтверждающие страховой стаж и в том случае, если не указаны основания для их выдачи.

Как перейти из одного НПФ в другой в 2019 году?

Законодательство предусматривает право гражданина сменить выбранный вариант НПФ на другой фонд более перспективный и рентабельный. Это желание обосновывается на демонстрации более высокой доходности и выгодных условий обслуживания клиента, а также широким спектром финансовых инструментов для инвестирования.

Также важными причинами отказа от НПФ могут послужить некорректные действия по отношению к вкладчику или утрата лицензии.

В любом случае, порядок перехода из одного НПФ в другой не является сложным алгоритмом действий и схожа с процедурой перехода из ПФР в НПФ, а именно состоит из 4-х этапов:

- определение нового НПФ;

- заключение договора с новым НПФ;

- оповещение ПФР о намерении поменять фонд;

- подача заявления о переходе в предыдущий, действующий фонд.

Переход можно осуществить срочно — раз в 5 лет, или досрочно — 1 раз в год, при этом в первом случае — права и денежные суммы сохраняются, а во втором — инвестиционный капитал не выплатят.

Заявление застрахованного лица о переходе в другой фонд

При подаче заявления о срочном переходе необходимо брать в расчет, что перевод инвестиционного дохода осуществляется в течение 5 лет, таким образом, если гражданин обратился с заявлением в текущем 2019 году, то доходность от инвестирования средств пенсионных накоплений можно будет ожидать только к 2024 году. Если обращение будет в текущем году, но с заявлением о досрочном переходе, то перевод будет осуществлен уже в последующем году.

Обращаться с заявлением следует в ПФР, однако действующий фонд тоже необходимо оповестить об уходе.

В соответствии со статьей 36.8 закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах» гражданину необходимо указать в заявлении наименование НПФ, в который планируется переход, а так же выбранный вариант пенсионного обеспечения (направление или отказ от финансирования накопительной пенсии).

Заявление подается в срок не позднее 31 декабря текущего года, в противном случае оно рассматриваться не будет.

Так же понадобятся:

- копия паспорта;

- копия СНИЛС;

- копии договоров с текущим фондом, и последующим.

Все документы могут быть представлены лично, через МФЦ или посредством почты, если они нотариально заверены.

Действия Пенсионного фонда РФ при переводе средств

После обращения с заявлением в ПФР при условии, если сроки подачи были соблюдены, специалисты органа начинают его рассмотрение. В соответствии с закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах», орган ПФР обязан рассмотреть заявление не позднее чем в срок до 1 марта:

- следующего после подачи года, в случае досрочного перехода,

- последующего года по истечению пятилетнего срока, в случае перехода срочного типа.

Если гражданин подает несколько заявлений о переходе в течение установленного срока, на рассмотрение берется заявление с самой поздней датой поступления в ПФР.

Также орган ПФР имеет право отказать гражданину в удовлетворении заявления, если:

- заявление подал гражданин, осуществляющий формирование накопительной пенсии через ПФР в соответствии с российским законодательством об ОПС;

- заявление не соответствует установленному образцу;

- обращение с заявлением было с нарушением порядка подачи;

- выбранный фонд приостановил привлечение новых граждан по ОПС;

- выбранный фонд не имеет или утратил лицензию на осуществление деятельности по пенсионному обеспечению;

- в период рассмотрения гражданин подает заявление об установлении накопительной пенсии, срочной или единовременной выплате средств пенсии, а также, если такие выплаты ему полагаются, поскольку такие заявления рассматриваются в ином установленном порядке.

Об удовлетворительном решении или об отказе орган ПФР оповещает гражданина и тот фонд, с которым еще заключен договор, а также фонд, который был им избран.

Гражданина уведомляют как при личном обращении в ПФР, так и электронным документом через Единый портал госуслуг.

Плюсы и минусы, возможные альтернативы

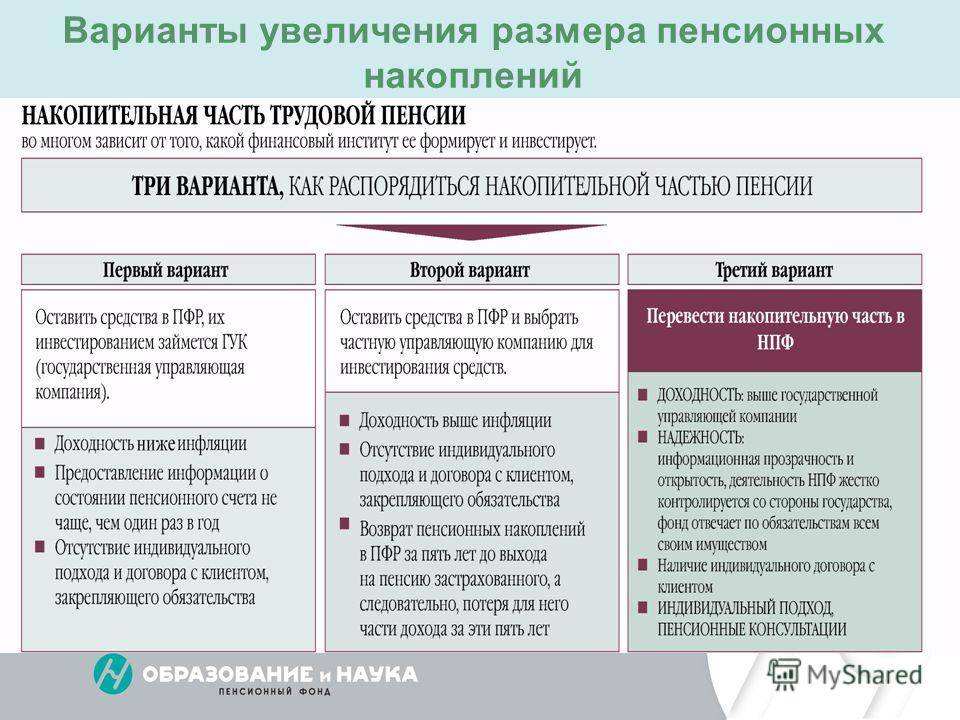

Учитывая, что государственная система страховых пенсий не позволяет накопить достаточно на старость даже при высокой зарплате, а накопительная пенсия не развивается уже последние 7 лет, альтернатив у негосударственного пенсионного обеспечения не так уж и много.

У этого инструмента есть свои преимущества и недостатки, о которых нужно помнить:

| Достоинства | Недостатки |

|---|---|

|

|

Что касается доходности таких вложений, по статистике она не ниже и не выше многих других инструментов и составляет порядка 8% годовых (правда, некоторые НПФ в расчет включают и вычет по НДФЛ).

Тем не менее, это не единственный вариант отложить себе на достойную старость, у работающих граждан есть несколько альтернатив. Правда, идеального варианта нет – всегда будут свои плюсы и минусы:

| Вариант | Плюсы | Минусы | Кому подойдет |

| Банковский вклад |

|

| Тем, кто не хочет заморачиваться и ищет самый простой вариант |

| Индивидуальный инвестиционный счет |

|

| Тем, кто более-менее разбирается в финансовом рынке и готов немного рискнуть |

| Брокерский счет |

|

| Тем, кто готов вложиться в более рискованные активы |

| Полисы накопительного и инвестиционного страхования жизни |

|

| Тем, кто не смог отказаться от предложения банка или страховщика |

| Накопительная пенсия |

|

| Тем, у кого уже достаточно пенсионных накоплений, а фонд дает хорошую доходность на них |

| Добровольные взносы в ПФР |

| Тем, кому не хватает чуть-чуть для выхода на страховую пенсию |

Как видно, для тех, кто хочет откладывать на будущую пенсию и не переживать за то, как отложенная сумма будет работать и приумножаться, индивидуальный пенсионный план – практически единственный рабочий вариант

В целом же все способы отложить имеют достаточно серьезные минусы – важно понять, какой вариант будет наиболее близок к человеку

Например, если ему интересно самостоятельно управлять вложениями – ему подойдет ИИС, а если он не хочет думать над этим – то ИПП.

Действия при отзыве лицензии у негосударственного ПФ

Дело в том, что отзыв лицензии у НПФ как раз относится гарантийному случаю. Отзывают лицензию чаще всего, когда НПФ — банкрот, либо недобросовестно выполняло собственные обязательства.

Если случится одно из данных обстоятельств, ЦБ России обеспечит поддержку застрахованного лица, сохранив его сбережения. После того, как у НПФ заберут лицензию, в течение 90 дней деньги физических лиц будут перечислены в ПФР без участия самих граждан в данной процедуре.

Обязательно должны быть перечислены следующие денежные накопления:

- взносы страхового характера, переданные работодателем (прибыль от инвестирования в данном случае не подлежит учету),

- деньги, оказавшиеся на счету по проекту софинансирования,

- средства материнского капитала.

Данная сумма является гарантированной, а ее увеличение возможно лишь когда происходят превышения полученных от продажи активов НПФ денег. В подобном случае эта часть денег перечисляется в ПФР, чтобы покрыть убытки застрахованного человека от утраченной инвестприбыли.

После перечисления накоплений в государственный Пенсионный фонд, он должен взять на себя ответственность по:

- перечислению накопительной доли пенсии, которая была назначена в негосударственном фонде до того, как у него отобрали лицензию,

- накоплению сбережений при помощи разных финансовых операций с целью их преумножения.

Причем, у застрахованного человека остается право:

- ничего не предпринимать, оставив деньги в ПФР,

- перечислить средства в иной негосударственный ПФ.

Физическое лицо может заявить о том, что выбрало другого страховщика несколькими способами, в зависимости от той даты, которой будет зарегистрировано заявление:

- Когда уже наступил гарантийный случай (в этой ситуации текущего страховщика нужно указывать в обязательном порядке).

- До того, как заберут лицензию (документ рассматривается в текущем порядке, который установлен для смены пенсионного фонда).

Как перевести

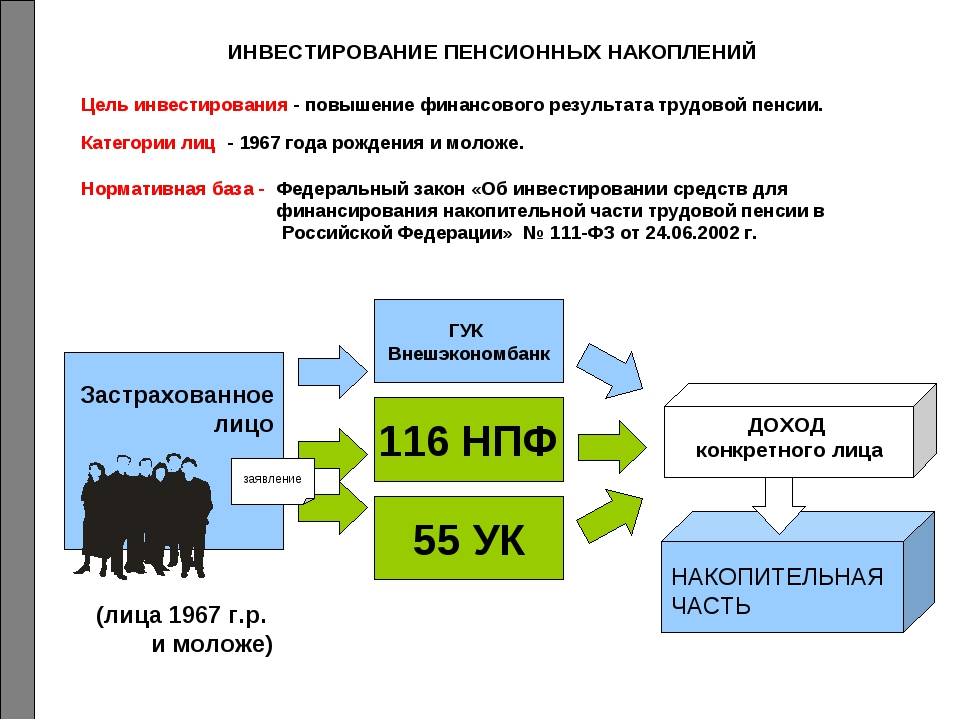

Пенсионные накопления перейдут в управляющую компанию или негосударственный пенсионный фонд на следующий год после подачи заявления.

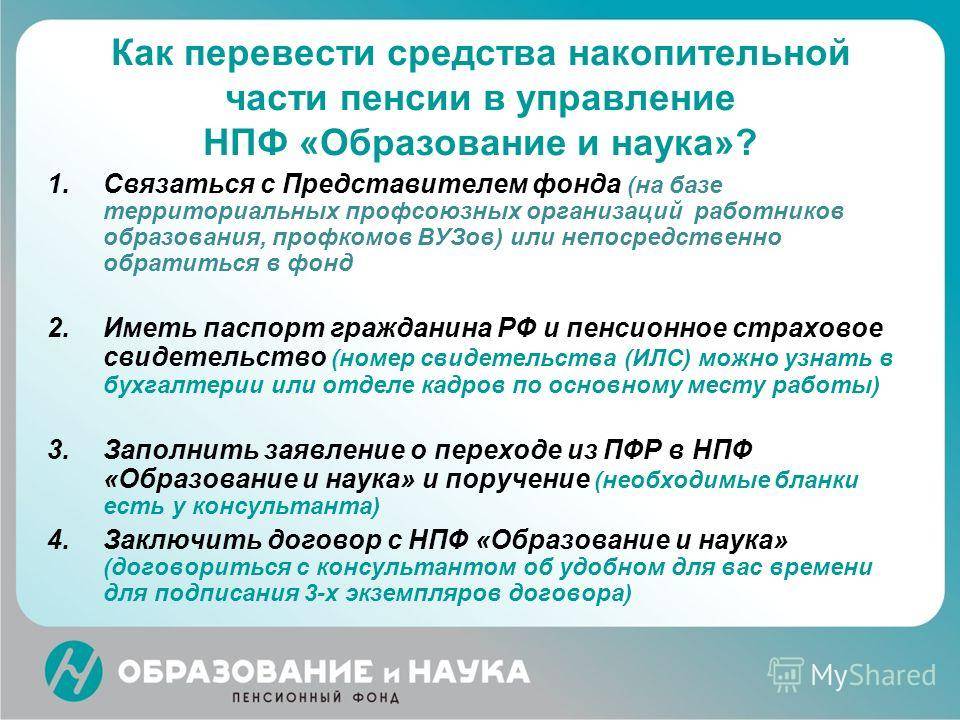

В НПФ. Оформить переход в негосударственный пенсионный фонд можно при личном обращении в этот НПФ, в ПФР или через агентов. Можно сделать заявку через сайт фонда.

Чтобы перевести деньги в негосударственный пенсионный фонд, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из одного НПФ в другой НПФ.

- Согласие на обработку персональных данных.

При переходе в негосударственный пенсионный фонд можно потерять инвестиционный доход за несколько лет — деньги, которые пенсионный фонд заработал за счет ваших накоплений. Это происходит, когда страховщика меняют чаще одного раза в пять лет, и называется «досрочный переход». Без штрафа деньги переводят только в определенный год — это будет срочный переход. В 2020 году подать заявление на перевод из ПФР в НПФ без потерь могут:

- те, кто начал работать в 2011 году или раньше и не менял страховщика после 2011 года. Годом их перехода без потерь стал 2016, а потом — 2021;

- те, кто сменил страховщика в 2016 году. Для этого надо было подать заявление о переходе на год раньше, в 2015 году. Тогда ближайший год перехода без потерь — 2021.

Во всех остальных случаях что-то из доходности вы потеряете. Например, если сменили фонд в 2017 году, а в 2020 решите опять его сменить, потеряете результаты инвестирования за четыре года: с 2017 по 2020. Год перехода без потерь в этом случае — 2022, заявление надо писать в 2021 году.

В управляющую компанию. Подать заявление можно при личном обращении в ПФР, через МФЦ или через портал госуслуг после полной регистрации на сайте. Договор с управляющей компанией заключать не нужно, поскольку страховщиком остается пенсионный фонд, а вы уже там числитесь. Контактировать с самой УК вам тоже необязательно.

При смене Внешэкономбанка на другую управляющую компанию штрафа за досрочный переход не будет, потому что страховщик не меняется.

Заморозка 2016

Вероятно, вопрос о том, где получить накопительную часть пенсии, в ближайшем времени может и вовсе остаться без ответа. Дело в том, что, начиная с 2014 года, правительство России, аргументируя свои действия тяжелым материальным положением государства, заморозило накопительные пенсии. Не отменено это решение и в текущем году.

Чтобы хоть как-то «подсластить пилюлю», было принято решение о частичной индексации страховой и социальной пенсий, правда, всего на 4 %. Безусловно, такая индексация никак не сравнима с уровнем инфляции, которая достигла рекордных 12,9 %. Но правительство РФ рассматривает возможность повторной индексации пенсионных выплат еще на 8 %, что позволит «дотянуть» выплаты до более справедливых показателей.

Что делать, если у НПФ отозвали лицензию?

Спрогнозировать отзыв лицензии у НПФ очень сложно. Но сам отзыв лицензии не так страшен для самих клиентов. Чаще всего забирают лицензию у фондов, которые размещают свои средства в ненадежных банках, отказываются переводить накопления клиентов другим страховщикам.

Как только деятельность НПФ прекращается, все накопления переходят в ПФР. Клиенты негосударственного фонда рискуют лишь инвестиционными накоплениями. Это сумма, которую НПФ заработал за счет вложений для своих клиентов. Вернуть инвестиционный доход – возможность минимальная. Агентство по страхованию вкладов вернет его только в случае, если будет достаточно ликвидных средств на возмещение этих потерь.

Источники, из которых можно узнать о проблемах своего НПФ:

- сайт Банка России;

- сайт Пенсионного фонда России;

- компании по страхованию вкладов.

Также можно просмотреть на сайте Центробанка список действующих лицензий, чтобы удостовериться, что ваш НПФ имеет еще действующую лицензию.