Как проходит суд при отказе в выплате?

В назначенный день и время, указанные в повестке, Вы приходите в суд, в указанный также в повестке кабинет. Не удивляйтесь, если в суде будете только Вы. Нередко страховая игнорирует посещение суда, хотя зависит от страховой (например, представители Росгосстрах часто приходят на суды).

Тем не менее, скорее всего, страховая компания направит в суд возражения, а также ходатайства. Они могут содержать:

- просьбу провести судебную экспертизу с возражением либо наличия самого факта ДТП, либо суммы, указанной в заключении экспертизы,

- возражение о виновности второго участника ДТП.

Чаще всего суд удовлетворяет ходатайства о проведении экспертизы. Но что ещё хуже — она платная. Её инициирует страховая компания, но впоследствии расходы ложатся на проигравшую сторону. Если сумма иска уменьшена по результату судебной экспертизы, например, на 25%, то 25% оплаты самой экспертизы лягут на истца — то есть на Вас, а 75% — на страховую компанию.

Вот только есть одна тонкость — стоимость судебной экспертизы, как правило, сильно превышает цены независимых оценщиков. В среднем, судебная экспертиза стоит от 20 до 50 тысяч рублей.

Какие вопросы будут задавать мне?

К слову, Вы можете совсем не приходить на суд, но это несколько увеличивает шансы получить отказ в исковом заявлении по Вашему дело по страховке ОСАГО. Поэтому лучше всё же на суде присутствовать.

У Вас могут спросить следующие данные:

- рассказать обстоятельства ДТП,

- могли ли Вы предотвратить аварию,

- про характер ДТП и повреждения.

Не волнуйтесь, судья Вас вряд ли будет “грузить”, но ему нужно выяснить все обстоятельства дела об отказе страховой, поэтому важно рассказывать правду, лаконично, но не упуская важных фактов

Если назначат судебную экспертизу

Увы, но тогда придётся снова ждать. Дело будет отложено и назначена судебная экспертиза (трасологическая или обычная). По закону определение о её проведении вступает в силу только через 15 дней. Поэтому лишь после этого срока начнётся движение по вопросу.

С Вами свяжется эксперт и попросит подъехать по указанному адресу, либо приедет сам, если автомобиль не на ходу. Если автомобиль Вы уже отремонтировали или продали, то экспертиза будет проведена по фотографиям. Будет лучше, если у Вас сохранятся электронные версии фотографий. Ещё лучше, если авто всё же не отремонтировано. Иначе эксперт может указать на невозможность определить факт того, что повреждения получены в результате именно этого ДТП, и суд может отказать в иске.

Страховая отказала в выплате и ремонте — что делать? Пошаговая инструкция

Фев 01 2020 | Время прочтения: Отказ в страховой выплате Открыть содержание Если страховая отказала в выплате или ремонте по ОСАГО, то ещё далеко не всё потеряно. На самом деле, законных оснований для такого отказа у страховщиков очень мало.

Что делать в таком случае, куда обращаться, какие и как правильно заполнять документы, мы рассмотрим в этой статье с пошаговыми инструкциями по отстаиванию Ваших прав, актуальными на 2020 год. В том числе, не доводя до суда или же путём судебного урегулирования. Ведь в последнем случае есть возможность получить дополнительные выплаты.

Мы уже рассматривали вопросы про то, от страховой компании вместо ремонта, что делать, , и по этому виду страхования.

Настало время выяснить, что делать, если страховая отказала в выплате!

Однозначно на этот вопрос ответить нельзя.

Но с большой долей вероятности стоит. Дело в том, что судебный и досудебный процессы всегда содержат большое число процессуальных действий, ошибки в которых стоят отсутствия тех или иных доказательств. А страховые компании имеют своих юристов.

Тем не менее, порядок действий при отказе страховой в выплате или ремонте не так сложен.

Для Вас работают наши юристы-эксперты.

Виновник скрылся с места ДТП

Но что делать, если виновная в ДТП сторона скрылась? В таком случае выход только один – это искать виновника. Если он будет найден, то страховая обязана будет оплатить компенсацию. Пока этого не произойдет, страховщик не может перечислить средства потерпевшему на восстановительный ремонт.

Все дело в том, что в рамках обязательного договора застрахована ответственность конкретного водителя. Делая выплату, страховщики взыскивают потраченные средства с той компании, где была застрахована ответственность виновного. Получается, если нет виновного, то не у кого просить деньги обратно. В таком случае компании не согласны делать выплаты из собственного бюджета и делают отказ на законном основании.

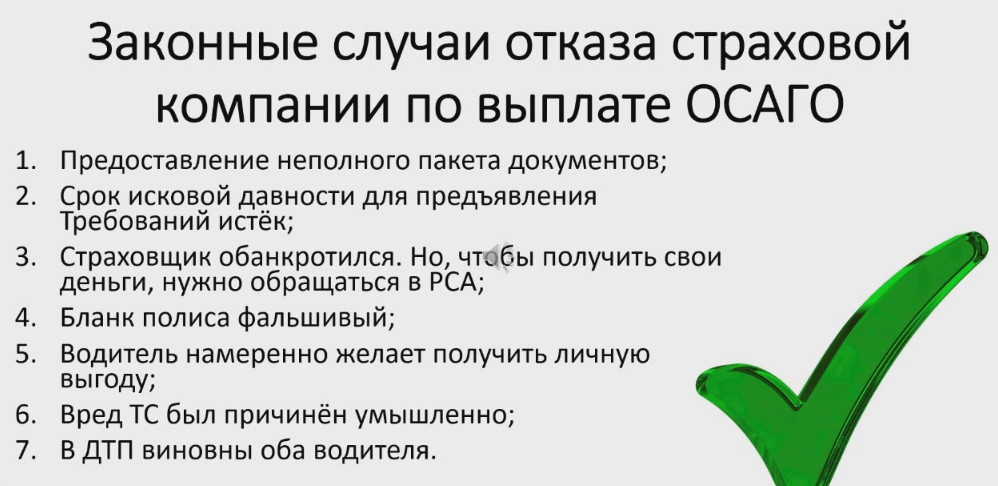

В каких случаях происходит отказ в выплате страховки?

На страховку КАСКО этот пункт, конечно же, не распространяется.

Даже если виновник в ДТП Вы, при прочих соблюдённых условиях выплату Вам должны произвести. Рекомендуем ознакомиться с нашей специальной .

Внимание: автоматически означает отсутствие такового. Почему-то многие считают разными эти две ситуации. Почему-то многие считают разными эти две ситуации

Почему-то многие считают разными эти две ситуации.

Так как по ОСАГО страхуется ответственность виновника, то в данном случае он свою ответственность попросту не застраховал, а, значит, отвечает перед потерпевшим полностью самостоятельно. То же самое касается и случая с липовым полисом ОСАГО, не принадлежащим ни одной страховой компании и по сути являющегося фальшивым — отвечать за причинителя вреда попросту некому.

Точнее, отвечать должен тот, кто продал виновнику такой полис, но вряд ли Вы его сыщете «днём с огнём».

В этом случае придётся подавать гражданский иск в суд на виновника, но сначала предложить договориться в досудебном порядке устно.

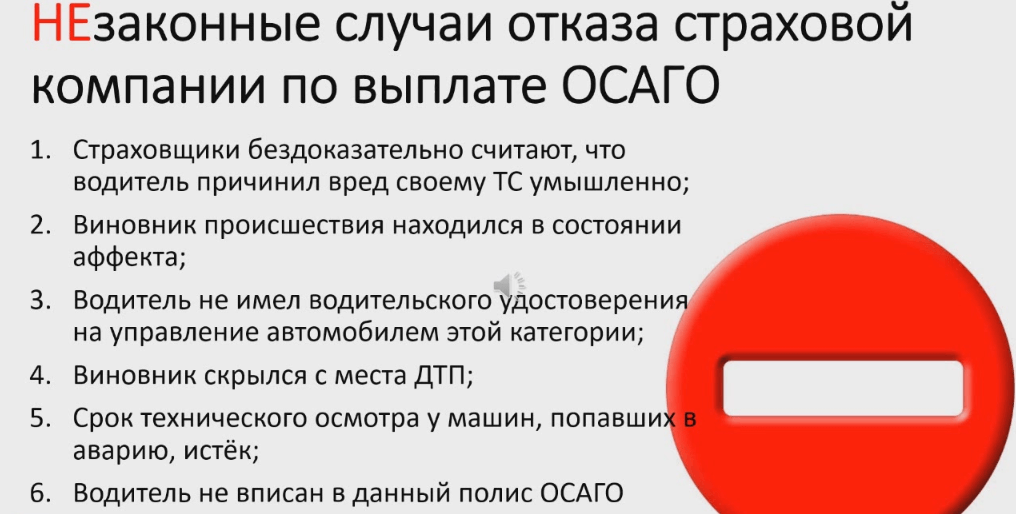

Какие причины отказа в выплате являются незаконными

Страховщик не имеет права отказывать в возмещении ущерба, даже если считает, что эти основания достаточно серьезные и уважительные.

Итак, нельзя выносить отрицательное решение по следующим причинам:

- виновник аварии находился под воздействием наркотического или алкогольного опьянения;

- у виновника происшествия отсутствуют водительские права;

- нарушитель умышленно причинил вред автомобилю потерпевшей стороне;

- водитель, ставший виновником аварии, сначала скрылся с места происшествия, затем вернулся;

- гражданин, который находился за рулем автомобиля во время происшествия, не вписан в полис;

- если авария произошла вне периода действия страховки;

- виновник происшествия не передал страховщику свою часть извещения о ДТП, если она оформлялась без участия автоинспекторов;

- виновник происшествия не передал страховщику свой автомобиль для проведения экспертизы;

- нарушитель ПДД отремонтировал или утилизировал свой автомобиль до того истечения 15 суток с момента аварии (по Европротоколу);

- у инициатора аварии отсутствует действующая диагностическая карта;

- у виновника происшествия в электронном полисе имеются недостоверные данные, которые были зарегистрированы по невнимательности или злому умыслу гражданина;

- собственник авто представил не все документы, при этом по закону в определенных случаях их наличие необязательно;

- ДТП произошло в результате неисправности машины, которая не отражена в диагностической карте;

- у страховой компании отозвана лицензия.

Хотя на первый взгляд может показаться, что эти причины могут стать поводом для отказа, на самом деле это не так. Если страховщик отказывается выплачивать компенсацию ущерба, ссылаясь на перечисленные случаи, то такое решение можно оспорить в вышестоящих органах или суде.

Что делать, когда страховая отказала в выплате по ОСАГО: пошаговая инструкция + подробный разбор отдельных случаев

ч. здания, драгоценности, деньги, произведения искусства, науки¸ предметы, относящиеся к религии;

вред нанесен пассажирам, если они должны быть застрахованы отдельно.

Как вы заметили, ситуаций, когда действительно есть повод отказать не так уж и много, тем более что многие из них специфичные.В следующих нестандартных случаях, страховщик все-таки не может отказать в выплате, какими бы серьезными ни казались причины:

- ДТП произошло в период (вторая графа бланка), не предусмотренный страховкой;

- виновной стороной умышленно причинен вред жизни и/или здоровью;

- отсутствие прав на вождение у виновника;

- виновник был пьян (в т.ч. под наркотиками и т.п.)

- виновник не предоставил в положенный

- не записано в страховке лицо, бывшее за рулем автомобиля, которым был причинен ущерб;

- причинивший вред скрылся с места ДТП (но потом нашелся);

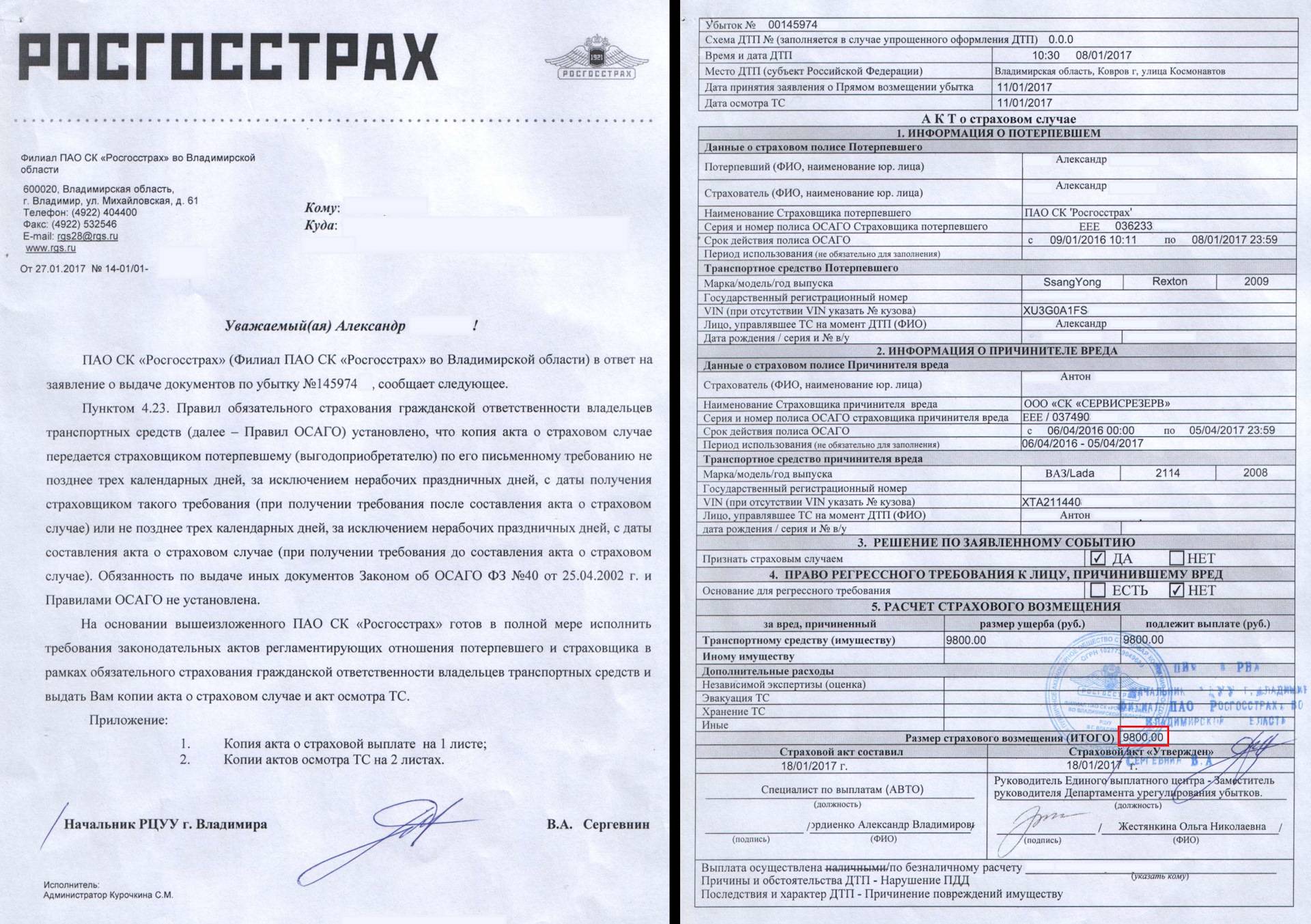

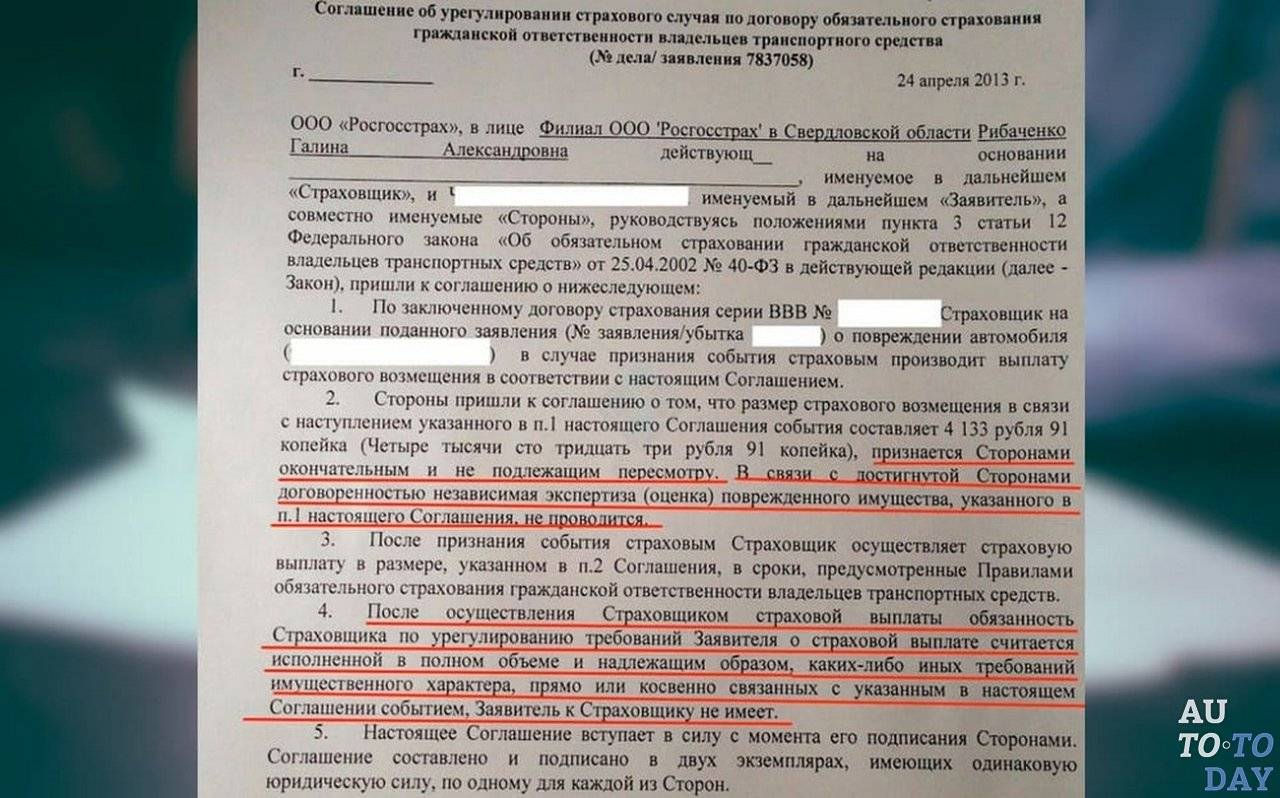

Как получить выплаты по ОСАГО в Росгосстрах при ДТП

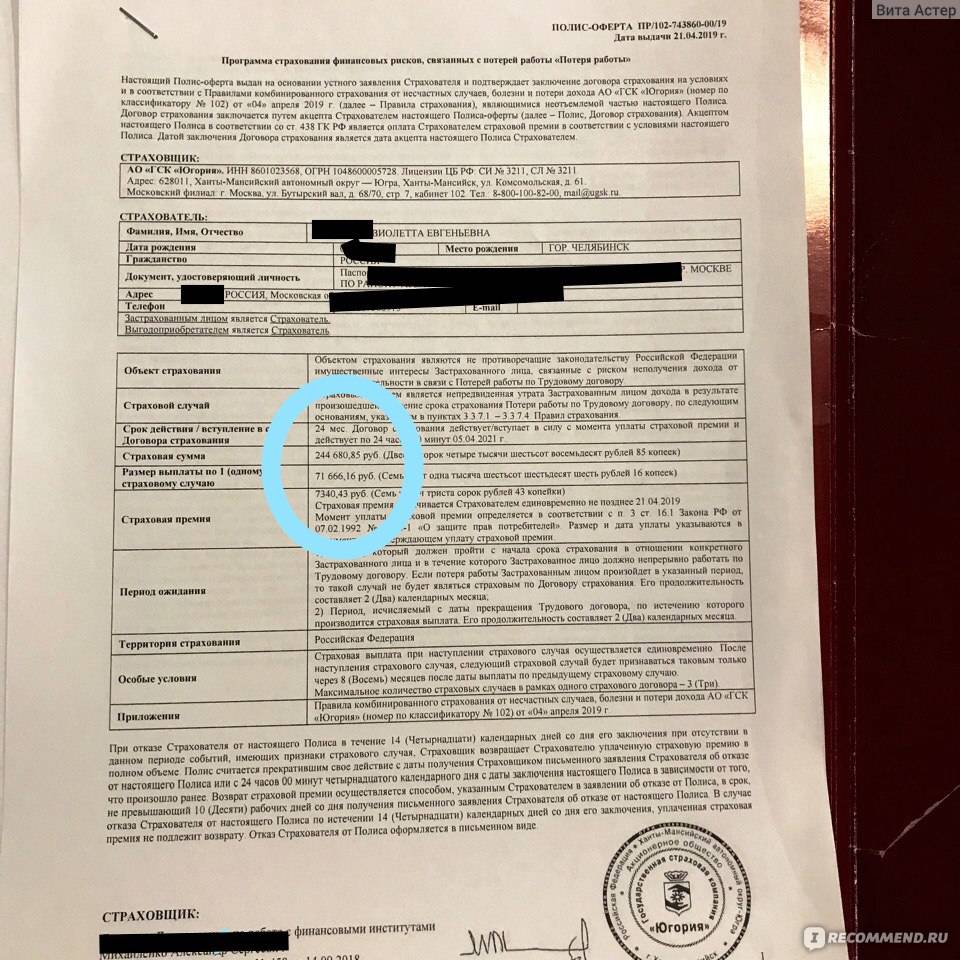

В случае наступления страхового случая, для получения возмещения, пострадавшему водителю необходимо обратиться к своему страховщику по прямому возмещению, если в ДТП пострадало только имущество, ссылась на , либо к страховщику виновника ДТП, если нанесен также и личный ущерб.

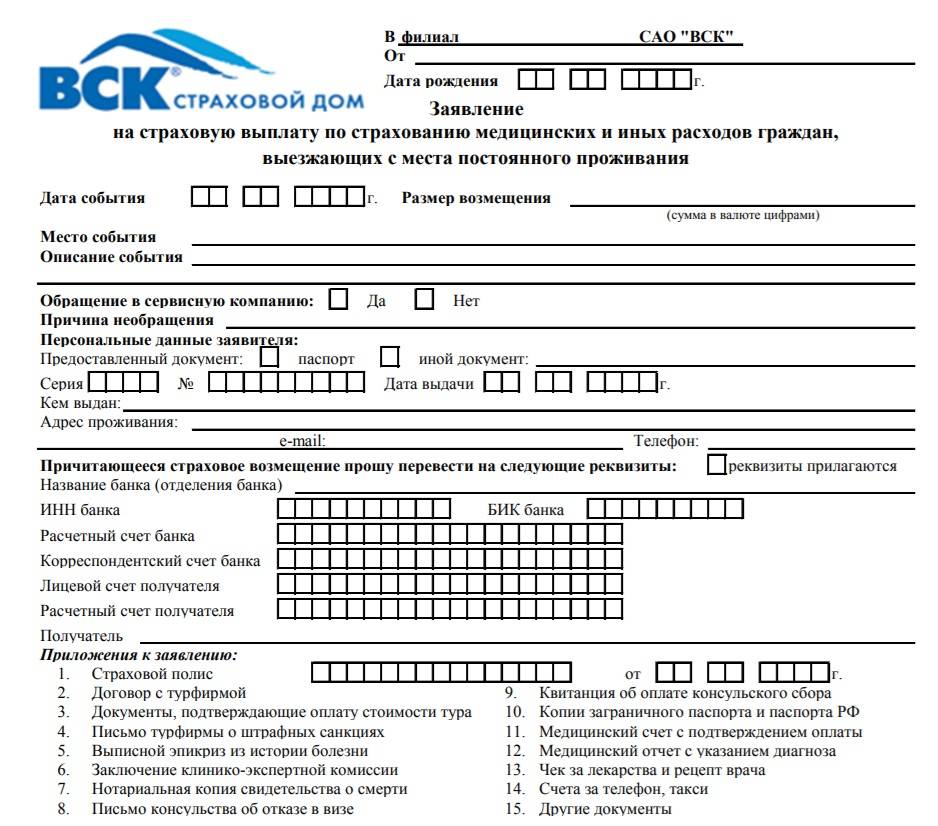

Обращение оформляется в виде заявления по форме, утв. Приложением № 6 к Положению ЦБ № 431-П, и пакета документов, включающего:

- копию паспорта;

- извещение о ДТП;

- копии протокола/постановления об админправонарушении или определения о невозбуждении дела об административном правонарушении, если ДТП оформлялось полицейскими;

- банковские реквизиты для перечисления компенсации;

- иные документы, определенные , , – , Правил.

После подачи заявления водителем, представитель Росгосстраха вправе в 5-дневный срок потребовать предъявления автомобиля для осмотра и проведения экспертизы. С момента приема заявления у страховщика есть 20 дней на проведение всех необходимых мероприятий и принятие решения о страховом возмещении или отказе в нем – п. 21 ст. 12 ФЗ № 40.

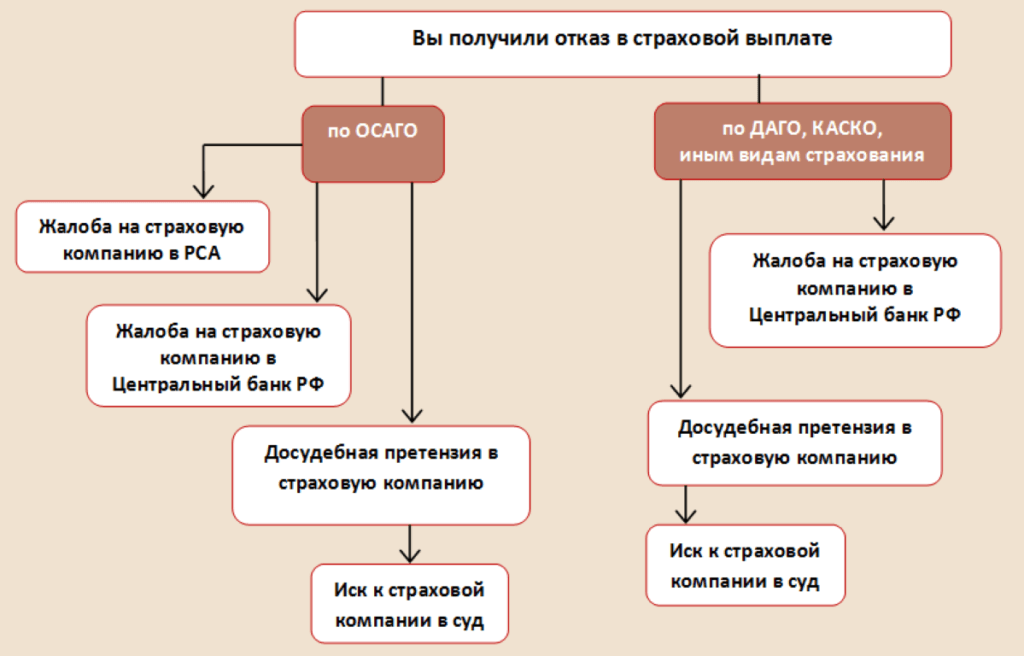

Что делать при отказе в выплате возмещения

Для начала уточним, что даже истечение срока обращения не является достаточным основанием для полного отказа во всех положенных выплатах. Главное в подобной ситуации – доказать, что страховщик был оповещён о ДТП или указать на то, что, согласно пункту 2 статьи 961 ГК РФ, несвоевременность подачи не может стать причиной для отклонения обращения.

Если страховая всё же использовала незаконное основание как главную причину для отказа, то водителю следует инициировать судебное разбирательство. Разберём данный процесс подробнее.

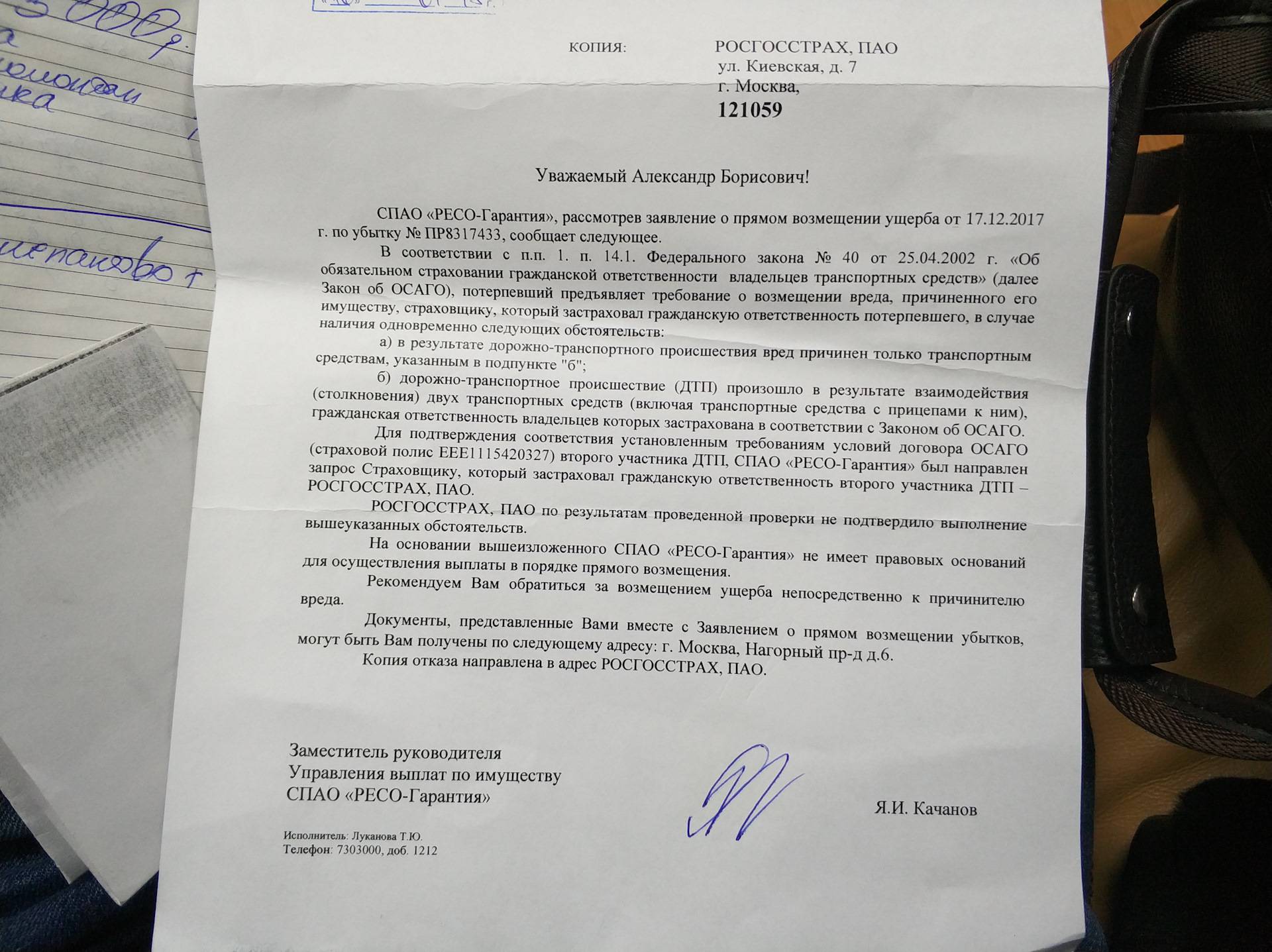

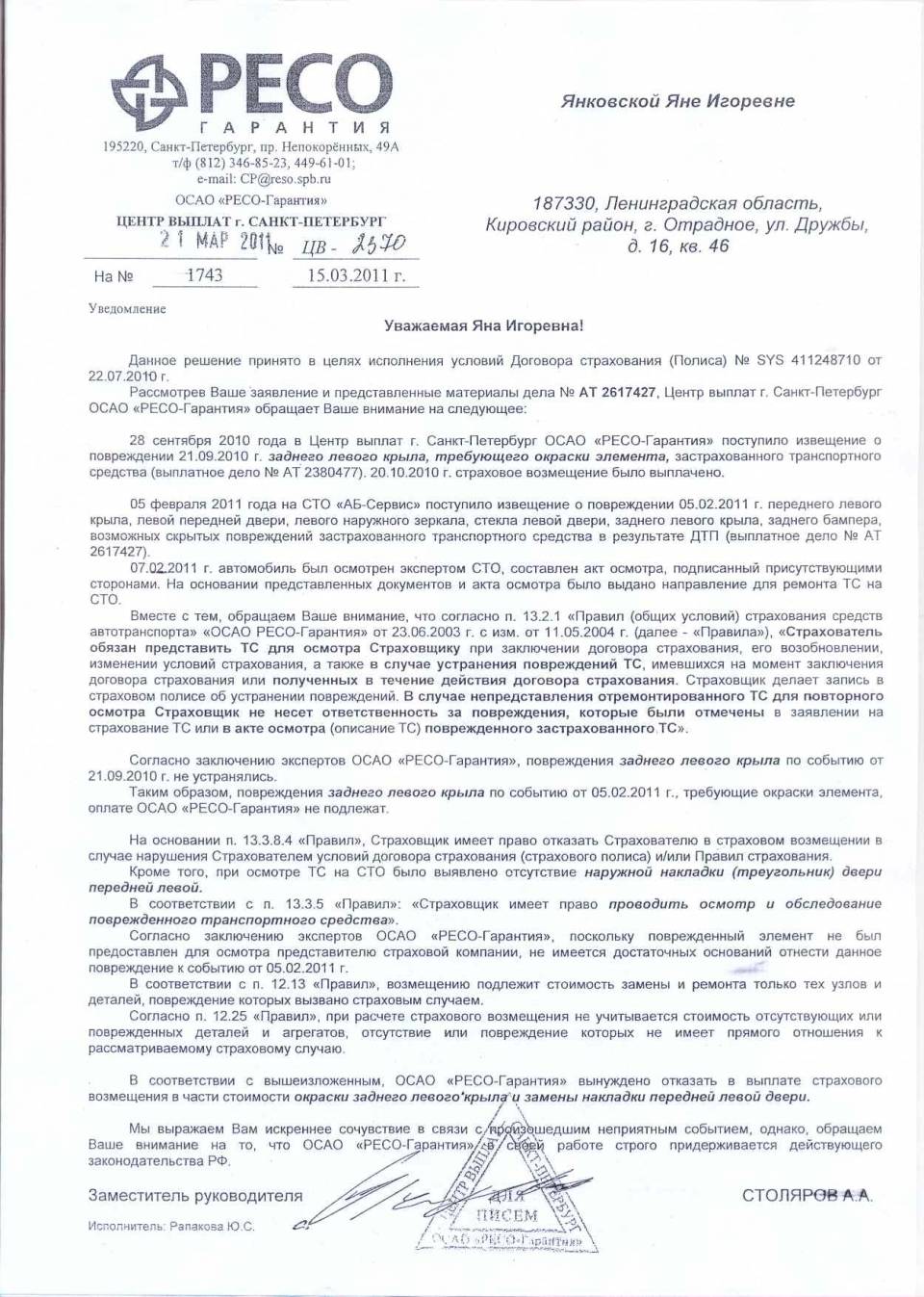

Получение документов об отказе

Обращаться в суд следует на основании отказных документов от страховщика – уведомление с отказом в выплате по ОСАГО с обоснованием причин отказа. Водитель должен самостоятельно обратиться в СК с требованием выдачи такого документа.

Достаточно часто вся процедура останавливается именно на этом этапе – в большинстве ситуаций страховая знает, что поступает незаконно, и производит выплату после требования выдачи письменного уведомления.

Обращение в Центробанк и РСА

Получив уведомление и обнаружив серьёзное и явное нарушение своих прав, водитель должен обратиться в ответственные органы, в роли которых выступают РСА и ЦБ. Возможно, вопрос найдёт решение уже на этой стадии.

Рекомендуется обращаться непосредственно в ЦБ. Жалобу можно заполнить на стандартном бланке, предусмотренном конкретно для такой ситуации.Следует максимально точно и грамотно описать, какие права были нарушены, а также приложить все имеющиеся доказательства и полученное ранее уведомление.

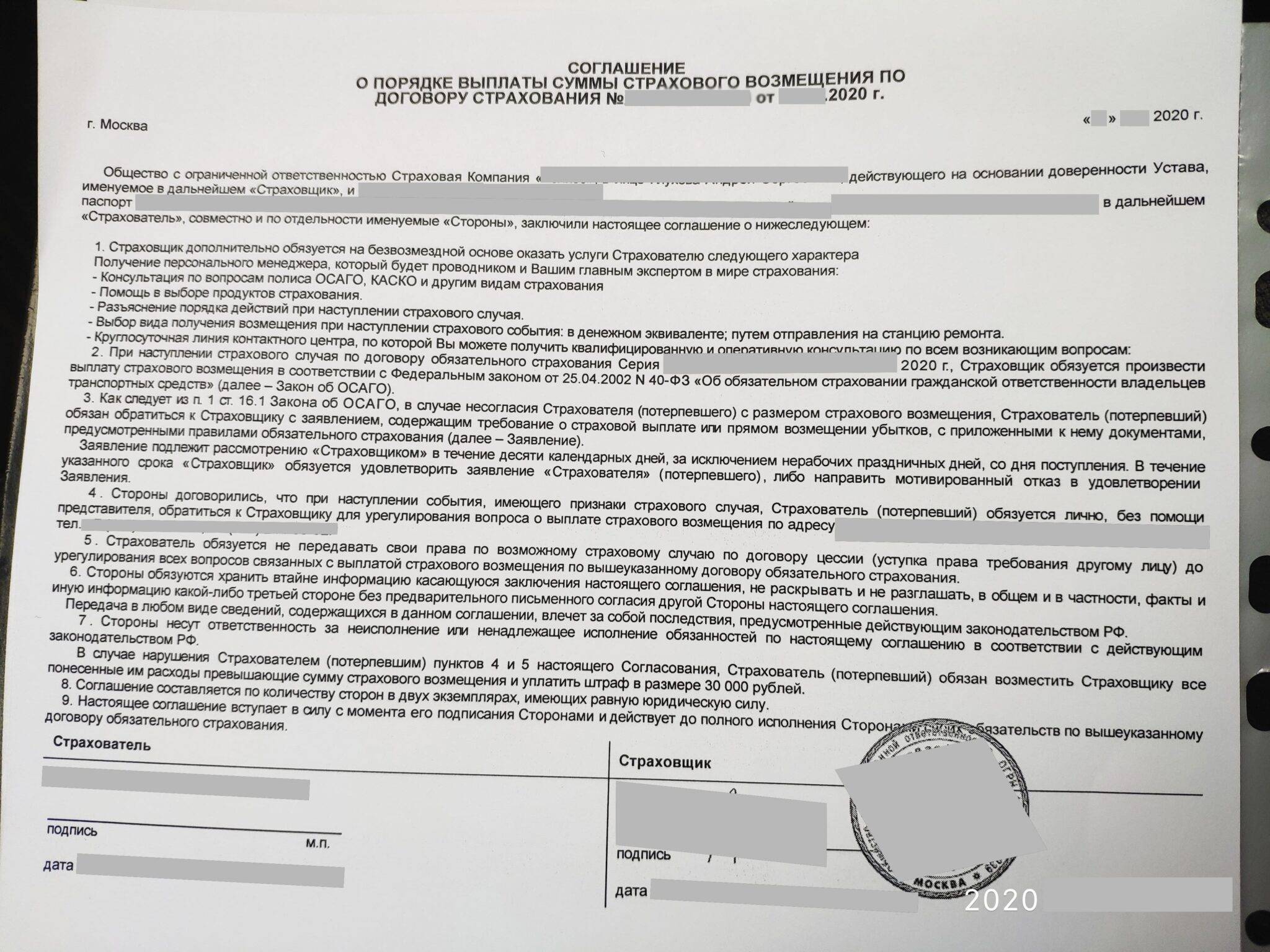

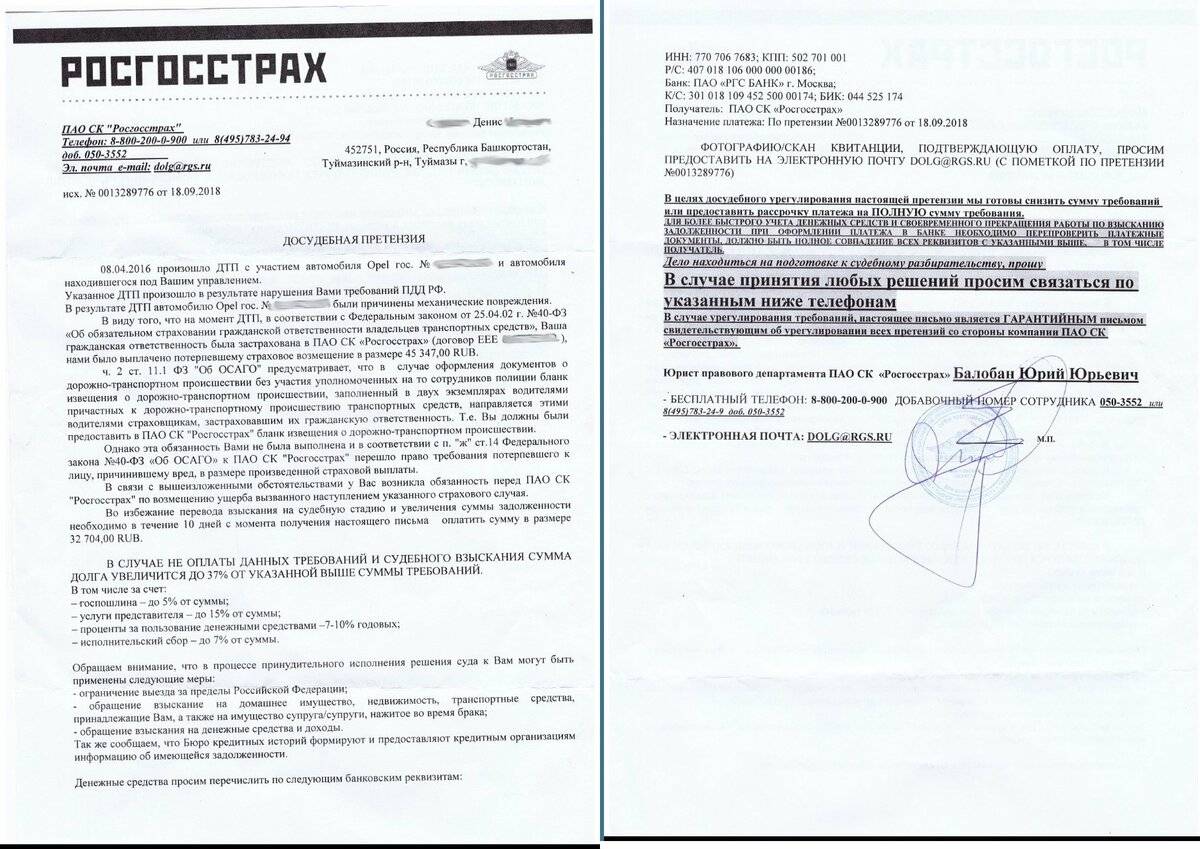

Досудебная претензия

Если отказ был оформлен при менее явном нарушении, то дело будет рассматривать суд. В данном случае, иск не может быть подан сразу –законодательство требует прохождения процедуры досудебного разбирательства.

Чтобы инициировать его, водитель должен подать жалобу в страховую компанию с соответствующей претензией. Дополнительно в ней нужно указать:

- действующие данные для связи;

- номер страхового договора;

- реквизиты для перечисления положенных средств.

Установленного образца претензии не существует, однако примерную последовательность её составления всё же можно составить:

- детальный разбор факта нарушения законных прав с указанием соответствующих законодательных актов;

- обоснование требуемой от страховой суммы выплаты(для её определения водитель должен провести независимую экспертизу – все затраты будут возмещены в случае выигрыша дела);

- описание дальнейших действий водителя, которые будут предприняты в случае неудовлетворения требований;

- конкретные сроки, в которые страховая компания должна рассмотреть претензию и высказать своё решение.

Необходимость попытки досудебного урегулирования вопроса объясняется просто – водитель должен иметь подтверждение того, что он пробовал обращаться в СК и получил отказ. Тот факт, что все попытки получить выплату без суда оказались тщетными, окажет существенное влияние.

Процедура досудебного разбирательства считается выполненной после того, как СК предоставит отказ в выплате или не ответит на запрос в течение 30 дней. Обращаться в суд можно непосредственно после выполнения этих условий.

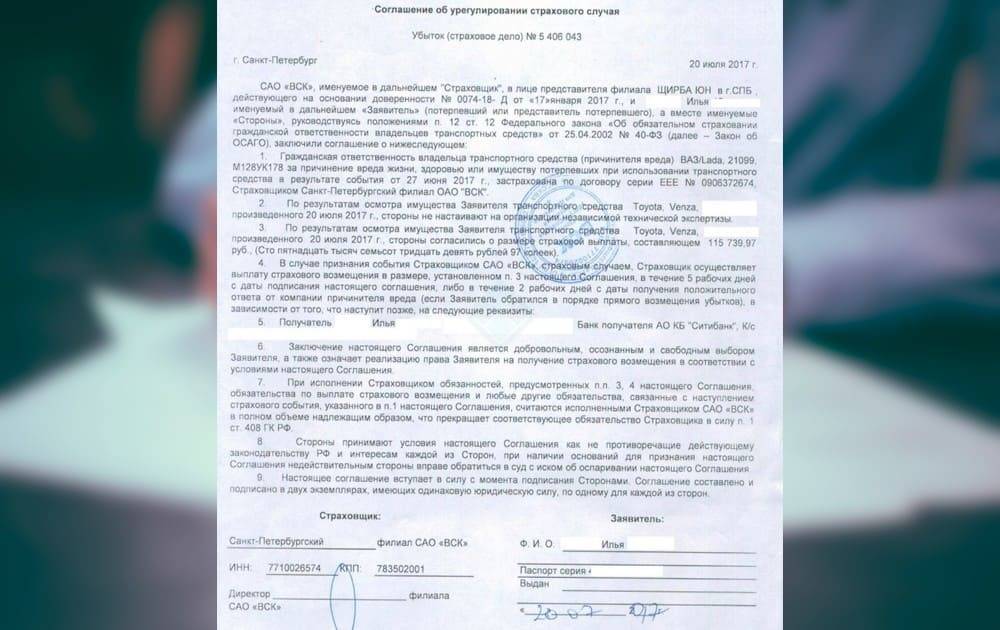

Подача иска

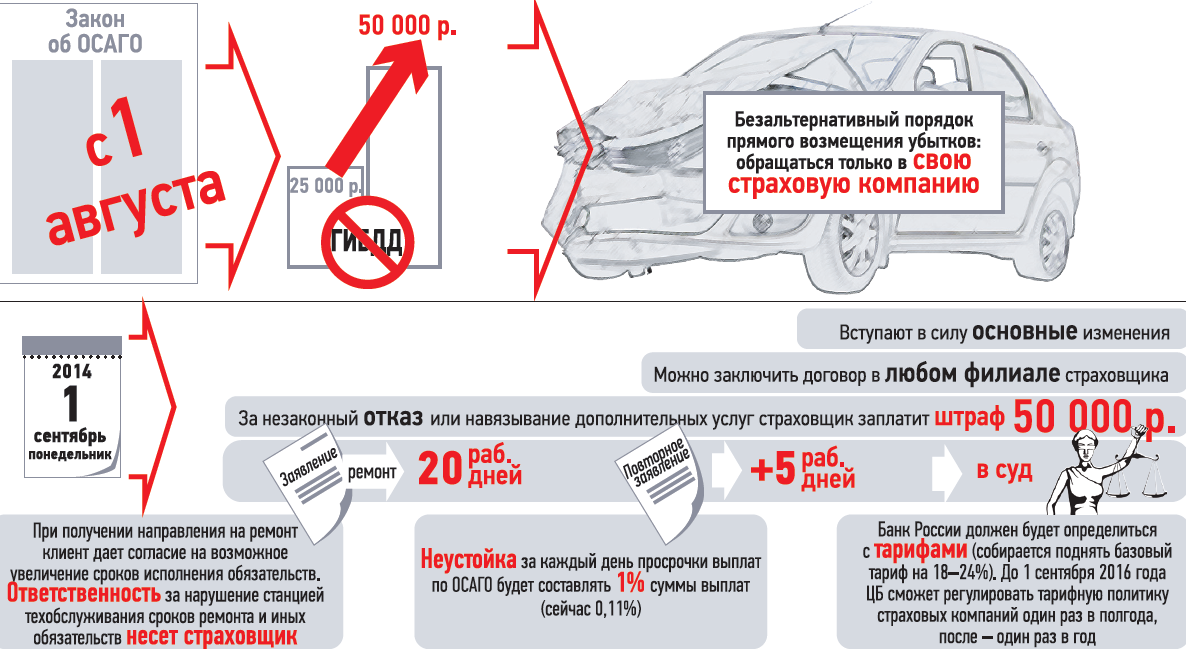

Выбор конкретной инстанции полностью зависит от того, на какую сумму претендует пострадавший:

- ущерб до 50 000 рублей – иск подаётся в мировой суд;

- ущерб свыше 50 000 рублей – иск подаётся в районный суд.

При проведении судебного разбирательства водитель может претендовать на следующие виды выплат помимо стандартной компенсации, которая ему была положена изначально:

- неустойка;

- дополнительная выплата за нарушение закона сотрудниками страховой компании.

Чтобы иск был составлен максимально правильно, необходимо воспользоваться услугами грамотного проверенного юриста. При составлении обращения потребуются следующие документы:

- справка о ДТП;

- документы, выданные сотрудниками ГИБДД;

- полис ОСАГО от виновника;

- заявление в страховую с пометкой о том, что оно было принято;

- данные об оценке автомобиля после происшествия;

- документ, содержащий оценку полученного ущерба.

Собранный набор будет приложен к основному заявлению. Если первый суд откажет в выполнении требований водителя, то следует обращаться в инстанции уровнем выше. Как показывает практика, апелляции удовлетворяют достаточно часто.

При вынесении решения в пользу пострадавшего суд выдаст лист, предъявив который приставам или банку можно получить положенное возмещение.

Что делать в случае отказа страховой заключить договор ОСАГО?

Прежде всего выяснить причину отказа. Если она в числе незаконных, можно обратиться к вышестоящему сотруднику или к директору офиса. Но на практике это редко помогает.

В таком случае следует получить от СК письменный отказ в страховании машины. И ниже мы рассмотрим, какие шаги для этого предпринять.

Шаг 1. Направить заявление-оферту

При личном общении с сотрудником страховой компании вам «вежливо» откажут в выдаче письменного отказа в страховании по ОСАГО. Поэтому стоит действовать в другом ключе.

Дело в том, что у вас, как потенциального клиента страховой, есть право направить ей предложение заключить договор ОСАГО. Такое предложение именуется офертой (ст. 435 ГК РФ).

Направить заявление-оферту можно одним из двух способов:

- ценным письмом по почте с описью и уведомлением о вручении адресату,

- лично в офисе страховой – один экземпляр останется в СК, а на втором её представитель должен будет проставить подпись, печать, дату и входящий номер.

При отправке оферты почтой в качестве доказательства у вас на руках будет опись вложения, а при личной передаче в офисе страховщика – второй экземпляр заявления. Не теряйте их до полного разрешения проблемы!

Шаг 2. Получить официальный письменный ответ от страховой

Проигнорировать заявление-оферту страховая не может. Договор ОСАГО является публичным и обязательным, поэтому закон даёт СК на рассмотрение оферты 30 дней – в силу п. 1 ст. 445 ГК РФ.

Что дальше? А дальше страховщик должен известить вас о принятом решении. Оно, к слову, может быть уже в вашу пользу – тогда вас пригласят в отделение страховой компании для заключения договора ОСАГО. И совсем редкость, когда СК присылает письменный отказ в услуге страхования на машину. Но и в этом случае у вас выигрышная позиция. Имея на руках официальный отказ, можно обращаться в суд и принуждать страховую заключить договор ОСАГО.

Шаг 3. Собрать доказательства

Если вы поняли, что находитесь в числе нежелательных клиентов страховой, можно зафиксировать её отказ в оформлении ОСАГО иным способом. Но для этого придётся лично посетить отделение страховой компании.

Вначале попросите сотрудника СК предоставить отказ в письменном виде. Абсолютно точно никакую бумагу вам не выдадут. В страховой прекрасно понимают, что действуют незаконно и не станут усугублять положение. Если отказ не выдали, предупредите, что включаете видеокамеру и зафиксируйте факт уклонения сотрудников СК заключать с вами договор ОСАГО. Запишите весь разговор, сделайте фото с места события, возьмите показания у свидетелей.

Позже с этими доказательствами можно обжаловать действия страховщика в надзорных и судебных органах.

Шаг 4. Обратиться с жалобой на страховщика

Договор ОСАГО является обязательным. Если страховщик уклоняется от его заключения, вы вправе обратиться за защитой своих прав и интересов в районный суд (п. 4 ст. 445 ГК РФ).

Помимо подачи искового заявления, можно обратиться:

- в интернет-приемную Банка России – он регулирует деятельность страховых компаний и пресекает незаконные действия с их стороны,

- в РСА – реагирует на любые нарушения со стороны страховых организаций,

- в Федеральную антимонопольную службу,

- в прокуратуру.

Почти во всех спорах по поводу отказа в обязательном страховании вопрос решается в пользу автовладельцев.

Но еще бо́льшие неприятности ждут в случае спровоцированного ДТП. Виновнику аварии без полиса ОСАГО грозит регресс от страховой – вначале она возместит ущерб пострадавшим, а затем взыщет эти суммы с него (ст. 14 ФЗ № 40 Об ОСАГО).

Так, в Ставропольском крае водитель пытался обжаловать штраф за езду без ОСАГО на основании отказа страховой в заключении договора. Суд не поддержал его доводы и жалобу отклонил (Решение № 7-319/2019 от 15 мая 2019 года).

Законные основания для отказа в выплате по ОСАГО

Важно знать, когда категорическое несогласие на какие-либо страховые выплаты имеют под собой вполне законные основания. К подобным основаниям относятся такие:

- когда в ДТП задействовано транспортное средство, не охваченное ОСАГО;

- претензии клиента состоят в возмещении морального ущерба;

- собственник объявился после истечения срока договора страхования;

- ДТП произошло в период участия в гонках, обучения вождению и т.п.;

- авто пострадало из-за чрезмерной нагрузки при транспортировке тяжестей;

- если требуют возместить ущерб здоровью, причиненный вовсе не аварией, а при исполнении должностных обязанностей по месту работы;

- автомобилист врезался в памятник культуры или архитектуры, или в постройку.

При наличии любого из таких обстоятельств надеяться на получение страховых выплат по ОСАГО не стоит.

Когда страховая не может отказать в выплатах

Существует ряд случаев, при которых отказ страховой компанией выплат незаконен. При заключении договора по ОСАГО прописывается множество условий, но некоторые из них упоминаются очень размыто.

Незаконные причины отказа страховой компании в выплатах по ОСАГО:

- преднамеренное нанесение вреда автомобилю водителем;

- алкогольное или наркотическое опьянение у виновника создания аварийной ситуации либо нахождение его в состоянии аффекта;

- отсутствие у человека, который управлял транспортным средством, водительского удостоверения;

- оставление места происшествия;

- просрочка технического осмотра транспортного средства, которое попало в ДТП;

- окончание срока пользования автомобилем согласно ОСАГО;

- отсутствие виновника аварии в реестре водителей, которым предоставлен доступ на управление данного транспортного средства.

Если компания заявляет, что вышеперечисленные ситуации не подходят под страховой случай, то необходимо получить письменное разъяснение о причинах отказа.

Чаще всего в документе будут указаны размытые причины и некоторые статьи законодательства. Каждую статью желательно проверить, так как большинство формулировок не совпадает с действительностью.

Незаконные причины

Если имеет место неправомерный отказ страховой компании в выплате по ОСАГО, то распространенные причины следующие:

- Пострадавшим могут отказать в выплатах из-за того, что виновник аварии не вписан в страховой документ.

- Виновник происшествия пребывал на момент ДТП в состоянии алкогольного опьянения.

- Кто-то из участников происшествия скрылся с места аварии.

- Не удается установить причину ДТП, никто из участников не признает свою вину или отсутствуют доказательства.

- Просроченный полис.

- У страховой компании забрали лицензию.

- В протоколе ДТП отсутствуют сведения о виновнике происшествия.

- Виновное лицо не дает разрешения на осмотр его автомобиля.

- Заявление на выдачу компенсации подал не владелец авто.

Был ли вписан виновник ДТП в ОСАГО

Чтобы исключить отказ страховой компании по ОСАГО, необходимо вписать всех, кто имеет право управления конкретным автомобилем в полис. Если за рулем будет тот, чье имя не указано в страховке, рассчитывать на какую-либо защиту при аварии не стоит. Все расходы по ремонту поврежденного транспорта придется возмещать из своего кармана.

Если автомобиль часто передается в управление другим людям, правильным решением будет оформить его на «неограниченный круг лиц». Такая формулировка увеличит стоимость, но в случае ДТП расходы будут возмещены.

Полис страховки на нескольких лиц

В случае, если в страховой договор есть, но тот, кто управляет транспортным средством, не вписан в него, можно сверху получить штраф в размере 500 рублей.

Если полис ОСАГО и вовсе отсутствует, то размер взыскания будет составлять 800 рублей. В течение нескольких суток можно сразу получить несколько штрафов из-за того, что отсутствует страховка.

Суммы штрафов за отсутствие автостраховки

Кроме штрафа, придется восстанавливать авто за свой счет.

Ваши действия в случае отказа страховой компании

В случае отказа в выплате страхового возмещения по ОСАГО оспаривайте решение СК в следующих инстанциях:

- Напишите заявление в страховую компанию водителя, являющегося виновником аварии.

- Обязательно обратитесь с претензией в ассоциацию страховщиков, которая гарантирует соблюдение прав всех застрахованных водителей.

- Подайте иск в органы правосудия.

Также не забывайте о гражданской ответственности виновника ДТП. Виновная сторона должна возместить материальный ущерб пострадавшему.

Последовательность действий

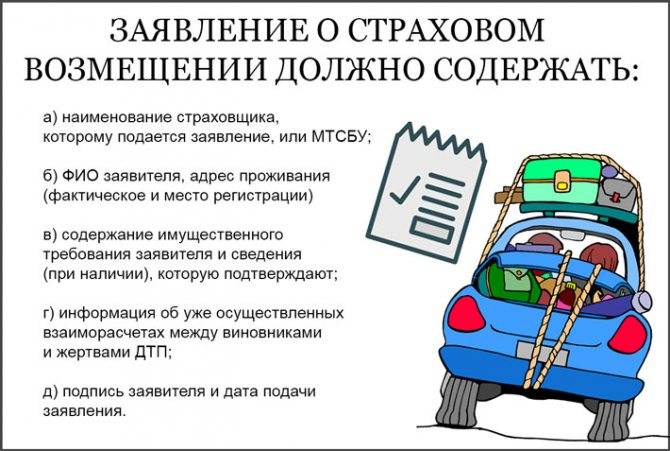

Для обращения в страховую компанию вам понадобится пакет документов и заявление стандартного образца. Все документы должны подтверждать, что ваши претензии на получении компенсации обоснованы.

В результате СК должна:

- либо удовлетворить ваши требования;

- либо выдать документ с мотивацией отказа.

Пишем претензию

Претензионное обращение преследует следующие цели:

- страховщики, которые не хотят судебной тяжбы, могут удовлетворить требования клиента;

- ни одна система правосудия не примет иск без предварительной досудебной попытки урегулировать конфликт.

В письменном заявлении обязательно указывайте следующую информацию:

- В правом верхнем углу пишите реквизиты адресата и заявителя. Сначала пишем должность, фамилию и инициалы, название организации. Потом ФИО заявителя, место проживания (фактическое), телефон.

- После слова «претензия» по центру идет основная часть с описанием обстоятельств ДТП, факта первичного обращения в СК относительно компенсации ущерба. Опишите результаты вашего общения с представителем страховой компании. В конце приведите ваши требования о возмещении ущерба с перечислением нанесенного вреда.

- Затем следует список с перечислением документов и копий, которые прилагаются к заявлению.

- В конце поставьте дату составления и личную подпись.

После подачи этого документа у СК есть 10 суток на удовлетворение претензии или отправление мотивированного отказа. Если в течение указанного срока компания не дала ответ или он не соответствует вашим ожиданиям, готовьте обращение в суд. В этом случае, лучше всего, воспользоваться юридическими услугами адвоката. Так шансы получения выплаты по ОСАГО увеличатся в несколько раз.

Что нужно для обращения в органы правосудия?

Соберите следующие бумаги:

- документы, подтверждающие факт рассмотрения дела правоохранительными органами (справка о дорожном происшествии, постановление о нарушении кодекса и т.п.);

- копии документов, подтверждающие ваше право на транспортное средство (полис, регистрационное свидетельство и ПТС);

- копии паспорта и прав;

- экземпляр претензионного заявления в страховую компанию с реквизитами представителя организации;

- исковое заявление в суд.

Не забывайте прилагать документальные доказательства происшествия: свидетельства очевидцев, видео и фотоматериалы. Заключение экспертизы предоставлять необязательно, поскольку обычно судья инициирует независимое расследование причин ДТП и оценку ущерба. Наиболее оптимальным вариантом является запись с видеорегистратора автомобиля.

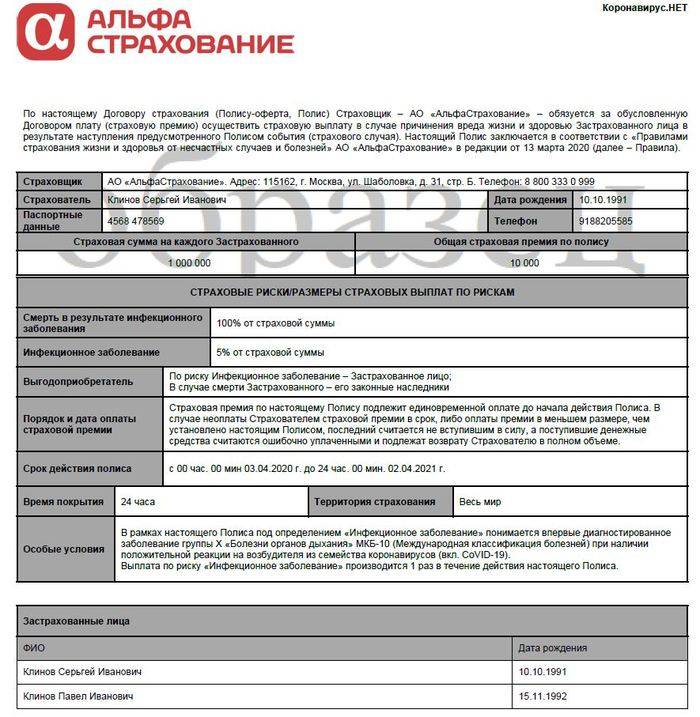

В каком случае полагается выплата по страховке

Выплата компенсации по программе страхования гражданской ответственности водителей в Росгосстрах полагается потерпевшей стороне только в случае наступления особого события – страхового случая, если в результате наступления такого события наносится вред пострадавшей стороне. Под страховым случаем, согласно ст. 1 ФЗ № 40, понимается факт наступления гражданской ответственности владельца ТС за нанесение вреда жизни/здоровью/имуществу вследствие использования такого ТС. Это ДТП, повлекший имущественный или личный ущерб потерпевшей стороны.

Возмещение в виде выплаты в таком случае возможно в исключительных случаях, определенных п. 16.1 ст. 12, а именно при:

- полном уничтожении ТС;

- гибели пострадавшего водителя;

- нанесении тяжкого или средней тяжести ущерба здоровью;

- инвалидности пострадавшего;

- превышении стоимостью восстановительного ремонта предельных сумм возмещения;

- достижении договоренности между сторонами.

В случае нанесения личного вреда, он возмещается исключительно в денежной форме.