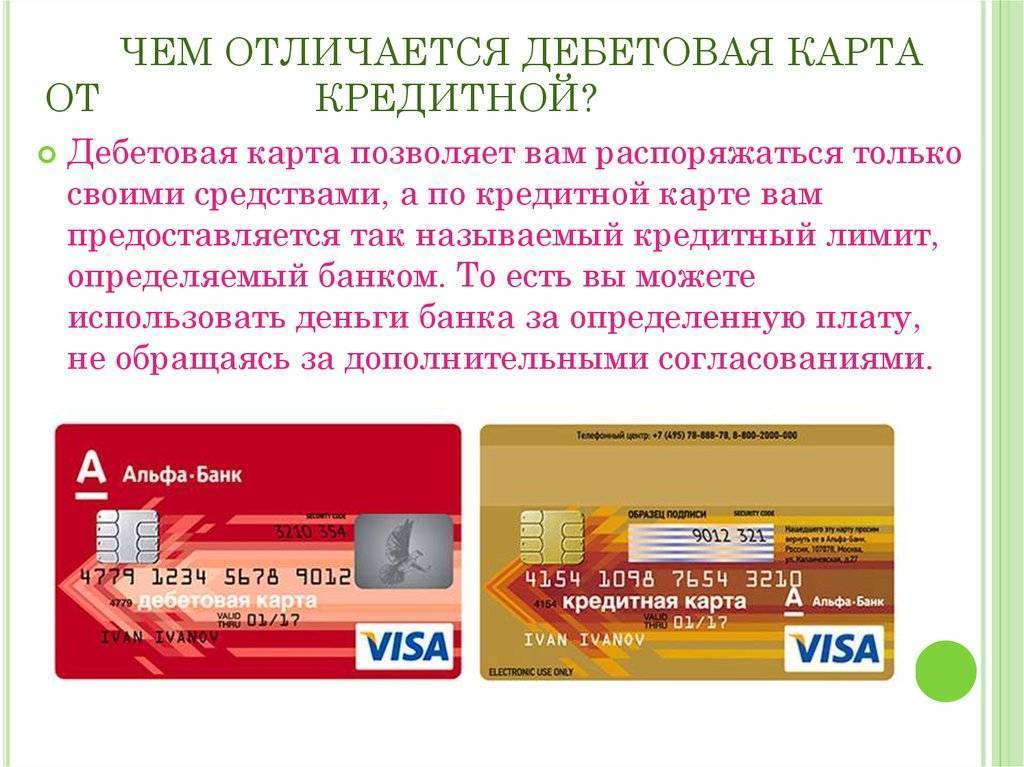

Основные отличия дебетовой карты от кредитной

Главное отличие кредитной карты от дебетовой — это принадлежность денег на счету. Расплачиваясь кредиткой держатель тратит средства банка. Их нужно вернуть за определенное время, заплатив процент (или воспользоваться льготным периодом). Дебетовая карта — хранилище собственных денег владельца.

Очень схожи кредитка с нулевым лимитом и дебетовка с овердрафтом (возможностью потратить больше, чем есть на счету, заняв у банка). Но и в этом случае отличия легко прослеживаются.

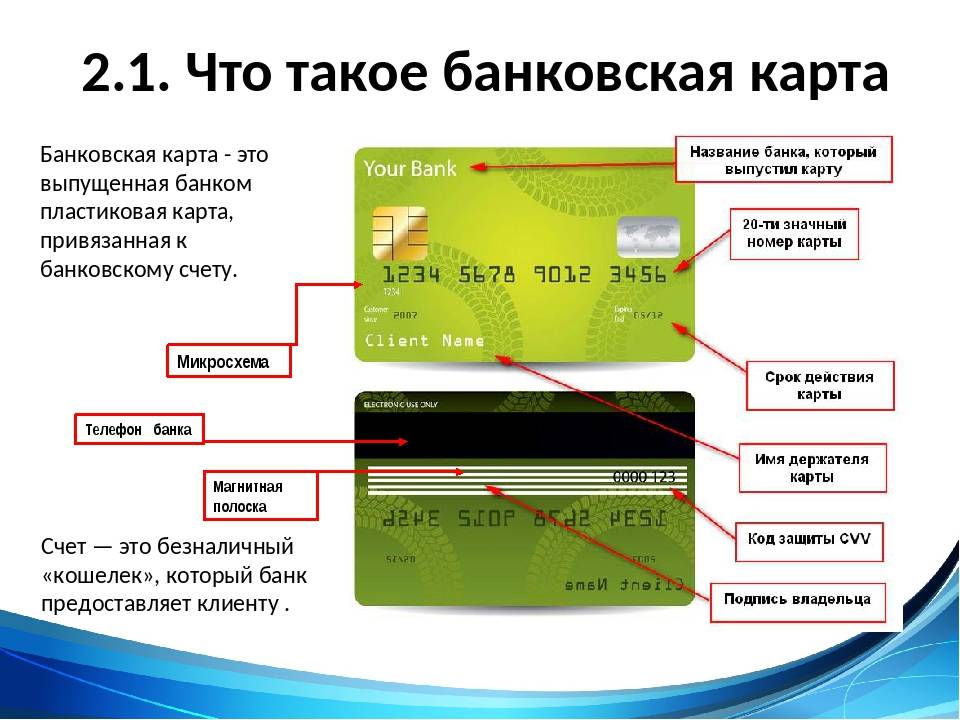

Внешний вид

И кредитка, и дебетовка представляют собой пластиковые карточки 54*86 мм. На лицевой стороне размещены логотипы банка-эмитента и платежной системы. Номер из 16 цифр (реже из 18 или 19), срок действия напечатаны или выдавлены. Имя держателя указывают на персонифицированных картах любого типа. На оборотной есть информация о банке, 3-значный код подлинности, голограмма платежной системы. Как правило, предусмотрено белое поле для подписи владельца. Присутствуют магнитная полоса и чип.

Кредитная банковская карта отличается от дебетовой и номером. Первые 6 цифр — это идентификатор (БИН). Каждая несет определенную информацию:

- Начальная определяет платежную систему: 4 — это Visa, 5 — MasterCard.

- Вторая, третья и четвертая указывают на эмитента. Сбербанк использует 276–279 для карт стандарта «Классик», Яндекс.Деньги — 106 и 189.

- Пятая и шестая характеризуют банковский продукт. Например, у дебетовок Сбербанка это 27. По этим цифрам можно определить тип карты.

Требования к держателю

Различны требования банков к клиенту при оформлении карт:

| Требование | Дебетовая | Кредитная |

| Возраст | С 14 лет. Верхнего порога нет | С 18 до 60–75 лет. У большинства банков нижний порог даже выше — 21–23 года |

| Гражданство | Россияне и иногда иностранцы с РВП, ВНЖ | Только россияне |

| Постоянный источник дохода | Не нужен | Обязателен |

| Документы | Только паспорт (удостоверение личности иностранца, ВНЖ, РВП) | Паспорт, иногда второй документ: СНИЛС, справка о доходах, удостоверение водителя, загранпаспорт |

| Телефон | Обязателен и не один | Только личный |

Дебетовую карту оформляют по заявлению. Ее могут выдать даже тем, кто задолжал банку или по другим обязательствам с открытыми исполнительными производствами.

Для кредитной, помимо желания клиента, потребуется одобрение. Будущий заемщик заполняет подробную анкету, проверяется по скорингу и базам БКИ, иногда лично отвечает на вопросы банковского эксперта.

Счета и валюты

Дебетовый пластик привязан к текущему счету. Многие финансовые организации, например Ситибанк или Яндекс.Деньги, позволяют прикрепить одну карту к нескольким счетам в разных валютах, и на каждом будет свой баланс. Можно, наоборот, открыть дополнительные дебетовки к одному счету.

Кредитка привязана к кредитному счету. Российские банки открывают его только в рублях. Такие карты не могут быть мультивалютными.

Технические характеристики

Не зависят от типа банковского продукта. И кредитные, и дебетовые могут быть неименными и именными, с возможностью бесконтактной оплаты, поддержкой технологии 3D-Secure и др.

Функционал

Дебетовые карты допускают любые операции с использованием собственных средств. У кредиток могут быть ограничения. Яркий пример — Сбербанк, который блокирует денежные переводы с кредитного счета клиентам других банков.

Снимать заемные деньги позволяют все эмитенты, но с комиссией до 6–8 %. Альфа-Банк (карта «100 дней»), УБРиР («240 дней без процентов»), Банк Восточный («Просто 30») и другие финансовые организации выпускают кредитные карты с бесплатным обналичиванием, но на такую операцию не распространяется льготный период.

Лимит и овердрафт

На дебетовой карте тоже можно уйти в минус, расходуя деньги банка с услугой овердрафт. Ее предоставляют зарплатным клиентам и тем, у кого наблюдаются регулярные поступления средств.

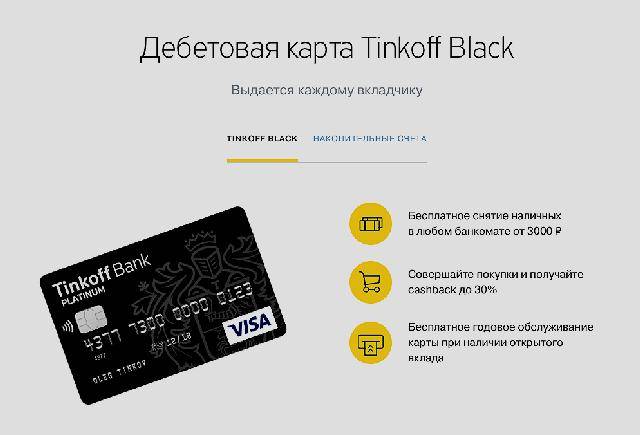

Банк часто подключает овердрафт по своей инициативе, просто отслеживая среднемесячный оборот по карте. В Тинькофф Банке для этого не нужны специальные заявления или дополнительные документы. Овердрафт быстро одобряют, но так же быстро и отключают, стоит только клиенту не погасить долг вовремя.

Овердрафт — это палочка-выручалочка в ситуации, когда нужна небольшая сумма на короткий срок. В отличие от дебетовой карты с такой услугой, кредитную можно долго поддерживать в минусовом балансе, внося только минимальный платеж.

Разница между дебетовой и кредитной картой

Отличие между разными типами «пластика» заключается не только в средствах, но и в особенностях оформления, дизайне и т. д. Кредитные карточки всегда именные, на них есть фамилия и имя владельца. По функционалу они практически не отличаются. Пользователь может подключить любую услугу. Кроме того, кредитки не выпускаются с программами для разных категорий населения. Разница кроется и в процессе закрытия карты. Дебетовый тип закрыть быстрее и проще. Для этого не нужно писать заявление и ждать результатов проверки службы безопасности.

После окончания срока действия дебетовый вариант можно возобновить, а кредитку придётся заказывать заново. Процент за использование заёмных средств может достигать 40% годовых. Владельцы дебетовых карт, наоборот, могут получать прибыль от депозитных средств в размере 1-5% от суммы.

Зная различия, клиент сможет окончательно определиться, что лучше для него, и выбрать оптимальный вариант. Ниже описаны параметры, определяющие отличия и то, какой вид карты перед клиентом.

Что собой представляет кредитная карта

Разница между дебетовой и кредитной картой заключается в том, что на последней находятся заёмные средства банка. Владелец может использовать деньги по своему усмотрению, но должен их вернуть в определённый срок. Чаще всего кредитная карта используется для безналичной оплаты товара, поскольку так насчитываются меньшие проценты. При обращении в банк клиент может установить желаемый кредитный лимит, но решение остаётся за банком.

Кредитный лимит восстанавливается после погашения долга. При просрочке платежа банк имеет право насчитывать штраф. Если клиент активно пользуется кредиткой и своевременно возвращает задолженность, банк может увеличить лимит заёмных денег. Также, в отличие от обычного кредита, владелец может снимать, погашать или оплачивать любую сумму.

Чтобы оформить кредитку, необходимо подходить по всем требованиям банка. Получатель должен достигнуть совершеннолетнего возраста. Клиенту нужно собрать весь пакет документов, предусмотренных банком. Решение принимается не сразу. Несмотря на прямое назначение, пользователь может хранить на карте и свои личные деньги.

Для многих финансовых организаций обязательным пунктом для оформления кредитки является гражданство. Поэтому часто иностранцам отказывают в выдаче. Потенциальный клиент обязан предоставить справку о доходах, заявление и паспортные данные. Иногда банковская организация требует справку с места работы. Отсутствие официального трудоустройства может стать поводом для отказа. Срок принятия решения варьируется от 1 дня до 2 недель. Некоторые финансовые организации предоставляют возможность подать заявку через сайт. В случае одобрения клиент может забрать готовую карту в ближайшем отделении.

Чтобы закрыть кредитку, владелец должен написать заявление. Службы банка проверят клиента на наличие задолженностей. Если таких не окажется, то счёт будет закрыт. Законодательство разрешает гражданам иметь несколько кредитных карточек разных банков. Этому способствует тот факт, что каждая финансовая организация предоставляет отдельные выгодные услуги и партнёрские программы для клиента. Например, бонусы при покупке железнодорожных билетов, топлива и т. д.

Кредитные карты с Cashback:

Другие кредитные карты:

Чем отличается дебетовая карта от кредитной?

Главное отличие дебетовых карт от кредитных в том, что с дебетной карты невозможно израсходовать больше ресурсов, чем на ней есть. Использовать можно только личные ресурсы. По этому продукту можно снять наличные в банкомате. При этом процент за обналичивание удерживаться не будет.

Ведь, если посмотреть, инструменты похожи. В читаемом материале предложены к рассмотрению тонкости кредитной карты и дебетной карты. В чём разница? Насколько различающиеся черты налицо? Что лучше- кредитная или дебетная? Можно ли сравнивать эти два момента? На чём надо заакцентировать взор при рассмотрении этих карт? Обозначим ключевые тонкости. Как превратиться в держателя карты? Что для этого следует предпринять? Чем отличается банковская кредитная карта от дебетной? Наличествуют ли различающиеся моменты? В чём различия между картами? Ознакомьтесь ниже.

Дебетовая карта

Что такое дебетовая карта? Во- первых, это комфорт.Карта подходит для расплаты за товары, услуги мобильной связи, для снятия денег, перечисления средств.

Деньги, располагающиеся на платёжной дебетовой карте, снимаются в комфортное время, и тратятся в каких угодно размерах.

Совершать приобретения представляется возможным исключительно за свои деньги. Исключение составляет вынужденный уход в минус из- за удержания банком комиссии за сопровождение или блокировки карты приставами. В этом случае обнаруживается минус на карточке. Такая же ситуация прослеживается при изменении курса валюты. По- этому лучше хранить деньги в рублях. При использовании такого пластика, нельзя пользоваться заёмными средствами. Такой опции не предусмотрено.

Подробнее про дебетовую карту Сбербанка

В последнее время, люди все чаще отдают предпочтение не кошельку с деньгами, а небольшой пластиковой карте, с помощью которой можно делать покупки практически во всех торговых сетях, проведя ею через специальный терминал. Если вы планируете использовать для покупок исключительно свои средства, тогда вам необходимо оформить дебетовую карту. Именно она является носителем собственных сбережений клиента банка.

Еще одной важной особенностью дебетовых карт является возможность использовать их для оплаты покупок через интернет, осуществление безналичных переводов на счета партнеров и в счет оплаты различных услуг, к примеру, за коммунальные или в счет пополнения собственного мобильного. В целом это довольно выгодный банковский продукт.

Дебетовая или кредитная

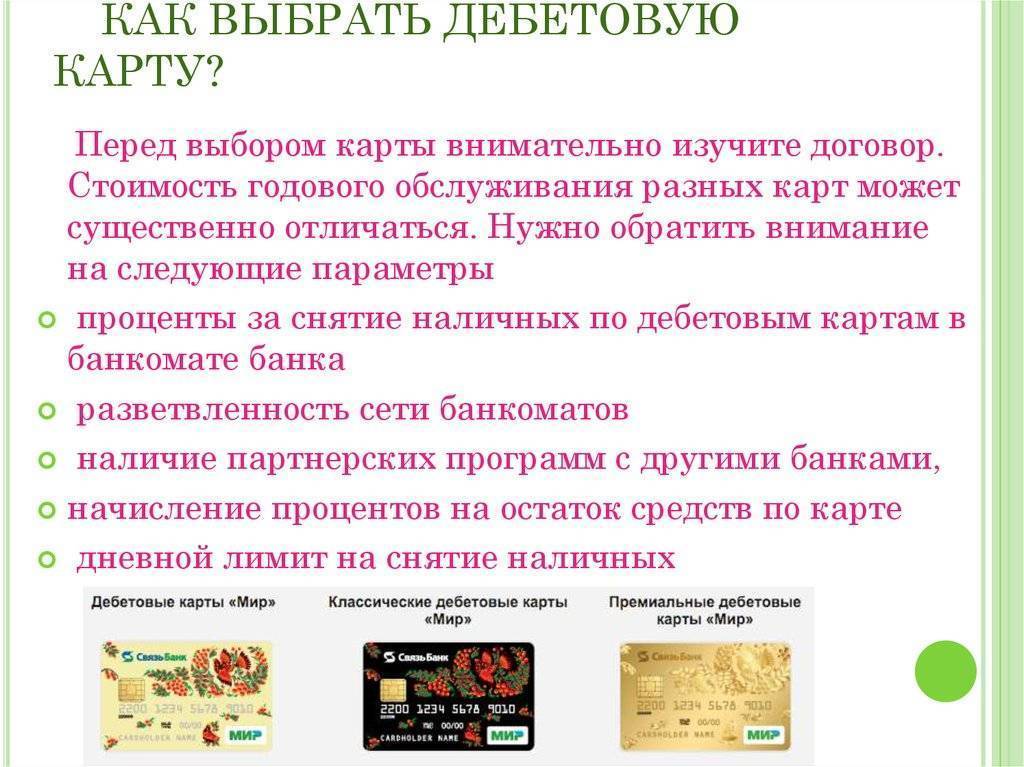

Перед заказом пластика клиенту надо определиться, какой тип карты ему необходим. Для этого надо знать, что такое дебетовая и кредитная карта Сбербанка.

Дебетовая карточка позволяет рассчитываться за покупки или снимать наличные за счет собственных средств. Она может использоваться для получения зарплаты, пособий и других выплат.

Кредитная – это расчетная карточка с возможностью использовать для совершения операций кредитный лимит, предоставленный банком. По ней можно оплачивать покупки и снимать наличные. Но в последнем случае клиенту придется заплатить комиссию за каждую операцию. На покупки, сделанные с помощью кредитки, предоставляется льготный период.

Замечание. Узнать подробнее о кредитной и дебетовой (расчетной) карте Сбербанка, что это такое и основных нюансах можно в отдельной статье.

Чаще всего клиенты пользуются одновременно дебетовыми и кредитными картами Сбербанка. По кредитке совершается большинство покупок, а дебетовый пластик используется для получения зарплаты, различных выплат, осуществления переводов и т. д.

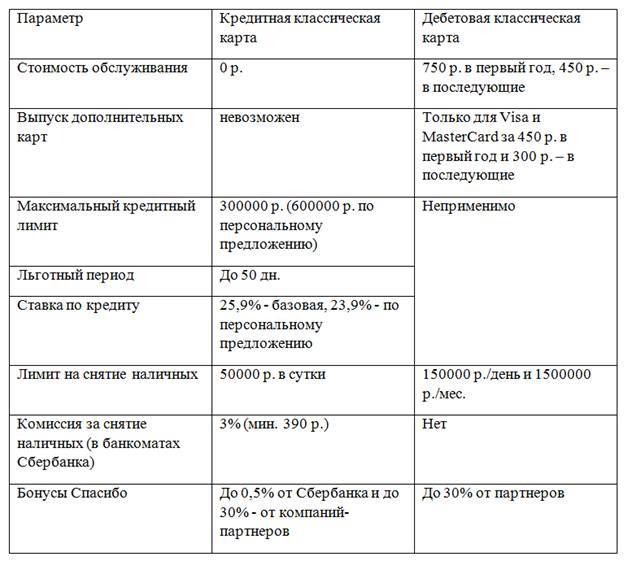

Классическая

Классические карты выпускаются в дебетовом и кредитном варианте. Кредитки выпускаются только в вариантах от международных систем Visa и MasterCard. Они обслуживаются бесплатно. Стоимость обслуживания дебетовой классической карты Сбербанка составляет 750 р. в первый год и 450 р. – в последующие. Зато «дебетовка» может обслуживаться любой из 3 платежных систем – Виза, МИР, МастерКард.

На самом деле отличий между двумя продуктами довольно много. Для наглядности сравним их в таблице ниже.

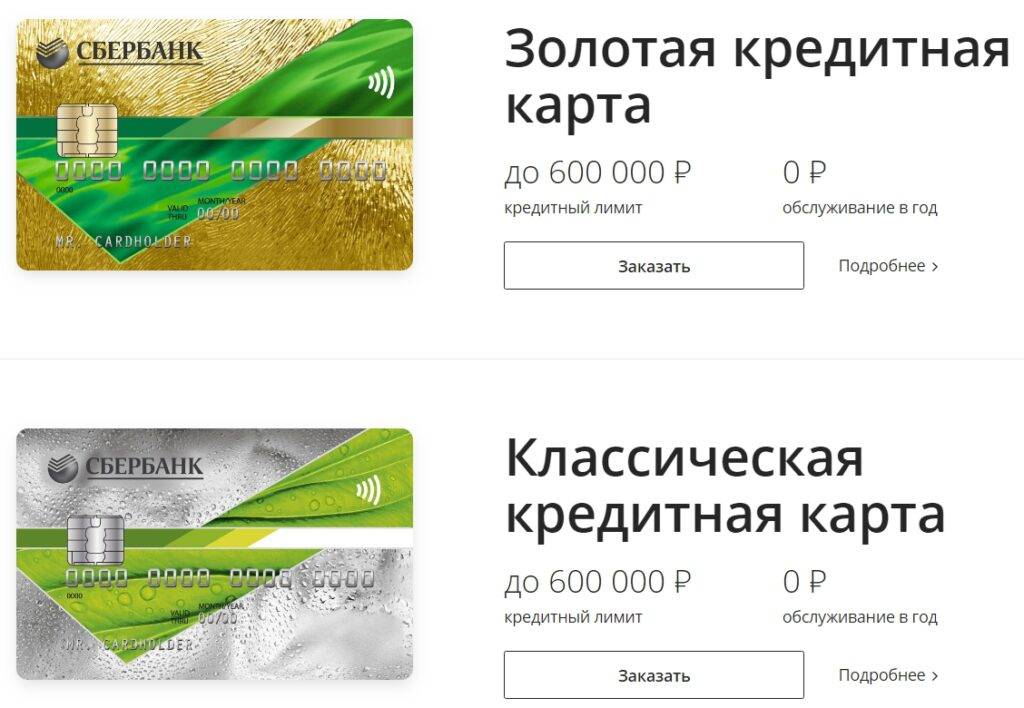

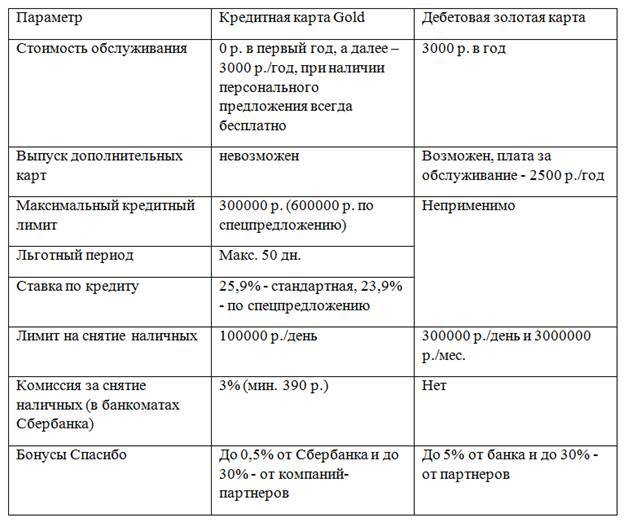

Голд

Золотые карточки бывают также кредитными и дебетовыми. Сравним основные параметры золотых карт Сбербанка в таблице ниже.

Моментум

Карточки Моментум отличаются полностью бесплатным обслуживанием, но имеет весь основной функционал. По заявкам клиентов они выпускаются только в дебетовом варианте. При этом можно выбрать платежную систему – Виза, МИР или Мастеркард. При наличии спецпредложения от Сбербанка можно получить и кредитку Visa/MasterCard моментальной выдачи. Основные параметры дебетового и кредитного пластика Моментум сравним в таблице ниже.

Молодежная

Молодежная дебетовая карточка имеет условия очень похожие на предложенные для классического пластика. По данной программе не предусмотрен выпуск карточек системы МИР, дополнительного пластика к основному счету. Обслуживание основной карточки стоит 150 р./год. Лимит на снятие наличных без комиссии через устройства Сбербанка – 150 тыс. р./день и 1,5 млн р. в месяц.

По программе Спасибо банк начисляет кэшбэк в 0,5%, а еще до 11% бонусами можно получать по предложениям компаний-партнеров.

Социальная

Для получения пенсии и других соцвыплат Сбербанк предлагает специальную карточку платежной системы МИР – социальную. Она изготавливается и обслуживается бесплатно, но может быть исключительно дебетовой. По программе предусмотрено начисление процентов на остаток средств на карточном счете по ставке 3,5% годовых.

Лимит на снятие наличных с социальной карточки составляет 50 тыс. р./сутки и 500 тыс. р. – в месяц. Банк бонусами Спасибо будет возвращать 0,5% от стоимости покупок и до 30% клиент может получить, воспользовавшись предложениями компаний-партнеров.

Аэрофлот и Подари жизнь

Данные карточки отличаются более дорогим обслуживанием и другими бонусными программами, могут быть дебетовыми или кредитными и выпускаются только в варианте от платежной системы Виза.

По карточкам Аэрофлот в зависимости от статуса пластика клиент будет получать от 1 до 2 миль в бонусной программе за каждые потраченные 60 р. Обслуживание таких карточек стоит от 900 до 12000 р. в год.

Пластик «Подари жизнь» в дополнение к основной бонусной программе предусматривает отчисление 0,3% от стоимости покупок в благотворительный фонд. Стоимость обслуживания карточек «Подари жизнь» в зависимости от типа и категории пластика составит 900 – 15000 рублей в год.

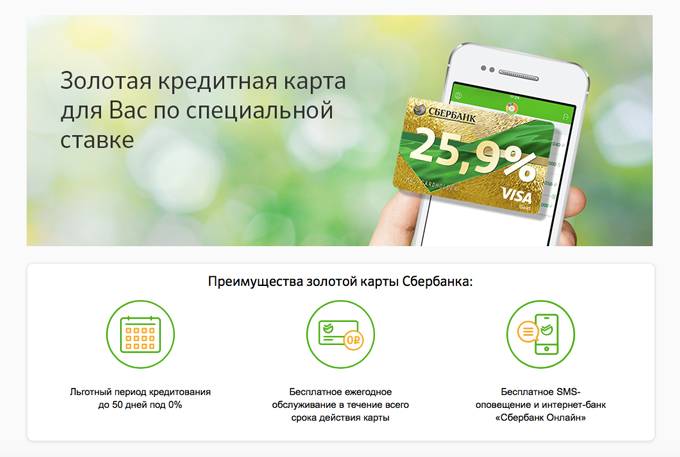

Льготный период по кредитной карте

По всем без исключения кредиткам Сбербанка действует льготный период продолжительностью до 50 дней. Он распространяется только на покупки. Если во время действия льготного периода клиент полностью погасит долг, то процентов за использование кредитных средств ему платить не придется.

Какими бывают карточки?

Зачастую в разговорной речи можно услышать слово «кредитка» в отношении любой банковской карты. Это неправильно, кредитные карты составляют лишь половину всех пластиковых карт. Все остальные называются дебетовыми. Чем отличается кредитка от обычной карты, на какие виды они подразделяются?

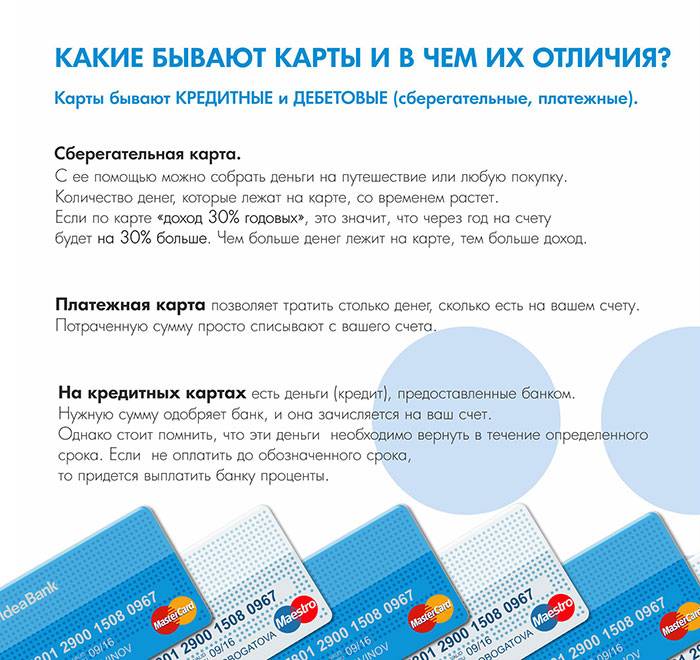

- Зарплатные карты выдаются человеку на работе для перечисления заработной платы. Работодатель и финансовая организация заключают долгосрочное соглашение о сотрудничестве, и все работники переходят на обслуживание в данный банк. Годовая оплата ложится на работодателя. По зарплатной карте допускается овердрафт, который гасится при поступлении дохода.

- Международные дебетовые карты. Ими можно расплачиваться и снимать деньги в банкоматах по всему миру. Эти карточки подходят и для интернет-расчетов, оплаты коммунальных платежей и пр. Кредитный лимит по ним не предоставляется.

- Овердрафтные карты – нечто среднее между кредитными и дебетовыми карточками. Владелец может держать на счету собственные средства, но при этом периодически уходить в минус. По истечении определенного периода потраченные денежные средства должны вернуться обратно с начисленными процентами.

На кредитной карте, в отличие от дебетовой, лежат исключительно заемные средства. Если положить на нее свои накопления, они также будут сниматься в банкомате с комиссией, но при безналичной оплате процент не начисляется.

Кредитная карта, что это такое?

Оформление кредитной карты способно помочь в решении некоторых финансовых вопросов. Это своеобразная палочка выручалочка

При этом не стоит забывать о том, что кредиткой следует пользоваться осторожно, потому что это кредит

Ознакомьтесь с тонкостями использования указанного продукта. Следует быть финансово грамотным человеком. Прежде чем использовать средства, расположенные на карточке, хорошо подумайте.

Указанный тип карты- это кредитный инструмент с обозначенным лимитом кредита. Ресурсный уровень определяется кредитором для каждого свой. Такой кредитный инструмент пользуется большой известностью. Многие используют его в повседневной жизни.

Удерживаются проценты за снятие наличных. Снимать деньги, расположенные на карте, не интересно. Эти карты интересно выделяются на фоне обычного потребительского кредитования. При взносах вовремя, уровень средств возобновляется, и их снова можно использовать.

Оформление продукта не занимает много времени. Как правило, оформление длится не больше пятнадцати минут. Обычно за обслуживание счёта удерживается оплата, кроме некоторых случаев. Постоянным клиентам эта опция предоставляется бесплатно. Предусмотрен бесплатный период. Обычно он колеблется в промежутке с 50 до 100 дней.

Зарплатные карты

В чём отличие зарплатной карты от простой? Что такое зарплатный продукт? Какие особенности различают её от стандартной дебетовой? Существенны ли эти различия?

Зарплатный продукт появляется благодаря партнёрским отношениям компании и кредитора. Она предоставляется всем сотрудникам компании. Этот карта представляется дебетовым и привязывается к счёту в банке.

Для состоящих в зарплатном проекте предлагаются выгодные правила по займам. Они выражаются в виде сниженного процента. При формировании заявки на кредит не нужно будет брать документ о заработной плате. Банк и так видит уровень вашего дохода.

Отличия дебетовых и кредитных карт Сбербанка

Рассмотрим особенности дебетовых и кредитных карт на примере крупнейшего банка страны – Сбербанка.

Сбербанк выпускает как кредитные, так и дебетовые карты различных категорий и статусов. У него есть моментальные, классические, золотые и премиальные карты, предложения для молодежи и пенсионеров, карточки с бонусами для путешествий и благотворительности. Большая часть предложений имеет кредитные и дебетовые варианты – они отличаются дизайном и пометками на обратной стороне.

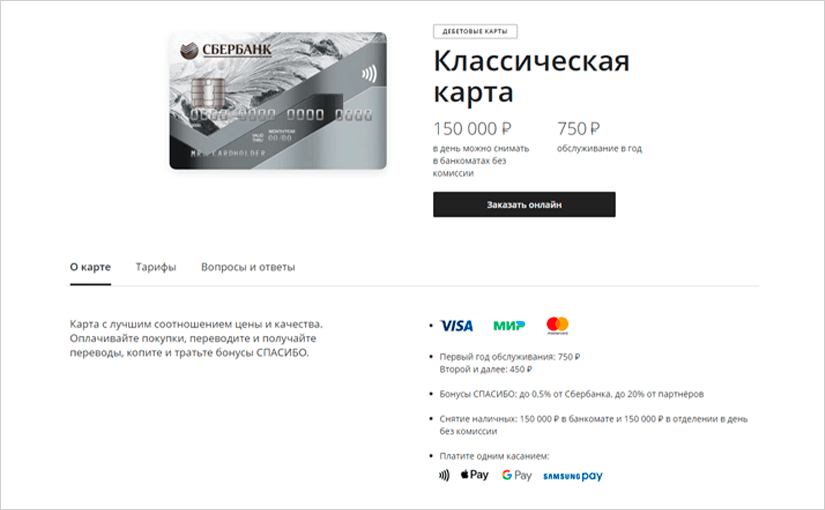

Классическая дебетовая карточка Сбербанка выпускается для всех желающих по паспорту. Ее обслуживание стоит 750 рублей в год. На этой карте можно хранить личные деньги, чтобы оплачивать покупки и снимать наличные в большой сети отделений и банкоматов. Для нее действует бонусная программа Спасибо – за покупки вы получите баллы, которыми можно расплачиваться у партнеров банка.

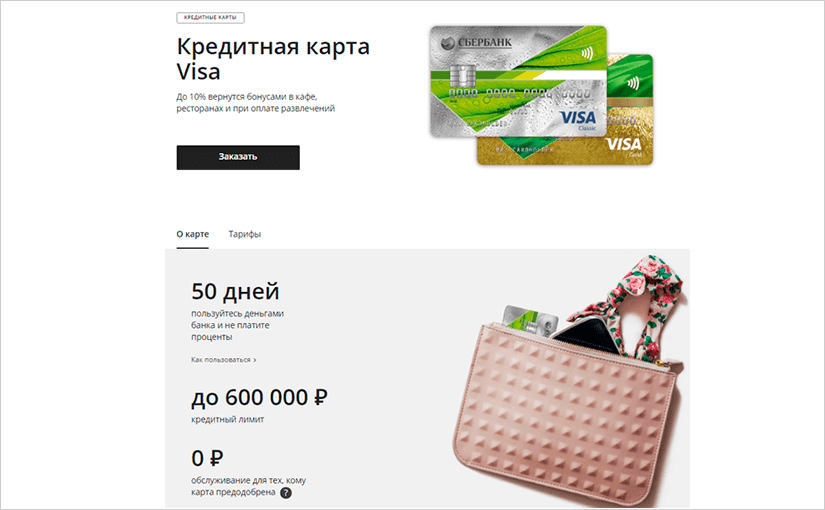

Классическая кредитка в этом банке предоставляет владельцу лимит до 600 000 рублей и беспроцентный период до 50 дней. Процентная ставка по ней составляет 27,9% годовых, стоимость обслуживания – 750 рублей в год. Карта выпускается по паспорту, но иногда банк может потребовать справку о доходах. Кредиткой можно также оплачивать любые покупки, а за снятие наличных у нее взимается комиссия 4%. Как и дебетовая карта, кредитная участвует в программе Спасибо.

По этим же признакам различаются и другие карты банка. Также отличия зависят от категории и статуса:

- Золотые и премиальные карточки предлагают более крупный лимит и больше бонусов за покупки, но доступны только постоянным клиентам и дороже обслуживаются

- Карты, которые выпускаются совместно с компанией Аэрофлот, также имеют несколько статусных уровней. От них зависят размер бонусов, стоимость обслуживания, требования к держателю и, если карты кредитные, суммы лимитов

- У карт «Подари жизнь» также есть несколько уровней статуса, от которых также зависит размер отчислений на благотворительность. Кредитные версии карт отличаются наличием лимита, льготного периода и процентов за использование денег

- Молодежную карту можно оформить с 14 лет – для этого потребуется согласие родителей. Ее обслуживание стоит дешевле, чем у классической. Кредитной версии у нее нет

- Пенсионная карта также не имеет кредитной версии. Она выпускается только в системе МИР – согласно закону, получать пенсии и другие бюджетные выплаты можно только на такие карты

Для тех, кто получает зарплату на карту Сбербанка или активно пользуется другими его продуктами, доступны кредитные карты с бесплатным или недорогим обслуживанием, и сниженной ставкой.

Какие кредитные карты предлагает Сбербанк?

Напомним, что кредитная карта – это продукт, по которому банк дает вам одобренный лимит в пользование за проценты. Простыми словами, вы покупаете товар, оплачиваете картой, на которой деньги банка. При этом вернуть их можно без процентов сразу, в течение льготного срока или минимальными взносами. Во втором случае потребуется заплатить проценты.

В отличие от других банков в СБЕРе предложений достаточно. Посмотрим, какие есть карты и для чего они подойдут.

Как и дебетовые карты, кредитки разделены на категории, исходя из потребностей клиента.

Кредитные карты Сбербанка, список:

| Название продукта | Обслуживание в год | Процент | Лимит | Кэшбэк | |

|---|---|---|---|---|---|

| На стандартных условиях (max) | В рамках персонального лимита (max) | ||||

| Карта для накопления миль Аэрофлот | |||||

| Аэрофлот Signature (также входит в группу «Премиальные») | 12 000 р. | 21,9% | 3 млн р. | Нет | 2 мили, за каждые потраченные 60 р. |

| Золотая | 3 500 р. | 23,9-25,9% | 300 000 р. | 600 000 р. | 1,5 мили, за каждые потраченные 60 р. |

| Кредитные карты для бонусов | |||||

| Премиальная | 2 450 р. | от 21,9% | 3 млн р. | 600 000 р. | 0,5-10% |

| Цифровая (Также входит в группу «Без пластика») | 0 р. | 600 000 р. | нет | До 30% у партнеров | |

| Классическая | 23,9-25,9% | 300 000 р. | 600 000 р. | ||

| Кредитные карты для благотворительности | |||||

| Классическая – Подари жизнь | 0 р.- с персональным лимитом, 900 р. – на стандартных условиях | 23,9-25,9% | 300 000 р. | 600 000 р. | 0,3% от суммы покупки на благотворительность и до 30% клиенту |

| Золотая – Подари жизнь | 0 р.- с персональным лимитом, 2 500 р. – на стандартных условиях | ||||

| Карты, которые не внесены в конкретную группу, но заслуживают внимания | |||||

| Золотая кредитная карта | 0 р. | 23,9-25,9% | 300 000 р. | 600 000 р. | До 30% от суммы покупки. |

| Премиальная карта Visa | 2 450 р. | 21,9-23,9% | 600 000 р. | 3 000 000 р. | до 10% — АЗС, Gett и Яндекс.Такси до 5% — Кафе и рестораны до 1,5% — Покупки в супермаркетах 0,5% -любые покупки до 30% от суммы покупки |

Дополнительно добавим, что по всем кредитным картам есть льготный срок, не превышающий 50 дней. Что касается комиссии за получение денег, то она также единая и составляет:

- через СБЕР -3% от суммы, но не менее 390 р.

- через другие банкоматы 4%, но не менее 390 р.

Что такое кредитная карта?

Кредитный пластик — это предложение, противоположное дебетовому. Собственник данного инструмента способен распределять капитал банка для своих личных целей на временной основе. Следовательно, взяв определённую денежную сумму, клиент должен будет через определённое время вернуть не только её величину, но и процент банка за пользование финансами. Каким он будет, зависит от конкретного тарифного плана, под который выпустили продукт. Кредитки всегда имеют лимитные ограничения по временному промежутку, в ходе которого дополнительная плата не взимается. Они могут быть именными, а также классическими, не хранящими персональные сведения о владельце.

Требования к держателям карт

Открыть личную карточку может любой гражданин России с 14 лет, кредитку же доступно получить только с 18 лет. При этом к потенциальным владельцам кредитной карты предъявляются строгие требования. Они различаются в зависимости от банка, но обычно выглядят следующим образом:

- Возраст от 18 до 65 лет;

- Официальное трудоустройство и наличие постоянного дохода;

- Российская прописка.

Некоторые финансовые организации готовы выдавать кредитные карты только по паспорту или по двум документам. Простота получения всегда компенсируется высокой процентной ставкой. В качестве примера можно привести наиболее лояльные банки – Тинькофф, Русский Стандарт, Хоум Кредит, Ренессанс и Почта-Банк.

Чтобы получить дебетовый пластик, потребуется только паспорт гражданина России или иностранное удостоверение личности. Остальное банк не интересует, потому как карточка будет использоваться в качестве платежного средства.

Вывод

Оба типа банковских карт расширяют возможности клиентов банка. Тем, кто может обойтись без заёмных средств, вполне достаточно дебиторской карты. При нуждаемости в небольшой дополнительной сумме можно воспользоваться овердрафтом. Пользователь может хранить деньги и получать начисления от банка (например, переводя определённую сумму на депозит). Кредитка является отличным средством для решения незапланированных ситуаций. Клиент может при необходимости быстро снять деньги или рассчитаться безналичным способом. Оформление потребительского займа может затянуться на несколько дней. Поэтому многие граждане предпочитают вместе с дебетовой оформить кредитную карточку.