Как исправить свою кредитную историю, если ее нельзя удалить

Причины, которые побуждают некоторых заемщиков искать способы удалений плохой кредитной истории, как правило связаны с невозможностью взять кредит на хороших условиях из-за ее плохого качества. Однако есть вполне доступные способы улучшить кредитную историю и взять кредит по низкой процентной ставке без удаления нежелательных записей. Что для этого нужно сделать?

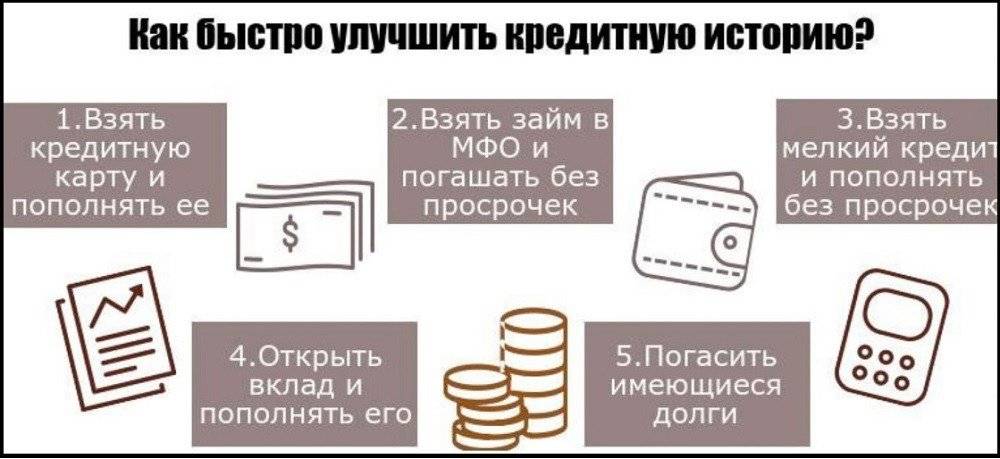

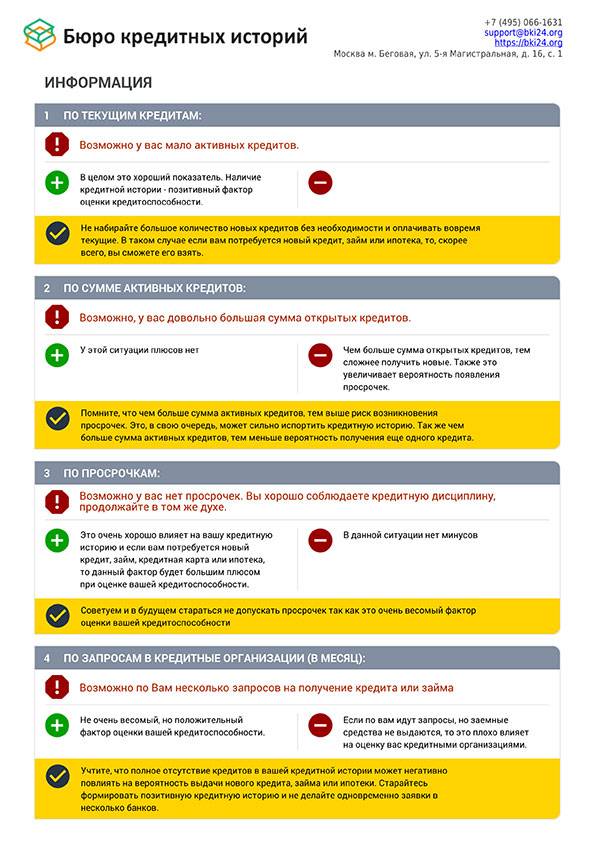

- Погасить все просроченные задолженности перед банками. Это самый большой негативный фактор любой кредитной истории. Если этого не сделать, то все другие действия потеряют смысл.

- Провести ревизию своих действующих обязательств перед финансовыми организациями. Если обязательств много – постараться выплатить те, которые обходятся дороже всего.

- Оставшиеся кредиты систематизировать, приведя график их обслуживания в такое состояние, чтобы было удобно его выполнять без просрочек. Главное для восстановления качества кредитной истории – соблюдение сроков, указанных в договоре займа.

- Если у обладателя плохой истории нет действующих кредитов, можно взять небольшой заем, пусть даже на не самых выгодных условиях, и вовремя погасить его. Хороший вариант – кредитная карта.

- Регулярно запрашивать ПКР и следить за улучшением качества кредитной истории. После каждого платежа по кредиту будет видно, как растет рейтинг.

- Если конечной целью улучшения кредитной истории является оформление кредита в каком-то конкретном банке, хорошо будет в этом банке оформить дебетовую карту или открыть срочный вклад. Еще лучше – получать зарплату на карту этого банка. Если кредитор знает о ваших доходах и их регулярности, он может закрыть глаза на многие негативные записи в кредитной истории.

Как можно убедиться, рецепты улучшения кредитной истории несложны. Но главное, что должны знать все заемщики – эти способы и обойдутся дешевле, я являются более надежными, чем попытки удаления или исправления истории через посредников.

ВАША КРЕДИТНАЯ ИСТОРИЯ ДОСТУПНА В ВАШЕМ ЛИЧНОМ КАБИНЕТЕ

Что делать? Как исправить плохую кредитную историю?

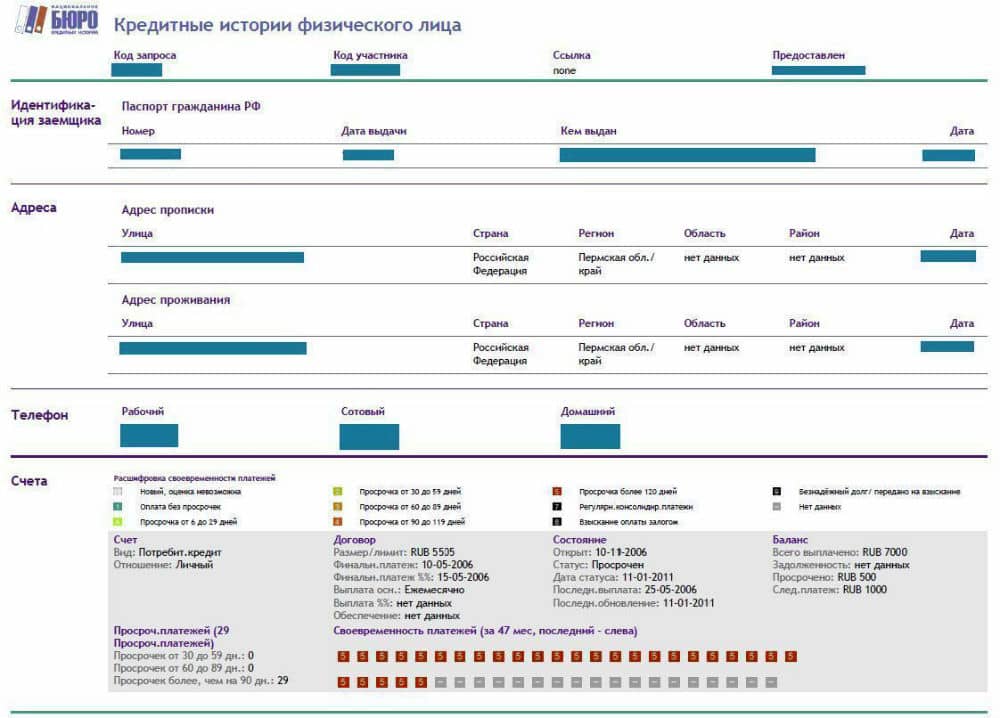

Что делать, когда различные факты свидетельствуют об ухудшении вашей КИ? Как можно исправить ситуацию? Для начала получите вашу кредитную историю (это можно сделать в различных онлайн-сервисах, БКИ, банках) и проанализируйте её. КИ высылается в виде кредитного отчета, в котором все ваши «грешки» будут видны. Если вы уверены, что некоторые записи являются ошибочными и ничего общего с вашей кредитной жизнью не имеют, то попытайтесь их оспорить (как это сделать законными методами?).

Лучшее, что вы можете сделать для исправления вашей КИ, это добавление в неё записей о своевременном погашении очередного платежа. Просто оплачивайте ваши обязательства своевременно, и постепенно ситуация выправится. Самое первое с чего надо начать – любыми способами закрыть просроченный платёж. Если вы этого не сделаете, то все остальные ваши действия по исправлению КИ будут просто бесполезны.

После того как вы рассчитаетесь с долгом, уже можно думать о последующих шагах к улучшению вашей истории: попытайтесь оформить кредитку (вероятность этого, конечно, мала) или обратитесь к онлайн-сервису исправления кредитной истории. Не рассчитывайте, что взяв один-два займа, вы, как ни в чём не бывало, сможете обратиться в банк за новым кредитом. Скорее всего, придётся пройти более длительный курс «реабилитации», и только после этого можно пытаться подавать заявки в банки, где ваши старания, возможно, будут увидены.

В статье “Как исправить кредитную историю?” вы ознакомитесь со всеми способами исправления, улучшения и создания вашей КИ!

Когда вы вылезете из финансовой ямы, то обязательно оформите кредитку – это лучший инструмент по исправлению КИ, и к тому же бесплатный, если не считать несколько сотен за годовое обслуживание. Почему это так? Ознакомьтесь хотя бы с этой статьёй, тогда всё станет понятно.

Через сколько обновляется кредитная история. Срок хранения в БКИ

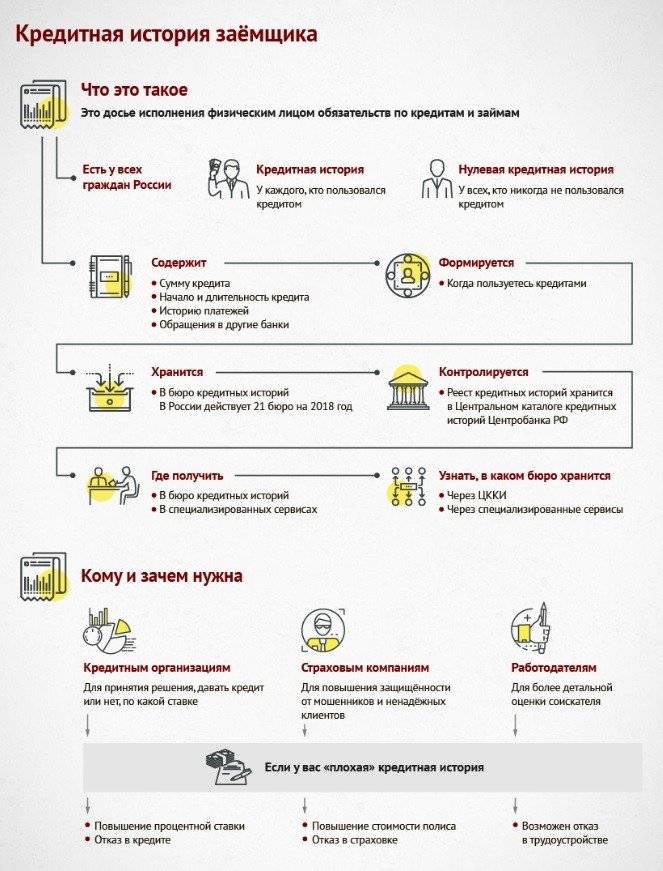

Кредитная история (КИ) – информация о взаимоотношениях между заемщиком и финансовыми организациями, включающая в себя данные о просроченных платежах и текущей задолженности, при ее наличии. Далеко не каждый клиент банка или микрокредитной организации желает, чтобы история хранилась на протяжении всей его жизни

Таким заемщикам важно знать, через сколько обновляется кредитная история

Что такое кредитная история и где она хранится

Кредитная история создается с заключением первого договора кредитования с банковской организацией. В день подписания документов банк передает сведения в бюро кредитных историй (БКИ), где они и хранятся. БКИ – организации, прошедшие лицензирование в Центробанке Российской федерации. Созданы с целью хранения и передачи данных об операциях по кредитам физических лиц.

За каждым регионом закреплено 1 либо несколько бюро, взаимодействующих друг с другом. При необходимости, данные о клиенте передаются из одного в другое ведомство.

В свою очередь, банковские и микрофинансовые организации законодательно обязуются высылать сведения о кредите не позднее 10 дней от очередной операции (заключение договора, образование просрочки, осуществление взноса на ссудный счет).

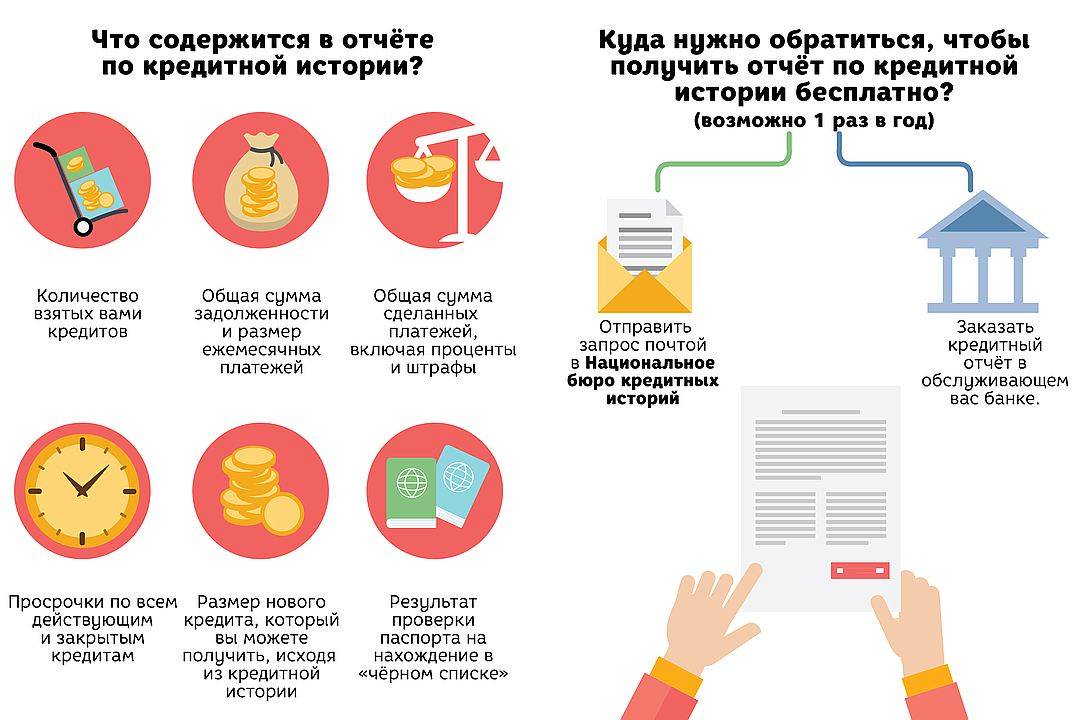

Любая КИ содержит в себе такие данные как:

1. Персональные данные клиента и кредитной организации, предоставившей займ;

2. Размер кредита;

3. Период действия договора кредитования;

4. Данные о просроченных платежах и досрочно закрытых кредитах;

5. Наличие судебных производств с банковской компанией.

Некоторые организации запаздывают с передачей данных, либо вовсе пропускают отправку сведений по кредитам в БКИ. По этой причине каждому клиенту стоит периодически проводить самостоятельную сверку операций, оперативно выявлять ошибки и исправлять их перед очередной подачей заявки на ссуду.

За сколько обновится кредитная история?

Сведения по кредитам клиента обновляются в течение 10 дней после произведенной операции по счету (очередной платеж, заявка на получение кредита, реструктуризация кредита, досрочное погашение и т.п.).

Полное обновление информации по кредитам – продолжительный процесс. Законодательно утвержденный срок изменения данных – 10 лет с момента совершения последнего действия по ссудному счету. По истечению срока КИ клиента обнуляется.

В случае, когда клиенту необходима быстрая корректировка кредитной истории, ему стоит взять небольшой займ и выплатить его вовремя. При необходимости можно проделывать эти действия неоднократно, пока кредитный рейтинг не станет положительным.

То есть срок обновления КИ зависит только от заемщика.

Как получить сведения о кредитной истории

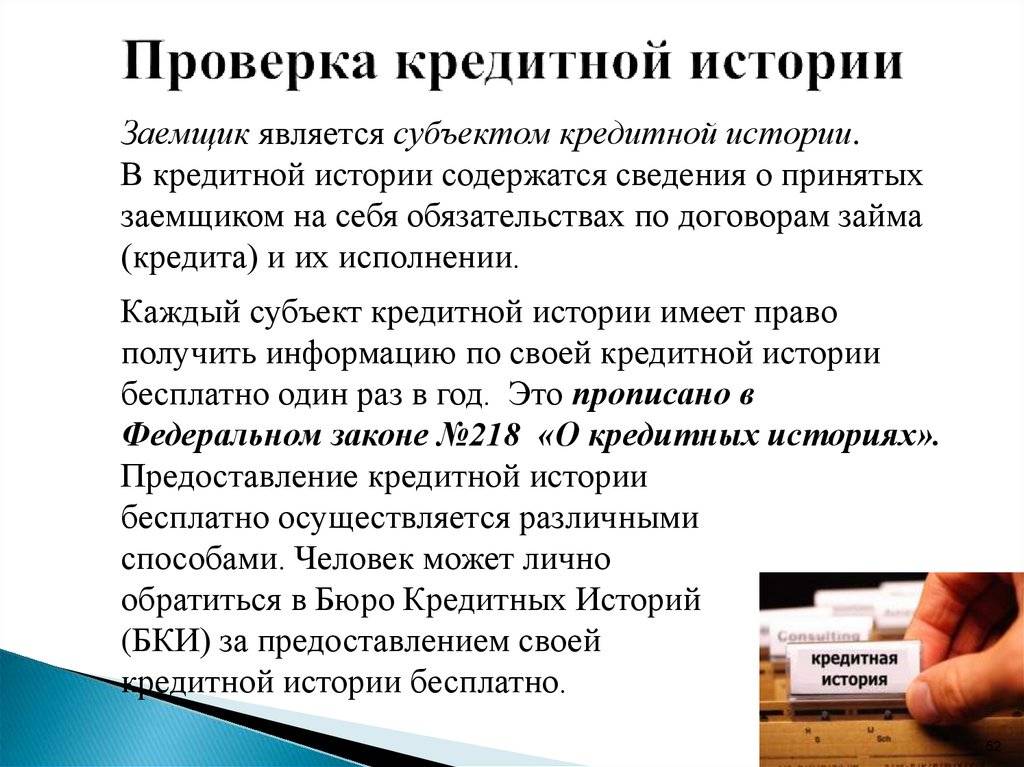

Каждому клиенту банка дается возможность 1 раз в год проверить сведения по кредитам бесплатно через бюро. Это право прописано в законе «О кредитных историях».

Чтобы узнать данные, необходимо выслать запрос в адрес «Центрального каталога кредитных историй». Оттуда заемщик получит список БКИ, содержащих нужную информацию.

Затем следует заполнить заявление на предоставление бесплатного отчета на сайте ЦБ РФ.

Сэкономить средства клиента поможет сервис * http://www.bki24.info. За свои услуги ресурс берет всего 350 руб., а отчет предоставляется уже через 15 минут после отправки заявления. При этом не нужно искать код субъекта.

В заявке требуется указать лишь ФИО, адрес, паспортные данные и электронную почту, на которую будут высланы сведения.

При обнаружении ошибок в предоставленном отчете (лишний просроченный платеж, кредит, о котором клиент не знает), не рекомендуется обращаться в бюро кредитных историй.

Оперативное исправление данных по кредитам производится так же на ресурсе

Важно понимать, что корректировка сведений нужна, в первую очередь, клиенту. Из-за описки банковского работника глупо не пользоваться кредитами целых 10 лет

Заключение

Для обновления кредитных данных существуют 2 способа: отказаться от займов на 10 лет либо пользоваться небольшими кредитами, которые по силам оплатить без просрочек. Даже если клиент уверен в том, что его рейтинг по кредитам положительный, стоит как минимум раз в год подтверждение в БКИ. Это позволит исключить ошибочные записи, которые могут повлиять на дальнейшие взаимоотношения с банками.

https://youtube.com/watch?v=e9hZSuFerY8

Через сколько обновляется кредитная история. Срок хранения в БКИ was last modified: Апрель 25th, 2017 by Александр Невский

В каком случае можно аннулировать информацию в КИ

Можно ли очистить кредитную историю законно? Да, избавиться от КИ и аннулировать ее в соответствии с действующим законодательством можно. Но избавляться возможно не от реальных правильных данных, а только от недостоверных, не соответствующих действительности и внесенных ошибочно. Ниже рассмотрено три случая.

После истечения срока хранения кредитной истории

КИ в бюро хранятся 10 лет, причем отсчет ведется не с даты формирования (первого обращения за займом или кредитом), а со дня последнего действия заемщика: внесения последнего платежа, любого официального взаимодействия с кредитором или взимающей задолженности организацией, окончательного закрытия счета.

То есть, чтобы избавиться от плохой репутации, нужно в течение десяти лет не совершать никаких действий:

- не обращаться в финансовые организации за деньгами (подаваемые заявки также отражаются в истории);

- не предоставлять сотрудникам личные данные;

- не выходить на связь с кредиторами по поводу взысканий задолженностей (но такое поведение чревато проблемами с судебными приставами);

- не иметь задолженностей по оплате жилья, коммунальным услугам, платежам за связь, а также алиментным обязательствам.

При полном бездействии КИ без участия ее субъекта удаляется. При первом действии она формируется снова, а старые данные уже не отображаются.

По запросу в БКИ

Как почистить кредитную историю в России бесплатно, обратившись в бюро? Этим методом возможно аннулирование или исправление недостоверной и недействительной информации, например, ошибочных переданных сотрудниками финансовых организаций сведений, фактов оформленных мошенниками кредитов.

Как убрать кредитную историю, не являющуюся актуальной и реальной? Нужно собрать все доказательства недействительности данных (чеки и выписки из финансовых организаций об отсутствии долгов) и направить запрос в бюро лично или дистанционно (онлайн с дополнением усиленной цифровой подписью или по почте после нотариального заверения).

Сколько исправление займет времени? БКИ в течение 30-и дней проведет проверку и свяжется со всеми источниками формирования КИ (кредиторами и прочими организациями, долги перед которыми имеются). Источники должны дать ответы в течение четырнадцати рабочих дней. Если выявлены ошибки и несоответствия, они исправляются. Полностью сведения удаляются, если вся кредитная история оказалась неверной.

По решению суда

Можно ли удалить кредитную историю через судебные органы? Да, например, если заемщик обратится в суд с иском об оспаривании КИ по причине ее недостоверности. Обычно обращения в такие инстанции инициируются после проверок кредитных историй бюро, результаты которых не удовлетворяют заемщиков. Так, если субъект КИ уверен в неверности данных, но БКИ отказало в их корректировке, то суд при предоставлении доказательств недостоверности наверняка примет решение в пользу истца.

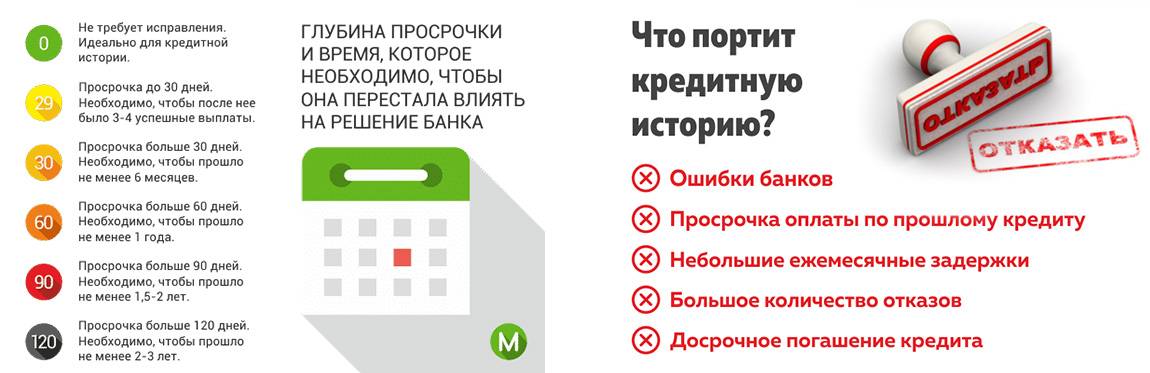

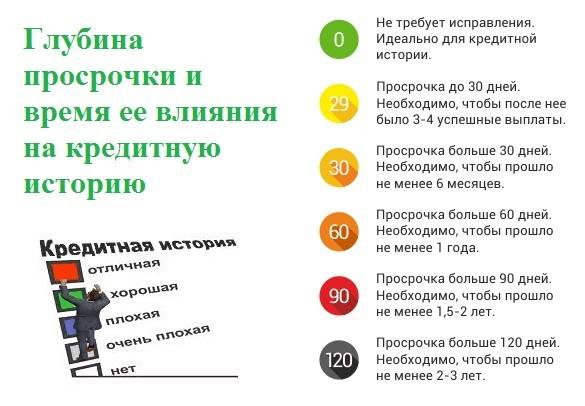

Степень тяжести кредитной истории. Когда банк про неё «забудет»?

Испорченная кредитная история – это всегда негатив

Но банк обязательно обратит внимание на частоту и длительность просрочек. Большое значение имеет «статус» просрочки: закрытая или открытая (текущая)

Если платёж был хоть несвоевременно, но всё же оплачен, то банки готовы через некоторое время закрыть на факт просрочки глаза. Будет ещё лучше, если последующие платежи (или взятые позже займы) гасились своевременно.

На самом деле, лучшего способа исправлять кредитную историю, как своевременным исполнением взятых на себя обязательств, ещё никто не придумал – если вам предлагают что-то иное, то вы просто попали на мошенников. Если же просроченный платёж по действующему кредиту ещё не погашен, или был погашен совсем недавно, то отказ по-новому вам обеспечен – зачем банку рисковать, если вы даже с текущими кредитами не можете разобраться?

Итак, можно выделить несколько «ступеней неисполнения обязательств»:

1. Просрочки до 5 дней (технические). Идеальной такую историю назвать нельзя, «серенькие» пятна на ней все-таки присутствуют. Но если таких случаев было не очень много, банк пойдет навстречу и выдаст ссуду клиенту. Как правило, глаза закрывают в том случае, когда количество подобных просрочек не превышает трех. Но и с бо?льшим количеством шансы на успех сохраняются.

2. Просрочки до 1 месяца (ситуационные). Если длительность периода, в течение которого платеж числился просроченным, превышает 5 дней, но при этом укладывается в рамки месяца, КИ уже точно хорошей не назовёшь, скорее она удовлетворительная. Но еще не критичная. Вероятность отказа возрастает в разы, но при этом всегда есть шанс кредитоваться на более невыгодных условиях. Например, банк может потребовать дополнительное обеспечение по предстоящему займу – поручительство или залог. К тому же для таких клиентов устанавливаются самые высокие процентные ставки с целью минимизации банковских рисков. Банки готовы забыть про такие «грешки» через несколько (от трёх до пяти) своевременных платежей.

3. Просрочки длительностью свыше месяца (проблемные) и более долгосрочные – это уже не просто испорченная, а очень плохая кредитная история. Шансов на получение новой ссуды практически нет. А если какое-нибудь финансово-кредитное учреждение и рискнет выдать займ такому клиенту, то его стоимость будет очень и очень высокой, а условия невыгодными (например, 1 тысячу рублей на 10 дней под 3% в день). Оправдаться в глазах банков будет в этом случае намного сложнее – от 6 месяцев до 2-3 лет своевременных платежей. В таких запущенных случаях есть смысл пользоваться услугами микрофинансовых организаций, предлагающих специальные программы по исправлению КИ (конечно, не бесплатно) – об этом мы ещё поговорим.

4. Полное неисполнение обязательств. Сюда относят случаи, когда задолженность по кредитному соглашению была взыскана в судебном порядке. С таким прошлым идти в банк нет абсолютно никакого смысла – будет однозначный отказ. Из этой ситуации есть только 2 выхода: кредитоваться у частников под сумасшедшие проценты (велик риск попасть на мошенников) или ждать, когда кредитная история обнулится (а произойдет это только через 10 лет). Кстати, сведения о просроченных взысканиях через суд или о банкротстве бесследно для заёмщика не пройдут. Для финансовых учреждений это серьёзный намёк на его неблагонадёжность на многие года.

Как видите, кредитная история может быть и немножко подпорченной, и плохой, и даже очень плохой. Все зависит от поведения заемщика. И каждая из этих разновидностей по-своему влияет на возможность кредитоваться в будущем. Да и не только на возможность, а еще и на те условия, которые вам сможет предложить кредитное учреждение.

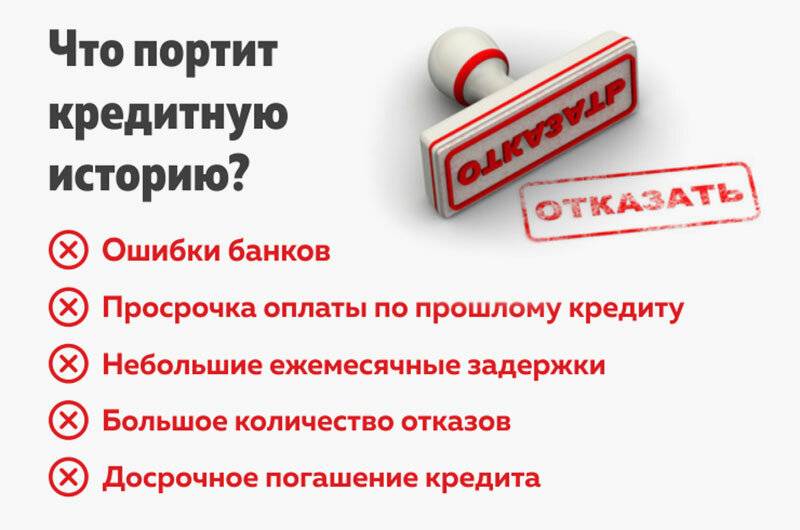

Как повлияет досрочное погашение на кредитную историю

Как досрочное погашение влияет на кредитную историю? Испортится ли репутация или, напротив, улучшится? Влияние закрытия кредита раньше срока неоднозначно и противоречиво. С одной стороны, если плательщик гасит долг заблаговременно, это указывает на его стабильное и неплохое финансовое состояние, обеспечивающее хорошую кредитоспособность.

С другой стороны, в заключенном с банком договоре четко указывалось, на какой срок кредит выдавался, и когда клиент должен был погасить его. Поэтому заемщик, закрывший свой долг раньше, нежели было обговорено изначально, может расцениваться как недисциплинированный и нарушающий условия соглашения (особенно если досрочное погашение запрещено или влечет санкции).

Банки перед выдачей кредитов изучают КИ потенциальных клиентов. Но у каждого кредитора есть собственный алгоритм проверки, включающей анализ множества разных факторов: уровня заработка и семейного положения, наличия недвижимости в собственности и депозитов (вкладов), количества активных займов и прочих.

В кредитной истории банку наиболее интересны непогашенные кредиты, увеличивающие долговую нагрузку, а также просрочки платежей, указывающие либо на безответственность и недисциплинированность плательщика, либо на его плохое финансовое положение и низкий/отсутствующий заработок

Но факты досрочных погашений кредитов могут остаться незамеченными или обделенными вниманием, так как они не выделяются: нужно сверять базовые условия займов (сроки) и даты внесения последних платежей

О досрочном погашении кредитов перед банками у заемщиков и финансовых экспертов сложилось немало мнений. Порой точки зрения кардинально отличаются, но есть суждения, которые нельзя считать стопроцентно верными. И ниже подробно проанализированы такие мифы.

Миф №1 — досрочное погашение портит кредитную историю

Есть мнение, что досрочное погашение портит кредитную историю. Это не так. Во-первых, в КИ не упоминается четко и наглядно, что кредит банка был погашен раньше срока. Да, дата внесения последнего платежа фиксируется, но чтобы понять, что она отличается от крайней, указанной в договоре, нужно внимательнее изучить условия и сравнить сроки. Столь досконально и скрупулезно репутацию заемщика изучают далеко не все банки.

Во-вторых, фактически досрочный платеж по кредиту – это добросовестное выполнение долговых обязательств перед банком. Клиент не задерживает выплату, вносит даже больше, чем требовалось. Это указывается в кредитной истории и помечается как очередной платеж, совершенный без просрочки. А если кредит закрывается полностью, то уменьшается долговая нагрузка, что на репутации и кредитоспособности сказывается положительно.

Миф №2 — если досрочно погасить кредит, в следующий раз банк откажет

Некоторые полагают, что после досрочного погашения кредита в следующий раз банк откажет в сотрудничестве.

Формально кредитор может отклонить заявку из-за того, что ранее человек закрывал долги досрочно. Но на практике, банку намного важнее, что клиент закрыл задолженность без образования просрочек.

Но совсем необязательно банк ответит отказом в выдаче кредита, даже если ранее клиент выполнял долговые обязательства досрочно. Кредитор настроен на извлечение прибыли и стремится привлекать новых заемщиков. Отказывать в займе кредитоспособному и располагающему финансами человеку невыгодно и нерационально.

Миф №3 — досрочное погашение кредита точно исправит плохую кредитную историю

Исправит ли кредитную историю кредит, если погасить его досрочно? Нет, необязательно это повлияет на репутацию положительно: все будет зависеть от конкретной ситуации. Так, если вы добросовестно и регулярно осуществляли возврат займа банку, то все выплаты отражались в КИ. Зафиксируется в нем и досрочный платеж, но при этом все допускавшиеся ранее просрочки также никуда не денутся. Более того, чем больше своевременных оплат по кредиту, тем лучше становится КИ, и тем эффективнее перекрываются старые негативные сведения о задержках.

Банк при принятии решения о выдаче кредита или отказе в нем не уделяет особое внимание тому, досрочно ли вносились платежи или нет. Но зато он точно заметит все просрочки, негативно влияющие на кредитоспособность

Кроме того, как раз из-за досрочного закрытия долга кредитор может отказать или предложить не самый выгодный продукт.

Но если кредитная история испорчена большим количеством активных задолженностей, то досрочное закрытие одной или нескольких снизит долговую нагрузку. В таком случае КИ не портится, а, напротив, улучшается.

Кредитная история — это

КИ находится в бюро кредитных историй (БКИ). Она может быть и очень хорошая, средняя и плохая. Она есть даже у тех, кто никогда не оформлял кредит.

- по кредитным договорам;

- по оплате коммунальных услуг;

- по оплате услуг связи;

- по выплате алиментов;

- по внесению платы за жилое помещение.

Зачем нужна кредитная история

- Оформление кредита. Банки проверяют и анализируют досье и репутацию заемщика. Если они испорчены, то последует отказ в кредите или снижение своих рисков за счет менее выгодных условий кредитования.

- Поиск работы. Из-за просрочек наниматель сочтет соискателя безответственным и неспособным планировать свое время и бюджет. А это не те качества, которыми должен обладать специалист. В этом случае КИ помешает найти хорошую и высокооплачиваемую должность. По этому, не только отсутствие образования может испортить ваш поиск работы, даже если она со средней зарплатой.

- Выезд за пределы страны. Если заемщик длительное время не погашает кредит и не контактирует с кредитором, то последний подаст иск в суд. А судебное решение может не только вынудить должника выплачивать долг, но и запретить выезд за границу или в конкретные страны.

- Оформление страховки. Испорченная КИ может вызвать ухудшение тарифов или привести к отказу от сотрудничества с человеком. Согласно мнению страховой компании, нарушитель кредитного договора склонен к мошенничеству. И это влияет на вашу репутацию.

- Планирование семейного бюджета. Большинство банков на официальном сайте, наряду с условиями кредитования, указывают санкции за просрочку платежа. Что означает заемщика дополнительные расходы.

Что дает кредитная история

Человеку

- Определить вероятность одобрения кредита в банке или займа денег в микрофинансовой организации (МФО).

- Понять, почему работодатели не спешат принимать на работу специалистов с плохой КИ.

- Узнать, есть ли в ней ошибочные данные.

Если вы потеряли паспорт гражданина РФ или ИНН и хотите узнать, не воспользовались ли документами мошенники, КИ будет вам полезной.

Банку

«Чистая» кредитная история также может препятствовать получению кредита. Ведь некоторые банки приравнивают ее к испорченной. И это означает лишь одно – денег вам не дадут.

Из чего складывается кредитная история

Что входит в кредитную историю физического лица

Титульная частьОсновная частьДополнительная частьИнформационная часть

Основную часть заполняют сотрудники финансовых учреждений: банков и микрофинансовых организаций. А дополнительную — судебные приставы из-за неуплаты алиментов или долгов по ЖКХ, а также операторы сотовой связи.

Что влияет на кредитную историю

- Гражданин подает запрос на кредит в финансовое учреждение: банк или микрофинансовую организацию. Он выступает в роли заемщика или поручителя.

- Финансовое учреждение принимает решение: пробивает КИ и потом оформляет кредит или отказывает. Затем обращается в БКИ и передает им данные, с которым у них заключен договор.

- Бюро сообщает Центральному каталогу кредитных историй (ЦККИ), что именно в нем хранится история гражданина.

На КИ влияют данные, поступившие от финансовых учреждений. Кроме этого, свою лепту вносят судебные приставы, операторы сотовой связи и т. д. Они могут повлиять на вашу КИ – как испортить ее так и улучшить.

Когда обнуляется (аннулируется) кредитная история?

Через сколько кредитная история обнуляется и очищается полностью? Это зависит от конкретной ситуации:

- Истек срок хранения. Через сколько аннулируется кредитная история в этом случае? По прошествии периода ее нахождения в БКИ, то есть спустя 10 лет. Но за этот временной промежуток в бюро не должно поступать никаких новых сведений. Заемщик не должен оформлять новые кредиты и даже подавать заявки на них, менять паспорт и адрес регистрации, иметь не кредитные долги. Если же прошло девять лет, и человек совершил действие, то оно отразится в БКИ, и аннулирование истории станет невозможным, а отсчет срока хранения начнется заново.

- Субъект оспорил свою кредитную историю. Обнуляется ли кредитная история, если она не соответствует действительности? Да, но только в случае полного оспаривания, возможного при некорректности всех сведений из КИ. Если бюро проведет проверку по запросу заемщика в течение тридцати дней и обнаружит, что вся информация недействительна, то отчет будет считаться аннулированным.

- Вступило в силу судебное решение. Если БКИ после проверки по запросу субъекта не исправило данные и не удалило их, заемщик может подать в суд и представить доказательства некорректности информации. При решении судьи в пользу истца кредитная история из бюро удаляется. Это значит, что все сведения считаются недействительными и аннулируются. Через какое время обнуляется кредитная история в этой ситуации? Когда судебное решение вступило в законную силу.

Возможно ли очистить КИ по собственному желанию? Нет, такое очищение репутации невозможно. Если вам предлагают обнуление истории за деньги, это обман. КИ очищается и удаляется по истечении срока хранения, а становится хорошей при ответственном поведении заемщика.

Как исправить кредитную историю

С помощью банков

Совсем недавно при получении ссуды было достаточно высокой зарплаты. Сегодня это одно из требований, которое влияет только на сумму займа

Банки уделяют особое внимание кредитной истории заемщика. Если у клиента возникали просрочки или он систематически нарушал условия договора, его кредитное дело не позволит получить деньги

Потребителю придется брать специальные финансовые продукты для исправления КИ. Такие программы называются «кредитный доктор».

Действия должника:

В случае погашения долга, кредитор вносит правки в БКИ заемщика.

С помощью МФО

Микрофинансовые организации выдают займы без дополнительных требований к заемщикам и серьезных проверок. Но информация о возвратах поступает во все БКИ. Поэтому человек получит небольшую сумму, только по паспорту либо через интернет на карту без проблем.

Если все возвращено в срок, это отобразиться в бюро. Положительная динамика по возвратам исправит старые долги.

Конечно, кредиторы увидят, что просрочки были, но сейчас все в порядке и смогут изменить решение о кредите в пользу клиента.

С помощью кредитных карт

Плюс кредитных карт в том, что их легче получить, чем наличные деньги. Сделать это можно не выходя из дома. Получается, что проверка по данным продуктам, слабее, чем при личном обращении в офис компании.

Следовательно, если получить кредитку, потратить деньги и все вернуть, досье будет исправлено, а информация занесена в БКИ.

Зарплатная карта может стать кредитной, если банк-эмитент предоставлял держателю овердрафт. Зная это, можно улучшать историю заемщика.

Смена паспорта

Для мелких займов такая тактика может помочь, например, если деньги берутся через интернет. Но при личном обращении и проверки службы безопасности, это не поможет. Информация о смене паспорта доступна банкам. Сведения о ранее выданном документе отображены на последней странице.

Смена фамилии

Да, смена фамилии может помочь при получении займа и исправлении кредитной истории. Но, это несущественный фактор, который будет выявлен при детальной проверке.

Идеальный вариант, это смена фамилии, прописки и региона проживания. То есть у человека меняются все данные:

- серия и номер;

- код субъекта;

- инициалы;

- дата выдачи;

- органы, выдавшие паспорт.

Подобная тактика может помочь не только исправить досье, но и обнулить его. Но если действия использовались, чтобы ввести банк в заблуждение, заемщика ждет уголовная ответственность.

Осторожно, мошенники в сети

Исправить кредитную историю можно только своевременно оплачивая новые ссуды. Никто не может переделывать сведения в БКИ и вносить изменения в программу.

Если предлагаются подобные услуги, это мошенничество чистой воды. С человека возьмут деньги и никак не повлияют на результат. Это невозможно сделать, система БКИ автоматизирована. Исправления недопустимы. Ежедневно обращаются с десятками тысяч запросов и ручной труд исключен.

Что делать, когда банки ошибаются?

Банки нередко ошибаются и портят историю заемщиков, которые никогда не допускали просрочек.

Распространенная ситуация:

Человек обращается за крупной суммой (на машину) в первый раз в жизни. Для кредитора рискованно выдавать деньги клиенту без КИ и он отказывает. Потребитель идет в другой банк и просит денег. Там смотрят по БКИ, что предыдущий кредитор отказал, и тоже решают не связываться.

Таким образом, в кредитной истории у человека, не бравшего заем, стоят одни отказы. Больше он ничего не получит. Что делать в такой ситуации? Только обращаться в бюро и требовать исправить информацию либо решать проблему в судебном порядке.

Что входит в КИ

Своеобразное досье на заемщика состоит из трех основных частей:

- персональные данные человека – ФИО, место и дата рождения, индивидуальный номер налогоплательщика, а также другая информация, необходимая кредитору

- основная составляющая – место проживания, наличие постоянной или временной регистрации, сроки выплат, объем просрочек и задолженностей, также в этой графе находится специальный рейтинг

- дополнительная часть – в этом аспекте указывается источник информации, когда состоялся запрос на получение кредитных денежных средств

Все кредитные истории должны храниться в специальном Бюро. На сегодняшний день на территории России существует порядка 18 организаций, которые содержат информацию по заемщикам.

Это интересно: Погашение займа МигКредит — все способы