Как менялись выручка, прибыль и активы фирмы

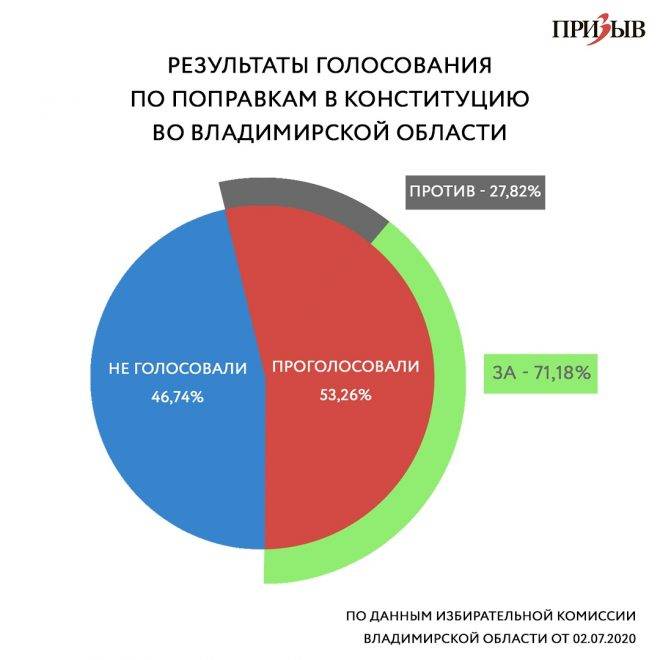

На следующем графике представлено, как изменились за последние годы ключевые результаты деятельности ЕВРОПЛАН – выручка и чистая прибыль.

График изменения выручки и чистой прибыли по годам

Собственный капитал (чистые активы) и общая величина капитала организации изменялась следующим образом:

График изменения активов и чистых активов по годам

* В качестве показателя чистых активов указан капитал организации. Для точного расчета чистых активов требуются дополнительные бухгалтерские данные.

Чистые активы показывают вложения учредителей, а также накопленную за все время деятельности организации прибыль, которая еще не была распределена между собственниками бизнеса См. также 2019 год.

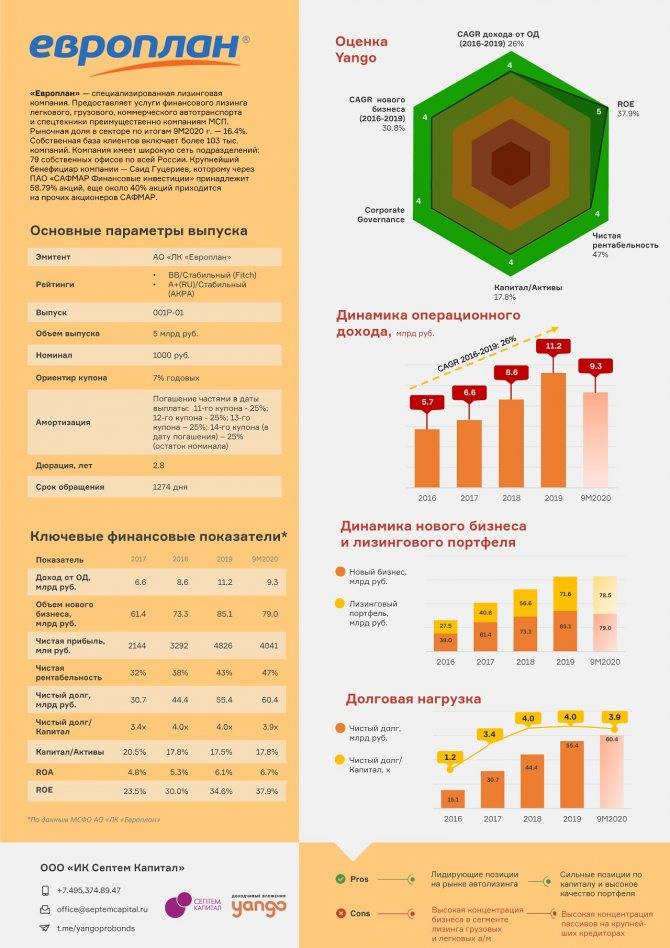

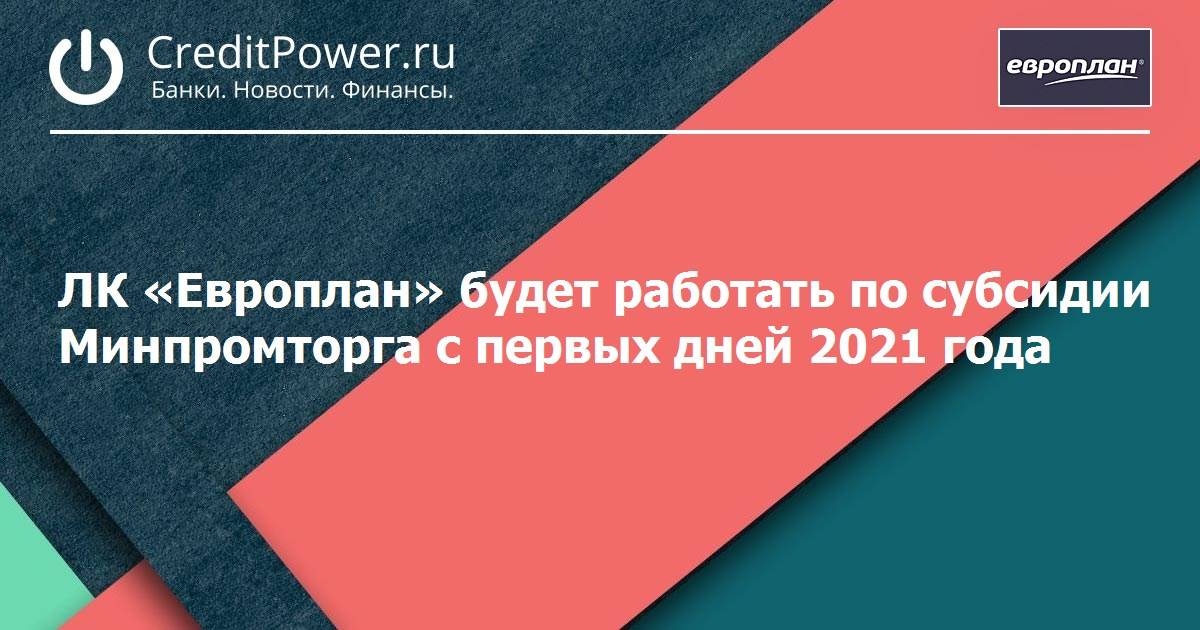

Портрет эмитента

«Европлан» — специализированная лизинговая компания, занимает лидирующие позиции в сегменте автолизинга в России (рыночная доля в секторе по итогам 9М2020 г. — 16.4%).

Основной фокус бизнеса — предоставление услуг финансового лизинга легкового, грузового, коммерческого автотранспорта и спецтехники преимущественно компаниям МСП. За время существования компания заключила 367 000 лизинговых контрактов. Собственная база клиентов включает более 103 тыс. компаний. «Европлан» имеет широкую сеть подразделений: 79 собственных офисов и около 4000 дилерских центров по всей стране, работающих как каналы продаж.

В 2015 году компания провела первое IPO в лизинговой отрасли в России на Московской бирже. Крупнейший бенефициар «Европлана» — Саид Гуцериев, которому через ПАО «САФМАР Финансовые инвестиции» принадлежит 58.79% акций, еще около 40% приходится на прочих акционеров САФМАР.

Капитал «Европлана» на 30.09.2020 достиг 15.5 млрд руб.Согласно предварительным итогам операционной деятельности за 2020 год, объем лизингового портфеля вырос на 27% и превысил 90 млрд руб.

Фондирование: пришло время облигаций

По данным «Европлана», почти 90% обязательств компании в конце 2020 года были представлены публичным долгом и кредитами банков.

Основным источником фондирования для компании традиционно были кредиты банков. Причем до 2009 года это были преимущественно иностранные кредиторы. С 2010 года финансировать «Европлан» начали и крупнейшие российские банки — Сбербанк, ВТБ, Газпромбанк и другие. А после 2014 года «Европлан» по понятным причинам и вовсе вынужден был полностью переориентироваться на российские институты.

На рынок облигаций компания впервые вышла в 2008 году и за этого время разместила бумаги на общую сумму более 36.5 млрд руб. Последний раз «Европлан» предлагал новые выпуски инвесторам в 2019 году, а в прошлом году вообще не выходил на публичный рынок. Теперь, по словам гендиректора компании, снова пришло время облигаций.

Правда, как уточнил Михайлов, с общим трендом на сокращение кредитных лимитов банков на лизинговые компании это не связано:

— Мы, действительно наблюдали тенденцию сокращения лимитов в апреле — мае 2020 года, когда была общая ситуация неопределенности. Но мы продолжили финансировать наших лизингополучателей. Видя, что мы по-прежнему финансируем клиентов и они продолжают нам платить, многие банки, которые ранее не являлись нашими кредиторами, открыли нам новые кредитные линии. Я бы не сказал, что к концу 2020 года проблема с банковским финансированием в секторе сохранилась. Скорее наоборот, у банков очень много ликвидности. При этом на рынке не так много возможностей вложить деньги в компанию, у которой есть ликвидные активы, рейтинг BB от международных агентств и достаточность капитала около 20%.

Как уточнил Анатолий Аминов, на конец 2020 года у «Европлана» было 13.5 млрд руб. невыбранных кредитных линий. Это, не включая возможности выпуска облигаций на 6 млрд рублей в рамках старой программы и 50 млрд руб. по новой зарегистрированной программе.

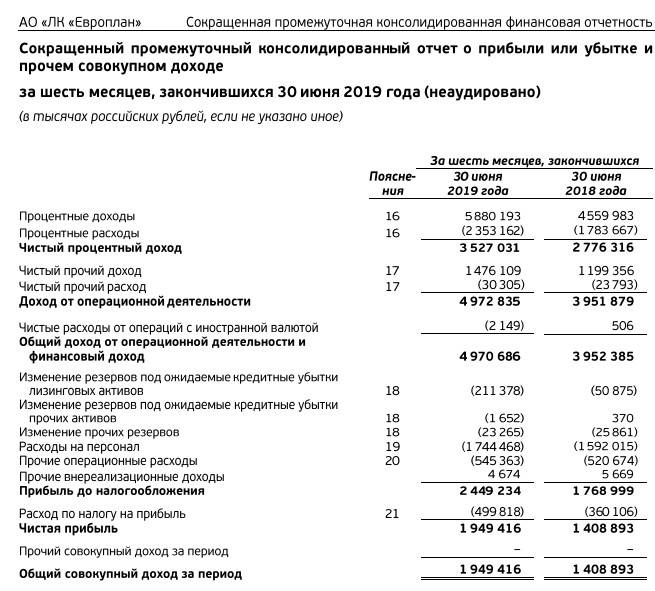

Непроцентные доходы растут

Несмотря на впечатляющий рост портфеля даже в условиях пандемического шока, в «Европлане» отказываются измерять эффективность бизнеса только увеличением количества выданных автомобилей.

— Для нас очень важный показатель эффективности — соотношение процентного и непроцентного дохода, который компания генерирует от продажи услуг, связанных с обслуживанием автомобиля. К примеру, за 9 месяцев прошлого года «Европлан» заработал почти 3 млрд руб. чистых прочих доходов от страховых, автомобильных и других услуг (это 46% чистого процентного дохода компании за 9 месяцев 2020 года). Такого значения нет ни у одной лизинговой компании в России, — подчеркивает Михайлов.

По его словам, этот показатель демонстрирует, насколько компания становится собственно автолизинговой и менее банковской. Это различные сервисы и услуги, которые мы оказываем вместе с лизингом автомобиля

Сейчас важно не просто дешевле всех профинансировать покупку автомобиля. Важно его быстро застраховать, уметь поставить ее на учет, обеспечить клиента топливным сервисом, программой помощи на дорогах, включенным в договор лизинга ТО и шиносервисом

Важно уметь осуществлять выкуп автомобиля. Это те услуги, которые генерируют непроцентные доходы. Именно так развивается автолизинг во всем мире, убежден гендиректор «Европлана».

Бизнес-модель «Европлана»

Основная особенность бизнес-модели «Европлана» — фокус новых сделок и портфеля именно на автолизинге.

— В отличие от других автолизинговых компаний, входящих в топ-5, мы максимально сконцентрированы именно на автолизинге, доля автотранспорта в лизинговом портфеле составляет почти 90%, — объясняет Михайлов. — Это позволяет нам удерживать рыночную долю в этом сегменте (16.4% по итогам девяти месяцев 2020 года) и более активно работать с малым и средним бизнесом.

На долю МСБ приходится почти 90% всех сделок. Речь идет о компаниях с годовой выручкой до 800 млн руб., уточняет финансовый директор «Европлана» Анатолий Аминов.

По словам Михайлова, у компании достаточно небольшая средняя сумма сделки (около 2.8 млн руб.) и при этом большое количество лизингополучателей:

— Мы крупнейшая в России компания по количеству лизингополучателей (сейчас у «Европлана» их больше 100 тыс.) и крупнейший в России лизингодатель по количеству заключенных договоров (367 тыс. лизинговых контрактов).

— За счет этого мы достигаем очень низкой концентрации на лизингополучателях, — добавляет Аминов. — Мы не завязаны на одного-двух крупных клиентов, которые в случае своей неплатежеспособности могут ударить по нашей финансовой устойчивости. На топ-50 клиентов приходится 12% портфеля, а доля самого крупного клиента составляет 1%. Это очень низкий показатель, что полностью соответствует нашей бизнес-модели.

Вот как Александр Михайлов описывает финансовую модель типичной лизинговой сделки «Европлана»:

— Мы входим в сделки лизинга автотранспорта с российскими компаниями, когда имеем для себя определенный задел по стоимости автомобиля. Во-первых, цена автомобиля для «Европлана» изначально на 5–15% ниже рыночной, потому что мы — крупнейший b2b-покупатель авто у российских продавцов. Кроме того, мы работаем с авансом лизингополучателя (это в среднем 10–20% от стоимости автомобиля). Естественно, с течением времени рыночная стоимость автомобиля снижается. Но при такой схеме финансирования сделки через 2.5 года рыночная цена автомобиля все равно, как правило выше, чем остаток инвестиции в него по договору лизинга.

— При этом компании, которая занимается автолизингом, нет необходимости привлекать 10—20-летние деньги, — объясняет Михайлов. — Привлекая фондирование на срок 2–2.5 года вы создаете надежную систему, при которой всегда имеете запас по стоимости имущества, которое вы передали в лизинг, а при правильном управлении кредитными рисками получаете хороший поток лизинговых платежей и успешно обслуживаете свой долг.

Ликвидность

Кроме сильных позиций по капиталу еще один бонус для потенциальных долговых инвесторов «Европлана» — солидная подушка ликвидности, накопленная компанией.

— Например, на сроке погашения до одного года активы компании превышают обязательства в полтора раза, — поясняет Аминов. — Положительная накопленная ликвидность позволяет нам финансировать новый бизнес за счет потока от нашего лизингового портфеля. Кстати, это очень сильно нам помогло в период самоизоляции: мы смогли за счет своего портфеля профинансировать новые сделки, когда другие банки отказались дать финансирование, предоставить каникулы тем клиентам, которые в этом действительно нуждались, и накопить достаточный объем денежных средств, чтобы пройти оферту по облигациям на 5 млрд руб. в июле.

Ключевые финансовые показатели

| Показатель | Сравнение показателей за 2018 год | |

|---|---|---|

| с отраслевыми(49.31.2 “Деятельность прочего сухопутного транспорта по регулярным внутригородским и пригородным пассажирским перевозкам”, все организации (1,99 тыс.)) | с общероссийскими(1,3 млн. организаций) | |

| 1. Финансовая устойчивость | ||

| 1.1. Коэффициент автономии (финансовой независимости) | 1 | 1 |

| 1.2. Коэффициент обеспеченности собственными оборотными средствами | 1 | 1 |

| 1.3. Коэффициент покрытия инвестиций | 1 | 1 |

| 2. Платежеспособность | ||

| 2.1. Коэффициент текущей ликвидности | нет данных | нет данных |

| 2.2. Коэффициент быстрой ликвидности | нет данных | нет данных |

| 2.3. Коэффициент абсолютной ликвидности | нет данных | нет данных |

| 3. Эффективность деятельности | ||

| 3.1. Рентабельность продаж | нет данных | нет данных |

| 3.2. Норма чистой прибыли | нет данных | нет данных |

| 3.3. Рентабельность активов | 0% 1,8% | 0% 5,1% |

| Итоговый балл | +1,3Финансовое состояние организации значительно лучше среднего по отрасли. | +1,0Финансовое состояние организации лучше среднего по РФ. |

Рынок автолизинга и COVID: кто кого?

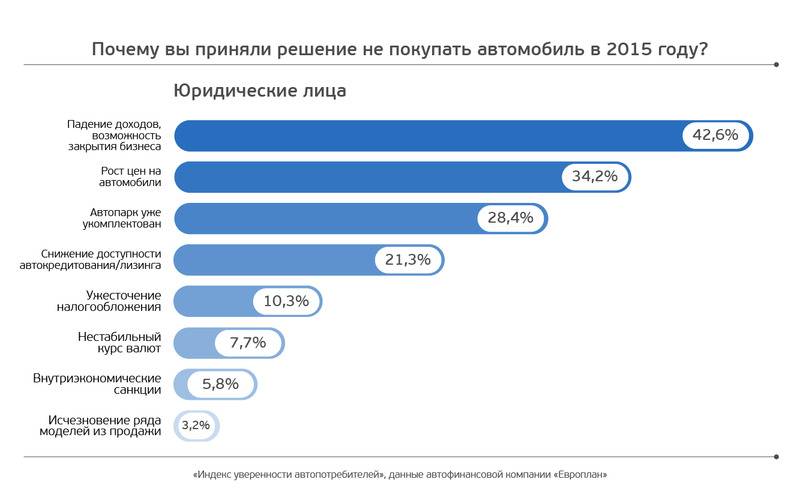

На фоне пандемии российский рынок лизинга, как и ожидалось, сильно просел. Объем нового бизнеса лизинговых компаний за 9 месяцев 2020 года составил 980 млрд рублей и показал отрицательные темпы роста (-5%) впервые за последние пять лет, подсчитали аналитики рейтингового агентства «Эксперт РА». Основная причина стагнации — сильное отставание крупных корпоративных сегментов. Главными аутсайдерами оказались сегмент сделок с недвижимостью (-92%) и лизинг ж/д и авиатехники (-25% и −30% соответственно).

Зато остальные сегменты, напротив, продолжают стабильно показывать многообещающие темпы роста, констатирует «Эксперт РА». Основным драйвером стал как раз автолизинг, прибавивший 9% по сравнению с 2019 годом. В результате доля автосегмента на рынке лизинга выросла с 38 до 43%.

— Во все кризисы автолизинг показывал себя более стабильным сегментом, чем другие виды лизинга, — подтверждает гендиректор «Европлана» Александр Михайлов. — К примеру, в 2015 году мы, конечно, наблюдали снижение в секторе, но не настолько сильное, как на рынке продаж автомобилей (тогда продажи провалились практически на 50%). Тем не менее лизинговые компании продолжали заключать сделки. Рынок рос и в 2017-м, и в 2018 годах, несмотря на то что продажи автомобилей в целом стагнировали.

Что происходит на авторынке в России?

В 2020 году в России, по данным Ассоциации Европейского бизнеса, было продано 1 598 825 легковых и легких коммерческих автомобилей. Это на 9.1% ниже результатов предыдущего года.

2020 год оказался одним из самых сложных для российского авторетейла: продажи новых автомобилей превышали показатели предыдущего года всего 4 месяца.

Однако, несмотря на все трудности, по динамике продаж в 2020 году Россия показала один из лучших результатов среди крупнейших автомобильных рынков мира, а в Европе вышла на 4-е место.

По словам Томаса Штэрцеля, председателя Комитета автопроизводителей АЕБ, не стоит ожидать значительных изменений и в 2021 году: рост рынка составит около 2%. В ассоциации ожидают что в России будет продано всего на 33 000 больше новых легковых и легких коммерческих автомобилей, или в совокупности 1 632 000 транспортных средств.

Из-за ограничений, связанных с пандемией и закрытием дилерских центров в апреле — июне, объем нового бизнеса «Европлана» снизился примерно на 50% в апреле и на 30% в мае (год-к-году). Но уже в июне он вернулся к уровню 100%, рассказали в компании.

— Мы продемонстрировали одни из самых быстрых темпов восстановлений объема нового бизнеса в отрасли, — констатирует Михайлов. Он уверен, что, несмотря на эффект пандемии, рынок автолизинга в целом вырастет по итогам 2020 года и будет расти в дальнейшем.

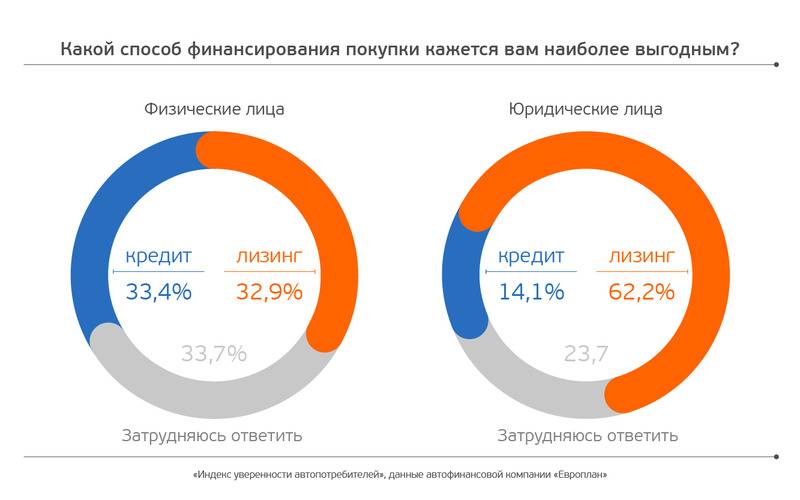

Одна из глобальных предпосылок роста, по мнению менеджмента «Европлана», — это в целом пока низкое проникновение лизинга в РФ. Сейчас с использованием лизинга в России приобретается только около 12% автомобилей против 30–49% в западных странах. При этом на кредиты приходится почти 60% продаж, а на прямые покупки с помощью наличных — больше 28%. Так что в этом плане автолизингу явно есть куда расти.

В 2020 году автолизинговому бизнесу, как ни странно, сильно помог еще и эффект девальвации рубля.

— Так уж происходит в нашей стране: снижение курса рубля существенно повышает спрос на автомобили, — объясняет гендиректор «Евпоплана». — Покупатели опасаются дальнейшего роста цен из-за девальвации и стремятся быстрее приобрести автомобиль. При этом цена автомобилей объективно растет и снижается доступность, в этих условиях повышается значимость лизинга и кредитов.

— Я бы не сказал, что это тренд, который нам нравится, — говорит Михайлов. — Мы гораздо комфортнее чувствуем себя в условиях стабильных цен. Тем не менее повышение цен на автомобили только улучшает ситуацию в нашей финансовой модели, потому что рыночная стоимость автомобиля во времени снижается меньше.

Еще одно важное преимущество автолизинга в кризис перед авиализингом или ж/д-сегментом заключается в наличии большого вторичного рынка предметов лизинга, который обеспечивает необходимый уровень ликвидности (объем продаж на вторичке составляет около 5 млн шт. в год)

Это позволяет даже в кризис выходить из сделки, подчеркивает Михайлов.

О методике анализа

Выше приведен сравнительный анализ финансового положения и результатов деятельности организации.

В качестве базы для сравнения взята официальная бухгалтерская отчетность организаций Российской Федерации за 2019,

представленная в базе данных ФНС (2.3 млн. организаций).

Сравнение выполняется по 9 ключевым финансовым коэффициентам (см. таблицу выше).

Сравнение финансовых коэффициентов организации производится с медианным значением показателей всех организаций РФ и организаций в рамках отрасли,

а также с квартилями данных значений. В зависимости от попадания каждого значения в квартиль присваивается

балл от -2 до +2 (-2 – 1-й квартиль, -1 – 2-й квартиль, +1 – 3-й квартиль; +2 – 4-й квартиль;

0 – значение отклоняется от медианы не более чем на 5% разницы между медианой и квартилем, в который попало значение показателя).

Для формирования вывода по результатам анализа баллы обобщаются с равным весом каждого показателя,

в итоге также получается оценка от -2 до +2:

| значительно лучше (+1 – +2вкл) | |

| лучше (от 0.11 до +1вкл) | |

| примерно соответствует (от -0.11вкл до +0.11вкл) | |

| хуже (от -1вкл до -0.11) | |

| значительно хуже (от -2вкл до -1) |

Изменение за год вычисляется путем сравнения итогового балла финансового состояния в рамках отрасли за текущий год с баллом за предыдущий год.

Результат сравнения может быть следующим:

| значительно улучшилось (положительное изменение более чем на 1 балл). | |

| улучшилось (положительное изменение менее чем 1 балл); | |

| не изменилось (балл не изменился или изменился незначительно, не более чем на 0,11); | |

| ухудшилось (ухудшение за год менее чем на 1 балл); | |

| значительно ухудшилось (ухудшение за год более чем на 1 балл); |

Источник исходных данных: При анализе использованы официальные данные Росстата и ФНС,

публикуемые в соответствии с законодательством Российской Федерации. Если вам доступен оригинал бухгалтерской отчетности,

рекомендуем сверить его с отчетностью АО “Лизинговая компания “Европлан” по данным ФНС, чтобы исключить опечатки и неточности возможные при занесении отчетности в электронную базу налогового ведомства.

Нужен официальный отчет? Если вам требуется письменное заключение по результатам сравнительного анализа,

пишите нам, мы подготовим детальный отчет аудиторской фирмы (услугу оказывают аттестованные аудиторы на платной основе).

Внимание: Представленный анализ не свидетельствует о плохом или хорошем финансовом состоянии организации,

а дает его характеристику относительно других российских предприятий. Для детального финансового анализа воспользуйтесь

программой “Ваш финансовый аналитик”

– загрузить данные в программу >>

Сравнительный анализ по данным ФНС

| Организация: Европлан | ||||||||||

| ИНН: 0277904736 (Республика Башкортостан) | ||||||||||

| Отрасль: 49.3 Деятельность прочего сухопутного пассажирского транспорта (Микропредприятие) | ||||||||||

| Организационно-правовая форма: 12300 – Общества с ограниченной ответственностью | ||||||||||

| Активы на 31 декабря 2019: 24 тыс. руб. (без изменения за год) – 8519 место среди 10 тыс. предприятий в отрасли | ||||||||||

| Чистые активы на 31 декабря 2019: 24 тыс. руб. (без изменения за год) | ||||||||||

| Организация использует специальный налоговый режим: УСН | ||||||||||

Задолженность по налогам и сборам на 01.10.2019: 3,29 тыс. руб., в том числе:

| ||||||||||

Дополнительные данные ФНС (2019 год) Уплачено налогов и сборов за 2019 г., всего руб., в том числе:

|

Высокое качество портфеля и низкая стоимость риска

По словам менеджмента компании, высокая диверсификация портфеля по лизингополучателям, регионам, отраслям, видам предметов лизинга вкупе с отлаженной системой управления рисками позволяет «Европлану» достигать очень низкой стоимости риска (это соотношение суммы созданных резервов и среднего портфеля за период).

Стоимость риска фактически отражает создание резервов. Если стоимость риска растет, это свидетельствует о том, что платежное поведение заемщиков ухудшается: растет уровень дефолтности, и компания вынуждена наращивать резервы для покрытия проблемной задолженности.

— Даже в кризисные годы средняя стоимость риска у нас не поднималась выше 1–1.5%. Сейчас этот показатель у «Европлана» находится на уровне 0.3%, — подчеркнул финдиректор «Европлана».

Доля NPL90+ (договоры, по которым платежи не вносились свыше 90 дней) у «Европлана» сохраняется на очень низком уровне — 0.03% портфеля.

— В апреле — мае, когда вся экономика встала, клиенты продолжали нам платить, — подчеркнул Александр Михайлов. — Падение платежей было, но составило в среднем 10%, однако уже к июню платежи восстановились.

— Мы предоставляли некоторым лизингополучателям каникулы, — подтвердил Аминов

— Но важно то, что это были каникулы на уплату основного долга, то есть процентные платежи клиенты продолжали вносить. Каникулы предоставлялись на короткий срок, как правило, до трех месяцев

По результатам 9 месяцев те клиенты, которым мы предоставляли каникулы, либо вошли в прежний график, либо мы расторгли с ними договоры лизинга.

Рост портфеля, несмотря на кризис

Среднегодовой темп роста портфеля «Европлана» за последние 10 лет составил 25%. Операционный доход тоже рос темпами около 20%.

— Это феноменальные результаты, — не без гордости отмечает Михайлов

— Для лизинговой компании очень важно, чтобы портфель рос, причем естественным образом, без крупных разовых сделок, тогда модель розничного лизинга с низкой концентрацией на клиентах работает наиболее эффективно. Опыт прошлых кризисов показывает, что нам удается расти даже тогда, когда рынок автомобилей падает

К примеру, по итогам 2020 года продажи автомобилей в России упали во всех сегментах. А наш портфель вырос, несмотря на влияние пандемии.

По словам финдиректора «Европлана», согласно предварительным операционным результатам за 2020 год, компания ожидает портфель на уровне 91 млрд руб., это примерно на 27% больше, чем в 2019 году. Объем поступивших лизинговых платежей тоже вырос — на 17%. Всего в 2020 году компания получила в виде платежей 78.9 млрд руб.

Вместе с ростом портфеля «Европлану» удается показывать и в среднем высокие для своего сектора показатели прибыльности: так, среднегодовой темп роста чистой прибыли за 10 лет (с 2009-го по 2019 год) составил 23%. А за 9 месяцев 2020 года чистая прибыль увеличилась до 4.4 млрд руб. Это на 29% больше, чем за тот же период 2019 года.