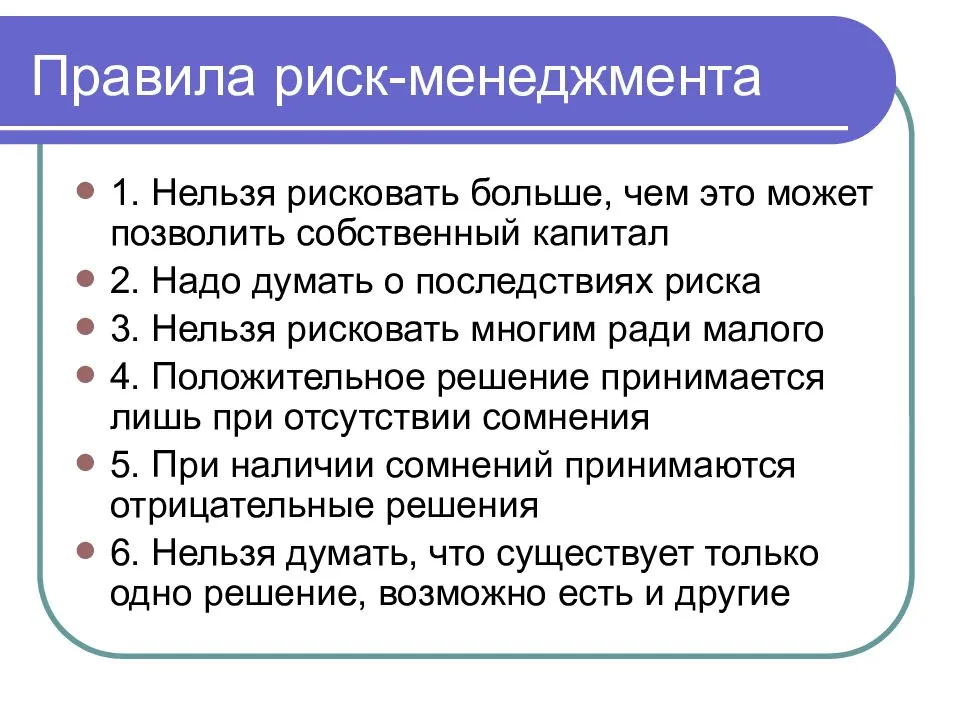

Правила мани менеджмента

Если вам мало всего вышеизложенного, подумайте о том, что при отсутствии элементарных правил в трейдинге вы станете легкой добычей для нечистоплотных брокерских контор. А уж они-то умеют играть на страстях своих жертв.

Надо сказать, что одни и те же правила манименеджмента одинаково подходят Форексу, и фондовым рынкам и крипте.

Они универсальны.

1. Про яйца и разные корзины не знает только ленивый

Есть еще одна версия того же постулата — не держите весь депозит у одного брокера. Слегка неожиданно, правда? Выбирайте нескольких и очень грамотно — иначе не сможете вывести заработанное, а компания исчезнет вместе с вашими деньгами.

Но даже у нормального порядочного брокера может сложиться нештатная ситуация, из-за чего вы рискуете потерять свой единственный депозит, который имели. Чтобы этого не случилось, распределите сумму на несколько депозитов и открывайте счета у разных брокеров по тому же принципу — убытки у одного перекроют прибыли от других.

2. Сочетайте несколько разных стратегий

Заведите привычку пользоваться несколькими инструментами, но не слишком увлекайтесь — трейдеру не обязательно быть универсальным солдатом. Тем более, что чем больше инструментов, тем больше денег для этого надо. И знаний, кстати, тоже.

Торговать только одним инструментов невыгодно еще и из-за того, что волатильность рынка может резко измениться. И тот актив, который вы досконально изучили вчера, сегодня не принесет ничего, кроме убытков.

Если говорить о форексе, то надо уметь лавировать между несколькими валютными парами, чтобы как-то диверсифицировать риски.

3. В умелых руках любая стратегия может быть прибыльной

Самый частый вопрос новичков — какая из стратегия наиболее прибыльная и надежная. Правильный ответ — все стратегии хороши, если они соответствуют вашему характеру, стилю торговли, особенностям психики и вы их хорошо отработали «в полях», извлекаете пусть небольшую, но стабильную прибыль.

Привязываться только к одной — некорректно, ведь рынок изменчив. Сегодня у вас была прибыльной одна стратегия, а что будет завтра — неизвестно. Торговля только одной стратегией делает вас уязвимым. А когда есть хотя бы 2-3, их можно применять как на одном депозите, так и на нескольких у разных брокеров.

4. Убытки не должны выходить за пределы, которые вы заранее обозначили

Всеми силами избавляйтесь от желания отыграться

Здесь важно иметь два весла — прорабатывать эмоции самому или с психологом, плюс заранее обозначить и соблюдать пределы допустимого убытка на каждой сделке, на каждый день/неделю/месяц

В блоге есть другие материалы, где этот вопрос рассмотрен более подробно, здесь же напомним лишь, что новичок должен остановиться после трех убыточных сделках подряд, профессионал может допустить и больше, но в пределах, заранее установленных.

5. Не заходите в терминал без конкретной четкой цели

Просто заработать денег — не цель. Когда хочется просто заработать, то за один торговый день вы три раза заработаете, пять раз сольете и даже не заметите этого.

На какую сумму прибыли вы сегодня хотите выйти?

Или сколько процентов к депозиту получить?

Запланируйте любую адекватную для вас сумму.

Если к обеду вы получили 100 долларов прибыли, как планировали, — выключайте технику и идите отдыхать. Добавили 5% к депозиту, а планировали 3%? Тогда почему ваш компьютер еще включен? Оторвитесь от него, прогуляйтесь с женой. Сходите в магазин, проверьте уроки у сына — переключайтесь любыми способами.

Какие бывают риски на Форекс

Поскольку инвестиции в Форекс считаются относительно высокорисковыми (относительно фондового рынка и тем более банковских вкладов), то для начинающего трейдера (или инвестора) хотел бы выделить первое правило — вкладывайте только соответствующие рисковые средства. Не торгуйте на деньги, которыми вы не готовы рисковать, не используйте заёмные средства.

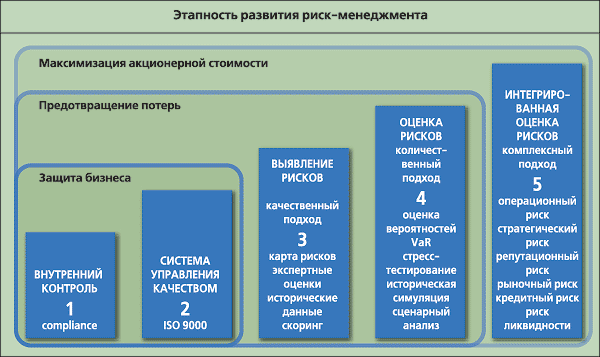

Риски, связанные с форексом, можно разделить на торговые и неторговые…

Торговые — данные возможные потери связаны непосредственно с процессом торговли (в одной или серии планируемых сделок, планируемая «просадка» какой-либо стратегии и прочее). Торговля на Форекс без риска не бывает.

Любая торговая стратегия и каждая сделка подразумевают определённый риск, но который трейдер может контролировать (например, ограничивая потери с помощью stop loss, выбирая необходимый размер лота в сделке и прочим).

Кроме непосредственно риска неудачи в сделке в виду неверного прогноза, присутствуют и дополнительные возможные потери, например, из-за расширяющегося спреда в моменты выхода важных новостей; проскальзывания стопов; каких-либо ошибок, совершённых в связи с невнимательностью трейдера.

Неторговые — потери, которые может понести трейдер в виду каких-либо ситуаций, не связанных непосредственно с процессом торговли, а также при форс-мажорных обстоятельствах. Например, трейдер открылся крупным лотом, не установил ограничение потерь, а на рабочем месте банально выключили свет, когда на рынке в это время началось резкое движение против позиции… Любые другие непредвиденные обстоятельства (мошенничество со стороны Форекс брокера) или банкротство компании и прочее.

Чтобы минимизировать неторговые риски, обязательно внимательно относитесь к выбору брокера. Настоятельно рекомендую работать только с компаниями, которые имеют хорошую репутацию, с лидерами отрасли, предоставляющими свои услуги достаточно длительное время (от 10-ти лет и более).

Почему важно соблюдать Мани Менеджмент

На Форексе и других финансовых рынках практически любая сделка — это 50/50 (и это без учёта комиссии на спред и своп), т.е. можно как выиграть, так и проиграть.

Никакой даже самый продвинутый финансовый аналитик не может точно дать гарантию куда пойдет цена в отдельно взятой сделке. Рынок крайне не стабилен. В краткосрочном обзоре движение цены выглядит хаотично. Давать более точные прогнозы можно только на дневных графиках (а это уже больше инвестиционный подход, чем трейдинг).

Исходя из реальности рынка (шансы 50/50), может показаться, что зарабатывать на бирже просто невозможно. Но применяя правила мани менеджмента, можно даже при таком соотношении иметь высокие доходности.

Вы думаете, что профессионалы никогда не теряют деньги? На самом деле, процент выигрышных сделок у них составляет в районе 30-50%, но средний размер прибыльных сделок гораздо больше, чем убыточных. В итоге сумма всех выигрышей перекрывает все убытки и в расчёте за какой-то период получается профит.

Если трейдер торгует наобум и добивается результатов, то это связано с чистым везением, а результаты будут лишь краткосрочным явлением. На рынке добиваются успеха лишь те, кто сделал трезво с холодным расчётом просчитал мани менеджмент, а дальше просто следует своей торговой системе.

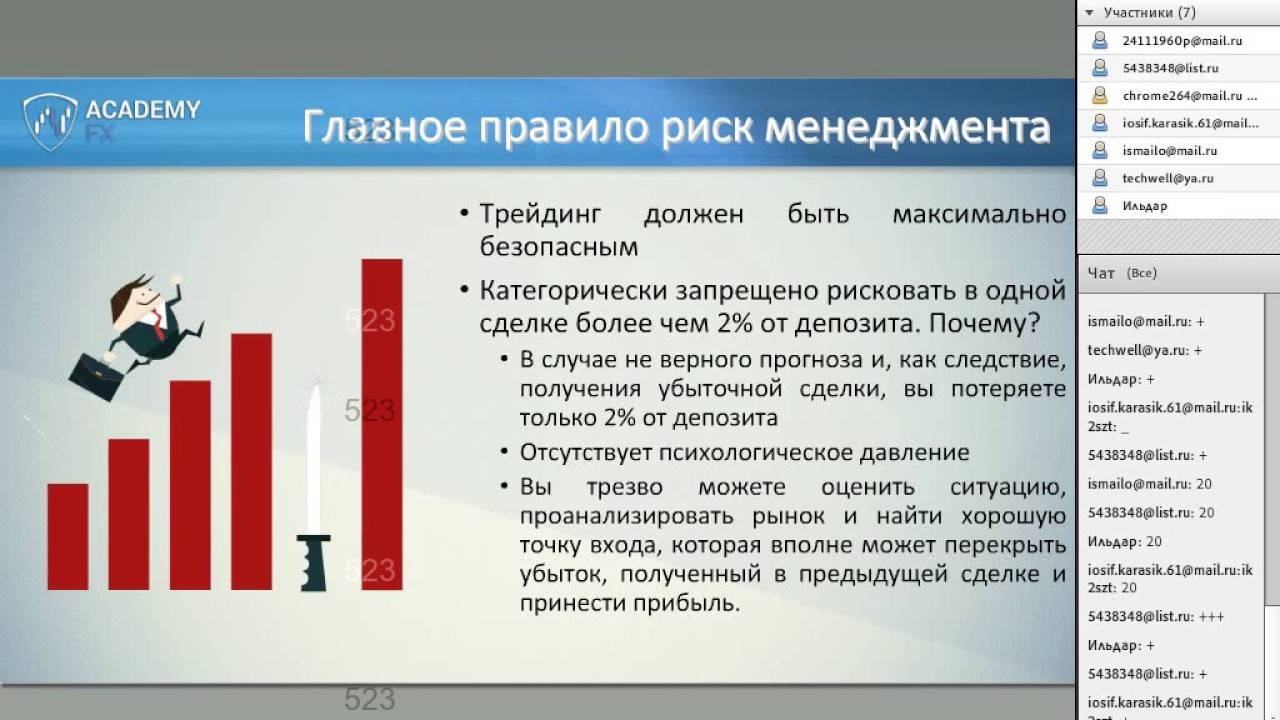

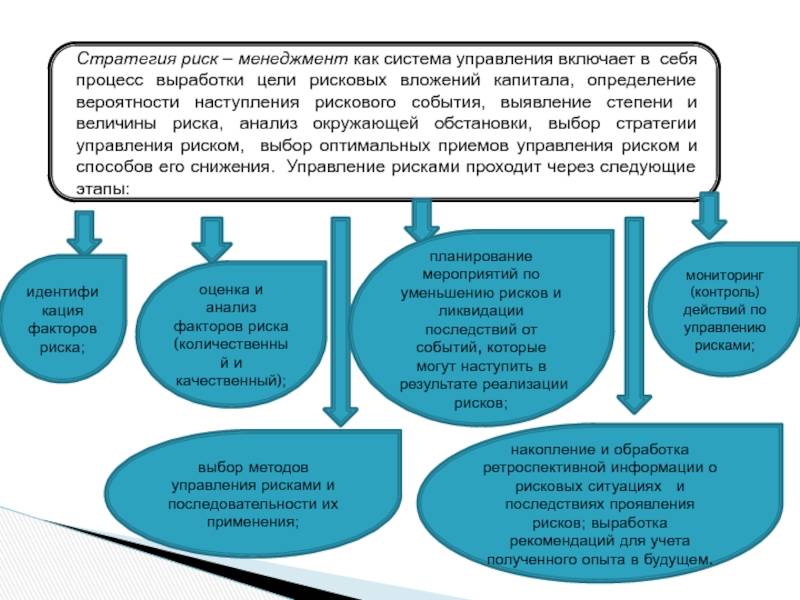

Основные стратегии риск-менеджмента в трейдинге

Иногда смешно в очередной раз читать про риск 2% от депозита на сделку, но в данном совете на 100% правда. Такой размер стоп-приказа будет самым оптимальным и даже немного великоват, в идеале его еще можно уменьшить до 0,5-1%. Новичку это донести сложно, ведь он хочет из $ 100 за год сделать как минимум $ 1000. Что тут сказать, я сам таким был, и мне это понятно. Рассмотрим распространенные варианты стратегий по управлению риском.

Консервативная

Если хотите точно не потерять много денег и при этом заработать, то нужно рисковать по минимуму. Консервативная стратегия подразумевает следующие условия:

- риск на сделку — 0,5-1%;

- максимальная просадка за месяц — 10%, за год — 30%;

- примерная прибыль — 30-60% в год.

Я сторонник именно таких значений, поскольку с годами просто уже не хватает сил на убытки. По большинству успешных торговых стратегий я заметил, что в долгосрочной перспективе просадка в 2 раза меньше прибыли, отсюда и примерные расчеты. Убыточная серия за месяц в худших случаях составит 10 сделок, т.е. 10%. Тем не менее, если вы так сливаете уже 3 месяца, то это повод задуматься и вывести деньги до лучших времен.

Оптимальная

Данная стратегия предназначена тем, у кого совсем небольшой депозит, и он хочет немного повысить риски. В целом такое допускается, но у вас должны быть стальные нервы. Я так давно уже не торгую, а если начинаю, то срочно делаю перерыв, чтобы меня не занесло на еще больший «поворот событий». Вот особенности оптимальной стратегии:

- риск на сделку — 2-3%;

- максимальная просадка за месяц — 20%, за год — 60%;

- примерная прибыль — 60-120% в год.

Чаще всего ваш график доходности будет выглядеть вот так.

Доходность по одному моему конкурсному счету. Использовалась оптимальная стратегия риск-менеджмента, поскольку плечо 1 к 10.

Как видите, максимальная убыточная серия — 9 сделок, просадка достигала 15,1%. Общая доходность — 26,3% за 150 сделок в течение 1,5-2 месяцев. Разве это мало, учитывая, что по банковским вкладам сегодня дают лишь по 5-7% в год? Если иметь работающую стратегию и соблюдать риски, то можно прилично зарабатывать, но у всего этого своя цена конечно.

Агрессивная

Здесь начинается тонкая грань между азартным игроком и профессиональным трейдером. С одной стороны, вам нужно заработать как можно больше, с другой — не потерять сразу все. Такие стратегии часто применяются на конкурсах по трейдингу, ведь по сути там мало, чем рискуешь. В реальной жизни агрессивные спекулянты долго не живут.

Вот нюансы:

- риск на сделку — 5-7%;

- максимальная просадка за месяц и вообще — 100%, т.е. идем «Ва-банк»;

- примерная прибыль — 200-300% и более.

Я крайне не рекомендую торговать агрессивно. Нет и не может быть обстоятельств, оправдывающих такой трейдинг (за исключением конкурсов).

Как выбрать риск-менеджмент?

Конечно, все вышеуказанные стратегии риск-менеджмента не применяются вслепую к любой системе торговли. Существуют разные стили трейдинга и в зависимости от них делается выбор.

Вот несколько особенностей, на которые нужно обратить внимание:

- процент прибыльных сделок — например, если вы правы в 90% случаев, то вам нет смысла рисковать по 0,5%, но такое бывает редко;

- соотношение стопа к тейк-профиту — допустим, вы со сделки выигрываете 1 к 3, а может быть наоборот у вас широкий стоп-лосс 2 к 1 и т.д.;

- частота сделок — когда вы открываете только одну позицию в год, то рисковать в ней 0,5% просто смешно.

Стратегии управления риском, которые я описал выше, подходят для стандартных систем трейдинга с 40-50% прибыльных сделок с соотношением 1 к 2 или 1 к 3. Примерная частота — 5-10 сделок в неделю. Если у вас иная торговая идея, то стратегию нужно подбирать и считать уже индивидуально. Думаю, что те, кто владеют, хотя бы одной системой трейдинга с легкостью это сделают, а новички могут руководствоваться тем, что выше.

Главный посыл данной статьи — если вы рискуете по 10-20% от депозита в сделке, то с вероятностью 99% рано или поздно сольете счет. Конечно, это касается классических систем торговли, есть исключения, но они встречаются редко. Лучше всего в позицию закладывать не больше 1-2% от депозита, т.е. используйте консервативную, либо в крайнем случае оптимальную стратегию риск-менеджмента. Как рассчитать оптимальный уровень риска более точно (до десятых долей процента), читайте в этой статье.

Само собой, в трейдинге, как и в жизни, нет кнопки «бабло» и быстрых денег. Попутного вам тренда!

Что такое мани менеджмент на рынке Форекс?

Когда мы задумываемся о своей торговле, всегда представляем прибыльные сделки, постоянный рост депозита, но никогда не вспоминаем об очень важном нюансе – убытках. Но, как известно, убытки неизбежны в торговле

Любой опытный трейдер вам скажет, что убытки – это нормально и самое лучшее, что мы можем сделать – это попытаться ограничить их размер. Именно для этого и был придуман мани-менеджмент.

Мани-менеджмент (ММ) – это стратегия управления размером торговых операций на счету трейдера. Проще говоря, мани-менеджмент определяет, с какой лотностью следует открыть вашу следующую сделку. В основном, ММ используют для того, чтобы достичь плавного роста депозита и при этом максимально ограничить убытки. Естественно, мани-менеджмент не может повлиять на успешность сделок, однако он может существенно снизить возможные потери в случае серии убыточных сделок.

Но это все теория, а что мы имеем на практике? Имеем мы то, что большинство трейдеров, в основном, сосредотачиваются на поиске точек входа и выхода, а мани-менеджменту отводят второстепенную роль. В принципе, это правильно, т.к. мани-менеджмент не способен превратить убыточную стратегию в прибыльную, но если у вас получается зарабатывать, эффективный и грамотный мани-менеджмент просто необходим.

Давайте рассмотрим самые популярные методы мани-менеджмента с таблицами и попытаемся выбрать самый эффективный из них:

Правила мани-менеджмента и риск-менеджмента

Профессиональные трейдеры самостоятельно составляют «свои правила игры». То есть, они устанавливают суммы, которыми торгуют, ограничивают риски и диверсифицируют средства, исходя из своего опыта и знаний. Однако новички вряд ли умеют правильно распоряжаться депозитом. Поэтому начинающим лучше использовать приемы, которые были уже не раз проверены на реальном рынке.

Основные правила управления капиталом и ограничения рисков:

- Сумма денег, которая используется при заключении одной из сделок, не может превышать определенный процент от общего депозита. Для новичков это значение составляет не более 2%, опытные трейдеры могут использовать до 5%.

- При торговле нужно обязательно использовать ордера Stop Loss. Его размер должен вычисляться в зависимости от ликвидности торгуемого инструмента.

- Сумма на счету не должна превышать 20% от общего капитала для торговли. Это правило хотя и является одним из главных, но, к сожалению, в современных реалиях стало не актуально. Дело в том, что условие сформировалось, когда на биржу даже не пытались приходить, не имея меньше, чем 5000$. С появлением центовых и микро-счетов это правило не используют, потому что торговать просто будет нечем.

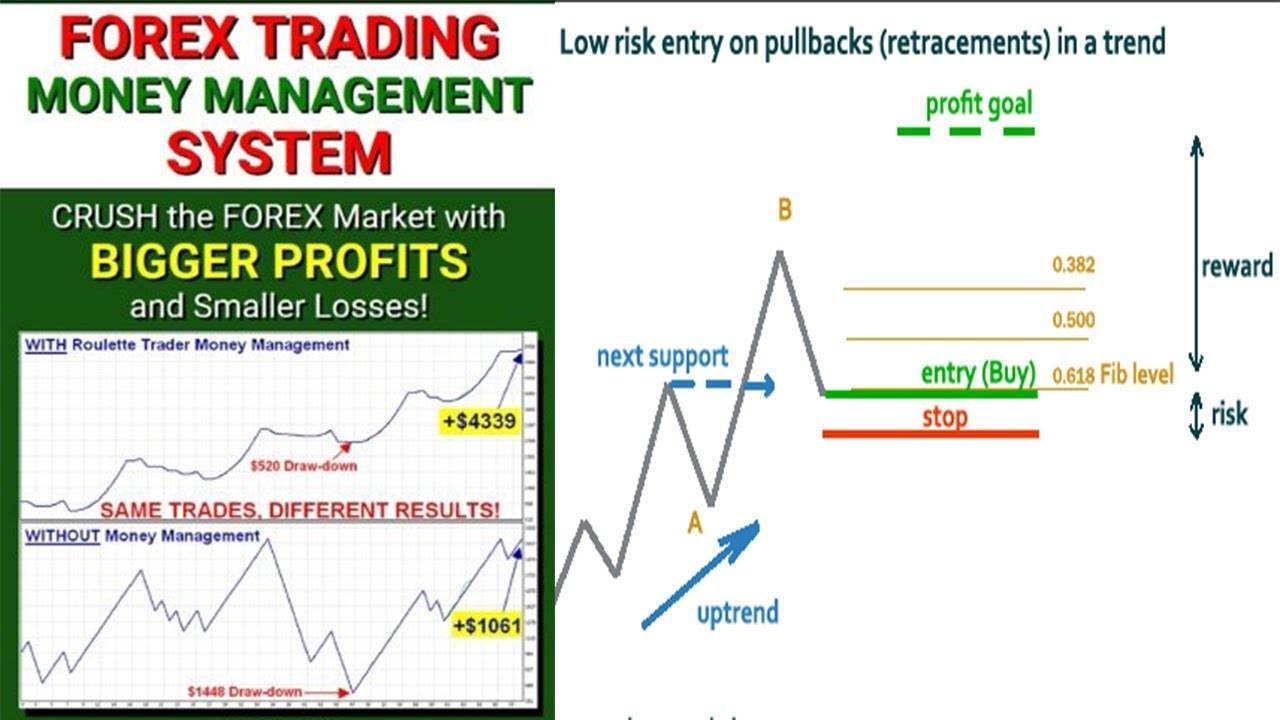

- Уметь регулировать соотношения прибыли и просадок. Уровни Stop-Loss и Take-Profit нельзя выставлять одинаковые. Планируемая прибыль должна превышать потенциальный убыток хотя бы в 3 раза, чтобы профит, в случае чего, помог выйти из просадки, да еще заработать, если сразу несколько сделок окажутся неудачными. Это правило может корректироваться, если в торговой стратегии заложено другое соотношение.

- Диверсификация – самое главное правило инвестирования. В данном случае речь идет о диверсификации и оптимизации рисков. К примеру, при долгосрочной торговле с большим объемом сделки для защиты своих средств рекомендуется открывать сделки на короткий и средний срокам, причем используя для этого другие инструменты и условия работы в целом.

По этим правилам видно, что в них уже заложены приемы риск-менеджмента.

Для управления капиталом существуют и другие рекомендации, в которых учитываются современные аспекты торговли. Сформированы они были гораздо позже, причем учитывались современные аспекты торговли.

Правила риск-менеджмента в трейдинге:

- Для входа в сделку и выхода из нее нужно иметь заранее построенный план. Входить в рынок на эмоциях крайне опасно, и не следует поддаваться случайным порывам.

- Для прибыли и оптимизации рисков нужно использовать сильные сигналы разворотов, а не случайные откаты.

- Не стоит торговать на кратковременных позициях, не набравшись достаточного количества опыта.

- Покупать актив нужно у нижней границы канала на отскоке, а продавать у верхней.

- Применение Stop Loss является обязательным, причем выставляться он должен таким образом, чтобы случайные колебаний рынка не выбили эти уровни.

- Не ждать закрытия позиции по Margin Call Stop Out. Не стоит ожидать того, что цена вдруг развернется и пойдет в другую сторону. Лучше потерпеть небольшой убыток и попробовать его перекрыть, чем потерять весь капитал.

Такие правила могут противоречить некоторым стилям торговли. Например, они не актуальны для скальперов. Но стоит помнить, что эти условия учат управлять капиталом. После того, как спекулянт начнет понимать все нюансы и разбираться в движениях рынка, он может выбирать свои собственные системы. Главное правило для всех трейдеров, независимо от уровня подготовки и профессионализма, звучит как: «Не руководствоваться собственными эмоциями».

9 правил эффективного мани менеджмента в трейдинге

1. Подбирайте правильный размер позиции.

Основное правило одно: не забывайте минимизировать риск и каждый раз помните о правильном размере позиции.

Например, вы можете инвестировать весь начальный капитал в одну сделку. Но зачем? Ведь вы никогда не можете быть увереным в том, что конкретная сделка гарантированно принесет прибыль. Многие профессионалы используют «Правило 2%» — когда в одной позиции трейдер рискует не более, чем 2 процентами от депозита. В таком случае, если сделка будет закрыта с убытком, вы потеряете лишь небольшую сумму денег.

Есть также альтернативный подход, когда трейдер рискует фиксированной суммой денег (например, 5$), которую ему комфортно будет потерять. Подробнее о том, как правильно выбирать размер позиции читайте в материале «Простая стратегия выхода из сделки».

2. Не торгуйте слишком агрессивно

Одна из самых больших ошибок — слишком агрессивная торговля. Даже небольшая серия из нескольких потерь подряд, при неправильно подобранном размере позиции, может привести к значительному уменьшению размера депозита. Обязательно узнайте, как правильно измерять размер прибыли и убытка на Форекс.

3. Всегда устанавливайте Стоп Лосс

Установка ордера Stop Loss для каждой сделки практически не имеет недостатков, только преимущества. Очень часто трейдеры эмоционально привязываются к своим сделкам, что может стать фатальным. Например, если сделка становится убыточной, эмоционально вовлеченный трейдер не захочет ее закрывать и будет верить в то, что цена еще может развернуться и пойти в нужную сторону. Установка стоп-лосса помогает преодолеть эту проблему. Благодаря стоп ордеру, вы можете строго контролировать соотношение прибыли и риска. Вы должны всегда соблюдать это правило, чтобы мани менеджмент в трейдинге давал вам ощутимые преимущества, а депозит не таял на глазах.

Это один из основных принципов контроля рисков. Конечно, не единственный.

4. Будьте в курсе размера кредитного плеча

На рынке Forex многие брокеры разрешают своим клиентам пользоваться кредитным плечом. Оно может быть полезным, но его использование также может привести к огромным потерям.

Если вы рационально устанавливаете размер позиции и не используете слишком высокое плечо, то все нормально, вы — в безопасности.

5. Держите эмоции под контролем

Управление капиталом на рынке Forex несет в себе много эмоций: от возбуждения и эйфории, до страха и разочарования. Постарайтесь освободить свой разум от эмоций — это поможет вам принимать рациональные решения. Самый простой рецепт не терять деньги — это взять свои эмоции под контроль. Все неправильные торговые решения, обычно, принимаются именно под влиянием эмоций.

Если вы будете опираться лишь на свой ум и интеллект, то сможете сократить число потерь и добиться успеха.

Торгуя на рынке Форекс, трейдер встречает много препятствий, возникающих из-за отсутствия нужных знаний. Следующие советы помогут преодолеть ловушки, с которыми вы обязательно столкнетесь на рынке.

7. Управляйте риском и остерегайтесь чрезмерной торговли

Форекс трейдер должен приобрести привычку анализировать все виды рисков. Следует остерегаться чрезмерной торговли, которой часто подвержены начинающие трейдеры, не имеющие какого-либо плана. С таким подоходом попытка придерживаться эффективного управления капиталом в торговле часто заканчивается провалом.

8. Установите размер позиции и уровень тейк-профита

Это ключевой элемент мани менеджмента в трейдинге. Прежде чем торговать на Форекс, трейдер должен определить:

Размер позиции (см. Mt4mm — скрипт расчета размера позиции валютного рынка Форекс и Как рассчитать размер лота для различных валютных пар Форекс?)

Размер стоп лосса.

Место на графике, где он будет забирать прибыль. Для определения уровня тейк профита есть простой, наглядный инструмент, который вы можете сделать сами в терминале MT4, MT5.

9. Быстро сокращайте убытки и давайте прибыли расти

Согласно этому совету по управлению капиталом, вы должны вовремя закрывать те сделки, которые приводят к убыткам, согласно вашей торговой системы и брать максимальную отдачу от прибыльных сделок.

Теперь, когда мы определили основные правила управления капиталом на Форекс, рассмотрим 5 секретов управления сделками от группы Черепах.

Мани менеджмент на форекс

Ваша торговля на рынке форекс должна быть защищена хотя бы относительно.

Что здесь важно соблюдать:

- Приемлемый для вас размер стопа и профита рассчитайте в процентах, а не в сумме — вы не знаете заранее, как будут двигаться валютные пары и какой будет конкретная рыночная ситуация.

- Следите, чтобы риск просадки капитала оставался в пределах до 5%.

- Используйте динамический стоп-лосс — когда цена пойдет вверх, стоп можно будет подвинуть на соответствующее количество пунктов. Если актив двинется вниз, то он наткнется на обновленный уровень, потери будут значительно меньшими.

- Кредитным плечом пользуйтесь с умом — обычно достаточно иметь 1:100. Если брокеры предлагают больше — откажитесь, у вас и так сумма кредитных денег в 100 раз больше депозита, поэтому не рискуйте.

- Не гонитесь за толпой зайцев — не открывайте сразу по 5 и больше сделок, вы физически за ними не уследите и рискуете потерять все деньги.

- Грамотно выбирайте валютные пары — берите более-менее спокойные и предсказуемые, но точно не экзотические.

- Регулярно выводите какие-то суммы с биржи, чтобы явно видеть свои доходы и понимать, что не зря затеяли все это. Не соблазняйтесь на более крупные сделки, пока вы к ним не готовы морально и финансово.

- Если вам комфортно торговать днем — то не торгуйте ночью. И наоборот. Учитывайте свой режим.

Мани менеджмент на фондовом рынке, бинарных опционах или для скальпинга также требует соблюдения почти всех этих пунктов.

Риск менеджмент на форексе

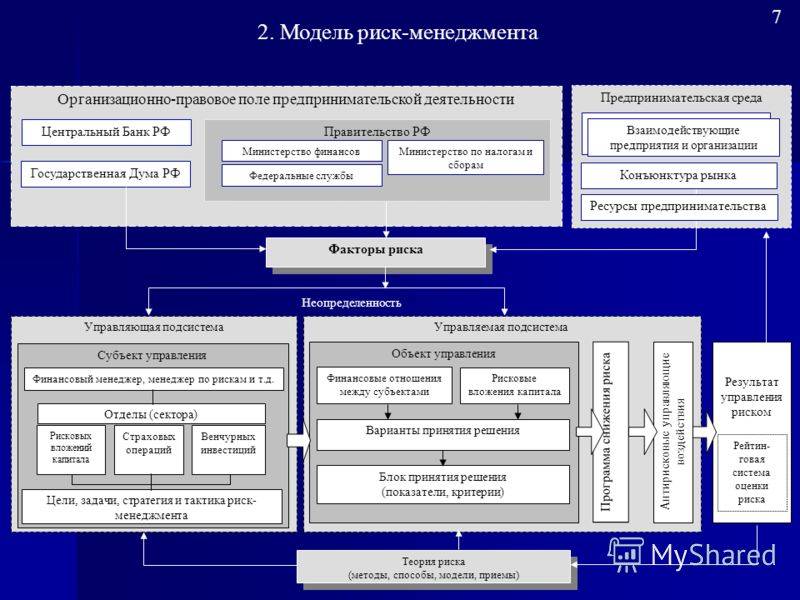

Одним из важных понятий мани менеджмента является риск-менеджмент, ставший развитием первого правила Ливермора. Это система ограничения риска потери торгового счета трейдера. В общем случае, система ограничения рисков состоит из следующих позиций:

- ограничение потерь депозита за день\неделю\месяц;

- ограничение потерь по одной позиции с помощью стоп лоссов;

- снижение торгового лота после серии убытков;

- временное прекращение торговли после значительной просадки депозита.

Именно эти вопросы трейдер должен проработать для себя до входа в рынок и четко следовать им на протяжении всего торгового процесса. Если торговая стратегия определяет точки входа в рынок, то риск-менеджмент определяет точки выхода из него.

Ограничение потерь депозита за месяц, как и дневные потери, определяются трейдером индивидуально, исходя из понятия комфортного депозита. Комфортный депозит – это депозит, который психологически не жалко потерять. Естественно, он зависит от общего финансового состояния трейдера и его торговых навыков. В любом случае, месячная потеря не должна психологически травмировать трейдера и вводить его в тильт (неустойчивое психологическое состояние).

Серьезное внимание необходимо уделять ограничению потерь в одной сделке. Принято считать, что эта величина зависит от степени агрессивности торговли конкретного трейдера

При консервативной торговле рекомендуется ограничить риски в одной сделке 2% от депозита, при умеренно-агрессивной – 5% и агрессивной манере ведения торговли – 15% и более. Относительно ограничения суммарного процента средств, одновременно задействованных в торговле, конкретных рекомендаций нет. Однако имеются рекомендации не открывать вторую позицию до тех пор, пока первая не вышла на уровень безубыточности.

Расчет рисков в мани менеджменте прямо связан с понятием лота (см. основные понятия форекса). Знание, что такое лот, дает понимание трейдеру, как правильно пользоваться этим инструментом на рынке форекс. Лот – это 100000 единиц базовой валюты. Это значит, что если трейдер открыл позицию объемом 1 лот по валютной паре GBP/USD, он купил 100000 единиц базовой валюты – GBP. Учитывая, что основная масса трейдеров подобными средствами не владеет, на рынке форекс есть возможность работы дробным лотом – от 0,01 лота. Размер лота 0,01 называется микролотом, 0,1 — минилотом. Кроме того, брокеры предоставляют возможность работы с кредитным плечом или левериджем.

Естественно, как заработок, так и потери зависят от размера лота. Эти величины имеют прямо пропорциональную зависимость. При сделке в 1 лот один пункт цены равен 10 долларам. Соответственно, объем сделки в 0,1 лот при движении цены на 1 пункт изменяет депозит на 1 доллар. Стоит заметить, что лот рассчитывается не исходя из суммы потенциальной прибыли, а отталкиваясь от суммы возможного убытка. С этим связано и следующее правило уменьшения лота после серии убытков. Серия убытков вызывает уменьшение депозита, что, в свою очередь, влечет снижение и торгового лота.

Что касается установки ордера стоп лосса и его размера. Однозначно ордер должен устанавливаться. А вот подходы к расчету его уровня существуют разные – он зависит, опять же, от степени агрессивности торговой стратегии трейдера, от волатильности рынка и ряда других факторов.

Череда неудачных сделок оставляет негативный след в психике даже самых устойчивых трейдеров. Серии проигрышей вызывают нарушение психологического равновесия и трейдер «впадает в тильт» — состояние, когда он перестает контролировать свои эмоции и вызванные ими действия. Что бы выйти из этого состояния, необходимо остановить торговлю, отвлечься на другие дела, успокоиться. А затем проанализировать свои действия, совершенные в состоянии «тильта». Анализ обязательно выявит грубейшие нарушения стратегии торговли.

Управление рисками на Форекс

Еще до того, как приступим к торговле, до того как начнем изучение графиков, давайте попробуем разобраться с рисками и вероятностями возникновения положительного или отрицательного исхода событий.

Считается, если трейдер зарабатывает в 25% случаев, это удачный трейдер, способный в долгосрочной перспективе зарабатывать на Форекс. Откуда взялась эта цифра?

В видео ниже, компанией ForexClub проводился интересный эксперимент. Автор посчитал все свечки с 2000 года на 15-ти минутном, часовом и 4-х часовом графиках. Далее, при помощи программы, посчитал исход, случайной сделки. Получилось, что если случайным образом продавать и покупать, то в 48%, трейдер будет зарабатывать.

Но есть еще один коэффициент, деньги. Хватит ли денег выдержать просадку или нет. Есть два варианта, либо хватит, либо нет. Выходит, что на выигрыш остается на уровне 24%.

Теория не совсем научная, здесь можно было бы использовать теорию вероятности, но процент выигрыша, который равняется 24% (очень близко к 25%), встречается повсеместно. Какую книгу не открой, многие авторы упоминают про соотношение положительных сделок к отрицательным, как 1 к 3, а это и есть 25% положительных сделок.

Выходит, одной положительной сделкой, мы должны отбить 3 проигрышные, это только чтобы быть в нуле, а ведь надо еще и заработать. Получается, соотношение стопа к профиту, должно составлять не менее чем 1 к 4, иначе не видать нам денег. Не ясным остается, сколькими деньгами можно рискнуть в одной сделке, чтобы в итоге остаться в плюсе?

На первый взгляд выходит, раз каждая четвертая сделка, по статистике должна закрываться в плюс, значит надо рисковать 25% от депозита. Но это не верная арифметика, ведь серия убыточных сделок не предсказуема. Мы можем потерять 6 раз подряд, а затем 2 раза подряд заработать. По статистике, наше соотношение так и остается 1 к 3, но пока будем терять 6 раз подряд деньги, от нашего депозита ничего не останется.

Поэтому, адекватным управлением рисками на Форекс считается:

- агрессивная торговля – 10% от депозита;

- умеренная торговля – ~5% от депозита;

- консервативная торговля – 1% от депозита.

Теперь мы понимаем, сколько денег готовы потратить в одной сделке, но есть не менее важный вопрос, который входит в подраздел управления рисками на Форекс: “Как рассчитать объем для одной сделке”.

Воспользуемся формулой:

Lot = Risk / (StopLoss * Step), где

- Lot – объем, которым будем входить в сделку;

- Risk – сумма денег, которую готовы потерять;

- StopLoss – уровень ограничения убытков (в пунктах);

- Step – шаг цены (в деньгах).

Приведу пример. Возьмем всеми любимый EURUSD, со следующими значениями:

- Сумма депозита = 1000$;

- Риск на сделку = 5%;

- StopLoss = 20 пп;

- Step = при использовании стандартного лота, 1 пп = 10$.

Произведем расчет.

1000$ * 0,05 = 50$

В одной сделке, можно потратить только 50$, это наш риск. Воспользуемся формулой:

Lot = 50$ / (20 пп * 10) = 0,25 лот

Получилось, чтобы соблюсти наши правила управления капиталом и не превысить риск на сделку, при заявленных показателях, вход должен быть осуществлен объемом в 0,25 лот.

Теперь давайте рассмотрим, какие методы управления капиталом, существуют на рынке Форекс.

Пример использования маржи

Если кукуруза продается по 3 доллара за бушель, а контракт составляет 5 000 бушелей, то полная контрактная стоимость одного контракта на кукурузу составляет 15 000 долларов. Для обмена обычно требуется минимальная маржа в размере около 5-7%, что составляет от 750 до 1050 долларов. Это минимум. Если наш торговый план требует, чтобы мы рисковали движением кукурузы на 0,10 доллара, мы рискуем 500 долларами, или примерно 48-66% наших инвестиций.

Однако, если бы к сделке применялась половина стоимости контракта, или 7500 долларов, то такое же движение на 0,10 доллара составило бы только 6,6% нашего инвестированного капитала. Это большая разница. Увеличьте это до инвестирования полной стоимости контракта, и трейдер на длинной стороне (покупка) устранит возможность потери больше, чем первоначальная инвестиция.