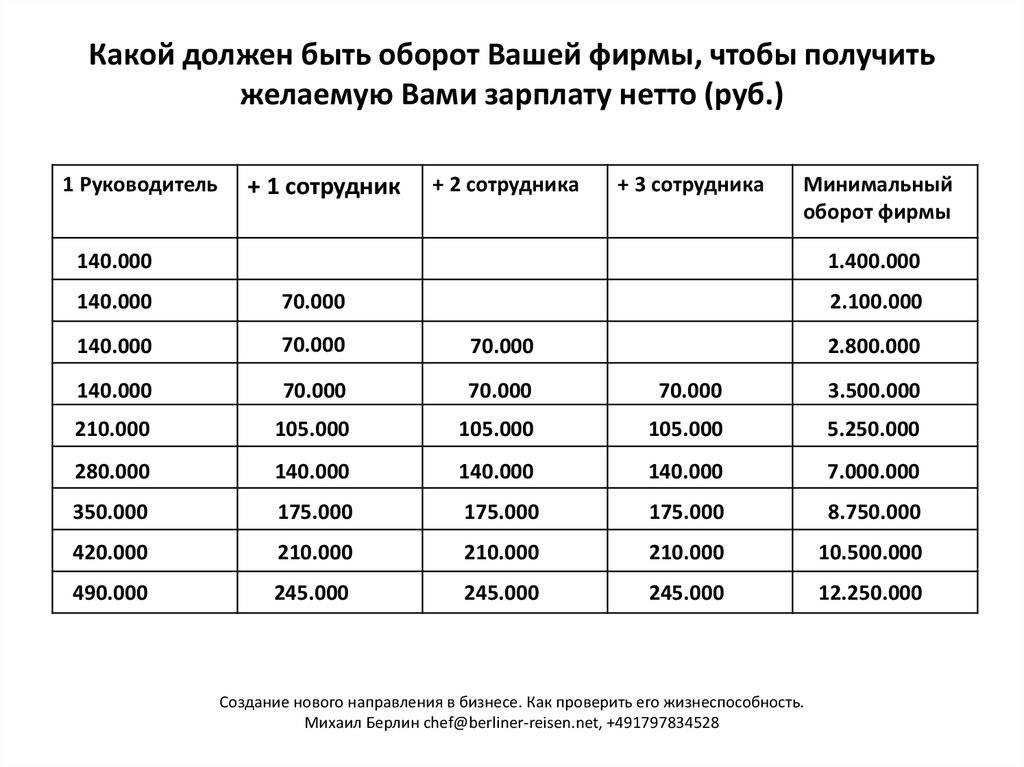

Если кредит оформляет семья

Для того, чтобы получить крупную сумму денег, банки запрашивают обеспечение или поручительство третьих лиц. В качестве поручителя может выступать любой платежеспособный член семьи. Также помимо этого к договору могут быть привлечены созаемщики – это лица, чей доход также учитывается при оформлении займа.

То есть, если семье необходимо получить внушительную сумму займа, в качестве созаемщиков могут быть привлечены супруги, дети и т.д. В этом случае, при рассмотрении заявки будет учитываться общей доход всех членов семьи, поэтому шансы получить кредит возрастают в несколько раз. К договору могут быть привлечены до 3 созаемщиков, в зависимости от условий банка.

Кредит 500000 рублей — 11 предложений

Кредит 500000 рублей в Газэнергобанке

Отзывы: 2

| Сумма ₽ | 15 000—1 300 000 |

| Срок | 1—5 лет |

| Проценты (в год) | 7—21% |

| Возраст | 23—70 |

| Скорость решения | 2 дня |

| ОНЛАЙН-ЗАЯВКА |

Кредит 500000 рублей в Тинькофф Банке

Отзывы: 32

| Сумма ₽ | 50000—2000000 |

| Срок | 1—3 лет |

| Проценты (в год) | 8,9—24,9% |

| Возраст | 18—70 |

| Скорость решения | 1 час |

ОНЛАЙН-ЗАЯВКА |

Кредит 500000 рублей в Локо-Банке

Отзывы: 2

| Сумма ₽ | 100000—3000000 |

| Срок | 1—7 лет |

| Проценты (в год) | 10,4—25,4% |

| Возраст | 21—70 |

| Скорость решения | 1 день |

| ОНЛАЙН-ЗАЯВКА |

Кредит 500000 рублей в Восточном

Отзывы: 13

| Сумма ₽ | 25000—1500000 |

| Срок | 1—5 лет |

| Проценты (в год) | 9—24,9% |

| Возраст | 21—76 |

| Скорость решения | 1 день |

| ОНЛАЙН-ЗАЯВКА |

Кредит 500000 рублей в Альфа-Банке

Отзывы: 15

| Сумма ₽ | 50000—5000000 |

| Срок | 1—5 лет |

| Проценты (в год) | 5,5—25,22% |

| Возраст | 21 |

| Скорость решения | 2 минуты |

| ОНЛАЙН-ЗАЯВКА |

Кредит 500000 рублей в Ренессанс Банке

Отзывы: 11

| Сумма ₽ | 30000—1000000 |

| Срок | 2—5 лет |

| Проценты (в год) | 7,5—24,3% |

| Возраст | 24—70 |

| Скорость решения | 1 минута |

| ОНЛАЙН-ЗАЯВКА |

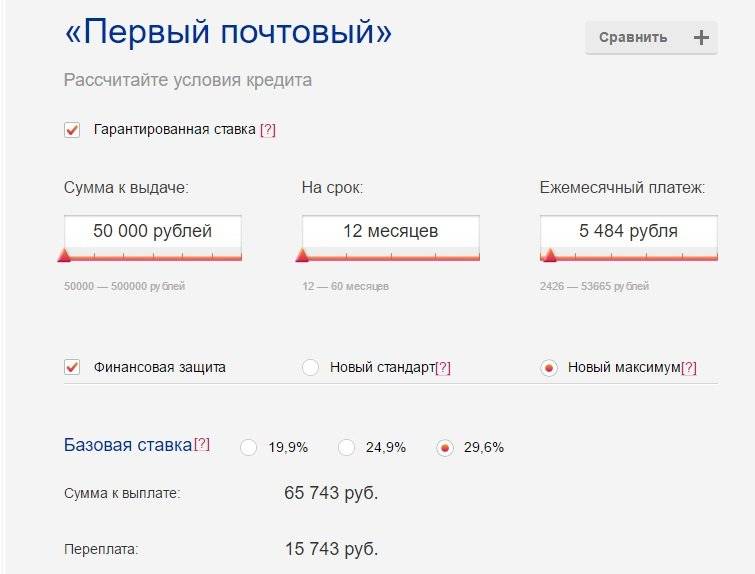

Кредит 500000 рублей в Почта Банке

Отзывы: 13

| Сумма ₽ | 20000—1500000 |

| Срок | 1—5 лет |

| Проценты (в год) | 5,9—23,9% |

| Возраст | 18 |

| Скорость решения | 1 минута |

| ОНЛАЙН-ЗАЯВКА |

Кредит 500000 рублей в Райффайзенбанке

Отзывы: 13

| Сумма ₽ | 30000—2000000 |

| Срок | 1—5 лет |

| Проценты (в год) | 7,99—17,99% |

| Возраст | 23—65 |

| Скорость решения | 2 минуты |

| ОНЛАЙН-ЗАЯВКА |

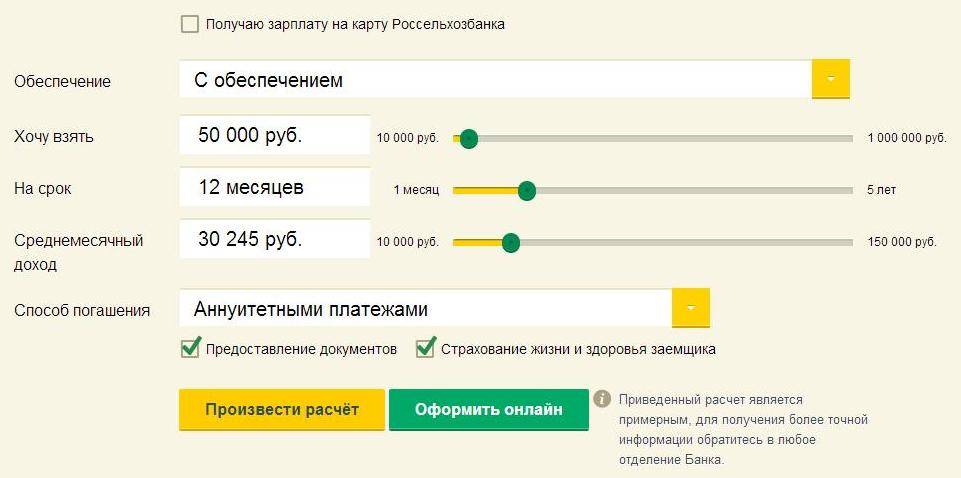

Кредит 500000 рублей в Россельхозбанке

Отзывы: 2

| Сумма ₽ | 10 000—2 000 000 |

| Срок | 6 мес.—7 лет |

| Проценты (в год) | 9,5—13,5% |

| Возраст | 18—65 |

| Скорость решения | 3 дня |

ПОДРОБНЕЕ |

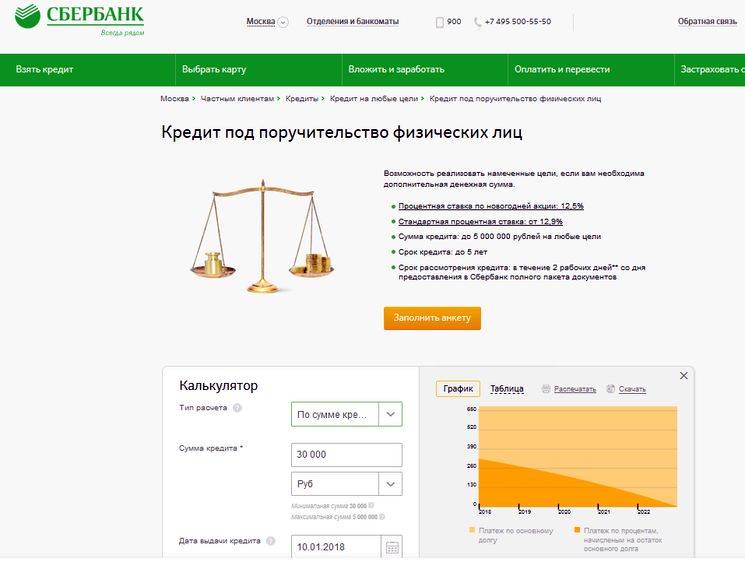

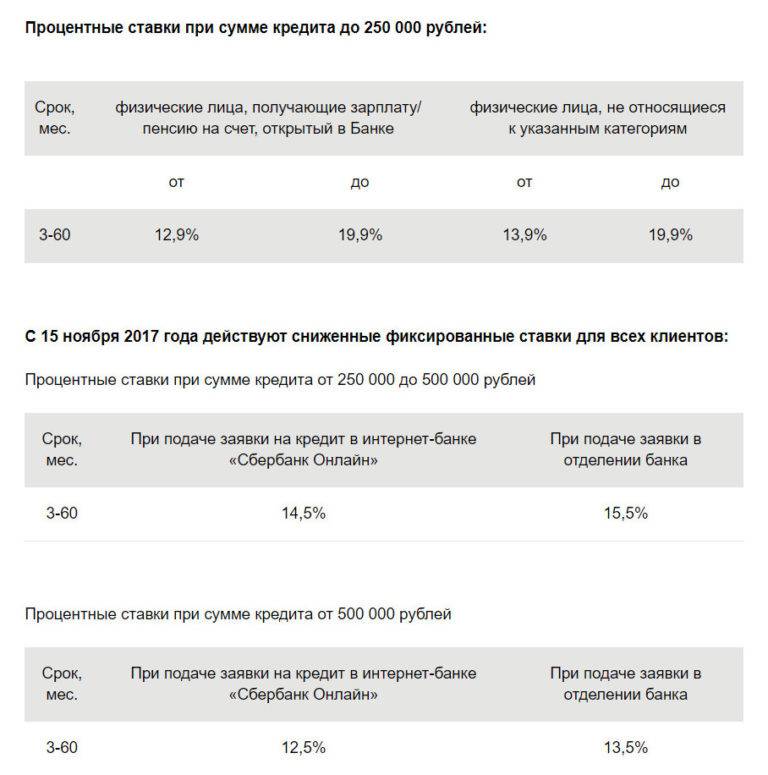

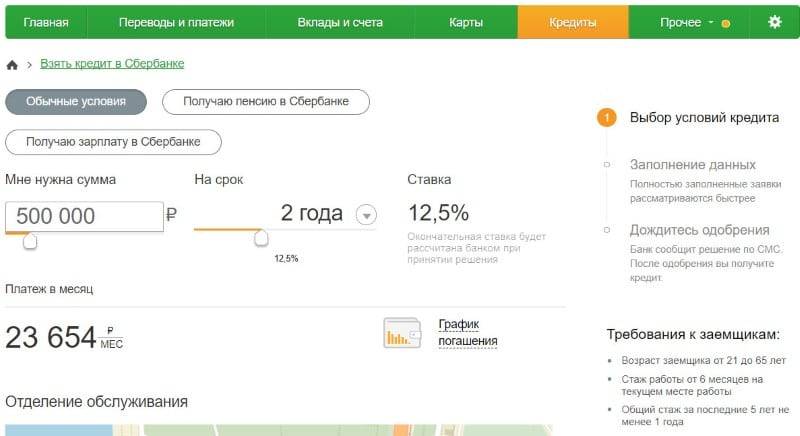

Кредит 500000 рублей в Сбербанке

Отзывы: 3

| Сумма ₽ | 30000—5000000 |

| Срок | 3 мес.—5 лет |

| Проценты (в год) | 11,9—19,9% |

| Возраст | 18—70 |

| Скорость решения | 2 минуты |

ПОДРОБНЕЕ |

Кредит 500000 рублей в ЮниКредит Банке

Отзывы: 2

| Сумма ₽ | 60000—2000000 |

| Срок | 2—5 лет |

| Проценты (в год) | 8,9—19,9% |

| Возраст | 21—60 |

| Скорость решения | 1 день |

| ПОДРОБНЕЕ |

Лучшие кредитные предложения

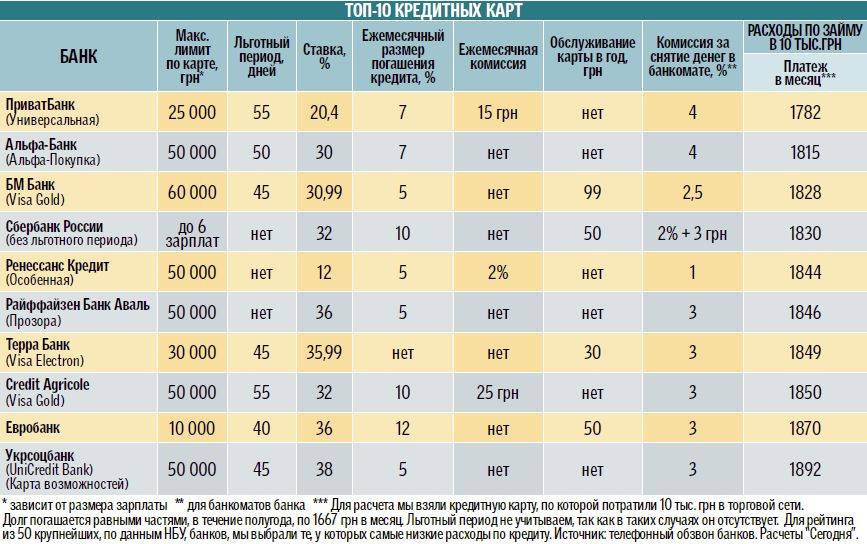

Кредитовать заемщика с ежемесячным доходом в 40 тыс. руб. согласятся многие банки. Главное, соответствовать и по остальным требованиям ФКУ: возрасту, стажу, прописке и гражданству. Также имеет значение наличие положительной кредитной истории. Если по всем параметрам кандидат «проходит», то можно выбирать наиболее выгодную программу. В число последних входят предложения от Альфа Банка, Райффайзенбанка и Тинькофф.

Кредит наличными от 6,5%. Потребительская программа кредитования от Альфа Банка, рассчитанная на физлиц с «чистым» ежемесячным доходом от 10 тыс. руб. С зарплатой в 40 тыс. можно рассчитывать на 100-500 тыс., при выборе срока кредитования в 48-60 месяцев. Доступно заключение договора и на 1-3 года, но лимит будет в разы меньше. Минимальная ставка в 6,5% назначается зарплатным клиентам и при согласии на личное страхование, а максимальные годовые по займу не превышают 19,99%. Предоставляются деньги на бесплатной дебетовой карте, которая доставляется курьером в любое удобное для заемщика место. Интересно, что по ссуде действует льготный период в 100 дней – ФКУ разрешает не платить проценты три месяца. Подается заявка как в отделении, так и онлайн, через сайт. Потребуется паспорт, второй документ на выбор и 2-НДФЛ.

- Кредит наличными на любые цели от Тинькофф – возможность получить до 15 млн. руб. под ставку от 6,9%. Максимальный лимит клиенту с доходом в 40 тыс. одобрят вряд ли, но повысить планку до 1-2 млн. вполне реально, если выбрать погашение в течение 5-15 лет. Помимо крупной суммы ФКУ предлагает быстрое оформление сделки: сокращенный до одного паспорта пакет документов, подача заявки в режиме онлайн и одобрение в день обращения. Годовые назначаются в индивидуальном порядке, но не выше 25,9%. За возврат задолженности без просрочек банк готов снизить тариф до 10%, пересчитав начисленные проценты и вернув клиенту разницу. Предоставляется ссуда пополненной дебетовой картой, которая выпускается, обналичивается и обслуживается бесплатно весь период кредитования. Можно расплачиваться за покупки и пластиком, что будет выгоднее за счет кэшбэка в 1-30%.

- Кредит наличными на любые цели от Райффайзенбанка. В рамках программы ФКУ предлагает до 1 млн. руб. под ставку от 7,99% с возвратом в течение 5 лет. Если доход заемщика ограничивается 40 тыс., то одобряется лимит до 500-700 руб., в зависимости от выбранного срока погашения. Ежемесячный платеж в таком случае составит 9-16 тыс. Оформляется нецелевой заем без залога и поручителей, а за выдачу и обслуживание не взимается комиссия. Итоговые годовые зависят от статуса клиента и согласия на финансовую защиту. При оплате страхового полиса назначается 7,99-12,99%, а без него тариф вырастет до 10,99-17,99%. При просрочке на сумму задолженности ежесуточно начисляется пеня в 0,1%. Подать заявку можно онлайн, а ее рассмотрение займет несколько минут.

С зарплатой в 40 тыс. можно взять в кредит внушительную сумму. Главное, предварительно оценить свои финансовые возможности, не запрашивая у банка несоразмерный доходу лимит – иначе ФКУ откажет в заявке.

Можно ли взять 500 тысяч с плохой кредитной историей

Для оформления крупного займа в банке важным критерием является хорошая кредитная история. Лица с низким кредитным рейтингом имеют небольшие шансы получения ссуды. Попытаться оформить кредит с сомнительной КИ стоит в небольших банках, которые борются за каждого клиента. Такие финансовые компании часто идут на уступки и закрывают глаза на наличие просрочек или невыплаты по кредиту в прошлом.

Заемщикам, которые рассматривают кредитование лишь в крупных банках, стоит позаботиться о реабилитации своей КИ. Для этого можно получить микрокредит в МФО или приобрести в рассрочку какой-либо товар. Оформив экспресс-кредит или взяв товарный заем, необходимо выплатить всю сумму в строго указанный срок.

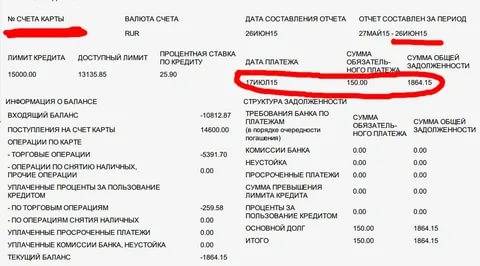

Также возможно открыть минимальный депозит: вкладчик даже с несколькими тысячами рублей на счету имеет высокий рейтинг доверия со стороны банка. Для улучшения КИ также можно активно пользоваться кредиткой, погашая задолженность в течение льготного периода.

Оформляя кредит, ищите самые выгодные предложения, внимательно читайте договор и помните, что залог успешного кредитования — это своевременно погашенный долг!

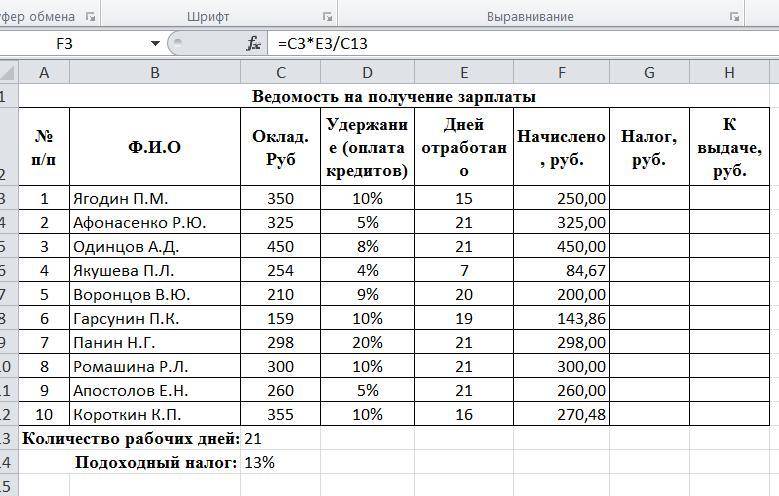

Как рассчитывается достаточный для получения кредита доход

Возьмем для иллюстрации банковской методики расчета среднего заявителя, у которого уровень дохода равен 30 000 руб., что является средним доходом для РФ. Рассмотрим, на какой кредит может рассчитывать гражданин с таким доходом

Банк, рассматривая его заявление, примет во внимание необходимость осуществлять ежемесячные коммунальные платежи в размере 3 000 руб. Если у гражданина есть непогашенные обязательства по другому кредиту, например с ежемесячным платежом в 5 000 руб., эта сумма также отнимается от 30 000 рублей дохода

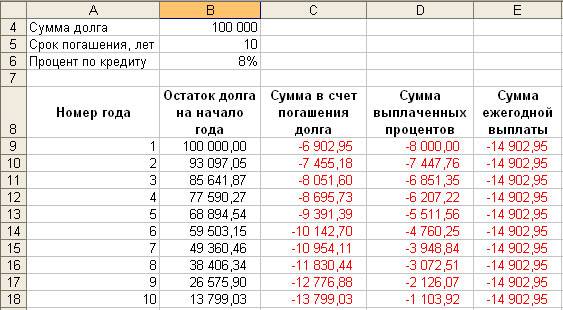

Остается 22 000 р. Если на иждивении гражданина есть малолетний ребенок, отнимаем еще сумму в 5 000 рублей на его содержание. Остается 17 000 руб. В лучшем случае банк посчитает, что на проживание гражданину будет достаточно 10 000 руб. в месяц. Эта сумма зависит от банка, иные банки принимают во внимание сумму на проживание равной от 20 до 30 000 рублей в месяц. Но если банк посчитает достаточным для проживания 10 000 рублей, тогда кредит может быть выдан с таким расчетом, чтобы ежемесячный платеж по его погашению не превышал предельной суммы в 7 000 руб. Учитывая процентную ставку банка (в среднем от 11,9 до 13,5%) и срок погашения 3 года, с ежемесячным платежом до 7 000 рублей банк может выдать в кредит сумму не более 200 000 руб.

Если требуется сумма в 300 000 рублей, то при такой же сумме ежемесячного платежа вам можно будет оформить кредит только на 5-летний срок. Если рассчитывать на срок погашения 3 года, тогда ежемесячный платеж будет от 10 200 руб.

Пятилетний период погашения по потребительским кредитам – это максимум, поэтому для вышеприведенных условий 300 000 руб. на пять лет это практически потолок, и большую сумму по потребительскому кредитованию вам с таким уровнем доходов практически не получить.

Давайте рассмотрим пример расчета потребительского кредита для бытовых нужд при зарплате до 15 000 рублей. Если заемщик хочет купить в кредит холодильник, например, за 26 000 рублей, сможет ли банк одобрить ему такой кредит?

На самом деле не все банки предоставляют кредиты на такие небольшие суммы, но из тех, что предоставляют, заемщик может рассчитывать на кредит с процентной ставкой 7,47% со сроком погашения 6 месяцев. При этом сумма переплаты будет всего 563 рубля, и ежемесячный платеж составит 4 428,23 рубля. С учетом того, что зарплата заемщика 15 000 рублей, на жизнь после уплаты ЖКУ и выплаты по кредиту остается 7571, 77 руб. Если банк посчитает, что этого недостаточно, он предложит увеличить срок кредита до девяти месяцев или до года, в последнем случае ежемесячный платеж по погашению кредита составит 2 255,33 рублей, а переплата за год будет равна всего 1059 руб.

Поскольку размер кредита напрямую зависит от уровня дохода, ниже мы рассмотрим, на какой кредит может рассчитывать гражданин с определенной зарплатой. Банки предоставляют кредиты на разных условиях, с разными процентными ставками, поэтому прежде чем подавать заявление на кредит, необходимо сравнить условия и оценить свои возможности на получение определенной суммы.

В любом случае банк будет рассматривать подтверждающие ваш уровень дохода документы и, если ваши запросы будут превышать ваши возможности, вам предложат или увеличить срок кредита, например до максимального срока в пять лет, или уменьшить сумму до достижения оптимального значения ежемесячного платежа, который вы сможете выплатить, не отказывая себе в необходимом.

В какое ФКУ обратиться?

Убедившись, что размера зарплаты будет достаточно для получения в банке нужной суммы, можно приступать к оценке предложений кредиторов. Конкуренция на рынке банковских услуг высока, поэтому финансовые учреждения стараются завлечь клиентов максимально привлекательными условиями. Разберемся, в какие организации можно обратиться за приобретением займа.

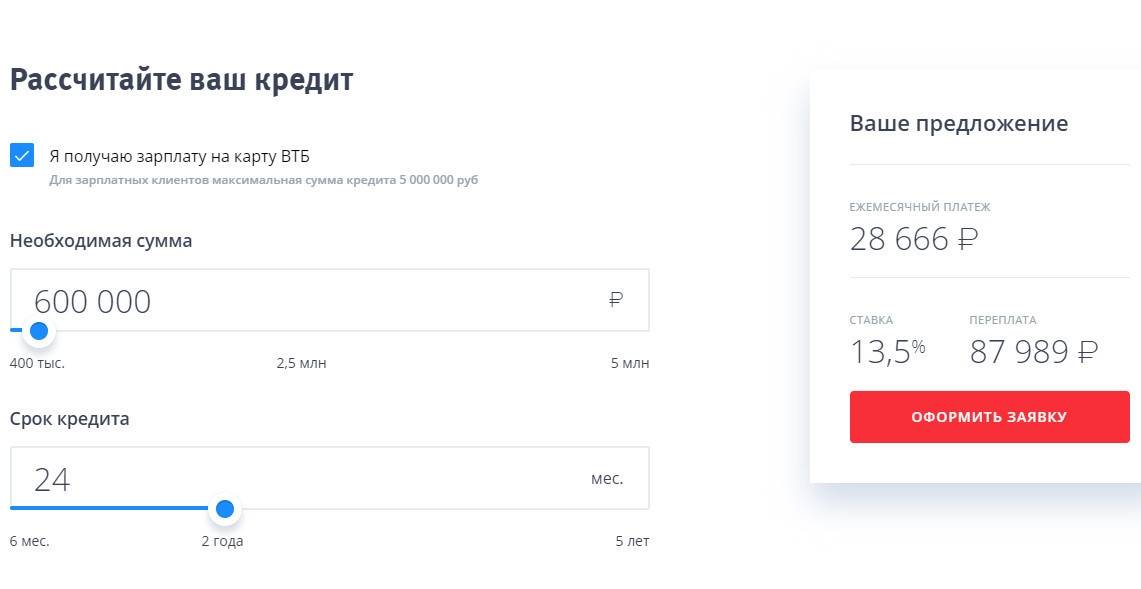

Привлекательные тарифы в рамках потребительского кредитования предлагает Газпромбанк. Здесь можно получить в долг от 100 тысяч до 5 миллионов рублей, причем при сумме займа до 1 млн. руб. клиенту будет достаточно предоставить только паспорт. Основные условия кредита наличными:

- годовая – от 5%. Ее размер зависит от суммы кредита, так, если требуется 300 тысяч рублей, можно рассчитывать на ставку от 7,9%.;

- период кредитования – от 13 до 84 мес.;

- лимит – до 5 миллионов руб.

Кредит наличными от Газпромбанка нецелевой, заемщик может расходовать полученные деньги по своему усмотрению. Оплата займа осуществляется аннуитетными платежами, ограничений на досрочное погашение нет. Требования банка к потенциальному заемщику минимальны:

- российское гражданство;

- возраст от 20 до 70 лет;

- стаж на текущем месте работы – от 3 мес., общий – от 1 года.

Если требуется кредит в сумме 300000 рублей, то в Газпромбанк достаточно предоставить только паспорт. Когда заем превышает миллион, дополнительно запрашиваются:

- документы, подтверждающие заработную плату;

- ксерокопия трудовой.

Если данное предложение не подходит, стоит рассмотреть другие программы. Оформить потребительский заем на выгодных условиях можно в МТС Банке, кредит на любые цели выдается по ставке от 6,9% годовых. Прочие условия тарифного плана:

- кредитный лимит – от 20000 до 5000000 рублей;

- срок погашения – от 1 года до 5 лет;

- неустойка при пропуске платежа – 0,1% от суммы за каждый день просрочки.

Претендовать на получение кредита в МТС могут граждане России старше 20 лет, имеющие постоянный источник дохода. Подать заявку можно онлайн, заполнив анкету на сайте банка. Предварительное решение придет в СМС уже спустя несколько минут.

Список требуемых документов минимален, это паспорт и справка, подтверждающая доход. Зарплатные клиенты предоставляют только основной документ, удостоверяющий личность. Комиссии за выдачу займа не предусмотрено, получить деньги можно в офисе банка, салонах сотовой связи МТС или мобильном приложении ФКУ.

Быстро взять кредит, потратив минимум времени на подготовку документов и ожидание решения, можно в Тинькофф Банке. Деньги доставляются курьером по адресу, указанному клиентом. Обычно от момента подачи заявки до получения дебетовой карты с пополненным балансом проходит 1-2 дня.

Основные условия кредита наличными от Тинькофф:

- максимальный лимит – 2000000 руб.;

- годовая – от 6,9% до 25,9%;

- период кредитования – до 3 лет.

Тинькофф дает возможность своим действующим и потенциальным клиентам получить заем, не указывая цели кредитования и не предоставляя документов, подтверждающих доход. Годовая ставка рассчитывается для каждого заемщика индивидуально и зависит от многих факторов.

Чтобы подать заявку, необходимо заполнить анкету на сайте Тинькофф. В форме указывается требуемая сумма, оптимальный период погашения, контактная информация заявителя и пр. Банк вынесет решение по кредиту в день получения обращения. На сайте Тинькофф можно рассчитать параметры будущего займа. Так, при сумме 300000 рублей и сроке погашения 3 года, месячный платеж составит примерно 9400 руб. Более точные вычисления выполнит менеджер банка.

Много ли выдаст «Красный» банк

Чтобы претендовать на нецелевой заем наличными в Альфа Банке, достаточно иметь «чистую» зарплату от 10 тыс. руб. Если у заемщика после вычета налогов остается 12 тыс., то шансы на одобрение высокие. Главное, подходить по остальным требованиям ФКУ: быть гражданином РФ в возрасте от 21 года с официальным трудоустройством и стажем от 3 месяцев.

Минимальная сумма кредита в Альфа Банке – 100 тыс. руб., а с заработком в 12 тыс. можно смело рассчитывать и на лимит в 120 тыс. Остальные ключевые условия по займу следующие

- максимальный лимит – 5 млн. руб.;

- период погашения – от 12 до 60 месяцев (чем дольше срок, тем ниже ежемесячный платеж);

- процентная ставка – от 6,5%;

- неустойка при просрочке платежа – 0,1% ежесуточно на возникшую задолженность;

- комиссия за оформление и выдачу – не предусмотрена.

Потребительский кредит в Альфа Банке выгодно отличается льготным периодом. В течение трех месяцев после оформления займа ФКУ не требует оплаты процентов – ставка начинает «работать» только с четвертого платежа. Размер годовых определяется индивидуально для каждого заемщика в пределах 6,5-19,99%. Влияют на итоговый процент наличие зарплатной карты, одобренный лимит и согласие на личное страхование.

Подать заявку на кредит можно в режиме онлайн: заполнив короткую анкету на официальном сайте ФКУ. Рассматривается запрос в течение нескольких минут, после чего на телефон приходит sms с решением банка. После останется лишь прийти в отделение за наличными или заказать бесплатную доставку пополненной дебетовой карты.

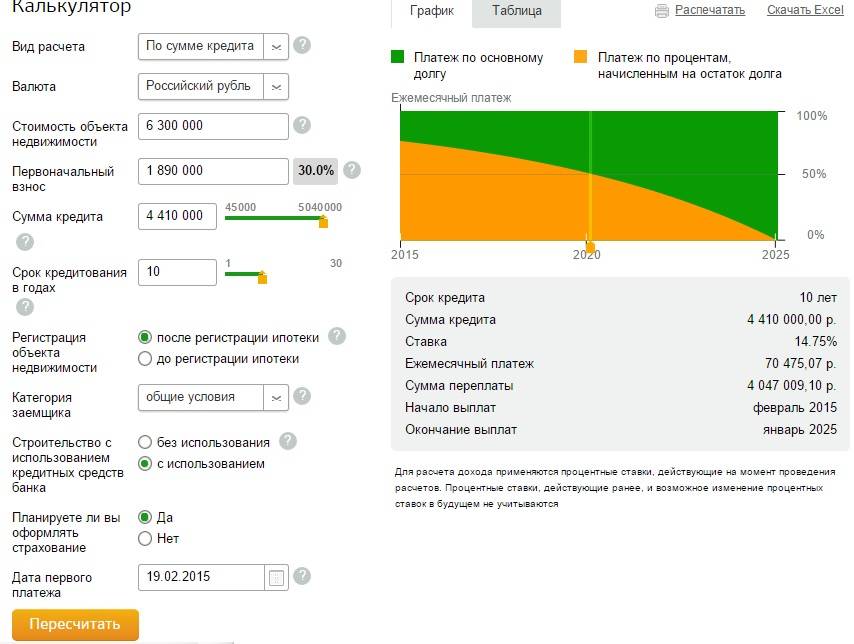

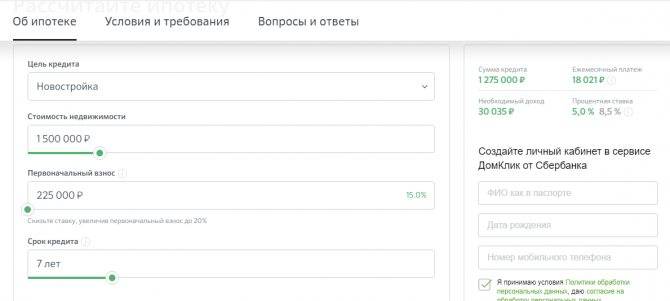

Какой должна быть зарплата для получения ипотеки

Нет однозначного ответа на вопрос, каким должен быть доход для получения жилищного кредита.

В {banner_year} году не установлены размеры обязательного ежемесячного заработка, который должен получать заемщик, чтобы оформить ипотеку. Несмотря на это, банки выставляют требования к уровню з/п и кредитной репутации заявителя.

Запрос на ипотечный займ рассматривается банком индивидуально. Но существует негласное правило, что для получения ипотеки на квартиру зарплата должна быть в два раза выше размера обязательной ежемесячной оплаты по кредитному соглашению.

Расходы по ипотечным обязательствам клиента не могут превышать 40% от суммы официальной зарплаты.

Минимальная зарплата

Обозначить минимум для ипотечного займа сложно, но его можно просчитать в каждом конкретном случае. Расчет проводится из соотношения доходов и расходов. У кредитных учреждений свои правила предоставления ипотеки, но выделяются основные:

- 50/50 — Стандарт: этим правилом пользуется большинство банковских организаций, и именно по нему оценивают платежеспособность заемщика. Ежемесячный платеж должен равняться половине получаемой зарплаты.

- 60/40 — Консервативный: по этому правилу ежемесячный обязательный платеж по ипотеке не должен быть выше 40% от суммы дохода. Данный вариант дает заемщику минимальную нагрузку на бюджет.

- 40/60 — Оптимальный: этим условием руководствуются многие кредитные организации. По данному соотношению ипотечный ежемесячный платеж достигает 60% от суммы получаемых заемщиком средств.

Приведем пример: стоимость покупаемой квартиры – 500 000 руб. При ипотеке на 10 лет и процентам по кредиту в размере – 10%, заемщик обязан ежемесячно оплачивать банку – 6 608р. Если взять стандартный вариант (50/50), то размер заработка клиента должен составлять – 13 000 руб.

Какие доходы учитываются

При принятии решения о выдаче ипотечного кредита в любом банке учитывается «размер дохода». Для ипотечного кредитования на работе берут документальное подтверждение и предоставляют справку 2НДФЛ с указанием в ней суммы заработка, а также справку о рабочем стаже.

Основные доходы, учитываемые в любом банке:

- Зарплата на основном рабочем месте по трудовому договору или книжке.

- Пенсии.

- Прибыль от деятельности ИП.

Для банка важен официальный заработок. Но для принятия окончательного решения по выдаче ипотечного кредита учитываются и неофициальные доходы, а также наличие ценного имущества и недвижимости.

Дополнительно к з/п банки учитывают:

- Занятость по совместительству.

- Предпринимательскую деятельность.

- Прибыль от сдачи недвижимости в аренду.

Что не будет зачтено банками:

- Страховка.

- Получение алиментов.

- Начисления от акций и ценных бумаг.

- Доходы от продажи любого имущества.

- Штрафные взыскания.

- Выигрыши.

- Премии и денежные вознаграждения.

- Другие источники, не запрещенные финансовой организацией.

Официальная зарплата

«Белую» зарплату не сложно подтвердить. Именно её и запрашивают банки для рассмотрения запроса на выдачу ипотечного кредита. С з/платы работодатель выплачивает налоги.

Сумма официального заработка отражена в справке 2НДФЛ, которую заемщик обязан предоставить заимодателю. Справка выписывается у бухгалтера на работе.

Соискатели жилищного займа с зарплатными картами банка-кредитора получат льготы по ипотеке.

Зарплата «в конверте»

Иногда выдают «серую» з/плату (неофициальный доход). С нее не платят налоги, ее невозможно подтвердить справкой. «Серый» доход иногда превышает официальный заработок, но для получения ипотеки придется предоставить кредитору документальное подтверждение. Что делать в этой ситуации?

Варианты выхода из положения:

- Договориться с руководителем о предоставлении справки по форме банка с указанием реальной суммы заработка.

- Предоставить выписку с карточного счета.

- Подтвердить платежеспособность регулярными расходами за определенный период.

Как подтвердить свой доход

Основное правило для выдачи жилищного займа:

- предоставить справку от работодателя о размере заработка (2НДФЛ);

- подтверждение о размере з/платы по форме госучреждения, если невозможно предоставить 2НДФЛ.

Для лиц с «серым» (неофициальным) заработком, справка составляется по банковской форме.

При получении дополнительных видов дохода, подтверждение осуществляется предоставлением в кредитную компанию:

- Договора аренды собственной недвижимости и декларацию 3НДФЛ.

- Выписку из трудовой и копию заключенного трудового контракта.

- Банковских выписок.

- Декларации налоговой 3НДФЛ.

При расчете ипотечного кредита учитываются выдача пособий и других подобных видов дохода. Подтверждать их документально не требуется. Достаточно указать сведения письменно в анкете.

Порядок действий

При оформлении ипотечного кредита, заемщику придется соблюдать такой порядок действий:

- Выбор банка и программы по ипотеке;

- Предварительный сбор и подготовка документов, которые потребуется подать вместе с заявлением на ипотеку;

- Непосредственно написание и подача заявки, вместе с прикрепленными документами;

- Ожидание. Обычно, заявления на ипотеку рассматривают 3-10 рабочих дней;

- После одобрения, вам дается время на выбор недвижимости. Обычно это 1-3 месяца, и за этот срок нужно подобрать квартиру и предоставить банку документы на нее;

- Подписание соглашения с продавцом;

- Передача этого документа банку и заключение договора ипотеки. В это же время заключается и страховое соглашение;

- Получение средств и оплата квартиры;

- Регистрация ипотеки в Росреестре.

Порядок оформления

Нужные документы

В зависимости от того, к какой категории Вы относитесь, Вам может понадобиться разный список документов. Банки требуют разные пакеты бумаг от индивидуальных предпринимателей и физических лиц.

| Документы для физических лиц | Документы для индивидуальных предпринимателей |

|---|---|

| Паспорт | Документ о налогах за последний год деятельности (если Вы работаете по системе упрощенного налогообложения) |

| Любое другое удостоверение личности | Налоговая декларация по НДФЛ за последний год (если Вы используете обычный режим налогообложения) |

| Копия трудовой книжки или трудового договора, заверенного работодателем | Выписка из реестра, о регистрации индивидуального предпринимателя |

| Документ о доходах по 2-НДФЛ и налоговой декларации по 3-НДФЛ | ИНН и ОГРН |

| Выписка из банковского счета, о доходах за последние полгода | Если Вы ведете деятельность, которая подлежит обязательному лицензированию, нужно принести лицензию |

| Документ с реквизитами банковского счета, на который должны поступить кредитные средства |

Обратите внимание! Иногда, даже если Вы предоставили все документы нужны и дополнительные бумаги. Это необходимо для уточнения определенных сведений о заемщике

Как выбрать подходящую квартиру?

Вопрос о том, как квартиру выбрать так, чтобы банк не мог придраться после получения оценочного отчета, стоит особенно остро, если Вы собираетесь брать ипотеку в крупном банке. Обычно, все про параметры залогового имущества рассказывает сам банк, однако бывают и противоположные ситуации.

А все дело в том, что выбранная заемщиком квартира или имущество, которое он отдает в залог, обязательно должно быть ликвидным. Если Вы не сможете выплатить ипотеку, то банк через суд отберет у Вас этот дом и продаст его, погасив кредит средствами с его продажи

Поэтому важно, чтобы данная квартира была интересна и другим потенциальным покупателям. Насколько квартира ликвидна, определит группа экспертов, при оценке имущества

Правила выбора жилья

Но главное, чтобы она:

- Не была в старом, аварийном или подлежащем сносу доме;

- Имела доступ к системе инженерных коммуникаций;

- Была расположена в районе с хорошей инфраструктурой;

- Находилась поблизости от отделения банка, в котором оформляется ипотека.

Обратите внимание! При оформлении ипотеки в одном из крупных банков, заемщику предлагается выбрать квартиру от одного из аккредитованных заемщиков. Обычно, квартиры из этого каталога соответствуют параметрам банка

А так Сбербанк и вовсе делает выбор жилья от аккредитованной компании обязательным условием.

Страховка

В большинстве банков, страхование залогового имущества является обязательным. Ни один банк не хочет рисковать, и поэтому пытается всячески защитить ипотеку. Страховка предотвратит ситуацию, когда залоговая квартира уничтожается полностью или же теряет в своей цене. Ведь в таком случае, стоимость ущерба выплатить страховщик.

Обратите внимание! Некоторые банки позволяют отказаться от страхования квартиры, однако в таких случаях заемщику могут сделать повышенную процентную ставку и существенно ужесточить условия кредитования.

Как считать, чтобы не ошибиться?

Многие практикуют заявки «вслепую», когда во множество банков отправляются заявки с разными запросами на размер кредита в надежде, что где-нибудь будет получено одобрение. Это неразумно, так как, во-первых, если вы будете требовать слишком высокую сумму кредита, несоразмерную вашим доходам, банки почти наверняка откажут, а если вы будете получать отказы один за другим, оставшиеся кредиторы сочтут это подозрительным и откажут тоже. Вы лишь зря потратите время.

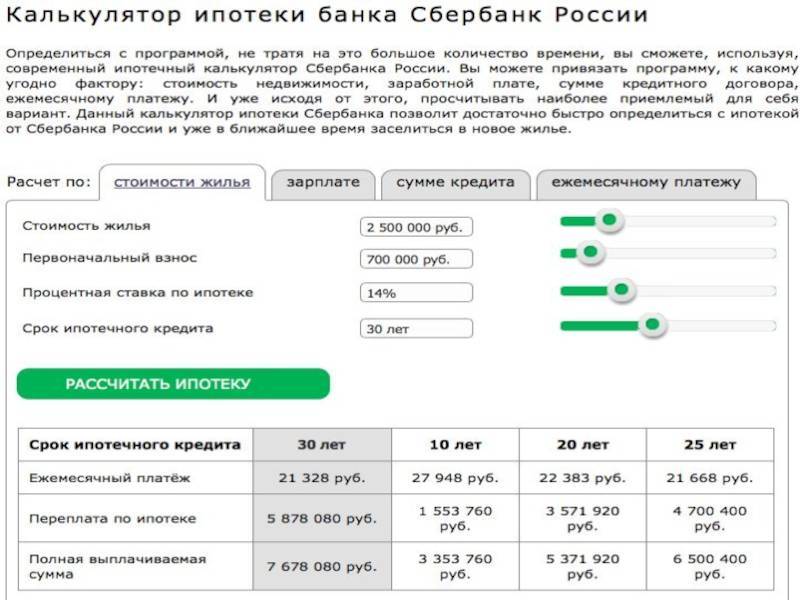

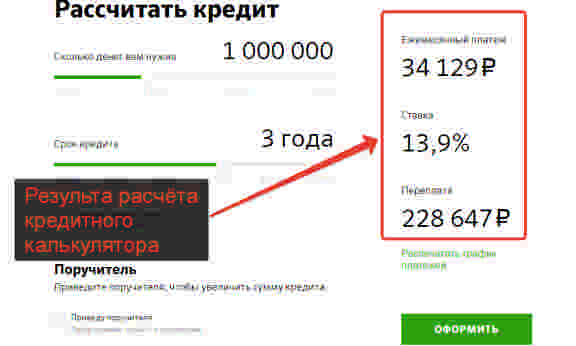

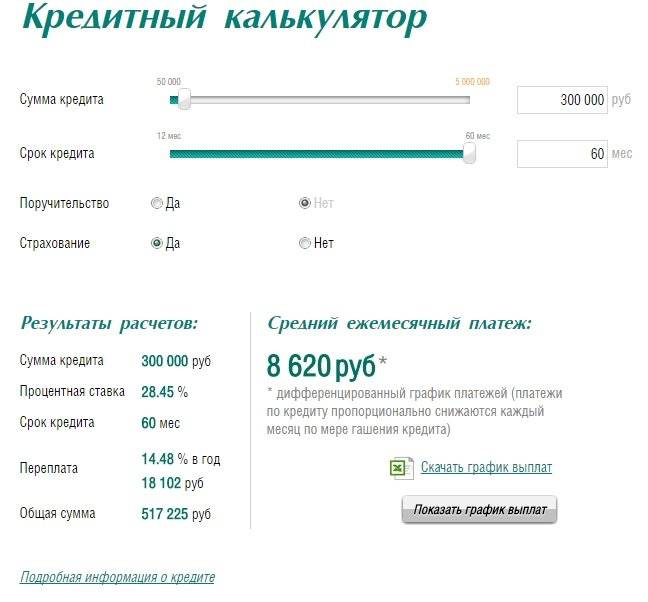

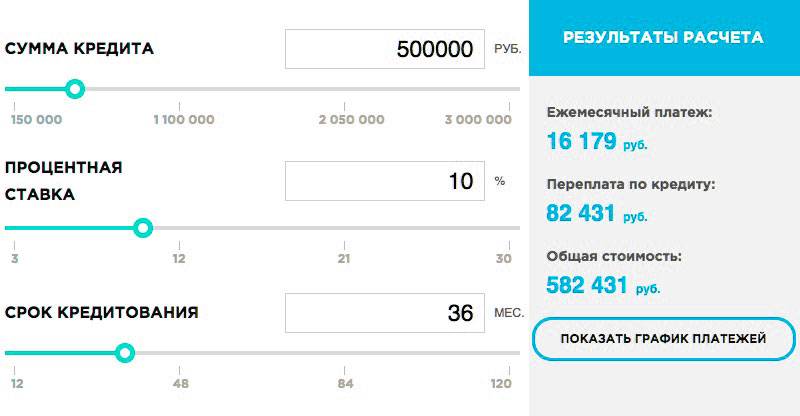

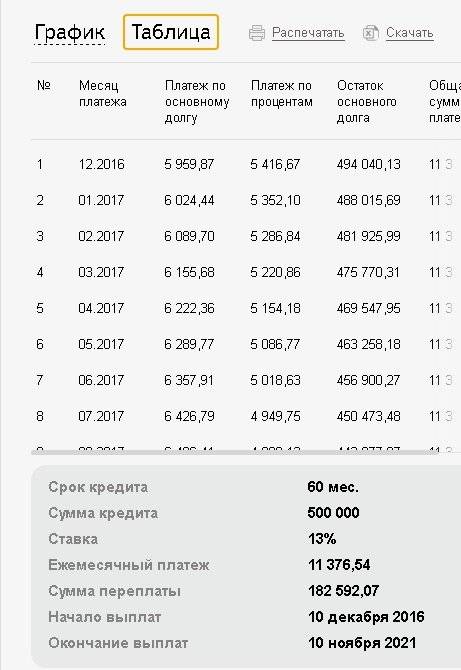

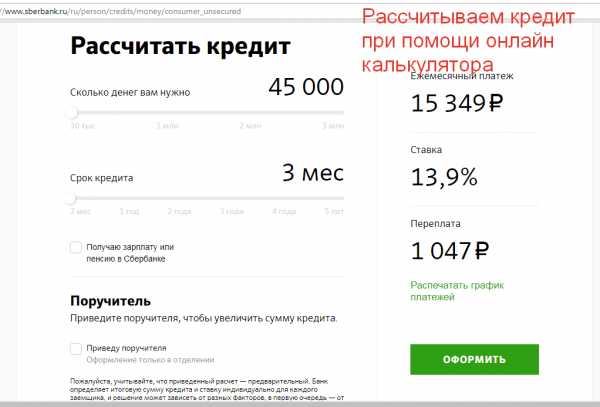

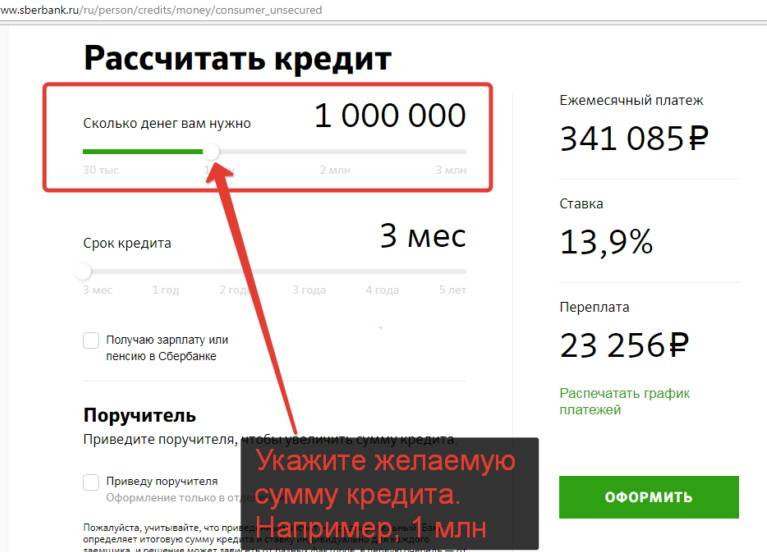

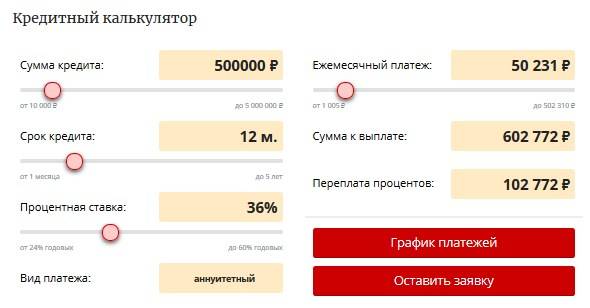

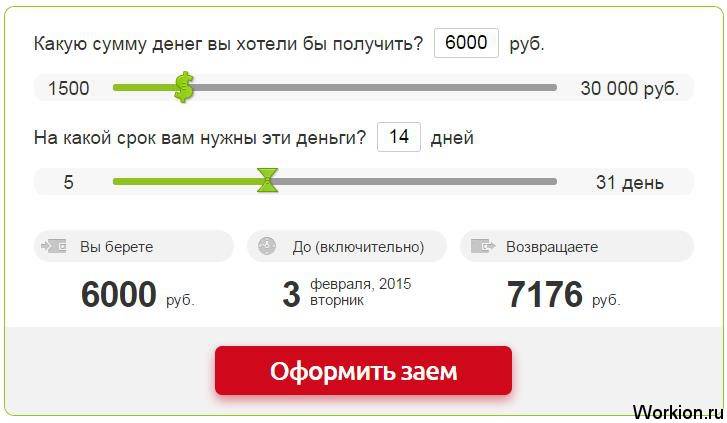

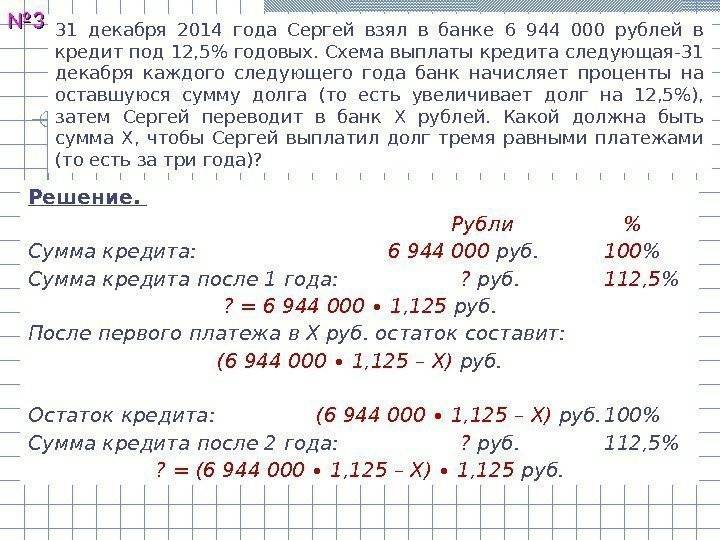

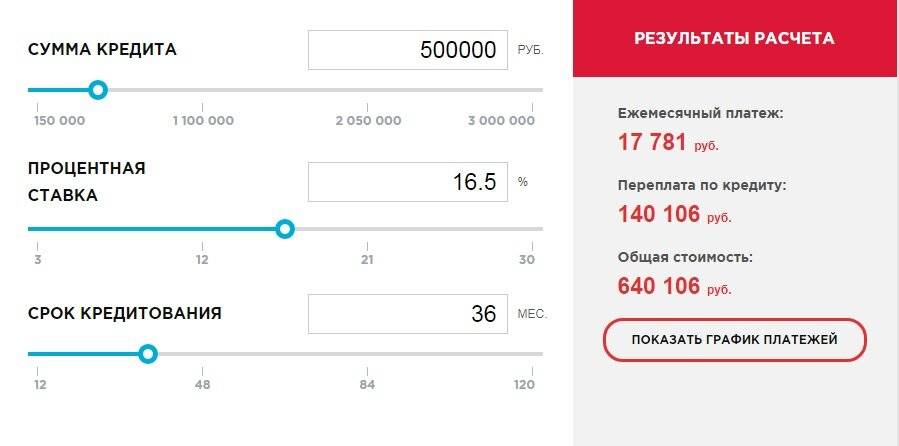

Примерно рассчитать доступную ссуду можно с помощью кредитного калькулятора. В интернете есть много таких, но стоит учитывать, что расчет может быть произведен с ошибкой. Это связано с тем, что алгоритмы кредитных калькуляторов не учитывают:

- кредиты, которые уже есть на руках у заемщика и увеличивают финансовую нагрузку на него. То же самое с кредитными картами;

- сумму обязательных ежемесячных трат (оплата ЖКХ, выплата алиментов);

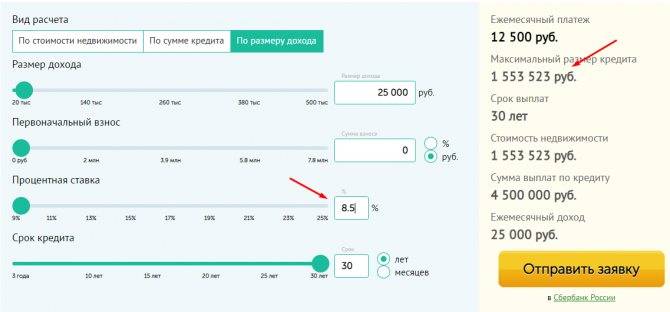

Для комфортного погашения аналитики рекомендуют брать кредит с ежемесячным платежом в 40% от ежемесячного дохода. Для 30 тысяч рублей эта доля составит 12 тысяч. Снизить финансовую нагрузку можно за счет увеличения срока кредитования.

Также интернет-калькуляторы не учитывают регион проживания и связанный с ним прожиточный минимум. Когда заявку анализируют в банке, величину прожиточного минимума умножают на количество человек в семье, причем делают еще прибавку на детей. Кроме того, скорринговые алгоритмы вычитают из ежемесячного дохода все возможные обязательные траты. Исходя из оставшейся суммы и одобряется размер ссуды. Зная эти критерии, можно самостоятельно рассчитать доступную сумму кредита.

Как банк оценивает заемщика на предмет платежеспособности

Платежеспособность заемщика – это основной критерий, который используется при оценке банком возможности выдачи кредита. В этой оценке значение имеет не только размер доходов будущего заемщика, но и размер его непогашенных обязательств. К примеру, если ежемесячный доход заемщика равен 90 000 рублей, но при этом с этих доходов он выплачивает алименты за троих детей и к тому же имеет два непогашенных кредита с ежемесячным платежом по 15 000 рублей каждый, то вряд ли банк воспримет его в качестве надежного заемщика.

В общем случае банк рассматривает достаточным уровень дохода, если после выплаты всех обязательств, включая платежи по вновь оформляемому кредиту, у заемщика остается достаточно средств для обеспечения своей жизни на достойном уровне.

Почта Банк: кредит на любые цели до 3000000 рублей с 18 лет

Почта Банк является одним из немногих кредиторов, кто занимает денежные средства молодежи. У него получают кредиты с 18 лет по паспорту и номеру СНИЛС, ИНН работодателя. Вдобавок, организация затребует контакты (мобильный телефон и рабочий). Обязательны: постоянная прописка и российское гражданство. Вердикт по кредиту 500000 рублей выносится за минуту.

Стоимость ссуды равна 5,9%. Но, подключив опцию «Гарантированная ставка», и погашая кредит без просрочек, вы сможете часть денег, потраченных на его обслуживание, вернуть на Сберегательный счет. Банковская структура пересчитает ссуду по ставке 9,9%. Ее перечисляют на карту, которую в банкоматах Почта Банка и через устройства самообслуживания банков-партнеров, удается обналичить без комиссии.

Какую сумму можно получить?

Минимальная сумма кредита по каждой программе – 30000 рублей. Максимальная величина займа достигает 5 миллионов рублей. Сумма одобрения напрямую зависит от платежеспособности заемщика. Рассматривая предоставленные документы, специалисты банка оценивают величину дохода по основному месту работы, дополнительный доход, размер пенсии и другие источники, разрешенные действующим законодательством.

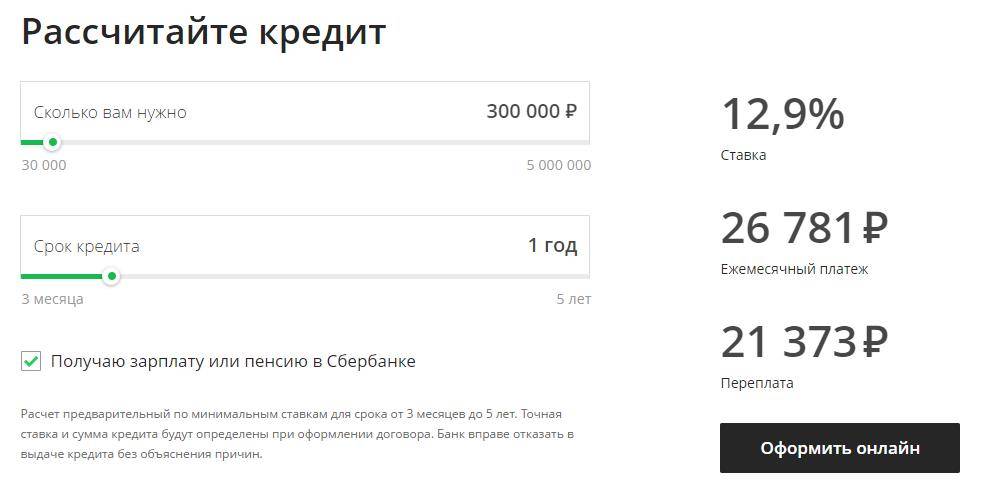

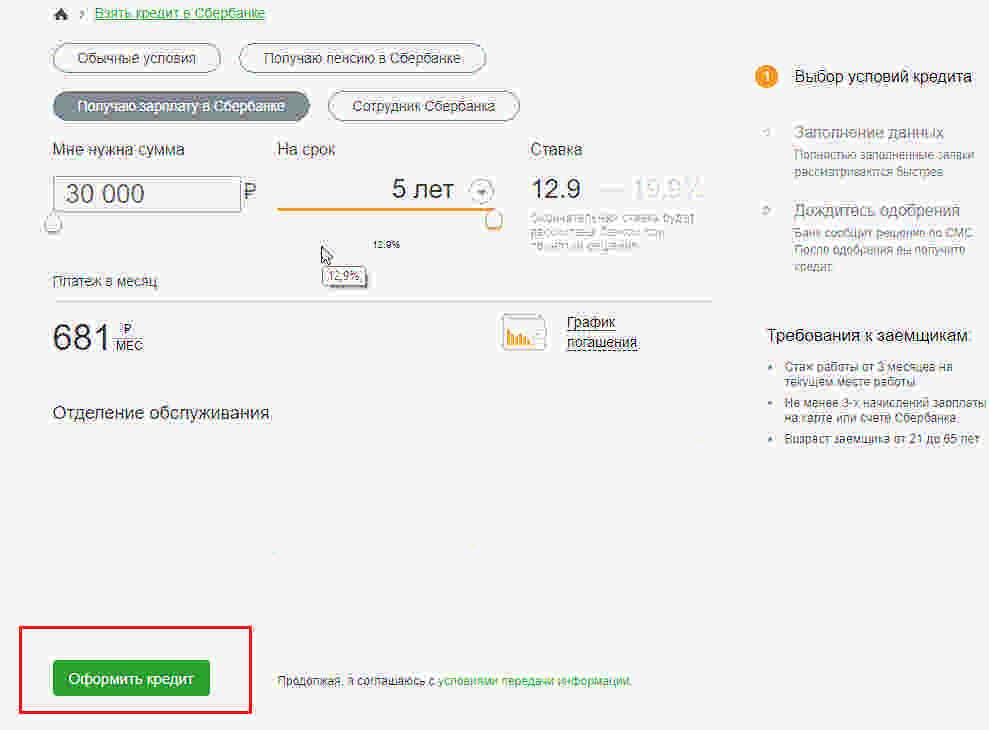

Кредит на 30000 рублей

Взять в Сбербанке кредит на 30000 рублей в реально по минимальной процентной ставке. Заемщику не нужно собирать большой пакет документов. Деньги выдаются без лишних справок, всем гражданам РФ начиная с 21 года. При этом вам понадобится подтвердить свои доходы официальной справкой. Деньги можно получить в день обращения наличными, на карту или счет в банке.

Кредит на 50000 рублей

Кредит на 50000 р. оформляется сроком до 5 лет, а процентную ставку, величину ежемесячного платежа и размер переплаты можно рассчитать с помощью онлайн-калькулятора на сайте Сбербанка. В большинстве случаев подобную сумму оформляют на год или два.

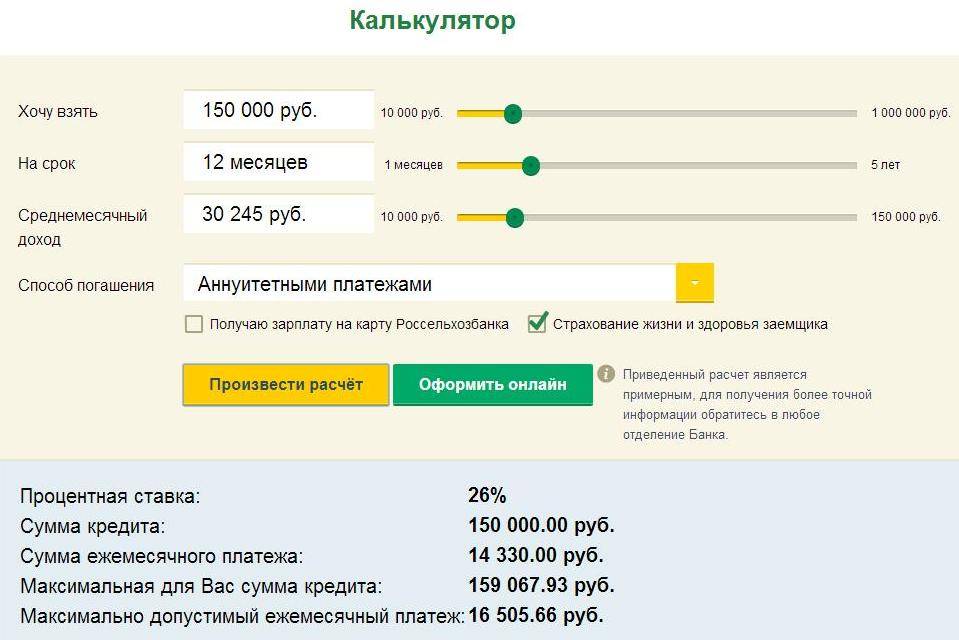

Кредит на 150000 рублей

Если вы решили взять кредит в Сбербанке на 150000 рублей, то процентную ставку и размер переплаты вы также можете рассчитать с помощью онлайн-калькулятора.

Если вы хотите взять деньги в долг без обеспечения, то суммы ежемесячного дохода должно быть достаточно для безболезненного погашения задолженности. Кредитная история и возраст заемщика также учитываются в обязательном порядке. Минимальную процентную ставку могут получить граждане, являющиеся клиентами банка или оформляющие займ с обеспечением.

Кредит на 300000 рублей

Кредит на 300000 рублей считается крупным займом, поэтому чаще всего он выдается Сбербанком на длительный период, от 2 до 5 лет. Средний срок, на который предоставляется кредит, составляет 3 года. Деньги выдаются на любые цели при выполнении всех стандартных банковских требований.

Если оформить займ по минимальной процентной ставке, то переплата будет вполне приемлемой. Комиссия за выдачу денежных средств и другие дополнительные выплаты Сбербанком не предусмотрены. Деньги реально получить в день обращения при наличии всех необходимых документов.

Кредит на 1000000 рублей

Кредит на 1000000 рублей в Сбербанке могут оформить все слои населения на срок от нескольких месяцев до 5 лет. Взять такую сумму в долг можно и без обеспечения, но использование залога и привлечение поручителей повышают шансы на успех. Решение принимается исходя из уровня вашей заработной платы. Средняя ставка по кредиту составляет 13,9%.

Для получения кредита обязательно официальное трудоустройство, причем стаж на последнем месте работы должен быть не менее полугода, а общий стаж – от одного года.

Решение по кредиту принимается в течение двух дней с момента предоставления в банк всех необходимых бумаг. Заявку можно подать не только в офисе, но и удаленно на сайте банка.

Ипотека с зарплатой 20 000 рублей

Даже с небольшой зарплатой можно оформить ипотечный заем. Расскажем о нескольких способах:

- Если ипотеку берет один супруг, а второй становится поручителем, то банк рассматривает заработок обоих супругов.

- Поручителем может стать любой родственник, у которого доход больше, чем у заемщика. Нельзя забывать об огромной ответственности, которая ляжет на поручителя.

- Для молодых семей, у которых нет денег внести первый платеж, существуют государственные и муниципальные программы предоставления ипотечных кредитов молодым семьям. У этого способа заметный недостаток: требуется предоставить существенно больший пакет документов.

- Есть большой набор государственных, региональных и городских ипотечных программ. Они предназначены специально для малоимущих слоев населения: учителей, врачей, военных, бюджетников. Подробно узнать о существующих программах можно в городской администрации или на муниципальной веб-страничке. Перечень документов узнавайте в администрации города.

- Ипотека с зарплатой в 15000 рублей возможна. Для внесения первого взноса можно получить в банке потребительский кредит. Займы обычно предоставляют, не запрашивая справки о доходах. Стоит постараться оформить займы так, чтобы в банке, давшем ипотечный заем, не узнали о потребительском кредите. Если о потребительском кредите станет известно, банк может вычесть сумму платежей из дохода, и естественно, сократить сумму, которую вам дадут на покупку жилья.

- Если в семье есть пожилые родственники, то может быть оформлен кредит по пенсионной схеме. Тогда части выплат разделяются банком между членами семьи, и финансовая нагрузка на заемщика понизится.

- Выходом может стать оформление на работе приказа об оплате ипотеки в счет зарплаты сотрудника. На руки вы получите сумму, оставшуюся после погашения ипотеки.