Могут ли коллекторы подать судебный иск после окончания срока давности?

Даже если сроки исковой давности для принудительного взыскания долга истекли, это не лишает банк или коллекторское агентство права защищать собственные финансовые интересы любым другим способом, не противоречащим действующему законодательству.

Например, представители коллекторов могут направлять сообщения через СМС, мессенджеры или социальные сети, звонить, предпринимать попытки договориться о личных встречах. Однако закон устанавливает ограничения по числу, периодичности и времени совершения звонков или писем должнику.

После заключения договора цессии коллекторское агентство становится полноправным кредитором, а значит, может обратиться с исковым заявлением в суд для принудительного взыскания задолженности.

Расчет коллекторов здесь делается на то, что суд «не заметит» истечения сроков, так как в большинстве случаев заявления о взыскании задолженности рассматриваются заочно, без присутствия ответчика, а при этом за раз может выноситься решение по нескольким кредитным договорам.

Должнику, узнавшем, что коллекторы обратились в суд, необходимо подготовить ходатайство, сославшись на необходимость применения положений статьи 199 Гражданского кодекса РФ, и подать его в секретариат до момента проведения судебного заседания.

Скачать образец ходатайства о применении срока исковой давности по кредиту (18 кб.)

Пример формулировки в ходатайстве о применении сроков давности в суде

Однако на практике в большинстве ситуаций, когда коллекторы сталкиваются с кредитными обязательствами, даже по которым истек срок давности у коллекторов, они предпочитают воздействовать на должника морально.

Должнику и его родственникам будут регулярно звонить с различными требованиями, предложениями, увещеваниями и даже угрозами. Вполне вероятно, что могут прийти домой и попросят подписать гарантийное письмо о признании долга или хотя бы его части. Вот только подписание такого письма влечет за собой возобновление срока давности по проблемному кредиту.

Судебный приказ по просроченному долгу

Дополнительным нюансом здесь выступает итоговая сумма задолженности. Если размер долга менее 500 тысяч рублей, кредитор вправе обратиться в суд за получением судебного приказа или исполнительного листа о взыскании просроченного долга.

Выдача судебного приказа осуществляется по упрощенной процедуре, не требующей привлечения к рассмотрению дела заинтересованных сторон. После получения приказа взыскатель может обратиться с ним в службу судебных приставов, которая возбудит исполнительное производство с последующим арестом счетов и имущества гражданина.

В подобной ситуации гражданину стоит действовать следующим образом:

- Обратиться в ФССП для получения копии судебного приказа и постановления о возбуждении ИП.

- Составить исковое заявление об отмене судебного приказа на основании истекших сроков исковой давности. Заявление подается в судебный орган, выдавший приказ, и в ФССП для приостановления исполнительных действий по ИП.

Скачать образец заявления об отмене судебного приказа (15 кб.)

После получения судебного решения об аннулировании ранее выданного приказа, его необходимо отдать приставу-исполнителю и получить от него постановление об окончании исполнительного производства.

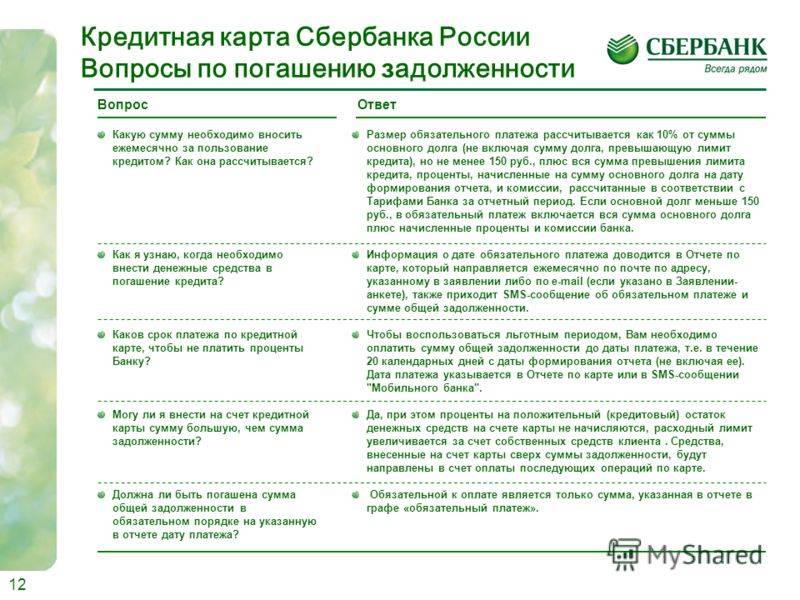

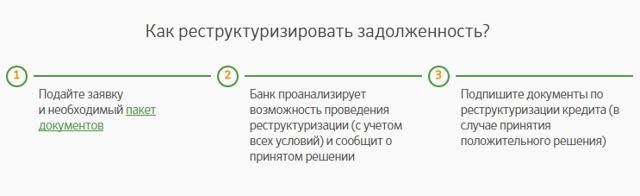

Обращение в сторонний банк

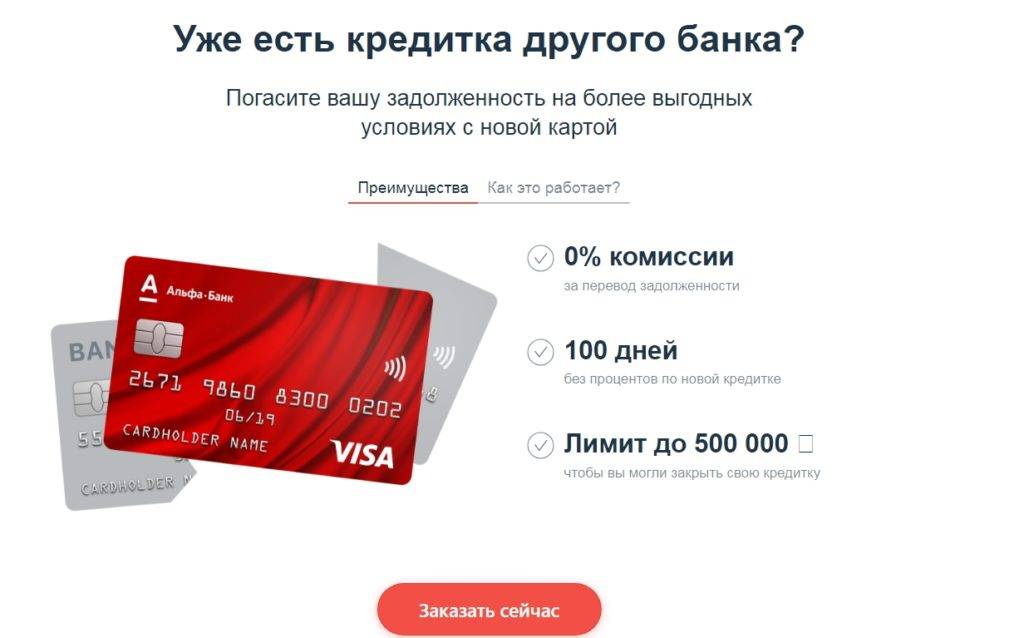

На практике даже проще получить реструктуризацию, обратившись в сторонний банк. Там можно взять кредит на реструктуризацию и закрыть им любой долг. Только называться это будет несколько иначе — рефинансированием. Это целевая ссуда, которая выдается строго на закрытие кредитных долгов, в вашем случае — по кредитке.

В каких банках возможна реструктуризация долга по кредитной карте в рамках рефинансирования:

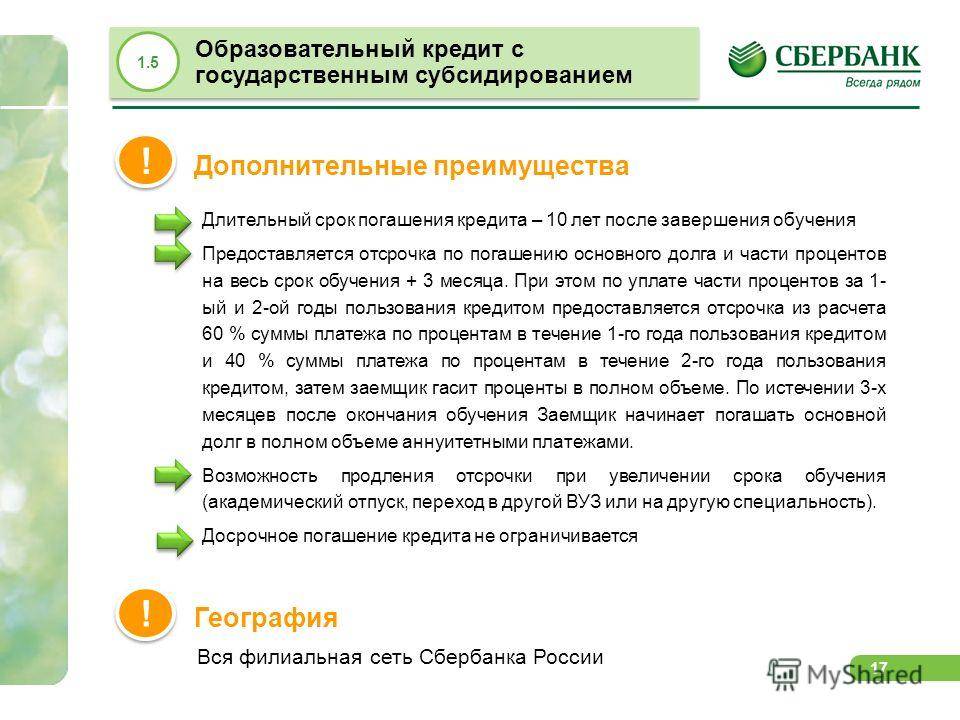

- Можете обратиться в отделение Сбербанка России. Сумма сделки — от 30000 рублей.

- Альфа Банк. Рассматривает сделки от 50000 рублей, может одобрить без справок.

- Банк Тинькофф также готов выполнить операцию без справок. Он выдаст наличный кредит, которым вы закроете минус по кредитке. Выдача проводится онлайн.

- ВТБ. Его интересуют только более менее крупные сделки от 100000 рублей.

Все эти банки в рамках перекредитования выдают новые ссуды под небольшие проценты. Более того, при сделке можно закрыть не только задолженность по кредитке, но и другие банковские долги, тем самым объединив их в один.

Если рассматривать, можно ли провести сделку через сторонний банк, то обратите внимание, что рефинансирование возможно только при непроблемной задолженности. У заявителя должна быть хорошая кредитная история

Что будет, если не платить долг по кредитной карте

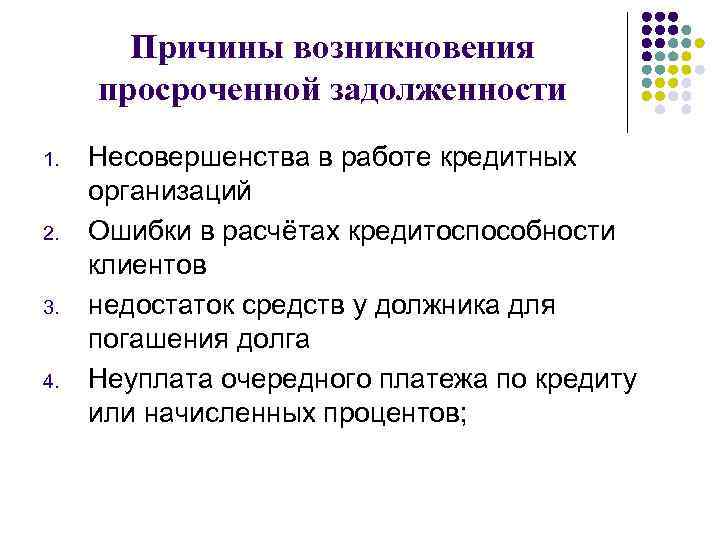

Как мы уже отмечали выше, получая кредитную карту, клиент заключает договор с банком. Просрочка долга – это нарушение условий договора, со всеми вытекающими последствиями. Чем грозит неуплата и что ждет должника?

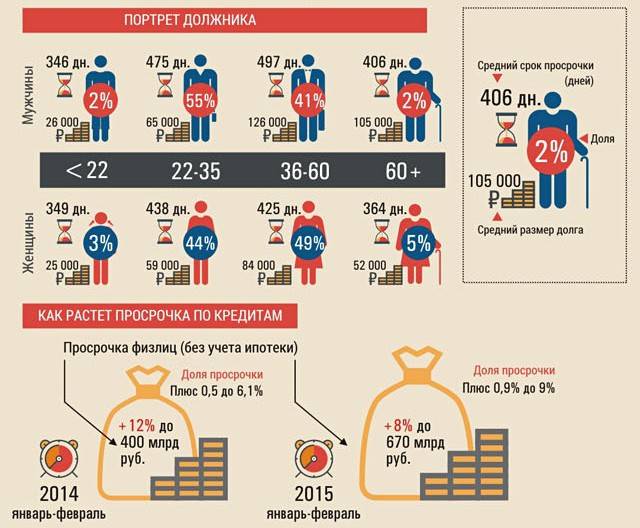

Прежде всего, нужно помнить, что на сумму просроченной задолженности начисляются проценты по повышенной ставке. Чем больше просрочка, тем больше начислят пени, штрафов и процентов. Поэтому, проблему нужно решить как можно быстрее.

Если владелец кредитки не погашает долг, не вносит минимальный платеж, банк напомнит об обязательствах телефонным звонком.

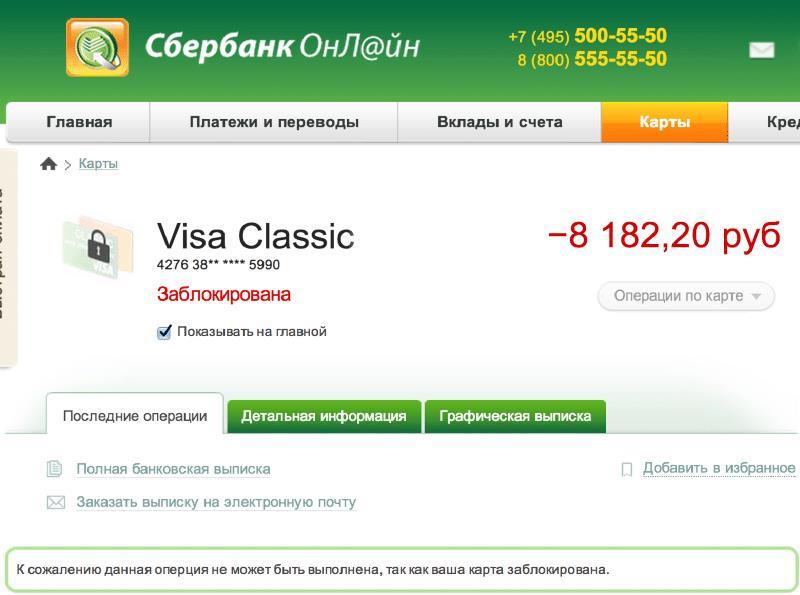

При просрочке свыше более трех месяцев карточку заблокируют и отправят клиенту письменное уведомление о долге. Если должник избегает контактов с банком, в ход идут другие инструменты: звонки на работу, родственникам.

Возможна продажа банком долга коллекторским агентствам. Коллекторы будут настойчиво требовать возврата денег: звонить домой и на работу, оповещать родственников и знакомых должника, и пр. Отзывы клиентов не оставляют сомнений в жесткой позиции коллекторов. Несмотря на закон, регламентирующий действия агентств по взысканию долгов, не все их сотрудники действуют корректно.

Через три месяца после уведомления банк подает иск в суд. Обычно суды принимают сторону кредитора, особенно если у ответчика нет смягчающих обстоятельств (болезнь, потеря работы и пр.).

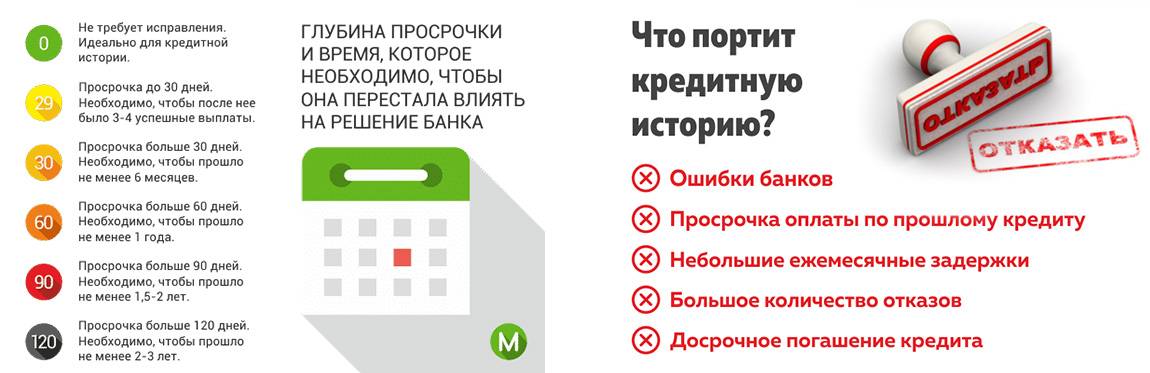

В любом случае, непогашенные в срок денежные обязательства – это испорченный кредитный рейтинг заемщика, сложные переговоры с кредиторами или коллекторами. Долг придется вернуть и при этом возместить судебные издержки. Если в добровольном порядке заемщик не отдаст деньги, решение суда будут исполнять приставы. В этом случае должника ожидает:

- арест имущества с последующей реализацией в пользу банка;

- взыскание на депозитные и другие счета в банках;

- направление исполнительного листа по месту трудоустройства;

- ограничение в правах (запрет на выезд за границу).

Карты не раскрывают

В теории, если заёмщик знает причину отказа, он может что-то с этим сделать – например, исправить кредитный рейтинг и в будущем получить заём на более выгодных условиях. На практике получается так: человек мечется между банками, хаотично рассылает заявки, но одобрение не получает. Каждый отказ попадает в кредитную историю, что и видят организации. И думают: если человеку экстренно нужны деньги, значит, он ненадёжный клиент и платить ему нечем.

Заявочки разослал всем-всем, а не ответил никто. Фото: wp.com.

Но иногда у заёмщика нормально с деньгами, и он может вернуть кредит, просто рейтинг – недостаточно высокий. А вместо того, чтобы взвешенно решить вопрос, он топит сам себя. Ситуацию легко исправить, если банк объяснит – почему не одобрил заём? По закону кредиторы не обязаны этого делать. И, собственно, предпочитают не объяснять или отделываются общими фразами. Например, «вам отказано по скорингу».

Закон о потребительском кредите неоднократно пытались «поправить» и обязать банки объяснять причину отказа. В ноябре 2020 года Народный Хурал Калмыкии внёс в Госдуму подобный законопроект. Однако банки воспротивились и не поддержали идею: заёмщики сами в силах разобраться, почему не получили кредит. А новые правила ничего принципиально не изменят:

Причины возникновения кредитной зависимости

У кредитомании несколько причин:

- желание «казаться, а не быть», повысить самооценку и статус в глазах окружающих за счет дорогих вещей;

- внушаемость;

- отсутствие заботы о завтрашнем дне;

- неумение распоряжаться собственными доходами и расходами.

Корень кредитной зависимости, как и любой другой, лежит о образе мышления и характере человека. К кредитомании склонны эмоциональные, неуверенные в себе и психически неустойчивые люди, которые легко поддаются чужому влиянию, ставят материальные ценности выше духовных.

Причина кредитной зависимости — желание жить красиво

Подпитывают зависимость кредитные карты с большим лимитом. Обилие рекламы, показывающей доступность материальных благ, наличие у знакомых каких-то ценностей вызывает у кредитомана желание иметь все то же самое и даже больше. Набирая кредитов, они на полученные средства создают жизнь-витрину. Однако за фасадом обычно скрывается депрессия и безденежье.

Главные признаки кредитной зависимости: огромный долг, невозможность рассчитаться по полученным кредитам и неспособность управлять своими финансами.

Возможные последствия при возникновении задолженности

Задержка оплаты по финансовым обязательствам не приветствуется банками. Сотрудники организаций начинают принимать меры буквально с первых дней возникновения просрочки. В качестве предпринятых мер следует ожидать:

- Начисление штрафных пеней и дополнительных процентов согласно действующим статьям договора. Неустойка взимается сразу при нарушении сроков поступления за каждый неуплаченный вовремя рубль. Более конкретный размер штрафа зависит от политики банка и прописанных положений. Подобные санкции применяются в течение месяца после образования задолженности.

- Условиями договора нередко предусматривается право банка потребовать досрочного погашения всей суммы долга, если просрочки возникали не менее 3 раз в течение одного года.

- Отсутствие перечислений в течение 3 месяцев и больше может означать право банка на решение спора при помощи судебных органов. Руководство кредитной организации может требовать оплатить долг за счет имущества должника, в том числе и залогового. Остаток средств после погашения всех финансовых обязательств перечисляется задолжнику.

- В целях получения обратно заемных средств банки нередко обращаются и к коллекторским агентствам. И даже если должник не собирается возвращать средства, ему будут об этом постоянно напоминать.

При возникновении задолженности, в том числе и длительной, следует ожидать наступления негативных последствий. Финансовая репутация заемщика и его имущество оказываются под угрозой

Поэтому важно стремиться решить проблему с наименьшими моральными и денежными затратами, если не получается своевременно внести платеж

Срок исковой давности по взысканию задолженности составляет 3 года с момента прекращения попыток банками получить свои деньги обратно. Поэтому не стоит рассчитывать, что удастся легко избежать последствий неуплаты.

При просрочках для истребования долгов могут привлекаться коллекторы

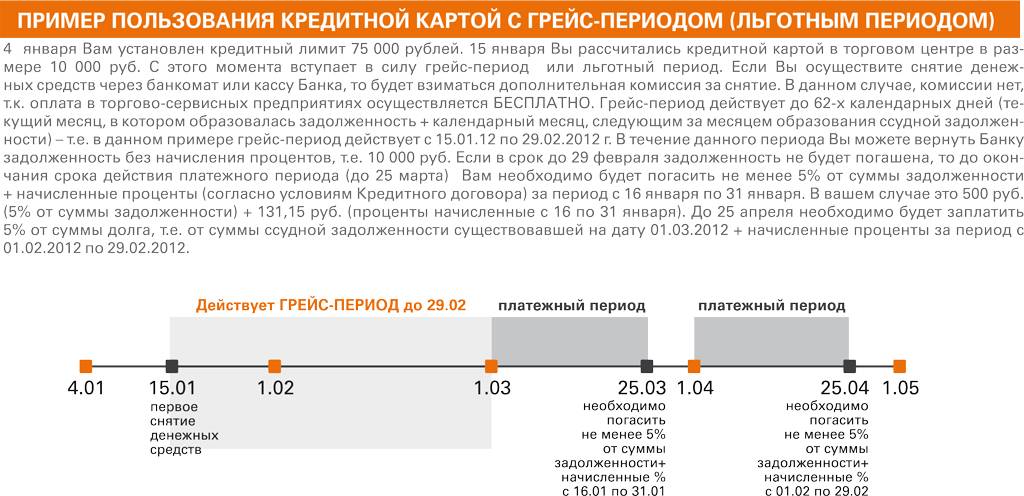

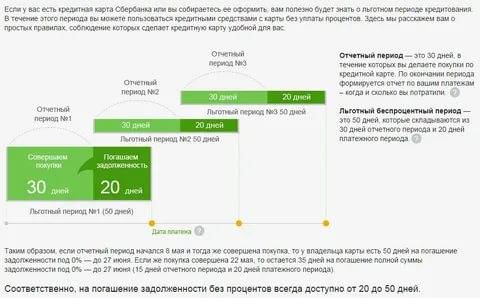

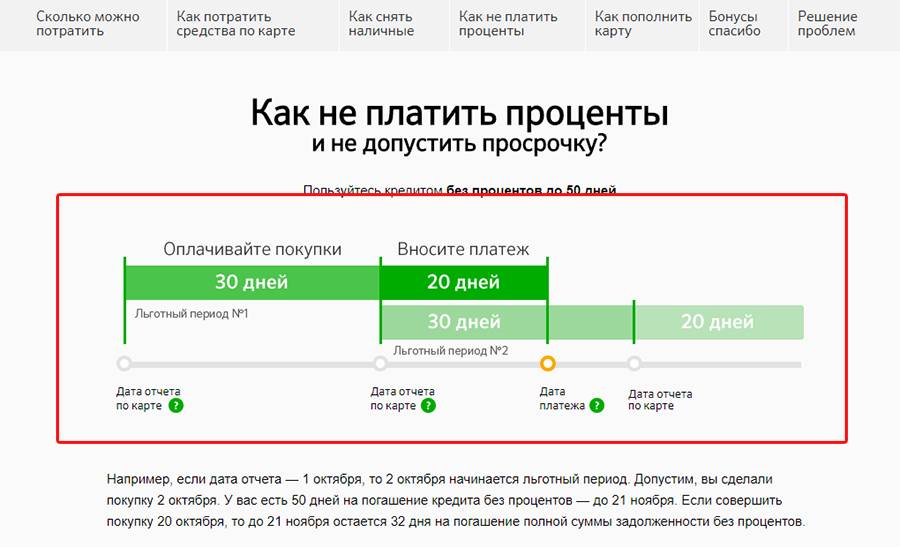

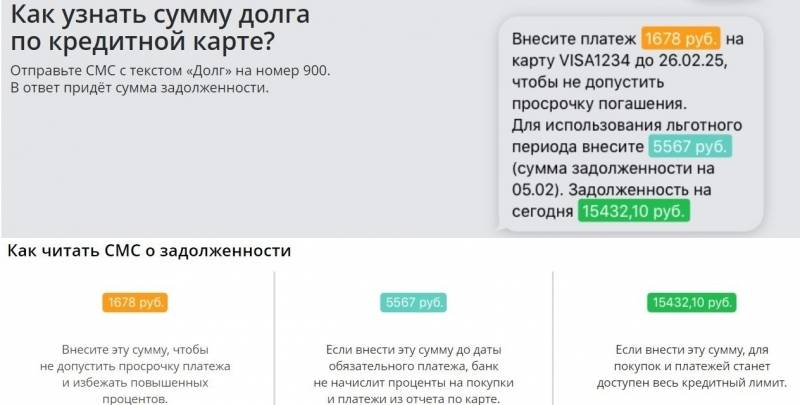

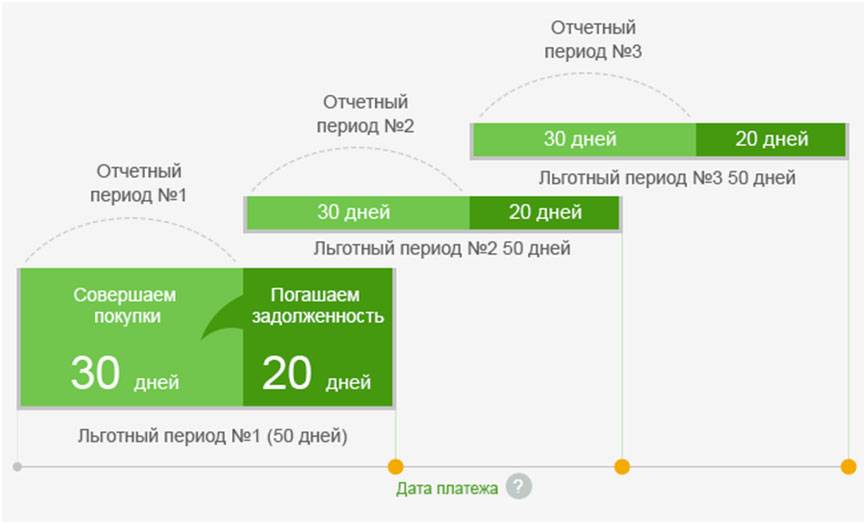

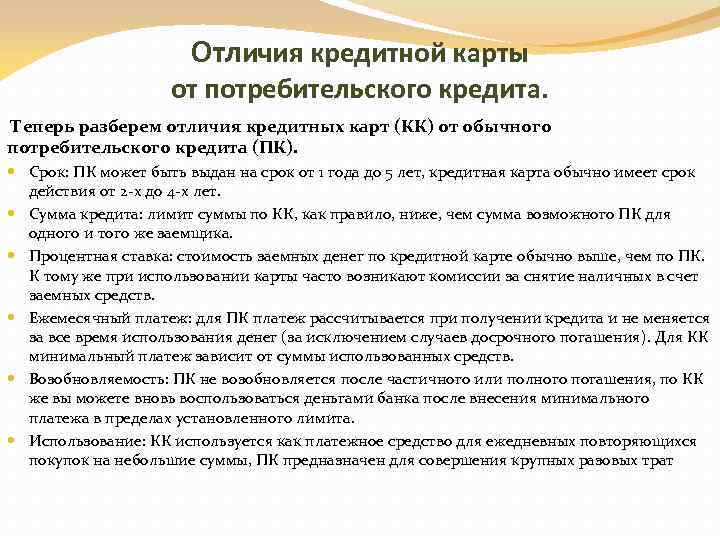

Расчетный и платежный периоды пользования кредитной картой

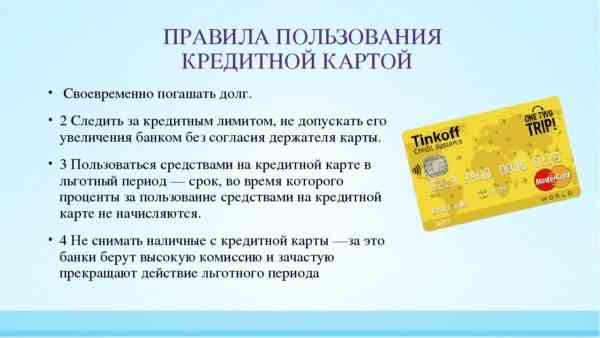

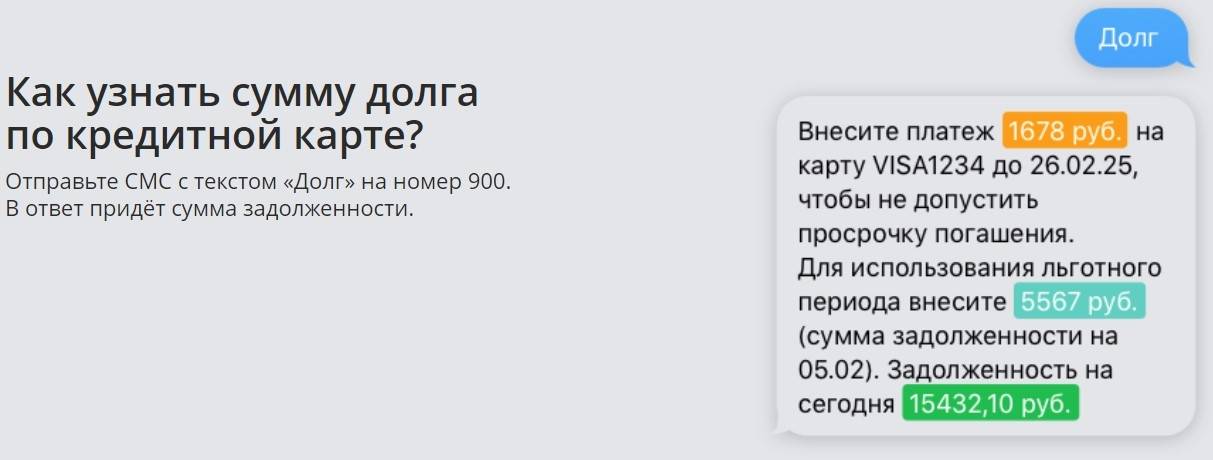

Для того чтобы не возникала просроченная задолженность, необходимо разобраться, когда кредитными средствами можно пользоваться, а когда пришло время их вернуть, и как закрыть долг по кредитной карте.

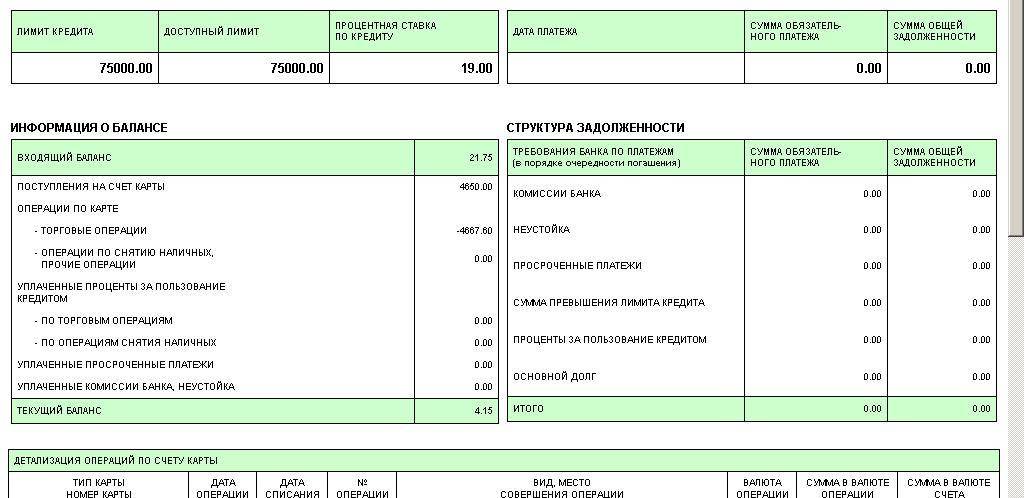

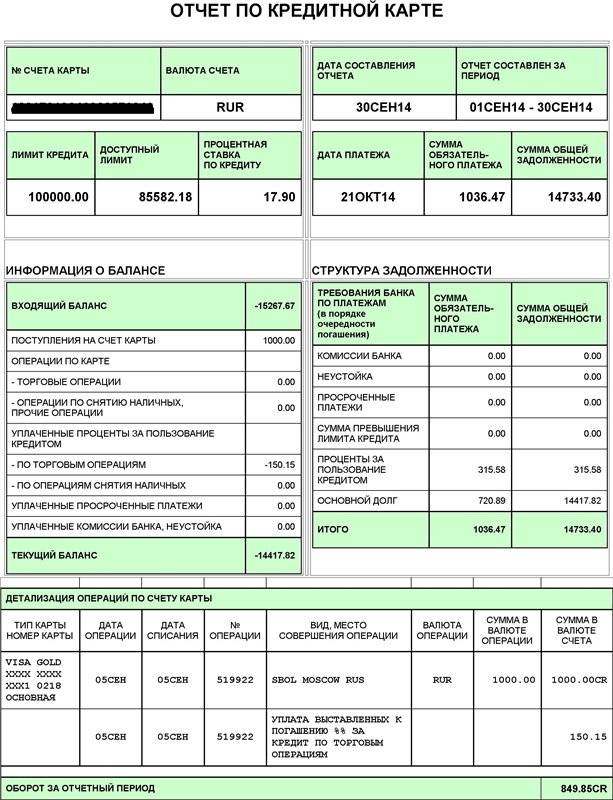

Расчетный период – это временной промежуток, в который можно пользоваться деньгами со счета кредитной карты. Он длится в большинстве случаев один календарный месяц. То есть один месяц, скажем, май, идет один расчетный период, от которого будет рассчитываться льготный период. В следующем месяце начинается другой расчетный период и так далее. В начале каждого расчетного периода формируется выписка счета, в котором указывается долг на кредитной карте, образовавшийся за время пользования в предыдущий расчетный период.

Помимо этого в выписке указана информация о размере минимального платежа и сроках его внесения, игнорировать которые себе дороже. Если средства не будут внесены на счет до указанной даты, образуется долг по кредитной карте со всеми вытекающими негативными последствиями.

У каждого банка свои правила определения срока расчетного периода. Где-то за дату отсчета 30 календарных дней берут день, когда была совершена первая покупка, где-то это дата оформления договора. Узнать подробно о том, когда начинается ваш расчетный период, можно следующими способами:

- В личном кабинете на сайте банка или мобильном приложении.

- У сотрудника банка в момент оформления договора.

- Из выписки счета.

Платежный период – это время, предполагаемое на возвращение потраченных средств на кредитную карту.

Платежный период начинается сразу по окончании расчетного и по негласному стандарту длится 20-25 дней. Если принимать расчетный период за один календарный месяц, то платежный период будет длиться до 20-25 чисел следующего месяца.

То есть, если расчетный период закончился в мае, то вернуть денежные средства необходимо до 20-25 июня. Однако пополнять кредитную карту необязательно именно в платежный период, такая схема придумана банком для легкости восприятия системы. На самом деле долг по кредитной карте можно вернуть и во время расчетного, и во время платежного периодов, главное – до окончания срока последнего.

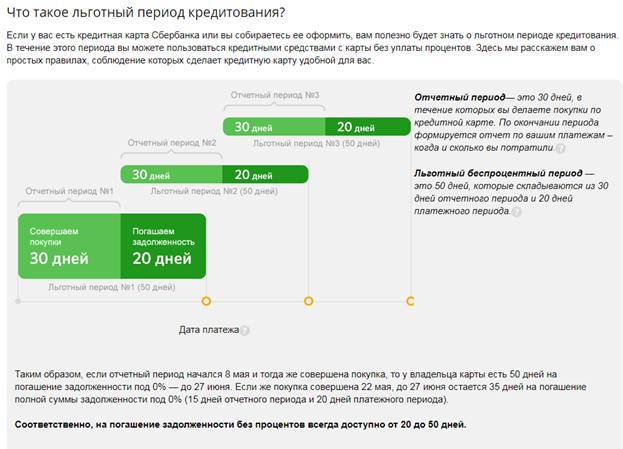

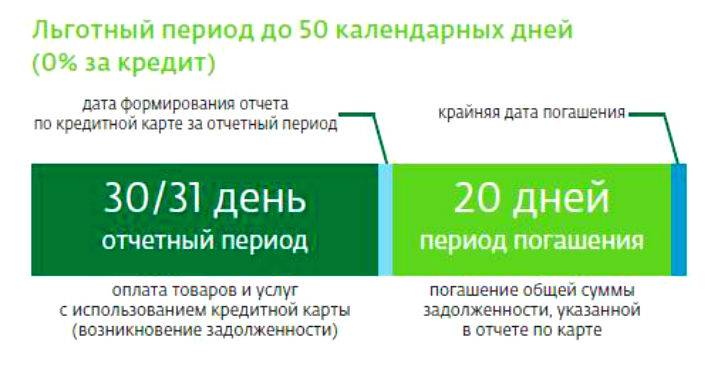

Также необходимо внимательно рассмотреть понятие льготного периода.

Это одно из важнейших условий предоставления услуг кредитной карты, умелое пользование которым позволит расплачиваться ею, не выплачивая проценты. Если провести сравнение, то льготный период – это банковская рассрочка.

Большинство банков предлагают льготный период длиной до 50 дней. Хотя на кредитном рынке существуют предложения и до 100 дней, а то и больше. Льготный период – это срок, который начинается вместе с расчетным периодом, а заканчивается вместе с платежным. Если вы успеете воспользоваться кредитными средствами и вернуть их обратно в течение этого срока, то платить проценты банку вам не придется.

Приведем примеры в числах. Допустим, вы совершили покупки на сумму 10000 рублей 3 мая и 5000 рублей 18 мая. Но погасили всю сумму, а именно 15000 рублей, 15 июня. Получается, что вы вернули долг в срок льготного периода, поэтому проценты начислены не были. Схема расчета одинакова для каждого льготного периода, который, напомним, начинается вместе с расчетным. И если деньги, потраченные с карты в июне, вы успеете вернуть к 20 июлю, то снова укладываетесь в свой льготный период и опять же не платите проценты.

Но льготный период безоговорочно действует только на безналичный расчет

При снятии наличных, неважно какими способами (через кассу или терминал своего банка либо стороннего), кредитная организация может начислить проценты на задолженность по ставке, оговоренной в договоре, невзирая на льготный период

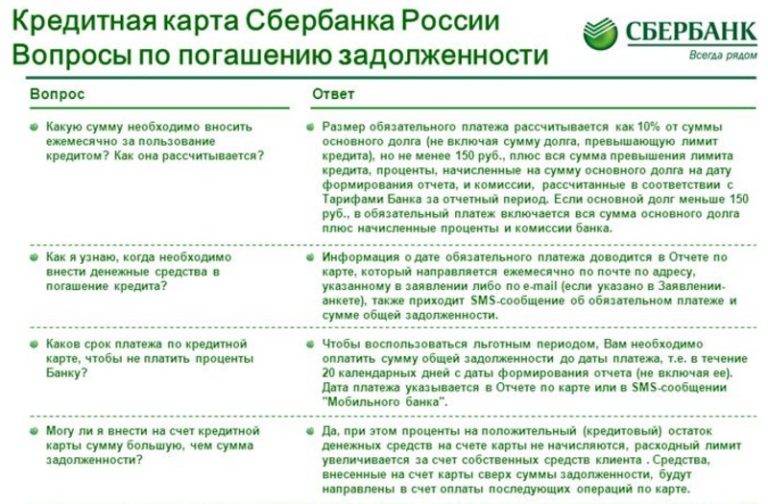

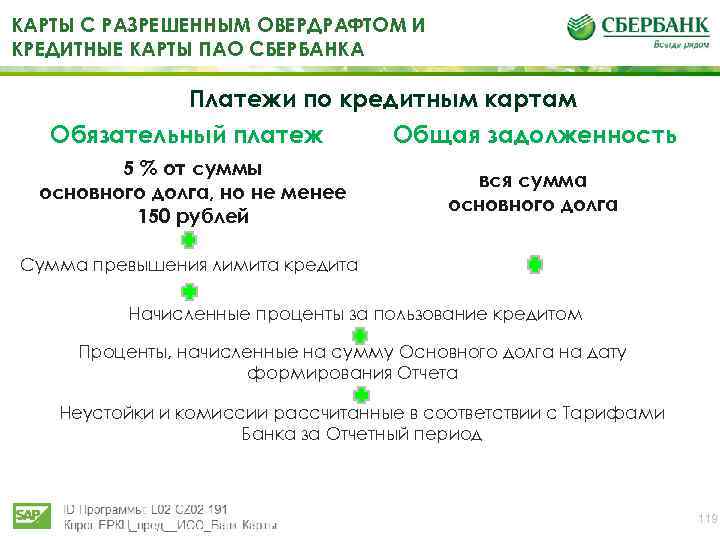

Обязательная сумма платежа – это минимальное взыскание долга по кредитной карте, которое банк требует вернуть до определенного срока. Для кредитора это гарантия, во-первых, вашей платежеспособности, а во-вторых, вашего искреннего намерения вернуть долг. Не рекомендуем пропускать сроки обязательного платежа даже на один день, так как это повлечет за собой наложение штрафа в минимальном размере 500 рублей, а также начисление пеней 0,1-2 % от суммы задолженности за каждый просроченный день.

Сумма обязательного платежа формируется на процентном соотношении от потраченных средств за время расчетного периода. Стандартно это 5-7 %. Этот платеж может включать:

- часть основного долга;

- начисленные проценты за пользование кредитными средствами;

- комиссии;

- штрафы;

- пени.

Если рядом есть банкомат

Если поблизости имеется банкомат, можно баланс кредитки проверить с его помощью. Это довольно удобно – это можно сделать по дороге на работу или с работы, возвращаясь из магазина.

Если при себе есть нужная сумма, можно сразу внести платеж. Только карта должна быть при себе, без нее информация будет недоступна.

Для этого нужно совершить несколько действий:

- вставить свою карту;

- ввести цифры пин-кода;

- выбрать «Проверить баланс»;

- увидеть на экране кредитный лимит средств и сумму к погашению в этом месяце.

Если нужно распечатать информацию, следует нажать соответствующую кнопку – «Распечатать чек», если достаточно просто посмотреть на появившиеся цифры, нужно нажать «Без печати чека».

В некоторых банкоматах можно обойтись без кредитки, воспользоваться нужно пунктом меню «Оплатить кредит», и на экране появятся все данные о лимите и текущей задолженности. В этом случае нужно иметь при себе или помнить номер договора.

Банкоматы Сбербанка стоят почти повсеместно, во многих магазинах, переходах метро, вынесены на улице рядом с отделениями. Найти этот источник информации труда не составит.

Также можно для этого воспользоваться банкоматом любого другого банка, но в этом случае за возможность проверить состояние счета кредитки придется заплатить.

Как узнать долга по закончившейся кредитке

При долгом использовании кредиток заемщик может столкнуться с такой ситуацией — истек срок действия кредитной карты, а долг не погашен. Обычно срок годности пластиковых карт составляет три года. Опытные пользователи внимательно следят за сроками действия платежных инструментов, и своевременно подают прошение об их перевыпуске.

Если вы упустили момент, у вас есть два варианта действий:

- полностью погасить остаток долга и закрыть кредитный счет;

- посетить банк и заказать новую кредитку.

Имейте в виду, что окончание срока годности карты вовсе не избавляет вас от обязанностей заемщика. Ваш кредитный счет по-прежнему будет активным. И проценты за его ведение и скопившиеся на нем долги будут начисляться в обычном режиме. При этом, узнать размер долга через банкоматы, СМИ или интернет-банк вы уже не сможете. Поскольку карта считается закрытой, отображаться в устройствах и сервисах дистанционного обслуживания она просто не будет. Вам остаются только личные визиты в отделение банка либо контроль задолженности через операторов контактного центра.

Назовите причины

В итоге мы оказываемся на распутье: с одной стороны – люди и власть, которые не видят проблем в объяснении причины отказа. С другой стороны – банки, у которых есть повод не объяснять клиенту, казалось бы, очевидные вещи. Например, если причина отказа – просрочки или плохая кредитная история, заёмщик, скорее всего, об этом знает сам.

Что клиенту «ничего не понимаю», то банку — дополнительные расходы на объяснение. Фото: staticnews.ru.

Со стороны клиента кажется, что кредитору ничего не стоит объяснить причину отказа. Банки не согласны с этим тезисом: объяснение – это дополнительные расходы, которые берут на себя организации, объясняет руководитель кластера розничного кредитования МТС-Банка Иван Барсов:

Старший вице-президент, директор департамента кредитных рисков «Ренессанс Кредит» Григорий Шабашкевич объясняет причины отказа так:

Сбербанк уже раскрывает некоторые причины отказа и даёт рекомендации в получении нового займа. В банке считают, что не стоит на 100% раскрывать карты клиенту, достаточно ответить, например: «Вам отказано по скорингу». А вот что есть «скоринг» уже придётся гуглить самому.

В «Почта Банке» назвали среди причин отказа плохую кредитную историю и неподтверждённые доходы. «Около трети клиентов получают отказ именно по этим причинам». В «Ренессансе» и «Дом.РФ» также ссылаются на плохую КИ или излишнюю закредитованность.

Сразу развенчаем миф об отказах в новых кредитах из-за досрочного погашения прежних займов. Ни в одной финансовой организации не подтвердили, что досрочное погашение – повод не выдать клиенту деньги.

Стадия подачи и рассмотрения

При сдаче документов в банк задайте вопрос менеджеру, сколько дней сбербанк рассматривает заявку на кредит. Конечно, эта информация является публичной и общедоступной, но лучше, если ее озвучит сотрудник банка – это повысит степень его ответственности перед клиентом.

После визуальной проверки и полного соответствия перечню, сотрудник вам сообщит о том, что ваша заявка на кредит принята. Именно с этого момента начинается срок рассмотрения заявки на кредит.

Сроки рассмотрения

На официальном сайте есть информация о том, сколько Сбербанк рассматривает заявку на кредит.

Предварительное решение по заявкам, оформленным онлайн, принимается в течение двух часов. После положительного решения надо хватать документы и бежать в отделение банка.

По кредитам, не требующим залога и поручительства, срок рассмотрения составляет до двух дней (без учета выходных и праздничных). Участники зарплатных проектов вполне могут рассчитывать на ответ в день обращения, если они не пришли под конец рабочего дня.

При кредитовании с поручительством и залогом, срок рассмотрения увеличивается до пяти–семи рабочих дней.

Сбербанк уточняет, что срок рассмотрения заявки может быть увеличен по объективным причинам.

Образец пояснений о причинах образования кредиторской задолженности, принятых и принимаемых мерах по ее погашению

В Арбитражный суд Свердловской области

КРЕДИТОРЫ:

ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «СБЕРБАНК РОССИИ»

ИНН/ОГРН: 7707083893/1027700132195

ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «ЮГОРСКОЕ КОЛЛЕКТОРСКОЕ АГЕНТСТВО»

620075, СВЕРДЛОВСКАЯ ОБЛАСТЬ, ГОРОД ЕКАТЕРИНБУРГ, УЛИЦА ГОРЬКОГО, СТРОЕНИЕ 63, ОФИС 226

ИНН/ОГРН: 8601038645/1098601001124

ДОЛЖНИК:

К.

Адрес для корреспонденции: 620078, Свердловская область, город Екатеринбург, переулок Отдельный, дом 5

Пояснения

о причинах образования кредиторской задолженности, принятых и принимаемых мерах по ее погашению

28 апреля К. заключил кредитный договор с ОАО «Сбербанк России» (ПАО Сбербанк России) на сумму – 327 000 рублей, при этом, 27 000 рублей были уплачены в целях подключения Н.А. к программе добровольного страхования жизни и здоровья.

Данные денежные средства были взяты Н.А. для вложения на свадьбу, улучшение жилищных условий в виде ремонта и помощи престарелым родителям.

В этих же целях, Н.А. ранее была оформлена кредитная карта (номер контракта 1203-Р-490971899 от 03.11 г.), задолженность по которой составляет 44 531, 32 рублей.

Заочным решением Верх-Исетского районного суда г. Екатеринбурга по делу № 2-15/2013 г. по исковому заявлению ОАО «Сбербанк России» к Н.А., с Н.А. в пользу ОАО «Сбербанк России» взыскано 98 119 рублей 12 коп.

В целях исполнения своих обязательств по ранее взятому кредиту, Н.А. оформил две кредитные карты в ОАО «Сбербанк России». Денежные средства, полученные им, посредством использования кредитной карты, были направлены на погашения задолженности по кредитному договору, заключенному им с ОАО «Сбербанк России».

Наличие задолженности в сумме 44 575, 41 рублей по кредитной карте подтверждается постановлением о возбуждении исполнительного производства.

Н.А. пытался самостоятельно исполнить свои обязательства перед ПАО «Сбербанк», осуществлял выплату заемных средств, однако не смог самостоятельно расплатиться с возникшей задолженностью. Кроме того, Н.А. неоднократно лично обращался к кредитору в целях реструктуризации задолженности, однако, ни разу кредитор не удовлетворил просьбу Н.А. о реструктуризации долга.

Сведений о наличии задолженности перед ООО «Югорское коллекторское агентство» Н.А. не имеет. Н.А. никогда не имел договорных отношений с указанной организацией, уведомлений о переуступке прав требований к ООО «Югорское коллекторское агентство» не получал, неоднократно пытался связаться с указанной организацией, однако не получил сведений о причинах возникновения задолженности в размере 393 808, 48 рублей.

Иными сведениями о наличии задолженности Н.А. также не располагает.

Сам факт наличия задолженности в размере 477 735, 07 рублей перед Анастасией Валерьевной Н.А. просит учесть только в том значении, что данная задолженность подтверждает сложное материальное положение Н.А.

Дата, подпись

Помощь адвоката в составлении пояснений в процедуре банкротства гражданина в Екатеринбурге

Поскольку подготовка пояснений у граждан может вызывать сложности, особенно, если граждане не сталкивались в своей деятельности с судебной системой, лучше обратиться за профессиональной юридической помощью в составлении таких пояснений к адвокатам.

Адвокаты нашего Адвокатского бюро «Кацайлиди и партнеры» при оказании юрпомощи при подготовке пояснений в процедуре банкротства гражданина выполнят следующие действия:

- изучат предоставленные гражданином документы, касающиеся его банкротства

- зададут вопросы, связанные с причинами образования задолженности, принимаемыми мерами к ее погашению

- попросят должника предоставить документы, которые отсутствуют в подтверждение тех или иных пояснений гражданина

- направят адвокатские запросы о предоставлении организацией, органом определенных документов, которые отсутствуют у должника

- систематизируют полученную информацию и предоставленные документы, оформив в письменном виде пояснения гражданина в процедуре банкротства, для последующего предоставления таких пояснений в суд

Заключение

Присвоение сделке статуса проблемного кредита обычно спровоцировано потерей заемщиком возможности в срок погашать образовавшуюся задолженность. Грамотное управление займом предполагает не только внесение платежей по графику. Размер регулярных выплат не должен превышать 40% от текущего уровня заработка заемщика. К тому же следует учитывать сопутствующие платежи, в частности многочисленные комиссии и возможные штрафы.

Таким образом, прежде чем приступать к заключению потенциально опасных сделок с кредиторами, клиенту необходимо рассчитать собственные доходы и расходы. Чтобы кредитование не стало проблематичным, придется ознакомиться со всеми нюансами сделки. Если соглашение нарушит кредитор, можно подать жалобу или иск. По действующим законам на полноценную защиту интересов могут рассчитывать все стороны проблемной сделки.