Когда стоит брать кредит наличными

Кредит лучше подходит в той ситуации, когда нужно получить наличные деньги, и сразу крупную сумму на руки.

После заключения кредитного договора с банком, вся сумма денег сразу выдается на руки. Возврат долга и процентов происходит ежемесячно по оговоренному графику платежей. Сколько нужно возвращать и когда, известно заранее. При возврате кредита сумму долга, включающую проценты и другие сборы, разбивают на определенное количество месяцев, в течении которых задолженность будет погашена полностью. Для того, чтобы кредит не создавал дополнительных сложностей, нужно аккуратно, не нарушая графика, делать ежемесячный платеж.

Также необходимо внимательно изучить ту часть договора с банком, где прописаны условия досрочного погашения кредита и штрафные санкции, и в дальнейшем, придерживаться графика платежей, чтобы ни попадать под штраф.

Таким образом, кредит, как инструмент займа, лучше использовать для разовой, крупной, заранее спланированной покупки.

Когда известно, что нужно купить, и сколько это будет стоить. Недостаток кредита – сразу после его выдачи начинается начисление процентов за его использование. Как правило, кредит оформляется как единоразовая услуга. Если понадобятся деньги еще раз, придется все оформлять заново.

Преимущества кредита наличными:

- В случае крупной разовой покупки (например автомобиля), лучше использовать кредит наличными, поскольку на лимит по кредитной карте устанавливается верхний предел.

- Лимит на карте банками устанавливаются индивидуально, в зависимости от доходов клиента.

- При расчете наличными использовать такой кредит более удобно. В отличие от кредитной карты, при выдаче кредита в виде наличных, нет комиссии за снятие наличных средств в банкомате или кассе банка.

- При одинаковой сумме долга, ежемесячный платеж по кредиту будет меньше, чем размер платежа по кредитной карте. Однако, срок возврата долга по кредиту наличными больше, чем по кредитной карте.

- Процентная ставка по кредиту ниже, чем проценты за пользование кредитной картой, при большем сроке возврата долга по кредиту, чем по кредитной карте.

Когда кредитная карта выгодней кредита наличными

Кредитную карту удобно использовать, когда нужно делать много или несколько заранее незапланированных покупок, и в тех случаях, когда деньги с карты будут тратиться частями и постепенно. Если на кредитной карте не используется кредитный лимит, никаких обязательств перед банком нет, и проценты не начисляются. Проценты по карточному кредиту начисляются не на всю сумму, а только на ту часть, которую использовали. У кредитной карты есть одно существенное преимущество – льготный период погашения кредита. Как правило, это период 55-90 дней, в течение которого не начисляются проценты на снятые в кредит деньги.

Таким образом, внимательные и аккуратные заемщики, до окончания льготного периода возвращающие деньги банку, вообще не платят процентов за кредит.

Деньги с кредитной карты в рамках установленного лимита можно использовать сколько угодно раз, при этом важно не забывать вовремя возвращать долг банку.

За просрочку по возврату придется заплатить штраф и проценты, которые, как правило, больше, чем в случае обычного кредита. Ежемесячный платеж состоит из погашения части кредита, процентов за его использование и суммы за обслуживание. Также могут быть и дополнительные платежи по кредиту, такие как страховка. Оптимальный вариант погашения долга – в рамках льготного периода. При оплате кредитной картой по безналичному расчету, комиссия банка не снимается. Лучше не использовать кредитную карту для снятия наличных, за такую операцию банками взимается комиссия от 4%, что увеличивает расходы по обслуживанию карты.

В некоторых случаях, часть средств, при расчете кредитной картой, возвращается банком заемщику в виде бонуса. Эти деньги в дальнейшем можно использовать для покупок и расчетов в тех торговых сетях, с которыми у банка заключены партнерские отношения.

Распространенные ошибки

1. Перед тем как начать пользоваться кредитной картой, изучите полные тарифы, иначе ошибки неизбежны.

2

Обратите внимание на услугу «Запрос остатка» в банкомате. Иногда она платная

3. Часто банки предоставляют возможность снятия наличных с кредиток без комиссии, но будьте внимательны: бесплатное снятие ограничено суммой и/или временным интервалом.

4. Снимайте деньги только в «своих» банкоматах. Сторонние банки берут за снятие комиссию. Исключение – банки-партнёры вашего кредитора. Перечень узнавайте в момент получения либо ищите на официальном сайте кредитной организации.

5. Не пользуйтесь сразу несколькими кредитными картами. Их обслуживание может стать ощутимым. Кроме того, 2-3 карты контролировать сложнее, можно запутаться и пропустить окончание льготного периода.

6. Некоторые банки перестали размещать полные условия на официальных сайтах. Например, с тарифами по любой кредитке Тинькофф Банка можно ознакомиться лишь в момент получения. Внимательно изучайте их перед подписанием договора.

7. Наверняка многие наши читатели сталкивались с тем, что оформляя какой-либо банковский продукт, банк довеском оформляет кредитную карту. На первый взгляд, это очень выгодное предложение с бесплатным обслуживанием, приличной суммой и хорошим кэшбэком.

Как правило, в такой момент нет ни времени, ни желания вчитываться в правила и тарифы продукта, а это может сыграть в дальнейшем с вами злую шутку.

Кредитная карта и дебетовая карта – в чем разница?

Кроме кредитных, существуют и другие виды банковских карт. Самые известные из них – это дебетовые и предоплаченные. Дебетовые карты предназначены для распоряжения деньгами депозитного (текущего, расчетного) счета, к которому они привязаны. Предоплаченные карты – это банковские карты с фиксированным количеством денежных средств на них, они не привязаны к банковскому счету и чаще всего анонимны (понятный пример – это что-то вроде подарочных карт).

В обиходе понятия кредитных и дебетовых карт нередко путают. Словом “кредитка” часто называют любую банковскую карточку. Хотя они имеют принципиальное отличие: на дебетовой карте хранятся только ваши собственные деньги, а на кредитной – и ваши деньги, и кредитный лимит от банка. С помощью дебетовой карты вы сможете потратить только ту сумму, которая лежит на вашем счете. Если денег не хватает, платеж не пройдет. Кредитная карта не имеет таких жестких ограничений – если ваших денег для покупки недостаточно, то будут списаны недостающие в счет кредита, а вы даже не заметите никакой задержки во время платежа.

С кредитным лимитом тесно связано понятие овердрафта. По сути, это тот же самый кредитный лимит, поскольку он позволяет уйти в “минус” (за пределы суммы собственных денег) на любой, даже на дебетовой карточке. Но чаще всего овердрафтом называют сам технический процесс перерасхода денег на карте выше какого-то предела. Чтобы не путаться, мы будем говорить о кредитном лимите, поскольку в потребительском кредитовании банки чаще всего используют именно этот термин.

Так вот, кредитный лимит устанавливается банком в момент оформления вашей карты. В дальнейшем он может пересматриваться (становиться больше или меньше), но в каждый конкретный момент времени он жестко зафиксирован. Это та сумма, на которую вы можете “железно” рассчитывать, пользуясь вашей кредитной карточкой. Удобство лимита в том, что он уже одобрен заранее, и когда бы вы не решили его потратить, согласовывать с банком уже ничего не придется.

И, наверное, главное преимущество кредитного лимита – это его возобновляемость. Такой кредит можно использовать снова и снова, брать деньги у банка, потом отдавать и снова брать взаймы. Без подписания каждый раз новых договоров и долгих согласований. Причем, в рамках лимита можно брать в долг любую сумму, даже самую маленькую, и платить банку только за нее, а за потенциальное наличие остального кредитного лимита платить ничего не надо.

Что такое кредитная карта и зачем она нужна? СУТЬ КРЕДИТНОЙ КАРТЫ!

Вы же знаете, что такое кредит? Это когда вам банк дает в долг денег и за эту услугу хочет свой процент. Это нормально. Кто-то перепродает телефоны и машины, банки продают вам деньги. При правильном раскладе заработает не только банк, но и вы тоже.

Так что же такое кредитная карта? Кредитная карта это как постоянный кредит. То есть вы его один раз отдали, можете взять еще раз. Только на современном ладу, вам дадут еще месяца 3 льготного периода и кэшбэк за покупку, но сегодня не об этоми не будет необходимости 3 раза отправлять заявки и проходить круги ада получения наличных.

Если мы немного окунемся в экономику, то поймем, что в целом кредитная карта это двигатель экономики, благополучия людей. Многие современные развитые государства только и держатся на банковском секторе. Он(банковский сектор) позволяет им развивать государство. Вы пользуясь кредитными картами, делаете тоже самое. Другой вопрос, конечно, в какой стране. Но сегодня мы не об этом.

Как?

Вы оформили кредитную карту, купили что-то. Значит какая-то компания заработала на вас. Тоже самое с банком. У вас новый телефон или ноутбук, который теперь ускорит вашу работу, а значит эффективность и доходы в конечном результате. Банк с компанией в свою очередь тоже заработали, заплатили с этого налог. Налог же пошел, к примеру, на оплату зарплат полицейских. Во многих развитых и цивилизованных государствах это так и работает. И это правильно.

А когда это происходит в массе и правильно, то довольны все.

Вот какая суть у кредитной карты. Она двигает это или должна двигать экономику государства, а не крышу у людей. Вот теперь об этом.

В чем проблема?

Проблема заключается в том, что люди не думают. Даже ни сколько не думают, а они финансово безграмотны. То есть по факту, люди не знают или не хотят включать голову, когда берут кредиты неподъемные и кредитные карты с огромными лимитами. Но есть подозрение, что большинство просто не понимает, как все устроено. В данном случае они видят лишь результат, и то только промежточный, ведь одно дело взять в кредит(кредитная карта), другое дело платить его.

Я знаю лично, несколько людей которые просто обложены кредитными картами. И если бы они были с деньгами. Нет ведь. Они пустые. В 0!

Я очень часто общаюсь с людьми на счет покупки тех или иных нужных им вещей в рассрочку или кредит(с помощью кредитной карты). Да, кредиты стали дорогими нынче, но с таким набором банковских продуктов, нам стали доступны в широком спектре рассрочки. Хотите карту с рассрочкой? Пожалуйста! Хотите рассрочку на 12 месяцев? Легко!

И вроде бы рассказываешь, как правильно то пользоваться кредитной картой и кажется даже, что человек понимает все что я хочу до него донести… Но в конце он выдает, что либо боится, либо он ярый противник системы.

Так вот милый мой друг, который противник системы, знай что ты тормозишь как минимум себя, а как максимум экономику.

Вы вероятно сейчас могли подумать, что я тут вам впариваю налево и направо кредитную карту, но нет. Если вам не нужна кредитка или кредит, и не пытайтесь даже взять. Но если есть потребность, почему вам не сделать это с пользой для вас?

Знаете для кого я пишу эту статью?

Да для тех у кого 5я кредитка и она в 0, как и остальные 4!

Как правильно пользоваться кредитной картой, чтобы не потерять деньги?

Как правильно пользоваться кредитной картой, чтобы не потерять деньги?

Что касается процентов?

Больно дохуя большой процент по кредитке? Так не покупай. Не бери. Или бери и покупай, но будь добр верни в льготный период. Не можешь? Оформи правильную кредитную карту и покупай все в рассрочку. Не дают? Значит и не надо оно тебе. Не надо брать, то что отдать и не получится.

Зачем ты людям рассказываешь, какая плохая кредитная карта, если ты не умеешь ею пользоваться?

Что такое кредитный лимит

Основной особенностью любой кредитной карты является наличие кредитного лимита. Он представляет собой денежную сумму, которую кредитор размещает на счет клиента для их дальнейшего использования.

К основным характеристикам кредитного лимита относятся:

- строго обозначенная банком сумма;

- возможность пользоваться деньгами как в наличном, так и в безналичном виде (однако здесь не стоит забывать о том, что многие банки взимают комиссию за снятие средств и накладывают на эту сумму повышенный процент);

- потраченная заемщиком сумма облагается годовым процентом, если он не успевает закрыть долг до окончания грейс-периода;

- возврат денежных средств должен осуществляться по определенной схеме (как правило, в виде ежемесячного платежа равного минимальной сумме или превышающего ее);

- объем кредитного лимита может быть увеличен при желании кредитора.

Как работает льготный период кредитной карты

Всего существует три схемы расчета льготного периода:

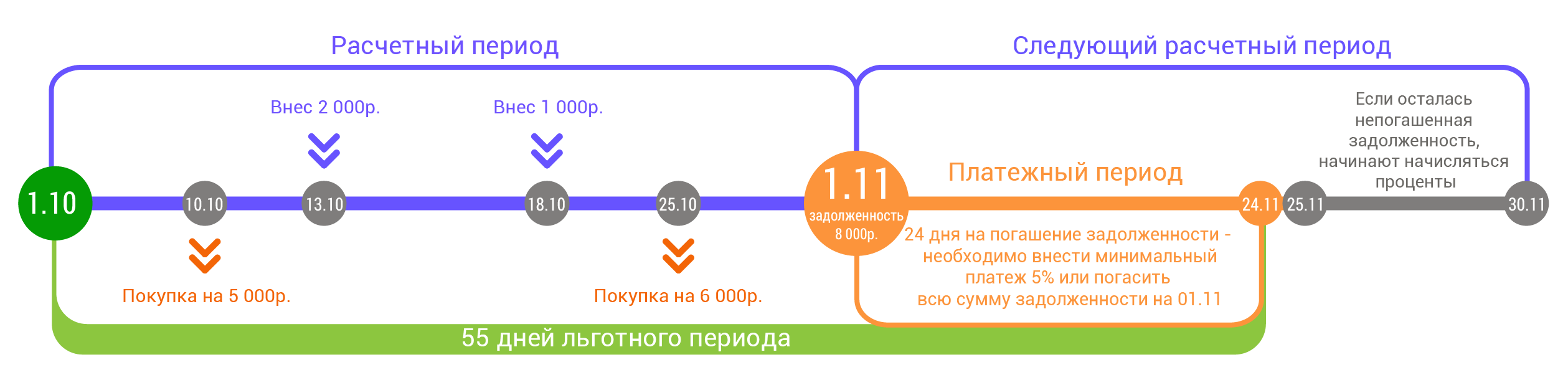

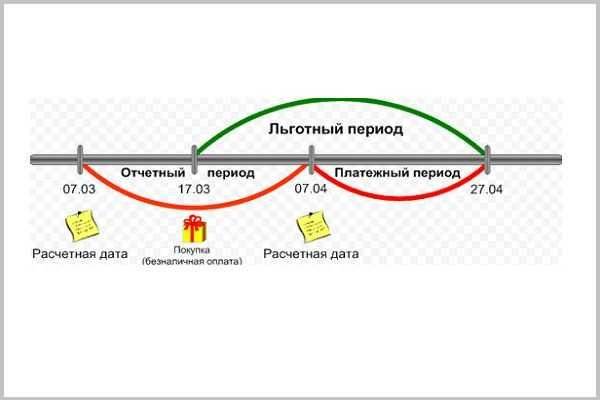

- На основе расчетного месяца. В этом случае у держателя карты есть 30 дней на оплату покупок и услуг, а по их истечению еще от 20 до 70 (в зависимости от условий кредитования) на оплату долга. То есть отсчет льготного периода начинается не с момента покупки, а с первого дня расчетного месяца. Например, если заемщик воспользовался деньгами в его начале, то грейс-период для него составит, скажем, 50 дней, а если в самый последний день, то уже 20. В этом случае нужно быть очень внимательным, чтобы не пропустить срок окончания льготного периода. В интернете есть даже специальные онлайн-калькуляторы, которые помогают рассчитать его продолжительность.

- С момента первой покупки (оплаты услуг или любой другой операции). Это наиболее удобная для расчета схема, поскольку отсчет беспроцентных дней начинается со дня совершения первой покупки.

- После каждой операции. Такую схему встретить довольно сложно, поскольку крупные банки ее не практикуют. В этом случае для каждой оплаты будет актуален свой льготный период, и гасить долг нужно в той же последовательности, в которой были совершены покупки.

Принцип действия карты на примере

Льготный период включает в себя два этапа: расчетный срок и платежный. Допустим, что у вас есть кредитная карта с беспроцентным сроком в 50 дней. 1 апреля вы совершили первую оплату, активировав расчетный срок. До конца месяца вы можете свободно пользоваться деньгами. В последний день, т. е. на 30 число формируется общая задолженность по карте и размер минимального платежа.

Следующие 20 дней отводятся на погашение задолженности в полном объеме. Тогда процентная ставка не активируется, а льготный период обнуляется. Если вы не можете выплатить долг полностью, то до указанной даты нужно внести минимальный платеж — от 3 до 8% общего долга, плюс проценты, иначе кредитная карта будет заблокирована. Оставшуюся задолженность можно погашать равными ежемесячными платежами.

Подводные камни беспроцентного периода заключаются в том, что он может быть привязан к календарному месяцу.

То есть его максимальная длительность возможна при активации 1 числа нового месяца. Если вы воспользовались картой позже, 5 или 7 числа, то он все равно продлится только до конца месяца. Поэтому в процессе подбора кредитки учитывайте этот нюанс.

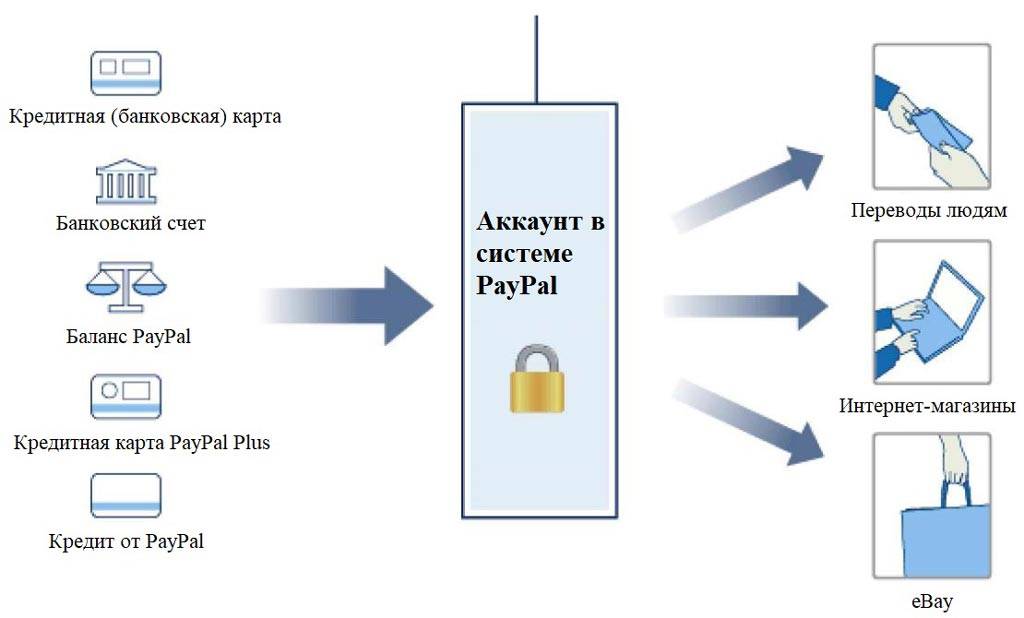

Что можно оплачивать

Картой можно рассчитываться за товары и услуги в любых магазинах, где предусмотрен вариант безналичной оплаты, в том числе на интернет-площадках. Вы можете пополнять счет мобильной связи, интернет-провайдера, совершать денежные переводы. Комиссия по большинству операций отсутствует, кроме перевода средств на счета и карты других банков.

Процедура и сроки выполнения заявки

Оформление карты состоит из нескольких этапов, каждый из которых имеет свои особенности.

Этапы оформления таковы:

Подача заявки. Банк тщательно рассматривает документы, предоставленные заемщиком

Принимается во внимание, как гражданин ранее выполнял свои обязанности перед кредиторами. Также, когда принимается решение по сумме кредита, играет роль уровень дохода заемщика

Этап проверки может длиться от пары часов до нескольких суток. Для зарплатных клиентов имеются привилегии.

Изготовление самой карточки. Неименные кредитки выдаются моментально. Для изготовления именных карточек необходимо время.

Отправка заемщику. Точно предугадать время отправки сложно. В среднем клиент получает карту по почте в течение двух недель, а доставка курьером занимает 2-3 дня.

Таким образом, сроки оформления кредитной карты зависят от нескольких факторов.

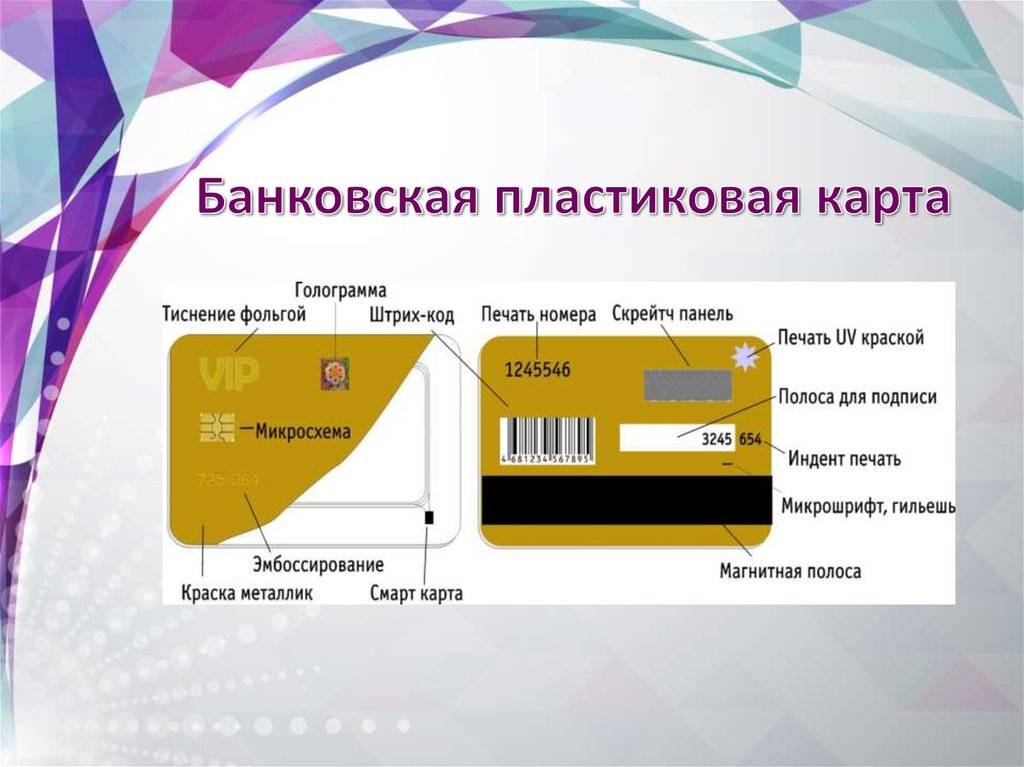

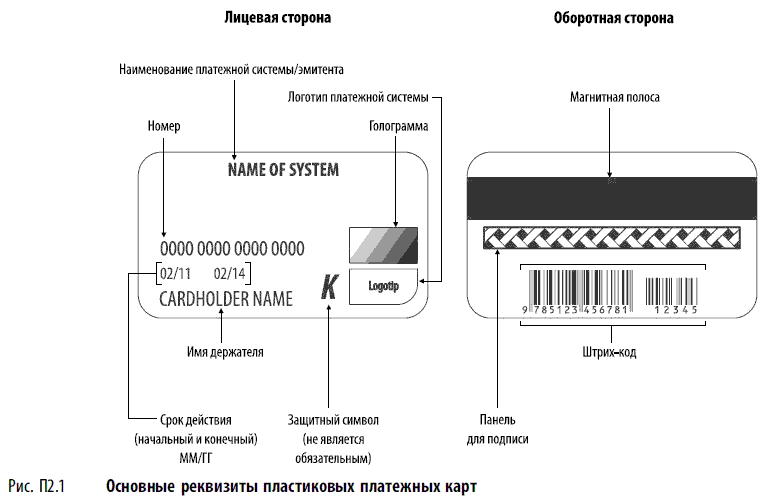

Особенности изготовления кредиток

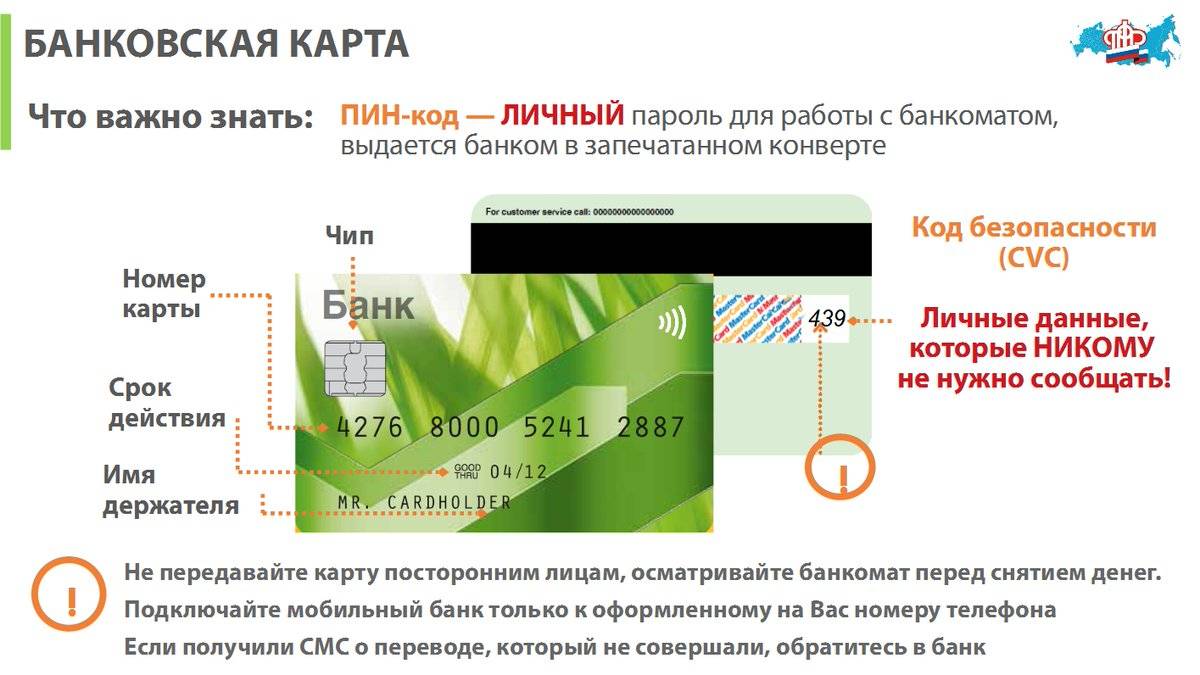

Финучреждения имеют много заготовок карточек с чипом и магнитной полосой. Также имеется запас кредиток со стандартным дизайном и пустые карточки для персонального оформления.

Изготовление проходит в 6 этапов:

- В процессинговый центр отправляются сведения о клиенте, оформившем заказ.

- Данные переводятся в программу для эмбоссера.

- Кредитка закладывается в эмбоссер.

- Происходит запись данных на чип или магнитную ленту.

- Печатается имя и фамилия владельца на самой карточке.

- Проставляется CVV код на обратной стороне.

Некоторые финучреждения добавляют еще один штрих: специальное покрытие золотистой или серебристой краской выпуклых букв на карточке.

К платежному инструменту прилагается ПИН-код, и это конфиденциальная информация. Цифры отпечатываются с помощью копировальной бумаги, когда конверт уже заклеили. За счет этого исключается возможность того, что шифр станет известен сотрудникам банка.

Некоторые финучреждения от подобной практики уже отказались, и пароль клиент может менять по своему желанию.

Особенности доставки

Экспресс-кредитку могут оформить моментально. Стандартная процедура изготовления с нуля занимает до 14 дней.

Сейчас популярностью пользуются кредитки с индивидуальным дизайном.

Требуется особый подход к изготовлению таких карточек. Например, прямо на сайте Сбербанка можно подобрать любой дизайн. Разработка платежного инструмента с индивидуальным оформлением происходит в течение 10-ти дней.

Сколько оформляется кредитная карта, зависит также от места проживания заемщика. Жители столицы могут получить желанную карточку уже через пару дней. Для тех, кто проживает в регионах, время ожидания увеличивается. Точный период ожидания зависит от места расположения процессингового центра кредитной компании.

Иногда карта делается заранее. Финучреждение извещает клиентов о готовности продукта. Такие экспресс-карточки выдаются моментально. От обычных кредиток они отличаются тем, что фамилия и имя владельца на них не проставляется.

Исключительно на дистанционном обслуживании специализируется банк Тинькофф. Заявка здесь рассматривается за несколько минут, на изготовление пластикового носителя уходит 1 день, и до 5-ти дней уходит на его доставку.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Кредитная карта от «МКБ»

Виды кредитных карт

Кредитные карты по паспорту с моментальным решением без справок

Как производятся платежи за покупки, сделанные с помощью кредитной карты?

Каждый месяц банк-эмитент, который выдал кредитную карту, отправляет заемщику выписку со счета, в которой резюмируются покупки, распоряжения денежными средствами, комиссии и платежи. Кроме того, в выписке указывается:

- крайний срок для осуществления платежа;

- минимальная сумма для расчета на дату платежа;

- сумма, подлежащая уплате во избежание уплаты процентов.

Ниже описаны основные понятия, которые вы можете найти в выписке со своего счета по кредитной карте:

- Минимальный платеж: Определяется путем взятия фиксированного процента от суммы задолженности на дату предоставления выписки. Минимальный платеж колеблется между 5% и 10% от суммы задолженности и является минимальной суммой, которую вы должны будете покрыть, чтобы ваш кредит был действующим. Тем не менее, эффективная практика заключается в том, чтобы ликвидировать либо общую задолженность, либо сумму, превышающую минимальный платеж, для предотвращения значительного увеличения долга при сборе процентов по финансированию.

- Проценты (расходы на финансирование): Финансовые учреждения начисляют проценты по финансированию, когда остаток не погашен полностью. Для этого банк рассчитывает среднедневной остаток задолженности и умножает его на процентную ставку, оговоренную в договоре по кредитной карте. Кредитные ставки во многих странах обычно устанавливаются на основе Межбанковской равновесной процентной ставки (TIIE). Банки могут взимать более высокие ставки с клиентов, которые демонстрируют нестабильное платежное поведение и могут входить в группу риска.

- Кредитный лимит: Это максимальная сумма денежных средств, которую вам предоставляет банк и которую вы можете использовать на своей кредитной карте. Она определяется вашим доходом и вашей способностью платить (доход за вычетом ваших обязательств). Банк может вносить коррективы в кредитную линию в соответствии с поведением пользователя.

- Платеж, не приносящий проценты: Это сумма, которую вы должны заплатить, чтобы избежать расходов на финансирование. Если у вас нет предыдущего баланса, она будет совпадать с общей суммой покупок, совершенных в течение месяца.

- Общая годовая стоимость: Это все затраты, которые подразумеваются при использовании карты, представленные в процентах. При расчете используются процентная ставка, годовая комиссия и любая комиссия, взимаемая банком за использование кредита.

Суть понятия и принцип работы

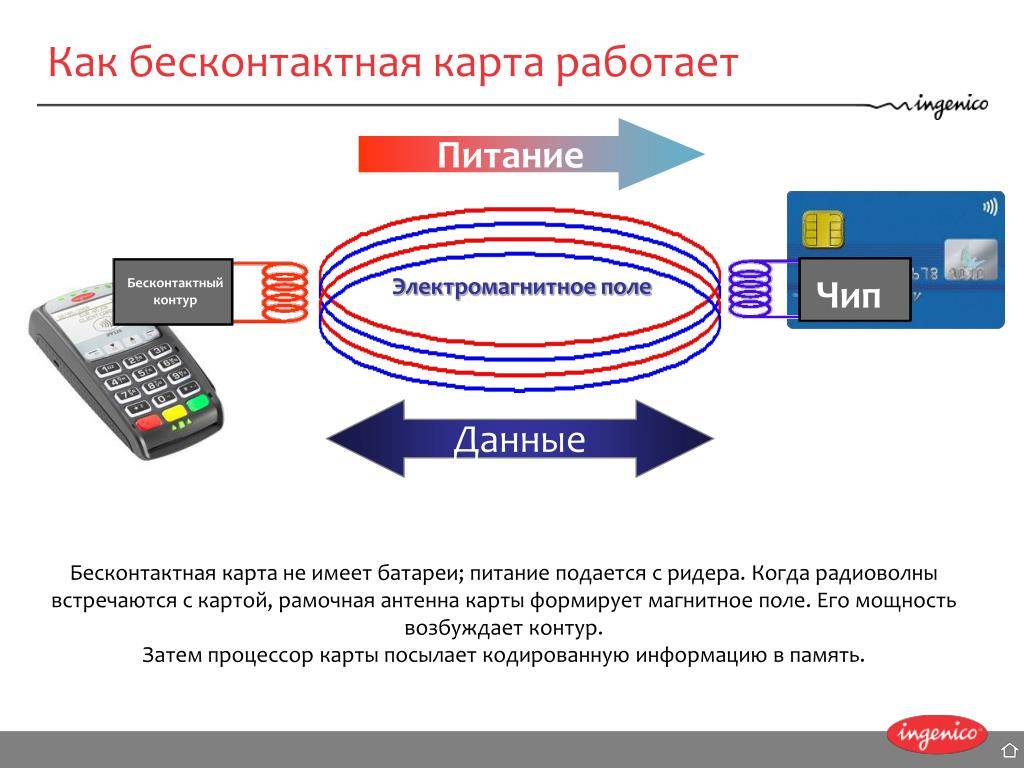

Банковская карта является удобным и незаменимым платёжным инструментом для совершения безналичных расчётов между физическими и юридическими лицами. По сути, это всего лишь кусок пластика, и лишь возможность привязки к уже существующему банковскому счёту клиента позволяет при помощи карточки распоряжаться денежными средствами. Любую карточку можно привязать к одному или нескольким банковским счетам, оплачивать товары или услуги или использовать для снятия наличных. Банк, который выпустил пластиковую карту, называют эмитентом. Он же является её собственником, а клиент, открывший счёт в банке и оформивший по нему карточку – её держателем.

Держатель карты имеет круглосуточный доступ к своему банковскому счёту, и поэтому в любой момент может использовать находящиеся на нём денежные средства, тратить их на что угодно и где угодно. Расчёты банковскими пластиковыми картами осуществляются во многих торговых точках, оборудованных торговыми терминалами соответствующей платёжной системы. На первый взгляд может показаться, что тут всё просто – терминал считывает карточку, а затем деньги списываются со счёта. Но, на самом деле это очень сложный процесс.

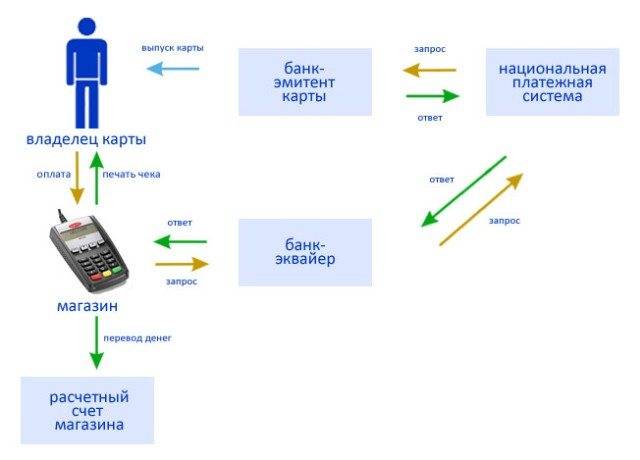

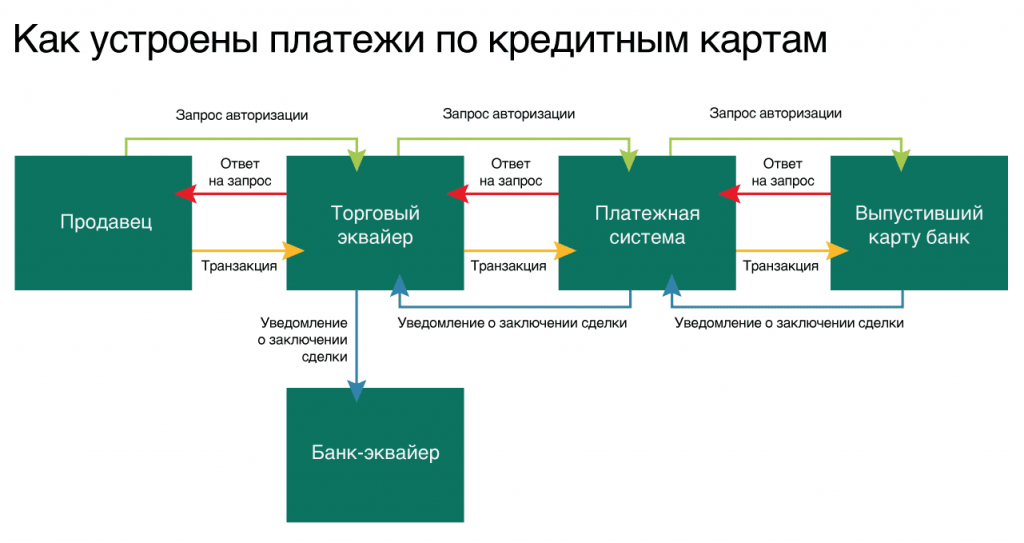

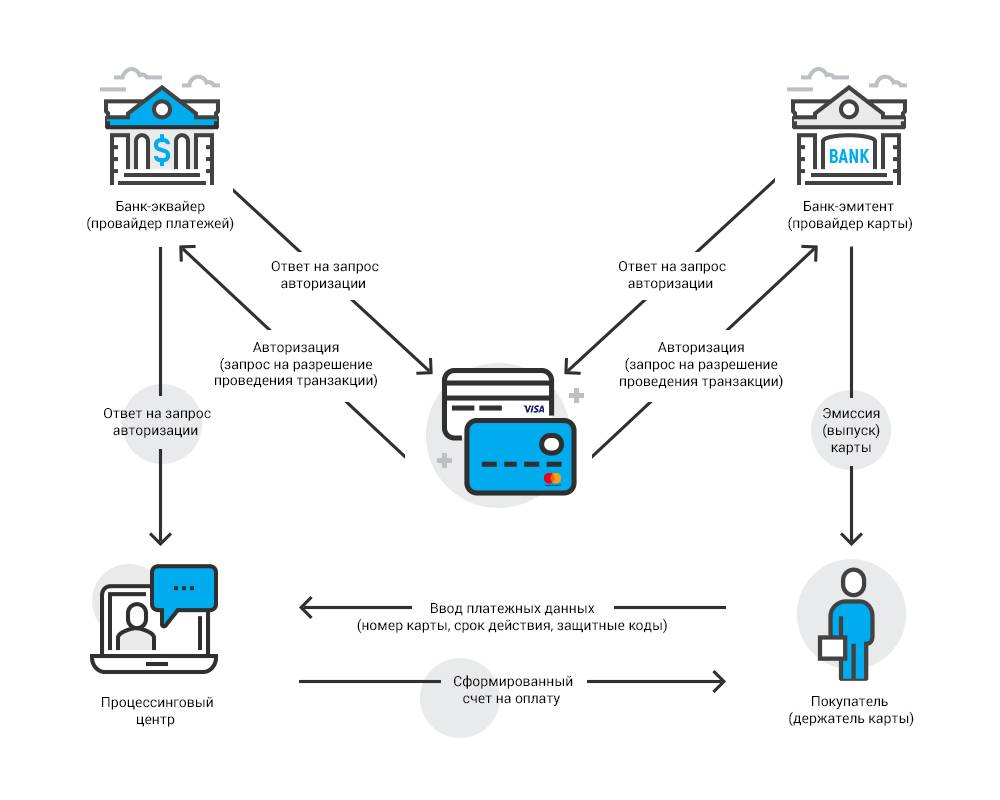

Принцип работы системы безналичных расчётов заключается в следующем:

- Продавец принимает пластиковую карточку от покупателя и вставляет её в терминал. Во время оплаты терминал проверяет её подлинность и наличие денег на счёте.

- Банк-эквайер – банковская организация, осуществляющая все безналичные расчёты по данному терминалу, производит сверку информации на карте с базой данных. Если несоответствия не обнаружены, то подаётся запрос в платёжную систему.

- Платёжная система связывается с банковской организацией, выпустившей карточку (банком-эмитентом), чтобы получить сведения об остатке на счёте и о возможности покупки. Если на счету покупателя есть деньги, их перечисляют на счёт продавца.

- Деньги списываются со счёта банковской карточки, после чего терминал распечатывает два чека. Один экземпляр остаётся у кассира, второй – получает покупатель.

- В конце дня торговая точка отправляет всю информацию по безналичным переводам в банк-эквайер, который перечисляет общую сумму по всем чекам на счёт организации.

Дополнительные комиссии

На стоимость обслуживания задолженности влияют также дополнительные комиссии. Они могут взиматься в следующих случаях:

- За выдачу наличных средств в банкомате и кассе банка. В банкомате другого банка комиссия за снятие может быть выше.

- Комиссия за дополнительные услуги: SMS информирование, интернет-банкинг, увеличение кредитного лимита, блокировка карта, перевыпуск в случае утери и т.д.

- За статус карты. Чем больше льгот и бонусов, тем дороже обойдется выпуск карты.

Этот список, конечно, не исчерпывающий. Чтобы не попасть в неприятную ситуацию, связанную с дополнительной оплатой, необходимо тщательно изучить тарифы банка на обслуживание кредитной карты.

Что такое кредитная карта

Кредитная карта – это пластиковая карта коммерческого или государственного банка, на которую установлен лимит по использованию денежных средств ее держателем. По сути, кредитка – это инструмент для использования ссуженных у финансового учреждения денег, способ расплачиваться за товары в любом магазине, где есть POSS-терминал, получать наличные в банкомате или кассе любого банка, совершать покупки в Интернет-пространстве. Дополнительное удобство кредитки заключается в том, что с ее помощью держатель может позволить себе многое, но только в рамках установленного кредитного лимита. Разумеется, истраченные средства придется возвращать, чаще всего с процентами.

Оформление такой карты является способом кредитования, но постепенно вытесняет использование потребительских займов населением, — такова мировая финансовая практика.

Это, так сказать, алгоритм пользования картой, но есть и нюансы – ее владелец должен понимать, как расплачиваться кредиткой выгодно и не пострадать в результате неправильных финансовых правоотношений с банком. Для этого рассмотрим порядок оформления, расчета картой и возвращения ссуженных средств.

Самые популярные кредитные карты

На рынке сейчас доступно множество предложений по кредитным картам от разных банков. Каждый клиент может подобрать продукт, наиболее соответствующий его требованиям и пожеланиям. Однако человеку бывает сложно самостоятельно сориентироваться в большом числе предложений и проанализировать их все.

Задача по выбору кредитки существенно упростится, если сразу присмотреться к лучшим предложениям на рынке:

110 дней (Райффайзенбанк)

- Кредитный лимит: до 600 000 рублей

- Беспроцентный период: до 110 дней

- Обслуживание: плата не взимается

- Процентная ставка: от 19% годовых

- Плата за снятие: комиссия отсутствует

Оформить карту

100 дней без процентов (Альфа-Банк)

- Кредитный лимит: до 500 000 рублей

- Беспроцентный период: до 100 дней

- Обслуживание: 1 490 рублей в год

- Процентная ставка: от 11,99% годовых

- Плата за снятие: комиссия отсутствует

Оформить карту

120 дней (Открытие)

- Кредитный лимит: до 500 000 рублей

- Беспроцентный период: до 120 дней

- Обслуживание: возможно бесплатное

- Процентная ставка: от 13,9% годовых

- Плата за снятие: комиссия отсутствует

Оформить карту

MTS CASHBACK (МТС Банк)

- Кредитный лимит: до 1 000 000 рублей

- Беспроцентный период: до 111 дней

- Обслуживание: возможно бесплатное

- Процентная ставка: от 11,9% годовых

- Плата за снятие: 1,9% (от 699 рублей)

Оформить карту

Tinkoff Platinum (Тинькофф Банк)

- Кредитный лимит: до 700 000 рублей

- Беспроцентный период: до 55 дней

- Обслуживание: 590 рублей в год

- Процентная ставка: от 12% годовых

- Плата за снятие: 2,9% + 290 рублей

Оформить карту

Меняем лимит

При оформлении кредитной карты банк устанавливает ее максимальный лимит. В зависимости от выбранного платежного инструмента, он может варьировать от 10 до 600 тысяч рублей (до 3000000 руб. по премиальным пластикам). В пределах одобренного лимита пользоваться заемными средствами можно в течение всего срока действия карты. Если отмечается стабильное движение денег по кредитке, причем долг погашается всегда в срок, Сбербанк может в одностороннем порядке поднять допустимый лимит.

Также любой клиент вправе сам обратиться с подобной просьбой в банк. Необходимо составить заявление, к которому прикладываются документы, подтверждающие платежеспособность кредитополучателя. Допускается и снизить лимит по кредитке, для этого также нужно оставить заявку в отделении Сбербанка или через СДБО «Сбербанк-Онлайн».

Процентная ставка

Карты называются кредитными по причине размещения на их балансе суммы заемных средств — кредитного лимита. Эти деньги являются собственностью банка. При их использовании держатель карты оплачивает определенный процент.

Ставки по картам традиционно выше, чем по потребительским кредитам. Это оправдывается тем, что при оформлении кредита ставка начисляется с первого дня действия соглашения, независимо от того, пользуется клиент полученными средствами, или нет.

Процент по карте — условная величина. При правильном пользовании продуктом, за весь период его действия клиент может не заплатить банку ни одного процента. В подавляющем большинстве случаев ставка начинает действовать при:

- Снятии наличных денег с карты.

- Совершении операций, приравненных к снятию наличных.

- Окончании льготного периода — когда пользователь не успел или не смог погасить задолженность к концу грейс-периода.

Если ни одно из указанных обстоятельств не произойдет, банк не станет начислять проценты. Клиент будет возвращать ровно столько, сколько потратил. В этом заключается основное преимущество карты в сравнении с потребительским кредитом.

Как восстановить льготный период

Чтобы возобновить льготный период не нужно писать дополнительных заявлений. Эта услуга автоматическая и постоянная. Она действует весь срок по кредитному договору. Главное требование заключается в том, что необходимо вовремя вносить денежные средства. Каждый новый месяц начинается новый грейс период с 1 числа расчетного месяца и по 20 число платежного периода.

Продолжим рассматривать пример. 27 октября совершается покупка на 5 000 рублей. Баланс по карточке на 27 октября:

60 000 – сумма восстановленного кредитного лимита;

5 000 – покупка 27 октября.

55 000 – баланс на 27 октября.

31 октября производится списание процентов за сентябрь:

55 000 – баланс на карте на 31 октября.

239,7 – проценты за сентябрь.

54 760,3 – баланс на 31 октября.

Что такое кредитка и как отличить от дебетовой карты

На банковском языке кредитная карта – это электронное средство платежа для совершения операций за счет средств банка в пределах лимита, установленного в договоре.

Какие еще мы знаем платежные средства? Я уже писала о дебетовых картах. Именно они получили на сегодняшний день наибольшее распространение. Некоторые люди имеют их по несколько штук. Нам переводят на карту зарплату, мы расплачиваемся ими в магазинах и кафе. Кто-то даже копит на них деньги.

Ее главной отличительной особенностью является то, что на дебетовой карточке хранятся наши личные денежные средства, которые мы можем расходовать по своему усмотрению. Нет денег на счете, нет и расходов по карте. Но есть исключения даже из этого правила – это карты с овердрафтом.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Дебетовая карта с овердрафтом – это карта с личными деньгами, но с возможностью в случае крайней нужды заглянуть в кошелек банка и взять оттуда до зарплаты или любого другого поступления. Не путайте с кредиткой. Овердрафт дает право на получение в долг небольшой суммы на короткий срок и погашается одним платежом.

Кредитная карта – это платежное средство, которое может стать отличным заменителем потребительского кредита. Но об этом мы поговорим в отдельном разделе.

Полезные советы и рекомендации

При выборе карточки для кредита, смотрите не на проценты, а на штрафные санкции. Ведь у некоторых банков идет двухэтажное наказание. И человек искренне не понимает, откуда столько насчитали за малую просрочку.

Далее, если вы допустили небольшую неуплату, то отдайте штраф и платите дальше спокойно. Иначе, забьете и начнете скандалить, банк насчёт еще. Это система. И против нее идти не стоит.

Откладывайте заранее деньги для минимального платежа. На каждой кредитной карте есть минимум, который надо внести в месяц. Часто, это всего 2% от кредита или около того. Так вот. Имейте такие деньги. Тогда и проблем не будет.

Ревностно следите за льготным периодом. Часто, он создан так, чтобы вы путались. Потом допускали просрочки.

Не используйте его лучше на полную. Старайтесь вернуть средства раньше. Чтобы уж точно никак, нигде, никуда.

Источники

- https://bankstoday.net/last-articles/kak-polzovatsya-kreditnoj-kartoj-pravilno-i-vygodno

- https://TopRusCredit.ru/poleznie/vygodno-ispolzovat-kreditnuyu

- https://kreditorpro.ru/mozhno-li-po-zakonu-ne-platit-po-kreditnoj-karte/

- https://J.Etagi.com/ps/kak-polzovatsa-kriditkoy/

- https://CardsBanking.ru/card/credits/kak-polzovatsya-kreditnoj-karto.html

- https://hiterbober.ru/personal-money/kak-polzovatsya-kreditnoj-kartoj.html

- https://brobank.ru/kak-polzovatsja-kreditnoj-kartoj/

- https://gurukredit.ru/kak-ne-platit-procenty-po-kreditnoj-karte/

- https://papapomog.com/cards/kak-polzovatsya-kreditnoj-kartoj

- https://jcredit-online.ru/info/chto_budet_esli_ne_platit_kreditnuu_kartu

Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

- Постоянная или временная прописка на территории Российской Федерации.

- Гражданство РФ.

- Возраст заявителя от 21 до 65 лет. Но некоторые банки разрабатывают специальные программы для молодежи и пожилых людей.

Вашим преимуществом будет, если:

- работодатель переводит вам заработную плату на карту банка,

- имеете дебетовую карту,

- открыт депозит на ваше имя,

- взяли кредит в этом банке.

Основным документом для рассмотрения заявки на открытие карты является паспорт. Банк может попросить предоставить дополнительно:

- водительское удостоверение,

- СНИЛС,

- заграничный паспорт,

- свидетельство ИНН,

- полис ОМС.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

Годовое обслуживание варьируется в широком диапазоне. Например:

- Карта “100 дней без %” от Альфа-Банка – от 1 199 руб.

- Карта Тинькофф Платинум – 590 руб.

- Visa Classic и MasterCard Standard от Сбербанка – 750 руб. (для стандартных условий) и 0 руб. (для предодобренных карт).

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

![Кредитная карта – что это такое [????перед оформлением прочитать????]](https://kredit-on.ru/wp-content/uploads/6/4/8/648ecd48af0504c116d50738bacdb29c.jpeg)