Могут ли должник и кредитор договориться друг с другом

Банк может, что называется, войти в положение добросовестного заемщика, если просрочка кредитных платежей возникла по обстоятельствам или причинам, которые могут считаться уважительными. При таком подходе возможны следующие варианты решения проблемы с невыплаченным долгом:

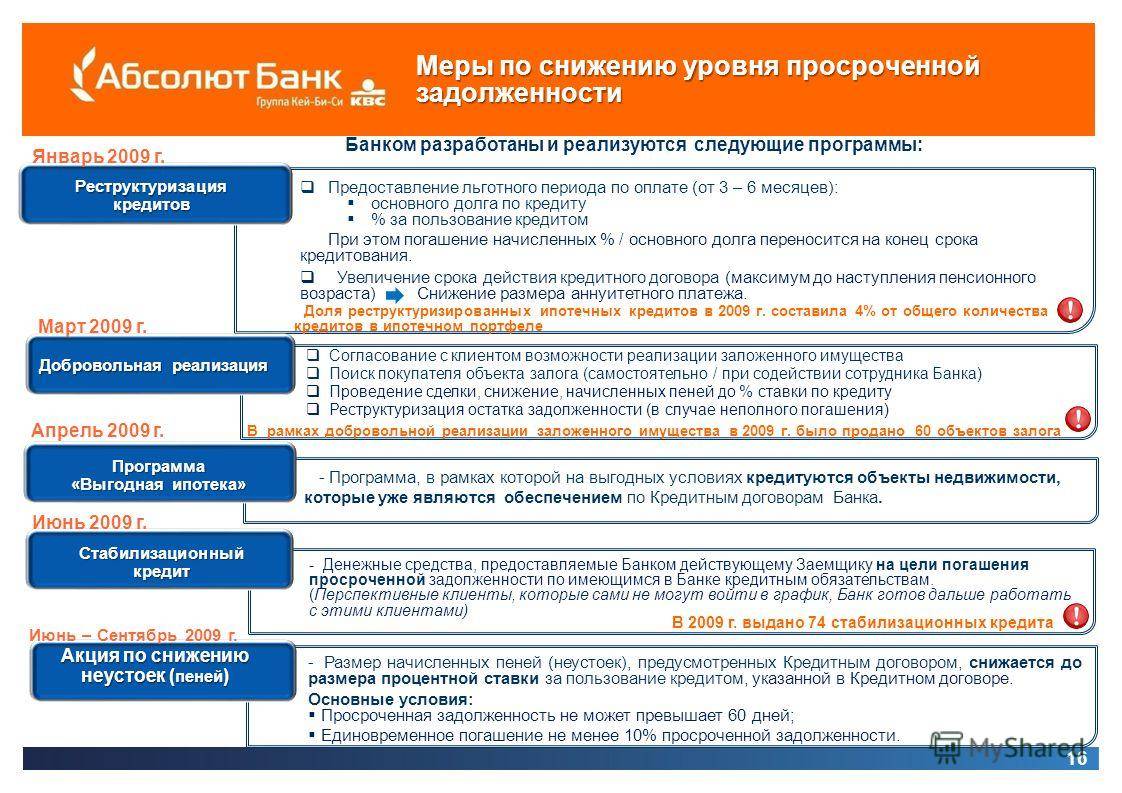

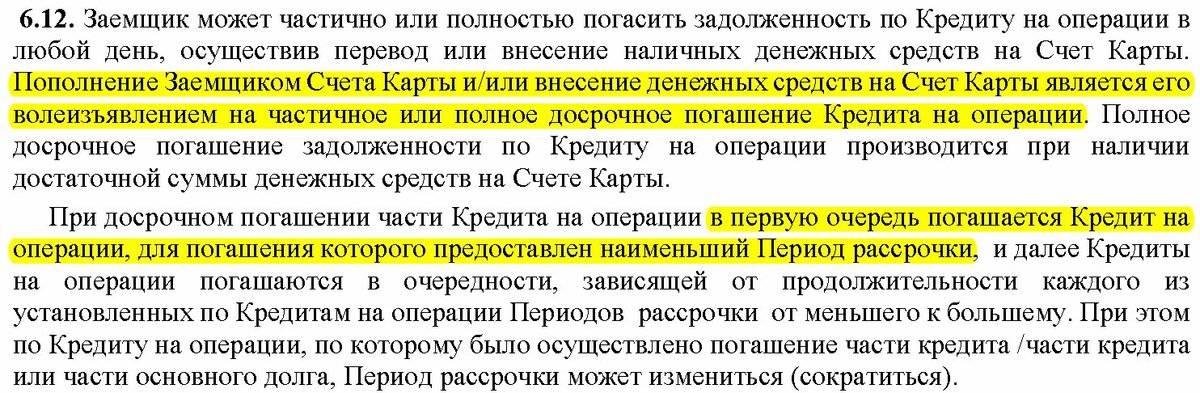

- Кредит реструктуризируется. Стороны оформляют новый договор, подразумевающий более выгодные для должника условия погашения займа (увеличивается срок выплаты оставшегося долга, уменьшается стоимость кредитования).

- Кредит рефинансируется. Оформляется новый заем, средства которого направляются на погашение просроченной ссуды, полученной клиентом ранее.

- Вводятся кредитные каникулы. Должник получает официальное разрешение не вносить платежи по займу в течение определенного периода.

- Банк прощает (списывает) должнику штрафные санкции.

2018 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Какие бывают виды просрочек по кредиту — 4 основных вида

Просрочка просрочке рознь. Различаются они в зависимости от количества дней, прошедших с даты платежа.

Исходя из этого, просрочки можно разделить на 4 вида.

Вид 1. Незначительная просрочка

Незначительная просрочка, как правило, исчисляется от 1 до 3 дней. Такая просрочка влечет за собой для заемщика незначительные последствия, которые обычно ограничиваются единовременным штрафом в размере не более 300 руб., звонком-напоминанием о наличии просрочки, рассылкой смс-сообщений с той же целью.

Помните! Банк имеет право наложить за просрочку штраф только в случае, если об этом прописано в кредитном договоре.

Вид 2. Ситуационная просрочка

Ситуационная просрочка возникает, когда заемщик допустил неоплату кредита от 10 дней и до 1 месяца. Такая просрочка редко происходит из-за элементарной забывчивости. Обычно она вызвана каким-либо форс-мажорным событием, например, заемщик попал в больницу.

На этой стадии специалист кредитного отдела банка звонит заемщику и пытается прояснить ситуацию. Рекомендую не игнорировать звонки. Лучше обсудить с банковским специалистом проблему, определить сроки погашения задолженности, уточнить сумму внесения.

Если вы будете убедительны, озвучите конкретные сроки, в которые вы закроете просрочку, и банковский специалист почувствует ваше искреннее желание решить проблему в оговоренные сроки, то до предполагаемой даты банк вас беспокоить не будет.

Вид 3. Проблемная просрочка

Если просрочка длится от 1 до 3 месяцев, то она определяется как проблемная. В этом случае кредитный отдел передает сведения в службу по взысканию задолженности. Очень часто на этом этапе подключается Служба безопасности банка.

Здесь методы взыскания задолженности становятся разнообразнее и зависят от принятых в каждом конкретном банке правил.

В такой ситуации рекомендую вносить ежемесячно любую возможную для вас сумму, хотя бы 100 руб. Таким образом, вы лишите банк возможности признать вас мошенником.

Попросите банк:

- рассмотреть возможность отсрочки платежей;

- отменить штрафные санкции;

- реструктуризировать задолженность.

Реструктуризация — это реальная помощь должникам. И старайтесь как можно чаще посещать кредитное учреждение, пытайтесь найти выход из этой ситуации всеми возможными способами.

Вид 4. Долгосрочная просрочка

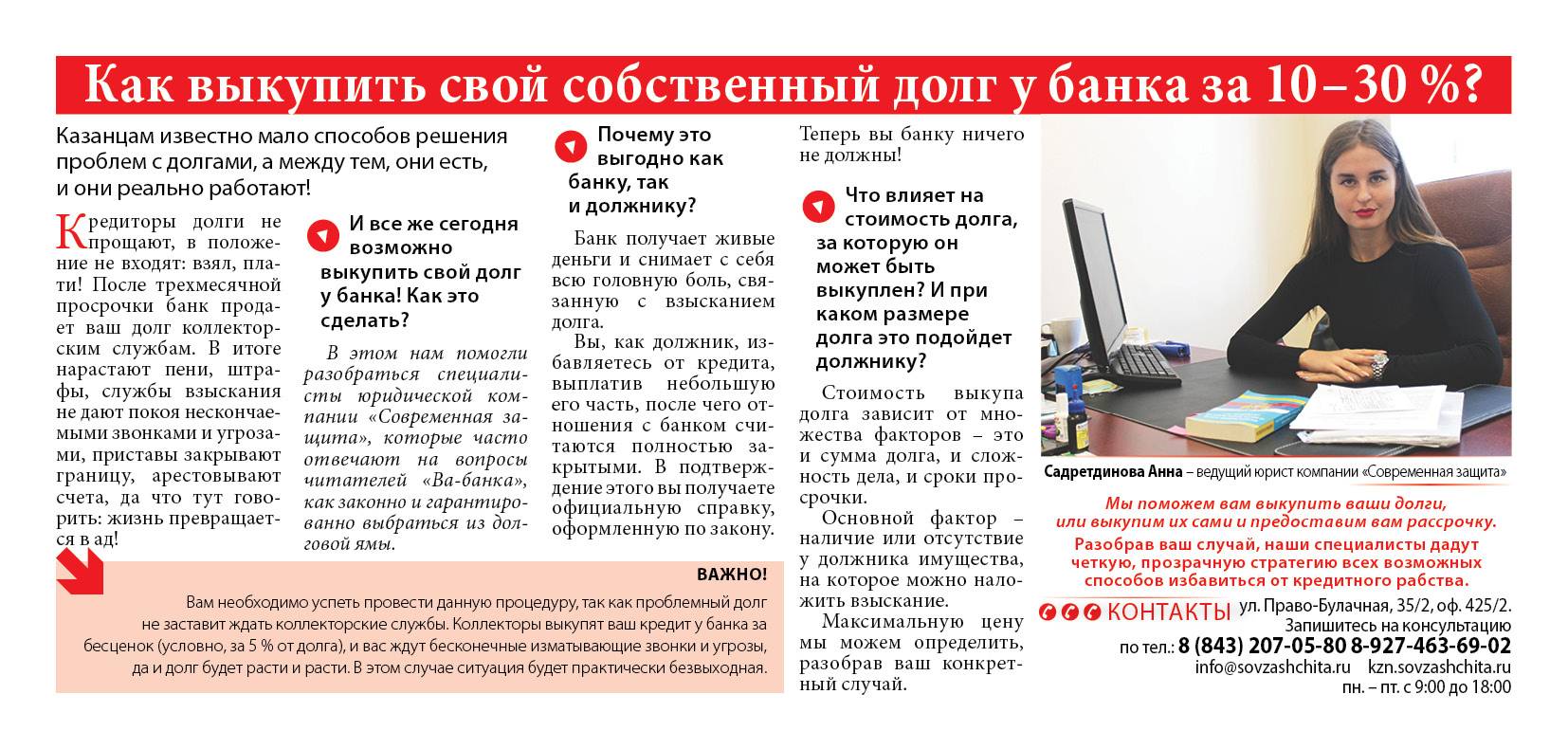

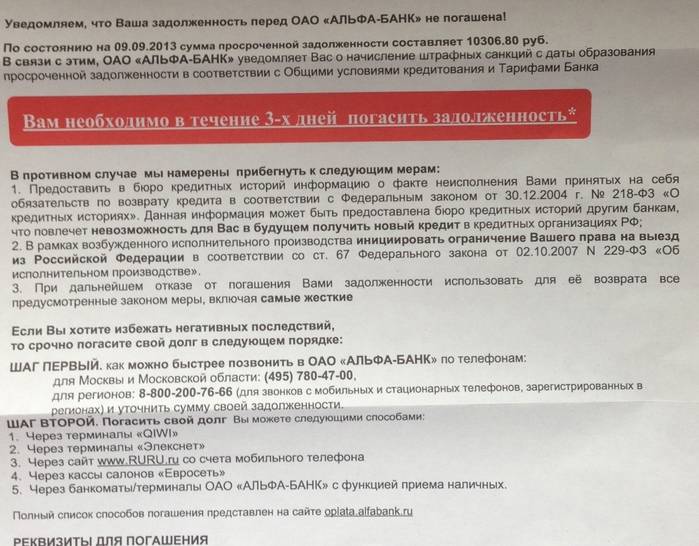

Самой проблемной считается долгосрочная просрочка. Неоплата кредита в этом случае составляет более 3 месяцев. В этой ситуации служба банка, занимающиеся просрочками, и юридическая служба готовят документы на взыскание задолженности в судебном порядке. Также велика вероятность продажи долга коллекторам.

На этом этапе рекомендую обратиться к профессиональным юристам, специализирующимся на банковских разбирательствах, так как банк уже неохотно идет на какие-то уступки и соглашается лишь на полное погашение всей суммы оставшейся задолженности.

Профессиональные юристы очень часто находят какие-либо несоответствия в кредитном договоре, которые смогут в значительной мере облегчить ваше кредитное бремя.

Кроме того, опытный юрист нередко уже в процессе судебного разбирательства может убедить суд взыскать с заемщика только «тело» кредита без банковских штрафов и неустоек. Это становиться возможным в случаях, когда штрафы и неустойки по своим размерам превосходят сам кредит.

Списываются ли долги по кредитам

После прекращения выплаты денег и появлению просроченной задолженности банк не сразу направляет иск в суд, а начинает работу по внутренним инструкциям. Финансовая организация может (и будет) осуществлять следующие меры:

направит запрос во внутреннюю службу;

продаст долг коллекторскому агентству, получив некоторое возмещение и сняв с себя проблемный актив;

направит исковое заявление в суд и после вынесения постановления передаст на исполнение.

В большинстве случаев все эти меры осуществляются совместно.

Самые распространенные способы как банк может списать долги по кредитам физических лиц:

Очень большое количество проблемных активов в одной финансовой организации, при которых объем работы для сотрудников становится непосильным. В таком случае можно надеяться, что сотрудники просто не заметят вашу персону и пропустят срок давности.

Заемщик выиграл судебный процесс, и теперь согласно постановлению суда банк обязан списать задолженность.

У дебитора нет дохода (или их источник не смогли найти судебные приставы). Таким образом, исполнительный лист возвращается к истцу.

Дебитор умер. Если должник перед своей кончиной не оставил завещания, то обязанности по выплате кредита никому не передаются, и долг остается непогашенным. Держать такой актив ни один банк не будет, и его быстро спишут.

Дебитор пропал. Если в течение некоторого срока судебные приставы и полиция не могут найти человека, то ему присваивается статус пропавшего без вести и сообщают об этом всем заинтересованным сторонам.

Если же должник не подходит ни под одну из вышеперечисленных категорий, то на основании постановления суда на его собственность накладывается арест. Распоряжаться таким имущество нельзя: продать, передать в дар и обменять его невозможно. До такого расклада лучше не доводить и воспользоваться альтернативным способом погашения – рефинансированием.

Забыл про кредит и запаниковал

Значительная доля просрочек по кредитам возникает из-за забывчивости заемщика. Обычно в таких случаях сумма долга сравнительно небольшая, и пеня по ней нарастает не более пары тысяч рублей. Но сама ситуация просрочки платежа может вызвать неадекватную панику у клиента, и он предпочтет избегать каких-либо контактов с банком в надежде уклониться от потенциальных проблем. А в это время долг и штрафы будут расти.

В подобных ситуациях лучше сразу позвонить в банк и честно признаться в своей забывчивости. Действия кредитора будут зависеть:

- от суммы просроченной задолженности;

- срока ее возникновения;

- и отношения заемщика к сложившейся ситуации.

Поэтому во время беседы с оператором банка полезно будет узнать сумму долга, насколько сильно просрочена выплата и общий размер неустойки за задержку оплаты. Просрочка в 1-2 дня в кредитных организациях часто считается технической и не преследуется никакими санкциями. Если просрочка случилась по недоразумению, можно прямо сообщить об этом банку и попросить аннулировать часть начисленных штрафов. Результат зависит от умения договариваться и кредитной истории.

Чтобы предотвратить подобные случаи, советуем настроить автоплатеж по кредиту. Необходимое количество средств будет списываться со счета ежемесячно, а о кредите будет напоминать только меньшая сумма на карточке.

Потерял работу, трудно найти новое место

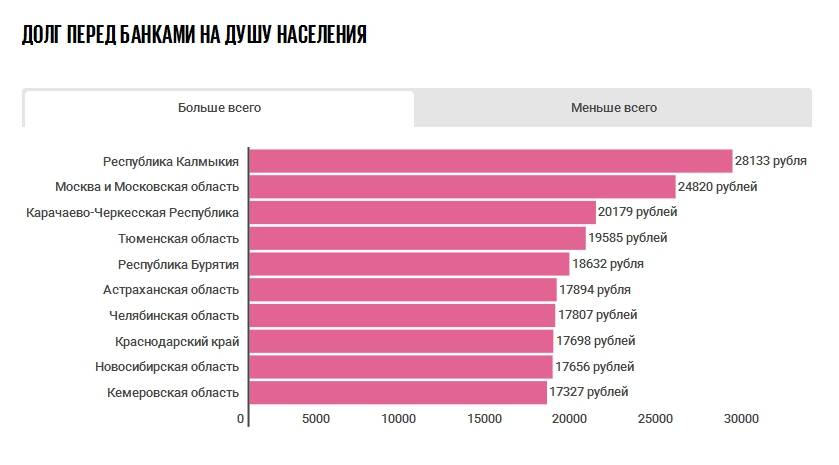

Оптимизация штата для улучшения отчетных показателей начальством или сокращения из-за тяжелой финансовой ситуации на предприятии – довольно частая практика в последнее время. А с учетом закредитованной четверти населения, потеря работы становится не редкой причиной просрочки оплаты кредита.

Если заемщик лишился работы, не стоит думать, что за недельку найдется новое место, а там с аванса удастся вовремя заплатить. Поиск хорошего варианта места труда может затянуться на недели и даже месяцы, а банк все это время будет названивать и слать сообщения с напоминаниями о погашении задолженности. Если задолженность будет висеть более 60 дней, то кредитор может потребовать полного возврата оставшейся суммы, включая просроченную часть, или обратиться в суд либо к коллекторам.

Клиенты, потерявшие работу, часто на первом этапе не отвечают на звонки банка, потому что им неловко признаться в потере работы. Они беспокоятся, что банк может отобрать у них все имущество. Но вовсе не в интересах банка лишать клиента возможности в конечном счете выплатить всю сумму с процентами.

Лучше сами позвоните в банк и разъясните ситуацию. Скорее всего кредитор попросит предоставить документы, подтверждающие слова заемщика, и предложит другой график платежей или предложит отсрочку, пока должник не найдет работу.

Взяли валютную ипотеку и родился ребенок

Молодые семьи все еще соблазняются на кажущиеся выгодными условия валютной ипотеки, но скачки курса рубля возвращают их к реальности и поглощают все доходы. Со временем новой ячейке общества, да еще и с новорожденным ребенком, становится трудно продержаться на 20 тысячах рублей в месяц и маминых закатках.

Как ни странно, однако исправить ситуацию может появившийся на свет малыш. Сообщите банку о рождении ребенка и договоритесь с ним об отсрочке выплаты по ипотеке на несколько лет. Правда, отсрочка распространяется лишь на выплату основного долга. А проценты за пользование кредитными средствами придется платить в любом случае. Если кредит заключен на несколько десятков лет, то они как раз и будут составлять большую часть платежа.

Сбербанк и ВТБ в таких случаях легко пересматривают условия договора, поскольку им невыгодно терять ипотечного клиента. Эти банки могут предложить зафиксировать валютную задолженность в рублях и растянуть график выплат на более длительный срок.

Набрал кредитов и не хочу платить

Такое случается, если заемщик молод и безрассуден или слишком амбициозен. Если сумма кредита превышает 500 тысяч рублей, а срок задолженности более месяца и клиент совсем не хочет объявляться перед своим кредитором, но уже понимает, что был не совсем прав, то для него остается три варианта развития событий:

- рефинансирование кредита;

- реструктуризация просроченного долга;

- банкротство.

В первом случае заемщику необходимо обратиться в другой банк и оформить новый кредит на ту же сумму, что он задолжал, только на более длительный срок и желательно под меньший процент.

Для реструктуризации придется рассказать банку-кредитору обо всем, что вам помешало выплатить задолженность в срок. Это нужно для того, чтобы банк осознал, что в действующих обстоятельствах заемщик не имеет ни малейшей возможности погасить кредит. Тогда кредитор пересмотрит действующие условия договора и может изменить график погашения, увеличить срок кредита или предоставить отсрочку основного долга. Кроме того, реструктуризация позволит прекратить начисление штрафов и пени.

А признать себя банкротом может не каждый. Воспользоваться таким правом позволительно лишь у кого:

- задолженность по кредиту превышает 500 тысяч рублей;

- просрочка составляет более 3 месяцев;

- стоимость собственного имущества недостаточна для погашения кредита;

- в прошлом нет судимостей.

Так или иначе, все вышеназванных способа лишь немного облегчают положение заемщика, которому наверняка придется на несколько лет лишить себя привычных развлечений, устроится на две-три работы и вспоминать, как было круто пару лет назад.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

БАНК НЕ ЗАБУДЕТ

Если по каким-то причинам гражданин не может платить по кредиту, с его стороны было бы неправильно думать, что банк об этом забудет. Прежде всего, стоит обратиться в финансовое учреждение и письменно объяснить, что случилось и почему платить по кредиту вовремя вы пока не можете. К письму следует приложить документы, подтверждающие вашу временную неплатежеспособность. Это могут быть копия трудовой книжки с отметкой об увольнении или справка о состоянии здоровья, если оно серьезно ухудшилось и повлекло за собой большие расходы на лекарства.

Статья по теме

7 признаков кредитомании. Кто лезет в долговую петлю и как остановиться?

Как правило, банк идет навстречу и предлагает варианты действий. Возможно, проблема решается простым смещением сроков по платежу или изменением условий кредитования. Кроме того, есть возможность обратиться в другой банк с просьбой, грубо говоря, выдать кредит на выплату кредита – произвести рефинансирование. Суть в том, что второй банк погасит задолженность клиента в первом и предложит ему новые условия кредитования.

Менеджер одного из белорусских банков Виктор КИРИЧЕНКО в беседе с «АиФ» отмечает, что каждый случай рассматривается индивидуально. Обычно благонадежному клиенту, который неожиданно попал в трудную ситуацию, предлагается отсрочка или рассрочка платежей по погашению основного долга. «При этом не советую брать так называемые «быстрые кредиты» в непроверенных организациях. Как правило, деньги там выдают достаточно оперативно, не предъявляя особых требований к заемщику, но переплатить можно во много десятков раз и угодить в еще более глубокую долговую яму», – делится эксперт.

И снова об ипотеке. Станут ли кредиты на жилье доступнее для белорусов

Подробнее

Способы защиты должника в исполнительном производстве

Если банк уже получил судебный приказ или исполнительный лист, вам придется взаимодействовать с приставами. В рамках исполнительного производства ФССП вправе наложить арест на имущество физ.лица — машину, квартиру, даже описать технику и мебель.

Заметим, что продавать единственную квартиру или, к примеру, холодильник, плиту, приставы не могут, поскольку эти объекты защищены от изъятия ст. 446 ГПК. Но вот ноутбук, велосипед, мопед и гараж продадут с удовольствием.

Когда дело уже у приставов, вы не сможете просить о снижении суммы процентов, о применении сроков исковой давности. Приставы взыскивают ту сумму, которая указана в испол.документе.

Как списать долг у судебных приставов

Приставы не списывают долги, так как это не входит в их полномочия. Единственным вариантом для отказа в возбуждении производства является пропуск срока на предъявление исполнительного документа. Согласно закону, срок составляет 3 года с момента вступления в силу судебного акта.

Но вряд ли банк или МФО, выиграв суд, на 3 года забудут о долге. Если пристав вернет документы по причине невозможности исполнения, указанный срок начинает течь заново. Поэтому рассчитывать на такое основание для списания задолженности нереально.

Отсрочки и рассрочки

Тут речь не идет о списании или прощении долга, а об изменении условий его погашения.

Пенсионер с пенсией менее 25 тысяч рублей в 2022 может напрямую попросить пристава о рассрочке платежей, если долг по кредиту меньше 1 млн рублей. Пристав составит график уплаты и не будет списывать полпенсии и арестовывать имущество. Чтобы рассрочить взыскание, нужно подать письменное заявление.

Заявление в ФССП о рассрочке платежей пенсионеру

(19.0 КБ)

Остальным приставы отсрочки не дают, поэтому вам придется обращаться в суд. Заявление подается в тот же суд, который выдал исполнительный лист, либо в суд по месту нахождения ФССП.

Заявление в суд о предоставлении отсрочки рассрочки исполнения

(35.0 КБ)

Можно рассчитывать рассрочку до полугода или отсрочку на несколько месяцев, если вы подтвердите грядущее восстановление платежеспособности. При рассрочке суд определит ежемесячную сумму погашения долга, что позволит постепенно рассчитываться с взыскателем.

Если платить нечем, остается признавать банкротство и списывать долги.

Платить приставам или подавать на банкротство?

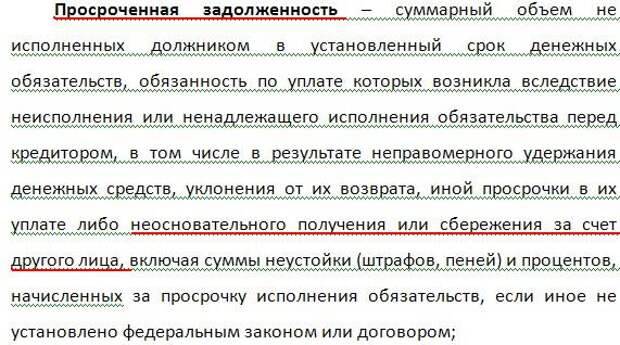

Что такое просроченная задолженность

Согласно налоговому законодательству просроченная кредиторская задолженность – это средства в определенной сумме, которые должник не вернул кредитору в установленный в договоре или законе срок.

Как показывает практика, задолженность перед банком у клиентов может возникать по причине различных форс-мажорных обстоятельств. Основные причины задолженности – тяжелая болезнь или потеря работы.

При таких тяжелых обстоятельствах банки, как правило, идут на встречу и предлагают клиенту изменить график платежей на более приемлемый для должника. Либо может быть применена отсрочка выплат.

Причем чем лучше кредитная история заемщика, тем больше у него шансов на лояльность со стороны руководства банка.

Существует несколько видов просрочек:

- непродолжительная просрочка – до 1 месяца. Если вы погасите долг в течение месяца, то это никак не повлияет на кредитную историю;

- продолжительная задержка оплаты долга – от 2 месяцев и 1 года. При таком сроке задолженности кредитная история уже будет несколько испорчена, а банк может назначить дополнительную пеню или штраф;

- значительная задолженность (более 1 года). В таком случае банки могут продать ваш долг коллекторским организациям;

Правда, если же у должника уже имеется вторая непродолжительная задолженность, то это может негативно отобразиться на кредитной истории. Обычно любой банк дает 5 дней на погашение долга, не назначая никаких штрафов за просрочку.

Задолженность до трех месяцев включительно

Несколько сложнее разобраться с задолженностью по кредиту, если срок неуплаты составляет три месяца. В такой ситуации лучше всего частично погашать задолженность хотя бы небольшими суммами. Дело в том, что в банках подобное предусмотрено законодательством. Если сотрудники до настоящего момента не смогли связаться с заемщиком и отыскать совместный вариант решения проблемы, то они наверняка найдут контакт с поручителями, родственниками и подадут заявление о взыскании в суд.

Когда сумма задолженности резко возрастает и достигает полумиллиона рублей, то судебного разбирательства не избежать. Небрежное отношение к обязательствам может привести к тому, что банк подаст в суд, а тот, в свою очередь, сочтет нужным наложить арест на какое-то имущество либо предложит его продать и рассчитаться с кредитом.

Если компания переложит погашение кредита на плечи поручителей, то это худший вариант для заемщика: не только финансовое «наказание» людей, пришедших однажды ему на помощь, но и испорченные личные отношения. Кроме того, когда поручители выплатят долг, они вправе подать на заемщика в суд уже о взыскании выплаченных средств и сумм судебных издержек.

Клиенту в этом случае, чтобы не усугублять ситуацию, необходимо периодически отчитываться о своей платежеспособности. Диалог с банком позволит не только выиграть время, но и договориться.

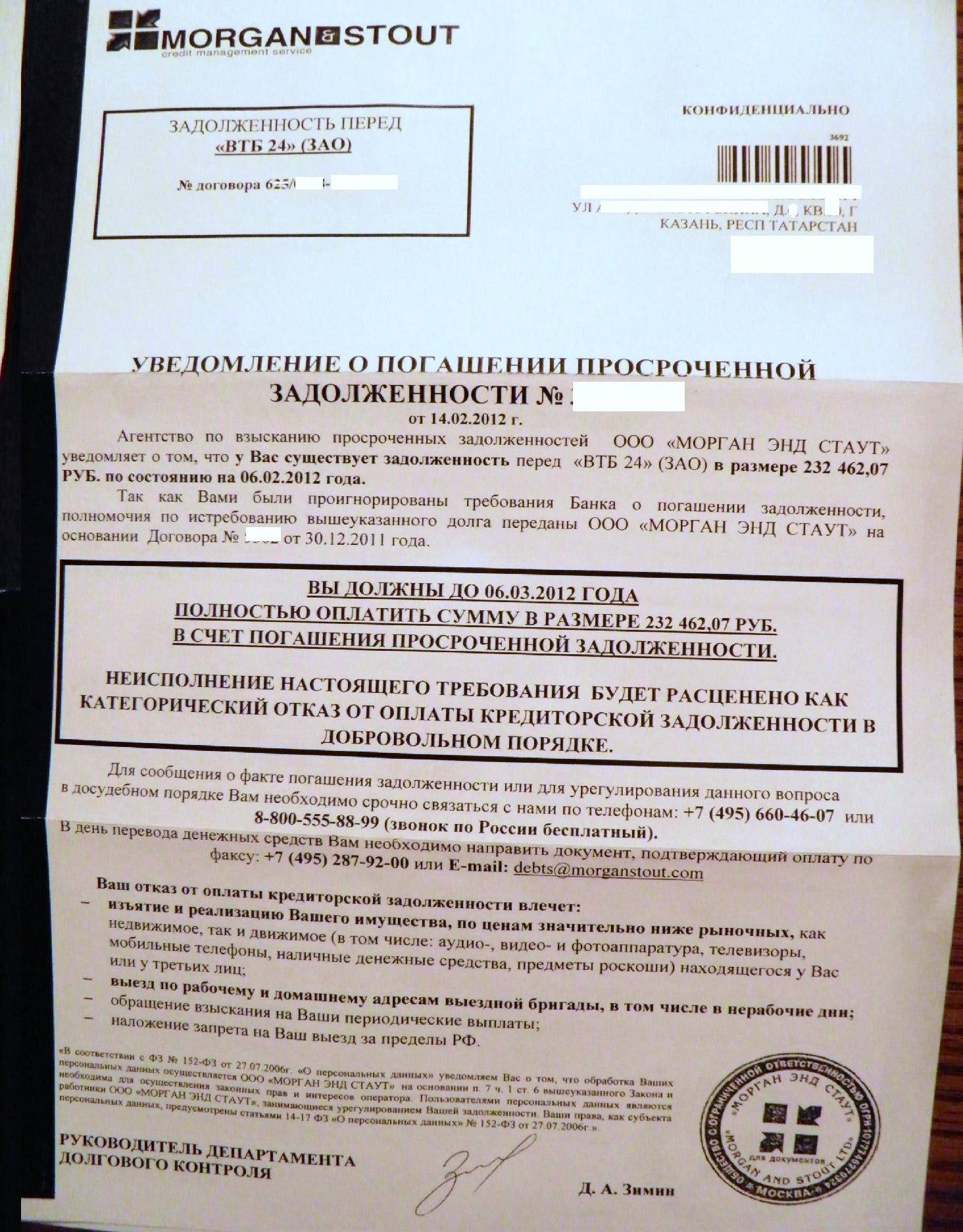

Как выставляется требование новым кредитором (третьим лицом)

Уступка права требования оформляется в рамках договора цессии. Цессия — сделка, согласно которой одна сторона передает другой стороне (сторонам) права на требование о возврате задолженности. Заключается официальный договор.

При этом необходимо иметь постоянную информацию от руководства банка о результатах процесса анализа кредитного качества, чтобы те, у кого есть проблемы, могли быть своевременно обнаружены и исправлены (в пределах возможностей).

Заемщик должен быть осведомлен о такой сделке одним из следующих способов:

- Копия договора с уведомлением на электронную почту.

- Письмо на бумажном носителе с уведомлением о переуступке.

- Размещение информации в личном кабинете на официальном сайте кредитной организации.

Политика снижения кредитного риска предусматривает ограничение доступа к кредитам экономических агентов, которые имеют неудовлетворительные финансовые результаты, осуществляют деятельность в экономических секторах с проблемами или имеют нерегулируемые долги другим кредиторам.

Читаем также: Реструктуризация долга по кредиту — что это такое, и как ей воспользоваться

Если заемщик не будет уведомлен о переходе, требования нового кредитора (цессионария) не теряют легитимности, но реагировать на них должник не обязан. Фактически, любая организация или физическое лицо может заявить о том, что ими был приобретен долг по кредиту, и без официального документа такие требования будут ничтожными с точки зрения гражданского законодательства.

Коллекторское агентство обязано официально уведомить должника о приобретении прав требования по его кредиту. К уведомлению в обязательном порядке прикрепляется копия договора с цедентом (кредитной организацией) и вся необходимая информация с реквизитами для надлежащего исполнения обязательств.

Как Сбербанк может помочь заемщику, попавшему в сложное финансовое положение

Если заемщик понимает, что не сможет вовремя оплатить кредит, то ему нужно обратиться в банк. Он может пойти навстречу клиенту, испытывающему временные финансовые трудности, и предложить оптимальный способ урегулирования проблемной задолженности.

Наиболее распространенным вариантом является реструктуризация. Она возможна в следующих случаях:

- Существенное сокращение доходов после потери работы или сокращения заработной платы.

- Призыв на срочную службу в армию.

- Уход в декрет и отпуск по уходу за ребенком.

- Утрата трудоспособности из-за заболевания или травмы.

Нельзя провести реструктуризацию по задолженности на кредитной карте. В сложной финансовой ситуации необходимо вносить на нее средства по мере возможности, даже самыми небольшими суммами.

Реструктуризация долга по кредиту в Сбербанке проводится в следующих формах:

- Изменение валюты. Доллар или евро можно перевести в рубли. Это позволит не зависеть от колебаний курса.

- Увеличение срока действия кредитного договора. Даст возможность сократить размер ежемесячного платежа.

- Отсрочка погашения кредита и процентов. Временно снизит сумму к ежемесячной уплате.

При подаче заявки на реструктуризацию Сбербанк введет ограничение на расходные операции по действующей кредитной карте.

Ипотечные заемщики, попавшие в трудную жизненную ситуацию, могут воспользоваться льготным периодом. В течение ипотечных каникул банк уменьшает или приостанавливает выплаты жилищного кредита на период до полугода. Такая возможность предусмотрена в соответствии с ФЗ №355 «О потребительском кредите (займе)»

76-ФЗ

76-ФЗ Об ипотечных каникулах От 1 мая 2019 года

Изучить документ

Подробный обзор

С 31 июля заемщик вправе требовать на полгода приостановить платежи по ипотеке или снизить их размер. Нужно предоставить уважительные причины, тогда каникулы будут представлены.

Сбербанк предоставляет ипотечные каникулы, если заемщик отвечает следующим обязательным условиям:

- Наличие трудной жизненной ситуации.

- Сумма ипотеки на дату выдачи не превышала 15 миллионов рублей.

- Жилье, на которое оформлен кредит, единственное для заемщика.

В таком случае банк приостановит внесение платежей по ипотеке или уменьшит их сумму на срок до 6 месяцев. Срок кредитного договора будет продлен на продолжительность льготных каникул.

Главное правило при возникновении задолженности по кредиту и отсутствии возможности ее погасить – не избегать контактов с банком. Он также заинтересован в возврате долга и пойдет навстречу заемщику, попавшему в трудную ситуацию.

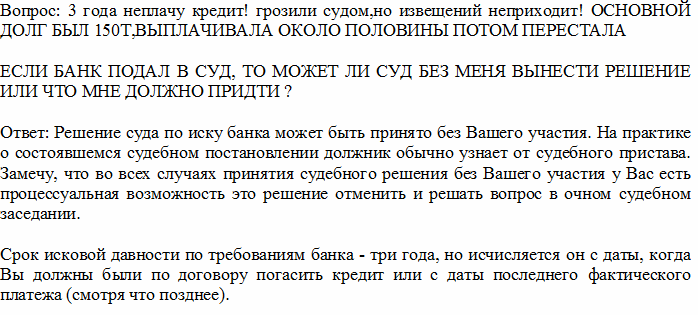

Срок исковой давности кредита

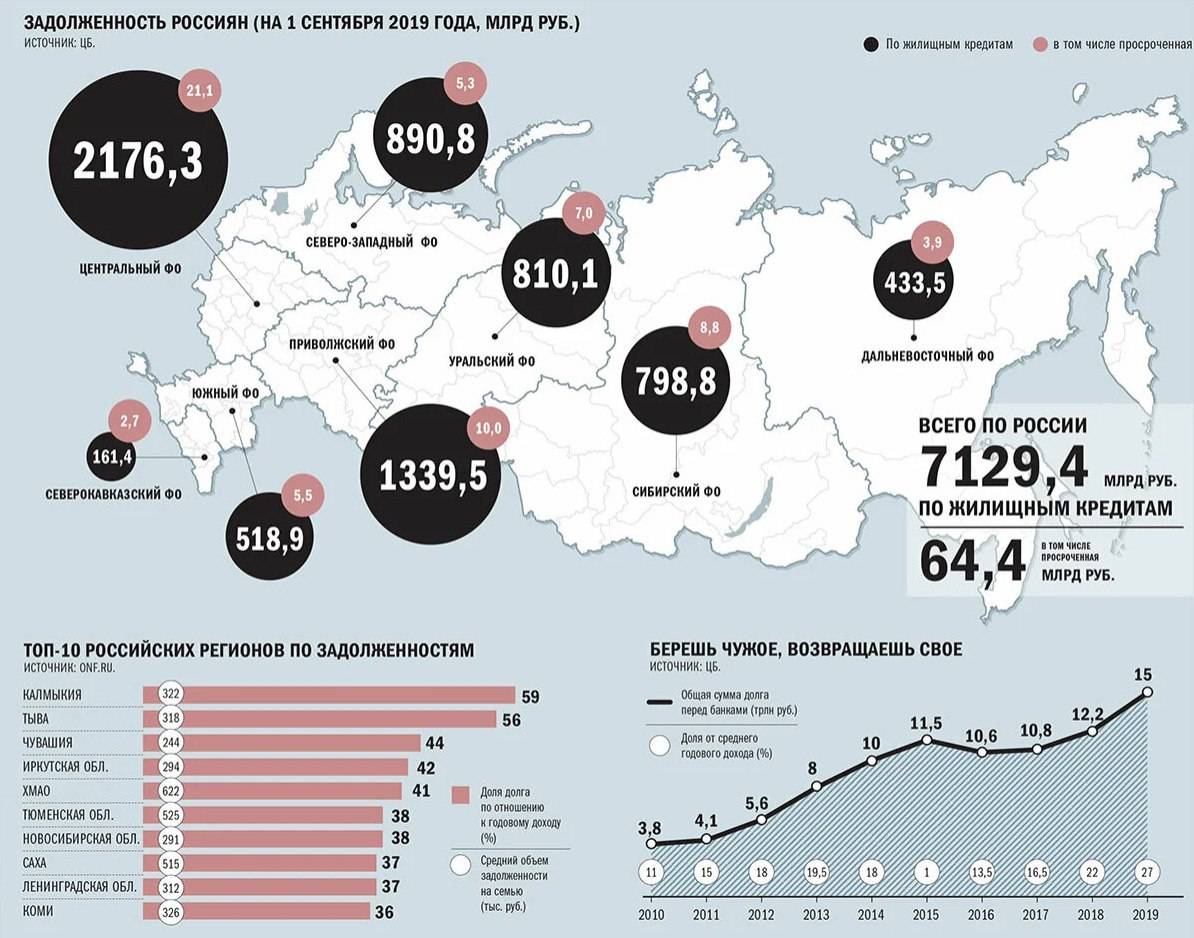

Действительно, есть люди, и их немало, которые попадали в неприятные ситуации, связанные с проблемами выплаты задолженностей по банковским займам. У большинства граждан нашей страны появляется мысль о том, что кредитор все равно спишет долги, а потому, если появились проблемы, то платить и расторгать договор потребительского кредитования не нужно, но это не так.

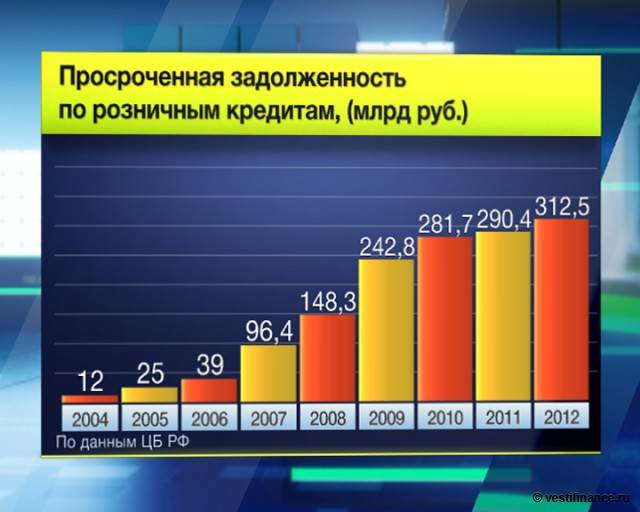

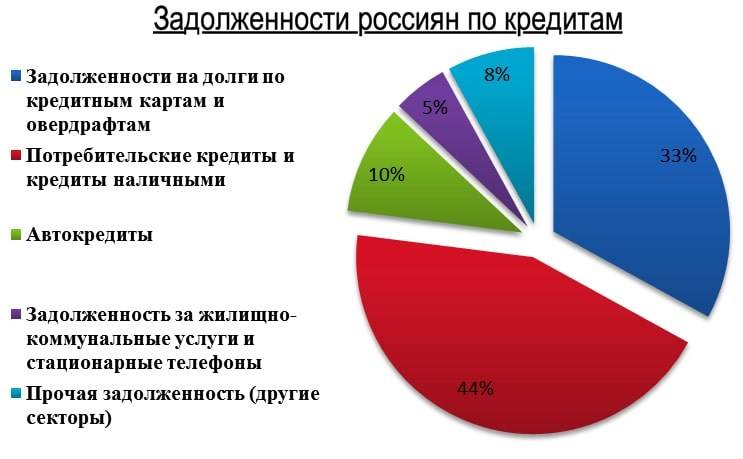

В судах Российской Федерации почти ежедневно рассматриваются дела по исковым заявлениям к должникам. В результате вопросы решаются продажей имущества должников или взиманием определенных сумм с заработных плат. Процент непогашенных займов каждый год только растет. Более подробно с судебной практикой по взысканию и аннулированию долгов по кредитам вы можете ознакомиться здесь.

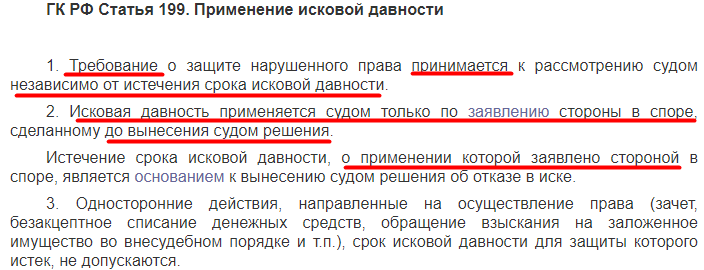

В российском законодательстве, а именно в Гражданском кодексе есть статьи, посвященные срокам, по истечению которого кредитор не вправе требовать с должника погашения долга через суд. Найти её можно в правовых документах по названию, вам понадобится прочесть статьи от 195 до 208 ГК РФ.

Согласно информации, почерпнутой из законодательства, можно отметить важную вещь: срок исковой давности по кредитам составляет 3 года. Отсчет начинается с появления первой просрочки, т.е. не с момента подписания договора, а с того дня, как вы не внесли свой ежемесячный обязательный платеж. О том, что обычно происходит, если заемщик перестает платить кредит читайте здесь.

Далее в этой статье:

А ЕСЛИ НЕ ПЛАТИТЬ

Юрист Сергей ДЕНИСОВ в комментарии для «АиФ» описал примерный алгоритм действий банка, если должник отказывается платить по кредиту. Изначально должнику звонят сотрудники банка и интересуются, что случилось, напоминают, что нужно погасить задолженность. Если клиент никак не реагирует на эти замечания, банк обращается в суд. Не стоит полагать, что судебные разбирательства займут много времени, – в большинстве случаев процедура проходит до трех месяцев. И, пока ведется разбирательство, помимо основного долга и процентов за пользование деньгами, придется заплатить пеню за каждый день просрочки и госпошлину за обращение банка в суд.

После вынесения судебного решения должнику еще дают некоторое время, чтобы добровольно погасить долг. Но если этого не происходит, то деньги могут вычесть из зарплаты должника или вовсе описать имущество.

Если же у должника были поручители, то банк в досудебном порядке обращается за выплатой долга к ним. Если и они отказываются выплачивать кредит, то и должник, и они сами по закону обязаны солидарно погасить сумму долга.

Можно ли вернуть товар, если он приобретен по акции или в кредит?

Подробнее