Способы проверки задолженности по кредиту

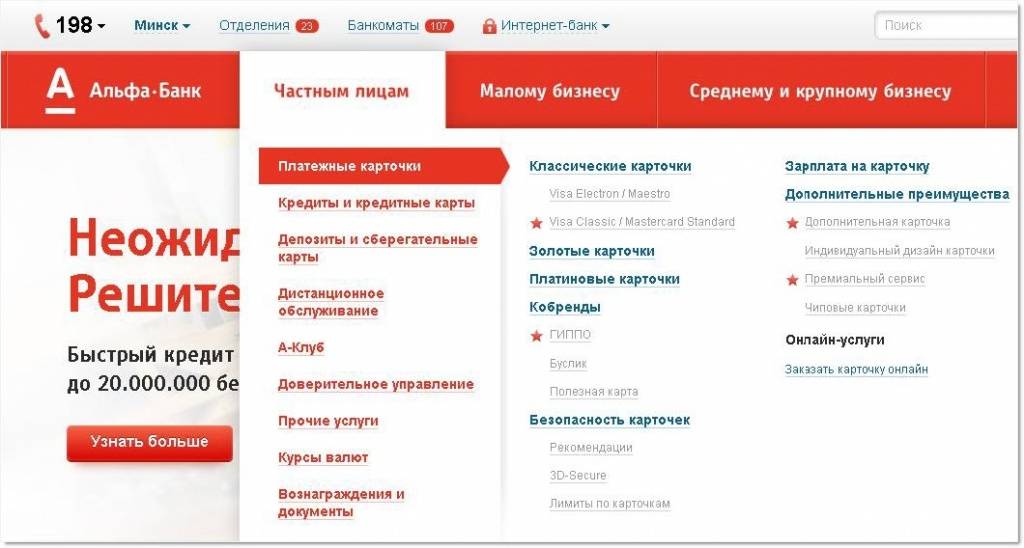

Как и любой другой коммерческий банк, Альфа-Банк ориентируется в первую очередь на осуществление банковских операций с физическими лицами и бизнесом. Отсюда следует, что одним из главных направлений деятельности Альфа-Банка является выдача кредитов и размещение депозитов.

Но, разумеется, чтобы кредиты приносили прибыль компании, они должны вовремя возвращаться клиентами. Если нет удобного контроля задолженностью, это становится проблематичным. Поэтому Альфа Банк предусмотрел возможность узнать остаток по кредиту – в большинстве случаев для этого достаточно лишь выхода в интернет.

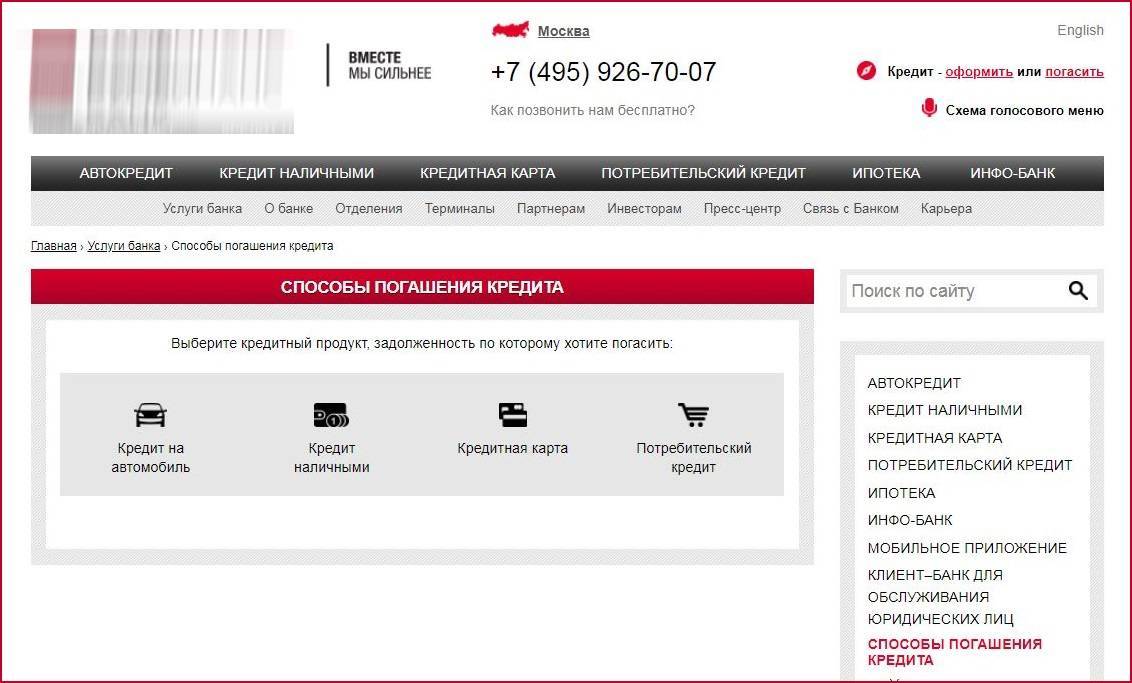

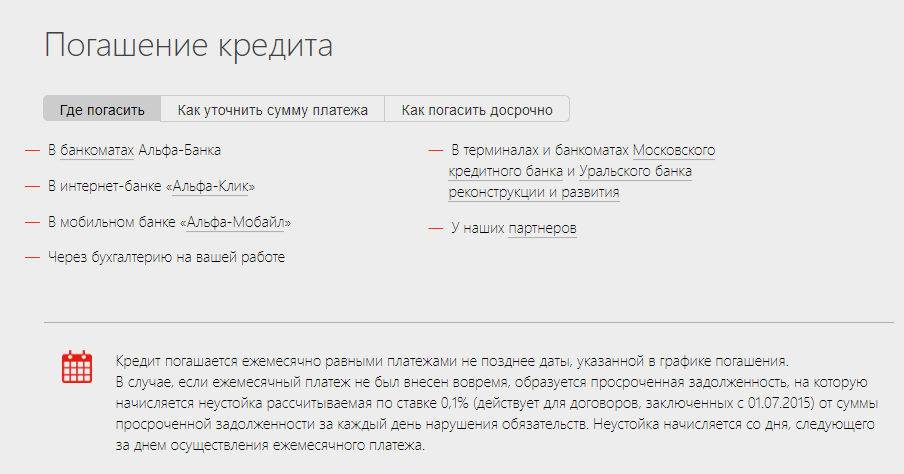

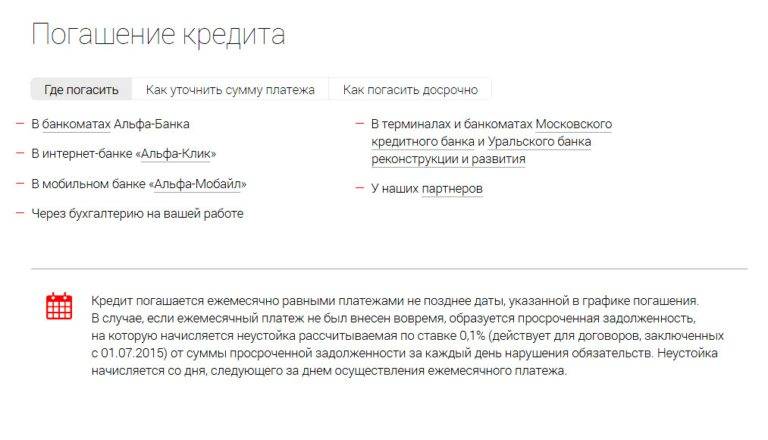

Всего способов существует пять:

- Клиент может проверить остаток лично в отделении банка;

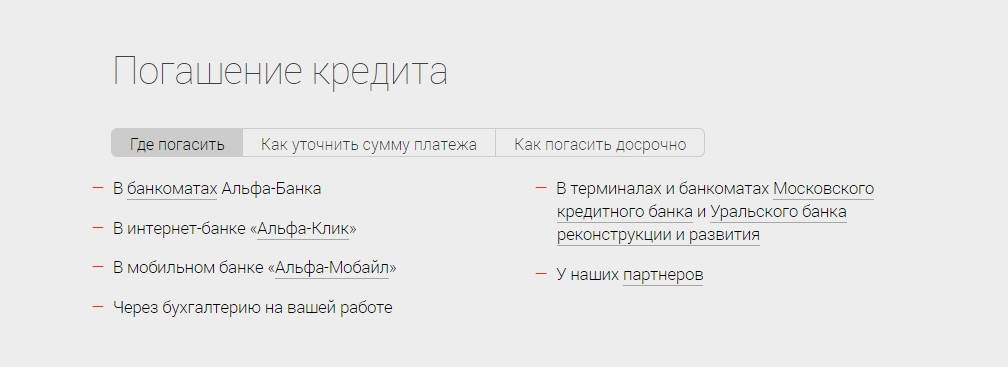

- Проверку можно осуществить через банкоматы и терминалы Альфа-Банка;

- С помощью мобильного телефона и мобильных команд;

- Узнать задолженность по кредиту можно через личный кабинет в интернет-банке «АБ»;

- То же самое можно сделать посредством звонка на горячую линию.

Исследуем каждый способ подробнее.

В отделении банка

Удобство способа заключается в том, что клиент может проверить задолженность по кредиту с минимальным набором документов. Часто даже не требуется договор кредитования, т.к. все данные о клиенте содержатся в базе данных банка. Следуйте инструкции:

- Обратитесь к сотруднику банка с просьбой проверить остаток по займу;

- Предоставьте ему оригинал внутреннего паспорта РФ. В большинстве случаев этого уже достаточно для поиска в базе данных, но для более быстрого поиска у вас могут попросить дополнительно договор кредитования и/или ИНН;

- Сотрудник банка буквально в пару минут отыщет вас в базе данных, после чего он сообщит вам сведения о состоянии задолженности.

Через банкомат

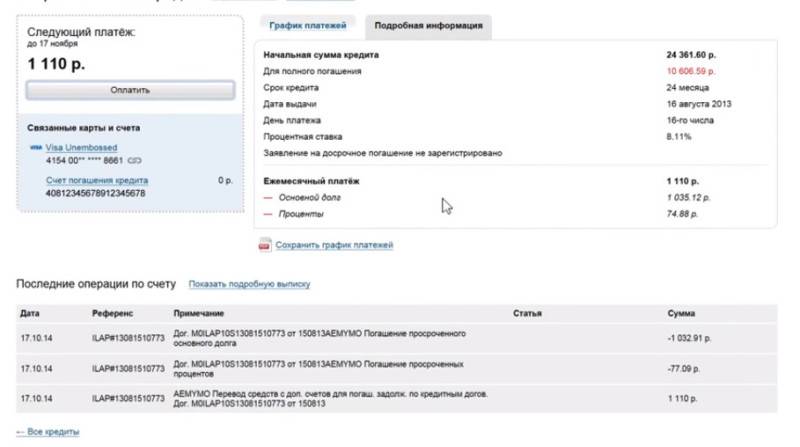

Если у вас имеется доступ к банкомату или терминалу, процедура проверки еще более упрощается. Единственное – желательно иметь при себе номер кредитного договора, т.к. некоторые старые банкоматы требуют его для проверки счета.

- Вставьте карточку и введите четырехзначный пин-код;

- Перейдите в раздел «Состояние счета», «Выписка» или «Мини-выписка» (у банкоматов разного года выпуска разнится меню);

- Если перед вами старый банкомат, он потребует ввести номер кредитного договора. Если новый, все открытые вами займы автоматически будут отображены в виде списка;

- Выберите нужный займ и получите всю необходимую информацию по нему в виде бумажной выписки.

Если вы вставили в банкомат кредитную карточку Альфа-Банка, на третьем этапе будет отображено состояние вашего счета, привязанного к кредитке.

Через смс

К сожалению, на данный момент эта услуга предоставляется только пользователям кредитных карт. Она называется «Альфа-чек», за пользование услугой не взимается ни единоразовая, ни ежемесячная плата.

- С сим-карты, к которой привязана кредитка, пошлите сообщение на короткий номер «2265»;

- В содержании смс-сообщения напишите на кириллице или латинице слово «баланс» или «остаток»;

- В течение минуты банк вышлет в виде ответного смс всю информацию по остатку задолженности на кредитке.

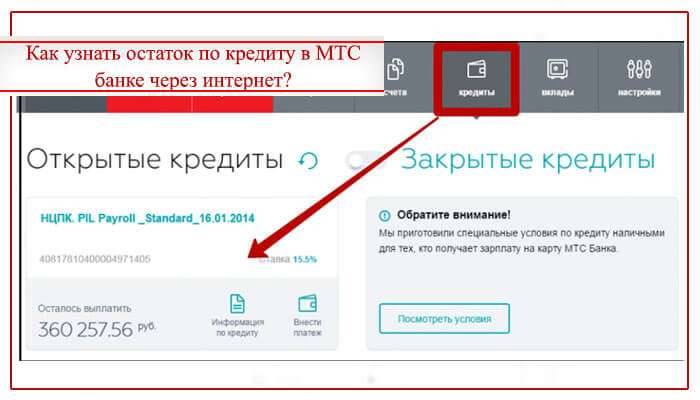

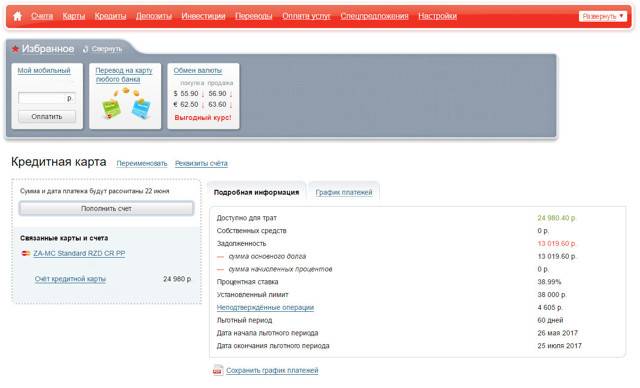

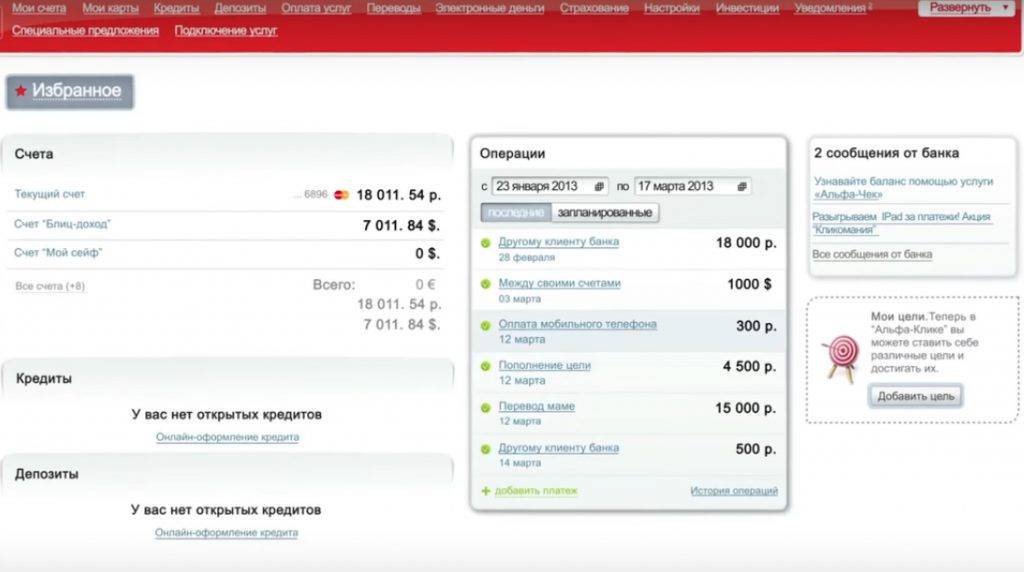

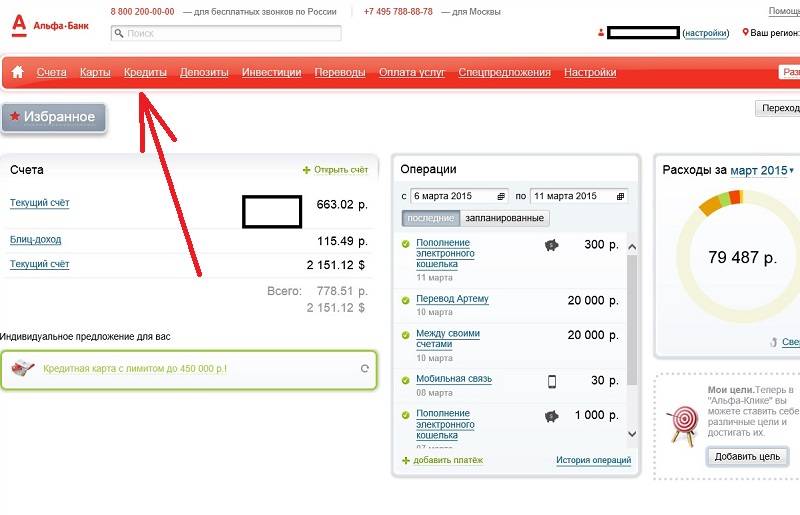

Личный кабинет

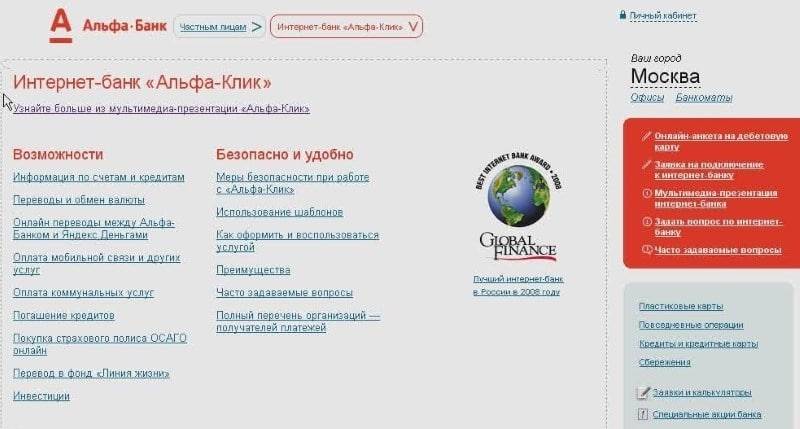

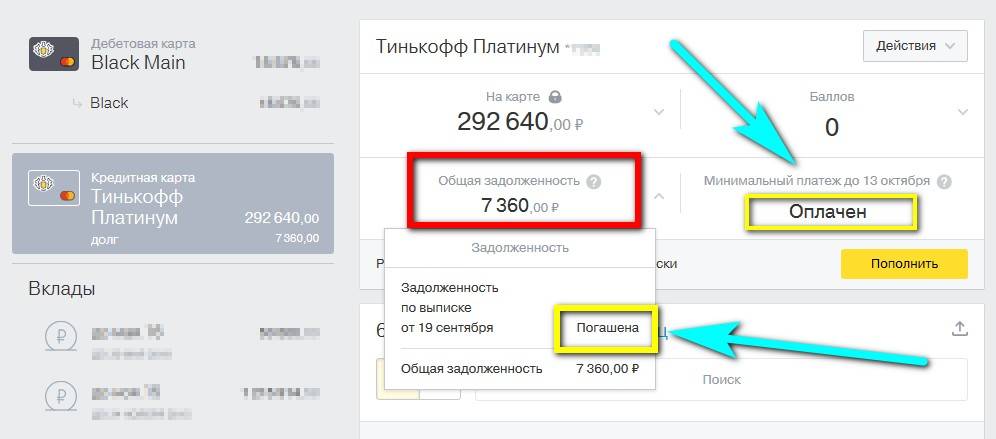

Проверка баланса с помощью интернет-банка – единственный способ узнать состояние счета не выходя из дома, т.е. онлайн. Для этого у клиента уже должен быть получен свой личный кабинет.

Если его нет, открытие производится при непосредственном контроле банка: первые индивидуальные данные для входа в «Альфа-клик» выдает либо сотрудник в отделении банка, либо оператор на горячей линии. При этом нужно в обязательном порядке подтвердить свою личность, чтобы услугу выполнили.

Далее все просто:

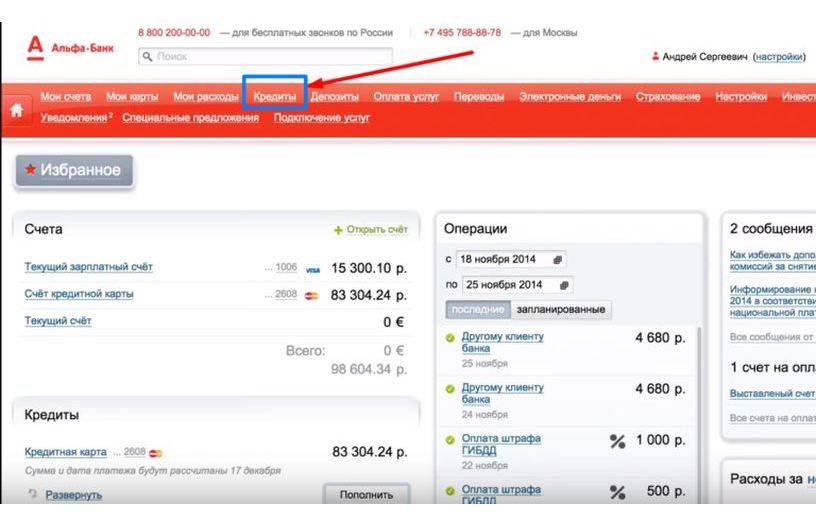

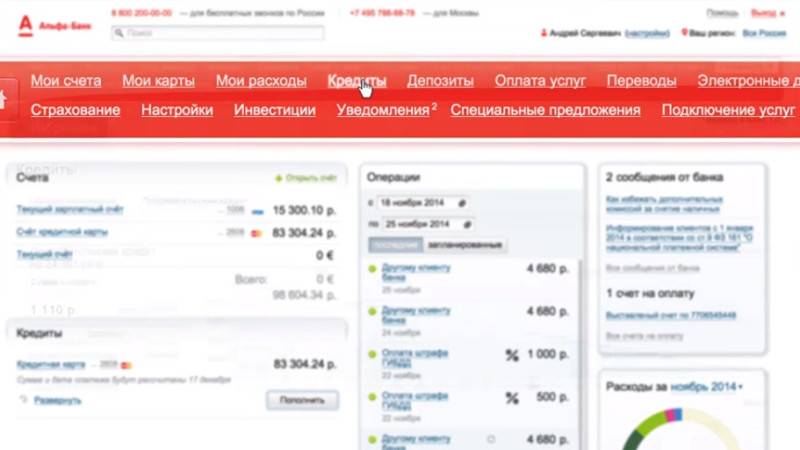

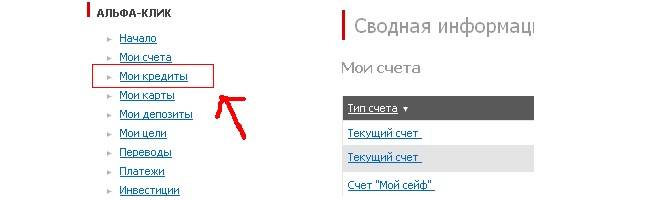

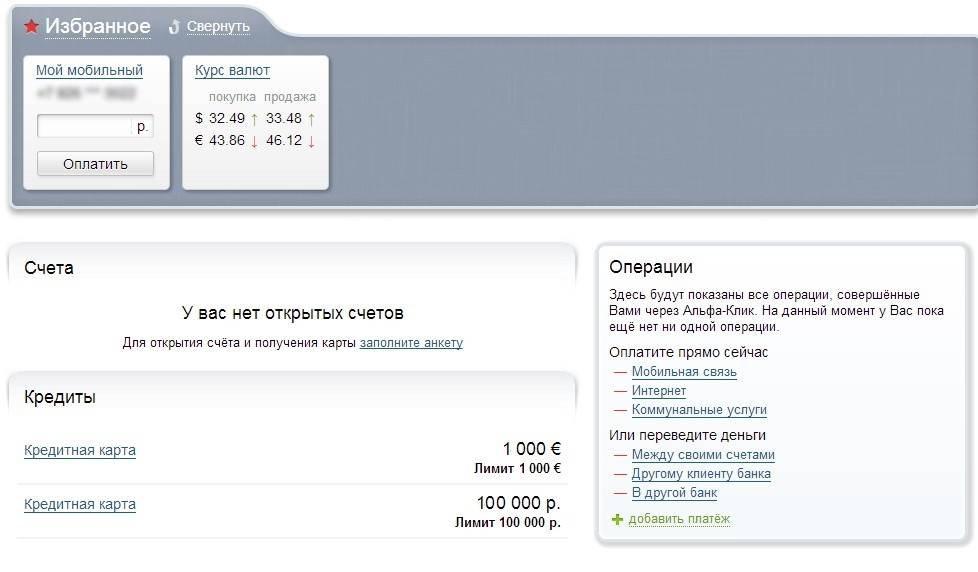

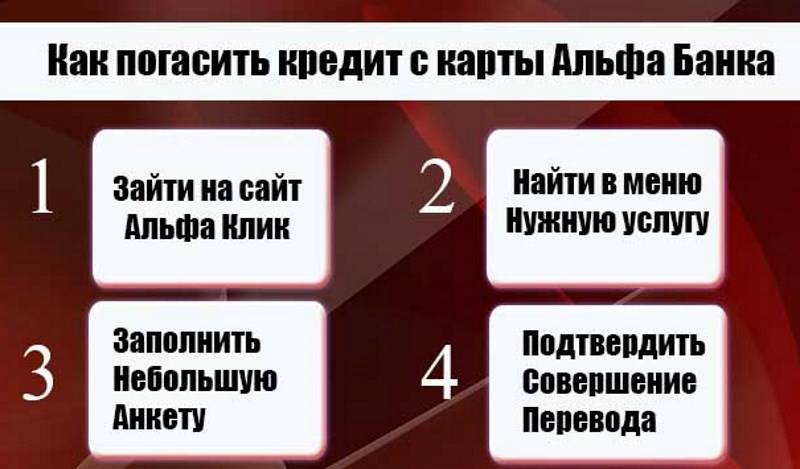

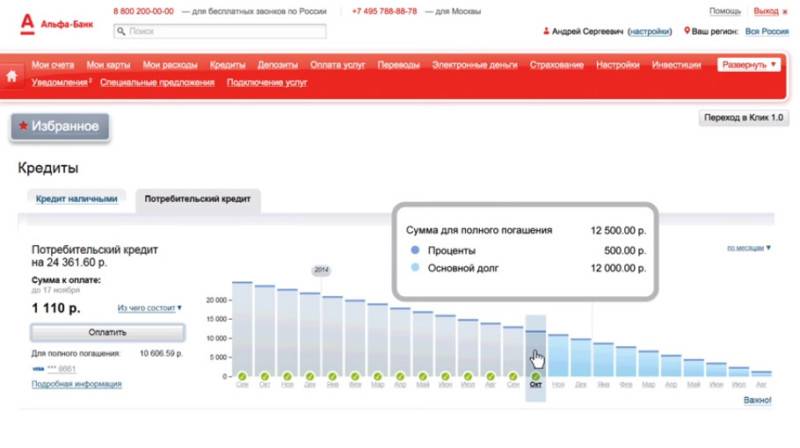

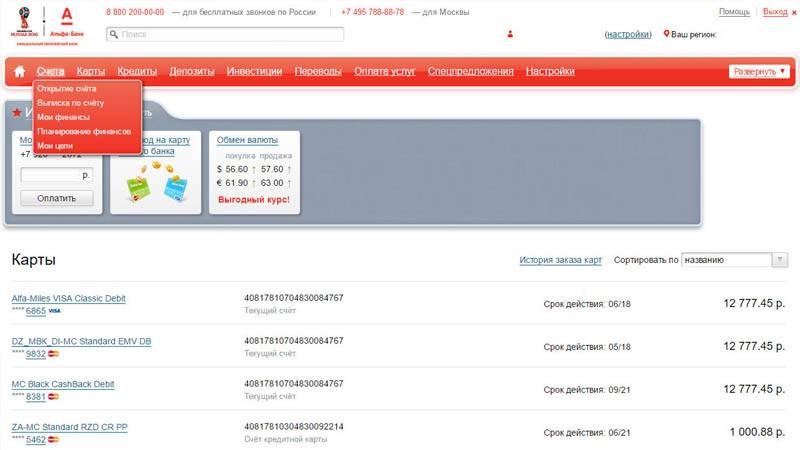

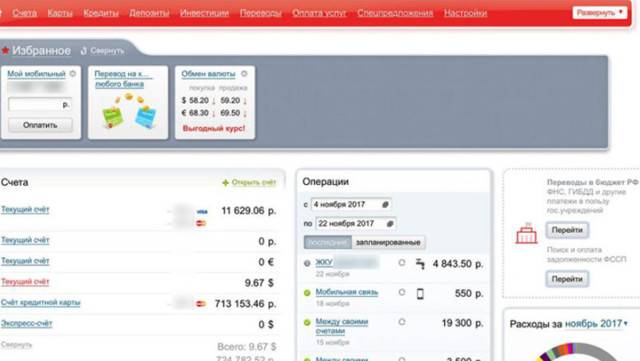

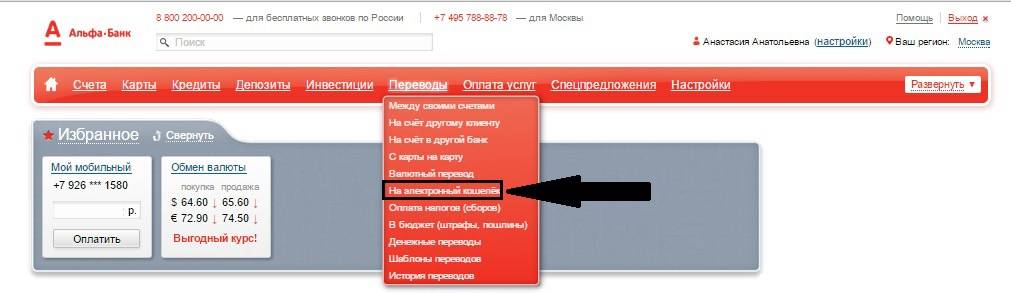

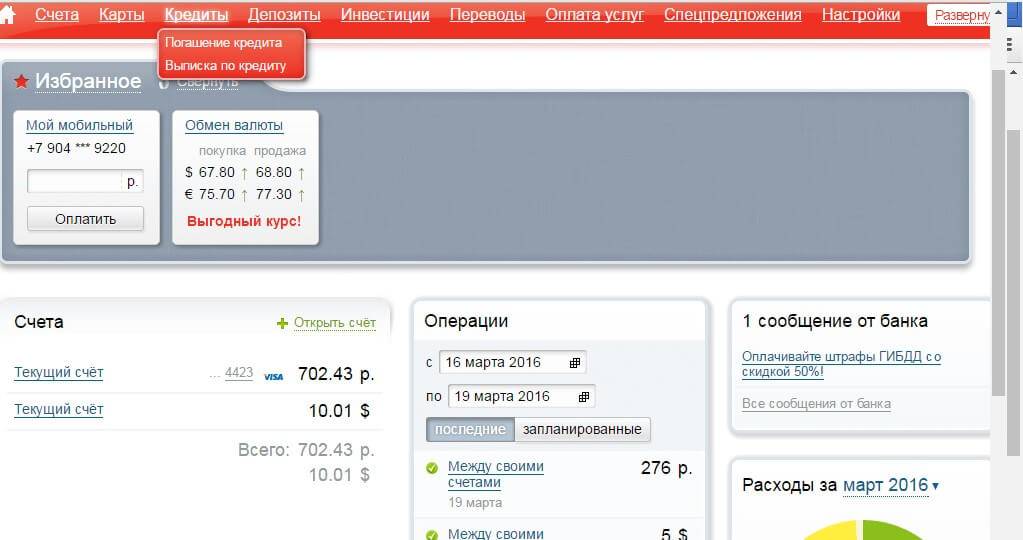

- Войдите в «Альфа-Клик» (https://click.alfabank.ru), введя логин и пароль;

- В шапке сайта найдите раздел «Кредиты» и кликните на него;

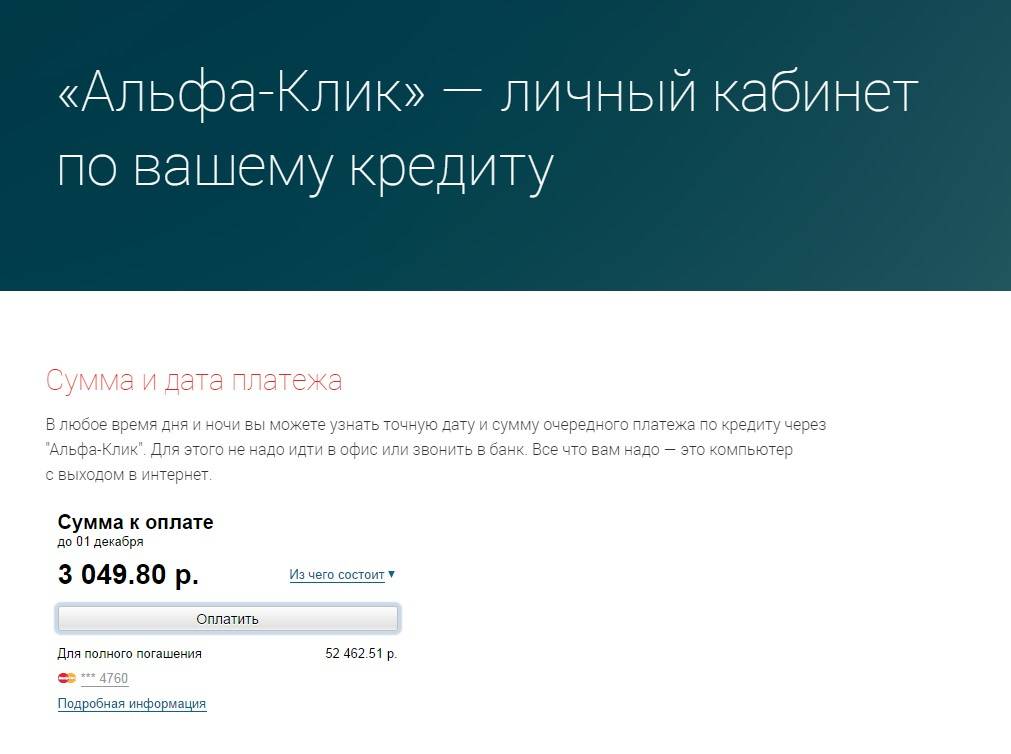

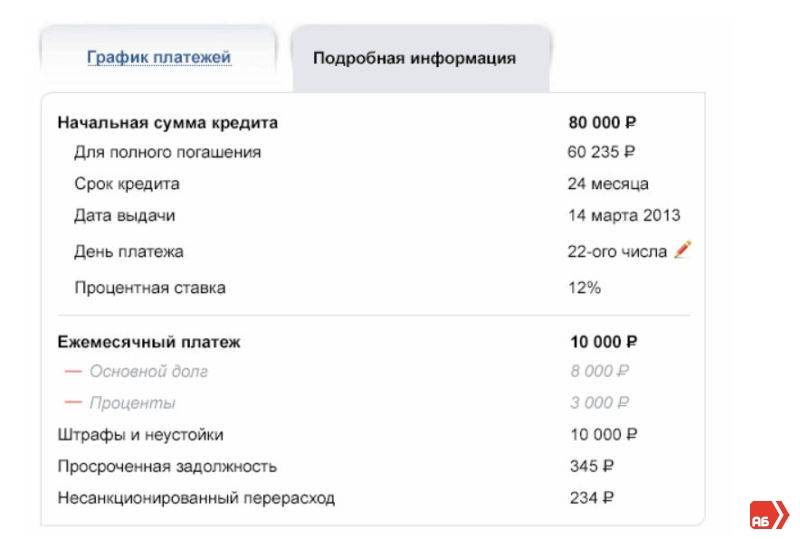

- Откроется страница со всеми данными об имеющихся займах – имеются ввиду как кредитные карточки, так и обычные потребительские кредиты. Вам нужно лишь выбрать тот займ, что интересует вас больше всего – кликните на него;

- На новой странице отобразится информация по счету.

Через звонок на горячую линию

Горячая линия обслуживает поступающие звонки со всей России на полностью безвозмездной основе. Линия доступна по телефону 8 800 100 77 33 .

После успешного соединения с оператором следует назвать свои паспортные данные, контрольную информацию (ответ на секретный вопрос), а также номер кредитования, если потребуется. После получения этих проверочных данных оператор сообщит, какой сохранился за клиентом долг.

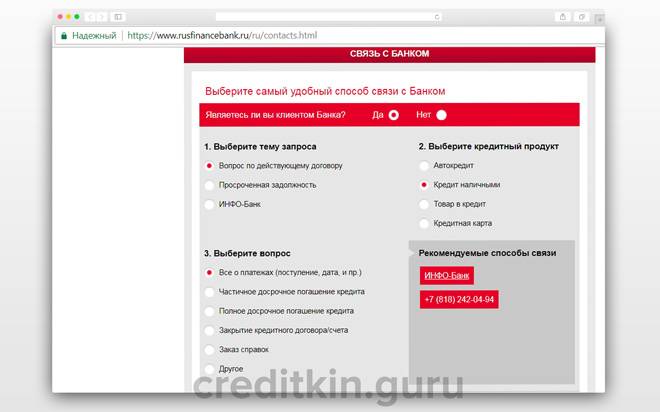

Обращение в службу «Альфа-Консультант»

Поддержка клиентов работает в режиме 7/24.

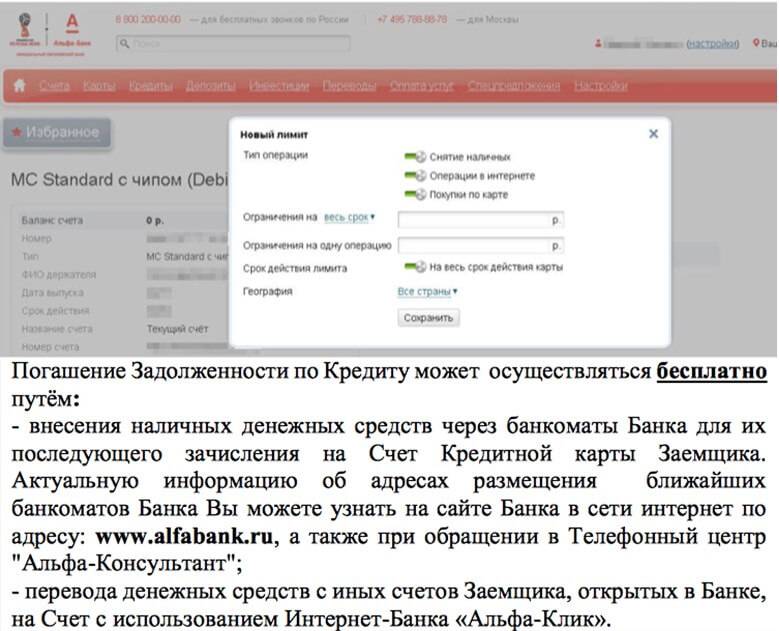

Набрав номер 8 800 200-00-00 (для региональных клиентов) или 495-78-888-78 (для Москвы и области) и последовав указаниям голосового меню автоответчика, можно узнать:

- когда необходимо совершить очередной платеж, а также его точную сумму;

- какой размер суммы необходимо подготовить для полного расчета по займу;

- состояние кредитного счета, а также выяснить, имеется ли по нему просрочка;

- решение по заявке на получение кредитной карточки или займа;

- любая другая сопутствующая информация по вашему вопросу.

Для получения необходимых данных потребуется пройти авторизацию, которую можно существенно упростить, если звонить с номера мобильного телефона, указанного в договоре.

Почему возникает задолженность?

Вы можете задолжать банку, в случае если пропустите обязательный платёж и не осуществите его в установленный срок. В этом случае будет расти сумма долга, так как вам будут начислять штрафные проценты. Бывают форс-мажоры, когда у человека меняется финансовое положение в результате увольнения или болезни, или если его платёж задержался по независящим от него причинам.

Важно! Всегда внимательно изучайте условия договора, чтобы у вас не возникали долги. Если у вас будет множество просрочек, банк может внести вас в чёрный список и испортить кредитную историю

В дальнейшем вы не сможете оформить другой кредит.

Инструкция по проверке баланса карты через СМС

Прежде чем отвечать, как проверить баланс карты от Альфа Банка через СМС, предупредим: услуга проверки баланса доступна лишь тем пользователям, кто подключил услугу «Альфа-чек». Если вы не подключили соответствующий тариф, банк просто никак не отреагирует на посылаемые вами сообщения.

Подключить «Альфа-чек» можно в отделении банка, на горячей линии колл-центра (8 800 200-0000), через банкомат или же в личном кабинете онлайн-банкинга от Альфы. Удобнее всего это сделать по телефону горячей линии — вам нужно просто назвать ФИО, номер кредитного договора или карты, после чего необходимо озвучить кодовое слово — сообщите оператору, что желаете подключить «Альфа-чек». Буквально за пару минут будет произведено подключение к одному из тарифов банка.

Следуйте инструкции:

- С сим-карты, привязанной к вашей карте, отправьте сообщение на один из телефонов банка: «2265» или «8-903-767-22-65». Если вы будете отправлять sms с телефона, непривязанного к карте, вы или не получите доступ к услуге, или узнаете баланс чужой карточки;

- В тексте сообщения напишите «Баланс» или «баланс». Писать нужно без кавычек, пробелов и других символов — только сам текст;

- Дождитесь ответное смс от банка. Как правило, автоматический ответ приходит в течение 1-2 минут с момента отправки запроса. В ответном смс-сообщении будет указано, каков остаток на вашем счете. Система может показать размер задолженности вместо остатка на счете — такое возможно, если вы «вышли в минус» при пользовании дебетовой картой с овердрафтом или кредитной картой.

Стоимость проверки баланса через СМС

Стоимость проверки зависит от того, к какому тарифу услуги «Альфа-чек» вы подключились. Тарифы бывают следующие:

Таким образом, единоразовый запрос услуги по проверке баланса фактически не стоит ни рубля. Вместо этого клиент оплачивает все время пользование услугой: с его основной карты или счета ежемесячно снимается установленная тарифом сумма.

Определение задолженности по кредиту

Под данным определением следует понимать просроченный платеж по причине нарушения режима внесения ежемесячного взноса согласно установленного графика

Просроченная задолженность по кредиту (не важно, по какой причине она произошла) влечет за собой штрафы от лица, предоставляющего услуги, в случае, когда в соглашении не оговариваются иные правила. Поэтому за любые пропущенные сутки на часть задолженности насчитывается пеня, и размер обязательства перед банковской организацией увеличивается

Видео по теме: https://www.youtube.com/embed/lgfgOalrgIo

- Самостоятельно (обратиться в филиал);

- Через устройства (связаться с оператором, узнать в АТМ, посредством электронного банкинга).

Приставы сняли деньги с карты без предупреждения

Судебные приставы – это непосредственные исполнители судебных решений, осуществляющие взыскания с должников в рамках исполнительного судопроизводства. Деятельность приставов отражается в ФЗ «Об исполнительном производстве», а также указах Президента РФ.

Полномочия судебных приставов в области взысканий с банковских структур:

Соответственно, судебные приставы имеют право на снятие денежных средств с карты Сбербанка даже без согласия на то владельца.

Но при этом служба руководствуется принципами исполнительного производства и не должна заниматься беспричинным снятием денег.

Снятие денег с карточки Сбербанка может происходить в следующих случаях:

Но не стоит паниковать, если штраф составляет 100 или 500 рублей. В таком случае снятие денег с карты вряд ли грозит.

Когда приставы налагают арест на часть заработной платы должника, следует помнить, что максимальный размер составляет 50% от ежемесячной суммы. Удерживать свыше половины з/п приставы не имеют права.

Помимо судебных приставов снятием денег с кредитной карты могут заниматься:

- органы налоговых и таможенных служб;

- суды общей юрисдикции;

- исполнительный орган ФСФМ.

Процедура снятия денег по штрафам или алиментам не требует особых мероприятий, так как банк располагает всем необходимым для проведения взыскания.

Разумеется, речь идет о доступе к личным данным должника.

Основанием для проведения снятия денег с карты служит исполнительный лист судебного органа, в соответствии с которым приставы имеют право на арест и изъятие имущества должника.

Процедура состоит из нескольких шагов:

В заключении рассмотрим инструкцию к действию, если с карты были списаны деньги без причины (непонятно, на уплату штрафа или алиментов):

Придется приложить немало усилий, но при грамотном подходе можно добиться полного возвращения списанных средств.

В обязанности судебных приставов входит контроль и возбуждение исполнительного производства. Они следят за выплатой долгов, а также, должны осуществлять взыскание денежных средств принудительно, если должник не платит добровольно.

Приставы используют несколько принудительных методов – они имеют право арестовать имущество, конфисковать имущество, арестовать счета, или же снять деньги со счетов должника.

В 2000 году окончил юридический факультет НИУ «Высшая школа экономики».

Работает в юридической сфере 16 лет, специализация — разрешение жилищных споров, сделки с имуществом, семейные дела, наследство, земельные споры, уголовные дела.

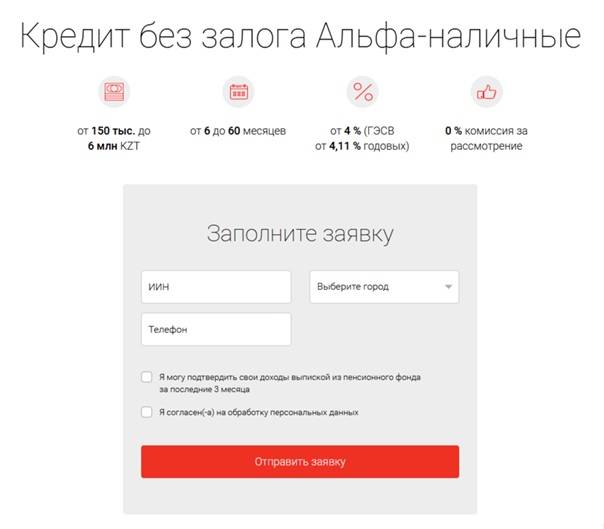

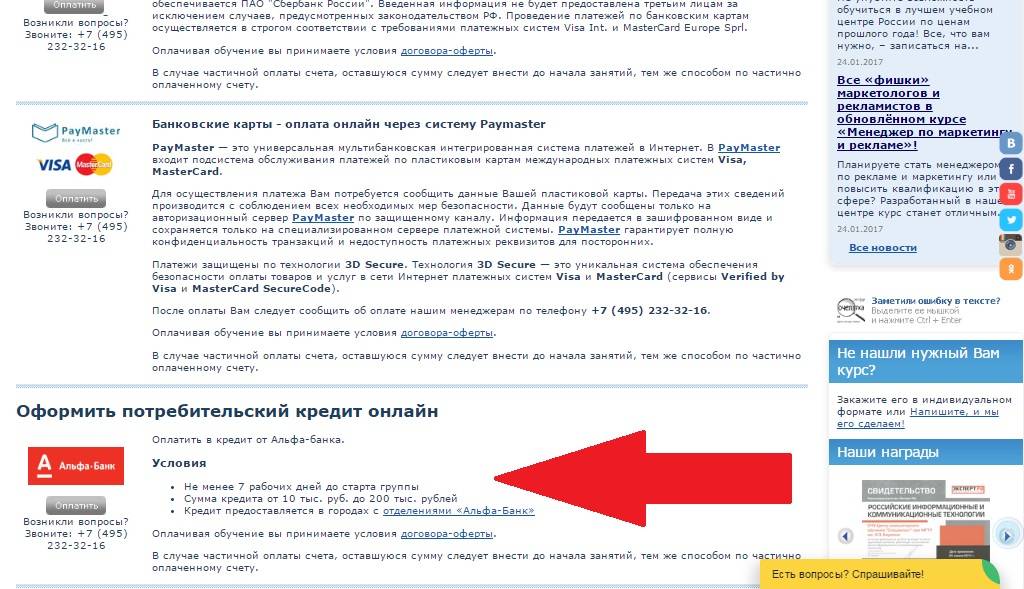

Требования к оформлению кредита

Альфа-Банк – довольно осторожная организация, которая не выдает кредиты кому попало. Заемщик должен соответствовать внушительному списку требований, чтобы иметь шанс получить кредит в этом банке. Кроме того, у него должен быть стабильный, хоть и невысокий доход. Кредит в Альфа-Банк практически не требует документов, если речь идет о небольшой сумме. Однако более-менее весомые деньги уже придется выбивать у организации, предоставляя различные справки и бумаги.

Заёмщик и поручитель

Заёмщиком может стать далеко не каждый совершеннолетний человек. Чтобы получить возможность оформить кредит Альфа-Банка, необходимо соответствовать следующим критериям:

- Возраст – от 21 года.

- Гражданство – Российская Федерация.

- Стаж – от 3 месяцев на последнем месте работы.

- Доход – от 10 тысяч рублей (если есть другие кредиты, то нужен доход больше).

- Проживание и регистрация – в городе, где есть хотя бы одно отделение Альфа-Банка, или населенном пункте, который расположен недалеко от этого города.

- Не индивидуальный предприниматель и не работник ИП.

Увы, по каким-то причинам кредит наличными в Альфа-Банке официально недоступен для индивидуальных предпринимателей и их сотрудников. Поэтому владельцам и работникам ИП доступ к деньгам закрыт.

Документы

Для оформления потребительского кредита в Альфа-Банке достаточно предоставить только паспорт и дополнительный документ. Но лишь в случае, когда вы планируете получить небольшой кредит. В целом перечень бумаг для оформления кредита следующий:

- Паспорт гражданина РФ – обязательно всегда.

- Второй документ на выбор (СНИЛС, банковская карточка, загранпаспорт, ИНН или водительское удостоверение, полис ОМС) – обязательно всегда.

- Справка по форме 2-НДФЛ (за 3 месяца) или справка о доходах по форме банка – обязательно при сумме кредита от 300 тысяч рублей.

- Третий документ на выбор (ПТС, загранпаспорт с отметкой о выезде заграницу за последний год, полис ДМС, копия трудовой книжки, полис КАСКО, выписка из банка со счета, на котором лежит более 150 тысяч рублей) – обязательно при сумме кредита от 400 тысяч рублей.

Как видите, небольшие суммы в Альфа-Банке можно получать, практически не беспокоясь о сборе и оформлении документов. Однако и ставка в таком случае будет выше, чем на обычный кредит. А для сумм более 300 и тем более 400 тысяч рублей придется поискать различные бумажки.

Для зарплатных клиентов предусмотрены более простые условия получения кредита наличными. Для оформления сумм от 50 до 250 тысяч рублей им достаточно предоставить только паспорт. Все, что свыше, требует предоставления второго документа на выбор из того же списка, что и для обычных клиентов.

Время на принятие решения

Срок рассмотрения кредитной заявки зависит от того, по какой программе планируется выдать ссуду. К примеру, ипотечные займы всегда требуют более тщательного и глубокого анализа. Значит, и решение будет приниматься банком максимально долго. Чего не скажешь о потребительских кредитах, ответ по которым иногда становится известен уже через 15-20 минут.

Если вам нужны денежные средства для свободного пользования, обратите внимание на займы наличными и кредитные карты. Подать заявку на эти продукты возможно через интернет, а предварительное решение Альфа-Банка вы получите через несколько минут

Однако это не окончательный ответ кредитора, вам придется получить еще одно одобрение, на этот раз после личного обращения в отделение. Если повторный ответ также положительный, можно подписывать кредитный договор.

Кроме быстрой проверки поступающих заявок, Альфа-Банк привлекателен и другими условиями кредитования

Основное, на что обращают внимание потенциальные заемщики – процентная ставка от 9,9% до 18,99%. Процент устанавливается индивидуально для каждого клиента, но даже в максимальном значении будет меньше, чем в других банках

Ведь обычная ставка по потребительским займам сейчас составляет 22-23% годовых.

Радует и широкий диапазон сумм – от 50 тысяч до 5 млн. рублей. Прочие кредитные организации устанавливают достаточно высокую планку, часто оформить ссуду можно только от 100 тысяч рублей или даже больше. Срок кредитования от 1 до 5 лет, но и этого достаточно для выплаты займа, хотя другие банки могут предложить больший период.

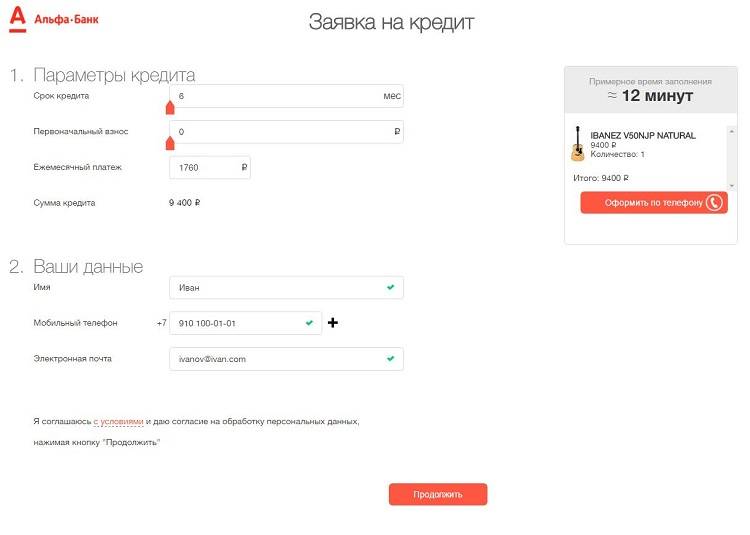

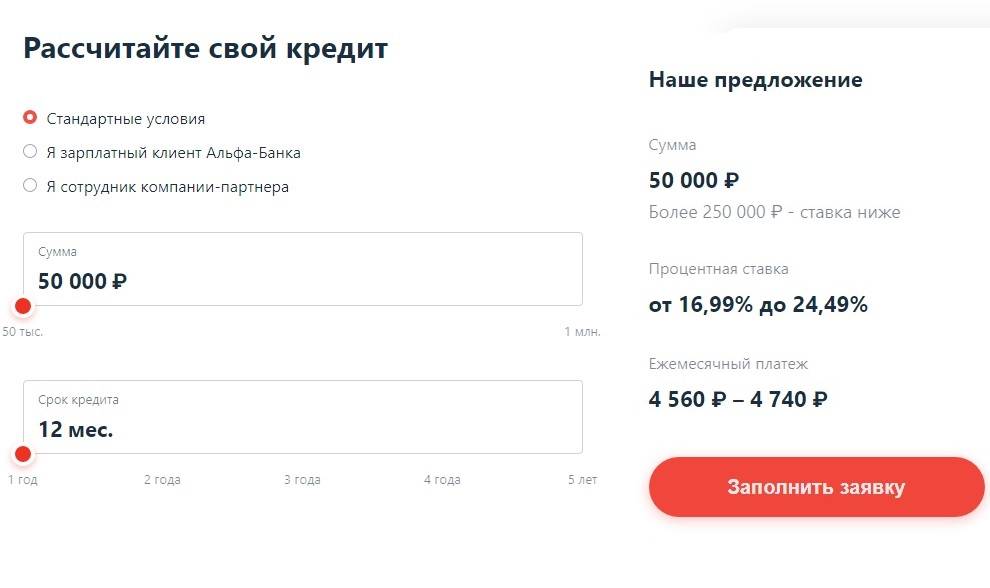

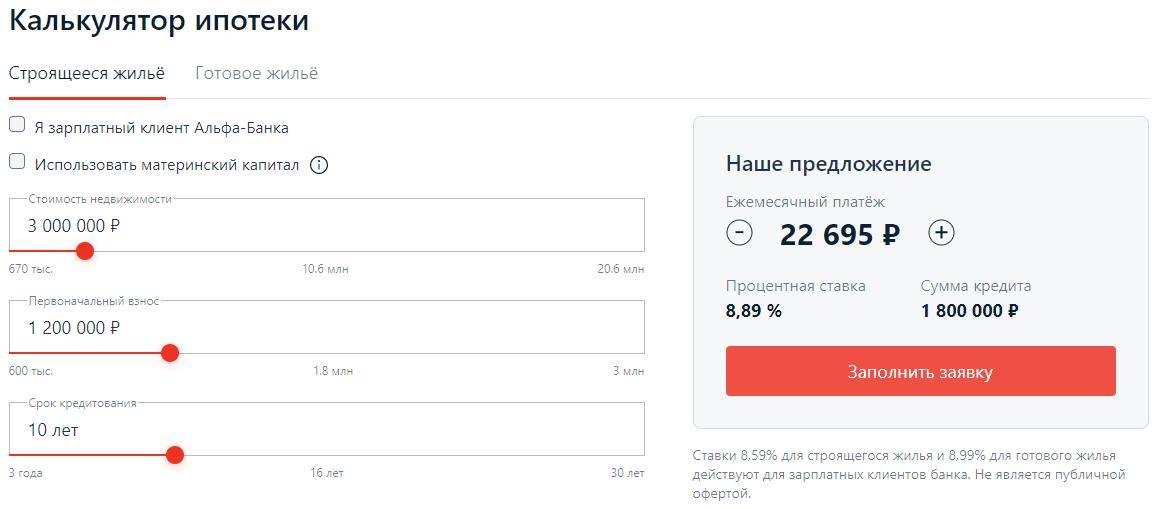

На сайте Альфа-Банка разрешается сделать предварительный расчет погашения будущего кредита. Для этого здесь предусмотрен специальный калькулятор, в который заемщики вносят исходные данные. В результате им станет известна примерная сумма платежа еще до подачи заявки на сайте.

Ссуда нецелевая, поэтому предоставлять в банк документы об использовании денег не нужно. Однако для получения решения по кредитной заявке вам придется запастись терпением. Ответ банка поступит только после предоставления заемщиком полного пакета документов и их проверки банковской службой андеррайтинга. Сколько рассматривается анкета клиента?

- Потребительские займы – 1-2 дня.

- Жилищные кредиты – 1-3 дня.

- Кредитка – 1 день.

Обратите внимание, что выше указан период проверки после предоставления в банк всех бумаг по списку. Если клиент забыл справку или она оформлена неправильно, придется начинать отсчет заново после устранения всех замечаний

В некоторых случаях банк нарушает заявленные сроки рассмотрения, особенно по кредитам с залогом или целевым использованием.

В чем выгода для Альфа-Банка

Согласно письму Центробанка «О применении положения Банка России № 254-П» от 18 апреля 2017 г., кредитно-финансовые организации должны создавать резерв (вплоть до 100% суммы, предоставленной заемщику) на случай возможных потерь по ссудам населению. Но резервировать деньги невыгодно.

Учитывая, что процент проблемных кредитов растет, это может стать критичным для стабильности и сохранения платежеспособности кредитно-финансовой организации, что ставит под угрозу само существование банка. Поэтому выгодно избавляться от существующей задолженности даже путем предложения скидок заемщикам.

Процент проблемных кредитов в Альфа-Банке растет.

После длительного разбирательства и затрат на юридическое сопровождение может оказаться, что взыскать с заемщика ничего и не получится. Поэтому, чтобы хоть что-то забрать, предлагается погашение долга со скидкой.

Виды кредитных программ: условия и процентные ставки

Банк выдает займы под залог недвижимости, на покупку автомобиля, нецелевые ссуды. Для объединения кредитов, полученных в других банках, можно пользоваться программами рефинансирования.

Кредит под залог жилья

При предоставлении клиентом имущества в качестве обеспечения по кредиту банк предлагает такие условия:

- сумму займа, равную оценочной стоимости недвижимости (не менее 600 тыс., не более 5 млн руб.);

- период погашения долга – до 30 лет;

- процентную ставку 13,2% годовых для зарплатных клиентов, 13,55% – для прочих заемщиков.

Банк выдает займы на любые цели под залог жилья.

Передаваемая в залог недвижимость должна:

- иметь показатель износа не более 60%;

- не подлежать сносу или реконструкции;

- быть оборудованной системами электро- и водоснабжения, канализации, отопления;

- иметь исправные сантехнические приборы, окна и двери;

- не быть признанной ветхим жильем;

- иметь кирпичный, каменный или железобетонный фундамент;

- не являться частным домом.

Заем наличными

По этой программе банк выдает до 5 млн руб., которые можно выплачивать в течение 5 лет.

Процентная ставка зависит от кредитного лимита и статуса клиента:

- При оформлении займа в размере 250 тыс. руб. устанавливается переплата в 15-23% годовых. Для держателей зарплатных карт предусмотрены ставки от 12,9 до 21,9%.

- При получении до 700 тыс. руб. минимальная ставка равна 10,9%. Стандартное значение – 14,9%.

- Переплата в 11-19% годовых устанавливается при оформлении кредита на сумму до 5 млн руб. Минимальная ставка для зарплатных клиентов равна 9,9%, максимальная – 17,9%.

Кредит наличными на автомобиль

Заем выдается на покупку новой или подержанной машины.

Кредит наличными предоставляется на покупку автомобиля.

Программа имеет такие параметры:

- кредитный лимит – до 3 млн в российской валюте;

- первоначальный взнос – от 15%;

- процентные ставки – от 13,9 до 24,9%;

- страхование – обязательно каско, ОСАГО;

- обеспечение кредита – передача покупаемого автомобиля в залог.

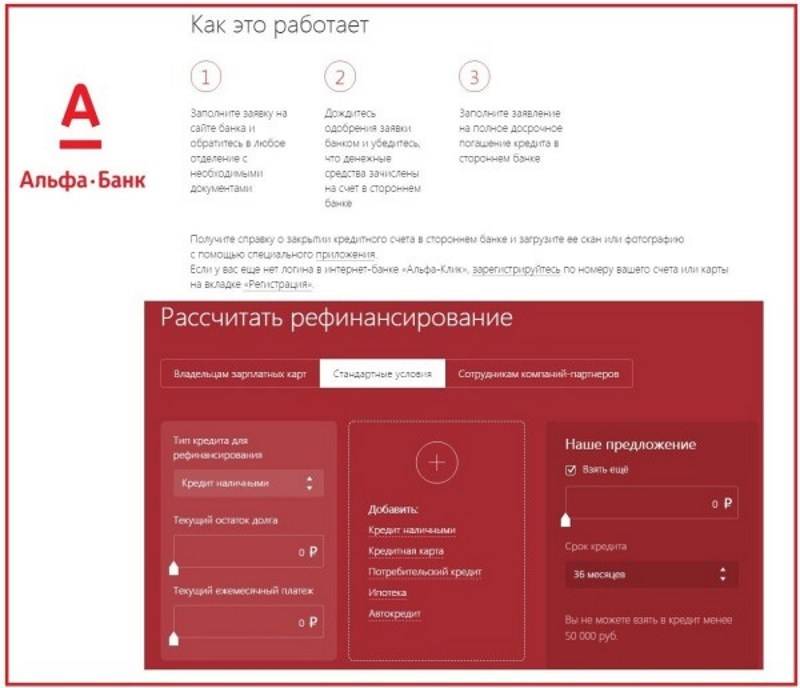

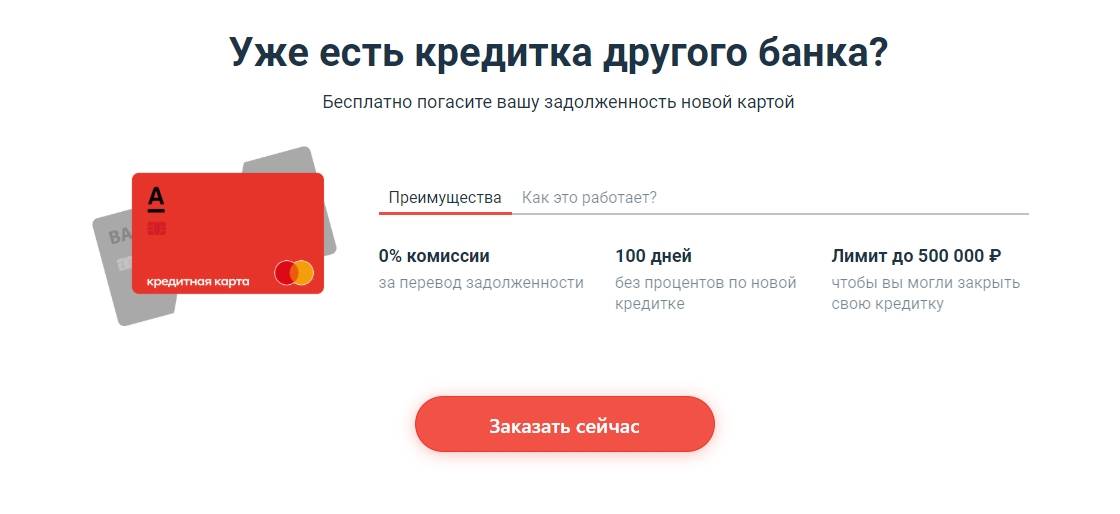

Рефинансирование

Программа подойдет клиентам, ранее оформлявшим займы с большой переплатой.

Рефинансировать задолженность можно на таких условиях:

- ставка снижается до 9,9%;

- кредит выплачивается в течение 7 лет;

- лимит составляет 3 млн (в рублях);

- объединяется до 5 займов, выданных любыми финансовыми учреждениями.

Точные параметры нового кредита рассчитываются с учетом статуса клиента, целей оформления прежних ссуд, согласия на получение страховых услуг.

Рефинансирование подойдет клиентам, у которых уже есть кредит.

Рефинансирование помогает:

- снизить процентную ставку;

- уменьшить размер ежемесячного платежа;

- сделать график погашения долга более удобным;

- получить свободные средства, увеличив кредитный лимит.

Как Альфа-банк работает с должниками?

По сравнению с другими кредитными организациями, процент невозвратов в Альфа-банке минимальный. Это означает, что администрация разработала комплекс действенных мер, позволяющий работать с заемщиками и специальными институтами по «выбиванию» долгов. Альфа-банк обращается за взысканием долгов довольно быстро – уже через три месяца просрочки последует обращение к судебным приставам. Как правило, этот способ применяется, когда размер долга невелик, и иногда может быть даже выгоден заемщику. Если удастся доказать, что при подписании договора от клиента были сокрыты некоторые условия или же он не был точно проинформирован о процентной ставке, суд обяжет должника вернуть только основной займ. Однако рассчитывать, что Альфа-банк спишет долг не приходится – в его штате трудятся первоклассные юристы.

До такого обращения вам будут ежедневно поступать звонки с требованием погасить долг на все указанные телефоны: мобильный, рабочий и домашний, рассылаться письма и смс. Скорее всего, потревожат и ваших поручителей.

Злостных неплательщиков ждет более неприятный сюрприз – работать с ними будут уже не вежливые сотрудники отдела долгов Альфа-банка, а столь нелюбимые всеми мастера выбивания денег – коллекторы. Если клиент долгое время не реагировал на звонки и письма, избегал встречи со специалистами кредитного отдела и не в состоянии документально подтвердить временную финансовую несостоятельность, такой исход многократно возрастает. При несвоевременном обращении за помощью заемщик узнает, что Альфа-банк передал долг коллекторам вместе с договором, а значит, вести переговоры о реструктуризации – бессмысленно.

Способы

Посещение офиса

В наше время уже кажется странным расхаживать по отделениям банков, чтобы осуществить типовой платеж или перевод, хотя многие люди это продолжают делать из месяца в месяц.

Мы сейчас не говорим о специфических операциях, которые требуют обязательного присутствия клиента в банке, мы говорим о весьма распространенных банковских операциях.

Для всех других случаев есть интернет, мобильные приложения, личные кабинеты на сайтах банков, заработные или кредитные карты, как средство и инструмент оплаты, чтобы не «ходить ножками» и не простаивать в очередях, для этого все уже давно есть.

Но, а для всех тех, кто продолжает по старинке путешествовать по отделениям банков, мы предлагаем узнать остаток по кредиту в Альфа Банке, непосредственно у сотрудника банка.

Для этого нужно посетить ближайшее отделение Альфа Банка, взяв с собой паспорт и кредитный договор.

Займите очередь, дождитесь своей очереди и задайте сотруднику интересующий вопрос – какой у меня остаток долга по кредиту! И вы получите короткий исчерпывающий ответ.

В банкомате банка

Если вы уже более продвинутый пользователь банковских услуг, но еще не такой, чтобы общаться с банком только с помощью интернета, то мы вам предлагаем воспользоваться ближайшим банкоматом Альфа Банка.

Удобство этого способа состоит в том, что:

- вам не придется стоять в очереди к сотруднику банка

- банкоматы попадаются намного чаще, чем отделения банков

Но до него все равно придется еще дойти!

Как узнать остаток по кредиту в Альфа Банке с помощью банкомата:

- вставьте свою карту

- пройдите идентификацию

- найдите раздел «выписка по счету»

- получите выписку с информацией об остатке по кредиту

Казалось бы, все хорошо, удобно, но есть и еще один минус такого способа получения информации об остатке вашей задолженности по кредиту (кроме того, что нужно идти до банкомата пешком) – вы должны иметь на руках активную карту Альфа Банка (зарплатную или кредитную). Без карты этой информации через банкомат вы никогда не узнаете!

Звонок по телефону

Один из самых удобных «архаичных» способов, как узнать остаток по кредиту в Альфа Банке – звонок на телефонный номер горячей линии банка:

- для Москвы и области 8 495 788 88 78

- для регионов 8 800 200 00 00

Сервис «Альфа-Клик»

Сейчас у каждого банка есть интернет банкинг или личный кабинет на официальном сайте компании, что есть одно и то же, но Альфа Банк решил выделиться и назвал свой интернет банк – «Альфа – Кликом».

По нашему мнению и по мнению многих других прогрессивных людей, узнать остаток по кредиту в Альфа банке с помощью личного кабинета на сайте банка, на данный момент является самым удобным и быстрым способом получения информации.

Плюсы:

- вы тратите очень мало времени, буквально пару минут

- вы никуда не ходите, ни в отделение банка, ни в банкомат

- нужен только компьютер и доступ в интернет

- вы не общаетесь ни с каким телефонным оператором, ни с сотрудником банка

- и вы получаете 100% достоверную информацию

Как узнать остаток по кредиту в Альфа Банке с помощью «Альфа-Клик»:

Мобильный банк «Альфа-Мобайл»

Альфа-Мобайл – это фактически то же самое, что Альфа-Клик, то есть тот же самый личный кабинет, только вход в него осуществляется с помощью сервиса для мобильных устройств (Альфа-Мобайл).

Соответственно, рекомендации, как узнать остаток по кредиту в Альфа Банке с помощью этого сервиса совпадают с рекомендациями по тому, как узнать остаток долга с помощью Альфа Клика.

А как установить и пользоваться Альфа-Мобайлом, читайте здесь.

Расчет по кредитному договору

Теоретически возможен даже такой способ получения информации об остатке по кредиту (расчет по кредитному договору), но практически мы бы не советовали его применять – в силу человеческого факторы, в силу возможных ошибок в расчетах, в силу недопонимания ситуации и в силу отсутствия квалификации вы можете насчитать себе все что угодно, а истина может быть совсем другая.

Поэтому настоятельно рекомендуем получать подобную информацию из достоверных источников, от сотрудников банка или из личного кабинета.

Но все же, как узнать остаток по кредиту в Альфа банке на основании расчетов по кредитному договору?

Возьмите свой кредитный договор, а точнее график платежей, в нем должна содержаться графа остаток по кредиту на дату очередного ежемесячного платежа – это то, что вам нужно.

А теперь вопрос! Есть ли у вас уверенность, что вы уже осуществили ежемесячный платеж и что вы не просрочили срок его внесения? За все за это капают штрафы, которые приплюсовываются к общему остатку по кредиту.

Заявка отклонена: что делать?

Заполните анкету на другую кредитную карту или закажите ту же кредитку через несколько недель после отклонения первоначальной заявки.

Как правило, причиной принятия отрицательного решения выступает наличие опечаток или указание некорректной информации в заявлении.

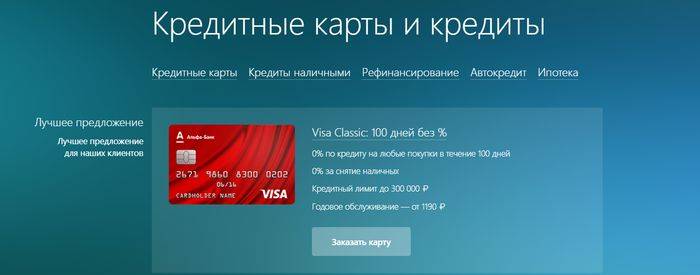

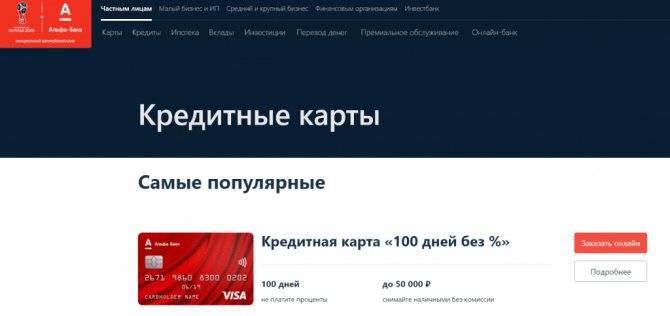

Подробнее о карте

- 100 дней Без % по кредиту;

- Лимитный кредит до 500.000 рублей;

- Процентная ставка от 14,99%;

- Стоимость годового обслуживания от 1190 рублей;

- Бесплатное пополнение и снятие наличных;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- 55 дней Без % по кредиту;

- Лимитный кредит до 300.000 рублей;

- Процентная ставка от 12%;

- Рассрочка под 0% до 12 месяцев;

- Стоимость годового обслуживания от 590 рублей;

- Минимальный платеж до 8%;

- Бесплатное пополнение карты;

- Бонусные баллы за траты по карте;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- 56 дней Без % по кредиту;

- Лимитный кредит до 300.000 рублей;

- Процентная ставка от 11,5%;

- Стоимость годового обслуживания – бесплатно;

- Выдача по паспорту за 5 минут;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- 60 дней без % по кредиту;

- Лимитный кредит до 600.000 рублей;

- Процентная ставка от 23,9%;

- Стоимость годового обслуживания – бесплатно;

- Кэшбэк 2% на все;

- Бесплатный интернет-банкинг;

- Оформление по паспорту.

Подробнее о карте

- 120 дней без % по кредиту;

- Лимитный кредит до 300.000 рублей;

- Процентная ставка от 29%;

- Стоимость годового обслуживания – бесплатно;

- Кэшбэк 1%;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- Любые покупки без первого взноса;

- Возобновляемый лимит до 300.000 рублей;

- До 12 месяцев рассрочки;

- Стоимость годового обслуживания – бесплатно;

- Рассрочка в 50.000 магазинах;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее карте

- Любые покупки без первого взноса;

- Возобновляемый лимит до 350.000 рублей;

- До 36 месяцев рассрочки;

- Стоимость годового обслуживания – бесплатно;

- Кэшбэк до 7,5%;

- Дополнительный Кэшбэк в балах;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее карте

- Любые покупки без первого взноса;

- Возобновляемый лимит до 300.000 рублей;

- Стоимость годового обслуживания – бесплатно;

- Кэшбэк до 10%;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк;

- Travel-бонусы за каждые 100 ₽.

Мнение заемщика

Chingachgook, г. Сургут

Уже второй раз Альфа-Банк предлагает списать задолженность по кредиту. Причем до этого звонили по телефону, сейчас нашли меня и написали ВКонтакте. Суть банковского обращения в следующем. Они готовы частично простить долг по просроченному кредиту в 86 тысяч рублей, по которому я не вносил оплату уже около 2 лет.

К новогодним праздникам мне предложили оплатить заем с учетом скидки 30%. Если до 20 декабря я внесу 60 тысяч рублей, остальную задолженность мне простят, а это почти 26 тысяч рублей. Но летом мы уже разговаривали на эту тему, поэтому я решил уточнить, как именно банк планирует оформить погашение и закрытие кредита. То есть я оплачиваю неустойку, а кредитор мне прощает долг, но это действие требует правильного юридического оформления.

Что именно будет подписано, дополнительное соглашение или отдельный договор? Нет, отвечают мне, ничего не будет, просто внесите деньги на счет и мы закроем кредит. При необходимости может встретиться и обсудить этот вариант погашения задолженности. Вы вносите 70% текущего долга, а 30% мы списываем.

Конечно, у меня как должника возникают серьезные сомнения в правомерности действий банка. Почему на официальном портале организации нет никаких данных о возможности кредитной амнистии. Сведения поступают только от отдельных сотрудников службы взыскания или коллекторов «Сентинел». Почему при огромном штате юристов, Альфа-Банк не может составить юридически грамотные документы на списание долга? Или после погашения оставшиеся 30% будут переданы коллекторам для дальнейшего взыскания?