Как начисляются проценты

При поступлении на карточный счет пенсии и иных выплат от пенсионных органов, финансовая организация анализирует остаток средств на карте. Раз в квартал проценты поступают на счет.

Ставка начислений составляет 3,5% годовых. Днем отсчета является дата получения карточного продукта.

Приведем пример, как начисляются проценты на карту МИР. Допустим, карточка получена 20.03.2020 г.

Проценты, начисленные на остаток, поступят на карточный счет 20.06.2020 года (спустя 3 месяца), а начислять их начнут на следующий день – с 21.03.2020 г.

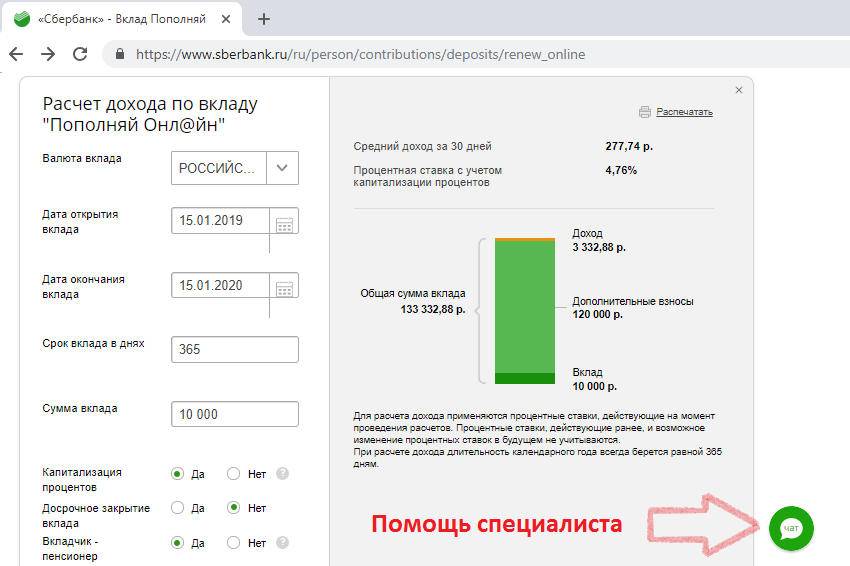

Доход зависит также от количества дней в текущем году – 365 и 366 дней.

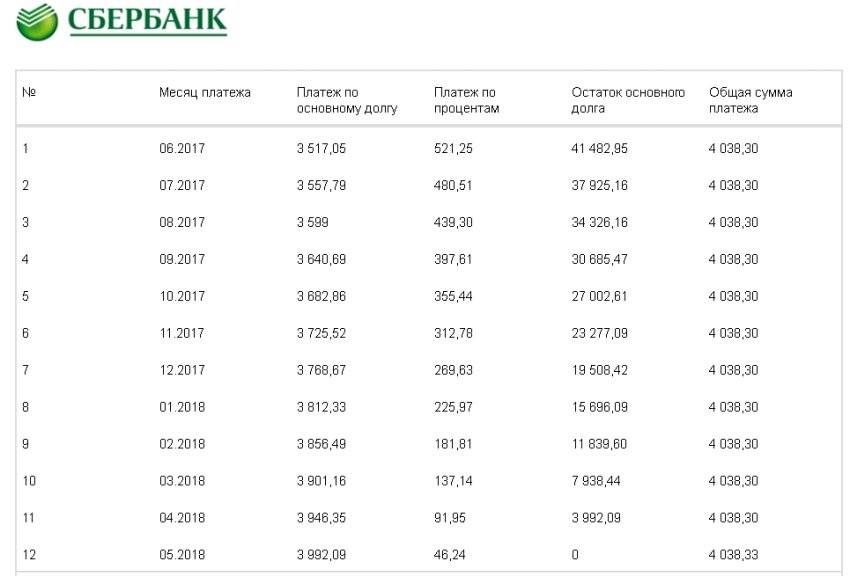

Если на карту, полученную 20.03.2020 г., в тот же день поступит перечисление с пенсионного фонда в размере 50 тыс. ₽, то 20.06.2020 года владелец карты получит за прошедшие 92 дня 441 ₽.

Расчет прибыли происходит по следующей формуле:

50000 х (3,5% / 100%) х (92 / 365) = 441 ₽.

Как закрыть карту?

Захотеть закрыть счёт можно по любой причине: решили выбрать другой банк или не нравится конкретно эти условия программы. Нужно правильно провести процедуру.

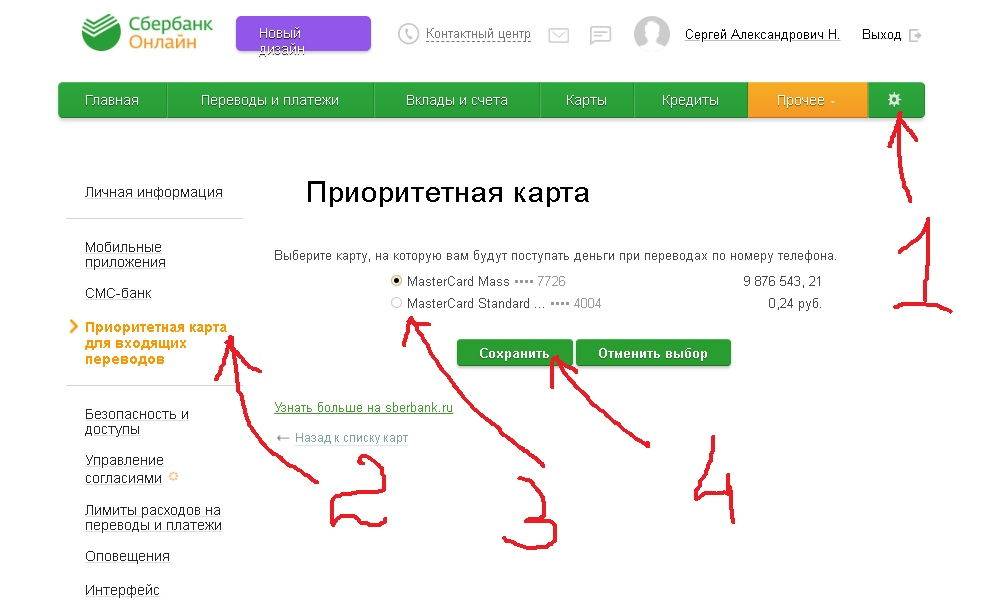

Есть несколько способов закрыть карту Сбербанк. Самый популярный – в личном кабинете на сайте “Сбербанк Онлайн”. Просто нажмите соответствующую кнопку и заполните все формы. Такая процедура сделает недействительной только сам пластик, расчётный счёт же останется активным.

Окончательно закрыть счёт и свои отношения с банком можно только посетив офис банка и заполнив соответствующее заявление. Подойдите к консультанту и попросите его дать вам форму. Для заполнения нужен только паспорт и номер карточки. Заполнив заявление, вы передаёте его и свой пластик сотруднику, он обязан уничтожить её прямо при вас.

После этой операции вам обязательно должны выдать выписку о закрытии счёта, подтверждающую, что вы прекратили всякие отношения с банком.

Зачем нужна детализация по счету Сбербанка

Пластиковые карты — это очень удобно. Преимуществ, по сравнению с наличными деньгами, очень много. Во-первых, банк страхует счет, деньги можно сохранить, даже если карта будет потеряна или украдена, достаточно совершить звонок и заблокировать счет.

Во-вторых, отправляясь в отпуск за границу не надо думать о заблаговременной покупке валюты, карту примут в любом заведении в другой стране, а конвертация суммы будет автоматической.

В-третьих, переводить деньги с карты на карту Сбербанка можно зная только номер телефона получателя, и это очень удобно. И, конечно, пластиковая карта открывает людям мир интернет-шоппинга. Но, помимо плюсов, безналичные расчеты таят в себе и серьезную опасность. Иногда мы теряем контроль за своими финансами, обнаруживая ноль на счету. И тогда пытаемся разобраться в ситуации, выясняя, как получить детализацию расходов по имеющейся или нескольким картам Сбербанка.

Банковская выписка Сбербанка может оказаться полезным инструментом не только для того, чтобы узнать, куда делись деньги, но и для планирования трат.

Она поможет разобраться в следующих случаях:

- если у человека есть желание начать вести учет своих трат или семейный бюджет, то анализ предыдущих расходов поможет, например, определить, сколько денег уходит на питание, развлечения, образование и прочие нужды;

- если есть подозрение, что со счета сняли деньги за покупку, которую человек не совершал, то детализация счета поможет это обнаружить;

- в некоторых неприятных ситуациях, например, при аресте счета, необходимо знать, какие списания с него производились;

- иногда бывает, что человек ждет перевод, но по каким-то причинам оповещение на телефон не приходит. В этом случае стоит проверить свои операции по карте Сбербанка.

Как с телефона перевести деньги на СберКарту?

Как вариант можно написать сообщение определенного формата. Например, для пользователей Билайна оно имеет следующий вид: “card/номер карты получателя/сумма”. СМС для этого оператора необходимо отправить на номер 7878. Такой же принцип действует и для Теле2. Только письмо следует отправлять по номеру 159. При отправке с Мегафона в сообщении необходимо написать еще и срок действия карты. Номер отправления другой – 3116. Клиентам МТС для перевода необходимо отправить сообщение “Перевод/ номер карточки/ сумма” на номер 900.

Если у вас есть личный кабинет на сайте оператора, то все эти махинации можно не запоминать. Стандартно перевод выполняется в разделе “Платежи”. Процесс интуитивно понятен. Нужно будет ввести данные карты, а после подтвердить перевод кодом из СМС. В принципе ничего сложного нет. Главное, чтобы на счете было достаточно средств для перевода.

Стоимость дебетовых карт Сбербанка

Дебетовая карта Сбербанка является удобным инструментом для оплаты покупок, получения наличных со счета. Она может использоваться для получения заработной платы, различных пособий. Банк выпускает 14 видов дебетовых карточек и обслуживание в год каждой обойдется в разную сумму.

| Карта | Стоимость в первый год | Стоимость (годовая), начиная со второго года |

| Классическая | 750 р. | 450 р. |

| Золотая | 3000 р. | |

| С большими бонусами | 4900 р. | |

| Молодежная | 150 р. | |

| Классическая Аэрофлот | 900 р. | 600 р. |

| Золотая Аэрофлот | 3500 р. | |

| Аэрофлот Signature | 12000 р. | |

| Подари жизнь Classic | 1000 р. | 450 р. |

| Подари жизнь Gold | 4000 р. | 3000 р. |

| Подари жизнь Platinum | 15000 р. | 10000 р. |

| Карта болельщика ПБК ЦСКА | 750 р. | 450 р. |

| Пенсионная | 0 р. | |

| Моментальная | ||

| Цифровая |

Как пользоваться дебетовой картой Сбербанка

Активация

При получении пластиковой карточки вам выдается пин-код в специальном конверте, или вы придумываете его непосредственно в банке при оформлении. Банк активирует его не позднее следующего дня после получения карты. Можно это сделать и самостоятельно. Достаточно совершить операцию в банкомате или платежном терминале. Если пин-код устанавливался в банке (без конверта), то карта активируется сразу же.

Как оплатить товары или услуги

При оплате в торговой сети необходимо предупредить кассира о том, что будете расплачиваться карточкой. Вставьте ее в платежный терминал и введите пин-код. Если карта имеет функцию бесконтактной системы оплаты, то достаточно просто поднести ее к экрану. Кассир может попросить поставить подпись на чеке. А в случае оплаты покупки дороже 1 000 руб. обязательно потребуется ввести пин-код.

При оплате товаров или услуг через интернет вас попросят ввести реквизиты счета. После этого должно прийти СМС для подтверждения платежа.

Можно ли уйти в минус по дебетовой карточке? Конечно, можно. Это называется технический овердрафт. Подробнее об этом явлении читайте в моей статье. Овердрафт – это предоставление банком своих средств на оплату вами суммы, которой нет на дебетовом счете. Простыми словами, вы становитесь должником банка. Часто это возникает при платежах за границей из-за разницы курса валют.

Как пополнить дебетовую карту

Сбербанк предлагает несколько вариантов. Выбирайте тот способ, который вам удобен:

- Через банкомат.

- С одной карты на другую.

Как закрыть карту

Если вы больше не хотите пользоваться дебетовой картой Сбербанка, то необходимо обратиться в отделение и написать заявление об отказе пользования карточкой. Через месяц счет будет закрыт. Если там остались деньги, то можно:

- снять наличными после закрытия счета,

- перевести на любое другое платежное средство по указанным в заявлении реквизитам.

После оформления заявки на закрытие блокируются все привязанные к счету карты. Разблокировать их нельзя.

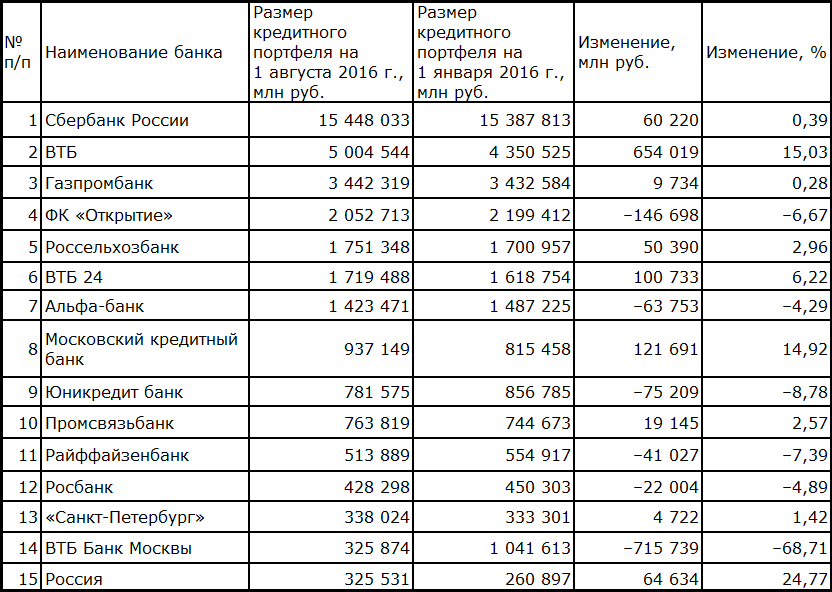

Теперь пора переходить к конкретным тарифам. Для анализа я выбрала наиболее популярные:

Как получить карту для пенсионеров МИР

Если раньше не было пенсионного счета в Сбербанке и клиент обслуживался в другом финансовом учреждении или не имел права на получение пенсии, то необходимо подать документы одним из следующих способов:

- Обратиться с паспортом и СНИЛС в отделение Банка для заказа карты.

- Заполнить заявку для получения через сайт.

При оформлении потребуется заполнить анкету для передачи в Пенсионный Фонд, бланк предоставят в отделении Банка и направят в учреждение без участия пенсионера, это необходимо, чтобы ПФ РФ смог перечислить деньги на нужный счет.

Внимание! Держатели выпускаемых раньше карт Maestro Momentum вправе, не дожидаясь окончания срока действия, самостоятельно выполнить переход на пластик от платежной системы МИР, подав заявку на перевыпуск в банке

Как подать данные онлайн

На первой странице онлайн-заявки потребуется внести личные данные пенсионера: ФИО, телефон и электронную почту, система автоматически сформирует имя держателя для печати на пластике.

Рис. 5. Первое окно онлайн-заявки

После ввода данных нужно перейти кнопкой «Далее» на следующий экран заявки. Где потребуется указать дату рождения, паспортные данные и регион рождения.

Рис. 6. Второе окно онлайн заявки

Нажав кнопку «Далее», пользователь переходит на страницу для указания данных о месте проживания и отделении для получения выпущенного пластика.

Рис. 7. Последнее окно анкеты

На этом заполнение данных заканчивается, в следующем окне клиент должен проверить правильность указания своих данных. Если все внесено верно, вводится проверочный код и заявка отправляется в главный офис компании, где происходит изготовление пластиковой карточки. Клиенту выводится информационное сообщение о том, что данные приняты в обработку, а о факте готовности пластика будет направлено СМС-оповещение.

Рис. 8. Окно подтверждения заказа карты

Важно! Пенсионер вправе отказаться от карты МИР и получать пенсию на руки через отделение Почты России. Федеральный закон не выставляет получение такого пластика как обязательное

Какую карту от СберБанка выбрать для накоплений в 2022 году?

Откладывать деньги может не каждый и некоторым удобно когда средства лежат на карте, ведь тогда они не тратятся так быстро. Накопительные карты от СберБанка дают возможность клиентам не только сохранить свой капитал, но и приумножить его. Отличие накопительной дебетовой карты от обычной заключается в том, что банк начисляет процент за средства, которые клиент не использовал и сохранил на счету. Процент начисления может быть разный и зависит от условий карты: как правило, это от 3% до 10%.

Примечание! Открытие накопительной карты в СберБанке бесплатно, а также за нее не взимается годовое обслуживание. Но только при условии, что карта находится на платежной системе МАЭСТРО

Также важно знать, что накопительными картами нельзя пользоваться заграницей

Открывая накопительную карту следует учитывать желания и возможности. Например, пенсионерам не надо даже думать или выбирать. Они могут просто оформить дебетовую Пенсионную карту МИР. Открыв такую карту пенсионер будет еще и получать 3,5% годовых; если не снимать деньги, то сумма получится приличная.

Для других граждан разработаны специальные программы заработка на депозитах. СберБанк предлагает такие виды карточных счетов:

- доверительный;

- сберегательный;

- накопительный;

- золотой.

Программы отличаются в основном размером процентной ставки. У некоторых карт она минимальная — 1%, а других около 14,5%. Процентная ставка зависит от суммы, которую готов положить на счет клиент, и сроков. Поэтому чем дольше деньги находятся на карте, тем больше будет процент.

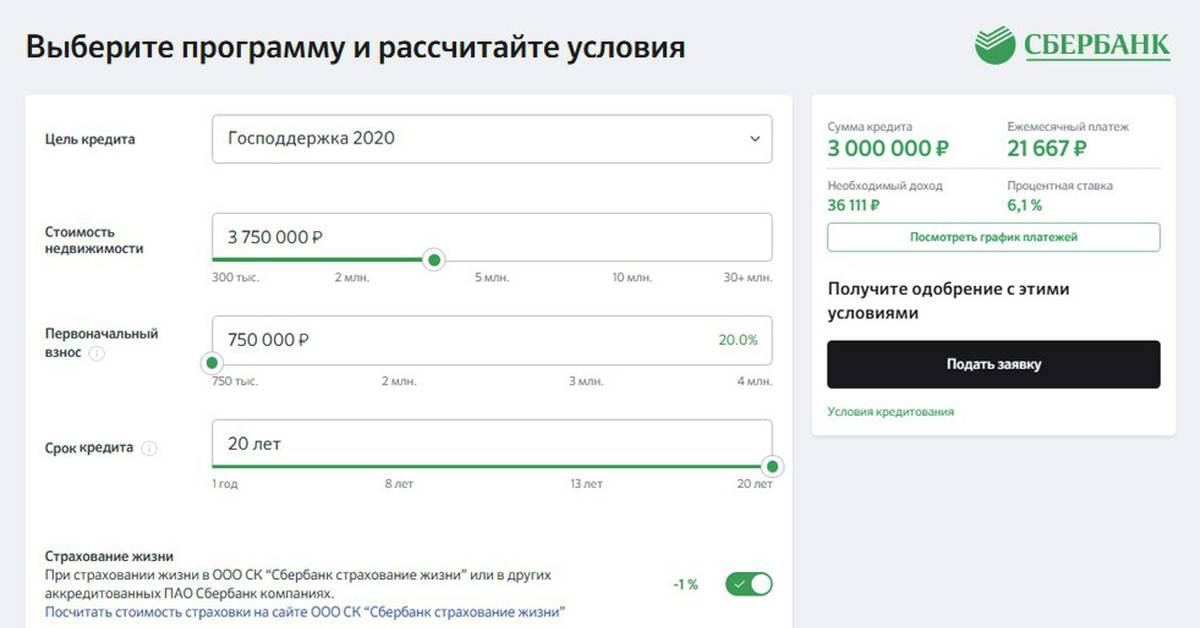

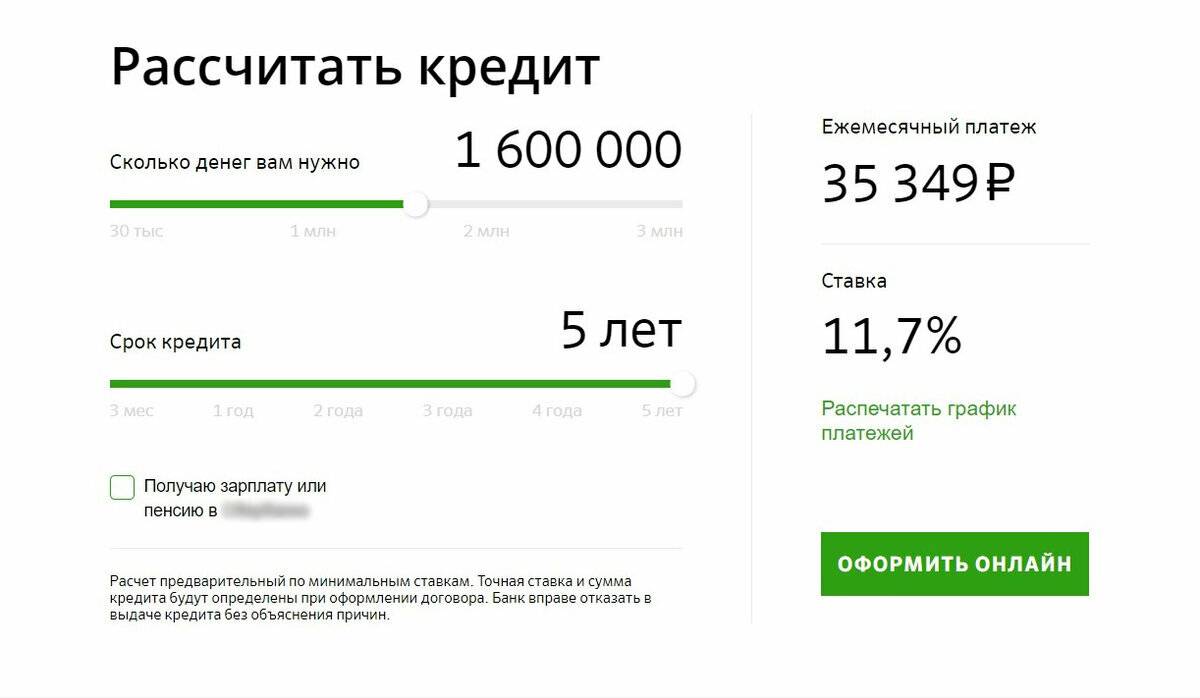

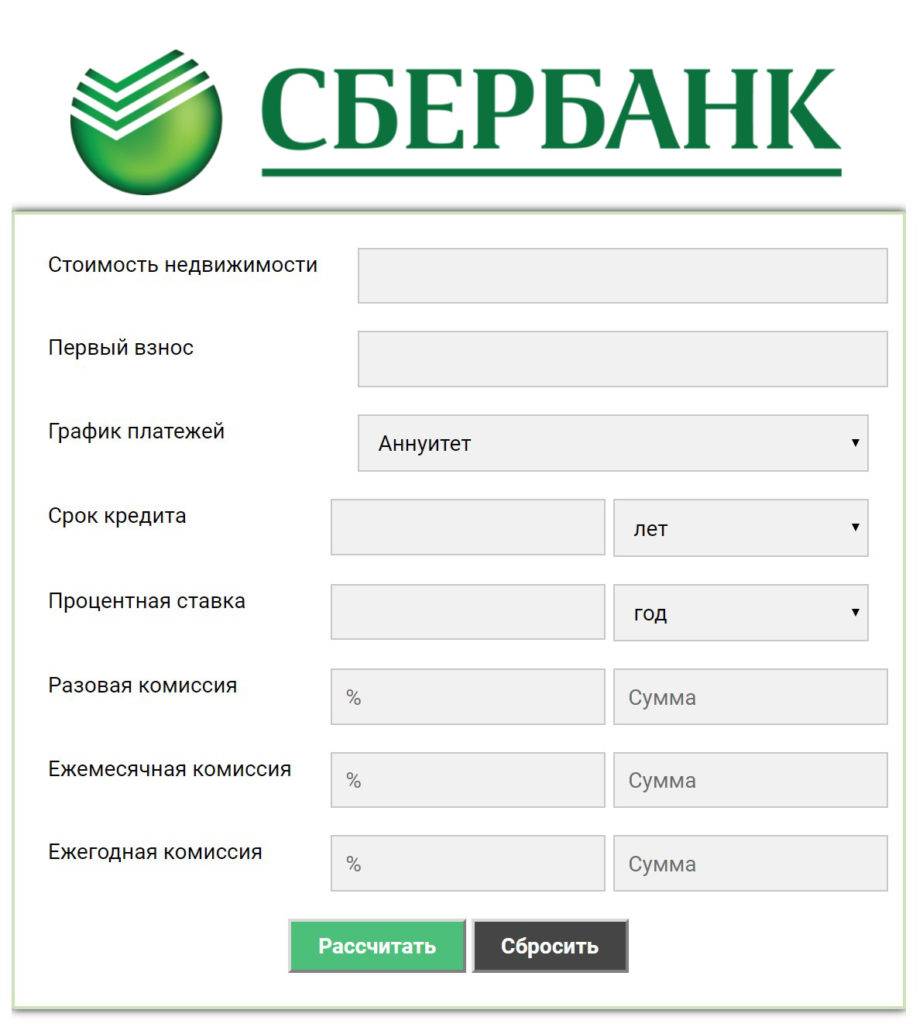

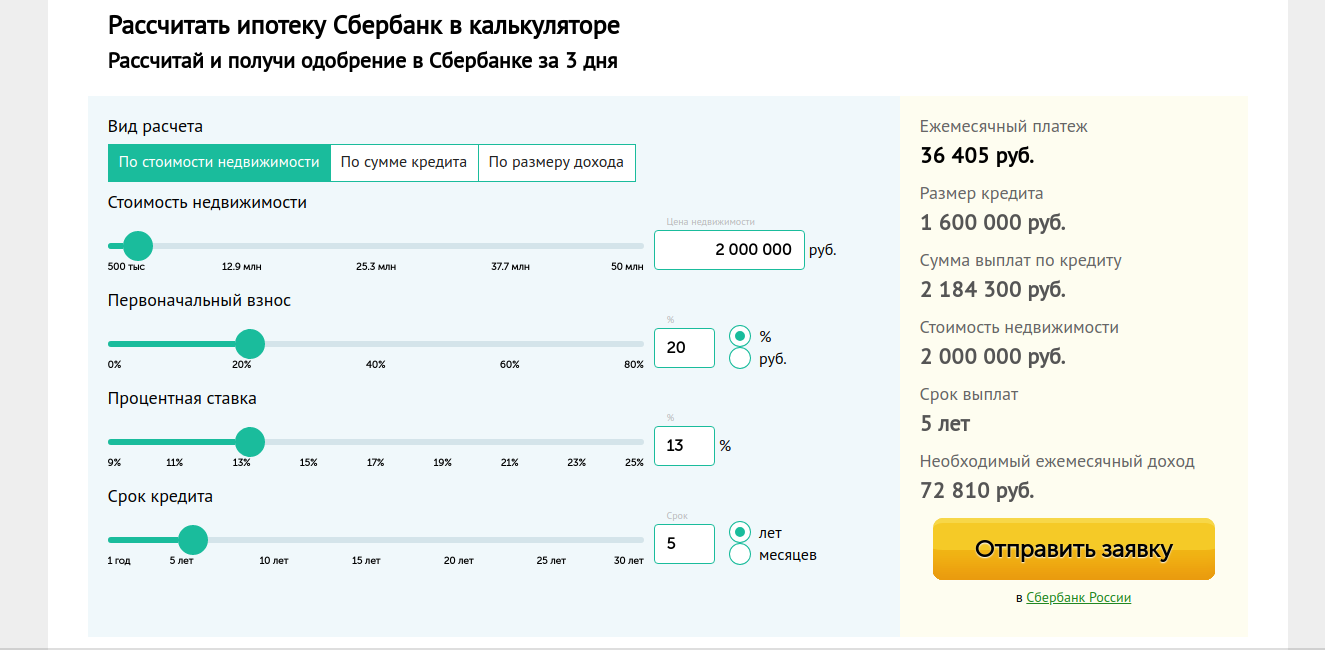

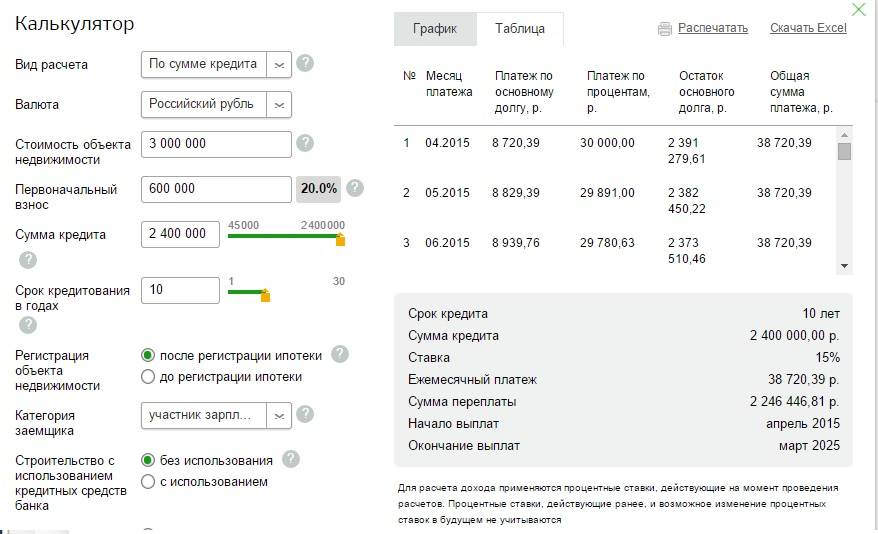

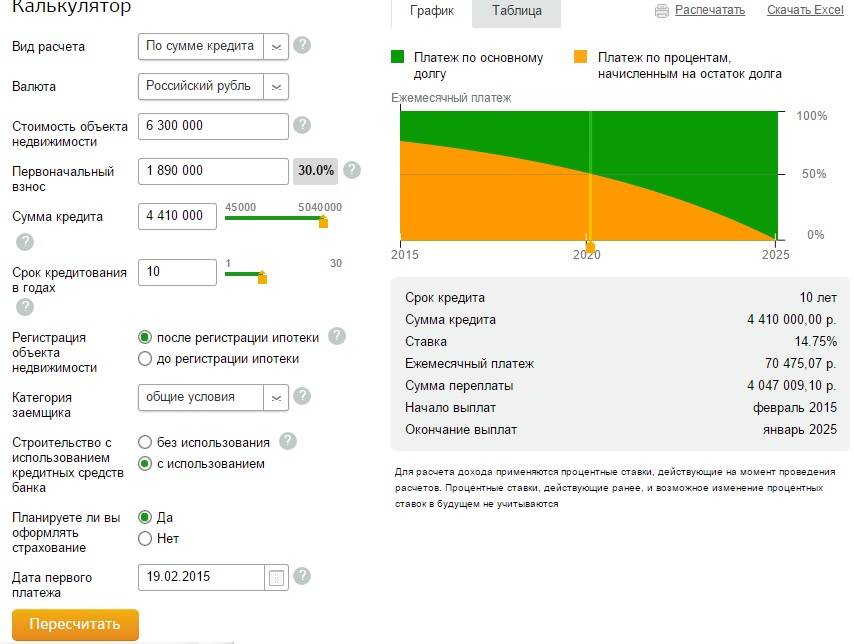

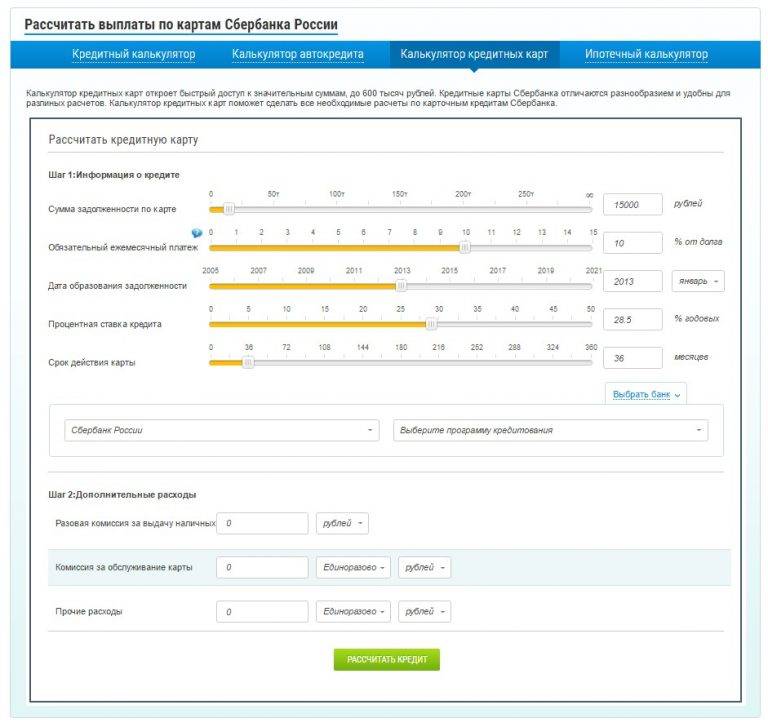

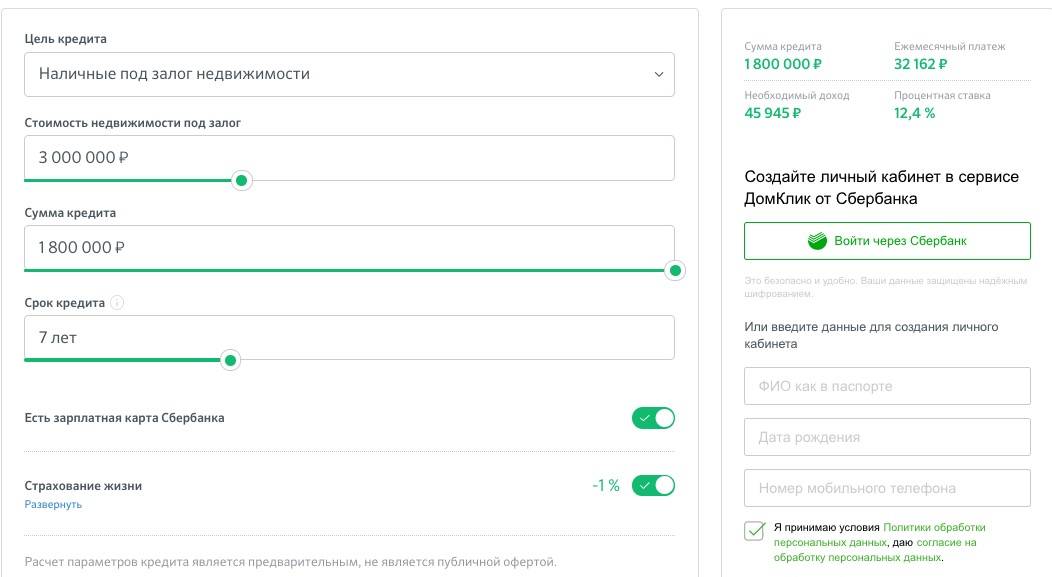

Узнайте об ипотеке в Сбербанке в 2022 году.

Стоимость кредитных карт

Кредитки позволяют оплачивать покупки и получать наличные за счет заемных средств, предоставляемых банком, без отправки каждый раз запросов на предоставление средств и заключения отдельного договора. По ним предусмотрен грейс-период на оплату покупок в 50 дней. Кредитный лимит при погашении задолженности восстанавливается автоматически и им можно пользоваться снова без дополнительных согласований с финансовым учреждением.

Годовая стоимость обслуживания кредиток зависит не только от категории и бонусной программы, но и от наличия у владельца специального предложения. Некоторые карточки, выданные по предварительно одобренному решению, обслуживаются бесплатно.

| Кредитная карточка | Стоимость годового обслуживания на стандартных условиях | Стоимость годового обслуживания по спецпредложению |

| Классическая | 0 р. – первый год, далее 750 р./год | 0 р. |

| Золотая | 0 р. – за первый год, в дальнейшем – 3000 р./год | |

| Моментальная | Не выдаются | |

| Премиальная | 4900 р. | |

| Аэрофлот (классическая) | 900 р. | |

| Аэрофлот (золотая) | 3500 р. | |

| Аэрофлот Signature | Не выпускаются | 12000 р. |

| Подари жизнь Classic | 900 р. | 0 р. |

| Подари жизнь Gold | 3500 р. |

Как получить карту Мир в Сбербанке?

Как получить карту Мир в Сбербанке?, — расскажем в статье!

Карта «Мир» представляет платежное средство, получающее известность и широкое распространение в массах. Начальные экземпляры выпущены в 2015 году Банком России и НСПК, массовый выпуск наблюдается позже. С течением времени продукт наполняется практичными удобными сервисами и инновационными разработками.

Новоизобретенная платежная система «Мир» обозначает российскую национальную организацию безналичного оборота денег иностранных прототипов Visa и MasterCard.

Характеристики

Подобный инструмент платежа от Сбербанка выдается с 2016 года. Отличительных наружных признаков, кроме нанесенного логотипа в углу «МИР», не имеется. Платежная карточка не выделяется среди прочих соратников по функциональным характеристикам. С ее помощью доступна реализация стандартных операций:

- оплата покупок в торговых точках,

- расчеты на сайтах в интернете,

управление состоянием счета на расстоянии,

внесение и снятие наличности.

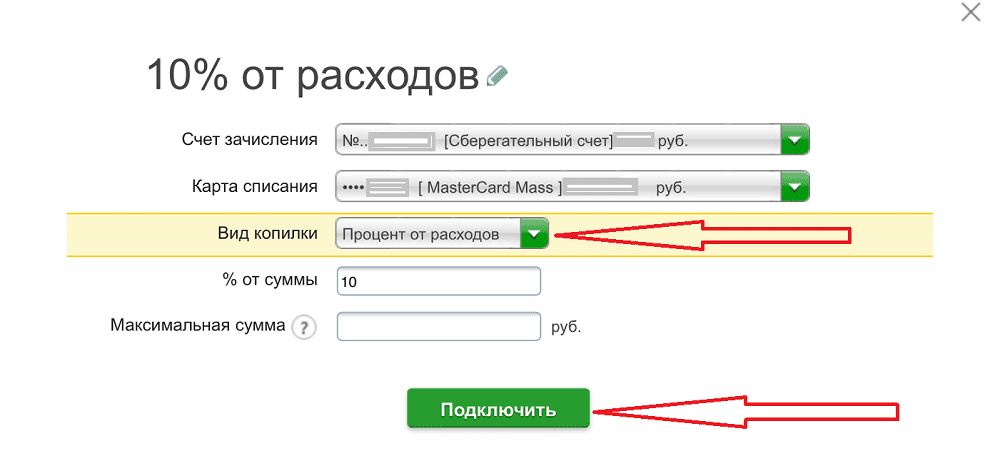

Предоставляется возможность подключения ряда полезных опций к карте МИР:

- автоматический платеж,

- автоперевод,

- накопление бонусов «Спасибо от Сбербанка»,

- услуга «Копилка».

Выпускаемые виды карты МИР:

- Классическая — дебетовая, пригодна для использования любым желающим. Не имеет особых специфик.

- Зарплатная — вариация предыдущего типа с возможностью зачисления заработной платы.

- Пенсионная — для социальных выплат, ориентирована на определенные категории граждан и наделена особыми привилегиями.

Далее рассмотрим, как получить карту Мир в Сбербанке наиболее подходящего по личным предпочтениям типа.

Плюсы и минусы

Положительные моменты:

- изготовление не требует оплаты,

- недорогая услуга «Мобильный банк»,

- доступ к финансам не ущемляется геополитической ситуацией,

- современный уровень защиты обеспечивает максимальную степень безопасности,

- происходит постоянное развитие и внедрение новшеств, доработок.

Отрицательные черты:

- локализованная зона действия (только на территории Российской Федерации), что делает невозможным пользование в поездках за границей;

единственная используемая в обороте валюта — рубли, что служит причиной отказа от карточек некоторыми клиентами.

Как получить карту Мир в Сбербанке: оформляем онлайн

Совершить процедуру оформления карты вправе любой гражданин, старше 14 лет и зарегистрированный по месту жительства на территории Российской Федерации.

Регистрация обращения предусмотрена в офисе Сбербанка, либо на официальном сайте. Для подписания бумаг необходимо предоставить документ, удостоверяющий личность.

Оставить заявку на получение карты «Мир» Сбербанка онлайн легко. Для этого следуйте инструкции:

- Зайдите на сайт Сбербанка с выбором города.

- В разделе для частных клиентов найти дебетовую карту «Мир» и нажмите кнопку «Заказать онлайн».

Заполните все поля анкету.

По завершению дана возможность выбрать подразделение банка, где получить карту «Мир» Сбербанк наиболее удобно.

Подтвердите выполненные действия, отправив заявку на рассмотрение.

О готовности сотрудник сообщит по указанному в анкете телефонному номеру.

Стоимость обслуживания карты

Выпуск или перевыпуск карты при истечении ее срока осуществляется на бесплатной основе. При необходимости досрочной замены по причинам утраты, потери ПИН-кода или изменения фамилии и имени придется заплатить 150 рублей. Если причина повторного изготовления иная, то оплата не взимается.

Цена обслуживания равна 750 рублей в первый год и 450 рублей далее. В рамках зарплатного договора обслуживание происходит на бесплатной основе. Услугой «Мобильный банк» в ближайшие два месяца разрешается пользоваться свободно, последующее пользование сервисом потребует ежемесячного платежа в размере 60 рублей.

Как оформить карту Мир пенсионерам?

Пенсионная карта «Мир» подготовлена специально для получения пенсий и прочих выплат из Пенсионного Фонда. Сопутствующая поддержка оказывается на льготных условиях (т.е. на бесплатной основе). Современная безналичная система оборота денег обеспечивает их сохранность и своевременное зачисление.

Преимущества заключаются в следующем:

- выпуск и очередная замена — бесплатно,

- досрочный перевыпуск — 30 рублей,

- бесплатная поддержка на протяжении всего срока эксплуатации,

- стоимость услуги «Мобильный банк» — 30 рублей в месяц, при этом, первые два месяца не оплачиваются,

- начисление 3,5% годовых на остаток баланса.

Есть два варианта, как получить карту «Мир» в Сбербанке пенсионеру: заявку составляют у специалиста банка, либо оформляют онлайн. Для заключения договора потребуются документы, удостоверяющие личность и начисление пенсии. Принести их необходимо с собой при получении карты.

Стоимость годового обслуживания дебетовых карт Сбербанка

- MasterCard Standard / Visa Classic – 750 рублей за первый год и 450 рублей за каждый последующий;

- Visa Classic «Аэрофлот» – 900 / 600 рублей за первый и каждый последующий год соответственно;

- Visa Classic и MasterCard Standard «Молодёжная» (для лиц с 14 до 25 лет; возврат до 10% от суммы покупок бонусами СПАСИБО от партнёров Сбербанка) – стоимость годового обслуживания в первый и последующие годы – 150 рублей;

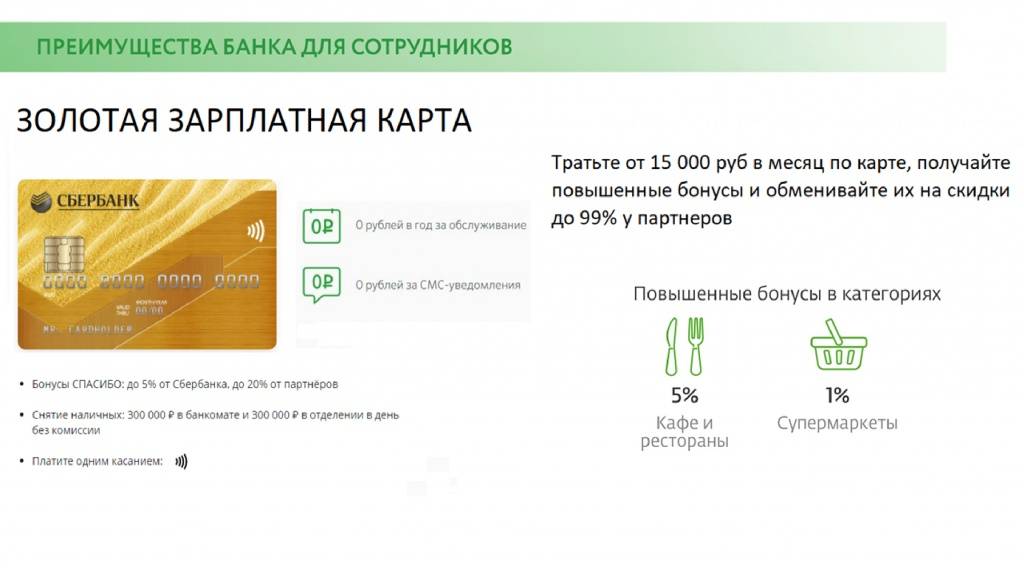

- Visa Gold / MasterCard Gold – 3000 рублей в год;

- МИР Золотая – 3000 рублей в год;

- MasterCard и Visa Platinum – 4900 рублей / год;

- Visa Infinite (с лимитом овердрафта не более 15 000 000 рублей) – 70000 рублей в год.

.

Особенности

Наиболее значимыми достоинствами пластиковой дебетовой продукции Visa и Мастеркард являются:

- поддержка трех видов валют (рублей РФ, долларов США и евро);

- возможность использовать карту во всех регионах России и за рубежом;

- привлекательные условия предоставления, к к примеру, небольшая стоимость годового обслуживнаия для классического типа;

- беспроцентное снятие наличных в банкоматах и терминалах Сбербанка;

- выпуск дополнительных карт для всех членов семьи (кроме Моментум);

- кэшбек в виде бонусов при активации «Спасибо от Сбербанка»;

- высокий уровень защиты пластика и так далее.

Плюсы кредитной продукции Виза и Мастеркард от Сбербанка:

- бесплатное годовое обслуживание и перевыпуск;

- большой кредитный лимит;

- начисление бонусов Спасибо за покупки;

- льготный период пользования кредитными средствами.

Карты Виза и Мастеркард практически идентичны и обладают общими характеристиками. Однако небольшое преимущество продуктов Visa перед Mastercard все-таки имеется. Оно становится заметным только в момент пребывания держателя в США. Не смотря на то, что дебетовые карточки Виза поддерживают три вида валют (российские рубли, доллары США и евро), основной валютой данной платежной системы является все же американский доллар. Поэтому при использовании продукции Visa в Америке комиссия за конверсию меньше, чем у Мастеркард.

Плюсы карт национальной платежной системы МИР:

- не зависят от международных санкций;

- выпускаются на 5 лет;

- действуют на всей территории РФ.

Минусы карточек МИР:

- не работают за границей;

- не выпускаются в кредитном варианте.

Чтобы определить какую карту от Сбербанка выгоднее всего оформить, следует воспользоваться новым сервисом банка по подбору карты. Программа, узнав ваши пол, увлечения и месячную сумму трат, предложит максимально выгодный вариант.

Мой отзыв о дебетовой карте Сбербанка

В завершение хочу поделиться с вами своим отзывом пользователя дебетовой карточкой Сбербанка. Прошу воспринимать эту информацию в качестве субъективного мнения автора статьи.

Плюсы:

- Множество банкоматов и отделений в любом городе России (и за границей тоже). Нет проблем со снятием наличных.

- Удобное мобильное приложение.

- Система бесконтактного платежа.

- Возможность привязать карту к электронному кошельку Яндекс Деньги, что для меня – фрилансера, имеет большое значение.

- Большинство граждан владеют именно карточкой Сбербанка, поэтому не возникает проблем с переводом и получением денег с одной на другую.

- Можно подключить сервис Копилка, тогда часть денег будет автоматически откладываться.

Минусы:

- К банкоматам всегда очереди.

- Нет услуги начисления процентов на остаток счета.

- Иногда система дает сбой. Например, не оповещают о готовности карты.

- Территориальная привязанность к отделению банка, в котором получала карту. Поэтому с любой проблемой приходится ехать именно туда.

- Очень утомительная процедура подтверждения больших платежей. Приходится отвечать по телефону на ряд вопросов, некоторые из которых реально напрягают.

- Непривлекательная бонусная программа. Это все, что я могу сказать о ней. Получаешь виртуальные бонусы, которые потратить можешь только в магазинах-партнерах.

- Маленький кэшбэк (полпроцента с суммы покупки).

Я проанализировала еще дебетовую карточку Тинькофф Банка. У этого банка тоже есть свои достоинства, есть и недостатки. В пользу Сбербанка говорит его история и репутация крупного, надежного банка с государственной гарантией. Но и проигрывает он по некоторым позициям очень серьезно (например, игнорирование такой услуги, как начисление процентов на остаток счета). Буду анализировать дальше…

Начисление процентов на пенсионную карту Сбербанка

Сбербанк позволяет пенсионерам получать доход от остатка средств по карточному счету. Какой процент начисляется на пенсионную карту Сбербанка – данная величина в 2017 г. составляет 3,5% годовых. Банк оставляет за собой право в одностороннем порядке изменить ставку процента, предварительно уведомив об этом клиента.

Начисление процентов осуществляется каждые 3 месяца. Отсчет ведется с даты оформления карты. Например, если она была получена 4 февраля, то впервые проценты на пенсионную карту Сбербанка будут начислены и поступят на карточный счет 4 мая, а начисления станут производить с 5 февраля.

Доход определяется с учетом остатка средств по карте. Вычисления основаны на фактическом количестве дней как в расчетном периоде, так и в текущем году (365 или 366).

Какой процент будет на пенсионной карте Сбербанка при следующих условиях:

- остаток средств на счете – 45 000 рублей;

- счет открыт 04.02.2017 г.

Расчет при таких исходных данных будет следующий:

- число дней в 2017 году – 365;

- с 05.02.2017 по 04.05.2017 г. пройдет 24 дня в феврале, 31 день в марте, 30 дней в апреле и 5 дней в мае, то есть всего 89 дней;

- 45 000 х (3,5% / 100%) х (89 / 365) = 384,04 рубля.

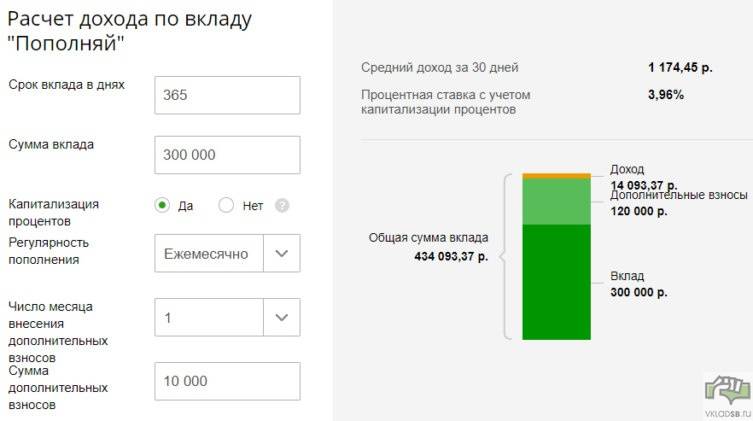

Если есть желание хранить средства на счете, а также получать от этого доход, можно также воспользоваться одним из предложений Сбербанка по вкладам, где ставка процента может достигать 7% в зависимости от срока договора и его суммы.

Когда списывается комиссия за годовое обслуживание

- В первый год – при проведении первой операции по карте;

- Во второй и последующие годы – в дату оформления карты.

Важно: уведомление о списании суммы за годовое обслуживание может не поступить на ваш телефон (даже несмотря на подключенную услугу Мобильный банк и независимо от подключенного тарифа этой услуги – Полный пакет или Эконом), или же прийти с опозданием на несколько дней. Поэтому, если вы вдруг обнаружили, что на балансе вашей карты (как узнать) не хватает некоторой суммы, то первым делом проверьте: не комиссия ли это за годовое обслуживание (в большинстве случаев сумма варьируется от 450 до 900 рублей)

Также стоит принять во внимание, что стоимость обслуживания в первый год может отличаться от второго и последующих лет, так, например, за первый год использования дебетовой карты «МИР Классическая» с вас спишут 750 рублей, а за каждый последующий год сумма комиссии составит уже меньшую сумму – 450 рублей

Итог

Пластик будет выгоден скорее для более активных пользователей. Но если разобраться во всех фишках и грамотно использовать карту, то она будет значительно выгоднее аналогичных предложений других банков.

Сбер доставляет карты и в региональные отделения. Это удобно для жителей деревень – не придется ехать за ней в город. Но с другой стороны, деревенские жители не так часто тратятся на кафе, рестораны и такси. А значит, повышенный кэшбэк в этих категориях им не особо нужен.

Приятно удивила функция индивидуального дизайна карты. Чего-то сверхполезного в этой фишке нет, но возможность выбора греет душу. В последнее время Сбер в целом пытается показать себя, как современное учреждение. И у него это неплохо получается. К примеру, сервис СберБанк Онлайн один из лучших в своем роде. Так что держатель СберКарты становится клиентом крупного банка с собственной функциональной и удобной экосистемой.

Полезная статья?

Да7Нет1

Выводы из отзыва

Конечно, со старыми кредитными картами, где льготный период «до 50 дней» Сбербанк смотрелся старорежимным и неповоротливым «зеленым слоном», ни у кого другого такого короткого льготного периода уже не осталось. Более того, почти у всех банков появились кредитки на 100, 110, 111, 120, 180 и даже 240 дней.

Сбербанк преодолел это отставание в 2 шага:

- Выпустил в первой половине года кредитную Сберкарту (старую) с льготным периодом 60 дней, оставив Тинькофф с его 55 днями позади)

- 25.08.2021 выпустил «новую» Сберкарту на 120 дней, сохранив все основные плюсы старых кредиток — бесплатность, бесплатные СМС, удобство мобильного приложения, понятные сообщения о разных вариантах платежей (минималка, льготный период и т.п.). Чем ответит Тинькофф?

Что ж, очень мощный ход Сбербанка. Это сигнал тем, кого смущает неадекватная плата за дебетовую Сберкарту в 150 руб/месяц (если не выполнять условия бесплатности). Можно сказать — это приглашение пользоваться кредитными картами крупнейшего банка страны для всех, кому было мало 50, 55 или 60 дней беспроцентного периода. И обладатели новой кредитной Сберкарты не будут чувствовать себя обделенными, 120 дней — это целых 4 месяца. Отличный ход Сбера. Думаю, это позволит ему увеличить свою долю на очень конкурентном рынке кредитных карт в РФ.