Онлайн технологии – сервисы Альфа-Банка для обслуживания клиентов

Оформить в Альфа-Банк кредит удобно еще и потому, что клиентам предложены максимально простые способы обслуживания и инструменты для работы. Так, для получения и внесения средств пользователям доступны:

- отделения финансового учреждения – расположены в большинстве российских городов;

- банкоматы и терминалы самообслуживания в ТЦ и офисных центрах, в том числе с круглосуточным режимом работы;

- интернет-банк на сайте – весь перечень услуг дистанционно (переводы, платежи, открытие и закрытие продуктов, выписки и т.д.);

- мобильное приложение – интернет-банк в смартфоне и возможность подключения бесконтактных платежей с телефона при поддержке технологии NFC.

Для зарплатных клиентов – дополнительные привилегии. Заключить договор можно без представления справок о доходах, зачислив средства на открытую ранее дебетовую карту – даже посещать отделение не придется!

Кредит в Альфа Банке: условия получения

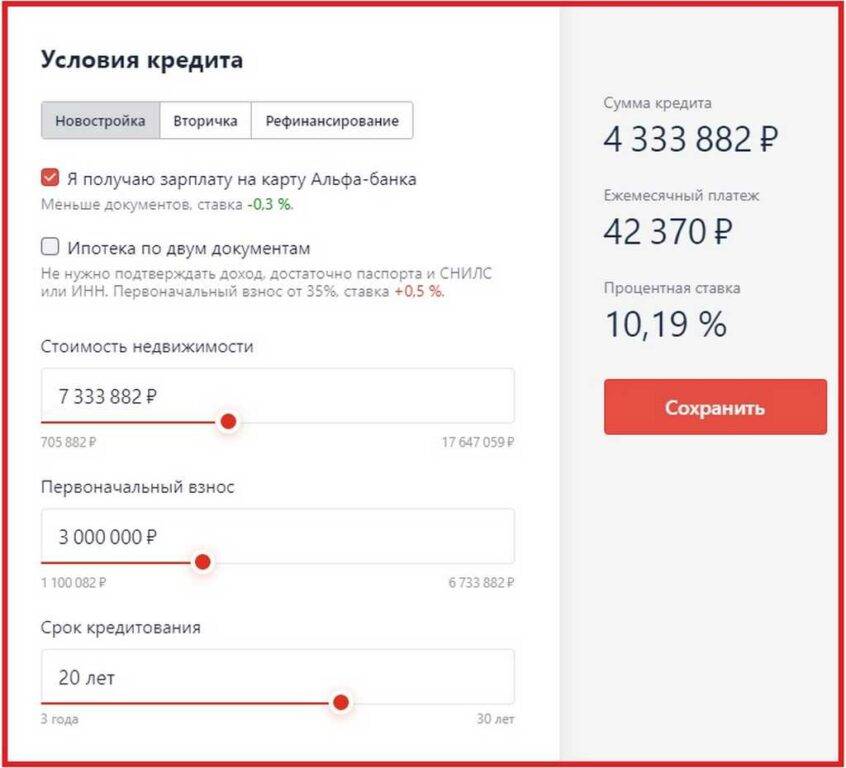

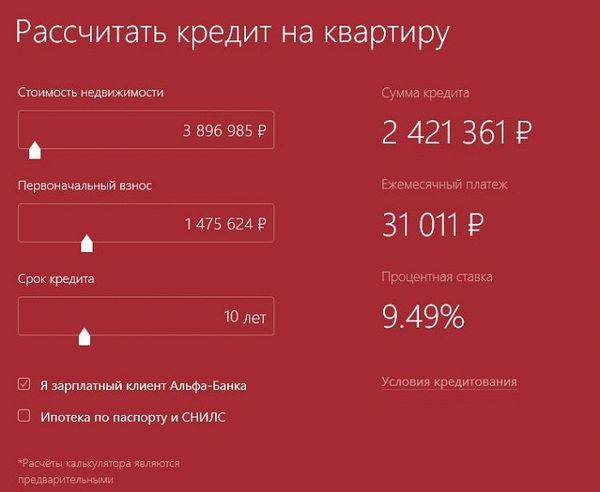

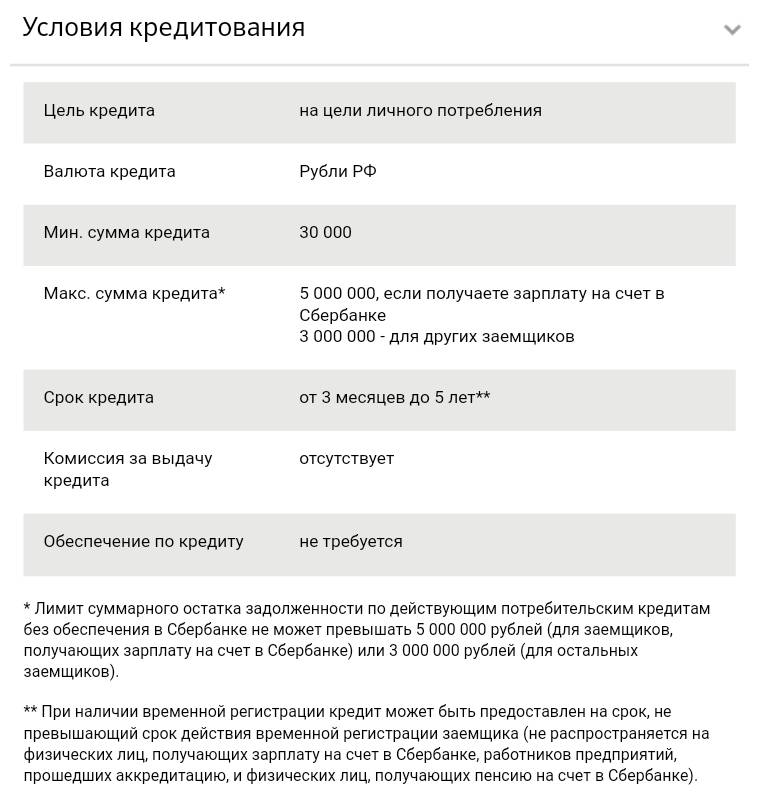

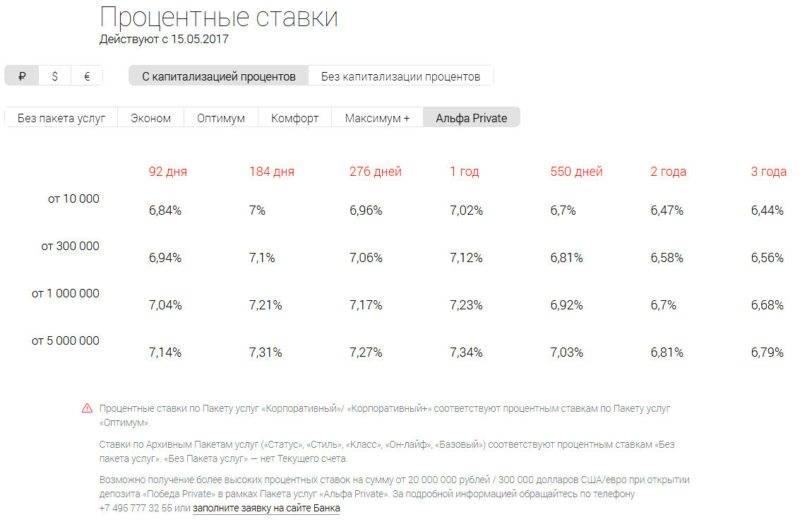

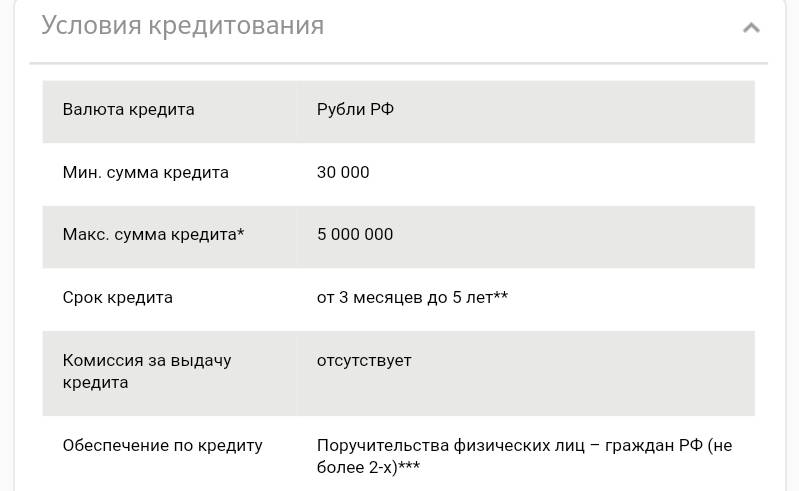

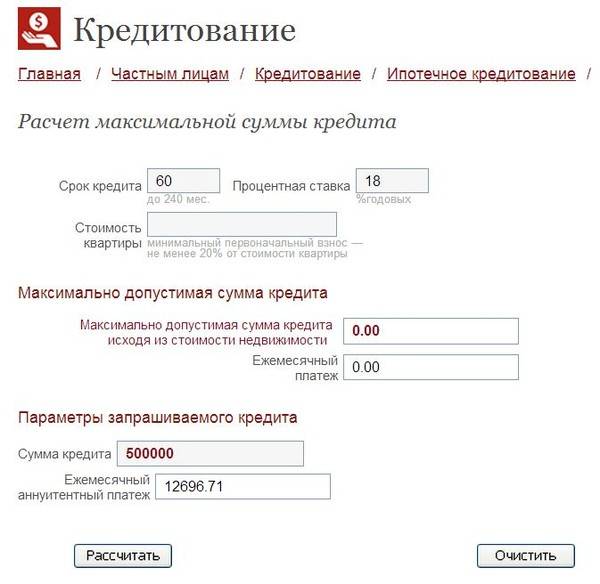

Условия, на которых можно оформить кредит в Альфа Банке, отличаются для разных категорий заемщиков. Клиенты, получающие зарплату на карту банка и трудоустроенные в фирмах-партнерах, могут рассчитывать на получение займа на льготных условиях. Для всех остальных заемщиков кредиты предоставляются на общих условиях, которые также могут корректироваться в зависимости от суммы займа, срока кредитования, платежеспособности клиента и других значимых факторов.

Условия кредита в Альфа Банке для зарплатных клиентов

Заемщики, являющиеся зарплатными клиентами Альфа Банка, могут рассчитывать на получение кредита наличными на следующих условиях:

- Размер процентной ставки колеблется от 11,99% до 23,49%. При расчете ставки банк руководствуется вероятностью невозврата долга заемщиком. Минимальный процент устанавливается для клиентов с идеальной кредитной историей и хорошей платежеспособностью, берущих в долг небольшую сумму на маленький срок. Расчет производится индивидуально для каждого заемщика на основании анализа его данных;

- Кредит можно оформить на срок от 12 до 60 месяцев;

- Минимальная сумма займа составляет 50 тыс. рублей, максимальная — 5 млн. рублей включительно;

- За просрочку по уплате кредита банк взимает комиссию из расчета 0,1% за каждый день просрочки от не вовремя выплаченной суммы.

Основным преимуществом зарплатных клиентов Альфа Банка является упрощенный порядок подачи заявки на кредит. Держателям зарплатных карт нет необходимости подтверждать доход и нести в банк соответствующие справки.

Предложения Альфа Банка для корпоративных клиентов

Для корпоративных клиентов и сотрудников компаний-партнеров предусмотрены следующие условия кредитования в Альфа Банке:

- Размер процентной ставки определяется в тех же пределах, что и для зарплатных клиентов (от 11,99% до 23,49%);

- Срок кредитования от одного года до пяти лет;

- Минимальная сумма займа — 50 тыс. рублей, максимальная — 3 млн. рублей включительно;

- Просрочка внесения ежемесячных платежей влечет наложение штрафа в размере 0,1% от несвоевременно уплаченной суммы.

Сотрудники компаний-партнеров для получения кредита в Альфа Банке обязаны подтвердить свой доход, предоставив соответствующие справки.

Кредит в Альфа Банке: условия общей программы кредитования

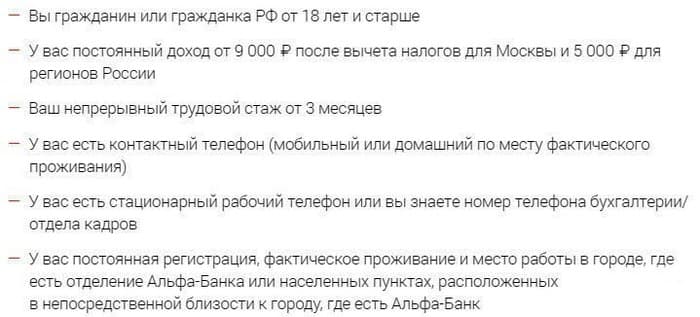

Для граждан, не являющихся зарплатными клиентами и сотрудниками организаций-партнеров Альфа Банка, предусмотрены следующие условия кредитования:

- По кредиту устанавливается процентная ставка от 11,99% до 25,227%;

- Кредит возможно оформить на 12, 24, 36, 48 и 60 месяцев;

- Возможная сумма займа от 50 тыс. до 3 млн. рублей;

- Предусмотрены штрафные санкции за просрочку ежемесячных платежей (такие же, как для зарплатных и корпоративных клиентов).

По общей программе кредитования заемщик предоставляет максимально полный пакет документов.

Все категории заемщиков могут оформить кредит в любом отделение Альфа Банка. Заявка рассматривается от 1 до 5 рабочих дней. Кредит выдается наличными. Отчет о целевом использовании денежных средств не требуется.

Какие условия выдвигает Альфа Банк?

При оформлении долгосрочного кредитного договора, многие специалисты рекомендуют сразу же узнать, какие условия предоставления кредитных каникул выставляет банк для своих заемщиков. Они могут даже не понадобится, но как вариант перестраховки его обязательно следует рассмотреть.

Многие банки выставляют очень жесткие требования, которые не всегда могут выполнить клиенты. А другие просто не предоставляют этой возможности вообще.

Что касается Альфа Банка, то при наличии уважительных причин и документального подтверждения, получить отсрочку не составит особого труда.

Уважительные причины для предоставления кредитных каникул в Альфа банке могут быть различные:

- рождение ребенка в семье;

- потеря единственного кормильца;

- заболевание, требующее дорогостоящего лечения;

- увольнение с постоянного места работы, которое служило основным источником дохода;

- стихийное бедствие и прочее.

В Альфа Банке сотрудники могут предложить 2 варианта выхода из затруднительного положения: частичная или полная отсрочка платежей по кредиту.

Первый вариант более выгодный для банка, потому что в таком случае клиент платит только процентную ставку по кредиту, но основная сумма долга остается прежней. Иными словами, просто затягивается общий срок кредитования и банк имеет дополнительный доход.

А вот другой вариант скорее выгодный будет для клиента, потому что он полностью освобождается от оплаты ежемесячных платежей на определенный период. В таком случае сотрудники банка могут предложить пересмотреть кредитные условия с увеличением общего срока кредитования либо изменение суммы ежемесячных платежей.

“Коронавирусные” программы от Альфа-банка

Представители этого банка озвучили и разместили на своем сайте соответствующую информацию. Они указывают, что понимают сложившуюся ситуацию и стараются идти навстречу клиентам. В рамках такой деятельности в их структуре действуют сразу 2 программы послабления во время самоизоляции. Тем, кто интересуется, как отсрочить платеж по кредиту Альфа-банка, стоит с ними познакомиться:

- Кредитный карантин — был разработан именно из-за ситуации с коронавирусом в стране. Он предполагает отсрочку (или как они это назвали обнуление) платежей по кредитным картам на срок до 3-х мес. Оформить его можно не только на займы по специализированным картам, но еще на ипотеку и кредиты, выданные наличными.

- Государственные кредитные каникулы — они предполагают послабления по государственной программе. Могут быть оформлены, только если официальный заработок за последние месяцы снизился более чем на 30%.

Кредиты Альфа-Банка без справок и поручителей

На фоне жестких условий, предложения Альфа-Банка оформить кредит наличными без справок и поручителей выглядит более чем привлекательно. Минимальная процентная ставка может составить от 10,99% (или от 7,7% если вы зарплатный клиент банка ). Но для каждого заемщика тариф будет установлен индивидуально, как и размер займа.

Итак, какие документы могут потребоваться:

- владельцам зарплатных карт в Альфа-Банке достаточно предоставить только паспорт. Также для них возможно получение поистине крупных сумм и весьма надолго — до 5 млн рублей на срок до 60 месяцев без справок о доходах и поручителей;

- сотрудникам компаний-партнеров потребуется предоставить паспорт, какой-нибудь второй документ (например, СНИЛС, медицинский полис ОМС или водительское подойдет, полный список ниже) и справку о доходе в виде 2-НДФЛ за последние 3 месяца или по форме банка. Таким клиентам банк предлагает оформить ссуды до 3 млн рублей, без поручителей. Тариф варьируется от 10,99% до 22,99% годовых. Доход заемщика должен быть подтвержден;

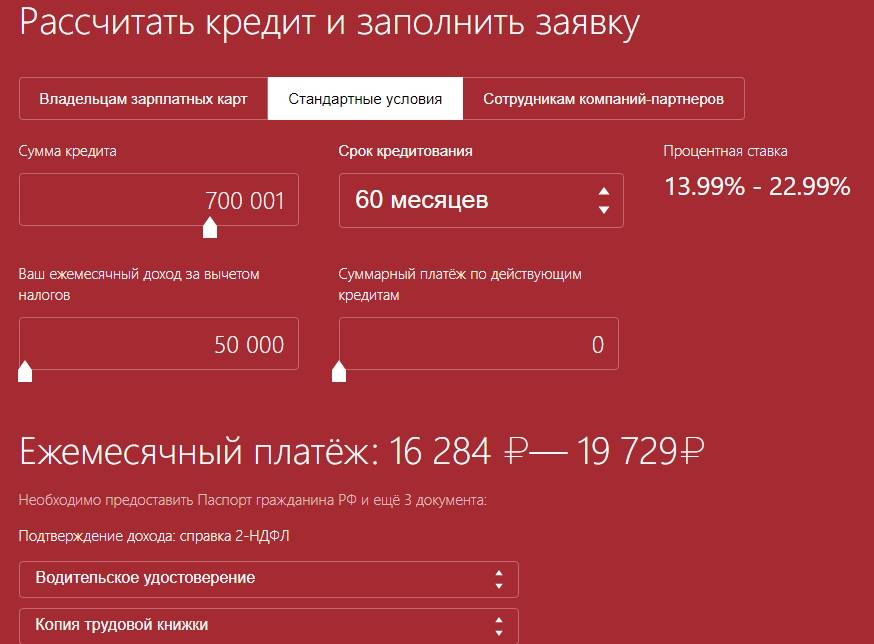

- обычным клиентам для получения кредита в Альфа-Банке нужно предоставить паспорт, какой-нибудь второй документ (есть у всех, например, СНИЛС, медицинский полис ОМС или водительское подойдет, полный список ниже), любой третий документ (с этим сложнее, здесь подойдет, например, документ на машину, копия трудовой книжки, медицинский полис добровольного страхования и др., полный список ниже), справка 2-НДФЛ за последние 3 месяца или по форме банка. Стандартная процентная ставка от 10,99% . Предельная сумма займа составит 3 млн рублей, срок до 5 лет.

Полный список подходящих вторых документов для получения потребительского кредита в Альфа-Банке:

- заграничный паспорт (достаточно просто наличие, не обязательно, чтобы вы им пользовались).

- водительское удостоверение (наличие машины не обязательно).

- ИНН (свидетельство об ИНН, можно получить в налоговой).

- СНИЛС (оно же пенсионное — зеленая ламинированная карточка).

- полис/карта обязательного медицинского страхования (обычный полис ОМС для обращения в поликлинику).

- ваша дебетовая или кредитная карта любого банка (подойдет вообще любая, на которой есть ваше имя).

Полный список подходящих третьих документов для получения потребительского кредита в Альфа-Банке:

Копия документа на автомобиль, находящийся в собственности. Нужно так называемое СТС, ламинированная карточка

Не обязательно иномарка, Автоваз подходит, важно только, чтобы авто было 4 года или менее.

Копия заграничного паспорта подойдет как второй и как третий документ, но если в паспорте есть отметки о поездках за рубеж за последние 12 месяцев.

Копия полиса добровольного медицинского страхования (не путать с полисом обязательного медицинского страхования).

Копия трудовой книжки. Можно взять на работе, только помните, что копия действительна в течение 30 дней с момента выдачи.

Копия полиса добровольного страхования транспортного средства КАСКО

Марка и возраст автомобиля не имеют значения, нужен факт наличия полиса КАСКО.

Выписка по счету с остатком не менее 150 000 руб. из любого банка.

Таким образом, как видно, оформить кредит в Альфа-Банке без поручителя могут все клиенты Альфа-Банка, однако без справок это возможно сделать только держателям зарплатных карт. Размер ссуды будет зависеть от уровня дохода заемщика. Самую низкую ставку (11,99%) могут получить состоятельные клиенты с хорошей кредитной историей.

Отметим, что конкурентный тариф по стандартному предложению (от 13,99%) вызывает спрос на кредиты у заемщиков, имеющих возможность подтвердить свою платежеспособность.

Немаловажное значение имеет и сервис банка. Клиентам предоставляется комплекс услуг по сопровождению кредита:

- подача заявки онлайн;

- несколько способов гашения;

- досрочное погашение ссуды по звонку на горячую линию;

- отсутствие скрытых комиссий;

- управление счетами через интернет-банкинг.

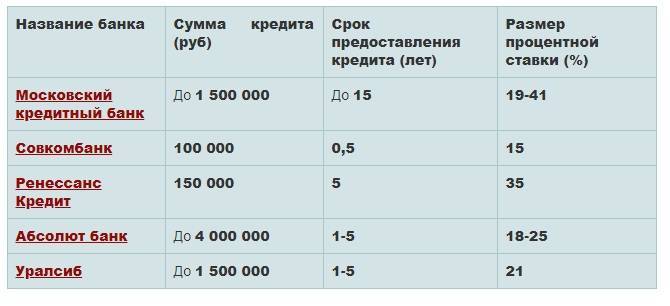

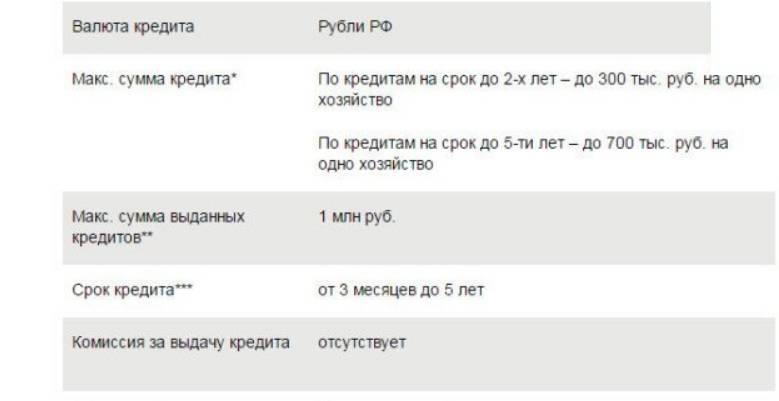

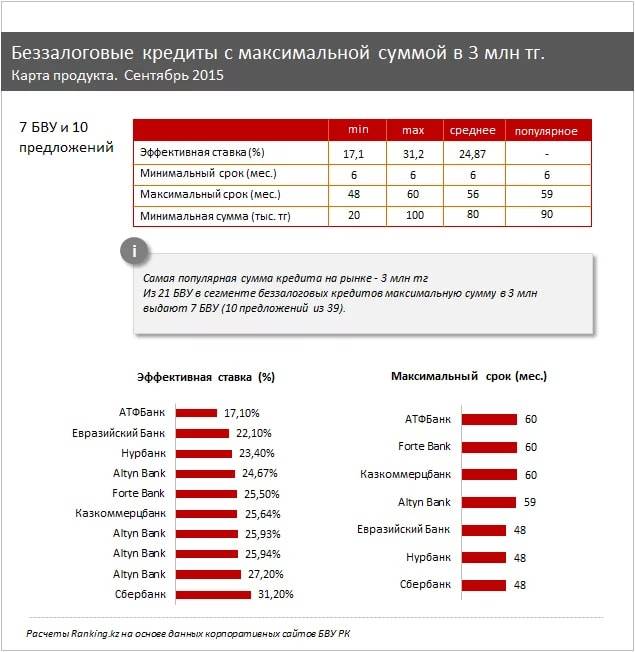

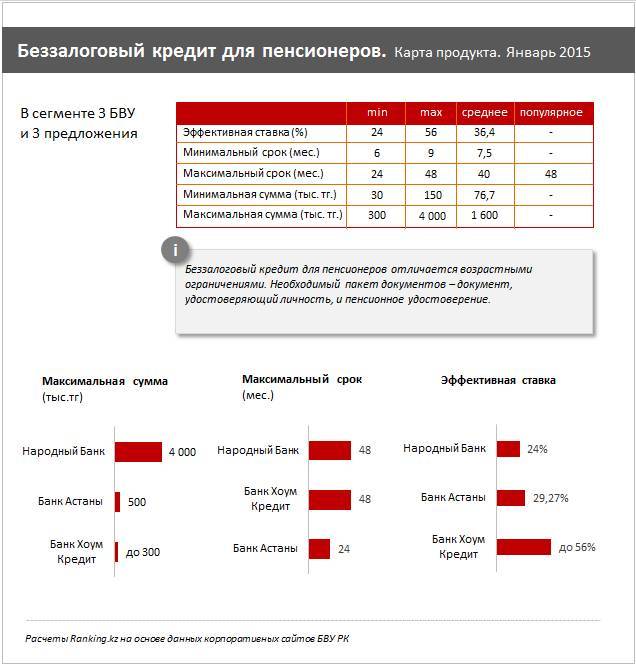

Лучшие МФО для оформления займа пенсионерам

В банке для получения потребительского кредита от пенсионера требуется предоставить большей пакет документов, а минимальная сумма займа обычно достаточно высока. Если пожилому человеку срочно понадобилась небольшая сумма денег до пенсии, то выручит его микрофинансовая организация.

Ссуды в МФО выдаются только по паспорту РФ, не нужно никаких дополнительных справок и поручителей. Микрокредитные компании охотно сотрудничают с пожилыми заемщиками. До какого возраста дают займы пенсионерам, можно узнать на официальных сайтах финансовых компаний или перезвонив на горячую линию организаций.

Platiza

Микрофинансовая организация Platiza — отлично зарекомендовавший себя сервис мгновенного кредитования. В Platiza можно оформить кредит на сумму, не превышающую 15 тыс. руб. на срок до 45 дней. Предельный возраст заемщика не должен превышать 70 лет. Компания работает в круглосуточном режиме.

SmartCredit

Микрофинансовая организация SmartCredit занимает высокие позиции в рейтинге МФО России. Компания старается давать ссуды на любые цели, а ее клиентами могут стать физические лица в возрасте от 18 до 70 лет.

МигКредит

Микрофинансовая организация МигКредит является одним из лидеров на финансовом рынке микрокредитования. Организация появилась в 2011 году и за весь период своего существования даже трудно сосчитать, скольким клиентам была оказана финансовая поддержка. Компания предлагает широкий выбор микрокредитов, для студентов и пенсионеров, молодых мам и автолюбителей.

Получение микрокредита возможно в офисе компании или после оформления онлайн-заявки на сайте организации. Вся информация о финансовых продуктах, суммах займа, сроках и размерах процентной ставки, способах зачисления и возврата микрокредита расположена на официальном сайте компании.

LIME

Микрофинансовый сервис LIME специализируется на предоставлении онлайн-микрозаймов физическим лицам. Компания появилась на финансовом рынке в 2013 году и успешно работает по всей территории России и за рубежом. LIME предлагает своим клиентам оформление ссуды, сумма каковой от 2 тыс. до 70 тыс. рублей, на период от 16 до 168 дней.

В компании круглосуточный режим работы и высокая скорость обслуживания клиентов. После подачи онлайн-заявки и выбора удобного способа получения денег, заемщик в течение 5 минут получит микрозайм на счет в банке, на карту или электронный кошелек.

Сравнительная таблица лучших МФК

МФО с готовностью выдают микрозаймы пожилым людям, а некоторые компании даже разрабатывают специальные пенсионные программы кредитования

Ведь в отличие от банковских учреждений, с осторожностью кредитующих пожилых заемщиков, микрофинансовые организации предоставляют ссуды на некрупные суммы и на небольшой срок. В данной таблице представлен рейтинг лучших микрофинансовых компаний, предоставляющих ссуды пожилым клиентам

| Название | Ставка в день | Сумма | Срок | Максимальный возраст |

| Platiza | 1,5% | от 100 до 30 000 ₽ | от 5 до 45 дней | до 70 лет |

| Honey Money | 1,5% | от 1000 до 15 000 ₽ | от 5 до 30 дней | До 75 лет |

| SmartCredit | 1,5% | от 2 000 до 15 000 ₽ | от 5 до 30 дней | до 70 лет |

| LIME | 1,5% | от 2 000 до 100 000 ₽ | от 7 до 168 дней | до 65 лет |

| МигКредит | От 0,09% | от 3000 до 100 000 ₽ | от 3 до 1825 дней | до 75 лет |

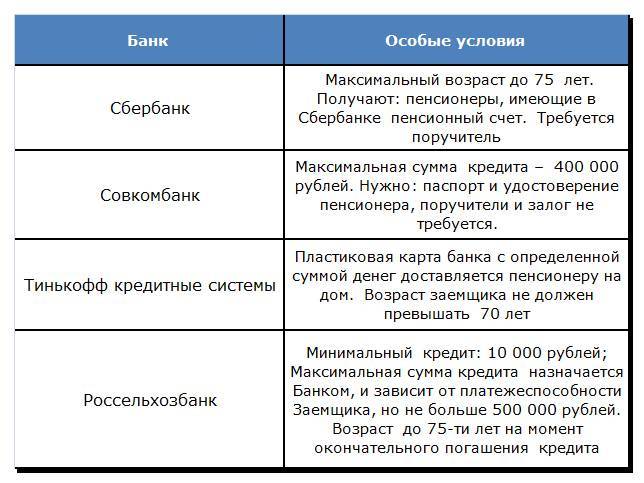

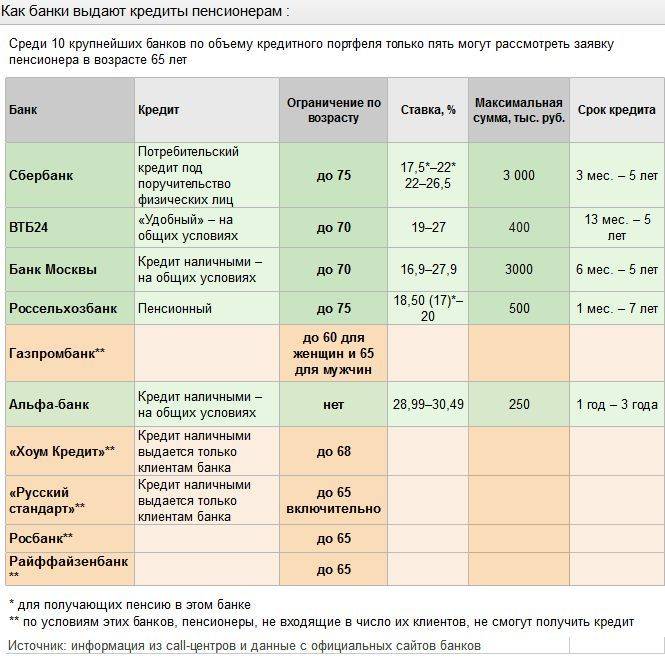

Условия получения кредита для пенсионеров

У банков и МФО разнятся условия предоставления кредитов для людей пенсионного возраста. Для получения займа в банке физическому лицу данной категории нужно будет предоставить перечень документов, включающий в себя паспорт гражданина РФ, удостоверение пенсионера и справку о получаемых доходах.

Иногда потребуются поручители или залоговое имущество, если сумма кредита достаточно велика и срок кредита не один год. Но даже предоставив все необходимые документы, пожилые клиенты часто получают отказ, так как банки не всегда готовы рисковать своими финансами.

Причина тому — преклонный возраст заемщика. Что касается МФО, тут все значительно проще. Компании охотно кредитуют пенсионеров, ведь сумма займа обычно невелика, а срок погашения — минимальный. К тому же пожилые клиенты очень добросовестно относятся к взятым на себя финансовым обязательствам и обычно гасят микрозаймы вовремя.

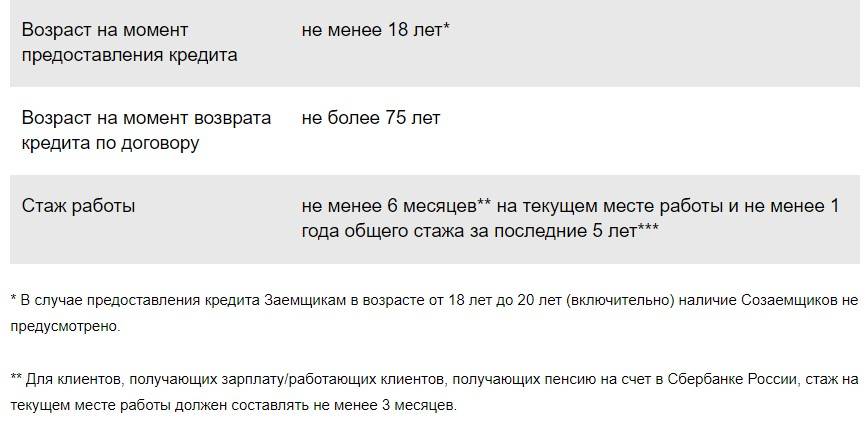

Требования к заемщику

Пожилым заемщикам проще всего оформить в банке потребительские кредиты, но чтобы их получить, клиент должен обладать хорошей кредитной историей. Также банки выдвигают возрастные ограничения, обычно максимальный возраст заемщика — 75 лет. Пенсионерам нужно внимательно отнестись к сумме займа и срокам его погашения, зачастую кредит для пенсионеров предоставляют максимум на 5 лет.

МФО, дающие ссуды людям преклонного возраста, гораздо менее требовательны, чем банки, и выдают займы практически без отказа. Для оформления требуется только паспорт РФ, но процентная ставка по выплате микрозайма достаточно высока.

Необходимые документы

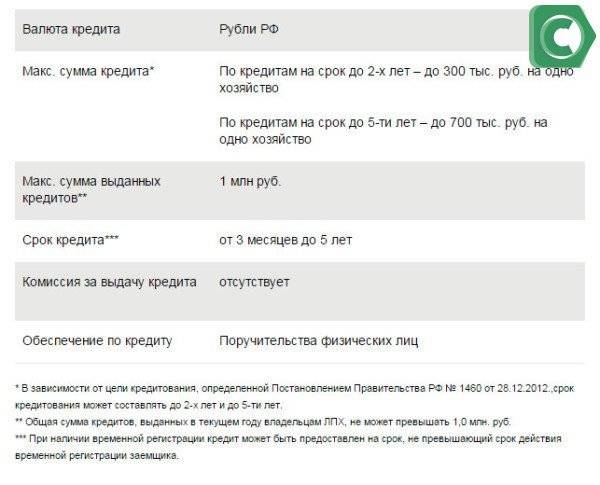

Чтобы получить кредитование в банке, от пожилого заемщика потребуется паспорт РФ, справка о наличии пенсионного обеспечения, справка о доходах, если кредитуемый является работающим пенсионером. На условия предоставления займа повыгоднее в банке пойдут, если клиент предоставит залог (авто, дом, дачу). Также разрешается пригласить поручителя, друга или родственника трудоспособного возраста, это значительно расширит возможности клиента.

Что касается возрастного ограничения на получение ссуды, в каждом финансовом учреждении установлены свои возрастные рамки. Чаще немолодые кредитуемые могут рассчитывать на срок кредита максимум до 5 лет, при условии, что на момент погашения клиенту исполнится 75 лет.

Когда стоит обратиться в Альфа-Банк с заявкой на кредит?

Необходимость использования заемных средств в жизни населения становится все актуальнее – материальное положение граждан неидеально, а совершать крупные покупки, накапливая деньги, уже давно невыгодно. Кредит в Альфа стоит оформить, если:

- требуются деньги на любые цели – покупка мебели, ремонт в квартире, лечение, обучение;

- хотите приобрести автомобиль (новый либо подержанный);

- имеете несколько действующих кредитных договоров (или один с невыгодными условиями), планируете провести рефинансирование и платить меньше;

- собираетесь открыть собственное дело, но имеющихся накоплений недостаточно;

- возникли непредвиденные траты – средства нужны срочно, здесь и сейчас.

Решив взять кредит через Альфа-Банк, заранее продумайте, как будете погашать ссуду – использовать при этом новые займы и обращаться в МФО не стоит, это прямой путь в долговую яму!

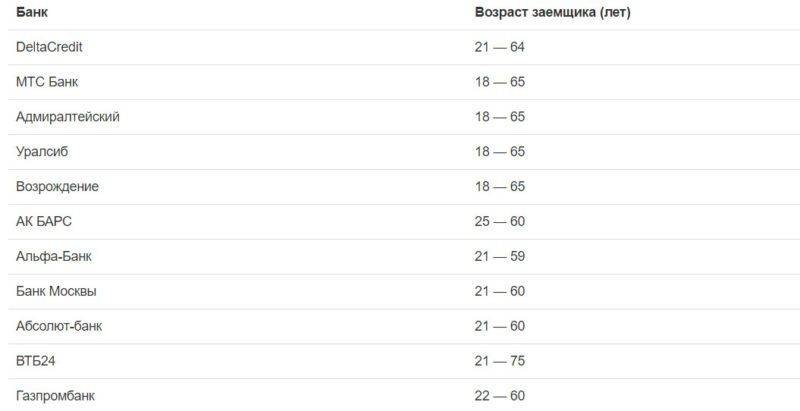

Какого возраста должен бать заемщик

Молодые люди активно используют все удобные сервисы, платежные средства и товары. Рынок потребительского кредитования не является исключением. Возможность совершить необходимую покупку или отправиться в путешествие, не откладывая до лучших времен, прельщает молодых людей с совершеннолетия, но готов ли банк кредитовать в таком раннем возрасте.

Требования Альфа Банка к возрасту заемщика

| Программы рефинансирования для погашения кредитов в других банках | Возраст заемщика на момент выдачи кредита не менее 21 года |

| Кредит наличными, нецелевой потребительский | |

| Займ на приобретение автомобиля | |

| Ипотечное кредитование: | |

| · Рефинансирование | |

| · Готовое жилье · Объект строительства · Кредит наличными под залог недвижимости | |

| Кредитные карты и карта рассрочки | На момент заключения договора возраст клиента должен быть от 18 лет |

Таб.1 Возраст заемщиков в зависимости от программы кредитования

Внимание! Не смотря на то, что в условиях кредитования звучит формулировка о том, что возраст должен быть, достигнут к моменту выдачи денег, заявка, поданная до его наступления, чаще всего, рассматривается в отрицательную сторону, т.к. предварительное решение выносит скоринговая программа

У Альфа Банка не предусмотрено процедуры пересмотра условий кредитования и снижения минимального возраста клиента обратившегося за финансированием.

Со скольки лет одобряют кредиты в ВТБ?

Все большое число молодых людей, начинающих самостоятельную жизнь, интересуются ответом на вопрос: со скольки лет заявка на кредит в ВТБ может быть одобрена? На принятие положительного решения банком влияет множество факторов: наличие постоянного места труда и заработка, его уровень, наличие обеспечения по кредиту, репутация компании-работодателя. Для каждого кредитного продукта устанавливается минимальный набор требований, предъявляемых к заемщику.

Возрастные категории для разных кредитов

Большинство российских банков придерживаются стандартной процедуры рассмотрения кредитной заявки. В нашей стране минимальный возраст для получения любого типа кредита обычно равен 21 году.

Классическое кредитование

Банк ВТБ выдает наличные нецелевые кредиты, начиная с 18 лет. Это требование одинаково действительно как для заемщика, так и для поручителя и созаемщика. Обычно наличие поручителя — это способ страховки для банка от возможных неплатежей по кредитному договору.

Чем больше сумма и срок кредита, тем более высокие требования банк предъявляет к заемщику. Среди прочего происходит увеличение минимального возраста.

ВТБ предоставляет и активно развивает услугу автокредитования, благодаря которой на новом авто можно будет уехать из салона прямо сегодня, а платить начинать завтра.

Автокредитования доступно для физических лиц, начиная с 21 года. Банк предъявляет к водителю такие требования, как наличие водительского удостоверения и минимального опыта вождения.

Молодые люди в 18 лет таким условиям не удовлетворяют.

Для заключения ипотечного договора заемщику должен исполниться 21 год. Но на практике наибольшее число одобренных заявок встречается среди клиентов, начиная с 25-летнего возраста.

К этому момент человек оканчивает получать образование и устраивается на работу, начинает получать стабильный доход, так как ипотека — это долговое обязательство не на один десяток лет.

В случае, если вы сомневаетесь что из-за вашего юного возраста кредит не будет одобрен банком, то лучше сразу обратитесь к своим старшим родственникам за помощью. Именно они имеют возможность стать созаёмщиками и тем самым увеличат шансы на выделение вам кредитных средств.

Условия получения кредитной карты

Для получения кредитной карты банк смягчает предъявляемые требования к заемщику. Это связано с тем, что обычно лимит на карте небольшой, а процентная ставка и комиссии по кредиту значительны, поэтому риски для банка здесь минимальны.

В ВТБ получить кредитную карту можно, начиная с 21 года. С большой охотой банк одобряет кредитные карты для клиентов собственных зарплатных проектов.

Но человек с улицы также может подать заявку, но для этого потребуется наличие трудового стажа и постоянного источника дохода.

Требования, предъявляемые к трудовому стажу

Существует ряд факторов, которые негласно могут поднять минимальный возраст заемщика для одобрения заявки на кредит:

- Для клиентов с улицы, впервые оформляющие кредит в банке, минимальный трудовой стаж должен быть равен 1 году.

Соответственно, начав работать в 18 лет, человеку на момент получения кредита должно быть не менее 19 лет.

- Для зарплатных клиентов минимальный трудовой стаж равен 6 месяцам, соответственно, заемщику на момент взятия кредита будет минимум 18 лет и 6 мес.

- Если на момент подачи заявки на кредит молодой человек не нес службу в рядах российской армии, то с большой вероятностью можно утверждать, что ему придет отказ.

Выводы

Банковская практика показывает, что в действительности заявка на кредит наличными, автокредит или кредитную карту может быть одобрена с 25 лет.

К этому возрасту человек закончил получать образование, прошел военную службу, устроился на постоянное место труда и имеет минимальный трудовой стаж и стабильный источник дохода. Если у него нет на иждивении малолетних детей, то шансы получить кредит возрастают.

К тому же в результате возникновения непредвиденной ситуации у молодого человека или девушки есть трудоспособные родители, которые могут быть оформлены в качестве поручителей.

Поэтому, если возникла потребность в получении кредита в 18 лет, не стоит сразу же отправляться в банк. Для начала разумным будет изучить банковские предложения и требования по ним на специальном сайте кредитной организации.

До какого возраста можно оформить кредит

Как и молодые люди, потенциальные заемщики пожилого возраста, сталкиваются с аналогичными проблемами в выдаче кредитных средств, поскольку большинство банков устанавливают максимальную возрастную границу в районе 65 — 75 лет. Этого возраста клиент не должен достигнуть, пока не закончится срок действия договора кредитования.

Если максимальный возраст для получения ипотечного кредита устанавливается на уровне 70 лет а физическое лицо планирует оформить ссуду на 15 лет, то на момент обращения в банк, возраст потенциального заемщика не должен быть более 55 лет.

Требования к лицам пенсионного возраста

Для того чтобы претендовать на потребительский кредит, человек, достигший пенсионного возраста должен заключить договор страхования в банке, в котором планируется оформление ссуды.

Банки устанавливают такие условия по ряду причин:

- Пожилые люди подвержены частым заболеваниям.

- Пенсионеры могут иметь достаточно скромный уровень дохода. Особенно это касается лиц, которые при наступлении пенсионного возраста прекращают свою трудовую деятельность.

- Существует большая вероятность наступления смертельного исхода, вследствие чего образовавшуюся задолженность перед банком некому будет погашать.

Каким пожилым людям проще оформить заём в банке

Отдельные банковские учреждения охотно выдают ссудный капитал определенным категориям лиц, которые достигли пенсионного возраста. К ним относятся:

- Семейные пары — уровень общего ежемесячного дохода семейной пары гораздо больше, чем одного заемщика.

- Лица, которые могут привлечь в качестве дополнительного заемщика или поручителя более молодого человека. Это могут быть близкие родственники, например, дети, внуки, или друзья. Главное условие для привлеченных лиц — постоянная занятость и достаточный уровень дохода.

- Трудоустроенный пенсионер — человек пожилого возраста, продолжающий свою трудовую деятельность, обладает большими шансами на получение ссуды по сравнению с неработающими гражданами.

- Лицо, готовое предоставить залоговое имущество, в качестве которого может выступать недвижимость (квартира или частный дом) или транспортное средство.

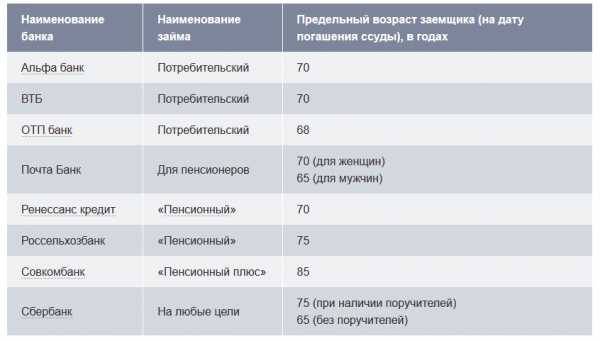

Максимальные возрастные ограничения в различных банках

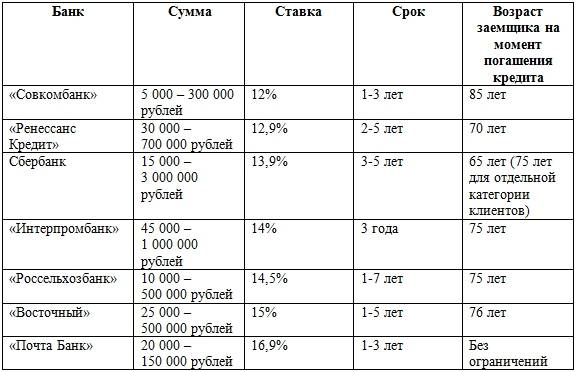

Максимальные ограничения по возрасту для некоторых российских банков представлены в таблице:

| Название банка | Минимальный возраст | Величина займа |

| Сбербанк | 65 — 75 лет | До 1 миллиона рублей |

| ОТП-Банк | 68 лет | До 1 миллиона рублей |

| Альфа-Банк | 70 лет | До 1 миллиона рублей |

| Тинькофф Банк | 70 лет | От 300 тысяч рублей |

| Почта Банк | 80 лет для женщин; 75 лет для мужчин | От 20 тысяч до 300 тысяч рублей |

Сбербанк выдвигает различные требования к возрасту потенциальных заемщиков в зависимости от выбранной программы кредитования. Если физическое лицо оформляет кредит без обеспечения, то его возраст не должен быть более 65 лет. Для физических лиц, получающих кредит под поручительство третьего лица, величина максимальной возрастной границы увеличена до 75 лет.

ОТП-Банк устанавливает верхнюю возрастную границу для потенциальных заемщиков на уровне 68 лет. При этом физическому лицу нужно будет подтвердить факт своего трудоустройства и величину ежемесячного дохода.

Альфа-Банк выдает ипотечные кредиты физическим лицам, возраст которых не превышает 70 лет к моменту окончания срока действия договора.

Физическое лицо в возрасте до 70 лет, может получить экспресс-кредит в Тинькофф Банке на кредитную карточку в сумме до 300 тысяч рублей. При этом заявка на ссуду подается в дистанционном режиме.

Почта Банк предлагает лицам, достигшим пожилого возраста, специальную программу кредитования пенсионеров. При этом максимальная возрастная граница будет зависеть от пола физического лица. Так, женщины могут получить заем до достижения 80 лет. Для мужчин верхних возрастной предел устанавливается на уровне 75 лет. К тому же, заемщику необходимо будет принять участие в программе финансовой защиты, которая осуществит страховые выплаты, в случае возникновения травмы или госпитализации клиента.

Зная возрастные ограничения, у клиента будет больше шансов при обращении за кредитом в банк получить положительное решение.

Что влияет на вероятность одобрения

- Кредитная история — кредитная история показывает Альфа-Банку надежность заемщика. Какие у него были кредиты, на каких условиях, как он их выплачивал, были ли у него просрочки или проблемы с внесением платежей.

- Платежеспособность — платёжеспособность является одним из ключевых факторов в принятии банком положительного решения. Идеальной является ситуация, когда процент платежей по кредиту не превышает 30% от общего дохода заемщика. Такой процент позволяет заемщику застраховать себя от непредвиденных обстоятельств. На оценку платежеспособности влияют: текущие кредиты, алименты, долговые обязательства, иждивенцы, задолженности.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. Альфа-Банк ищет надежных клиентов, которые получают стабильные и официальные доходы.

- Требования — каждый банк устанавливает свои требования к заемщику. Если вы не соответствуете хотя бы 1 минимальному требованию — будет отказано. Узнать требования Альфа-Банка к заемщикам можно на официальном сайте, на странице выбранной кредитной программы.

- Документы — чем больше документов вы сможете предоставить Альфа-Банку, тем выше вероятность одобрения вашей кредитной онлайн заявки. В пакет документов входят: документы, подтверждающие личность; документы, подтверждающие доход; документы, подтверждающие трудоустройство; дополнительные документы. Документы проверяет служба безопасности Альфа-Банка, если в них допущены ошибки или информация намеренно искажена — будет отказано.

Как повысить вероятность одобрения

- Поручитель — предоставить банку одного или нескольких поручителей;

- Созаемщик — привлечь созаемщика;

- Залог — оформить потребительский займ под залог недвижимого или движимого имущества;

- Дополнительный доход — предоставить банку сведения о дополнительных доходах и подтвердить их документами.

- Снизить нагрузку — закрыть действующие потребительские ссуды, рассрочки, ипотеки или кредитные карты либо снизить их ежемесячные платежи. Чем ниже долговая нагрузка, тем выше платежеспособность заемщика.

Особенности кредитования разных клиентов в Альфа-банке

На сегодня Альфа-банк предлагает два вида выдачи займов: на стандартных условиях и для зарплатных клиентов. Основным их отличием является максимальная сумма кредитования. В первом случае это 1 миллион рублей, во втором — 3 миллиона рублей. Процентная ставка для заемщиков, имеющих зарплатную карту Альфа-банка, зачастую ниже. Однако окончательное слово остается за кредитором и зависит от многих факторов: дохода клиента, семейного положения, кредитной истории.

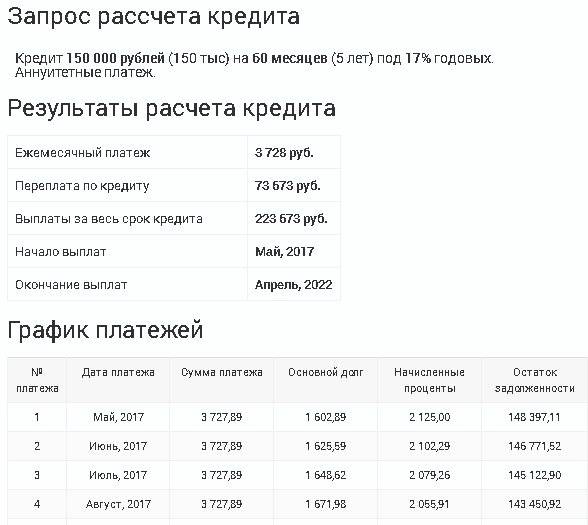

Заем выдается без поручителей и залога. Достаточно заполнить заявку, собрать нужный пакет документов и предоставить их банку. Процент будет зависеть от одобренной суммы. Минимальный размер процентных начислений — 11,99%, максимальный — 22,49%. Рассчитать предварительный размер платежей и переплаты можно на кредитном калькуляторе онлайн.

Зарплатные клиенты

Заемщики, которым зарплата перечисляется на карту Альфа банка, имеют особые условия по кредитным продуктам. Главным преимуществом является увеличенный кредитный максимум — до 3 миллионов рублей. Однако получить такую сумму могут лишь россияне с высокой заработной платой.

Переплата по процентам в 2020 году схожа со стандартными условиями, и процентные ставки составляют от 11,99% до 22,49%. Какой размер переплаты определит банк, зависит от суммы займа. Минимальная ставка предусмотрена для кредитов свыше 700 тысяч рублей.