Когда целесообразно привлекать созаемщика по ипотеке?

Сõôø þÃÂýþòýÃÂàÃÂøÃÂÃÂðÃÂøù, úþóôð ÿÃÂøôõÃÂÃÂàÿÃÂøòûõúðÃÂàú ôþóþòþÃÂàÃÂÃÂõÃÂÃÂõ ûøÃÂþ ò òøôõ ÃÂþ÷ðõüÃÂøúð ÿþ øÿþÃÂõúõ òÃÂôõûÃÂÃÂÃÂ:

- ã ÃÂõûþòõúð, þñÃÂðÃÂøòÃÂõóþÃÂà÷ð øÿþÃÂõúþù, ýõôþÃÂÃÂðÃÂþÃÂýÃÂù ÃÂÃÂþòõýàôþÃÂþôð ôûàÿþûÃÂÃÂõýøàþôþñÃÂõýøÃÂ.

- ÃÂûøõýàÃÂþÃÂõàÃÂòõûøÃÂøÃÂàÃÂÃÂüüà÷ðõüýÃÂàÃÂÃÂõôÃÂÃÂò, ýþ õóþ üðÃÂõÃÂøðûÃÂýþõ ÿþûþöõýøõ ýõ ÿþ÷òþûÃÂõàÃÂÃÂþóþ ÃÂôõûðÃÂÃÂ.

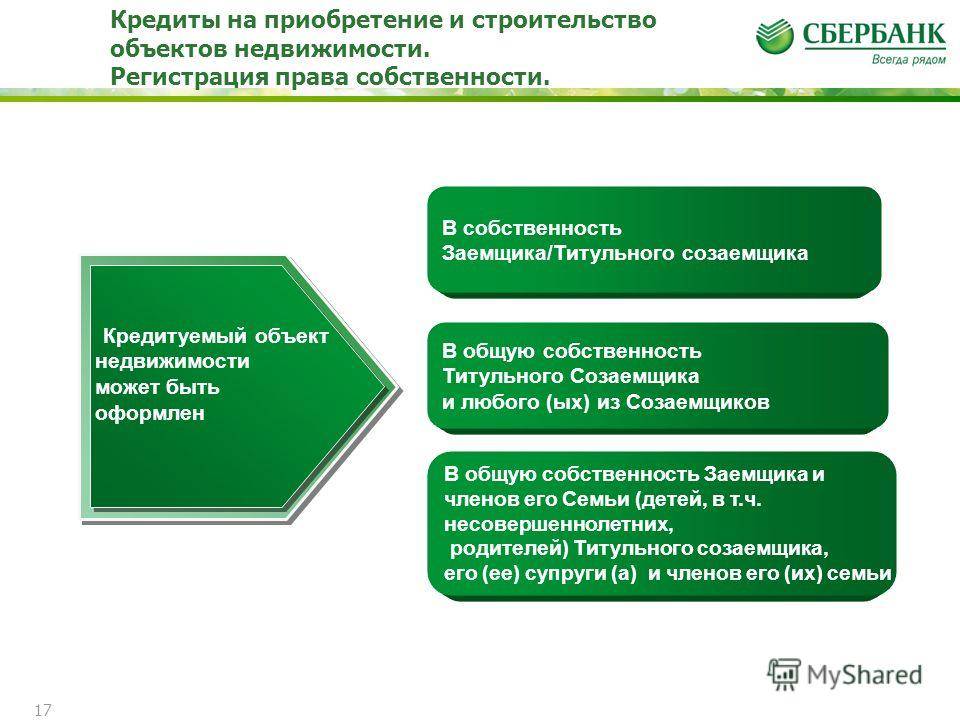

- ÃÂÃÂûø ÃÂþñÃÂÃÂòõýýþÃÂÃÂàýð ýõôòøöøüþÃÂÃÂÃÂ, ÿÃÂøþñÃÂõÃÂðõüÃÂàò øÿþÃÂõúÃÂ, ñÃÂôõàþÃÂþÃÂüûÃÂÃÂÃÂÃÂàýð ýõÃÂþòõÃÂÃÂõýýþûõÃÂýõóþ óÃÂðöôðýøýð, ÃÂþ õóþ ÃÂþôÃÂÃÂòõýýøúø øûø øýÃÂõ ûøÃÂð ôþûöýàòÃÂÃÂÃÂÃÂÿðÃÂàÃÂÃÂþÃÂþýþù ÿþ úþýÃÂÃÂðúÃÂÃÂ.

Статус созаемщика

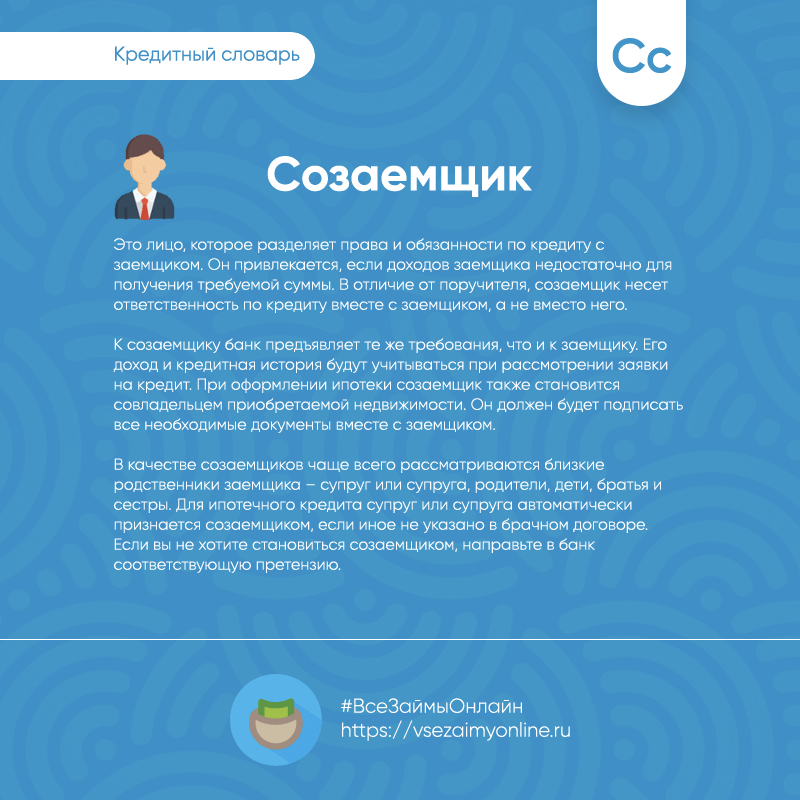

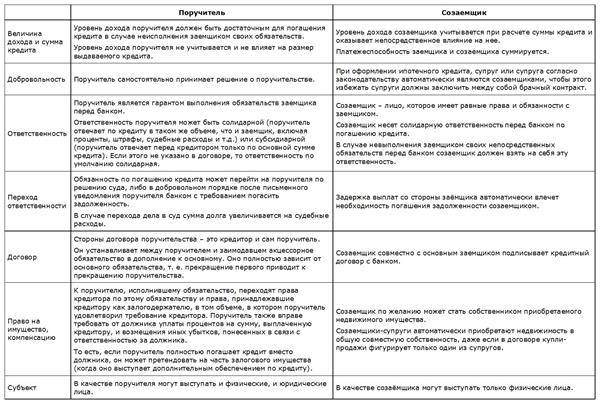

Статус созаемщика напоминает статусы основного заемщика и поручителя, но ряд отличий позволяет считать созаемщика отдельной и самостоятельной фигурой в кредитных правоотношениях.

Созаемщик:

- имеет равные с заемщиком права, включая право претендовать на квартиру, приобретенную на ипотечные кредитные средства;

- несет одинаковую с заемщиком ответственность по ипотеке, при этом, если заемщик не сможет погасить очередной платеж, эта обязанность автоматически перейдет на созаемщика;

- может нести всю основную нагрузку по кредитному договору, пока у заемщика не появится возможность платить по ипотеке самостоятельно, независимо от того, временный или постоянный характер носит такая ситуация.

Права, обязанности, ответственность созаемщика могут быть изменены условиями договора в части:

- степени ответственности (солидарная/субсидиарная);

- порядка несения обязательств по кредиту созаемщиком в случае неспособности основного заемщика нести свои обязательства;

- определения прав созаемщика на приобретаемую по ипотеке квартиру, в том числе если он не является супругом, либо является гражданским супругом.

Стороны (заемщик, созаемщик, банк) вольны по своему усмотрению оговаривать права и обязанности по кредитному договору, но в пределах допустимого и незапрещенного законодательством.

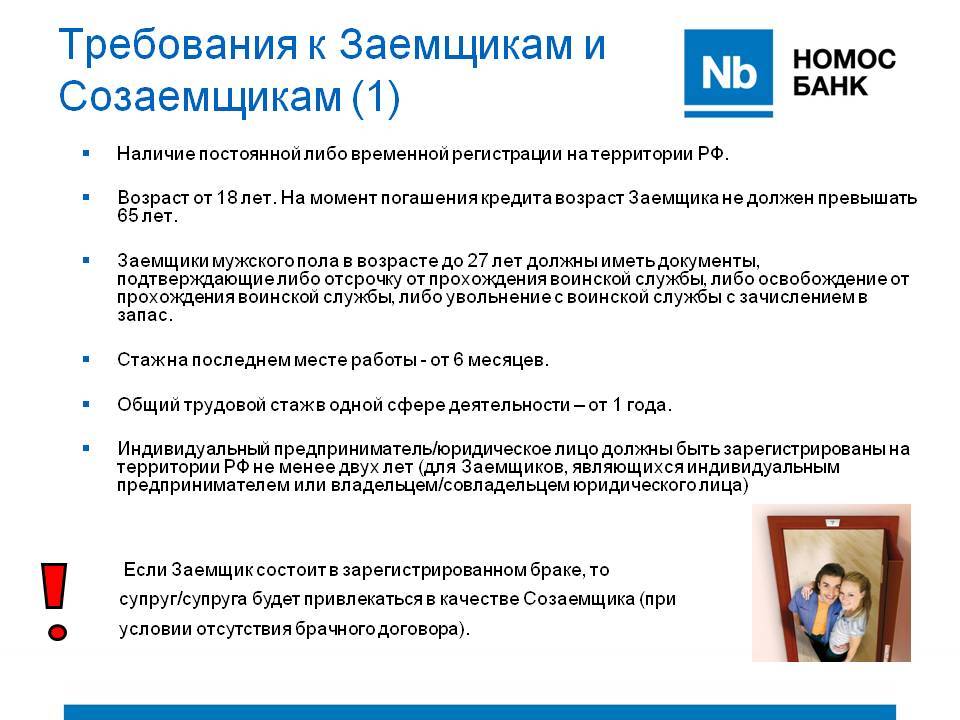

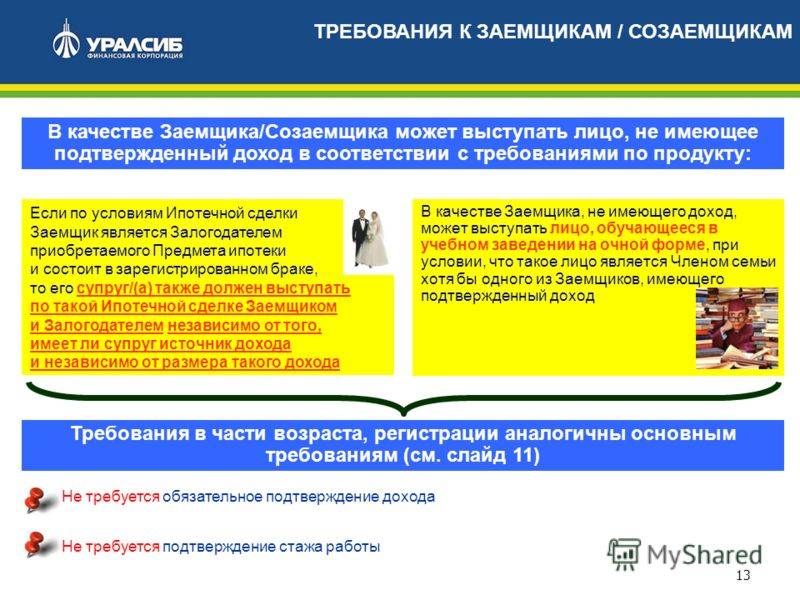

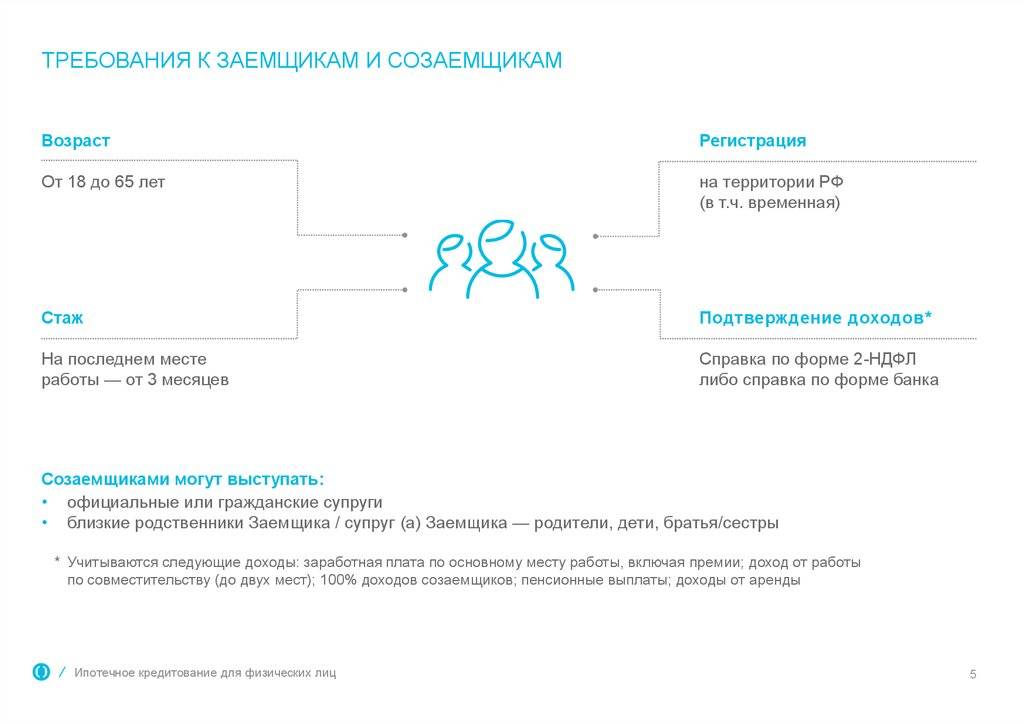

При оформлении кредита к созаемщику предъявляются аналогичные требования, что и к заемщику. Идентичен и пакет документов, которые он должен предоставить. Хотя многое зависит от банка и условий ипотеки.

Несмотря на то, что статус созаемщика, за небольшими исключениями, схож со статусом заемщика, это касается только условий кредитного правоотношения

Это важно, поскольку, становясь созаемщиком, многие часто рассматривают такую ситуацию как возможность безусловно претендовать на приобретаемую по ипотеке квартиру. На самом деле статус созаемщика сам по себе ничего подобного не предусматривает, за исключением ситуаций, когда квартира, приобретенная по ипотеке, сама по себе дает право претендовать на нее созаемщику

Например, супруг получает такое право не потому, что является созаемщиком, а потому, что квартира будет иметь статус совместно нажитого имущества. В то же время, выступая в статусе созаемщика, гражданский супруг, если отдельным договором сторон или при оформлении квартиры не предусмотрено иное, никаких прав на квартиру, приобретенную по ипотеке, иметь не будет. Аналогичное можно сказать и о всех других ситуациях, при которых право на квартиру (долю) требует наличия договора заемщика и созаемщика, а не может быть приобретено в силу закона, как в случае супружеских правоотношений.

Исходя из изложенного, созаемщикам, прежде чем согласиться на эту роль, следует иметь в виду:

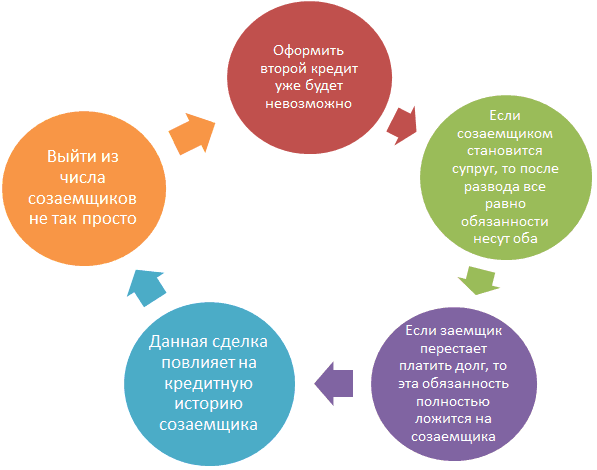

- У вас могут возникнуть проблемы в будущем с получением кредита на собственные нужды, поскольку для всех банков вы будете являться заемщиком, уже имеющим текущий непогашенный кредит.

- Если основной заемщик перестанет платить кредит, допустит просрочки и другие нарушения, все претензии банк с полным правом предъявит вам, причем автоматически, и только потом начнет требовать с поручителей, если они, конечно, есть. Погашенные за заемщика суммы созаемщик сможет взыскать только в судебном порядке, но вероятность их возврата зависит от характера и объема прав на приобретенную по ипотеке недвижимость.

- Необходимо всегда четко оговаривать, какие права созаемщик получить на квартиру, приобретаемую по ипотеке. Этот вопрос решается в рамках оформления права (регистрации) на недвижимость либо договором сторон, в том числе брачным контрактом.

Документы созаемщика

Созаемщик при оформлении ипотечного договора должен предъявить следующие документы:

- Паспорт гражданина;

- Трудовая книжка или ее ксерокопия, заверенная начальником того предприятия, где работает созаемщик;

- СНИЛС;

- Справка, в которой будет указано, где гражданин фактически проживает;

- Документы на членов семьи, которые живут на одной площади вместе с созаемщиком;

- Справка 2-НДФЛ;

- Документ, в котором будет указан уровень образования;

- ИНН;

- Свидетельство о браке или о разводе;

- Военный билет (если обязанности созаемщика будет выполнять мужчина);

- Возможно, что конкретный банк может на свое усмотрение еще потребовать какие-либо документы.К этим документам можно отнести:

- Водительские права;

- Военный билет (если обязанности созаемщика будет выполнять мужчина);

- Декларация из налоговой службы. В данном документе будут указаны все налоговые вычеты за указанный банком срок;

- Справка, в которой будет написана информация обо всей жилой недвижимости, находящейся в собственности у данного гражданина;

- Справка из диспансеров, например, психоневрологического или наркологического;

- Выписку из банков, где гражданин ранее брал какие-либо кредиты.

Также созаемщику необходимо будет заполнить определенную анкету, в которой он должен будет указать следующую информацию:

- Свои инициалы полностью. А также нужно будет написать, например, свою девичью фамилию, если она была изменена по той причине, что гражданин заключил официальный брак;

- Место проживания и прописки, если они находятся по разным адресам;

- Какой уровень образования имеется у гражданина;

- Какое семейное положение имеет гражданин. В данном пункте необходимо будет указать информацию о супруге и детях, если они имеются. А также нужно указать личные данные всех близких родственников;

- Чем занимается данный гражданин. А именно:

— Если гражданин официально работает, то нужно написать:- Название организации;

- Занимаемую должность;

- Стаж работы, как на этом месте работы, так и в общем;

- Какой сферой деятельности занимается данное предприятие.

— Если созаемщик также учится, то указывается следующее:

- Название учебного заведения;

- Название кафедры и специальности;

- Форма образования (очная, удаленная, вечерняя).

- Указывается уровень дохода (официальный и неофициальный);

- Пишутся все расходы, даже те, которые официально подтвердить нет возможности;

- Есть ли какое-либо имущество во владение у данного гражданина и какую общую стоимость оно составляет. К такому имуществу можно отнести:

— Жилая недвижимость. В данном случае указывается:- Фактический адрес нахождения объекта и его индекс;

- Жилая площадь данного помещения;

- Полностью дата (день, месяц и год), когда была приобретена данная жилая площадь.

— Автомобиль, по которому нужно указать его марку и регистрационный номер.

- Если есть банковская карточка данного кредитного банка, то заинтересованному лицу необходимо также написать ее реквизиты, а еще указать для каких нужд она была оформлена.На такую банковскую карточку могут перечисляться заработная плата или пенсионные отчисления.

В обязательном порядке на созаемщика и основного должника по кредиту при заключении договора по ипотеке сотрудником банка должна быть оформлена страховка.

На основании информации, которая указана в договоре, в страховом полисе будет указана страховая сумма. Указанная в договоре сумма выплаты может быть как одинаковой у созаемщика и заемщика, так и разной. Такой момент тоже должен быть зафиксирован в основном договоре и в самой страховке.

К преимуществам получения такой страховки можно отнести следующее:

- Страховка дает гарантию на то, что все взятые ежемесячные обязательства по кредиту будут погашены. Если возникнут какие-то форс- мажорные обстоятельства, страховка сможет покрыть часть кредита и тем самым обезопасит и должников, и сам кредитный банк.К таким непредвиденным ситуациям можно отнести следующее:

- Внеплановое сокращение с постоянного места работы и, как следствие, потеря основного уровня дохода;

- Непредвиденный уход из жизни того, кто был должником по данному кредиту.

- Страховой полис также сможет обеспечить безопасность.

Когда необходимо участие созаемщика в ипотеке

Финансовые организации при рассмотрении заявки на ипотеку положительно относятся к участию помощников по займу – это рассматривается, как дополнительное обеспечение своевременного погашения кредита. Привлечение третьих лиц к ипотечной сделке обосновано случае, если основной кредитополучатель не располагает доходом, достаточным для получения займа.

Кредитный договор

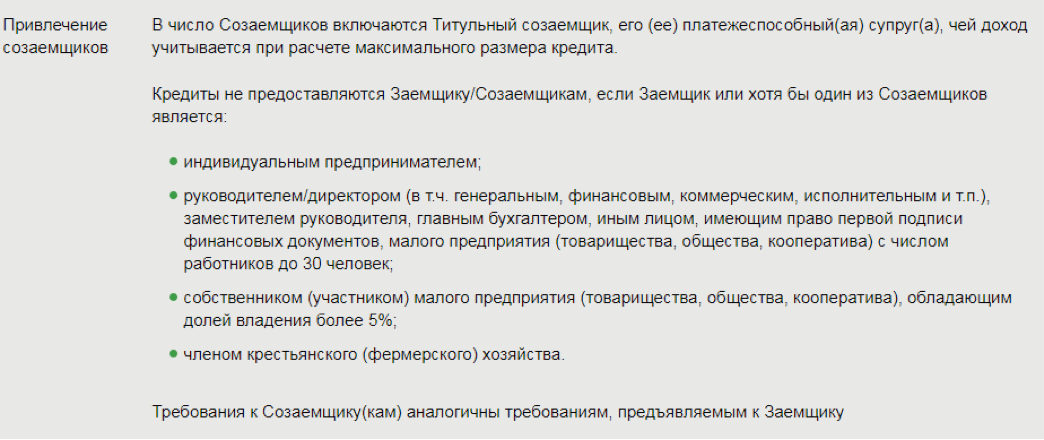

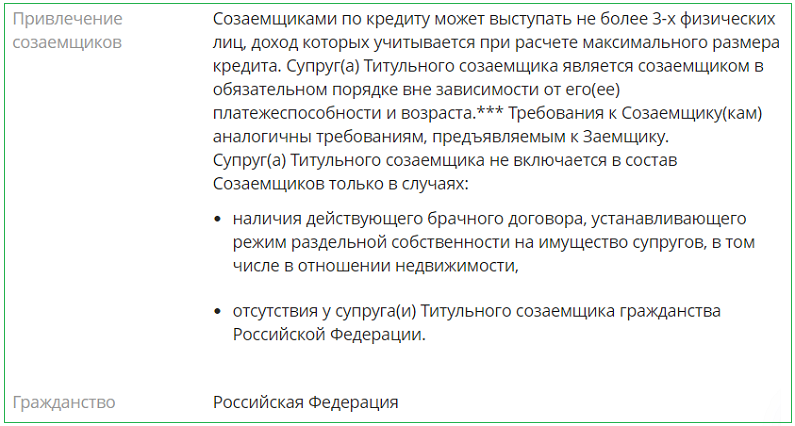

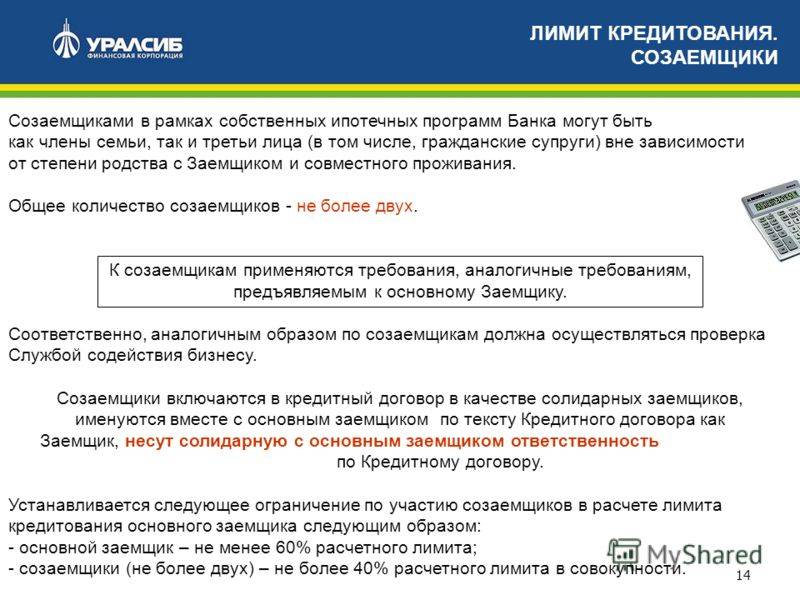

Партнерами по ипотеке физические лица могут стать как добровольно, так и в обязательном порядке. Количество участников договора определяется банком – в большинстве случаев их должно быть не более 3-5 человек.

Если лицо, претендующее на получение ипотечной ссуды, находится в официальном браке, то его супруг/супруга автоматически становится участником кредитного договора и получает статус созаемщика. Добровольными созаемщиками могут быть как близкие родственники претендента на получение ипотеки, так и посторонние лица.

Кредитный партнер

При рассмотрении заявки на ссуду банк принимает во внимание совокупные доходы всех участников договора, а пакет документов для созаемщика практически не отличается от требований к основному получателю ипотеки. Помните: один из супругов может не фигурировать в ипотечном договоре в качестве созаемщика, если предварительно было подписано брачное соглашение, в котором предусмотрена такая возможность

Помните: один из супругов может не фигурировать в ипотечном договоре в качестве созаемщика, если предварительно было подписано брачное соглашение, в котором предусмотрена такая возможность.

Чем рискует солидарный должник

Помощь в получении ипотеки накладывает серьезные обязательства на созаемщика, а потому человек порядком рискует:

- существует вероятность выплаты долгов за другого человека. Это на страте кредитных взаимоотношений все друзья или добрые супруги. Но ипотека – процесс долгоиграющий, и с течением времени все может измениться. Если партнер окажется непорядочен – придется платить;

- в случае преждевременной смерти заемщика также происходит автоматический перевод долгов;

- высока возможность отказа в займах, поскольку банки рассматривают участие человека в сторонних кредитах как полноценную долговую нагрузку.

Все это не предположения, а реально возникающие ситуации. Конечно, нет повода отказываться от хорошо работающего правового механизма. Просто подходить к вопросу стоит обдуманно. Дабы избежать неразрешимых споров, идти в созаемщики или привлекать помощников со стороны лучше из числа близких родственников или супругов, а все значимые решения оформлять документально.

Интересное видео про ипотечное рабство:

Фев 24, 2018

Можно ли отказаться от обязательств по ипотеке

При разводе или разрыве отношений с родными общая ипотека висит тяжелым грузом. Нельзя будет рассчитывать на улучшение жилищных условий (доля в ипотечной квартире останется за созаемщиком) и оформить новую ссуду уже на собственное отдельное жилье (долговая нагрузка по имеющему договору помешает взять кредит). Может, он и не будет платить за квартиру банку, но в кредитной истории уже стоит отметка, что она должен определенную сумму, поэтому никакой другой кредит получить невозможно.

Конечно, выйти из этой ситуации можно. Для этого оставшиеся должники обязаны подтвердить свою возможность погасить остатки обязательств и вернуть всю сумму банку – для этого понадобятся свежие данные о доходах и трудоустройстве, новый расчет ежемесячных платежей и пересмотр графика. Тогда банк примет решение переоформить сделку и убрать одного из участников из состава клиентов.

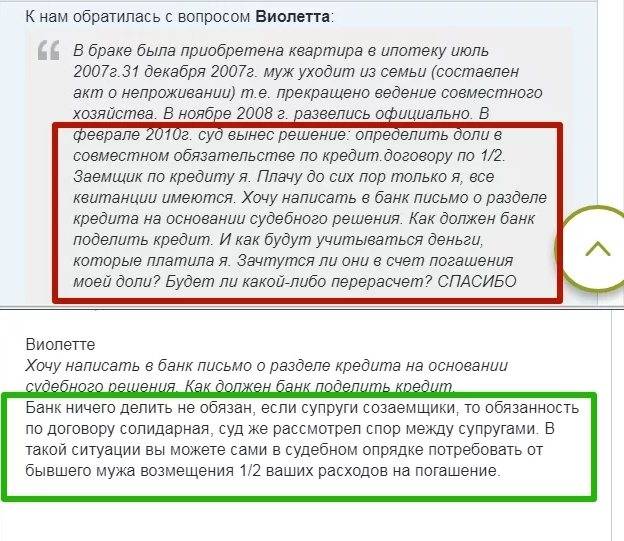

Если у оставшихся заемщиков будет недостаточно денег или возникнут разногласия по поводу уже сделанных ранее выплат, а также по праву собственности на жилье, то все эти вопросы должны решаться в судебном порядке. Но перед банком до решения суда ответственность за погашение кредита несут все созаемщики.

В случае ухода из жизни созаемщиков, права и обязанности умершего берут на себя остальные участники, либо его наследники. Кроме того, многие банки требуют застраховать жизнь и здоровье ипотечников от смерти в результате несчастного случая, получения инвалидности 1–2 группы и утраты трудоспособности. Тогда при наступлении страхового случая страховая компания поможет выполнить обязательства перед банком.

Риски созаемщика и способы их минимизации

Главная опасность, которая подстерегает любого будущего созаемщика – риск неплатежей со стороны основного должника, в том числе и по независящим от него причинам (травма, длительная болезнь, потеря работы). Получится, что заемные деньги потрачены без вашего участия, а платить по кредиту придется именно вам. Особенно большие потери ожидают тех, кто осмелился стать солидарным должником по одной из программ ипотечного кредитования. Там и суммы больше, и срок уплаты наступит не так скоро.

Чтобы не пришлось собственными деньгами оплачивать чужие удовольствия, нужно заранее себя подстраховать:

1. Соглашаться стать созаемщиком только у своих ближайших родственников. Семья – это всегда близкие люди, которые вряд ли станут вас подставлять. Кроме того, у родственника вы с большей долей вероятности станете совладельцем приобретаемого жилья, что частично снизит ваши риски. И даже если все-таки придется выплачивать ипотеку самостоятельно, потеря денег частично компенсируется правами на недвижимость.

2. Проследить, чтобы в договоре кредитования была четко прописана ваша доля ответственности. В этом случае спросить с вас могут только в пределах этой доли и ничуть не больше.

3. Если основным заемщиком выступает ваша вторая половина, обязательно оформляйте приобретенное жилье в совместную собственность. Вы ведь оплачиваете ипотечные взносы из совокупного семейного дохода, а значит и права на недвижимость должны быть равными. Никто не застрахован от разводов, так что лучше быть поосторожнее.

4. Если вы дали согласие выступать солидарным должником по кредиту друга или гражданского супруга, оформляйте свои взаимоотношения официально. Желательно заключить договор, согласно которому основной заемщик вернет потраченные денежные средства созаемщику или выделит ему долю в приобретенном жилье. Второй вариант – соглашение о том, что в ближайшем будущем приобретенное жилое помещение будет переоформлено в совместную собственность с учетом доли средств, которую вложил каждый из вас.

Что еще вас может ожидать? Например, невозможность оформления кредита на собственные нужды. Вы уже знаете, что доход созаемщика учитывался при расчете максимально возможной суммы кредита. Следовательно, при расчете вашей платежеспособности в будущем этот действующий кредит будет оцениваться банком как обязательный ежемесячный платеж. Вполне возможно, что в период действия этого кредитного договора у вас не будет возможности получить ссуду на собственные нужды из-за слишком большой кредитной нагрузки. Причем это касается не только жилищных займов, но и стандартных потребительских. Хотя если ваш доход можно назвать более чем приличным, то вам ничего подобного не грозит.

Не стоит забывать и о кредитной истории. Данные о любом участнике договора кредитования в обязательном порядке передаются в БКИ. Созаемщики – в числе первых. Следовательно, добросовестность основного должника напрямую повлияет и на вашу репутацию. Бюро кредитных историй не станет разбираться, кто из вас виноват в просроченных платежах. В черный список могут попасть оба должника – и основной, и «запасной». А это, в свою очередь, также может стать причиной отказа в кредитовании в будущем.

Чем чревато банкротство созаемщика по ипотеке для основного залогодателя?

Все чаще наши клиенты обращаются к нам с вопросом, что делать, если его созаемщик или один из созаемщиков по ипотеке обратились в суд с заявлением о признании его финансово несостоятельным (банкротом). Как показывает практика арбитражного суда, банкротство созаемщика создает ряд сложностей заемщику и не только ему.

Заемщик должен быть готов к тому, что:

- кредиторы начинают требовать расторжения договора или его досрочного погашения. Как уже говорилось выше, для кредитора банкротство созаемщика — это ухудшение условий обеспечения возврата ипотечного кредита;

- отсутствие достаточных денежных средств у заемщика или второго созаемщика, для погашения задолженности созаемщика-банкрота предоставляют кредитору право выставить заложенное имущество на торги.

Совет от специалиста: в случае, если у созаемщика появились признаки финансовой несостоятельности, то основной заемщик по договору об ипотеке должен незамедлительно обратиться в суд с заявлением о замене созаемщика или вывода его из договора об ипотеке.

Что делать, если созаемщик по ипотеке умер? Закажите звонок юриста

У Вас возникла необходимость написать заявление о замене созаемщика или его вывода из договора об ипотеке? Наши специалисты готовы помочь вам в любое удобное для вас время.

Очень часто к нам обращаются женщины с вопросом, что делать в случае банкротства созаемщика-супруга по ипотеке? В таких ситуациях кредитор вправе через суд потребовать обратить взыскание исключительно на имущество супруга-созаемщика. В случае если общая стоимость имущества супруга-должника не погашает общую сумму задолженности, то подвергнуть взысканию могут и совместно нажитое имущество. В этом случае производится выдел доли супруга-должника из общей массы совместно нажитого имущества.

Как вы видите, банкротство созаемщика супруга по ипотеке не пройдет бесследно для вашего общенажитого имущества.

Звоните, и наши специалисты сделают все возможное и невозможное для того, чтобы защитить ваши интересы.

Нередко на практике банкротами становятся оба супруга. В этом случае они оба несут ответственность по договору об ипотеке. Таким супругам следует помнить, что такая ситуация является патовой.

Можно ли избежать банкротства, если платить нечем, а ипотечную квартиру терять не хочется?

Обязателен ли созаемщик при получении ипотеки

Если дохода потенциального соискателя достаточно для одобрения ипотеки в Сбербанке, то ее можно оформить без созаемщика.

Мнение эксперта Ирина Богданова Эксперт в области ипотечного кредитования.

Супруг в обязательном порядке принимает на себя данную роль, если иное не прописано в брачном договоре.

В каких случаях обязательно нужен созаемщик для ипотеки

Созаемщики – это гарантия возврата денежных средств для кредитора при наступлении финансового кризиса у основного плательщика. Чем больше привлечено участников к ипотечному договору, тем выше доверие банка и одобренная сумма.

Пример

Заработной платы заемщика – 39 тыс. руб. – недостаточно для одобрения кредита на 1,3 млн руб., банк готов выдать только 1,1 млн руб. В данном случае супруга привлекается к договору, ее зарплата – 31 тыс. руб. – добавляется к сумме совокупного дохода. Наличие созаемщика позволило получить недостающие 200 000 в кредит.

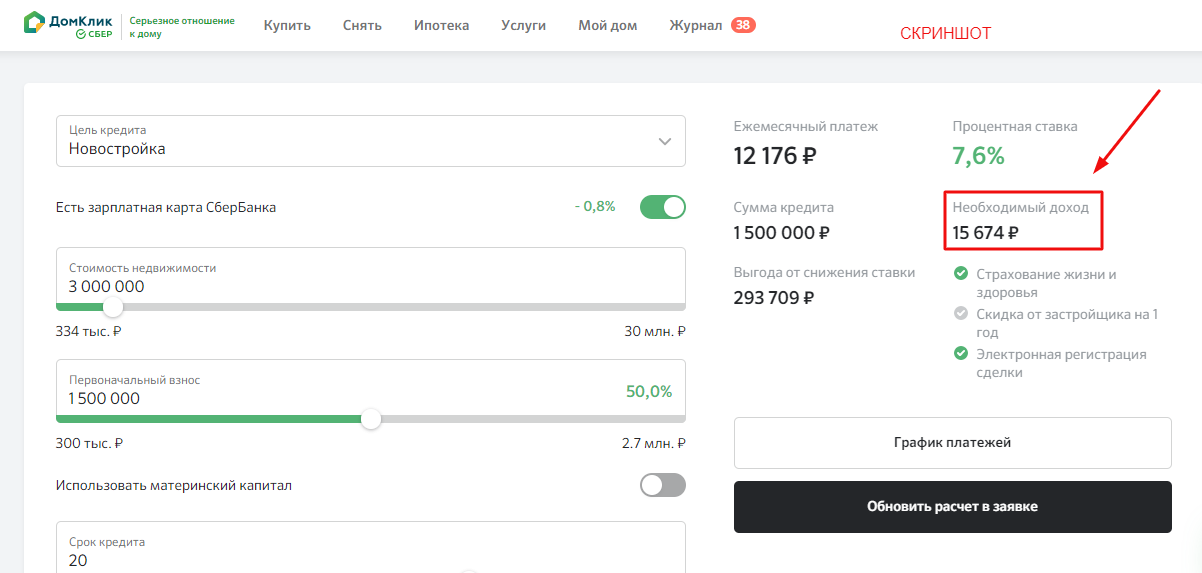

Перед тем как подавать заявку на ипотеку, необходимо рассчитать ежемесячный платеж, для каждого варианта указывается требуемый уровень заработной платы.

Для этого необходимо перейти на сайт «ДомКлик» в раздел «Ипотечный калькулятор», выбрать цель кредита, с помощью бегунков обозначить стоимость недвижимости, первоначальный взнос и срока займа. В правой части появится предварительный расчет и необходимый минимальный доход, который должен быть у заявителя. Приведенные данные помогут определить, нужен ли заявителю созаемщик.

В каких случаях невозможно добавить созаемщика

Если ссуда оформляется по программе «Военная ипотека» или «Ипотека с государственной поддержкой», то привлечь созаемщика невозможно. Также запрещено добавлять третье лицо в договор кредитования после получения займа в банке.

Кого можно взять на роль созаемщика

В качестве созаемщика могут быть привлечены родственники, друзья, знакомые, зарегистрированные на территории РФ

Перед оформлением очень важно обсудить все нюансы сделки и при необходимости заключить дополнительное соглашение

Можно ли поменять созаемщика

Кредитор разрешает:

- поменять созаемщика и перевести задолженность на другое лицо;

- вывести третье лицо из состава участников договора;

- переназначить статус титульного созаемщика.

Вывод или замена титульного созаемщика возможны только при расторжении брака или заключении брачного договора.

Мнение эксперта Ирина Богданова Эксперт в области ипотечного кредитования.

У привлекаемого лица не должно быть текущей просроченной задолженности по кредитному договору.

Для смены участников соглашения необходимо подготовить следующий пакет документов:

- Оригиналы паспортов всех действующих и новых лиц.

- Заявление об изменении состава участников или переводе задолженности:

- Заявление-анкета оставшегося/нового заемщика/созаемщиков.

- Документы, подтверждающие финансовое состояние и трудовую занятость всех участников (справка 2-НДФЛ, копия трудовой книжки, заверенной работодателем).

- Кредитный договор и документы на приобретенную жилплощадь.

- Документы, на основании которых требуется смена созаемщика (постановление суда, свидетельство о расторжении брака, справка о смерти).

Является ли кто-то из супругов автоматическим созаемщиком

Титульным созаемщиком автоматически признается супруг(а), состоящий(ая) в официальном браке с заявителем, но только при отсутствии брачного контракта. Данные супруга автоматически будут прописаны в графе «Созаемщик» при оформлении кредитного договора.

Мнение эксперта Ирина Богданова Эксперт в области ипотечного кредитования.

Согласно п. 1 ст. 39 СК РФ, при разделе общего имущества супругов и определении долей в этом имуществе доли супругов признаются равными.

Если был составлен брачный контракт

Если в брачном договоре прописано, что супруги не претендуют на собственность друг друга, то муж/жена не вносятся в список созаемщиков. Условия, которые указаны в документе, должны быть официально заверены нотариусом и обжалованию в судебном порядке не подлежат.

Брачный договор не всегда защищает участников сделки, в редких случаях он даже значительно усложняет процесс оформления ипотеки. К примеру, пара не сможет снизить ставку на 0,4% при покупке вторички или квартиры в новостройке по программе «Молодая семья», потому что наличие контракта – основание для отказа в скидке.

Кто такой созаёмщик?

Созаёмщиком по ипотечному кредиту могут выступать сразу несколько человек, но не более четырех по одному кредитному договору.

Созаёмщик наравне с владельцем новой недвижимости несет ответственность по ипотечному кредиту, он первый к кому обратится банк с просьбой о выплатах по ипотеке, если основной заемщик по каким-либо причинам перестанет платить по кредиту.

Прибегнуть к помощи созаёмщика приходится тем потенциальным покупателям ипотечных квартир, которым не хватает собственного дохода для получения необходимой суммы банковских средств. Если банк сочтет, что вашего дохода недостаточно, чтобы выдать вам необходимую на покупку квартиры сумму, то у вас три варианта действий:

- Найти более дешевое жилье, меньшее по площади или худшее по условиям, на покупку которого хватит той суммы, что вам готов выдать банк.

- Взять дополнительный кредит в этом или другом банке, но, очевидно, что платить по ипотеке и одновременно еще по одному кредиту – под силу далеко не каждому.

- Найти созаёмщика, банк рассмотрит ваш с ним совокупный доход и одобрит большую сумму ипотечных средств.

Если вы выберете последний вариант, то при оформлении созаёмщика будут соблюдены такие условия:

- Банк готов рассматривать доход постороннего человека только в том случае, если вам не хватает собственного уровня доходов на заявленный объект недвижимости.

- Все заемщики, и основной – владелец недвижимости, и дополнительные – несут равную ответственность перед банком в соответствии с кредитным договором.

- Созаёмщик также подписывает ипотечный договор и может являться владельцем части покупаемой квартиры.

- Обязанность по выплате долга автоматически переходит созаёмщику, если основной плательщик перестает вносить ежемесячные платежи, даже если он не имеет на это уважительных причин.

Как найти созаёмщика по ипотеке?

Искать созаёмщика по ипотеке – дело хлопотное, не каждый готов разделить с чужим человеком или даже с родственником многолетнее ипотечное бремя. Все понимают, что ипотека выдается не на год, средний срок жилищного кредитования в нашей стране составляет – 10 лет. А это значит, что человек, решаясь стать созаёмщиком, по сути, становится таким же официальным должником банка, как и основной владелец квартиры.

Отметим, что почти любой гражданин может оформить ипотеку и без подтверждения собственного дохода, в таком случае на созаёмщиков по ипотеке ложится полная ответственность за уплату кредита.

Кто может стать созаёмщиком?

Как мы отметили ранее, по одному кредитному договору на покупку недвижимости выступить созаёмщиками одновременно могут до четырех, в редких случаях – до пяти человек. Чаще всего разделить с ними ипотечное бремя люди просят супругов, родителей или более дальних родственников.

Большинство банков готовы сделать созаёмщиком и абсолютно постороннего вам человека, при его согласии, конечно. Но как показывает практика, даже близкие друзья в такой просьбе часто отказывают будущему владельцу ипотечной квартиры, посторонние же люди соглашаются на это еще реже.

Если же созаёмщиком выступает ваш товарищ, он должен реально оценивать свою ответственность перед банком. Если основной плательщик станет, например, недееспособным и не сможет платить по кредиту, то созаёмщик будет обязан платить ипотеку ежемесячно согласно графику погашения задолженности. Отметим, что в таком случае созаёмщик имеет приоритетное право на дальнейшее право получения квартиры в собственность.

Итак, созаёмщик по ипотеке может быть оформлен банком в таких случаях:

- Основной покупатель квартиры не имеет должного дохода для получения полной суммы на приобретение жилья.

- Основной заемщик на время оформления ипотеки состоит в браке, супруг автоматически будет считаться созаёмщиков, согласно ст. 45 Семейного кодекса РФ.

- Покупатель квартиры с помощью ипотечных средств имеет достаточный уровень дохода, но оформляет недвижимость на лицо, которое не достигло совершеннолетия.

Кто может стать созаемщиком

Привлечение в качестве созаемщика или поручителя второй половинки – обязательное условие для получения жилищного кредита. Один из супругов не может взять полностью на себя ипотеку, пока второй остается в стороне. Исключения есть, к примеру, особые условия брачного контракта. Но тогда от мужа или жены нужно будет предоставить письменное согласие на сделку.

Главное даже не обязанности этого участника сделки – помочь в погашении долга может и поручитель, важнее – права на приобретаемую жилплощадь. Не каждый клиент согласится разделить свою новую квартиру или дом с друзьями, знакомыми, коллегами. А вот поручительство легко просить даже у них.

Большинство банков предлагают оформить ипотеку на нескольких созаемщиков – до 3–5 человек одновременно, так, например, молодоженам в покупке жилья помогут их родители с обеих сторон.

Иногда банк (ВТБ 24, например) ограничивает круг созаемщиков лицами, находящимися в близком родстве. В этом случае не удастся оформить кредит вместе с сожителем (при проживании с партнером в «гражданском браке») или с кем-то из друзей, дальней родни.

Если молодожены захотят переехать в собственную квартиру и родители их в этом поддерживают, готовы при необходимости выручать их c платежами в моменты финансовых затруднений, то вполне логично привлечь их в качестве помощников. Тогда при расчете возможных платежей по ипотеке будет учитываться их совокупный доход.

Останется только найти банк, который допускает оформление кредита сразу на 6 человек (Сбербанк, например, предлагает именно такие условия), собрать все необходимые документы на всех родных, собраться для подписания договора и зарегистрировать приобретаемую квартиру вскладчину.

Это поможет и при невысокой официальной зарплате основных заемщиков, если они не могут подтвердить свои доходы, тогда справки от их родителей посодействуют получению положительного ответа по заявке. Шансов на одобрение заявки станет больше.