Точка зрения закона

Если у вас появился вопрос — много кредитов платить нечем что делать? Для начала, внимательно изучите кредитный договор. Вас должны заинтересовать пункты о штрафных санкциях и неустойках. Запомните, что все переговоры с финансовым учреждением вам нужно проводить в письменном виде. Для получения отсрочки вам следует:

Если вы проделаете все эти операции, то банк может предоставить вам отсрочку на пару-другую месяцев. Но даже в случае более лояльного графика платежей, пени и штрафы вам будут начислены. Просто не в таком безумном количестве, как если бы вы не явились в банк и стали скрываться от коллекторов

Обратите внимание, что даже в том случае, если вы выполните все указанные выше действия, финансовая организация имеет полное законное право отказать вам в реструктуризации. Что делать если нечем платить кредит, постараться вносить минимальные платежи хотя бы не полностью, а какой-то частью

Таким образом, вы покажите, что уплачивать долг все-таки собираетесь.

Важный момент состоит в том, что судебные разбирательства только приносят пользу заемщикам! Так как в этом случае возможно надеяться на рефинансирование. Сами банковские компании обычно не соглашаются на перекредитование. И должники отправляются в другие банки. Смысл операции достаточно прост. Вы берете новый заем в другом банке и гасите кредит в предыдущем. Если у вас есть залог в «первой» организации, то его перерегистрируют в новую. Вы сможете получить сниженную кредитную ставку и увеличить срок кредитования, объединить многочисленные кредиты в один долг и изменить размер ежемесячной выплаты. Перед перекредитованием стоит решить, а получите ли вы выгоду и можно ли сопоставить предстоящие усилия и расходы на получение нового займа с возможными плюсами? Отметим, что в случае существенного ухудшения материального состояния, рефинансирование будет вам недоступно.

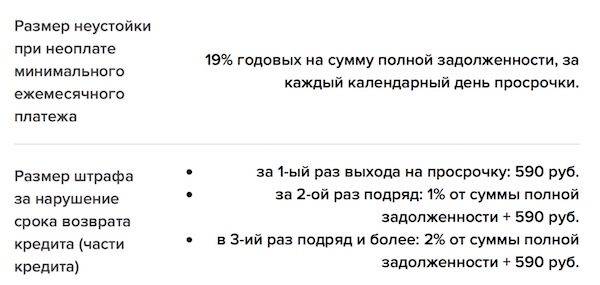

Что говорит закон о неустойке за несвоевременное погашение кредита

Кредитор имеет право взыскать неустойку за несвоевременное погашение кредита при малейшем несоблюдении сроков внесения платежей, даже если просрочка составит всего один день.

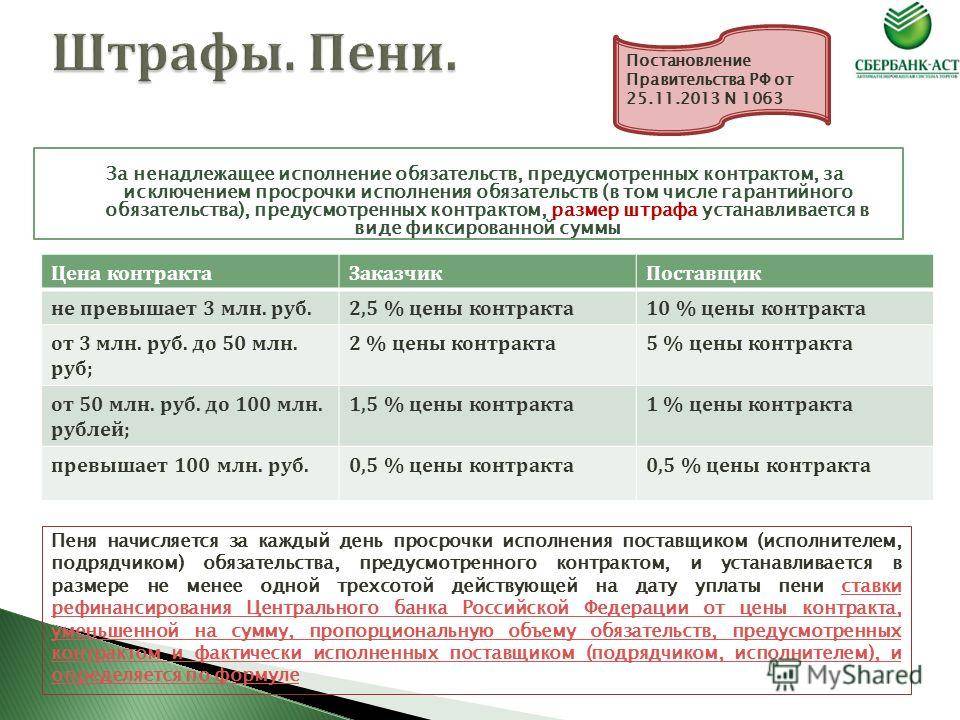

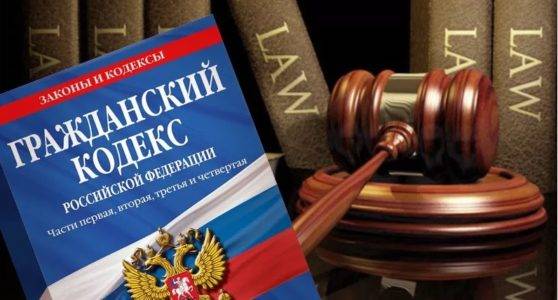

Важно отметить, что на штраф или пеню в случае их неуплаты не может дополнительно начисляться неустойка. Величина неустойки определяется по нормам ст

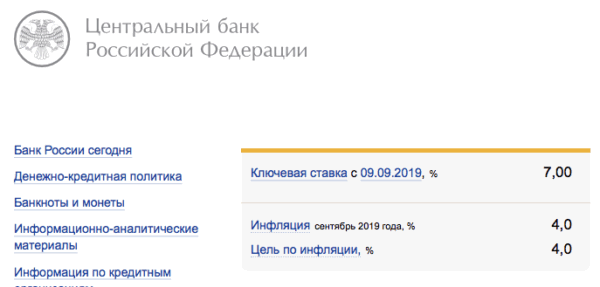

395 Гражданского кодекса РФ и установлена на уровне 1/360 процентной ставки рефинансирования Центробанка (на сентябрь 2019 7,00 % в год). Таким образом, за один день просрочки платежа придется уплатить 0,0194 % от суммы долга

Величина неустойки определяется по нормам ст. 395 Гражданского кодекса РФ и установлена на уровне 1/360 процентной ставки рефинансирования Центробанка (на сентябрь 2019 7,00 % в год). Таким образом, за один день просрочки платежа придется уплатить 0,0194 % от суммы долга.

Для наглядности разберем на примере порядок вычисления неустойки за несвоевременное погашение кредита, размер которой установлен нормами Гражданского кодекса РФ.

Итак, заемщик заключил с банком кредитный договор на сумму 300 000 рублей с процентной ставкой 21,5 % и сроком возврата долга 4 года. Величина ежемесячного аннуитетного платежа составит 9370 рублей. Должник пропустил срок внесения двух платежей, общий период просрочки составил 40 дней. Размер ключевой ставки, действующей в этот период, составлял 8,25 % (1/360 = 0,0229). В таком случае сумма, которую придется дополнительно уплатить в виде пени, будет 107,28 руб.

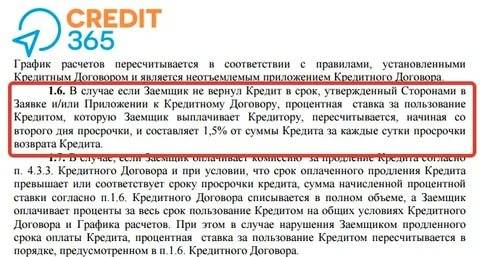

Конечно, такая величина штрафных санкций неприемлема для банковских организаций. Для таких случаев существует возможность увеличения суммы неустойки соглашением сторон (п. 2 ст. 332 Гражданского кодекса РФ). Благодаря этому банковская организация имеет право прописать в кредитном договоре величину штрафа или пени больше законодательно установленных (1/360 ставки рефинансирования).

Подобные прецеденты случались в практике российских судов, потому банки стараются не устанавливать слишком высокие неустойки при несвоевременном погашении займа.

Какие могут быть пени и штрафы по кредитам?

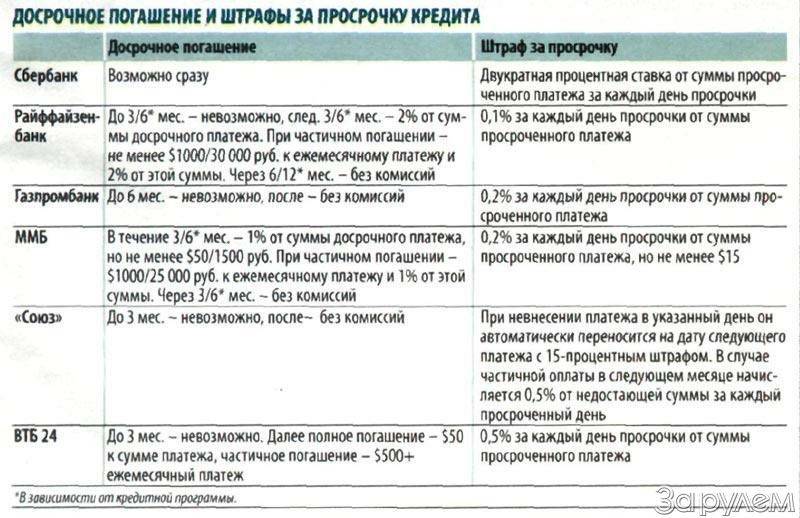

Ниже будут рассмотрены штрафы и пени, которые в основном применяются большинством банков к своим заемщикам. Согласно законодательству, кредит банком предоставляется при условии оплаты по займу в оговоренный договором срок, платежи производятся в соответствии с приложенным к нему графиком. В любом договоре по кредиту имеется пункт, в котором подробно расписана ответственность, она включается при любом нарушении этого графика. Бывает, что штраф — это заранее определённая договором сумма, она возрастает по мере отсутствия текущих платежей, но чаще всего штраф исчисляется в процентах за дни просрочки. Например:

| Вид платежа | За что начисляется | В каком размере |

|---|---|---|

| Пеня | За каждый день просрочки платежа | Один или два процента от всей неоплаченной суммы |

| Штраф | За каждый факт нарушения сроков оплаты | Заранее оговоренная договором сумма |

| Штраф | Нарастающая шкала за факты просрочки | Заранее оговоренная договором сумма |

Скажем, в случае начисления штрафов по нарастающей шкале, в первый раз это может быть только пятьдесят рублей, во второй уже пятьсот рублей, а в третий — тысяча.

Общая информация о снижении неустойки

Сразу кредит не станет неподъемным, но после регулярных пропусков платежей финансовые потери неминуемо будут. Как быстро будет увеличиваться сумма долга, зависит от договора. Размер неустойки и штрафов обязательно прописывается на бумаге. Как правило, речь идет о внушительных цифрах.

Нередко начисляемая банком неустойка становится «нереально завышенной». Чем дольше заемщик тянет, тем сильнее грязнет в долговой яме – ежедневно пеня увеличивает задолженность на 0,1-0,3%.

Маленькую неустойку списать вряд ли получится. Если пеня по кредиту больше основного долга или ее размер превысил его половину, то шансы на «заморозку» есть. Особенно, когда ФКУ пользуются сложившейся ситуацией и специально оттягивают обращение в суд. С каждым днем увеличивается переплата – прибыль для банка. Это не всегда законно.

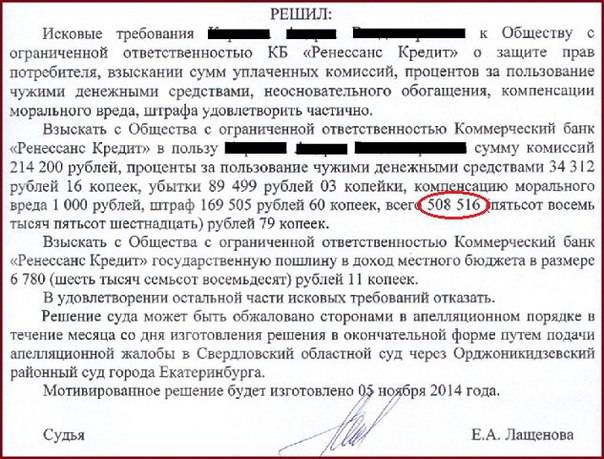

По статье 333 ГК РФ должник вправе подать на снижение начисленной пени. Необходимо, чтобы ситуация попала под пункт «подлежащая уплате неустойка явно несоразмерна последствиям нарушенного обязательства». В таком случае суд встанет на сторону заемщика и инициирует перерасчет итоговой задолженности

Важно, что помимо размера выдвинутых ФКУ счетов судья рассмотрит и сопутствующие обстоятельства, которые напрямую не касаются последствий невыплаты, но положительно характеризуют физлицо

Как снизить вероятность просрочки платежа по кредиту? Советы заёмщикам

Большинство клиентов планирует добросовестно вносить платежи по кредиту на этапе подписания договора, однако ввиду внешних обстоятельств (задержка заработной платы, длительная болезнь, отпуск в другой стране) возникают небольшие просрочки. Уменьшить переплату и избежать штрафов за просрочку платежей поможет соблюдение нескольких правил.

Подбор оптимальной суммы ежемесячного платежа. На этапе подписания кредитного договора клиенту следует рассчитать комфортную сумму для ежемесячной выплаты долга. Например, заёмщик получает 45 тысяч рублей в месяц и около 30 тысяч расходуется на повседневные нужды (покупка продуктов, оплата транспорта, счетов за ЖКУ). В такой ситуации максимальный ежемесячный платёж составляет не более 15 тысяч рублей. Уменьшение ежемесячного платежа повышает переплату по кредиту, однако защищает клиента от просрочек при потере работы, внезапном уменьшении дохода (например, ввиду увольнения).

Накопление финансовой «подушки безопасности». Заёмщикам, выплачивающим любые суммы, рекомендуется создать финансовый резерв, покрывающий повседневные расходы и платежи по кредитам за три-шесть месяцев. Например, клиент ежемесячно тратит 40 тысяч рублей на повседневные расходы и оплачивает 20 тысяч по ипотеке. Оптимальная сумма финансового резерва составляет (40+20)*6 = 360 тысяч рублей. «Подушка безопасности» защитит клиента от просрочек платежей и штрафов банка при крупных непредвиденных расходах, потере работы, поможет сохранить положительную кредитную историю.

Внесение платежей раньше срока, установленного графиком. При оформлении кредитного договора специалист банка выдаёт заёмщику график платежей, содержащий минимальную сумму и крайний срок её внесения для каждого месяца. По возможности рекомендуется вносить платежи на три-пять дней раньше срока, а также выплачивать больше, чем указано в графике. Например, платёж по автокредиту составляет 25 тысяч рублей и вносится 18 числа каждого месяца. Заёмщик перечисляет 28 тысяч рублей 10 числа каждого месяца, чтобы защититься от возможных просрочек и снизить переплату.

Подключение автопереводов и автоплатежей. Большинство современных банков предлагает клиентам бесплатные мобильные приложения, банкоматы и терминалы для удобного внесения платежей. Транзакцию можно проводить автоматически, подключив автоплатёж на указанные реквизиты. Например, автоплатежи можно подключить бесплатно в приложениях Сбербанка, банков Тинькофф, Райффайзен, ВТБ. Альтернативный вариант — внесение платежей по кредитам в день получения дохода (заработной платы, пенсии) или оплаты квитанций за ЖКУ.

Поддержание контакта с банком. Если клиент оказался в сложной жизненной ситуации (уволили с работы, необходимо оплатить лечение близкого родственника, намечается сокращение, рождение малыша), следует заранее обсудить с банком возможность отсрочки или реструктуризации займа. Обратиться в банк следует до появления первой просрочки, чтобы кредитный специалист подобрал оптимальный вариант погашения долга и сохранил положительную кредитную историю клиента.

Последствия просрочки

Любой кредитный договор – это договор займа, где в качестве кредитора выступает банк. По условиям такой сделки, заёмщику выдаются средства на условиях возвратности, под проценты. Банки не выдают кредиты без начисления дополнительной для себя прибыли.

Любой кредитный договор – это договор займа, где в качестве кредитора выступает банк. По условиям такой сделки, заёмщику выдаются средства на условиях возвратности, под проценты. Банки не выдают кредиты без начисления дополнительной для себя прибыли.

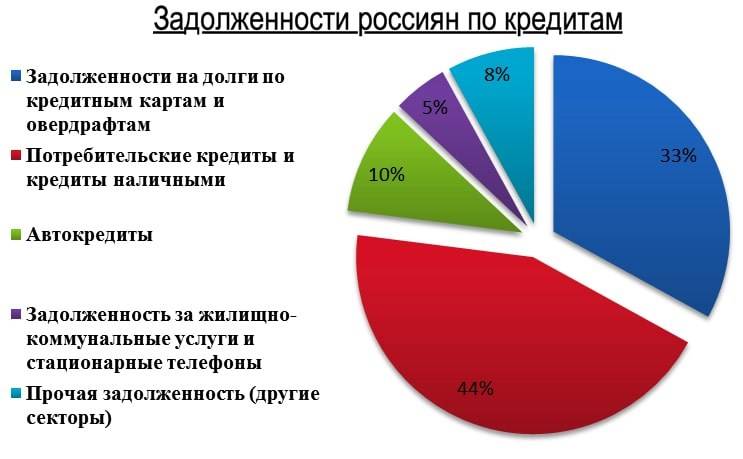

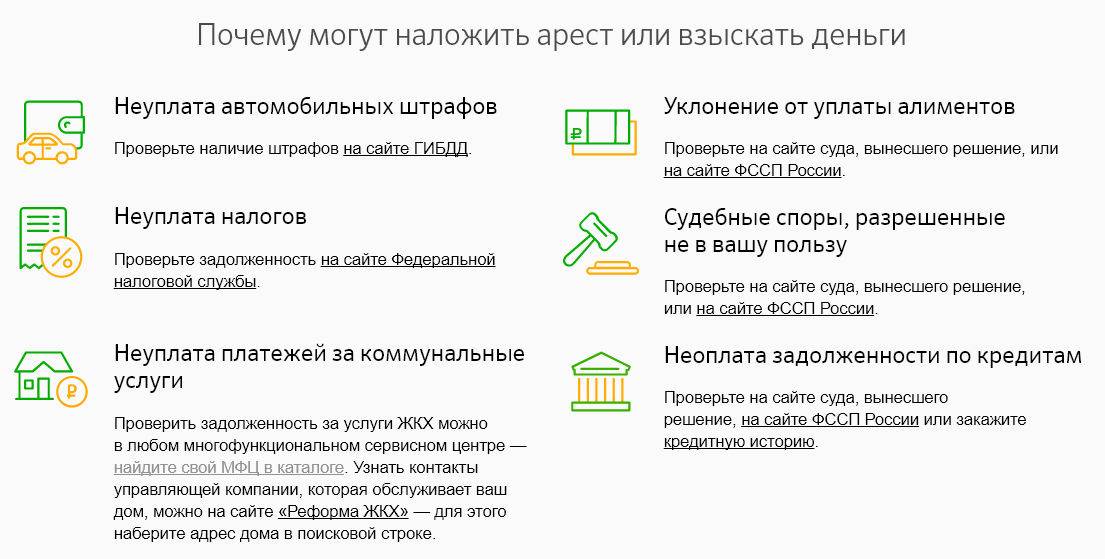

Невозврат долга имеет ряд последствий:

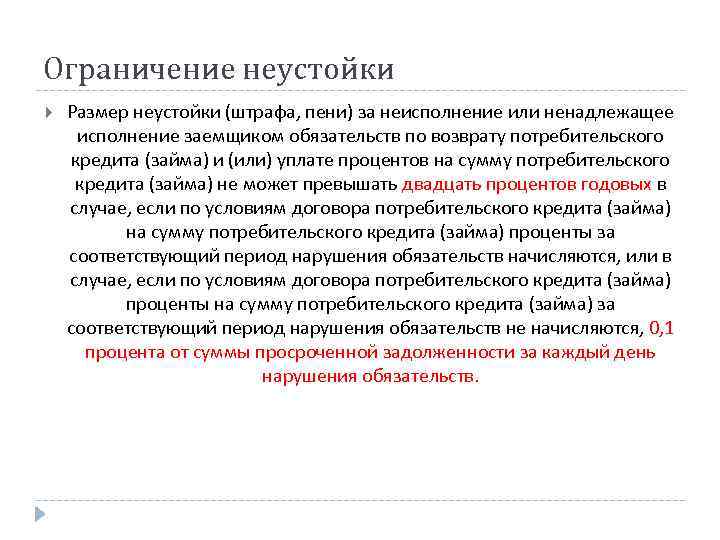

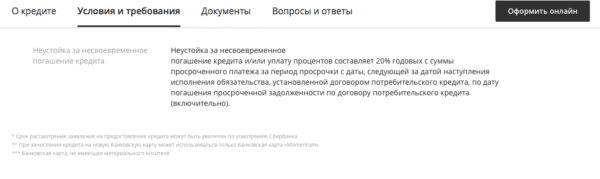

- начисление неустойки и штрафных санкций. На данный момент неустойка ограничивается ФЗ «О потребительском кредите (займе)». В статье 5, пункте 21 указано, что размер неустойки, штрафа или пени не должен быть более 20 процентов за год или 0.1 процента за сутки;

- обращение взыскания на предмет залога. Мера применяется, если такой договор заключался между сторонами;

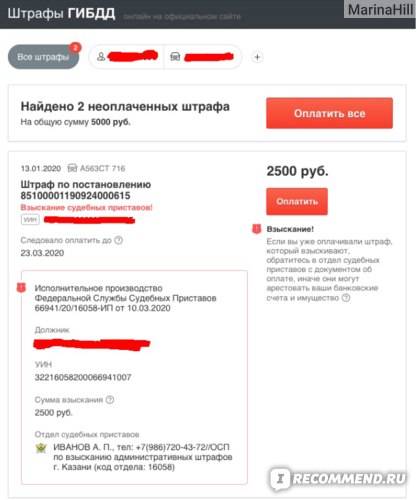

- обращение в суд. Может быть вынесен судебный приказ или решение;

- возбуждение исполнительного производства. Производится после получения судебного акта. Пристав вправе арестовать имущество, счета, произвести опись собственности и выполнить иные действия, направленные на принудительное взыскание;

- продажа долга коллекторам. Допускается с согласия должника, но, чаще всего, оно уже выражено в договоре.

Ещё одно последствие просрочки – ухудшение кредитной истории. Если гражданин планирует брать заёмные средства в будущем, то данный факт может негативно повлиять на решение финансовых организаций.

Как снизить штрафы по кредитам?

Конечно начисление штрафов по договору является законным правом кредитора, однако не редки случаи, когда имеет место явное злоупотребление правом со стороны организации или возникновение обстоятельств, значительно ухудшающих положение должника. В таких ситуациях законодателем предусмотрена возможность для заемщика снизить ссуду.

Конечно начисление штрафов по договору является законным правом кредитора, однако не редки случаи, когда имеет место явное злоупотребление правом со стороны организации или возникновение обстоятельств, значительно ухудшающих положение должника. В таких ситуациях законодателем предусмотрена возможность для заемщика снизить ссуду.

В первую очередь, при просрочке платежа, необходимо обратиться в банк и попробовать урегулировать вопрос мирным путем. Лучше всего написать письменное заявление. Как правило, за незначительную просрочку банки идут на встречу, при условии, что плательщик является добросовестным и попал в тяжелую жизненную ситуацию.

Когда договориться не удалось, сумма штрафов растет, а в дверь стучаться коллекторы, необходимо обратиться в суд с исковым заявлением об уменьшении неустойки.

Если банк сам обратился в суд о взыскании штрафов и пеней, вы вправе подать заявление об уменьшении неустойки

Важно знать, что ходатайствовать можно на любой стадии судебного процесса до вынесения судьей решения

В заявлении необходимо указать факты, влияющие на уменьшение штрафа. К примеру, организация не понесла убытков, в связи с вашей просрочкой или умышленно оттягивала время для подачи иска, что поспособствовало росту долга. Ваше тяжелое положение, такое как потеря работы, нахождение на иждивении инвалида или тяжелая болезнь, также могут послужить основанием. Помните, что необходимость снижения неустойки должны доказать вы сами. Поскольку организация не должна доказывать причинение ему убытков.

Как показывает судебная практика, судья, рассматривая такие дела, принимают во внимание определенные обстоятельства дела, к которым относятся: недобросовестность действий банка по взысканию долга, финансовое положение заемщика, соотношение размера неустойки и основного долга, а также соотношение процентной ставки с размерами ставки рефинансирования. ВИДЕО: по теме, как законно не платить кредит, смотрите советы адвоката

ВИДЕО: по теме, как законно не платить кредит, смотрите советы адвоката

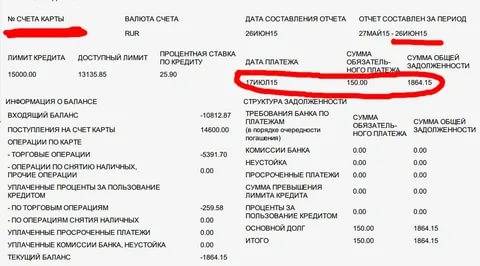

Как закрыть долг и погасить начисленные штрафы

Если вы решили закрыть просроченный долг, необходимо предварительно точно рассчитать все штрафы и пени по кредиту. Не занимайтесь самостоятельными расчетами, точную информации о размере долга на сегодня может сказать только сотрудник банка.

Для уточнения информации необходимо обратиться по горячей телефонной линии банка или обратиться в его офис. Помните, что из-за пеней сумма долга меняется каждый день. Поэтому нужно узнавать сумму общей задолженности именно на день ее погашения.

В идеале, вы должны обратиться в банк, узнать у менеджера сумму долга вместе с начисленными штрафными санкциями и сразу внести необходимую сумму через кассу. После этого вы войдете в установленный банком график платежей и будете оплачивать кредит стандартно, внося ежемесячные платежи идентичного размера.

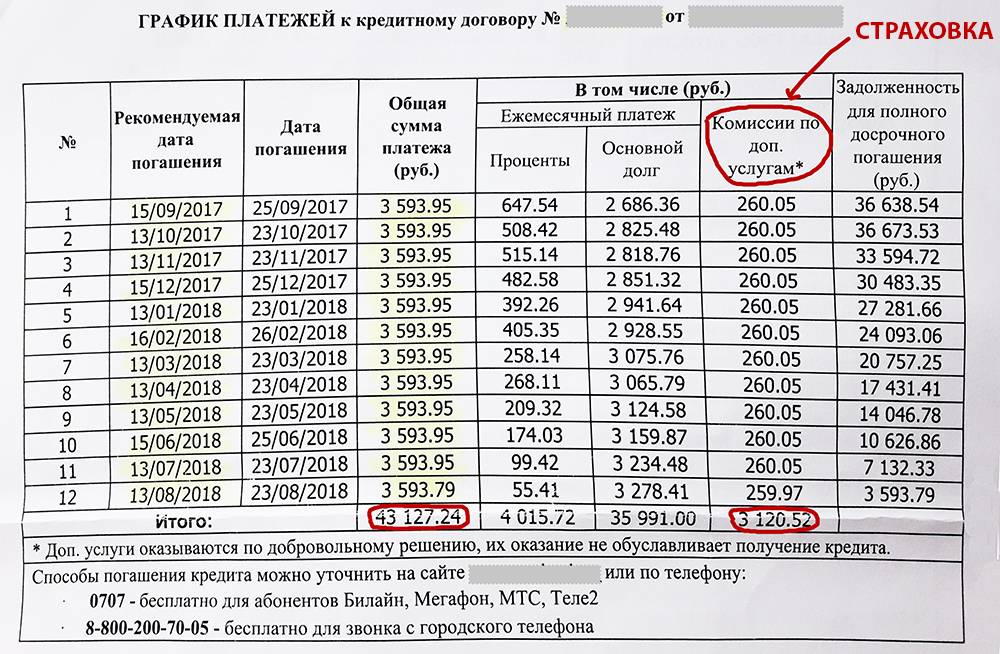

Максимальная ставка по кредиту в 2021 году – предельные значения ПСК ЦБ РФ

Законодательно в России ограничивается не процентная ставка, а полная стоимость кредита. Такой подход более правильный. Ведь комиссия за пользование заемными средствами – лишь одна из составляющих общей переплаты. ПСК, в свою очередь, учитывает дополнительные траты должника. Например, за страховку, обслуживание счета и т.д.

Предельная полная стоимость (ПСК) определяется ЦБ РФ ежеквартально. Установленные уровни распространяются на договора, заключенные в период действия ограничения

По этой причине важно принимать во внимание актуальные данные. То есть для тех трех месяцев 2021 года, в течение которых был оформлен займ

Исходя из этого, информация о том, какая максимальная ставка по кредиту в 2021 году может применяться, будет разбита на четыре блока. Каждый соответствует своему кварталу. Плюс, представлен только один тип долговых обязательств – кредиты наличными и на рефинансирование. Кредитные карты, займы на товар и автокредиты располагают своими предельными значениями переплаты.

Отдельно важно учитывать параметры долгового обязательства. В частности, тип, срок и сумму

Для каждого из них предельный уровень ПСК ЦБ РФ устанавливает свой. То есть нельзя опираться на переплату, например, для соглашений дольше года и суммой свыше 300 тыс. рублей, если в долг взято 50 тыс. на полгода. Необходимо использовать ограничения по своему договору.

Максимальная ставка по кредиту (ПСК ЦБ РФ) во II квартале 2021 года

Динамика разделилась почти пополам. Четыре из девяти представленных продуктов за три месяца стали дешевле. Самый значимый прогресс у краткосрочных займов до года на сумму 100-300 тыс. рублей. Сокращение составило 0,968% годовых. Соответственно, они стали дешевле на 4,89%.

Четыре кредита наоборот подорожали. В одном случае прирост максимальной ПСК достаточно большой. Речь идет о займах на сумму до 30 000 рублей, договор по которым предусматривает срок более года. Ограничение затри месяца стало больше на 1,988% годовых. То есть продукт подорожал ровно на 8%.

| Кредиты по сроку и сумме (рублей) | Предел ПСК (%) |

| До 1 года | |

| До 30 тыс. | 30,316 |

| От 30 тыс. до 100 тыс. | 21,907 |

| От 100 тыс. до 300 тыс. | 18,813 |

| Более 300 тыс. | 13,899 |

| Свыше 1 года | |

| До 30 тыс. | 26,831 |

| От 30 тыс. до 100 тыс. | 23,696 |

| От 100 тыс. до 300 тыс. | 21,117 |

| Более 300 тыс. | 16,932 |

| Займы зарплатным клиентам | 16,139 |

Относительно ограничений I квартала, во II кредиты наличными в общей своей массе стали дешевле. Если на начало 2021 года средний уровень ПСК по всем оцениваемым займам составлял 21,179% годовых, то спустя три месяца он сократился на 0,107%. То есть кредиты, если брать среднестатистическое значение по девяти представленным продуктам, стали дешевле на 0,51%.

Максимальная ставка по кредиту (ПСК ЦБ РФ) в I квартале 2021 года

На начало 2021 года кредиты в банках стали дешевле. Причем все без исключения. Естественно, такая динамика фиксируется, если сравнивать установленные на январь-март уровни ПСК с ограничениями последнего квартала 2020 года.

| Кредиты по сроку и сумме (рублей) | Предел ПСК (%) |

| До 1 года | |

| До 30 тыс. | 31,116 |

| От 30 тыс. до 100 тыс. | 22,405 |

| От 100 тыс. до 300 тыс. | 19,781 |

| Более 300 тыс. | 13,867 |

| Свыше 1 года | |

| До 30 тыс. | 24,843 |

| От 30 тыс. до 100 тыс. | 23,659 |

| От 100 тыс. до 300 тыс. | 21,916 |

| Более 300 тыс. | 17,637 |

| Займы зарплатным клиентам | 15,391 |

Самое значимое снижение цены наблюдается по крупным, но краткосрочным займам. ПСК по долгу более чем в 300 000 рублей на период менее года стала меньше на 3,546% годовых. При сопоставлении, стоимость кредита уменьшилась на 20,36%. То есть на пятую часть.

Незначительное сокращение цены прослеживается все в тех же краткосрочных договорах. Правда, уже на небольшую сумму, сопоставимую с займом до зарплаты – до 30 000 рублей. ПСК уменьшилась на 0,573% годовых. Этот уровень равен сокращению всего в 1,81%. Во всех остальных случаях он превышает 2% от предшествующей цены.

Что делать, если образовались долги по кредитам

У банковских компаний есть четкий перечень таких действий, какие должникам точно не понравятся. Они редко прибегают к крайним средствам. Все начинается с обычных напоминаний, а потом уже и со знакомств с коллекторами. Поэтому заранее изучите схему, как поступать, если у вас появились долги, и что делать пенсионерам.

Как вести себя с коллекторами

Коллекторы — это та крайность, которую не любит ни один заемщик. Они очень навязчивы и будут напоминать вам о долге любыми возможными способами. Единственное, что в их силах — это постоянно звонить и отправлять смс-сообщения, приходить к вам домой и напоминать о долге по кредитованию, а также отправлять напоминания на почту. Никаких моральных, а тем более физических воздействий они не могут совершать. В случае нарушения границ суд всегда вас поддержит, как и прокуратура.

Если же такая организация общается с вами в рамках доступного, разговаривайте с ней, достойно. Спокойно отвечайте на все вопросы, даже не самые удобные. Говорите все четко, по существу. Бывают случаи, когда коллекторы пытаются вас обмануть и донести недостоверную информацию, например, что они отправят к вам правоохранительные органы, если вы в течение короткого срока не выплачиваете кредит.

Единственное, что можно сделать в подобной ситуации — объяснить, что вы отлично знаете законы России и уверены, что исход для вашей стороны по неуплате будет положительным. Какая бы процентная ставка ни накапала, выплата на все сто процентов должна быть произведена в добровольной форме, а наказания выбирает исключительно суд.

Как правильно себя вести, если нечем отдавать кредит

Всегда поддерживайте с кредитором связь, не пропадайте из его поля зрения. Вот что точно вам нужно сделать:

- Сообщить о том, что вы, скорее всего, задержите следующий платеж.

- Если уверены, что некоторое время не сможете погашать займ с процентной ставкой, пообщайтесь с сотрудником компании и найдите вместе выгодное для обеих сторон решение.

- Внесите хотя бы несколько маленьких платежей, чтобы показать, что у вас просто тяжелый случай, но вы все равно рассчитываете на свои финансовые возможности.

Главное — не пропадать и держать работников банка в курсе. Иначе вы, как это часто бывает, вынуждены будете устранять последствия, зарекомендуете себя как злостного неплательщика и наживете со стороны финансовой организации много проблем. Например, к вам применят одну из трех статей, указанных выше, и заставят нести уголовную ответственность. Что грозит и чему быть в таких случаях, вы уже знаете.

Как банки начисляют штрафы и пени за просрочку платежей по кредиту?

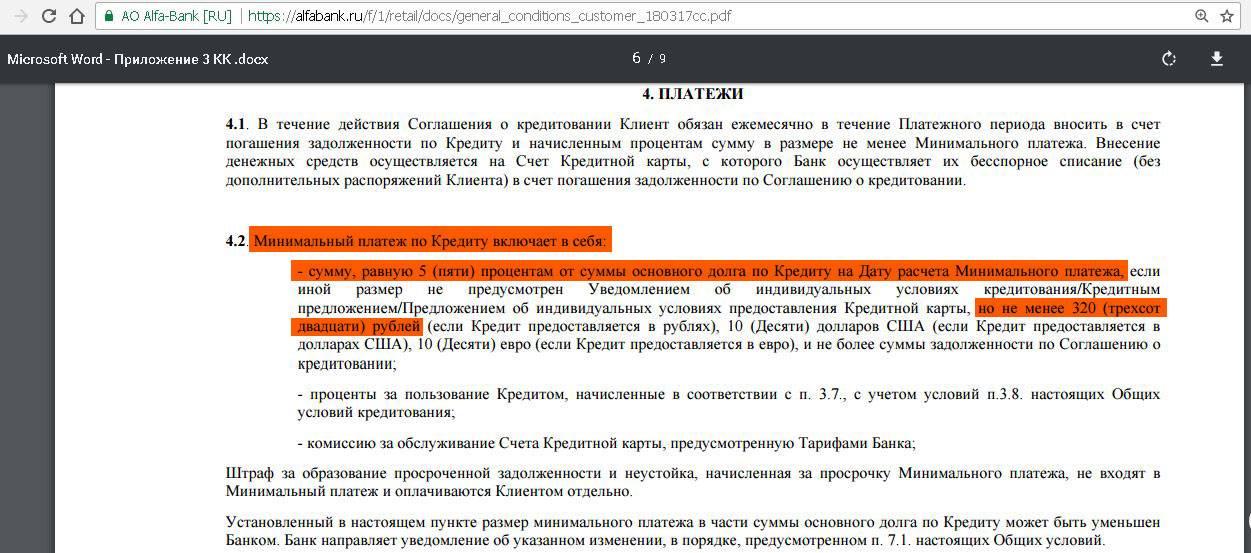

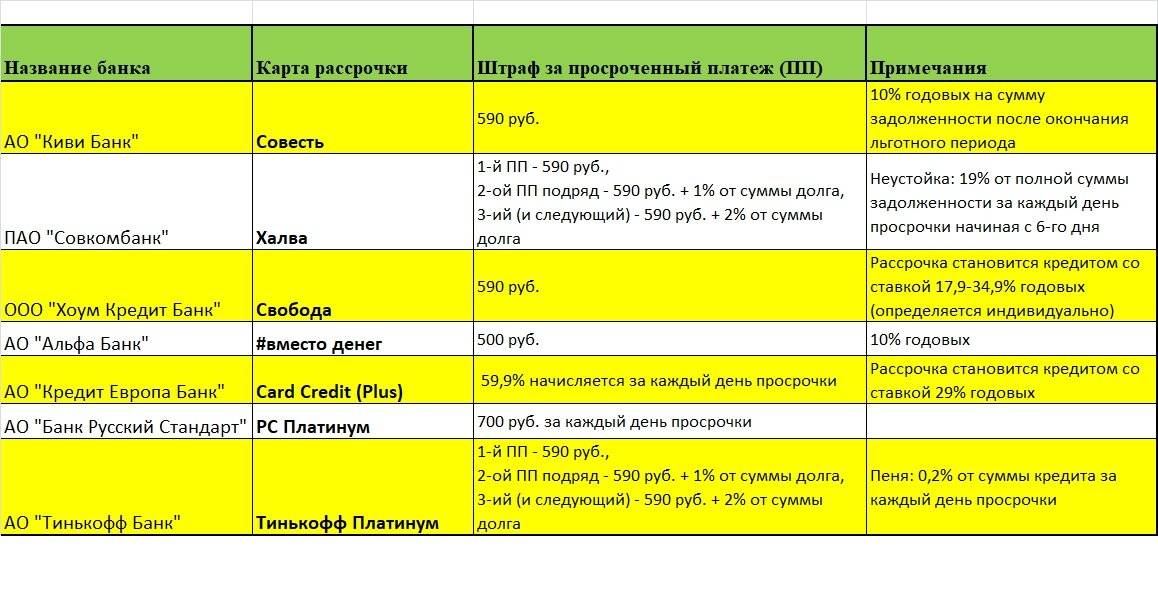

Согласно статье 5 ФЗ-353 (федеральный закон о потребительском кредите или займе), максимальный размер штрафных санкций ограничен 20% годовых, если при просрочке платежей проценты по кредиту продолжают начисляться. Если при задержке платежей процентов не начисляется, банк может взимать 0.1% за каждые сутки нарушения обязательств. Например, клиент оформил потребительский кредит на сумму 350 тысяч рублей для покупки кухонной мебели и просрочил первый платёж на 30 дней (календарный месяц). Если банк продолжает начислять проценты, штраф составляет (350 000*0.2/365*30) = 5 753 рубля. Если начисление процентов приостановлено, штраф составит (350 000*0.001*30) = 10 500 рублей. Обычно банки начисляют штрафы одним из трёх способов.

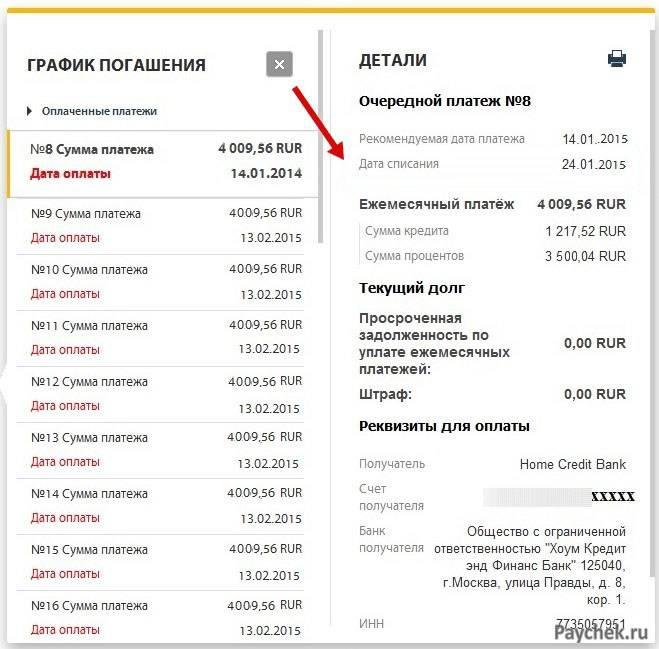

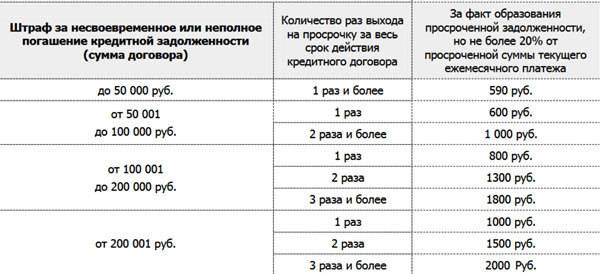

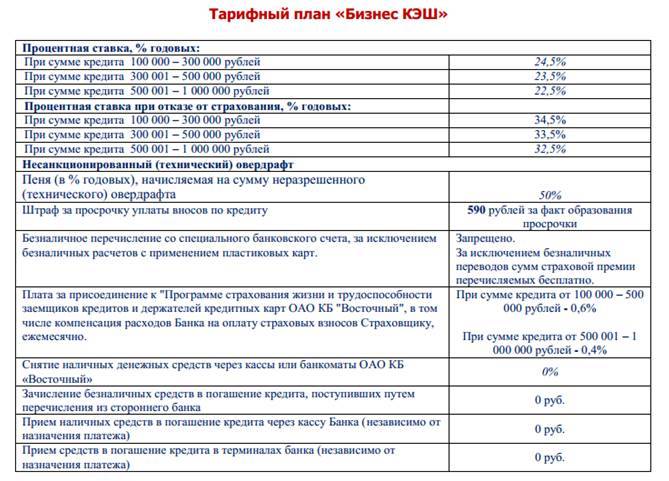

Фиксированный штраф за просрочку платежа. Такие штрафы обычно применяются для кредитных карт с установленным лимитом заёмных средств. Например, при просрочке обязательного платежа по карте Совесть (КИВИ-банк) клиент должен внести 290 рублей неустойки, Тинькофф-банк взимает штраф в размере 590 рублей. При этом проценты за использование заёмных средств продолжают начисляться, прекращается действие грейс-периода. Фиксированный штраф может начисляться нарастающим итогом (например, первая просрочка — 300 рублей, вторая — 500 рублей), чтобы мотивировать заёмщика вносить средства вовремя.

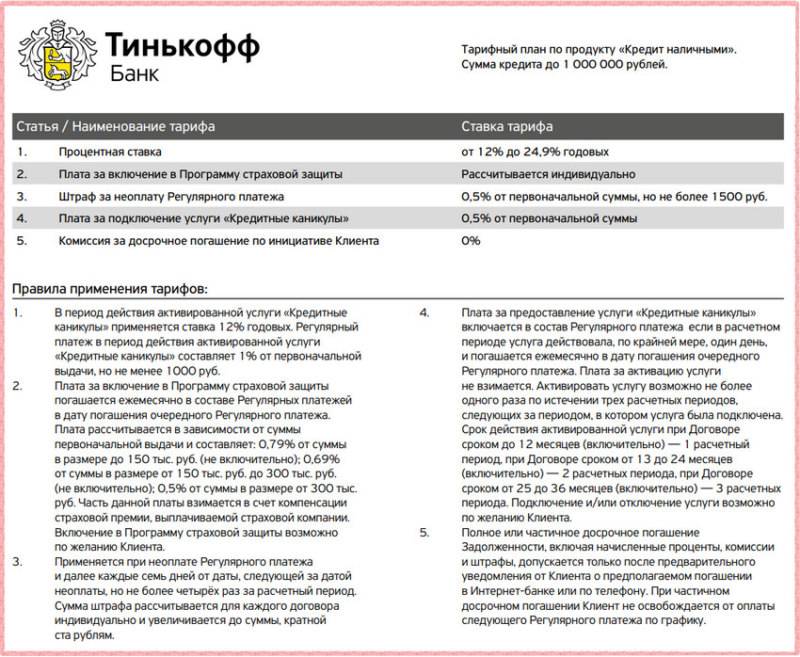

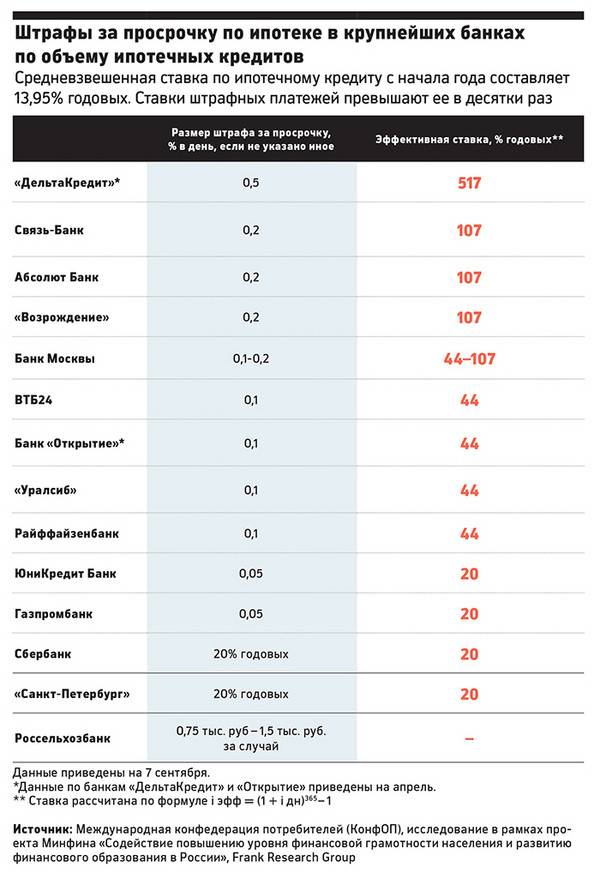

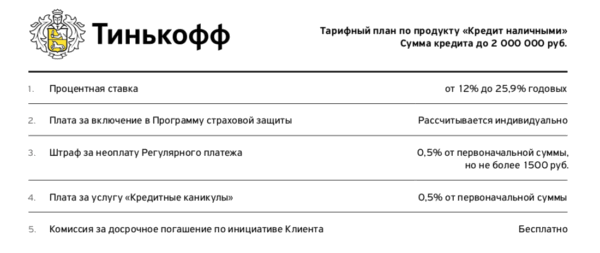

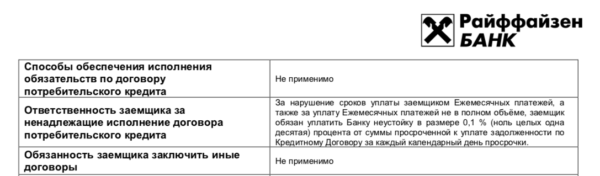

Штраф в виде повышенных процентов на сумму неоплаченного долга. Такой вид штрафов применяется для стандартных потребительских и целевых кредитов (ипотека, автокредит, нецелевой займ под залог квартиры). Например, при просрочке платежей по программе Кредит наличными от банка Тинькофф клиент оплачивает 0.5% неустойки от первоначальной суммы займа. Банк Райффайзен начисляет дополнительные 0.1% от суммы просроченной задолженности за каждые сутки задержки платежа.

Штрафы в виде процентов на всю сумму оставшейся задолженности. Такие штрафы применяются крупными государственными банками при оформлении целевых кредитов на льготных условиях и с господдержкой. Например, при задержке очередного платежа в Сбербанке штраф начисляется в размере 20% от всей суммы просроченной задолженности (основной долг и проценты).

Согласно статье 395 ГК (гражданский кодекс) Российской Федерации, стандартный размер штрафа за каждый день просрочки платежа составляет 1/360 от текущей ключевой ставки Центробанка. Например, осенью 2019 года ключевая ставка составляла 7%, поэтому за каждый день просрочки клиент должен оплатить (0.07/360) = 0.19% от суммы задолженности. Однако, согласно статье 332 ГК РФ размер штрафа может быть увеличен по соглашению сторон, поэтому большинство банков взыскивает более высокие неустойки. Защититься от явно завышенных неустоек поможет статья 333 ГК РФ, позволяющая уменьшить несоразмерную сумму штрафа по решению суда.

Пример расчета неустойки по кредитному договору

Рассмотрим расчет пени, в основе которого лежит установленный законом размер 0,0257 % годовых. Например, заемщик оформил кредит размером 100 000 рублей на срок 24 месяца под 13,9 % в год. В данном случае ему ежемесячно придется вносить аннуитетный платеж в размере 4 796,56 руб. Допустим ситуацию, когда клиент не вносил необходимую сумму два месяца, то есть фактическая просрочка равняется 50 дням.

В таком случае размер пени за один месяц при отсутствии платежа составит: 4 796,56 х 30 х 0,0257 / 100 = 36,98 руб.

За 20 дней просрочки во втором месяце размер пени будет следующим: 4 796,56 х 20 х 0,0257 / 100 = 24,65 руб.

В итоге сумма пени за 50 дней составит 61,63 руб., то есть 36,98+24,65.

Однако стоит заметить, что такие незначительные суммы неустойки по кредитному договору в судебной практике встретить достаточно сложно. Чаще всего банковские учреждения при составлении кредитного договора пользуются законом и устанавливают более высокую процентную ставку при условии, что обе стороны придут к данному соглашению.

Как правило, размер пени устанавливается 0,2–0,5 % в год. Таким образом, если берется максимальный процент, то неустойка по кредитному договору в примере, приведенном выше, составит уже не 61,63 руб., а 1 199,14 руб., что, по мнению банков, значительно солиднее выглядит и может повлиять на заемщика в плане более быстрого возврата долга.

В следующем примере рассмотрим вариант расчета пени в виде фиксированного штрафа за несвоевременную оплату основного долга. К примеру, согласно условиям, которые выдвигает банк, штраф за просрочку по потребительскому кредиту составляет 20 % от суммы займа. Таким образом, если ежемесячный взнос составляет 4 796,56 руб., то неустойка в данном случае будет равна 959,31 руб. (4796,56 × 20 % / 100). Данную сумму заемщику придется вносить каждый раз при просрочке, то есть на следующий день после установленной банком даты ежемесячного платежа.

Пени: особенности, механизм применения и примеры расчета

Как мы уже упоминали, банковская пеня – это определенный процент от суммы долга или просроченного платежа, который кредитное учреждение взимает с нарушившего условия договора клиента. Пени применяются в тех случаях, когда возможно исчисление нарушения в днях – например, при просрочках по кредиту, задержке предоставления документов и т.д.

Не могут применяться пени только в тех случаях, когда нарушение имеет единовременный характер – например, раньше при досрочном погашении кредита банки взыскивали штраф.

Совсем недавно банки могли по собственному разумению определять размер пеней по кредитам, однако с принятием в 2014 году ФЗ «О потребкредите» этой возможности у них не осталось. Закон четко регламентирует максимальный размер неустойки: 20% годовых в том случае, если проценты по ссуде начисляются, и 0,1% в день в ситуациях, когда банк не начисляет проценты.

Заемщик Иванов взял в банке кредит на сумму 100 тысяч рублей и обязан ежемесячно вносить платеж в размере 3500 рублей. В январе 2016 года он потерял работу и не смог выплачивать долг, за счет чего дополнительно к процентам по кредиту ему начислялась пеня в размере 20% годовых. Так продолжалось 3 месяца, после чего Иванов смог выплатить просроченную задолженность. Сумма пени за это время составила: за первый месяц 3500*20%/12 месяцев=58 рублей. За второй месяц: 7000 (сумма просрочки)*20%/12=117 рублей. За третий месяц 10500*20%/12=175 рублей. Таким образом, он должен выплатить не только сумму просроченного долга (10500 рублей), но и общую сумму пеней (58+117+175=350 рублей). Сумма, казалось бы, небольшая, но есть проблема – дело в том, что банки сначала списывают просроченный основной долг, затем пени и штрафы, а уже потом остаток в оплату процентов. Таким образом, если заемщик внесет только 10500 рублей, то на оплату ежемесячных аннуитетных платежей уйдет 10150 рублей. Один взнос останется погашенным не до конца, а значит, фактически начнется четвертый месяц просрочки.

Теперь представим, что январь был для Иванова последним месяцем платежа по кредиту. Значит, проценты по ссуде не начисляются, и применяется пеня 0,1% от суммы просрочки за каждый ее день. Общий срок невыплаты долга составил 3 месяца (90 дней), сумма просроченной задолженности не менялась и составляла 3500 рублей. Общая пеня за весь срок равна 3500*0,1%*90=315 рублей.