Что говорит закон о страховании банковских карт

По закону Российской Федерации получение потребительского кредита не подлежит страхованию в обязательном порядке. Такое решение клиент принимает самостоятельно и добровольно. Но при оформлении кредитной карточки сотрудники банка об этом умалчивают и вынуждают приобрести страховку. Открыто заявлять об обязательном приобретении полиса никто не будет, однако способы убедить неискушенного клиента есть. Например, в форме завуалированной угрозы: в случае отказа от страхования меняются процентные ставки, тарифы и другие условия или же совсем не выдается кредит. Кроме того, готовые кредитные договора с множеством страниц, содержат условия страхования «по умолчанию». Они всегда напечатаны мелким шрифтом, но там присутствует пункт для отметки отказа от страховки «в нагрузку», о чем также предпочитают не говорить. При оформлении документов на кредитную карточку только 10 человек из 100 читают весь договор. Таким образом, большинство клиентов вынуждено тратить намного больше запланированного.

Страхование карты – что это и зачем?

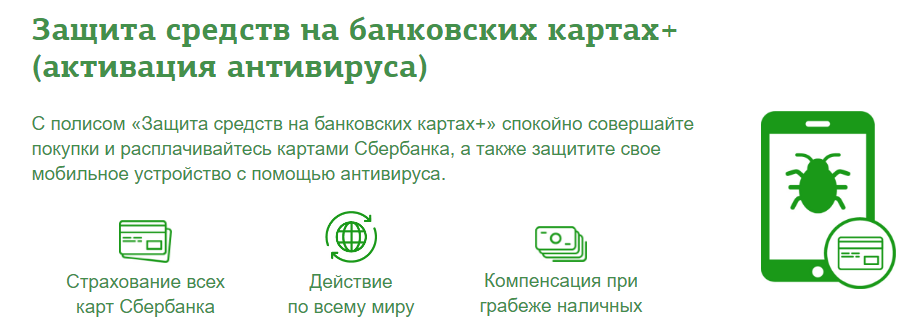

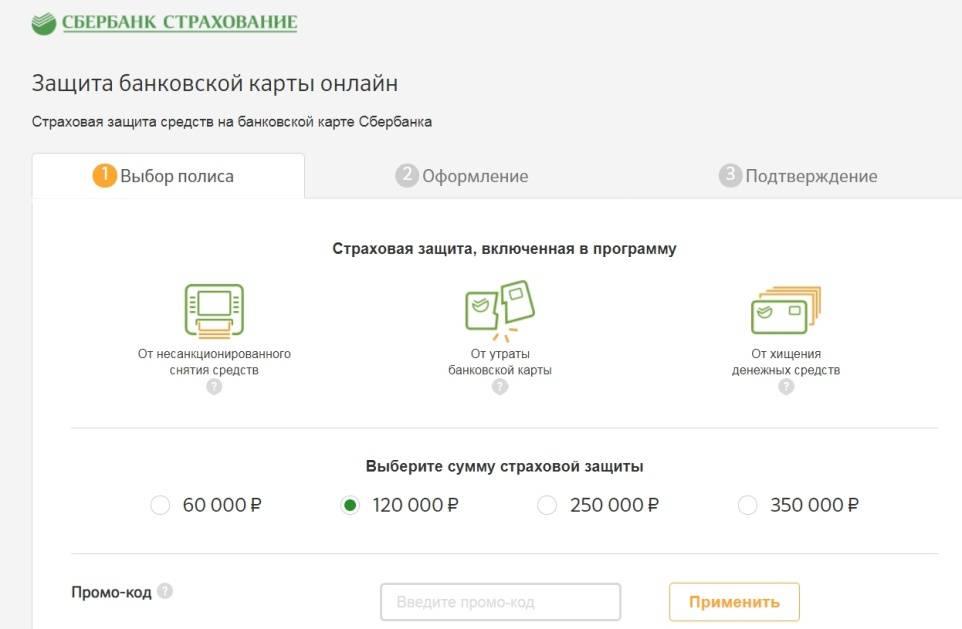

Страхование карт, кредитных и дебетовых, является дополнительной мерой защитой, которая предоставляется кредитно-финансовой организацией. Осуществляется это в рамках деятельности дочерней структуры Сбербанка: название этого учреждения – Сбербанк Страхование.

Важно! Собственно сама услуга подразумевает защиту денежных средств, которые есть на карточном счёте. При этом страхуются все платёжные инструменты, которые привязаны к реквизиту – как основные, так и дополнительные, как кредитки, так и дебетовые карточки.. Сервис подразумевает более безопасное использование карты при оплате товаров и услуг везде, в любой точке мира, где бы ни находился владелец платежного инструмента

Сервис подразумевает более безопасное использование карты при оплате товаров и услуг везде, в любой точке мира, где бы ни находился владелец платежного инструмента.

Общие сведения

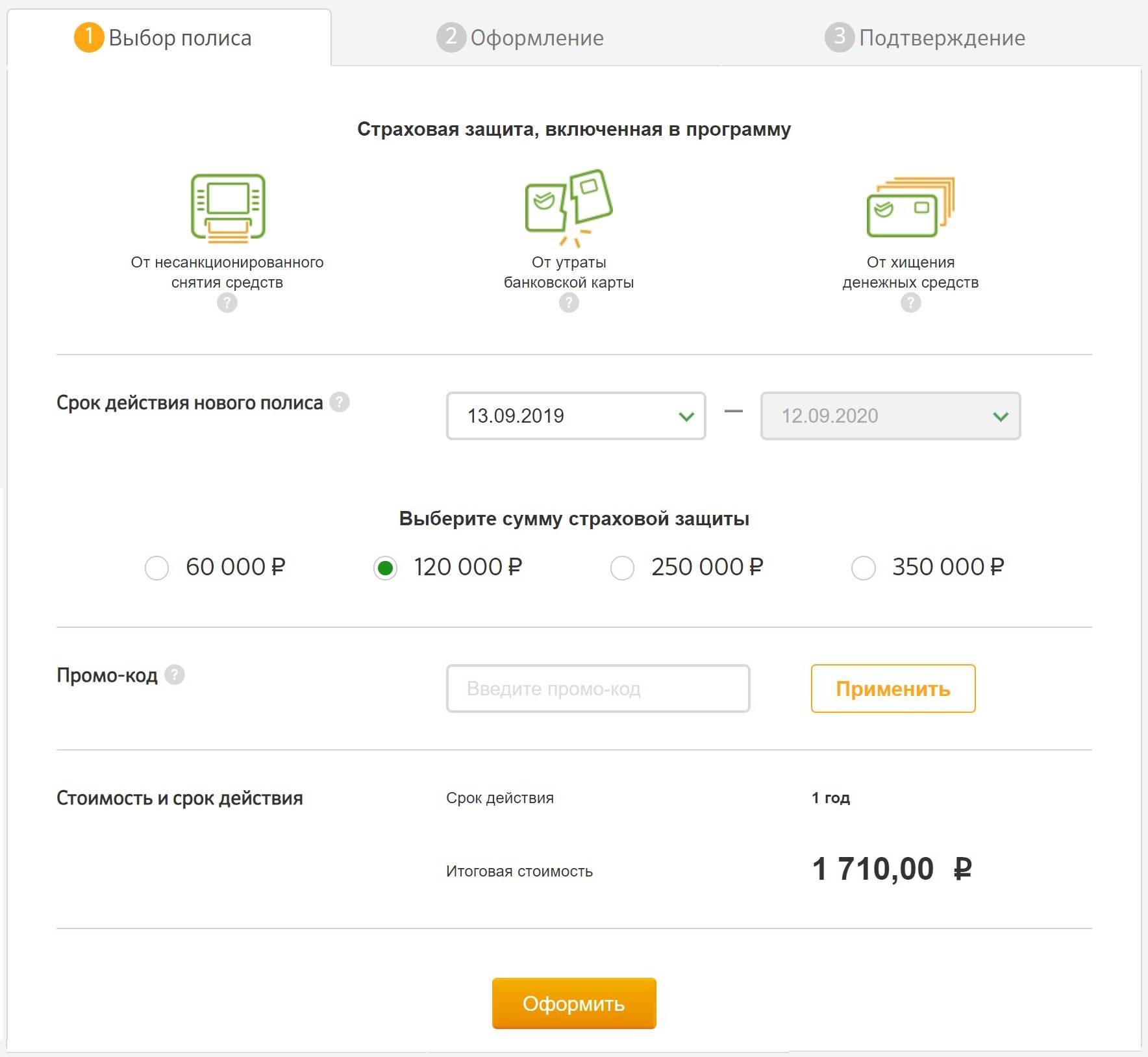

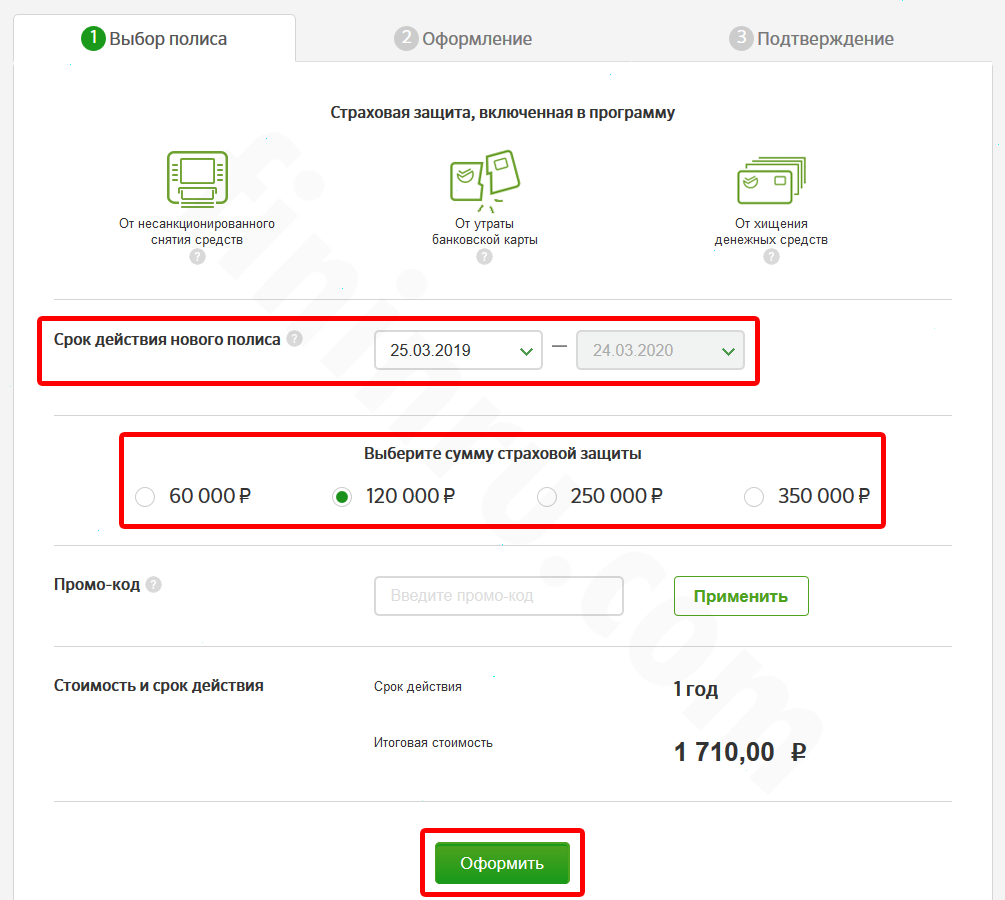

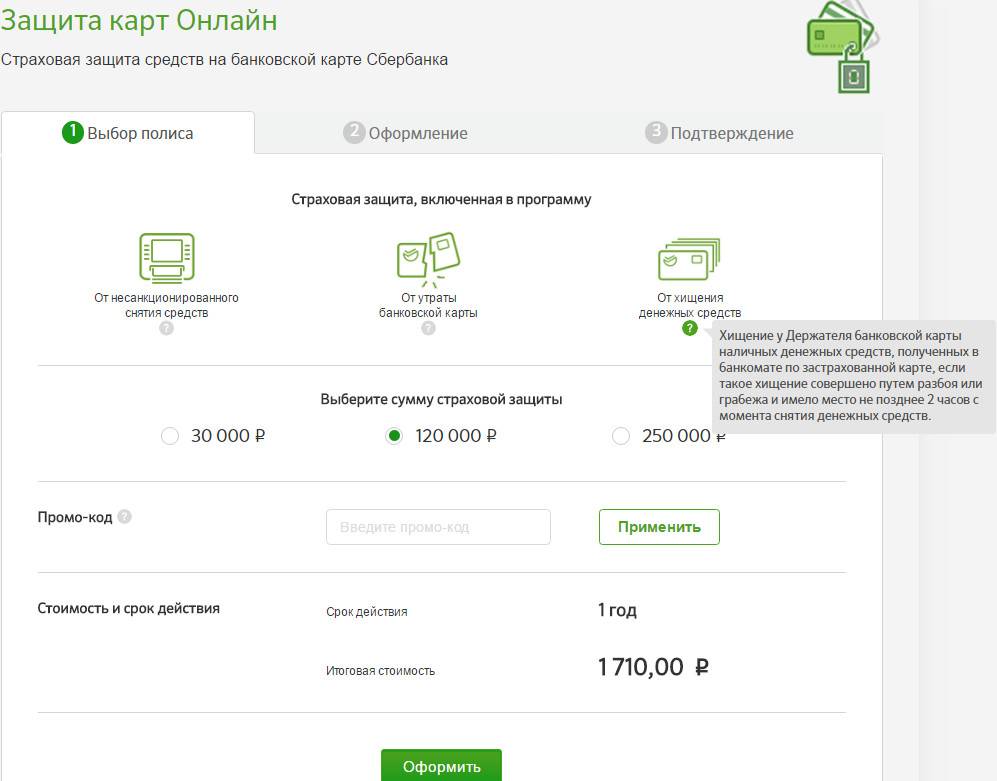

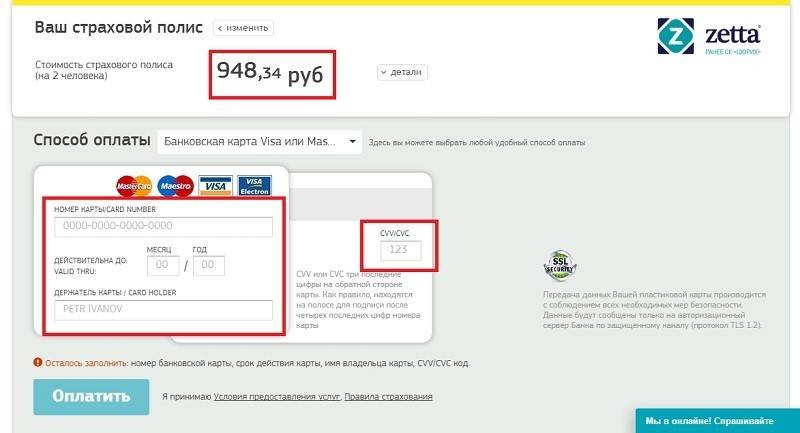

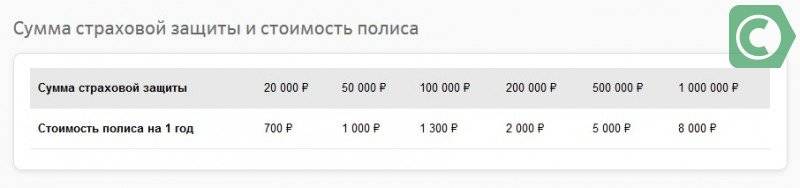

В рамках программы страхования клиент из предлагаемых вариантов выбирает наиболее удобную ему страховую сумму. При этом можно сэкономить до 15% за бонусы “СПАСИБО”.

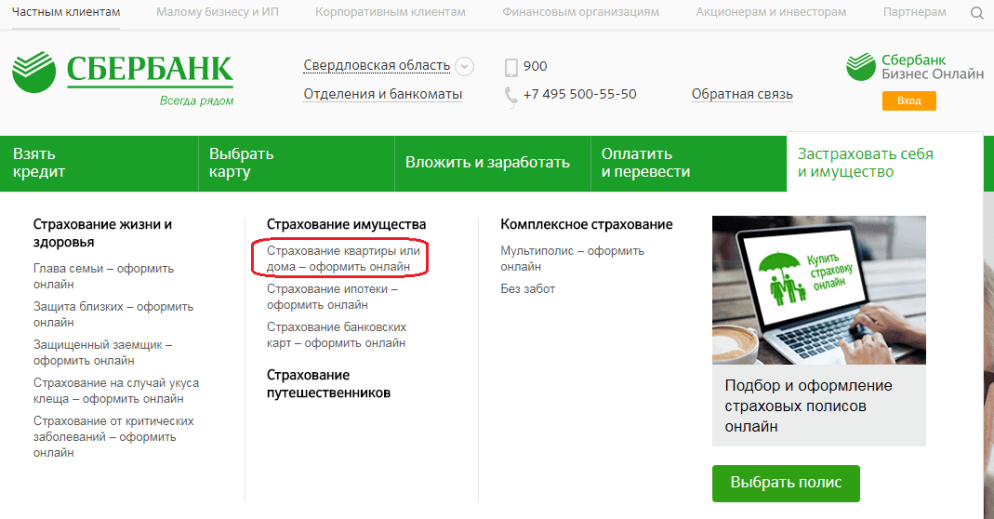

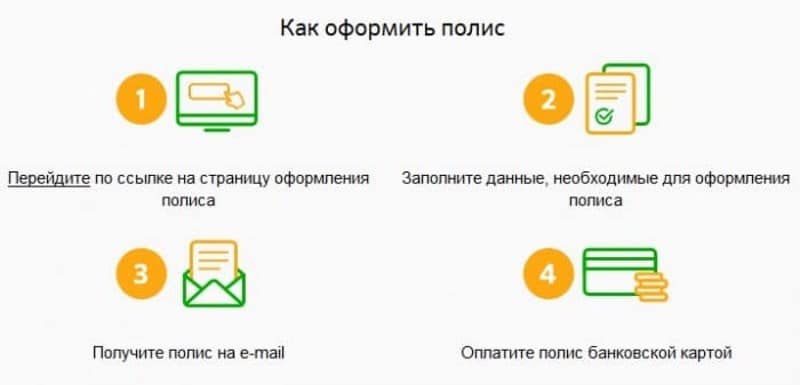

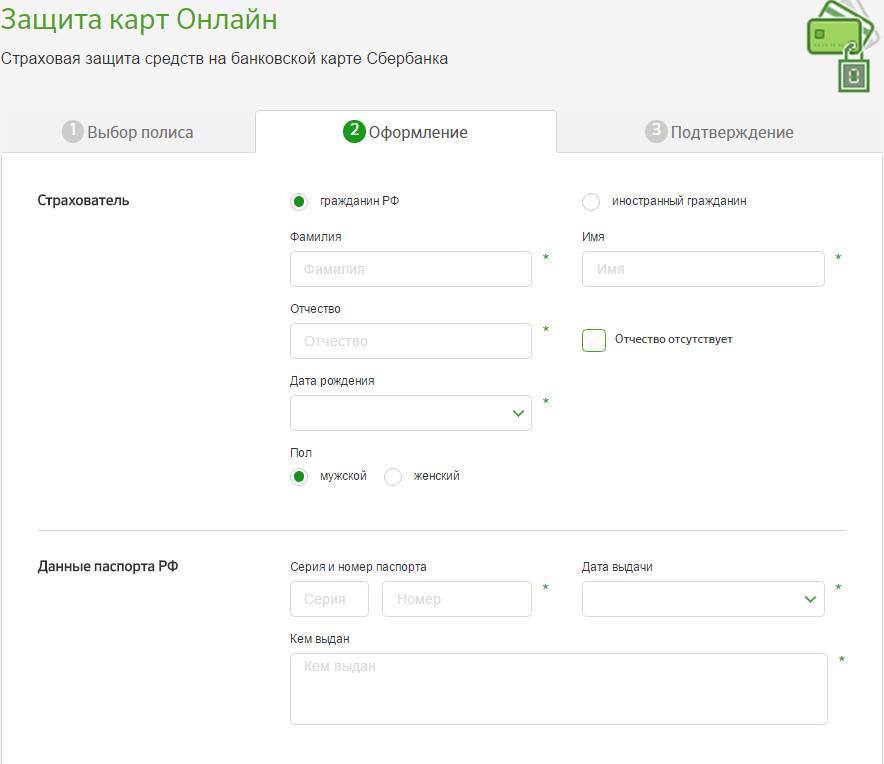

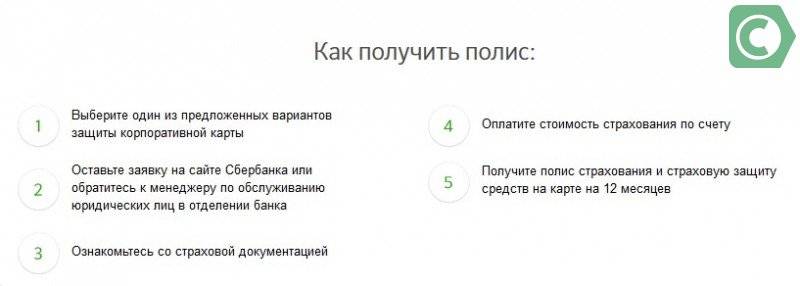

В действие приобретаемый полис вступает на 15-ый день с момента оплаты. Сам процесс оформления можно пройти как в офисе, так и в режиме онлайн на сайте “Сбербанк Страхование”. Последний вариант более выгоден в силу экономии времени, а также большего количества доступных тарифов.

Ссылки:

- Правила страхования можно подробно изучить тут – документ официальный, разработанный Сбербанком.

- Официальная же памятка для клиентов – “Защита карт онлайн” – доступна здесь.

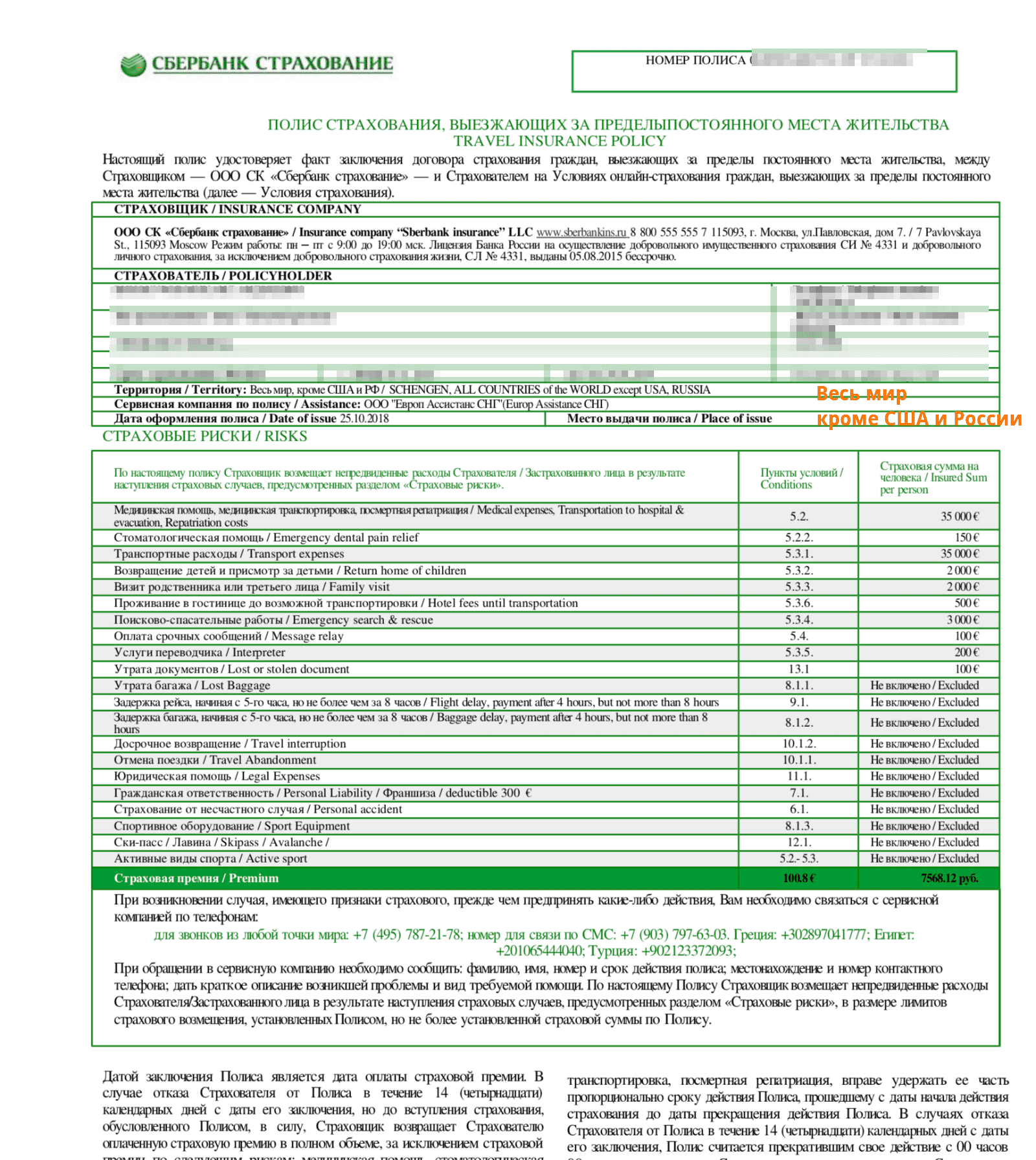

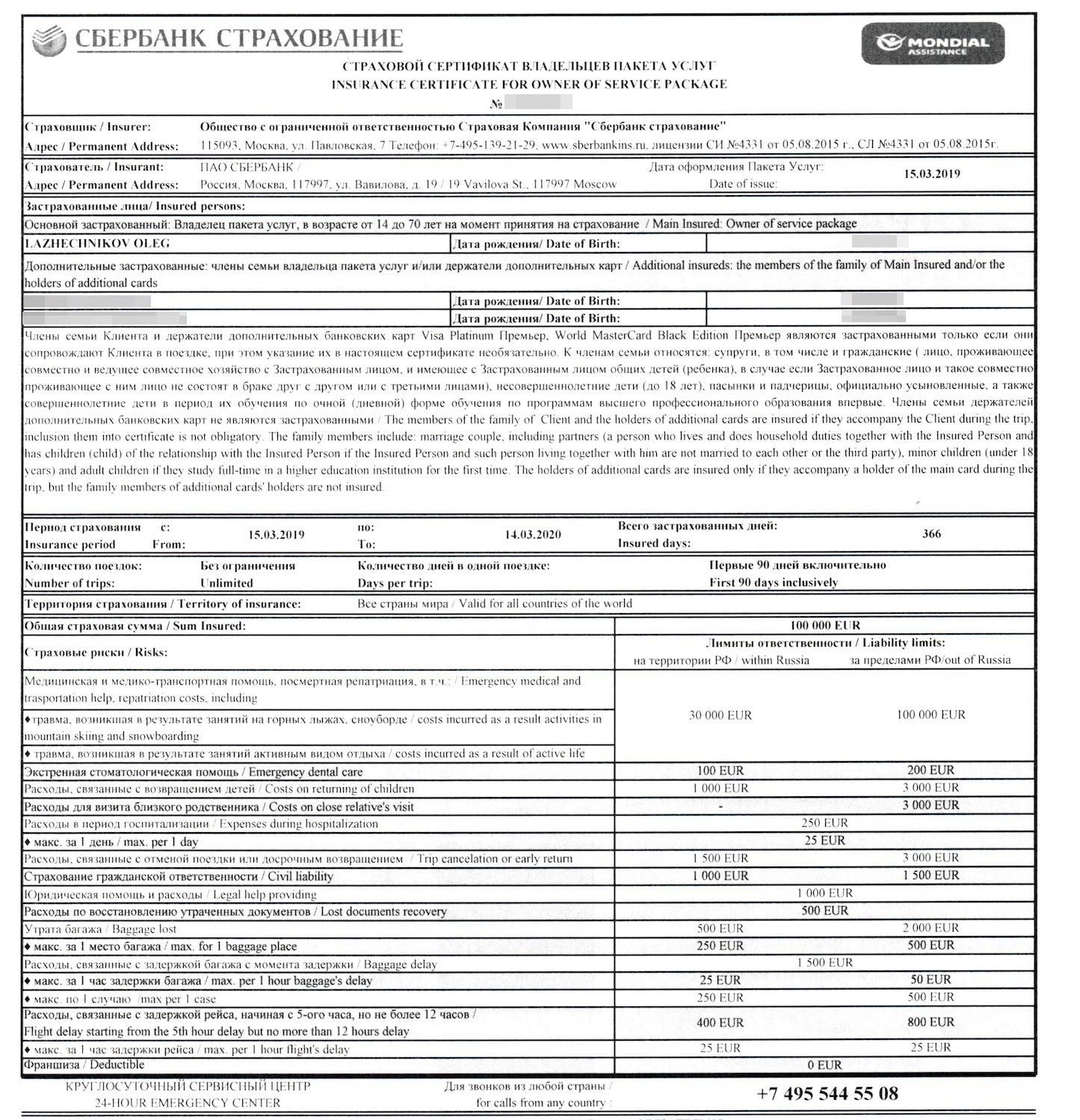

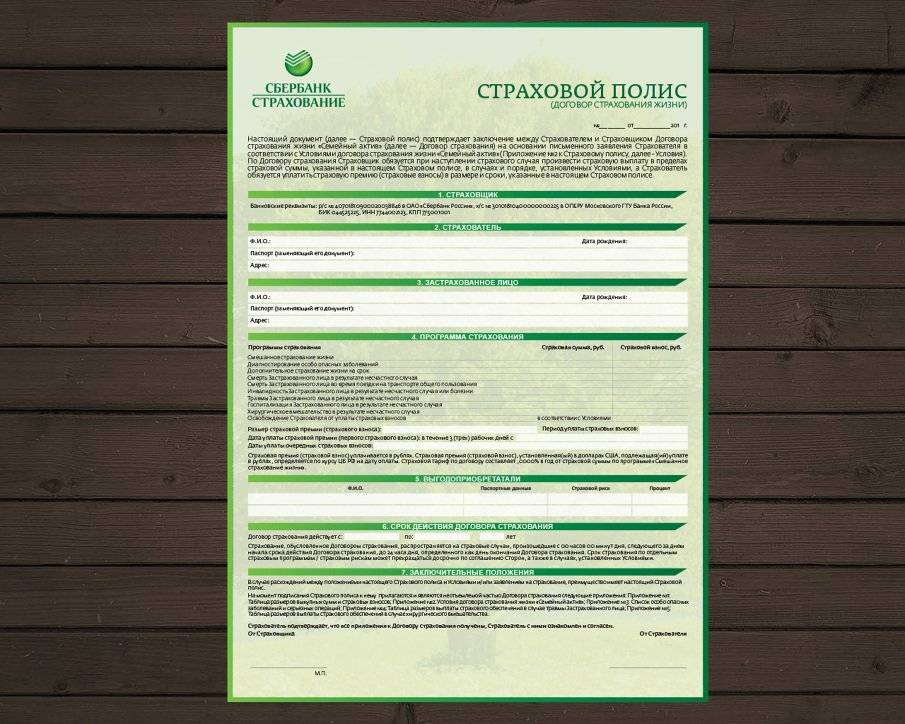

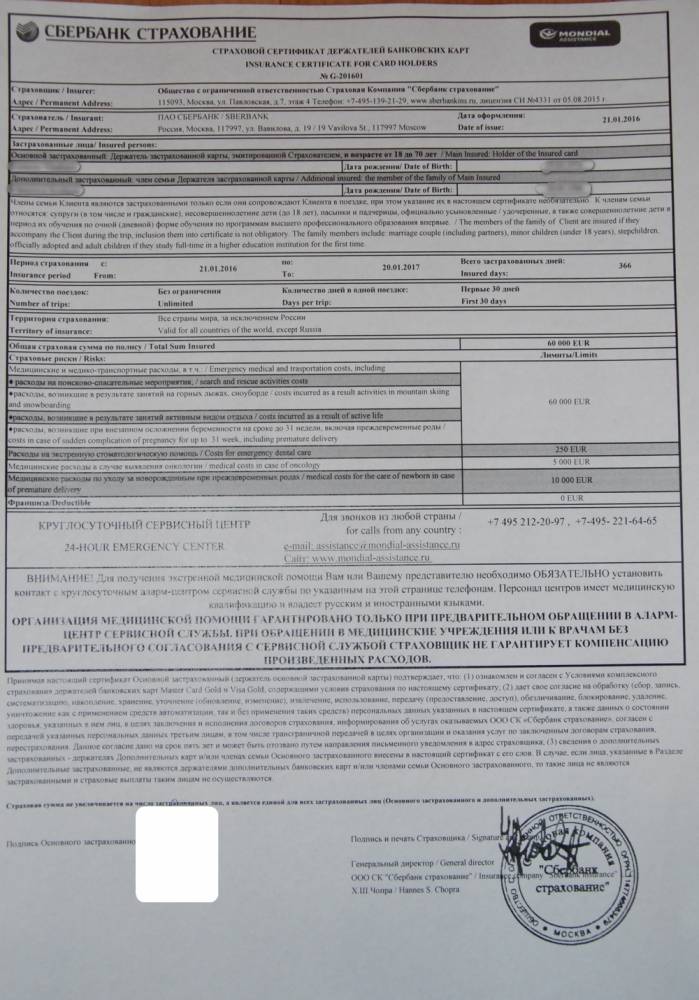

- Образец полиса.

Примечание 1. Для дачи ответов на возникающие у клиентов вопросы работает горячая линия 8 (800) 555 55 57 (номер службы поддержки “Сбербанк Страхование”).

Информация по наиболее популярным вопросам в связи с темой статьи доступна в FAQ по

Стоит обратить внимание на заголовок “Страхование банковских карт”

От каких рисков защищает?

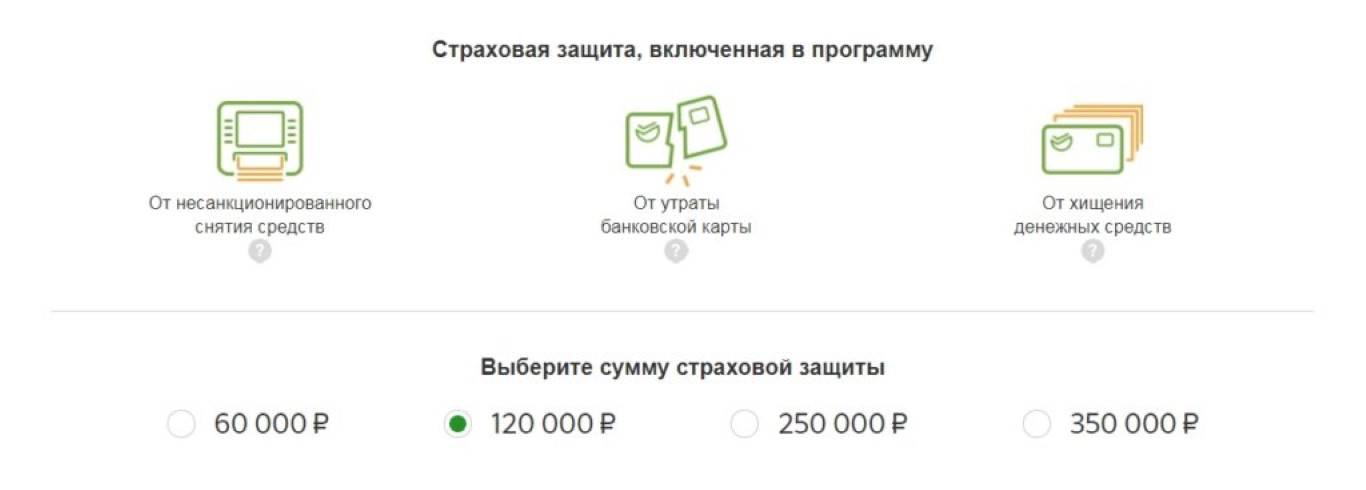

В связи с какими обстоятельствами помогает защита, получаемая при страховании? Это:

- получение посторонними лицами в своё распоряжение денежных средств;

- утрата карты.

Список рисков по первому пункту:

- эксплуатация пластика после его утери (в т.ч. в результате грабежа);

- заполучение карты и её ПИН-кода злоумышленниками в процессе применения насильственных действий (и/или угроз их применения) и последующее обналичивание денежных средств;

- подделка подписи настоящего держателя карты и снятие наличности в любом банковском учреждении;

- применение поддельного пластика с реально действующими реквизитными данными для оплаты приобретений (товаров или услуг) и обналичивания через устройства самообслуживания;

- фишинг, скимминг и прочие подобные манипуляции, имеющие целью получение сведений с карты;

- хищение наличности в течение двух часов после снятия денег через банкомат или терминал.

Список рисков по второму пункту:

- непреднамеренные повреждения механического характера либо размагничивание;

- кража, грабёж, разбой;

- неисправное состояние банкомата и иного устройства самообслуживания.

Ситуации могут возникать разные. Если они укладываются в описание выше, клиент может (и вправе) рассчитывать на финансовую компенсацию, которую ему должен выплатить страховщик.

Как работает полис?

Пример. Клиент Сбербанка, держатель банковского пластика, оформил полис страхования “Защита карт”, стоимость которого составила 1 161 рубль, на страховую сумму 60 000.

После этого он обналичил денежные средства через незнакомый терминал, в результате чего злоумышленники узнали реквизитные данные пластика. По истечении некоторого времени клиент получил несколько СМС, уведомляющих о проведении транзакций, которые хозяин карты не осуществлял. Общая сумма операций составила 25 000.

В таком случае максимум страховых выплат будет равен 25 000 рублей. Эти деньги выплачивает компания-страховщик.

Плюсы и минусы страховой программы

Основные преимущества данного полиса можно охарактеризовать следующим образом:

- доступная стоимость;

- возможность получения компенсации в случае кражи наличных (в течение 2 часов после снятия);

- оформление одного договора для всех карт.

Однако, несмотря на указанные плюсы, многие клиенты негативно относятся к данной услуге. Дело в том, что банки зачастую очень настойчиво навязывают такие страховки при выдаче карты.

Кроме того, оформление финансовой защиты не всегда имеет смысл, так как по закону кредитные организации в любом случае несут ответственность за сохранность средств своих вкладчиков. По сути, банки предлагают приобрести услугу, которую они должны оказывать бесплатно. Ведь далеко не все клиенты знают о том, что при соблюдении правил безопасности и своевременном обращении в банк они и без всяких страховок имеют право потребовать компенсацию пропавших средств.

Ещё один минус страховой программы — это сложная процедура получения компенсации. В таких полисах, как правило, присутствует большое количество подводных камней — оговорки, исключения, сжатые сроки, в течение которых клиент должен заблокировать карту и заявить о краже. При выявлении малейших нарушений полис теряет силу, и страхователь не получает ничего.

Лучшие доходные карты 2022

Прибыль

Уралсиб

Дебетовая карта

- до 8% на остаток

- до 3% кэшбэка на всё

- 0-99₽ за обслуживание

Подробнее

ПОРА

УБРиР

Дебетовая карта

- до 6% на остаток

- до 6% кэшбэка

- 0-99₽ за обслуживание

Подробнее

ОТП Максимум+

ОТП Банк

Дебетовая карта

- до 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

«Сбербанк» – Особенности Страхования Кредитных Карт

«Сбербанк Страхование» входит в группу компаний «Сбербанк». Страховщик интенсивно развивается и уже входит в число крупнейших СК Российской Федерации. Услугами организации пользуется не менее 10 000 000 граждан России. Работа компании положительно оценивается рейтинговыми агентствами («ruAAA» от «Эксперт РА»).

Среди особенностей страхования карт именно в этой организации:

- Оформить полис можно в дистанционном режиме или в любом офисе «Сбербанка». Поскольку отделения финансового учреждения представлены в большинстве городов страны, проблем с поиском подходящего филиала не возникнет.

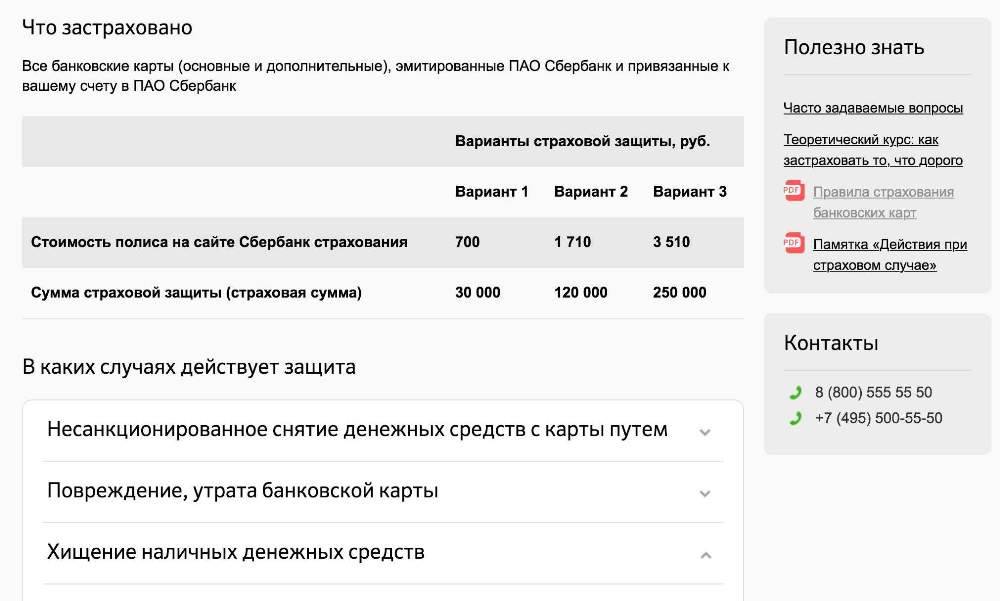

- Все что нужно сделать пользователю – выбрать вариант страхования (разница между ними заключается только в размере страхового покрытия и стоимости).

- Одним полисом можно защитить все пластиковые карты клиента, а также личные документы.

- Для получения скидки можно воспользоваться бонусами «Спасибо» (стоимость можно снизить на 15%).

- Страхование действует 1 год.

https://www.youtube.com/watch?v=YZBK2GcvGHc

После того, как защита вступит в силу, деньги на карте будут защищены от злоумышленников. В случае их кражи, клиенту выплачивается компенсация, соразмерная количеству потерянных средств.

Обязательно ли страхование?

Любая страховая услуга является добровольной, поэтому оформляют полис только с согласия клиента. Однако финансовые организации часто не уведомляют получателя кредита о дополнительной услуге, а клиент, не читая, подписывает договор с пунктом о страховке. Банки могут включать страхование в кредитный договор в качестве обязательного пункта. В этом случае необходимо обратиться в другую организацию или выбрать альтернативную линию кредитования. Чтобы не оказаться в неприятной ситуации, стоит заранее интересоваться, является ли страховка неотъемлемой частью конкретного банковского кредита.

Если ответ неоднозначен, то можно попробовать отказаться от оформления полиса, получив кредит. В любом случае внимательное изучение договора — обязательно. Банк может пересмотреть процентную ставку в сторону увеличения, если клиент откажется страховать карту. Условия страхования также позволяют пересмотреть свое отношение к страховке. После оформления держатель карты вправе передумать и отменить действие полиса, однако для этого необходим визит в банк, заполнение документов. Естественно, в финансовой организации подобная процедура не приветствуется.

Каким образом производятся выплаты по договору страхования?

Для получения денежных ресурсов после наступления страхового случая необходимо собрать определенный пакет документов и предоставить их в банковское учреждение:

Для получения денежных ресурсов после наступления страхового случая необходимо собрать определенный пакет документов и предоставить их в банковское учреждение:

- заявление о пропаже или краже денежных средств;

- договор-соглашение по страхованию средств на банковской карте;

- документ, где указана оплата страхового взноса;

- паспорт или водительские права;

- справка, о краже карты или денег;

- если на клиента было совершено физическое воздействие, то необходима копия документа из полиции о возбуждении уголовного дела;

- если карта была подтверждена механически, то предоставляется справка о ее повреждении

Как только у клиента были похищены денежные средства с карточки или сама карта, то сразу же необходимо посетить банк, где клиент получит сумму по нанесенному ущербу, но она не будет выше суммы страховки.

Если случай произошел по вине держателя карточки, то в этом случае банк будет отказывать в выплате ущерба. Также банк может разорвать с нарушителем соглашение о предоставлении услуг страхования и ведения банковских счетов.

Специфика страховки пластика

Казалось бы, какая может быть разница в страховании кредиток и дебетовых карт. Однако свои нюансы есть. Их и рассмотрим.

Кредитки

Вопрос защиты денежных средств на кредитном пластике стоит особенно остро, ведь это не только собственные деньги держателя, но и предоставленные банком взаймы. В случае пропажи этих денег клиент не будет освобождён от кредитных обязательств.

Важно! Если деньги пропали с кредитки, на которую оформлен полис, все обязательства по выплате займа будут на компании-страховщике.

Примечание 3. В случае с кредитными платёжными инструментами страховая защитная сумма обязательно равна кредитному лимиту. Иначе, если объём похищенных средств будет больше суммы страхования, хозяин пластика будет выплачивать разницу самостоятельно.

При этом страховщик не выплачивает долг заёмщика, т.е. сумму, которую он уже потратил – до утери денег (в результате кражи, грабежа и т.д.).

Дебетовые карточки

Хотя на дебетовых продуктах клиент держит только свои деньги, полис не будет лишним и тут. Никто не хочет нести убытки и терять заработанное непосильным трудом.

Важно! При исчезновении денежных средств с дебетового пластика компенсацию получает застрахованное лицо – т.е. сам клиент банка-эмитента его карты.. Примечание 4

Если наступает страховой случай, компенсационная сумма будет равна той, что была утрачена в результате мошеннических манипуляций, но не больше суммы, на которую клиент застраховал карту

Примечание 4. Если наступает страховой случай, компенсационная сумма будет равна той, что была утрачена в результате мошеннических манипуляций, но не больше суммы, на которую клиент застраховал карту.

Как подключить или отключить услугу

Подписка на ежемесячное взыскание страхового взноса оформляется однократно при получении кредитки. Держатель карты может как разрешить, так и запретить активацию платной опции.

В дальнейшем при желании подключить услугу необходимо направить в банк соответствующее письменное заявление. Если какие-либо данные были изменены, то клиенту необходимо так же письменно проинформировать банк об этом в срочном порядке. Вносить корректировки в само заявление уже не нужно. Бланк заявления выложен на официальном сайте банка.

Внимание. Если вы еще не знаете как погасить кредит, то приглашаю записаться на бесплатную консультацию — как избавиться от кредита с помощью кредитной карты Сбербанка

Для того чтобы отключить опцию, достаточно связаться по телефону с сотрудниками службы поддержки или самостоятельно отказаться от участия в программе через Сбербанк Онлайн. В первом случае нужно позвонить сотруднику банка по номеру 900 и сообщить ему паспортные данные, № пластика и идентификационное слово, после чего попросить отключить услугу.

При желании можно отказаться от услуги страхования

Для отключения страхования владельца кредитной карты от Сбербанка через Сбербанк Онлайн необходимо:

- пройти авторизацию в системе;

- Перейти в «Личное меню», затем – в «Мои автоплатежи», в «Управление автоплатежами»;

- Кликнуть на строку «ДСЖ КК», после чего – «Операции» и «Отключить».

Далее на номер, привязанный к приложению, придет код, который необходимо ввести в специальное поле для подтверждения своего решения.

Вам также может быть интересно: Как вернуть страховку после получения кредита

Страхование карты – помощь клиенту

Поскольку указанный закон не гарантирует возврат всех наших средств, некоторые банки добавили к своему предложению дополнительную услугу – страхование платежных карт. Этой формой защиты могут пользоваться клиенты Сбербанка.

Основная сфера действия страховки включает в себя следующие события:

- Потеря средств на счете в результате несанкционированных транзакций, совершенных другим лицом, которое получило доступ к нашему счету. В случае этого риска максимальная сумма компенсации по закону ограничена. Но, если у нас оформлена страховка карты, мы можем вернуть все украденные деньги.

- Потеря наличных, снятых с банкомата вором, у которого оказалась украденная или поддельная карта, или передача наличных с карты лично владельцем, который «был вынужден отдать деньги под угрозой». Сумма компенсации варьируется в зависимости от банка.

Помните! Если у вас нет страховки платежной карты, и вы лишитесь денег, снятых в банкомате, никто не возместит вам эту потерю. В соответствии с Законом об электронных платежных инструментах банки несут ответственность только за несанкционированные безналичные транзакции, совершенные с помощью карты!

Как получить выплаты после страхового случая

Потеря доступа к своему счету через отсутствие карты — это неприятность, но еще не трагедия. Вернуть средства можно, если действовать точно в соответствии с подписанным договором.

Следует выполнить следующие действия:

- Проинформировать о случившемся страховщика, банк, а при необходимости и правоохранительные органы.

- В максимально сжатые сроки принять меры по блокированию карты.

- Собрать справки, протоколы, показания свидетелей.

- Прийти в офис СК, где написать заявление, приложить к нему собранные документы и подать бумаги на регистрацию.

Выплата или перечисление средств производится в соответствии с условиями, прописанными в договоре.

Правилами банка не возмещаются убытки, причиной которых стали следующие события:

- если информация о хищении карты поступила позднее 12 часов;

- попытка снять деньги в неприспособленном для этого терминале или в банкомате, с представителем которого нет договора об эмитировании;

- хищение носителя, которое осуществили близкие родственники или сотрудники, работающие на основании контракта;

- окончание срока действия договора;

- разрыв соглашения со стороны банка, если на это были серьезные основания, а клиент был об этом уведомлен.

Как работает полис

Принцип действия бланка достаточно простой. Для вашего удобства простой пример, благодаря которому можно понять принцип действия добровольной защиты.

Клиент при оформлении дебетового пластика оформил страхование собственных средств в Сбербанке, положил на счет 100 000 рублей. Договор заключил на срок 1 год. Спустя 5 месяцев мошенники завладели счетом и похитили 60 000 рублей.

Владелец незамедлительно обратился к специалисту финансовой организации, написал заявление о наступлении события. Спустя несколько дней страховщик должен компенсировать всю сумму ущерба.

Это интересно: Страхование жилья при ипотеке в Сбербанке — выкладываем по полочкам

Как уберечь средства на банковских картах Сбербанка

Защита банковских карт отражает уровень заботы о клиентах банка. Сбербанк активно информирует пользователей кредиток, что в первую очередь, защита от мошеннических действий должна осуществлять самим держателем банковского пластика. Как действует банковская защита, и какие меры безопасности по сбережению средств должен соблюдать сам клиент, расскажем далее.

Защита карт от мошенничества

Активная защита подходит для клиентов, которые часто используют карточку для оплаты в режиме онлайн, снятия наличных, погашения кредитов и других операций. Защита от мошенничества подразумевает поддержку владельца карточки, если произошло:

- Использование средств, находящихся на карте, после ее утраты по причине грабежа или насилия;

- Снятие наличности с украденной карты, в том числе снятие денег самим клиентом под угрозой насилия с последующей их передачей злоумышленникам;

- Взятие налички в отделении вследствие подделки подписи на документах (например, доверенности на снятие денег);

- Снятие денег или покупка товаров с помощью поддельной карты с реальными реквизитами – на лицо работает программа Сбербанка по страхованию карты от мошенничества;

- Применение реквизитов карты для оплаты онлайн товаров или услуг после их получения путем фишинга (т.е. когда клиент попадает на поддельный сайт и указывает данные карты, думая, что он оплачивает покупку товара или производит вход в Сбербанк Онлайн);

- Использование данных, полученных с помощью скимминга и других подобных действий (когда для получения реквизитов и создания поддельных карт используется специальное техническое и программное обеспечение, например, подкладка на банкомат);

- Похищение (кража, разбой, грабеж и т.д.) средств в срок до 2 часов после снятия денег в банкомате.

Не пытайтесь переложить вину на злоумышленников, если держали ПИН-код рядом с банковской картой — это одна из самых распространенных ошибок

Не пытайтесь переложить вину на злоумышленников, если держали ПИН-код рядом с банковской картой — это одна из самых распространенных ошибок

Защита средств на непригодной карте

Это самые распространенные случаи, когда владельцы карточек могут попасть в затруднительную ситуацию. Пластик может быть также неисправен, что тоже принесет пользователю значительные неудобства, однако это менее опасный способ, от которого также можно застраховаться.

Обязательно ли это делать и можно ли отказаться от оформления полиса — зависит от того, насколько часто вы используете карточку для оплаты и онлайн-пользования. Компенсация при неисправности пластика может быть получена в случаях, если произошло:

- Повреждение самой карты или чипа;

- Размагничивание ленты;

- Повреждение или утеря карты из-за неисправности банкомата.

Не получится оформить компенсацию по программе страхования средств на карте Сбербанка, если вы не соблюдали базовые правила безопасности и практически добровольно передали злоумышленникам данные карты.

Виды полисов страхования банковских карт

Различают несколько видов страхования пластиковых карточек, предлагаемых клиенту:

- страховка жизни и здоровья владельца карты;

- страховка на случай потери денег;

- страховка при оформлении выезда за границу;

- страховка на случай потери рабочего места.

Страховка жизни и здоровья владельца карты несет двойную заинтересованность. Банк защищен от просроченных выплат или окончательной неспособности клиента вернуть кредит. Заемщик спокоен на случай непредвиденной потери трудоспособности, из-за чего не может вовремя погашать задолженность. Такой полис не выдается при наличии у человека хронических форм заболеваний, работы, связанной с риском для жизни, и не покрывает последствий форс-мажорных происшествий.

Страховка на случай потери денег защищает держателя от физической поломки, размагничивания или изъятия карточки терминалом или банкоматом. От кражи наличных около банкомата или в течение 2 часов после снятия денег. Так же от дистанционного ограбления средств с карточки путем фишшинга, скримминга, атак хакеров или в результате влияния вирусного программного обеспечения.

Страховка при оформлении выезда за границу, в основном это полис для туристов. Дает гарантию оплаты медицинских расходов по договору. Оформляется на определенный период времени. Различается по типу рисков, включая экстремальные направления.

Страховка на случай потери рабочего места так же заботится об интересах клиента. Данный вид страхования особенно уместен в нестабильных экономических ситуациях и в кризисный период, когда в результате увольнения резко уменьшаются доходы и заемщик становится неплатежеспособным.

От каких рисков можно застраховать

Страховка карты Сбербанка рассчитана на следующие риски:

- деньги были сняты при помощи подделки подписи настоящего владельца;

- деньги снимались с несуществующего или недействительного пластика-подделки, но с использованием реквизитов реального экземпляра (оплата товаров, снятие денег в банкомате);

- деньги снимались после хищения карточки;

- получение ПИН-кода злоумышленником в результате физического насилия по отношению к держателю или его родственников с последующим изъятием денег;

- кража наличных денег, снятых в терминалах законным владельцем (не позже 2-х часов, последующих после кражи);

- снятие денег с похищенного пластика, полученного злоумышленниками в результате разбоя или грабежа;

- хищение денег из банкомата с установленным скиммером или с помощью махинаций в интернете (получение незаконного доступа к паролям и логинам);

- неисправность пластика в результате различных непреднамеренных повреждений;

- пластик пострадал от неисправного банкомата.

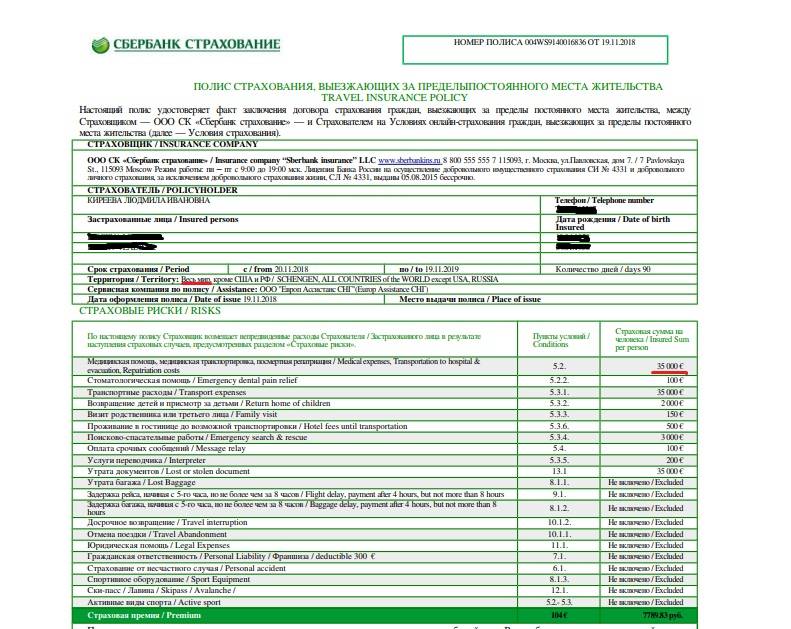

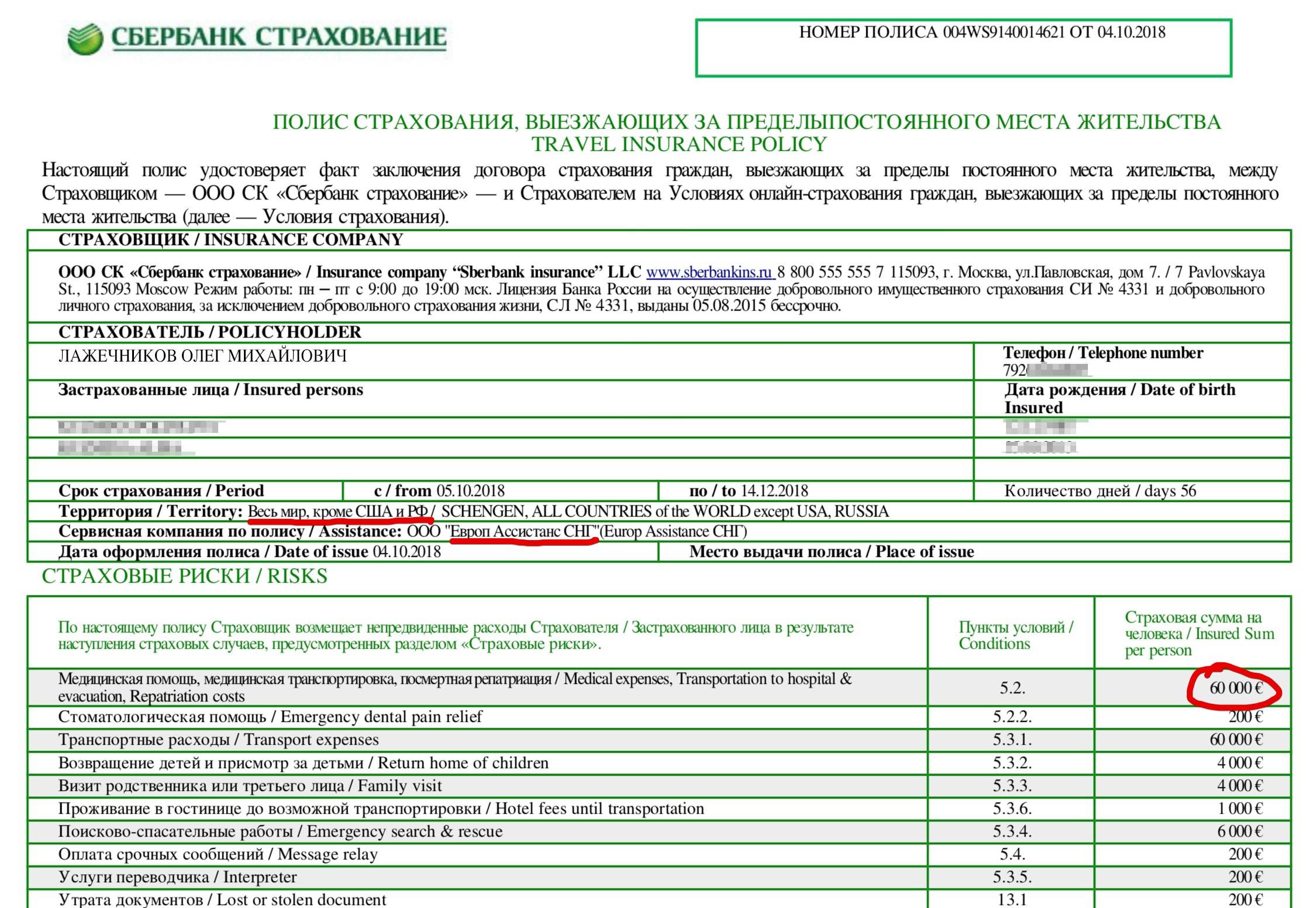

Скачать

Образец полиса

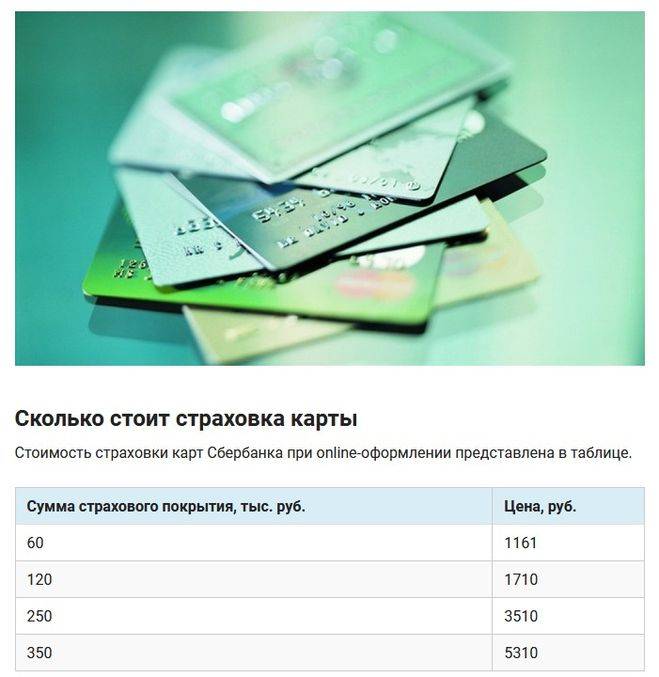

Стоимость страхования

Оформляя страховку, многие интересуются ее стоимостью. Она невелика, а в некоторых случаях входит в цену карты (Visa Gold, MasterCard Gold).

- Стоимость полиса — 700 руб./год при страховой сумме 30 тыс. руб. (при оформлении страховки онлайн на сайте банка);

- 1710 руб./год – 120 тыс. руб.;

- 3510 руб. /год – 250 тыс. руб.

Стоимость полисов

Скачать

Условия страхования

Какие компании осуществляют страхование карты Сбербанка

Услугу по защите карты можно оформить как в дочерней компании СК «Сбербанк страхование», так и у других страховщиков. Но оформление полиса в данном учреждении имеет свои преимущества:

- полное возмещение нанесенного ущерба;

- самые выгодные условия;

- клиентам предоставляется более широкий список страховых случаев.

Этапы получения страхового полиса

Обязательно ли страхование карты Сбербанка

По законодательству РФ страховка пластиковых карт граждан не является обязательной процедурой. Каждый вправе решать для себя: стоит ему или нет подключаться к этой услуге

Но следует помнить о том, что электронные платежные системы, вошедшие в нашу жизнь, являются не только удобным инструментом для осуществления различных платежей, но и привлекают внимание многочисленных мошенников. Современные платежные системы становятся объектом для всевозможных махинаций и грабежей

И никто не может быть застрахован от этого, даже владельцы самых надежных пластиков.

Вам может быть интересно:

Услуги по страхованию недвижимости

Страхование средств — это защищенность вашей карточки и возможность вернуть утраченные деньги в результате предусмотренного страхового случая.

Как получить выплаты

Для того чтобы получить выплату денег после наступления перечисленных страховых случаев, надо действовать исходя из ситуации, в результате которой они наступили. Первоначально надо обратиться в отделение с документами, свидетельствующими о том, что у клиента имеется страховой полис:

- заявление,

- договор о страховании,

- документ, подтверждающий оплату страхового взноса,

- документ, удостоверяющий личность пострадавшего.

Помимо этого нужно предусмотреть дополнительные документы согласно возникшей ситуации:

- при краже или утере карты – справку о ее стоимости;

- при нападении, физическом воздействии, в результате чего злоумышленники похитили карточку или узнали ее ПИН-код, — копию постановления с полиции о возбуждении уголовного дела по факту хищения;

- в случае механической порчи – справку о повреждении.

Вам может быть интересно:

Автострахование ОСАГО

В ситуации хищения денег следует сразу же после происшедшего посетить банк. Выплаты будут произведены за 3 дня. Их объем равен нанесенному ущербу, но не будет превышать сумму страховки. В некоторых случаях страховщик может отказать в выплате, если будет доказано, что страховой случай произошел по вине владельца или он предоставил заведомо ложные сведения о произошедшем. В данном случае банк может расторгнуть с нарушителем договор о предоставлении услуг по страховке, а все выплаты он будет обязан вернуть банку.

Период действия страхового полиса

Заключение

На сегодняшний день страхование пластиков — вынужденная необходимость. Ведь мошенники совершенствуют свое «мастерство» и используют самые невероятные варианты, чтобы завладеть чужими деньгами

Обезопасить себя можно двумя способами – соблюдать все меры предосторожности и оформить страховой полис