Оценка поврежденного имущества

Для того, чтобы можно было определить размер нанесенного убытка, необходимо произвести оценку имущества, пострадавшего в результате страхового случая. Оценка — это установление суммы ущерба.

Чтобы произвести оценку ущерба, нужно выполнить такие действия:

- В первую очередь, устанавливается причина, повлекшая за собой порчу имущества и убыток.

- Затем обязательно в подробностях изучаются все полученные повреждения, при этом нужно учесть их масштаб и возможность устранения.

- После этого следует оценить меры, которые должны быть предприняты для возвращения имущества к первоначальному состоянию.

- Самый спорный и сложный вопрос — действительно ли был страховой случай, и прописан ли он в страховом договоре.

- В завершение идет составления списка работ, которые необходимы для восстановления имущества или устранения повреждения.

Страхование ответственности директоров набирает обороты

Страхование ответственности директоров и должностных лиц в мировой практике получило название D&O (Directors and Officers Liability Insurance). Под ним понимается страхование ответственности органов управления компании перед владельцами, акционерами и третьими лицами на случай предъявления требований о возмещении ущерба, причиненного в результате ошибочных управленческих решений и действий или нарушения служебных обязанностей. D&O действует по принципу страхования всех рисков: помимо компенсации любых убытков предполагает возмещение расходов на юридическую защиту, проведение расследования, экстрадицию, заключение мирового соглашения, восстановление репутации и т.д.

Данный вид страхования возник в США после кризиса 1929–1933 гг. Сегодня во многих зарубежных странах почти 90% крупных компаний страхуют своих директоров от управленческих ошибок. Страхование ответственности является частью социального пакета топ-менеджера, так же как страхование жизни и от несчастных случаев.

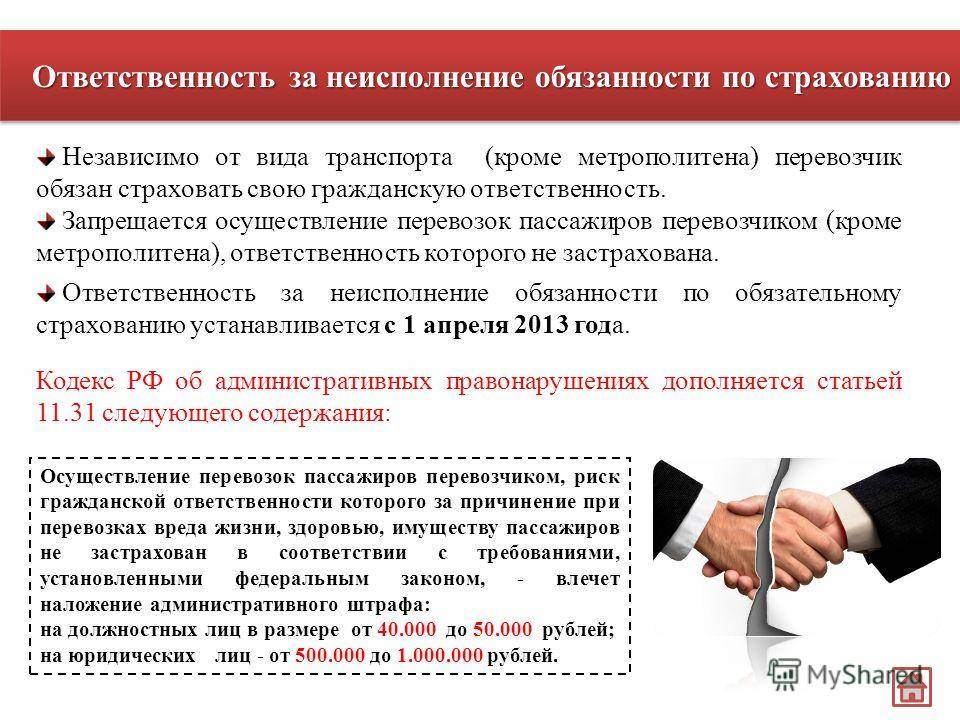

Нарушение общих положений договора

Страховщик, заключая договор, возлагает на себя денежное обязательство, выраженное в страховой защите страхователя. Страхователь, подписывая соглашение, обязуется предоставлять страховой компании достоверную информацию, своевременно уведомлять об обстоятельствах, которые могли бы стать причиной изменения условий сотрудничества, а также осуществлять страховые платежи. Ответственность сторон возникает при неисполнении добровольно возложенных на себя обязательств, а также при несвоевременной их реализации.

Ответственность сторон договора страхования имущества формируется их правами и обязанностями, о которых мы подробно рассказывали здесь. Страхователь и страховщик могут быть к ней привлечены в случае невыполнения ими регламентированных соглашением требований, а также при совершении действий, которые стали причиной ухудшения финансового положения одной из сторон. Законом определена необходимость указания в договоре соглашения перечня мероприятий, которые будут расценены как противоправные.

Законом предусмотрена не только ответственность, обусловленная прямыми действиями одной из сторон, но и за отдельные условия соглашения, нарушение которых может быть осуществлено намерено, ввиду невнимательности или по причинам, не зависящим от участников страхового договора. Это может быть связано с увеличением рисков страховщика ввиду неуведомления его страхователем об обстоятельствах, увеличивающих вероятность наступления страхового случая, которые стали актуальными после оформления соглашения. Своевременное извещение о таком событии могло бы стать причиной изменения условия сотрудничества или поводом для его прекращения. Получение информации после наступления страхового случая может стать причиной привлечения страхователя к ответственности и лишения его страховой защиты.

Процедура урегулирования убытков

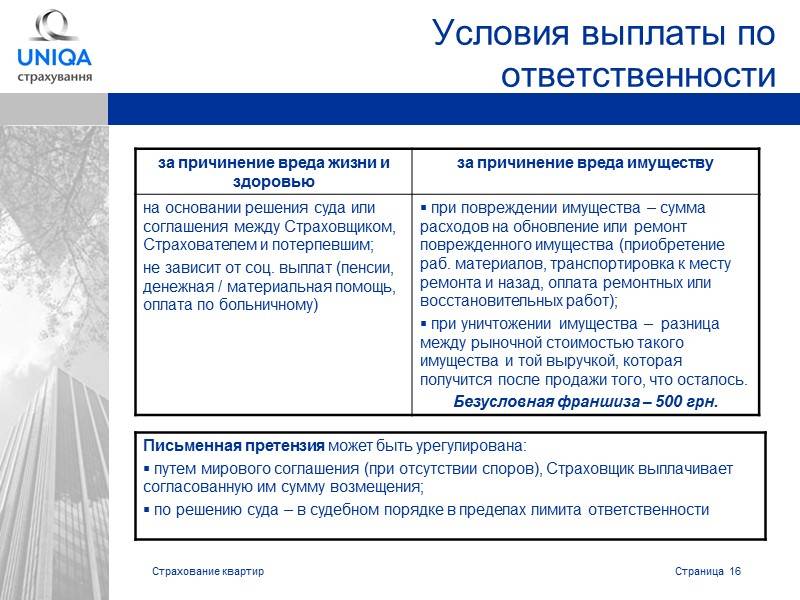

После наступления страхового случая, нанесенный вред подлежит возмещению, согласно условиям действующего договора между субъектами страхования. Эту процедуру называют урегулированием ущерба.

Урегулирование производится несколькими этапами, в следующем порядке:

- Страхователь уведомляет страховщика о случившемся по форме и в сроки, предусмотренные условиями договора и действующим законодательством.

- Подается заявление, оговоренным соглашением способом, в сопровождении необходимого комплекта документации.

- Страховая компания рассматривает поданные документы и изучает обстоятельства произошедшего, на предмет определения возможности и размера выплаты по страховке.

- Принимается соответствующее решение, с определением суммы компенсации и сообщением ответа клиенту; в случае отказа процедура урегулирования считается завершенной.

- При положительном результате рассмотрения – страховщик возмещает клиенту утерянное в результате страхового случая.

Определение продолжительности данной процедуры определяется масштабами и обстоятельствами страхового случая, условиями заключенного сторонами договора.

Кто вправе проводить процедуру

Компетенцией проведения процедуры определения и урегулирования убытков обладают соответствующие структурные подразделения, созданные у страховщиков. В задачи данных отделов входит:

- прием заявлений и документов у клиентов;

- работа с клиентами в плане согласования необходимого комплекта документов и уведомления об условиях, при которых производятся выплаты;

- создание комиссий, расследующих обстоятельства страхового случая;

- принятие итогового решения о возможности выплаты по страховке.

Состав и квалификационные требования к данному персоналу зависят от масштабов и направления деятельности страховой компании.

Особенности страховых убытков в личном страховании

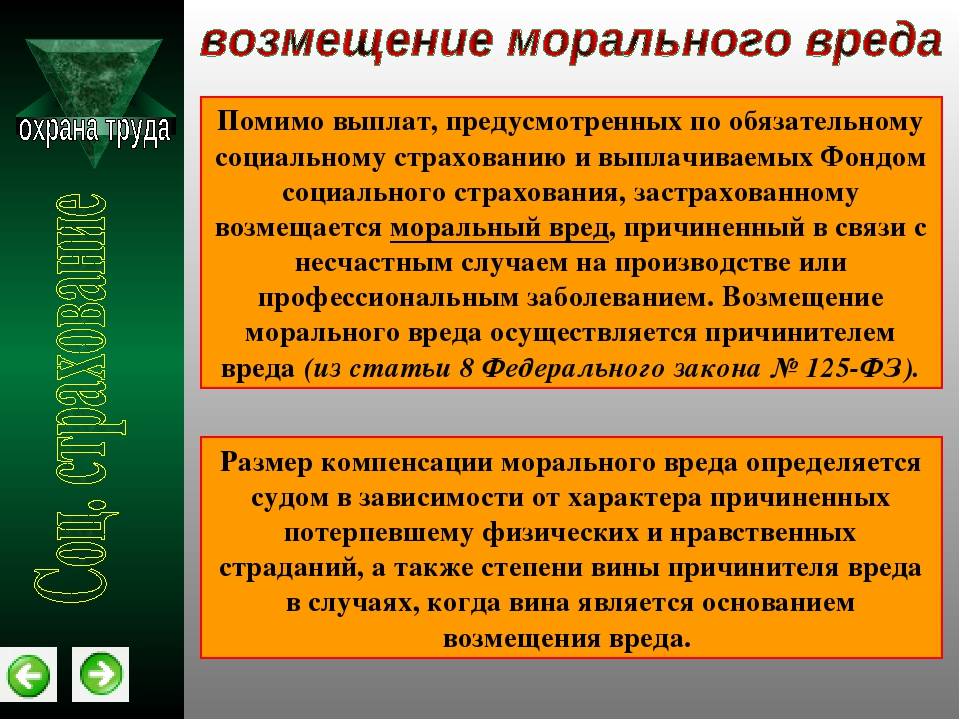

Для личного страхования в равной степени характерны страховые потери, как и для остальных сфер данного рода деятельности. Но поскольку в данной ситуации речь идет не о повреждении имущества, а об ущербе, нанесенном для здоровья (или жизни), то вместо указанного выше используется термин «причиненного вреда».

Особенности страхования D&O за рубежом

США являются крупнейшим в мире рынком страхования D&O с премиальным объемом около 6 млрд долларов. Значительная часть претензий там связана с проблемами трудоустройства и кадровыми проблемами, такими как дискриминация, сексуальные домогательства и незаконное увольнение. Причем в большинстве случаев менеджеры действуют не сами – они просто не контролируют соблюдение сотрудниками правил поведения, исключающих дискриминацию и притеснения. Куда дороже подобных претензий обходятся претензии по ценным бумагам. Их число, похоже, стабилизировалось на нынешнем высоком уровне, тем не менее по всему миру требования акционеров растут вместе с общей тенденцией увеличения их прав.

Западная практика страхования D&O основывается на огромном количестве судебных претензий акционеров к руководителям компаний. Так, в США предусмотрена личная ответственность руководителей банков за любые убытки, причиненные нарушением ими федеральных законов и инструкций ФРС. В 2002 г. Закон Сарбейнза ужесточил требования к руководителям, связанные с необходимостью раскрывать информацию и проявлять осмотрительность. Также компаниям запретили компенсировать убытки акционеров вместо своих руководителей. Необходимо учитывать и то, что в США на ответчике лежит бремя доказывания своей невиновности по подобным искам. И даже в случае успешной защиты руководителям компаний приходится нести расходы, которые могут достигать миллионов долларов.

В США полисы D&O имеют почти все корпорации, котирующиеся на фондовых биржах NYSE и NASDAQ в Нью-Йорке. Европейские корпорации также широко используют страхование D&O. Без него не обходятся 90% крупнейших банков. Опытный руководитель предприятия и пальцем не пошевелит, если ему не обеспечат страхование ответственности. За рубежом это считается нормальными условиями работы для менеджеров.

***

Различия в осуществлении страхования ответственности руководителей в России и на Западе остаются существенными. Нам остается ждать дальнейшего развития страхования D&O в нашей стране и совершенствования российского законодательства для создания более благоприятных условий взаимодействия между страховщиком и страхователем.

Отказ в выплате компенсации

Компания, выдавшая полис, вправе отказаться от выплаты возмещения в следующих обстоятельствах:

- если врач причинил вред пациенту умышленно или сознательно, понимая при этом высокую вероятность возникновения страхового риска;

- если врач осуществлял деятельность, требующую специальной квалификации, не имея подтверждающих документов (диплом, лицензия, сертификат и пр.);

- если страховое событие наступило в период военных действий, чрезвычайного положения в стране, диверсии и т. п., без указания в договоре подобных обстоятельств;

- если ошибка была допущена врачом в условиях, способных существенно повысить степень риска, причем страховая компания о них не была уведомлен заранее;

- если врач действовал с нарушением закона, инструкций или иных нормативных актов, которыми он должен был руководствоваться во время своей работы.

Страховая компания принимает на себя ответственность за выплату возмещения, начиная с принятия судом решения о виновности застрахованного лица в причинении вреда или ущерба другим людям.

Страховая компания также может отказаться возмещать причиненный ущерб, если его причиной стали следующие факторы:

- алкогольное/наркотическое опьянение врача во время оказания им медицинских услуг пациентам;

- нарушение инструкций по хранению и использованию медицинских препаратов;

- распространение СПИДа, венерических или других заболеваний вследствие нарушения врачом гигиены, санитарных или противоэпидемических предписаний;

- заражение пациента при процедуре переливания крови;

- выполнение врачом манипуляций, не входящих в перечень его обязанностей, не относящихся к направлениям деятельности, подтвержденным его личной лицензией, не соответствующих его квалификации;

- оказание врачом услуг медицинского характера третьим лицам не по месту его работы;

- ведение деятельности во время военных и гражданских волнений, термоядерного взрыва, отсутствия электроснабжения, воды, отопления и при других экстремальных обстоятельствах;

- документально оформленный отказ потерпевшего лица от медицинской помощи;

- наличие требований, предписаний, указаний властей, конкретных компетентных органов относительно выполнения страхователем его профессиональных обязанностей.

Метки: материальный, ответственность, страхование

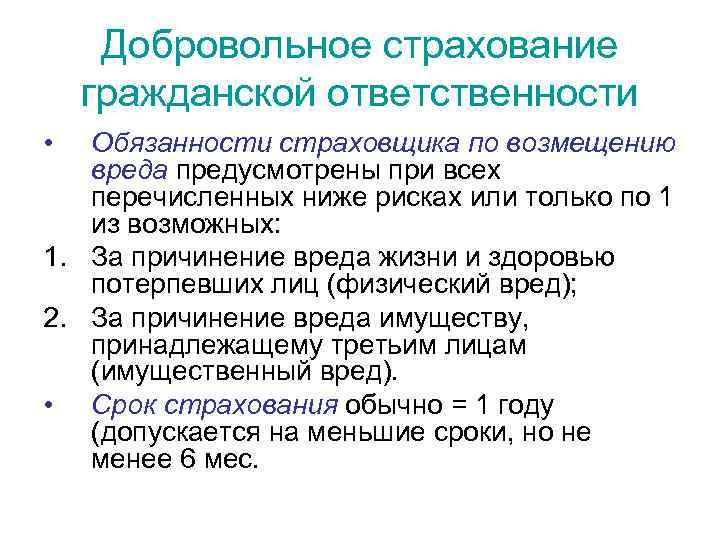

Срок действия полиса

Зарегистрировать полис страхования можно на разные сроки. Обычная страховка заключается на год. Допустимы и периоды до 12 месяцев. Данное условие оговаривается со страховым агентом и зависит от ваших целей.

Полис начинает действовать с 00:00 следующего дня, после которого был внесён единовременный взнос или первая часть рассрочки. Окончание страховки приходится на 24:00 дня, который указан в полисе в качестве последнего дня договора.

В договоре страхования может быть указано, что страховая компания выплатит возмещение по тем событиям, которые произошли до вступления в законную силу полиса, если будет доказано, что проявился страховой случай уже во время действия договора.

То же самое касается и событий, которые произошли до окончания полиса, но стали явными после его завершения. В подобных полисах обычно указывается срок, в который компания принимает заявления на компенсацию.

Договор, заключённый со страховой компанией может быть прекращён по следующим причинам:

- Завершение его срока;

- Досрочное выполнение всех обязательств страховой компанией;

- Суд признал недействительность договора;

- Страхователь отказался от услуг, которые предлагает полис;

- Клиент не оплатил рассрочку в положенные сроки (если вы пренебрегли обязанностью ежемесячных платежей согласно договору, то и страховая компания не выплатит компенсацию, так как по факту услуги вы не оплатили).

Причины, по которым невозможно получить возмещение ущерба по ОСАГО

Страхование ОСАГО связано с определенными особенностями, оговоренными в законодательном порядке. На основании требований действующих нормативов, страховщик вправе отказать клиенту в компенсации по автогражданке, мотивируя такое решение следующими причинами:

- отсутствием действующего полиса ОСАГО;

- невозможностью проведения оценки состояния авто, в связи с неправильными действиями клиента при возникновении страхового ущерба;

- несвоевременным уведомлением СК о произошедшем страховом случае;

- неполным комплектом представленной документации;

- отсутствием прямых потерь, в результате чего ущерб понесен только в виде морального вреда или упущенной выгоды;

- речь идет только об ущербе для экологии.

Если клиент не согласен с выводами страховой компании, он вправе отстаивать свои интересы в претензионном и судебном порядке. Но при оценке ситуации с целью определения возможности отнесения ущерба к страховому, страховщик должен руководствоваться условиями заключенного договора и требованиями действующего законодательства, обоснованно аргументируя отказ в выплате компенсации.

Один из способов, позволяющих повлиять на определение правильного размера выплат по страховке – привлечение независимых экспертов. В этом случае страхователь может оспорить решение страховщика, если сумма возмещения намеренно занижается, предъявив судебному органу при рассмотрении дела в суде заключение независимых экспертов.

Особые соображения

Хотя коммерческое страхование гражданской ответственности защищает от большинства юридических проблем, оно не защищает директоров и должностных лиц от судебных исков, а также не защищает застрахованных от ошибок и упущений. В таких случаях компаниям требуется особая политика, в том числе:

- Ошибки и пропуски Страхование ответственности (E & O): ошибки и пропуски ответственности страхование политика охватывает судебные процессы , возникающие в связи с нерадивыми профессиональных услуг или не выполнять профессиональные обязанности. Юристы, бухгалтеры , архитекторы, инженеры или любой другой бизнес, предоставляющий услуги клиенту за определенную плату, должен приобрести эту форму страхования. Политика E&O не распространяется на уголовное преследование, мошеннические или нечестные действия или претензии в отношении телесных повреждений. Застрахованному, однако, покрываются гонорары адвокатов, судебные издержки и любые расчеты в пределах суммы, указанной в договоре страхования.

- Страхование директоров и должностных лиц (D&O): этот тип политики защищает директоров и должностных лиц крупных компаний от судебных решений и затрат, связанных с незаконными действиями, ошибочными инвестиционными решениями, неспособностью поддерживать имущество, разглашением конфиденциальной информации, решениями о найме и увольнении, конфликтами интересов. , грубая небрежность и другие ошибки. Большинство полисов D&O исключают покрытие мошенничества или других преступных действий. Премии зависят от компании, ее местоположения, типа отрасли и опыта убытков.

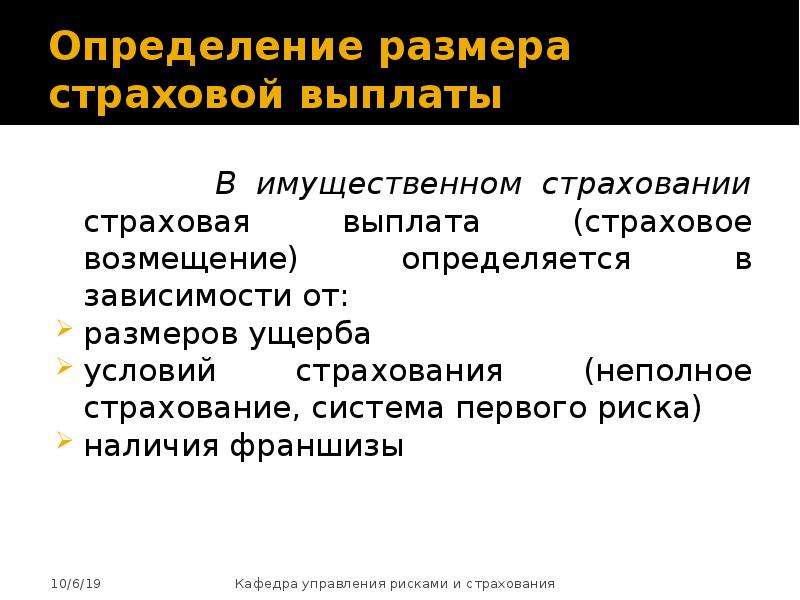

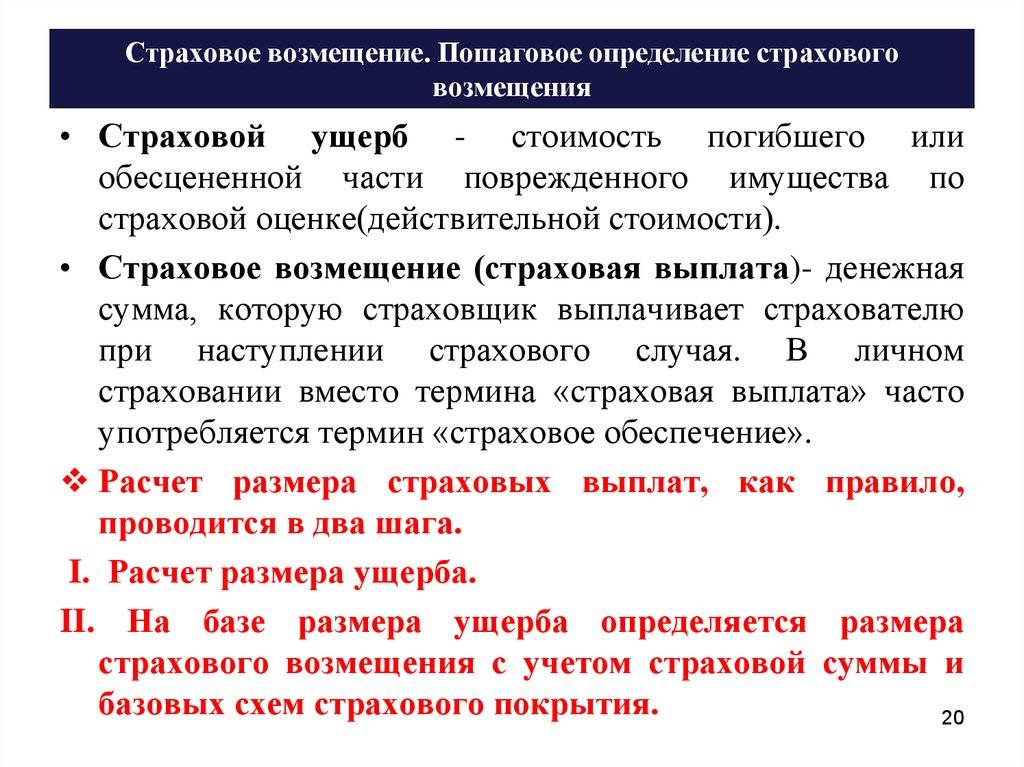

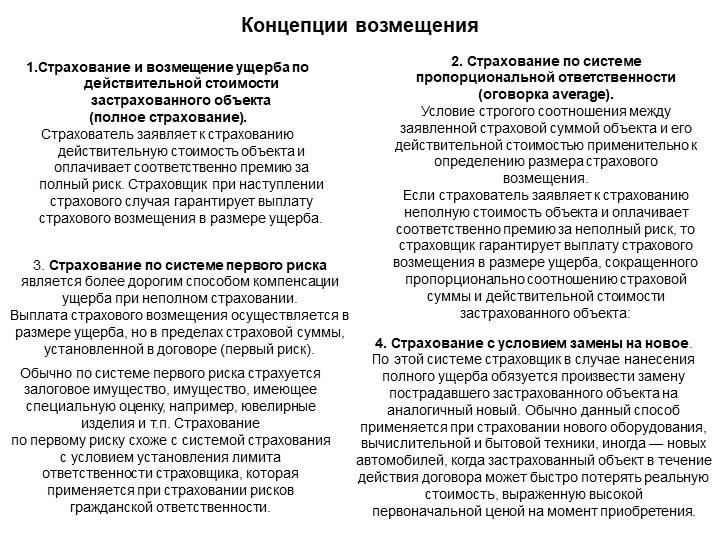

Возмещение убытков

Есть такие варианты возмещения убытков:

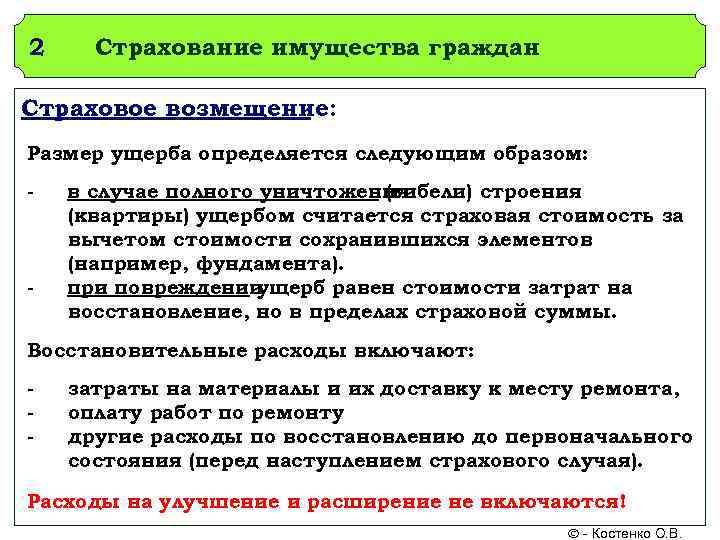

Возмещение полной стоимости утраченного имущества с вычетом годных к использованию остатков

Этот вариант подходит в случаях полного уничтожения или хищения застрахованного имущества.

Возмещение стоимости работ по восстановлению, но в данном случае вычитается стоимость амортизационного износа и также цена годных к использованию остатков. Такой способ применяется при повреждениях застрахованного объекта.

Следует обратить внимание, что компенсировать должны все расходы, которые понес страхователь при попытках спасти поврежденное имущество. Учитываются и расходы на транспортировку поврежденного имущества к месту ремонта — они тоже подлежат компенсации.

Возмещение ущерба производится в той же валюте, в которой вносились страховые взносы. Любые другие варианты возможны, только если они указаны в страховом договоре.

Виды ответственности и ее законодательное регулирование

В страховых отношениях ответственность наступает при нанесении одной из сторон финансового вреда другой. Она выражена в виде компенсации убытков, морального ущерба, уплаты неустойки и процентов за пользование чужими денежными средствами. Убытки могут быть выражены не только в отказе страховщика в выплате, но и в проведении платежа не в полном объеме. К категории убытков также можно отнести расходы на проведение экспертных работ в случае, если они необходимы для доказательства несоответствия произведенных страховых выплат реальным показателям. К отдельному виду ответственности относится компенсация неполученной прибыли. Ниже приведен пример судебного разбирательства, где одним из исковых требований является возмещение процентов за несвоевременную выплату страховой суммы.

Пример судебного разбирательства по имущественному страхованию

По договору имущественного страхования организацией «Стройпрогресс» в 1998 году было застраховано транспортное средство (КАМАЗ). По условиям договора страховая компания была обязана в случае кражи транспорта возместить владельцам ущерб в 3-дневный срок после получения всех необходимых документов. За каждый день просрочки выплаты страхователю должен выплачиваться штраф в соответствии с действующими Правилами страхования. Машина была украдена в 1999 году в ночное время из гаража. Владельцы обратились в правоохранительные органы, но через несколько дней расследование (уголовное дело) было приостановлено. Страхователь уведомил страховую компанию о событии, предоставил весь перечень необходимых документов. Страховщик длительное время не выполнял свои обязанности по выплате компенсации стоимости имущества, поэтому организация «Стройпрогресс», являющаяся собственником КАМАЗа обратилась в Арбитражный суд г. Москвы с целью взыскать со страховщика 70 000 рублей убытка (возмещения) и 31 927 рублей в качестве процентов за просрочку платежа. Суд удовлетворил иск частично, отказав в части взыскания процентов, мотивируя это тем, что у страховщика нет денежного обязательства перед страхователем. Президиум Высшего Арбитражного суда данное решение отменил, мотивировав это тем, что в соответствии со статьей 929 ГК РФ выплата страхового возмещения и есть денежное обязательство страховой компании, неисполнении которого влечет наложение ответственности согласно статье 395 ГК РФ. Таким образом, ЗАО «Стройпрогресс» были получены и страховое возмещение и сумма процентов, указанные в первоначальном иске.

Возмещение убытков по страховому договору регулируется Гражданским Кодексом РФ. Статьей 15 предусмотрено их возмещение в полном объеме. Статья нормативно-правового источника определяет порядок расчета компенсации с учетом расходов, понесенных лицом на восстановление нарушенного права и упущенной выгоды. Еще одной формой ответственности является уплата неустойки. Порядок ее взыскания должен быть предусмотрен в договоре. В судебном порядке страхователь вправе требовать страховое возмещение в соответствии со ст. 395 ГК РФ.

Виды страхования ответственности

Владельцы бизнеса несут целый ряд обязательств, любое из которых может привести к существенным претензиям на их активы. Все владельцы бизнеса должны иметь план защиты активов , основанный на доступном страховании ответственности.

Вот основные виды страхования ответственности:

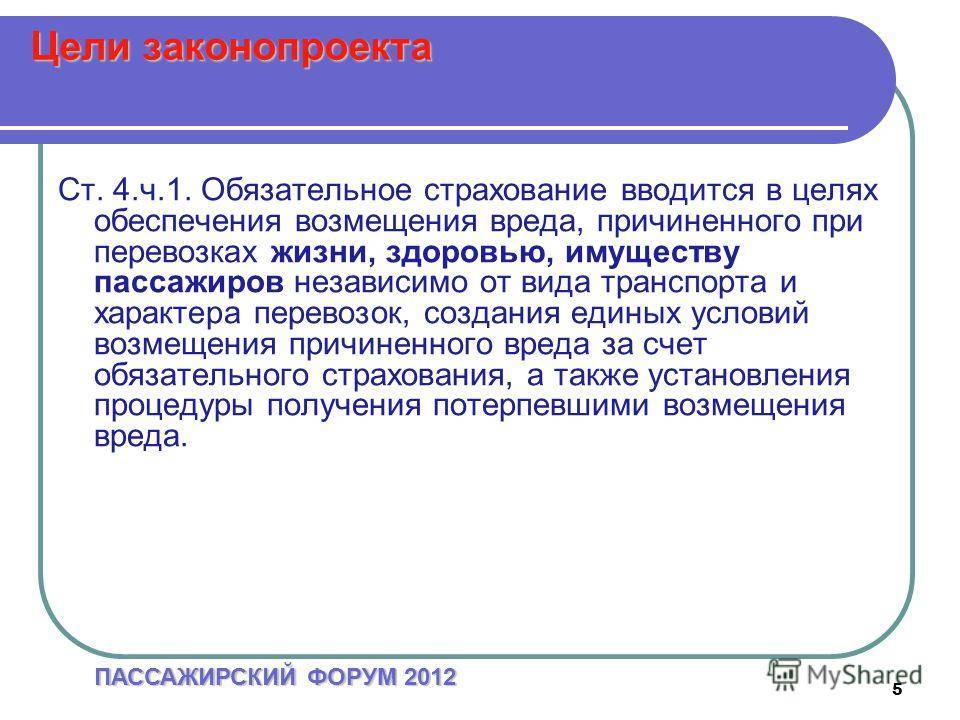

- Ответственность работодателя и компенсация работникам являются обязательным покрытием для работодателей, которое защищает бизнес от обязательств, возникающих в результате травм или смерти работника.

- Страхование ответственности за качество продукции предназначено для предприятий, производящих продукцию для продажи на общем рынке . Страхование ответственности за качество продукции защищает от судебных исков, связанных с травмами или смертью, вызванными их продуктами.

- Страхование возмещения убытков обеспечивает покрытие для защиты бизнеса от претензий по небрежности в связи с финансовым ущербом в результате ошибок или невыполнения обязательств.

- Страхование ответственности директоров и должностных лиц покрывает ответственность совета директоров или должностных лиц компании в случае судебного преследования компании. Некоторые компании обеспечивают дополнительную защиту своему руководящему составу, хотя корпорации обычно обеспечивают некоторую степень личной защиты своих сотрудников.

- Политика ответственности Umbrella – это политика личной ответственности, разработанная для защиты от катастрофических убытков. Страхование обычно срабатывает при достижении пределов ответственности другого страхования.

- Страхование коммерческой ответственности – это стандартная коммерческая политика общей ответственности, также известная как комплексное страхование гражданской ответственности. Он обеспечивает страховое покрытие судебных исков, связанных с травмами сотрудников и населения, материальным ущербом, причиненным работником, а также травмами, полученными в результате халатных действий сотрудников. Политика может также охватывать нарушение прав интеллектуальной собственности, клевету , клевету, договорную ответственность, ответственность арендатора и ответственность за практику найма.

- Всеобъемлющая политика общей ответственности разработана специально для любого малого или крупного бизнеса, партнерства или совместного предприятия, корпорации или ассоциации, организации или даже недавно приобретенного бизнеса. Страховое покрытие включает телесные повреждения, материальный ущерб, травмы персонала и рекламные травмы, медицинские выплаты, а также ответственность за помещения и операции. Страховщики обеспечивают покрытие компенсационных и общих убытков по судебным искам, но не штрафных убытков.

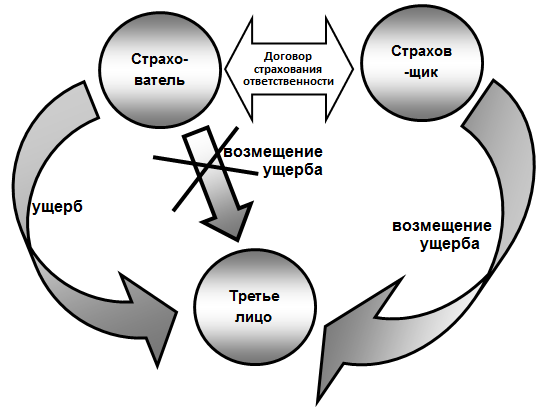

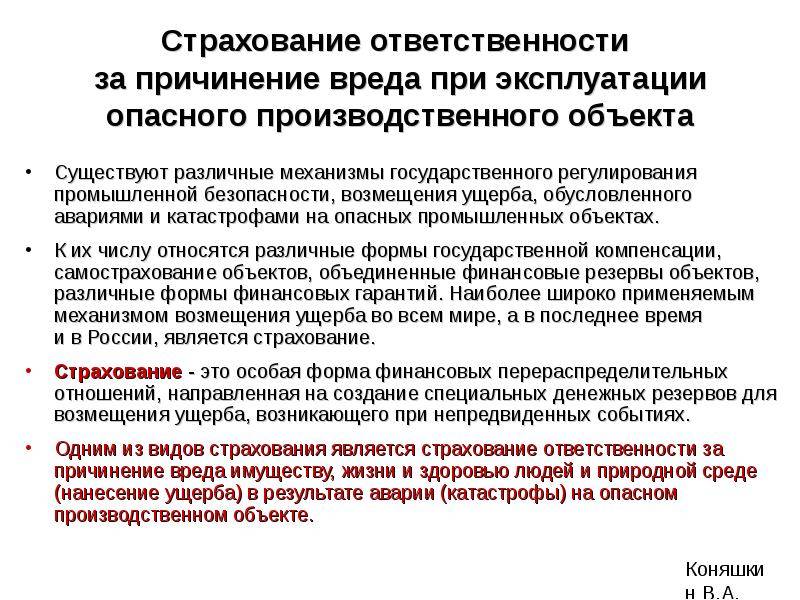

Как работает страхование ответственности

Страхование ответственности имеет решающее значение для тех, кто несет ответственность и виновен в травмах, полученных другими людьми, или в случае, если застрахованная сторона нанесет ущерб чужому имуществу . Таким образом, страхование ответственности также называется страхованием третьих лиц . Страхование ответственности не распространяется на умышленные или преступные действия, даже если застрахованная сторона признана виновной. Политика отменяется любым, кто владеет бизнесом, водит машину, занимается медициной или юридической практикой – в основном, любой, кому может быть предъявлен иск о возмещении ущерба или травм. Полисы защищают как застрахованных, так и третьих лиц, которые могут получить травмы в результате непреднамеренной небрежности страхователя.

Краткая справка

Страхование ответственности также называется страхованием третьих лиц.

Например, в большинстве штатов требуется, чтобы владельцы транспортных средств имели страхование ответственности в рамках своих полисов автомобильного страхования для покрытия травм других людей и имущества в случае несчастных случаев. Производитель продукта может приобрести страховку ответственности за продукт, чтобы покрыть их, если продукт неисправен и причиняет ущерб покупателям или другой третьей стороне . Владельцы бизнеса могут приобрести страхование гражданской ответственности, которое покрывает их, если сотрудник получил травму во время деловой активности. Решения, которые врачи и хирурги принимают на работе, также требуют полиса страхования ответственности.

Полисы страхования личной ответственности приобретаются в основном состоятельными людьми (HNWI) или лицами со значительными активами, но этот тип покрытия рекомендуется всем, чей собственный капитал превышает комбинированные лимиты покрытия других полисов личного страхования, таких как освещение дома и авто. Стоимость дополнительного страхового полиса нравится не всем, хотя большинство перевозчиков предлагают сниженные тарифы на связанные пакеты страхования. Страхование личной ответственности считается второстепенным полисом и может потребовать от страхователей нести определенные ограничения в отношении своего домашнего и автомобильного полиса, что может привести к дополнительным расходам.

По данным Института страховой информации , США являются крупнейшим рынком страхования коммерческой ответственности. Например, в 2014 году по стране было предъявлено исков о возмещении ущерба на 86,6 млрд долларов, а в Соединенном Королевстве – на 10,6 млрд долларов. На мировом рынке страхования ответственности за последние два десятилетия произошли значительные изменения. Statista сообщила, что в 2017 году общий объем рынка достиг 3,3 миллиарда долларов – это самый высокий показатель с 1994 года.

Виды ущерба

Ущерб можно разделить на две группы:

- Прямой. Для этого должно наступить какое-либо стихийное бедствие или любое другое событие, повлекшее за собой полную порчу имущества или его обесценивание. В таких случаях страховые компании приступают к своим обязанностям и возмещают средства на восстановление этого имущества.

- Косвенный. Это ситуации, когда имущество полностью пришло в негодность, и после наступления страхового случая оно уже не подлежит восстановлению. Косвенный ущерб зачастую значительно превышает прямой. Не всегда такой ущерб попадает в основной страховой договор, иногда на него распространяются специальные виды страхования.

Страховое покрытие

Виды деятельности бывают разными, значит, риски страхования профессиональной ответственности тоже различаются между собой.

Страховщики выделяют 4 основные группы:

- физические: нанести вред жизни/здоровью способны медработники, фармацевты, водители различных транспортных средств и многие другие;

- материальные: такой ущерб можно получить от работников ремонтных служб, строительных компаний, конструкторских бюро, проектировщиков и т. д.;

- финансовые: риск потери капиталов возникает при взаимодействии с банковскими работниками, биржевыми брокерами, аудиторами и т. п.;

- моральные: ущерб можно получить от представителей самых разных профессий, тесно контактирующих по работе с людьми.

Например, врач или адвокат предоставляет необходимые людям услуги, а конструктор или архитектор стремится получить конечный результат — построенное здание или другое сооружение.

Выбрав подходящую компанию, клиент имеет право оформить договор страхования профессиональной ответственности с указанием любого срока: от нескольких месяцев до нескольких лет.

Также в заявлении надо указать факты наличия у застрахованных лиц судебных исков гражданской ответственности, если таковые имелись в последние 5 лет.

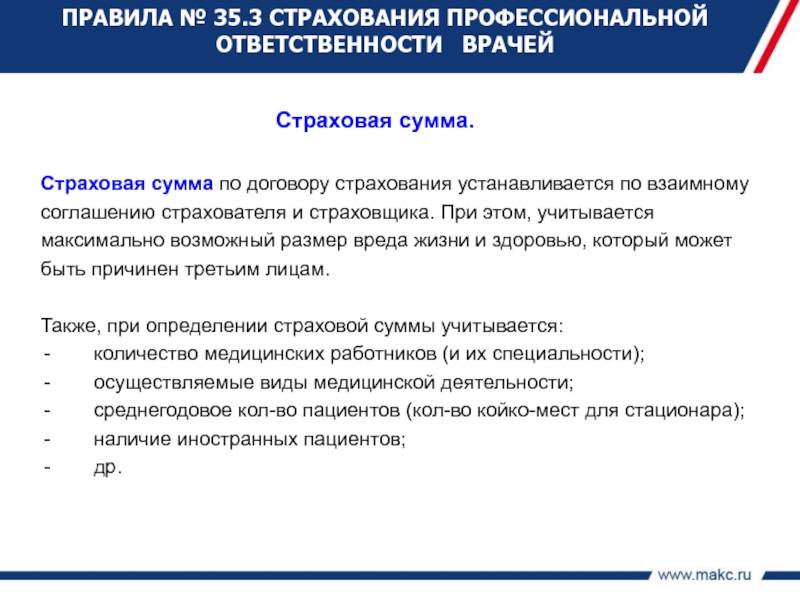

Прописываемая в полисе страховая сумма может устанавливаться в любом размере и согласовывается обеими сторонами при заключении договора. Это лимит, в пределах которого страховщик будет выплачивать компенсации по искам в течение всего страхового срока.

В эту же сумму включаются судебные издержки, если данное условие отдельно будет прописано в договоре страхования.

В полисе будут указаны лимиты ответственности. Они могут устанавливаться следующим образом:

- на один иск,

- на один страховой случай,

- на один вид риска:

- возмещение ущерба, вызванного причинением вреда здоровью/жизни,

- компенсация расходов на ведение судебного разбирательства по страховому событию.

ТОП-7 компаний для страхования гражданской ответственности

Выбор страховой компании во многом определяет порядок дальнейших выплат. Это важный критерий, по которому судят о надёжности страховой фирмы.

Если ожидание компенсации затягивается на несколько недель, а то и месяцев, то на этом взаимоотношения страховщика и клиента часто заканчиваются.

Мы рассмотрим ТОП-7 страховых компаний, имеющих высокие рейтинги надёжности, а также большой опыт работы и сеть представительств по всей стране.

К таким относятся:

- Ресо-Гарантия. Действует с 1991 года, имеет лицензию на осуществление 100 видов страхования. В России расположено 850 филиалов, представительства имеются и в ближнем зарубежье. Здесь можно застраховать ответственность перед соседями, участниками дорожного движения и другими лицами;

- АльфаСтрахование. Существует уже более 20 лет. За это время у компании появилось 270 филиалов. Группа входит в большой холдинг, имеющий банковскую организацию, сеть крупных супермаркетов, несколько операторов сети и прочих компаний;

- Росгосстрах. Предлагает широчайший выбор страховых продуктов, связанных с гражданской ответственностью. Одна из первых страховых фирм, которая и по сей день не снижает обороты;

- Уралсиб Страхование. Услуги по страхованию компания начала оказывать с 1993 года. Страховщик постоянно реализует различные социальные проекты;

- Газпромбанк. Страховая компания входит в группу, объединяющую большое число машиностроительных, нефтехимических заводов. Это является важным фактором, подтверждающим финансовую состоятельность страховщика;

- Согаз. Компания функционирует с 1993 года и является одним из лидеров среди страхования физических лиц. Разветвлённая сетка страховых услуг для организаций также завоевала своих постоянных клиентов;

- ВТБ Страхование. Компания предлагает страховые услуги с 2000 года. За это время количество клиентов страховщика увеличилось в несколько раз, а объёмы страховых взносов превысили 60 млрд. рублей.

Данные компании позволяют сформировать полис защиты гражданской ответственности в режиме «онлайн». Порядок страхования в каждой из них разный: предлагаются как готовые программы, так и индивидуальный подход.